おはようございます、アントレです!

実は今日は子供の運動会だったのですが、またしても天候不良で順延。。。もう10日以上順延続きで、本当にやるんでしょうか(笑) 有給取られている旦那さんはツラいですねぇ。アントレも予定がグチャグチャになっちゃってますwww

さて、先日の記事「銀行融資を睨んだ節税戦略2」(

ここをクリック)の続きですw

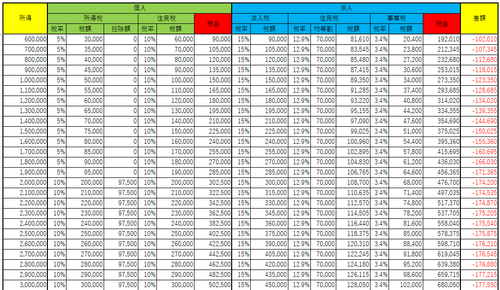

同じ所得の場合、個人と法人でどちらが税金的に有利なのか、損益分岐点的なものがありそうだ、ということで、それぞれの計算式に基づき、早速巨大なエクセルを作ってみましたw

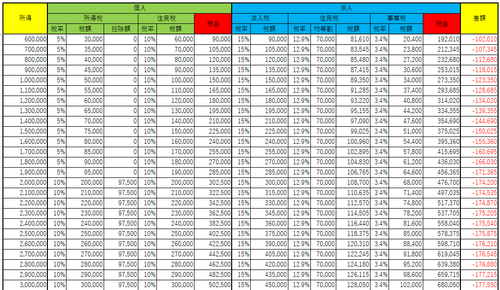

細かくて恐縮ですが、一番左が所得となっており、緑の部分が個人の税金、青の部分が法人の税金、そして一番右が法人マイナス個人の差分となっています。この差分がマイナスということは、個人で進めたほうが得策。となります。当然ながら、所得が低ければ個人の方が得策でして、マイナスが続く形になっており、予想通りの結果となりました。

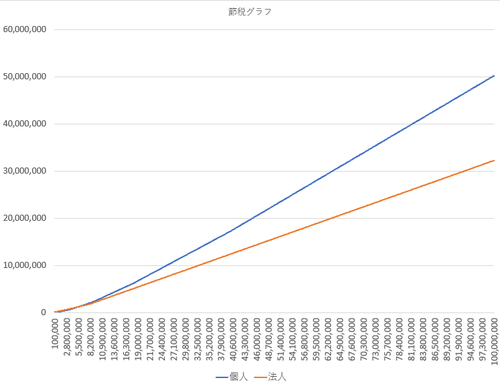

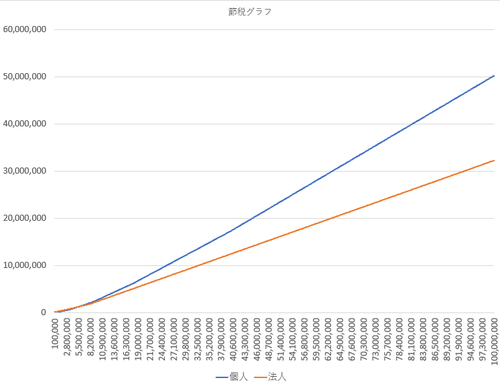

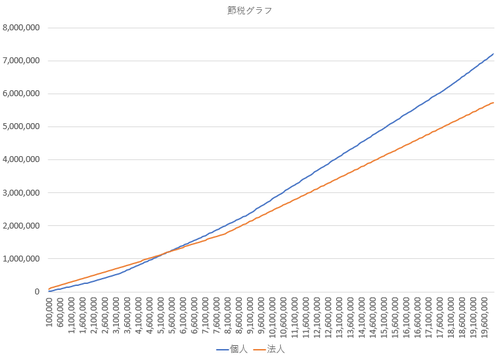

次に、個人と法人の税金カーブをグラフにしてみました。青線が個人、オレンジ線が法人、縦軸が税額、横軸が所得となっています。所得は1億円までを10万円刻みとなっています。所得が増えれば増えるほど、個人よりも法人の方が税金は低くなり、その差は見事に拡大していくのが解ります。これもまた予想通り。例えば1億円の所得の場合、個人の税金は約5000万に対して法人の税金は約3200万となります。そりゃー金持ちの皆さんは法人作ってブリブリやっちゃうわけですよね(笑)

ただ、ちょっと待ってください!

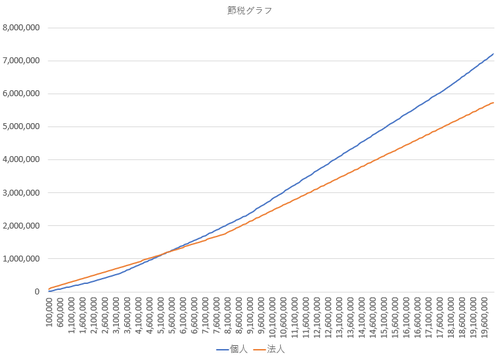

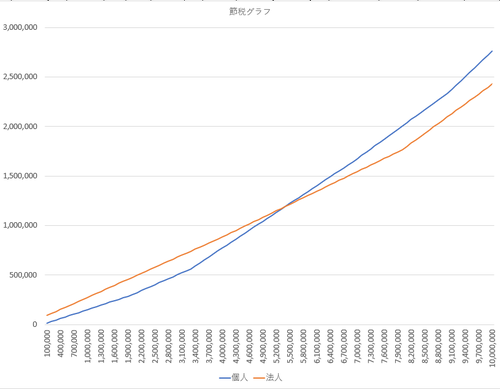

このグラフの前半部分にクロスしている部分があるようですw

尺度を変えてフォーカスしてみましょうw

おぉ、やはりありましたw

損益分岐点が!

もうちょっとフォーカスw

損益分岐点は、

540万と出ました~!

この540万以内の所得であれば個人で進めるほうが得策、540万超であれば法人で進めるほうが得策。となります。

つまり、個人事業の方で、所得が540万を大きく超えだしたら、法人化を検討すべし、となるわけですw

例えば所得1000万の方を例に計算してみましょう。個人、法人の税金はそれぞれ、

個人:約276万

法人:約242万となりますので、法人で進めたほうが良いですね。

ただ、ちょっと待ってください。法人サイドに所得1000万全て寄せてしまうと、個人側の所得がゼロとなり、銀行融資は難しい。といった状況になってしまいますw

その状況を打破するには、先ほどの損益分岐点が利いてきます。

1000万を個人、法人、それぞれ500万に振り分けると、税金はそれぞれ、

個人:約107万

法人:約110万

合計:約217万ということで、前述した個人のみや法人のみで進める場合よりも断然お得。といった結果になります。

また個人側にも500万の所得がしっかりありますので、銀行融資面でも対策されている状態です。

つまり、個人についてはこの所得540万レンジの状態をキープすることで、銀行目線でもそれなりに課税所得がありますし、法人に比して節税にもなっている、といった状態を維持することができるのです!!!

もっと言うと、個人は毎年常にこのレンジに居座り続けられるよう、売上や役員報酬等の経費をコントロールして、余った売上、利益は全て法人サイドに寄せていくっていうマネジメントが最適!となるはずです!!!

■アントレの節税法則

「銀行融資まで睨んだ場合、個人は課税所得が540万のレンジとし、残りの売上・利益は全て法人サイドに寄せていくのが最も効果的である」これって既に法人をお持ちの方や法人作って太陽光を買い進める方等、サラリーマンを含めてすべての方に当てはまる法則であると思いますw

ところで、個人の所得540万ですが、少々物足りないなぁっと感じてしまう人もいるやもしれません。

銀行融資対策を更に盤石にする場合、次のステップとして個人所得はどのくらいが良いのでしょうか?

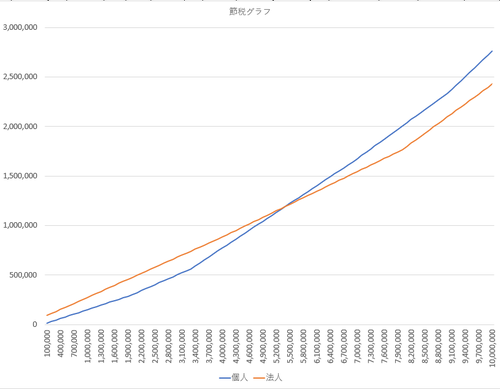

グラフをマジマジと見ていくと、所得800万と900万あたりで個人、法人それぞれグラフの傾きが変わってきているのが解ります。ここにヒントがありそうなので、

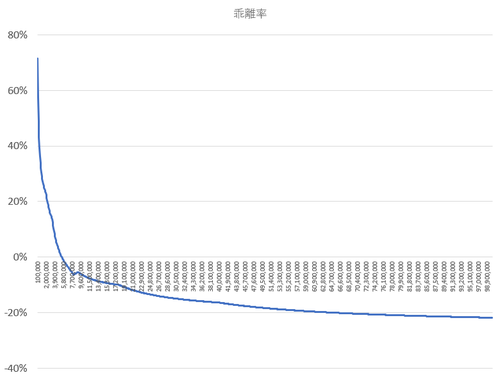

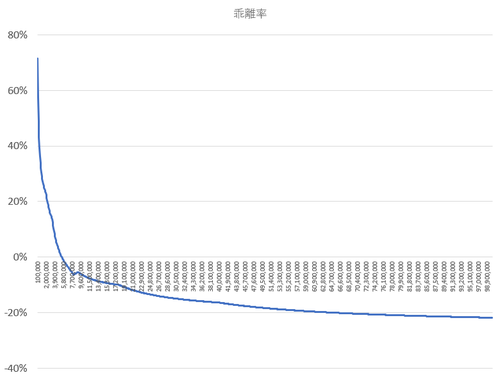

乖離率を使って、分析してみましたw

乖離率とは株式用語で、移動平均線から株価がどの程度離れて(乖離して)いるかを数値化した 指標です。

今回は移動平均線を個人と法人の税金の平均とし、その平均から個人の税金がどのくらい乖離しているかの割合を弾いてみました。

その結果、、、

グラフの見方ですが、縦軸が平均との乖離率となっています。前半はプラスから始まっているので、個人の方が得な状況が続きますが、やはり540万のゾーンで0%なってますね。その後もずっと下降トレンドとなっていくんですが、ん?なんか前半部分に一瞬、上昇トレンドが出現しているようです。

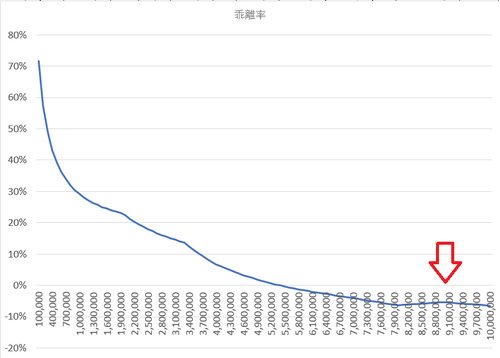

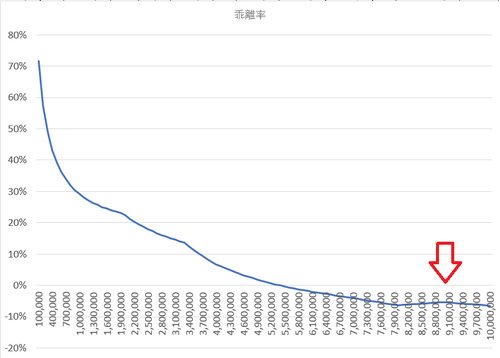

早速、フォーカスしてみましょうw

矢印の部分w 明らかに上昇トレンドになってました。詳しく見てみると

900万のレンジが頂上のようです。

つまり、個人所得540万では銀行融資的に物足りない。という方にとっては、900万のレンジが最適である。ということになりそうですw

課税所得900万というレンジは標準的なサラリーマンですと年収ベースで1300万くらいでしょうか。

うん。確かに卒業サポートの方はそのあたりのレンジの方が地銀借入に成功しているようですw

これにてアントレ個人的には頭の中でぼんやりしていた部分がかなり明確になり、スッキリしちゃいましたw

※応援Wクリック、お願いします~!