2016年01月31日

ラップ口座こんなはずでは、、、

ラップ口座って知っていますか?ラップなのでお金を「包む」という意味でつかわれています。

ざっくばらんにいうと、富裕層向けに、まとまったお金(5,000万円以上がかつては主流だった、現在は数百万円から)を預かって、運用丸投げで「よしなに」増やす口座ってことになります。ヘッジファンド等も活用することもあり様々な相場環境で資産を増やすことができるイメージもあり、資産が多くめんどくさい人にはとっておきの運用方法というわけです。

最近は、富裕層だけではなく、個人も対象にした投資信託もあり1万円からでもラップ口座的に運用できます。

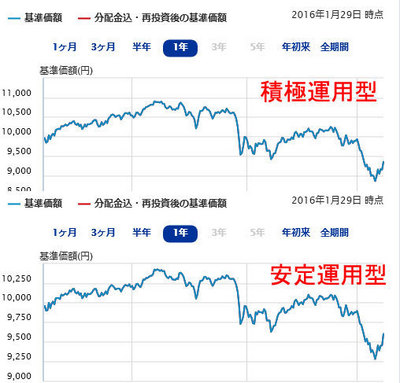

<参考 SBI証券 My−ラップ」

信託報酬は1.7%以上

■5,000万円が4,000万円に激減

1月31日発売の日経ヴェリタスによると、大手証券に5,000万円であずけたラップ口座が、年初来の下落で4,000万円まで下がってしまったとか。ヘッジファンドも組み合わせた運用となると結局は、「積極運用」ということになり、下落相場には弱いようです。

ラップ口座の低額化やラップ投信は2014年あたりから販売拡大され、相場の上昇とともにブレイクした感がありましたが、2016年年初はかなり厳しかったようですね。「プロ」でも総簡単には成績を伸ばせないことが露呈したといえます。

■内情は金融機関の利益底上げ商品

でも、金融機関側にとってはプロの手法かどうかは関係ないようです。奇しくも、1/29に日本も「マイナス金利」が発表されましたが、金利以外の利益底上げの方法が金融機関には必須となっており、ラップ口座は都合がよかったというのが本音のようです。

一般に、ラップ口座を運用するためには、

・口座維持、管理料

または

・投資顧問料

といったコストがかかります。全資産に対して1%程度で設定されることが多いようです。以前、オフショアのIFA(投資アドバイザー)にたいするヒアリングの記事を書きましたが、海外では中立的な立場でアドバイスをすることによってアドバイス料を資産の1%といった設定で受け取っていることが多いようです。つまり、なるべく大きな資産を自分の管理下に置けばそれだけ手数料が増えるわけです。

金融機関にとっては成績に関係なしに1%とれるため、これほどおいしい商売はないというわけです。

さらに、投資信託を組み合わせたアドバイスをするため、自社の金融機関で取り扱う商品を組み合わせれば、

・購入手数料(購入時に一度限り、0%から新興国投信の場合は2%程度までと幅がある)

・信託報酬(毎日、預かり残高に対して発生。新興国投信や複数通貨建てだと2%/年程度発生)

という2つの手数料までついてくるという、薬漬けのような商品です。

日経ヴェリタスでは500万円をラップ口座に預けた例を示しています。

1.500万円を預ける

2.口座管理料、信託報酬で年間約3%、金額にして15万円とられる

3.相場が動かなかった時の1年後の評価額は485万円となる

とうことになります。単純計算で、500万円を維持するには年間3.1%程度の運用成績を上げないといけません。これは、先にコストを差っ引かれてしまうので、それ以上の成績を上げる必要があることを示しています。

以前調べた時には、海外のIFAの場合、20%/年といった高利回りのケースもありましたが、それは相場がよい時の話。2016年年初のように相場が下がれば下落分+コストのダブルパンチになります。

もし、あなたがリスク0で、年間3%の利回りの商品があったら投資しますか?私なら迷わず投資します。このように、顧客側の立場に立った商品設計になっていないことがうかがえます。

このコスト構造を打破するために、ロボット運用というのが今年からみずほ証券でリリースされましたが、本件につてはまた改めて記載したいと思います。

ざっくばらんにいうと、富裕層向けに、まとまったお金(5,000万円以上がかつては主流だった、現在は数百万円から)を預かって、運用丸投げで「よしなに」増やす口座ってことになります。ヘッジファンド等も活用することもあり様々な相場環境で資産を増やすことができるイメージもあり、資産が多くめんどくさい人にはとっておきの運用方法というわけです。

最近は、富裕層だけではなく、個人も対象にした投資信託もあり1万円からでもラップ口座的に運用できます。

<参考 SBI証券 My−ラップ」

信託報酬は1.7%以上

■5,000万円が4,000万円に激減

1月31日発売の日経ヴェリタスによると、大手証券に5,000万円であずけたラップ口座が、年初来の下落で4,000万円まで下がってしまったとか。ヘッジファンドも組み合わせた運用となると結局は、「積極運用」ということになり、下落相場には弱いようです。

ラップ口座の低額化やラップ投信は2014年あたりから販売拡大され、相場の上昇とともにブレイクした感がありましたが、2016年年初はかなり厳しかったようですね。「プロ」でも総簡単には成績を伸ばせないことが露呈したといえます。

■内情は金融機関の利益底上げ商品

でも、金融機関側にとってはプロの手法かどうかは関係ないようです。奇しくも、1/29に日本も「マイナス金利」が発表されましたが、金利以外の利益底上げの方法が金融機関には必須となっており、ラップ口座は都合がよかったというのが本音のようです。

一般に、ラップ口座を運用するためには、

・口座維持、管理料

または

・投資顧問料

といったコストがかかります。全資産に対して1%程度で設定されることが多いようです。以前、オフショアのIFA(投資アドバイザー)にたいするヒアリングの記事を書きましたが、海外では中立的な立場でアドバイスをすることによってアドバイス料を資産の1%といった設定で受け取っていることが多いようです。つまり、なるべく大きな資産を自分の管理下に置けばそれだけ手数料が増えるわけです。

金融機関にとっては成績に関係なしに1%とれるため、これほどおいしい商売はないというわけです。

さらに、投資信託を組み合わせたアドバイスをするため、自社の金融機関で取り扱う商品を組み合わせれば、

・購入手数料(購入時に一度限り、0%から新興国投信の場合は2%程度までと幅がある)

・信託報酬(毎日、預かり残高に対して発生。新興国投信や複数通貨建てだと2%/年程度発生)

という2つの手数料までついてくるという、薬漬けのような商品です。

日経ヴェリタスでは500万円をラップ口座に預けた例を示しています。

1.500万円を預ける

2.口座管理料、信託報酬で年間約3%、金額にして15万円とられる

3.相場が動かなかった時の1年後の評価額は485万円となる

とうことになります。単純計算で、500万円を維持するには年間3.1%程度の運用成績を上げないといけません。これは、先にコストを差っ引かれてしまうので、それ以上の成績を上げる必要があることを示しています。

以前調べた時には、海外のIFAの場合、20%/年といった高利回りのケースもありましたが、それは相場がよい時の話。2016年年初のように相場が下がれば下落分+コストのダブルパンチになります。

もし、あなたがリスク0で、年間3%の利回りの商品があったら投資しますか?私なら迷わず投資します。このように、顧客側の立場に立った商品設計になっていないことがうかがえます。

このコスト構造を打破するために、ロボット運用というのが今年からみずほ証券でリリースされましたが、本件につてはまた改めて記載したいと思います。

タグ:日経ヴェリタス

【資産運用の最新記事】

この記事へのコメント