今日はいい天気になりそうですね~。

アントレは所有する一棟マンションの空室対策で今日は現地に行ってきます~!

さて、今回は久々に不動産投資の話。テーマは「タワマン節税」です。

タワマン節税とは?

アントレの理解で簡単に説明すると、タワマン節税は、時価と評価額の歪み(差額)を利用した節税対策。となります。もう少し具体的に話します。

仮に、港区赤坂に建物100㎡の一戸建てを持っているAさんと、同じ面積のタワーマンションを持っているBさんがいるとしましょう。両方とも1億円とします。一戸建てかマンションか好みの分かれるところですが、利便性や居住空間はほぼ変わらないはずです。しかしながら、この時点で、Bさんの方に固定資産税の節税効果が発生しています。固定資産税は建物と土地に掛かってくるのですが、両方とも国が定めた固定資産税評価額を基準に算出されます。建物の固定資産税については同じ面積でほぼ同じになりますが、土地についてはタワマンの方はマンション全体の土地面積に対して、所有している部屋の面積に応じた按分となりますので、Aさんは100㎡分課税対象になる一方で、Bさんの土地の持ち分はタワマンに住んでる全住民で案分するので、100㎡をかなり下回ることになります。つまり、同じ1億円の物件ですが、Bさんの方が固定資産税を節税できている。という話になります。

ということで、この時点でタワーマンションは同じような条件の一戸建てに比して、節税効果が高い。ということになります。また、普通のマンションン比しても、狭い面積の土地により多数の住人が住んでいるタワマンの方が効果が高い、ということになります。

高層階の方が有利?

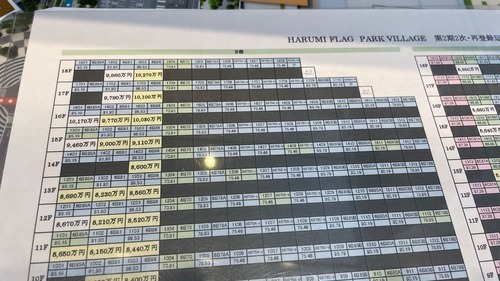

ここまでは一戸建てとの比較でしたが、同じタワマンの中で同じ面積の低層階と高層階で節税効果はあるのでしょうか?結論から言うと、固定資産税は、無し。相続税は、有り。となります。当然高層階の方が眺望や部屋の仕様がリッチですので、低層階よりは住み心地が良いですが、固定資産税は同額になります。良い場所に安い固定資産税で住めているとも取れますが、その分物件価格が低層階より高額なので、節税効果はないといえるでしょう。一方、相続税は違いが出てきます。相続税も固定資産税と同様に固定資産税評価額をもとに算出しますが、低層階と高層階で面積が同じ場合は、基本的に相続税も同じになります。ただし高層階と低層階では物件の時価が違いますので、低層階で100㎡で1億の物件は最上階になると2億とかになっちゃうわけで、相続税として捉える物件価格は同じにもかかわらず、売値は(買値も)倍ちがう。となるわけです。で、具体的になぜ高層階が有利かというと、2億の現金を持っている富裕層が極力税率を抑えて自分の息子に現金を相続したいとします。何も考えずに現金で相続すると、条件にもよりますが相続税はざっくり最高の50%。つまり1億を親方に持っていかれ、子供には1億しか残せません。そこで、タワマンを使って、節税ということになります。先ほどの2億の最上階を現金で購入します。で、それを相続すると、どうなるか。同じ面積の低層階は1億でしたので、固定資産税評価額はざっくり時価の半分なので、この部屋の評価額は5000万となります。ということは、2億の最上階も同じ5000万の評価となり、相続税の元となる評価額も5000万。つまり、2億の物件ですが、相続税の観点では、5000万の現金の授受があった。と、みなされますので最高税率50%だとしても、2500万の相続税を払えばよということになります。現金で授受した場合の相続税は1億だったので、結果として7500万の節税効果となります。これは評価額と時価の差額が大きいほど効果が出るということで、富裕層がタワマンの高層階を好んで買う理由の一つになっているわけです。

タワマン節税防止策?

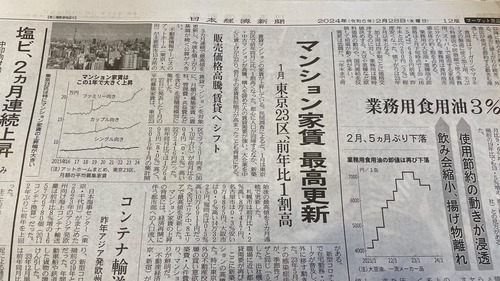

で、これは不公平だ。とうことで、親方が検討してるのがタワマン節税の効果を抑制する税制改正となります。まだ正式発表はありませんが、新聞等の情報を見るに、骨子は以下の2点となります。

①低層階・中層階・高層階で固定資産税を変える

②対象は2018年以降に入居開始の物件

①は同じタワマンの同じ面積の部屋なら低層階から上層階に行くにつれて、固定資産税が高くなるそうです。マンション全体としての固定資産税はそのままですので、低層階が今よりも安く、高層階が今よりも高く、で、合計としては以前と変わらず。となるようです。また、②もかなり重要なポイントで、2018年以前の物件は全く影響なし。となるようです。

防止策になるのか?

例えば先ほどの2億の相続の例を出します。固定資産税は低層階が10%安く、高層階が10%高くなったと仮定しましょう。まず、固定資産税は20%差がつくことになりますので、従前の固定資産税が年間100万だったとすると、低層階は90万、高層階は110万となります。また、相続税の効果も10%削減されちゃいますので、先ほどの7500万の節税効果が10%下がって、6750万となるわけです。ただ、ちょっと待ってください。富裕層が、年間10万程度の固定資産税の増額を気にするでしょうか。誤差の範囲な気がします。また、依然として6750万の節税効果があるスキームを、そんな簡単にあきらめるでしょうか?アントレは懐疑的です。

さらに加えて、不思議なのが、対象が2018年以降の物件という点です。都心のタワマンは今まで結構建ってきてますので、これからさらに乱立していくイメージはないですし、2018年以前の物件は固定資産税も変わらず、継続して今と同じ節税効果を享受できるということになります。全く防止策になってない気がします。

アントレ的には。。。

タワマンを多く所有するアントレ的には、今回の防止策をとても注目してきました。10件の区分マンションのうち、タワマンは6件になりますので、場合によっては大打撃を受ける可能性もありましたが、どうやら防止策は空振りのようで一安心ですね。というか、

2018年以前のタワマンは逆に価値が上がるんぢゃね?

と思い始めてます(笑)

親方が2018年以降のタワマン節税を防止すればするほど、2018年以前のタワマンの価値が上がって行き、そこでの節税対策が活発化するという、珍現象w

とはいえ、正式発表は未だですので引き続き注視していきたいと思います~。

(が、もし、アントレの仮説の通りならば、2018年以前のタワマンの高層階は、今の内に仕込んでおくべし!となりますねw)

※上記はアントレのにわか知識における考察ですので、誤解や間違いがあったらごめんなさい。正確には税理士さんやGoogle先生等にご確認を。というか、間違いはコメント欄で指摘していただけると助かります~!

※ちなみに、親方!本当に防止したいのならば、固定資産税の評価額と時価をニアリーイコールにする施策とした方が良いと思います。ここに開き(歪み)があるから、変なことを考えるやつが出てきているので、歪みがなくなれば、2億の現金と2億のマンションはほぼ同額の資産と見なされるので、タワマン節税などという言葉は生まれませんからね。今のやり方だと、富裕層にとっては誤差の範囲ですし、何をもって”タワマン”と認定するのか(階数??)、や、低層階と高層階の按分比率をどうするのか、等、悩ましい決め事が満載です。また、上の例では按分率を低層階が10%減、高層階が10%増としましたが、これを50%とかにしたら、逆に低層階が富裕層の節税対策のターゲットとなる!みたいな、これまた珍現象(笑)が起きちゃいますよ!

【このカテゴリーの最新記事】

-

no image