今日も快晴、絶好調ですね~!

さて、今回の記事はちょっとマニアックなお話ですw

配偶者控除 vs 専従者給与

節税に興味がない方は、なんのこっちゃい?って感じですが、特に個人事業の方で奥様を活用して節税を検討されている方にとっては重要なテーマかとw

配偶者控除と専従者給与はどちらがお得なんでしょうか。ちょっと考えてみたいと思います。

まずは制度のおさらいから。

■配偶者控除

詳細はググっていただければと思いますが、一定の要件を満たせば所得から38万円の控除が可能となります。まあ、簡単に言うと奥さんが専業主婦のケースですね。後述する専従者給与を奥さんに支給すると対象外となります。

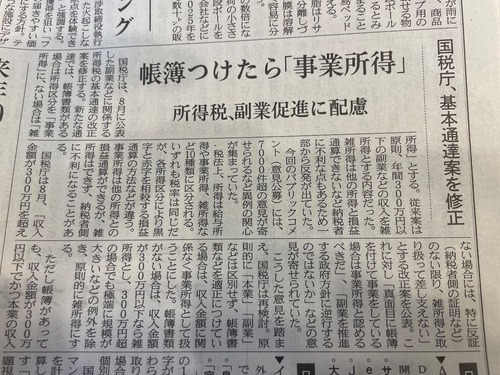

■専従者給与

こちらも詳細はグーグルですが、個人事業主が対象で、一緒に個人事業を手伝ってくれている親族への給与です。青色申告の場合、この専従者への給与が経費にできます。事前に手続きすれば、給与額はいくらにも設定できます。

アントレは、サラリーマン時代より副業を個人事業(青色)として進めてきた経緯があり、損益通算を狙って給与所得を減らし、源泉徴収された所得税を取り返すことに躍起になってましたw

その流れで、専業主婦の奥さんに専従者給与を支給してきたんですが、103万円の壁を意識して、毎月8万円ほどを給与として支払ってきました。そうすることによって、年間96万円の経費が発生し、所得を削減することができてきたわけですw

今まではまあ、これがベストのやり方だな、っと信じてきました。

何故なら、単純に96万>38万だからですw

ただ、昨今記事にしまくっている、銀行融資対策としては、本当にベストなんでしょうか?

上述の通り、専従者給与は経費です。なので所得から単純に引かれるだけの単なる経費です。

一方、配偶者控除は控除です。その年の所得が確定した後から、引かれる(=控除される)項目となります。

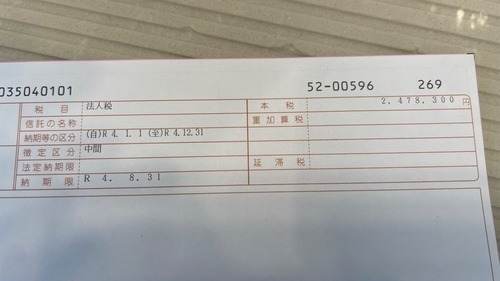

昨日記事にした通り(ここをクリック)、それぞれ確定申告書のどこに反映されるか、ですが、専従者給与は「所得金額」、配偶者控除は「所得から差し引かれる金額」に該当します。

つまり、専従者給与は銀行審査にダイレクトに影響し、配偶者控除は影響しない。ということが解りました。

ということで、現時点のアントレの考えとしては、配偶者控除の方が得である。という結論になりましたw

96万>38万としても、96の方は、より成績を悪くしますからね。38はある意味、無風ですw

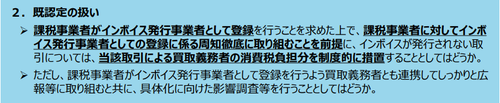

また、配偶者控除の注意点として、平成30年分以後に以下の新ルールが適用されるようです。

控除を受ける方の合計所得金額に応じて控除額が変わります。

900万以下 38万控除

900万円超950万円以下 26万控除

950万円超1,000万円以下 13万控除

つまり、所得金額が1,000万円を超える場合は、配偶者控除は受けられません。

ただ、この記事(ここをクリック)で分析した通り、銀行融資を睨んだ場合の所得は540万or900万が良いことが解ってますので、900万以下に抑えれれば大丈夫そうですね~w

色んな意味で、課税所得900万がバッチリ、という道筋が見えてきましたねw

いやー、節税も単に所得を減らせば良いという考えではなくて、銀行融資までを睨む場合、イロイロ奥が深いですね~

今後も一つ一つ紐解いていきたいと思います~!

※応援Wクリック、お願いします~!

【このカテゴリーの最新記事】

-

no image

-

no image

-

no image

-

no image

-

no image

-

no image