びっくりしますよね(笑)。

「個人情報が漏れ漏れじゃん」と思われる方もいるかと思いますが、スマホを分割で購入する際には小さく虫眼鏡で見なければ読めないくらいの大きさで、長々と文章が書いてある規則の中に、個人信用情報機関への情報開示や登録する旨の記載があり、ほとんど読むこともなく自然の流れでサインしてますので、仕方ないところです。

数千円のスマホの割賦代金から数百万円、数千万円に至るまで、借り入れた金額や延滞しているかしていないかといった返済履歴、残りの借り入れ金額、分割・リボ払いの残金までわかってしまっています。個人情報といっても一般の人は見ることはできません。クレジットカードやローンを申し込んだ際に、カード会社や信販会社、消費者金融、銀行などの金融機関が申込者の借り入れ状況や返済状況を確認する際に、担当者が閲覧するのを目的としているため、情報が漏れることはありません。また、自分自身の情報のみ、開示料金を支払うことでパソコンやスマホ、郵送などで閲覧することができます。

・個人信用情報機関には大きく分けて3つあります。

①クレジットカードやショピングローンを審査する信販系のCIC

②消費者金融(アコム、プロミス、アイフルといった消費者ローン)の審査をするJICC

③銀行のカードローンや住宅ローン、教育ローンなどを審査する銀行系のKSC

があります。

私は自己破産して金融ブラック状態のためクレヒスには敏感ですが、普通にクレジットカードやローンを組んで支払っている金融事故を起こしていない方の多くは、個人信用情報機関の存在を聞いたことはあっても、開示したり、気にしている方は少ないかもしれないですね。

さて今回は「クレヒス(クレジットヒストリー)」について自己破産した金融ブラック喪中の目線で書いてみようと思います。

自己破産する前は住宅ローンやカードローンは組んでいましたし、クレジットカードも普通に所持していましたので個人信用情報機関の存在は知っていましたが、延滞もなかったため、それほど重要視していませんでした。自己破産の申請をした段階でクレジットカードは使えなくなり、当分の間は持つこともできなくなることはわかっていましたが、それでもクレヒスについては「ブラックリスト入りした」といった認識程度で、「5年くらいすればブラックリストから削除されるからそれまではデビットカードを使えば良い」といった感じでした。

自己破産後にクレヒスの重要性を実感しました

自己破産の免責が下りて借金が無くなり再スタートを切ってしばらくすると、クレジットカードの必要性が出て来てダメ元でペイペイカードを申し込みましたが、申込直後に否決メールが届いて秒殺。その後にアメックスグリーンを申し込みますが当然否決です。

その後、CICへの開示をしたところ「法定免責」や「貸倒」といった情報が履歴として残っていました。いわゆるこれがブラックリスト入りの証明という事になります。ブラックリストというものは実在するものではなく、 『異動』 というたった2文字がある事で、「この人は金融事故を起こした人」というレッテルを貼られた人として金融機関から見られます。これがいわゆるブラックリスト入りしたという表現で一般に知られているわけです。

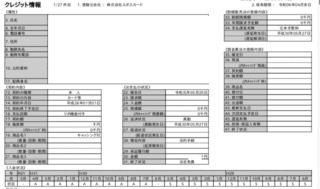

↑エポスカード(左)とダイナースクラブ(右)の自己破産後のCICのクレヒス。「異動」という2文字がありますが、これが金融事故を起こしたという証明になり、金融機関が否決の判断をします。

この履歴は概ね5年間残りますので、それが消えるまでは原則としてクレジットカードを申し込んでも審査は否決されます。ローンもまず無理です。金融事故を起こした人にお金を貸す金融機関なんてありませんから、それは当然です。自分自身でも、自分のクレヒスを開示して見た時は、 「自分が金融機関の担当者であったら貸さないな」 と思いましたから審査否決は必然ですね。

クレヒスが汚れた意味を初めて感じました

クレヒスを書き換えていく作業で信頼と信用を回復させる

クレヒスを綺麗に復活させていく最初の手法として活用したのがライフカードデポジットとネクサスカードです。自己破産して信頼と信用を失った方の切り札的の「再生カード」です。保証金を預けてその範囲でしか利用できないクレジットカードですから、仮に返済ができなかった場合でも保証金が没収されて返金されないだけですし、カード会社からすれば年会費も回収できるため全く損はありません。これらのカードで「クレヒス」を新たに付けていけるため、真っ黒の信用状況を少しずつグレーにして改善させていくことが可能になります。ただし、ライフカードやネクサスカードでも返済が出来ずに延滞して強制解約になれば、さらなるクレヒス悪化になるため後が無くなります。

しかし、地道にコツコツと返済して、またカードを使って、返済していくことを繰り返すことで、良いクレヒスが付いていきます。その結果、金融ブラック状態でもアメックスカードの取得は可能になります。

いかに支払い能力があるかを見せていくことがクレヒス作りのポイント

私たちが開示する情報、特に信販系のCICには正常に返済している $ マークを最多2年間、付けていく事ができます。また残債と利用可能額、前月の請求額と入金額を見ることは出来ますが、金融機関は独自のソフトで少なくても5年程度は履歴として毎月いくら使って、年間でいくら使って、残債はいくら残っているといった詳細がわかるはずです。ローンを借りる場合は年収の1/3という制限がありますので、詳細がわからなければ審査できません。

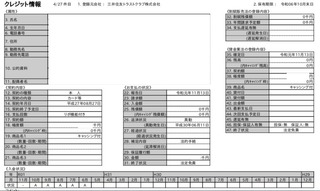

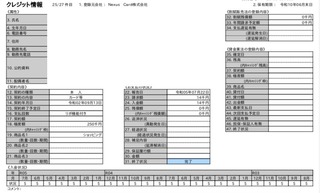

↑ ネクサスカード解約後のCICのクレヒス。最多で2年間の$マークが一杯になりましたが、金融機関はその以前の分も独自のソフトで詳細がわかると思います。

クレジットカードの場合、申し込む段階で年収記入欄はありますが、やや多めに書いて申し込む方もいると思いますが、お金を借りるローンの場合、概ね50万円以上を借り入れる場合では収入証明書の提出を求められ、これによって正確な年収を把握されます。しかしクレジットカードや少額ローンの借り入れでは収入証明書の提出を求められたことは一度もありません。つまり、特にクレジットカードの場合では、クレヒスの段階で金融機関がその人の年収を推察するのだと思います。毎月の利用金額、年間の合計決済額から年収を算出していると思います。ですので、無理する必要はないですが、今まで現金で払っていたものを、クレジットカードで支払います。コンビニでの数百円レベル~数万円レベルのものまで、利用限度額以内ですが、できるだけ多くの決済をクレジットカードで支払います。

こうする事で「この人は結構お金を持っていそうだ」と金融機関に思ってもらう事を私は実行しました。

その結果、自己破産後の3年間で毎年150万円以上のクレジットカード決済をし、4年かかりましたが、念願のアメックスカードを取得できました。

金融事故を起こしていない一般の方からみれば不思議に思うかもしれませんが、自己破産して金融ブラックになってしまった人の現実は、スマホの数千円の割賦も審査が通らないという人もいます。私もその1人です。おそらく今でも通らないと思いますが、幸い、クレジットカードがあるので購入は可能になりました。

自己破産して金融ブラックになり、クレヒスがいかに重要かがわかります。これからさらに拡大するであろうキャッシュレス化にはクレジットカードは必須です。生活していく上での必需品といえますので、これからはクレヒスを汚さずにして行かなくてはいけないと思う今日この頃です。

自己破産した金融ブラックのアメックスカード取得までの道のり

https://fanblogs.jp/tsukasamarunet/archive/373/0

にほんブログ村

にほんブログ村

励ましの1票をお願いします!