新規記事の投稿を行うことで、非表示にすることが可能です。

2021年11月20日

円安が進む日本は タイやブラジルよりも「貧しい国」に為って居た

円安が進む日本は

タイやブラジルよりも「貧しい国」に為って居た

11/20(土) 7:02配信 11-20-1

11/20(土) 7:02配信 11-20-1

Photo by iStock 11-20-2

この国の経済の衰退に伴って、長らく世界の基軸通貨の一つだった円は遂にその座から陥落しようとして居る。だが見方を変えると、この危機を上手く使い資金を増やす、逆転の方法がある。

日本は最早途上国?

Photo by gettyimages 11-20-3

円安が止まら無い。10月に入り、為替相場は3年振りに1ドル=114円を突破しその後も加速して居る。

日本は、新型コロナウイルス感染拡大による経済ダメージからの回復が遅かった上に、原油など資源価格の上昇が重為った。それで円が売られて居る・・・新聞等では、そうした説明が為されて居る。だが、市場のプロ達の多くは、この円高にモッと根深い日本の「病巣」を見出して居る。

「一言で言えば、日本の国力の弱体化が明確に表面化した結果が、今回の円安です。企業の稼ぐ力も衰え賃金も上がら無い。コノ30年間、日本は他の先進国に次々と追い抜かれ、今や途上国の立場に陥落しようとして居る」

こう語るのは、エコノミストの中原圭介氏だ。中原氏が言う様に、日本人の給与は長らく横ばいの状況が続いて来た。1991年の日本の平均賃金は約447万円だったのに対し、2020年は433万円。全く上がって居ない処か減少して居る。日本人に取ってはスッカリ慣れ切った状況だが、これは、他の先進国と比較してみると極めて異常な事態だ。

同じ30年で、他のOECD加盟国に於ける平均給与は大きく上昇して居るのだ。例えは、アメリカの平均賃金は過去30年で約2・5倍(約700万円)に為った。ドイツは約2倍(約560万円)、韓国も約2倍(約430万円)迄膨らんで居る。

〈米国では、年収1,400万円は「低所得?」〉

こう銘打った『安いニッポン』(中藤玲著 日経BP)と云う新書がベストセラーと為って居る。 実際、アメリカの大卒1年目の平均年俸は約629万円と、日本の平均で在る約262万円の2倍を遥かに超える金額に為って居る。給料が低ければ、モノを買う余裕は生まれず物価も上がら無い。結果、国内企業の収益は伸びず昇給は止まったママ。正に「デフレスパイラル」だ。

イギリスの経済誌『エコノミスト』が毎年公表して居る「ビッグマック指数」は、日本の物価の安さを端的に示して居る。コレは、全世界で展開して居るマクドナルドの看板商品「ビッグマック」の値段を比べる事で、各国の物価格差の目安とするものだ。

今年、日本に於いて390円で売られて居るビッグマックは、アメリカでは645円・イギリスでは522円・スウェーデンでは681円で売られて居る。先進国だけで無く、タイ(429円)やブラジル(480円)と云った新興国でも日本より高く売られて居る。

コロナ前、世界各地から外国人観光客が押し寄せて居たのも、日本の洗練された文化に憧れたと云うより「余り懐を痛めずに食事や買い物を楽しめる旅行先」として選ばれて居ただけかも知れ無い。

「悪いインフレ」の到来

Photo by iStock 11-20-4

給料も物価も世界にスッカリ取り残された日本経済に、過つて「ジャパン・アズ・ナンバーワン」と言われた時代の面影は全く無い。

「日本円は、何らかの理由でドルが売られた時の退避先として世界から重要視されて来ました。それは飽く迄、日本経済が強く値崩れし無いと思われて居たからです。しかし、今退避先として選ばれて居るのはユーロなので、円はドンドン買われ無く為って居る」(経済評論家の加谷珪一氏)

一朝一夕には解決出来無い根本的な要因が限界迄積み重なって居るが故に、円安は悪化の一途を辿ると考えられて居る。

「円安は早ければ年内にも120円〜125円と進む恐れが在ります。'22年に入ったら、130〜135円迄覚悟する必要が在るでしょう」(シグマ・キャピタルチーフエコノミストの田代秀敏氏)

円安が此処迄進むと、海外から輸入して居る小麦や肉・魚等の品物の値段が上昇し家計を直撃する。輸入物価の上昇に依って、皮肉にも長年上がら無かった日本の物価はジワジワと高まり始める。賃金は上がら無いのに、物価ばかりが上昇する「悪いインフレ」だ。国内で働いて居ても家族を養う事が出来無いと、他の国に「出稼ぎ」に行く日本人も出て来るだろう。

働く事の出来る現役世代は未だ好い。だが年金世代は、何もし無ければ財産がインフレで目減りして行くジリ貧に陥るしか無い。だからコソ、持って居るおカネを上手く運用する事は必須だ。

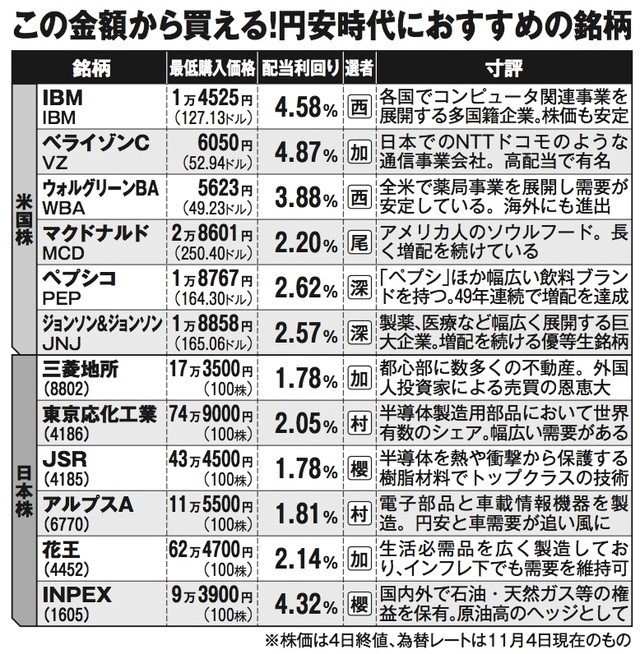

では実際に如何遣って運用し資産を増やせば好いのか。その方法は後編の「日本が「貧しく為る」前に・・・投資のプロが選んだ「日本株」「米国株」全12銘柄を大公開」で、図表を交えながらお伝えする。

ピンチをチャンスに変える方法

このママ円安が進めば、海外から輸入して居る小麦や魚等の値段が上がり家計を圧迫。更に輸入品の物価上昇で、経済は冷え込んで居るのに物価だけが上がる「悪いインフレ」と為る。

そんな状況下で、副業や仕事を求めて海外に出稼ぎに行ったり、自給自足を始める現役世代も居るだろう。だが、日本に留まるしか無い年金世代は、何もし無ければ財産がインフレで目減りして行くジリ貧に陥るしか無い。だからコソ、持って居るおカネを上手く運用する事は必須だ。現在60代以上の世代には、これ迄の貯蓄や退職金等の纏まったおカネと云う「武器」が在る。

Photo by iStock 11-20-5

この円安を上手に味方に付けて運用で切れば、資産寿命を5年・10年と大きく延ばす事が出来る。ピンチをチャンスに変える事が出来るのだ。

「日本の個人金融資産は1,992兆円程在りますが、その半分以上の1,072兆円が低金利の預金として預けられたママに為って居る。今後、日本で物価高が進む事を考えると、預金の半分でも好いから運用に回すべきです」(びとうファイナンシャルサービス代表の尾藤峰男氏)

ファイナンシャルアドバイザーの西崎努氏は「資産の一部に外貨建ての資産を組み入れて置けば、円安に依る差益を受ける事が出来、目減りの防止に繋がる」と語る。

外貨建て資産には、大まかに(1)外貨預金(2)外国債券(3)外国株(4)投資信託の4つが在る。

この内、外貨預金と外国債券に付いては「保有資産の目減りを防ぐ事は出来ても、積極的に増やすと云う観点からすると、余り意味が無い」(西崎氏)

資金を取り崩す迄10年以上の時間的余裕が在る為らば、高い配当利回りを狙えるアメリカ企業の個別株や投資信託を購入したい。過つては、証券会社の窓口で米国株を取り引きすると最低5%の手数料が課されて居た為敬遠する向きも多かった。

しかし、現在では楽天証券やSBI証券と云ったネット証券で口座を開けば、約定時の金額の0・5%程度と云う格安の手数料で米国株を購入する事が出来る。

アノ銘柄で好い

では、ドンな銘柄を狙うべきか。それはズバリ誰もが知って居る大型株だ。アメリカの証券市場には日本の様な「ストップ安」「ストップ高」と云う値幅制限が無く、株価が急上昇・急降下する可能性が在り、値動きの激しい銘柄に資金を投じるのは危険が伴う。投資すべきは、配当利回りが高く尚且つ業績が堅調な為値動きの少ない銘柄だ。

「米国株には、大型でも増配を続けて居る銘柄が沢山在ります。例えば、マクドナルドやペプシコと云った銘柄です。マクドナルドの利回りは約2・20%ですが、増配により長く持つ程利回りは高く為って行く」(ファイナンシャルリサーチ代表の深野康彦氏)

より大きなリターンを目指したい人に前出・西崎氏が推奨するのが、コンピュータ大手のIBMと通信会社ベライゾン・コミュニケーションズ、そして薬局チェーンを持つウォルグリーン・ブーツ・アライアンスだ。

11-20-6

「何れの銘柄も配当利回りは4%以上と優良です。IBMはコロナショックで瞬間的に100ドルを割ったものの、それ以外は10年以上ズッと100ドル台を維持して居て、極端な値上がりも無ければ値下がりも無い。

ベライゾンも比較的値動きが緩やかですし、ウォルグリーンは全米で8,000軒以上の薬局を運営し、今後も安定した業績が見込まれます」

こうした銘柄は投資対象として人気が高いが、時に異様な値動きを見せるGAFAMとは違って安心して持てる。とは云え、長期で保有する銘柄を自分で決めて行くのには知識と手間が掛かる。素人の浅知恵で決めるのは不安が在る、と云う人に、ファイナンシャルスタンダード代表の福田猛氏が勧めるのが外国株投信の積み立てだ。

「例えば、三菱UFJ国債投信が販売する『eMAXISSlim全世界株式(除く日本)』は、海外企業に分散して投資する人気のインデックスファンドです。毎月決まった金額で積み立てて行けば、暴落のリスクを避けながら資産を増やして行く事が出来る」

Photo by iStock 11-20-7

前出の西崎氏がイチオシとして挙げる投信は「SPYD(SPDRポートフォリオS&P500高配当株式ETF)」だ。

「コレは、アメリカを代表する500社の株価から為る指数『S&P500』の中から、配当利回りの高い80銘柄を厳選して投資する上場投資信託です。現在の配当利回りは5・03%ですが、年に2回、銘柄の組み替えを行って居り、高い利回りが維持され易い」

常に成長を続けて居るアメリカ企業の力に、円安の進行と云う「テコ」が利き、時間が経てば経つ程、初期に積み立てた分の為替差益も大きく為るのだ。一方、日本株に目を向けても今後の円安の進行の恩恵で値上がりが期待出来る銘柄が在る。

「過つてで在れば、トヨタやソニーと云った製造業の大企業の株を買って置けば、円安時は売上高や利益が膨らむので値上がりを期待出来ました。只、今は何処も工場を海外に移し、現地の人々を雇用して居るので為替のメリットはそこ迄大きくな居。狙い目なのは、国内に拠点を持ち、尚且つ安定した成長を見込める企業です」(「兜町カタリスト」編集長の櫻井英明氏)

その代表的なものが半導体関連銘柄だ。供給不足に依り、半導体の値段が世界的に高騰して居るのは周知の通りだ。

「個別銘柄を挙げると、半導体製造装置で在れば世界シェア4位の東京エレクトロン、半導体に組み込まれる樹脂の製造で在れば東京応化工業もトップクラスのシェアが在ります。この樹脂は、液晶ディスプレイや半導体パッケージ等、幅広く使われて居て、需要が高い」(株式アナリストの村瀬智一氏)

業界団体が発表した2021年度の日本製半導体製造装置の販売額は、3兆2,631億円と、前年度に比べて37%も伸びて居る。日本に取って数少ない「有望産業」なのだ。

コレで逃げ切れる

他にも、パソコン等のハードディスクに必要な電子部品を製造し、海外売上比率が9割を超えて居るTDK、WiFiデバイスの部品や、車等に搭載される振動感知器等、数々の分野で世界シェアナンバーワンを誇る村田製作所の株も円安の状況下での値上がりが期待される。一見、円安と無関係に思われる不動産業界も、株価の上昇が見込める。

「現状でも、日本の不動産は割安で海外勢に依る買い占めが起きて居ますが、円安が進めば益々買い漁られる。取り分け、三菱地所や三井不動産が都心部の一等地で手掛けて居る不動産は、安定した需要が見込まれ、値上がりし続けるでしょう」(前出・櫻井氏)

日本に待ち受けて居る未来は決して明るく無い。しかし、知恵を尽くせば、残りの人生を逃げ切るだけの手段は残されて居る。

『週刊現代』2021年11月13・20日号より 週刊現代(講談社)

〜管理人のひとこと〜

金儲けにはトンと縁の無い人間に取って、この様な記事は苦手そのものなのだが、政府の余りにも酷い経済政策が続くのを観て、コレでは生活出来無い・危険処か恐怖さえ覚える毎日に為ってしまった。政治家や官僚が全く世の中を知らず世の人々との乖離にも気付か無いのだ。

街に出て一回りしたら、誰でもが理解し納得出来る筈の〔庶民の困窮〕への対策が全くズレて居る。余りにも見当外れで浅はかな思い付きで下手な政策を考え・・・全て失敗してしまう。遣る事為す事が全てケチで時間が掛かり政策設計が杜撰で・・・誰にも喜ばれ無い。そして、何度選挙をしても結果は何も変わら無い。少しも改善し無いのだから・・・国民がそれを願っているのだろうか?