こんにちは!

EVE2です。

いっとき、株式市場が落ち着き、時々活況な状況になっていたのですが、本日は下げ圧力が強い状況です。先週末と比較して上昇した銘柄は769銘柄で、下落した銘柄は、3,298銘柄でした。

実は、この状況ここ数日続いてます。なぜなのでしょうか?

Studyingの中小企業診断士のテキスト『資本市場と資本コスト』の内容を基に考えてみたいと思います。

[ポートフォリオ]

ポートフォリオとは何なんなのでしょうか?ChatGPTに聞いてみました。

ポートフォリオは、投資における基本的な概念であり、複数の異なる資産や投資商品を組み合わせて所有することを指します。これらの資産は、株式、債券、不動産、商品、キャッシュなど、さまざまな形態を取ることがあります。ポートフォリオを構築する際には、投資家がリスクとリターンのバランスを調整し、特定の投資目標を達成するために異なる資産クラスを組み合わせることが一般的です。

そして、メリットについては、以下のように言っています。

❶リスク分散

ポートフォリオに複数の資産を含めることで、特定の資産の値動きに依存しないようにリスクを分散できます。これにより、全体的なリスクを削減し、安定性を向上させることができます。

❷リターン最大化

異なる資産クラスの組み合わせにより、リターンを最大化できる可能性が高まります。一部の資産が低いリターンをもたらす一方で、他の資産が高いリターンを提供する場合、全体の収益が向上します。

❸投資目標への適合

ポートフォリオを構築する際に、特定の投資目標やリスク許容度に合わせて調整できます。これにより、将来の金融目標を達成しやすくなります。

❹リスク管理

ポートフォリオを適切に分散させることで、特定の資産の価格変動がポートフォリオ全体に与える影響を緩和できます。これにより、大幅な損失を回避しやすくなります。

❺収益の一定化

異なる資産クラスを組み合わせることで、収益の一定化が可能です。特定の資産クラスが低迷しても、他の資産クラスが補完的なリターンを提供できます。

ChatGPTが言うように、株を購入する場合複数の株式を組み合わせてポートフォリオを作ることが重要だとしています。ポートフォリオを作ることによりリスクを分散することができ、リスクを限りなくゼロに近づけるの同時に収益を一定化してくれるとしています。但し、ゼロに近づけることはできますが、ゼロにすることはできないのと同時に一定化にするということも難しい場合があります。それは、なぜなのでしょうか?

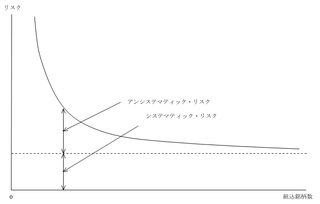

[システムマティック・リスクとアンシステマティック・リスク]

それは、システマティック・リスクがあるからです。システマティック・リスクとは、業界、市場、国、地域などのリスクをさし、投資家がコントロールできないリスクとしています。例えば、ロシアvsウクライナ戦争です。私の保有している株も、ロシアvsウクライナ戦争が開始される数カ月前から徐々に下がり始めました。決算がいいにもかかわらずです。

それとは逆に、株主がコントロールできるリスクを、アンシステマティック・リスクと呼んでいます。以上に述べたポートフォリオを作ることによりリスクコントロールをすることができる部分をさします。図にすると右記の図のようになります。

[リスクフリー資産]

ポートフォリオを作る場合、リスクフリー資産を組み込むことにより、よりリスクを軽減することができるとしています。そのリスクフリー資産とは、国債です。ただ、ご存じの通り、日本の国債の利率は、2023年10月3日に10年物の国債の入札表面利率を0.8%に引き上げている状態です。例を挙げて考えれば、100万円で10年物の国債を購入した場合、10年後8千円の利益になるという計算です。投資と呼ぶにはかなり額が少ないようです。ここで、もっと効率的なポートフォリオがないかと考えますが、そんな都合のいいものはありません。短期的には存在するかもしれませんが、そういう株式は買いが集中し、急上昇後、急落するといった傾向があります。

そのような市場から立てた仮説があります。

[効率的市場仮説]

効率的市場仮説とは、投資市場における価格形成と情報伝達に関する仮説であり、中小企業診断士試験では、以下の4つの仮説が紹介されています。

❶ウィーク・フォームの効率的市場仮説

❷セミストロング・フォームの効率的市場仮説 .

❸ストロング・フォームの効率的市場仮説

❹ランダムウォーク仮説

それでは、それぞれの仮説はどのようなことを言っているのか、ChatGPTに解説してもらいましょう!

効率的市場仮説(Efficient Market Hypothesis, EMH)に基づいて、以下の理論について解説します:

❶ウィーク・フォームの効率的市場仮説(Weak Form Efficient Market Hypothesis)

ウィーク・フォームEMHは、市場が過去の取引データや価格情報に関する情報を既に価格に反映しており、これを利用して将来の価格変動を予測することは難しいと主張します。

この仮説に基づくと、技術分析(過去の価格データを分析して未来の価格動向を予測しようとする方法)は無効であり、過去の価格パターンやトレンドを利用して市場で超常的なリターンを得ることは難しいとされます。

❷セミストロング・フォームの効率的市場仮説(Semi-Strong Form Efficient Market Hypothesis)

セミストロング・フォームEMHは、市場が公に利用可能な情報(公開情報)を既に価格に反映しており、一般の投資家がこの情報を利用して超常的なリターンを得ることは難しいと主張します。

基本的な情報(企業の財務報告、経済指標など)に基づいて株式や他の資産の価値を評価し、投資判断を行う試みが制約されるとされます。この仮説に基づくと、基本分析(企業の業績や経済データを分析して投資判断を行う方法)も限定的であるとされます。

❸ストロング・フォームの効率的市場仮説(Strong Form Efficient Market Hypothesis)

ストロング・フォームEMHは、市場がすべての情報(公的情報および非公的情報)を適切に反映しており、どの種類の情報も市場での利益を生むために利用することはできないと主張します。

この仮説に基づくと、内部情報(企業内部情報や秘密の情報)を利用して利益を得ることも難しいと主張します。非公開情報の不正使用は違法であるとされます。

❹ランダムウォーク理論(Random Walk Theory)

ランダムウォーク理論は、株価や資産価格の動きがランダムで予測不可能であるというアイデアに基づいています。これは、効率的市場仮説に関連する理論の一部とされます。

ランダムウォーク理論によれば、価格の変動はランダムで、過去の価格動向を分析して未来の動向を予測することはできないとされます。この理論は、市場が情報を速やかに反映し、価格がランダムに変動すると仮定します。

[あとがき]

以上の考察から、まっ、株式投資って、儲かっている人がいうほど、理論的には儲からないっていうことになるようです(笑)。そして、現在下がっている要因は、多分、イスラエルvsパレスチナ紛争でしょう?

VUCAから考えるエフェクチュエーション理論の、手中の鳥の原則(Bird in Hand)、レモネードの原則(Lemonade)から考えると、自分が現在持っていて、コントロールできる手段で困難を乗り越えるという考え方から株式投資を考えると、ちょっと、混乱の時期には手を出してはいけないような気がしてきました。

ただ、その反面、業界、市場、国、地域が凪または上昇し始めたタイミングでは、乗り遅れる可能性があります。難しい選択になりそうです。

では、また!

■エフェクチュエーション 〜企業経営理論〜(2023年10月3日)

https://fanblogs.jp/studyingmba/archive/42/0

【このカテゴリーの最新記事】

-

no image