こんにちは!

EVE2です。

今回も、「よくわからないシリーズ」ということで、どうといたらいいのかわからない問題を詳細に分析していきたいと思います。

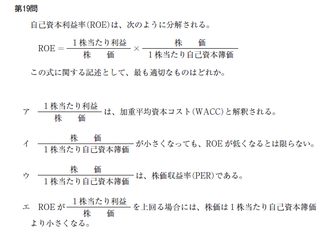

本日取り上げる過去問は、財務・会計から令和元年 第19問について分析していきましょう!

まずは、どんな問題なのか見ていきましょう!

[財務・会計 令和元年 第19問]

[この問題のポイント]

この問題のポイントは、用語を正確に理解できているかどうかという点にあると言っていいでしょう?そのため、この問題が意味不明と思っている時点で、用語が理解できていないと思われるので、まずは、前回同様に用語の意味を深掘りしながら、どう解いたらいいのか考えていきたいと思います。

[ROE]

問題本分にROEがでてきています。

このROEよく見かけるのですが、どのようなことを指しているのでしょうか?

それでは、早速、ROEについて、Bardに聞いてみましょう!

ROEは、株主資本利益率の略称で、株主が投資した資本に対してどれだけの利益を上げているかを示す指標です。具体的には、当期純利益を株主資本で割ったパーセンテージで計算されます。

ROEが高いほど、企業が効率的に利益を上げていることを示します。逆に、ROEが低い場合は、企業が利益を上げられていないか、あるいは資本効率が悪いかを示しています。

ROEは、投資家にとって重要な指標です。投資家は、ROEを比較することで、投資先となる企業を選ぶことができます。

ROEを上げる方法は、以下の2つがあります。

1) 利益を増やす

・売上を増加させる

・コストを削減する

2) 株主資本を減らす

・自社株買い

・配当金の支払い

ただし、ROEを上げるためには、企業の財務健全性を損なわないように注意する必要があります。

■ROEの目安

・10%以上:優良企業

・5〜10%:普通

・5%以下:低迷

■ROEの限界

・会計処理によって操作できる

・短期的な業績しか反映していない

・企業の将来性まで示していない

ROEは、企業の収益性を評価する指標の一つですが、他の指標と合わせて総合的に判断する必要があります。

Bardは答えてくれませんでしたが、ROEは数式により導き出すことができます。

ROE(株主資本利益率) = 純資産 ÷ 自己資本

上記式において、自己資本とは、

資本金: 株主から出資を受けたお金。

資本剰余金: 資本金に計上しなかった部分を含む。

利益剰余金: 過去の利益を積み立てたお金。

から構成されており、純粋に当該株式会社の資本を指し、資本金、資本余剰金から見ると、ROEとは、株主から出資を受けたお金がどのくらい有効に利用できているのか知るために利用されていると考えていいでしょう?

続いて、設問ア,から順番に理解が不十分だと思われる用語を深掘りして調べてみましょう!

[加重平均コスト(WACC)]

そういえば、前回、財務・会計平成28年第17問を深掘りしている最中に、複利現価係数、年金現価係数で利用する割引率はどうやって求めるのですか?っと聞いたところ、WACCを利用すると回答がありました。WACCは日本語にすると加重平均コストと訳され、割引率は全く別のものだという認識だったのですが、その認識は違っていたようです。

では、早速どのようなものなのか、Bardに聞いてみましょう!

加重平均コスト(WACC)とは、企業が資金調達のために支払うコストの平均値を、それぞれの調達方法の比率に応じて加重平均したものです。企業は、事業運営に必要な資金を、主に以下の2つの方法で調達します。

・負債 : 銀行からの借入金や社債の発行など。利息を支払う必要があります。

・自己資本: 株主からの出資や利益の内部留保など。配当金を支払う必要があります。

それぞれの調達方法には、以下のような特徴があります。

■負債:

・メリット : 調達コストが比較的低い。

・デメリット: 金利負担が固定費となる。返済義務がある。

■自己資本:

・メリット : 返済義務がない。

・デメリット: 調達コストが比較的高い。

WACCは、これらの調達方法のコストを、それぞれの調達比率に応じて加重平均することで算出します。WACCは、企業が事業を行う上で必要な資金調達コストを総合的に判断するための指標として用いられます。

■WACCの計算式

WACCは以下の式で計算されます。

WACC = (負債コスト × (1− 実効税率) × 負債比率) + (自己資本コスト × 自己資本比率)

■WACCの活用

WACCは、以下のような用途で活用されます。

・投資判断: 企業の投資プロジェクトの収益性を評価する際に、WACCを割引率として用いる。

・企業価値評価: 企業価値評価の指標の一つとして、WACCを用いる。

・資金調達方法の検討: 負債と自己資本の調達比率を検討する際に、WACCを参考に判断する。

■WACCの注意点

WACCは、企業の財務状況や資本構成によって大きく変動します。また、WACCは将来の金利や経済状況の影響を受けやすい指標です。そのため、WACCを単独で判断するのではなく、他の指標と合わせて総合的に判断することが重要です。

以上です。なお、WACCの計算式に(1 − 実効税率)という部分がなかったので、追記しています。

端的にWACCを表現すると、資本を調達するときのコストです。それを割引率に使用するというのは、1つのモデルであり、現在のキャッシュの将来の価値を正確に知るものではないようです。加えて、それは、企業体、個人により大きく違い、もしかしたら、現在のキャッシュの価値と将来のキャッシュの価値がほぼ等しいという例があるのかもしれません。

[あとがき]

今日はここまでとさせていただきます。

財務・会計をしていて非常に勉強になった点があります。それは、式の変形です。式を変形することにより、少ない情報からより多くのことを知ることができることを知りました。特に、これからシステムを作ろうとしているモノからすると、非常に助かります。

今回は、その式の変形も含んだ問題となります。きちんと理解し、類似問題に対応したいと思います。続きは明日書きます!

では、また!

【このカテゴリーの最新記事】

-

no image