2018年05月08日

みんクレ+ラキバン問題を受けてのソーシャルレンディング投資方針

広告

2018年は大きな転機となるかもしれません

2018年はソーシャルレンディングにとって岐路に立つ年になるかもしれません。

年明け早々にみんクレによる債権譲渡幕引きがあり、元本の97%が毀損するという惨状となりました。

私も140万円ほど損害を受けています。

これに加えて5月には、ラッキーバンク案件の一斉返済遅延。

こちらはどのくらいの損害額になるか分かりませんが、私の場合は最悪で310万円程度となりそうです。

この損害額は、私のソーシャルレンディング投資総額に対して1割に満たないため、痛い事は痛いですが

致命傷を受けているというわけではありません。

それよりも気になるのは、これらの事件による業界の今後です。

問題のある事業者を淘汰し、真っ当な運営を行っている事業者が繁栄する切っ掛けとなればそれでよし。

もしそうでないのなら、ソーシャルレンディング業界自体のシュリンクをもたらしかねません。

それは、堅実なインカムゲイン投資でリタイアを目論む私にとって、最も困る事態です。

そうならないよう、せめても私にできる事として、財務局や第二種金融商品取扱業協会への要望も含めて

各種の動きを行っていくようにしています。

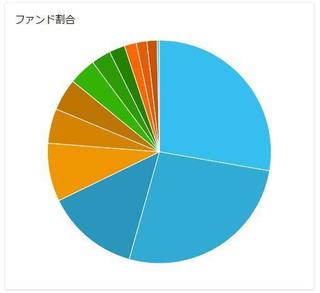

現在の私の投資状況

2018年5月始め現在における、私のソーシャルレンディング投資は下記の通りです。

・maneo 1,575万円

・LCレンディング 962万円

・SBIソーシャルレンディング 895万円

・クラウドバンク 790万円

・オーナーズブック 669万円

・ガイアファンディング 481万円

・クラウドリース 414万円

・クラウドクレジット 379万円

・ラッキーバンク 360万円(うち50万円は償還予定)

・グリーンインフラレンディング 302万円

・スマートレンド 263万円

・プレリートファンド 201万円

・アメリカンファンディング 172万円

・トラストレンディング 170万円

・キャッシュフローファイナンス 58万円

・さくらソーシャルレンディング 32万円

・Pocket Funding 32万円

・LENDEX 21万円

・クラウドリアルティ 10万円

計 19事業者 7,786万円

ちょっと多すぎるような気もしますが、これはこういったブログを開設するにあたり、色々な事業者に

リスクを呑み込んでも投資をしようとしていた側面もあります。

要は人柱みたいなものです。

ただ、今後インカムゲインによるリタイアを考えるにあたっては、人柱になるのも限界がありますので

ソーシャルレンディング事業者の集中を図っていくつもりです。

(後出しになりますが、ラッキーバンクは少し投資金額を絞っている途中でした。

これが嘘でない事は、ここ数ヶ月の「月例報告」を見ていただければ分かるかと思います)

とは言っても、色々な事業者の案件や動きをブログ等で紹介していきたいというのもまた事実。

そのため、コア投資先以外にサテライトとして少額の投資は続けていきたいと考えています。

今後の見直し方針

ソーシャルレンディング投資において、事業者の見定めが最も重要であることは論を待ちません。

その中でも今後は特に、抑止力がきちんと働くかどうか、を重点的に見ていきたいと思います。

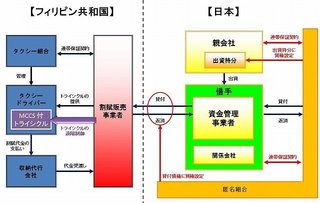

みんクレ事件や今回のラッキーバンクの問題に通底するのは、同族経営だったということ。

案件が順調ならそれでもいいですが(そもそも、ポンジも初期はうまく回るわけで)、一旦今回のような

行政処分があり、投資家と貸付先の利害が対立してしまうと大きな問題が発生します。

ラッキーバンクが今後の経営継続を考えず、単純に目の前の損得だけを考えれば、現状における最適解は

「知り合いのサービサーに債権譲渡して裏でキックバック」でしょう。

しかし、もしも外部のVCなどが出資している事業者がそれをしようとすればどうなるか。

VCなどは経営継続に出資しているわけですから、そんな焼畑農業をしようとすれば「ちょっと待て」と

なり、抑止力が働くわけです。

同様に、上場会社の場合も経営継続が目的ですので、そうそう簡単に尻尾切りはできません。

これらを考えると、「ソーシャルレンディング事業者としての安全性」は以下のように言えそうです。

(「案件の安全性」についてではない事にご注意下さい)

・SBIソーシャルレンディング

何かあればSBI自体にも悪影響を及ぼすため、経営を投げ出す事は考えにくい。

・maneo

各種VCなどが投資しており、抑止力が働いていると思われる。

・LCレンディング

LCホールディングス傘下であり、経営を投げ出す事は考えにくい。

・オーナーズブック

経営母体であるロードスターキャピタルの資金調達係として、重要な立ち位置にある。

・クラウドバンク

第一種金融商品取扱業者であり、かつ行政処分からの経営継続実績がある。

・クラウドクレジット

各種VCなどが投資しており、抑止力が働いていると思われる。

・トラストレンディング

天下りを多く受け入れており、ある程度の抑止力は働くと考えられる。

・maneoファミリー(LCレンディング除く)

何かあればmaneo自体の評判にも影響するため、ある程度経営を継続すると考えられる。

ただし、maneo本体に比べ大株主がいないので、抑止力は弱い。

例外としてプレリートファンドはmaneoと資本業務提携しているため、信頼性は一段高い。

ソーシャルレンディングはまだまだ若い投資商品であり、また案件の匿名化を悪用できるという構造上の

問題のため、これからもこういう事件は起きてしまうかもしれません。

ですが、ソーシャルレンディングは次のような特徴のため、現在代替のない投資商品となっています。

・毎日の値動きのないインカムゲイン投資

・少額、短期間から投資が可能

・好利率

今後はソーシャルレンディングの中でも投資先の集中、もしくはソーシャルレンディング以外の投資先への

分散も考えるかもしれませんが、私のコア投資がソーシャルレンディングであることは変わりありません。

今後も色々と調べ、気を付けながら投資を続けていこうと思っています。

ランキングに参加しています。

リンク先には同じ話題を取り扱うブログが沢山あります。こちらもいかがでしょうか。

posted by SALLOW at 10:00

| Comment(10)

| TrackBack(0)

| 投資の話題

この記事へのトラックバックURL

https://fanblogs.jp/tb/7629487

※ブログオーナーが承認したトラックバックのみ表示されます。

この記事へのトラックバック

そうですね。誰でも偏見から逃げる事はできませんから、まずは偏見(など)によって形作られた「結論」があり、そこに肉付けをしていくだけなのでしょう。

完全な客観性は望めませんが、それを言ってしまうとそもそもブログの立ち位置が無くなってしまいますので、その点はご容赦下さい。

色々な考えがあって当然ですし、そのうちの一つをこうやって情報発信するのは意味があることだと思っています。少なくとも私の場合、実際にこれだけの金額を投資していますので、蚊帳の外から評論をしているわけではありません。

ソーシャルレンディングも「どれを選んでもOK」な時代はそろそろ終わっているようですし、今後は投資先の選別を進めていくつもりです。

もっとも、ネタとして少額はコア以外にも投資を続けると思いますが。

私個人的には、天下りはあまりプラスに捉えられず、また、第1種が第2種より安全性が担保されるわけではないかと思い、トラストとバンクは投資していません。

みんクレは名前とキャンペーンが胡散くさくて触ってませんし、ラッキーは社長が若いので、「案件」リスクが高いと思い、途中で引き上げてます。理由は後付けかも知れません。

コメントありがとうございます。

利回り重視で投資全体からの比率を考えればこれくらいなら大丈夫だろう、というのは、確かに一つの真実です。

ただそれだけではなく、せっかくソーシャルレンディングをするのだから色々な事業者に投資したいという趣味と実益を合わせた考えもあり、それがこういったブログのネタになるという打算もあり、また人柱になるという思いもあります。どれか一つの考えというわけではありません。

(「今回のような事が起きて当事者になる→ブログのPV数が増える→結果として収益化が進む」と、遠い向こうまで見渡すなら、投資の視点ではこういったブログはリスクヘッジの一種でもあるでしょう)

高利率ファンドの事業者でも大丈夫な理由としてVCや天下りがそこまで安全と考えられるか? というご質問については、「そうだとも言えるし、そうでないとも言える」が答えになります。

ある程度安全とは考えていますが、それ以上安全とは考えていません。

そもそも安全とは考えていなくとも、人柱として少額は投資している側面がありますので、私の投資内容は参考にしても万人に勧められるものではないと思っています(そもそもSLに全力投資すること自体、余所様にはお勧めしません)。

今後、リタイアを視野に入れてSL事業者の集中を進める予定にしています。その資金移動を見ていただければ、私の方針はだいたいご理解いただけるものと思います。

私も「ソーシャルレンディング事業者としての安全性」の事業者に集約しています。

ただ、クラウドクレジットとトラストレンディングは、利回りを考えると、各種VCや天下りの件を言われても資金の投入はしないつもりです。高利回りが多すぎるのと、投資先、また期間が長めが多いのを嫌気しているためです。

ファンドの利回りの多寡は、特に10%を超すようなファンドばかりの事業者でも大丈夫な理由としてVCや天下りがそこまで安全と考えられるものでしょうか?

申し訳ありません、お名前を間違えました・・・。

下記、上のコメントは、matsu様に向けたものです。

すみません。説明足らずでした。

親会社への出資ではなく、オーナーズブックで集めたお金が親会社のビジネスとして組み入れられている、という意味合いでした<経営母体

いずれにせよ、LSC社の経営がおかしくなればオーナーズブックも何らかの悪い影響を受けてしまうことは間違いないと思います。

エクイティ型は少し開始が遅れていますが、どういったものになるか楽しみですね。もっとも、ソーシャルレンディングとは異なりリスクも相応、ということにはなりそうですが。

sanpuu 様

他の投資への分散は、色々迷っています。一応VTは持っていますが、お遊び程度です。

他には、米ETFのPFFとかTLTとかも考えてはいるのですが、為替リスクがあるのも困りものです。

一方でソーシャルレンディング事業者の集中については、考えはあるのですがあまり大っぴらに言うのは控えています(当ブログでは大した影響もないでしょうが・・・)

基本的には「堅い」投資先をコア、それ以外にも楽しみたいのでサテライトには少額投資を続ける、という形を取っていきます。具体的には、当ブログの月例報告を月順に見ていただければ、大まかな傾向は掴んでいただけるかと思います。

ちなみに、投資に対する知識はそれほどあるわけではないです。

そこまでのセンスも知識もなく、また、値動きに耐えられる胆力もないのでSLに流れてきたというのが本当のところです。

リタイア後はSLへの投資を少しは控えるかもしれませんが、続けるつもりです。アーリーリタイア者がSLを始めるブログは数多いですが、SLでアーリーリタイアするブログは見つけていません。もし実現すれば私が始めてかな、と少しワクワクしています。

いつもブログ拝見させていただいております。

セミリタイアをご検討されているなかでSL業者の選択と集中や他の投資への分散をご検討のようですが、

具体的にはどのようにお考えなのでしょうか?

私もsallow様と境遇が似通っている点が多く大変に気になっております。

(投資に対する知識は足元にも及びませんが)

私はSLはSBISL・LCレンディング・maneoの固そうな案件だけです。

他の投資に興味がありますが、やはり値動きがあるのは精神衛生上よくないので、

インカムゲイン目当てのあまり値動きの少ない投資を検討しています。

リタイア後もSLに出資してその金利を当てに生活するのでしょうか?

分散を心がけていても怖い気もします。

いつかお時間に余裕がある時にでも記事にしていただれば幸いです、

宜しくお願い致します。

コメントありがとうございます。

確かに、審査が甘くなる懸念はあります。しかしラッキーバンクの場合と異なるのは、実質的な親事業者が上場しており、財務的には問題がないことです。

またオーナーズブックの案件の場合、全部ではありませんが既に稼働中の物件を担保としていますので、流動性という点でも優れていると思います。

ロードスターキャピタルにしても、決算資料でクラウドファンディングの重要性を大きく謳っており、オーナーズブック自体が潰れない限りはクラウドファンディングの経営を投げ出したりはしないだろう、と判断しています。

決算資料:https://loadstarcapital.com/ja/ir/library/presentation/main/01/teaserItems1/0/linkList/00/link/2017Q4kessansetsumei.pdf

もちろん絶対の自信はありませんが、ご参考になれば幸いです。

どうも不動産業の親子の子がソーシャルというパターンが気になる所です。