2018年04月15日

各種データから見る、今後の不動産担保の考え方

広告

2020年に向けて飛び交う憶測

不動産に関して良く言われている話の一つに、東京五輪後の相場崩壊、というものがあります。

2020年に不動産バブルが終わり、不動産は大不況に陥る、というやつです。

これについては肯定否定どちらの論調もあり、ポジショントークにブラフに愉快犯らしき記事まで飛び交う

なかなかのカオス状態にあるように思います。

これについて私は、多少の地価下落、場所によってはかなりの下落はあると思っていますが、2020年で

不動産バブルが崩壊するという立場は(今のところ)取っていません。

その理由の一つは、「そもそも今はバブルなのか?」と思っているからです。

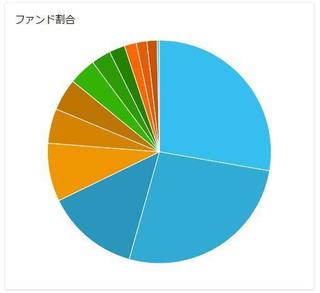

(Yahoo! ファイナンスより転載)

上の図は一例で、「1343 (NEXT FUNDS)東証REIT指数連動型上場投信」のここ5年の値動きです。

グラフの見方は人それぞれですが、私にはこのグラフからは「盛り上がってはいる」という印象を受けても

「バブル」という印象は受けませんでした。

そもそもREITの価格も取引高も、2014年に盛り上がり2015〜16でピークアウトしているように見えます。

マンション売り出し状況のデータ

さてそんな中、面白いデータを見つけました。

不動産経済研究所が出している、首都圏・近畿圏のマンションや建売市場の動向レポートです。

2020年あたりに建築が行われるマンションなどは、2018年〜2019年にかけて募集が行われる事が多いため

今年から来年のマンション市場の動向を確認すれば、2020年の観測気球になると考えています。

まずは、首都圏・近畿圏のマンションの価格です。

(https://www.fudousankeizai.co.jp/share/mansion/319/s201802.pdf より転載。下2枚も同じ)

青線が首都圏、ピンクが近畿圏。

これを見る限り、大幅な価格の変動は起きていないようです。

次に、契約率と月間発売戸数の推移。

近畿圏は概ね好調。

首都圏はピークアウトしていますが、崩壊しているというほどではなさそうです。

むしろ単なるマンションの作りすぎ、のような気がしないでもありません。

(作りすぎは作りすぎで、需給バランスをおかしくするので中長期的には問題となるでしょう。

しかし少なくとも、上記の図からはバブル崩壊というほどの事実は見えてこないように思います)

日本と東京の人口推移

もう一つ興味深いデータがありました。

不動産価格の下降予測がよりどころにする一つの事実に、「今後の日本における人口減少」があります。

人口減少は紛れもない事実として起こりますし、人口減少により需要が減少するのも正しいでしょう。

ただし、東京都と全国の人口減少の様子は、ずいぶん違うようです。

(http://www.seisakukikaku.metro.tokyo.jp/actionplan_for_2020/honbun/honbun4_1.pdf より転載)

上記データによると、東京都の人口ピークは2025年。

23区に限れば、2030年までは人口が増え続ける事になります。

さらに、2015年の人口を下回るのは東京都全体で2040年ころ、23区なら2045年頃となります。

もちろん高齢化率は上昇し続けますので、人口ピークが後ろ倒しになったからと言って、マンション等の

需要が単純に伸び続けるというわけではありません。

ただ少なくとも、日本の人口減少は東京にそのまま当てはまらないというのは覚えておきたいと思います。

所感

繰り返しますと、私は今のところ、2020年を境に不動産バブルが弾けるとは思っていません。

(そもそも、今がバブルとも思っていません)

短期的には地価変動はまだら模様になると思いますし、中長期的には緩やかに落ち込んでいくと思いますが

一気に泡が弾ける、ということは無いと考えています。

ではなぜ2020年を境にパチンと行く、という論調が多いのかと言いますと、単純に東京オリンピックという

一大祭典の後ということで、注目を集めやすいタイミングだからだと思います。

あと単純に、人はポジティブニュースよりネガティブニュースを好むから、という理由もあるでしょう。

(他人の不幸が蜜の味かどうかは人それぞれですが、少なくとも苦くはないかと)

これ以外の不動産の値動きに関する要因をいくつか挙げますと、以下のようになります。

【ポジティブ】

・公共インフラの劣化によるメンテ需要の増大

・観光需要の高まり、条例による健全な民泊の発展

【ネガティブ】

・オリンピック選手村が分譲や賃貸に回る?(供給過多)

・高齢化や不動産の投機化による、管理費や修繕費の滞納

天変地異の来ない限り、23区内などの不動産はまだまだ安泰だとは思いますが、マンションの売れ行きに

加えて各種の不動産ニュースについてもアンテナを高く持ち、情報収集を続けていきたいと思います。

ランキングに参加しています。

リンク先には同じ話題を取り扱うブログが沢山あります。こちらもいかがでしょうか。

posted by SALLOW at 10:30

| Comment(3)

| TrackBack(0)

| 投資の話題

この記事へのトラックバックURL

https://fanblogs.jp/tb/7457026

※ブログオーナーが承認したトラックバックのみ表示されます。

この記事へのトラックバック

不動産は少し考えた時期もあったのですが、どうしても流動性の無さがネックになりました。

元来が飽き性なもので、数年間や数十年間の資金拘束には耐えられそうもありません。やめたくなればさっさと止められる(1〜2年の資金拘束はありますが)ソーシャルレンディングは、そんな意味でも私に合っている投資だと思います。

オシャレな外観のマンションやアパートが売れているということは、TATERUのようなビジネスモデルはしばらく安泰、ということでしょうか。

東証一部上場の安心感があるので投資はしてみたいのですが、毎回書類の原本が郵送されてそれを送り返すという手間を考えると、どうしても二の足を踏んでしまいます。

不動産のクラッシュは無いとしても、担保価値が漸減することにより、担保発動時に元本がダメージを受けるという可能性はあり得ますね。

不動産担保があってもLTVがギリギリの場合、長期案件には気を付けていこうと思っています。

hannibal 様

なるほど。日銀の政策もありますね。

ただそちらについては、消費税10%が既定路線とすれば、その時点で景気の冷え込みが起こる事は明らかで、そうなれば緩和路線を延長せざるを得ないだろうと推測しています。

*そもそも人口減少期に入っている現在の日本において、テーパリングを行えるほどの好景気が今後来るかどうか、甚だ疑問ではありますが。

ただ、マネタリーベースの健全化は日銀の一つの目標ですから、一気の緩和引き締めはなくても、徐々に緩和はするだろうと予想しています。

この場合、株式市場はそれなりに影響を受けるでしょうが、ソーシャルレンディングについてはエクイティよりも元本の安全性が高いため、徐々に引き締めるくらいであれば影響は限定的ではないか、と私は楽観しています(元本がノーダメージという意味ではありませんが)。

ただ私にとって、ソーシャルレンディングに代わる投資対象がまだ見つからないのは問題です。優先出資証券がもっと一般的になれば、と思っているのですが。

日銀の金融緩和政策だと私は捉えています。

よって、今後の不動産価格に最も影響を与えるのは、日銀の金融政策がどうなるかだと思っています。

その行方は、

・安倍総理がいつまでやるか。次は誰か

・黒田総裁がいつまでやるか。次は誰か

・追加緩和はあるのか、ないのか

・日銀審議委員の反リフレ派が何人になるか

・その結果マネタリーベースがどう推移するか

などが、投資家として最も注視すべきことかな、と私は思っています。

そして、もしも将来、増税とテーパリングが同じタイミングで行われるという

最悪の選択がなされた時は、最も影響を受けるのは株式とソーシャルレンディングだと思っています。

その時は返済を迎えたものから少しずつ現金化し、さらにその後は

ポートフォリオにETFも入れていこうかな、とも考えています。

逆に言うと、金融緩和が継続される限りは、不動産価格の大幅かつ急激な下落はなく、

需給と増税による限定的な影響だけかな、とも考えています。

小規模物流倉庫とマンション、駐車場経営を行っております。

地方都市ですが国道沿いで、都市圏へ通勤15分というエリアのためか倉庫、マンションともに空き室はない状況で、退去予告を受けても次の方が入居予約という状況です。最近の傾向としてはバブル期とその以前に建設されたものが築年数を重ねてきている状況で、当然ですが値段は安いけれども汚い物件は不調のようです。

駅のカタログスタンドにあるマンション物件雑誌を見ると、おしゃれな内装で都会的(スマートというらしいです)な物件ばかりで、入居者様の思い描くマンションの部屋が明らかに変わっていると思います。

リノベーションによるバリューアップや管理体制の充実といった部分では取り組んでいますが、耐震性の基準が変わり今後は建替やマンションオーナーの高齢化に伴い相続時に廃業取り壊しもあるとは思うので一定数の需要はまだまだあると思います。

現状を見ていると、首都圏の投資用マンション売買価格は高値になっていると思います。市況自体は過剰供給感は否めませんがバブルという過熱感はSALLOW氏同様ほとんどないこととオリンピック後の崩壊はない見ています。