2018年03月12日

追加投資を行いました(3/9① SBI SL、クラウドリース、GIレンディング)

広告

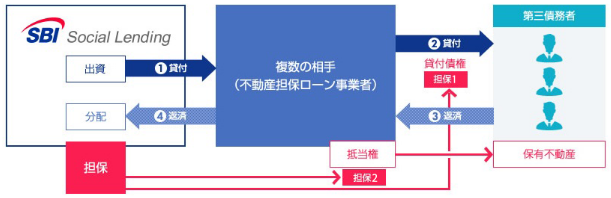

SBI SLに追加投資

SBI SLの不動産ローンファンドPlusに追加投資を行いました。

ラッキーバンクからの引き上げ資金を使っての再投資となります。

・SBISL不動産担保ローン事業者ファンドPlus 14号 100万円

予定利率:6.5%

期間:12ヶ月

貸付総額:10億円

担保:抵当権付き貸付債権に質権を設定

LTV:70%以下

この「Plus」ファンドですが、貸付先は通常の不動産ローンファンドと同じだそうです。

説明には「通常の募集では対応しきれない資金需要があった場合に募集を行います」となっていますが、

Plus13号・14号と立て続けに募集し、その総額は21億円とかなり大規模になっています。

ずいぶんと大規模な資金需要があったということですね。

前回も同じ事を書きましたが、もしかしたらこれ、SBIグループへの貸付かもしれません。

具体的に言うと、SBIエステートファイナンスではないかと思っています。

(何の裏付けもない適当な発言ですので、流して下さい)

担保土地は一都三県としか記述がありません。

東京都であっても23区と青梅では天と地ほどの開きがありますので、もう少し詳しいと良いのですが。

担保の所在だけは少しだけ不安ですが、LTVも70%以下とのことで担保価値は堅牢です。

SBI SLのこれまでの実績を考えても、安全性は高いと判断して投資を行いました。

SBI SLはソーシャルレンディングにおける、私の主力投資先の一つです。

この投資で、総投資額は800万円を超えています。

バックにSBIグループがいるというのも安心材料です。

(万が一の場合、SBIグループから資金的な援助がある事を期待しているわけではありません。

SBIグループへの悪評判の波及を防ぐため、最悪でも事業者を円満に解散させるだろうと言う事です)

SBIソーシャルレンディングでの投資をお考えの方は、こちらから検討いただけると嬉しいです。

(アフィリエイトリンク)

クラウドリースに再投資

クラウドリースからの償還を受け、再投資を行いました。

・短期特別キャンペーンローン133号 82万円

予定利率:10%

期間:2ヶ月

貸付総額:1,000万円

担保:不動産担保(横浜市、評価額4,738万円、先順位2,350万円)

株式質権設定、代表者連帯保証、公正証書作成

LTV:71%

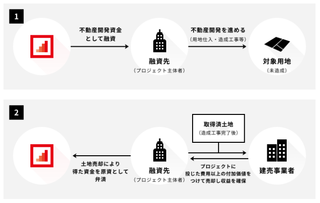

建設事業者への貸付となります。

今月のクラウドリース償還、もしもパチンコ案件しかなければ出金するつもりでいたのですが、タイミング

良くパチンコ以外の案件がありました。

上場企業の大手総合建設会社のほぼ100%下請、注文書確認済みということから、代金はほぼ間違いなく

支払われるものと思います。そのために2ヶ月と貸付期間が短いのでしょう。

また、年商2億円の企業で1,000万円という貸付金も妥当です。

(これがもし、年商の半分以上を貸し付けるような案件なら怖くて手が出せません)

この貸付先はおそらく非上場でしょうから、株式質権や代表者連帯保証はお守り程度です。

ただ、LTV70%ほどの不動産担保が付いているので、万が一の場合でも安全性は高いと判断しました。

グリーンインフラレンディングに再投資

GIレンディングからの償還を受け、再投資を行いました。

・【第5弾】貸付残高100億円突破記念ローンファンド 65万円

予定利率:13.5%

期間:24ヶ月

貸付総額:2億5,000万円

担保:バイオマス発電案件経産省認定設備IDの譲渡担保

バイオマス発電の案件です。

これについては、ある程度リスクを呑み込んで投資しています。

本来であれば24ヶ月の期間は投資すべきではない、と考えています。

担保はバイオマス認定設備IDです。

事業者C(JCサービス)がコケても関係無く設備は残りますが、バイオマス設備の流動性は極めて低いと

思われるため、貸付が焦げ付いた場合のリスクは大きいでしょう。

また、JCサービス自身の財務状況も、とても堅牢とは言えません。

2018年2月13日官報の号外57ページに決算公告が掲載されています。

(官報はこちらのページで、過去30日分は見る事ができます)

黒字は出ていますが、自己資本比率はたった2.6%、株主資本は4.2億円。

GIレンディングの現時点での貸付額は100億円を超えています(参考ページ)ので、全く足りません。

「発電所案件が一つでもコケたら、ほぼ確実に吹き飛ぶ」というレベルでしょう。

GIレンディングの貸付はエスクローファイナンスという別会社を介して行われますので、お手盛り融資に

なるという懸念は少ないと思います。

しかし、お手盛り融資でないということと、JCサービスの財務状況が脆弱なのは別の話。

超高利率で人気の事業者ですが、リスクはしっかり認識しておくべきでしょう。

ランキングに参加しています。

リンク先には同じ話題を取り扱うブログが沢山あります。こちらもいかがでしょうか。

posted by SALLOW at 10:05

| Comment(2)

| TrackBack(0)

| 投資記録

この記事へのトラックバックURL

https://fanblogs.jp/tb/7421689

※ブログオーナーが承認したトラックバックのみ表示されます。

この記事へのトラックバック

コメントありがとうございます。

確かにその通りなのですが、人手が足りず分業のできていない中小企業などにおいて、B/Sを分析し、銀行から資金調達をする対策を立てられるような経営者ばかりではないと思います。

もしも自社でそれができなければ、人を雇うか、コンサルにお金を落とすか、もしくはソーシャルレンディングのような手法で資金調達を行うしかないでしょう。

いずれにせよコストがかかる話ですので、どれを選ぶかは会社の選択であり、外部が比較するようなものではないと思います。本業に邁進した方がトータルでプラスになることも十分に考えられますし、それを愚かと断じる事はできないでしょう。

ソーシャルレンディングはそういった資金調達の一方法であって、銀行からの資金調達と比較して貴賤を語るべきものではないと思います。

なんで高利の借金を借りる人がいるのか ?

中小企業の社長さんの多くは決算資料の数字がわからないのか。

見ないんです。

ちゃんと自社のb/sを分析できて、

銀行に借りる対策ができれば高利の借金を借りる人なんていません。

無知は犯罪なんです。

世の中まさに弱肉強食の世界ですね。

愚かな人がいるおかげで金貸しが儲けることが出来るんですね。