�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2014�N02��07��

�X�g�L���X�e�B�N�X�ɂ��āi1�j

�����́D

�{���͕č��̌ٗp���v������܂����C�ǂ��Ȃ�ł��傤���D

�s��̃R���Z���T�X�͐����ADP�̐��l�Ɠ������炢�Ȃ̂ŁC

�傫���͊O��Ȃ��ł��傤���E�E�E�D

�Ƃ肠�����CEA�̓X�g�b�v�ł��ˁD

���āC�{���̓I�V���[�^�[�n�̃e�N�j�J���w�W�Ƃ��ėL���ȃX�g�L���X�e�B�N�X�ɂ���

�܂Ƃ߂Ă݂����Ǝv���܂��D

���t�������̒���낵�����肢���܂��D

�X�g�L���X�e�B�N�X�istochastics�j��George Lane�Ƃ����e�N�j�J�����͂̌����Ƃ�

1950�N��㔼�ɍl�Ă����w�W�ŁC��ɋt����g���[�h�ŗp������w�W�ł��D

���݂̃��[�g����߂�ꂽ���Ԃ̍ō��l�ƍň��l�̊Ԃ̂ǂ��Ɉʒu���邩���݂郂�����^���I�V���[�^�[�ŁC

���[�g���㏸����ɂ�āC�I�l�����i�ϓ����̏���ɋߕt���Ƃ̊ϑ��Ɋ�Â��Ă���C

�t�ɑ���̉��~�ǖʂł́C�I�l�͕ϓ����̉����ɋߕt���Ƃ������̂ł��D

%K�C%D�Cslow%D��3�̎w�W��g�ݍ��킹�āC�����^�C�~���O�f����̂������ł��D

�܂��C�v�Z�ɂ͔�r�I�Z���Ԃ̃f�[�^��p���邱�Ƃ������C�Z�����������̎w�W�ƌ����܂��D

%K�C%D�Cslow%D�̂��ꂼ��̌v�Z���@�͎��̒ʂ�ł��D

%K=�m�i���߂̏I�l�|����x�{�̍ň��l�j�^�i����x�{�̍ō��l�|����x�{�̍ň��l�j�n×100(%)

%D=�i%K�̕��q��y�{�ړ����ρ^%K�̕����y�{�ړ����ρj×100(%)

slow%D=%D��z�{�ړ�����

����ɍŋ߂ł�slow%D������Ɉړ����ω�����SD�X���[�Ƃ������̂�����܂��D

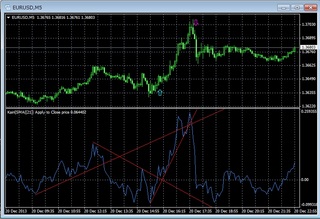

MT4�ł��ꂼ���\��������Ɖ��̐}�̂悤�ɂȂ�܂��D

���̎w�W�̈Ӗ��Ƃ��ẮC��قǂ��������ʂ�C

���݂̃��[�g����������Ԃ̃��[�g�͈̔͂̂ǂ̂�����ɂ��邩�������Ă��܂��D

�������0�`100%�̒l���Ƃ�C%K��%D��slow%D�̏��ɔ������x���C

���C�������炩�ɂȂ��Ă����܂��D

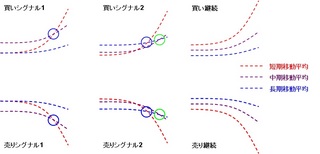

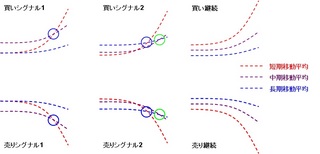

���ɃX�g�L���X�e�B�N�X��p�����`���[�g���́C�����V�O�i���͎��̂悤�Ȃ��̂�����܂��D

�@�e�w�W�̐������画�f

�@100%�ɋߕt���Δ����߂��C0%�ɋߕt���Δ����߂��Ɣ��f���܂��D

�@��ʓI��30%�ȉ��̏ꍇ�����߂��C70%�ȏ�̎������߂��̌x���]�[���ƍl�����C�@�@

�@�t����g���[�h�̃`�����X�����ƍl���Ă悢�Ǝv���܂��D

�@�܂��C�����̐�����20%��80%�Ƃ��錩���������悤�ł��D

�A�e�w�W�̐�������ɂ��������V�O�i��

�@�I�V���[�^�[���\�ߌ��߂Ă����������i��F20%�j��艺��������C���̐������㔲�����Ƃ��C�����V�O�i���D

�@�t�ɂ��鐅���i��F80%�j���オ������C���̐����������������Ƃ��C����V�O�i���D

�B�e�w�W�̃N���X�ł̔����V�O�i��

�@%K��%D�̃N���X�Ŕ��f����ꍇ�C��K ��%D����ɔ��������C�����V�O�i���D

�@�t��%K��%D�����ɔ�����������V�O�i���D

�@�Ȃ��C��ʓI��%K��%D�̑g�ݍ��킹���t�@�X�g�X�g�L���X�e�B�N�X�C

�@%D��slow%D�̑g�ݍ��킹���X���[�X�g�L���X�e�B�N�X�Ƃ����܂��D

�@%K�͔��ɓ������������Ďg���Â炢���Ƃ��������߁C

�@��ʓI�ɂ̓X���[�X�g�L���X�e�B�N�X��p���āC���̃N���X�f�ޗ��ɂ��邱�Ƃ������Ǝv���܂��D

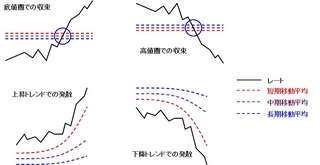

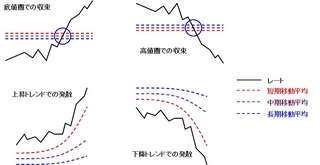

�C�R���o�[�W�F���X�i�����j�ƃ_�C�o�[�W�F���X�i���U�j���画�f�D

�@���[�g�����l�������Ă���ɂ��ւ�炸�C

�@�I�V���[�^�[���O��̍��l�����Ȃ��ꍇ�i�_�C�o�[�W�F���X�j��

�@���[�g���߂���������V�O�i���D

�@���Ƀ��[�g�����l���X�V���Ă���ɂ��ւ�炸�C

�@�I�V���[�^�[���O��̈��l��������Ă��Ȃ��ꍇ�i�R���o�[�W�F���X�j��

�@���[�g�����]����V�O�i���D

�@�܂��C�_�C�o�[�W�F���X�ƃR���o�[�W�F���X�ɂ��Ă͕ʓr�܂Ƃ߂����Ǝv���܂��D

��L4�_���Љ�܂������C�ʏ�͇@�̐����Ŕ��f���C�B�̃N���X�ŃG���g���[������@���g���Ă���Ǝv���܂��D

�Ō�ɃX�g�L���X�e�B�N�X���g����ł̒��ӓ_�₻�̑��̎g�����Ȃǂ��܂Ƃ߂����Ǝv���܂��D

�E���̃I�V���[�^�[�n�w�W�Ɠ��l�ɁC���̃����W����ł͈З͂����܂����C

�@�g�����h���������Ă���ꍇ�̓_�}�V�������g�����ɂȂ�܂���D

�E�l�������������Ȃ�ƁC�_�}�V�������Ȃ�X���������ł��邽�߁C�l�������������C

�@���[�g���ǂ���ɓ������͂����肵�Ȃ��ꍇ�͎g�p���T����ق����悢�D

�E�v�Z���Ԃ�����Ɣ����V�O�i���͒x��܂����C�_�}�V�����炷���Ƃ��ł��܂��D

�@���ɒZ�����ԑ��i5�����Ȃǁj���g���ꍇ�͒��߂Ɏ�����ق����悢�悤�ł��D

�E�㏸�ǖʂł�80%�ȏ�C���~�ǖʂł�20%�ȉ��ɒ���t�����Ƃ������̂ŁC

�@�ǂ̃]�[���𐄈ڂ��Ă��邩�Ńg�����h���f�ɂ��𗧂Ă邱�Ƃ��ł��܂��D

�E�g�����h���������Ă���ꍇ�́C��L�̇A�̂悤�Ȕ����V�O�i����

�@�����ڔ����C�߂蔄��̗ǂ��V�O�i���ɂȂ�܂��D

�ȏ�C����̓X�g�L���X�e�B�N�X���܂Ƃ߂Ă݂܂����D

�ȑO�ɂ܂Ƃ߂�RSI�Ɣ�r����Ɠ������������������߁C�v�Z���Ԃ߂ɂ�����C

�X���[�X�g�L���X�e�B�N�X���g������ƁC�Ή����K�v�ɂȂ�Ǝv���܂��D

�܂��C�g�����h�n�̎w�W�ƕ��p�͕s���ŁC����̏ɍ��킹���ǂݎ������K�v���Ǝv���܂��D

����͓����I�V���[�^�[�n�̃e�N�j�J���w�W�ł���CCI���܂Ƃ߂Ă݂����Ǝv���܂��D

�Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�{���͕č��̌ٗp���v������܂����C�ǂ��Ȃ�ł��傤���D

�s��̃R���Z���T�X�͐����ADP�̐��l�Ɠ������炢�Ȃ̂ŁC

�傫���͊O��Ȃ��ł��傤���E�E�E�D

�Ƃ肠�����CEA�̓X�g�b�v�ł��ˁD

���āC�{���̓I�V���[�^�[�n�̃e�N�j�J���w�W�Ƃ��ėL���ȃX�g�L���X�e�B�N�X�ɂ���

�܂Ƃ߂Ă݂����Ǝv���܂��D

���t�������̒���낵�����肢���܂��D

�X�g�L���X�e�B�N�X�istochastics�j��George Lane�Ƃ����e�N�j�J�����͂̌����Ƃ�

1950�N��㔼�ɍl�Ă����w�W�ŁC��ɋt����g���[�h�ŗp������w�W�ł��D

���݂̃��[�g����߂�ꂽ���Ԃ̍ō��l�ƍň��l�̊Ԃ̂ǂ��Ɉʒu���邩���݂郂�����^���I�V���[�^�[�ŁC

���[�g���㏸����ɂ�āC�I�l�����i�ϓ����̏���ɋߕt���Ƃ̊ϑ��Ɋ�Â��Ă���C

�t�ɑ���̉��~�ǖʂł́C�I�l�͕ϓ����̉����ɋߕt���Ƃ������̂ł��D

%K�C%D�Cslow%D��3�̎w�W��g�ݍ��킹�āC�����^�C�~���O�f����̂������ł��D

�܂��C�v�Z�ɂ͔�r�I�Z���Ԃ̃f�[�^��p���邱�Ƃ������C�Z�����������̎w�W�ƌ����܂��D

%K�C%D�Cslow%D�̂��ꂼ��̌v�Z���@�͎��̒ʂ�ł��D

%K=�m�i���߂̏I�l�|����x�{�̍ň��l�j�^�i����x�{�̍ō��l�|����x�{�̍ň��l�j�n×100(%)

%D=�i%K�̕��q��y�{�ړ����ρ^%K�̕����y�{�ړ����ρj×100(%)

slow%D=%D��z�{�ړ�����

����ɍŋ߂ł�slow%D������Ɉړ����ω�����SD�X���[�Ƃ������̂�����܂��D

MT4�ł��ꂼ���\��������Ɖ��̐}�̂悤�ɂȂ�܂��D

���̎w�W�̈Ӗ��Ƃ��ẮC��قǂ��������ʂ�C

���݂̃��[�g����������Ԃ̃��[�g�͈̔͂̂ǂ̂�����ɂ��邩�������Ă��܂��D

�������0�`100%�̒l���Ƃ�C%K��%D��slow%D�̏��ɔ������x���C

���C�������炩�ɂȂ��Ă����܂��D

���ɃX�g�L���X�e�B�N�X��p�����`���[�g���́C�����V�O�i���͎��̂悤�Ȃ��̂�����܂��D

�@�e�w�W�̐������画�f

�@100%�ɋߕt���Δ����߂��C0%�ɋߕt���Δ����߂��Ɣ��f���܂��D

�@��ʓI��30%�ȉ��̏ꍇ�����߂��C70%�ȏ�̎������߂��̌x���]�[���ƍl�����C�@�@

�@�t����g���[�h�̃`�����X�����ƍl���Ă悢�Ǝv���܂��D

�@�܂��C�����̐�����20%��80%�Ƃ��錩���������悤�ł��D

�A�e�w�W�̐�������ɂ��������V�O�i��

�@�I�V���[�^�[���\�ߌ��߂Ă����������i��F20%�j��艺��������C���̐������㔲�����Ƃ��C�����V�O�i���D

�@�t�ɂ��鐅���i��F80%�j���オ������C���̐����������������Ƃ��C����V�O�i���D

�B�e�w�W�̃N���X�ł̔����V�O�i��

�@%K��%D�̃N���X�Ŕ��f����ꍇ�C��K ��%D����ɔ��������C�����V�O�i���D

�@�t��%K��%D�����ɔ�����������V�O�i���D

�@�Ȃ��C��ʓI��%K��%D�̑g�ݍ��킹���t�@�X�g�X�g�L���X�e�B�N�X�C

�@%D��slow%D�̑g�ݍ��킹���X���[�X�g�L���X�e�B�N�X�Ƃ����܂��D

�@%K�͔��ɓ������������Ďg���Â炢���Ƃ��������߁C

�@��ʓI�ɂ̓X���[�X�g�L���X�e�B�N�X��p���āC���̃N���X�f�ޗ��ɂ��邱�Ƃ������Ǝv���܂��D

�C�R���o�[�W�F���X�i�����j�ƃ_�C�o�[�W�F���X�i���U�j���画�f�D

�@���[�g�����l�������Ă���ɂ��ւ�炸�C

�@�I�V���[�^�[���O��̍��l�����Ȃ��ꍇ�i�_�C�o�[�W�F���X�j��

�@���[�g���߂���������V�O�i���D

�@���Ƀ��[�g�����l���X�V���Ă���ɂ��ւ�炸�C

�@�I�V���[�^�[���O��̈��l��������Ă��Ȃ��ꍇ�i�R���o�[�W�F���X�j��

�@���[�g�����]����V�O�i���D

�@�܂��C�_�C�o�[�W�F���X�ƃR���o�[�W�F���X�ɂ��Ă͕ʓr�܂Ƃ߂����Ǝv���܂��D

��L4�_���Љ�܂������C�ʏ�͇@�̐����Ŕ��f���C�B�̃N���X�ŃG���g���[������@���g���Ă���Ǝv���܂��D

�Ō�ɃX�g�L���X�e�B�N�X���g����ł̒��ӓ_�₻�̑��̎g�����Ȃǂ��܂Ƃ߂����Ǝv���܂��D

�E���̃I�V���[�^�[�n�w�W�Ɠ��l�ɁC���̃����W����ł͈З͂����܂����C

�@�g�����h���������Ă���ꍇ�̓_�}�V�������g�����ɂȂ�܂���D

�E�l�������������Ȃ�ƁC�_�}�V�������Ȃ�X���������ł��邽�߁C�l�������������C

�@���[�g���ǂ���ɓ������͂����肵�Ȃ��ꍇ�͎g�p���T����ق����悢�D

�E�v�Z���Ԃ�����Ɣ����V�O�i���͒x��܂����C�_�}�V�����炷���Ƃ��ł��܂��D

�@���ɒZ�����ԑ��i5�����Ȃǁj���g���ꍇ�͒��߂Ɏ�����ق����悢�悤�ł��D

�E�㏸�ǖʂł�80%�ȏ�C���~�ǖʂł�20%�ȉ��ɒ���t�����Ƃ������̂ŁC

�@�ǂ̃]�[���𐄈ڂ��Ă��邩�Ńg�����h���f�ɂ��𗧂Ă邱�Ƃ��ł��܂��D

�E�g�����h���������Ă���ꍇ�́C��L�̇A�̂悤�Ȕ����V�O�i����

�@�����ڔ����C�߂蔄��̗ǂ��V�O�i���ɂȂ�܂��D

�ȏ�C����̓X�g�L���X�e�B�N�X���܂Ƃ߂Ă݂܂����D

�ȑO�ɂ܂Ƃ߂�RSI�Ɣ�r����Ɠ������������������߁C�v�Z���Ԃ߂ɂ�����C

�X���[�X�g�L���X�e�B�N�X���g������ƁC�Ή����K�v�ɂȂ�Ǝv���܂��D

�܂��C�g�����h�n�̎w�W�ƕ��p�͕s���ŁC����̏ɍ��킹���ǂݎ������K�v���Ǝv���܂��D

����͓����I�V���[�^�[�n�̃e�N�j�J���w�W�ł���CCI���܂Ƃ߂Ă݂����Ǝv���܂��D

�Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

2014�N02��04��

�����̉^�p�\��i2014�N02���j

�����́D

�ŋ߁C�{�Ƃ̕��Ŏ��ԊO�Ζ������������̂ŁC

�����Վ��̌��N�f�f���������̂ł����C�Ȃ�ƌ���������

����a�@�ɍs�����ƂɂȂ��Ă��܂��܂����E�E�E�i�܁j�D

���āC�������猎���߂ɂ́C�e������EA�̉^�p�\��������Ă݂����Ǝv���܂��D

�����i2014�N02���j�̗\��͈ȉ��̂Ƃ���ł��D

�i���ł�2���߂��Ă��܂��܂������E�E�E�j

EA�̉ғ��ɂ��Ă͊�{�I�Ɍ���ێ��ōs�������Ǝv���܂����C

���L�̓_�ɂ��ĕύX�E�������܂��D

�EPepperstone�����iFinalCashBack�j�ʼnғ�����PegSystem ver2�ɂ���

�@2/3��胍�b�g��0.01��0.03�ɕύX���܂��D

�@�@�ŋ߂̒��q�����肵�Ă��܂����C���X�N�͌��肳��Ă���킯�ł��̂ŁC

�@�@�ł��邾�����b�g���グ�Ď��v�������Ă��������Ǝv���܂��D

�@�@�܂��C�S���ς̎����ƒlj������̏����̃^�C�~���O�������C

�@�@���X�N����̈��S�^�p�^�C�v�Ƃ��ĒP�̂ŕʌ����ʼn^�p���邱�Ƃ��������Ă��܂��D

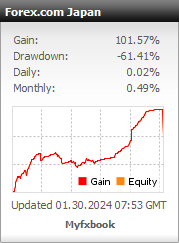

�E�����h�~�����N���헪EA_V2���^�p���Ă���Forex.com japan������

�@200,000�~��lj����܂��D

�E�����̒��ӂ��K�v�Ȍo�ώw�W

�@�@2/6�@21:00�@�C���O�����h��s�@�������\

�@�@2/6�@21:45�@���B������s�@����������\

�@�@�@�@�@�@�@�@���@�h���MECB���ف@���L�҉

�@�@2/7�@22:30�@�ٗp���v�F��_�ƕ���ٗp�Ґ�/���Ɨ�

�@2/6�̗[���ɂ́C�|�W�V�����������Ă���EA�ȊO�͒�~������\��ł��D

�@�i�ۗL�|�W�V�������\�Ȍ��茈�ς������Ǝv���܂��D�j

�@�ĉғ��ɂ��Ă͏T�����i2/10�j�̑������̏Ȃǂ����Ĕ��f�������Ǝv���܂��D

�E�lj��\���EA�Ƃ���Forex Diamond�C�����œK���N���X�G���g���[�V�X�e����

�@2���������Ă��܂��D�i����o�b�N�e�X�g�Ȃǂ��܂߂Ă��Љ�����Ǝv���܂��D�j

�ȏオ�����̉^�p�\��ł��D

���̎��̏ɂ���āC�ύX���邱�Ƃ����邩�Ǝv���܂����C

�T�˂��̂悤�ȗ\��Ői�߂����Ǝv���܂��D

�����͌��ԖڕW�i����3%�j��B���������Ǝv���܂����C

�ǂ��Ȃ�ł��傤���E�E�E�D

�{�����Ō�܂ł��t�����������C���肪�Ƃ��������܂����D

�ŋ߁C�{�Ƃ̕��Ŏ��ԊO�Ζ������������̂ŁC

�����Վ��̌��N�f�f���������̂ł����C�Ȃ�ƌ���������

����a�@�ɍs�����ƂɂȂ��Ă��܂��܂����E�E�E�i�܁j�D

���āC�������猎���߂ɂ́C�e������EA�̉^�p�\��������Ă݂����Ǝv���܂��D

�����i2014�N02���j�̗\��͈ȉ��̂Ƃ���ł��D

�i���ł�2���߂��Ă��܂��܂������E�E�E�j

EA�̉ғ��ɂ��Ă͊�{�I�Ɍ���ێ��ōs�������Ǝv���܂����C

���L�̓_�ɂ��ĕύX�E�������܂��D

�EPepperstone�����iFinalCashBack�j�ʼnғ�����PegSystem ver2�ɂ���

�@2/3��胍�b�g��0.01��0.03�ɕύX���܂��D

�@�@�ŋ߂̒��q�����肵�Ă��܂����C���X�N�͌��肳��Ă���킯�ł��̂ŁC

�@�@�ł��邾�����b�g���グ�Ď��v�������Ă��������Ǝv���܂��D

�@�@�܂��C�S���ς̎����ƒlj������̏����̃^�C�~���O�������C

�@�@���X�N����̈��S�^�p�^�C�v�Ƃ��ĒP�̂ŕʌ����ʼn^�p���邱�Ƃ��������Ă��܂��D

�E�����h�~�����N���헪EA_V2���^�p���Ă���Forex.com japan������

�@200,000�~��lj����܂��D

�E�����̒��ӂ��K�v�Ȍo�ώw�W

�@�@2/6�@21:00�@�C���O�����h��s�@�������\

�@�@2/6�@21:45�@���B������s�@����������\

�@�@�@�@�@�@�@�@���@�h���MECB���ف@���L�҉

�@�@2/7�@22:30�@�ٗp���v�F��_�ƕ���ٗp�Ґ�/���Ɨ�

�@2/6�̗[���ɂ́C�|�W�V�����������Ă���EA�ȊO�͒�~������\��ł��D

�@�i�ۗL�|�W�V�������\�Ȍ��茈�ς������Ǝv���܂��D�j

�@�ĉғ��ɂ��Ă͏T�����i2/10�j�̑������̏Ȃǂ����Ĕ��f�������Ǝv���܂��D

�E�lj��\���EA�Ƃ���Forex Diamond�C�����œK���N���X�G���g���[�V�X�e����

�@2���������Ă��܂��D�i����o�b�N�e�X�g�Ȃǂ��܂߂Ă��Љ�����Ǝv���܂��D�j

�ȏオ�����̉^�p�\��ł��D

���̎��̏ɂ���āC�ύX���邱�Ƃ����邩�Ǝv���܂����C

�T�˂��̂悤�ȗ\��Ői�߂����Ǝv���܂��D

�����͌��ԖڕW�i����3%�j��B���������Ǝv���܂����C

�ǂ��Ȃ�ł��傤���E�E�E�D

�{�����Ō�܂ł��t�����������C���肪�Ƃ��������܂����D

2014�N02��01��

�e�����̐��т����m�点���܂��D�i2014�N01���x�j

�����́Ckanato�ł��D

���N���������̂�2���ɂȂ��Ă��܂��܂����D

1���̓C���t���G���U�ɜ�����肵�āC�l�I�ɑ�ςȌ��ł������C

EA�^�p�ɂ��Ă������悤�Ȋ����ɂȂ��Ă��܂��܂����D

���āC�{����2014�N01���i2013/12/30�`2014/02/01�j�̐��т����Љ�܂��D

��������̓��X�N���Ƃ��Ă�����x�̗��v��_���u���X�N�^�p�^�C�v�v��

���v�͏��Ȃ��Ă������Ȃ����Ƃ�ڎw���u���S�^�p�^�C�v�v�ɕ�����

���Љ�����Ǝv���܂��D

���ׂĊm�葹�v�Ōv�Z���Ă��܂��D

�Ȃ��CEA�̓��b�g�ȊO�͂قڂ��ׂăf�t�H���g�ݒ�ʼn^�p���Ă��܂��D

�܂��C ForexEventDefender�̐ݒ��

�d�v�x���̎w�W�̑O��4���Ԃɐݒ肵�����Ă��܂��D

�܂��́u���X�N�^�p�^�C�v�v����ł��D

Pepperstone�����iFinalCashBack�j

�挎�ɑ����āC���������Ńv���X��ςݏグ�܂����D

�m�葹�v�F+6.99%�i+170.59���j

�����c���F2610.72���i�܂ݑ��v�F-20.69���j

�ғ�����EA�F

�@�yForexEventDefender�L��z

�@ForexWhiteBear V3�i���b�g�����ݒ�j

�@HummingBird V2�i���b�g�����ݒ�j

�@Ashika V1�i���b�g�����ݒ�C3�ʉ݁j

�@�yForexEventDefender�����z

�@ForexBlade�i0.01���b�g�j

�@VolatilityFactor�i���b�g�����ݒ�iAutoMM�F1�j�C2�ʉ݁j

�@PegSystem ver2�i0.01���b�g�j

Pepperstone�����iGemtrade�j

�O����RSI_Scalping_system�Ȃǂ��悢������

�ꎞ�͌��_���A�����̂ł����C�r��Ashika V1�iUSDCHF�j�̃h���[�_�E���Ȃǂ�����C

���v��ςݏグ�邱�Ƃ��ł����C�����͑����ݏ�Ԃł����D

�m�葹�v�F+0.45%�i+13.07���j

�����c���F2910.08���i�܂ݑ��v�F-67.74���j

�ғ�����EA�F

�@�yForexEventDefender�L��z

�@ForexWhiteBear V1 Apex�U�i���b�g�����ݒ�j

�@Fukurou V1 GBPUSD�i���b�g�����ݒ�j

�@Ashika V1 Multi�i���b�g�����ݒ�C3�ʉ݁j

�@Forex Racco V2.63 Multi�i���b�g�����ݒ�j

�@White Bear v2.04 Multi�i���b�g�����ݒ�j

�@SKULL_EUR_USD�i���b�g�����ݒ�C�f�t�H���g��1/10�j

�@RSI_Scalping_system3_5m�i���b�g�P���C0.01×Max3�|�W�V�����C3�ʉ݁j

�@ForexB_TypeR293�i0.01���b�g�j

�@EasySniper ver1.1�i0.02���b�g�j

�@EasyMaestro ver1.0�i0.02���b�g�j

FXDD�����iGemTrade�j

����v��ςݑ����܂������C��͂�܂ݑ����傫��

����ɋC�̔����Ȃ��ł��D����X�J�b�g�̊댯�����������̂ŁC

������lj����܂����D

�m�葹�v�F+1.60%�i+112.63���j�@

�����c���F7145.13���i�܂ݑ��v�F-3008.27���j�i�r����2603.33����lj��j

�ғ�����EA�F

�@�yForexEventDefender�����z

�@KnFX-Mars_ver1.0�i0.01���b�g�j

�@KnFX-Saturn_ver1.0�i0.02���b�g�j

IronFX�����iPenguinTrade�j

1���̓K�c���Ƃ���܂����D

����Hitsuji v1�ɂ��Ă͂��������Ŋ܂݉v�ɂȂ��Ă����|�W�V�������C

���ϑO�Ƀh���[�_�E���Ƃ����p�^�[�������������悤�Ɏv���܂��D

����ς肠����x�ɂȂ�����蓮�ŗ��v�m�肪�悢�̂�������܂���D

�i���ꂪ����̂ł����E�E�E�j

�܂��CIronFX�̓��{�i�o���������Ă���炵���C

�����Ȃ�C���̌����ł̉^�p�͋߂������ɏI��邩������܂���E�E�E�D

�m�葹�v�F-8.75%�i-416.29���j�@

�����c���F4342.91���i�܂ݑ��v�F0���j

�ғ�����EA�F

�@�yForexEventDefender�L��z

�@Araiguma v1 EURUSD for Iron�i���b�g�����ݒ�j

�@Momonga v1 GBPUSD for Iron�i���b�g�����ݒ�j

�@Wombat v1 AUDUSD for Iron�i���b�g�����ݒ�j

�@�yForexEventDefender�����z

�@Hitsuji v1 for Iron 5�ʉ�

�@�i�e0.1���b�g�C5�ʉ�GBPJPY�AEURJPY�AAUDJPY�ACHFJPY�AUSDJPY�j

���X�N�^�p�^�C�v��4�����̃g�[�^����-0.71%(-120.00���j�ƂȂ�܂����D

�����͑O���͂����������q���悩�����̂ł����C�㔼�ɑS�������Ă����ꂽ�����ł��D

���Ɉ��S�^�p�^�C�v�ł��D

���Ƃ����Ă��C����������Forex.com japan�ʼn^�p���Ă���

�����h�~�����N���헪EA�̌����݂̂ł����E�E�E�D

Forex.com japan����

�m�葹�v�F+0.40%�i+1319�~�j�@

�����c���F328726�~�i�܂ݑ��v�F-32334�~�j

�ғ�����EA�F

�@�yForexEventDefender�����z

�@�����h�~�����N���헪EA�i0.05���b�g�C01/24���V2�ɍ��ւ��C���b�g�����ݒ�j

��܂ݑ��������Ă��܂������C�܂��܂��]�T������܂��D

�܂��C2�����玑����lj�����\��ł��D

�Ō�܂ł��t�����������C���肪�Ƃ��������܂����D

���N���������̂�2���ɂȂ��Ă��܂��܂����D

1���̓C���t���G���U�ɜ�����肵�āC�l�I�ɑ�ςȌ��ł������C

EA�^�p�ɂ��Ă������悤�Ȋ����ɂȂ��Ă��܂��܂����D

���āC�{����2014�N01���i2013/12/30�`2014/02/01�j�̐��т����Љ�܂��D

��������̓��X�N���Ƃ��Ă�����x�̗��v��_���u���X�N�^�p�^�C�v�v��

���v�͏��Ȃ��Ă������Ȃ����Ƃ�ڎw���u���S�^�p�^�C�v�v�ɕ�����

���Љ�����Ǝv���܂��D

���ׂĊm�葹�v�Ōv�Z���Ă��܂��D

�Ȃ��CEA�̓��b�g�ȊO�͂قڂ��ׂăf�t�H���g�ݒ�ʼn^�p���Ă��܂��D

�܂��C ForexEventDefender�̐ݒ��

�d�v�x���̎w�W�̑O��4���Ԃɐݒ肵�����Ă��܂��D

�܂��́u���X�N�^�p�^�C�v�v����ł��D

Pepperstone�����iFinalCashBack�j

�挎�ɑ����āC���������Ńv���X��ςݏグ�܂����D

�m�葹�v�F+6.99%�i+170.59���j

�����c���F2610.72���i�܂ݑ��v�F-20.69���j

�ғ�����EA�F

�@�yForexEventDefender�L��z

�@ForexWhiteBear V3�i���b�g�����ݒ�j

�@HummingBird V2�i���b�g�����ݒ�j

�@Ashika V1�i���b�g�����ݒ�C3�ʉ݁j

�@�yForexEventDefender�����z

�@ForexBlade�i0.01���b�g�j

�@VolatilityFactor�i���b�g�����ݒ�iAutoMM�F1�j�C2�ʉ݁j

�@PegSystem ver2�i0.01���b�g�j

Pepperstone�����iGemtrade�j

�O����RSI_Scalping_system�Ȃǂ��悢������

�ꎞ�͌��_���A�����̂ł����C�r��Ashika V1�iUSDCHF�j�̃h���[�_�E���Ȃǂ�����C

���v��ςݏグ�邱�Ƃ��ł����C�����͑����ݏ�Ԃł����D

�m�葹�v�F+0.45%�i+13.07���j

�����c���F2910.08���i�܂ݑ��v�F-67.74���j

�ғ�����EA�F

�@�yForexEventDefender�L��z

�@ForexWhiteBear V1 Apex�U�i���b�g�����ݒ�j

�@Fukurou V1 GBPUSD�i���b�g�����ݒ�j

�@Ashika V1 Multi�i���b�g�����ݒ�C3�ʉ݁j

�@Forex Racco V2.63 Multi�i���b�g�����ݒ�j

�@White Bear v2.04 Multi�i���b�g�����ݒ�j

�@SKULL_EUR_USD�i���b�g�����ݒ�C�f�t�H���g��1/10�j

�@RSI_Scalping_system3_5m�i���b�g�P���C0.01×Max3�|�W�V�����C3�ʉ݁j

�@ForexB_TypeR293�i0.01���b�g�j

�@EasySniper ver1.1�i0.02���b�g�j

�@EasyMaestro ver1.0�i0.02���b�g�j

FXDD�����iGemTrade�j

����v��ςݑ����܂������C��͂�܂ݑ����傫��

����ɋC�̔����Ȃ��ł��D����X�J�b�g�̊댯�����������̂ŁC

������lj����܂����D

�m�葹�v�F+1.60%�i+112.63���j�@

�����c���F7145.13���i�܂ݑ��v�F-3008.27���j�i�r����2603.33����lj��j

�ғ�����EA�F

�@�yForexEventDefender�����z

�@KnFX-Mars_ver1.0�i0.01���b�g�j

�@KnFX-Saturn_ver1.0�i0.02���b�g�j

IronFX�����iPenguinTrade�j

1���̓K�c���Ƃ���܂����D

����Hitsuji v1�ɂ��Ă͂��������Ŋ܂݉v�ɂȂ��Ă����|�W�V�������C

���ϑO�Ƀh���[�_�E���Ƃ����p�^�[�������������悤�Ɏv���܂��D

����ς肠����x�ɂȂ�����蓮�ŗ��v�m�肪�悢�̂�������܂���D

�i���ꂪ����̂ł����E�E�E�j

�܂��CIronFX�̓��{�i�o���������Ă���炵���C

�����Ȃ�C���̌����ł̉^�p�͋߂������ɏI��邩������܂���E�E�E�D

�m�葹�v�F-8.75%�i-416.29���j�@

�����c���F4342.91���i�܂ݑ��v�F0���j

�ғ�����EA�F

�@�yForexEventDefender�L��z

�@Araiguma v1 EURUSD for Iron�i���b�g�����ݒ�j

�@Momonga v1 GBPUSD for Iron�i���b�g�����ݒ�j

�@Wombat v1 AUDUSD for Iron�i���b�g�����ݒ�j

�@�yForexEventDefender�����z

�@Hitsuji v1 for Iron 5�ʉ�

�@�i�e0.1���b�g�C5�ʉ�GBPJPY�AEURJPY�AAUDJPY�ACHFJPY�AUSDJPY�j

���X�N�^�p�^�C�v��4�����̃g�[�^����-0.71%(-120.00���j�ƂȂ�܂����D

�����͑O���͂����������q���悩�����̂ł����C�㔼�ɑS�������Ă����ꂽ�����ł��D

���Ɉ��S�^�p�^�C�v�ł��D

���Ƃ����Ă��C����������Forex.com japan�ʼn^�p���Ă���

�����h�~�����N���헪EA�̌����݂̂ł����E�E�E�D

Forex.com japan����

�m�葹�v�F+0.40%�i+1319�~�j�@

�����c���F328726�~�i�܂ݑ��v�F-32334�~�j

�ғ�����EA�F

�@�yForexEventDefender�����z

�@�����h�~�����N���헪EA�i0.05���b�g�C01/24���V2�ɍ��ւ��C���b�g�����ݒ�j

��܂ݑ��������Ă��܂������C�܂��܂��]�T������܂��D

�܂��C2�����玑����lj�����\��ł��D

�Ō�܂ł��t�����������C���肪�Ƃ��������܂����D

2014�N01��29��

RSI�ɂ��āi1�j

����ɂ��́D

�����͉�Ђɍs�����̂ł����C���̏�̂��̂��\�z�O�ɏ��Ȃ��āC

��ق��Ƃ��Ă܂��D

���ƁC�����̉��l���C���t���G���U�i�H�j�ɂ������Ă��܂����̂ŁC

�{���������炨�x�݂ł��E�E�E�D

�i������Ɖ�Ђɕ��A�ł���낤���E�E�E�j

���������C������Љ���C�����h�~�����N���헪EA_V2�ƗD�Ҕłɂ��āC

�t�@�C�����ւ��̂��肢�̃��[�������Ă܂����ˁD

���\�d�v�ȃp�����[�^�[�̏����l�ύX������܂��̂ŁC

���Y��̂Ȃ��悤�ɁC�����ӂ��������D

�i����fx-on�̃��[���̂��ƁC�����ɍ��ւ��܂����D�j

���āC�����RSI�ɂ��Ă܂Ƃ߂Ă݂����Ǝv���܂��D

RSI�̓A�����J�̒����ȃA�i���X�g�ł���J.W.Wilder��

1978�N�ɍl�Ă����I�V���[�^�[�n�̃e�N�j�J���w�W�ł��D

Relative Strength Index�̗��̂ŁC����Ɓu���Η͎w���v�ł��D

�i�����ł��ʏ��RSI�ƌĂ�Ă��܂��D�j

�ȒP�Ɍ����ƁC�u���l�������ɐ�߂�l�オ�蕝�̊����v�ł��D

�����Ԃ̑S�̂̒l�������̒��ł̏㏸�u�́v�́u���ΓI�v�Ȋ������Z�o���C

���[�g�̃I�[�o�[�V���[�g�i�s���߂��j��ߔM���f���܂��D

�v�Z���@�͎��Ɏ����Ƃ���ł��D

RSI�i%�j��n���Ԃ̒l�オ�蕝�̍��v�^�in���Ԃ̒l�オ�蕝�{�l�����蕝�̍��v�j

�ʏ��n=14���g�p���邱�Ƃ������Ǝv���܂��D

���ɂ��w���ړ����ϐ���p���ĎZ�o������@������܂��D

MT4��RSI��\�����������̂����̐}�ł��D

����RSI�̓�����RSI���g���������V�O�i�����ȉ��ɂ܂Ƃ߂܂��D

�@RSI�̓���

�@���[�g���㏸�����RSI���㏸���C���[�g�����~�����RSI�����~����X��������܂��D

�@RSI��0�`100%�͈̔͂Ő��ڂ��܂��D

�@�v�Z���ԓ��̃��[�g���㏸�݂̂̏ꍇ�CRSI��100%�C

�@�t�ɉ��~�݂̂̏ꍇ��0%���������ƂɂȂ�܂����C

�@�ʏ�̃��[�g�͏㉺�ɓ����Ȃ��琄�ڂ��邽�߁C

�@�v�Z���Ԃ�Z���������Ȃ�����0��100%�ɂȂ邱�Ƃ͂܂������C

�@���̊ԂŐ��ڂ��邱�ƂɂȂ�܂��D

�@�܂��CRSI����͑���̏�ǂݎ�邱�Ƃ��ł���Ǝv���܂��D

�@�@RSI��50%�F�����C��������

�@�@RSI��50%�ȏ�F�����D�����㏸�g�����h�iRSI��70�`80%�ȏ�F�����߂��j

�@�@RSI��50%�ȉ��F����D�������~�g�����h�iRSI��20�`30%�ȉ��F�����߂��j

�@

�ARSI�ł̔����V�O�i��

�@�����Ƃ��L���Ȃ��͎̂��̂悤�Ȃ��̂��Ǝv���܂��D

�@

�@�@RSI��70�`80%�܂ŏ㏸������u�����߂��v�Ɣ��f���C����G���g���[

�@�@RSI��20�`30%�܂ʼn��~������u�����߂��v�Ɣ��f���C�����G���g���[

�@�����C�����W����ł͂��̃V�O�i���œI�m�Ƀ��[�g�̔��]�𑨂��邱�Ƃ��ł��܂����C

�@�g�����h����̏ꍇ�́C����V�O�i�����_�����Ă����ۂɂ͏㏸���~�܂�Ȃ��P�[�X��

�@���̋t�ɂ��Ă����\�p�����܂��D

�@�܂��C�����g�����h����������Ə�ɔ����V�O�i�����������Ă��܂��C

�@�܂������g���Ȃ��Ȃ��Ă��܂��܂��D

�@����Ȃ��Ƃ���CRSI�P�̂ł͂��܂�g�����ɂȂ�Ȃ��Ǝv���܂��̂ŁC

�@���̃e�N�j�J���w�W�Ƒg�ݍ��킹�Ďg�p����̂������I�ł��D

�@�܂��C��L�ȊO�ɂ����̂悤�Ȃ��̂�����܂��D

�@�E�Z���ƒ����iex.14��42�j��RSI��\�������C���̌X����ڋ߁C�N���X������

�@�ERSI��50%���C���ɒ��ڂ��ăg�����h�̒��̉����ڔ����E�߂蔄���_��

�@�DRSI�̔����V�O�i�����G�O�W�b�g�̃V�O�i���Ƃ��Ďg�p

�@�E���[�g�Ǝw�W�̋t�s���ہi�_�C�o�[�W�F���X�j���V�O�i���Ƃ���D

�Ō�ɁCRSI���g����Œ��ӂ���_���グ�����Ǝv���܂����C

RSI�ɂ��ẮC�g�����h����ɖŖ@�ア�Ƃ������Ƃɐs����Ǝv���܂��D

�i�I�V���[�^�[�n�S�ʂɌ����邱�Ƃł����E�E�E�j

���̂��߁C����̃g�����h�����Ȃ���C���̃e�N�j�J���w�W�ƍ��킹��

�g���Ă������Ƃ��K�{���Ǝv���܂��D

RSI�̓I�V���[�^�[�n�̃e�N�j�J���w�W�ŋt����g���[�h�Ŏg�p������̂Ƃ���

��ۂ����낵�����������̂ł����C����ȌŒ�ϔO���@������ꂽ���������܂��D

�Ƃ������ƂŁC�ȏ�CRSI���܂Ƃ߂Ă݂܂����D

���ӌ��E���v�]�Ȃǂ������܂�����C���Ђ��肢�������܂��D

����͓����I�V���[�^�[�n�̃e�N�j�J���w�W�ł���

�X�g�L���X�e�B�N�X���܂Ƃ߂Ă݂����Ǝv���܂��D

�{�����Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�����͉�Ђɍs�����̂ł����C���̏�̂��̂��\�z�O�ɏ��Ȃ��āC

��ق��Ƃ��Ă܂��D

���ƁC�����̉��l���C���t���G���U�i�H�j�ɂ������Ă��܂����̂ŁC

�{���������炨�x�݂ł��E�E�E�D

�i������Ɖ�Ђɕ��A�ł���낤���E�E�E�j

���������C������Љ���C�����h�~�����N���헪EA_V2�ƗD�Ҕłɂ��āC

�t�@�C�����ւ��̂��肢�̃��[�������Ă܂����ˁD

���\�d�v�ȃp�����[�^�[�̏����l�ύX������܂��̂ŁC

���Y��̂Ȃ��悤�ɁC�����ӂ��������D

�i����fx-on�̃��[���̂��ƁC�����ɍ��ւ��܂����D�j

���āC�����RSI�ɂ��Ă܂Ƃ߂Ă݂����Ǝv���܂��D

RSI�̓A�����J�̒����ȃA�i���X�g�ł���J.W.Wilder��

1978�N�ɍl�Ă����I�V���[�^�[�n�̃e�N�j�J���w�W�ł��D

Relative Strength Index�̗��̂ŁC����Ɓu���Η͎w���v�ł��D

�i�����ł��ʏ��RSI�ƌĂ�Ă��܂��D�j

�ȒP�Ɍ����ƁC�u���l�������ɐ�߂�l�オ�蕝�̊����v�ł��D

�����Ԃ̑S�̂̒l�������̒��ł̏㏸�u�́v�́u���ΓI�v�Ȋ������Z�o���C

���[�g�̃I�[�o�[�V���[�g�i�s���߂��j��ߔM���f���܂��D

�v�Z���@�͎��Ɏ����Ƃ���ł��D

RSI�i%�j��n���Ԃ̒l�オ�蕝�̍��v�^�in���Ԃ̒l�オ�蕝�{�l�����蕝�̍��v�j

�ʏ��n=14���g�p���邱�Ƃ������Ǝv���܂��D

���ɂ��w���ړ����ϐ���p���ĎZ�o������@������܂��D

MT4��RSI��\�����������̂����̐}�ł��D

����RSI�̓�����RSI���g���������V�O�i�����ȉ��ɂ܂Ƃ߂܂��D

�@RSI�̓���

�@���[�g���㏸�����RSI���㏸���C���[�g�����~�����RSI�����~����X��������܂��D

�@RSI��0�`100%�͈̔͂Ő��ڂ��܂��D

�@�v�Z���ԓ��̃��[�g���㏸�݂̂̏ꍇ�CRSI��100%�C

�@�t�ɉ��~�݂̂̏ꍇ��0%���������ƂɂȂ�܂����C

�@�ʏ�̃��[�g�͏㉺�ɓ����Ȃ��琄�ڂ��邽�߁C

�@�v�Z���Ԃ�Z���������Ȃ�����0��100%�ɂȂ邱�Ƃ͂܂������C

�@���̊ԂŐ��ڂ��邱�ƂɂȂ�܂��D

�@�܂��CRSI����͑���̏�ǂݎ�邱�Ƃ��ł���Ǝv���܂��D

�@�@RSI��50%�F�����C��������

�@�@RSI��50%�ȏ�F�����D�����㏸�g�����h�iRSI��70�`80%�ȏ�F�����߂��j

�@�@RSI��50%�ȉ��F����D�������~�g�����h�iRSI��20�`30%�ȉ��F�����߂��j

�@

�ARSI�ł̔����V�O�i��

�@�����Ƃ��L���Ȃ��͎̂��̂悤�Ȃ��̂��Ǝv���܂��D

�@

�@�@RSI��70�`80%�܂ŏ㏸������u�����߂��v�Ɣ��f���C����G���g���[

�@�@RSI��20�`30%�܂ʼn��~������u�����߂��v�Ɣ��f���C�����G���g���[

�@�����C�����W����ł͂��̃V�O�i���œI�m�Ƀ��[�g�̔��]�𑨂��邱�Ƃ��ł��܂����C

�@�g�����h����̏ꍇ�́C����V�O�i�����_�����Ă����ۂɂ͏㏸���~�܂�Ȃ��P�[�X��

�@���̋t�ɂ��Ă����\�p�����܂��D

�@�܂��C�����g�����h����������Ə�ɔ����V�O�i�����������Ă��܂��C

�@�܂������g���Ȃ��Ȃ��Ă��܂��܂��D

�@����Ȃ��Ƃ���CRSI�P�̂ł͂��܂�g�����ɂȂ�Ȃ��Ǝv���܂��̂ŁC

�@���̃e�N�j�J���w�W�Ƒg�ݍ��킹�Ďg�p����̂������I�ł��D

�@�܂��C��L�ȊO�ɂ����̂悤�Ȃ��̂�����܂��D

�@�E�Z���ƒ����iex.14��42�j��RSI��\�������C���̌X����ڋ߁C�N���X������

�@�ERSI��50%���C���ɒ��ڂ��ăg�����h�̒��̉����ڔ����E�߂蔄���_��

�@�DRSI�̔����V�O�i�����G�O�W�b�g�̃V�O�i���Ƃ��Ďg�p

�@�E���[�g�Ǝw�W�̋t�s���ہi�_�C�o�[�W�F���X�j���V�O�i���Ƃ���D

�Ō�ɁCRSI���g����Œ��ӂ���_���グ�����Ǝv���܂����C

RSI�ɂ��ẮC�g�����h����ɖŖ@�ア�Ƃ������Ƃɐs����Ǝv���܂��D

�i�I�V���[�^�[�n�S�ʂɌ����邱�Ƃł����E�E�E�j

���̂��߁C����̃g�����h�����Ȃ���C���̃e�N�j�J���w�W�ƍ��킹��

�g���Ă������Ƃ��K�{���Ǝv���܂��D

RSI�̓I�V���[�^�[�n�̃e�N�j�J���w�W�ŋt����g���[�h�Ŏg�p������̂Ƃ���

��ۂ����낵�����������̂ł����C����ȌŒ�ϔO���@������ꂽ���������܂��D

�Ƃ������ƂŁC�ȏ�CRSI���܂Ƃ߂Ă݂܂����D

���ӌ��E���v�]�Ȃǂ������܂�����C���Ђ��肢�������܂��D

����͓����I�V���[�^�[�n�̃e�N�j�J���w�W�ł���

�X�g�L���X�e�B�N�X���܂Ƃ߂Ă݂����Ǝv���܂��D

�{�����Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

2014�N01��28��

MACD�ɂ��āi1�j

���͂悤�������܂��D

�Ƃ��Ƃ����x�ݍŏI���ƂȂ��Ă��܂��܂����D

�����C�����Ɖ�Ђɂ����邩�s���ł��D

���āC�{�����Ō�܂ł�낵�����t���������������D

�����MACD���܂Ƃ߂Ă݂����Ǝv���܂��D

�悭�I�V���[�^�[�n�̃e�N�j�J���ɕ��ނ���邱�Ƃ������ł����C�g�����h�n�̐��������˔����Ă���C

�n�C�u���b�h�ȃe�N�j�J���w�W���Ǝv���܂��D

MACD��1970�N���Gerald Appel�ɂ���čl�Ă��ꂽ��@�ł��D

���̃l�[�~���O�́gMoving Average Converegence and Divergence�h�̓��������Ƃ������̂ŁC

�g�}�b�N�f�B�[�h�Ƃ������̂ŌĂ�邱�Ƃ��قƂ�ǂ��Ǝv���܂��D

���{��ł́g�ړ����ώ����g�U�i���U�j�@�h�Ɩ�邱�Ƃ������ł��D

�܂��C���̌�������̐l�̎�ɂ���ĉ��ǂ���C�V�O�i����OsMA�Ȃǂ��lj�����āC

���݂Ɏ����Ă��܂��D

���̎�@�͒Z���E������2�{�̈ړ����ϐ��̍������Ă��܂��D

���̓�������g�����h�̕�������]���̒����c�����悤�Ƃ�����̂ł��D

���ꂼ��̎Z�o���@�͎��̂Ƃ���ł��D

MACD���Z���̈ړ����ρ|�����̈ړ�����

�V�O�i����MACD�̈ړ�����

OsMA��MACD�|�V�O�i��

�ʏ킱���̈ړ����ς͂��ׂĎw���ړ����ρiEMA�j���p�����܂��D

�܂��C�J���҂̃I���W�i���ݒ�̕��ϊ��Ԃ͒Z���F12�C�����F26�C�V�O�i���F9�ł��D

�V�O�i����MACD������ɕ��ω����Ċ��炩�ȋȐ��ɂ��Ă��܂��D

���������͒x���Ȃ���̂�MACD�̕�������������C�����V�O�i���Ɏg�p�����肵�܂��D

OsMA�́gMoving Average of Oscillator�h�̗��ŁCMACD�ƃV�O�i���̍��������āC

�������킩��₷��������̂ł��D

MT4��MACD��\�����������̂����̐}�ł��D

�i�ԃ��C���FMACD�C�����C���F�V�O�i���C�q�X�g�O�����FOsMA�ł��D�j

����MACD���g���������V�O�i���₻�̓������ȉ��ɂ܂Ƃ߂܂��D

�@MACD��p�����g�����h���f

�@MACD��0���C������̂Ƃ��C�㏸�g�����h�D

�@MACD��0���C����艺�̂Ƃ��C���~�g�����h

�@MACD�̏㏸�̐������ቺ�����Ƃ��C�㏸�g�����h�ꕞ

�@MACD�̉��~�̐������ቺ�����Ƃ��C���~�g�����h�ꕞ

�@�g�����h�̏��Ղ��璆�Ղɂ����āAMACD�͊g��D

�@�g�����h�I�Ղł́AMACD�͏k���D

���[�g�̏㏸�������Ă���u�Z�������������v�ƂȂ�MACD�̓v���X�C

���[�g���������Ă���u�Z�������������v�ƂȂ�MACD�̓}�C�i�X�ɂȂ邽�߁C

MACD�̈ʒu�Ńg�����h���͂��\�ł��D

��L�̂悤�ȃV�O�i������C

����������̎s�ꂪ�ǂ̂悤�ȋǖʂ��}���Ă���̂����킩�邱�Ƃ�

MACD�̑傫�ȃ����b�g�̈���Ǝv���܂��D

�i�ނ���C�g�����h���͂Ƃ����ϓ_�ł͂��ꂪ��ԏd�v�ۂ��m��܂���D�j

�܂��C�㏸�g�����h�������Ă������CMACD�̉����̓g�����h�����ǖʂɉ߂����C

�u�g�����h�]���v���́u�����ڔ����v�̃`�����X����������\���Ƒ���������

�悢�ꍇ�������Ȃ�܂��D

�AMACD�ƃV�O�i���̌���

MACD�̔����V�O�i���̕M���Ƃ��ċ�������̂��CMACD�ƃV�O�i���̌����ł��D

�@MACD�ƃV�O�i���̃S�[���f���N���X

�@�i�V�O�i����MACD���������ɓ˂�������D�j

�@�͉��~�g�����h����㏸�g�����h�ւ̓]���̃V�O�i���Ƃ��āu�����V�O�i���v

�@MACD�ƃV�O�i���̃f�b�h�N���X

�@�i�V�O�i����MACD���ォ�牺�ɓ˂�������D�j

�@�͏㏸�g�����h���牺�~�g�����h�ւ̓]���̃V�O�i���Ƃ��āu����V�O�i���v

�g�����h�̓]����_�����t����̃V�O�i���ł��D

�����C���̔����V�O�i���ł́C�P�Ƀg�����h�̏��x�~�̏ꍇ������C

�t�ɉ����ڔ�����߂蔄��̃`�����X�ƂȂ��Ă��邱�Ƃ�����܂��D

MACD�ƃV�O�i���̃N���X���g�����h�̓]���ɂȂ���̂��C

�ꎞ�I�Ȓ����ǖʂɉ߂��Ȃ��̂��́C���̃g�����h�n�w�W�������đ����I�ɔ��f���邵���Ȃ��Ǝv���܂��D

�BMACD��0���C���̌���

�@MACD��0���C�����ăv���X�ɂȂ����ꍇ�C�����V�O�i���D

�@MACD��0���C���������ă}�C�i�X�ɂȂ����ꍇ�C����V�O�i���D

�����͈ړ����ϐ��Ō����Ƃ���̃S�[���f���N���X�E�f�b�h�N���X�ƈӖ�����Ƃ���͓����ł��D

�V�O�i���Ƃ��Ă͒x��C���̂��߁C���łɎ����Ă���|�W�V�����̎����f����|�C���g�Ƃ���

���p���邮�炢���悢�悤�Ɏv���܂��D

�COsMA�̃g�b�v�E�{�g���Ŏd�|����D

�@OsMA�̃{�g�����m�F���āu�����v

�@OsMA�̃g�b�v���m�F���āu����v

OsMA��MACD�ƃV�O�i���̍��̂��߁C

���[�g�̃g�b�v�E�{�g����OsMA�̃g�b�v�E�{�g������v���邱�Ƃ�����܂��D

�i�Ƃ��ɂ̓��[�g������Ƀg�����h�̐����̐������@�m���邱�Ƃ�����܂��D�j

�܂��C�g�b�v��{�g����ł����ꍇ�͊�{�I��0���C���Ɍ������Ă����܂��D

�����V�O�i���̑����䂦�Ƀ_�}�V�ƂȂ邱�Ƃ������ł����C

���ꂪ�^������ттĂ����MACD��V�O�i�����������Ă���͂��Ȃ̂ŁC

������m�F���Ă���̃G���g���[�ł��x���͂Ȃ��Ǝv���܂�

�D���[�g��MACD�̃_�C�o�[�W�F���X�E�R���o�[�W�F���X

���̃I�V���[�^�[�n�w�W�Ɠ��l�Ƀ��[�g��MACD�̓�������_�C�o�[�W�F���X�C

�R���o�[�W�F���X�̃p�^�[�����������Ă��鎞�͑傫�ȃ`�����X�ɂȂ邱�Ƃ������D

�i�I�V���[�^�[�n�̃_�C�o�[�W�F���X�E�R���o�[�W�F���X�͕ʓr�C�܂Ƃ߂����Ǝv���܂��D�j

�����̔����V�O�i���̏o�鏇�ԂƂ��Ă�

�@OsMA�̃g�b�v�E�{�g����MACD�̕����]����MACD�ƃV�O�i���̃N���X��MACD��0���C���̃N���X

���ʏ�̏��ł��̂ŁC

�G���g���[������ꂼ����m�F���Ȃ��画�f���d�˂Ă����̂��悢�Ǝv���܂��D�D

�Ō�ɁCMACD���g����Œ��ӂ���_���������グ�܂��D

�E���ǂ��ꂽ�Ƃ͌����C�ړ����ϐ��̑g�ݍ��킹�ł��邽�߁C

�@�ړ����ϐ��̌��_�ł���u���蔃���̃V�O�i���̔������x���v�������p���ł��܂��D

�EMACD�ɂ͏���E�������������߁C

�@����ꂷ���┄��ꂷ���Ȃǂ̉ߔM�������邱�Ƃ��ł��܂���D

�E�g�����h�̃y�[�X�͗��������C�W�����C�W�����̃g�����h�������Ă��鑊��C

�@�܂�CMACD���ꎞ�������ƂȂ��Ă��[���܂ʼn����炸��

�@�v���X�����ʼn����ɂȂ�����C���̋t�̂悤�ȑ�������Ƃ��Ă��܂��D

�E��������ł̓_�}�V�������Q�l�ɂȂ�Ȃ����Ƃ������ł��D

�E�Z���Ԃ̌��������[�g�̏㉺���̓J�o�[�ł��܂���D

�Ƃ������ƂŁC�ȏ�CMACD���܂Ƃ߂Ă݂܂����D

�������ǂ������������Ȃ��Ă��܂����悤�ɂ��v���܂����C���������������D

���ӌ��E���v�]�Ȃǂ������܂�����C���Ђ��肢�������܂��D

����͈ړ����ϐ����痣��āCRSI���܂Ƃ߂Ă݂����Ǝv���܂��D

�{�����Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�Ƃ��Ƃ����x�ݍŏI���ƂȂ��Ă��܂��܂����D

�����C�����Ɖ�Ђɂ����邩�s���ł��D

���āC�{�����Ō�܂ł�낵�����t���������������D

�����MACD���܂Ƃ߂Ă݂����Ǝv���܂��D

�悭�I�V���[�^�[�n�̃e�N�j�J���ɕ��ނ���邱�Ƃ������ł����C�g�����h�n�̐��������˔����Ă���C

�n�C�u���b�h�ȃe�N�j�J���w�W���Ǝv���܂��D

MACD��1970�N���Gerald Appel�ɂ���čl�Ă��ꂽ��@�ł��D

���̃l�[�~���O�́gMoving Average Converegence and Divergence�h�̓��������Ƃ������̂ŁC

�g�}�b�N�f�B�[�h�Ƃ������̂ŌĂ�邱�Ƃ��قƂ�ǂ��Ǝv���܂��D

���{��ł́g�ړ����ώ����g�U�i���U�j�@�h�Ɩ�邱�Ƃ������ł��D

�܂��C���̌�������̐l�̎�ɂ���ĉ��ǂ���C�V�O�i����OsMA�Ȃǂ��lj�����āC

���݂Ɏ����Ă��܂��D

���̎�@�͒Z���E������2�{�̈ړ����ϐ��̍������Ă��܂��D

���̓�������g�����h�̕�������]���̒����c�����悤�Ƃ�����̂ł��D

���ꂼ��̎Z�o���@�͎��̂Ƃ���ł��D

MACD���Z���̈ړ����ρ|�����̈ړ�����

�V�O�i����MACD�̈ړ�����

OsMA��MACD�|�V�O�i��

�ʏ킱���̈ړ����ς͂��ׂĎw���ړ����ρiEMA�j���p�����܂��D

�܂��C�J���҂̃I���W�i���ݒ�̕��ϊ��Ԃ͒Z���F12�C�����F26�C�V�O�i���F9�ł��D

�V�O�i����MACD������ɕ��ω����Ċ��炩�ȋȐ��ɂ��Ă��܂��D

���������͒x���Ȃ���̂�MACD�̕�������������C�����V�O�i���Ɏg�p�����肵�܂��D

OsMA�́gMoving Average of Oscillator�h�̗��ŁCMACD�ƃV�O�i���̍��������āC

�������킩��₷��������̂ł��D

MT4��MACD��\�����������̂����̐}�ł��D

�i�ԃ��C���FMACD�C�����C���F�V�O�i���C�q�X�g�O�����FOsMA�ł��D�j

����MACD���g���������V�O�i���₻�̓������ȉ��ɂ܂Ƃ߂܂��D

�@MACD��p�����g�����h���f

�@MACD��0���C������̂Ƃ��C�㏸�g�����h�D

�@MACD��0���C����艺�̂Ƃ��C���~�g�����h

�@MACD�̏㏸�̐������ቺ�����Ƃ��C�㏸�g�����h�ꕞ

�@MACD�̉��~�̐������ቺ�����Ƃ��C���~�g�����h�ꕞ

�@�g�����h�̏��Ղ��璆�Ղɂ����āAMACD�͊g��D

�@�g�����h�I�Ղł́AMACD�͏k���D

���[�g�̏㏸�������Ă���u�Z�������������v�ƂȂ�MACD�̓v���X�C

���[�g���������Ă���u�Z�������������v�ƂȂ�MACD�̓}�C�i�X�ɂȂ邽�߁C

MACD�̈ʒu�Ńg�����h���͂��\�ł��D

��L�̂悤�ȃV�O�i������C

����������̎s�ꂪ�ǂ̂悤�ȋǖʂ��}���Ă���̂����킩�邱�Ƃ�

MACD�̑傫�ȃ����b�g�̈���Ǝv���܂��D

�i�ނ���C�g�����h���͂Ƃ����ϓ_�ł͂��ꂪ��ԏd�v�ۂ��m��܂���D�j

�܂��C�㏸�g�����h�������Ă������CMACD�̉����̓g�����h�����ǖʂɉ߂����C

�u�g�����h�]���v���́u�����ڔ����v�̃`�����X����������\���Ƒ���������

�悢�ꍇ�������Ȃ�܂��D

�AMACD�ƃV�O�i���̌���

MACD�̔����V�O�i���̕M���Ƃ��ċ�������̂��CMACD�ƃV�O�i���̌����ł��D

�@MACD�ƃV�O�i���̃S�[���f���N���X

�@�i�V�O�i����MACD���������ɓ˂�������D�j

�@�͉��~�g�����h����㏸�g�����h�ւ̓]���̃V�O�i���Ƃ��āu�����V�O�i���v

�@MACD�ƃV�O�i���̃f�b�h�N���X

�@�i�V�O�i����MACD���ォ�牺�ɓ˂�������D�j

�@�͏㏸�g�����h���牺�~�g�����h�ւ̓]���̃V�O�i���Ƃ��āu����V�O�i���v

�g�����h�̓]����_�����t����̃V�O�i���ł��D

�����C���̔����V�O�i���ł́C�P�Ƀg�����h�̏��x�~�̏ꍇ������C

�t�ɉ����ڔ�����߂蔄��̃`�����X�ƂȂ��Ă��邱�Ƃ�����܂��D

MACD�ƃV�O�i���̃N���X���g�����h�̓]���ɂȂ���̂��C

�ꎞ�I�Ȓ����ǖʂɉ߂��Ȃ��̂��́C���̃g�����h�n�w�W�������đ����I�ɔ��f���邵���Ȃ��Ǝv���܂��D

�BMACD��0���C���̌���

�@MACD��0���C�����ăv���X�ɂȂ����ꍇ�C�����V�O�i���D

�@MACD��0���C���������ă}�C�i�X�ɂȂ����ꍇ�C����V�O�i���D

�����͈ړ����ϐ��Ō����Ƃ���̃S�[���f���N���X�E�f�b�h�N���X�ƈӖ�����Ƃ���͓����ł��D

�V�O�i���Ƃ��Ă͒x��C���̂��߁C���łɎ����Ă���|�W�V�����̎����f����|�C���g�Ƃ���

���p���邮�炢���悢�悤�Ɏv���܂��D

�COsMA�̃g�b�v�E�{�g���Ŏd�|����D

�@OsMA�̃{�g�����m�F���āu�����v

�@OsMA�̃g�b�v���m�F���āu����v

OsMA��MACD�ƃV�O�i���̍��̂��߁C

���[�g�̃g�b�v�E�{�g����OsMA�̃g�b�v�E�{�g������v���邱�Ƃ�����܂��D

�i�Ƃ��ɂ̓��[�g������Ƀg�����h�̐����̐������@�m���邱�Ƃ�����܂��D�j

�܂��C�g�b�v��{�g����ł����ꍇ�͊�{�I��0���C���Ɍ������Ă����܂��D

�����V�O�i���̑����䂦�Ƀ_�}�V�ƂȂ邱�Ƃ������ł����C

���ꂪ�^������ттĂ����MACD��V�O�i�����������Ă���͂��Ȃ̂ŁC

������m�F���Ă���̃G���g���[�ł��x���͂Ȃ��Ǝv���܂�

�D���[�g��MACD�̃_�C�o�[�W�F���X�E�R���o�[�W�F���X

���̃I�V���[�^�[�n�w�W�Ɠ��l�Ƀ��[�g��MACD�̓�������_�C�o�[�W�F���X�C

�R���o�[�W�F���X�̃p�^�[�����������Ă��鎞�͑傫�ȃ`�����X�ɂȂ邱�Ƃ������D

�i�I�V���[�^�[�n�̃_�C�o�[�W�F���X�E�R���o�[�W�F���X�͕ʓr�C�܂Ƃ߂����Ǝv���܂��D�j

�����̔����V�O�i���̏o�鏇�ԂƂ��Ă�

�@OsMA�̃g�b�v�E�{�g����MACD�̕����]����MACD�ƃV�O�i���̃N���X��MACD��0���C���̃N���X

���ʏ�̏��ł��̂ŁC

�G���g���[������ꂼ����m�F���Ȃ��画�f���d�˂Ă����̂��悢�Ǝv���܂��D�D

�Ō�ɁCMACD���g����Œ��ӂ���_���������グ�܂��D

�E���ǂ��ꂽ�Ƃ͌����C�ړ����ϐ��̑g�ݍ��킹�ł��邽�߁C

�@�ړ����ϐ��̌��_�ł���u���蔃���̃V�O�i���̔������x���v�������p���ł��܂��D

�EMACD�ɂ͏���E�������������߁C

�@����ꂷ���┄��ꂷ���Ȃǂ̉ߔM�������邱�Ƃ��ł��܂���D

�E�g�����h�̃y�[�X�͗��������C�W�����C�W�����̃g�����h�������Ă��鑊��C

�@�܂�CMACD���ꎞ�������ƂȂ��Ă��[���܂ʼn����炸��

�@�v���X�����ʼn����ɂȂ�����C���̋t�̂悤�ȑ�������Ƃ��Ă��܂��D

�E��������ł̓_�}�V�������Q�l�ɂȂ�Ȃ����Ƃ������ł��D

�E�Z���Ԃ̌��������[�g�̏㉺���̓J�o�[�ł��܂���D

�Ƃ������ƂŁC�ȏ�CMACD���܂Ƃ߂Ă݂܂����D

�������ǂ������������Ȃ��Ă��܂����悤�ɂ��v���܂����C���������������D

���ӌ��E���v�]�Ȃǂ������܂�����C���Ђ��肢�������܂��D

����͈ړ����ϐ����痣��āCRSI���܂Ƃ߂Ă݂����Ǝv���܂��D

�{�����Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

2014�N01��27��

�������ɂ��āi1�j

����ɂ��́D

�{���̓C���t���G���U�̂��߁C��Ђ����x�݂��Ă����肵�Ă���܂��D

�̂͂��łɌ��C�Ȃ̂ŁC�Ȃ����ǂ����������ł��D

�x�ݖ����̎����̃f�X�N���|���ł��D

���āC����͘��������܂Ƃ߂Ă݂����Ǝv���܂��D

�������͌��݂̃��[�g���ړ����ς���ǂꂭ�炢����Ă��邩�������e�N�j�J���w�W�ł��D

�v�Z���͎��̂Ƃ���ł��D

�������i%�j���o�i���[�g�|�ړ����ρj�^�ړ����ρp×100

MT4�Ř�������\�������Ă݂��̂����̐}�ł��D

�������̓����͎��̂Ƃ���ł��D

�@���[�g�̓����ɘA�����₷���C���[�g���Z���I�ȓV���������ꍇ�C

�@ �����������l�ɓV��������邱�Ƃ������D

�A����̃g�����h�ɂ�蘨�����̒l���قȂ�D

�@�@�㏸�g�����h�F�v���X�͈̔͂ŏ㉺�D

�@�@�����g�����h�F�}�C�i�X�͈̔͂ŏ㉺�D

�@�@�����W����F0%�ߕӂ��㉺����D

�B���[�g���ړ����ϐ�����ɒ[�ɗ���邱�Ƃ͂߂����ɖ����C

�@ �������͂�����x�͈͓̔��ŏ㉺����X��������D

�@ �i�t�Ɍ����Θ��������ɒ[�Ȓl�̂Ƃ��̓��[�g���s���߂��X���ł��D�j

�������̎g�����ł����C�ʏ�̓O�����r�����J���������[�g�ƈړ����ςƂ̑傫�Ș�����

�₪�ďC�������Ƃ����@���𗘗p�����t����g���[�h�Ŏg�p���܂��D

�i�O�����r���̖@���̔����V�O�i���C�F�}���E�}�����̃��[�g�̔�����_���t����g���[�h�ł��D�j

�����C���_�Ƃ��Ăǂ̒��x�������傫���Ȃ�ΏC���i�����j���N���邩�C

���̌o���������łȂ��Ƃ��낪����܂��D

���̂��߁C�ߋ��̘������̌X������ǂ̒��x�ŏ㉺���邩�����āC

���̏���E�����ɒB�����Ƃ����C���[�g�ƈړ����ς��ɒ[�ɗ��ꂽ�Ƃ��Ƃ݂Ȃ��C

�G���g���[��G�O�W�b�g�̔��f�����܂��D

�i���ۂ͏���E�����ɒB������t�����ɓ����o���Ă���A�N�V�����ɂȂ�Ǝv���܂��D�j

�܂��C�P���ɘ��������傫���Ȃ����ꍇ�C���ꔽ�]���N����₷�����Ƃ𗘗p���āD

�ʏ�̋t����헪�ɑウ�āC

�������Ƀg�����h���C���������āC�g�����h���C�������������甄��C�㔲�����甃���Ƃ������悤�Ȑ헪������܂��D

�i���܂�悢��ł͂Ȃ��ł����C���}���Q�Ƃ��Ă��������D�m��FX�U��.com�ɍڂ��Ă��܂����D�j

���̑��̎g�����Ƃ��ẮC�������Ńg�����h�̔��f�����肷��Ƃ���ł��傤���D

�����A�ł������܂������C0%���ォ�����ő�܂��ȃg�����h�f�ł��܂��D

�i�ނ��낱��̂ق����d�v��������܂���D�j

��L�ȊO�ɂ��C�t�s���ہi�_�C�o�[�W�F���X�j�������Ĕ����T�C���ɂ�����@������܂����C

������͕ʓr�C�܂Ƃ߂����Ǝv���܂��D

�Ȃ��C�I�V���[�^�[�n��RSI��X�g�L���X�e�B�N�X�́C

�����g�����h������Ƃ��ɂ͎g�����ɂȂ�Ȃ��Ƃ�����_������܂����C

�������͋����g�����h����ł�������x�g����Ƃ��낪�������Ǝv���܂��D

�������ɂ��Ă͂��̂悤�ȂƂ���ł��傤���D

����͈ړ����ϐ��Ȃ����MACD�����グ�Ă݂����Ǝv���܂��D

���̂ق��ɂ��C�������E���ӌ��Ȃǂ��������܂�������h�ł��D

�i�R�����g�ł��C���[���ł����}�ł��D�j

����͂��Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�{���̓C���t���G���U�̂��߁C��Ђ����x�݂��Ă����肵�Ă���܂��D

�̂͂��łɌ��C�Ȃ̂ŁC�Ȃ����ǂ����������ł��D

�x�ݖ����̎����̃f�X�N���|���ł��D

���āC����͘��������܂Ƃ߂Ă݂����Ǝv���܂��D

�������͌��݂̃��[�g���ړ����ς���ǂꂭ�炢����Ă��邩�������e�N�j�J���w�W�ł��D

�v�Z���͎��̂Ƃ���ł��D

�������i%�j���o�i���[�g�|�ړ����ρj�^�ړ����ρp×100

MT4�Ř�������\�������Ă݂��̂����̐}�ł��D

�������̓����͎��̂Ƃ���ł��D

�@���[�g�̓����ɘA�����₷���C���[�g���Z���I�ȓV���������ꍇ�C

�@ �����������l�ɓV��������邱�Ƃ������D

�A����̃g�����h�ɂ�蘨�����̒l���قȂ�D

�@�@�㏸�g�����h�F�v���X�͈̔͂ŏ㉺�D

�@�@�����g�����h�F�}�C�i�X�͈̔͂ŏ㉺�D

�@�@�����W����F0%�ߕӂ��㉺����D

�B���[�g���ړ����ϐ�����ɒ[�ɗ���邱�Ƃ͂߂����ɖ����C

�@ �������͂�����x�͈͓̔��ŏ㉺����X��������D

�@ �i�t�Ɍ����Θ��������ɒ[�Ȓl�̂Ƃ��̓��[�g���s���߂��X���ł��D�j

�������̎g�����ł����C�ʏ�̓O�����r�����J���������[�g�ƈړ����ςƂ̑傫�Ș�����

�₪�ďC�������Ƃ����@���𗘗p�����t����g���[�h�Ŏg�p���܂��D

�i�O�����r���̖@���̔����V�O�i���C�F�}���E�}�����̃��[�g�̔�����_���t����g���[�h�ł��D�j

�����C���_�Ƃ��Ăǂ̒��x�������傫���Ȃ�ΏC���i�����j���N���邩�C

���̌o���������łȂ��Ƃ��낪����܂��D

���̂��߁C�ߋ��̘������̌X������ǂ̒��x�ŏ㉺���邩�����āC

���̏���E�����ɒB�����Ƃ����C���[�g�ƈړ����ς��ɒ[�ɗ��ꂽ�Ƃ��Ƃ݂Ȃ��C

�G���g���[��G�O�W�b�g�̔��f�����܂��D

�i���ۂ͏���E�����ɒB������t�����ɓ����o���Ă���A�N�V�����ɂȂ�Ǝv���܂��D�j

�܂��C�P���ɘ��������傫���Ȃ����ꍇ�C���ꔽ�]���N����₷�����Ƃ𗘗p���āD

�ʏ�̋t����헪�ɑウ�āC

�������Ƀg�����h���C���������āC�g�����h���C�������������甄��C�㔲�����甃���Ƃ������悤�Ȑ헪������܂��D

�i���܂�悢��ł͂Ȃ��ł����C���}���Q�Ƃ��Ă��������D�m��FX�U��.com�ɍڂ��Ă��܂����D�j

���̑��̎g�����Ƃ��ẮC�������Ńg�����h�̔��f�����肷��Ƃ���ł��傤���D

�����A�ł������܂������C0%���ォ�����ő�܂��ȃg�����h�f�ł��܂��D

�i�ނ��낱��̂ق����d�v��������܂���D�j

��L�ȊO�ɂ��C�t�s���ہi�_�C�o�[�W�F���X�j�������Ĕ����T�C���ɂ�����@������܂����C

������͕ʓr�C�܂Ƃ߂����Ǝv���܂��D

�Ȃ��C�I�V���[�^�[�n��RSI��X�g�L���X�e�B�N�X�́C

�����g�����h������Ƃ��ɂ͎g�����ɂȂ�Ȃ��Ƃ�����_������܂����C

�������͋����g�����h����ł�������x�g����Ƃ��낪�������Ǝv���܂��D

�������ɂ��Ă͂��̂悤�ȂƂ���ł��傤���D

����͈ړ����ϐ��Ȃ����MACD�����グ�Ă݂����Ǝv���܂��D

���̂ق��ɂ��C�������E���ӌ��Ȃǂ��������܂�������h�ł��D

�i�R�����g�ł��C���[���ł����}�ł��D�j

����͂��Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

2014�N01��26��

�ړ����ϐ��ɂ��āi5�j�����̈ړ����ϐ����g�����g���[�h�헪2

���͂悤�������܂��D

�悤�₭�M��������C���ʂɂȂ��Ă��܂����D

�{�������t��������낵�����肢���܂��D

�����3�{�ȏ�̈ړ����ϐ����g�����ۂ̃g���[�h�헪���܂Ƃ߂Ă݂����Ǝv���܂��D

�č���FIAMASS�Ђ�D.Myyers�ɂ��Ε����̈ړ����ϐ������ɂȂ�����ԂɂȂ�ƃG�l���M�[�����܂�C���[�g�͔��]�ǖʂɓ���Ƃ����Ă��܂��D������ړ����ϐ������ʁiConvergence�j���Ƃ����܂��D

�܂���3�{�̊��Ԃ̈قȂ����ړ����ϐ��̎����Ɣ��U���ώ@����

�]���_��T����@�����Љ�����Ǝv���܂��D

�@����

����l���ł̎�����

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ�����ɂ��ʂ����ꍇ�C�����V�O�i���D

�����l���ł̎�����

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ���艺�ɂ��ʂ����ꍇ�C����V�O�i���D

�A���U

���㏸�g�����h�ł̔��U��

�@�㏸�ߒ��ŁC�����璷���C�����C�Z���̏��ŁC

�@�����[�g���e���ϐ�����̏ꍇ�͔����p���́u���p�^�[���v�D

�����~�g�����h�ł̔��U��

�@���~�ߒ��ŁC������Z���C�����C�����̏��ŁC

�@�����[�g���e���ϐ���艺�̏ꍇ�͔���p���́u�t���p�^�[���v�D

�}�ɂ���Ƃ���Ȋ����ɂȂ�܂��D

�܂��C3�{�̈ړ����ϐ����g������Ȕ����V�O�i���͎��̂Ƃ���ł��D

�@�����V�O�i��1

��l���ŁC�����璷���������������Z�����ɂȂ����Ƃ��͔����V�O�i���D

�A�����V�O�i��2

��l���ŁC�Z�������C�������E�������̗������������ɓ˂��������Ƃ��C�����V�O�i���D����ɒ����������������������ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�B�����p��

�����璷���������������Z�����ɂȂ��Ă�������㏸�g�����h�Ȃ甃���p��

�C����V�O�i��1

���l���ŁC������Z���������������������ɂȂ����Ƃ��͔���V�O�i���D

�D����V�O�i��2

���l���ŁC�Z�������C�������E�������̗������ォ�牺�ɓ˂��������Ƃ��C����V�O�i���D����ɒ����������������ォ�牺�ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�E����p��

�ォ�璷���������������Z�����ɂȂ��Ă���������~�g�����h�Ȃ甄��p��

��������}�ɂ���Ƃ���Ȋ����ł��D

���ɒZ���E�����E�����̈ړ����ϐ����������ɏ����ǂ���ɕ��Ԃ��Ƃ�

�u�p�[�t�F�N�g�I�[�_�[�iPO�j�v�Ƃ��ėL�����Ǝv���܂��D

�Ȃ��C��ɂ܂Ƃ߂��S�[���f���N���X�iGC�j��f�b�h�N���X�iDC�j�ȂǂƔ�ׂāC

��̒i�K�Ō`������邽�߁C���Ȃ�o�x�ꂽ�V�O�i���Ƃ��킴��܂���D

�������C�����̈ړ����ϐ��̌����⏇�������ׂĈ�v����ɂ́C

GC�EDC�̂悤�Ȉꎞ�I�Ȓl���������ł͂܂��`�����ꂸ�C

�������g�����h�����������؋��ł�����C�����g�����h����ƔF���ł��܂��D

���̂��߁C�������I�ȏ�����̃g���[�h�ł�GC�EDC�Ȃǂɔ�ׂ��

�����ɐM�����̍����V�O�i���ɂȂ�Ǝv���܂��D

�i���̑���C�o���p�x�͏��Ȃ��ł����E�E�E�j

���x�͈ړ����ϐ��Ɋ֘A���āC�I�V���[�^�[�n�w�W�̘��������܂Ƃ߂悤�Ǝv���܂��D

�����C���ӌ��Ȃǂ������܂�����C���[���ł��R�����g�ł�

���܂��܂���̂ŁC���A������������Ɣ�яオ���Ċ�т܂��D

������Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�悤�₭�M��������C���ʂɂȂ��Ă��܂����D

�{�������t��������낵�����肢���܂��D

�����3�{�ȏ�̈ړ����ϐ����g�����ۂ̃g���[�h�헪���܂Ƃ߂Ă݂����Ǝv���܂��D

�č���FIAMASS�Ђ�D.Myyers�ɂ��Ε����̈ړ����ϐ������ɂȂ�����ԂɂȂ�ƃG�l���M�[�����܂�C���[�g�͔��]�ǖʂɓ���Ƃ����Ă��܂��D������ړ����ϐ������ʁiConvergence�j���Ƃ����܂��D

�܂���3�{�̊��Ԃ̈قȂ����ړ����ϐ��̎����Ɣ��U���ώ@����

�]���_��T����@�����Љ�����Ǝv���܂��D

�@����

����l���ł̎�����

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ�����ɂ��ʂ����ꍇ�C�����V�O�i���D

�����l���ł̎�����

�@�����C�����C�Z���̈ړ����ϐ�3�{�����˂��C��������ԂɂȂ�C

�@���[�g��3�{�̕��ϐ���艺�ɂ��ʂ����ꍇ�C����V�O�i���D

�A���U

���㏸�g�����h�ł̔��U��

�@�㏸�ߒ��ŁC�����璷���C�����C�Z���̏��ŁC

�@�����[�g���e���ϐ�����̏ꍇ�͔����p���́u���p�^�[���v�D

�����~�g�����h�ł̔��U��

�@���~�ߒ��ŁC������Z���C�����C�����̏��ŁC

�@�����[�g���e���ϐ���艺�̏ꍇ�͔���p���́u�t���p�^�[���v�D

�}�ɂ���Ƃ���Ȋ����ɂȂ�܂��D

�܂��C3�{�̈ړ����ϐ����g������Ȕ����V�O�i���͎��̂Ƃ���ł��D

�@�����V�O�i��1

��l���ŁC�����璷���������������Z�����ɂȂ����Ƃ��͔����V�O�i���D

�A�����V�O�i��2

��l���ŁC�Z�������C�������E�������̗������������ɓ˂��������Ƃ��C�����V�O�i���D����ɒ����������������������ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�B�����p��

�����璷���������������Z�����ɂȂ��Ă�������㏸�g�����h�Ȃ甃���p��

�C����V�O�i��1

���l���ŁC������Z���������������������ɂȂ����Ƃ��͔���V�O�i���D

�D����V�O�i��2

���l���ŁC�Z�������C�������E�������̗������ォ�牺�ɓ˂��������Ƃ��C����V�O�i���D����ɒ����������������ォ�牺�ɓ˂��������Ƃ��C���ꂪ�m�F�����D

�E����p��

�ォ�璷���������������Z�����ɂȂ��Ă���������~�g�����h�Ȃ甄��p��

��������}�ɂ���Ƃ���Ȋ����ł��D

���ɒZ���E�����E�����̈ړ����ϐ����������ɏ����ǂ���ɕ��Ԃ��Ƃ�

�u�p�[�t�F�N�g�I�[�_�[�iPO�j�v�Ƃ��ėL�����Ǝv���܂��D

�Ȃ��C��ɂ܂Ƃ߂��S�[���f���N���X�iGC�j��f�b�h�N���X�iDC�j�ȂǂƔ�ׂāC

��̒i�K�Ō`������邽�߁C���Ȃ�o�x�ꂽ�V�O�i���Ƃ��킴��܂���D

�������C�����̈ړ����ϐ��̌����⏇�������ׂĈ�v����ɂ́C

GC�EDC�̂悤�Ȉꎞ�I�Ȓl���������ł͂܂��`�����ꂸ�C

�������g�����h�����������؋��ł�����C�����g�����h����ƔF���ł��܂��D

���̂��߁C�������I�ȏ�����̃g���[�h�ł�GC�EDC�Ȃǂɔ�ׂ��

�����ɐM�����̍����V�O�i���ɂȂ�Ǝv���܂��D

�i���̑���C�o���p�x�͏��Ȃ��ł����E�E�E�j

���x�͈ړ����ϐ��Ɋ֘A���āC�I�V���[�^�[�n�w�W�̘��������܂Ƃ߂悤�Ǝv���܂��D

�����C���ӌ��Ȃǂ������܂�����C���[���ł��R�����g�ł�

���܂��܂���̂ŁC���A������������Ɣ�яオ���Ċ�т܂��D

������Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

2014�N01��25��

�����h�~�����N���헪EA_V2�D�Ҕł��ł܂����D

���͂悤�������܂��Ckanato�ł��D

�̒������������̂ŁC�a�@�ɍs������C���t���G���UB�^�ł����D

����܂�M���o�Ȃ������̂ŁC�܂����Ǝv���܂������C

B�^�͂���܂�M���o�Ȃ������ł��D

���̂��߁C�d����1/28�i�j�܂ł��x�݂ƂȂ�܂����E�E�E�D

���̊ԁC�ł��邾���p�ɂɍX�V���Ă��������Ǝv���܂��̂ŁC

���t��������낵�����肢���܂��D

���āC�����h�~�����N���헪EA�����w���̕��ɂ�

���ł�fx-on���烁�[�������Ă��邩�Ǝv���܂����C

����̗\�z�ʂ胉���h�~�����N���헪EA_V2�̗D�Ҕł��o�܂����̂ŁC

���}���C���A���ł��D

���Ȃ݂Ɏ��͂����ɓ��肵V2�ɍ����ւ��܂����D

�i�Ȃ̂ŁC��ӂ̍��ւ����ɂƂ����s���R�ȃ|�W�V����������܂��E�E�E�j

�����h�~�����N���헪EA���������̕��͂����炩��ǂ����D

�����h�~�����N���헪�d�`���w����������V2���w�����鎞�̂��߂̗D�Ҕłł�

�����h�~�����N���헪EA_V2�@�D�Ҕ�

�����h�~�����N���헪EA���������Ŗ������͂����炪�ʏ�łł��D

~�����h�~�ō���̃g���[�h�������B���S���Ɨ��v���̒Nj��̌��ʁ`

�����h�~�����N���헪EA_V2

���ƁC������Ƃ������Z�ł��D�i�Ƃ肠�����C�����g�̐ӔC�ł��肢���܂��D�j

�O�̃o�[�W�����̃����h�~�����N���헪EA���܂��̔����Ă��܂��D

�i�l�i�͓������l�オ�肵�Ă��܂����E�E�E�j

���Ƃ������Ƃ́E�E�E�D

�������h�~�����N���헪EA���w�����āC

�����V2�D�Ҕł��w������C�����g����Ƃ������ƂɂȂ�܂��ˁE�E�E�D

�i�l�i�͕��ʂ�V2���̂Ɠ����ɂȂ�܂��D�j

���������Ŏg�������Ƃ��͕֗���������܂���ˁD

�����h�~�����N���헪EA�͂����炩��ǂ���

�iV2�ł͂���܂���̂ŁC�����ӂ��������j�D

�����l�����ł́A�B�ꋖ����鑹��Ȃ��g���[�h

������Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

�̒������������̂ŁC�a�@�ɍs������C���t���G���UB�^�ł����D

����܂�M���o�Ȃ������̂ŁC�܂����Ǝv���܂������C

B�^�͂���܂�M���o�Ȃ������ł��D

���̂��߁C�d����1/28�i�j�܂ł��x�݂ƂȂ�܂����E�E�E�D

���̊ԁC�ł��邾���p�ɂɍX�V���Ă��������Ǝv���܂��̂ŁC

���t��������낵�����肢���܂��D

���āC�����h�~�����N���헪EA�����w���̕��ɂ�

���ł�fx-on���烁�[�������Ă��邩�Ǝv���܂����C

����̗\�z�ʂ胉���h�~�����N���헪EA_V2�̗D�Ҕł��o�܂����̂ŁC

���}���C���A���ł��D

���Ȃ݂Ɏ��͂����ɓ��肵V2�ɍ����ւ��܂����D

�i�Ȃ̂ŁC��ӂ̍��ւ����ɂƂ����s���R�ȃ|�W�V����������܂��E�E�E�j

�����h�~�����N���헪EA���������̕��͂����炩��ǂ����D

�����h�~�����N���헪�d�`���w����������V2���w�����鎞�̂��߂̗D�Ҕłł�

�����h�~�����N���헪EA_V2�@�D�Ҕ�

�����h�~�����N���헪EA���������Ŗ������͂����炪�ʏ�łł��D

~�����h�~�ō���̃g���[�h�������B���S���Ɨ��v���̒Nj��̌��ʁ`

�����h�~�����N���헪EA_V2

���ƁC������Ƃ������Z�ł��D�i�Ƃ肠�����C�����g�̐ӔC�ł��肢���܂��D�j

�O�̃o�[�W�����̃����h�~�����N���헪EA���܂��̔����Ă��܂��D

�i�l�i�͓������l�オ�肵�Ă��܂����E�E�E�j

���Ƃ������Ƃ́E�E�E�D

�������h�~�����N���헪EA���w�����āC

�����V2�D�Ҕł��w������C�����g����Ƃ������ƂɂȂ�܂��ˁE�E�E�D

�i�l�i�͕��ʂ�V2���̂Ɠ����ɂȂ�܂��D�j

���������Ŏg�������Ƃ��͕֗���������܂���ˁD

�����h�~�����N���헪EA�͂����炩��ǂ���

�iV2�ł͂���܂���̂ŁC�����ӂ��������j�D

�����l�����ł́A�B�ꋖ����鑹��Ȃ��g���[�h

������Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

2014�N01��24��

SCSEA���Љ�܂��D

�����́Ckanato�ł��D

�����̒�������Ă��܂��܂��āC

�{���͉�Ђ����x�݂��Ă��܂��܂����E�E�E�D

���āC�{����SCSEA�Ƃ���EA�����Љ�����܂��D

���Ƃ����܂��Ă��C�ꕔ�̌��l�̕��ɂ͑�l�C�ł����m�̕����������Ǝv���܂��D

�u�X�[�p�[�`�������V�X�e���v�Ƃ����ʔ������O��EA�ł����C

������Ǝg���C���ɋ��͂ȕ���ɂȂ�Ǝv���܂��D

����EA�̃��W�b�N�͈ꌾ�Ō����Ɓu�h�e���}�[�`���v�ł��D

������|�W�V���������蕝�t�s����Ƌt�����Ƀ|�W�V�����������܂��D

������J��Ԃ��āC���v���o���i�K�őS���ς���悤�ȃ��W�b�N�ł��D

���b�g�ɂ��Ă͏����ȃ}�[�`���Q�[���ł͂Ȃ��C���X�ɑ��₵�Ă��������ł��D

���W�b�N���̂̐�����EA�̃y�[�W�ɂ��ׂĉ�����Ă���܂��̂ŁC

����������Ē����ق�����育��������������Ǝv���܂��D

����EA�͕��������͂����肵�Ă��鑊��ł͂������藘�v���o���Ă���܂����C

�f�����b�g�Ƃ��Ĉ�蕝�̃����W����ł̓|�W�V�����������Ȃ��Ă��܂��C

�Ō�ɂ͔j�]���Ă��܂��Ƃ���ł��D

���̎������ƃN���X�~�̒l�������傫���ʉ݂��_���ڂ��Ǝv���܂��D

2010�N1���`2013�N���܂ł�EUR/USD���f�t�H���g�ݒ��

�o�b�N�e�X�g�i���\���Ԃ�������܂����j�����Ă݂܂������C���X�Ń|�W�V�������߂܂��Ă��镔��������܂��D

���̂��߁CEA�����ɔ�����C����̂ł͂Ȃ��C

���X�ōٗʂ����Ă�邱�Ƃ��K�v�ɂ͂Ȃ�Ǝv���܂��D

�܂��C�T�����Ƀ��[�g�����𖾂����Ƃ���

�ϓ��X�v���b�h�Ŏw�W���\�ȂǂŃX�v���b�h���g�������ꍇ�C

���܂��|�W�V���������Ȃ����Ƃ����邽�߁C

���ɍٗʂŃ|�W�V�������R���g���[������K�v������܂��D

�ʏ��EA�̂قƂ�ǂ̓e�N�j�J���w�W�Ɉˑ����Ă��邽�߁C

�e�N�j�J���̕����Ȃ�����ł͋@�\���Ȃ��Ȃ��Ă��܂����Ƃ������̂ŁC

SCSEA�̂悤�Ȓl�������̂��̂ŗ��v��_��EA��

�|�[�g�t�H���I�̒��ɓ���Ă����Ă��悢�Ǝv���܂��D

�Ȃ��C�]�������\��X�ŁC���x�����i���肵�Ȃ���̔�����Ă��܂������C

2014/1/31�Ō����t���[�ł͔̔��I���ƂȂ邻���ł��D

����ȍ~��EA�̔ėp�������コ�����o�[�W�����ł̌��z�ۋ����ɂȂ�悤�ł��D

�Ō�ɔ̔��҂���̏��i���������p�����Ē����܂��D

�����������������������������������������ȉ����p����������������������������������������

�V�X�e���̃R���Z�v�g�́w�T���~�N�łU�O���~�ɂ���x�Ƃ������_����X�^�[�g�B

�c�O�Ȃ��甼�N�ł͒B���ł��Ȃ��������̂́A���ǂ͂X�����łU�U���~��B���B

�������Ă��������T���~�B���݂����Ȃ��ғ����Ă���A����������̗\��B

�������Ȃ����T���~�ł�������ɓ����\�Ƃ������ƂȂ�A�r�b�r�d�`�ł����𑝂₵�Ă݂܂��H

�����������������������������������������p�����܂Ł�������������������������������������

�{�����Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

���w���͂����炩��ǂ����D

FX���������V�X�e��SCSEA�gEA�{�̂̂݁h

FX���������V�X�e��SCSEA�g�Z�b�e�B���O���݁h

�����̒�������Ă��܂��܂��āC

�{���͉�Ђ����x�݂��Ă��܂��܂����E�E�E�D

���āC�{����SCSEA�Ƃ���EA�����Љ�����܂��D

���Ƃ����܂��Ă��C�ꕔ�̌��l�̕��ɂ͑�l�C�ł����m�̕����������Ǝv���܂��D

�u�X�[�p�[�`�������V�X�e���v�Ƃ����ʔ������O��EA�ł����C

������Ǝg���C���ɋ��͂ȕ���ɂȂ�Ǝv���܂��D

����EA�̃��W�b�N�͈ꌾ�Ō����Ɓu�h�e���}�[�`���v�ł��D

������|�W�V���������蕝�t�s����Ƌt�����Ƀ|�W�V�����������܂��D

������J��Ԃ��āC���v���o���i�K�őS���ς���悤�ȃ��W�b�N�ł��D

���b�g�ɂ��Ă͏����ȃ}�[�`���Q�[���ł͂Ȃ��C���X�ɑ��₵�Ă��������ł��D

���W�b�N���̂̐�����EA�̃y�[�W�ɂ��ׂĉ�����Ă���܂��̂ŁC

����������Ē����ق�����育��������������Ǝv���܂��D

����EA�͕��������͂����肵�Ă��鑊��ł͂������藘�v���o���Ă���܂����C

�f�����b�g�Ƃ��Ĉ�蕝�̃����W����ł̓|�W�V�����������Ȃ��Ă��܂��C

�Ō�ɂ͔j�]���Ă��܂��Ƃ���ł��D

���̎������ƃN���X�~�̒l�������傫���ʉ݂��_���ڂ��Ǝv���܂��D

2010�N1���`2013�N���܂ł�EUR/USD���f�t�H���g�ݒ��

�o�b�N�e�X�g�i���\���Ԃ�������܂����j�����Ă݂܂������C���X�Ń|�W�V�������߂܂��Ă��镔��������܂��D

���̂��߁CEA�����ɔ�����C����̂ł͂Ȃ��C

���X�ōٗʂ����Ă�邱�Ƃ��K�v�ɂ͂Ȃ�Ǝv���܂��D

�܂��C�T�����Ƀ��[�g�����𖾂����Ƃ���

�ϓ��X�v���b�h�Ŏw�W���\�ȂǂŃX�v���b�h���g�������ꍇ�C

���܂��|�W�V���������Ȃ����Ƃ����邽�߁C

���ɍٗʂŃ|�W�V�������R���g���[������K�v������܂��D

�ʏ��EA�̂قƂ�ǂ̓e�N�j�J���w�W�Ɉˑ����Ă��邽�߁C

�e�N�j�J���̕����Ȃ�����ł͋@�\���Ȃ��Ȃ��Ă��܂����Ƃ������̂ŁC

SCSEA�̂悤�Ȓl�������̂��̂ŗ��v��_��EA��

�|�[�g�t�H���I�̒��ɓ���Ă����Ă��悢�Ǝv���܂��D

�Ȃ��C�]�������\��X�ŁC���x�����i���肵�Ȃ���̔�����Ă��܂������C

2014/1/31�Ō����t���[�ł͔̔��I���ƂȂ邻���ł��D

����ȍ~��EA�̔ėp�������コ�����o�[�W�����ł̌��z�ۋ����ɂȂ�悤�ł��D

�Ō�ɔ̔��҂���̏��i���������p�����Ē����܂��D

�����������������������������������������ȉ����p����������������������������������������

�V�X�e���̃R���Z�v�g�́w�T���~�N�łU�O���~�ɂ���x�Ƃ������_����X�^�[�g�B

�c�O�Ȃ��甼�N�ł͒B���ł��Ȃ��������̂́A���ǂ͂X�����łU�U���~��B���B

�������Ă��������T���~�B���݂����Ȃ��ғ����Ă���A����������̗\��B

�������Ȃ����T���~�ł�������ɓ����\�Ƃ������ƂȂ�A�r�b�r�d�`�ł����𑝂₵�Ă݂܂��H

�����������������������������������������p�����܂Ł�������������������������������������

�{�����Ō�܂ł��t���������������C���肪�Ƃ��������܂����D

���w���͂����炩��ǂ����D

FX���������V�X�e��SCSEA�gEA�{�̂̂݁h

FX���������V�X�e��SCSEA�g�Z�b�e�B���O���݁h

2014�N01��22��

�ړ����ϐ��ɂ��āi4�j�����̈ړ����ϐ����g�����g���[�h�헪1

�����́Ckanato�ł��D

����ɂ��Ă��C�ړ����ϐ������ł������[���ł��ˁD

�����Ɏ��̃e�N�j�J�����͂Ɉڂ��Ǝv���Ă����̂ł����E�E�E

�C���ɂ��t����������������K���ł��D

����͕����̈ړ����ϐ����g�p�����g���[�h�헪���܂Ƃ߂����Ǝv���܂��D

�ړ����ϐ����{�g���ꍇ�ł����C���ϊ��Ԃ̒��Z��2�`���{�̈ړ����ϐ��������C

�����̌�����d�Ȃ����Q�l�Ɏg�p����P�[�X�������Ǝv���܂��D

�Ⴆ�C�����̈ړ����ϐ��ő傫�ȃg�����h�f���C

�Z���̈ړ����ϐ��ŒZ���I�ȓ�����T��Ƃ������悤�Ȏg�������l�����܂��D

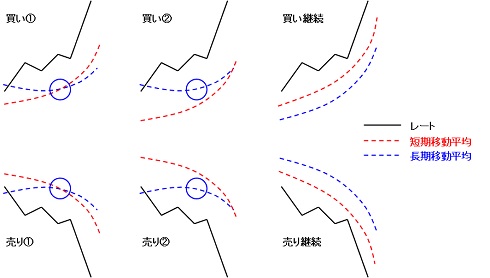

�܂��C�㏸�ǖʂł͏ォ�烌�[�g���Z���ړ����ϐ��������ړ����ϐ��̏��i���p�^�[���j�ɁC

�����ǖʂł͋t�ɁC�ォ�璷���ړ����ϐ����Z���ړ����ϐ������[�g�̏��i�t���p�^�[���j�ɕ��т܂��D

���̒��ŁC�܂���2�{�̈ړ����ϐ����g�p����ꍇ���l���Ă݂����Ǝv���܂��D

��Ȕ����V�O�i���͎���6������܂��D

�@�����V�O�i��1�i�S�[���f���N���X�j

���~���牡�����㏸���n�߂Ă��钷������Z�������������ɓ˂������C

���������̎��̃��[�g�������_�̏�Ɉʒu���Ă���D

�A�����V�O�i��2

���l���Œ����킪�����̎��C�Z�������㏸�����ɂ���C

���������̎��̃��[�g�����ړ����ϐ��̏�Ɉʒu����Ƃ��S�[���f���N���X�̐ڋ߂��猩��I�Ȕ����V�O�i���D

�B�����p��

�ォ�烌�[�g���Z���ړ����ϐ��������ړ����ϐ��̏��i���p�^�[���j�ł�������㏸�g�����h�Ȃ甃���p���D

�C����V�O�i��1�i�f�b�h�N���X�j

�㏸���牡�������~���n�߂Ă��钷������Z�������ォ�牺�ɓ˂������C

���������̎��̃��[�g�������_�̉��Ɉʒu���Ă���D

�D����V�O�i��2

���l���Œ����킪�����̎��C�Z���������~�����ɂ���C

���������̎��̃��[�g�����ړ����ϐ��̉��Ɉʒu����Ƃ��f�b�h�N���X�̐ڋ߂��猩��I�Ȕ���V�O�i���D

�B����p��

�ォ�璷���ړ����ϐ����Z���ړ����ϐ������[�g�̏��i�t���p�^�[���j�ł���������~�g�����h�Ȃ甄��p���D

�}�ɂ���Ǝ��̂悤�ɂȂ�܂��D

���Ɂu�S�[���f���N���X�iGC�j�E�f�b�h�N���X�iDC)�v�͗L���ŁC

�G���g���[��G�O�W�b�g�̃^�C�~���O�̔��f�ɂ悭�g���Ă��܂��D

�����C���ꂾ����P�̂Ŏg���ƂȂ�ƁC���ۂɂ͔����^�C�~���O���x��Ă��܂����������C

���Ƀ����W����ł̓_�}�V�̃V�O�i���ɂȂ邱�Ƃ������Ȃ肪���ł��D

���̂��߁C���ۂɂ͑��̎w�W�Ƒg�ݍ��킹�āC�⏕�I�Ɏg�����Ƃ������I�ł��D

�܂��CGC�EDC�ł̃_�}�V�̑����Ńg�����h�f���邱�Ƃ��ł���悤�Ɏv���܂��D

GC�EDC�Ń_�}�V�������Ȃ鎞���̓g�����h���͂����肵�Ă��Ȃ������i�����W����j�Ƃ��āC

�����W����ɋ����I�V���[�^�[�n�̃e�N�j�J�����g���Ƃ������f���ł��邩�Ǝv���܂��D

����͕����{�̈ړ����ϐ���p�����g���[�h�헪�Ƃ��āC

2�{�̏ꍇ���܂Ƃ߂Ă݂܂����D

�����3�{�ȏ�̏ꍇ���܂Ƃ߂Ă݂����Ǝv���܂��D

�Ō�܂ł��ǂݒ����C���肪�Ƃ��������܂����D

����ɂ��Ă��C�ړ����ϐ������ł������[���ł��ˁD

�����Ɏ��̃e�N�j�J�����͂Ɉڂ��Ǝv���Ă����̂ł����E�E�E

�C���ɂ��t����������������K���ł��D

����͕����̈ړ����ϐ����g�p�����g���[�h�헪���܂Ƃ߂����Ǝv���܂��D

�ړ����ϐ����{�g���ꍇ�ł����C���ϊ��Ԃ̒��Z��2�`���{�̈ړ����ϐ��������C

�����̌�����d�Ȃ����Q�l�Ɏg�p����P�[�X�������Ǝv���܂��D

�Ⴆ�C�����̈ړ����ϐ��ő傫�ȃg�����h�f���C

�Z���̈ړ����ϐ��ŒZ���I�ȓ�����T��Ƃ������悤�Ȏg�������l�����܂��D

�܂��C�㏸�ǖʂł͏ォ�烌�[�g���Z���ړ����ϐ��������ړ����ϐ��̏��i���p�^�[���j�ɁC

�����ǖʂł͋t�ɁC�ォ�璷���ړ����ϐ����Z���ړ����ϐ������[�g�̏��i�t���p�^�[���j�ɕ��т܂��D

���̒��ŁC�܂���2�{�̈ړ����ϐ����g�p����ꍇ���l���Ă݂����Ǝv���܂��D

��Ȕ����V�O�i���͎���6������܂��D

�@�����V�O�i��1�i�S�[���f���N���X�j

���~���牡�����㏸���n�߂Ă��钷������Z�������������ɓ˂������C

���������̎��̃��[�g�������_�̏�Ɉʒu���Ă���D

�A�����V�O�i��2

���l���Œ����킪�����̎��C�Z�������㏸�����ɂ���C

���������̎��̃��[�g�����ړ����ϐ��̏�Ɉʒu����Ƃ��S�[���f���N���X�̐ڋ߂��猩��I�Ȕ����V�O�i���D

�B�����p��

�ォ�烌�[�g���Z���ړ����ϐ��������ړ����ϐ��̏��i���p�^�[���j�ł�������㏸�g�����h�Ȃ甃���p���D

�C����V�O�i��1�i�f�b�h�N���X�j

�㏸���牡�������~���n�߂Ă��钷������Z�������ォ�牺�ɓ˂������C

���������̎��̃��[�g�������_�̉��Ɉʒu���Ă���D

�D����V�O�i��2

���l���Œ����킪�����̎��C�Z���������~�����ɂ���C

���������̎��̃��[�g�����ړ����ϐ��̉��Ɉʒu����Ƃ��f�b�h�N���X�̐ڋ߂��猩��I�Ȕ���V�O�i���D

�B����p��

�ォ�璷���ړ����ϐ����Z���ړ����ϐ������[�g�̏��i�t���p�^�[���j�ł���������~�g�����h�Ȃ甄��p���D

�}�ɂ���Ǝ��̂悤�ɂȂ�܂��D

���Ɂu�S�[���f���N���X�iGC�j�E�f�b�h�N���X�iDC)�v�͗L���ŁC

�G���g���[��G�O�W�b�g�̃^�C�~���O�̔��f�ɂ悭�g���Ă��܂��D

�����C���ꂾ����P�̂Ŏg���ƂȂ�ƁC���ۂɂ͔����^�C�~���O���x��Ă��܂����������C

���Ƀ����W����ł̓_�}�V�̃V�O�i���ɂȂ邱�Ƃ������Ȃ肪���ł��D

���̂��߁C���ۂɂ͑��̎w�W�Ƒg�ݍ��킹�āC�⏕�I�Ɏg�����Ƃ������I�ł��D

�܂��CGC�EDC�ł̃_�}�V�̑����Ńg�����h�f���邱�Ƃ��ł���悤�Ɏv���܂��D

GC�EDC�Ń_�}�V�������Ȃ鎞���̓g�����h���͂����肵�Ă��Ȃ������i�����W����j�Ƃ��āC

�����W����ɋ����I�V���[�^�[�n�̃e�N�j�J�����g���Ƃ������f���ł��邩�Ǝv���܂��D

����͕����{�̈ړ����ϐ���p�����g���[�h�헪�Ƃ��āC

2�{�̏ꍇ���܂Ƃ߂Ă݂܂����D

�����3�{�ȏ�̏ꍇ���܂Ƃ߂Ă݂����Ǝv���܂��D

�Ō�܂ł��ǂݒ����C���肪�Ƃ��������܂����D