�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2023�N08��12��

�V���l�u���C�N�����@

�ʊ������̕��@

�V�㎑�Y���s�����I

��s�̗a���ł͕�����Ȃ��I�I

�������n�߂Ă݂������ǂ�������ǂ���������Ȃ��I�I�I

����ȕ��������͂��ł��B

�܂��͒����Ō����ۂ̐����s��ɕ��U�����o����A�����J�uS��P500�v�Ȃǂ����E�߂ł��B

���Ȃ�S��P500�Ȃ̂��H�H

�w�����@�Ƃ��Ă̓h���R�X�g���ϖ@�ɂ�镪�U�w�������E�߂ł��B

���ςݗ��ē����̕K���@�h���R�X�g���ϖ@

���������ł͕�����Ȃ��A�ʊ�������Ă݂����ƌ������́A�����ȕ��@�͂���܂����A

�u�V���l�u���C�N�����@�v���Љ�܂��B

�����Ŕ����āA�����Ŕ���ƌ����̂����̊�{�I�ȍl�����Ƃ͎v���܂��B

�����I�ɂ͊ԈႢ����Ȃ��吳���Ȃ̂ł����A�ł͈����͂��ō����͂��Ȃ̂��H�H

���̔��f��������ǂ݊ԈႦ�āA���l�Ŕ����ė\�z�O�ɉ��������Ƃ���Ŕ����Ă��܂��������Ă��܂��Ȃ�Ď����ǂ�����b�ł��B

�����ŁA���z��ς����������@�̂P���u�V���l�u���C�N�����@�v�ł��B

�V���l�u���C�N�����@�Ƃ�

�A�����J�̓����ƁA�E�B���A���E�I�j�[���̓����@�ł��B

�N�������l��A��N�����l�ȂǁA�V���l���X�V���������̒����瓊�����I�ѓ���������@�ł��B

�����Ƃ��ẮA�V���l�O�ɔ��蔃�������������v�m�蔄��Ȃǂ̔��舳�͂��������������Ă��̌㔽���������X���X���Əオ��ƌ������ł��B

�������A�����ȗ��R�ŏオ�镨������̂ł��ׂĂ̐V���l�������L�͂ȓ�����ł͂���܂���B

���ʑ�����A�~���ȂǁA�ꎞ�I�ȗ��R�ŏオ���Ă��镨�͏����������肵���s���o�c������I�ȗ��R��������̂ɍi��܂��B

�V���l�u���C�N�����@�̃����b�g

�@�V���l�X�V��啝�ɍ������鎖������B

���ׁ̈A�������̑��胉�C�����������茈�߂Ă������Ƃɂ��A�������傪�����ł���\���������A�������Ⴍ�Ă����v���o���₷���B

�A�R�V�O�O�З]�肠�銔�̒�����A�V���l���X�V���������ɍi�邽�߁A������̍i�荞�݂��e�ՂɂȂ�B

�B�V���l�X�V��A�l�������傫�����������A�X���X���オ��ΐ����A���������đ��胉�C���܂ʼn�������ƕs�����Ȃ̂ŁA�������f�̓������킹��������Ղ������ɏo����B

�C�B�ł̓������f��������Ղ��Z���Ԃōςނ��Ƃ������̂Œ����̉��Ђ���������Ղ��A�Z���Ԃōă`�������W���o���A�o����ς݈Ղ�����]�ʼn҂���\��������B

�V���l�u���C�N�����@�̃f�����b�g

�@������x�p�ɂɃ`�F�b�N���Ă����Ȃ��ƐV���l�u���C�N��Ɉ�C�ɏオ�葱�����x���\��������B

�A�V���l�u���C�N�������̒��ł��̌�L�ё����������I�m�ɒT���̂͂�͂�o����m�����K�v

�B�A�P�̔��f������̂ŕ����̊��ɓ��������A�Ⴆ�R�͂����đ�������Ă��P���啝�ɏ㏸�����瑹������ŗ��v������悤�Ȑ헪���K�v�ɂȂ�܂��B

���ׁ̈A���U�����ł�����x�̍Œ���̎����͗~�������ł��B

�܂Ƃ�

������x�p�ɂɃ`�F�b�N�����߂ɐV���l�u���C�N���ɏ���͗~�����B

�V���l�u���C�N��オ�葱����������m���ɔ��f����͓̂�����A�Ɛѓ�����ɍi�荞�݁A�������ɕ��U���������鎖�Ƒ�������߁A����������������鎖�ɂ�莸�s���𐬌��̗����̑傫���Řd����\��������B

�啝�ɏ㏸�������ĒZ���ԂŐ��{�ɉ�����ʊ������I�I

����A��������������l�Ԃ̃��}���ł���(; �`�t��L)

�A�A

�A�A

���Ȃݓ��e�͂�����̏��Ђ�ǂ݁i�����j��������܂Ƃ߂��̂ŋ�����������͂������

�u1��4�s�ł���������ׂ���V���l�u���C�N�����p�v

�^�O�F�V���l�u���C�N�����@ �o�ϗp��

2023�N06��24��

���Z�b�V�����Ƃ�

������o�σj���[�X�Ń��Z�b�V�����ƌ������t���ǂ�������܂����A�A�A

���ƂȂ����͋C�ŗ����Ă邯�lj��H�H

���Ďv���Ă���l������Ǝv���܂��B

�ȒP�Ɍ����Ɣ��N�ȏ�ɂ킽���Či�C����ނ��鎖�������܂��B

���̍���GDP�i���������Y�j���Q�l�����A���ŏk������ƁA���̍��̓��Z�b�V�����ɓ������Ɣ��f���܂��B

���Z�b�V�������肷��ƕ��ςłP�P�����A�P�X�R�O�N��̐��E�勰�Q�ł͂S�N�ԑ����A�����J��GDP���R���̂P�܂Ō������Ă��܂��B

���Z�b�V�����̌����́H�H

�i�C�T�C�N���́A

����Ƃ����i��˗��v���オ��ˍX�ɐl���ٗp����ˎ��Ƃ��g�債���i��˗��v���オ��ːl���ٗp����

�i���l��������Ƌ��^�̑�����オ��܂��j

�ƌ����T�C�N�����J��Ԃ��܂��B

�ł����A���鎞���i���v������蔄��Ȃ��Ȃ�܂��B

���������

�����i������Ȃ��Ȃ�ˎ��ƁE�ٗp���k������ˍX�ɏ��i������Ȃ��Ȃ�

�ƌ����T�C�N���ɓ���܂��B

��̓I�ɂ͂ǂ�ȑO����������̂��H�H

���Z��s�ꂪ����ˋ��Z�@�ւ̃f�t�H���g�i���s���s�j���X�N�����܂�ˋ��Z�@�ւ��݂��o�����a��ˊ�Ƃ̐ݔ���������������ˎ��v����������ˌٗp������ˎs��̏������

���̃T�C�N�����J��Ԃ��܂��B

�܂��A�Ζ��̋������O����

���Ζ��̋������O�����܂�ˉ��i���オ��˂�����R�X�g���オ��ˊ�Ƃ̎��v����������ˌٗp������ˎs��̏������

����Ō������A�����J�̏Z��s��ƐΖ����i�ɒ��ڂ��Ă����K�v�������A�ǂ�������Z�b�V�������肵�����ȋC�z�������B�ꂵ�܂��B

���������̓A�����J����������}���邽�߁A�������グ�������鎖�����Z�b�V��������̃��X�N���グ�Ă��܂��B

�������オ��ΏZ��w�������邵�ꍇ�̊���Ă͏Z��[�����ł��t���܂��B

�܂��A�����������Ɗ�Ƃ̐ݔ�����������܂��B

�����̎������܂��A�A�����J�̐�������A�Z��s��A���Z�@�ւ̃f�t�H���g�ɒ��ڂ����Ă����Ă��������I�I

���ƂȂ����͋C�ŗ����Ă邯�lj��H�H

���Ďv���Ă���l������Ǝv���܂��B

���Z�b�V�����Ƃ͊ȒP�Ɍ����ƌi�C��ނł�

�ȒP�Ɍ����Ɣ��N�ȏ�ɂ킽���Či�C����ނ��鎖�������܂��B

���̍���GDP�i���������Y�j���Q�l�����A���ŏk������ƁA���̍��̓��Z�b�V�����ɓ������Ɣ��f���܂��B

���Z�b�V�������肷��ƕ��ςłP�P�����A�P�X�R�O�N��̐��E�勰�Q�ł͂S�N�ԑ����A�����J��GDP���R���̂P�܂Ō������Ă��܂��B

�s�ꂪ���Z�b�V�������x������̂͒����ɂ킽��啝�Ɍi�C��ނ���\�������邩��ł��ˁB

���Z�b�V�����̌����́H�H

�i�C�T�C�N���́A

����Ƃ����i��˗��v���オ��ˍX�ɐl���ٗp����ˎ��Ƃ��g�債���i��˗��v���オ��ːl���ٗp����

�i���l��������Ƌ��^�̑�����オ��܂��j

�ƌ����T�C�N�����J��Ԃ��܂��B

�ł����A���鎞���i���v������蔄��Ȃ��Ȃ�܂��B

���������

�����i������Ȃ��Ȃ�ˎ��ƁE�ٗp���k������ˍX�ɏ��i������Ȃ��Ȃ�

�ƌ����T�C�N���ɓ���܂��B

��̓I�ɂ͂ǂ�ȑO����������̂��H�H

���Z��s�ꂪ����ˋ��Z�@�ւ̃f�t�H���g�i���s���s�j���X�N�����܂�ˋ��Z�@�ւ��݂��o�����a��ˊ�Ƃ̐ݔ���������������ˎ��v����������ˌٗp������ˎs��̏������

���̃T�C�N�����J��Ԃ��܂��B

�܂��A�Ζ��̋������O����

���Ζ��̋������O�����܂�ˉ��i���オ��˂�����R�X�g���オ��ˊ�Ƃ̎��v����������ˌٗp������ˎs��̏������

����Ō������A�����J�̏Z��s��ƐΖ����i�ɒ��ڂ��Ă����K�v�������A�ǂ�������Z�b�V�������肵�����ȋC�z�������B�ꂵ�܂��B

���������̓A�����J����������}���邽�߁A�������グ�������鎖�����Z�b�V��������̃��X�N���グ�Ă��܂��B

�������オ��ΏZ��w�������邵�ꍇ�̊���Ă͏Z��[�����ł��t���܂��B

�܂��A�����������Ɗ�Ƃ̐ݔ�����������܂��B

�����̎������܂��A�A�����J�̐�������A�Z��s��A���Z�@�ւ̃f�t�H���g�ɒ��ڂ����Ă����Ă��������I�I

2022�N11��08��

�ςݗ��ē����̕K���@�h���R�X�g���ϖ@

���̒m����f�C�g���̍˔\��������́A�ʊ��̈ꊇ������f�C�g�������Ă��������ėǂ��̂ł����A�A

���������̕��͂ǂ���Ηǂ��̂��킩��Ȃ��I�I

�������킩��Ȃ��I�I

���X�N���|���I�I

�ƂȂ�̂����ʂ��Ǝv���܂��B

�ŁA��̓I�ɂǂ�������ǂ����ƌ����b��

�܂��A���������̓A�����J�C���f�b�N�X���̕��U�����o�������M���ł��B

�ǂ��F�������̂��uS��P500�v

���̏��i�̗ǂ����̓A�����J�̏���Ƃɂ��̂P�����ŕ��U�����ł��鎖�ł��B

�A�����J�������߂ȗ��R���C�ɂȂ������͗ǂ���Ήߋ��̓��e���m�F���Ă�������

�u������������@�Ȃ�S��P500�Ȃ̂��H�H�vhttps://fanblogs.jp/jinn009/archive/7/0

���Ď��ɁA���������n�߂��炢���̂��H�H

�������Ă��鎞�ɔ����������A

�����Ƃ��ɂ͔��������Ȃ����A

��������Ŕ����Ĕ�������ɉ������đ��͂������������E�E�E

���Ďv���̂����ʂ��Ǝv���܂��B

�����ŁA����̃^�C�g���I�I

�i�h��������̔閧����I�Љ�I�ɓǂݏグ�鎖�𐄏����܂��j

�h���R�X�g���ϖ@�I�I

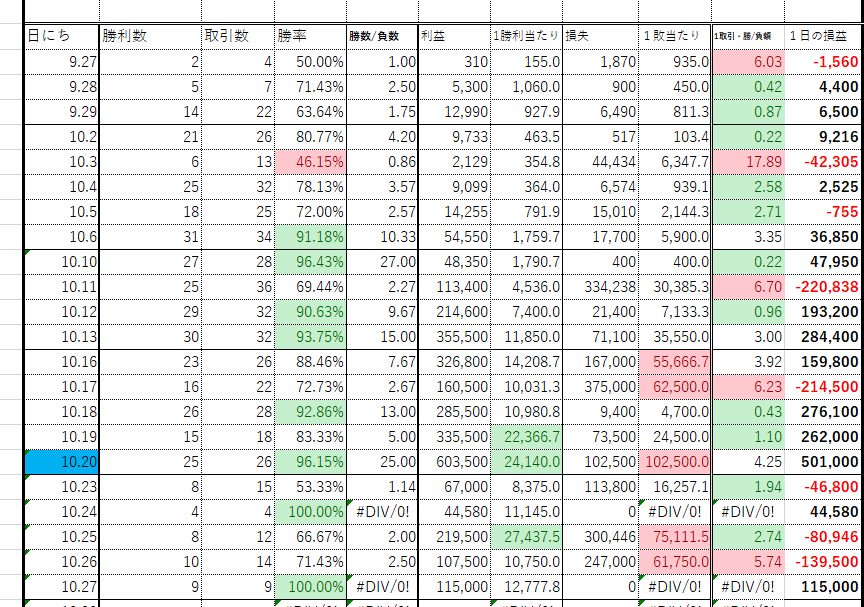

�P���ڂ̉摜�����Ă��������B

�T���~���ꊇ�w�������ꍇ�ƁA�P���~���T���~�w�������ꍇ�̐}�ƂȂ��Ă��܂��B

�オ������A���������肷��̂Őςݗ��ē����Œ����ԕ����Ĕ���������Ƃ��܂�w���̃^�C�~���O�͊W�Ȃ��Ȃ�܂��B

������Ɛ}�ł͂Ȃ��z��ŁA�ꊇ����������ɉE���オ��ɐ��\�N�オ�葱����Έꊇ�����̕����ǂ��Ȃ�܂����A�A

�ʊ��ł͂Ȃ��A���������ł��A���U���������ɂȂ�S��P500�Ȃǂ̍w���ł͕K���i�C�ɂ��\���Ȃǂ���������̂ʼnE���オ��łQ�O�N�A�R�O�N�͂܂��Ȃ��ł��B

�Ȃ̂ŁA���n�߂邩�͑�����Α����قǗǂ��A�����̐ςݗ��ē����ɂ���A�^�C�~���O�͖��Ȃ��ł��B

�������Ƃ��ẮA�������z���w�����邱�Ƃ������߂��܂��B

���z�ōw������ƁA�������ɂ͍w���ł��銔��������A�������ɂ͈����Ŕ�����̂ōw���ł��銔���������܂��B

�����I�ɁA�������͏����̊��A�������͑����̊��w�����鎖�ɂȂ�܂��B

�܂��A���������Ƃ����O��ŃA�����J���U�����M���ōs���ƁA�������������ۂɉ��������ƒQ���K�v������܂���B

�����������Ɉ����Ŕ����鎖�ɂȂ�̂ŁA�オ�艺����Ȃ��A�E���オ��Œ����w������������A��������������������ōw���ł��Ă��������ŏI���ʂ͎��Y��������\���������ł��B

�ܘ_�A���ꂪ�ǂ߂āA������^�C�~���O�����ׂĂ킩��l�́A���������^�C�~���O�ő�ʂɔ����A�オ�����^�C�~���O�ł̍w���͍T����ƈ�Ԗׂ���܂����A�オ�艺����𐳊m�ɓǂނ��Ƃ͒N�ɂ��o���Ȃ����A���ꂪ�o������͌ʊ��ŁA�Z���Ŕ�������Α�ׂ��ł��܂��B

�����̕��U�����M���̗ǂ����͂������n�߂Ă����U�w���ō��l�����l���w���ɓ��邵�A�ŏI�͎��Y��������\�������ɍ����A�����āA�w���̃^�C�~���O�����p�̃^�C�~���O���l���Ȃ��Ă悢���A�オ�������������Ő_�o�����茸�炷�K�v�������A���u�ł������ł��B�i�ŏI�̔��p�̓^�C�~���O�l����K�v�͂���܂����j

�����I�I�n�߂Ă݂܂��傤�I�I

�^�O�F�o�ϗp��

2022�N09��29��

��������

�O��Q�V�Q���̊܂ݑ��𓊍e���܂������E�E

��������ɂ��ăl�b�g�ׂĂ݂܂����B

���͏������A���v�͑傫���L�����ƂŃg�[�^���̗��v��傫������ƌ����Ӗ��ł��B

����������FX�Ȃǂ̓����̐��E�ł͂悭�g���錾�t�ł��B

�����傫���~�X���Ă��܂��A�A��������ɂ��ăl�b�g�Œ��ׂĂ݂܂����B�B

��������̍l����

�܂��A�Ȃ��������傪�厖�Ȃ̂��H�H

�Ⴆ�A

�����

�P���~���v

�R���~���v

�P���~���v

�P���~���v

�P�O������

�Ǝ���������ꍇ�A�����W���ł����A�U�����v�ɑ��đ������P�O���A���S���ƂȂ��Ă��܂��܂��B

�t�ɁA�����̉������Ă��������}���A�����̋��z���傫����v���X�ɂȂ�܂��B

�Ȃ̂ŁA�g�[�^���ŗ��v���o���ɂ͑�������̍l�������厖�ɂȂ�܂��B

������������H����ɂ�

�ł́A������������H����ɂ͂ǂ�����Ηǂ��̂��H�H

���_�I�ɂ͗\�z�ɔ����Ċ����������g�����h�ɓ������ۂ͑��₩�ɑ�����s���A�������㏸�g�����h�ɓ������ۂ͗��v���啝�ɂƂ�鉿�i�ɏオ��܂ő҂����v���ő剻����Ηǂ����ɂȂ�܂��B

���ۂɂ͂ǂ��܂ʼn�����̂��H�H�ǂ��܂ŏオ��̂���������킯�ł͖����̂Ŏ��H����͓̂���ł��B

�����Əオ�邩������Ȃ����A�����牺�����邩���m��܂���E�E�E�E�E

�オ��Ǝv���Ĕ���Ȃ��Ƃ��̌�}�����A���������o�Ă������v�������ɂȂ�\��������܂��B

�\���ƌ��������ۉ��x��������Ă��܂��B�B

�t�ɂ���ȏ㉺���葱���邾�낤�Ƒ����������ɋ}�㏸���鎖������A���Ǝv���ƁA���������đ�Ō����邱�Ƃ�����܂��B�B

������������������l�Ȃ���Ɍo���ς݁A�A�A�Y�݂ɔY��ł�l�������Ǝv���܂��B

���o�ŏo����l�����܂����A������������H���邽�߂ɂ̓��[����g���[�h�Z�p���K�v�ɂȂ�܂��B

����������������郋�[���E�Z�p�Ƃ�

�܂��A���s���闝�R�͎��O�ɏ������Ă��Ȃ��̂ł����Ɖ����邩���H����オ�邩���H�H

������������̂�҂��Ă݂悤�ȂǂƃY���Y�������̂��傫�ȗ��R�ł��B

���O�Ɋe�퐔�l����тɉ����Ă������蕪�͂��s���A�ǂ̋��z�܂ʼn��������瑹�肷��A�ǂ��܂ŏオ�����痘�m��������߂Ă����̂��ǂ��悤�Ɏv���܂��B

�i���̎��̏�A�V���ɉ���������ɂ����܂��B�����s�ꂪ�啝�ɖ\���┽�����Ă�Ƃ��A�ŗL���ɑ���j���[�X���o���肵���炻�̕��̏C�����K�v�ł��j

���̎��̊���ɍ��E����Ȃ����O�̕��͂ƁA���O�Ɍ��߂����[���ɏ]�����Č����̂��Y���Y�������Ȃ��|�C���g�ł��ˁB�B

���s��͑O�̋L���ł��B

�^�O�F�o�ϗp��