�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N04��05��

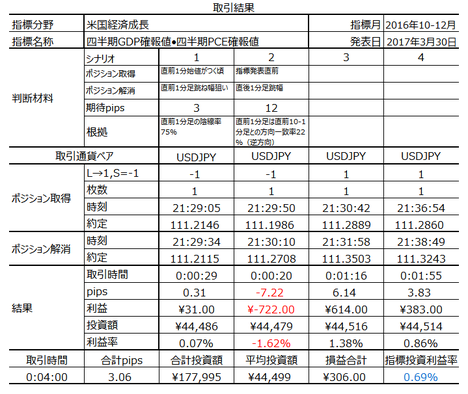

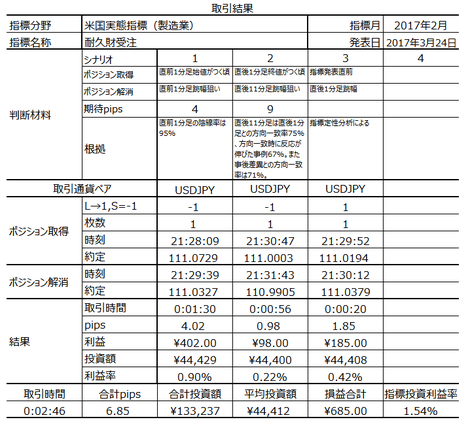

�č����Z����uFOMC�c���^�v���\�O���USDJPY�������́i2017�N4��6��03:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N4��6��03:00�ɕč����Z����uFOMC�c���^�v�����\����܂��B������\�����c���^��2017�N3��15-16���̊J�Â��ꂽFOMC���ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�ӊO�ɔ����͏������̂ł��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�ł��A�N�����E�N���Ă�����ł��傤���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�����FOMC�c���^���\�ł́A�N�����グ�i���̗��グ�͉������j�ƁAFRB�o�����X�V�[�g�k���ƁA�ɊS���W�܂�ł��傤�B

���グ�ɊS���W�܂�͓̂��R�ł����A�o�����X�V�[�g�k���Ƃ����͉̂��ł��傤�B

�ȑO�́AFRB�����݂̓����ECB�Ɠ��l�ɁA������E���w���̊ɘa������̂��Ă��܂����B���̌��ʁAFRB�́A�����w���������i�����܂ށj���ʂɕۗL���Ă��܂��B�����A���̍���FRB�����o������A�s��ɏ]�����������̍����o��邱�ƂɂȂ邽�ߋ�����������Ǝv���Ă�����A����͈Ⴂ�܂��B�t�ɁA�����͏オ��\���������̂ł��B

�������A������Ƃ킩��ɂ������c�N�ł���ˁB

�ȉ��A�ׂ��Ȑ������ʓ|�Ȃ̂ŁA�����S�����ɓ��ꂵ�Ęb��i�߂܂��B

���͌��݁A���ɏ��Ҋ������}�������Ɠ����z�����AFRB�͍����čw�����Ă��܂��BFRB����������������Ɏ~�߂Ă���Ƃ����̂́A�u�V�K�̔���������~�߂Ă���v�Ƃ������Ƃł��B�����獡��FRB�̍��ۗL�c���́A�ȑO�̗ʓI�ɘa���ɔ����܂����Ă����Ƃ��̂܂܂ł��B

FRB�o�����X�V�[�g�k���Ƃ́A���̍����܂߂����ۗL�c�������炷�A�Ƃ������Ƃł��B

FRB�����Ҋ������}�������ւ̍ē������~�߂�ƁA���R�AFRB�̍��ۗL�c��������܂��B������uFRB�ɂ͏����̍��w���]�n���������v�Ɖ��߂���ƁA�����p��̈��S�x�������ċ������オ��\��������̂ł��B�{���͗ʓI�ɘa�k���̈�тƑ�����ׂ�����Ȃ̂ł��B

���������W�b�N�͂킩��ɂ���A����ɂ��Ă����Ė��ȗ����ȂƎv���܂��B

���āAFRB�������������Ҋ������}�������ւ̍ē������~�߂āA�o�����X�V�[�g�k�����J�n�����Ɖ��肵�܂��B��U�A�n�߂Ă��܂��AFOMC���Ɏ���̍ē������~�߂���z����ŁA���������E�ł��܂��B������FRB�ɂƂ��Ĕ��ɖ��͓I�Ȑ���Ȃ̂ł��B

�����ɁA��q�̒ʂ菫���̍��w���]�n�����₹��̂ŁA�����̐����]�n�𑝂₷���Ƃɂ��q����܂��B

�����A�č������オ���ē��{�����̂܂܂Ȃ�A���R�ɍl����ƃh�����ɂȂ�܂��B

���������A�����x����܂���B

�O�ɁAFRB���ʓI�ɘa�̏k�����J�n����i�e�[�p�����O�j�A�ƍŏ��ɔ��\�����Ƃ��̂��Ƃł��B�u�����Ƃ��v�Ƃ��u�ǂ����Ƃ��v�Ƃ��łȂ��A�u���v�Ƃ����ӎv�������������ŁAUSDJPY��10�~���炢�~���ɓ������̂ł��B2013�N5���̂��Ƃł����B

�����A���ɂ����������A�ƌ������l�͑��������n�Y�ł��B

��U�A�n�߂Ă��܂���FRB�ɂƂ��Ė��͓I�ŁA��X�����ă��[���������ł���ɂ���A�ŏ��͂�����Ɩ킩��Ȃ��x�������Ă����K�v������b�ł����B

�Ȃ��A�����̒ʂ�A���m�Șb�͑��������Ă��������B�u�o�[�i���L�v�u�e�[�p�����O�v�Ō�������ƁA�����̐��m�ȏ���ׂ���ł��傤�B

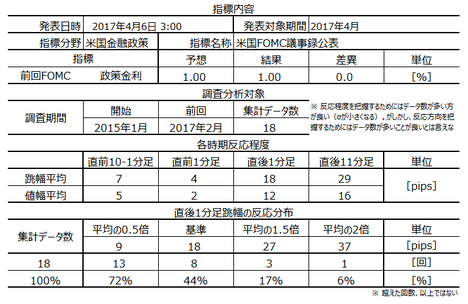

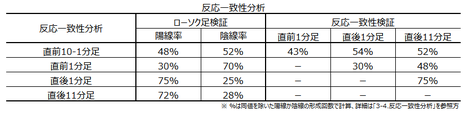

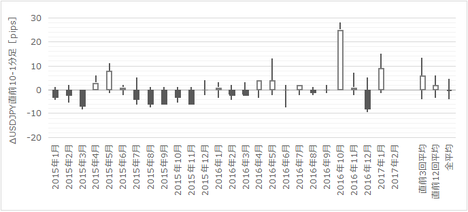

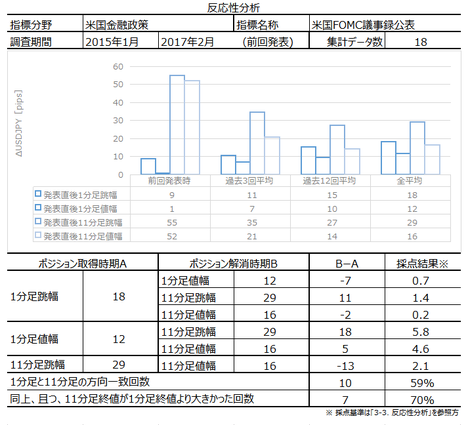

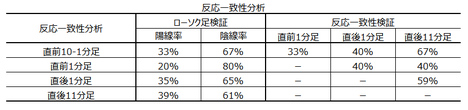

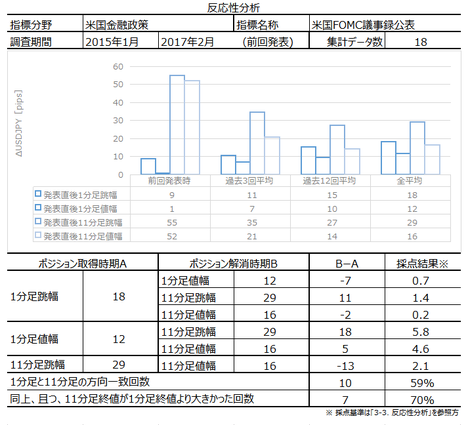

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�18�̃f�[�^�Ɋ�Â��Ă��܂��B

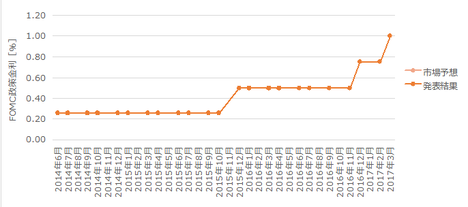

�O��FOMC�ł́A�s��\�z�ʂ�ɐ��������0.50������0.75���ɕύX���܂����B����܂ł̐�����������}�Ɏ����܂��B

���̗��グ�ɂ��āAFOMC�͐������o���Ă��܂��B

��������A���̐����̗v�_�͎��̒ʂ�ł��B���m�Șb�͑������Ă��炦��Ə�����܂��B

�܂����_�B

FOMC�́A�t�F�f�����t�@���h�iFF�j�����U���ڕW������0.75���`1���Ɉ����グ�邱�Ƃ����肵���B

���̍����ƂȂ錻��F���ƌ��ʂ��B

���̌���́A�J���s����ƃC���t���̌���E���ʂ��܂��čs�����B�����āi���̌�������Ă��j�A���Z����̎p�������������ɘa�I�Ȃ��߁A�J���s������X�ɋ������邱�ƂƁA�C���t����2���Ɉ���I�ɉ�A���邱�ƁA�͌���̌��ʂ��̂܂܂��낤�B

FOMC��2����ȍ~�ɓ��肵�����́A�ĘJ���s�ꂪ����������������A�Čo�ϐ��������������ɂ₩�Ɋg�債�����Ƃ������Ă����B�ٗp�̐L�т͈ˑR�Ƃ��Č����A���Ɨ��͂��̐��J���ԂɂقƂ�Ǖς���Ă��Ȃ������B�ƌv�x�o�͈��������ɂ₩�ɑ������A�ݔ������͊������������\�ꂽ�B�C���t���͂��̐��l�����A�����ڕW��2���ɋ߂Â����B

�A���A�R�A�C���t���͂قƂ�Ǖω��Ȃ��A�ˑR�Ƃ���2�����������Ă���B�s��x�[�X�̃C���t���������̎w�W�͈ˑR�Ⴍ�A�����C���t�����҂̎w�W�͂قƂ�Ǖς���Ă��Ȃ��B

����āA�ٗp�̍ő剻�ƕ�������̑��i��ڎw�����߂ɂ́A�����_�ɂ�������Z����̊ɂ₩�Ȓ����ɂ���āA�o�ς��ɂ₩�Ɋg�債�A�J���s��̊��͂���ɋ��łɂȂ�A�C���t���͒����I��2���t�߂ň��肷��A�Ɨ\�z�����B�C���t���w�W�ƍ��یo�ρE���Z��ɂ��Ă͈��������������Ă����B

�����āA����̕��j�ƌ��ʂ��B

FOMC�́AFF�����U���ڕW�����̍���̒��������ƋK�͂f���邽�߂ɁA�ٗp�ő剻��2�������ڕW�Ɋւ���o�Ϗ���A���тƌ��ʂ�����]������B���̕]���́A�J���s����Ɋւ���w�W�A�C���t�����͂�C���t�����҂̎w�W�A���Z�A���ۓI�ȏ�̉��߂��܂ޕ��L�����A���l�����čs���B

����̃C���t���i�W�ƌ��ʂ��́A�\���ɏ㉺�����������čs���B�o�Ϗ�͊ɂ₩�ȗ��グ�𐳓�������`�Ői�W����Ɨ\��������̂́AFF�����U���ڕW�����͒����I�ɗ\������Ă��鐅�����A���̊��ԉ���邾�낤�B���ۂ�FF�����U���ڕW�����̐�s���̓f�[�^�������o�ό��ʂ��ɒǏ]�����邩�炾�B

FF�����U���ȊO�̐���ɂ��āB

FOMC�́A�e��ۗL�،��̏��Ҏ������ē������Ă��錻�݂̐�����ێ�����B���̐���́AFF�����U���ڕW�����̐��퉻���\���ɐi�ނ܂ōs�����ʂ��ł���B���̑����z�̒����،��ۗL���p�����鐭��́A���Z�s��̊ɘa��Ԃ̈ێ����x����͂����B

���Ƃ́A���グ�ɒN���^�����ĒN���������̂��A�Ƃ����b�ł��B���Ύ҂�1���ł����B

�������������̉��߂͔��ɓ���ł���ˁB

�v����ɁA�o�ς��ɂ₩�ɐ������邱�Ƃ��ז����Ȃ����߁A���グ��T�d�ɍs���B�f�[�^�Ɋ�Â��ď����x��ė��グ���s���A���グ�ȊO�̐���i�o�����X�V�[�g�k���j�͋������ڕW�ɋ߂Â��Ă���ɂ���A�Ƃ�����ł��B�Ō�̈ꕶ�͍ŋ߂悭�b��ɋ�����o�����X�V�[�g�k����ّ��ɍs���āA���Z�������߂�����������肪�Ȃ��A�Ƃ����̂�����A�Q�ĂĊ���K�v���Ȃ��A�Ƃ�����ł��ˁB

�Ƃ���ŁAFRB���ڕW�Ƃ�������͉����Ȃ̂ł��傤�B

�����ɋ������グ�Ȃ��A�����Ƀo�����X�V�[�g�k�����s��Ȃ��A���c���^���\�ŒǔF���ꂽ��AUSDJPY���ǂ���ɓ������A�ł��B

���グ�����̂��ȏ��USD�������A�������ߎ{�x���ȏ��USD�������܂��B������A�ǂ����ɓ��������킩��܂���B

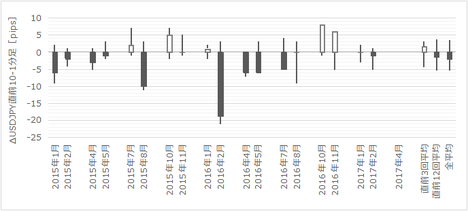

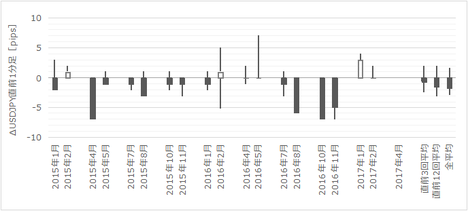

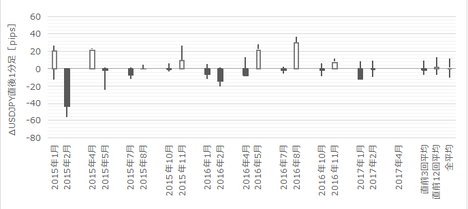

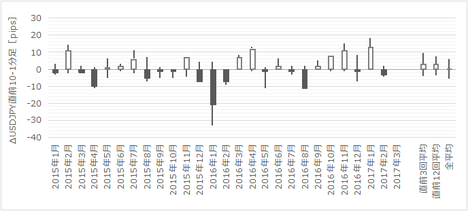

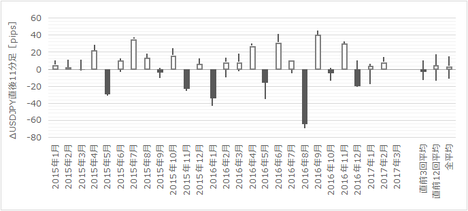

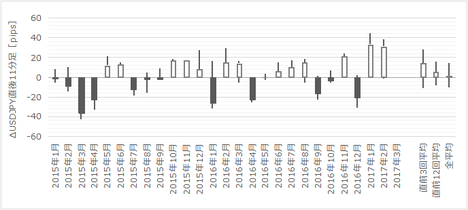

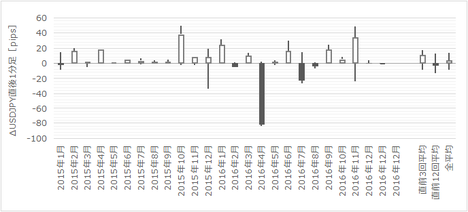

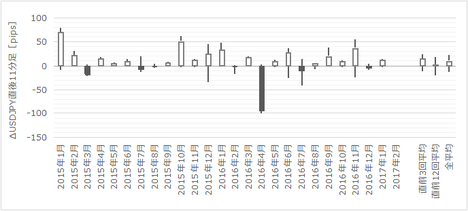

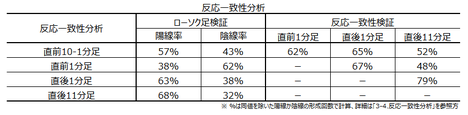

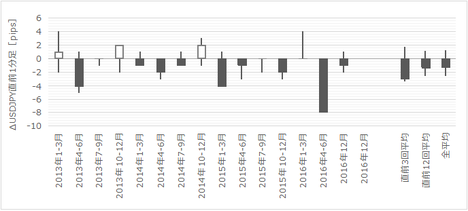

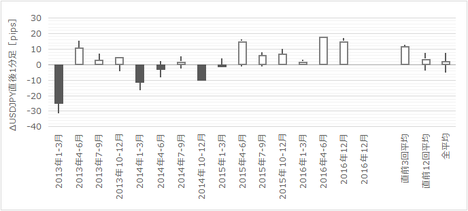

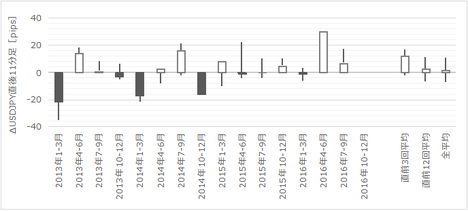

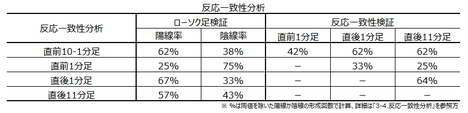

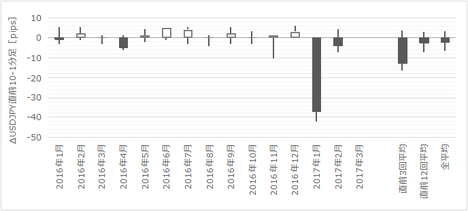

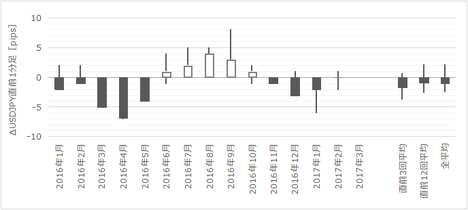

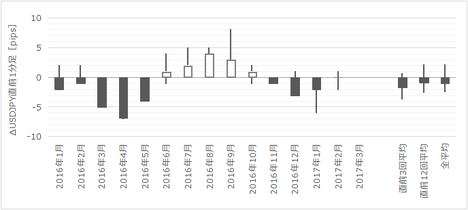

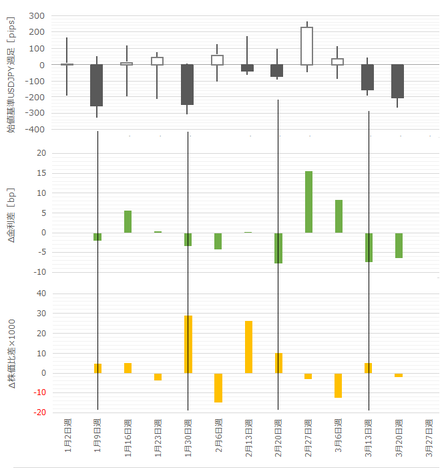

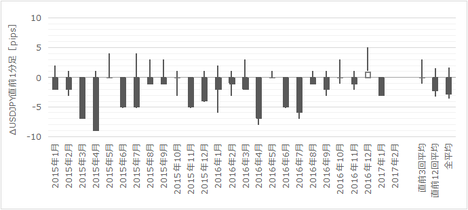

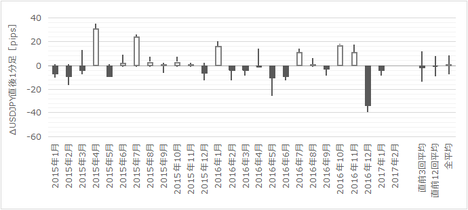

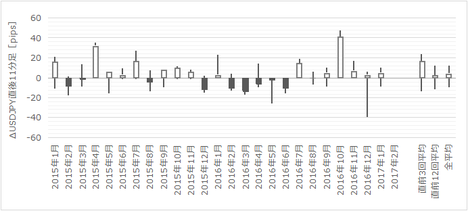

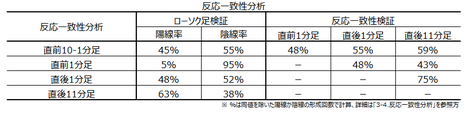

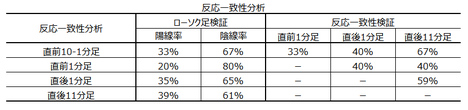

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

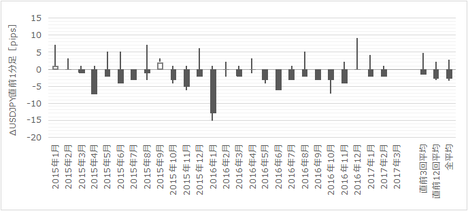

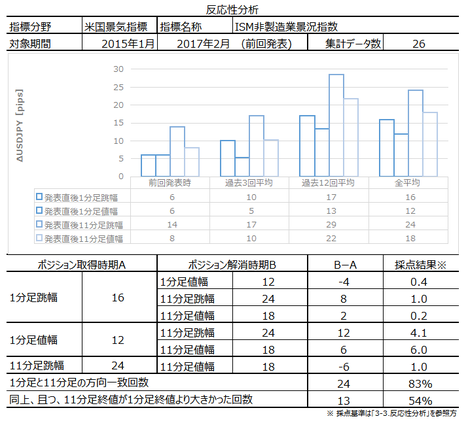

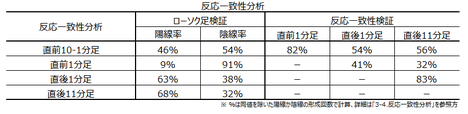

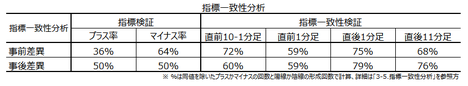

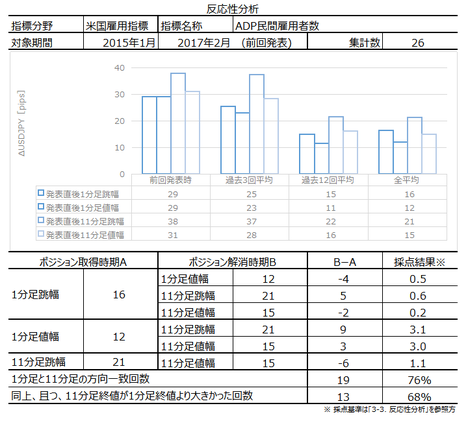

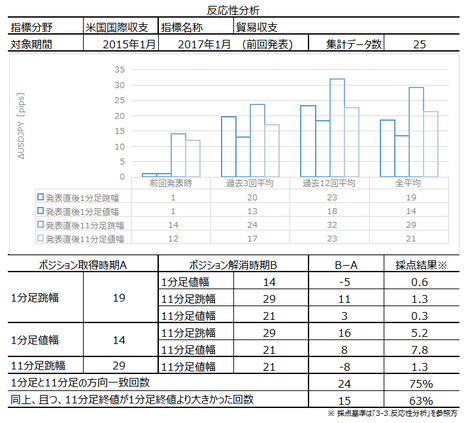

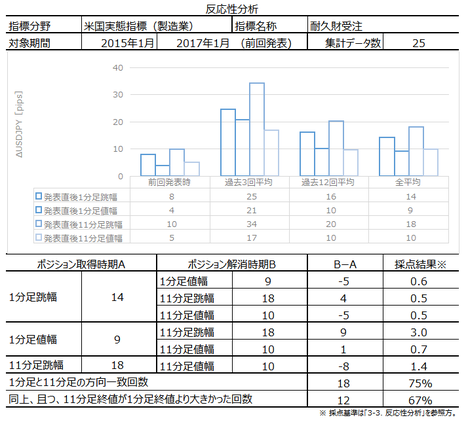

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

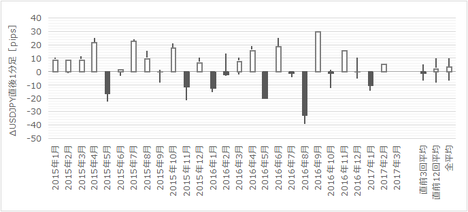

����11�����́A����1�����Ƃ̕�����v����59���A������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�70���ł��B������v�����Ⴍ�Ēnj����ł��܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������80�������ق��A�ڗ������X���������܂���B

���グ���s��ꂽ2015�N12���E2016�N12����FOMC�c���^�́A���ꂼ�ꗂ���Ɍ��\����Ă��܂��B

���グ�����FOMC�c���^���\���̔����́A����1�����E����11�����Ƃ��ɉA���ł��B

�����̉ӏ��������Q�Ƃ��������B

�ȉ���2017�N3��6��19:00���ɒNjL���Ă��܂��B

�Q�Ă܂����B���A���^�C���Ń`���[�g�����Ă��Ȃ��̂ŁA�ȉ������������܂��B

���\����ɗz�����ɒ��˂����̂́A�����ɉA�����ɔ��]�i����1�����I�l�j�A���̌������x��l���g���C������̂̎��s���āA���܂�USD������ꂽ�悤�ł��B

USD�����EURUSD�ł��m�F�ł����̂ŁA���ʂ͌��\���e�ւ̎��]�E�A���ł��B

���]�̓��e�́A�傫��2�������Ǝv���܂��B

�ЂƂ͗��グ���}���E���₷�q���g���Ȃ��������ƁA�����ЂƂ�FRB�o�����X�V�[�g�k����N���Ɏn�߂�c�_�����������Ƃł��B�ꕔ�ŁA6�����グ�̃q���g��������������|�̌��o�����m�F�������̂́A����ł͂܂��m�F�ł��Ă��܂���B

����ƋC�ɂȂ�_�́A���\����ɗz�����ɒ��˂Ă��邱�ƂƁA��U�������Ă��������x�A��l���g���C���悤�Ƃ��Ă��邱�Ƃł��B

���A���^�C���Ń`���[�g�����Ă��Ȃ������̂ŁA�ŏ��̒��˂́u���ߑł��v���������̂����m��܂���B���������A���\��3�{�ڂ�1�����ň��l��t���Ă���A10�{�ڂɍ��l��t���铮�����킩��܂���B

���̍��́A�����������ׂĂ���NjL�E�������邩���m��܂���B

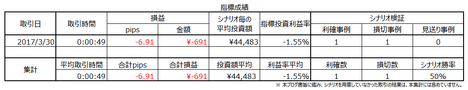

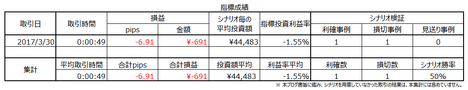

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�N�����Ȃ������̂ŁA����ł��܂���ł����B

���O�������͓��e�́A

�u�����ɋ������グ�Ȃ��A�����Ƀo�����X�V�[�g�k�����s��Ȃ��A���c���^���\�ŒǔF���ꂽ��AUSDJPY���ǂ���ɓ������A�ł��B���グ�����̂��ȏ��USD�������A�������ߎ{�x���ȏ��USD�������܂��B������A�ǂ����ɓ��������킩��܂���B�v

�ł����B

�u�킩��Ȃ��v�����_�ł��B

���ʂ́u���グ���}�����A�o�����X�V�[�g�k�����}���v�Ǝ��ꂽ�̂ŁA�A���ɔ����������̂Ɛ��@����܂��B

���̍��́A�c���^�����Ă���NjL�E�������邩���m��܂���B

�V�i���I�́A���O1�����̉A�������p�ӂ��Ă��܂���ł����B���O1�����͉A���ƂȂ�܂����B

�nj�������Ƃ����_�́A���̒ʂ肾�����悤�ł��B

�V�i���I�ɂ͖�肠��܂���B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��6��03:00�ɕč����Z����uFOMC�c���^�v�����\����܂��B������\�����c���^��2017�N3��15-16���̊J�Â��ꂽFOMC���ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�ӊO�ɔ����͏������̂ł��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ���ӂ��ׂ��_�́A�ߋ��̔������ς����������ɁA�l���҂��҂�����Ƃ�����̂ŁA�|�W�V���������̂�������Ƃ�����܂��B

- ���\���e�́A���グ�����̃q���g���Ȃ��AFRB�̃o�����X�V�[�g�k���ɂ��Ă͂܂���̘b�ƂȂ�ł��傤�B���グ���T�d�ɍs���邱�Ƃ�������_��USD����A�o�����X�V�[�g�k�����扄���ɂȂ邱�Ƃ�USD�����A�ł��B

�ǂ���ɔ������邩�͂킩��܂���B - �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����͔���ł��B�����͔�����v�����͂ʼnA������80���ƍ������Ƃł��B

(2) ����1����������ł��B�����́A2015�N12����2016�N12���̗��グ��FOMC�c���^�����\���ꂽ�Ƃ��A�Ƃ��ɉA������������ł��B

�ł��A�N�����E�N���Ă�����ł��傤���B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

�����FOMC�c���^���\�ł́A�N�����グ�i���̗��グ�͉������j�ƁAFRB�o�����X�V�[�g�k���ƁA�ɊS���W�܂�ł��傤�B

���グ�ɊS���W�܂�͓̂��R�ł����A�o�����X�V�[�g�k���Ƃ����͉̂��ł��傤�B

�ȑO�́AFRB�����݂̓����ECB�Ɠ��l�ɁA������E���w���̊ɘa������̂��Ă��܂����B���̌��ʁAFRB�́A�����w���������i�����܂ށj���ʂɕۗL���Ă��܂��B�����A���̍���FRB�����o������A�s��ɏ]�����������̍����o��邱�ƂɂȂ邽�ߋ�����������Ǝv���Ă�����A����͈Ⴂ�܂��B�t�ɁA�����͏オ��\���������̂ł��B

�������A������Ƃ킩��ɂ������c�N�ł���ˁB

�ȉ��A�ׂ��Ȑ������ʓ|�Ȃ̂ŁA�����S�����ɓ��ꂵ�Ęb��i�߂܂��B

���͌��݁A���ɏ��Ҋ������}�������Ɠ����z�����AFRB�͍����čw�����Ă��܂��BFRB����������������Ɏ~�߂Ă���Ƃ����̂́A�u�V�K�̔���������~�߂Ă���v�Ƃ������Ƃł��B�����獡��FRB�̍��ۗL�c���́A�ȑO�̗ʓI�ɘa���ɔ����܂����Ă����Ƃ��̂܂܂ł��B

FRB�o�����X�V�[�g�k���Ƃ́A���̍����܂߂����ۗL�c�������炷�A�Ƃ������Ƃł��B

FRB�����Ҋ������}�������ւ̍ē������~�߂�ƁA���R�AFRB�̍��ۗL�c��������܂��B������uFRB�ɂ͏����̍��w���]�n���������v�Ɖ��߂���ƁA�����p��̈��S�x�������ċ������オ��\��������̂ł��B�{���͗ʓI�ɘa�k���̈�тƑ�����ׂ�����Ȃ̂ł��B

���������W�b�N�͂킩��ɂ���A����ɂ��Ă����Ė��ȗ����ȂƎv���܂��B

���āAFRB�������������Ҋ������}�������ւ̍ē������~�߂āA�o�����X�V�[�g�k�����J�n�����Ɖ��肵�܂��B��U�A�n�߂Ă��܂��AFOMC���Ɏ���̍ē������~�߂���z����ŁA���������E�ł��܂��B������FRB�ɂƂ��Ĕ��ɖ��͓I�Ȑ���Ȃ̂ł��B

�����ɁA��q�̒ʂ菫���̍��w���]�n�����₹��̂ŁA�����̐����]�n�𑝂₷���Ƃɂ��q����܂��B

�����A�č������オ���ē��{�����̂܂܂Ȃ�A���R�ɍl����ƃh�����ɂȂ�܂��B

���������A�����x����܂���B

�O�ɁAFRB���ʓI�ɘa�̏k�����J�n����i�e�[�p�����O�j�A�ƍŏ��ɔ��\�����Ƃ��̂��Ƃł��B�u�����Ƃ��v�Ƃ��u�ǂ����Ƃ��v�Ƃ��łȂ��A�u���v�Ƃ����ӎv�������������ŁAUSDJPY��10�~���炢�~���ɓ������̂ł��B2013�N5���̂��Ƃł����B

�����A���ɂ����������A�ƌ������l�͑��������n�Y�ł��B

��U�A�n�߂Ă��܂���FRB�ɂƂ��Ė��͓I�ŁA��X�����ă��[���������ł���ɂ���A�ŏ��͂�����Ɩ킩��Ȃ��x�������Ă����K�v������b�ł����B

�Ȃ��A�����̒ʂ�A���m�Șb�͑��������Ă��������B�u�o�[�i���L�v�u�e�[�p�����O�v�Ō�������ƁA�����̐��m�ȏ���ׂ���ł��傤�B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�18�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

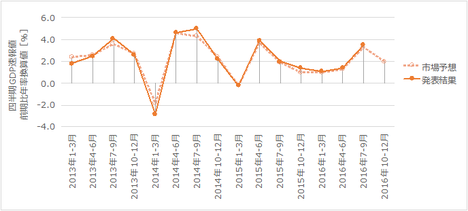

�O��FOMC�ł́A�s��\�z�ʂ�ɐ��������0.50������0.75���ɕύX���܂����B����܂ł̐�����������}�Ɏ����܂��B

���̗��グ�ɂ��āAFOMC�͐������o���Ă��܂��B

��������A���̐����̗v�_�͎��̒ʂ�ł��B���m�Șb�͑������Ă��炦��Ə�����܂��B

�[�[�[��€���[�[�[

�܂����_�B

FOMC�́A�t�F�f�����t�@���h�iFF�j�����U���ڕW������0.75���`1���Ɉ����グ�邱�Ƃ����肵���B

���̍����ƂȂ錻��F���ƌ��ʂ��B

���̌���́A�J���s����ƃC���t���̌���E���ʂ��܂��čs�����B�����āi���̌�������Ă��j�A���Z����̎p�������������ɘa�I�Ȃ��߁A�J���s������X�ɋ������邱�ƂƁA�C���t����2���Ɉ���I�ɉ�A���邱�ƁA�͌���̌��ʂ��̂܂܂��낤�B

FOMC��2����ȍ~�ɓ��肵�����́A�ĘJ���s�ꂪ����������������A�Čo�ϐ��������������ɂ₩�Ɋg�債�����Ƃ������Ă����B�ٗp�̐L�т͈ˑR�Ƃ��Č����A���Ɨ��͂��̐��J���ԂɂقƂ�Ǖς���Ă��Ȃ������B�ƌv�x�o�͈��������ɂ₩�ɑ������A�ݔ������͊������������\�ꂽ�B�C���t���͂��̐��l�����A�����ڕW��2���ɋ߂Â����B

�A���A�R�A�C���t���͂قƂ�Ǖω��Ȃ��A�ˑR�Ƃ���2�����������Ă���B�s��x�[�X�̃C���t���������̎w�W�͈ˑR�Ⴍ�A�����C���t�����҂̎w�W�͂قƂ�Ǖς���Ă��Ȃ��B

����āA�ٗp�̍ő剻�ƕ�������̑��i��ڎw�����߂ɂ́A�����_�ɂ�������Z����̊ɂ₩�Ȓ����ɂ���āA�o�ς��ɂ₩�Ɋg�債�A�J���s��̊��͂���ɋ��łɂȂ�A�C���t���͒����I��2���t�߂ň��肷��A�Ɨ\�z�����B�C���t���w�W�ƍ��یo�ρE���Z��ɂ��Ă͈��������������Ă����B

�����āA����̕��j�ƌ��ʂ��B

FOMC�́AFF�����U���ڕW�����̍���̒��������ƋK�͂f���邽�߂ɁA�ٗp�ő剻��2�������ڕW�Ɋւ���o�Ϗ���A���тƌ��ʂ�����]������B���̕]���́A�J���s����Ɋւ���w�W�A�C���t�����͂�C���t�����҂̎w�W�A���Z�A���ۓI�ȏ�̉��߂��܂ޕ��L�����A���l�����čs���B

����̃C���t���i�W�ƌ��ʂ��́A�\���ɏ㉺�����������čs���B�o�Ϗ�͊ɂ₩�ȗ��グ�𐳓�������`�Ői�W����Ɨ\��������̂́AFF�����U���ڕW�����͒����I�ɗ\������Ă��鐅�����A���̊��ԉ���邾�낤�B���ۂ�FF�����U���ڕW�����̐�s���̓f�[�^�������o�ό��ʂ��ɒǏ]�����邩�炾�B

FF�����U���ȊO�̐���ɂ��āB

FOMC�́A�e��ۗL�،��̏��Ҏ������ē������Ă��錻�݂̐�����ێ�����B���̐���́AFF�����U���ڕW�����̐��퉻���\���ɐi�ނ܂ōs�����ʂ��ł���B���̑����z�̒����،��ۗL���p�����鐭��́A���Z�s��̊ɘa��Ԃ̈ێ����x����͂����B

���Ƃ́A���グ�ɒN���^�����ĒN���������̂��A�Ƃ����b�ł��B���Ύ҂�1���ł����B

�[�[�[��€���[�[�[

�������������̉��߂͔��ɓ���ł���ˁB

�v����ɁA�o�ς��ɂ₩�ɐ������邱�Ƃ��ז����Ȃ����߁A���グ��T�d�ɍs���B�f�[�^�Ɋ�Â��ď����x��ė��グ���s���A���グ�ȊO�̐���i�o�����X�V�[�g�k���j�͋������ڕW�ɋ߂Â��Ă���ɂ���A�Ƃ�����ł��B�Ō�̈ꕶ�͍ŋ߂悭�b��ɋ�����o�����X�V�[�g�k����ّ��ɍs���āA���Z�������߂�����������肪�Ȃ��A�Ƃ����̂�����A�Q�ĂĊ���K�v���Ȃ��A�Ƃ�����ł��ˁB

�Ƃ���ŁAFRB���ڕW�Ƃ�������͉����Ȃ̂ł��傤�B

�����ɋ������グ�Ȃ��A�����Ƀo�����X�V�[�g�k�����s��Ȃ��A���c���^���\�ŒǔF���ꂽ��AUSDJPY���ǂ���ɓ������A�ł��B

���グ�����̂��ȏ��USD�������A�������ߎ{�x���ȏ��USD�������܂��B������A�ǂ����ɓ��������킩��܂���B

�i2-2. �ߋ������j

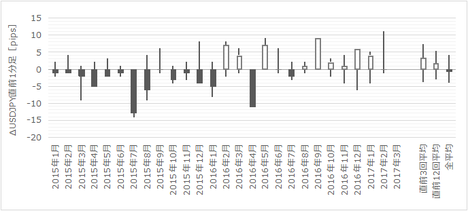

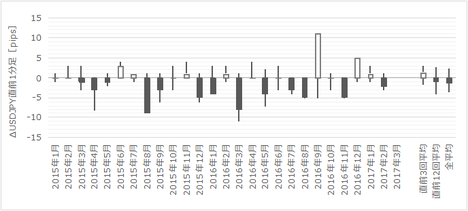

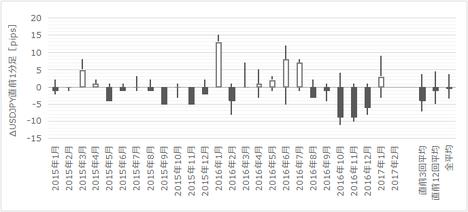

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

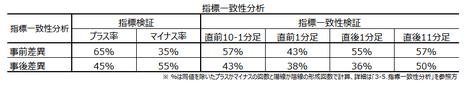

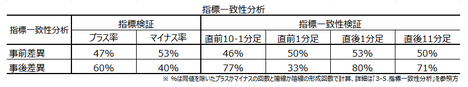

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����59���A������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�70���ł��B������v�����Ⴍ�Ēnj����ł��܂���B

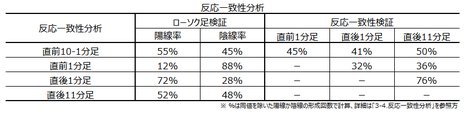

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������80�������ق��A�ڗ������X���������܂���B

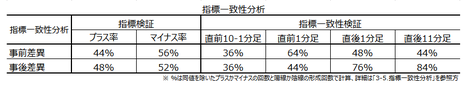

�y5. �w�W��v�������z

���グ���s��ꂽ2015�N12���E2016�N12����FOMC�c���^�́A���ꂼ�ꗂ���Ɍ��\����Ă��܂��B

���グ�����FOMC�c���^���\���̔����́A����1�����E����11�����Ƃ��ɉA���ł��B

�y6. �V�i���I�쐬�z

�����̉ӏ��������Q�Ƃ��������B

�ȏ�

2017�N4��6��03:00���\

�ȉ���2017�N3��6��19:00���ɒNjL���Ă��܂��B

�V. ����

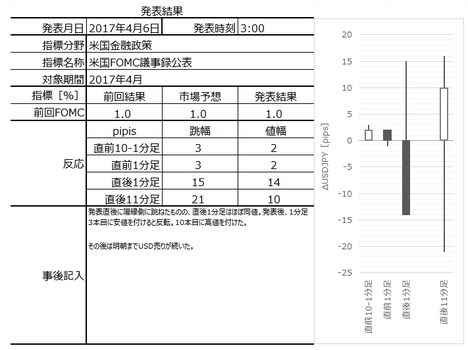

�y7. ���\���ʁz

�Q�Ă܂����B���A���^�C���Ń`���[�g�����Ă��Ȃ��̂ŁA�ȉ������������܂��B

���\����ɗz�����ɒ��˂����̂́A�����ɉA�����ɔ��]�i����1�����I�l�j�A���̌������x��l���g���C������̂̎��s���āA���܂�USD������ꂽ�悤�ł��B

USD�����EURUSD�ł��m�F�ł����̂ŁA���ʂ͌��\���e�ւ̎��]�E�A���ł��B

���]�̓��e�́A�傫��2�������Ǝv���܂��B

�ЂƂ͗��グ���}���E���₷�q���g���Ȃ��������ƁA�����ЂƂ�FRB�o�����X�V�[�g�k����N���Ɏn�߂�c�_�����������Ƃł��B�ꕔ�ŁA6�����グ�̃q���g��������������|�̌��o�����m�F�������̂́A����ł͂܂��m�F�ł��Ă��܂���B

����ƋC�ɂȂ�_�́A���\����ɗz�����ɒ��˂Ă��邱�ƂƁA��U�������Ă��������x�A��l���g���C���悤�Ƃ��Ă��邱�Ƃł��B

���A���^�C���Ń`���[�g�����Ă��Ȃ������̂ŁA�ŏ��̒��˂́u���ߑł��v���������̂����m��܂���B���������A���\��3�{�ڂ�1�����ň��l��t���Ă���A10�{�ڂɍ��l��t���铮�����킩��܂���B

���̍��́A�����������ׂĂ���NjL�E�������邩���m��܂���B

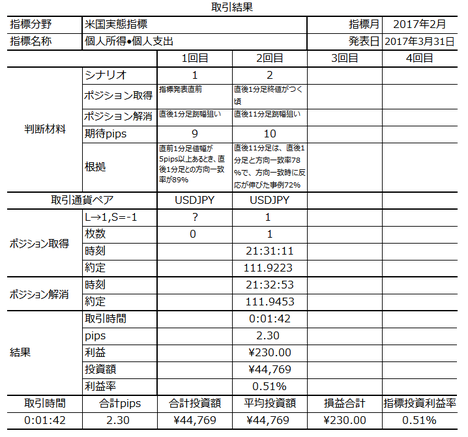

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

�N�����Ȃ������̂ŁA����ł��܂���ł����B

�y8. �������͌��z

���O�������͓��e�́A

�u�����ɋ������グ�Ȃ��A�����Ƀo�����X�V�[�g�k�����s��Ȃ��A���c���^���\�ŒǔF���ꂽ��AUSDJPY���ǂ���ɓ������A�ł��B���グ�����̂��ȏ��USD�������A�������ߎ{�x���ȏ��USD�������܂��B������A�ǂ����ɓ��������킩��܂���B�v

�ł����B

�u�킩��Ȃ��v�����_�ł��B

���ʂ́u���グ���}�����A�o�����X�V�[�g�k�����}���v�Ǝ��ꂽ�̂ŁA�A���ɔ����������̂Ɛ��@����܂��B

���̍��́A�c���^�����Ă���NjL�E�������邩���m��܂���B

�y9. �V�i���I���z

�V�i���I�́A���O1�����̉A�������p�ӂ��Ă��܂���ł����B���O1�����͉A���ƂȂ�܂����B

�nj�������Ƃ����_�́A���̒ʂ肾�����悤�ł��B

�V�i���I�ɂ͖�肠��܂���B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

�č��i�C�w�W�uISM���ƌi���w���v���\�O���USDJPY�������́i2017�N4��5��23:00���\���ʌ��؍ρj

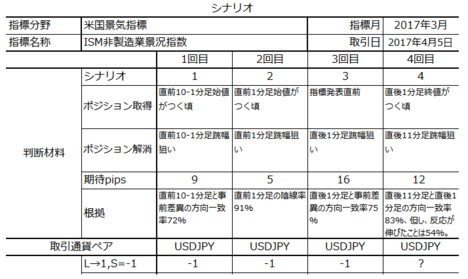

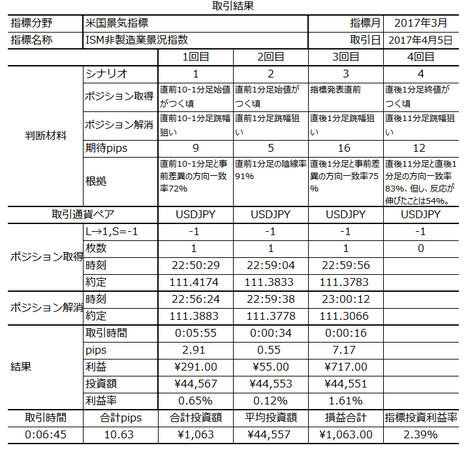

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

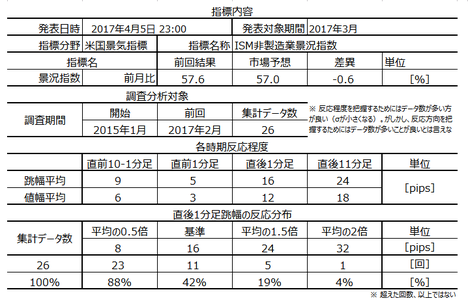

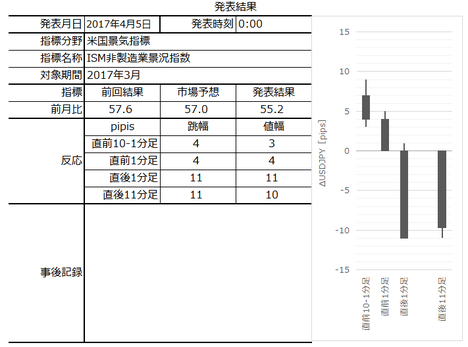

2017�N4��5��23:00�ɕč��i�C�w�W�uISM���ƌi���w���v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

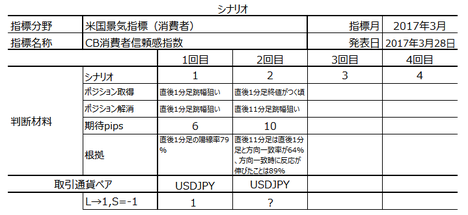

�{�w���́A(1) �č���v�o�ώw�W�Ŗ������������ɔ��\����邱�Ɓi��3�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Ĕ��Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

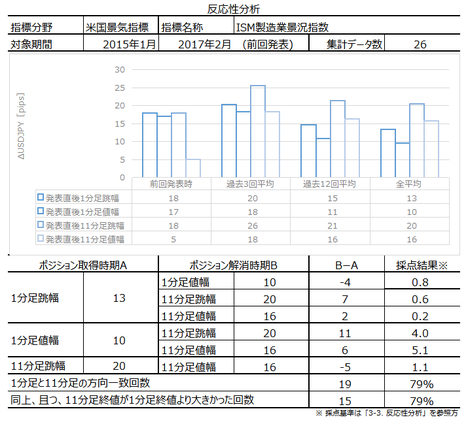

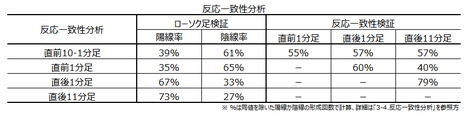

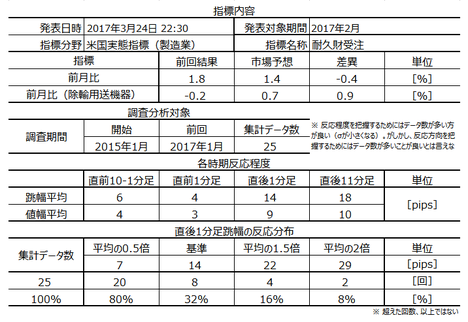

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

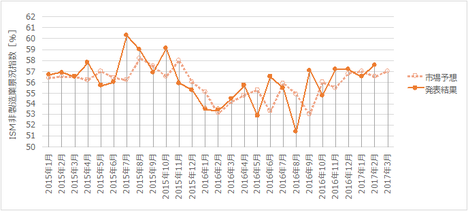

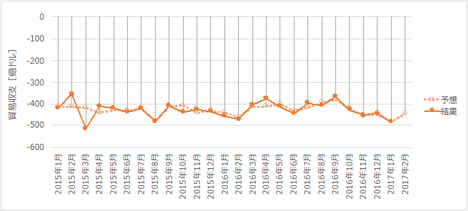

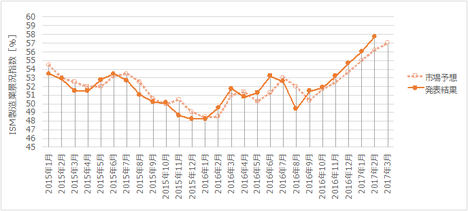

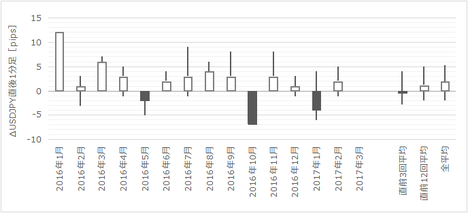

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎w�W���ʂ͗\�z�ł��܂���B

�܂��A2�����{����3���̕�����̗�������Ă݂܂��傤�B

3����FRB����N12���̗��グ����͂�3�����ōė��グ���s���Ă��܂��B3���ɍė��グ����Ƃ����́A�\�z���܂߂�1�����{����ڗ��悤�ɂȂ��Ă��܂����B���グ�́A�ݔ������ӗ~�̌��ނɌq����܂��B

2�����ɂ͑哝�̋c���������A3�����{��2018�N�\�Z������A���������̐V�哝�̗߂ɏ������܂����B�����āA3�����{�ɓ��������͍Ăэٔ������߂ŋp������A�I�o�}�P�A��֖@�Ă̋c���������a�}���s�����f�Œ��~����Ă��܂��B

�������A3���ɓ����Ă���͉������������͉E������ƂȂ��Ă��܂��B

�q�ϓI�Ɍ��āA����قLj��ޗ������ׂΑO�ʂ�肩�Ȃ舫������Ɨ\�z����܂��B

�Ƃ��낪�A3��UM����ґԓx�w���m��l�́A2������96.3��0.6�|�C���g������96.9�ɉ��P���܂����B3��CB����ҐM�����w���́A2������114.8��10.8�|�C���g������125.6�ɉ��P���܂����B����ҐS���͏�����Ă��邱�Ƃ������Ă��܂��B��s�w�W�Ƃ����ISM�����ƌi���w���́A3�������O�����ʂ������s��\�z�Ɠ��l�ƂȂ������̂́A2���܂ł͉E�オ��ł����B

�f�[�^��́A�s��\�z�������Ă��s�v�c�ł͂���܂���B

�ǂ���������Ƃ��ėD�悷�ׂ����킩��܂���B

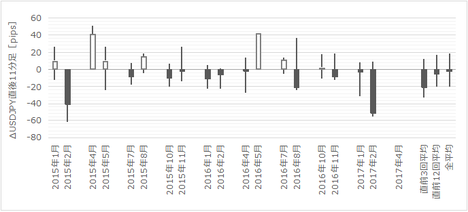

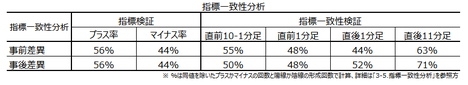

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����ɂ͏�q�Q���傫���A�����ڗ����܂��B�A�����A����1�����E����11�����ɂ́A�q�Q���ڗ����܂���B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����83���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�54���ł��B�w�W���\��ɔ����������m�F���Ă���nj�����ɂ͏����s�������鐔���ł��B�����nj�����Ȃ�A����1���������̍��l��͂܂Ȃ��悤�ɋC��t���Ă��������B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����͉A������91���ƂȂ��Ă��܂��B�A���A���̉A���͏�q�Q���ڗ��A���ł��B������A�|�W�V�����擾�̃^�C�~���O�͏����x�点�������ǂ��ł��傤�B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�܂��A����1�����E����11�����́A���㍷�قƂ̕�����v����79���E76���ƍ����Ȃ��Ă��܂��B���\���ʎ���őf���ɔ�������X���������悤�ł��B

���ɁA���O10-1�����́A���O���قƂ̕�����v����72���ƂȂ��Ă��܂��B����̎s��\�z�͑O�ʂ�������Ă���̂ʼnA���ł��B

�����āA����1�����́A���O���قƂ̕�����v����75���ƂȂ��Ă��܂��B�A���ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��6��18:20���ɒNjL���Ă��܂��B

�ٗp���������A�A�o�����P�ł��B

���@�ւ̉���ł́A�u�����������s�͂ɋ^�₪���������ʁA��s���ɕs�������������A�i�����ɉe�𗎂Ƃ����v�Ƃ�����|�̘_�����ڗ����܂��B���������A���������ƁA����قLj�����ł͂���܂���B

��������ł����A���ʕ��͂��ۑ��ł����ɏ����܂����B

�ǂ������̃u���O�́A�L�����������̂ɕۑ����ł����ɏ�����p�x�������悤�ł��B�ǂ��������T�[�r�X�ŁA�����ƈ��肵���T�[�r�X����Ă����Ƃ���͂Ȃ��̂ł��傤���B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

�V�i���I4�́A�{���̏㏸�̋����Ɣ����L���m���܂��āA�|�W�V���������܂���ł����B���ʓI�ɁA�^�C�~���O��������Α��ƂȂ����ł��傤����A�����ł��B

�����́A���\��1����6�{�ڂɈ�U�R���`�����A���̌�͂قڒ���1���������܂Ŗ߂�܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�u�킩��Ȃ��v�Ƃ������_�ł����B

���ʂ́A�O�ʂ������s��\�z���X�ɉ����܂����B����3���ł�����Ҍi������芔���̕����A�e�ɂȂ�A�Ƃ������Ƃł��傤���BISM�����ƌi������3�����ʂ͈������Ă��܂������A�����Ɉ������Ă���̂Ȃ�A�����ƌi�����̔��ƌi�����ɑ����s���̓A�e�ɂȂ�Ȃ��A�Ƃ������Ƃł��傤�B

�ȉ��̃V�i���I��p�ӂ��Ă��܂����B

���O10-1�����E���O1�����E����1�����E����11�����̂�������A���ł����B�V�i���I�ɂ͖�肠��܂���B

�{�u���O���n�߂Ă���̖{�w�W�ł̐��т����\�ɓZ�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��5��23:00�ɕč��i�C�w�W�uISM���ƌi���w���v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�ł̎���ɂ������Ă̒��ӓ_�ł��B

���O1�����ɂ͏�q�Q���傫���A�����ڗ����܂��B�܂��A����1�����E����11�����ɂ̓q�Q���ڗ����܂���B

�����āA����1�����E����11�����́A���㍷�قƂ̕�����v����79���E76���ƍ����Ȃ��Ă��܂��B���\���ʎ���őf���ɔ������邱�Ƃ������悤�ł��B - �w�W�ɂ��č���͂ǂ��Ȃ邩�킩��܂���B

�܂��A�s��\�z�͑O�����ʂ�舫���Ɨ\�z����Ă��܂��B�����āA�����ƁA2�����{����3�����̕��������ł́A�O����������𗠕t������e�ł��B���������A��s��������Ƃ���ISM�����Ƃ�2���܂ł̉E�オ���AUM�ECB����3������Ҍi������2���������P���Ă��܂��B - �V�i���I�ł��B

(1) ���O10-1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����72���ƂȂ��Ă��܂��B����̎s��\�z�͑O�ʂ�������Ă���̂ʼnA���ł��B

(2) ���O1�����́A������v�����͂̌��ʁA�A������91���ƂȂ��Ă��܂��B�A���A���̉A���͏�q�Q���ڗ��A���ł��B������A�|�W�V�����擾�̃^�C�~���O�͏����x�点�������ǂ��ł��傤�B

(3) ����1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����75���ƂȂ��Ă��܂��B�A���ł��B

(4) ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����83���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�54���ł��B�w�W���\��ɔ����������m�F���Ă���nj�����ɂ͏����s�������鐔���ł��B�����nj�����Ȃ�A����1���������̍��l��͂܂Ȃ��悤�ɋC��t���Ă��������B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

�{�w���́A(1) �č���v�o�ώw�W�Ŗ������������ɔ��\����邱�Ɓi��3�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Ĕ��Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎w�W���ʂ͗\�z�ł��܂���B

�܂��A2�����{����3���̕�����̗�������Ă݂܂��傤�B

3����FRB����N12���̗��グ����͂�3�����ōė��グ���s���Ă��܂��B3���ɍė��グ����Ƃ����́A�\�z���܂߂�1�����{����ڗ��悤�ɂȂ��Ă��܂����B���グ�́A�ݔ������ӗ~�̌��ނɌq����܂��B

2�����ɂ͑哝�̋c���������A3�����{��2018�N�\�Z������A���������̐V�哝�̗߂ɏ������܂����B�����āA3�����{�ɓ��������͍Ăэٔ������߂ŋp������A�I�o�}�P�A��֖@�Ă̋c���������a�}���s�����f�Œ��~����Ă��܂��B

�������A3���ɓ����Ă���͉������������͉E������ƂȂ��Ă��܂��B

�q�ϓI�Ɍ��āA����قLj��ޗ������ׂΑO�ʂ�肩�Ȃ舫������Ɨ\�z����܂��B

�Ƃ��낪�A3��UM����ґԓx�w���m��l�́A2������96.3��0.6�|�C���g������96.9�ɉ��P���܂����B3��CB����ҐM�����w���́A2������114.8��10.8�|�C���g������125.6�ɉ��P���܂����B����ҐS���͏�����Ă��邱�Ƃ������Ă��܂��B��s�w�W�Ƃ����ISM�����ƌi���w���́A3�������O�����ʂ������s��\�z�Ɠ��l�ƂȂ������̂́A2���܂ł͉E�オ��ł����B

�f�[�^��́A�s��\�z�������Ă��s�v�c�ł͂���܂���B

�ǂ���������Ƃ��ėD�悷�ׂ����킩��܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����ɂ͏�q�Q���傫���A�����ڗ����܂��B�A�����A����1�����E����11�����ɂ́A�q�Q���ڗ����܂���B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����83���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�54���ł��B�w�W���\��ɔ����������m�F���Ă���nj�����ɂ͏����s�������鐔���ł��B�����nj�����Ȃ�A����1���������̍��l��͂܂Ȃ��悤�ɋC��t���Ă��������B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����͉A������91���ƂȂ��Ă��܂��B�A���A���̉A���͏�q�Q���ڗ��A���ł��B������A�|�W�V�����擾�̃^�C�~���O�͏����x�点�������ǂ��ł��傤�B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�܂��A����1�����E����11�����́A���㍷�قƂ̕�����v����79���E76���ƍ����Ȃ��Ă��܂��B���\���ʎ���őf���ɔ�������X���������悤�ł��B

���ɁA���O10-1�����́A���O���قƂ̕�����v����72���ƂȂ��Ă��܂��B����̎s��\�z�͑O�ʂ�������Ă���̂ʼnA���ł��B

�����āA����1�����́A���O���قƂ̕�����v����75���ƂȂ��Ă��܂��B�A���ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N4��5��23:00���\

�ȉ���2017�N4��6��18:20���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�ٗp���������A�A�o�����P�ł��B

���@�ւ̉���ł́A�u�����������s�͂ɋ^�₪���������ʁA��s���ɕs�������������A�i�����ɉe�𗎂Ƃ����v�Ƃ�����|�̘_�����ڗ����܂��B���������A���������ƁA����قLj�����ł͂���܂���B

��������ł����A���ʕ��͂��ۑ��ł����ɏ����܂����B

�ǂ������̃u���O�́A�L�����������̂ɕۑ����ł����ɏ�����p�x�������悤�ł��B�ǂ��������T�[�r�X�ŁA�����ƈ��肵���T�[�r�X����Ă����Ƃ���͂Ȃ��̂ł��傤���B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�V�i���I4�́A�{���̏㏸�̋����Ɣ����L���m���܂��āA�|�W�V���������܂���ł����B���ʓI�ɁA�^�C�~���O��������Α��ƂȂ����ł��傤����A�����ł��B

�����́A���\��1����6�{�ڂɈ�U�R���`�����A���̌�͂قڒ���1���������܂Ŗ߂�܂����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- �w�W�ɂ��č���͂ǂ��Ȃ邩�킩��܂���B

�܂��A�s��\�z�͑O�����ʂ�舫���Ɨ\�z����Ă��܂��B�����āA�����ƁA2�����{����3�����̕��������ł́A�O����������𗠕t������e�ł��B���������A��s��������Ƃ���ISM�����Ƃ�2���܂ł̉E�オ���AUM�ECB����3������Ҍi������2���������P���Ă��܂��B

�u�킩��Ȃ��v�Ƃ������_�ł����B

���ʂ́A�O�ʂ������s��\�z���X�ɉ����܂����B����3���ł�����Ҍi������芔���̕����A�e�ɂȂ�A�Ƃ������Ƃł��傤���BISM�����ƌi������3�����ʂ͈������Ă��܂������A�����Ɉ������Ă���̂Ȃ�A�����ƌi�����̔��ƌi�����ɑ����s���̓A�e�ɂȂ�Ȃ��A�Ƃ������Ƃł��傤�B

�y9. �V�i���I���z

�ȉ��̃V�i���I��p�ӂ��Ă��܂����B

- (1) ���O10-1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����72���ƂȂ��Ă��܂��B����̎s��\�z�͑O�ʂ�������Ă���̂ʼnA���ł��B

(2) ���O1�����́A������v�����͂̌��ʁA�A������91���ƂȂ��Ă��܂��B�A���A���̉A���͏�q�Q���ڗ��A���ł��B������A�|�W�V�����擾�̃^�C�~���O�͏����x�点�������ǂ��ł��傤�B

(3) ����1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����75���ƂȂ��Ă��܂��B�A���ł��B

(4) ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����83���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�54���ł��B�w�W���\��ɔ����������m�F���Ă���nj�����ɂ͏����s�������鐔���ł��B�����nj�����Ȃ�A����1���������̍��l��͂܂Ȃ��悤�ɋC��t���Ă��������B

���O10-1�����E���O1�����E����1�����E����11�����̂�������A���ł����B�V�i���I�ɂ͖�肠��܂���B

�{�u���O���n�߂Ă���̖{�w�W�ł̐��т����\�ɓZ�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:20| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N04��04��

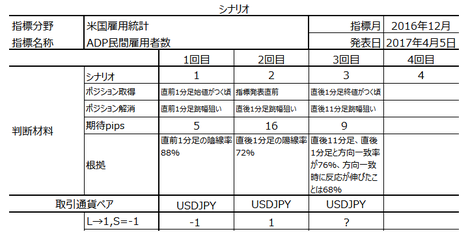

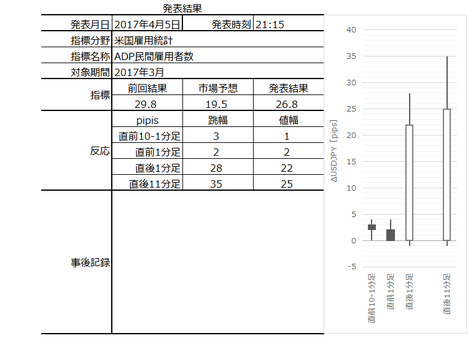

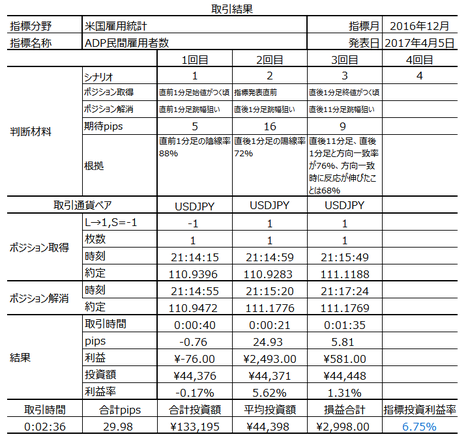

�č��ٗp�w�W�uADP���Ԍٗp�Ґ��v���\�O���USDJPY�������́i2017�N4��5��21:15���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

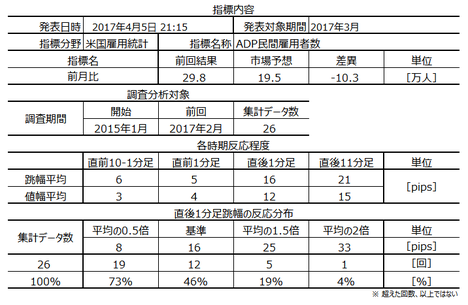

2017�N4��5��21:15�ɕč��ٗp�w�W�uADP���Ԍٗp�Ґ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A2���ɘj���ă|�W�V���������������邱�ƂɂȂ邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

�Ȃ��A�{�w�W�́uADP�ٗp���v�v�uADP�ٗp�Ґ��v�Ƃ������A��苋�^�v�Z�A�E�g�\�[�V���O��Ђł���ADP�iAutomatic Data Processing�j�Ђ����\���Ă��܂��B�Ώۂ͑S�Ė�50���Ђƌ����A2006�N5������ٗp�����\���Ă��܂��B

ADP��HP���̌��T�ɂ������Ē��ׂ����Ƃ��Ȃ����߁A���̍��͓`��������Ő\����܂���B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

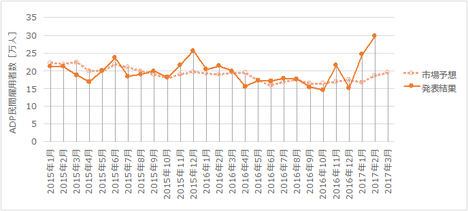

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z��19.5���l�ƁA�O��29.8���l����10.3���l�̌����ƂȂ��Ă��܂��B

����E���Y�E�ٗp�Ɋւ��ẮA�悭�O���̔����Ƃ������t���g���܂��B�}����킩��悤�ɁA���������O���̔����������Ă��ǂ������Ȃ��̂ł��B

2013�N�ȍ~��ADP��25���l��������3��܂��B2014�N6���E2015�N12���E2017�N1���ł��B�O2��́A�Ƃ��ɗ��������ʼn����Ă��܂����A�����Ă�20���l���Ă��܂��B�����X���P����Ȃ�A����͎s��\�z�����邱�ƂɂȂ�܂��B

���ɁA���T�ؗj�ɔ��\����Ă���T�����ƕی��\�����������Ă݂܂��傤�B2��9���`3��2�����\�̎��ƕی��\�������͌v94�����ł��B�����āA3��9���`3��30�����\�̎��ƕی��\�������͌v100��3�猏�ł��BADP�͌ٗp�Ґ��\����̂ŁA���2����3���̎��ƕی��\�������Ɣ���Ⴗ��Ɖ��肷��ƁA���ҋt��������߂�3����2����94���̌ٗp�Ґ��Ɛ���ł��܂��B2��APD�l��29.8���l�Ȃ̂ŁA3���͂���94������28���l�Ƃ������ƂɂȂ�܂��B������Ƒ�������C�����܂����A�s��\�z�͏��肻���ł��B

����āA����������ɂ���A����͎s��\�z������Ɨ\�z���܂��B

�� �T�����ƕی��\������

2������2��9�����\�i234��l�j�{2��16�����\�i239��l�j�{2��23���i244��l�j�{3��2�����\�i223��l�j�B3������3��9�����\�i243��l�j�{3��16�����\�i241��l�j�{3��23�����\�i261��l�j�{3��30�����\�i258��l�j�B

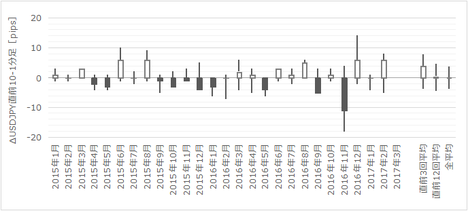

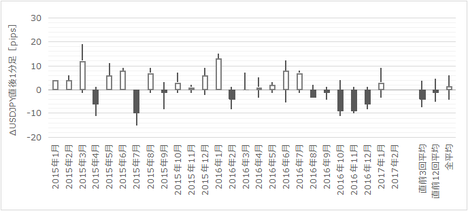

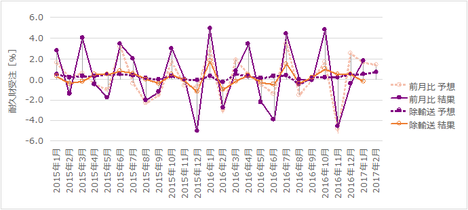

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����i�ォ��2�Ԗځj�̎n�l����[�\�N�����������������B�����Ђǂ��B���\���ׂ��Ń|�W�V���������Ȃ�A�w�W���\���O�ɂ��Ȃ���5pips�������Ă��܂��܂��B

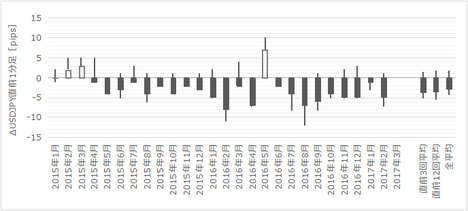

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

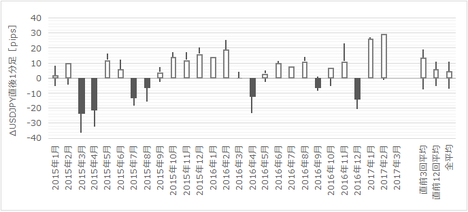

����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l�����L�т����Ƃ�68���ƂȂ��Ă��܂��B���̐����Ȃ甽��������c�����Ă���nj��|�W�V����������Ă��ǂ������ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������88���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�قƒ���1�����E����11�����̕�����v����76���E84���ƂȂ��Ă��܂��B���\���ʂɑ��Ă͑f���ɔ�������w�W�̂悤�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��6��17:30���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z��傫������A���͂��������Ă����悤�ł��B

������ʂ͎��̒ʂ�ł����B

�����́A���O1�������A���A����1�������z���A����11�������z���A�ł��B����1�����I�l��������11�����I�l�͐L�т܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

��肠��܂���B

���O�ɏ��������V�i���I���ȉ��Ɏ����܂��B

��肠��܂���B

�{�u���O���n�߂Ă���{�w�W�ł̎���̐��т����\�ɓZ�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��5��21:15�ɕč��ٗp�w�W�uADP���Ԍٗp�Ґ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �{�w�W�ł̎���Œ��ӂ��ׂ��_�͎���3�_�ł��B

�ЂƂ́A�s��\�z���S���A�e�ɂȂ�Ȃ����ƂŗL���Ȏw�W�ł��B

�����ЂƂ́A��f���钼�O1�����̎n�l����[�\�N�����������������B���O1�����͕��ϒl��4pips�̉A������88���ł��B�w�W���\���ׂ��Ŏ������ꍇ�A���̓������o���Ă����Ɨǂ��ł��傤�B

�Ō�ɁA�O�����\�ł͂��Ȃ�傫�Ȍٗp�Ґ����������߁A�����͔��������x������Ă��܂��B���̂��߁A�w�W���\�O�ɂ́A�������傫���A�����ɗ������މ\��������܂��B - ���Ɏw�W�ɂ��Ăł��B

����͎s��\�z������Ɨ\�z���Ă��܂��B�_���́A�ߋ���25���l����������20���l���Ă��邱�ƂƁA�ٗp�Ґ����傫������Ȃ玸�ƕی��\���������傫��������Ɖ��肷��ƁA3���̏T�����ƕی��\��������2���̂�����͂����������Ă��Ȃ�����A�ł��B - �V�i���I�͎���3�p�ӂ��Ă��܂��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������88���ƂȂ��Ă��܂��B

(2) ����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�z���Ɨ\�z���Ă��܂��B

(3) �����āA����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l�����L�т����Ƃ�68���ƂȂ��Ă��܂��B���̐����Ȃ甽��������c�����Ă���nj��|�W�V����������Ă��ǂ��A�ƍl���Ă��܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A2���ɘj���ă|�W�V���������������邱�ƂɂȂ邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

�Ȃ��A�{�w�W�́uADP�ٗp���v�v�uADP�ٗp�Ґ��v�Ƃ������A��苋�^�v�Z�A�E�g�\�[�V���O��Ђł���ADP�iAutomatic Data Processing�j�Ђ����\���Ă��܂��B�Ώۂ͑S�Ė�50���Ђƌ����A2006�N5������ٗp�����\���Ă��܂��B

ADP��HP���̌��T�ɂ������Ē��ׂ����Ƃ��Ȃ����߁A���̍��͓`��������Ő\����܂���B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z��19.5���l�ƁA�O��29.8���l����10.3���l�̌����ƂȂ��Ă��܂��B

����E���Y�E�ٗp�Ɋւ��ẮA�悭�O���̔����Ƃ������t���g���܂��B�}����킩��悤�ɁA���������O���̔����������Ă��ǂ������Ȃ��̂ł��B

2013�N�ȍ~��ADP��25���l��������3��܂��B2014�N6���E2015�N12���E2017�N1���ł��B�O2��́A�Ƃ��ɗ��������ʼn����Ă��܂����A�����Ă�20���l���Ă��܂��B�����X���P����Ȃ�A����͎s��\�z�����邱�ƂɂȂ�܂��B

���ɁA���T�ؗj�ɔ��\����Ă���T�����ƕی��\�����������Ă݂܂��傤�B2��9���`3��2�����\�̎��ƕی��\�������͌v94�����ł��B�����āA3��9���`3��30�����\�̎��ƕی��\�������͌v100��3�猏�ł��BADP�͌ٗp�Ґ��\����̂ŁA���2����3���̎��ƕی��\�������Ɣ���Ⴗ��Ɖ��肷��ƁA���ҋt��������߂�3����2����94���̌ٗp�Ґ��Ɛ���ł��܂��B2��APD�l��29.8���l�Ȃ̂ŁA3���͂���94������28���l�Ƃ������ƂɂȂ�܂��B������Ƒ�������C�����܂����A�s��\�z�͏��肻���ł��B

����āA����������ɂ���A����͎s��\�z������Ɨ\�z���܂��B

�� �T�����ƕی��\������

2������2��9�����\�i234��l�j�{2��16�����\�i239��l�j�{2��23���i244��l�j�{3��2�����\�i223��l�j�B3������3��9�����\�i243��l�j�{3��16�����\�i241��l�j�{3��23�����\�i261��l�j�{3��30�����\�i258��l�j�B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����i�ォ��2�Ԗځj�̎n�l����[�\�N�����������������B�����Ђǂ��B���\���ׂ��Ń|�W�V���������Ȃ�A�w�W���\���O�ɂ��Ȃ���5pips�������Ă��܂��܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l�����L�т����Ƃ�68���ƂȂ��Ă��܂��B���̐����Ȃ甽��������c�����Ă���nj��|�W�V����������Ă��ǂ������ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������88���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�قƒ���1�����E����11�����̕�����v����76���E84���ƂȂ��Ă��܂��B���\���ʂɑ��Ă͑f���ɔ�������w�W�̂悤�ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N4��5��21:15���\

�ȉ���2017�N4��6��17:30���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z��傫������A���͂��������Ă����悤�ł��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�����́A���O1�������A���A����1�������z���A����11�������z���A�ł��B����1�����I�l��������11�����I�l�͐L�т܂����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- ����͎s��\�z������Ɨ\�z���Ă��܂��B

�_���́A�ߋ���25���l����������20���l���Ă��邱�ƂƁA�ٗp�Ґ����傫������Ȃ玸�ƕی��\���������傫��������Ɖ��肷��ƁA3���̏T�����ƕی��\��������2���̂�����͂����������Ă��Ȃ�����A�ł��B

��肠��܂���B

�y9. �V�i���I���z

���O�ɏ��������V�i���I���ȉ��Ɏ����܂��B

- �V�i���I�͎���3�p�ӂ��Ă��܂��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������88���ƂȂ��Ă��܂��B

(2) ����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�z���Ɨ\�z���Ă��܂��B

(3) �����āA����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l�����L�т����Ƃ�68���ƂȂ��Ă��܂��B���̐����Ȃ甽��������c�����Ă���nj��|�W�V����������Ă��ǂ��A�ƍl���Ă��܂��B

��肠��܂���B

�{�u���O���n�߂Ă���{�w�W�ł̎���̐��т����\�ɓZ�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:44| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

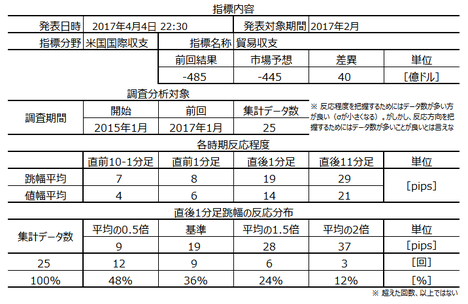

�č����ێ��x�u�f�Վ��x�v���\�O���USDJPY�������́i2017�N4��4��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

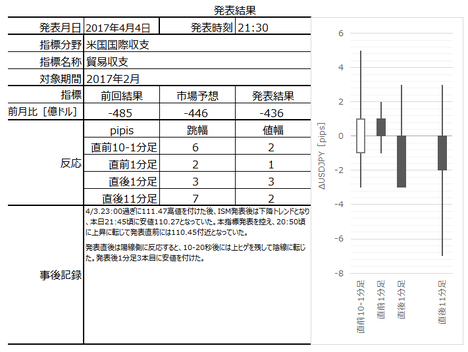

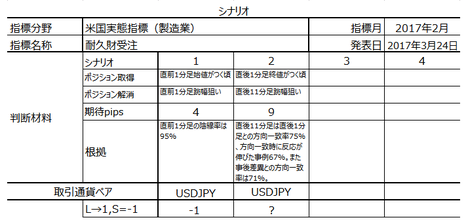

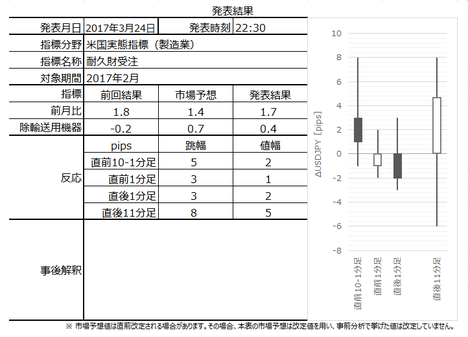

2017�N4��4��21:30�ɕč����ێ��x�u�f�Վ��x�v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl�͂��Ȃ�傫�����̂́A���z������ƈ�ۂ��قȂ�܂��B����1���������̕��ϒl��0.5�{���Ĕ����������Ƃ͑S�̂�48����������܂���B�{�w�W�́A���܂ɑ傫������������̂́A2���1��͕��ϒl�̔������������Ȃ���ł��B���ꂪ�{�w�W�̓����ł��B

����Ɏ��Q�͂���܂��A�������肵�Ȃ��悤�ɗ\�߁B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�f�Վ��x�́A�����Ȃ�����10���O���21:30�i�~����22:30�j�ɔ��\���Ă��܂��B

�f�Վ��x�͌o����x�̈ꕔ�ŁA�o����x�ɂ͖f�Վ��x�̑��ɃT�[�r�X���x�E�������x�E�o��ړ]���x������܂��B��ʂɑ��̍��ڂƔ�ׂĖf�Վ��x���傫�����߁A�o����x�̒��Ŗf�Վ��x�����ڂ���܂��B

�{�w�W�͕s�v�c�Ȃ��ƂɁA�č��f�ՐԎ����P�퉻���Đ������قڈ��ȏ�ɁA�č��i�C���f�Վ��x�ɂ͊W�Ȃ��悤�Ɍ�����̂ɁA���܂ɔ��\�O��ɔ�r�I�傫�Ȕ���������܂��B

�Ėf�Վ��x�̑����́A������Ԏ��ƃG�l���M�[�A���Ԏ��Ƃ��A���ꂼ��ǂ��������邩�ł��B������A���͌i�C����A�G�l���M�[�A���͌������i����A�ł��B�O�҂����ƒP���ɑ�������̂ɔ�ׁA��҂͏������G�ł��B

�f�ՐԎ���3������߂錴���A���́A�V�F�[���v���ɂ���Ĉꎞ�������Ɍ������A�����ꍕ��������Ƃ��������Ă��܂����B�Ƃ��낪�A���E�I�Ȍ������i����ɂ��A�V�F�[������͍̎Z���ꂵ�č̌@���~�ɒǂ����܂�Ă��܂��B���߂̌������i��50�h���܂Ŗ߂��܂������A70�h���t�߂܂Ŗ߂��V�F�[�����䑀�Ƃ���������ƌ����Ă��܂��B

���݂̕č��i�C���D���ŏ�����A����������ȏ�A�f�Վ��x���P�ɂ͌������i�㏸���K�v�ƍl�����܂��B�܂�A�f�ՐԎ��k���͓�����ł��ˁB����Ńg�����v�����́A�ԋ��c�ŗA�o�ƑΕē����𑝂₻���Ƃ��Ă��܂��B�A���i�����Ƃ��猩���A�o�j�����Ƃ����锭���́A�ނ̎x�����ɗ��p�t�H�[�}���X�ł͂Ȃ��ł��傤���B���܈ȏ�̃y�[�X�ŕ������オ��ƁA���̎x�������������X�N���l���Ă��Ȃ��n�Y�Ȃ��ł��傤����B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

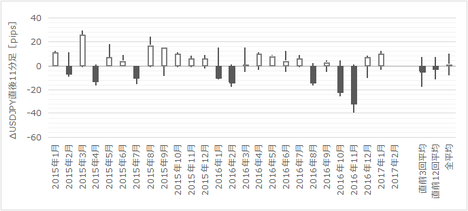

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�}����A���Ȃ萳�m�ɔ��\���ʂ��s��\�z�������Ă��邱�Ƃ��킩��܂��B���́A�O�ʂɑ�����������łȂ��A���x�����Ȃ萳�m�ɑ����Ă��邱�Ƃł��B

�����̗\�z�́A�i�C�Ə�������Ă����̑����Ƃ̎��ԍ��ׂ�A�傫�ȌX���𑨂��邱�Ƃ��ł��邩���m��܂���B���������A�����̒��x�Ă邱�Ƃ́A���{�Œ��ׂ邱�Ƃ�����Ǝv���܂��B

���̎w�W�́A��X�A�}�`���A�����{�Œ��ׂ���f�[�^�őΉ�����̂��s���Ȏw�W�ƌ�����ł��傤�B

����̎s��\�z��445���h���̐Ԏ��ŁA�O�����ʂ��40���h���̐Ԏ����P�ƂȂ��Ă��܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����75���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�63���ł��B�������������Ēǂ�������Ȃ�C�����܂��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������70���ƂȂ��Ă��܂��B

����1�����̗z������75���ł��B���O1�����ƒ���1�����̕�����v����30���i�s��v��70���j�Ȃ̂ŁA�����͂���܂���B

����11�����̗z������72���ł��B�����A������ƍ��̏ł́H�ł��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���O�ʂ�s��\�z�ɑ��Ăǂ����\����悤���A���������Ƃ̊W�ɕ肪����܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��6��15:30���ɒNjL���Ă��܂��B

���ʂ�436���h���̐Ԏ��ŁA�s��\�z445���h���������P���܂����B�O��1������485���h������482���h���̐Ԏ��ɏC������܂����B

�A�o��26�����Ԃ�̋��z�ɉ������A�A���������������߁A�Ԏ��z�͑ΑO��9.6�����ƂȂ�܂����B

����ɂ��Ă������A���{�̍��Ɨ\�Z���̂������Ԏ��ł���ˁB

�A�o�D���̗v���́A�����ԁE�����i�̗A�o��2014�N7���ȗ��A�Y�Ɨp���ނƌ�����2015�N12���ȗ��̊z�ƂȂ��Ă��܂��B�A���́A�H�i���ߋ��ō��Ŏ��{����2015�N�ȗ��̊z�ƂȂ������̂́A�g�ѓd�b�E�����ԁE�������������č��v������܂����B

�n��ʂł́A�A�o�����p���ɑ������������E���L�V�R�ɑ������A�A�������L�V�R�ɑ������������������ɑ����������B�����A�Β��f�ՐԎ��͈ꋓ��27���������������ł��B�������������g�b�v�K�Ăł�����A�������ɋɒ[�ɂ���������ł��B���Ƃ���A3����������ł��傤�B

���ɁA2016�N10-12����GDP�m��l�����\����Ă��܂����A���̊��Ԃ̖f�Տk����GDP�������������Ƃ������������܂��B���̕��ł�2017�N1-3�����ɂ��A�f�Ղ͈������ɉe����^����̂ł��傤�B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����ɂ��Ă��A�{�w�W�ɂ��Ă͎s��\�z���قړI���ƌ����Ă����قǁA�ǂ�������܂��B�s�v�c�ł��B

�Ƃ�����A���ʂ͎s��\�z������P�A�����͉A���ł����B�A���A����1�����̏�q�Q�́A�w�W���\����10-20�b���炢�Ɍ`������A���̌�A�A�����ɓ]���܂����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂��B

���ʂ͖f�ՐԎ��k���ʼnA���ɔ������܂����B�f���Ȕ����ł͂���܂���B

�V�i���I�͎��̒ʂ�ł����B

���O1�����E����1�����E����11�����̂�������A���ł��B

����1�����́A�w�W���\����ɗz�����ɔ������A��q�Q���c���ĉA�����ɓ]���܂����B�V�i���I2���������������̂́A�葁�����m���ď�����܂����B

�{�u���O�J�n�ȍ~�̖{�w�W�ł̐��т����\�ɓZ�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��4��21:30�ɕč����ێ��x�u�f�Վ��x�v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl�͂��Ȃ�傫�����̂́A���z������ƈ�ۂ��قȂ�܂��B����1���������̕��ϒl��0.5�{���Ĕ����������Ƃ͑S�̂�48����������܂���B�{�w�W�́A���܂ɑ傫������������̂́A2���1��͕��ϒl�̔������������Ȃ���ł��B���ꂪ�{�w�W�̓����ł��B

����Ɏ��Q�͂���܂��A�������肵�Ȃ��悤�ɗ\�߁B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ��ɒ��ӓ_�ł��B

����ISM�̏������������Ă���ƁA���\�シ���ɋ����������i�_�E�j��������܂����B�܂�USDJPY���������Ă��܂��B�͂��Ɏw�W���O�����ቺ���������ŁA��������������JPY������ꂽ�̂ł��B�s��ɂ͕s���������܂��Ă��܂��B���|�W�V�����́A�{�w�W�Ɍ��炸�T�d�ɁB - �w�W�ɂ��ẮA�w�W��v�����͂̌��ʁA���\���ʂ��O�ʂ�s��\�z�ɑ��Ăǂ����\����悤���A���������Ƃ͊W����܂���B

- �����āA�V�i���I�ł��B

���O1�����́A������v�����͂̌��ʁA�A������70���ƂȂ��Ă��܂��B

����1�������A������v�����͂̌��ʁA�z������75���ł��B���O1�����ƒ���1�����̕�����v����30���i�s��v��70���j�Ȃ̂ŁA�����͂���܂���B

����11�����̗z������72���ł��B�A���A���������͂̌��ʁA����11�����͒���1�����Ƃ̕�����v����75���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�63���ł��B����1�������A���Ȃ�ǂ������܂����A����1�������z���̏ꍇ�A�nj����邩�ǂ���������Ă��܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

�f�Վ��x�́A�����Ȃ�����10���O���21:30�i�~����22:30�j�ɔ��\���Ă��܂��B

�f�Վ��x�͌o����x�̈ꕔ�ŁA�o����x�ɂ͖f�Վ��x�̑��ɃT�[�r�X���x�E�������x�E�o��ړ]���x������܂��B��ʂɑ��̍��ڂƔ�ׂĖf�Վ��x���傫�����߁A�o����x�̒��Ŗf�Վ��x�����ڂ���܂��B

�{�w�W�͕s�v�c�Ȃ��ƂɁA�č��f�ՐԎ����P�퉻���Đ������قڈ��ȏ�ɁA�č��i�C���f�Վ��x�ɂ͊W�Ȃ��悤�Ɍ�����̂ɁA���܂ɔ��\�O��ɔ�r�I�傫�Ȕ���������܂��B

�Ėf�Վ��x�̑����́A������Ԏ��ƃG�l���M�[�A���Ԏ��Ƃ��A���ꂼ��ǂ��������邩�ł��B������A���͌i�C����A�G�l���M�[�A���͌������i����A�ł��B�O�҂����ƒP���ɑ�������̂ɔ�ׁA��҂͏������G�ł��B

�f�ՐԎ���3������߂錴���A���́A�V�F�[���v���ɂ���Ĉꎞ�������Ɍ������A�����ꍕ��������Ƃ��������Ă��܂����B�Ƃ��낪�A���E�I�Ȍ������i����ɂ��A�V�F�[������͍̎Z���ꂵ�č̌@���~�ɒǂ����܂�Ă��܂��B���߂̌������i��50�h���܂Ŗ߂��܂������A70�h���t�߂܂Ŗ߂��V�F�[�����䑀�Ƃ���������ƌ����Ă��܂��B

���݂̕č��i�C���D���ŏ�����A����������ȏ�A�f�Վ��x���P�ɂ͌������i�㏸���K�v�ƍl�����܂��B�܂�A�f�ՐԎ��k���͓�����ł��ˁB����Ńg�����v�����́A�ԋ��c�ŗA�o�ƑΕē����𑝂₻���Ƃ��Ă��܂��B�A���i�����Ƃ��猩���A�o�j�����Ƃ����锭���́A�ނ̎x�����ɗ��p�t�H�[�}���X�ł͂Ȃ��ł��傤���B���܈ȏ�̃y�[�X�ŕ������オ��ƁA���̎x�������������X�N���l���Ă��Ȃ��n�Y�Ȃ��ł��傤����B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�}����A���Ȃ萳�m�ɔ��\���ʂ��s��\�z�������Ă��邱�Ƃ��킩��܂��B���́A�O�ʂɑ�����������łȂ��A���x�����Ȃ萳�m�ɑ����Ă��邱�Ƃł��B

�����̗\�z�́A�i�C�Ə�������Ă����̑����Ƃ̎��ԍ��ׂ�A�傫�ȌX���𑨂��邱�Ƃ��ł��邩���m��܂���B���������A�����̒��x�Ă邱�Ƃ́A���{�Œ��ׂ邱�Ƃ�����Ǝv���܂��B

���̎w�W�́A��X�A�}�`���A�����{�Œ��ׂ���f�[�^�őΉ�����̂��s���Ȏw�W�ƌ�����ł��傤�B

����̎s��\�z��445���h���̐Ԏ��ŁA�O�����ʂ��40���h���̐Ԏ����P�ƂȂ��Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����75���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�63���ł��B�������������Ēǂ�������Ȃ�C�����܂��傤�B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������70���ƂȂ��Ă��܂��B

����1�����̗z������75���ł��B���O1�����ƒ���1�����̕�����v����30���i�s��v��70���j�Ȃ̂ŁA�����͂���܂���B

����11�����̗z������72���ł��B�����A������ƍ��̏ł́H�ł��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���O�ʂ�s��\�z�ɑ��Ăǂ����\����悤���A���������Ƃ̊W�ɕ肪����܂���B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N4��4��21:30���\

�ȉ���2017�N4��6��15:30���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

���ʂ�436���h���̐Ԏ��ŁA�s��\�z445���h���������P���܂����B�O��1������485���h������482���h���̐Ԏ��ɏC������܂����B

�A�o��26�����Ԃ�̋��z�ɉ������A�A���������������߁A�Ԏ��z�͑ΑO��9.6�����ƂȂ�܂����B

����ɂ��Ă������A���{�̍��Ɨ\�Z���̂������Ԏ��ł���ˁB

�A�o�D���̗v���́A�����ԁE�����i�̗A�o��2014�N7���ȗ��A�Y�Ɨp���ނƌ�����2015�N12���ȗ��̊z�ƂȂ��Ă��܂��B�A���́A�H�i���ߋ��ō��Ŏ��{����2015�N�ȗ��̊z�ƂȂ������̂́A�g�ѓd�b�E�����ԁE�������������č��v������܂����B

�n��ʂł́A�A�o�����p���ɑ������������E���L�V�R�ɑ������A�A�������L�V�R�ɑ������������������ɑ����������B�����A�Β��f�ՐԎ��͈ꋓ��27���������������ł��B�������������g�b�v�K�Ăł�����A�������ɋɒ[�ɂ���������ł��B���Ƃ���A3����������ł��傤�B

���ɁA2016�N10-12����GDP�m��l�����\����Ă��܂����A���̊��Ԃ̖f�Տk����GDP�������������Ƃ������������܂��B���̕��ł�2017�N1-3�����ɂ��A�f�Ղ͈������ɉe����^����̂ł��傤�B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����ɂ��Ă��A�{�w�W�ɂ��Ă͎s��\�z���قړI���ƌ����Ă����قǁA�ǂ�������܂��B�s�v�c�ł��B

�Ƃ�����A���ʂ͎s��\�z������P�A�����͉A���ł����B�A���A����1�����̏�q�Q�́A�w�W���\����10-20�b���炢�Ɍ`������A���̌�A�A�����ɓ]���܂����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂��B

- �w�W��v�����͂̌��ʁA���\���ʂ��O�ʂ�s��\�z�ɑ��Ăǂ����\����悤���A���������Ƃ͊W����܂���B

���ʂ͖f�ՐԎ��k���ʼnA���ɔ������܂����B�f���Ȕ����ł͂���܂���B

�y9. �V�i���I���z

�V�i���I�͎��̒ʂ�ł����B

- �����āA�V�i���I�ł��B

���O1�����́A������v�����͂̌��ʁA�A������70���ƂȂ��Ă��܂��B

����1�������A������v�����͂̌��ʁA�z������75���ł��B���O1�����ƒ���1�����̕�����v����30���i�s��v��70���j�Ȃ̂ŁA�����͂���܂���B

����11�����̗z������72���ł��B�A���A���������͂̌��ʁA����11�����͒���1�����Ƃ̕�����v����75���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�63���ł��B����1�������A���Ȃ�ǂ������܂����A����1�������z���̏ꍇ�A�nj����邩�ǂ���������Ă��܂��B

���O1�����E����1�����E����11�����̂�������A���ł��B

����1�����́A�w�W���\����ɗz�����ɔ������A��q�Q���c���ĉA�����ɓ]���܂����B�V�i���I2���������������̂́A�葁�����m���ď�����܂����B

�{�u���O�J�n�ȍ~�̖{�w�W�ł̐��т����\�ɓZ�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:30| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N04��03��

�č��i�C�w�W�uISM�����ƌi���w���v���\�O���USDJPY�������́i2017�N4��3��23:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

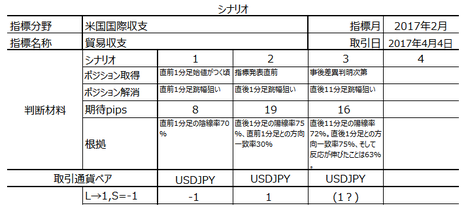

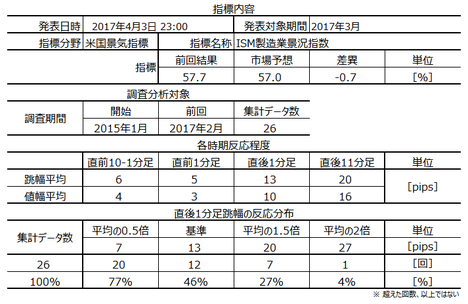

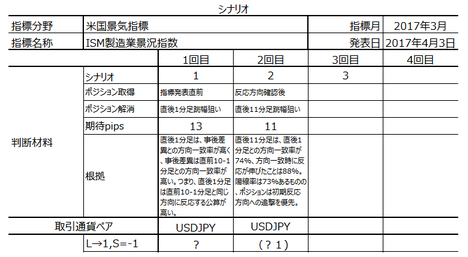

2017�N4��3��23:00�ɕč��i�C�w�W�uISM�����ƌi���w���v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�����ɁA���Ԏw�W�u���ݎx�o�i�O����j�v�����\�������̂́A�������ISM�ɔ�ׂĂقڔ������Ȃ��w�W�ł��BISM�����ɍi���ĕ��͂��s���Ă���Ώ\���ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�w���́A(1) �č���v�o�ώw�W�Ŗ����ł��������\����邱�Ɓi��1�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Đ����Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎s��\�z�́A�O��57.7��0.7�|�C���g�����57.0�Ɨ\�z����Ă��܂��B

���߂̕�����̗�������Ă݂܂��傤�B

3����FRB����N12���̗��グ����͂�3�����ōė��グ���s���Ă��܂��B3���ɍė��グ����Ƃ����́A�\�z���܂߂�1�����{����ڗ��悤�ɂȂ��Ă��܂����B���グ�́A�ݔ������ӗ~�̌��ނɌq����܂��B

2�����ɂ͑哝�̋c���������A3�����{��2018�N�\�Z������A���������̐V�哝�̗߂ɏ������܂����B�����āA3�����{�ɓ��������͍Ăэٔ������߂ŋp������A�I�o�}�P�A��֖@�Ă̋c���������a�}���s�����f�Œ��~����Ă��܂��B

�q�ϓI�Ɍ��āA����قLj��ޗ������ׂΑO�ʂ�肩�Ȃ舫������Ɨ\�z����܂��B

����ǂ��AISM�͏���Ғ����ł͂Ȃ���ƒ����ł��B

�܂��A��s�w�W�ł���3��NY�A����ƌi�C�w���́A2������18.7��2.3�|�C���g�������16.4�ɒቺ���܂����B3��Phil�A����ƌi�C�w�W���܂��A2������43.3��10.5�|�C���g���������32.8�ɒቺ���܂����B

�����Ċ����́A3���ɓ���ƉE������ƂȂ�A���{�ɂ͑傫�ȉ���������܂����B

���������A��s�w�W�������̂�������O���ቺ�́A�O�X���̃��x�����͍����Ȃ��Ă��܂��B

�܂�A�s��\�z���O�ʂ��ቺ�������݁A�O�X�ʂ�������������������ł��邱�Ƃ͑Ó����ƌ����܂��B�ł́A���\���s��\�z�Ɠ����x�̒ቺ�ƂȂ����ꍇ�A�ǂ���������ł��傤�B

���������l�ŕs����������ł́A6�����A���őO���������Ă���ŁA�O����舫�����ʂ��ł�Ζ����������܂��B���̂܂������肩�ɖ����Ă��A�����Ƃ����I���͏����h�Ɨ\�z����܂��B

����āA����̎w�W���ʂ͎s��\�z�Ɠ������ŁA�O�����ቺ���O�X������A�ł��B�����͉A���Ɨ\�z���܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����������A�S�̂ɗz�����ڗ����܂��B�����A�|�W�V�����擾�ɗL�ӂȕ�70���ȏ�ƂȂ�ƁA����11������73���ŁA���͂��̐����ɒB���Ă��܂���B

�܂��A����1�����E����11�����ɂ̓q�Q���ڗ����܂���B��q���锽�������͂̌��ʂ���́A�{�w�W�̔�����������Ɍ������₷�����Ƃ������ŗ��t�����Ă��܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����79���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�79���ł��B���̐����Ȃ�A��r�I���S���Ďw�W���\��ɔ������������ɂ߂Ă���nj����Ă��ǂ������ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����11�����̗z������73���ƂȂ��Ă��܂��B���������A����͔��������͂̌��_��D�悵�܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����́A���㍷�قƂ̕�����v����83���ł��B�����āA����1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�܂�A����1�����̕����́A���O10-1�����̕�����\���Ƒ����邱�Ƃ��ł��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��5��22:30���ɒNjL���Ă��܂��B

���ʂ�57.2�ŁA�O��57.7������������̂́A�s��\�z57.0������܂����B

����́A���Y�w����57.6�E�V�K�w����64.5�ɒቺ�������̂́A�ٗp�w����58.9�E���i�w����70.5�ɑ������Ă��܂��B�ٗp�w����2011�N6���ȗ��A���i�w����2011�N5���ȗ��̍������ƂȂ�܂����B

�܂��A�������i�ɔ����G�l���M�[���삪�D���ŁA���ꂪ�@�B���v�������グ�Đ����Ƃ̉��������Ă���A�Ƃ�������L��������܂����B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�s��\�z�͕��͎�����������肳��Ă��܂����B���͌��ʂ͂قڑÓ��������ƌ�����ł��傤�B

�V�i���I�͎��̒ʂ�ł����B

���ʂ́A����1�������z���A����11�������A���ł����B����1�����̕����A����11�����ƒ���1�����̕�����v�Ƃ��A���͂����܂����B

����1�����̗z���͕ςȓ����ł����B���\�Ɠ����ɗz���ɒ��ђ��˂��1-2�b�Ō��ɖ߂��A�܂��グ�悤�Ƃ��Ă܂�������A3-5pips�P�ʂ̓�����5-10�b���x�������悤�Ɍ����܂����B�ٗp���v�̏T�ł�����A��肪���������̃e�X�g�ł����Ă����̂ł��傤���B���\����ɔ������l�́A�F�A�����Ă��܂����ł��傤�B

�傫�ȓ����Ƃ��ẮA���\�O��ɂ͊����������A�������ቺ���n�߂��悤�Ɍ����܂����B�����哱�̓����������悤�Ɏv���܂��B

�s��\�z�͔��\�O�܂łɏ�����ɉ��肳��Ă����悤�ł��i����܂ł�57�A���O��57.2�j���A���O�̃X�g�[���[���傫���ς��قǂł͂Ȃ��čK���ł����B

���\��A2�{�ڂ�1��������͉A�����ւ̓��������m�ƂȂ�A���̌�͂��̂܂܂ǂ�ǂ��Ă����܂����B��q�̂悤�ɋ����̕�����s���Ă����悤�ł����A�����E�����E�בւ��S�ė����n�߂܂����B�s�����������Ƃ��̓���������܂���

�{�u���O���n�߂Ă���A�{�w�W�ł̎�����ʂ����\�ɓZ�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��3��23:00�ɕč��i�C�w�W�uISM�����ƌi���w���v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�����ɁA���Ԏw�W�u���ݎx�o�i�O����j�v�����\�������̂́A�������ISM�ɔ�ׂĂقڔ������Ȃ��w�W�ł��BISM�����ɍi���ĕ��͂��s���Ă���Ώ\���ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �w�W�ɂ��Ăł��B

����̎s��\�z�́A�O��57.7��0.7�|�C���g�����57.0�Ɨ\�z����Ă��܂��B��s����NY�A��EPhil�A���3�������\���ʂ�A�����̐������l������ƁA�s��\�z���O�ʂ��ቺ�������݁A�O�X�ʂ�������������������ł��邱�Ƃ͑Ó����ƌ����܂��B

�����A���\���s��\�z�Ɠ����x�̒ቺ�ƂȂ����ꍇ���l���Ă݂܂��傤�B���������l�ŕs����������ł́A�w�W��6�����A���őO���������Ă���ŁA���O����舫�����ʂ��ł�Ζ����������܂��B���̂܂܊����������肩�ɖ����Ă��A�����Ƃ����I���͏����h���Ɨ\�z����܂��B

����āA����̎w�W���ʂ͎s��\�z�Ɠ������ŁA�O�����ቺ���O�X������A�ł��B�����͉A���Ɨ\�z���Ă��܂��B - �V�i���I�͎��̒ʂ�ł��B

����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�A���ƌ����݂܂��B�A���A���O10-1�����́A���㍷�قƂ̕�����v����83���ł��B�����āA����1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�܂�A����1�����̕����́A���O10-1�����̕�����\���Ƒ����邱�Ƃ��ł��܂��B����āA���O10-1�������z���ƂȂ��Ă����Ȃ�A����͂��̎w�W���\���ׂ����|�W�V�����擾�𒆎~���܂��B - ����11�����́A����1�����Ƃ̕�����v����79���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�79���ł��B���̐����Ȃ�A��r�I���S���Ďw�W���\��ɔ������������ɂ߂Ă���nj����Ă��ǂ������ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

�{�w���́A(1) �č���v�o�ώw�W�Ŗ����ł��������\����邱�Ɓi��1�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Đ����Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎s��\�z�́A�O��57.7��0.7�|�C���g�����57.0�Ɨ\�z����Ă��܂��B

���߂̕�����̗�������Ă݂܂��傤�B

3����FRB����N12���̗��グ����͂�3�����ōė��グ���s���Ă��܂��B3���ɍė��グ����Ƃ����́A�\�z���܂߂�1�����{����ڗ��悤�ɂȂ��Ă��܂����B���グ�́A�ݔ������ӗ~�̌��ނɌq����܂��B

2�����ɂ͑哝�̋c���������A3�����{��2018�N�\�Z������A���������̐V�哝�̗߂ɏ������܂����B�����āA3�����{�ɓ��������͍Ăэٔ������߂ŋp������A�I�o�}�P�A��֖@�Ă̋c���������a�}���s�����f�Œ��~����Ă��܂��B

�q�ϓI�Ɍ��āA����قLj��ޗ������ׂΑO�ʂ�肩�Ȃ舫������Ɨ\�z����܂��B

����ǂ��AISM�͏���Ғ����ł͂Ȃ���ƒ����ł��B

�܂��A��s�w�W�ł���3��NY�A����ƌi�C�w���́A2������18.7��2.3�|�C���g�������16.4�ɒቺ���܂����B3��Phil�A����ƌi�C�w�W���܂��A2������43.3��10.5�|�C���g���������32.8�ɒቺ���܂����B

�����Ċ����́A3���ɓ���ƉE������ƂȂ�A���{�ɂ͑傫�ȉ���������܂����B

���������A��s�w�W�������̂�������O���ቺ�́A�O�X���̃��x�����͍����Ȃ��Ă��܂��B

�܂�A�s��\�z���O�ʂ��ቺ�������݁A�O�X�ʂ�������������������ł��邱�Ƃ͑Ó����ƌ����܂��B�ł́A���\���s��\�z�Ɠ����x�̒ቺ�ƂȂ����ꍇ�A�ǂ���������ł��傤�B

���������l�ŕs����������ł́A6�����A���őO���������Ă���ŁA�O����舫�����ʂ��ł�Ζ����������܂��B���̂܂������肩�ɖ����Ă��A�����Ƃ����I���͏����h�Ɨ\�z����܂��B

����āA����̎w�W���ʂ͎s��\�z�Ɠ������ŁA�O�����ቺ���O�X������A�ł��B�����͉A���Ɨ\�z���܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����������A�S�̂ɗz�����ڗ����܂��B�����A�|�W�V�����擾�ɗL�ӂȕ�70���ȏ�ƂȂ�ƁA����11������73���ŁA���͂��̐����ɒB���Ă��܂���B

�܂��A����1�����E����11�����ɂ̓q�Q���ڗ����܂���B��q���锽�������͂̌��ʂ���́A�{�w�W�̔�����������Ɍ������₷�����Ƃ������ŗ��t�����Ă��܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����79���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�79���ł��B���̐����Ȃ�A��r�I���S���Ďw�W���\��ɔ������������ɂ߂Ă���nj����Ă��ǂ������ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����11�����̗z������73���ƂȂ��Ă��܂��B���������A����͔��������͂̌��_��D�悵�܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����́A���㍷�قƂ̕�����v����83���ł��B�����āA����1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�܂�A����1�����̕����́A���O10-1�����̕�����\���Ƒ����邱�Ƃ��ł��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N4��3��23:00���\

�ȉ���2017�N4��5��22:30���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

���ʂ�57.2�ŁA�O��57.7������������̂́A�s��\�z57.0������܂����B

����́A���Y�w����57.6�E�V�K�w����64.5�ɒቺ�������̂́A�ٗp�w����58.9�E���i�w����70.5�ɑ������Ă��܂��B�ٗp�w����2011�N6���ȗ��A���i�w����2011�N5���ȗ��̍������ƂȂ�܂����B

�܂��A�������i�ɔ����G�l���M�[���삪�D���ŁA���ꂪ�@�B���v�������グ�Đ����Ƃ̉��������Ă���A�Ƃ�������L��������܂����B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- ����̎s��\�z�́A�O��57.7��0.7�|�C���g�����57.0�Ɨ\�z����Ă��܂��B��s����NY�A��EPhil�A���3�������\���ʂ�A�����̐������l������ƁA�s��\�z���O�ʂ��ቺ�������݁A�O�X�ʂ�������������������ł��邱�Ƃ͑Ó����ƌ����܂��B

�����A���\���s��\�z�Ɠ����x�̒ቺ�ƂȂ����ꍇ���l���Ă݂܂��傤�B���������l�ŕs����������ł́A�w�W��6�����A���őO���������Ă���ŁA���O����舫�����ʂ��ł�Ζ����������܂��B���̂܂܊����������肩�ɖ����Ă��A�����Ƃ����I���͏����h���Ɨ\�z����܂��B

����āA����̎w�W���ʂ͎s��\�z�Ɠ������ŁA�O�����ቺ���O�X������A�ł��B�����͉A���Ɨ\�z���Ă��܂��B

�s��\�z�͕��͎�����������肳��Ă��܂����B���͌��ʂ͂قڑÓ��������ƌ�����ł��傤�B

�y9. �V�i���I���z

�V�i���I�͎��̒ʂ�ł����B

- �V�i���I�͎��̒ʂ�ł��B

����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�A���ƌ����݂܂��B�A���A���O10-1�����́A���㍷�قƂ̕�����v����83���ł��B�����āA����1�����͎��㍷�قƂ̕�����v����75���ƂȂ��Ă��܂��B�܂�A����1�����̕����́A���O10-1�����̕�����\���Ƒ����邱�Ƃ��ł��܂��B����āA���O10-1�������z���ƂȂ��Ă����Ȃ�A����͂��̎w�W���\���ׂ����|�W�V�����擾�𒆎~���܂��B - ����11�����́A����1�����Ƃ̕�����v����79���ŁA������v���ɏI�l������1�����I�l�����L�тĂ������Ƃ�79���ł��B���̐����Ȃ�A��r�I���S���Ďw�W���\��ɔ������������ɂ߂Ă���nj����Ă��ǂ������ł��B

���ʂ́A����1�������z���A����11�������A���ł����B����1�����̕����A����11�����ƒ���1�����̕�����v�Ƃ��A���͂����܂����B

����1�����̗z���͕ςȓ����ł����B���\�Ɠ����ɗz���ɒ��ђ��˂��1-2�b�Ō��ɖ߂��A�܂��グ�悤�Ƃ��Ă܂�������A3-5pips�P�ʂ̓�����5-10�b���x�������悤�Ɍ����܂����B�ٗp���v�̏T�ł�����A��肪���������̃e�X�g�ł����Ă����̂ł��傤���B���\����ɔ������l�́A�F�A�����Ă��܂����ł��傤�B

�傫�ȓ����Ƃ��ẮA���\�O��ɂ͊����������A�������ቺ���n�߂��悤�Ɍ����܂����B�����哱�̓����������悤�Ɏv���܂��B

�s��\�z�͔��\�O�܂łɏ�����ɉ��肳��Ă����悤�ł��i����܂ł�57�A���O��57.2�j���A���O�̃X�g�[���[���傫���ς��قǂł͂Ȃ��čK���ł����B

���\��A2�{�ڂ�1��������͉A�����ւ̓��������m�ƂȂ�A���̌�͂��̂܂܂ǂ�ǂ��Ă����܂����B��q�̂悤�ɋ����̕�����s���Ă����悤�ł����A�����E�����E�בւ��S�ė����n�߂܂����B�s�����������Ƃ��̓���������܂���

�{�u���O���n�߂Ă���A�{�w�W�ł̎�����ʂ����\�ɓZ�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N03��30��

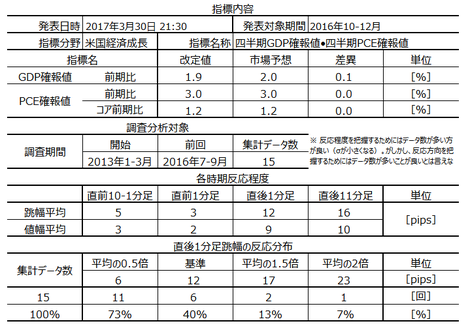

�č����Ԏw�W�uPCE�i�l����j�E�l�����v�E�����w�W�uPCE�R�A�f�t���[�^�v���\�O���USDJPY�������́i2017�N3��31��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

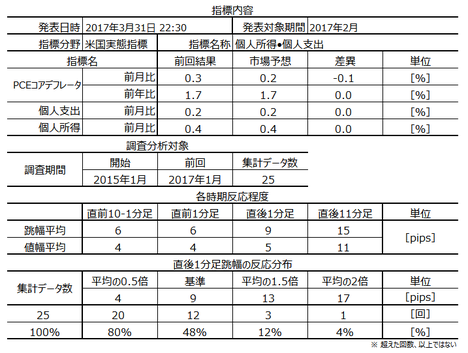

2017�N3��31��21:30�ɕč����Ԏw�W�uPCE�i�l����j�E�l�����v�ƕ����w�W�uPCE�R�A�f�t���[�^�v�����\����܂��B���\�͂������2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ړx�E�d�v�x���������ɂ͔������������w�W�ł��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�l����iPCE�j�ƌl�����͏���҂̌o�ϊ�����\�������Ԏw�W�ł����APCE�R�A�f�t���[�^�̓G�l���M�[�E�H�����������l����ŕ����������Z�o���������w�W�ł��B

�������\�����l����iPCE�j�E�l�����EPCE�R�A�f�t���[�^�ɂ����āAPCE�R�A�f�t���[�^���d������Ă��܂��B����́AFRB���d�����镨���w�W��CPI�łȂ�PCE�R�A�f�t���[�^�ƌ����Ă��邽�߂ł��B

�����w�W�ɂ�CPI���L���ł����ACPI�ɂ͏���o�C�A�X�������邽�߁APCE�R�A�f�t���[�^���d������Ă���A�Ƃ������������܂��B�܂��ACPI�͏���҂����ڎx��������p�Ɋ�Â��܂����APCE�͈�Õی��̂悤�ɏ���҂��ԐړI�Ɏx��������p���܂߂ĎZ�o����Ă��܂��B

PCE�R�A�f�t���[�^�͑O����E�O�N�䂪���\����܂����A�����Ɍ��ѕt���₷���̂͑O����ł��B

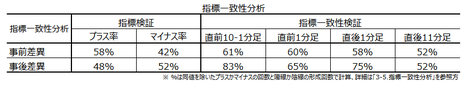

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

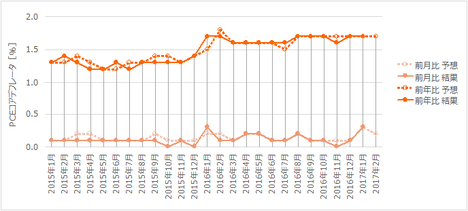

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

��ɁAPCE�R�A�f�t���[�^�ɂ��Ăł��B

�s��\�z�́A�O���䂪�O�ʂ��0.1�|�C���g�ቺ�A�O�N�䂪�O�l�A�ƂȂ��Ă��܂��B���̎s��\�z�́A����2����CPI�R�A�O����̔��\���ʂ�0.1�|�C���g�ቺ���Ă������߁A�ƍl�����܂��B

���ɁAPCE�ƌl�����ɂ��Ăł��B

�s��\�z�́A�Ƃ��ɑO�����ʂƓ��l�\�z�ƂȂ��Ă��܂��B���������A�l������t�ɏ������㍂�̕����猩���ꍇ�A2���͑O���䂪�O�ʂ���0.3�|�C���g�ቺ���Ă��܂��B�ł́A�ߋ�12��̏������㍂�O���䂪�O�����ʂɑ��A�ǂ��Ȃ��Ă������ׂĂ݂܂��傤�B

���ʁA�������㍂�O���䂪�����Ɠ��l�ɑO�ʂ����ቺ���Ă������Ƃ�7��܂����B�����āA7��̂���6��́A��������PCE�O���䂪�O������ቺ���Ă��܂��i������v��86%�j�B�B��̗�O��PCE�̓v���X�łȂ��O���Ɠ��l�ł����B

����āA�����PCE�̎s��\�z�͍����i�����\���ʂ͉��U�ꂷ��j�ƍl�����܂��B

�� �ߋ�12��̏������㍂�O���䂪�O����ቺ�������i���̌���PCE���O��PCE�Ƃ̍��j

2017�N1����0.3�A2016�N11����0.1�A2016�N8����0.3�A2016�N7����0.1�A2016�N5����0.6�A2016�N3�����l

2016�N2����0.4�A2015�N6����0.7�B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�������z����5pips�������Ƃ���4��܂��B�����Ă��̂Ƃ��A�S�Ē���1�����͗z���ƂȂ��Ă��܂��B�܂��A���O1�������A����5pips�������Ƃ���5��܂��B�����Ă��̂Ƃ��A5��̂���4��͒���1�������A���ƂȂ��Ă��܂��B�܂�A���O1�����l����5pips����Ƃ��ɂ́A����1�����Ƃ̕�����v����89���i9��̂���8��j�ɂ��Ȃ��Ă��܂��B

�������A�l���͒���1�������������Ă���m�肷��̂ŁA�\���Ƃ��Ċ��p����͓̂���ł��傤�B�ł�����A���O1�����̒l����5pips�ɒB�������Ȃ�A�nj��|�W�V����������Ďw�W���\���}����A�������̌��E�ł��B���\���O�ɂ̓|���|���ƃ`���[�g�����������Ȃ̂ŁA������Ɠ�����Ƃ������Ă܂����ǁB

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B�����āA������v���ɏI�l������1�����I�l�����������ɐL�тĂ������Ƃ�74������܂��B���̐����Ȃ�A�����������m�F���Ă���nj����Ă��ǂ��ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�|�W�V���������ɑ����́A����1�����ƒ���11�����̕�����v���ȊO�Ɍ��o���܂���B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�|�W�V���������ɑ����͌��o���܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��1��09:30���ɒNjL���Ă��܂��B

PCE�R�A�f�t���[�^�͑O���䂪0.2���㏸�Ŏs��\�z�ʂ�A�O�N�䂪1.8���㏸�Ŏs��\�z��0.1������܂����BFRB�������㏸���̖ڈ��Ƃ��Ē��ڂ��Ă���PCE�R�A�f�t���[�^�O�N��́A�ڕW��2��������葱���Ă��܂��B

2��PCE�O�����0.1�����ƁA���������ƂȂ�܂����B�s��\�z0.2������������������́A���{���s����̈�ŐŊҕt��x�点�����Ƃ��e�������A�ƃ��C�^�[�L����������Ă��܂����B���C�^�[�ł́A1-3������PCE���݉������\����������̂́A����ҐM������16�N�Ԃ�̍��������ɂ��邱�Ƃɉ����āA�J���s��̈������܂��w�i�ɒ����̏㏸�����������Ă��邱�Ƃ���A�l����̎�܂݂��ꎞ�I�ō��㐔�l������PCE�͎��������A�Ɨ\�z���Ă��܂��B

PCE�R�A�f�t���[�^�㏸�͕����㏸���͂̍��܂�ƌ��Ȃ��܂��B���ꂪ�l�����}���錴���ƍl����ƁA�������肵�܂��B

���ƒ��ڂ��ׂ��_�́A2���l�����̓���ŁA�����E���^��0.5������5�J���Ԃ�̑啝�ȐL�тƂȂ��Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

��͂�APCE����PCE�R�A�f�t���[�^�̕��������̂ł��ˁB

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���ʂ́APCE�����͒ʂ�s��\�z������������̂́A�܂����͂��ł��Ȃ�PCE�R�A�f�t���[�^���s��\�z������܂����B

�������������A��͂�PCE�R�A�f�t���[�^��PCE�̊W�����藧���Ă��܂��B

���O�ɏ������Ă����V�i���I�͎��̒ʂ�ł��B

�V�i���I1�́A���{�O��ƂȂ钼�O1������5pips�̒l���������������Ȃ������̂ŁA�w�W���\���O�̃|�W�V�����擾��f�O���܂����B

�V�i���I2�́A����1�����ƒ���11�����̕�������v�������̂́A����11�����l���͒���1�����l�������������Ȃ�܂����B���͒ʂ�ɂ͂Ȃ�Ȃ��������̂́A�m���I�Ȗ��̂��߁A���@�_���������K�v�͂���܂���B

�{�u���O�J�n�ȍ~�̖{�w�W�ł̃V�i���I����̐��т����\�Ɏ����Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N3��31��21:30�ɕč����Ԏw�W�uPCE�i�l����j�E�l�����v�ƕ����w�W�uPCE�R�A�f�t���[�^�v�����\����܂��B���\�͂������2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ړx�E�d�v�x���������ɂ͔������������w�W�ł��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �w�W�́APCE���s��\�z�������Ɨ\�z���Ă��܂��B���͂킩��܂���B

PCE�i�l����j���������㍂�̕����猩���ꍇ�A2���������㍂�O����͑O�ʂ���0.3�|�C���g�ቺ���Ă��܂��B�������㍂�O���䂪�����Ɠ��l�ɑO�ʂ����ቺ���Ă������Ƃ́A�ߋ�12��̔��\��7��܂����B�����āA7��̂���6��́A��������PCE�O���䂪�O�������ቺ���Ă��܂��i������v��86%�j�B�B��̗�O��PCE�̓v���X�łȂ��O���Ɠ��l�ł����B����āA�����̏������㍂�O����́APCE�̑O�ʂƂ̑������s�������Ă���\���������̂ł��B

�����PCE�̎s��\�z�́A�O�����ʂƓ��l�ƂȂ��Ă��܂����A�s��\�z�������ƍl���Ă��܂��B - �V�i���I�͈ȉ��̒ʂ�ł��B

����1�����̕����ɂ́A�\��������邱�Ƃ�����܂��B���[�\�N�����̌��ʁA���O1�����l����5pips����Ƃ��ɂ́A����1�����ƒ���1�����̕�����v����89���i9��̂���8��j�ɂȂ��Ă��܂��B�������A�l���͒���1�������������Ă���m�肷��̂ŁA�\���Ƃ��Ċ��p����͓̂���ł��傤�B�ł�����A���O1�����̒l����5pips�ɒB�������Ȃ�A�nj��|�W�V����������Ďw�W���\���}����A�������̌��E�ł��B���\���O�ɂ̓|���|���ƃ`���[�g�����������Ȃ̂ŁA������Ɠ�����Ƃ������Ă܂����ǁB - �܂��A����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B�����āA������v���ɏI�l������1�����I�l�����������ɐL�тĂ������Ƃ�74������܂��B

���̐����Ȃ�A�����������m�F���Ă���nj����Ă��ǂ��ł��傤�B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.�����F�w�W�̓����E�ߋ��̌X���E�֘A�w�W�̌��ʂȂǂ���A����̔��\�l�┽�������E���x�ׂĂ��܂��B

�y1. �w�W�T�v�z

�l����iPCE�j�ƌl�����͏���҂̌o�ϊ�����\�������Ԏw�W�ł����APCE�R�A�f�t���[�^�̓G�l���M�[�E�H�����������l����ŕ����������Z�o���������w�W�ł��B

�������\�����l����iPCE�j�E�l�����EPCE�R�A�f�t���[�^�ɂ����āAPCE�R�A�f�t���[�^���d������Ă��܂��B����́AFRB���d�����镨���w�W��CPI�łȂ�PCE�R�A�f�t���[�^�ƌ����Ă��邽�߂ł��B

�����w�W�ɂ�CPI���L���ł����ACPI�ɂ͏���o�C�A�X�������邽�߁APCE�R�A�f�t���[�^���d������Ă���A�Ƃ������������܂��B�܂��ACPI�͏���҂����ڎx��������p�Ɋ�Â��܂����APCE�͈�Õی��̂悤�ɏ���҂��ԐړI�Ɏx��������p���܂߂ĎZ�o����Ă��܂��B

PCE�R�A�f�t���[�^�͑O����E�O�N�䂪���\����܂����A�����Ɍ��ѕt���₷���̂͑O����ł��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

��ɁAPCE�R�A�f�t���[�^�ɂ��Ăł��B

�s��\�z�́A�O���䂪�O�ʂ��0.1�|�C���g�ቺ�A�O�N�䂪�O�l�A�ƂȂ��Ă��܂��B���̎s��\�z�́A����2����CPI�R�A�O����̔��\���ʂ�0.1�|�C���g�ቺ���Ă������߁A�ƍl�����܂��B

���ɁAPCE�ƌl�����ɂ��Ăł��B

�s��\�z�́A�Ƃ��ɑO�����ʂƓ��l�\�z�ƂȂ��Ă��܂��B���������A�l������t�ɏ������㍂�̕����猩���ꍇ�A2���͑O���䂪�O�ʂ���0.3�|�C���g�ቺ���Ă��܂��B�ł́A�ߋ�12��̏������㍂�O���䂪�O�����ʂɑ��A�ǂ��Ȃ��Ă������ׂĂ݂܂��傤�B

���ʁA�������㍂�O���䂪�����Ɠ��l�ɑO�ʂ����ቺ���Ă������Ƃ�7��܂����B�����āA7��̂���6��́A��������PCE�O���䂪�O������ቺ���Ă��܂��i������v��86%�j�B�B��̗�O��PCE�̓v���X�łȂ��O���Ɠ��l�ł����B

����āA�����PCE�̎s��\�z�͍����i�����\���ʂ͉��U�ꂷ��j�ƍl�����܂��B

�� �ߋ�12��̏������㍂�O���䂪�O����ቺ�������i���̌���PCE���O��PCE�Ƃ̍��j

2017�N1����0.3�A2016�N11����0.1�A2016�N8����0.3�A2016�N7����0.1�A2016�N5����0.6�A2016�N3�����l

2016�N2����0.4�A2015�N6����0.7�B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�������z����5pips�������Ƃ���4��܂��B�����Ă��̂Ƃ��A�S�Ē���1�����͗z���ƂȂ��Ă��܂��B�܂��A���O1�������A����5pips�������Ƃ���5��܂��B�����Ă��̂Ƃ��A5��̂���4��͒���1�������A���ƂȂ��Ă��܂��B�܂�A���O1�����l����5pips����Ƃ��ɂ́A����1�����Ƃ̕�����v����89���i9��̂���8��j�ɂ��Ȃ��Ă��܂��B

�������A�l���͒���1�������������Ă���m�肷��̂ŁA�\���Ƃ��Ċ��p����͓̂���ł��傤�B�ł�����A���O1�����̒l����5pips�ɒB�������Ȃ�A�nj��|�W�V����������Ďw�W���\���}����A�������̌��E�ł��B���\���O�ɂ̓|���|���ƃ`���[�g�����������Ȃ̂ŁA������Ɠ�����Ƃ������Ă܂����ǁB

�U. �����F�ߋ��̎w�W���\�E�s��\�z�E���������E�������x�Ƃ����̓��m�̊W�ɕ肪�Ȃ����͂��Ă��܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B�����āA������v���ɏI�l������1�����I�l�����������ɐL�тĂ������Ƃ�74������܂��B���̐����Ȃ�A�����������m�F���Ă���nj����Ă��ǂ��ł��傤�B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�|�W�V���������ɑ����́A����1�����ƒ���11�����̕�����v���ȊO�Ɍ��o���܂���B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�|�W�V���������ɑ����͌��o���܂���B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N3��31��21:30���\

�ȉ���2017�N4��1��09:30���ɒNjL���Ă��܂��B

�V. �����F�w�W���\���ʂƂ��̑O��̔����ɂ��ċL�^���Ă��܂��B

�y7. ���\���ʁz

PCE�R�A�f�t���[�^�͑O���䂪0.2���㏸�Ŏs��\�z�ʂ�A�O�N�䂪1.8���㏸�Ŏs��\�z��0.1������܂����BFRB�������㏸���̖ڈ��Ƃ��Ē��ڂ��Ă���PCE�R�A�f�t���[�^�O�N��́A�ڕW��2��������葱���Ă��܂��B

2��PCE�O�����0.1�����ƁA���������ƂȂ�܂����B�s��\�z0.2������������������́A���{���s����̈�ŐŊҕt��x�点�����Ƃ��e�������A�ƃ��C�^�[�L����������Ă��܂����B���C�^�[�ł́A1-3������PCE���݉������\����������̂́A����ҐM������16�N�Ԃ�̍��������ɂ��邱�Ƃɉ����āA�J���s��̈������܂��w�i�ɒ����̏㏸�����������Ă��邱�Ƃ���A�l����̎�܂݂��ꎞ�I�ō��㐔�l������PCE�͎��������A�Ɨ\�z���Ă��܂��B

PCE�R�A�f�t���[�^�㏸�͕����㏸���͂̍��܂�ƌ��Ȃ��܂��B���ꂪ�l�����}���錴���ƍl����ƁA�������肵�܂��B

���ƒ��ڂ��ׂ��_�́A2���l�����̓���ŁA�����E���^��0.5������5�J���Ԃ�̑啝�ȐL�тƂȂ��Ă��܂��B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

��͂�APCE����PCE�R�A�f�t���[�^�̕��������̂ł��ˁB

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. �����F�����E���͂ƌ��ʂ�Δ䂵�A����ȍ~�̒����E���͂ɔ��f���ׂ��_���Ȃ����������Ă��܂��B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- �w�W�́APCE���s��\�z�������Ɨ\�z���Ă��܂��B���͂킩��܂���B

PCE�i�l����j���������㍂�̕����猩���ꍇ�A2���������㍂�O����͑O�ʂ���0.3�|�C���g�ቺ���Ă��܂��B�������㍂�O���䂪�����Ɠ��l�ɑO�ʂ����ቺ���Ă������Ƃ́A�ߋ�12��̔��\��7��܂����B�����āA7��̂���6��́A��������PCE�O���䂪�O�������ቺ���Ă��܂��i������v��86%�j�B�B��̗�O��PCE�̓v���X�łȂ��O���Ɠ��l�ł����B����āA�����̏������㍂�O����́APCE�̑O�ʂƂ̑������s�������Ă���\���������̂ł��B

�����PCE�̎s��\�z�́A�O�����ʂƓ��l�ƂȂ��Ă��܂����A�s��\�z�������ƍl���Ă��܂��B

���ʂ́APCE�����͒ʂ�s��\�z������������̂́A�܂����͂��ł��Ȃ�PCE�R�A�f�t���[�^���s��\�z������܂����B

�������������A��͂�PCE�R�A�f�t���[�^��PCE�̊W�����藧���Ă��܂��B

�y9. �V�i���I���z

���O�ɏ������Ă����V�i���I�͎��̒ʂ�ł��B

- �V�i���I�͈ȉ��̒ʂ�ł��B

����1�����̕����ɂ́A�\��������邱�Ƃ�����܂��B���[�\�N�����̌��ʁA���O1�����l����5pips����Ƃ��ɂ́A����1�����ƒ���1�����̕�����v����89���i9��̂���8��j�ɂȂ��Ă��܂��B�������A�l���͒���1�������������Ă���m�肷��̂ŁA�\���Ƃ��Ċ��p����͓̂���ł��傤�B�ł�����A���O1�����̒l����5pips�ɒB�������Ȃ�A�nj��|�W�V����������Ďw�W���\���}����A�������̌��E�ł��B���\���O�ɂ̓|���|���ƃ`���[�g�����������Ȃ̂ŁA������Ɠ�����Ƃ������Ă܂����ǁB - �܂��A����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B�����āA������v���ɏI�l������1�����I�l�����������ɐL�тĂ������Ƃ�74������܂��B

���̐����Ȃ�A�����������m�F���Ă���nj����Ă��ǂ��ł��傤�B

�V�i���I1�́A���{�O��ƂȂ钼�O1������5pips�̒l���������������Ȃ������̂ŁA�w�W���\���O�̃|�W�V�����擾��f�O���܂����B

�V�i���I2�́A����1�����ƒ���11�����̕�������v�������̂́A����11�����l���͒���1�����l�������������Ȃ�܂����B���͒ʂ�ɂ͂Ȃ�Ȃ��������̂́A�m���I�Ȗ��̂��߁A���@�_���������K�v�͂���܂���B

�{�u���O�J�n�ȍ~�̖{�w�W�ł̃V�i���I����̐��т����\�Ɏ����Ă����܂��B

�ȏ�