2017年04月05日

米国金融政策「FOMC議事録」公表前後のUSDJPY反応分析(2017年4月6日03:00発表結果検証済)

以下、「Ⅰ.調査」「Ⅱ.分析」を事前投稿し、「Ⅲ.結果」「Ⅳ.検証」を事後投稿しています。ブログの日付は事前投稿日となっています。事後投稿の日時は「Ⅲ.結果」のタイトル行付近に記載しています。

2017年4月6日03:00に米国金融政策「FOMC議事録」が公表されます。今回公表される議事録は2017年3月15-16日の開催されたFOMC分です。

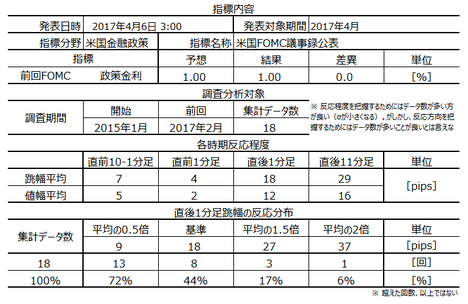

本指標の要点は下表に整理しておきました。

意外に反応は小さいのです。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

でも、起きれる・起きていられるでしょうか。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

今回のFOMC議事録公表では、年内利上げ回数(次の利上げは何月か)と、FRBバランスシート縮小と、に関心が集まるでしょう。

利上げ回数に関心が集まるのは当然ですが、バランスシート縮小というのは何でしょう。

以前は、FRBも現在の日銀やECBと同様に、低金利・債券購入の緩和政策を採っていました。その結果、FRBは、当時購入した債券(国債を含む)を大量に保有しています。もし、この債券をFRBが放出したら、市場に従来よりも多くの債券が出回ることになるため金利が下がると思っていたら、それは違います。逆に、金利は上がる可能性が高いのです。

ここが、ちょっとわかりにくいリツクですよね。

以下、細かな説明が面倒なので、債券=全部国債に統一して話を進めます。

実は現在、既に償還期限を迎えた国債と同じ額だけ、FRBは国債を再購入しています。FRBが国債買い入れを既に止めているというのは、「新規の買い入れを止めている」ということです。だから今もFRBの国債保有残高は、以前の量的緩和時に買いまくっていたときのままです。

FRBバランスシート縮小とは、この国債も含めた債券保有残高を減らす、ということです。

FRBが償還期限を迎えた国債への再投資を止めると、当然、FRBの国債保有残高が減ります。これを「FRBには将来の国債購入余地が増えた」と解釈すると、国債売却先の安心度が増して金利が上がる可能性があるのです。本質は量的緩和縮小の一貫と捉えるべき政策なのです。

いっぺん聞けばロジックはわかるにせよ、それにしても何て妙な理屈なんだと思いませんか。

さて、FRBがこうした償還期限を迎えた国債への再投資を止めて、バランスシート縮小を開始したと仮定します。一旦、始めてしまえば、FOMC毎に次回の再投資を止める金額次第で、金利を左右できます。ここがFRBにとって非常に魅力的な政策なのです。

同時に、先述の通り将来の国債購入余地が増やせるので、将来の政策余地を増やすことにも繋がります。

もし、米債金利が上がって日本がそのままならば、自然に考えるとドル高になります。

がしかし、もう騙されません。

前に、FRBが量的緩和の縮小を開始する(テーパリング)、と最初に発表したときのことです。「いつやるとか」とか「どうやるとか」とかでなく、「やる」という意思を示しただけで、USDJPYが10円ぐらい円高に動いたのです。2013年5月のことでした。

当時、あ痛たたたたっ、と言った人は多かったハズです。

一旦、始めてしまえばFRBにとって魅力的で、我々だってルールが理解できるにせよ、最初はちょっと訳がわからない警戒をしておく必要がある話でした。

なお、いつもの通り、正確な話は他所を当たってください。「バーナンキ」「テーパリング」で検索すると、当時の正確な情報が調べられるでしょう。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの18回分のデータに基づいています。

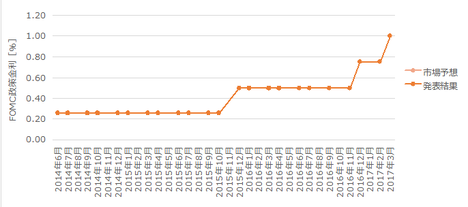

前回FOMCでは、市場予想通りに政策金利を0.50%から0.75%に変更しました。これまでの政策金利を下図に示します。

この利上げについて、FOMCは声明を出しています。

ざっくり、その声明の要点は次の通りです。正確な話は他を当たってもらえると助かります。

まず結論。

FOMCは、フェデラルファンド(FF)金利誘導目標水準を0.75%~1%に引き上げることを決定した。

その根拠となる現状認識と見通し。

この決定は、労働市場環境とインフレの現状・見通しを踏まえて行った。そして(この決定をしても)、金融政策の姿勢が引き続き緩和的なため、労働市場環境を更に強化することと、インフレが2%に安定的に回帰すること、は現状の見通しのままだろう。

FOMCが2月会合以降に入手した情報は、米労働市場が引き続き強化され、米経済成長が引き続き緩やかに拡大したことを示していた。雇用の伸びは依然として堅調、失業率はこの数カ月間にほとんど変わっていなかった。家計支出は引き続き緩やかに増加し、設備投資は幾分堅調さが表れた。インフレはこの数四半期、長期目標の2%に近づいた。

但し、コアインフレはほとんど変化なく、依然として2%を若干下回っている。市場ベースのインフレ調整分の指標は依然低く、長期インフレ期待の指標はほとんど変わっていない。

よって、雇用の最大化と物価安定の促進を目指すためには、現時点における金融政策の緩やかな調整によって、経済が緩やかに拡大し、労働市場の環境はさらに強固になり、インフレは中期的に2%付近で安定する、と予想される。インフレ指標と国際経済・金融情勢については引き続き注視していく。

そして、今後の方針と見通し。

FOMCは、FF金利誘導目標水準の今後の調整時期と規模を判断するために、雇用最大化と2%物価目標に関する経済情勢を、実績と見通しから評価する。その評価は、労働市場環境に関する指標、インフレ圧力やインフレ期待の指標、金融、国際的な情勢の解釈を含む幅広い情報、を考慮して行う。

現状のインフレ進展と見通しは、予測に上下幅を持たせて行う。経済情勢は緩やかな利上げを正当化する形で進展すると予測するものの、FF金利誘導目標水準は長期的に予測されている水準を、一定の期間下回るだろう。実際のFF金利誘導目標水準の先行きはデータが示す経済見通しに追従させるからだ。

FF金利誘導以外の政策について。

FOMCは、各種保有証券の償還資金を再投資している現在の政策を維持する。この政策は、FF金利誘導目標水準の正常化が十分に進むまで行う見通しである。この相当額の長期証券保有を継続する政策は、金融市場の緩和状態の維持を支えるはずだ。

あとは、利上げに誰が賛成して誰が反対したのか、という話です。反対者は1名でした。

こうした文書の解釈は非常に難しいですよね。

要するに、経済が緩やかに成長することを邪魔しないため、利上げを慎重に行う。データに基づいて少し遅れて利上げを行い、利上げ以外の政策(バランスシート縮小)は金利が目標に近づいてからにする、という訳です。最後の一文は最近よく話題に挙がるバランスシート縮小を拙速に行って、金融引き締めを加速するつもりがない、というのだから、慌てて株を売る必要がない、という訳ですね。

ところで、FRBが目標とする金利は何%なのでしょう。

すぐに金利を上げない、すぐにバランスシート縮小を行わない、が議事録公表で追認されたら、USDJPYがどちらに動くか、です。

利上げが遠のく以上はUSDが売られ、引き締め施策が遅れる以上はUSDが買われます。だから、どっちに動くかがわかりません。

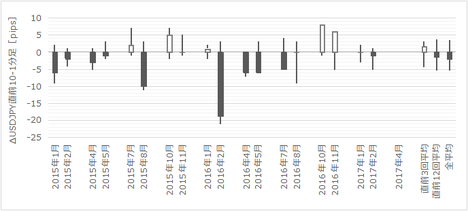

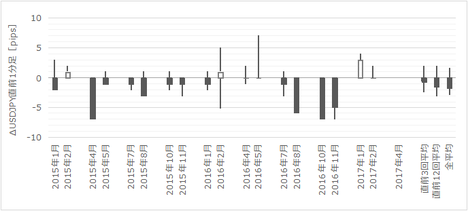

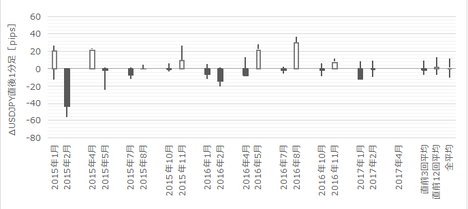

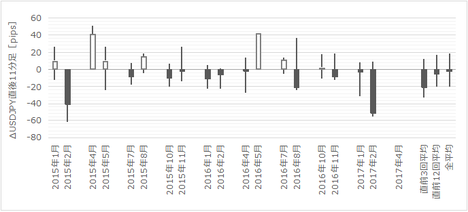

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

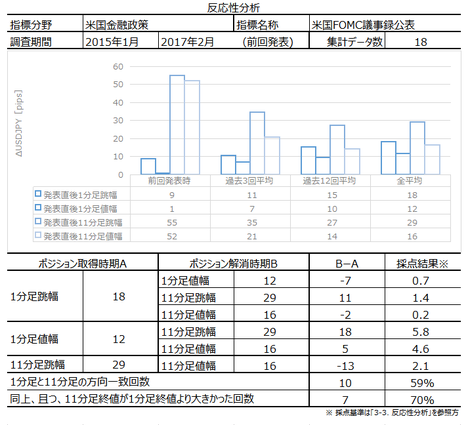

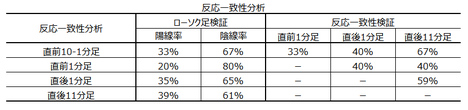

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が59%、方向一致時に終値が直後1分足終値を超えて伸びていたことが70%です。方向一致率が低くて追撃ができません。

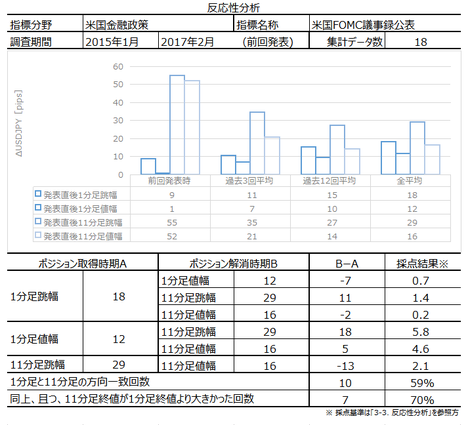

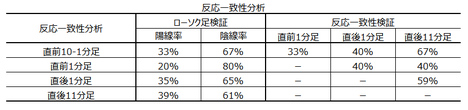

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が80%高いほか、目立った傾向が見受けられません。

利上げが行われた2015年12月・2016年12月のFOMC議事録は、それぞれ翌月に公表されています。

利上げ直後のFOMC議事録公表時の反応は、直後1分足・直後11分足ともに陰線です。

巻頭の箇条書きを参照ください。

以下は2017年3月6日19:00頃に追記しています。

寝てました。リアルタイムでチャートを見ていないので、以下推測を交えます。

公表直後に陽線側に跳ねたものの、すぐに陰線側に反転(直後1分足終値)、その後もう一度上値をトライするものの失敗して、朝までUSDが売られたようです。

USD売りはEURUSDでも確認できたので、結果は公表内容への失望・陰線です。

失望の内容は、大きく2つあったと思われます。

ひとつは利上げを急ぐ・増やすヒントがなかったこと、もうひとつはFRBバランスシート縮小を年内に始める議論があったことです。一部報道で、6月利上げのヒントがあったいう趣旨の見出しを確認したものの、当会ではまだ確認できていません。

それと気になる点は、公表直後に陽線側に跳ねていることと、一旦下がってからもう一度、上値をトライしようとしていることです。

リアルタイムでチャートを見ていなかったので、最初の跳ねは「決め打ち」があったのかも知れません。がしかし、公表後3本目の1分足で安値を付けてから、10本目に高値を付ける動きがわかりません。

この項は、もう少し調べてから追記・改訂するかも知れません。

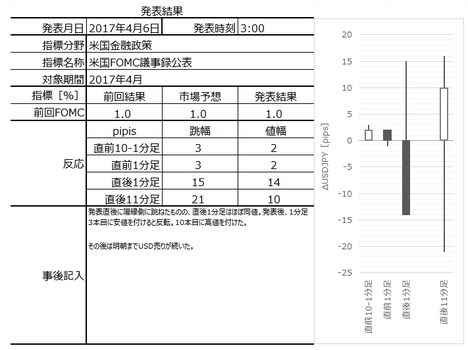

本指標発表結果及び反応は次の通りでした。

起きられなかったので、取引できませんでした。

事前調査分析内容は、

「すぐに金利を上げない、すぐにバランスシート縮小を行わない、が議事録公表で追認されたら、USDJPYがどちらに動くか、です。利上げが遠のく以上はUSDが売られ、引き締め施策が遅れる以上はUSDが買われます。だから、どっちに動くかがわかりません。」

でした。

「わからない」が結論です。

結果は「利上げを急がず、バランスシート縮小を急ぐ」と受け取られたので、陰線に反応したものと推察されます。

この項は、議事録を見てから追記・改訂するかも知れません。

シナリオは、直前1分足の陰線しか用意していませんでした。直前1分足は陰線となりました。

追撃が難しいという点は、その通りだったようです。

シナリオには問題ありません。

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年4月6日03:00に米国金融政策「FOMC議事録」が公表されます。今回公表される議事録は2017年3月15-16日の開催されたFOMC分です。

本指標の要点は下表に整理しておきました。

意外に反応は小さいのです。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 注意すべき点は、過去の反応平均が小さい割に、値がぴょんぴょん動くことがあるので、ポジションを取るのが難しいことがあります。

- 公表内容は、次回利上げ時期のヒントがなく、FRBのバランスシート縮小についてはまだ先の話となるでしょう。次回利上げが慎重に行われることが嫌われる点はUSD売り、バランスシート縮小が先延ばしになることはUSD買い、です。

どちらに反応するかはわかりません。 - シナリオは次の通りです。

(1) 直前1分足は売りです。根拠は反応一致性分析で陰線率が80%と高いことです。

(2) 直後1分足も売りです。根拠は、2015年12月と2016年12月の利上げ時FOMC議事録が公表されたとき、ともに陰線だったからです。

でも、起きれる・起きていられるでしょうか。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

Ⅰ.調査

【1. 指標概要】

今回のFOMC議事録公表では、年内利上げ回数(次の利上げは何月か)と、FRBバランスシート縮小と、に関心が集まるでしょう。

利上げ回数に関心が集まるのは当然ですが、バランスシート縮小というのは何でしょう。

以前は、FRBも現在の日銀やECBと同様に、低金利・債券購入の緩和政策を採っていました。その結果、FRBは、当時購入した債券(国債を含む)を大量に保有しています。もし、この債券をFRBが放出したら、市場に従来よりも多くの債券が出回ることになるため金利が下がると思っていたら、それは違います。逆に、金利は上がる可能性が高いのです。

ここが、ちょっとわかりにくいリツクですよね。

以下、細かな説明が面倒なので、債券=全部国債に統一して話を進めます。

実は現在、既に償還期限を迎えた国債と同じ額だけ、FRBは国債を再購入しています。FRBが国債買い入れを既に止めているというのは、「新規の買い入れを止めている」ということです。だから今もFRBの国債保有残高は、以前の量的緩和時に買いまくっていたときのままです。

FRBバランスシート縮小とは、この国債も含めた債券保有残高を減らす、ということです。

FRBが償還期限を迎えた国債への再投資を止めると、当然、FRBの国債保有残高が減ります。これを「FRBには将来の国債購入余地が増えた」と解釈すると、国債売却先の安心度が増して金利が上がる可能性があるのです。本質は量的緩和縮小の一貫と捉えるべき政策なのです。

いっぺん聞けばロジックはわかるにせよ、それにしても何て妙な理屈なんだと思いませんか。

さて、FRBがこうした償還期限を迎えた国債への再投資を止めて、バランスシート縮小を開始したと仮定します。一旦、始めてしまえば、FOMC毎に次回の再投資を止める金額次第で、金利を左右できます。ここがFRBにとって非常に魅力的な政策なのです。

同時に、先述の通り将来の国債購入余地が増やせるので、将来の政策余地を増やすことにも繋がります。

もし、米債金利が上がって日本がそのままならば、自然に考えるとドル高になります。

がしかし、もう騙されません。

前に、FRBが量的緩和の縮小を開始する(テーパリング)、と最初に発表したときのことです。「いつやるとか」とか「どうやるとか」とかでなく、「やる」という意思を示しただけで、USDJPYが10円ぐらい円高に動いたのです。2013年5月のことでした。

当時、あ痛たたたたっ、と言った人は多かったハズです。

一旦、始めてしまえばFRBにとって魅力的で、我々だってルールが理解できるにせよ、最初はちょっと訳がわからない警戒をしておく必要がある話でした。

なお、いつもの通り、正確な話は他所を当たってください。「バーナンキ」「テーパリング」で検索すると、当時の正確な情報が調べられるでしょう。

【2. 既出情報】

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの18回分のデータに基づいています。

(2-1. 過去情報)

前回FOMCでは、市場予想通りに政策金利を0.50%から0.75%に変更しました。これまでの政策金利を下図に示します。

この利上げについて、FOMCは声明を出しています。

ざっくり、その声明の要点は次の通りです。正確な話は他を当たってもらえると助かります。

ーーー$€¥ーーー

まず結論。

FOMCは、フェデラルファンド(FF)金利誘導目標水準を0.75%~1%に引き上げることを決定した。

その根拠となる現状認識と見通し。

この決定は、労働市場環境とインフレの現状・見通しを踏まえて行った。そして(この決定をしても)、金融政策の姿勢が引き続き緩和的なため、労働市場環境を更に強化することと、インフレが2%に安定的に回帰すること、は現状の見通しのままだろう。

FOMCが2月会合以降に入手した情報は、米労働市場が引き続き強化され、米経済成長が引き続き緩やかに拡大したことを示していた。雇用の伸びは依然として堅調、失業率はこの数カ月間にほとんど変わっていなかった。家計支出は引き続き緩やかに増加し、設備投資は幾分堅調さが表れた。インフレはこの数四半期、長期目標の2%に近づいた。

但し、コアインフレはほとんど変化なく、依然として2%を若干下回っている。市場ベースのインフレ調整分の指標は依然低く、長期インフレ期待の指標はほとんど変わっていない。

よって、雇用の最大化と物価安定の促進を目指すためには、現時点における金融政策の緩やかな調整によって、経済が緩やかに拡大し、労働市場の環境はさらに強固になり、インフレは中期的に2%付近で安定する、と予想される。インフレ指標と国際経済・金融情勢については引き続き注視していく。

そして、今後の方針と見通し。

FOMCは、FF金利誘導目標水準の今後の調整時期と規模を判断するために、雇用最大化と2%物価目標に関する経済情勢を、実績と見通しから評価する。その評価は、労働市場環境に関する指標、インフレ圧力やインフレ期待の指標、金融、国際的な情勢の解釈を含む幅広い情報、を考慮して行う。

現状のインフレ進展と見通しは、予測に上下幅を持たせて行う。経済情勢は緩やかな利上げを正当化する形で進展すると予測するものの、FF金利誘導目標水準は長期的に予測されている水準を、一定の期間下回るだろう。実際のFF金利誘導目標水準の先行きはデータが示す経済見通しに追従させるからだ。

FF金利誘導以外の政策について。

FOMCは、各種保有証券の償還資金を再投資している現在の政策を維持する。この政策は、FF金利誘導目標水準の正常化が十分に進むまで行う見通しである。この相当額の長期証券保有を継続する政策は、金融市場の緩和状態の維持を支えるはずだ。

あとは、利上げに誰が賛成して誰が反対したのか、という話です。反対者は1名でした。

ーーー$€¥ーーー

こうした文書の解釈は非常に難しいですよね。

要するに、経済が緩やかに成長することを邪魔しないため、利上げを慎重に行う。データに基づいて少し遅れて利上げを行い、利上げ以外の政策(バランスシート縮小)は金利が目標に近づいてからにする、という訳です。最後の一文は最近よく話題に挙がるバランスシート縮小を拙速に行って、金融引き締めを加速するつもりがない、というのだから、慌てて株を売る必要がない、という訳ですね。

ところで、FRBが目標とする金利は何%なのでしょう。

すぐに金利を上げない、すぐにバランスシート縮小を行わない、が議事録公表で追認されたら、USDJPYがどちらに動くか、です。

利上げが遠のく以上はUSDが売られ、引き締め施策が遅れる以上はUSDが買われます。だから、どっちに動くかがわかりません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

Ⅱ. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が59%、方向一致時に終値が直後1分足終値を超えて伸びていたことが70%です。方向一致率が低くて追撃ができません。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が80%高いほか、目立った傾向が見受けられません。

【5. 指標一致性分析】

利上げが行われた2015年12月・2016年12月のFOMC議事録は、それぞれ翌月に公表されています。

利上げ直後のFOMC議事録公表時の反応は、直後1分足・直後11分足ともに陰線です。

【6. シナリオ作成】

巻頭の箇条書きを参照ください。

以上

2017年4月6日03:00発表

以下は2017年3月6日19:00頃に追記しています。

Ⅲ. 結果

【7. 発表結果】

寝てました。リアルタイムでチャートを見ていないので、以下推測を交えます。

公表直後に陽線側に跳ねたものの、すぐに陰線側に反転(直後1分足終値)、その後もう一度上値をトライするものの失敗して、朝までUSDが売られたようです。

USD売りはEURUSDでも確認できたので、結果は公表内容への失望・陰線です。

失望の内容は、大きく2つあったと思われます。

ひとつは利上げを急ぐ・増やすヒントがなかったこと、もうひとつはFRBバランスシート縮小を年内に始める議論があったことです。一部報道で、6月利上げのヒントがあったいう趣旨の見出しを確認したものの、当会ではまだ確認できていません。

それと気になる点は、公表直後に陽線側に跳ねていることと、一旦下がってからもう一度、上値をトライしようとしていることです。

リアルタイムでチャートを見ていなかったので、最初の跳ねは「決め打ち」があったのかも知れません。がしかし、公表後3本目の1分足で安値を付けてから、10本目に高値を付ける動きがわかりません。

この項は、もう少し調べてから追記・改訂するかも知れません。

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

起きられなかったので、取引できませんでした。

【8. 調査分析検証】

事前調査分析内容は、

「すぐに金利を上げない、すぐにバランスシート縮小を行わない、が議事録公表で追認されたら、USDJPYがどちらに動くか、です。利上げが遠のく以上はUSDが売られ、引き締め施策が遅れる以上はUSDが買われます。だから、どっちに動くかがわかりません。」

でした。

「わからない」が結論です。

結果は「利上げを急がず、バランスシート縮小を急ぐ」と受け取られたので、陰線に反応したものと推察されます。

この項は、議事録を見てから追記・改訂するかも知れません。

【9. シナリオ検証】

シナリオは、直前1分足の陰線しか用意していませんでした。直前1分足は陰線となりました。

追撃が難しいという点は、その通りだったようです。

シナリオには問題ありません。

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6131455

この記事へのトラックバック