2017年03月25日

4-2. 米国経済指標DB

2017年3月25日、4-2-2〜4-2-5項を更新

米国指標ではUSDJPYで取引を行っています。ところが、USDとの取引は、EURの方がJPYより約1.5倍も大きいので、日米二国間だけでなく、本当は日米欧3国間の分析をやるべきです。できませんけど。

国際決済銀行(BIS)のHPでは、2016年4月の1日平均の通貨取引額が公表されています。その順位(比率)は、1位USD(88%)、2位EUR(31%)、3位JPY(22%)、4位GBP(13%)、5位AUD(7%)、となっています。ちなみに、中国元は8位で4%です。原典は金額で公表されていますが、10億ドル単位で4桁の数字はピンと来ないので、%を求めて転記しました。

USD取引量の圧倒的な多さと中国元の意外な少なさ、に驚きます。

【4-2-1. USDの特徴】

USDの特徴は、国際決済に占めるUSD決済が90%近く占めることで生じます。

米国の経済規模は名目GDPで世界全体の約20%です。世界全体の20%の規模の国でCPIが1%上がると、世界の消費者物価が平均値で0.2%上がると考えても良いのでしょうか(わかりません)。でも、間違っていたとしても偶然なのか、ちょうど、そう考えて良いぐらいの為替変化(現在USDJPY=115の0.2%は約20pips)がCPIが動くと観察できます。

そう考えると、経済規模が小さな国や対外債務の多い国にとって、米金利よりも米景気の方が発表指標が多くて大変な関心事になっても良いような気がします。

【4-2-2. 現状チャート】

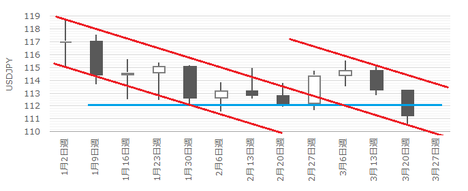

直近のUSDJPYの週足チャートを示します。

手元に参照できるチャートがあれば、先に4時間足をご覧ください。3月22日06:00から3月25日朝の終値に亘り、110.5-111.5円間のレンジとなっています。上図週足チャートが目安となるのは、このレンジをブレイクした場合です。

上図週足チャートでは、先週引いたレジスタンスが青線(112円付近)です。そして、新たに今週引いた平行線が赤線です。赤線は、3月27日週に高値113.6円付近・安値110円付近となっています。

よって、現在の週足チャートは、次週にレンジブレイクしたときの行先の目安を示しています。

【4-2-3. 現状テクニカル】

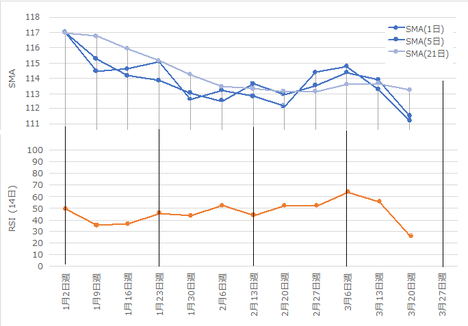

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。RSI(14日)は、過去14本の日足における陽線率を表しています。

SMAは、先週5日線が21日線を下抜けし、上から21日線・5日線・1日線となりました。下降トレンド配置の完成です。そして、年明けから2月20週の下降トレンド期間を見てください。1日線が21日線に3回タッチして跳ね返され、4回目に上抜けに成功しています。

RSI(14日)は、先週一気に25.7%まで下がりました。売られ過ぎとなっているので、次週前半はいくらか戻しがあるでしょう。一方、もしRSIが20%を下抜けたら、その日は売り追撃のサインです。

テクニカル指標は、SMAが下降トレンドへの移行完了を示し、RSIが次の戻り(一時的上昇)を示唆しています。但し、RSIはあと少し下降が続くと、下降加速を示唆しています。

【4-2-4. 現状ファンダメンタル】

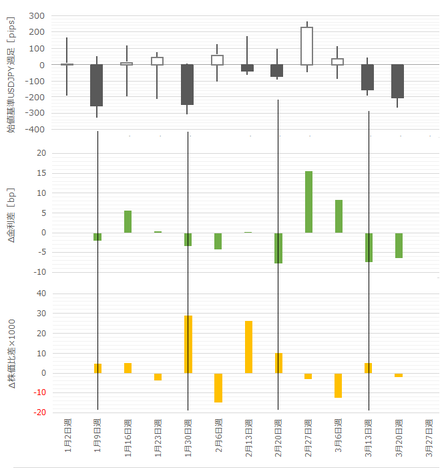

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

年明けから、陽線・陰線が3週続いたことはまだありません。また、2週続けて値幅が100pipsとなったのは、今回が初めてです。USDJPYに限らず円クロスは、陰線での変化が大きかった翌週には上下に迷いが出やすい、というジンクスがあります。どちらに動くにせよ、追いかけはほどほどにした方が良いでしょう。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから週足と11週のうち10週で方向一致しています。先週も一致していました。Δ株価比差も、11週のうち9週が不一致となっています。

先週は、米株価急落が話題に挙がりました。Δ株価比差が週足と方向一致しています(年明けから方向一致は2回目)。ただ、Δ金利差が大きく週足と同方向に低下しているので、株価急落が支配的なUSDJPY下降ではないようです。

今は、Δ株価比差の動きが気になるものの、USDJPYの動きを決めているのはやはりΔ金利差のようです。よって、次週の動きは、

- Δ株価比差がこのまま下がっても、Δ金利差さえ持ち直せばUSDJPYは上向く可能性がある

- 逆に、Δ金利差があまり動かずに、Δ株価比差がこのまま為替の動きと同方向のまま続くと、USDJPYの下降継続となる可能性が高い

と予想されます。

なお、USDJPY自体の売買志向よりも、Δ金利差・Δ株価比差の動向がUSDJPYの動向を示唆する状況では、為替のテクニカル指標に騙しや遅れが多くなりがちです。ご注意を。

【4-2-5. 今週以降の注目点】

先週に引き続き、今後の動きについて様子見の週です。

次週は、GDP確報値とPCEの発表があります。いずれも、もともと反応が小さい指標ですから、経済指標の結果を契機にトレンドが変わることはないでしょう。

そもそも、先週の株価急落原因については諸説あって、よくわかっていません。「よくわかっていない」ことを解説した記事として、ブルームバーグのコラムが参考になります。よろしければご参照ください。

【4-2-6. 指標分析一覧】

A. 政策決定指標

A1. 金融政策

2017年の政策金利利上げは3回が予定されています。3月利上げの次は6月か9月を有力視する解説が多いようです。

(1) FOMC政策金利(2017年3月16日発表結果検証済)

(2) FOMC議事録 (2017年2月23日公表結果検証済)

A2. 財政政策

米国GDPに対し公共投資が与える影響は、日本の場合に比して小さなものです(絶対額でなく比率で考察)。従って、政府予算の配分が変わることは経済的な直接効果よりも、関連法規改正などで予算配分が増えた分野への政府支援が強まる間接効果となります(日本の場合は直接効果が大きい)。にも関わらず、そうした政策変更は、JPYに対してよりもUSDに対して大きく影響が現れがちな点が不思議です。

(1) 月次財政収支

A3. 景気指標

最近は全体的に非常に良い結果が続いています。今後見通しが「良くなる」「悪くなる」の景況感アンケートだけでなく、在庫や受注や出荷も加味した指標でも前月比プラスに留まらずに、前月の前月比プラスを上回る前月比改善が続き過ぎています。3月分データが発表されてやっと少し、プラスが減った指標も出てきたものの、実態が良くならなければいずれ景況感は失速します。

A31. 総合

ISMとCBの2月、UM速報3月のいずれも改善が進んでいます。

(1) ISM非製造業・総合景況指数(2017年3月4日発表予定、事前分析済)

(2) CB消費者信頼感(2017年3月28日発表結果検証済)

(3) ミシガン大学消費者信頼感指数速報値/確報値(2017年2月11日発表結果検証済)

A32. 製造業

最も反応が大きい指標はISMです。ISMへの相関が強いと言われるのがPhil連銀景気指数で、Phil連銀景気指数への相関が強いと言われるのがNY連銀景気指数です。

直近は非常に好調な数字が続いています。がしかし、実態指標の製造業2月の結果は改善したものの僅かで、物価指標のPPI・PPIコアの2月分データは伸びが1月分より鈍化しています。

(1) ISM製造業景況感指数(2017年3月2日発表結果検証済)

(2) Phil連銀製造業景気指数(2017年2月16日発表結果検証済)

(3) NY連銀製造業景気指数(2017年2月15日発表結果検証済)

A4. 物価指標

FRBが注目しているというPCEコアデフレータが最重要だと思われます。物価は、材料→生産→消費へと下流に波及すると考えられるため、(4)→(1)へと影響が進む、と考えられます。

2月分データでは、輸入物価指数・PPI・CPIのいずれも伸びが鈍化していました。

(1) PCEコアデフレータ(2017年3月31日発表結果検証済)

(2) 消費者物価指数(CPI)

(3) 生産者物価指数(PPI)(2017年2月14日発表結果検証済)

(4) 輸入物価指数(2017年2月10日発表結果検証済)

A5. 雇用指標

景気を表すのは新規雇用者数と失業率で、これらについては既にFRB幹部も満足しています。だから、最近は景気を後押しする平均時給の伸びが注目されています。

(1) 雇用統計(2017年3月10日発表予定、事前分析済)

(2) ADP民間雇用者数(2017年3月8日発表結果検証済)

(3) 前週新規失業保険申請件数

B. 経済情勢指標

B1. 経済成長

財政収支・国際収支の赤字が続いていても、主要先進国において米国経済は最も好調です。そういう実態を踏まえると、素人にも現状の景気の良し悪しを最もわかりやすく表しているのがGDPなのでしょう。

(1) 四半期GDP速報値(2017年1月27日発表結果検証済)

(2) 四半期GDP改定値(2017年2月28日発表結果検証済)

(3) 四半期GDP確定値(2017年3月30日発表結果検証済)

B2. 国際収支

最近の傾向は毎月400億ドルの貿易赤字が続いています。毎月400億ドルという大きさは、年間で日本の国家予算並みということですよね。米国の経済規模というのは本当にすごいのですね。本指標は、貿易赤字が多少増えようが減ろうが、発表直後の反応方向に関係なく、そして反応が比較的大きい傾向があること、です。少し変な指標です。

貿易赤字縮小が米政権の政治課題に挙がっており、USDJPYへの影響が直接・間接的に大きくなるでしょう。

(1) 貿易収支(2017年3月7日発表結果検証済)

B3. 実態指標

「消費」や「住宅」が景気に関わるというのはわかるような気がします。がしかし、米国で「製造」が経済に与える影響は為替を動かすほど大きいのか、どうもピンとこないまま調査や分析を怠っていました。「住宅」は、もともとあまり反応しません。

やはり基本は、米国GDPの70%を占めるというPCEです。

B31. 消費

(1) 四半期PCE速報値(2017年1月27日発表結果検証済)

(2) 四半期PCE改定値(2017年2月28日発表結果検証済)

(3) 四半期PCE確定値(2017年3月30日発表結果検証済)

(4) 個人支出(PCE)・個人所得(2017年3月31日発表結果検証済)

(5) 小売売上高

B32. 住宅

FX会社HPなどでは注目度や重要度が高く評価されている指標もあります。が、反応は小さな指標ばかりです。但し、素直な反応をしがちです。

(1) 中古住宅販売件数(2017年3月22日発表結果検証済)

(2) 新築住宅販売件数(2017年3月23日発表結果検証済)

(3) 建設支出(2017年3月2日発表予定、事前分析済)

B33. 製造

米国経済に対し製造業の好不調が与える影響は小さい、と捉えています。雇用指標や景気指標に影響すると考えているので記録を取って見ていますが、反応は大したことありません。

(1) 鉱工業生産・設備稼働率(2017年3月17日発表結果検証済)

(2) 耐久財受注(2017年3月24日発表結果検証済)

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ーーー以下は広告ですーーー

FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利ですよ。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

外為ジャパン新規会員獲得プロモーション

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

外為ジャパン新規会員獲得プロモーション

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6090814

この記事へのトラックバック