�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

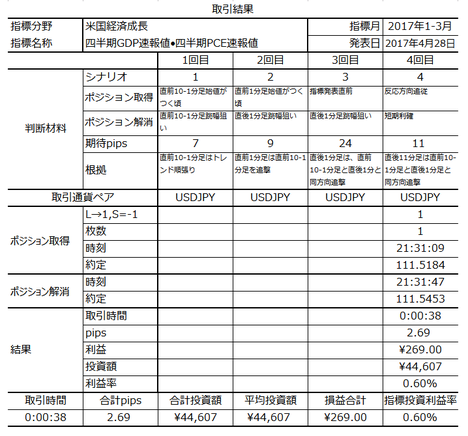

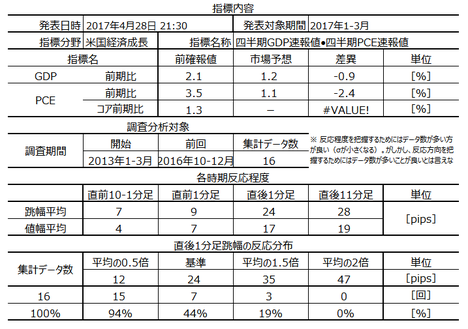

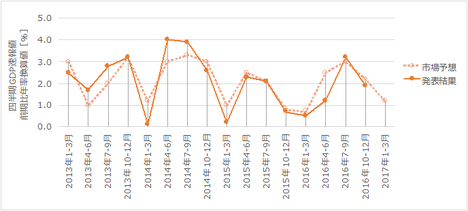

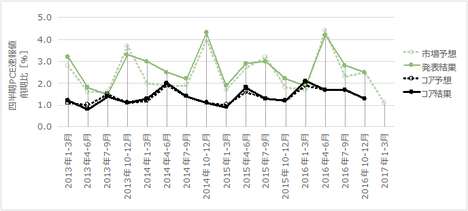

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N05��12��

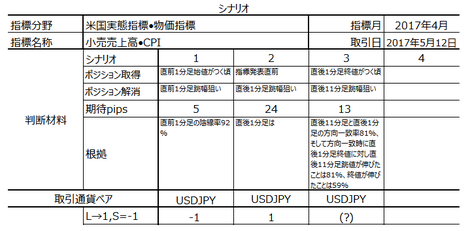

�č����Ԏw�W�u�������㍂�v�E�����w�W�uCPI�v���\�O���USDJPY�������́i2017�N5��12��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��12��21:30�ɕč����Ԏw�W�u�������㍂�i�O����E�������Ԏ��O����j�v�E�����w�W�uCPI�i�O����E�O�N��j�v�u�R�ACPI�i�O����E�O�N��j�v�����\����܂��B���\�͂������2017�N4�����̏W�v���ʂł��B

�{�w�W�̗v�_�����\�ɐ������Ă����܂��B

��\�ɂ����āA�ߋ��̕��ϓI�Ȕ������x�Ɣ������z�́A�������㍂�ł̒l��p���Ă��܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�č��l�����GDP�̖�70�����߂Ă��܂��B�č��͐��E��̏���卑�ł���A���̕č��̌i�C�̗ǔۂ�c�������ŏ������㍂��CPI�͏d�v������Ă��܂��B

�������㍂�́A�č������Ȍo�ϕ��͋ǁiBEA�j���A�����E�T�[�r�X�Ɠ���5,000�Ђ̌��Ԃ̔��㍂���W�v���Ė�����2�T�ɑO�����\���܂��B

�ϋv���Ɣ�ϋv���Ƃɑ�ʂ���A���Ɏ����Ԕ̔��E�����i�̔�d���傫���Ƃ�������������܂��B���̂��߁A�l����̓������m�F�����Ŏ����Ԕ̔����������w�W�l���������\����܂��B���ڕʂł́A�����Ԃ�d�C���i�A���ݎ��ށA�K�\�����X�^���h�A���������X�Ȃǂ̑O����Ǝ��z�\���܂��B

���ʂ́A�č������Ȍo�ϕ��͋�(BEA)�ɂ��GDP�T�Z�̎�����A�ĘJ���ȘJ�����v�ǂɂ�鐶�Y�ҕ����w���iPPI�j�̃f�[�^�ɂ����p����Ă��܂��B

�����Ƃ̊W�́A�������ԑO���䁄�O����A�ł��B

CPI�i����ҕ����w���j�́A����҂��w�����郂�m��T�[�r�X�Ȃǂ̉��i���w���������w�W�ł��B�Ώۂ́A�S��87�s�s�ɏZ�ވ�ʏ���Ґ���(�S�l����80��)���w������u���i�v�Ɓu�T�[�r�X�v�ƂȂ��Ă��܂��B�R�ACPI�Ƃ����̂́A���i�ϓ��̑傫���G�l���M�[�ƐH�i���������w���ł��B

FRB�́u�O�N��2���v�̕����㏸��ڕW�Ƃ��Ă��܂��B��ȕ����w�W�ɂ͗A�������w���EPPI�i���Y�ҕ����w���j�ECPI�i����ҕ����w���j���������܂����ACPI�͂����̒��ōŏd�v�w�W�Ƃ���Ă��܂��B�����́ACPI���Ⴗ����w���ӗ~���h�����邽�߂ɗ��������s���\��������A��������Η��グ���s���\��������܂��B

�����������ɔg�y�i�A�������w����PPI��CPI�j�Ƃ����b�ɂ����āA�A�e�ɂȂ�͓̂�����PPI��CPI�����������ɂȂ�m���������A�Ƃ����_�ł��B2015�N1�����i��2�����\�j����2017�N2�����܂łŁAPPI�̏㏸/���~��CPI�̂���ƈ�v�������Ƃ�74���ł��B�ڍׂ������������Q�Ɗ肢�܂��B

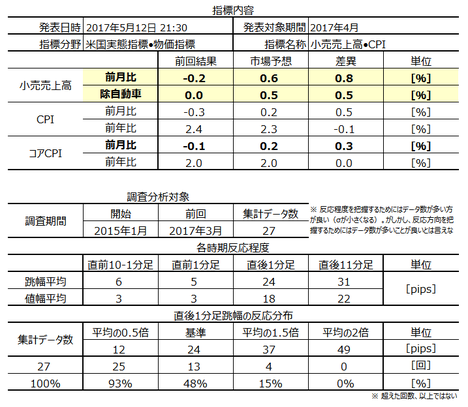

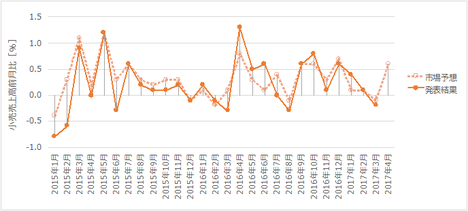

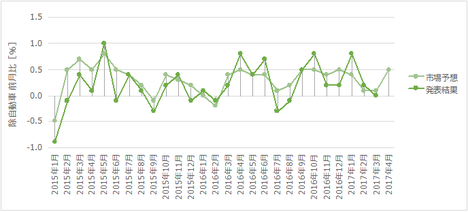

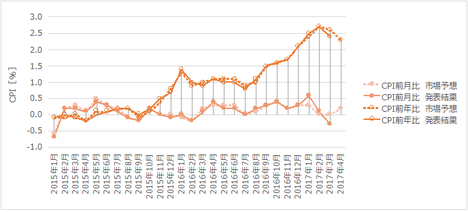

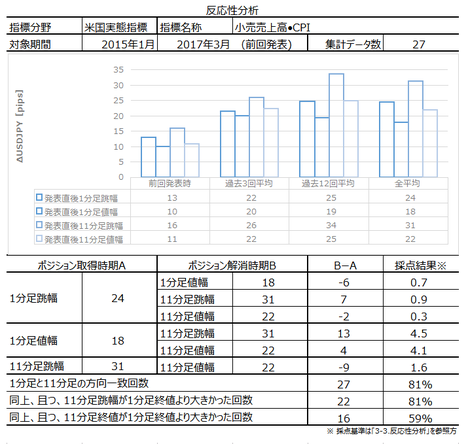

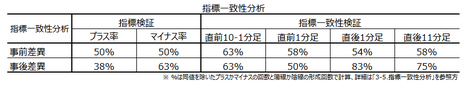

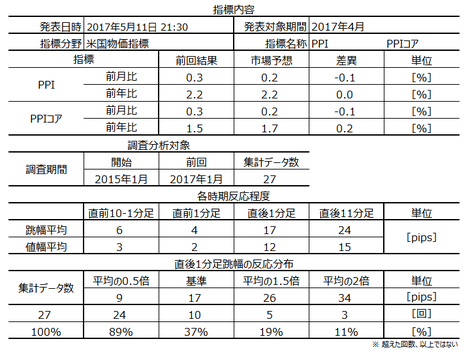

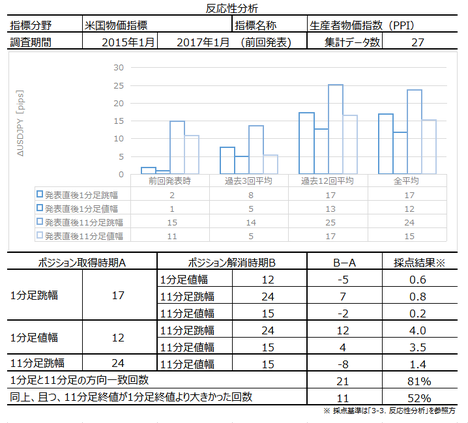

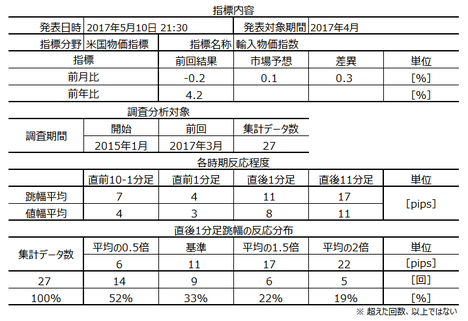

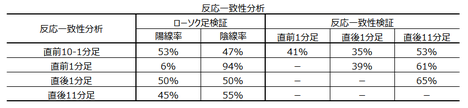

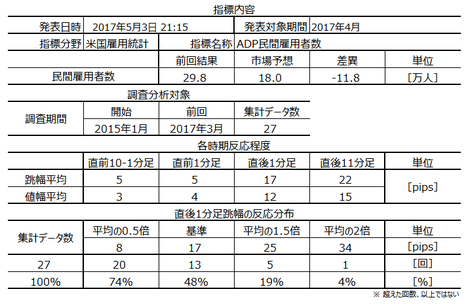

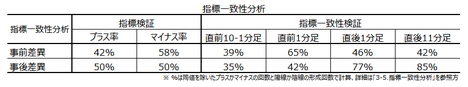

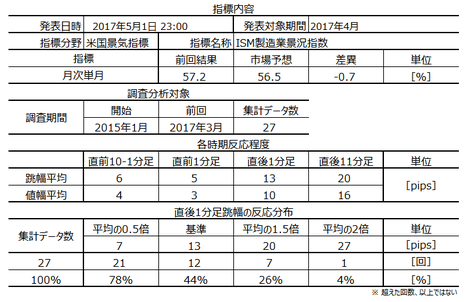

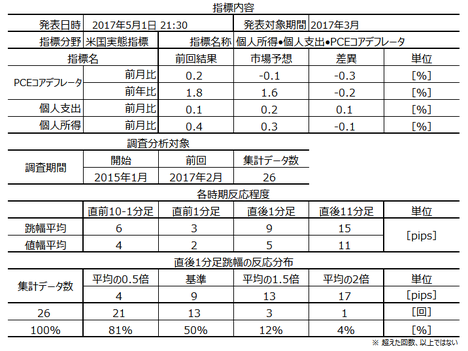

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̏������㍂���\���̃f�[�^�Ɋ�Â��Ă��܂��B

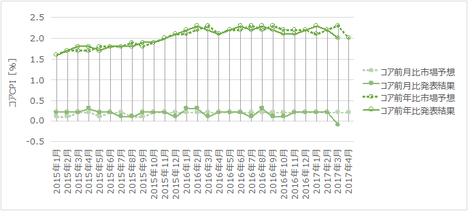

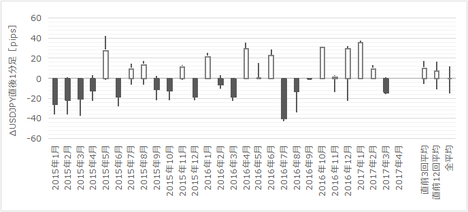

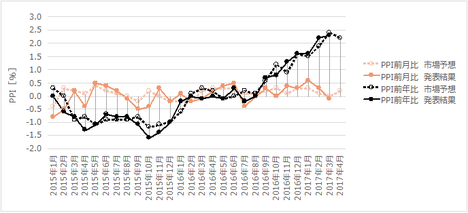

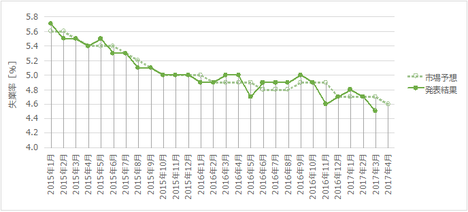

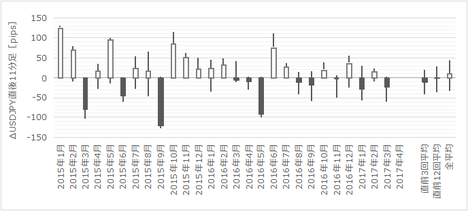

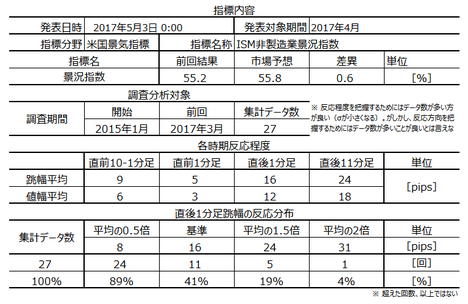

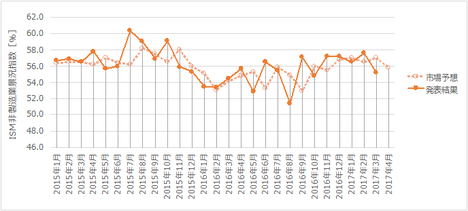

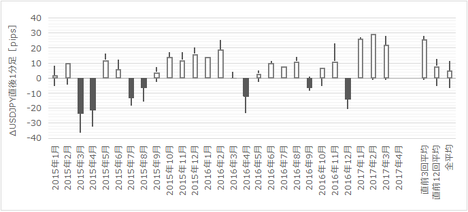

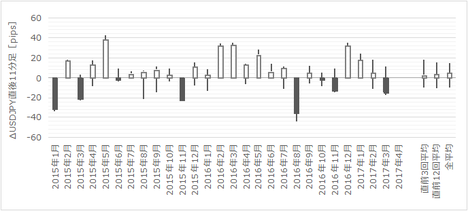

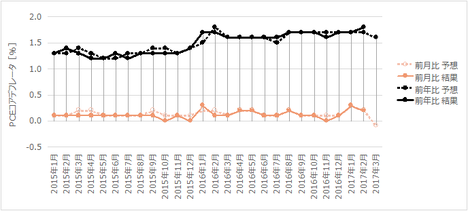

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

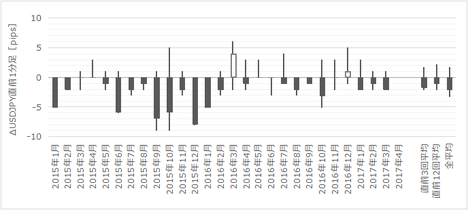

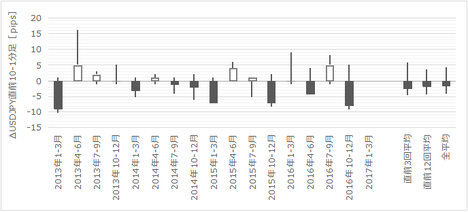

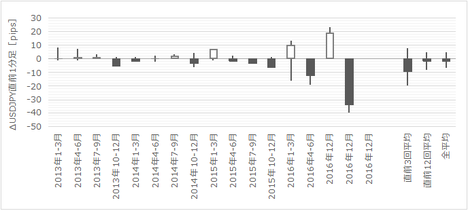

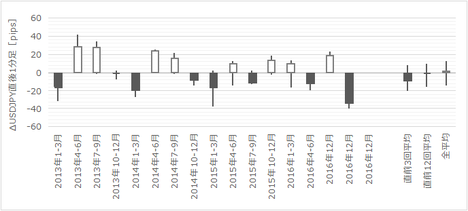

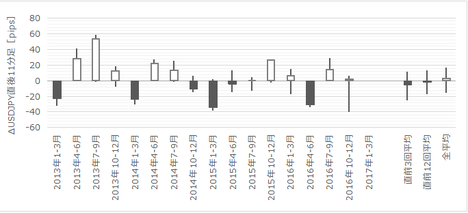

�}�͏ォ�珇�Ɂu�������㍂�O����v�u�������㍂�������ԑO����v�uCPI�v�u�R�ACPI�v�ł��B

2015�N1�����i���N2�����\�j�ȍ~�A�������㍂��CPI�̔��\���d�Ȃ������Ƃ�4��܂��B

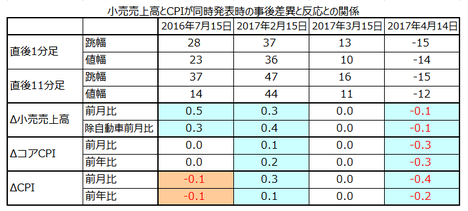

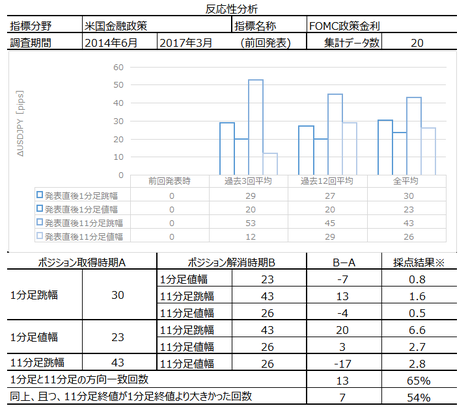

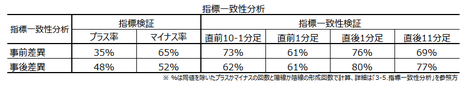

���\�ɁA����4��̔����Ǝw�W���ʂ�Z�߂Ă����܂��B�����̒P�ʂ�pips�ł��B�����āA�w�W���ʂ́A�Ⴆ�u���������㍂�O����v�����㍷�فi�����\���ʁ[�s��\�z�j�������Ă��܂��B

�\����́A�قڑS�Ă̍��ڂő����X�������ʂ��Ă��邱�Ƃ��킩��܂��B�͂��ȍ���������A�������㍂�̕���CPI�E�R�ACPI�������������ɂ��Ă̑��ւ������ƌ����܂��B

����āA�ȉ��̐����́A���ɒf��Ȃ����菬�����㍂���\���̃f�[�^��p���čs���܂��B

CPI�͓������\PPI�Ƃ̑��ւ��������Ƃ��킩���Ă��܂��B�����āA����PPI�͑O�ʁE�s��\�z������܂����B����āA����͎s��\�z������̂ł͂Ȃ��ł��傤���B

���ɁA�������㍂��CPI�Ƃ́A�Ȃ����O�ʂƔ��\���ʂ̍��̕�������v����X��������܂��i�{���A�K����������ƕ������A������K�R�͂Ȃ��悤�Ɏv���܂����j�B�܂��A���N��4���̓C�[�X�^�[�x�ɂɂ��A�x���������Ƃ��A�����̏������㍂�ɗL���ɓ����܂��B

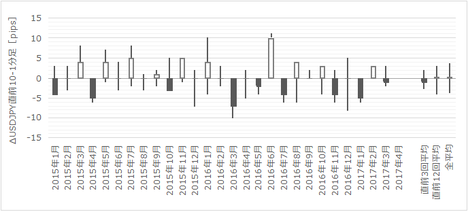

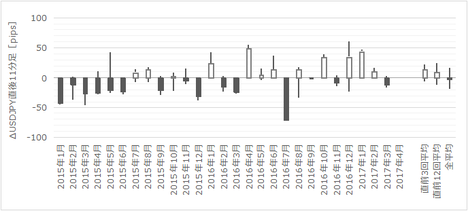

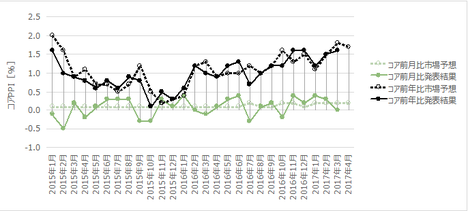

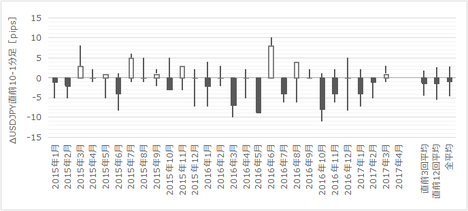

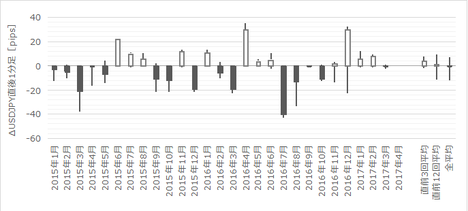

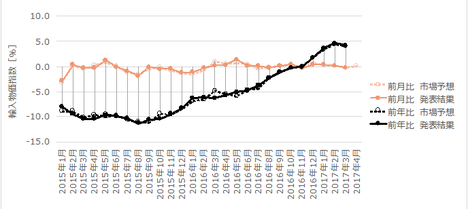

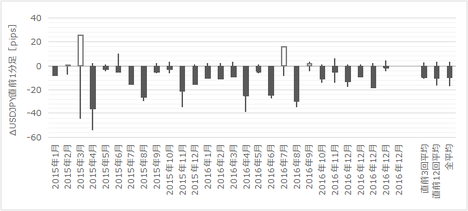

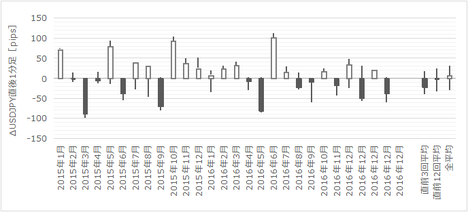

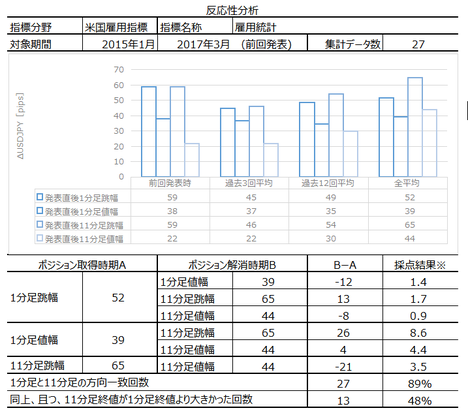

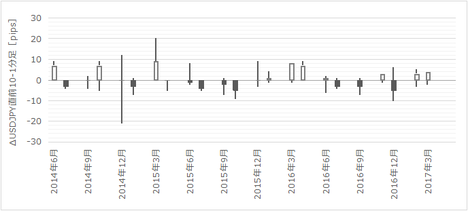

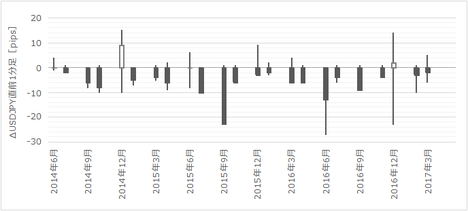

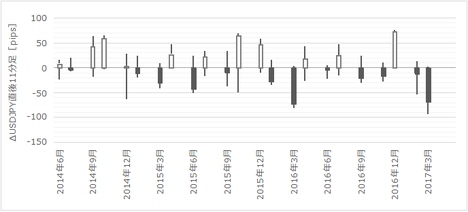

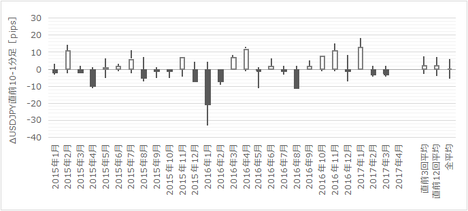

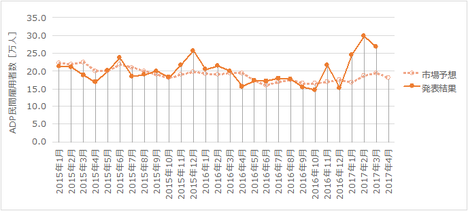

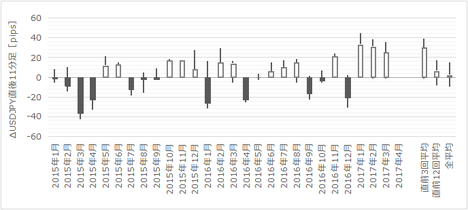

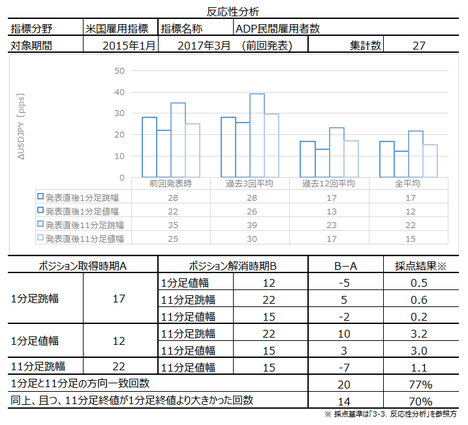

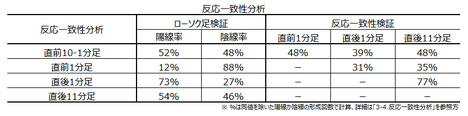

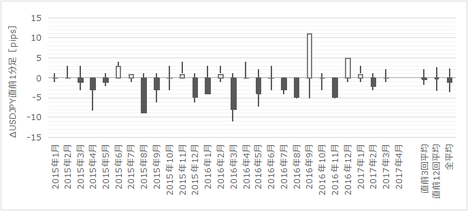

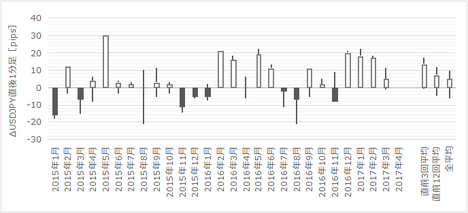

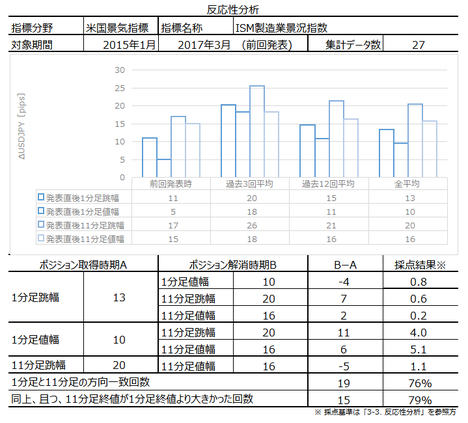

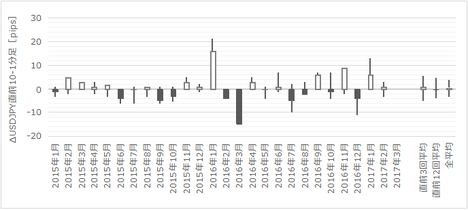

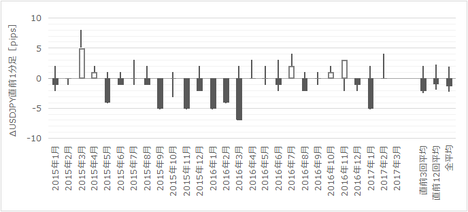

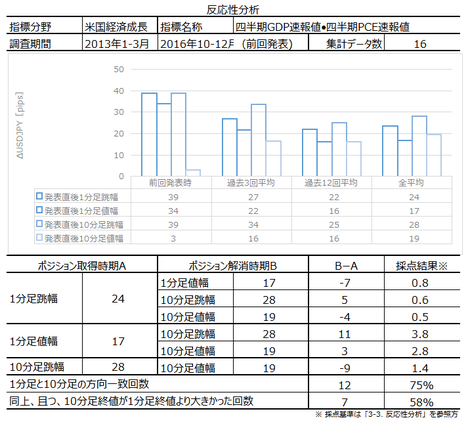

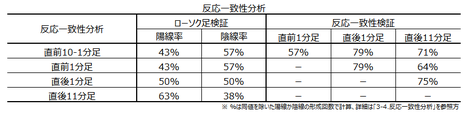

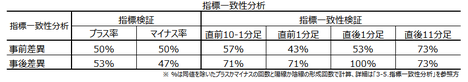

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

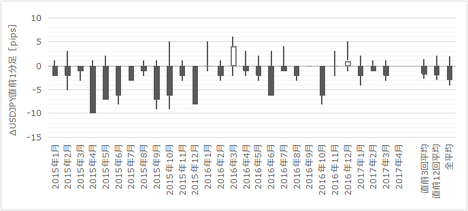

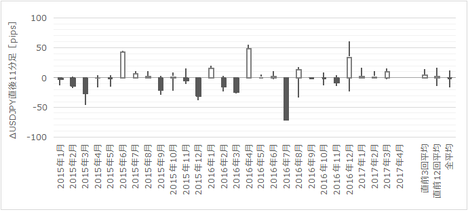

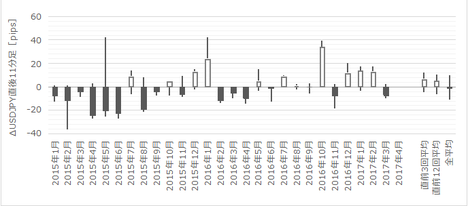

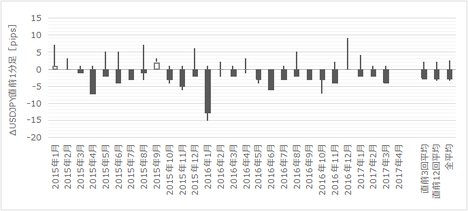

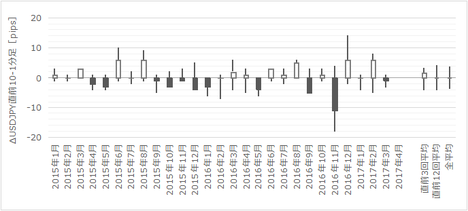

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����81���A������v���ɒ��l������1�����I�l���Ĕ������L�тĂ������Ƃ�81���A�I�l���m���ׂĔ�����L�тĂ������Ƃ�59���ł��B�nj��͒Z���Ԃ̕����ǂ������ł��B

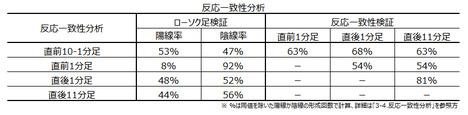

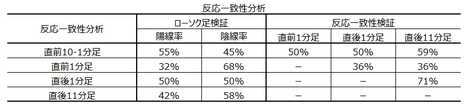

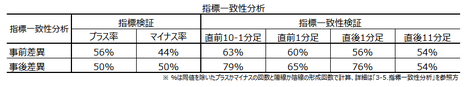

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������92���ƂȂ��Ă��܂��B�A���A�ߋ����ςł͒�����5pips�E�l����3pips�����Ȃ��̂ŁA�^�C�~���O���Ȃ��悤�ɋC��t���܂��傤�B

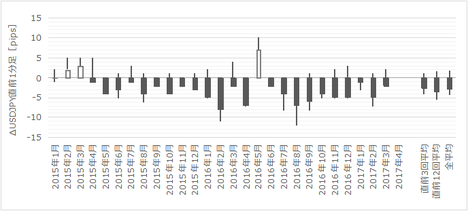

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O���ق͒��O10-1�����Ƃ̕�����v����63���ƂȂ��Ă��܂��B���O10-1�����̕����́A�s��\�z�ƑO�ʂ̍��ɂ��e�����Ă���悤�Ɍ����܂��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����e83���E75���ƍ����A�f���ɔ�������w�W���Ɗm�F�ł��܂����B

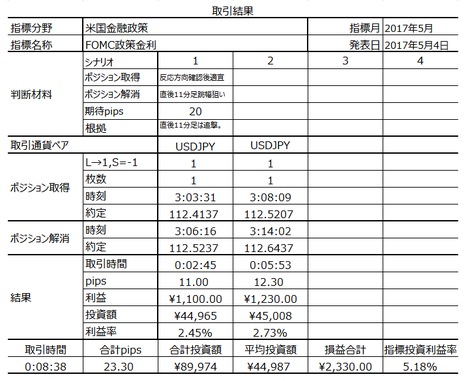

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

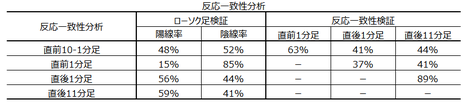

�ȉ���2017�N5��12��23:45���ɒNjL���Ă��܂��B

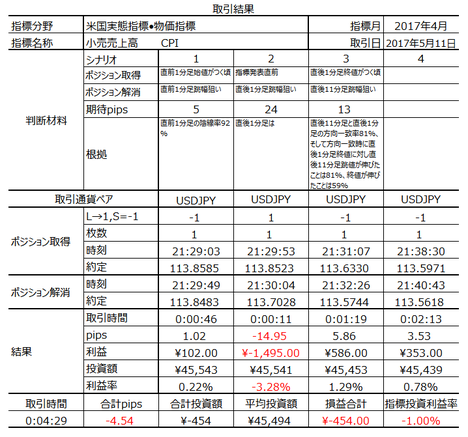

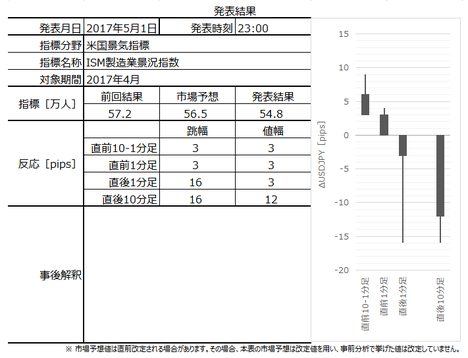

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑S�̓I�Ɏs��\�z�������A�����͉A���ł����B

������ʂ͎��̒ʂ�ł����B

�O�ʂɑ��s��\�z����������A�ƕ��͂��ׂ��Ƃ�����A���̎s��\�z������Ɨ\�z���A����1�����ł̎�������ƂȂ�܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�������㍂�ECPI�E�R�ACPI�Ƃ��Ɏv�����قlj��P���ꂸ�A���̌��ʁA�قڑS�Ă̍��ڂŎs��\�z�������܂����B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

���\���ׂ�������1�����ł̎�������ƂȂ����̂́A���͂���������Ƃ������ł��B

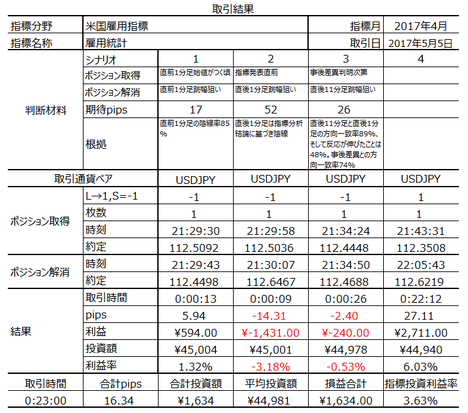

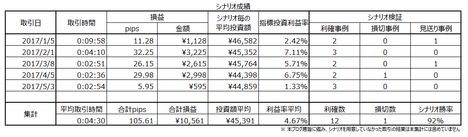

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��12��21:30�ɕč����Ԏw�W�u�������㍂�i�O����E�������Ԏ��O����j�v�E�����w�W�uCPI�i�O����E�O�N��j�v�u�R�ACPI�i�O����E�O�N��j�v�����\����܂��B���\�͂������2017�N4�����̏W�v���ʂł��B

�{�w�W�̗v�_�����\�ɐ������Ă����܂��B

��\�ɂ����āA�ߋ��̕��ϓI�Ȕ������x�Ɣ������z�́A�������㍂�ł̒l��p���Ă��܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

�������㍂�̎w�W��v�����͂̌��ʁA���O���ق͒��O10-1�����Ƃ̕�����v����63���ƂȂ��Ă��܂��B���O10-1�����̕����́A�s��\�z�ƑO�ʂ̍��ɂ��e�����Ă���悤�Ɍ����܂��B�܂��A���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����e83���E75���ƍ����A�f���ɔ�������w�W���ƌ����܂��B - �w�W�ɂ��Ă͎��̒ʂ�ł��B

CPI�͓������\PPI�Ƃ̑��ւ��������Ƃ��킩���Ă��܂��B�����āA����PPI�͑O�ʁE�s��\�z������܂����B����āA����͎s��\�z������̂ł͂Ȃ��ł��傤���B

���ɁA�������㍂��CPI�Ƃ́A�Ȃ����O�ʂƔ��\���ʂ̍��̕�������v����X��������܂��B�܂��A���N��4���̓C�[�X�^�[�x�ɂɂ��A�x���������Ƃ��A�����̏������㍂�ɗL���ɓ����܂��B - �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������92���ƂȂ��Ă��܂��B�A���A�ߋ����ςł͒�����5pips�E�l����3pips�����Ȃ��̂ŁA�^�C�~���O���Ȃ��悤�ɋC��t���܂��傤�B

(2) ����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�z���ƌ����݂܂��B

(3) ����11�����́A����1�����Ƃ̕�����v����81���A������v���ɒ��l������1�����I�l���Ĕ������L�тĂ������Ƃ�81���A�I�l���m���ׂĔ�����L�тĂ������Ƃ�59���ł��B�nj��͒Z���Ԃ̕����ǂ������ł��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�č��l�����GDP�̖�70�����߂Ă��܂��B�č��͐��E��̏���卑�ł���A���̕č��̌i�C�̗ǔۂ�c�������ŏ������㍂��CPI�͏d�v������Ă��܂��B

�������㍂�́A�č������Ȍo�ϕ��͋ǁiBEA�j���A�����E�T�[�r�X�Ɠ���5,000�Ђ̌��Ԃ̔��㍂���W�v���Ė�����2�T�ɑO�����\���܂��B

�ϋv���Ɣ�ϋv���Ƃɑ�ʂ���A���Ɏ����Ԕ̔��E�����i�̔�d���傫���Ƃ�������������܂��B���̂��߁A�l����̓������m�F�����Ŏ����Ԕ̔����������w�W�l���������\����܂��B���ڕʂł́A�����Ԃ�d�C���i�A���ݎ��ށA�K�\�����X�^���h�A���������X�Ȃǂ̑O����Ǝ��z�\���܂��B

���ʂ́A�č������Ȍo�ϕ��͋�(BEA)�ɂ��GDP�T�Z�̎�����A�ĘJ���ȘJ�����v�ǂɂ�鐶�Y�ҕ����w���iPPI�j�̃f�[�^�ɂ����p����Ă��܂��B

�����Ƃ̊W�́A�������ԑO���䁄�O����A�ł��B

CPI�i����ҕ����w���j�́A����҂��w�����郂�m��T�[�r�X�Ȃǂ̉��i���w���������w�W�ł��B�Ώۂ́A�S��87�s�s�ɏZ�ވ�ʏ���Ґ���(�S�l����80��)���w������u���i�v�Ɓu�T�[�r�X�v�ƂȂ��Ă��܂��B�R�ACPI�Ƃ����̂́A���i�ϓ��̑傫���G�l���M�[�ƐH�i���������w���ł��B

FRB�́u�O�N��2���v�̕����㏸��ڕW�Ƃ��Ă��܂��B��ȕ����w�W�ɂ͗A�������w���EPPI�i���Y�ҕ����w���j�ECPI�i����ҕ����w���j���������܂����ACPI�͂����̒��ōŏd�v�w�W�Ƃ���Ă��܂��B�����́ACPI���Ⴗ����w���ӗ~���h�����邽�߂ɗ��������s���\��������A��������Η��グ���s���\��������܂��B

�����������ɔg�y�i�A�������w����PPI��CPI�j�Ƃ����b�ɂ����āA�A�e�ɂȂ�͓̂�����PPI��CPI�����������ɂȂ�m���������A�Ƃ����_�ł��B2015�N1�����i��2�����\�j����2017�N2�����܂łŁAPPI�̏㏸/���~��CPI�̂���ƈ�v�������Ƃ�74���ł��B�ڍׂ������������Q�Ɗ肢�܂��B

�y2. ���o����z

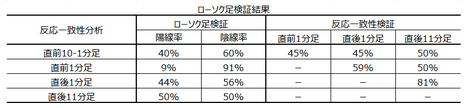

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̏������㍂���\���̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�}�͏ォ�珇�Ɂu�������㍂�O����v�u�������㍂�������ԑO����v�uCPI�v�u�R�ACPI�v�ł��B

2015�N1�����i���N2�����\�j�ȍ~�A�������㍂��CPI�̔��\���d�Ȃ������Ƃ�4��܂��B

���\�ɁA����4��̔����Ǝw�W���ʂ�Z�߂Ă����܂��B�����̒P�ʂ�pips�ł��B�����āA�w�W���ʂ́A�Ⴆ�u���������㍂�O����v�����㍷�فi�����\���ʁ[�s��\�z�j�������Ă��܂��B

�\����́A�قڑS�Ă̍��ڂő����X�������ʂ��Ă��邱�Ƃ��킩��܂��B�͂��ȍ���������A�������㍂�̕���CPI�E�R�ACPI�������������ɂ��Ă̑��ւ������ƌ����܂��B

����āA�ȉ��̐����́A���ɒf��Ȃ����菬�����㍂���\���̃f�[�^��p���čs���܂��B

CPI�͓������\PPI�Ƃ̑��ւ��������Ƃ��킩���Ă��܂��B�����āA����PPI�͑O�ʁE�s��\�z������܂����B����āA����͎s��\�z������̂ł͂Ȃ��ł��傤���B

���ɁA�������㍂��CPI�Ƃ́A�Ȃ����O�ʂƔ��\���ʂ̍��̕�������v����X��������܂��i�{���A�K����������ƕ������A������K�R�͂Ȃ��悤�Ɏv���܂����j�B�܂��A���N��4���̓C�[�X�^�[�x�ɂɂ��A�x���������Ƃ��A�����̏������㍂�ɗL���ɓ����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����81���A������v���ɒ��l������1�����I�l���Ĕ������L�тĂ������Ƃ�81���A�I�l���m���ׂĔ�����L�тĂ������Ƃ�59���ł��B�nj��͒Z���Ԃ̕����ǂ������ł��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������92���ƂȂ��Ă��܂��B�A���A�ߋ����ςł͒�����5pips�E�l����3pips�����Ȃ��̂ŁA�^�C�~���O���Ȃ��悤�ɋC��t���܂��傤�B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O���ق͒��O10-1�����Ƃ̕�����v����63���ƂȂ��Ă��܂��B���O10-1�����̕����́A�s��\�z�ƑO�ʂ̍��ɂ��e�����Ă���悤�Ɍ����܂��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����e83���E75���ƍ����A�f���ɔ�������w�W���Ɗm�F�ł��܂����B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N5��12��21:30���\

�ȉ���2017�N5��12��23:45���ɒNjL���Ă��܂��B

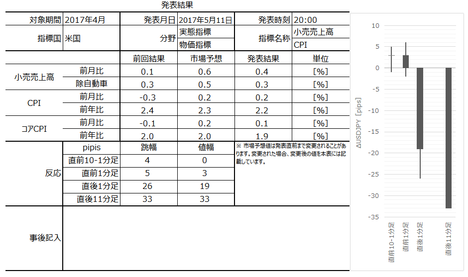

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑S�̓I�Ɏs��\�z�������A�����͉A���ł����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�O�ʂɑ��s��\�z����������A�ƕ��͂��ׂ��Ƃ�����A���̎s��\�z������Ɨ\�z���A����1�����ł̎�������ƂȂ�܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- �������㍂�̎w�W��v�����͂̌��ʁA���O���ق͒��O10-1�����Ƃ̕�����v����63���ƂȂ��Ă��܂��B���O10-1�����̕����́A�s��\�z�ƑO�ʂ̍��ɂ��e�����Ă���悤�Ɍ����܂��B�܂��A���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����e83���E75���ƍ����A�f���ɔ�������w�W���ƌ����܂��B

- CPI�͓������\PPI�Ƃ̑��ւ��������Ƃ��킩���Ă��܂��B�����āA����PPI�͑O�ʁE�s��\�z������܂����B����āA����͎s��\�z������̂ł͂Ȃ��ł��傤���B

���ɁA�������㍂��CPI�Ƃ́A�Ȃ����O�ʂƔ��\���ʂ̍��̕�������v����X��������܂��B�܂��A���N��4���̓C�[�X�^�[�x�ɂɂ��A�x���������Ƃ��A�����̏������㍂�ɗL���ɓ����܂��B

�������㍂�ECPI�E�R�ACPI�Ƃ��Ɏv�����قlj��P���ꂸ�A���̌��ʁA�قڑS�Ă̍��ڂŎs��\�z�������܂����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������92���ƂȂ��Ă��܂��B�A���A�ߋ����ςł͒�����5pips�E�l����3pips�����Ȃ��̂ŁA�^�C�~���O���Ȃ��悤�ɋC��t���܂��傤�B

(2) ����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�z���ƌ����݂܂��B

(3) ����11�����́A����1�����Ƃ̕�����v����81���A������v���ɒ��l������1�����I�l���Ĕ������L�тĂ������Ƃ�81���A�I�l���m���ׂĔ�����L�тĂ������Ƃ�59���ł��B�nj��͒Z���Ԃ̕����ǂ������ł��B

���\���ׂ�������1�����ł̎�������ƂȂ����̂́A���͂���������Ƃ������ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:28| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N05��10��

�č������w�W�uPPI�E�R�APPI�i�O����E�O�N��j�v���\�O���USDJPY�������́i2017�N5��11��21:30���\���ʌ��؍ρj

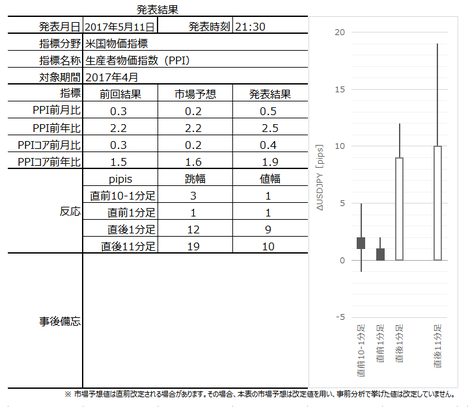

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��11��21:30�ɕč������w�W�uPPI�E�R�APPI�i���Y�ҕ����w���j�v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�������ɁA�ٗp�w�W�u�T���V�K���ƕی��\�������v�����\����܂��B���\�l�ɂ���ẮA�����ւ̉e���������ł��܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

PPI�i���Y�ҕ����w���j�͖�10,000�i�ڂ̔̔����i�i�o���_���i�j���E�Z�o���������w�W�ł��B1982�N�̕��ϕ�����100�Ƃ��ĎZ�o����Ă��܂��BPPI����A���i�ϓ����傫���H�ƁE�G�l���M�[���������w�W���R�APPI�ł��B

����ɂ́u�i�ڕʁv�u�Y�ƕʁv�u�����i�K�ʁi���ޗ��E���ԍ��E�������j�v������A�u�i�ڕʁv�u�Y�ƕʁv�����āA���ʁi�u�R�A�w���v�u�����w���v�j�̉��߂��s���܂��B

�����́A�R�APPI��PPI�����A�O���䂪�O�N������d�����ꂪ���ł��B

���āA�����͏㗬���牺���ւƔg�y���APPI�i���Y�ҕ����w���j���ω������CPI�i����ҕ����w���j�ɉe������A�ƍl�����Ă��܂��B����CPI��FRB�̗��グ���f�ɉe�����邽�߁A�{�w�W�����ڂ�����ł��B

���ہAPPI�O�����CPI�O����̑����́A���Ȃ葊�ւ��������Ƃ��m�F�ł��܂��B

2015�N1�����i2�����\�j����2017�N2�����i3�����\�j�܂ł̃f�[�^�ŁAPPI�O���䂪�v���X���������}�C�i�X�����������ACPI�O����̂���Ɣ�r���Ă݂܂����B���ʁA�����f�[�^���m���ƕ�����v����74���APPI��1�������CPI�Ɣ�ׂ��73���A2�����ゾ��71���A3�����ゾ��70���ł��B

�t�Ɍ����A�O���䂪�v���X���}�C�i�X���������ɂ��Ă��Ȃ��̂ɁA�����70��������������v�����Ȃ��̂ł��B������v�̏�APPI�̃v���X���L�т��Ƃ���CPI�̃v���X���L�т邩�ۂ��ƌ������_�ł́A�͂����茾���āA���ꂾ���̍����ł̓A�e�ɂł��܂���B

�܂��APPI�̐�s�w�W�ɋ�������A�������w���̑����́A���ۂ̂Ƃ���PPI�O����Ƃقږ��W�ł��B�ڍׂ��������́u1. �w�W�T�v�v�ɋL�ڍςł��B

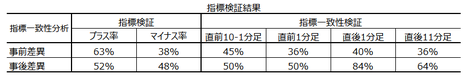

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����81���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B����1�����̏������������ϒl��菬������Βnj��A�����łȂ���Ύ���������킹�������ǂ��ł��傤�B

���݂̎s���ł́A�nj�����Ȃ�z����_���������ǂ��ł��傤�B�����������A���������ꍇ�A���]�̃^�C�~���O��҂��ƂɂȂ�܂��B�^�C�~���O���Ȃ���Β��߂܂��傤�B�������Ď������قǂ̎w�W�ł͂���܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����̉A������91���ł��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

����ׂ��_�́A���㍷�قƒ���1�����Ƃ̕�����v����84���ƍ����_�ł��B���\���ʂ��s��\�z���ǂ���Ηz���A������ΉA���ƁA�f���ɔ������܂��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

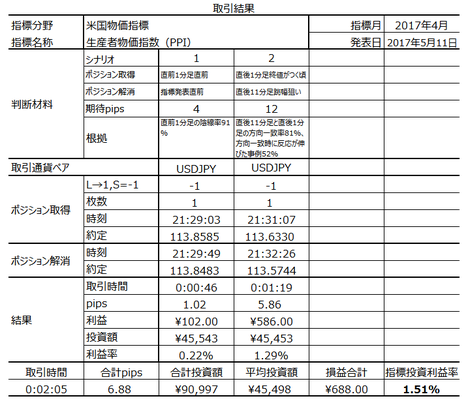

�ȉ���2017�N5��12��23:30���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z������A�����͗z���ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

����͕��͂Ƃ�������ʘ_�݂����Ȃ��̂ł�������A���ɃR�����g�͂���܂���B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

�܂����������ǂ��ł��傤�B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��11��21:30�ɕč������w�W�uPPI�E�R�APPI�i���Y�ҕ����w���j�v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�������ɁA�ٗp�w�W�u�T���V�K���ƕی��\�������v�����\����܂��B���\�l�ɂ���ẮA�����ւ̉e���������ł��܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

(1) �w�W��v�����͂̌��ʁA���㍷�قƒ���1�����Ƃ̕�����v����84���ƍ����w�W�ł��B���\���ʂ��s��\�z���ǂ���Ηz���A������ΉA���ƁA�f���ɔ������܂��B���������A������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52����������܂���B�nj�����Ȃ獂�l�͂݁i���l�͂݁j�ɋC��t���܂��傤�B

(2) ���O1�����Ƀ��[�\�N�����̕��Ƌt���Ƀq�Q���ڗ��_�ɒ��ӂ��K�v�ł��B

(3) ����11����������40pips�ȏ゠�������Ƃ�6��ł��B����6��̂���4��Ƀq�Q���Ȃ����������Ȃ��Ă��܂��B���̂��Ƃ́A�������傫���Ƃ��ɓ��������ɒ����ԑ������Ƃ��������Ă��܂��B - �w�W�ɂ��Ă͎��̒ʂ�ł��B

PPI�O�����CPI�O����Ƃ̑��ւ������A���̂��߂ɒ��ڂ��Ă��܂��B�������ڂ���̂��ɂȂ̂ŁA�����̂Ȃ��|�W�V����������Ȃ���A�킩��Ȃ����������Ă���Ƃ��͎������߂܂��傤�B

����1����������9pips�ȉ����������Ƃ�89���Ƃ��������������Ȏw�W�ł��B�����A�ߋ��ɂ͒���11����������40pips�������Ƃ�22���i27��̂���6��j����܂��B�����炭�A�{�w�W�̔��\���ʂɑ��锽���ł͂Ȃ��̂ŁA�ɂԂ��ŃP�K�����Ȃ��悤�ɋC��t���܂��傤�B - �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����̉A������91���ł��B

(2) ����11�����́A����1�����Ƃ̕�����v����81���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B����1�����̏������������ϒl��菬������Βnj��A�����łȂ���Ύ���������킹�������ǂ��ł��傤�B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

PPI�i���Y�ҕ����w���j�͖�10,000�i�ڂ̔̔����i�i�o���_���i�j���E�Z�o���������w�W�ł��B1982�N�̕��ϕ�����100�Ƃ��ĎZ�o����Ă��܂��BPPI����A���i�ϓ����傫���H�ƁE�G�l���M�[���������w�W���R�APPI�ł��B

����ɂ́u�i�ڕʁv�u�Y�ƕʁv�u�����i�K�ʁi���ޗ��E���ԍ��E�������j�v������A�u�i�ڕʁv�u�Y�ƕʁv�����āA���ʁi�u�R�A�w���v�u�����w���v�j�̉��߂��s���܂��B

�����́A�R�APPI��PPI�����A�O���䂪�O�N������d�����ꂪ���ł��B

���āA�����͏㗬���牺���ւƔg�y���APPI�i���Y�ҕ����w���j���ω������CPI�i����ҕ����w���j�ɉe������A�ƍl�����Ă��܂��B����CPI��FRB�̗��グ���f�ɉe�����邽�߁A�{�w�W�����ڂ�����ł��B

���ہAPPI�O�����CPI�O����̑����́A���Ȃ葊�ւ��������Ƃ��m�F�ł��܂��B

2015�N1�����i2�����\�j����2017�N2�����i3�����\�j�܂ł̃f�[�^�ŁAPPI�O���䂪�v���X���������}�C�i�X�����������ACPI�O����̂���Ɣ�r���Ă݂܂����B���ʁA�����f�[�^���m���ƕ�����v����74���APPI��1�������CPI�Ɣ�ׂ��73���A2�����ゾ��71���A3�����ゾ��70���ł��B

�t�Ɍ����A�O���䂪�v���X���}�C�i�X���������ɂ��Ă��Ȃ��̂ɁA�����70��������������v�����Ȃ��̂ł��B������v�̏�APPI�̃v���X���L�т��Ƃ���CPI�̃v���X���L�т邩�ۂ��ƌ������_�ł́A�͂����茾���āA���ꂾ���̍����ł̓A�e�ɂł��܂���B

�܂��APPI�̐�s�w�W�ɋ�������A�������w���̑����́A���ۂ̂Ƃ���PPI�O����Ƃقږ��W�ł��B�ڍׂ��������́u1. �w�W�T�v�v�ɋL�ڍςł��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����81���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B����1�����̏������������ϒl��菬������Βnj��A�����łȂ���Ύ���������킹�������ǂ��ł��傤�B

���݂̎s���ł́A�nj�����Ȃ�z����_���������ǂ��ł��傤�B�����������A���������ꍇ�A���]�̃^�C�~���O��҂��ƂɂȂ�܂��B�^�C�~���O���Ȃ���Β��߂܂��傤�B�������Ď������قǂ̎w�W�ł͂���܂���B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����̉A������91���ł��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

����ׂ��_�́A���㍷�قƒ���1�����Ƃ̕�����v����84���ƍ����_�ł��B���\���ʂ��s��\�z���ǂ���Ηz���A������ΉA���ƁA�f���ɔ������܂��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N5��11��21:30���\

�ȉ���2017�N5��12��23:30���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z������A�����͗z���ł����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- (1) �w�W��v�����͂̌��ʁA���㍷�قƒ���1�����Ƃ̕�����v����84���ƍ����w�W�ł��B���\���ʂ��s��\�z���ǂ���Ηz���A������ΉA���ƁA�f���ɔ������܂��B���������A������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52����������܂���B�nj�����Ȃ獂�l�͂݁i���l�͂݁j�ɋC��t���܂��傤�B

(2) ���O1�����Ƀ��[�\�N�����̕��Ƌt���Ƀq�Q���ڗ��_�ɒ��ӂ��K�v�ł��B

(3) ����11����������40pips�ȏ゠�������Ƃ�6��ł��B����6��̂���4��Ƀq�Q���Ȃ����������Ȃ��Ă��܂��B���̂��Ƃ́A�������傫���Ƃ��ɓ��������ɒ����ԑ������Ƃ��������Ă��܂��B - PPI�O�����CPI�O����Ƃ̑��ւ������A���̂��߂ɒ��ڂ��Ă��܂��B�������ڂ���̂��ɂȂ̂ŁA�����̂Ȃ��|�W�V����������Ȃ���A�킩��Ȃ����������Ă���Ƃ��͎������߂܂��傤�B

����1����������9pips�ȉ����������Ƃ�89���Ƃ��������������Ȏw�W�ł��B�����A�ߋ��ɂ͒���11����������40pips�������Ƃ�22���i27��̂���6��j����܂��B�����炭�A�{�w�W�̔��\���ʂɑ��锽���ł͂Ȃ��̂ŁA�ɂԂ��ŃP�K�����Ȃ��悤�ɋC��t���܂��傤�B

����͕��͂Ƃ�������ʘ_�݂����Ȃ��̂ł�������A���ɃR�����g�͂���܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ���O1�����̉A������91���ł��B

(2) ����11�����́A����1�����Ƃ̕�����v����81���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B����1�����̏������������ϒl��菬������Βnj��A�����łȂ���Ύ���������킹�������ǂ��ł��傤�B

�܂����������ǂ��ł��傤�B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:43| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N05��08��

�č������w�W�u�A�������w���i�O����E�O�N��j�v���\�O���USDJPY�������́i2017�N5��10��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��10��21:30�ɕč������w�W�u�A�������w���i�O����E�O�N��j�v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�����ɁA�A�o�����w�������\����܂����A�ߋ��̌X�����甽���́A�A�������w�����A�o�����w���ł��B����āA�ȉ��͗A�������w���ɂ��Ă̂ݕ��͂��s���܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�O�N��̎s��\�z���̂܂܂ł����A������ߋ��̌X�����甽�����A�O���䁄�O�N��ł�����C�ɂ��邱�Ƃ͂���܂���B

��\�ʼn����̔������z���������������B�{�w�W�̓������悭�\��Ă��܂��B

���\���ʂɍł��f���ɔ������钼��1���������̉ߋ����ς�11pips�ł��B����11pips���Ĕ����������Ƃ́A33����������܂���B���̎w�W�ւ̔����́A�قƂ�ǂ̏ꍇ�A�������̂ł��B48����6pips�ȉ��̔����ƂȂ��Ă��܂��B

����A�ߋ����ς�2�{��22pips���Ĕ����������Ƃ�19��������܂��B�܂�A�����Ă������������������Ȃ����̂́A���܂ɑ傫���������Ă��܂��̂ł��B����́A�A�����������܂ɑ傫����������Ɖ��߂�������A���\�����̊W�ŋ����⊔�������܂ɑ傫���������A����ɒǏ]���Ă���̂ł��傤�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�A�������w���́A�č��A�����_�ɂ����镨���������A2000�N��100�Ƃ��Ďw�����������̂ł��B�Ώۂ́A��2,000�̊�Ƃ�4,000�̕��i�ł��B�R���֘A�͊܂܂��A�T�[�r�X�͊܂܂�Ă��܂��B

���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̏��ɔg�y����ƍl�����܂��B�]���āA�����̌o�ώw�W����ł́A�����w�W���A�������w����PPI��CPI�̏��ɔg�y����ƍl�����A�{�w�W��PPI�ECPI�̐�s�w�W�ƋL����Ă��܂��B

���������A���Ȃ��Ƃ��č��A�������w���Ɋւ��ẮA���̘b���A�e�ɂ��ׂ��ł͂���܂���B

���}���������������B�}�́A�A�������w����PPI�O�����CPI�O������v���b�g�������̂ł��B�A�������w�����㏸��i���~��j�Ȃ�APPI��CPI���Ǐ]���Ă���悤�Ɍ����Ȃ�������܂���B�ł����A����͖ڂ̍��o���A�A�������̓����I�ȑ傫�ȃs�[�N��J�̈ʒu�ɒ��ڂ��Ă��܂�����A�ł��B

���ہA������ƒ�ʓI�ɋ��߂Ă݂܂��傤�B

�Ⴆ�A2015�N2�����`2017�N3�����܂ł̗A�������w���́u�O���Ƃ̑����v����ɂ��Ă݂܂��傤�B�����āA��������PPI�O�����CPI�O����ɂ��āA���̊�ƕ�����v�������߂Ă݂܂��傤�B���ʁA���̊��Ԃɂ�����A�������w���̑O���Ƃ̑�����PPI�O����Ƃ̕�����v����50���ACPI�O����Ƃ̕�����v����46���ƂȂ�܂��B

��v�Ȃ��Ă��܂���B

���ɁA�A��������PPI��CPI�ƕ����������ɔg�y����Ƃ����]�������ɏ]���āA��̊�ɑ�PPI�O����ECPI�O����̑�����1�����x���E2�����x���E3�����x���Ƃ��炵�Ă݂܂��傤�B1����2���Ƃ̗A�������w���̑����̕������A2����PPI�O����̑����̕����Ɣ�ׂ�A�Ƃ����̂��u1�����x���v�̈Ӗ��ł��B

1�����x���ł�PPI�Ƃ̕�����v����30���ECPI�Ƃ̕�����v����34���A2�����x���ł�PPI31���ECPI27���A3�����x���ł�43���E29���ƁA����������ւ��Ⴂ���Ƃ��킩��܂��B

����āA���߂̐����Ŋm�F�������u�A�������w����PPI�ECPI�̐�s�w�W�v�Ƃ����b�́A�����I�ɊW���Ȃ��͂����Ȃ��ɂ���A�����Ƃ��đ��ւ��Ⴂ���Ƃ�m��Ȃ��s���Ȍ��_�ł��B

���邢�́A�����̎w�W�Ԃ̓���ɂ܂œ��荞�߂Α��ւ��������ڂ������邩������܂���B���������A����Ȃ��͂�A�������w����PPI�ECPI�̐�s�w�W�Ƃ���FX�Q���҂ւ̏����͕s�e�ł��B���m�̑Δ�ɂȂ�ĒN�������Ȃ��͂��ł��B

�����ЂƂ̒���A�u�����������ɔg�y����v�Ƃ����b�́A�ȑO�ƈ���ď��X�ɉ����ɔg�y����̂łȂ��A���̐������������A�قړ����i�s�ʼn����ɔg�y���Ă���̂ł͂Ȃ��ł��傤���B����قǍ��x�ɏ���ꂽ����Ȃ�킩��悤�ȋC�����܂��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�O�N��̎s��\�z���܂��v���b�g����Ă��܂��A�C�ɂ��邱�Ƃ͂���܂���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

���O1�����ɂ��A�����ڗ����܂����A��q���锽����v�����͂̌��ʁA�A������68���ł��B

�܂��A����1�����́A�قƂ�ǔ����������Ȃ����Ƃ��������̂́A��q���锽�������͂̌��ʁA����11�����œ��������ɔ������L�т����Ƃ�76���ƂȂ��Ă��܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����71���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�76���ł��B���̐����Ȃ�A�قڈ��S���Ēnj��|�W�V���������܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

�e���[�\�N���̕����ɂ���70���ȏ�̕�͂���܂���B�܂��A���[�\�N�����m�ł̕�����v����70���ȏ�̕�͂���܂���B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

�����̃V�i���I�̍����Q�Ɗ肢�܂��B

�ȉ���2017�N5��10��22:17���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�O���䂪�{0.5���i�s��\�z�{0.1���j�A�O�N�䂪�{4.1���i�s��\�z�{3.6���j�ł����B��������s��\�z�������Ă��܂��B

�����͗z���ŁA����11����������1�����Ɠ��������ɐL�тĂ��܂��B

������ʂ͎��̒ʂ�ł����B

����ł��S�����̂ł����A���m������7���扄��������Ɛ�pips�҂����悤�ł��B���������͎̂d������܂���B�������������Ȃ��Ƃ��ɂ͓����Ă������������S�ł��B

���O�������͓��e���A�ȉ��Ɍ����܂�

���������ƌ����Γ�����܂������A����̂悤�ɏ���������ɒ���Ă���ꍇ�A�h�������҂�ɂ������܂���B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��10��21:30�ɕč������w�W�u�A�������w���i�O����E�O�N��j�v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�����ɁA�A�o�����w�������\����܂����A�ߋ��̌X�����甽���́A�A�������w�����A�o�����w���ł��B����āA�ȉ��͗A�������w���ɂ��Ă̂ݕ��͂��s���܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�O�N��̎s��\�z���̂܂܂ł����A������ߋ��̌X�����甽�����A�O���䁄�O�N��ł�����C�ɂ��邱�Ƃ͂���܂���B

��\�ʼn����̔������z���������������B�{�w�W�̓������悭�\��Ă��܂��B

���\���ʂɍł��f���ɔ������钼��1���������̉ߋ����ς�11pips�ł��B����11pips���Ĕ����������Ƃ́A33����������܂���B���̎w�W�ւ̔����́A�قƂ�ǂ̏ꍇ�A�������̂ł��B48����6pips�ȉ��̔����ƂȂ��Ă��܂��B

����A�ߋ����ς�2�{��22pips���Ĕ����������Ƃ�19��������܂��B�܂�A�����Ă������������������Ȃ����̂́A���܂ɑ傫���������Ă��܂��̂ł��B����́A�A�����������܂ɑ傫����������Ɖ��߂�������A���\�����̊W�ŋ����⊔�������܂ɑ傫���������A����ɒǏ]���Ă���̂ł��傤�B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�ɂ��Ăł��B

�{���ŏq�ׂĂ���悤�ɁA�������A����PPI��CPI�ւƉ����ɔg�y����Ƃ����b�́A���߂̎����Ƃ��Đ���������܂���B�������������A�����ɂ͂��܂�K����������܂���B�{�w�W���\���Ɏ������Ӌ`�́A���L�V�i���I�̍��ɋL�ڂ̒ʂ�A����1�����ƒ���11�����̕�����v���Ɣ����L�������Ƃ��ɍ����̂ŁA�nj����s���₷������ł��B - �V�i���I�͎��̒ʂ�ł��B

����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����71���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�76���ł��B���̐����Ȃ�A�قڈ��S���Ēnj��|�W�V���������܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�A�������w���́A�č��A�����_�ɂ����镨���������A2000�N��100�Ƃ��Ďw�����������̂ł��B�Ώۂ́A��2,000�̊�Ƃ�4,000�̕��i�ł��B�R���֘A�͊܂܂��A�T�[�r�X�͊܂܂�Ă��܂��B

���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̏��ɔg�y����ƍl�����܂��B�]���āA�����̌o�ώw�W����ł́A�����w�W���A�������w����PPI��CPI�̏��ɔg�y����ƍl�����A�{�w�W��PPI�ECPI�̐�s�w�W�ƋL����Ă��܂��B

���������A���Ȃ��Ƃ��č��A�������w���Ɋւ��ẮA���̘b���A�e�ɂ��ׂ��ł͂���܂���B

���}���������������B�}�́A�A�������w����PPI�O�����CPI�O������v���b�g�������̂ł��B�A�������w�����㏸��i���~��j�Ȃ�APPI��CPI���Ǐ]���Ă���悤�Ɍ����Ȃ�������܂���B�ł����A����͖ڂ̍��o���A�A�������̓����I�ȑ傫�ȃs�[�N��J�̈ʒu�ɒ��ڂ��Ă��܂�����A�ł��B

���ہA������ƒ�ʓI�ɋ��߂Ă݂܂��傤�B

�Ⴆ�A2015�N2�����`2017�N3�����܂ł̗A�������w���́u�O���Ƃ̑����v����ɂ��Ă݂܂��傤�B�����āA��������PPI�O�����CPI�O����ɂ��āA���̊�ƕ�����v�������߂Ă݂܂��傤�B���ʁA���̊��Ԃɂ�����A�������w���̑O���Ƃ̑�����PPI�O����Ƃ̕�����v����50���ACPI�O����Ƃ̕�����v����46���ƂȂ�܂��B

��v�Ȃ��Ă��܂���B

���ɁA�A��������PPI��CPI�ƕ����������ɔg�y����Ƃ����]�������ɏ]���āA��̊�ɑ�PPI�O����ECPI�O����̑�����1�����x���E2�����x���E3�����x���Ƃ��炵�Ă݂܂��傤�B1����2���Ƃ̗A�������w���̑����̕������A2����PPI�O����̑����̕����Ɣ�ׂ�A�Ƃ����̂��u1�����x���v�̈Ӗ��ł��B

1�����x���ł�PPI�Ƃ̕�����v����30���ECPI�Ƃ̕�����v����34���A2�����x���ł�PPI31���ECPI27���A3�����x���ł�43���E29���ƁA����������ւ��Ⴂ���Ƃ��킩��܂��B

����āA���߂̐����Ŋm�F�������u�A�������w����PPI�ECPI�̐�s�w�W�v�Ƃ����b�́A�����I�ɊW���Ȃ��͂����Ȃ��ɂ���A�����Ƃ��đ��ւ��Ⴂ���Ƃ�m��Ȃ��s���Ȍ��_�ł��B

���邢�́A�����̎w�W�Ԃ̓���ɂ܂œ��荞�߂Α��ւ��������ڂ������邩������܂���B���������A����Ȃ��͂�A�������w����PPI�ECPI�̐�s�w�W�Ƃ���FX�Q���҂ւ̏����͕s�e�ł��B���m�̑Δ�ɂȂ�ĒN�������Ȃ��͂��ł��B

�����ЂƂ̒���A�u�����������ɔg�y����v�Ƃ����b�́A�ȑO�ƈ���ď��X�ɉ����ɔg�y����̂łȂ��A���̐������������A�قړ����i�s�ʼn����ɔg�y���Ă���̂ł͂Ȃ��ł��傤���B����قǍ��x�ɏ���ꂽ����Ȃ�킩��悤�ȋC�����܂��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�O�N��̎s��\�z���܂��v���b�g����Ă��܂��A�C�ɂ��邱�Ƃ͂���܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

���O1�����ɂ��A�����ڗ����܂����A��q���锽����v�����͂̌��ʁA�A������68���ł��B

�܂��A����1�����́A�قƂ�ǔ����������Ȃ����Ƃ��������̂́A��q���锽�������͂̌��ʁA����11�����œ��������ɔ������L�т����Ƃ�76���ƂȂ��Ă��܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����71���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�76���ł��B���̐����Ȃ�A�قڈ��S���Ēnj��|�W�V���������܂��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

�e���[�\�N���̕����ɂ���70���ȏ�̕�͂���܂���B�܂��A���[�\�N�����m�ł̕�����v����70���ȏ�̕�͂���܂���B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

�y4. �V�i���I�쐬�z

�����̃V�i���I�̍����Q�Ɗ肢�܂��B

�ȏ�

2017�N5��10��21:30���\

�ȉ���2017�N5��10��22:17���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�O���䂪�{0.5���i�s��\�z�{0.1���j�A�O�N�䂪�{4.1���i�s��\�z�{3.6���j�ł����B��������s��\�z�������Ă��܂��B

�����͗z���ŁA����11����������1�����Ɠ��������ɐL�тĂ��܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

����ł��S�����̂ł����A���m������7���扄��������Ɛ�pips�҂����悤�ł��B���������͎̂d������܂���B�������������Ȃ��Ƃ��ɂ͓����Ă������������S�ł��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- �{�w�W���\���Ɏ������Ӌ`�́A���L�V�i���I�̍��ɋL�ڂ̒ʂ�A����1�����ƒ���11�����̕�����v���Ɣ����L�������Ƃ��ɍ����̂ŁA�nj����s���₷������ł��B

���������ƌ����Γ�����܂������A����̂悤�ɏ���������ɒ���Ă���ꍇ�A�h�������҂�ɂ������܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����71���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�76���ł��B���̐����Ȃ�A�قڈ��S���Ēnj��|�W�V���������܂��B

��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:14| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N05��04��

�č��ٗp�w�W�u���ώ����ENFP�E���Ɨ��v���\�O���USDJPY�������́i2017�N5��5��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��5��21:30�ɕč��ٗp�w�W�u���ώ����ENFP�E���Ɨ��v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�{�w�W���\�ʼnߋ��ɍł����������̂�NFP�ł����A�ŋ߂͕��ώ����ւ̒��ڂ����܂��Ă��܂��B

���ώ����ւ̒��ڂ������Ȃ��Ă���̂́A�ȑO��FRB���������ڂ��Ă���Ɣ�����������ł��B���݁A�č��o�ς͊ɂ₩�Ȑ����ƃC���t�����������Ă��܂��B�C���t�����i�ނ̂ɒ������㏸���Ȃ���A�����ꐬ�������܂ꂵ�Ă��܂��܂��B������A���ϒ����ւ̊S�����܂��Ă���̂ł��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���ώ����̃O���t�͂܂��p�ӂł��Ȃ��̂ŁA��}��NFP�A���}�����Ɨ��ł��B

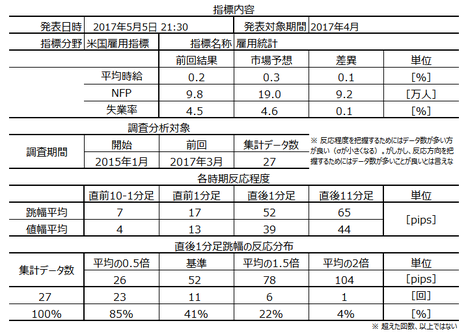

����̎s��\�z�́A���ώ������{0.3���i�O�ʁ{0.2���j�ANFP�i��_�ƕ���ٗp�Ґ��j��19.0���l�i�O��9.8���l�j�A���Ɨ���4.6���i�O��4.5���j�ł��B

4��ISM�����ƌi�C�w���̌ٗp�w����52.0�i�O��58.9�j�ƂȂ��Ă��܂����B

4��ISM���ƌi�C�w���̌ٗp�w����51.4�ō�N8�����̒ᐅ���ł����B

4��ADP�ٗp���v�̌��ʂ́A�s��\�z17.5���l������17.7���l�ł����B�O����25.5���l�ւƁA26.3���l���牺���C������܂����B����̓���́A�����Ƃ⌚�Ƃ��܂ލ����Y����̌ٗp��1.2���l�A�T�[�r�X�Ƃ�16.5���l�ł����B

�����̌��ʂ��猾���A����̎s��\�z�͏�����������Ǝv���܂��B�O�����ʂ����ǂ����̂́A�s��\�z�������Ɨ\�z���܂��B���������͉A���ł����A���ώ������s��\�z�ȏ�Ȃ�Ηz���ɓ]����\��������܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����89���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�48���ł��B�����������傫���߂肪���Ȃ������Ƃ��́A�nj��|�W�V���������ɂ����Ǝv���܂��B�nj��͒Z���Ԃ��ǂ��Ƃ��������ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������85���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���㍷�قƒ���11�����Ƃ̕�����v����74���ƂȂ��Ă��܂��B

�{�w�W�ł̎��㍷�ق̌v�Z�͏������G�ł��B

NFP�Ǝ��Ɨ��Ƃ́i2✕���\���ʁ[�s��\�z�[�O�ʁj�ł��B�����āA�iNFP�̎��㍷�ف{10✕���Ɨ��̎��㍷�فj���v���X�^�}�C�i�X�Ȃ璼��11�������z���^�A���Ƃ������Ƃł��B�u�ԓI�ɂ͋��߂��Ȃ��̂ŁA���Ɨ����s��\�z��0.2���ꂽ�炻����D��A����ȊO��NFP�̎s��\�z�Ɣ��\���ʂ̑召�Ń|�W�V�����擾���������߂Ă��܂��B

�{�w�W�ł́A�P���Ɂi���\���ʁ[�s��\�z�j�����㍷�قŋ��߂�ƁA70���ȏ�̊��ғI�����������܂���B�{�w�W�́A�O�ʂ����������ɊW���Ă���悤�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N5��5��22:30���ɒNjL���Ă��܂��B

�ʓr�A�NjL���܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂƔ������������ȓ����������悤�Ɏv���܂��BUSDJPY�ł͂Ȃ�EURUSD���S�ɔ��\���EUR�����N���܂����B���R�͂킩��܂���B

������ʂ͎��̒ʂ�ł����B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���͂͊O���܂����B

���ώ����ENPF�E���Ɨ��̑S�Ă��O�ʂ������P���܂����B�s��\�z�ɑ��ẮANPF�Ǝ��Ɨ������P���܂����B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

����1���������ƂȂ����̂́A���͂��Ԉ�������߂ł��B

����11�����́A�A���ɔ������L�т�ƌ�����ł̂��Ƃł������A�O���ď������L���܂����B

���������A�����܂ł̔����͏��������ɋꂵ�ޓ��e�ł��B�V�i���I�O����ł����A�v�������Ĕ��|�W�V����������čĒnj����A���ꂪ�K�����܂����B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B�\���L�ڂ̒ʂ�A�V�i���I�O����́A���\�W�v�Ɋ܂߂Ă��܂���B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��5��21:30�ɕč��ٗp�w�W�u���ώ����ENFP�E���Ɨ��v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

(1) �ł��Q���҂������w�W�ł���A�ł�����̎Q���҂������w�W�ł�����܂��B�l���s�����s�����Ɠ������Ƃ������̂ŁA�|�W�V��������葹�Ȃ�����A�����Ė����ɎQ�����Ȃ����Ƃł��B

(2) ���������傫�����������˂Ȃ��w�W�Ŏ������̂Ȃ�A�ߋ��̒���1���������E�l�����m�F���Ă����A���O�̃��[�g���畽�ϒl�������������炢���炩�ɓ���Ă����܂��傤�B�`���[�g��ʂł̓����̑傫�������̎w�W�ƈႤ���߁A�|�W�V�����͒l�����Ď��悤�ɂ��܂��傤�B

(3) ���O1�����������ߋ����ς�17pips������܂��B�������\���ׂ��Ń|�W�V������������Ȃ�A�w�W���\���O�܂ł��炦�������ǂ��ł��傤�B - �w�W�ɂ��Ă͎��̒ʂ�ł��B

����̎s��\�z�͏�����������Ǝv���܂��B�O�����ʂ����ǂ����̂́A�s��\�z�������Ɨ\�z���܂��B���������͉A���ł����A���ώ������s��\�z�ȏ�Ȃ�Ηz���ɓ]����\��������܂��B6�����グ�����ނ���ł��B

�_���́A��s�w�W�ł���ISM������/���Ƃł̌ٗp�w�����O�ʂ�舫�����Ă���AADP�ٗp���v���قڕ��ϓI�Ȍٗp�Ґ����������߁A�ł��B - �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������85���ƂȂ��Ă��܂��B

(2) ����1�����́A��L�w�W�萫���͌��_�ɂ��A�A���ƌ����݂܂��B�A���A���ώ������s��\�z�ȏ�̏ꍇ�A�z���ɓ]����\��������܂��B

(3) ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����89���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�48���ł��B�����������傫���߂肪���Ȃ������Ƃ��́A�nj��|�W�V���������ɂ����Ǝv���܂��B�nj��͒Z���Ԃ��ǂ��Ƃ��������ł��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�{�w�W���\�ʼnߋ��ɍł����������̂�NFP�ł����A�ŋ߂͕��ώ����ւ̒��ڂ����܂��Ă��܂��B

���ώ����ւ̒��ڂ������Ȃ��Ă���̂́A�ȑO��FRB���������ڂ��Ă���Ɣ�����������ł��B���݁A�č��o�ς͊ɂ₩�Ȑ����ƃC���t�����������Ă��܂��B�C���t�����i�ނ̂ɒ������㏸���Ȃ���A�����ꐬ�������܂ꂵ�Ă��܂��܂��B������A���ϒ����ւ̊S�����܂��Ă���̂ł��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���ώ����̃O���t�͂܂��p�ӂł��Ȃ��̂ŁA��}��NFP�A���}�����Ɨ��ł��B

����̎s��\�z�́A���ώ������{0.3���i�O�ʁ{0.2���j�ANFP�i��_�ƕ���ٗp�Ґ��j��19.0���l�i�O��9.8���l�j�A���Ɨ���4.6���i�O��4.5���j�ł��B

4��ISM�����ƌi�C�w���̌ٗp�w����52.0�i�O��58.9�j�ƂȂ��Ă��܂����B

4��ISM���ƌi�C�w���̌ٗp�w����51.4�ō�N8�����̒ᐅ���ł����B

4��ADP�ٗp���v�̌��ʂ́A�s��\�z17.5���l������17.7���l�ł����B�O����25.5���l�ւƁA26.3���l���牺���C������܂����B����̓���́A�����Ƃ⌚�Ƃ��܂ލ����Y����̌ٗp��1.2���l�A�T�[�r�X�Ƃ�16.5���l�ł����B

�����̌��ʂ��猾���A����̎s��\�z�͏�����������Ǝv���܂��B�O�����ʂ����ǂ����̂́A�s��\�z�������Ɨ\�z���܂��B���������͉A���ł����A���ώ������s��\�z�ȏ�Ȃ�Ηz���ɓ]����\��������܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����89���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�48���ł��B�����������傫���߂肪���Ȃ������Ƃ��́A�nj��|�W�V���������ɂ����Ǝv���܂��B�nj��͒Z���Ԃ��ǂ��Ƃ��������ł��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������85���ƂȂ��Ă��܂��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���㍷�قƒ���11�����Ƃ̕�����v����74���ƂȂ��Ă��܂��B

�{�w�W�ł̎��㍷�ق̌v�Z�͏������G�ł��B

NFP�Ǝ��Ɨ��Ƃ́i2✕���\���ʁ[�s��\�z�[�O�ʁj�ł��B�����āA�iNFP�̎��㍷�ف{10✕���Ɨ��̎��㍷�فj���v���X�^�}�C�i�X�Ȃ璼��11�������z���^�A���Ƃ������Ƃł��B�u�ԓI�ɂ͋��߂��Ȃ��̂ŁA���Ɨ����s��\�z��0.2���ꂽ�炻����D��A����ȊO��NFP�̎s��\�z�Ɣ��\���ʂ̑召�Ń|�W�V�����擾���������߂Ă��܂��B

�{�w�W�ł́A�P���Ɂi���\���ʁ[�s��\�z�j�����㍷�قŋ��߂�ƁA70���ȏ�̊��ғI�����������܂���B�{�w�W�́A�O�ʂ����������ɊW���Ă���悤�ł��B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N5��5��21:30���\

�ȉ���2017�N5��5��22:30���ɒNjL���Ă��܂��B

�U. ���ʁE����

�ʓr�A�NjL���܂��B

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂƔ������������ȓ����������悤�Ɏv���܂��BUSDJPY�ł͂Ȃ�EURUSD���S�ɔ��\���EUR�����N���܂����B���R�͂킩��܂���B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y6. ���͌��z

�i6-1. ���͌��j

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

- ����̎s��\�z�͏�����������Ǝv���܂��B�O�����ʂ����ǂ����̂́A�s��\�z�������Ɨ\�z���܂��B���������͉A���ł����A���ώ������s��\�z�ȏ�Ȃ�Ηz���ɓ]����\��������܂��B6�����グ�����ނ���ł��B

�_���́A��s�w�W�ł���ISM������/���Ƃł̌ٗp�w�����O�ʂ�舫�����Ă���AADP�ٗp���v���قڕ��ϓI�Ȍٗp�Ґ����������߁A�ł��B

���͂͊O���܂����B

���ώ����ENPF�E���Ɨ��̑S�Ă��O�ʂ������P���܂����B�s��\�z�ɑ��ẮANPF�Ǝ��Ɨ������P���܂����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ���O1�����́A������v�����͂̌��ʁA�A������85���ƂȂ��Ă��܂��B

(2) ����1�����́A��L�w�W�萫���͌��_�ɂ��A�A���ƌ����݂܂��B�A���A���ώ������s��\�z�ȏ�̏ꍇ�A�z���ɓ]����\��������܂��B

(3) ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����89���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�48���ł��B�����������傫���߂肪���Ȃ������Ƃ��́A�nj��|�W�V���������ɂ����Ǝv���܂��B�nj��͒Z���Ԃ��ǂ��Ƃ��������ł��B

����1���������ƂȂ����̂́A���͂��Ԉ�������߂ł��B

����11�����́A�A���ɔ������L�т�ƌ�����ł̂��Ƃł������A�O���ď������L���܂����B

���������A�����܂ł̔����͏��������ɋꂵ�ޓ��e�ł��B�V�i���I�O����ł����A�v�������Ĕ��|�W�V����������čĒnj����A���ꂪ�K�����܂����B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B�\���L�ڂ̒ʂ�A�V�i���I�O����́A���\�W�v�Ɋ܂߂Ă��܂���B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:36| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N05��03��

�č����Z����uFOMC��������v���\�O���USDJPY�������́i2017�N5��4��03:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��4��03:00�ɕč����Z����uFOMC��������v�����\����܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B���������A��\�ɂ́A2015�N12���E2016�N12���E2017�N3���́u�s��\�z�ʂ藘�グ�v���܂�ł��܂��B���������肳�ꂽ�Ƃ��ɂ͑傫���������ē��R�ł��B

����āA�u�s��\�z�ʂ茻��ێ��v�������Ƃ��̔����̒��x�Ƃ�������\�Ɏ����Ă����܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�č������́A���E�̋��Z�s��ւ̉e�����傫���A�T�v���C�Y���S�����}����܂���B������������łȂ��A�ʓI�ɘa�K�͂̕ύX�̂悤�ȋ��Z�����ύX���s����ۂ́A�\���Ɏ��Ԃ������āu�s��Ƃ̑Θb�v���s�����Ƃ��d�������悤�ł��B

�u��v�ł͂Ȃ����̂́u�M���v����鐭�肪�s���܂��B

�ȉ��̒������͔͈͂́A2014�N6���ȍ~�O��܂ł́u�s��\�z�ʂ茻��ێ��v������20�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

FRB�̉ߋ��̐M�p�܂���ƁA����́u�s��\�z�ʂ茻��ێ��v�ł��傤�B����āA�|�C���g�͐�����������u���ł͂Ȃ��A

�ł��B

���Ƃ���1-3�����͋G�ߗv����GDP���Ⴍ�Ȃ肪���ł��B���������A����͌l����iPCE�j���������Ă���A�g�~���������Ƃ����܂���ƁA�G�ߗv���łȂ��\���̕���������ł��B�f�[�^��f���Ɍ������ł́A���グ��o�����X�V�[�g�k���Ƀ|�W�e�B�u�ȓ��e�ɂȂ�Ƃ͍l���ɂ����A�Ǝv���܂��B�u�l�q���v�̓��e����ł́A6�����グ�̊m�����������āA����2��̔N�����グ������Ȃ�\��������܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����65���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�54���ł��B���܂���S���Ēnj��ł��鐔���ł͂���܂���ˁB

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

��\�́u�s��\�z�ʂ茻��ێ��v�������Ƃ������̔�����v�����͂ł��B

����1����������ƁA�z���Ŕ����������ƂƉA���Ŕ����������Ƃ͂Ƃ���50���ŁA�ǂ���ɔ������邩���킩��܂���B�����āA���O10-1�����ƒ���1�����̕�����v����35���i�s��v��65���j�ŁA���\����������Ɣ��\��̔��������Ƌt�ɓ������Ƃ���⑽���悤�ł��B

����������\���ɂ́A�s��\�z����������̂Ƃ��ȊO�Ɏw�W��v�����͂��s���܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A����̎���͔��\��̒nj������Ƃ��܂��B

�ȉ���2017�N5��5���ɒNjL���Ă��܂��B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B�������\���ꂽ���������C�^�[�L���ɑS���ڂ��Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�ȉ��ɁA�������e�ɂ��ď��������ւ��v�_�����Ă����܂��B���m�Ȗ�́A��L�L�������Q�Ƃ��������B

�������_�́A(1) FF�����̖ڕW�U�������W��0.75-1.00���Ɉێ��A(2) �ۗL��V���ɍē�����������̐�����ێ��A(3) �ē����͋����������\���ɐ��퉻�����܂Ōp����z��A�ł����B

����F���ɂ��āA����g��p�����x����o�ς̊�b�I�������͌����ŁA�����I�ȃC���t�����҂̎w�W�͑����Ă��܂�ς���Ă��炸�A1-3�����̌o�ϐ��������͈ꎞ�I�ł���\���������Ƃ݂Ă��܂��B

���̘_���Ƃ��āA�J���s�ꂪ�������܂葱�����Ɨ����ቺ�A�ƌv�x�o�͊ɂ₩�ɑ����A��Ƃ̐ݔ������͈���A�C���t�����͒����I�ڕW�̑O�N��2���ɋ߂������Ő��ځA�������Ă��܂��B

�����FF�����́i�ɂ₩�Ȉ��グ�𑱂��邽�߁j�����I�ɓ��B����ƌ����܂�鐅��������郌�x���Ő��ڂ���\��������܂��B�����������Z����̉^�c�p���̊ɂ₩�Ȓ����ɂ��A�o�ϊ������ɂ₩�ȃy�[�X�Ŋg�債�A�J���s��̏͂���ɂ����炩�͋����𑝂��A�C���t�����͒����I��2���ߕӂň��肷��Ɨ\�����Ă��܂��B���̌��ʁA�o�Ϗ�FF�����̊ɂ₩�Ȉ����グ�𐳓�������`�Ői�ނ̂ł��B

�ȏ�̔��\���ʁE�����Ɋ�Â��A�����͒���1������15pips�̏�q�Q���������A���ŁA����11������21pips�̉��q�Q���������z���ƂȂ�܂����B

������ʂ͎��̒ʂ�ł����B

����1�������A���ƂȂ������̂́A������q�Q�������Ă��܂��B�|�W�V���������Ȃ��������Ƃ͐����ł����B�������������������ƁA��������Ȃ��Ȃ�̂ŁB

�nj��́A2�x�ɕ����čs���܂����B������ǂފԂ��Ȃ��̂ŁA�`���[�g�̓��������Œǂ����������߁A�����ƃ|�W�V���������������鎩�M���Ȃ��������߁A�ł��B

�`���[�g���������Ă�����萺�����ɖڂ��ʂ����A����̒��������邱�ƂɂȂ�܂��B�Ƃ��낪�A�����Ƃ͌����A���ꂪ�֘A�T�C�g�̑���ŗ����̂͒x��܂��B����Ȃ�ړ����ϐ��ƃ{�����W���[�o���h��\�������āA�`���[�g�Ń|�C���g�ƂȂ鏬�T�|�[�g�⏬���W�X�^���X����ڂ𗣂��Ȃ������m���ł��B

���O�������͓��e���A�ȉ��Ɍ����܂�

����GDP��PCE�̒ቺ���ǂ������邩���|�C���g�ł����B���̓_���u�ꎞ�I�v�ƌ��Ȃ������Ƃ��A���ǁA�z�����ւ̔������L�тĂ��������R�ƍl�����܂��B

���O�������Ă����V�i���I�́A�nj��ɓO����Ƃ������̂ł����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��4��03:00�ɕč����Z����uFOMC��������v�����\����܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B���������A��\�ɂ́A2015�N12���E2016�N12���E2017�N3���́u�s��\�z�ʂ藘�グ�v���܂�ł��܂��B���������肳�ꂽ�Ƃ��ɂ͑傫���������ē��R�ł��B

����āA�u�s��\�z�ʂ茻��ێ��v�������Ƃ��̔����̒��x�Ƃ�������\�Ɏ����Ă����܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�č������́A���E�̋��Z�s��ւ̉e�����傫���A�T�v���C�Y���S�����}����܂���B������������łȂ��A�ʓI�ɘa�K�͂̕ύX�̂悤�ȋ��Z�����ύX���s����ۂ́A�\���Ɏ��Ԃ������āu�s��Ƃ̑Θb�v���s�����Ƃ��d�������悤�ł��B

�u��v�ł͂Ȃ����̂́u�M���v����鐭�肪�s���܂��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2014�N6���ȍ~�O��܂ł́u�s��\�z�ʂ茻��ێ��v������20�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

FRB�̉ߋ��̐M�p�܂���ƁA����́u�s��\�z�ʂ茻��ێ��v�ł��傤�B����āA�|�C���g�͐�����������u���ł͂Ȃ��A

- 1-3����GDP�������݂ւ̉��߁i�����Ԃ�PCE�R�A�f�t���[�^��l����̌������R�ƍ���\�z�j

- ����̗��グ�X�P�W���[���ւ̉e��

- FRB�o�����X�V�[�g�k���X�P�W���[���ւ̉e��

�ł��B

���Ƃ���1-3�����͋G�ߗv����GDP���Ⴍ�Ȃ肪���ł��B���������A����͌l����iPCE�j���������Ă���A�g�~���������Ƃ����܂���ƁA�G�ߗv���łȂ��\���̕���������ł��B�f�[�^��f���Ɍ������ł́A���グ��o�����X�V�[�g�k���Ƀ|�W�e�B�u�ȓ��e�ɂȂ�Ƃ͍l���ɂ����A�Ǝv���܂��B�u�l�q���v�̓��e����ł́A6�����グ�̊m�����������āA����2��̔N�����グ������Ȃ�\��������܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����65���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�54���ł��B���܂���S���Ēnj��ł��鐔���ł͂���܂���ˁB

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

��\�́u�s��\�z�ʂ茻��ێ��v�������Ƃ������̔�����v�����͂ł��B

����1����������ƁA�z���Ŕ����������ƂƉA���Ŕ����������Ƃ͂Ƃ���50���ŁA�ǂ���ɔ������邩���킩��܂���B�����āA���O10-1�����ƒ���1�����̕�����v����35���i�s��v��65���j�ŁA���\����������Ɣ��\��̔��������Ƌt�ɓ������Ƃ���⑽���悤�ł��B

�i3-3. �w�W��v�����́j

����������\���ɂ́A�s��\�z����������̂Ƃ��ȊO�Ɏw�W��v�����͂��s���܂���B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A����̎���͔��\��̒nj������Ƃ��܂��B

�ȏ�

2017�N5��4��03:00���\

�ȉ���2017�N5��5���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B�������\���ꂽ���������C�^�[�L���ɑS���ڂ��Ă��܂��B

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�ȉ��ɁA�������e�ɂ��ď��������ւ��v�_�����Ă����܂��B���m�Ȗ�́A��L�L�������Q�Ƃ��������B

�������_�́A(1) FF�����̖ڕW�U�������W��0.75-1.00���Ɉێ��A(2) �ۗL��V���ɍē�����������̐�����ێ��A(3) �ē����͋����������\���ɐ��퉻�����܂Ōp����z��A�ł����B

����F���ɂ��āA����g��p�����x����o�ς̊�b�I�������͌����ŁA�����I�ȃC���t�����҂̎w�W�͑����Ă��܂�ς���Ă��炸�A1-3�����̌o�ϐ��������͈ꎞ�I�ł���\���������Ƃ݂Ă��܂��B

���̘_���Ƃ��āA�J���s�ꂪ�������܂葱�����Ɨ����ቺ�A�ƌv�x�o�͊ɂ₩�ɑ����A��Ƃ̐ݔ������͈���A�C���t�����͒����I�ڕW�̑O�N��2���ɋ߂������Ő��ځA�������Ă��܂��B

�����FF�����́i�ɂ₩�Ȉ��グ�𑱂��邽�߁j�����I�ɓ��B����ƌ����܂�鐅��������郌�x���Ő��ڂ���\��������܂��B�����������Z����̉^�c�p���̊ɂ₩�Ȓ����ɂ��A�o�ϊ������ɂ₩�ȃy�[�X�Ŋg�債�A�J���s��̏͂���ɂ����炩�͋����𑝂��A�C���t�����͒����I��2���ߕӂň��肷��Ɨ\�����Ă��܂��B���̌��ʁA�o�Ϗ�FF�����̊ɂ₩�Ȉ����グ�𐳓�������`�Ői�ނ̂ł��B

�ȏ�̔��\���ʁE�����Ɋ�Â��A�����͒���1������15pips�̏�q�Q���������A���ŁA����11������21pips�̉��q�Q���������z���ƂȂ�܂����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

����1�������A���ƂȂ������̂́A������q�Q�������Ă��܂��B�|�W�V���������Ȃ��������Ƃ͐����ł����B�������������������ƁA��������Ȃ��Ȃ�̂ŁB

�nj��́A2�x�ɕ����čs���܂����B������ǂފԂ��Ȃ��̂ŁA�`���[�g�̓��������Œǂ����������߁A�����ƃ|�W�V���������������鎩�M���Ȃ��������߁A�ł��B

�`���[�g���������Ă�����萺�����ɖڂ��ʂ����A����̒��������邱�ƂɂȂ�܂��B�Ƃ��낪�A�����Ƃ͌����A���ꂪ�֘A�T�C�g�̑���ŗ����̂͒x��܂��B����Ȃ�ړ����ϐ��ƃ{�����W���[�o���h��\�������āA�`���[�g�Ń|�C���g�ƂȂ鏬�T�|�[�g�⏬���W�X�^���X����ڂ𗣂��Ȃ������m���ł��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

����GDP��PCE�̒ቺ���ǂ������邩���|�C���g�ł����B���̓_���u�ꎞ�I�v�ƌ��Ȃ������Ƃ��A���ǁA�z�����ւ̔������L�тĂ��������R�ƍl�����܂��B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�́A�nj��ɓO����Ƃ������̂ł����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:56| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

�č��i�C�w�W�uISM���ƌi���w���v���\�O���USDJPY�������́i2017�N5��3��23:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��3��23:00�ɕč��i�C�w�W�uISM���ƌi���w���v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�{�w���́A(1) �č���v�o�ώw�W�Ŗ������������ɔ��\����邱�Ɓi��3�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Ĕ��Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v

�����Q�Ɗ肢�܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N5��4���ɒNjL���Ă��܂��B

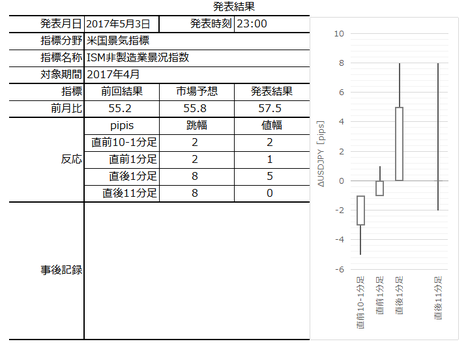

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

4�����Ƒ����w����57.5�ŁA�O��55.2�E�s��\�z55.8������܂����B�V�K��63.2�i�O��58.9�j�ŁA2005�N8���ȗ��̍������ƂȂ�A�����w���̐L�т̎���ł��B

���ƌi�C�w����62.4�i�O��58.9�E�s��\�z58.4�j�ł����B�ٗp�w����51.4�ō�N8�����̒ᐅ�����������̂́A50�̓L�[�v���܂����B

�����́A���O10-1�����E���O1�����E����1�������z���ŁA����11�����͓��l�ƂȂ�܂����B

������ʂ͎��̒ʂ�ł����B

���O1�����͑��ƂȂ�܂������A����̓V�i���I�ʂ�̎���ł��B

���O�������͓��e���A�ȉ��Ɍ����܂�

���O10-1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����73���ł��B���O���ق́A�s��\�z�[�O�ʁ��v���X�ł�����z���Ƒ����Ă��܂����B���ʂ͗z���ł����B

���O1�����́A������v�����͂̌��ʁA�A����91���ł����B���ʂ͗z���ł����B

����1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����76���ł����B���ʂ͗z���ł����B

����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����84���ŁA������v���ɔ������L�т����Ƃ�52���ł����B���ʂ́A��������������L�������̂́A�I�l�͓��l�I���ł����B

���O���͒ʂ�̃V�i���I�ɑ��A���O1�����ł̎�������ƂȂ�܂����B����͊m����̖��ł�����d������܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��3��23:00�ɕč��i�C�w�W�uISM���ƌi���w���v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�{�w���́A(1) �č���v�o�ώw�W�Ŗ������������ɔ��\����邱�Ɓi��3�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Ĕ��Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v

�����Q�Ɗ肢�܂��B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N5��3��23:00���\

�ȉ���2017�N5��4���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

4�����Ƒ����w����57.5�ŁA�O��55.2�E�s��\�z55.8������܂����B�V�K��63.2�i�O��58.9�j�ŁA2005�N8���ȗ��̍������ƂȂ�A�����w���̐L�т̎���ł��B

���ƌi�C�w����62.4�i�O��58.9�E�s��\�z58.4�j�ł����B�ٗp�w����51.4�ō�N8�����̒ᐅ�����������̂́A50�̓L�[�v���܂����B

�����́A���O10-1�����E���O1�����E����1�������z���ŁA����11�����͓��l�ƂȂ�܂����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����͑��ƂȂ�܂������A����̓V�i���I�ʂ�̎���ł��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

���O10-1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����73���ł��B���O���ق́A�s��\�z�[�O�ʁ��v���X�ł�����z���Ƒ����Ă��܂����B���ʂ͗z���ł����B

���O1�����́A������v�����͂̌��ʁA�A����91���ł����B���ʂ͗z���ł����B

����1�����́A�w�W��v�����͂̌��ʁA���O���قƂ̕�����v����76���ł����B���ʂ͗z���ł����B

����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����84���ŁA������v���ɔ������L�т����Ƃ�52���ł����B���ʂ́A��������������L�������̂́A�I�l�͓��l�I���ł����B

�i6-2. �V�i���I���j

���O���͒ʂ�̃V�i���I�ɑ��A���O1�����ł̎�������ƂȂ�܂����B����͊m����̖��ł�����d������܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 00:21| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N05��02��

�č��ٗp�w�W�uADP���Ԍٗp�Ґ��v���\�O���USDJPY�������́i2017�N5��3��21:15���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

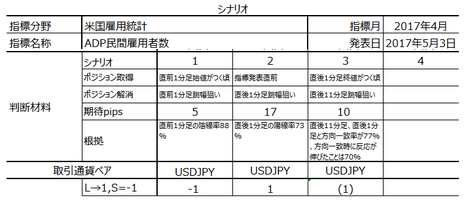

2017�N5��3��21:15�ɕč��ٗp�w�W�uADP���Ԍٗp�Ґ��v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A2���ɘj���ă|�W�V���������������邱�ƂɂȂ邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

�Ȃ��A�{�w�W�́uADP�ٗp���v�v�uADP�ٗp�Ґ��v�Ƃ������A��苋�^�v�Z�A�E�g�\�[�V���O��Ђł���ADP�iAutomatic Data Processing�j�Ђ����\���Ă��܂��B�Ώۂ͑S�Ė�50���Ђƌ����A2006�N5������ٗp�����\���Ă��܂��B

ADP��HP���̌��T�ɂ������Ē��ׂ����Ƃ��Ȃ����߁A���̍��͓`��������Ő\����܂���B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v

�����Q�Ɗ肢�܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N5��4���ɒNjL���Ă��܂��B

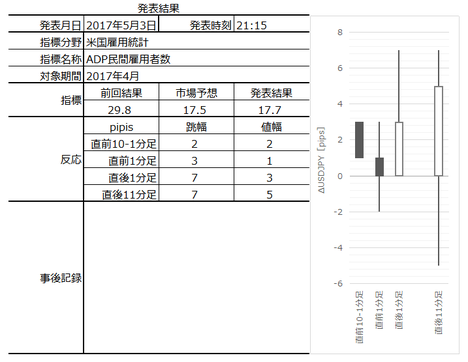

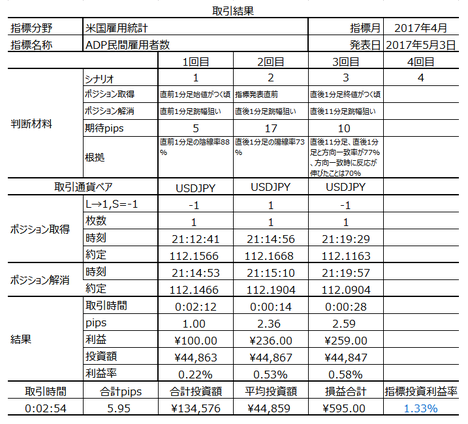

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�s��\�z17.5���l������17.7���l�ł����B�O����25.5���l�ւƁA26.3���l���牺���C������܂����B�ł��܂��O���͍ŋ߂ɂȂ����������ł�����ˁB

����̓���́A�����Ƃ⌚�Ƃ��܂ލ����Y����̌ٗp��1.2���l�A�T�[�r�X�Ƃ�16.5���l�ł��B���ڂ��ׂ��_�́A�]�ƈ�500�l�ȏ�̑��ƌٗp�Ґ���3.8���l�B50�|499�l�̒�����Ƃ�7.8���l�A49�l�ȉ��̏���Ƃ�6.1���l�ŁA�K�͂̏����Ȋ�Ƃ܂Ōٗp���ƂȂ��Ă���_�ł��B

�����́A���\��ŏ���1�������z���A5�E6�{�ڂ�1�����ň��l��t���āA���̌�͏㏸�ɓ]���܂����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���O1�����́A������v�����͂̌��ʁA�A������88���ł����B���ʂ͉A���ł����B

����1�����́A������v�����͂̌��ʁA�z������73���ł����B���ʂ͗z���ł����B

����11�����́A���������͂̌��ʁA����1�����Ɠ��������ɔ����������Ƃ�77���ŁA���̂Ƃ��������L�т����Ƃ�70���ł����B���ʂ́A���������Ŕ����͐L�т܂����B

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

����11�����́A�w�W���\���ʂ��s��\�z�����������̂́A���̍��͋͂��ł����B�f���ȏ����������I���ƁA���̌�͂��l�������āA4-6����ɍĂёf���ȕ����i�z�����j�ɒl��L���܂����B����́A�����������������������߁A4���߂��Ƀ|�W�V���������܂����B���ʓI�ɓ�����܂������A����1���҂��čĔ��]�̕��������������m�F���Ă���̕����ǂ����������m��܂���B�|�W�V�����擾��A�b���̓}�C�i�X�������̂ŁB

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��3��21:15�ɕč��ٗp�w�W�uADP���Ԍٗp�Ґ��v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�{�w�W�ɂ��Ă͂������낢�b������܂��B

�m���u�O�����ʂɑ��鑝�������A�s��\�z�ɑ��鑝�������ɒ��ڂ��܂��B���̂Ƃ��AADP���\���ʂɉ����ă|�W�V���������ƁA�ق�3��2�s��2�����NFP�̑��������ƈ�v����v�ƌ����Ă��܂��B�����āA�u�{�w�W���\��Ƀ|�W�V�������擾���A�ٗp���v���O�ɉ�������|�W�V�����̎�������ADP��@�Ƃ����v�̂������ł��BADP��@�̏�����60���t�߂������ł��B

�����ɂ��ẮA�܂��Ƃ��₩�Ɍ���Ă������̂́A�������Ԃ���ۂɃ|�W�V�����������Čp���I�Ɏ�����s�����Ƃ����L�^����������܂���ł����B����ł͐^�U�ׂ����Ƃ��Ȃ��̂ŁA�ӔC�����˂܂��B���A������������̂Ȃ牽�ƂȂ��[���ł������Șb�ł��ˁB

�A���A2���ɘj���ă|�W�V���������������邱�ƂɂȂ邽�߁A���̃u���O�ł͈����܂���B�|�W�V�����ۗL���Ԃ������Ȃ郊�X�N�̊��Ɋ��ғI�������Ⴗ���܂��B

�Ȃ��A�{�w�W�́uADP�ٗp���v�v�uADP�ٗp�Ґ��v�Ƃ������A��苋�^�v�Z�A�E�g�\�[�V���O��Ђł���ADP�iAutomatic Data Processing�j�Ђ����\���Ă��܂��B�Ώۂ͑S�Ė�50���Ђƌ����A2006�N5������ٗp�����\���Ă��܂��B

ADP��HP���̌��T�ɂ������Ē��ׂ����Ƃ��Ȃ����߁A���̍��͓`��������Ő\����܂���B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ�

�u������v�����́v�����Q�Ɗ肢�܂��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v

�����Q�Ɗ肢�܂��B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

2017�N5��3��21:15���\

�ȉ���2017�N5��4���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�s��\�z17.5���l������17.7���l�ł����B�O����25.5���l�ւƁA26.3���l���牺���C������܂����B�ł��܂��O���͍ŋ߂ɂȂ����������ł�����ˁB

����̓���́A�����Ƃ⌚�Ƃ��܂ލ����Y����̌ٗp��1.2���l�A�T�[�r�X�Ƃ�16.5���l�ł��B���ڂ��ׂ��_�́A�]�ƈ�500�l�ȏ�̑��ƌٗp�Ґ���3.8���l�B50�|499�l�̒�����Ƃ�7.8���l�A49�l�ȉ��̏���Ƃ�6.1���l�ŁA�K�͂̏����Ȋ�Ƃ܂Ōٗp���ƂȂ��Ă���_�ł��B

�����́A���\��ŏ���1�������z���A5�E6�{�ڂ�1�����ň��l��t���āA���̌�͏㏸�ɓ]���܂����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

���O1�����́A������v�����͂̌��ʁA�A������88���ł����B���ʂ͉A���ł����B

����1�����́A������v�����͂̌��ʁA�z������73���ł����B���ʂ͗z���ł����B

����11�����́A���������͂̌��ʁA����1�����Ɠ��������ɔ����������Ƃ�77���ŁA���̂Ƃ��������L�т����Ƃ�70���ł����B���ʂ́A���������Ŕ����͐L�т܂����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

����11�����́A�w�W���\���ʂ��s��\�z�����������̂́A���̍��͋͂��ł����B�f���ȏ����������I���ƁA���̌�͂��l�������āA4-6����ɍĂёf���ȕ����i�z�����j�ɒl��L���܂����B����́A�����������������������߁A4���߂��Ƀ|�W�V���������܂����B���ʓI�ɓ�����܂������A����1���҂��čĔ��]�̕��������������m�F���Ă���̕����ǂ����������m��܂���B�|�W�V�����擾��A�b���̓}�C�i�X�������̂ŁB

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:40| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N05��01��

�č��i�C�w�W�uISM�����ƌi���w���v���\�O���USDJPY�������́i2017�N5��1��23:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N5��1��23:00�ɕč��i�C�w�W�uISM�����ƌi���w���v�����\����܂��B���\��2017�N4�����̏W�v���ʂł��B

�����ɁA���Ԏw�W�u���ݎx�o�i�O����j�v�����\�������̂́A�������ISM�ɔ�ׂĂقڔ������Ȃ��w�W�ł��BISM�����ɍi���ĕ��͂��s���Ă���Ώ\���ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���J������o���Ɋ�Â��������s���Ă��܂��B

�{�w���́A(1) �č���v�o�ώw�W�Ŗ����ł��������\����邱�Ɓi��1�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) ��ʘ_�Ƃ��Đ����Ƃ̌i�����͏����E����E�����֘A�̑��̎w�W�ւ̉e�����傫���ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

���������A��q����悤�ɉߋ��̃f�[�^��������蔽���i�l�����j�͂���قǑ傫������܂���B

�{�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�{�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁAFRB���{�w����50�������̂Ƃ��ɗ��グ���������Ƃ��Ȃ��Ƃ������ƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�{�w���́A�����Ɩ�350�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�27�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎s��\�z��56.5�ŁA���������ł͂�����̂̑O��57.2�������Ɨ\�z����Ă��܂��B

��s�w�W�ł���4��NY�A����ƌi�C�w����5.2�ŁA�ΑO��11.2�|�C���g���̑啝�ቺ�ł����B4��Phil�A����ƌi�C�w����22.0�ŁA������ΑO��10.8�|�C���g�̑啝�ቺ�ł����B�ɂ��ւ�炸�A�{�w�W�̎s��\�z���ΑO��0.7�|�C���g�����ቺ���Ă��Ȃ����Ƃ́A���Ȃ��a��������܂��B

�����炭�A���㔼�̃��X�N�ꕞ���f�����s��\�z���Ǝv���܂����A��ʏ���҂ƈ���Ė{�w�W�����Ώۂ̐����ƌo�c�҂��A�A�o�ɂ��捑������ɂ���ǂ��Ȃ�ƍl���鍪���ɂ͖R���������Ǝv���܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�79���ł��B���S���Ēnj��|�W�V���������܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

����11�����̗z������70���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����́A���㍷�قƂ̕�����v����79���ł��B

�܂��A����1�����Ǝ��㍷�ق̕�����v����76���ƍ������̂́A����11�����Ƃ̕�����v����54����������܂���B