2017年05月10日

米国物価指標「PPI・コアPPI(前月比・前年比)」発表前後のUSDJPY反応分析(2017年5月11日21:30発表結果検証済)

以下、「Ⅰ.調査・分析」を事前投稿し、「Ⅱ.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.結果・検証」のタイトル行付近に記載しています。

2017年5月11日21:30に米国物価指標「PPI・コアPPI(生産者物価指数)」が発表されます。今回発表は2017年4月分の集計結果です。

同時刻に、雇用指標「週次新規失業保険申請件数」が発表されます。発表値によっては、反応への影響も無視できません。

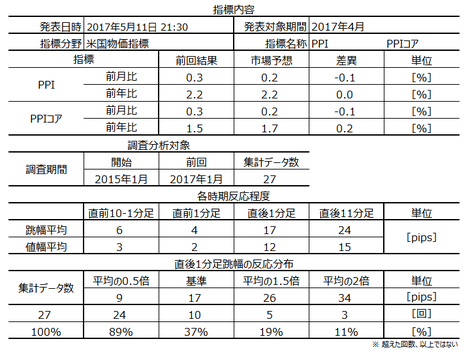

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。

PPI(生産者物価指数)は約10,000品目の販売価格(出荷時点価格)を調査・算出した物価指標です。1982年の平均物価を100として算出されています。PPIから、価格変動が大きい食糧・エネルギーを除いた指標がコアPPIです。

内訳には「品目別」「産業別」「製造段階別(原材料・中間財・完成財)」があり、「品目別」「産業別」を見て、結果(「コア指数」「総合指数」)の解釈を行います。

反応は、コアPPIがPPIよりも、前月比が前年比よりも重視されがちです。

さて、物価は上流から下流へと波及し、PPI(生産者物価指数)が変化すればCPI(消費者物価指数)に影響する、と考えられています。そのCPIはFRBの利上げ判断に影響するため、本指標が注目される訳です。

実際、PPI前月比とCPI前月比の増減は、かなり相関が強いことが確認できます。

2015年1月分(2月発表)から2017年2月分(3月発表)までのデータで、PPI前月比がプラスだったかマイナスだったかを、CPI前月比のそれと比較してみました。結果、同月データ同士だと方向一致率が74%、PPIを1か月後のCPIと比べると73%、2か月後だと71%、3か月後だと70%です。

逆に言えば、前月比がプラスかマイナスかしか問題にしていないのに、やっと70%強しか方向一致率がないのです。方向一致の上、PPIのプラスが伸びたときにCPIのプラスも伸びるか否かと言った点では、はっきり言って、それだけの根拠ではアテにできません。

また、PPIの先行指標に挙げられる輸入物価指数の増減は、実際のところPPI前月比とほぼ無関係です。詳細はこちらの「1. 指標概要」に記載済です。

以下の調査分析範囲は、2015年1月分以降前回までの27回分のデータに基づいています。

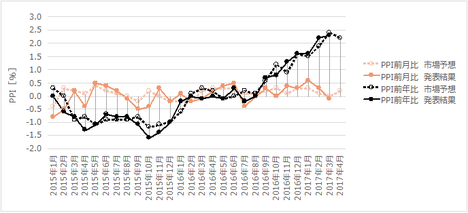

下図に過去の市場予想と発表結果を示します。

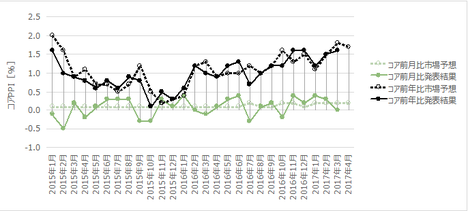

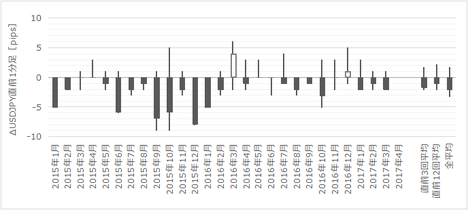

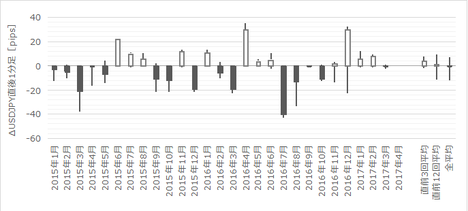

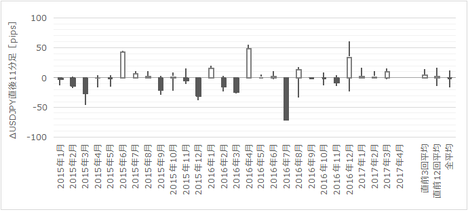

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

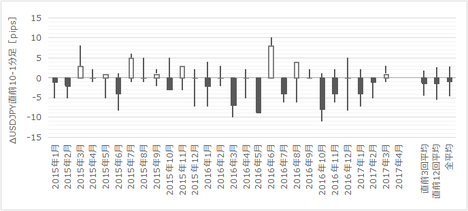

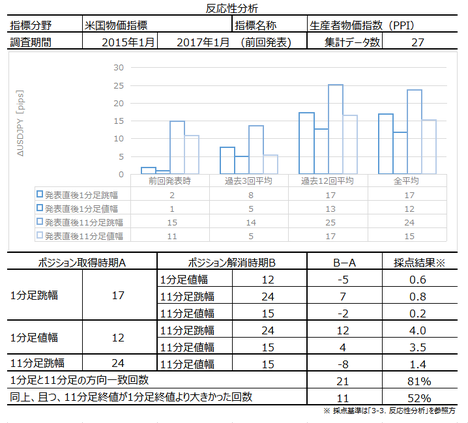

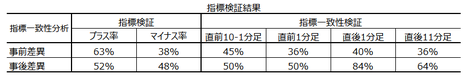

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

直後11分足は、直後1分足との方向一致率が81%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが52%です。直後1分足の初期反応が平均値より小さければ追撃、そうでなければ取引を見合わせた方が良いでしょう。

現在の市況では、追撃するなら陽線を狙った方が良いでしょう。初期反応が陰線だった場合、反転のタイミングを待つことになります。タイミングがなければ諦めましょう。無理して取引するほどの指標ではありません。

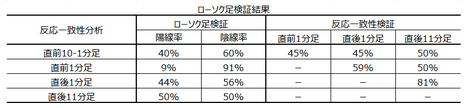

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

直前1分足の陰線率が91%です。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

見るべき点は、事後差異と直後1分足との方向一致率が84%と高い点です。発表結果が市場予想より良ければ陽線、悪ければ陰線と、素直に反応します。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年5月12日23:30頃に追記しています。

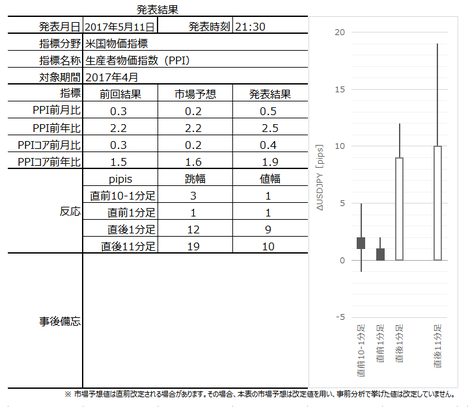

本指標発表結果及び反応は次の通りでした。

結果は市場予想を上回り、反応は陽線でした。

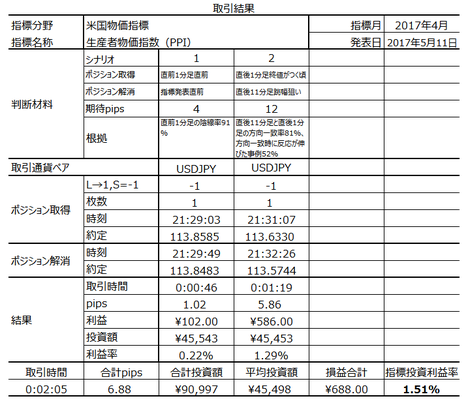

取引結果は次の通りでした。

事前調査分析内容を、以下に検証します

今回は分析というより一般論みたいなものでしたから、特にコメントはありません。

事前準備していたシナリオは次の通りです。

まぁだいたい良いでしょう。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年5月11日21:30に米国物価指標「PPI・コアPPI(生産者物価指数)」が発表されます。今回発表は2017年4月分の集計結果です。

同時刻に、雇用指標「週次新規失業保険申請件数」が発表されます。発表値によっては、反応への影響も無視できません。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- まず、本指標で取引する上での注意点です。

(1) 指標一致性分析の結果、事後差異と直後1分足との方向一致率が84%と高い指標です。発表結果が市場予想より良ければ陽線、悪ければ陰線と、素直に反応します。がしかし、方向一致時に終値が直後1分足終値を超えて伸びていたことは52%しかありません。追撃するなら高値掴み(安値掴み)に気を付けましょう。

(2) 直前1分足にローソク足実体部と逆側にヒゲが目立つ点に注意が必要です。

(3) 直後11分足跳幅が40pips以上あったことは6回です。この6回のうち4回にヒゲがないか小さくなっています。このことは、反応が大きいときに同じ方向に長時間続くことを示唆しています。 - 指標については次の通りです。

PPI前月比はCPI前月比との相関が高く、そのために注目しています。ただ注目するのも暇なので、無理のないポジションが取れるなら取り、わからない動きをしているときは取引を諦めましょう。

直後1分足跳幅が9pips以下だったことが89%という反応が小さな指標です。ただ、過去には直後11分足跳幅が40pipsを超えたことも22%(27回のうち6回)あります。おそらく、本指標の発表結果に対する反応ではないので、暇つぶしでケガをしないように気を付けましょう。 - シナリオは次の通りです。

(1) 直前1分足の陰線率が91%です。

(2) 直後11分足は、直後1分足との方向一致率が81%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが52%です。直後1分足の初期反応が平均値より小さければ追撃、そうでなければ取引を見合わせた方が良いでしょう。

Ⅰ.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。

【1. 指標概要】

PPI(生産者物価指数)は約10,000品目の販売価格(出荷時点価格)を調査・算出した物価指標です。1982年の平均物価を100として算出されています。PPIから、価格変動が大きい食糧・エネルギーを除いた指標がコアPPIです。

内訳には「品目別」「産業別」「製造段階別(原材料・中間財・完成財)」があり、「品目別」「産業別」を見て、結果(「コア指数」「総合指数」)の解釈を行います。

反応は、コアPPIがPPIよりも、前月比が前年比よりも重視されがちです。

さて、物価は上流から下流へと波及し、PPI(生産者物価指数)が変化すればCPI(消費者物価指数)に影響する、と考えられています。そのCPIはFRBの利上げ判断に影響するため、本指標が注目される訳です。

実際、PPI前月比とCPI前月比の増減は、かなり相関が強いことが確認できます。

2015年1月分(2月発表)から2017年2月分(3月発表)までのデータで、PPI前月比がプラスだったかマイナスだったかを、CPI前月比のそれと比較してみました。結果、同月データ同士だと方向一致率が74%、PPIを1か月後のCPIと比べると73%、2か月後だと71%、3か月後だと70%です。

逆に言えば、前月比がプラスかマイナスかしか問題にしていないのに、やっと70%強しか方向一致率がないのです。方向一致の上、PPIのプラスが伸びたときにCPIのプラスも伸びるか否かと言った点では、はっきり言って、それだけの根拠ではアテにできません。

また、PPIの先行指標に挙げられる輸入物価指数の増減は、実際のところPPI前月比とほぼ無関係です。詳細はこちらの「1. 指標概要」に記載済です。

【2. 既出情報】

以下の調査分析範囲は、2015年1月分以降前回までの27回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

【3. 定型分析】

(3-1. 反応性分析)

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

直後11分足は、直後1分足との方向一致率が81%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが52%です。直後1分足の初期反応が平均値より小さければ追撃、そうでなければ取引を見合わせた方が良いでしょう。

現在の市況では、追撃するなら陽線を狙った方が良いでしょう。初期反応が陰線だった場合、反転のタイミングを待つことになります。タイミングがなければ諦めましょう。無理して取引するほどの指標ではありません。

(3-2. 反応一致性分析)

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

直前1分足の陰線率が91%です。

(3-3. 指標一致性分析)

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

見るべき点は、事後差異と直後1分足との方向一致率が84%と高い点です。発表結果が市場予想より良ければ陽線、悪ければ陰線と、素直に反応します。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年5月11日21:30発表

以下は2017年5月12日23:30頃に追記しています。

Ⅱ. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は市場予想を上回り、反応は陽線でした。

(5-2. 取引結果)

取引結果は次の通りでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- (1) 指標一致性分析の結果、事後差異と直後1分足との方向一致率が84%と高い指標です。発表結果が市場予想より良ければ陽線、悪ければ陰線と、素直に反応します。がしかし、方向一致時に終値が直後1分足終値を超えて伸びていたことは52%しかありません。追撃するなら高値掴み(安値掴み)に気を付けましょう。

(2) 直前1分足にローソク足実体部と逆側にヒゲが目立つ点に注意が必要です。

(3) 直後11分足跳幅が40pips以上あったことは6回です。この6回のうち4回にヒゲがないか小さくなっています。このことは、反応が大きいときに同じ方向に長時間続くことを示唆しています。 - PPI前月比はCPI前月比との相関が高く、そのために注目しています。ただ注目するのも暇なので、無理のないポジションが取れるなら取り、わからない動きをしているときは取引を諦めましょう。

直後1分足跳幅が9pips以下だったことが89%という反応が小さな指標です。ただ、過去には直後11分足跳幅が40pipsを超えたことも22%(27回のうち6回)あります。おそらく、本指標の発表結果に対する反応ではないので、暇つぶしでケガをしないように気を付けましょう。

今回は分析というより一般論みたいなものでしたから、特にコメントはありません。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- (1) 直前1分足の陰線率が91%です。

(2) 直後11分足は、直後1分足との方向一致率が81%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが52%です。直後1分足の初期反応が平均値より小さければ追撃、そうでなければ取引を見合わせた方が良いでしょう。

まぁだいたい良いでしょう。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6250458

この記事へのトラックバック