�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

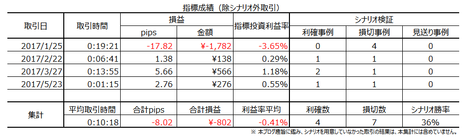

�L��

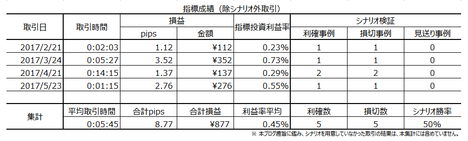

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N06��25��

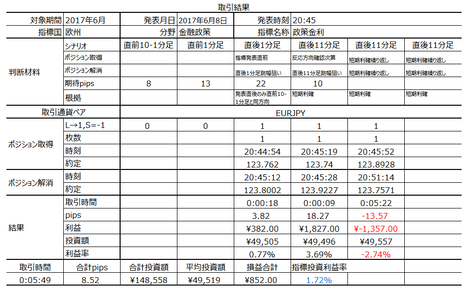

�ƍ��i�C�w�W�uIfo�i���w���v���\�O���EURJPY�������́i2017�N6��26��17:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N6��26��17:00�ɓƍ��i�C�w�W�uIfo�i���w���v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�v�_�����\�ɐ������Ă����܂����B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

Ifo�i�����w���́A��7000�Ђ̊�Ƃ�ΏۂɁA�ƌo�ς̌����ƍ���6�J���̐�s���ɑ��ăA���P�[�g���������{�������̂ł��B�������ڂ́u���Y�v�u�Ɂv�u�v�u���i�v�u�ٗp�v�ɕ�����Ă���A���ɍz�H�Ɛ��Y�Ƃ̊֘A�����������e�ƌ����Ă��܂��B�w���́A2000�N��100�Ƃ��Č����Ɛ�s�������d���ς����l�ɂȂ��Ă��܂��B

�֘A�w�W�ɂ͖������{�ɔ��\�����uZEW�i�����w���v������܂��B���������A�{�w���̕����T���v����7000�ЂƑ������Ƃ�A�G�R�m�~�X�g�ł͂Ȃ���ƒS���҂������ΏۂƂȂ��Ă��邽�߁A�ƌo�ς̎��Ԃ𐳊m�ɔc���ł���ƌ����Ă��܂��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

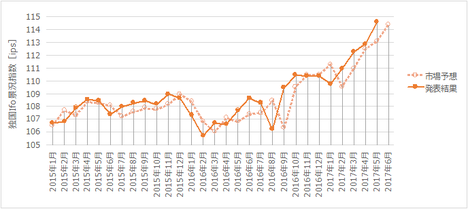

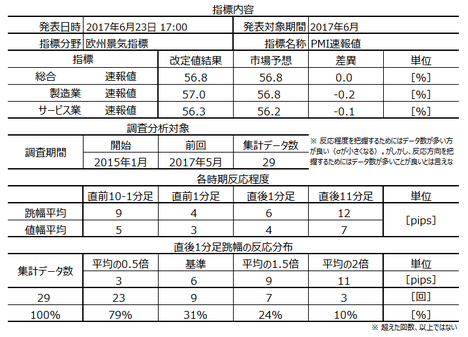

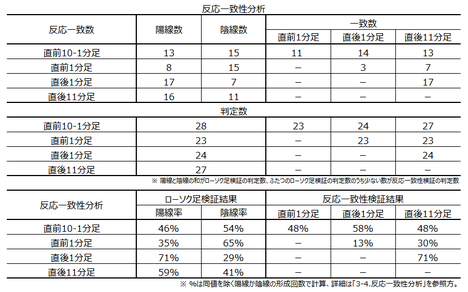

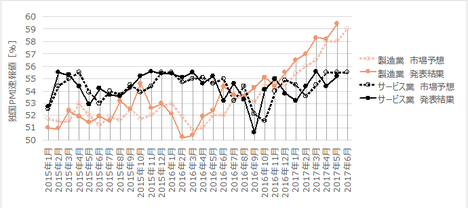

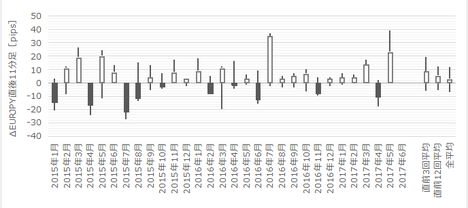

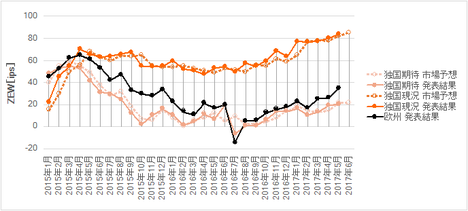

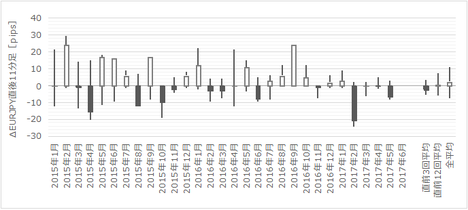

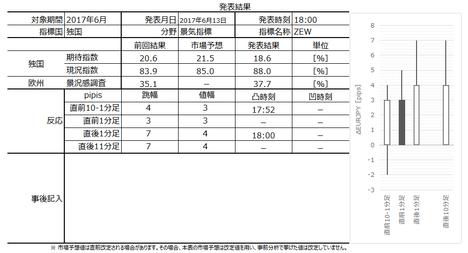

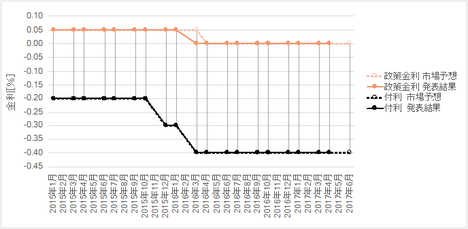

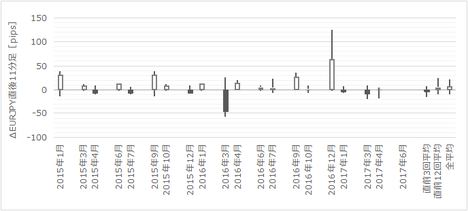

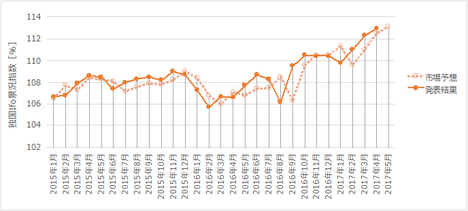

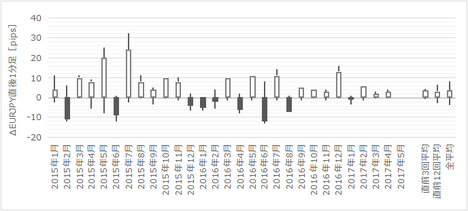

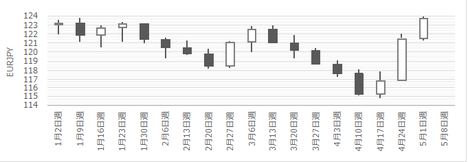

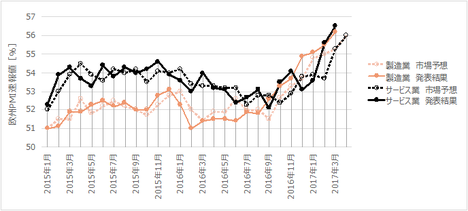

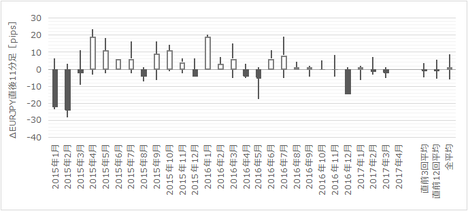

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

�O���t���ꌩ����ƁA�u�s��\�z��ǂ��^�v�Ɍ����Ȃ�������܂���B�m�F���Ă����܂��傤�B

�i���w���E�i�����w���E�����w���̂�������A�������Ԃɂ����Ĕ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�29��12��i41���j�ł��B�ꌩ����ƁA�s��\�z��ǂ��^�Ɍ����܂����A�ӊO�ɑ召�W�̓���ւ��p�x�������ł��ˁB

�܂��A�����ƍ��i�C�w�W��ZEW�́A�{�w�W�̐�s�w�W�Ƃ��������ǂ��݂����܂��B�m���߂Ă����܂��傤�B

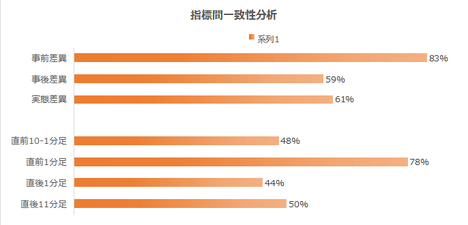

��s���̗L���́A���ԍ��فi���\���ʁ[�O�ʁj�Ŕ��f���ׂ��ł��B���ʁA���w�W�̎��ԍ��ق̕�����v����64���ł����B���w�W���ʂɂ͊W�����邩������Ȃ����̂́A���܂苭���W�ł͂Ȃ��悤�ł��B

�A���AZEW��Ifo�̐�s�w�W�Ƃ����u�\�v�́A���O���فi�s��\�z�[�O�ʁj�ɉe��������Ă��܂��B���O���ق̗��w�W�̕�����v����88���ɂ��B���Ă��܂��B���O���ق̕�����v�������������Ƃ������Ƃ́A�s��\�z��������Ȃ��A�Ƃ������Ƃł��B

�����A���w�W�̔���������v����50���O��Ȃ̂ŁA���w�W�̔��������ɂ͊W������܂���B���O1�����͂��Ƃ��Ƃǂ̎w�W�ł��A�����������Ȃ肪���Ȃ̂ŁA������v���̍����ɈӖ��͂���܂���B

����āAZEW��Ifo�̐�s�w�W�Ƃ����\�́A���Ɏ������Ƃ��Ă�����ɖ𗧂��܂���B

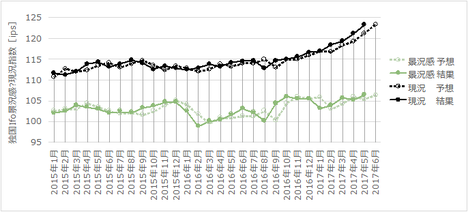

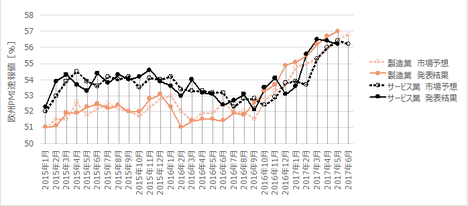

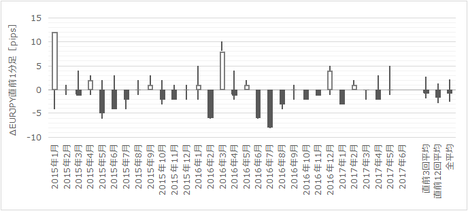

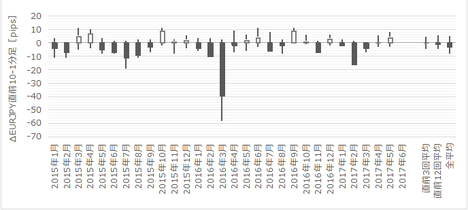

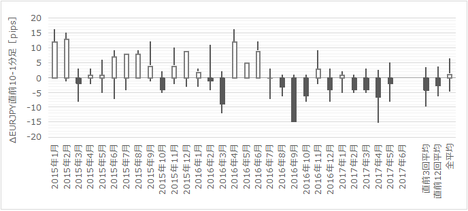

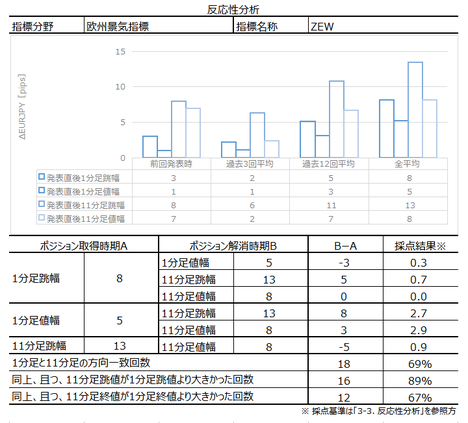

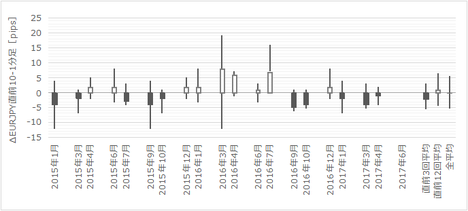

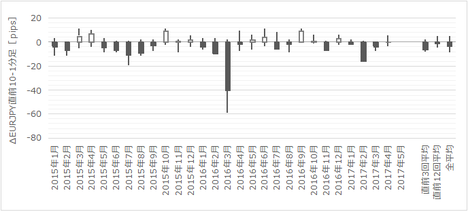

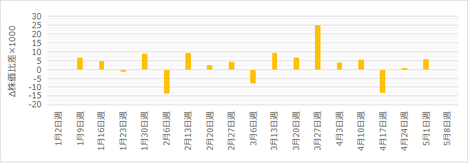

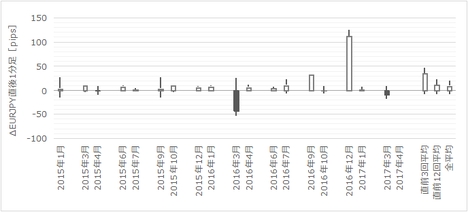

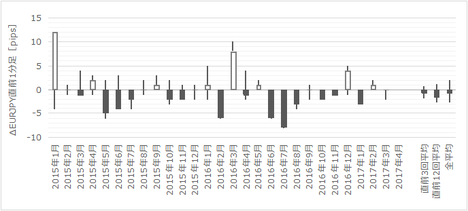

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

������2�Ԗڂ̒���1���������Ă����܂��傤�B�ς��ƌ��ő��������A������10pips�ɒB���邱�Ƃ�2���1�炢�ŁA�z�����ڗ����܂��B���ɁA1�ԉ��̒���11����������ƁA���O1�����ƕ������t�]�������Ƃ͏��Ȃ����ł��B

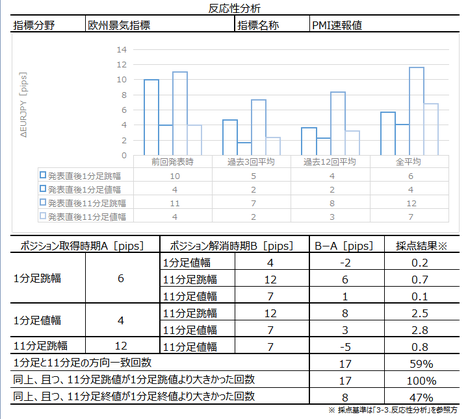

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

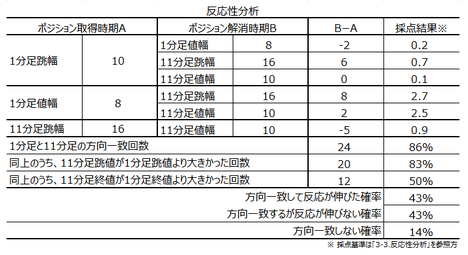

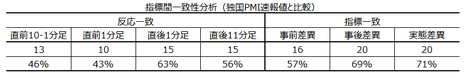

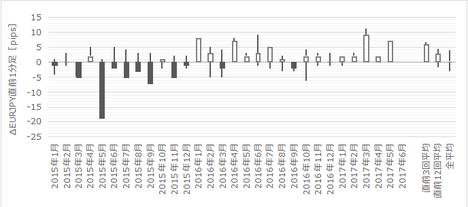

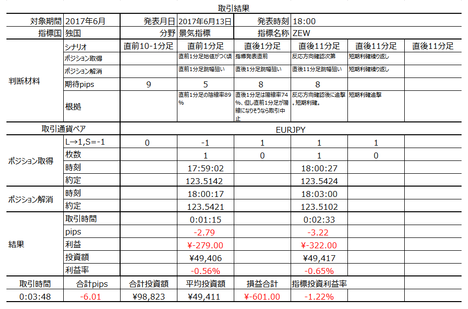

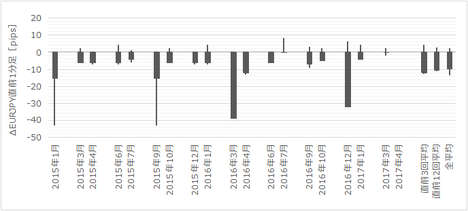

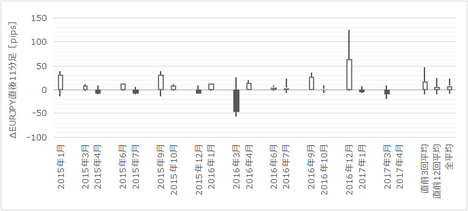

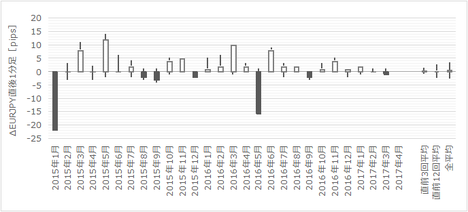

���������͂̌��ʂ����\�Ɏ����܂��B

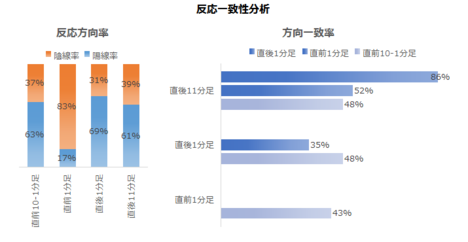

����1�����ƒ���11�����Ƃ̕�����v����86���ł��B�����āA����1�����ƒ���11�����Ƃ��r���A���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e83���E50���ł��B

�܂�A�{�w�W�͎w�W���\��Z���Ԃ̒nj��ɓK���Ă���A���\����b���o�Ƃǂ���ɔ������邩���킩��܂���B���������A����11�����I�l�͒���1�����I�l�̒l������邱�Ƃ������̂ŁA�~����͋֕��ł��B

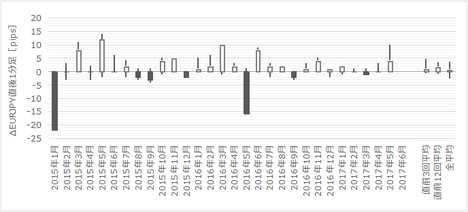

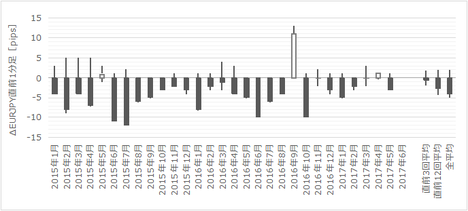

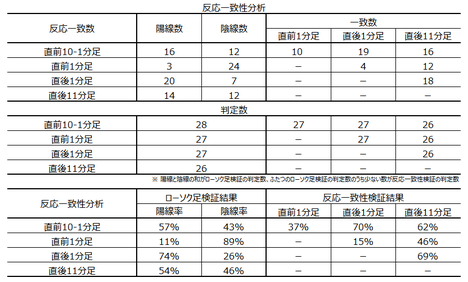

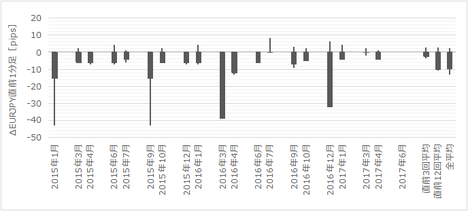

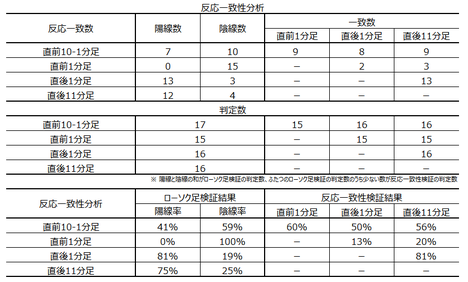

������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����͉A������83���ƂȂ��Ă��܂��B���������A�ߋ����ς̒�����6pips��������܂���B�������Ȃ�~����Ȃ����Ƃł��B

�����āA���������͂ɋ���������1�����ƒ���11�����̕�����v���������A���郍�[�\�N���Ƒ��̃��[�\�N���Ƃ̕�����v����30���ȉ���������70���ȏ�ɂȂ��Ă��܂���B�܂�A�{�w�W���\�O��̃��[�\�N���̕����́A����Q���҂���̓�����\���ł��Ă����ł͂Ȃ��悤�ł��B

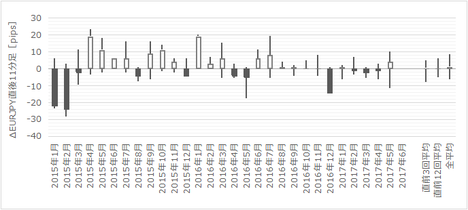

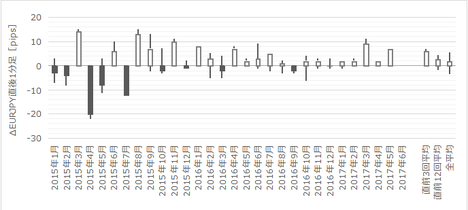

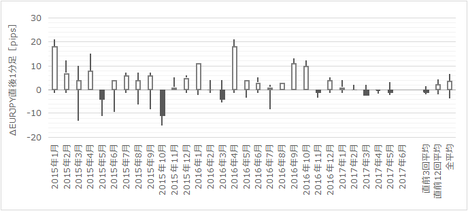

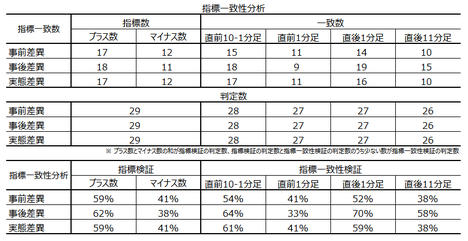

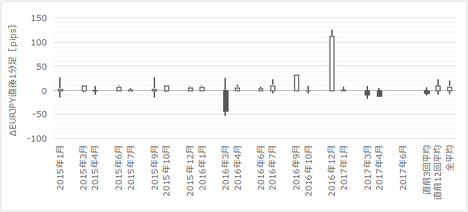

�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

�ƌo�ς̍D�����f���āA���㍷�فE���ԍ��ق̓v���X������⍂���悤�ł��B

�����āA����獷�قƒ���1�����E����11�����Ƃ̕�����v���͂������70�����Ă��܂��B�{�w�W�͔��\���ʂ̗ǂ������������ɂ��Ȃ�f���Ɍ���܂��B

�ȏ�̒����E���͌��ʂ����Ă����܂��B

�ȏ�̌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

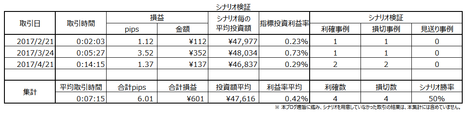

�ȉ���2017�N6��26��22:20���ɒNjL���Ă��܂��B

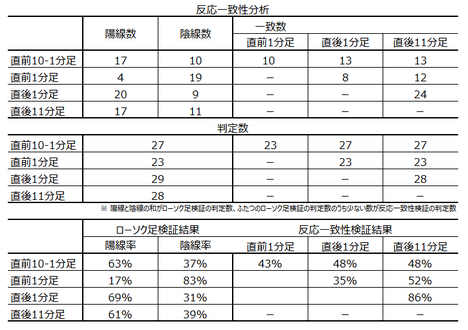

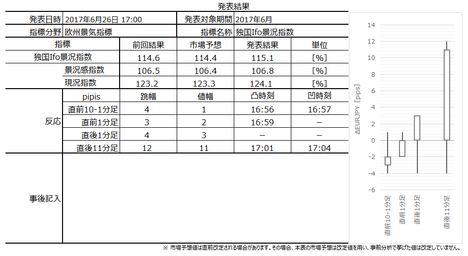

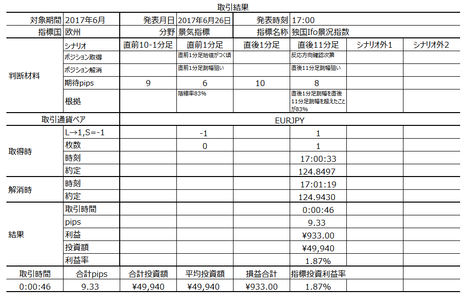

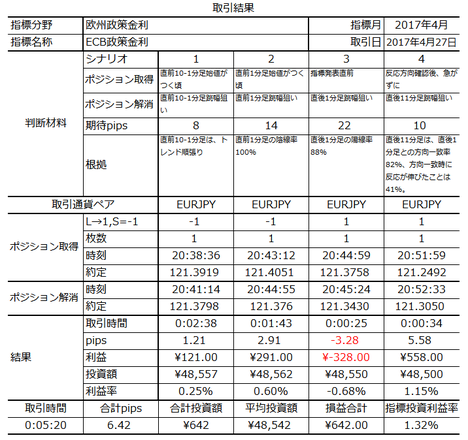

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z������A�����͗z���ł����B

�i�����w����1991�N�ȗ��ōő�ƂȂ�܂����B

������ʂ͎��̒ʂ�ł����B

���O1�����̓`�����X��҂��Ă��邤���ɁA�@����킵�܂����B�A���̂���ŁA���ʓI�ɂ́u����ȋ@��͂Ȃ������v�̂Ő����ł��B

�C�̂������A����قǗǂ��w�W���ʂ������ɂ��ւ�炸�A���b�Ԃ͔��������ɖ������������悤�Ɏv���܂����B�z�����ɒ��˂Ė߂����Ƃ���𑨂��Ēnj����邱�Ƃ��ł��܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

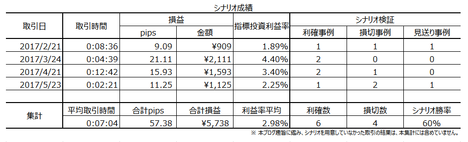

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

EUR�w�W�ł̎���͂ǂ������ł��B�Ƃ�����A���������Ђǂ����̂ł����AIfo������Ǝ��v�v���X�ɓ]���܂����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N6��26��17:00�ɓƍ��i�C�w�W�uIfo�i���w���v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�v�_�����\�ɐ������Ă����܂����B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

Ifo�i�����w���́A��7000�Ђ̊�Ƃ�ΏۂɁA�ƌo�ς̌����ƍ���6�J���̐�s���ɑ��ăA���P�[�g���������{�������̂ł��B�������ڂ́u���Y�v�u�Ɂv�u�v�u���i�v�u�ٗp�v�ɕ�����Ă���A���ɍz�H�Ɛ��Y�Ƃ̊֘A�����������e�ƌ����Ă��܂��B�w���́A2000�N��100�Ƃ��Č����Ɛ�s�������d���ς����l�ɂȂ��Ă��܂��B

�֘A�w�W�ɂ͖������{�ɔ��\�����uZEW�i�����w���v������܂��B���������A�{�w���̕����T���v����7000�ЂƑ������Ƃ�A�G�R�m�~�X�g�ł͂Ȃ���ƒS���҂������ΏۂƂȂ��Ă��邽�߁A�ƌo�ς̎��Ԃ𐳊m�ɔc���ł���ƌ����Ă��܂��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

�O���t���ꌩ����ƁA�u�s��\�z��ǂ��^�v�Ɍ����Ȃ�������܂���B�m�F���Ă����܂��傤�B

�i���w���E�i�����w���E�����w���̂�������A�������Ԃɂ����Ĕ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�29��12��i41���j�ł��B�ꌩ����ƁA�s��\�z��ǂ��^�Ɍ����܂����A�ӊO�ɑ召�W�̓���ւ��p�x�������ł��ˁB

�܂��A�����ƍ��i�C�w�W��ZEW�́A�{�w�W�̐�s�w�W�Ƃ��������ǂ��݂����܂��B�m���߂Ă����܂��傤�B

��s���̗L���́A���ԍ��فi���\���ʁ[�O�ʁj�Ŕ��f���ׂ��ł��B���ʁA���w�W�̎��ԍ��ق̕�����v����64���ł����B���w�W���ʂɂ͊W�����邩������Ȃ����̂́A���܂苭���W�ł͂Ȃ��悤�ł��B

�A���AZEW��Ifo�̐�s�w�W�Ƃ����u�\�v�́A���O���فi�s��\�z�[�O�ʁj�ɉe��������Ă��܂��B���O���ق̗��w�W�̕�����v����88���ɂ��B���Ă��܂��B���O���ق̕�����v�������������Ƃ������Ƃ́A�s��\�z��������Ȃ��A�Ƃ������Ƃł��B

�����A���w�W�̔���������v����50���O��Ȃ̂ŁA���w�W�̔��������ɂ͊W������܂���B���O1�����͂��Ƃ��Ƃǂ̎w�W�ł��A�����������Ȃ肪���Ȃ̂ŁA������v���̍����ɈӖ��͂���܂���B

����āAZEW��Ifo�̐�s�w�W�Ƃ����\�́A���Ɏ������Ƃ��Ă�����ɖ𗧂��܂���B

�i2-2. �ߋ������j

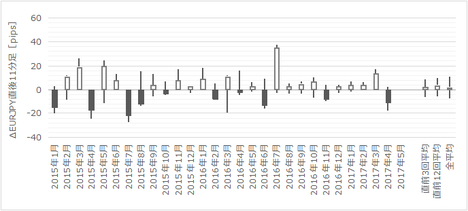

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

������2�Ԗڂ̒���1���������Ă����܂��傤�B�ς��ƌ��ő��������A������10pips�ɒB���邱�Ƃ�2���1�炢�ŁA�z�����ڗ����܂��B���ɁA1�ԉ��̒���11����������ƁA���O1�����ƕ������t�]�������Ƃ͏��Ȃ����ł��B

�y3. ��^���́z

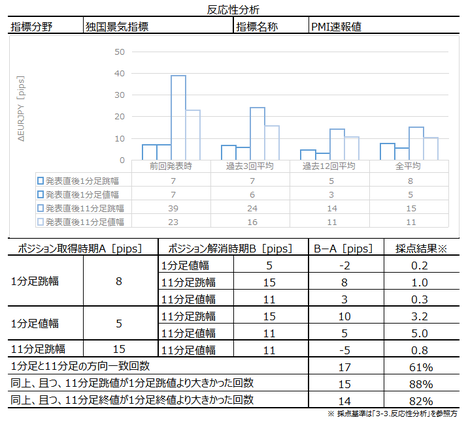

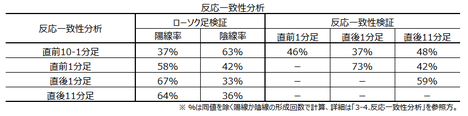

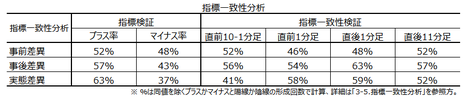

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

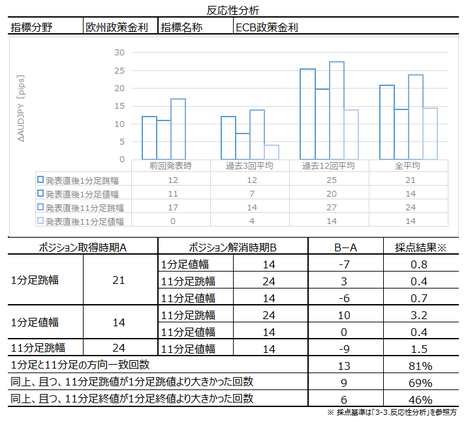

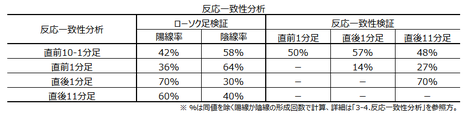

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����86���ł��B�����āA����1�����ƒ���11�����Ƃ��r���A���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e83���E50���ł��B

�܂�A�{�w�W�͎w�W���\��Z���Ԃ̒nj��ɓK���Ă���A���\����b���o�Ƃǂ���ɔ������邩���킩��܂���B���������A����11�����I�l�͒���1�����I�l�̒l������邱�Ƃ������̂ŁA�~����͋֕��ł��B

������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����͉A������83���ƂȂ��Ă��܂��B���������A�ߋ����ς̒�����6pips��������܂���B�������Ȃ�~����Ȃ����Ƃł��B

�����āA���������͂ɋ���������1�����ƒ���11�����̕�����v���������A���郍�[�\�N���Ƒ��̃��[�\�N���Ƃ̕�����v����30���ȉ���������70���ȏ�ɂȂ��Ă��܂���B�܂�A�{�w�W���\�O��̃��[�\�N���̕����́A����Q���҂���̓�����\���ł��Ă����ł͂Ȃ��悤�ł��B

�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

�ƌo�ς̍D�����f���āA���㍷�فE���ԍ��ق̓v���X������⍂���悤�ł��B

�����āA����獷�قƒ���1�����E����11�����Ƃ̕�����v���͂������70�����Ă��܂��B�{�w�W�͔��\���ʂ̗ǂ������������ɂ��Ȃ�f���Ɍ���܂��B

�ȏ�̒����E���͌��ʂ����Ă����܂��B

- ���܂�傫���������܂���B����1����������10pips�ȉ����������Ƃ�52���ł��B

- �i���w���̃O���t����˂���Ɓu�s��\�z��ǂ��^�v�̂悤�Ɍ����܂��B���������A���\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�29��12��i41���j�ƁA�㔲���i�������j�����炵���ςȂ��A�Ƃ͌����܂���B�{�w�W�́u�s��\�z��ǂ��^�v�Ƃ͌����܂���B

- �����ƍ��i�C�w�W��ZEW�̎��㍷�قƂ̕�����v����60���O��ƁA���܂荂������܂���B���ɔ��������́A�w�W���\�O��ň�v����50���O��i���O1�����������j�ł���AZEW���\���̔��������Ƃ͊W����܂���B

- ��^���͂̌��ʂ͎��̒ʂ�ł��B

(1) ���O1�����̉A�����������Ȃ��Ă��܂��B

(2) ���\���ʂ̗ǂ������ɑf���Ȕ�������w�W�ł��B

(3) �Z���nj��ɓK�����w�W�ł��B

(4) �s��\�z�̗ǂ������┭�\�O�̃��[�\�N�������ɂ́A���\��̔����������������钛����܂���B

�y4. �V�i���I�쐬�z

�ȏ�̌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B�A���A�ߋ��̕��ϒ�����6pips�����Ȃ��̂ŁA���m�ł���Ƃ��ɗ��m���Ă����܂��傤�B������Ԃ����b�ŗ��m�ł���Ȃ�A����ŗǂ��̂ł��B

- ���������m�F��ɒnj��|�W�V�������擾���A������_���ĒZ�����m�ɓK���Ă��܂��B���������A����1�����I�l���Ē���11�����I�l���L�т����Ƃ�50�������Ȃ��̂ŁA������̒nj��Ⓑ���Ԃ̒nj��͏����������Ă��܂��܂��B

�ȏ�

2017�N6��26��17:00���\

�ȉ���2017�N6��26��22:20���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

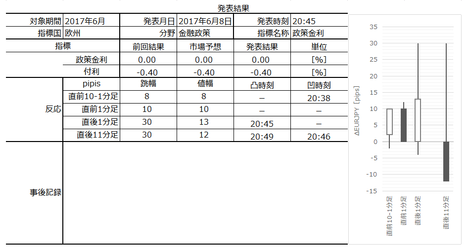

�i5-1. �w�W���ʁj

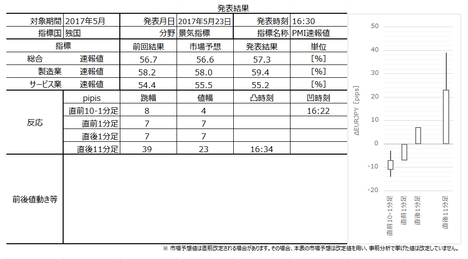

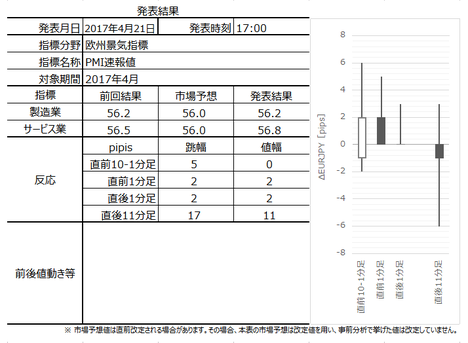

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͎s��\�z������A�����͗z���ł����B

�i�����w����1991�N�ȗ��ōő�ƂȂ�܂����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����̓`�����X��҂��Ă��邤���ɁA�@����킵�܂����B�A���̂���ŁA���ʓI�ɂ́u����ȋ@��͂Ȃ������v�̂Ő����ł��B

�C�̂������A����قǗǂ��w�W���ʂ������ɂ��ւ�炸�A���b�Ԃ͔��������ɖ������������悤�Ɏv���܂����B�z�����ɒ��˂Ė߂����Ƃ���𑨂��Ēnj����邱�Ƃ��ł��܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- �������������Ƃ����_�́A�����ʂ�ł����B

- ����ŁA�w�W���ʂ͎s��\�z��5�����A�������Ă��܂��B�u�s��\�z��ǂ��^�Ƃ͌����Ȃ��v�Ƃ������O�����́A�ߋ�����̊m���I�����ł����Ă��A����̔��\�O�ɕs�K�����������m��܂���B

- �����ƍ��i�C�w�W��ZEW�̎��㍷�ق┽�������̕�����v���͂��܂荂���Ȃ��A�Ƃ������O���������l�ł��B�ߋ�����̊m���I�����ł����Ă��A����̔��\�O�ɂ͕s�K�Ȑ��������������m��܂���B

- ��^���͌��ʂƔ��\���ʂ�Δ䂵�܂��B

(1) ���O1�������z���ƂȂ��Ă���A�O���Ă��܂��B

(2) ���\���ʂ̗ǂ������ɑf���ɔ������܂����B

(3) ����͒Z���nj��łȂ��A����11�����I�l���炢�܂Œnj����Ă��ǂ����������m��܂���B�ł��������ǂ��|�W�V�����̎����́A���\����nj���17:04���nj��ł��B�A���A����ł��҂���pips��10pips�ɒB���Ȃ������͂��ł��B

�i6-2. �V�i���I���j

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

EUR�w�W�ł̎���͂ǂ������ł��B�Ƃ�����A���������Ђǂ����̂ł����AIfo������Ǝ��v�v���X�ɓ]���܂����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 01:04| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N06��22��

���B�i�C�w�W�uPMI����l�v���\�O���EURJPY�������́i2017�N6��23��17:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

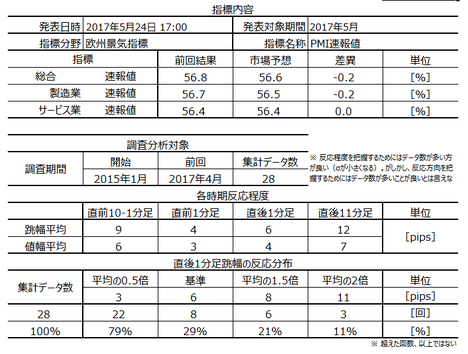

2017�N6��23��17:00�ɉ��B�i�C�w�W�uPMI����l�v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

���Ɏw�W��^���͂̌��_�͎��̒ʂ�ł��B

�ȏ�̕��͌��ʂɊ�Â��A�{�w�W�ł̎���͒��߂܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�ƍ�PMI����l�ɂ����铯���̐����Ɠ����ł��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

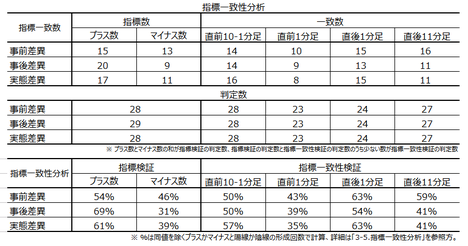

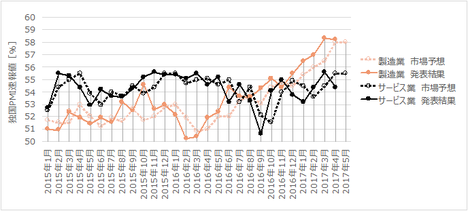

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�܂���ɁA�C�ɂȂ�_���疾�炩�ɂ��܂��B

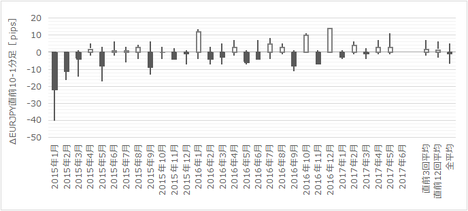

���\�ɁA�ƍ�PMI����l�Ƃ̎w�W���ʁE�������ʂ̈�v����Z�߂Ă��܂��B

���ʁA�e���Ԃ̃��[�\�N���̕����ɂ�67���ȏ�̍�����v���������Ȃ����̂́A�w�W�̎��㍷�فE���ԍ��ق͊e69���E71���̈�v���ƂȂ��Ă��܂��B

�܂�A�ƍ�PMI����l�Ɖ��BPMI����l���ߋ��ɑk���Ē��ׂ�ƁA����̔��\�l���s��\�z�������ɂ͂���������s��\�z���A������O��i����l�j�������ɂ͂���������O�ʂ������ł��B���̊m����3���2��ȏ�Ƃ������Ƃł��B

�s��\�z��ǂ��^�̎w�W�̂悤�Ɍ����܂��B

�s��\�z��ǂ��^�Ƃ́A���ۂɂ͎s��\�z�̕������\���ʂ�����Ɍ��\����Ă���ɂ��ւ�炸�A�ォ�炻�����v���b�g�����O���t������ƁA�����ɂ��s��\�z�̕������\���ʂ�Ǐ]���Ă���悤�Ɍ�����w�W�ł��B���������w�W�ł́A���߂̎w�W���\���ʂ��㏸�E���~���Ă���Ƃ��A�s��\�z���I�[�o�[�V���[�g�������\���ʂƂȂ邱�Ƃ������̂ł��B

�m�F���Ă����܂��傤�B

������PMI�͉ߋ�29��7��i24%�j�A���\���ʂ��s��\�z�̑召�W���O���Ɠ���ւ���Ă��܂��B�T�[�r�X��PMI�͉ߋ�29��15��i52���j�A����ւ���Ă��܂��B

�܂�A������PMI�͖����̔��\�l����U�s��\�z���㔲������i����������j�A�Ȃ��Ȃ����ɉ������i�㔲���j���N���ɂ����u�s��\�z��ǂ��^�v�ƌ����܂��B�O���͔��\���ʂ�4�����Ԃ�Ɏs��\�z�����������̂ŁA�������������\���������ƌ����܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�S�̓I�ɁA�w�W���\�O�͉A�����ڗ����A�w�W���\��͗z�����ڗ����܂��B�ŋ߂̌X���́A����11�������㉺�Ƀq�Q���c���Ďn�l�t�߂ɖ߂�X���������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����59���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�100���A�I�l���m�Ŕ������L�т����Ƃ�47���ƂȂ��Ă��܂��B

�܂�A�{�w�W�͒nj��ɕs�����ł��B�����Ă����A���������������Ɠ��������ɐL�т�ɂ���A����1�����̏I�l�����Ĉȍ~�ɍ��l��t������̂́A����11�����I�l�͒���1�����I�l��菬�����Ȃ�A�Ƃ������Ƃ������Ă��܂��B������nj��͎w�W���\���2-3���ƍl���Ă����������ǂ��ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

����1�����͗z������71���ƁA�肪�����܂��B

�����āA����1�����ƒ���11�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B���������A���������͂̌��ʁA����1�����ƒ���11�����̏I�l���m�̔����L������50����ƂȂ��Ă��܂��B����āA����1������������11���������������Ŕ�����L�����������Ƃ�71��✕47���ŁA33���i3���1��j�Ƃ������ƂɂȂ�܂��B

���l�Ɍv�Z����ƁA����1�����ƒ���11�������������ɔ���������̂́A���������̒l�������悤�ɔ������邱�Ƃ�59%�[33����26���A���\����1���o�ߌ�ɔ����������i�z�����A���ɁA�A�����z���Ɂj�t�]���邱�Ƃ�100���|59����31���A�Ƃ������ƂɂȂ�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O���ق́A����1�����Ƃ̕�����v����63���ƂȂ��Ă���A����͑��̊��Ԃ̃��[�\�N���Ƃ̕�����v����荂���m���ł��B�Ƃ͌���3���2��ɂ������Ȃ��m���ł�����A���̐����Ń|�W�V��������邱�Ƃ͂ł��܂���B

���㍷�فE���ԍ��ق��A�e���[�\�N���Ƃ̕�����v������������܂���B

�܂�A�{�w�W�̎s��\�z�┭�\���ʂ̗ǂ������́A�e���[�\�N���̔��������Ɩ��W���Ǝv���Ă��������ǂ������ł��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N6��24���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͐����Ƃ����P�������̂́A�T�[�r�X�ƂƑ������ቺ���܂����B�A���A�����w���͑O���E�O�X�������N���̍������ɂȂ��Ă����̂ŁA��U�A���x�~�Ƃ������Ƃ���ł��傤�B

�����͗z���ł��B

���O�����̌��_�Ɉ˂������Ă��܂���B

�������ɁA�{�w�W�ł̔������u�����Ɓ��T�[�r�X�Ɓv�̉e�����A���A����̐����Ƃ��s��\�z������Ɨ\���ł��Ă����Ƃ��Ă��A�ߋ��̎��т��������A�{�w�W�̔������f���Ƃ͌���܂���B

�����āA�w�W���\����̔������m�F���Ă���̒nj��ł��A����1�����ƒ���11�����̕�����v�������S���Ēnj��|�W�V����������قǍ�������܂���B

���ʓI�ɍ���A�f���Ȕ�������������ƌ����āA��͂�|�W�V���������͓̂�������ł��傤�B

����̓|�W�V���������Ȃ��\�肾�����̂ŁA�V�i���I������܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N6��23��17:00�ɉ��B�i�C�w�W�uPMI����l�v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

- �{�w�W���\�O��̔����́A�w�W���\�O�ƌ��10���Ԃłقړ�����10pips���x�ł��B�����āA�w�W���\����i����1���������j������10pips�ȏ㔽���������Ƃ́A�ق�10���1������܂���B

- �S�̓I�ɁA�w�W���\�O�͉A�����ڗ����A�w�W���\��͗z�����ڗ����܂��B�ŋ߂̌X���́A����11�������㉺�Ƀq�Q���c���Ďn�l�t�߂ɖ߂�X���������܂��B

- ������PMI�́u�s��\�z��ǂ��^�v�ł��B�O���͔��\���ʂ�4�����Ԃ�Ɏs��\�z�����������̂ŁA�������������\���������ƌ����܂��B

���Ɏw�W��^���͂̌��_�͎��̒ʂ�ł��B

- �w�W�Ԉ�v�����͎͂��̒ʂ�ł��B�Δ�͓ƍ�PMI����l�ƍs���Ă��܂��B

�ƍ�PMI����l�Ɖ��BPMI����l�̊W���ߋ��ɑk���Ē��ׂ�ƁA����̔��\�l���s��\�z�������ɂ͂���������s��\�z���A����̔��\�l���O��i����l�j�������ɂ͂���������O�ʂ������ł��B���̊m����3���2��ȏ�ƂȂ��Ă��܂��B

����ǂ��c�O�Ȃ��ƂɁA����1�����̔��������̈�v���́A���w�W�Ԃ�63����������܂���B - ���������͎͂��̒ʂ�ł��B

�{�w�W�͒nj��ɕs�����ł��B

�����Ă����A���������������Ɠ��������ɐL�т�ɂ���A����1�����̏I�l�����Ĉȍ~�ɍ��l��t������̂́A����11�����I�l�͒���1�����I�l��菬�����Ȃ肪���ł��B������nj��͎w�W���\���2-3���܂ŁA�ƍl���Ă����������ǂ��ł��傤�B - ������v�����͎͂��̒ʂ�ł��B

����1�����͗z������71���ƁA�肪�����܂��B

����1�����ƒ���11�������������ɔ�����L�������邱�Ƃ�33���A�������������������̒l������邱�Ƃ�26���A���\����1���o�ߌ�ɔ����������i�z�����A���ɁA�A�����z���Ɂj�t�]���邱�Ƃ�31���A�Ƃ������ƂɂȂ�܂��B

�w�W���\����1�����߂���ƁA�ǂ���ɕω�����̂����킩��Ȃ��w�W�ł��B - �w�W��v�����͎͂��̒ʂ�ł��B

���O���فE���㍷�فE���ԍ��ق̂�������A�e���[�\�N���Ƃ̕�����v������������܂���B�܂�A�{�w�W�̎s��\�z�┭�\���ʂ̗ǂ������́A�e���[�\�N���̔��������Ɩ��W���Ǝv���Ă��������ǂ������ł��B

�ȏ�̕��͌��ʂɊ�Â��A�{�w�W�ł̎���͒��߂܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�ƍ�PMI����l�ɂ����铯���̐����Ɠ����ł��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�܂���ɁA�C�ɂȂ�_���疾�炩�ɂ��܂��B

���\�ɁA�ƍ�PMI����l�Ƃ̎w�W���ʁE�������ʂ̈�v����Z�߂Ă��܂��B

���ʁA�e���Ԃ̃��[�\�N���̕����ɂ�67���ȏ�̍�����v���������Ȃ����̂́A�w�W�̎��㍷�فE���ԍ��ق͊e69���E71���̈�v���ƂȂ��Ă��܂��B

�܂�A�ƍ�PMI����l�Ɖ��BPMI����l���ߋ��ɑk���Ē��ׂ�ƁA����̔��\�l���s��\�z�������ɂ͂���������s��\�z���A������O��i����l�j�������ɂ͂���������O�ʂ������ł��B���̊m����3���2��ȏ�Ƃ������Ƃł��B

�s��\�z��ǂ��^�̎w�W�̂悤�Ɍ����܂��B

�s��\�z��ǂ��^�Ƃ́A���ۂɂ͎s��\�z�̕������\���ʂ�����Ɍ��\����Ă���ɂ��ւ�炸�A�ォ�炻�����v���b�g�����O���t������ƁA�����ɂ��s��\�z�̕������\���ʂ�Ǐ]���Ă���悤�Ɍ�����w�W�ł��B���������w�W�ł́A���߂̎w�W���\���ʂ��㏸�E���~���Ă���Ƃ��A�s��\�z���I�[�o�[�V���[�g�������\���ʂƂȂ邱�Ƃ������̂ł��B

�m�F���Ă����܂��傤�B

������PMI�͉ߋ�29��7��i24%�j�A���\���ʂ��s��\�z�̑召�W���O���Ɠ���ւ���Ă��܂��B�T�[�r�X��PMI�͉ߋ�29��15��i52���j�A����ւ���Ă��܂��B

�܂�A������PMI�͖����̔��\�l����U�s��\�z���㔲������i����������j�A�Ȃ��Ȃ����ɉ������i�㔲���j���N���ɂ����u�s��\�z��ǂ��^�v�ƌ����܂��B�O���͔��\���ʂ�4�����Ԃ�Ɏs��\�z�����������̂ŁA�������������\���������ƌ����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�S�̓I�ɁA�w�W���\�O�͉A�����ڗ����A�w�W���\��͗z�����ڗ����܂��B�ŋ߂̌X���́A����11�������㉺�Ƀq�Q���c���Ďn�l�t�߂ɖ߂�X���������܂��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����59���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�100���A�I�l���m�Ŕ������L�т����Ƃ�47���ƂȂ��Ă��܂��B

�܂�A�{�w�W�͒nj��ɕs�����ł��B�����Ă����A���������������Ɠ��������ɐL�т�ɂ���A����1�����̏I�l�����Ĉȍ~�ɍ��l��t������̂́A����11�����I�l�͒���1�����I�l��菬�����Ȃ�A�Ƃ������Ƃ������Ă��܂��B������nj��͎w�W���\���2-3���ƍl���Ă����������ǂ��ł��傤�B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

����1�����͗z������71���ƁA�肪�����܂��B

�����āA����1�����ƒ���11�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B���������A���������͂̌��ʁA����1�����ƒ���11�����̏I�l���m�̔����L������50����ƂȂ��Ă��܂��B����āA����1������������11���������������Ŕ�����L�����������Ƃ�71��✕47���ŁA33���i3���1��j�Ƃ������ƂɂȂ�܂��B

���l�Ɍv�Z����ƁA����1�����ƒ���11�������������ɔ���������̂́A���������̒l�������悤�ɔ������邱�Ƃ�59%�[33����26���A���\����1���o�ߌ�ɔ����������i�z�����A���ɁA�A�����z���Ɂj�t�]���邱�Ƃ�100���|59����31���A�Ƃ������ƂɂȂ�܂��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O���ق́A����1�����Ƃ̕�����v����63���ƂȂ��Ă���A����͑��̊��Ԃ̃��[�\�N���Ƃ̕�����v����荂���m���ł��B�Ƃ͌���3���2��ɂ������Ȃ��m���ł�����A���̐����Ń|�W�V��������邱�Ƃ͂ł��܂���B

���㍷�فE���ԍ��ق��A�e���[�\�N���Ƃ̕�����v������������܂���B

�܂�A�{�w�W�̎s��\�z�┭�\���ʂ̗ǂ������́A�e���[�\�N���̔��������Ɩ��W���Ǝv���Ă��������ǂ������ł��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N6��23��17:00���\

�ȉ���2017�N6��24���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͐����Ƃ����P�������̂́A�T�[�r�X�ƂƑ������ቺ���܂����B�A���A�����w���͑O���E�O�X�������N���̍������ɂȂ��Ă����̂ŁA��U�A���x�~�Ƃ������Ƃ���ł��傤�B

�����͗z���ł��B

�i5-2. ������ʁj

���O�����̌��_�Ɉ˂������Ă��܂���B

�y6. ���͌��z

�i6-1. ���͌��j

�������ɁA�{�w�W�ł̔������u�����Ɓ��T�[�r�X�Ɓv�̉e�����A���A����̐����Ƃ��s��\�z������Ɨ\���ł��Ă����Ƃ��Ă��A�ߋ��̎��т��������A�{�w�W�̔������f���Ƃ͌���܂���B

�����āA�w�W���\����̔������m�F���Ă���̒nj��ł��A����1�����ƒ���11�����̕�����v�������S���Ēnj��|�W�V����������قǍ�������܂���B

���ʓI�ɍ���A�f���Ȕ�������������ƌ����āA��͂�|�W�V���������͓̂�������ł��傤�B

�i6-2. �V�i���I���j

����̓|�W�V���������Ȃ��\�肾�����̂ŁA�V�i���I������܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:38| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

�ƍ��i�C�w�W�uPMI����l�v���\�O���EURJPY�������́i2017�N6��23��16:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N6��23��16:30�ɓƍ��i�C�w�W�uPMI����l�v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

���Ɏw�W��^���͂̌��_�͎��̒ʂ�ł��B

�ȏ�̕��͌��ʂɊ�Â��ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ��܂蓖�Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�����́A�w�W���\���ʂ̗ǂ������Ƒ��ւ�������̂́A���܂荂������܂���B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

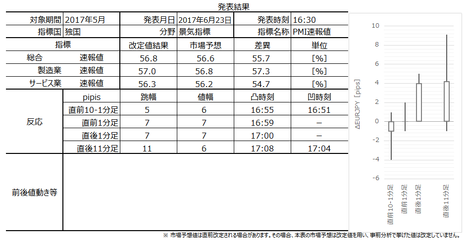

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�����́A�����Ɓ��T�[�r�X�Ɓ������̏��ɔ����Ɋ�^�������ł��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����Ƃ̕�����v���́A������PMI�̔��\���ʂƎs��\�z�̍��i���㍷�فj�ɑ��A������v����71���ƂȂ�܂��B�T�[�r�X��PMI�Ƃ�54����������܂���B����PMI�Ƃ͋��߂Ă��܂��A����ł���܂ł̎���ɕs�s���͐����Ă��܂���B

������PMI�́A�T�^�I�Ȏs��\�z��ǂ��^�̎w�W�ł��B

�s��\�z��ǂ��^�Ƃ́A���ۂɂ͎s��\�z�̕������\���ʂ�����Ɍ��\����Ă���ɂ��ւ�炸�A�ォ�炻�����v���b�g�����O���t������ƁA�����ɂ��s��\�z�̕������\���ʂ�Ǐ]���Ă���悤�Ɍ�����w�W�ł��B���������w�W�ł́A���߂̎w�W���\���ʂ��㏸�E���~���Ă���Ƃ��A�s��\�z���I�[�o�[�V���[�g�������\���ʂƂȂ邱�Ƃ������̂ł��B

�m�F���Ă݂܂��傤�B

�s��\�z�\���ʂ��㔲���E�����������́A�������Ԃɂ�����11��i38���j�ł��B���ɁA2016�N4���ȍ~��15��Ɍ����Č�����3��i20���j��������܂���B

����āA������PMI�Ɋւ������A�s��\�z�����\���ʂ��㔲������i����������j�������ςȂ��A�Ƃ����u�s��\�z��ǂ��^�v�̓���������Ă��܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����͉A�����A���O1������2015�N12���܂ł��A���A����ȍ~�͗z�����ڗ����Ă��܂��B����1�����E����11�����͗z�����ڗ����܂��B

�����āA�S�̓I�ɂ̓q�Q���Z���X��������悤�ł��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

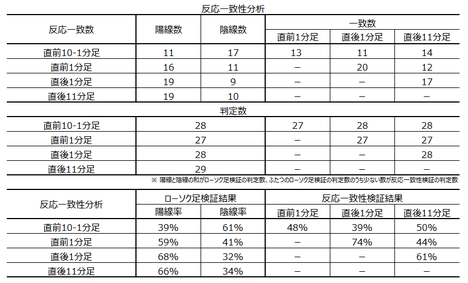

����11�����́A����1�����Ƃ̕�����v����61���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�88���A�I�l���m�Ŕ������L�т����Ƃ�82���ƂȂ��Ă��܂��B

�܂�A������v�������������S���Ēnj��ł��Ȃ����̂́A������v���̔����L�����͍����悤�ł��B

����́AEUR�̓����ł���u�g�����h�p�����w�W�����v������Ă���̂��Ǝv���܂��B�Ȃ�A15:30�Ȃ�����16:00����̃g�����h�ɑ��������ɔ��������Ƃ��ɂ����nj�����Ηǂ���ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�{�u���O�ł̃|�W�V�����擾��ɒB���Ă��܂��A����1�����̗z������68���ƁA3���2��ȏ�ƂȂ��Ă��܂��B

�����āA���O1�����ƒ���1�����Ƃ̕�����v����74���ɒB���Ă��܂��B�{�w�W�Ŏw�W���\���O�̎���Q���҂́A�w�W���\����̔���������c���ł��Ă���̂ł��B

��Ɍ`�����ꂽ���[�\�N�����A���̌�Ɍ`������郍�[�\�N���̕������������Ă��钛��͂���܂���B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O���ق͊e���[�\�N���ƍ���������v��������܂���B

���㍷�ق͒���1�����Ƃ̕�����v����71���ł��B���\���ʂɑ��đf���ɔ����������Ȏw�W�ł��B�܂��A3���2��ȏ�i68���j�́A���O10-1�����ƕ�����v���Ă��܂��B������܂��A����Q���҂��w�W���\�O�Ɏw�W���\����̔����������قڗ\���ł��Ă���Ƃ�������Ƒ����邱�Ƃ��ł��܂��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N6��24���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�����Ƃ��s��\�z������A�T�[�r�X�ƂƑ������s��\�z�������܂����B

�����͗z���ł��B

�T�[�r�X�ƂƑ������s��\�z������������̂́A�e53.7�E56.1�ł����獂�����ł��邱�ƂɈႢ����܂���B������m�F�ł��Ă��܂��A����L���Ɉ˂�u�V�K���D���Ȃ̂ł��܂�S�z����Ȃ��v�Ƃ������Ƃł��B

������ʂ͎��̒ʂ�ł����B

�V�i���I�ʂ�̃|�W�V�����擾�E�����ł���A1��1�s�Ȃ���S�̂ł̓v���X�ɂȂ�܂����B

�������u�����h�e���i���Ε����ւ̔����ɓ]���邱�Ɓj�v�łȂ��A�u�h�e�������v�̏��ōs���A�ꎞ�I�ɗ����ĂƂȂ�܂����B����͂��܂����������̂́A���܂�ǂ��������ł͂Ȃ��ł��ˁB

���O�������͓��e���A�ȉ��Ɍ����܂�

�����ւ̊�^���u�����Ɓ��T�[�r�X�Ɓv�Ƃ����_�͍Ċm�F�ł��܂����B

���O1�����Ɠ������ɒ���1�����̃|�W�V���������������ŁA���ʓI�ɂ͒��O1���������]�������߂ɒ���1���������ƂȂ�܂����B�����̐M���x�ቺ�������Ă��A���O1�����łȂ����O10-1���������ă|�W�V���������߂�����ǂ��̂�������܂���B

���s�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N6��23��16:30�ɓƍ��i�C�w�W�uPMI����l�v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

- �����͂��܂�傫������܂���B�ߋ����ϒl���������A�w�W���\�O���10���Ԃ̒����E�l���͂قړ����ł��B

- �{�w�W�̎���Q���҂́A�w�W���\�O�Ɏw�W���\����̔���������ǂ��͂�ł��܂��B

- ������PMI�ɔ����������ł��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����Ƃ̕�����v���ׂĂ݂�ƁA������PMI�̔��\���ʂƎs��\�z�̍��i���㍷�فj�ɑ��A������v����71���ƂȂ�܂��B�T�[�r�X��PMI�Ƃ�54����������܂���B - ���̐�����PMI�͓T�^�I�Ȏs��\�z��ǂ��^�̎w�W�ł��B

�s��\�z�\���ʂ��㔲���E�����������́A�������Ԃɂ�����11��i38���j�ł��B���ɁA2016�N4���ȍ~��15��Ɍ����Č�����3��i20���j��������܂���B

����āA������PMI�́A�s��\�z�����\���ʂ��㔲������i����������j�������ςȂ��A�Ƃ����u�s��\�z��ǂ��^�v�̓���������Ă��܂��B

���Ɏw�W��^���͂̌��_�͎��̒ʂ�ł��B

- ���������͎͂��̒ʂ�ł��B

����1�����ƒ���11�����Ƃ̕�����v����61�������Ȃ����̂́A������v���ɂ͗��҂̔����L���������l���m�E�I�l���m�Ŋe88���E82���ƂȂ��Ă��܂��B�܂�A������v�����������A���S���Ēnj��ł��Ȃ��̂ŁA�Z�����m�̌J��Ԃ��Ŕ��v��ςݏd�˂������@���ǂ��ł��傤�B

�����Ă��̌X���ɂ́AEUR�̓����ł���u�g�����h�p�������w�W�������v������Ă���A�Ǝv���܂��B�Ȃ�A15:30�Ȃ�����16:00���甭�\���O�܂ł̃g�����h�ɑ��A���\����̔�����������v���Ă����Ƃ��ɂ���������̒nj�����Ηǂ���ł��B - ������v�����͎͂��̒ʂ�ł��B

���O1�����ƒ���1�����Ƃ̕�����v����74���ɒB���Ă���A�{�w�W�̔��\���O����Q���҂́A���\����̔����������قڐ������i4���3��j�\���ł��Ă���悤�ł��B - �w�W��v�����͎͂��̒ʂ�ł��B

�s��\�z���ǂ�����A�e���[�\�N���Ƃ̕����Ƃ̊W�ɂ͂��܂�W�Ȃ��悤�ł��B

���\���ʂ́i�s��\�z�Ɣ�r�����j�ǂ������ɑ��f���ɔ����������ł��B�܂��A3���2��ȏ�i68���j�́A���O10-1�����ƕ�����v���Ă��܂��B������܂��A����Q���҂��w�W���\�O�Ɏw�W���\����̔����������قڗ\���ł��Ă���Ƃ�������Ƒ����邱�Ƃ��ł��܂��B

�ȏ�̕��͌��ʂɊ�Â��ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ����1�����́A�w�W���\���O�ɁA���O1�����̕����Ɠ����Ƀ|�W�V���������܂��B�����A���O1���������l�I���������Ȃ�A���O10-1�����Ɠ��������Ƀ|�W�V���������܂��B

������ɂ���Z�����m�ł��B - ���̌�́A�w�W���\����̔���������15:30�Ȃ�����16:00����̃g�����h�����Ɠ����Ȃ�nj��A�����łȂ���Ύ������߂܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A���ꂾ���̐�s��������ƍl�����܂��B������͐�s���������̂́A�T�[�r�X�Ƃ̎d������@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���́u�����ƌi�����̓T�[�r�X�ƌi����������s��������v�Ƃ��������`���́A���{��ƍ��ɂ��܂蓖�Ă͂܂�܂���B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A���ł͗A�o�卑�̓��{��ƍ��̐����Ƃ͍����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA�قڏ�����ƃ��A���^�C���ň�v������̂ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�����́A�w�W���\���ʂ̗ǂ������Ƒ��ւ�������̂́A���܂荂������܂���B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�����́A�����Ɓ��T�[�r�X�Ɓ������̏��ɔ����Ɋ�^�������ł��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����Ƃ̕�����v���́A������PMI�̔��\���ʂƎs��\�z�̍��i���㍷�فj�ɑ��A������v����71���ƂȂ�܂��B�T�[�r�X��PMI�Ƃ�54����������܂���B����PMI�Ƃ͋��߂Ă��܂��A����ł���܂ł̎���ɕs�s���͐����Ă��܂���B

������PMI�́A�T�^�I�Ȏs��\�z��ǂ��^�̎w�W�ł��B

�s��\�z��ǂ��^�Ƃ́A���ۂɂ͎s��\�z�̕������\���ʂ�����Ɍ��\����Ă���ɂ��ւ�炸�A�ォ�炻�����v���b�g�����O���t������ƁA�����ɂ��s��\�z�̕������\���ʂ�Ǐ]���Ă���悤�Ɍ�����w�W�ł��B���������w�W�ł́A���߂̎w�W���\���ʂ��㏸�E���~���Ă���Ƃ��A�s��\�z���I�[�o�[�V���[�g�������\���ʂƂȂ邱�Ƃ������̂ł��B

�m�F���Ă݂܂��傤�B

�s��\�z�\���ʂ��㔲���E�����������́A�������Ԃɂ�����11��i38���j�ł��B���ɁA2016�N4���ȍ~��15��Ɍ����Č�����3��i20���j��������܂���B

����āA������PMI�Ɋւ������A�s��\�z�����\���ʂ��㔲������i����������j�������ςȂ��A�Ƃ����u�s��\�z��ǂ��^�v�̓���������Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����͉A�����A���O1������2015�N12���܂ł��A���A����ȍ~�͗z�����ڗ����Ă��܂��B����1�����E����11�����͗z�����ڗ����܂��B

�����āA�S�̓I�ɂ̓q�Q���Z���X��������悤�ł��B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����61���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�88���A�I�l���m�Ŕ������L�т����Ƃ�82���ƂȂ��Ă��܂��B

�܂�A������v�������������S���Ēnj��ł��Ȃ����̂́A������v���̔����L�����͍����悤�ł��B

����́AEUR�̓����ł���u�g�����h�p�����w�W�����v������Ă���̂��Ǝv���܂��B�Ȃ�A15:30�Ȃ�����16:00����̃g�����h�ɑ��������ɔ��������Ƃ��ɂ����nj�����Ηǂ���ł��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�{�u���O�ł̃|�W�V�����擾��ɒB���Ă��܂��A����1�����̗z������68���ƁA3���2��ȏ�ƂȂ��Ă��܂��B

�����āA���O1�����ƒ���1�����Ƃ̕�����v����74���ɒB���Ă��܂��B�{�w�W�Ŏw�W���\���O�̎���Q���҂́A�w�W���\����̔���������c���ł��Ă���̂ł��B

��Ɍ`�����ꂽ���[�\�N�����A���̌�Ɍ`������郍�[�\�N���̕������������Ă��钛��͂���܂���B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���O���ق͊e���[�\�N���ƍ���������v��������܂���B

���㍷�ق͒���1�����Ƃ̕�����v����71���ł��B���\���ʂɑ��đf���ɔ����������Ȏw�W�ł��B�܂��A3���2��ȏ�i68���j�́A���O10-1�����ƕ�����v���Ă��܂��B������܂��A����Q���҂��w�W���\�O�Ɏw�W���\����̔����������قڗ\���ł��Ă���Ƃ�������Ƒ����邱�Ƃ��ł��܂��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N6��23��16:30���\

�ȉ���2017�N6��24���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�����Ƃ��s��\�z������A�T�[�r�X�ƂƑ������s��\�z�������܂����B

�����͗z���ł��B

�T�[�r�X�ƂƑ������s��\�z������������̂́A�e53.7�E56.1�ł����獂�����ł��邱�ƂɈႢ����܂���B������m�F�ł��Ă��܂��A����L���Ɉ˂�u�V�K���D���Ȃ̂ł��܂�S�z����Ȃ��v�Ƃ������Ƃł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�V�i���I�ʂ�̃|�W�V�����擾�E�����ł���A1��1�s�Ȃ���S�̂ł̓v���X�ɂȂ�܂����B

�������u�����h�e���i���Ε����ւ̔����ɓ]���邱�Ɓj�v�łȂ��A�u�h�e�������v�̏��ōs���A�ꎞ�I�ɗ����ĂƂȂ�܂����B����͂��܂����������̂́A���܂�ǂ��������ł͂Ȃ��ł��ˁB

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

�����ւ̊�^���u�����Ɓ��T�[�r�X�Ɓv�Ƃ����_�͍Ċm�F�ł��܂����B

���O1�����Ɠ������ɒ���1�����̃|�W�V���������������ŁA���ʓI�ɂ͒��O1���������]�������߂ɒ���1���������ƂȂ�܂����B�����̐M���x�ቺ�������Ă��A���O1�����łȂ����O10-1���������ă|�W�V���������߂�����ǂ��̂�������܂���B

���s�ł��B

�i6-2. �V�i���I���j

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:34| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N06��10��

�ƍ��i�C�w�W�uZEW�i���������v���\�O���EURJPY�������́i2017�N6��13��18:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

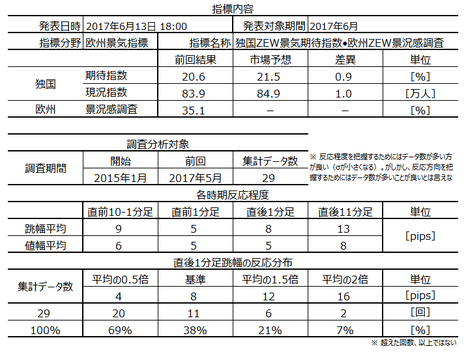

2017�N6��13��18:00�ɓƍ��i�C�w�W�uZEW�i���������v�E���B�i�C�w�W�uZEW�i���w���v�����\����܂��B

�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

�w�W�ɂ��Ă͎��̒ʂ�ł��B

�ȏ�̒����E���͌��ʂɈ˂�A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�ƍ�ZEW�i�����w���i���Ҏw���j�́A�ƍ��̍���6�J���̌i�C���ʂ��i�u�ǂ��v�u�����v�u�����v�j�ɂ��āA�A�i���X�g�E�@�֓����ƁE�s��W�҂Ȃǖ�350�l��Ώۂɍs�����A���P�[�g�����Ɋ�Â��w�W�ł��B�w���́A�u�ǂ��v����u�����v������������0����ɂȂ��Ă��܂��B

��ʂɌi���������́A�v���������Ώۂ̂Ƃ��Ɩ���ג��o��������҂��ɂ���āA���O�Q�l���ׂ��Ώۂ��قȂ�܂��B�v�����Ώۂ̂Ƃ��͒��߂̊֘A�w�W���Q�l�ɂ��ׂ������A��ʏ���҂��Ώۂ̂Ƃ��͒������O���̃}�X�R�~���e���Q�l�ɂ��ׂ��ł��B

ZEW�̓v���������Ώۂ䂦�A�}�X�R�~���e�������߂̎w�W���ʂ��Q�l�ɂ��������ǂ��悤�ł��B

ZEW�i����������Ifo�i�����w����1�T�ԑO�ɔ��\����AIfo�w������1�����̐�s��������A�Ƃ���Ă���_�ɈӋ`������܂��B���B�i�C�w�W�Ƃ��Ă̒��ړx�́AIfo�i�����w���Ɏ������̂ł��B

����AZEW�i���������̌��ʂ�ECB�̋��Z����ɉe����^���Ă���A�Ƃ����L����ڂɂ������Ƃ�����܂��B�A���A���������Ă�����̂́A�����I�ɍl����Β���̋��Z����́A�i�������������w�W����Ԏw�W���d�����Ă���A�ƍl�����܂��B���̂��߁A���̘b�ɂ͏����^��������Ă��܂��B

����1�_�B

�ƍ�ZEW�́A���Ҏw���ƌ����w���Ƃ����\����A�����̎����ł͊��Ҏw���̕��������w�����d�v���Ƃ����w�E�������܂��B���ɏI�������������A�����̌i�C�����̕����d�v�Ƃ������Ƃ́A���ƂȂ������ł��܂��B

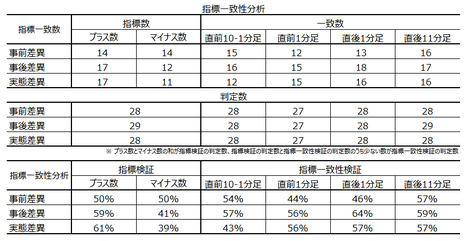

���������A2015�N1������2017�N5�����\�܂ł�29��̎��тׂ��Ƃ���A���㍷�فi�s��\�z�Ɣ��\���ʂ̑召�W�j�́A���Ҏw�����������w���̕�������1�����̔��������Ƃ̈�v���������̂ł��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

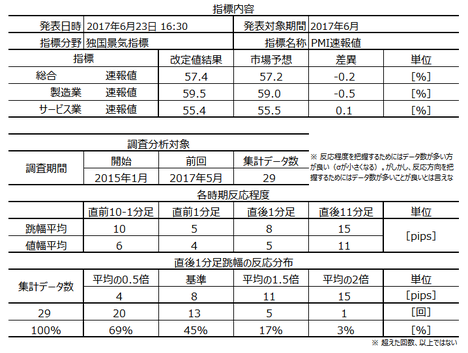

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ƍ������w���Ɗ��Ҏw���Ƃ́A�T�^�I�ȁu�s��\�z��ǂ��^�w�W�v�ł��B

�u�s��\�z��ǂ��^�w�W�v�Ƃ́A���ۂɂ͎s��\�z�̕������\���ʂ�����Ɍ��\����Ă���ɂ��ւ�炸�A�ォ�炻�����v���b�g�����O���t������ƁA�����ɂ��s��\�z�̕������\���ʂ�Ǐ]���Ă���悤�Ɍ�����w�W�ł��B���������w�W�ł́A���߂̎w�W���\���ʂ��㏸�E���~���Ă���Ƃ��A�s��\�z���I�[�o�[�V���[�g�������\���ʂƂȂ邱�Ƃ������̂ł��B

��O���t�̊��Ҏw���ƌ����w���̎s��\�z�Ɣ��\���ʂ�����ׂĂ��m�F���������B����Ȃ��ăI�J���g�I�ł����A���ʓI�ɂ͂���Ȃ��ƂŔ��\���ʂƎs��\�z�̑召�W�̓I������70�����Ă��܂��̂ł��B

����̎��O���فi�Z�o���@�͎w�W��v�����͂̍��ɐ����j�̓v���X�ƂȂ��Ă��܂��B

�t�@���_�����^���������Ȃ��W���N�X�݂����ȁu�s��\�z��ǂ��^�w�W�v�Ƃ���1�_�ɓq����Ȃ�A����̔��\���ʂ͎s��\�z������A�Ƃ������ƂɂȂ�܂��B

�����āA�ߋ��f�[�^�Ɉ˂�A�{�w�W�̎��㍷�فi�Z�o���@�͎w�W��v�����͂̍��ɐ����j�ƒ���1�����̕�����v����70���ł��B

���[���B�o�ς̕���L�������ĕ�����̂����ɂȂ�悤�Șb�ł���ˁB

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1������2016�N5�����܂ł͗z�����ڗ����A���̌�͉A�����ڗ����܂��B�܂��q�Q���ڗ��̂ŁA�x����Ȃ��悤�ɋC��t���܂��傤�B

���O1�����͉A�����ڗ����܂��B

����1�����E����11�����ɂ͂��z�����ڗ��悤�ł��B

��f���锽����v�����͂Ő��l���������Ă����������ǂ��ł��傤�B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����69���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�89���A�I�l���m�Ŕ������L�т����Ƃ�67���ƂȂ��Ă��܂��B

�܂�m���I�ɂ́A�����������m�F�ł�����A�nj��|�W�V�������擾���Ē���1�����E����11�����̒��l��_���Ēnj����ׂ��ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������89���A����1�����͗z������74���ł��B

�����āA���O10-1�����ƒ���1�����Ƃ̕�����v����70���ł��B�s��Q���҂��w�W���\��̔��������𑨂��Ă���ƌ��Ă����������ǂ��ł��傤�B

�܂��A���O1�����ƒ���1�����Ƃ̕�����v����15���i�s��v��85���j�ł��B����́A�{�w�W�̒��O1�����̉A�����������A����1�����̗z�������������߂ł��B���̓_�͂ނ���A���O1�������z���ɂȂ����Ƃ��ɂ́A�����ߋ��ƈႤ���Ƃ��N���Ă���Ƒ����āA������T���������ǂ���������܂���B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

�ƍ�ZEW�́A���Ҏw���ƌ����w���Ƃ����\����A�����̎����ł͊��Ҏw���̕��������w�����d�v���Ƃ����w�E�������܂��B���ɏI�������������A�����̌i�C�����̕����d�v�Ƃ������Ƃ́A���ƂȂ������ł��܂��B

���������A2015�N1������2017�N5�����\�܂ł�29��̎��тׂ��Ƃ���A���㍷�فi�s��\�z�Ɣ��\���ʂ̑召�W�j�́A���Ҏw�����������w���̕�������1�����̔��������Ƃ̈�v���������̂ł��B

�����Ŏ����ƁA���㍷�قƒ���1�����Ƃ̕�����v���́A�����w���ɑ�70���A���Ҏw���ɑ�44���ł��B���|�I�ȍ�������܂��B

��X�����R�Ȃ���AEUR���������ȏ�A�L���ȃG�R�m�~�X�g�̂悤�ɓƍ��o�ς̐�s���ɋ���������܂��B���������A����1�����̔��������ɂ͂����ƊS������܂��B������A�e�w�W���ق����߂邽�߁A���̂悤�ȏd�ݕt�����s���Ă��܂��B

���Ȃ킿�A���Ҏw���͊e���ق�2�{�A�����w���͊e���ق�4�{�A���BZEW�i���w����1�{���āA�S�̂̊e���ق����߂Ă��܂��B

���̂悤�ȏd�ݕt�����s���ƁA���㍷�ق̒���1�����Ƃ̕�����v����70���ŁA���A���̎w�W���قƃ��[�\�N���Ƃ̕�����v�������ǂ��Ȃ�܂��i���ւ���⍂�܂�܂��j�B

���㍷�قƒ���1�����Ƃ̕�����v����70���ł��B���������A����ȊO�Ɋe�w�W���قƊe���[�\�N���̊Ԃɍ����m���ł̌��т��͌��o���܂���B���\����̂݁A���\���ʂƎs��\�z�Ƃ̑召�W�ɑf���ɔ�������w�W���ƌ�����ł��傤�B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N6��14���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A���Ҏw�����s��\�z�������A�����w�����s��\�z������܂����B

�����́A���͒ʂ�A�����w���̉��P�ɔ������ėz���ł����B�����w����2011�N�V���ȗ��̍������ƂȂ��Ă��܂��B

������ʂ͎��̒ʂ�ł����B

���͂Ŕ��������ĂĂ����ł����B

�|�W�V���������^�C�~���O�̖�������܂������A�������������������߂��܂����B

���͂ɂ͖�肠��܂���B

30���O�ɔ��\���ꂽ�p�������w�W�ł̔������������A�S�̓I�ɓ������������Ȃ��Ă��܂��B

�V�i���I�ɂ͖�肠��܂���B

����̑��́A�|�W�V���������^�C�~���O�����������悤�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N6��13��18:00�ɓƍ��i�C�w�W�uZEW�i���������v�E���B�i�C�w�W�uZEW�i���w���v�����\����܂��B

�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂��A�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

- �ߋ��̕��ϓI�Ȕ����ł́A�w�W���\�O��̔����̑傫�����قƂ�Ǖς��܂���B�������Ă���̂����A���Ă��Ȃ��̂����B

����͓������\�����w�W������܂��A�{���\30���O��17:30�ɑ傫�������������ȉp�������w�W�����\����܂��B�p�������w�W�ő傫����������ƁAEUR�̑�GBP�����������ĕč����ԑO�܂Ő����Ԃ̃g�����h���`�����邱�Ƃ�����܂��B���̌��ʁA�{�w�W���ʂւ̔������Z���ԂɂȂ肪���ł��B

���ɁA�������������\�O�̃g�����h�ɔ�����ꍇ�̐[�ǂ��͋֕��ł��B - �ߋ��A���O10-1�����ɂ̓q�Q���ڗ����Ă��܂��B����������ł���t��������ł���A���̊��Ԃ̎���͍T�������������ł��B

- �{�w�W�ɂ͋����[������������܂��B

�܂��A�{�w�W�͓T�^�I�ȁu�s��\�z��ǂ��^�w�W�v�ł��B�ڍׂ͌�f����u2-1. �ߋ������v�ŋL���܂������A����̎��O���فi�Z�o���@�͎w�W��v�����͂̍��ɐ����j�̓v���X�ƂȂ��Ă���A�t�@���_�����^���������Ȃ��W���N�X�݂����ȁu�s��\�z��ǂ��^�w�W�v�Ƃ���1�_�ɓq����Ȃ�A����̔��\���ʂ͎s��\�z������A�Ƃ������ƂɂȂ�܂��B

�ł��n���ɂ��Ȃ��ł��������B

����ȕ��@�Œ���1�����̔��������Ă�����A�����̃G�R�m�~�X�g���d�v�x�������ʒu�Â�����Ҏw���̎s��\�z�Ɣ��\���ʂƂ̍��ɒ��ڂ�����}�V�Ȃ̂ł��B����1�����̔��������ɑ��āA���Ҏw�����v���X���}�C�i�X���ƁA�s��\�z��ǂ��^�w�W�Ɗ�������ꍇ�ƁA���ׂ��ꍇ�A��҂̈�v���i�I�����ƌ����Ă��ǂ��ł��傤�j���O�҂̈�v�����1.6�{�ȏ�������Ȃ�̂ł��B

���̎w�W�ł̎�����s���Ȃ�A�s��\�z���s���G�R�m�~�X�g�̕��͂����A�G�R�m�~�X�g�̕��͂̕Ȃɒ��ڂ��������ǂ������ł��B - �{�w�W���\����̔��������́A���Ҏw���̎s��\�z�ɑ��鑽�ǂɑ��ĂłȂ��A�����w���̂���ɑ��Ĉ�v���Ă��܂��B���҂̒���1�����Ƃ̕�����v���ɂ́A44����70���ƁA���|�I�ȍ�������܂��B

����قǂ̍�������ȏ�A�����w���ɑ��ĂłȂ����Ҏw���ɂ��Ę_���Ă���G�R�m�~�X�g�́A���߂̃f�[�^�����Ă��Ȃ��l���ƌ����܂��B�o�ςɑ��錩�����A����ɑ��錩�����d������Ȃ�A�����w���ɂ��Ę_���Ă���l�̉�����Q�l�ɂ��ׂ��ł��B

�w�W�ɂ��Ă͎��̒ʂ�ł��B

- ���������͂̌��_�́A�����������m�F�ł�����A�nj��|�W�V�������擾���Ē���1�����E����11�����̒��l��_���ĒZ���nj����ׂ��ł��B

�_���́A����1�����ƒ���11�����̒��l���m���ׂ������L������89���ɒB���Ă��邱�Ƃł��B�nj��͔��������m�F����ō\��Ȃ��i�҂��ėl�q�����Ȃ��ėǂ��j�m���ƂȂ��Ă��܂��B

���ӂ͏I�l���m�̔����L������67���Ƃ��m�����������Ă��邱�Ƃł��B����͐[�ǂ����Ȃ���Ηǂ��A�Ƃ������Ƃł��B - ������v�����͂̌��ʂ͎��̒ʂ�ł��B

���O1�����͉A������89���A����1�����͗z������74���ł��B

�����āA���O10-1�����ƒ���1�����Ƃ̕�����v����70���ł��B�s��Q���҂��w�W���\��̔��������𑨂��Ă���ƌ��Ă����������ǂ��ł��傤�B

�܂��A���O1�����ƒ���1�����Ƃ̕�����v����15���i�s��v��85���j�ł��B����́A�{�w�W�̒��O1�����̉A�����������A����1�����̗z�������������߂ł��B���̓_�͂ނ���A���O1�������z���ɂȂ����Ƃ��ɂ́A�����ߋ��ƈႤ���Ƃ��N���Ă���Ƒ����āA������T���������ǂ���������܂���B - �w�W��v�����͂̌��ʁA���㍷�قƒ���1�����Ƃ̕�����v����70���ł��B���������A����ȊO�Ɋe�w�W���قƊe���[�\�N���̊Ԃɍ����m���ł̌��т��͌��o���܂���B

���\����̂݁A���\���ʂƎs��\�z�Ƃ̑召�W�ɑf���ɔ�������w�W���ƌ�����ł��傤�B

�ȏ�̒����E���͌��ʂɈ˂�A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

- ����1�����͗z���ƌ����݂܂��B

�A���A���O1�������z���ɂȂ肻���Ȃ�A�w�W���\���O�̃|�W�V�����擾�͒��߂܂��B - ���̌�A���������m�F����nj��ŁA�Z�����m�ł��B

�ēx�E�āX�x�̒nj��́A����1�����ƒ���11�����̏I�l���m���ׂ�ƁA�����L������70���ɒB���Ă��Ȃ����Ƃ��C�ɂ�����܂��i67���j�B����āA����1�����I�l�����Ă���A�Ēnj����s�����ۂ��͎��ۂ̃`���[�g�̔����i�g�����h�j�̐��������Č��߂����Ǝv���܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�ƍ�ZEW�i�����w���i���Ҏw���j�́A�ƍ��̍���6�J���̌i�C���ʂ��i�u�ǂ��v�u�����v�u�����v�j�ɂ��āA�A�i���X�g�E�@�֓����ƁE�s��W�҂Ȃǖ�350�l��Ώۂɍs�����A���P�[�g�����Ɋ�Â��w�W�ł��B�w���́A�u�ǂ��v����u�����v������������0����ɂȂ��Ă��܂��B

��ʂɌi���������́A�v���������Ώۂ̂Ƃ��Ɩ���ג��o��������҂��ɂ���āA���O�Q�l���ׂ��Ώۂ��قȂ�܂��B�v�����Ώۂ̂Ƃ��͒��߂̊֘A�w�W���Q�l�ɂ��ׂ������A��ʏ���҂��Ώۂ̂Ƃ��͒������O���̃}�X�R�~���e���Q�l�ɂ��ׂ��ł��B

ZEW�̓v���������Ώۂ䂦�A�}�X�R�~���e�������߂̎w�W���ʂ��Q�l�ɂ��������ǂ��悤�ł��B

ZEW�i����������Ifo�i�����w����1�T�ԑO�ɔ��\����AIfo�w������1�����̐�s��������A�Ƃ���Ă���_�ɈӋ`������܂��B���B�i�C�w�W�Ƃ��Ă̒��ړx�́AIfo�i�����w���Ɏ������̂ł��B

����AZEW�i���������̌��ʂ�ECB�̋��Z����ɉe����^���Ă���A�Ƃ����L����ڂɂ������Ƃ�����܂��B�A���A���������Ă�����̂́A�����I�ɍl����Β���̋��Z����́A�i�������������w�W����Ԏw�W���d�����Ă���A�ƍl�����܂��B���̂��߁A���̘b�ɂ͏����^��������Ă��܂��B

����1�_�B

�ƍ�ZEW�́A���Ҏw���ƌ����w���Ƃ����\����A�����̎����ł͊��Ҏw���̕��������w�����d�v���Ƃ����w�E�������܂��B���ɏI�������������A�����̌i�C�����̕����d�v�Ƃ������Ƃ́A���ƂȂ������ł��܂��B

���������A2015�N1������2017�N5�����\�܂ł�29��̎��тׂ��Ƃ���A���㍷�فi�s��\�z�Ɣ��\���ʂ̑召�W�j�́A���Ҏw�����������w���̕�������1�����̔��������Ƃ̈�v���������̂ł��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�29�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ƍ������w���Ɗ��Ҏw���Ƃ́A�T�^�I�ȁu�s��\�z��ǂ��^�w�W�v�ł��B

�u�s��\�z��ǂ��^�w�W�v�Ƃ́A���ۂɂ͎s��\�z�̕������\���ʂ�����Ɍ��\����Ă���ɂ��ւ�炸�A�ォ�炻�����v���b�g�����O���t������ƁA�����ɂ��s��\�z�̕������\���ʂ�Ǐ]���Ă���悤�Ɍ�����w�W�ł��B���������w�W�ł́A���߂̎w�W���\���ʂ��㏸�E���~���Ă���Ƃ��A�s��\�z���I�[�o�[�V���[�g�������\���ʂƂȂ邱�Ƃ������̂ł��B

��O���t�̊��Ҏw���ƌ����w���̎s��\�z�Ɣ��\���ʂ�����ׂĂ��m�F���������B����Ȃ��ăI�J���g�I�ł����A���ʓI�ɂ͂���Ȃ��ƂŔ��\���ʂƎs��\�z�̑召�W�̓I������70�����Ă��܂��̂ł��B

����̎��O���فi�Z�o���@�͎w�W��v�����͂̍��ɐ����j�̓v���X�ƂȂ��Ă��܂��B

�t�@���_�����^���������Ȃ��W���N�X�݂����ȁu�s��\�z��ǂ��^�w�W�v�Ƃ���1�_�ɓq����Ȃ�A����̔��\���ʂ͎s��\�z������A�Ƃ������ƂɂȂ�܂��B

�����āA�ߋ��f�[�^�Ɉ˂�A�{�w�W�̎��㍷�فi�Z�o���@�͎w�W��v�����͂̍��ɐ����j�ƒ���1�����̕�����v����70���ł��B

���[���B�o�ς̕���L�������ĕ�����̂����ɂȂ�悤�Șb�ł���ˁB

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1������2016�N5�����܂ł͗z�����ڗ����A���̌�͉A�����ڗ����܂��B�܂��q�Q���ڗ��̂ŁA�x����Ȃ��悤�ɋC��t���܂��傤�B

���O1�����͉A�����ڗ����܂��B

����1�����E����11�����ɂ͂��z�����ڗ��悤�ł��B

��f���锽����v�����͂Ő��l���������Ă����������ǂ��ł��傤�B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����69���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�89���A�I�l���m�Ŕ������L�т����Ƃ�67���ƂȂ��Ă��܂��B

�܂�m���I�ɂ́A�����������m�F�ł�����A�nj��|�W�V�������擾���Ē���1�����E����11�����̒��l��_���Ēnj����ׂ��ł��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����͉A������89���A����1�����͗z������74���ł��B

�����āA���O10-1�����ƒ���1�����Ƃ̕�����v����70���ł��B�s��Q���҂��w�W���\��̔��������𑨂��Ă���ƌ��Ă����������ǂ��ł��傤�B

�܂��A���O1�����ƒ���1�����Ƃ̕�����v����15���i�s��v��85���j�ł��B����́A�{�w�W�̒��O1�����̉A�����������A����1�����̗z�������������߂ł��B���̓_�͂ނ���A���O1�������z���ɂȂ����Ƃ��ɂ́A�����ߋ��ƈႤ���Ƃ��N���Ă���Ƒ����āA������T���������ǂ���������܂���B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

�ƍ�ZEW�́A���Ҏw���ƌ����w���Ƃ����\����A�����̎����ł͊��Ҏw���̕��������w�����d�v���Ƃ����w�E�������܂��B���ɏI�������������A�����̌i�C�����̕����d�v�Ƃ������Ƃ́A���ƂȂ������ł��܂��B

���������A2015�N1������2017�N5�����\�܂ł�29��̎��тׂ��Ƃ���A���㍷�فi�s��\�z�Ɣ��\���ʂ̑召�W�j�́A���Ҏw�����������w���̕�������1�����̔��������Ƃ̈�v���������̂ł��B

�����Ŏ����ƁA���㍷�قƒ���1�����Ƃ̕�����v���́A�����w���ɑ�70���A���Ҏw���ɑ�44���ł��B���|�I�ȍ�������܂��B

��X�����R�Ȃ���AEUR���������ȏ�A�L���ȃG�R�m�~�X�g�̂悤�ɓƍ��o�ς̐�s���ɋ���������܂��B���������A����1�����̔��������ɂ͂����ƊS������܂��B������A�e�w�W���ق����߂邽�߁A���̂悤�ȏd�ݕt�����s���Ă��܂��B

���Ȃ킿�A���Ҏw���͊e���ق�2�{�A�����w���͊e���ق�4�{�A���BZEW�i���w����1�{���āA�S�̂̊e���ق����߂Ă��܂��B

���̂悤�ȏd�ݕt�����s���ƁA���㍷�ق̒���1�����Ƃ̕�����v����70���ŁA���A���̎w�W���قƃ��[�\�N���Ƃ̕�����v�������ǂ��Ȃ�܂��i���ւ���⍂�܂�܂��j�B

���㍷�قƒ���1�����Ƃ̕�����v����70���ł��B���������A����ȊO�Ɋe�w�W���قƊe���[�\�N���̊Ԃɍ����m���ł̌��т��͌��o���܂���B���\����̂݁A���\���ʂƎs��\�z�Ƃ̑召�W�ɑf���ɔ�������w�W���ƌ�����ł��傤�B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N6��13��18:00���\

�ȉ���2017�N6��14���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A���Ҏw�����s��\�z�������A�����w�����s��\�z������܂����B

�����́A���͒ʂ�A�����w���̉��P�ɔ������ėz���ł����B�����w����2011�N�V���ȗ��̍������ƂȂ��Ă��܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���͂Ŕ��������ĂĂ����ł����B

�|�W�V���������^�C�~���O�̖�������܂������A�������������������߂��܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���͂ɂ͖�肠��܂���B

30���O�ɔ��\���ꂽ�p�������w�W�ł̔������������A�S�̓I�ɓ������������Ȃ��Ă��܂��B

�i6-2. �V�i���I���j

�V�i���I�ɂ͖�肠��܂���B

����̑��́A�|�W�V���������^�C�~���O�����������悤�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:55| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N06��06��

���B���Z����uECB��������v���\�O���EURJPY�������́i2017�N6��8��20:45���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N6��8��20:45�ɉ��B���Z����uECB��������v�����\����܂��B

�{���\��A21:30�����ECB���ق̉������܂��B���\���琔����ɂ͂�����̉���ɂ����Ɉڍs���ꂪ���ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�������Ԃɂ����āA2015�N12���E2016�N3���������ƁA�s��\�z�ʂ茻��ێ��ł����B�s��\�z�ʂ茻��ێ��������Ƃ������̏W�v���ʂ����\�ɓZ�߂Ă����܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

�w�W�ɂ��ẮA���̒ʂ�ł��B

�V�i���I�͎��̒ʂ�ł��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�ȑO�A���c����ق��������悤�ɋ��Z����̎�i�͑���ɘj��A��X���q���̍��Ɋw�Z�ŏK������������͋��Z����ł͂Ȃ��Ȃ��Ă��܂��B

�܂��u��������v�Ƃ́A���₪�s����s�ɑ��ėZ��������ۂ̋����̂��Ƃ��w���Ă���A���{�̏ꍇ�ɂ́u���S�ۃR�[�������������v���w���Ă��܂��B

�ȑO�͋�������̂��Ƃ��w���āu��������v�ƌĂ�Ă��܂����B���������A���݂͋��������R������Ă��邽�߁A��������ɂ�����������s�����Ƃ��ł��܂���B����ŁA���₪���S�ۃR�[���������s��Ƃ����Z�����Z�s��ɒ��ډ�����ĒZ�������𑀍삵�Ă���̂ł��B

��������i�u�����������ъ�ݕt�����v�j�Ƃ������͎̂c���Ă�����̂́A����͒Z�����Z�s��ɂ������������Ƃ��ċ@�\���Ă��邾���ł���A��������ł͂���܂���B

�����āAECB�́u�a���t�@�V���e�B�[�����v�Ƃ͓���ɂ�����u�t���v�ɑ������܂��B

�s����s�̑ݏo�����́A�t���̐������ݏo���������Ƃ��ċ@�\���邽�߁A�t���̏グ������������Z����̎�i���蓾�܂��B

�A���A�����̂悤�ɕt�����}�C�i�X�ɂȂ邱�Ƃ��u�}�C�i�X�����v�Ƃ����A����͎��������������ʉ݂ł̉^�p�ɗ���邽�߁A�ʉ݈��������Ɣᔻ���Ă��܂��B

�X�ɂ́A�ē����̒��₪�������Ŏ��{��������ɂ�鍑���̔�������{��́A�����ɂ��攄�p�ɂ���A���̃y�[�X�i�K�́j�𐧌䂷�邱�Ƃŋ��Z���蓾�Ă��܂��B

���Ă̂悤�ȋ������삾���ł͐�����ʂ����܂��Ă��܂��A��������������������Z����̑��l�����i��ł��܂��B���������A���̖{�����ɘa�������̂ǂ��炩�ɉ߂��Ȃ��ȏ�A���l���͕��Q�̏��Ȃ��K�͊g���͍����Ă��邾���Ȃ̂ł��B

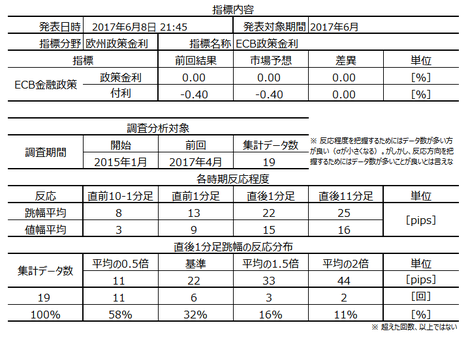

�ȉ��̒������͔͈͂�2015�N1�����ȍ~�O��܂ł�19�̃f�[�^�̂����A�u�s��\�z�ʂ茻��ێ��v������17��̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

2015�N12����2016�N3���������ƁA�s��\�z�ʂ茻��ێ��ƂȂ��Ă��܂��B����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�T����6��5���̒l�������������ł́AEUR���������c��I���E�p�����I�����ɂ�œ������炭�AUSD�����V�A�Q�[�g�ł̑OFBI�����̋c��،����\�肳��Ă���̂œ����Â炭�Ȃ��Ă���悤�ł��B

�����A���̓��̉p�c��I���ŗ^�}�c�Ȍ���AECB���ى�ł̊ɘa�k���K�C�_���X�����\����錩���݂����܂�ƁAEUR�㏸�������܂�܂��B

�����́A���C�^�[���̑��̑O���܂ł̔z�M�L����ǂݒ����Ă����Ɨǂ��ł��傤�B

�L�����ʂ̃|�C���g�́A����܂ł�ECB���ٔ����ł͋��Z�ɘa�̑��������ɔے�I���������Ƃł��B�ے��ے肵���肷���EUR�����A��ɕω����Ȃ���Ηz�����A�����킩��Ȃ��A����{�X�^���X�ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����́A�������Ԃɂ����ėz�����������Ƃ�����܂���B�ߋ����ςł́A�������ς�16pips�E�l�����ς�9pips�Ȃ̂ŁA�|�W�V����������Đ�pips���_���܂��B

�A���A���O��ECB���ى�ł̋��Z�ɘa�̑��������̔����������܂��Ȃ�A�z���ƂȂ�\��������̂ł����ӂ��������B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

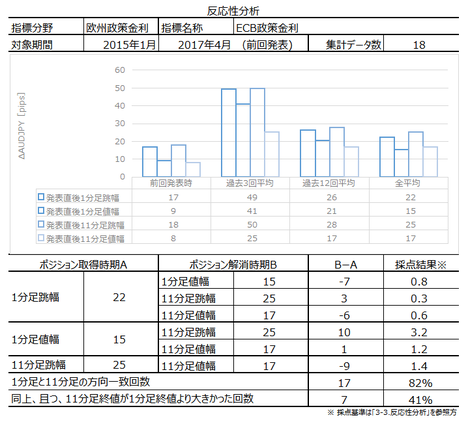

����11�����́A����1�����Ƃ̕�����v����81���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�69���A�I�l���m�Ŕ������L�т����Ƃ�46���ƂȂ��Ă��܂��B

�܂�A�m���I�ɂ͔����������m�F�ł�����A�nj��|�W�V�������擾���ĒZ�����m�A2��ڈȍ~�̒nj��͒���11�����I�l���L�т����Ƃ�2���1���Ȃ̂Ő[�ǂ����Ȃ��A����{�X�^���X�ƂȂ�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�ߋ��̌X�����甽�������͊m���I�ɖ��m�ł��B���O1�����͉A���i100���j�A����1�����E����11�����͗z���i���ꂼ��81���E75���j�ł��B

���ۂɂ��̂悤�ȃ|�W�V��������邩�ۂ��́A�ȑO�̊ɘa�X�^���X���ŋ߂ł͕ω�������_���ǂ������邩�A�ł��B�u�ω������v�Ƒ�����Ȃ�A���������͑S�ċt�ɂȂ�\��������܂��B���̓_�͉ߋ��f�[�^�ŗz������A���������߂Ă��ǂݐ�Ȃ������ł��B

���O�����Ă���ω����킩��Ȃ���ΈȑO�̊m���ɏ]���A����ω������悤�Ȃ甭�\�������ׂ��Ŏ�������ɒnj��ɓO����A�̂��ǂ��Ǝv���܂��B

�w�W��v�����͂́A�������Ԃɂ����鐭���ύX���ߋ�2���Ȃ��A�f�[�^�s���̂��ߍs���܂���B

�����ӏ������̃V�i���I�̍������Q�Ƃ��������B

�ȉ���2017�N6��8��21:37���ɒNjL���Ă��܂��B

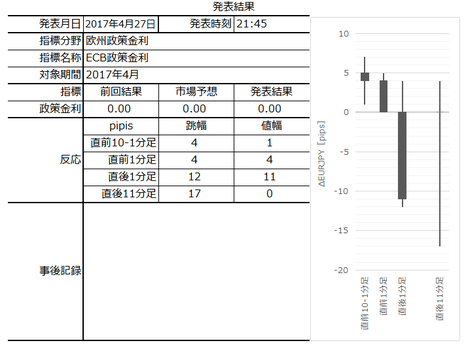

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ́A�e������ɕύX�Ȃ��A�ł��B

����A�����ł́A�����������ɘj���Č��s�������ێ����錩���݂ƁA�ʓI�ɘa�͔N�����{���K�v�ɉ����ĉ����ƁA��������܂����B

�����́A���O10-1�������z���A���O1�������A���A����1�������z���A����11�������A���ł����B

������ʂ͎��̒ʂ�ł����B

���\�������ׂ�������1�����́A���O10-1�����ƕ�������v���A���m�ł��܂����B

����11�����́A������Z�����m�Ƃ����V�i���I�ł����B���������A124�~�ɒB����Ɣ��]���āA�A���ւƓ]���܂����B�ŏ��̒nj��͂��܂����������̂́A2��ڂ̒nj��͉����ڂƎv�����|�C���g�ł��̂܂܉����葱���A���ƂȂ�܂����B

���O10-1�����ƒ���1�����Ƃ̕�����v���������_�́A���̒ʂ�ɂȂ�܂����B

����11�����́A�Z�����m���ׂ��_��ǂ��Ƃ�����̂́A����1�����ƒ���11�����̕�����v���������_�͊O���܂����B����͊m���̖��Ȃ̂Ŏd������܂���B

�V�i���I�ɂ͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N6��8��20:45�ɉ��B���Z����uECB��������v�����\����܂��B

�{���\��A21:30�����ECB���ق̉������܂��B���\���琔����ɂ͂�����̉���ɂ����Ɉڍs���ꂪ���ł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�������Ԃɂ����āA2015�N12���E2016�N3���������ƁA�s��\�z�ʂ茻��ێ��ł����B�s��\�z�ʂ茻��ێ��������Ƃ������̏W�v���ʂ����\�ɓZ�߂Ă����܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

- �{���\��A21:30�����ECB���ق̉������܂��B���\���琔����ɂ͂�����̉���ɂ����Ɉڍs���ꂪ���ł��B����܂ł�ECB���ٔ����ł͋��Z�ɘa�̑��������ɔے�I�ł��B�ے��ے肵���肷���EUR�����A���O�̕ŏ�ɕω����Ȃ���Ηz�����A�����킩��Ȃ��A����{�X�^���X�ł��B

- �ߋ��̌X�����甽�������͊m���I�ɖ��m�ł��B���O1�����͉A���i100���j�A����1�����E����11�����͗z���i���ꂼ��81���E75���j�ł��B

���ۂɂ��̂悤�ȃ|�W�V��������邩�ۂ��́A�ȑO�̊ɘa�X�^���X���ŋ߂ł͕ω�������_���ǂ������邩�A�ł��B�u�ω������v�Ƒ�����Ȃ�A���������͑S�ċt�ɂȂ�\��������܂��B���̓_�͉ߋ��f�[�^�ŗz������A���������߂Ă��ǂݐ�Ȃ������ł��B

���O�����Ă���ω����킩��Ȃ���ΈȑO�̊m���ɏ]���A����ω������悤�Ȃ甭�\�������ׂ��Ŏ�������ɒnj��ɓO����A�̂��ǂ��Ǝv���܂��B

�w�W�ɂ��ẮA���̒ʂ�ł��B

- ���O1�����́A�������Ԃɂ����ėz�����������Ƃ�����܂���B�ߋ����ςł́A�������ς�12pips�E�l�����ς�8pips�Ȃ̂ŁA�|�W�V����������Đ�pips���_���܂��B

�A���A���O��ECB���ى�ł̋��Z�ɘa�̑��������̔����������܂��Ȃ�A�z���ƂȂ�\��������̂ł����ӂ��������B - ����11�����́A����1�����Ƃ̕�����v����81���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�69���A�I�l���m�Ŕ������L�т����Ƃ�46���ƂȂ��Ă��܂��B

- ������v�����͂̌��ʂł́A���O1�����E����1�����E����11�����̔��������́A���ꂼ��A���E�z���E�z���ƂȂ��Ă��܂��B

�V�i���I�͎��̒ʂ�ł��B

- ���O1�����͉A���ƌ����݂܂��B

- ����1�����͗z���ƌ����݂܂��B

- ����11�����́A�����������m�F�ł�����nj��|�W�V�������擾���ĒZ�����m�A2��ڈȍ~�̒nj��͒���11�����I�l���L�т����Ƃ�2���1���Ȃ̂Ő[�ǂ����Ȃ��A����{�X�^���X�ƂȂ�܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă���A�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

�ȑO�A���c����ق��������悤�ɋ��Z����̎�i�͑���ɘj��A��X���q���̍��Ɋw�Z�ŏK������������͋��Z����ł͂Ȃ��Ȃ��Ă��܂��B

�܂��u��������v�Ƃ́A���₪�s����s�ɑ��ėZ��������ۂ̋����̂��Ƃ��w���Ă���A���{�̏ꍇ�ɂ́u���S�ۃR�[�������������v���w���Ă��܂��B

�ȑO�͋�������̂��Ƃ��w���āu��������v�ƌĂ�Ă��܂����B���������A���݂͋��������R������Ă��邽�߁A��������ɂ�����������s�����Ƃ��ł��܂���B����ŁA���₪���S�ۃR�[���������s��Ƃ����Z�����Z�s��ɒ��ډ�����ĒZ�������𑀍삵�Ă���̂ł��B

��������i�u�����������ъ�ݕt�����v�j�Ƃ������͎̂c���Ă�����̂́A����͒Z�����Z�s��ɂ������������Ƃ��ċ@�\���Ă��邾���ł���A��������ł͂���܂���B

�����āAECB�́u�a���t�@�V���e�B�[�����v�Ƃ͓���ɂ�����u�t���v�ɑ������܂��B

�s����s�̑ݏo�����́A�t���̐������ݏo���������Ƃ��ċ@�\���邽�߁A�t���̏グ������������Z����̎�i���蓾�܂��B

�A���A�����̂悤�ɕt�����}�C�i�X�ɂȂ邱�Ƃ��u�}�C�i�X�����v�Ƃ����A����͎��������������ʉ݂ł̉^�p�ɗ���邽�߁A�ʉ݈��������Ɣᔻ���Ă��܂��B

�X�ɂ́A�ē����̒��₪�������Ŏ��{��������ɂ�鍑���̔�������{��́A�����ɂ��攄�p�ɂ���A���̃y�[�X�i�K�́j�𐧌䂷�邱�Ƃŋ��Z���蓾�Ă��܂��B

���Ă̂悤�ȋ������삾���ł͐�����ʂ����܂��Ă��܂��A��������������������Z����̑��l�����i��ł��܂��B���������A���̖{�����ɘa�������̂ǂ��炩�ɉ߂��Ȃ��ȏ�A���l���͕��Q�̏��Ȃ��K�͊g���͍����Ă��邾���Ȃ̂ł��B

�y2. ���o����z

�ȉ��̒������͔͈͂�2015�N1�����ȍ~�O��܂ł�19�̃f�[�^�̂����A�u�s��\�z�ʂ茻��ێ��v������17��̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

2015�N12����2016�N3���������ƁA�s��\�z�ʂ茻��ێ��ƂȂ��Ă��܂��B����̎s��\�z�͌���ێ��ƂȂ��Ă��܂��B

�T����6��5���̒l�������������ł́AEUR���������c��I���E�p�����I�����ɂ�œ������炭�AUSD�����V�A�Q�[�g�ł̑OFBI�����̋c��،����\�肳��Ă���̂œ����Â炭�Ȃ��Ă���悤�ł��B

�����A���̓��̉p�c��I���ŗ^�}�c�Ȍ���AECB���ى�ł̊ɘa�k���K�C�_���X�����\����錩���݂����܂�ƁAEUR�㏸�������܂�܂��B

�����́A���C�^�[���̑��̑O���܂ł̔z�M�L����ǂݒ����Ă����Ɨǂ��ł��傤�B

�L�����ʂ̃|�C���g�́A����܂ł�ECB���ٔ����ł͋��Z�ɘa�̑��������ɔے�I���������Ƃł��B�ے��ے肵���肷���EUR�����A��ɕω����Ȃ���Ηz�����A�����킩��Ȃ��A����{�X�^���X�ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����́A�������Ԃɂ����ėz�����������Ƃ�����܂���B�ߋ����ςł́A�������ς�16pips�E�l�����ς�9pips�Ȃ̂ŁA�|�W�V����������Đ�pips���_���܂��B

�A���A���O��ECB���ى�ł̋��Z�ɘa�̑��������̔����������܂��Ȃ�A�z���ƂȂ�\��������̂ł����ӂ��������B

�y3. ��^���́z

�i3-1. ���������́j

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����11�����́A����1�����Ƃ̕�����v����81���ł��B������v���ɒ���1�����ƒ���11�������r���āA���l���m�Ŕ������L�т����Ƃ�69���A�I�l���m�Ŕ������L�т����Ƃ�46���ƂȂ��Ă��܂��B

�܂�A�m���I�ɂ͔����������m�F�ł�����A�nj��|�W�V�������擾���ĒZ�����m�A2��ڈȍ~�̒nj��͒���11�����I�l���L�т����Ƃ�2���1���Ȃ̂Ő[�ǂ����Ȃ��A����{�X�^���X�ƂȂ�܂��B

�i3-2. ������v�����́j

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�ߋ��̌X�����甽�������͊m���I�ɖ��m�ł��B���O1�����͉A���i100���j�A����1�����E����11�����͗z���i���ꂼ��81���E75���j�ł��B

���ۂɂ��̂悤�ȃ|�W�V��������邩�ۂ��́A�ȑO�̊ɘa�X�^���X���ŋ߂ł͕ω�������_���ǂ������邩�A�ł��B�u�ω������v�Ƒ�����Ȃ�A���������͑S�ċt�ɂȂ�\��������܂��B���̓_�͉ߋ��f�[�^�ŗz������A���������߂Ă��ǂݐ�Ȃ������ł��B

���O�����Ă���ω����킩��Ȃ���ΈȑO�̊m���ɏ]���A����ω������悤�Ȃ甭�\�������ׂ��Ŏ�������ɒnj��ɓO����A�̂��ǂ��Ǝv���܂��B

�i3-3. �w�W��v�����́j

�w�W��v�����͂́A�������Ԃɂ����鐭���ύX���ߋ�2���Ȃ��A�f�[�^�s���̂��ߍs���܂���B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ƃ��������B

�ȏ�

2017�N6��8��20:45���\

�ȉ���2017�N6��8��21:37���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ́A�e������ɕύX�Ȃ��A�ł��B

����A�����ł́A�����������ɘj���Č��s�������ێ����錩���݂ƁA�ʓI�ɘa�͔N�����{���K�v�ɉ����ĉ����ƁA��������܂����B

�����́A���O10-1�������z���A���O1�������A���A����1�������z���A����11�������A���ł����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���\�������ׂ�������1�����́A���O10-1�����ƕ�������v���A���m�ł��܂����B

����11�����́A������Z�����m�Ƃ����V�i���I�ł����B���������A124�~�ɒB����Ɣ��]���āA�A���ւƓ]���܂����B�ŏ��̒nj��͂��܂����������̂́A2��ڂ̒nj��͉����ڂƎv�����|�C���g�ł��̂܂܉����葱���A���ƂȂ�܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O10-1�����ƒ���1�����Ƃ̕�����v���������_�́A���̒ʂ�ɂȂ�܂����B

����11�����́A�Z�����m���ׂ��_��ǂ��Ƃ�����̂́A����1�����ƒ���11�����̕�����v���������_�͊O���܂����B����͊m���̖��Ȃ̂Ŏd������܂���B

�i6-2. �V�i���I���j

�V�i���I�ɂ͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:36| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N05��22��

�ƍ��i�C�w�W�uIfo�i���w���v�E���B�i�C�w�W�uPMI����l�v���\�O���EURJPY�������́i2017�N5��23��17:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

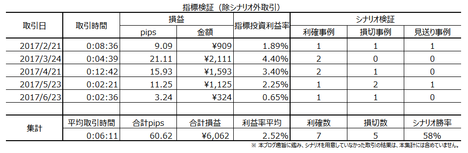

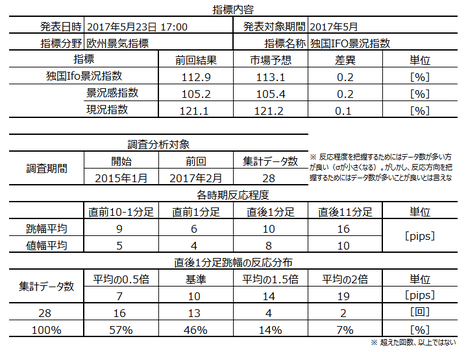

2017�N5��23��17:00�ɓƍ��i�C�w�W�uIfo�i���w���v�E���B�i�C�w�W�uPMI����l�v�����\����܂��B���\�͂������2017�N5�����̏W�v���ʂł��B

�܂��AIfo�i���w���̗v�_�����\�ɐ������Ă����܂��B

���ɁA���BPMI����l�̗v�_�����\�ɐ������Ă����܂��B

Ifo�i���w�����\�O��̔����̕������BPMI����l�̂�����傫�����Ƃ��킩��܂��B

�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂���ɁA�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

�w�W�ɂ��Ă͎��̒ʂ�ł��B

�V�i���I�͎��̒ʂ�ł��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

PMI�̐����͏ȗ����܂��B

Ifo�i�����w���́A��7000�Ђ̊�Ƃ�ΏۂɁA�ƌo�ς̌����ƍ���6�J���̐�s���ɑ��ăA���P�[�g���������{�������̂ł��B�������ڂ́u���Y�v�u�Ɂv�u�v�u���i�v�u�ٗp�v�ɕ�����Ă���A���ɍz�H�Ɛ��Y�Ƃ̊֘A�����������e�ƌ����Ă��܂��B�w���́A2000�N��100�Ƃ��Č����Ɛ�s�������d���ς����l�ɂȂ��Ă��܂��B

�֘A�w�W�ɂ͖������{�ɔ��\�����uZEW�i�����w���v������܂��B���������A�{�w���̕����T���v����7000�ЂƑ������Ƃ�A�G�R�m�~�X�g�ł͂Ȃ���ƒS���҂������ΏۂƂȂ��Ă��邽�߁A�ƌo�ς̎��Ԃ𐳊m�ɔc���ł���ƌ����Ă��܂��B

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�28�̃f�[�^�Ɋ�Â��Ă��܂��B���ɒf��Ȃ�����A���͔͂������傫��Ifo�i���w�����\�O��̂��̂�p���܂��B

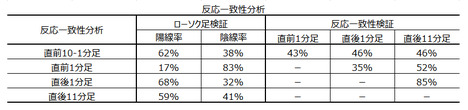

�ߋ��̎s��\�z�Ɣ��\���ʂ������܂��B��}��Ifo�i���w���A���}�͉��BPMI����l�ł��B

PMI�̃O���t�͉ߋ�����l�̎s��\�z�Ɣ��\���ʂ��v���b�g�������̂ł��B�{���A�ߋ����͊m��l�ƌ���ׂ�ׂ��ł����A�Ή��ł��Ă��܂���B

Ifo��PMI���T�^�I�Ȏs��\�z��ǂ��^�ƂȂ��Ă��܂��B

�s��\�z��ǂ��^�Ƃ́A�����������Ƃł��B

�{���A�s��\�z�͔��\����ɍs���Ă��܂��B���������A�G�R�m�~�X�g���l�Ԃł��B�ǂ����ʂ������Ƃ��낻�눫���Ȃ邼�Ɨ\�z���A�������ʂ������Ƃ��낻��ǂ��Ȃ邼�Ɨ\�z�������ł��B���̌��ʁA��ɃO���t�߂Ă݂�ƁA���ۂƂ͋t�ɔ��\���ʂɎs��\�z���Ǐ]���Ă����悤�ȃO���t�ɂȂ�̂ł��B

���������s��\�z��ǂ��^�ł́A�㏸��ł��ꉺ�~��ł���A��������u�s��\�z�������\���ʂƂȂ�v�Ƒ����Ă����A���ʓI�ɔ��\���ʂ��s��\�z���傫��������������70�����x���Ă邱�Ƃ��ł��܂��B

���������t�@���_�����^���������Ȃ��I�J���g�I�ȈӖ��Ō����A����͎s��\�z������\����������ł��B

���Ƃ��ƁA���͂��O�ꂽ���Ēm��܂��ǁA���ɂ���ȃI�J���g���O����m��܂���ˁB

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

2016�N6���ɂǁ[��ƃq�Q���傫���̂́A�u���O�W�b�g�������[����̂Ƃ��ł��B���O10-1�����͔g�ł��Ă���悤�Ɍ����܂����A�Ӗ�������T�C�N�����ۂ��͂킩��܂���B�ߋ��z������62���ł��B

���O1�����͉ߋ��A������83���ł��B�w�W���\���ׂ��Ŕ��|�W�V���������Ȃ�A���\���O�܂ő҂��������ǂ��ł��傤�B

����1�����̉ߋ��z������68���ł��B�q�Q���ڗ����Ȃ�����1�����ł��B

��}�̒���1�����Ɖ��}�̒���11����������ׂĂ݂ĉ������B���ɍŋ߂͔��]�������Ƃ��Ȃ��悤�Ɍ����܂��B

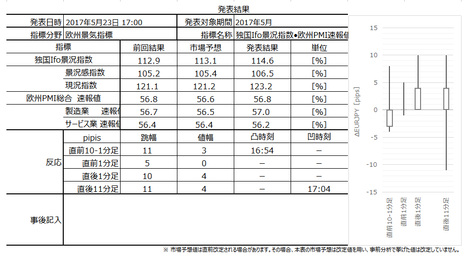

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

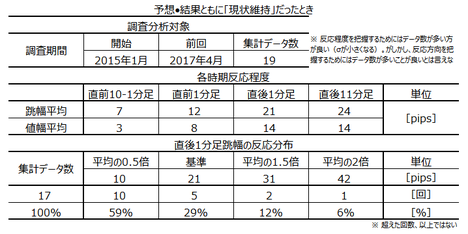

����11�����́A����1�����Ƃ̕�����v����85���ƂȂ��Ă��܂��B������v���̒���1�����ƒ���11�����Ƃ̒��l���m�E�I�l���m�̔����L�����͊e83���E52���ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���O1�����̉A������83���ł��B�ߋ����ϒ�����6pips�ł�����A�|�W�V����������Ă��ǂ��ł��傤�B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������Ƃɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

����1�����E����11�����̎��㍷�قƂ̕�����v���͊e89���E78���ł��B�܂��A���ԍ��قƂ̕�����v���͊e75���E70���ł��B

��ɁA���������͂ł́A����1�����ƒ���11�����Ƃ̕�����v����85���ƂȂ��Ă�����̂́A������v���̒���1�����ƒ���11�����Ƃ̒��l���m�E�I�l���m�̔����L�����͊e83���E52���ł����B52���ł́A���S���Ēnj��ł��Ȃ��A�Ƃ����̂����_�ł��B

���������A����11�����̎��㍷�فE���ԍ��قƂ̕�����v���͊e78���E70���ł��B

���\���ʂ������ȍ~�́A���㍷�فE���ԍ��ق��v���X�i�}�C�i�X�j�Ȃ�z�������i�A�������j�ւ̏�����nj����s���Ă��ǂ���ł��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N5��24���ɒNjL���Ă��܂��B

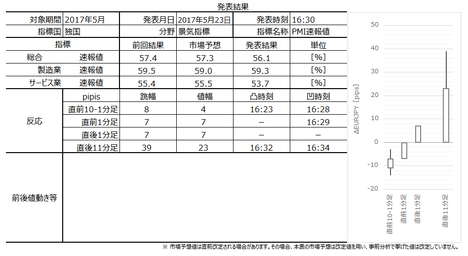

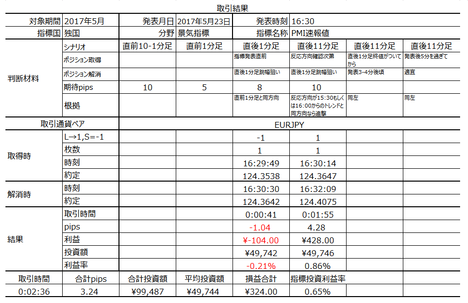

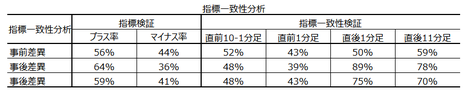

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�I�J���g��������܂����B

���ʂ́A�ƍ�Ifo�i���w����1991�N�ȗ��̍������ɒB���A���BPMI����l���܂��܂��̌��ʂƂȂ�܂����B��PMI����l�E��PMI����l�Ƃ��ɁA�����ƁE�T�[�r�X�ƂƂ��ɑO�ʂ������Ă���̂ŁA����l�ł͏���C������邩������܂���B

�����͗z���ƂȂ�܂������A����11������17:04���Ɉ��l��t���Ă��܂��B�S�̂ɏ�q�Q�������A�����16:00������̏㏸�g�����h�őO�����l�t�߂ɒB���āA���ꂪ���W�X�^���X�ɂȂ��Ă������߂ł��B

���ǁA���̃��W�X�^���X���㔲�����邱�Ƃ��ł����A���̌�A4���ԑ��̉_��[�t�߂܂Œl��߂��܂����B

������ʂ͎��̒ʂ�ł����B

����11����3�x�ڂ̒nj��͏�L���W�X�^���X���ӎ����čs���܂���ł����B����1�炢�nj����Ă��ǂ�������������܂���B

���O�������͓��e���ׂ�����������A�u2-1. �ߋ����v���̃I�J���g�̘b�̕����������낻���ł��B

Ifo�E���BPMI�Ƃ��Ɏs��\�z��ǂ��^�̎w�W�ł��B�v���̃G�R�m�~�X�g�ł����A�ǂ����ʂ������Ƃ��낻�눫���Ȃ邼�Ɨ\�z���A�������ʂ������Ƃ��낻��ǂ��Ȃ邼�Ɨ\�z�������Ȃ̂́A�{���ɋ����[�����Ƃł��B

�ł����m���ɁA�s��\�z��ǂ��^�̎w�W�ł������̓g�����h�]�����N���܂��B�����[�����ƂɁA���̃g�����h�]���ɐ旧���āA�Ȃ����u�ޗ��o�s�����v��u��������i�����j�v�Ƃ����������������n�߂�X��������悤�ȋC�����܂��B

�u�ޗ��o�s�����v��u��������i�����j�v�Ƃ���������L�����o��Ƃ��́A�w�W���\��ɑf���Ȕ��������Ȃ������Ƃ��ł��B

�ł́A������������L�����ڗ����n�߂���A�ǂ���������ł��傤�B

���\�������ׂ��������������A���������Ǝv���Ă��܂��B

���ɖ{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

��\��Ifo�A���\�����BPMI�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N5��23��17:00�ɓƍ��i�C�w�W�uIfo�i���w���v�E���B�i�C�w�W�uPMI����l�v�����\����܂��B���\�͂������2017�N5�����̏W�v���ʂł��B

�܂��AIfo�i���w���̗v�_�����\�ɐ������Ă����܂��B

���ɁA���BPMI����l�̗v�_�����\�ɐ������Ă����܂��B

Ifo�i���w�����\�O��̔����̕������BPMI����l�̂�����傫�����Ƃ��킩��܂��B

�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�܂���ɁA�{�w�W�Ŏ�������ł̒��ӓ_�ł��B

- ����15:00�ɂ͓ƍ��l����GDP�m��l�A16:30�ɂ͓ƍ�PMI����l�����\����܂��B�ƍ��w�W���\�������A���߂̍D���ȓƌo�ς܂���ƁA15:00������EURJPY��������EURUSD�̔����͈�����ɑ��������m��܂���B���̂悤�ȏꍇ�A�{�w�W���\���O�E����Ɉ�U�t�����ɑ傫�������\��������܂��B

�����ӂ��������B

�w�W�ɂ��Ă͎��̒ʂ�ł��B

- Ifo�i���w���{���̔����́A����1�����ƒ���11�����̕�����v����85���ł��B������v���̒���1�����ƒ���11�����Ƃ̒��l���m�E�I�l���m�̔����L�����͊e83���E52���ł��B

- ���BPMI����l�{���̔����́A����1�����ƒ���11�����̕�����v����70���ł��B������v���̒���1�����ƒ���11�����Ƃ̒��l���m�E�I�l���m�̔����L�����͊e100���E50���ł��B

- �܂�A�ǂ���̎w�W������1�����ƒ���11�����̕�����v���������A���\��1�����߂��Ă��獂�l��t������̂́A����11�����I�l�͒���1�����I�l����������߂��X��������悤�ł��B

�V�i���I�͎��̒ʂ�ł��B

- ���O1�����̉A������83���ł��B�ߋ����ϒ�����6pips�ł�����A�|�W�V����������Ă��ǂ��ł��傤�B�A���A�����͉ߋ����ϒ�����4-6pips��������܂���B�~���炸��3pips�ŗ��m�A5pips�ő��ƍl���Ă����Ί��Ғl�̓v���X�ł��B

- ����11�����́A����A��L���ӓ_�ɗ��ӂ��ĒZ���Ԃ̒nj��ŗ��߂܂��B

����́A���������͂ŁA����1�����ƒ���11�����Ƃ̕�����v����85���ƂȂ��Ă�����̂́A������v���̒���1�����ƒ���11�����Ƃ̒��l���m�E�I�l���m�̔����L�����͊e83���E52������������ł��B52���ł́A���S���Ēnj��ł��Ȃ��A�Ƃ����̂����_�ł��B

���������A�w�W��v�����͂ɂ����钼��11�����̎��㍷�فE���ԍ��قƂ̕�����v���͊e78���E70���ł��B���\���ʂ��m�F�ł��āA���\���ʂ��O�ʁE�s��\�z�̂�������傫���i�������j�Ȃ�Ηz�������i�A�������j�ւ̏�����nj��Ȃ���S���čs�����ł��B

��₱�����āA�ς��Ɣ��f�ł��܂��ǁB

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B

�y1. �w�W�T�v�z

PMI�̐����͏ȗ����܂��B

Ifo�i�����w���́A��7000�Ђ̊�Ƃ�ΏۂɁA�ƌo�ς̌����ƍ���6�J���̐�s���ɑ��ăA���P�[�g���������{�������̂ł��B�������ڂ́u���Y�v�u�Ɂv�u�v�u���i�v�u�ٗp�v�ɕ�����Ă���A���ɍz�H�Ɛ��Y�Ƃ̊֘A�����������e�ƌ����Ă��܂��B�w���́A2000�N��100�Ƃ��Č����Ɛ�s�������d���ς����l�ɂȂ��Ă��܂��B

�֘A�w�W�ɂ͖������{�ɔ��\�����uZEW�i�����w���v������܂��B���������A�{�w���̕����T���v����7000�ЂƑ������Ƃ�A�G�R�m�~�X�g�ł͂Ȃ���ƒS���҂������ΏۂƂȂ��Ă��邽�߁A�ƌo�ς̎��Ԃ𐳊m�ɔc���ł���ƌ����Ă��܂��B

�y2. ���o����z

�ȉ��̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�28�̃f�[�^�Ɋ�Â��Ă��܂��B���ɒf��Ȃ�����A���͔͂������傫��Ifo�i���w�����\�O��̂��̂�p���܂��B

�i2-1. �ߋ����j

�ߋ��̎s��\�z�Ɣ��\���ʂ������܂��B��}��Ifo�i���w���A���}�͉��BPMI����l�ł��B

PMI�̃O���t�͉ߋ�����l�̎s��\�z�Ɣ��\���ʂ��v���b�g�������̂ł��B�{���A�ߋ����͊m��l�ƌ���ׂ�ׂ��ł����A�Ή��ł��Ă��܂���B

Ifo��PMI���T�^�I�Ȏs��\�z��ǂ��^�ƂȂ��Ă��܂��B

�s��\�z��ǂ��^�Ƃ́A�����������Ƃł��B

�{���A�s��\�z�͔��\����ɍs���Ă��܂��B���������A�G�R�m�~�X�g���l�Ԃł��B�ǂ����ʂ������Ƃ��낻�눫���Ȃ邼�Ɨ\�z���A�������ʂ������Ƃ��낻��ǂ��Ȃ邼�Ɨ\�z�������ł��B���̌��ʁA��ɃO���t�߂Ă݂�ƁA���ۂƂ͋t�ɔ��\���ʂɎs��\�z���Ǐ]���Ă����悤�ȃO���t�ɂȂ�̂ł��B

���������s��\�z��ǂ��^�ł́A�㏸��ł��ꉺ�~��ł���A��������u�s��\�z�������\���ʂƂȂ�v�Ƒ����Ă����A���ʓI�ɔ��\���ʂ��s��\�z���傫��������������70�����x���Ă邱�Ƃ��ł��܂��B

���������t�@���_�����^���������Ȃ��I�J���g�I�ȈӖ��Ō����A����͎s��\�z������\����������ł��B

���Ƃ��ƁA���͂��O�ꂽ���Ēm��܂��ǁA���ɂ���ȃI�J���g���O����m��܂���ˁB

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B