2017年06月10日

独国景気指標「ZEW景況感調査」発表前後のEURJPY反応分析(2017年6月13日18:00発表結果検証済)

以下、「Ⅰ.調査・分析」を事前投稿し、「Ⅱ.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.結果・検証」のタイトル行付近に記載しています。

2017年6月13日18:00に独国景気指標「ZEW景況感調査」・欧州景気指標「ZEW景況指数」が発表されます。

が発表されます。今回発表は2017年6月分の集計結果です。

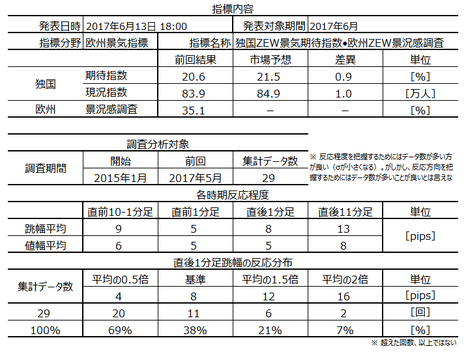

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

まず、本指標で取引する上での注意点です。

指標については次の通りです。

以上の調査・分析結果に依り、以下のシナリオで取引に臨みます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正している、というのが実情です。

独国ZEW景況感指数(期待指数)は、独国の今後6カ月の景気見通し(「良い」「同じ」「悪い」)について、アナリスト・機関投資家・市場関係者など約350人を対象に行ったアンケート調査に基づく指標です。指数は、「良い」から「悪い」を引いた数で0が基準になっています。

一般に景況感調査は、プロが調査対象のときと無作為抽出した消費者かによって、事前参考すべき対象が異なります。プロが対象のときは直近の関連指標を参考にすべきだし、一般消費者が対象のときは調査月前半のマスコミ報道内容を参考にすべきです。

ZEWはプロが調査対象ゆえ、マスコミ報道内容よりも直近の指標結果を参考にした方が良いようです。

ZEW景況感調査はIfo景況感指数の1週間前に発表され、Ifo指数よりも1か月の先行性がある、とされている点に意義があります。欧州景気指標としての注目度は、Ifo景況感指数に次ぐものです。

一方、ZEW景況感調査の結果はECBの金融政策に影響を与えている、という記事を目にしたこともあります。但し、そう言われているものの、理性的に考えれば中銀の金融政策は、景況感よりも物価指標や実態指標を重視している、と考えられます。そのため、この話には少し疑問を持っています。

あと1点。

独国ZEWは、期待指数と現況指数とが発表され、多くの資料では期待指数の方が現況指数より重要だという指摘が見受けられます。既に終わった現状よりも、将来の景気動向の方が重要ということは、何となく理解できます。

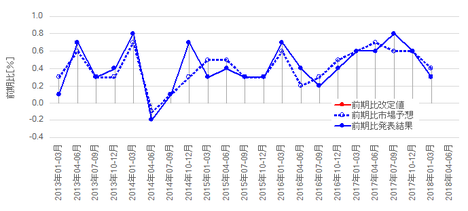

がしかし、2015年1月から2017年5月発表までの29回の実績を調べたところ、事後差異(市場予想と発表結果の大小関係)は、期待指数よりも現況指数の方が直後1分足の反応方向との一致率が高いのです。

以下の調査分析範囲は、2015年1月分以降前回までの29回分のデータに基づいています。

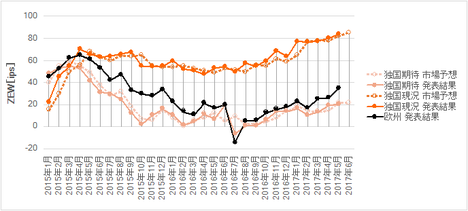

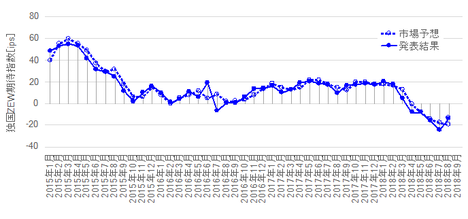

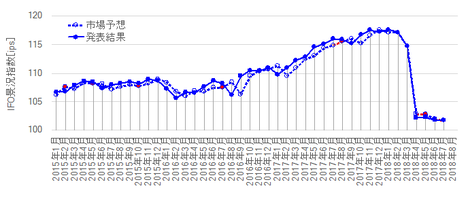

下図に過去の市場予想と発表結果を示します。

独国現況指数と期待指数とは、典型的な「市場予想後追い型指標」です。

「市場予想後追い型指標」とは、実際には市場予想の方が発表結果よりも先に公表されているにも関わらず、後からそれらをプロットしたグラフを見ると、いかにも市場予想の方が発表結果を追従しているように見える指標です。こうした指標では、直近の指標発表結果が上昇・下降しているとき、市場予想をオーバーシュートした発表結果となることが多いのです。

上グラフの期待指数と現況指数の市場予想と発表結果を見比べてご確認ください。下らなくてオカルト的でしが、結果的にはこんなことで発表結果と市場予想の大小関係の的中率が70%を超えてしまうのです。

今回の事前差異(算出方法は指標一致性分析の項に説明)はプラスとなっています。

ファンダメンタルも何もないジンクスみたいな「市場予想後追い型指標」という1点に賭けるなら、今回の発表結果は市場予想を上回る、ということになります。

そして、過去データに依れば、本指標の事後差異(算出方法は指標一致性分析の項に説明)と直後1分足の方向一致率は70%です。

もー欧州経済の報道解説記事を見て勉強するのが嫌になるような話ですよね。

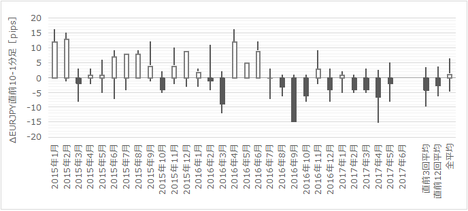

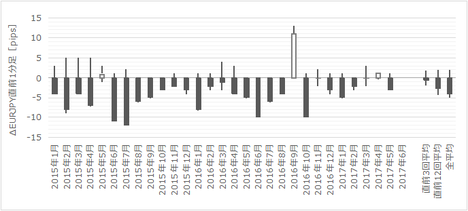

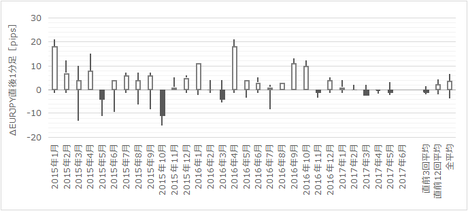

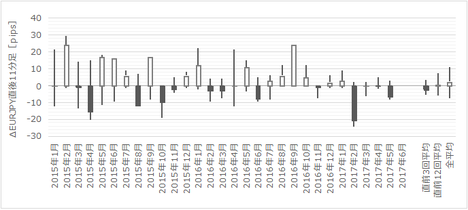

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前10-1分足は2016年5月頃までは陽線が目立ち、その後は陰線が目立ちます。またヒゲが目立つので、騙されないように気を付けましょう。

直前1分足は陰線が目立ちます。

直後1分足・直後11分足にはやや陽線が目立つようです。

後掲する反応一致性分析で数値を押さえておいた方が良いでしょう。

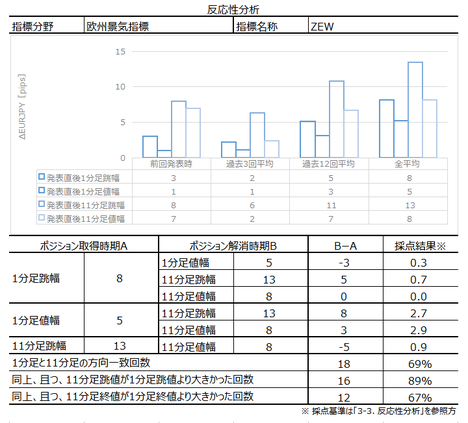

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

直後11分足は、直後1分足との方向一致率が69%です。方向一致時に直後1分足と直後11分足を比較して、跳値同士で反応が伸びたことは89%、終値同士で反応が伸びたことは67%となっています。

つまり確率的には、反応方向が確認でき次第、追撃ポジションを取得して直後1分足・直後11分足の跳値を狙って追撃すべきです。

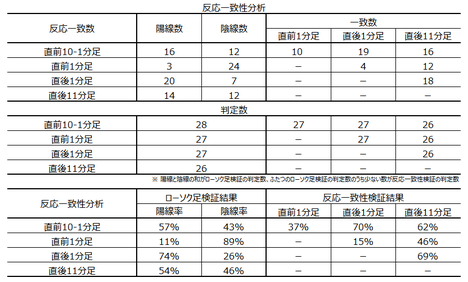

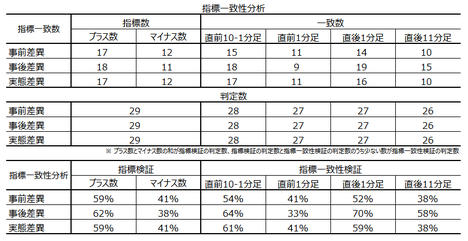

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

直前1分足は陰線率が89%、直後1分足は陽線率が74%です。

そして、直前10-1分足と直後1分足との方向一致率が70%です。市場参加者が指標発表後の反応方向を捉えていると見ておいた方が良いでしょう。

また、直前1分足と直後1分足との方向一致率も15%(不一致率85%)です。これは、本指標の直前1分足の陰線率が高く、直後1分足の陽線率が高いためです。この点はむしろ、直前1分足が陽線になったときには、何か過去と違うことが起きていると捉えて、取引を控えた方が良いかもしれません。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

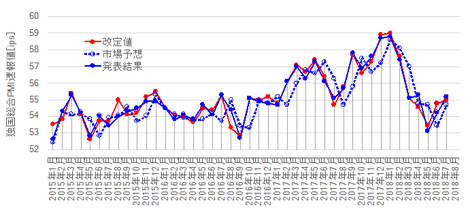

独国ZEWは、期待指数と現況指数とが発表され、多くの資料では期待指数の方が現況指数より重要だという指摘が見受けられます。既に終わった現状よりも、将来の景気動向の方が重要ということは、何となく理解できます。

がしかし、2015年1月から2017年5月発表までの29回の実績を調べたところ、事後差異(市場予想と発表結果の大小関係)は、期待指数よりも現況指数の方が直後1分足の反応方向との一致率が高いのです。

数字で示すと、事後差異と直後1分足との方向一致率は、現況指数に対し70%、期待指数に対し44%です。圧倒的な差があります。

我々も当然ながら、EUR取引をする以上、有名なエコノミストのように独国経済の先行きに興味があります。がしかし、直後1分足の反応方向にはもっと関心があります。だから、各指標差異を求めるため、次のような重み付けを行っています。

すなわち、期待指数は各差異を2倍、現況指数は各差異を4倍、欧州ZEW景況指数を1倍して、全体の各差異を求めています。

このような重み付けを行うと、事後差異の直後1分足との方向一致率は70%で、且つ、他の指標差異とローソク足との方向一致率がやや良くなります(相関がやや高まります)。

事後差異と直後1分足との方向一致率が70%です。がしかし、それ以外に各指標差異と各ローソク足の間に高い確率での結びつきは見出せません。発表直後のみ、発表結果と市場予想との大小関係に素直に反応する指標だと言えるでしょう。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年6月14日に追記しています。

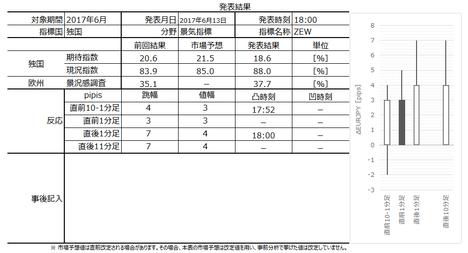

本指標発表結果及び反応は次の通りでした。

結果は、期待指数が市場予想を下回り、現況指数が市場予想を上回りました。

反応は、分析通り、現況指数の改善に反応して陽線でした。現況指数は2011年7月以来の高水準となっています。

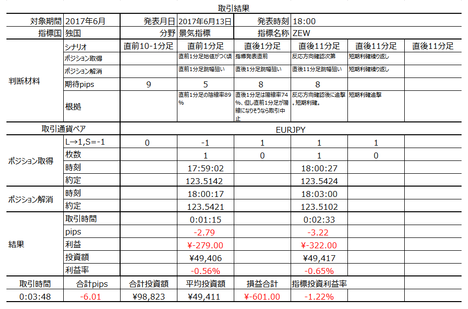

取引結果は次の通りでした。

分析で反応方向を当てても損切でした。

ポジションを取るタイミングの問題もありましたが、そもそも反応が小さ過ぎました。

分析には問題ありません。

30分前に発表された英国物価指標での反応も小さく、全体的に動きが小さくなっています。

シナリオには問題ありません。

今回の損切は、ポジションを取るタイミングが悪かったようです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年6月13日18:00に独国景気指標「ZEW景況感調査」・欧州景気指標「ZEW景況指数」が発表されます。

が発表されます。今回発表は2017年6月分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

まず、本指標で取引する上での注意点です。

- 過去の平均的な反応では、指標発表前後の反応の大きさがほとんど変わりません。反応しているのだか、していないのだか。

今回は同時発表される指標がありませんが、本発表30分前の17:30に大きく反応しがちな英国物価指標が発表されます。英国物価指標で大きく反応すると、EURの対GBP売買が増えて米国時間前まで数時間のトレンドを形成することがあります。その結果、本指標結果への反応が短時間になりがちです。

特に、反応方向が発表前のトレンドに反する場合の深追いは禁物です。 - 過去、直前10-1分足にはヒゲが目立っています。順張り方向であれ逆張り方向であれ、この期間の取引は控えた方が賢明です。

- 本指標には興味深い特徴があります。

まず、本指標は典型的な「市場予想後追い型指標」です。詳細は後掲する「2-1. 過去調査」で記しましたが、今回の事前差異(算出方法は指標一致性分析の項に説明)はプラスとなっており、ファンダメンタルも何もないジンクスみたいな「市場予想後追い型指標」という1点に賭けるなら、今回の発表結果は市場予想を上回る、ということになります。

でも馬鹿にしないでください。

こんな方法で直後1分足の反応方向を当てる方が、多くのエコノミストが重要度を高く位置づける期待指数の市場予想と発表結果との差に注目するよりマシなのです。直後1分足の反応方向に対して、期待指数がプラスかマイナスかと、市場予想後追い型指標と割り切った場合と、を比べた場合、後者の一致率(的中率と言っても良いでしょう)が前者の一致率より1.6倍以上も高くなるのです。

この指標での取引を行うなら、市場予想を行うエコノミストの分析よりも、エコノミストの分析の癖に着目した方が良さそうです。 - 本指標発表直後の反応方向は、期待指数の市場予想に対する多寡に対してでなく、現況指数のそれに対して一致しています。両者の直後1分足との方向一致率には、44%対70%と、圧倒的な差があります。

これほどの差がある以上、現況指数に対してでなく期待指数について論じているエコノミストは、直近のデータを見ていない人だと言えます。経済に対する見識より、取引に対する見識を重視するなら、現況指数について論じている人の解説を参考にすべきです。

指標については次の通りです。

- 反応性分析の結論は、反応方向が確認でき次第、追撃ポジションを取得して直後1分足・直後11分足の跳値を狙って短期追撃すべきです。

狙いは、直後1分足と直後11分足の跳値同士を比べた反応伸長率が89%に達していることです。追撃は反応方向確認次第で構わない(待って様子を見なくて良い)確率となっています。

注意は終値同士の反応伸長率が67%とやや確率が下がっていることです。これは深追いしなければ良い、ということです。 - 反応一致性分析の結果は次の通りです。

直前1分足は陰線率が89%、直後1分足は陽線率が74%です。

そして、直前10-1分足と直後1分足との方向一致率が70%です。市場参加者が指標発表後の反応方向を捉えていると見ておいた方が良いでしょう。

また、直前1分足と直後1分足との方向一致率も15%(不一致率85%)です。これは、本指標の直前1分足の陰線率が高く、直後1分足の陽線率が高いためです。この点はむしろ、直前1分足が陽線になったときには、何か過去と違うことが起きていると捉えて、取引を控えた方が良いかもしれません。 - 指標一致性分析の結果、事後差異と直後1分足との方向一致率が70%です。がしかし、それ以外に各指標差異と各ローソク足の間に高い確率での結びつきは見出せません。

発表直後のみ、発表結果と市場予想との大小関係に素直に反応する指標だと言えるでしょう。

以上の調査・分析結果に依り、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

- 直後1分足は陽線と見込みます。

但し、直前1分足が陽線になりそうなら、指標発表直前のポジション取得は諦めます。 - その後、反応方向確認次第追撃で、短期利確です。

再度・再々度の追撃は、直後1分足と直後11分足の終値同士を比べると、反応伸長率が70%に達していないことが気にかかります(67%)。よって、直後1分足終値がついてから、再追撃を行うか否かは実際のチャートの反応(トレンド)の勢いを見て決めたいと思います。

Ⅰ.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正している、というのが実情です。

【1. 指標概要】

独国ZEW景況感指数(期待指数)は、独国の今後6カ月の景気見通し(「良い」「同じ」「悪い」)について、アナリスト・機関投資家・市場関係者など約350人を対象に行ったアンケート調査に基づく指標です。指数は、「良い」から「悪い」を引いた数で0が基準になっています。

一般に景況感調査は、プロが調査対象のときと無作為抽出した消費者かによって、事前参考すべき対象が異なります。プロが対象のときは直近の関連指標を参考にすべきだし、一般消費者が対象のときは調査月前半のマスコミ報道内容を参考にすべきです。

ZEWはプロが調査対象ゆえ、マスコミ報道内容よりも直近の指標結果を参考にした方が良いようです。

ZEW景況感調査はIfo景況感指数の1週間前に発表され、Ifo指数よりも1か月の先行性がある、とされている点に意義があります。欧州景気指標としての注目度は、Ifo景況感指数に次ぐものです。

一方、ZEW景況感調査の結果はECBの金融政策に影響を与えている、という記事を目にしたこともあります。但し、そう言われているものの、理性的に考えれば中銀の金融政策は、景況感よりも物価指標や実態指標を重視している、と考えられます。そのため、この話には少し疑問を持っています。

あと1点。

独国ZEWは、期待指数と現況指数とが発表され、多くの資料では期待指数の方が現況指数より重要だという指摘が見受けられます。既に終わった現状よりも、将来の景気動向の方が重要ということは、何となく理解できます。

がしかし、2015年1月から2017年5月発表までの29回の実績を調べたところ、事後差異(市場予想と発表結果の大小関係)は、期待指数よりも現況指数の方が直後1分足の反応方向との一致率が高いのです。

【2. 既出情報】

以下の調査分析範囲は、2015年1月分以降前回までの29回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

独国現況指数と期待指数とは、典型的な「市場予想後追い型指標」です。

「市場予想後追い型指標」とは、実際には市場予想の方が発表結果よりも先に公表されているにも関わらず、後からそれらをプロットしたグラフを見ると、いかにも市場予想の方が発表結果を追従しているように見える指標です。こうした指標では、直近の指標発表結果が上昇・下降しているとき、市場予想をオーバーシュートした発表結果となることが多いのです。

上グラフの期待指数と現況指数の市場予想と発表結果を見比べてご確認ください。下らなくてオカルト的でしが、結果的にはこんなことで発表結果と市場予想の大小関係の的中率が70%を超えてしまうのです。

今回の事前差異(算出方法は指標一致性分析の項に説明)はプラスとなっています。

ファンダメンタルも何もないジンクスみたいな「市場予想後追い型指標」という1点に賭けるなら、今回の発表結果は市場予想を上回る、ということになります。

そして、過去データに依れば、本指標の事後差異(算出方法は指標一致性分析の項に説明)と直後1分足の方向一致率は70%です。

もー欧州経済の報道解説記事を見て勉強するのが嫌になるような話ですよね。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前10-1分足は2016年5月頃までは陽線が目立ち、その後は陰線が目立ちます。またヒゲが目立つので、騙されないように気を付けましょう。

直前1分足は陰線が目立ちます。

直後1分足・直後11分足にはやや陽線が目立つようです。

後掲する反応一致性分析で数値を押さえておいた方が良いでしょう。

【3. 定型分析】

(3-1. 反応性分析)

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

直後11分足は、直後1分足との方向一致率が69%です。方向一致時に直後1分足と直後11分足を比較して、跳値同士で反応が伸びたことは89%、終値同士で反応が伸びたことは67%となっています。

つまり確率的には、反応方向が確認でき次第、追撃ポジションを取得して直後1分足・直後11分足の跳値を狙って追撃すべきです。

(3-2. 反応一致性分析)

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

直前1分足は陰線率が89%、直後1分足は陽線率が74%です。

そして、直前10-1分足と直後1分足との方向一致率が70%です。市場参加者が指標発表後の反応方向を捉えていると見ておいた方が良いでしょう。

また、直前1分足と直後1分足との方向一致率も15%(不一致率85%)です。これは、本指標の直前1分足の陰線率が高く、直後1分足の陽線率が高いためです。この点はむしろ、直前1分足が陽線になったときには、何か過去と違うことが起きていると捉えて、取引を控えた方が良いかもしれません。

(3-3. 指標一致性分析)

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

独国ZEWは、期待指数と現況指数とが発表され、多くの資料では期待指数の方が現況指数より重要だという指摘が見受けられます。既に終わった現状よりも、将来の景気動向の方が重要ということは、何となく理解できます。

がしかし、2015年1月から2017年5月発表までの29回の実績を調べたところ、事後差異(市場予想と発表結果の大小関係)は、期待指数よりも現況指数の方が直後1分足の反応方向との一致率が高いのです。

数字で示すと、事後差異と直後1分足との方向一致率は、現況指数に対し70%、期待指数に対し44%です。圧倒的な差があります。

我々も当然ながら、EUR取引をする以上、有名なエコノミストのように独国経済の先行きに興味があります。がしかし、直後1分足の反応方向にはもっと関心があります。だから、各指標差異を求めるため、次のような重み付けを行っています。

すなわち、期待指数は各差異を2倍、現況指数は各差異を4倍、欧州ZEW景況指数を1倍して、全体の各差異を求めています。

このような重み付けを行うと、事後差異の直後1分足との方向一致率は70%で、且つ、他の指標差異とローソク足との方向一致率がやや良くなります(相関がやや高まります)。

事後差異と直後1分足との方向一致率が70%です。がしかし、それ以外に各指標差異と各ローソク足の間に高い確率での結びつきは見出せません。発表直後のみ、発表結果と市場予想との大小関係に素直に反応する指標だと言えるでしょう。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年6月13日18:00発表

以下は2017年6月14日に追記しています。

Ⅱ. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、期待指数が市場予想を下回り、現況指数が市場予想を上回りました。

反応は、分析通り、現況指数の改善に反応して陽線でした。現況指数は2011年7月以来の高水準となっています。

(5-2. 取引結果)

取引結果は次の通りでした。

分析で反応方向を当てても損切でした。

ポジションを取るタイミングの問題もありましたが、そもそも反応が小さ過ぎました。

【6. 分析検証】

(6-1. 分析検証)

分析には問題ありません。

30分前に発表された英国物価指標での反応も小さく、全体的に動きが小さくなっています。

(6-2. シナリオ検証)

シナリオには問題ありません。

今回の損切は、ポジションを取るタイミングが悪かったようです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6356951

この記事へのトラックバック