�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N08��22��

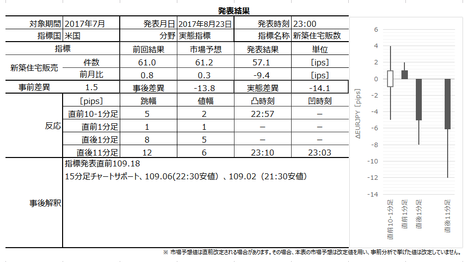

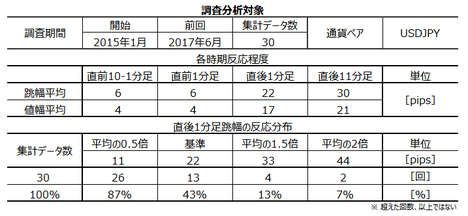

�č����Ԏw�W�u�V�z�Z��̔������v���\�O���USDJPY�������́i2017�N8��23��23:00���\���ʌ��؍ρj

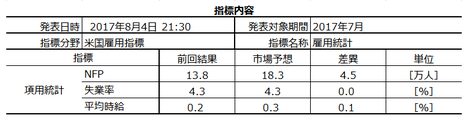

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

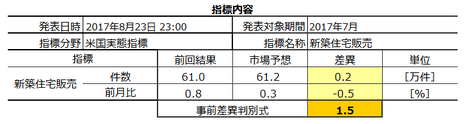

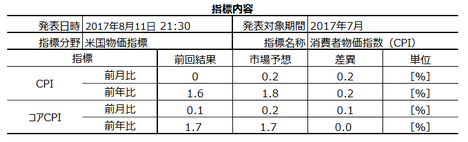

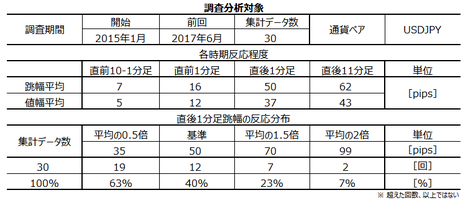

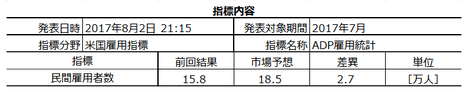

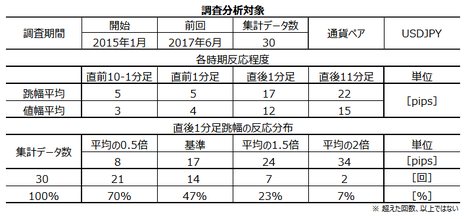

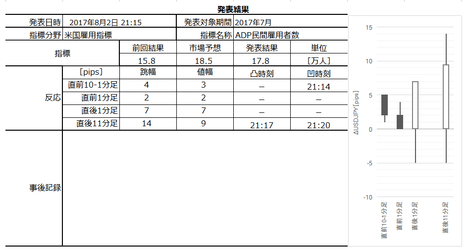

2017�N8��23��23:00�ɕč����Ԏw�W�u�V�z�Z��̔������v�����\����܂��B�����2017�N7�����̏W�v���ʂł��B

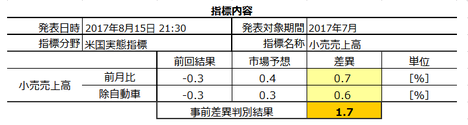

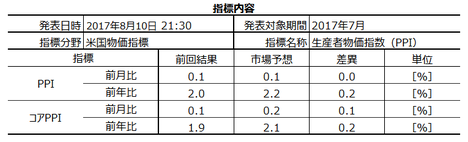

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��8��21���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

������FX��Ђ̌o�ώw�W�J�����_�[�ł́A�{�w�W�̏d�v�x�E���ړx�������A�Ƃ���Ă��܂��B

�Z��w���́A������z���̂��傫�����Ƃ�A���t�H�[���⒲�x�i�w���Ȃǂ̊֘A���v�ɂ��q���邽�߁A�g�y���ʂ��傫������ł��B�����āA����Ҍl�̎�����������ʂ������f����邽�߁A�ł��B

����Ȃ�̔��������������ÏZ��̔������̕����d�v�x�E���ړx�������͂��ł����A����Ȃ��Ƃ͂���܂���B����ɁA�Z��֘A�w�W�͂������10pips�O�サ���������܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�̔������́A�N���Z�����ɑ��삳��Ĕ��\����܂��B���삪�����̔�����P����12�{�������̂��A���N�萔�����Ċ��蓖�Ă��G�ߒ����W�����悶�����̂��A�萔������Ă��Ȃ��W�����A�͊m�F�ł��Ă��܂���B

�܂��A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

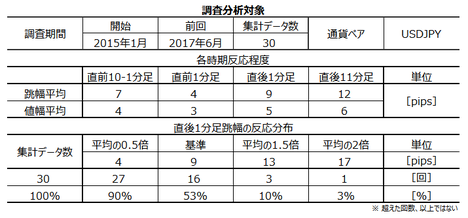

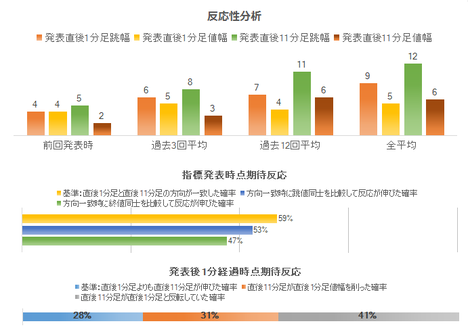

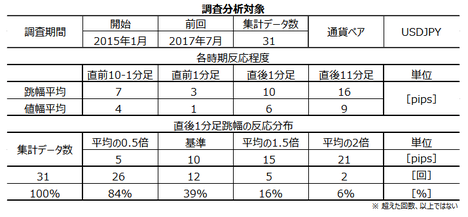

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

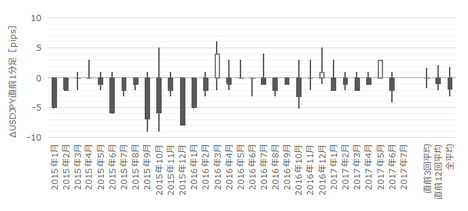

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�����9pips�ł��B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B���������������������w�W�Ŏ������Ƃ��́A�Ⴆ�A

�Ƃ����������ǂ��ł��傤�B

�X�̎���ő傯���������Ȃ���A����ŔN�Ԃ�ʂ��ăv���X�ɂ��₷���Ȃ�ł��傤�B

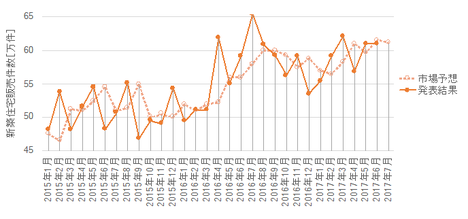

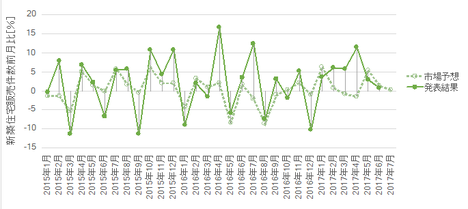

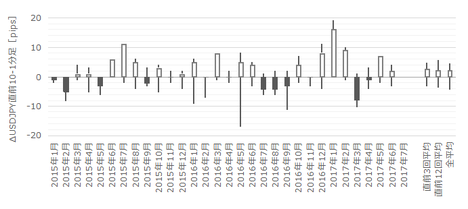

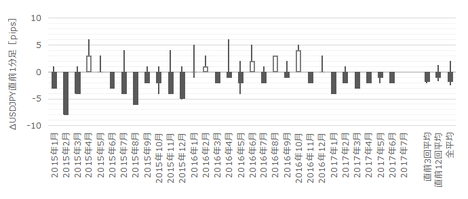

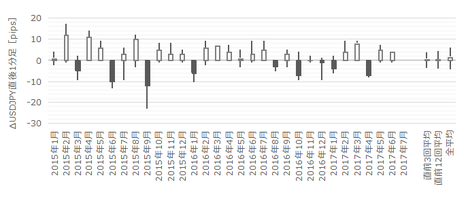

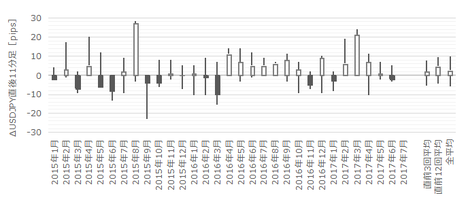

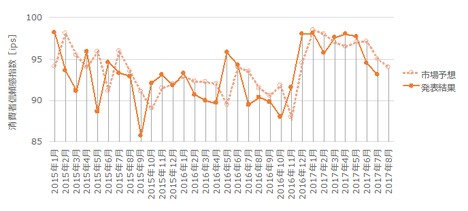

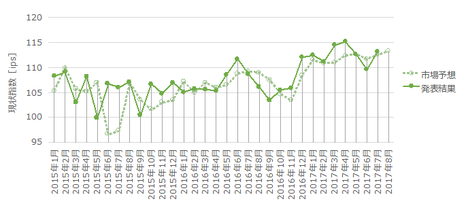

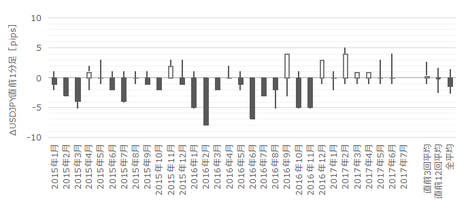

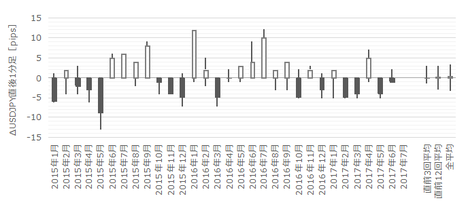

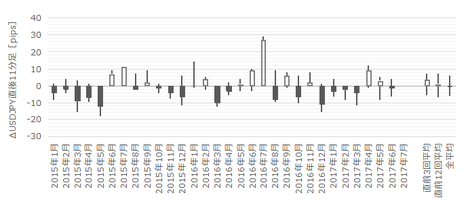

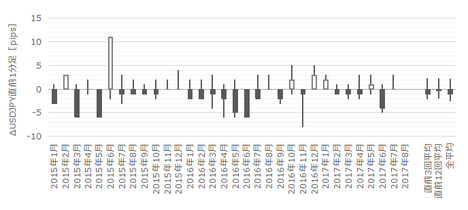

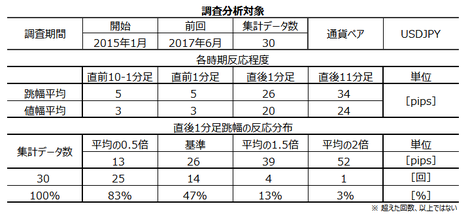

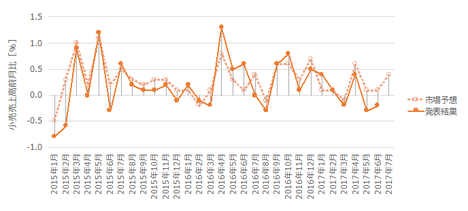

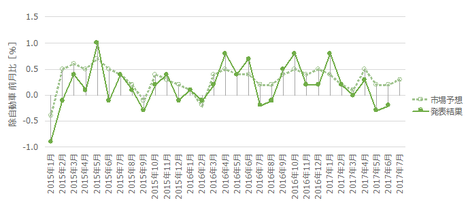

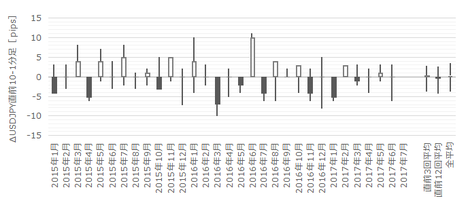

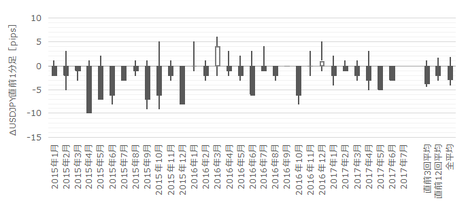

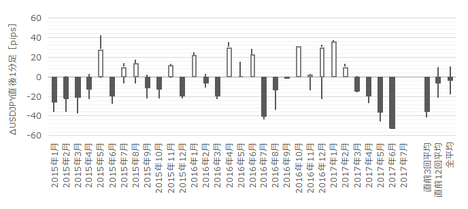

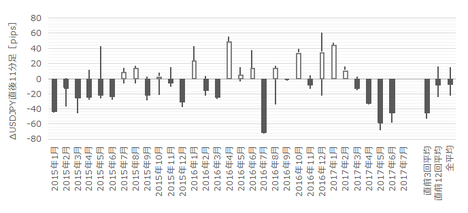

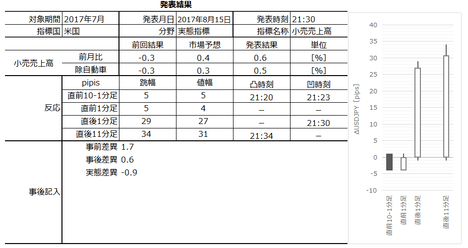

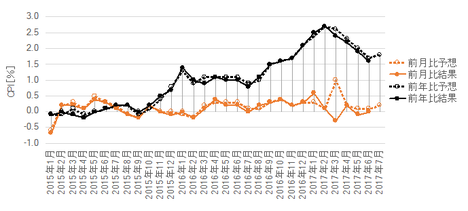

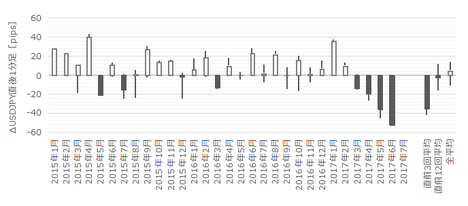

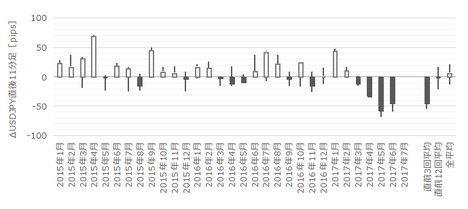

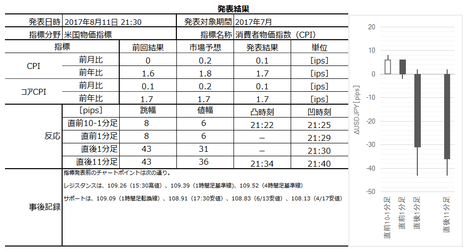

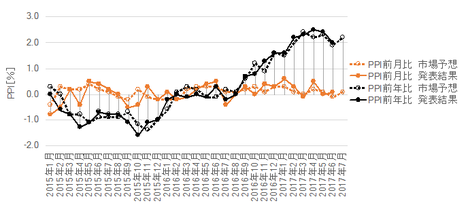

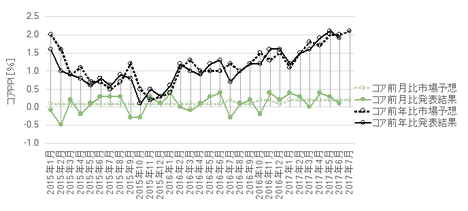

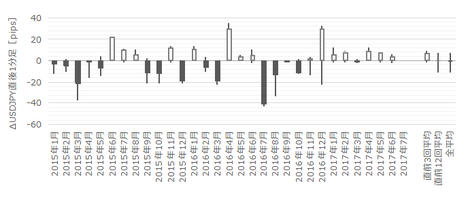

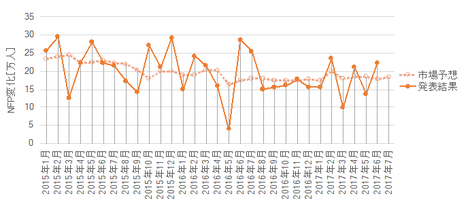

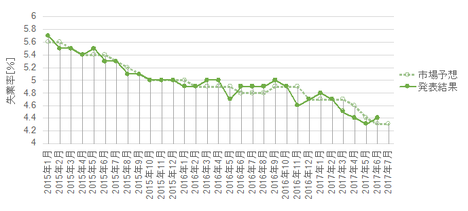

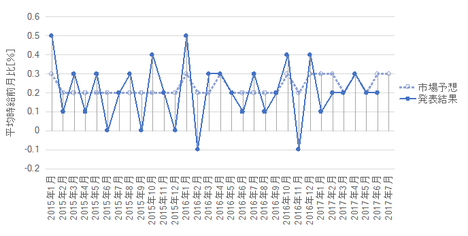

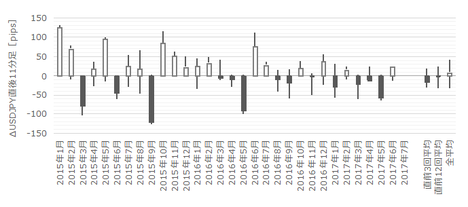

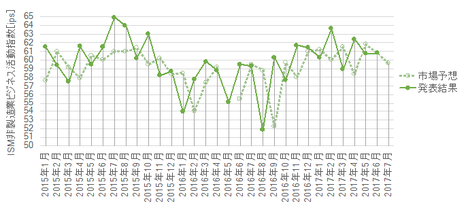

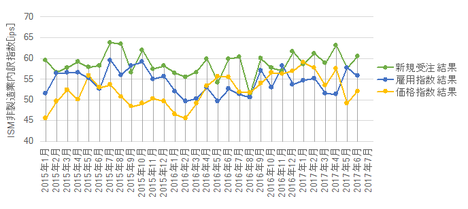

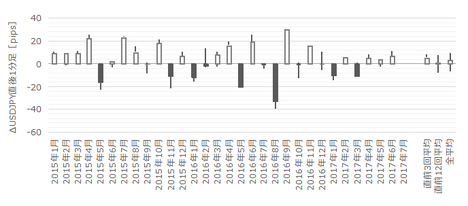

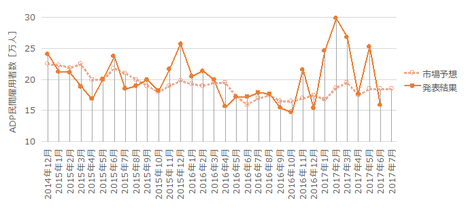

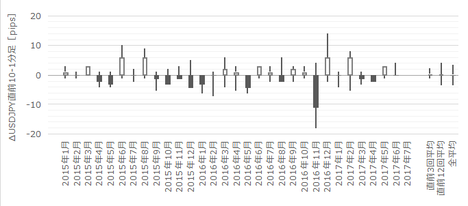

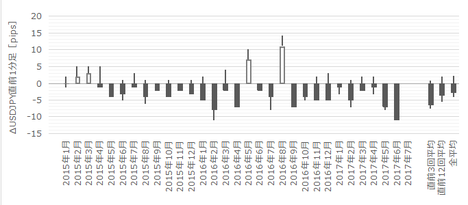

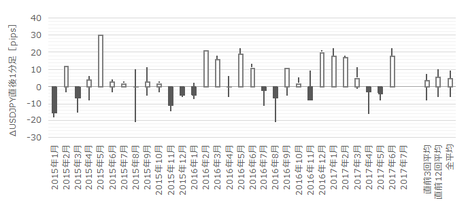

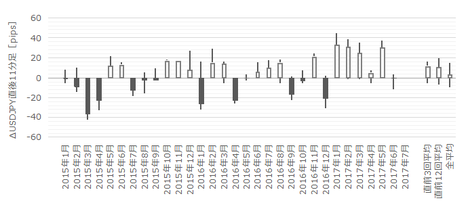

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

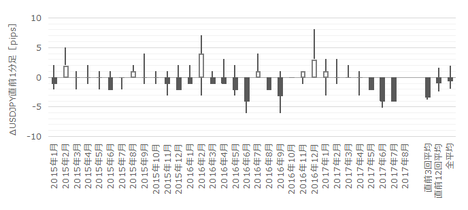

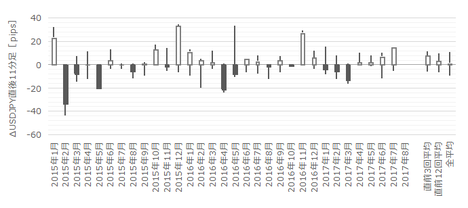

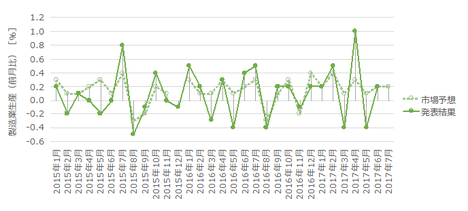

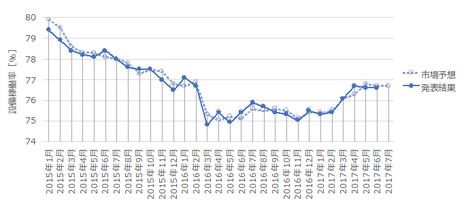

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�N���Z�̔������ƑO����Ƃ́A�O���t�̗l�q���܂�ňقȂ�܂��B����獀�ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

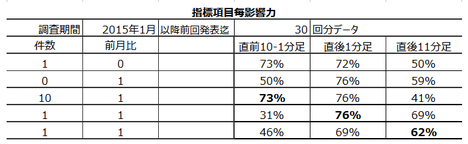

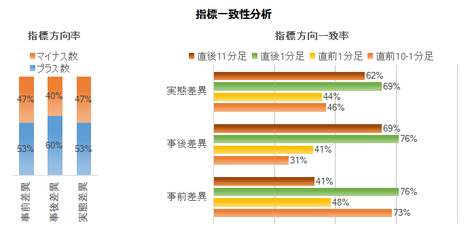

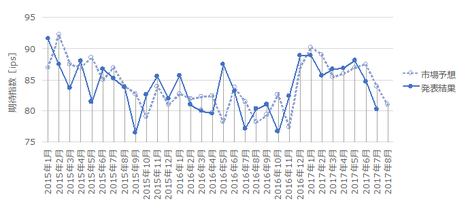

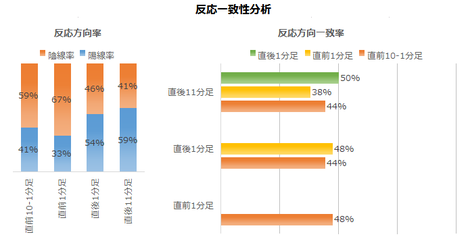

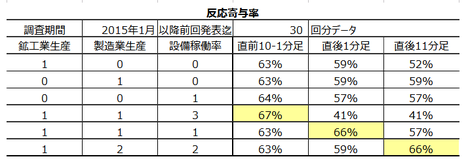

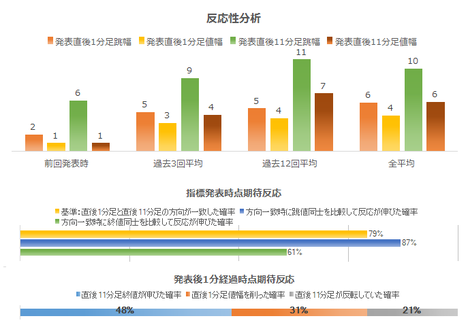

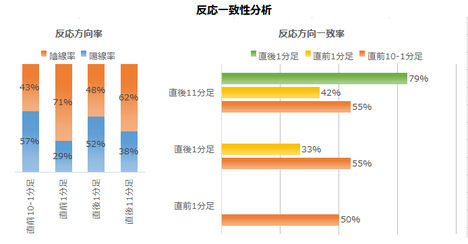

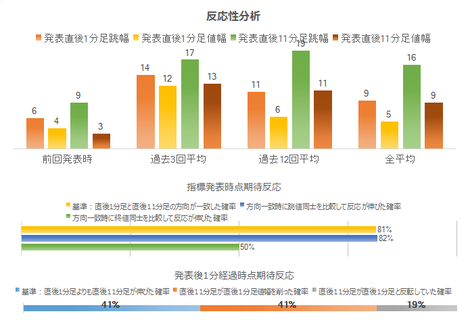

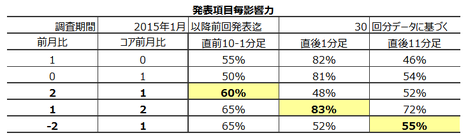

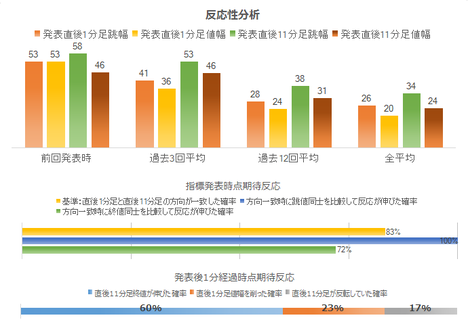

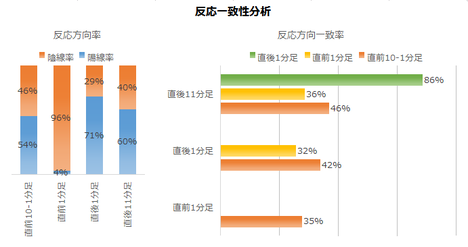

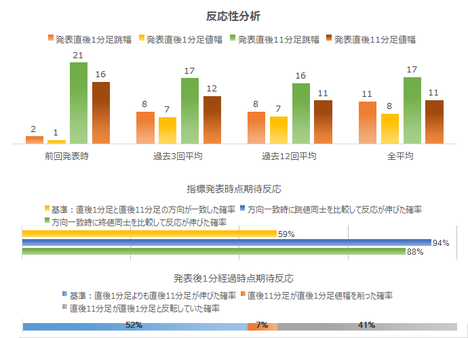

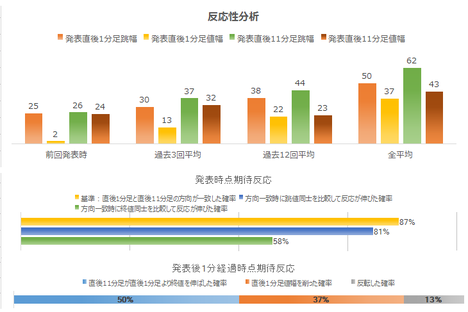

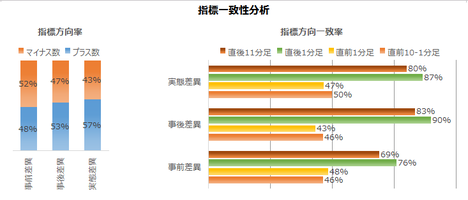

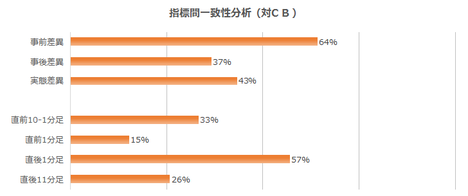

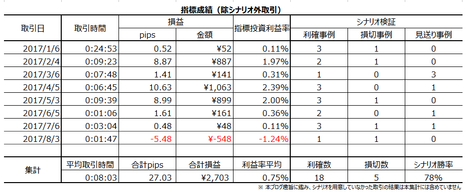

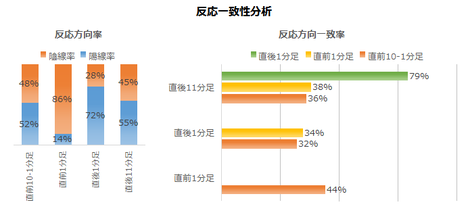

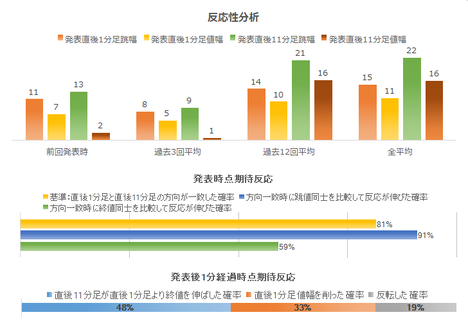

��\�̏�2�s�́A�̔������ƑO����̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

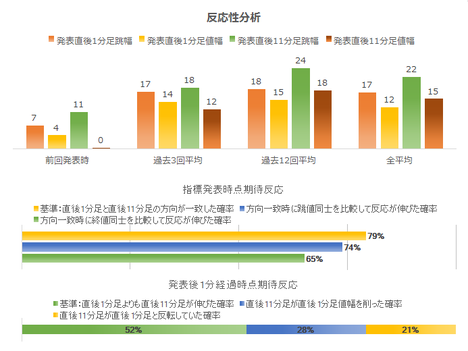

���O���ٔ��ʎ��́A10✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����73���ƂȂ�܂����B

���㍷�ٔ��ʎ��Ǝ��ԍ��ٔ��ʎ��͂Ƃ��ɁA1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v�����A���㍷�قɂ���76���A���ԍ��قɂ���62���A�ƂȂ�܂����B

�{�w�W�̔��ʎ��ƃ��[�\�N���̕�����v�����������߁A���������Ă₷���w�W�����m��܂���B����͂��̌�̕��͂ʼn𖾂���ɂ���A���������Ȃ甽�����������Ă����͓I�Ȏw�W�Ƃ������ƂɂȂ�܂��B

�N���Z�̔������́A�O���Ɨ����ƂŔ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�17��i59���j����܂��B�O����́A���ꂪ13��i45���j����܂��B

��������A�����I��50������傫���O��Ă��炸�A�{�w�W�͎s��\�z��ǂ��^�ł͂���܂���B

�{�w�W�͌_�����x�[�X�ŏW�v����Ă��܂��B�����āA�֘A�w�W�ł��钆�ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s����A�Ƃ�������𑽂��������܂��B

����́A�����ɏƂ炵�Đ���������܂���B

�����葱����̏����Ə��p���Ԃɂ��ẮA���̒ʂ�Ȃ̂ł��傤�B����ǂ��A�V�z�Z����w������l�ƒ��ÏZ����w������l�́A���������ɍw������l�������Έ�v���܂���B������A���ۂɔ̔��������O����葝���������������ׂ�ƁA�����葱����̏��v����1�`2�����̐V�z�Z��̔������̐�s���͂���܂���B

�������u���肻���Șb�v�ƈقȂ錴���͂킩��܂���B�����A�V�z�Z��w���҂ƒ��ÏZ��w���҂́A�����悤�ɏZ��w��������ɂ���A�����K�w���N��w���قȂ�̂ł͂Ȃ��ł��傤���B�����K�w��N��w���قȂ�A�u�����v�ƏZ��w�������߂邱�ƂɎ��ԍ��������邱�Ƃ����āu���肻���Șb�v�ł��B

�ڍׂ͒��ÏZ��̔������̋L���ʼn�����܂����A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��O��2�������炵�Ē��ׂ�ƁA�ł���v���������Y���ł�59��������v���Ă��܂���B���w�W�ɊW���Ȃ��A�Ƃ܂ł͌����܂��A59�������������������v���Ȃ��Ȃ�A���̗\����T���������}�V�ł��B

�����w�W���m���A�O���t�̏㏸��≺�~��Ƃ������_���Q�l�ɂł��Ă��A�P�����̑����͂킩��Ȃ��̂ł��B

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) ���O���ٔ��ʎ��́A10✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����73���ł��B

���㍷�ٔ��ʎ��́A1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v����76���ƂȂ�܂����B

���ʎ������[�\�N���Ƃ̕�����v���������A���������Ă₷���w�W�����m��܂���B����͂��̌�̕��͂ʼn𖾂���ɂ���A���������Ȃ甽�����������Ă����͓I�Ȏw�W�Ƃ������ƂɂȂ�܂��B

(2) �{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

(3) �{�w�W�́A������\����钆�ÏZ��̔������̐�s�w�W�Ƃ��Ēm���Ă��܂��B���������A���w�W�̎��ԍ��ق̕�����v���͒Ⴍ�i60�������j�A����ȒႢ��v�����A�e�ɂ��Ď���͂ł��܂���B

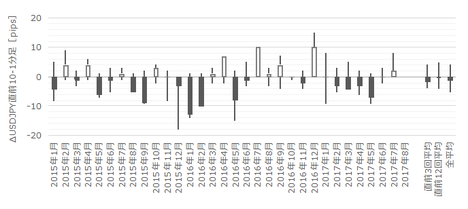

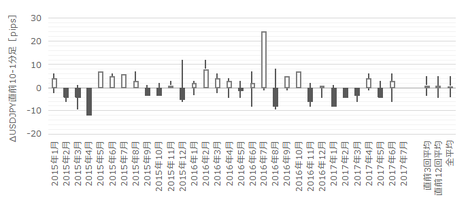

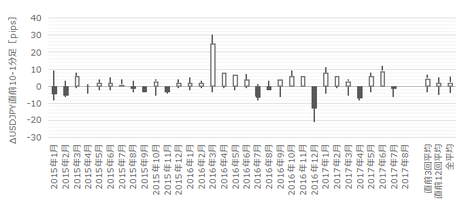

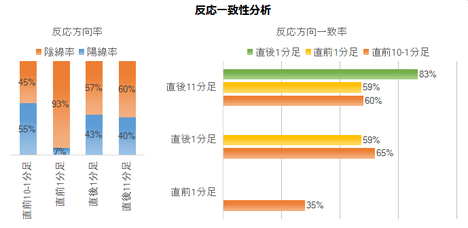

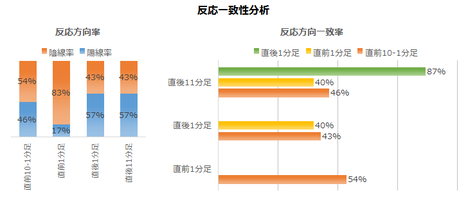

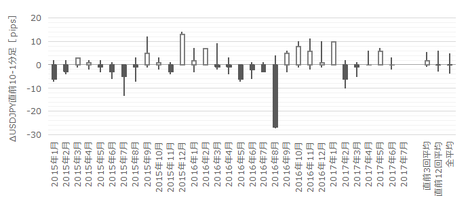

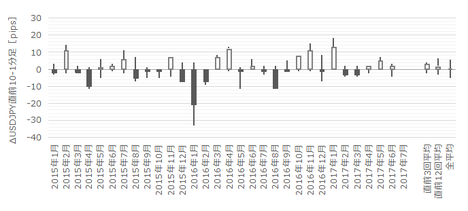

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x23���j����܂��B����7��̒���1����������7pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B�����āA����7��̒��O10-1�����ƒ���1�����̕�����3��i43���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ŁA���̂��Ƃ��]�v�Ɏ���������܂��B

�����̃��[�\�N���̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) �Ƃ��ǂ��i�p�x23���j���O10-1����������10pips�ȏ�ƂȂ邱�Ƃ�����܂��B���������A�ߋ�����ł͂�����������������1�����̔������x��������������Ă���Ƃ͌����܂���B

(2) ���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

(3) �����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ŁA���̂��Ƃ��]�v�Ɏ���������܂��B�߂藦�������w�W�ł́A���l�͂݁E���l�݂͂����₷���̂ŋC��t���܂��傤�B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

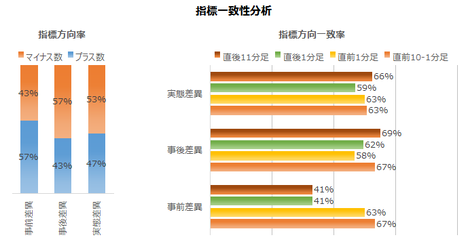

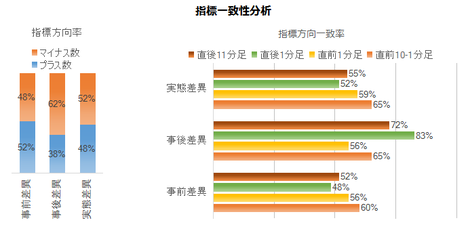

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

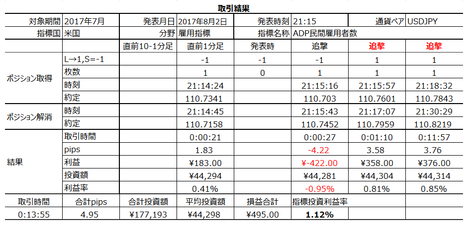

�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

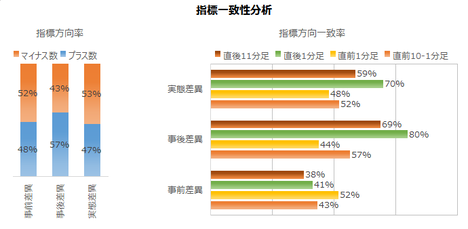

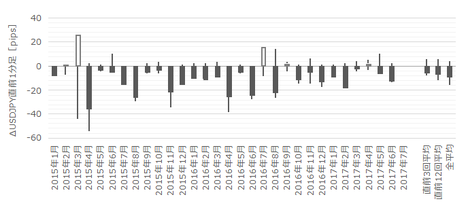

���O���ق́A���O10-1�����E����1�����Ƃ̕�����v�������ꂼ��73���E76���ƂȂ��Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����ƒ���1�����͗z���̉\���������A�Ƃ������ƂɂȂ�܂��B

���㍷�قƒ���1�����̕�����v����76���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ����������Ȏw�W�ł��B

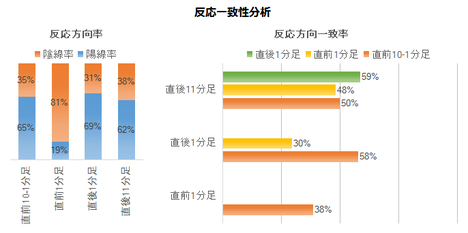

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������81���A����1�����͗z������69���ƁA�肪�ڗ����܂��B�����āA��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

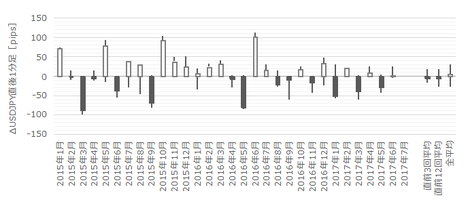

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����59���ƍ�������܂���B�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�28����������܂���B����1�����ƒ���11�����Ƃ����]������i41���j�A����11�����͒���1�����̒l�����������i31���j�������Ƃ̕��������Ȃ��Ă��܂��B

�������A�nj��͔��\����1���o�ߎ��_�ŁA�t���肵�������ǂ��w�W�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N8��24���ɒNjL���Ă��܂��B

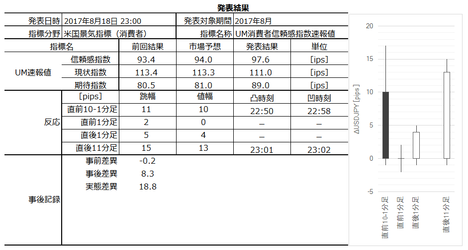

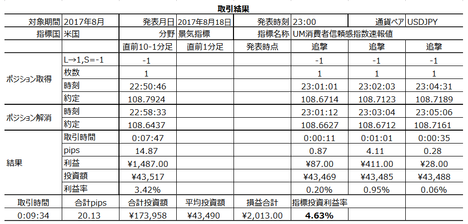

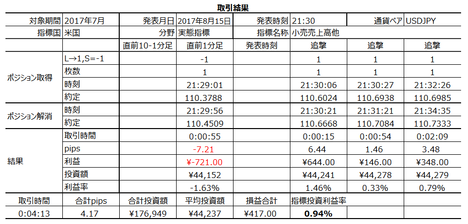

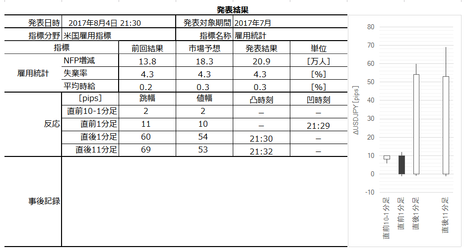

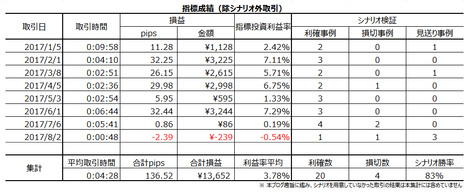

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E���ʂ�傫�������A�����͗z���ł����B

�O����́A2016�N12���ȗ��̑傫�ȃ}�C�i�X�ƂȂ�܂����B�}�C�i�X���̂����N�Ԃ肮�炢�ł��B

������ʂ͎��̒ʂ�ł����B

���O1�����́A���Ƃ��Ɗ��҂ł���pips����������A���O2-1�����ʼnA�����`�����Ă����̂ŁA�|�W�V�����擾���~�߂܂����B���O1�����͉A���ƂȂ������̂́A���ʓI��1pips�����l�����Ȃ������̂Ő����ł����B

���\�������ׂ����|�W�V�����́A�V�i���I�ɏ]���Ĕ��|�W�V�������擾�������̂́A���ƂȂ�܂����B����̓V�i���I�i���́j�̖��Ȃ̂ŁA��L�ڏq���܂��B

���O�������͓��e���ȉ��Ɍ����܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

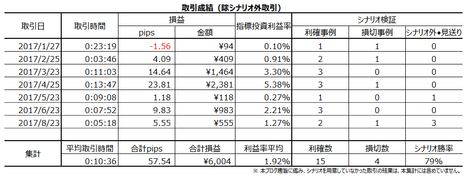

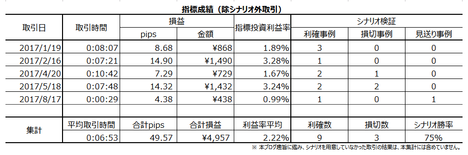

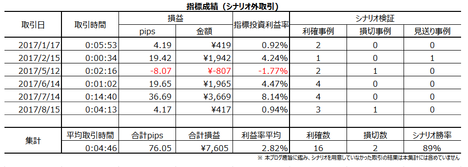

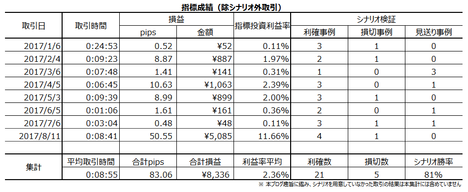

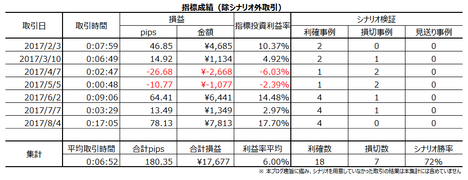

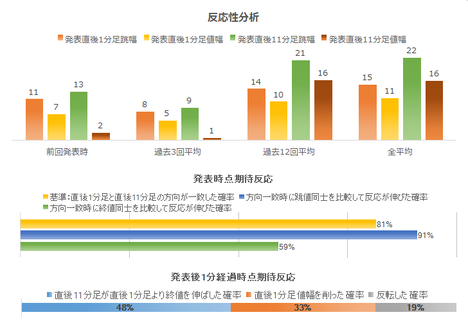

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N8��23��23:00�ɕč����Ԏw�W�u�V�z�Z��̔������v�����\����܂��B�����2017�N7�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��8��21���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �����̎w�W����Ŗ{�w�W�͏d�v�x�E���ړx�������A�ƈʒu�t�����Ă��܂��B���������A�{�w�W�ւ̔����͏������A�ߋ����\����1����������90����13pips�ȉ��ł��B�ɒ[�Ƀ|�W�V�������ۗL����̂łȂ���AFX���p�҂ɂƂ��ďd�v�x�������ʒu�t����Ӗ��͂���܂���B

- �{�w�W�͒��ÏZ��̔��������1�`2������s����Ƃ����b������܂��B���̗��R�̘_�����́A�قȂ�q�w�̍s���������قȂ邱�Ƃ�����������L�����z���ꂽ���߁A�ƍl�����܂��B���ۂɂ͗��w�W�̂ǂ��炪��s�w�W�ł���ɂ���A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj�͑������������v������������܂���B

- ����ɂ��ւ�炸�A�{�w�W�̓��j�[�N�ŁA�����̖��͂�����܂��B

�w�W���\�O�ɗ\���I�ȓ����������邱�ƂƁA���\����1���o�ߌ�̒nj��ɋt���肪�K���Ă���_�ŁA���̎w�W�Ō����Ȃ�������L���Ă��邩��ł��B�債��pips�͉҂��Ȃ����̂́A�����₷���w�W�����m��܂���B����͖��͂ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����73���ł��B�A���A�ߋ����ϒ�����7pips��������܂���B3�E4pips�ŗ��m�i���j���邮�炢�̂���ł��܂��傤�B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������81���ƁA�ɒ[�ȕ�������Ă��܂��B�A���A�ߋ����ϒ�����4pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎���߂܂��B - ����1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����76���ł��B�w�W���\���O�Ƀ|�W�V�������擾���A���\��ɒ��˂��痘�m�i���j���܂��B - �nj��́A�w�W���\��1���o�߂������ɋt����ōs���܂��B

���������͂̌��ʁA�t����̊��ғI������72���ł��B

�A���A����1�����̔���������15�����`���[�g��1���ԑ��`���[�g�ŃT�|�[�g�E���W�X�^���X������ꍇ�͕ʂł��B���\����1�����x�ł͂Ȃ��A�����`���[�g�|�C���g�ł̔��]���t����ő_���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

������FX��Ђ̌o�ώw�W�J�����_�[�ł́A�{�w�W�̏d�v�x�E���ړx�������A�Ƃ���Ă��܂��B

�Z��w���́A������z���̂��傫�����Ƃ�A���t�H�[���⒲�x�i�w���Ȃǂ̊֘A���v�ɂ��q���邽�߁A�g�y���ʂ��傫������ł��B�����āA����Ҍl�̎�����������ʂ������f����邽�߁A�ł��B

����Ȃ�̔��������������ÏZ��̔������̕����d�v�x�E���ړx�������͂��ł����A����Ȃ��Ƃ͂���܂���B����ɁA�Z��֘A�w�W�͂������10pips�O�サ���������܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�̔������́A�N���Z�����ɑ��삳��Ĕ��\����܂��B���삪�����̔�����P����12�{�������̂��A���N�萔�����Ċ��蓖�Ă��G�ߒ����W�����悶�����̂��A�萔������Ă��Ȃ��W�����A�͊m�F�ł��Ă��܂���B

�܂��A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�����9pips�ł��B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B���������������������w�W�Ŏ������Ƃ��́A�Ⴆ�A

- �܂��A�{�w�W�ɂ̓g�����h������]������قǂ̉e���͂��Ȃ����Ƃɓ���Ă���

- ���O��15�����`���[�g�Ńg�����h�����Ə㉺�̃T�|�[�g�E���W�X���^���X�̈ʒu���m�F���Ă���

- �g�����h�ɋt���Ȃ������Ɋ��ғI������������Ύ�����A�����łȂ���Ύ�����Ȃ�

- �g�����h�ɔ���������ɔ�����L���Ă��A�T�|�[�g��W�X�^���X���邱�Ƃ͏��Ȃ��i������Ƃ��͋����g�����h������Ƃ����炢�j

�Ƃ����������ǂ��ł��傤�B

�X�̎���ő傯���������Ȃ���A����ŔN�Ԃ�ʂ��ăv���X�ɂ��₷���Ȃ�ł��傤�B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

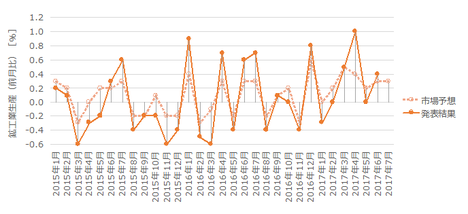

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�N���Z�̔������ƑO����Ƃ́A�O���t�̗l�q���܂�ňقȂ�܂��B����獀�ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�̔������ƑO����̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ��́A10✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����73���ƂȂ�܂����B

���㍷�ٔ��ʎ��Ǝ��ԍ��ٔ��ʎ��͂Ƃ��ɁA1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v�����A���㍷�قɂ���76���A���ԍ��قɂ���62���A�ƂȂ�܂����B

�{�w�W�̔��ʎ��ƃ��[�\�N���̕�����v�����������߁A���������Ă₷���w�W�����m��܂���B����͂��̌�̕��͂ʼn𖾂���ɂ���A���������Ȃ甽�����������Ă����͓I�Ȏw�W�Ƃ������ƂɂȂ�܂��B

�[�[�[��€���[�[�[

�N���Z�̔������́A�O���Ɨ����ƂŔ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�17��i59���j����܂��B�O����́A���ꂪ13��i45���j����܂��B

��������A�����I��50������傫���O��Ă��炸�A�{�w�W�͎s��\�z��ǂ��^�ł͂���܂���B

�[�[�[��€���[�[�[

�{�w�W�͌_�����x�[�X�ŏW�v����Ă��܂��B�����āA�֘A�w�W�ł��钆�ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s����A�Ƃ�������𑽂��������܂��B

����́A�����ɏƂ炵�Đ���������܂���B

�����葱����̏����Ə��p���Ԃɂ��ẮA���̒ʂ�Ȃ̂ł��傤�B����ǂ��A�V�z�Z����w������l�ƒ��ÏZ����w������l�́A���������ɍw������l�������Έ�v���܂���B������A���ۂɔ̔��������O����葝���������������ׂ�ƁA�����葱����̏��v����1�`2�����̐V�z�Z��̔������̐�s���͂���܂���B

�������u���肻���Șb�v�ƈقȂ錴���͂킩��܂���B�����A�V�z�Z��w���҂ƒ��ÏZ��w���҂́A�����悤�ɏZ��w��������ɂ���A�����K�w���N��w���قȂ�̂ł͂Ȃ��ł��傤���B�����K�w��N��w���قȂ�A�u�����v�ƏZ��w�������߂邱�ƂɎ��ԍ��������邱�Ƃ����āu���肻���Șb�v�ł��B

�ڍׂ͒��ÏZ��̔������̋L���ʼn�����܂����A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��O��2�������炵�Ē��ׂ�ƁA�ł���v���������Y���ł�59��������v���Ă��܂���B���w�W�ɊW���Ȃ��A�Ƃ܂ł͌����܂��A59�������������������v���Ȃ��Ȃ�A���̗\����T���������}�V�ł��B

�����w�W���m���A�O���t�̏㏸��≺�~��Ƃ������_���Q�l�ɂł��Ă��A�P�����̑����͂킩��Ȃ��̂ł��B

�[�[�[��€���[�[�[

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) ���O���ٔ��ʎ��́A10✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����73���ł��B

���㍷�ٔ��ʎ��́A1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v����76���ƂȂ�܂����B

���ʎ������[�\�N���Ƃ̕�����v���������A���������Ă₷���w�W�����m��܂���B����͂��̌�̕��͂ʼn𖾂���ɂ���A���������Ȃ甽�����������Ă����͓I�Ȏw�W�Ƃ������ƂɂȂ�܂��B

(2) �{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

(3) �{�w�W�́A������\����钆�ÏZ��̔������̐�s�w�W�Ƃ��Ēm���Ă��܂��B���������A���w�W�̎��ԍ��ق̕�����v���͒Ⴍ�i60�������j�A����ȒႢ��v�����A�e�ɂ��Ď���͂ł��܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x23���j����܂��B����7��̒���1����������7pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B�����āA����7��̒��O10-1�����ƒ���1�����̕�����3��i43���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ŁA���̂��Ƃ��]�v�Ɏ���������܂��B

�����̃��[�\�N���̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�[�[�[��€���[�[�[

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) �Ƃ��ǂ��i�p�x23���j���O10-1����������10pips�ȏ�ƂȂ邱�Ƃ�����܂��B���������A�ߋ�����ł͂�����������������1�����̔������x��������������Ă���Ƃ͌����܂���B

(2) ���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

(3) �����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ŁA���̂��Ƃ��]�v�Ɏ���������܂��B�߂藦�������w�W�ł́A���l�͂݁E���l�݂͂����₷���̂ŋC��t���܂��傤�B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

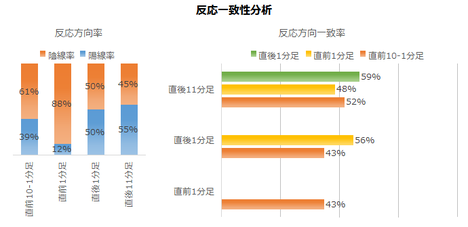

�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق́A���O10-1�����E����1�����Ƃ̕�����v�������ꂼ��73���E76���ƂȂ��Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����ƒ���1�����͗z���̉\���������A�Ƃ������ƂɂȂ�܂��B

���㍷�قƒ���1�����̕�����v����76���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ����������Ȏw�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������81���A����1�����͗z������69���ƁA�肪�ڗ����܂��B�����āA��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����59���ƍ�������܂���B�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�28����������܂���B����1�����ƒ���11�����Ƃ����]������i41���j�A����11�����͒���1�����̒l�����������i31���j�������Ƃ̕��������Ȃ��Ă��܂��B

�������A�nj��͔��\����1���o�ߎ��_�ŁA�t���肵�������ǂ��w�W�ł��B

�y4. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����73���ł��B�A���A�ߋ����ϒ�����7pips��������܂���B3�E4pips�ŗ��m�i���j���邮�炢�̂���ł��܂��傤�B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������81���ƁA�ɒ[�ȕ�������Ă��܂��B�A���A�ߋ����ϒ�����4pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎���߂܂��B - ����1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����76���ł��B�w�W���\���O�Ƀ|�W�V�������擾���A���\��ɒ��˂��痘�m�i���j���܂��B - �nj��́A�w�W���\��1���o�߂������ɋt����ōs���܂��B

���������͂̌��ʁA�t����̊��ғI������72���ł��B

�A���A����1�����̔���������15�����`���[�g��1���ԑ��`���[�g�ŃT�|�[�g�E���W�X�^���X������ꍇ�͕ʂł��B���\����1�����x�ł͂Ȃ��A�����`���[�g�|�C���g�ł̔��]���t����ő_���܂��B

�ȏ�

2017�N8��23��23:00���\

�ȉ���2017�N8��24���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

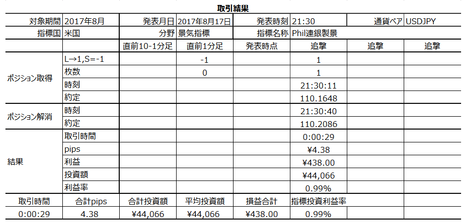

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E���ʂ�傫�������A�����͗z���ł����B

�O����́A2016�N12���ȗ��̑傫�ȃ}�C�i�X�ƂȂ�܂����B�}�C�i�X���̂����N�Ԃ肮�炢�ł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����́A���Ƃ��Ɗ��҂ł���pips����������A���O2-1�����ʼnA�����`�����Ă����̂ŁA�|�W�V�����擾���~�߂܂����B���O1�����͉A���ƂȂ������̂́A���ʓI��1pips�����l�����Ȃ������̂Ő����ł����B

���\�������ׂ����|�W�V�����́A�V�i���I�ɏ]���Ĕ��|�W�V�������擾�������̂́A���ƂȂ�܂����B����̓V�i���I�i���́j�̖��Ȃ̂ŁA��L�ڏq���܂��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���ȉ��Ɍ����܂��B

- �������x�Ɋւ��Ĉȉ��̂悤�ɑ����Ă��܂����B

�u�����̎w�W����Ŗ{�w�W�͏d�v�x�E���ړx�������A�ƈʒu�t�����Ă��܂��B���������A�{�w�W�ւ̔����͏������A�ߋ����\����1����������90����13pips�ȉ��ł��B�ɒ[�Ƀ|�W�V�������ۗL����̂łȂ���AFX���p�҂ɂƂ��ďd�v�x�������ʒu�t����Ӗ��͂���܂���B�v

���ʂ́A����1�����E����11�����̒��������ꂼ��8pips�E12pips�ł����B

���\���O��109.18�ɑ��A15�����`���[�g�̒��߃T�|�[�g��109.6�t�߂�109.02�t�߂ɂ���܂����B�w�W���\����̒��˂�109.6�Ɉ�u�����ڂ��A���̌�͏㉺�����o�Ȃ���A00:00����109.0�t�߂ɒB����ƁA���]�̒����������Ă��܂��B���̌�A�T�|�[�g����ɂ��攲���Ȃ��ɂ���A�T�|�[�g���@�\���Ă��邱�Ƃ͂킩��܂����B - ���͌��ʁA�u�{�w�W�͒��ÏZ��̔��������1�`2������s����Ƃ����b������܂��B���̗��R�̘_�����́A�قȂ�q�w�̍s���������قȂ邱�Ƃ�����������L�����z���ꂽ���߁A�ƍl�����܂��B���ۂɂ͗��w�W�̂ǂ��炪��s�w�W�ł���ɂ���A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj�͑������������v������������܂���B�v�́A����̎�����ʂɉ����Č��������e�ł͂���܂���B

- ����ɂ��Ď��̂悤�ɑ����Ă��܂����B

�u����ɂ��ւ�炸�A�{�w�W�̓��j�[�N�ŁA�����̖��͂�����܂��B

�w�W���\�O�ɗ\���I�ȓ����������邱�ƂƁA���\����1���o�ߌ�̒nj��ɋt���肪�K���Ă���_�ŁA���̎w�W�Ō����Ȃ�������L���Ă��邩��ł��B�債��pips�͉҂��Ȃ����̂́A�����₷���w�W�����m��܂���B����͖��͂ł��B�v

���̓��e�ŗ�������肠��܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ���O10-1�����͗z���ƌ����݂܂����B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����73������܂����B�A���A�ߋ����ϒ�����7pips��������܂���B3�E4pips�ŗ��m�i���j���邮�炢�̂���ł��܂����B

���ʂ͗z���ŁA�قڃV�i���I�ʂ�̎�����ł��܂����B - ���O1�����͉A���ƌ����݂܂��܂����B

�ߋ��̉A������81���ƁA�ɒ[�ȕ�������Ă��܂����B�A���A�ߋ����ϒ�����4pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎���߂����ł����B

���ʂ͉A�����������̂́A����͎~�߂܂����B22:58����A�����ɏ����U�ꂽ���߁A22:59����̒��O1�����ɂ͂��������]�n���Ȃ��A�ƍl�������߂ł��B - ����1�����͗z���ƌ����݂܂����B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����76���ł����B�w�W���\���O�Ƀ|�W�V�������擾���A���\��ɒ��˂��痘�m�i���j�������ł����B

���ʂ͉A���ő����܂����B

�����������Ƃ͊m���I�Ɏd������܂���B�����w�W�ŘA�s�E3�A�s��������A���̎w�W�̕��͕��@���čl���܂��B - �nj��́A�w�W���\��1���o�߂������ɋt����ōs������ł����B

���������͂̌��ʁA�t����̊��ғI������72���ł����B�A���A����1�����̔���������15�����`���[�g��1���ԑ��`���[�g�ŃT�|�[�g�E���W�X�^���X������ꍇ�͕ʂł��B���\����1�����x�ł͂Ȃ��A�����`���[�g�|�C���g�ł̔��]���t����ő_���܂��B

���\����ɒ��߃T�|�[�g��109.6�ɒB���A�������������鐨���͂Ȃ��ƌ��Ȃ��āA�t����|�W�V���������܂����B

���������A���̌�͔��]�̐������キ�A109.13�t�߂Ƀ��W�X�^���X������܂����B�����ōēx�̔��]��������ŁA�X�ɒZ���nj����s���܂����B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 01:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N08��18��

�č��i�C�w�W�uUM����ҐM�����w������l�v���\�O���USDJPY�������́i2017�N8��18��23:00���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

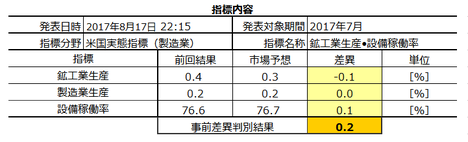

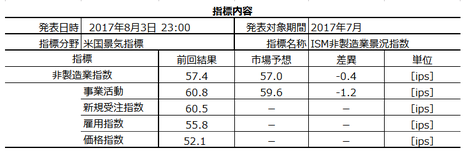

2017�N8��18��23:00�ɕč��i�C�w�W�uUM�i�~�V�K����w�j����ҐM�����w������l�v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���\�ɑ��钲���E���͌��ʂ��ȉ��Ɉꗗ���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

UM�i�~�V�K����w�j����ҐM�����w���́A���w�T�[�x�C�E���T�[�`�Z���^�[���d�b�A���P�[�g�ŏ���Ҍi�����̒������ʂ��w���������i�C�w�W�ł��B����l��300���сA�m��l��500���т��ΏۂŁA�i�����E�ٗp�E�����ɂ��āu�y�ρv�܂��́u�ߊρv�ʼn���܂��B

�{�w�W��1964�N�̎w����100�Ƃ��ĎZ�o����Ă��܂��B���f�w���i��40���j�Ɛ�s�����Ҏw���i��60���j�ō\������A���Ҏw���ɂ��Ắu�R���t�@�����X�{�[�h�i�S�ĎY�ƐR�c��j�i�C��s�w���v�̍\���v�f�ł�����܂��B

�܂��A����Ҍi�����́A�l����⏬�����㍂�ɒ�������ƌ����Ă��܂��B����͍��x�A�m���߂Ă����܂��傤�B

�{�w�W�́A�����������Ȃ����߃u�����傫���Ƃ�������������������Ƃ�����܂��B���������A�{�u���O�������ԂɊւ������A���̌i�C�w�W�Ɣ�r���ē��Ƀu�����傫���悤�ɂ͌����܂���B

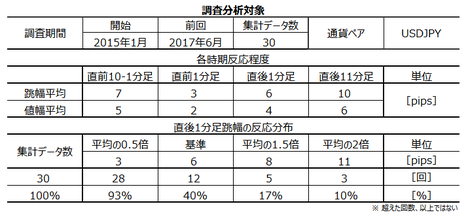

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���z��10pips�ȉ��ƂȂ������Ƃ�61���ƂȂ��Ă��܂��B

��ʘ_�Ƃ��āA�������������w�W�͎w�W���\�O��̃g�����h�̉e�����₷���A�w�W���\���ʂ̔������킩��ɂ����i�������́A�ɒ[�ɒZ���ԁj���Ƃ��������̂ł��B���������A��q����ʂ�A�{�w�W�͈Ⴂ�܂��B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́A�e���ڂɂ��ĂЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

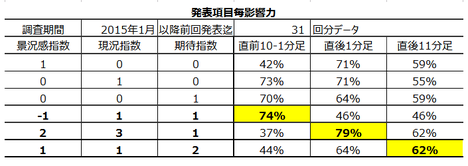

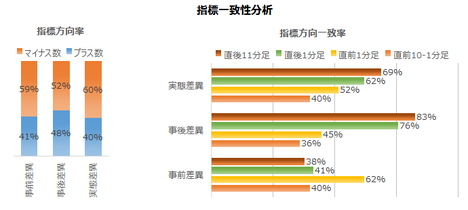

���O���ٔ��ʎ��́A�|1✕�i�����w�����O���ف{1✕�����w�����O���ف{1✕���Ҏw�����O���فA�ƌ��߂܂��B���̂Ƃ��A���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����74���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A2✕�i�����w�����O���ف{3✕�����w�����O���ف{1✕���Ҏw�����O���فA�ƌ��߂܂��B���̂Ƃ��A���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����79���ƂȂ�܂��B

���ԍ��ٔ��ʎ��́A1✕�i�����w�����O���ف{1✕�����w�����O���ف{2✕���Ҏw�����O���فA�ƌ��߂܂��B���̂Ƃ��A���ԍ��ٔ��ʎ��̕����ƒ���11�����̕����̈�v����62���ƂȂ�܂��B

�O�q�̒ʂ�A�������������w�W�͎w�W���\�O��̃g�����h�̉e�����₷���A�w�W���\���ʂ̔������킩��ɂ����i�������́A�ɒ[�ɒZ���ԁj���Ƃ��������̂ł��B���������A�{�w�W�͂����ł͂���܂���B

�w�W���\���O10-1���������ɑ����O���ق͈Ӗ��������A�w�W���\����1�����ɑ����㍷�ق͈Ӗ��������Ă��܂��B

�i�����w���́A���\���ʂƎs��\�z�̑召�W���O���Ɠ���ւ�������Ƃ�16��i��㗦53���j�ƂȂ��Ă��܂��B���l�ɁA�����w���E���Ҏw���́A���ꂼ��13��i��43���j�E15��i��50���j�ł��B

�s��\�z�͂قڒ����I�ɍs��Ă���A�N�Z�̂悤�ȕ�͌��o���܂���B

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) �ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���z��10pips�ȉ��ƂȂ������Ƃ�61�����߂Ă��܂��B

(2) ��ʘ_�Ƃ��āA�������������w�W�͎w�W���\�O��̃g�����h�̉e�����₷���A�w�W���\���ʂ̔������킩��ɂ����i�������́A�ɒ[�ɒZ���ԁj���Ƃ��������̂ł��B���������A�{�w�W�͂����ł͂���܂���B

�w�W���\���O10-1���������ɑ����O���ق͈Ӗ��������A�w�W���\����1�����ɑ����㍷�ق͈Ӗ��������Ă��܂��B

(3) ���O���ٔ��ʎ��́A�|1✕�i�����w�����O���ف{1✕�����w�����O���ف{1✕���Ҏw�����O���فA�ł��B���̂Ƃ��A���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����74���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A2✕�i�����w�����O���ف{3✕�����w�����O���ف{1✕���Ҏw�����O���فA�ł��B���̂Ƃ��A���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����79���ƂȂ�܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�6��i�p�x19���j����܂��B����6��̒���1����������13pips�ŁA����͒���1���������̉ߋ��S����10pips�Ƃقړ����ł��B�����āA����6��̒��O10-1�����ƒ���1�����̕�����3��i50���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͂���܂���B���O1�����̓����́A���l�I���i�n�l�E�I�l�������j��9��i29���j�����邱�Ƃł��B�q�Q���ڗ��̂ŁA���̒��O1�����ł̎���͔����������ǂ��ł��傤�B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦40���j�ł��B����11�����̂����7pips�i�߂�䗦44���j�ł��B�������������w�W�͖߂�䗦���������Ȃ肪���ŁA���ꂪ�����������₷���̂ŋC��t���܂��傤�B

�����̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) ���܂Ɂi�p�x19���j���O10-1����������10pips�ȏ�ƂȂ邱�Ƃ�����܂��B���������A�ߋ��̌X�����猾���A���O10-1����������10pips�ȏ㓮��������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B�Q�ĂĒނ��Ēnj����Ȃ��悤�ɋC��t���܂��傤�B

(2) ���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͂���܂���B���O1�����̓����́A���l�I���i�n�l�E�I�l�������j��9��i29���j�����邱�Ƃł��B�q�Q���ڗ��̂ŁA���̒��O1�����ł̎���͔����������ǂ��ł��傤�B

(3) ����1�����E����11�����̖߂�䗦�͂��ꂼ��40���E44���ƂȂ��Ă��܂��B�������������w�W�͖߂�䗦���������Ȃ肪���ŁA���̂��Ƃ��������҂��ɂ������������Ɗo���Ă����܂��傤�B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���\���_���猩������1�����ƒ���11�����Ƃ̕�����v����50����������܂���B�����āA���\����1���o�ߎ��_�ł́A��������t����̕��������������Ȃ�悤�ł��B�����Ƃ��A�����������Ă��t����͑����傫���Ȃ肪���Ȃ̂ŁA���E�߂ł��܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���[�\�N�������ɒP���ȕ�͌��o���܂���B�����āA��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���قƒ��O10-1�����̕�����v����74���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O10-1�����͉A���ƌ����܂�܂��B

���㍷�قƒ���1�����̕�����v����79���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N8��19���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ�97.6�i�O��93.4�j�ŁA�����͗z���ł����B

����w���̃O���t���ڂ�����ƁA2016�N9�����ȍ~�̏㏸��́A5�����E6�����̎w���ቺ�Ŋ�]�������O����Ă��܂����B���������A7�����E����8�����ŁA�㏸��ێ���\�������܂��i8�����͒ቺ�������̂́A���̕����������������߁j�B

���Ҏw���̃O���t���ڂ�����ƁA����8�������}�㏸�ƂȂ��Ă��܂��B

����́A�_�E�̓���������Ƃ킩��悤�ɁA20000�h���E21000�h���E22000�h���Ƃ������L���̗ǂ������̏㔲���蒅�O�ɂ͒�������܂��B���݂�22000�h���̏㔲���O�Ɉʒu���Ă��܂��B8��2���ɂ́A����22000�h�����㔲���������������āA����l�ł͂��̕��e�������\��������܂��B

�����̏㏸�͌J��Ԃ�������A���̌�A���x�͊����̉����̕������������Ă���̂ŁA�m��l�͂��Ȃ艺���邩���m��܂���B

������ʂ͎��̒ʂ�ł����B

���ʃI�[���C�Ƃ������t�̒ʂ�A����1�����E����11�����Ƃ��ɗz���Ŕ�����L�����ɂ��ւ�炸�A�nj��͔���̒Z�����m�ʼn҂��܂����B

�����4�{���`���[�g�ł͂킩��Ȃ����Ƃł����A�w�W���\�����7���Ԃ��y�i���g�^�i�㉺���̐U�ꂪ���X�ɏ������Ȃ铮���j�ŁA���̊Ԃ�108.7�t�߂Ƀ��W�X�^���X�ɉ��x�����˕Ԃ��ꂽ���߉҂��܂����B

���L�̒ʂ�A�{�w�W�̒���1�����I�l�����̌�͍��m���������������ƁA�ɓ���Ă������Ƃ��K�����܂����B

���O�������͓��e���ȉ��Ɍ����܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N8��18��23:00�ɕč��i�C�w�W�uUM�i�~�V�K����w�j����ҐM�����w������l�v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �{�w�W�́A������\�����CB����ҐM�����w���Ɠ����悤�ȖړI�E�������e�E�Ώۊ��ԂƂȂ��Ă��܂��B���������A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��50�����͂��ɏ�����x������v���Ă��܂���B

- �����āA�{�w�W�ւ̔����͏������A����1����������10pips�ȉ��ƂȂ������Ƃ�60�������߂Ă��܂��B���������͑f���ŁA�w�W���ʂ̎s��\�z�ɑ���ǂ������ɑf���ȌX��������܂��B���������A���\����1���o�ߌ�ɔ�����L�����Ƃ����Ȃ��A�nj��ɂ͌����Ă��܂���B

- �������������A�nj��ŗ���L�����A����̂�蔽�����傫���w�W�̎Q�l�ɂ��Ȃ��Ă��Ȃ��A�Ƃ������Ƃł��B����Ȃ��Ƃ�������������܂��A������Ǝ���̖��͂ɖR�����w�W���ƌ�����ł��傤�B

�[�[�[��€���[�[�[

���\�ɑ��钲���E���͌��ʂ��ȉ��Ɉꗗ���܂��B

- �w�W���ʂ̗\�z���͂́A�킩��Ȃ��A�����_�ł��B�ʕ��͌��_�v�_�͈ȉ��̒ʂ�ł��B

(1) �ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���z��10pips�ȉ��ƂȂ������Ƃ�61�����߂Ă��܂��B

(2) ��ʘ_�Ƃ��āA�������������w�W�͎w�W���\�O��̃g�����h�̉e�����₷���A�w�W���\���ʂ̔������킩��ɂ����i�������́A�ɒ[�ɒZ���ԁj���Ƃ��������̂ł��B���������A�{�w�W�͂����ł͂���܂���B

�w�W���\���O10-1���������ɑ����O���ق͈Ӗ��������A�w�W���\����1�����ɑ����㍷�ق͈Ӗ��������Ă��܂��B

(3) ���O���ٔ��ʎ��́A�|1✕�i�����w�����O���ف{1✕�����w�����O���ف{1✕���Ҏw�����O���فA�ł��B���̂Ƃ��A���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����74���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A2✕�i�����w�����O���ف{3✕�����w�����O���ف{1✕���Ҏw�����O���فA�ł��B���̂Ƃ��A���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����79���ƂȂ�܂��B - �ߋ��̃��[�\�N���̓����͈ȉ��̒ʂ�ł��B

(1) ���܂Ɂi�p�x19���j���O10-1����������10pips�ȏ�ƂȂ邱�Ƃ�����܂��B���������A�ߋ��̌X�����猾���A���O10-1����������10pips�ȏ㓮��������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B�Q�ĂĒނ��Ēnj����Ȃ��悤�ɋC��t���܂��傤�B

(2) ���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͂���܂���B���O1�����̓����́A���l�I���i�n�l�E�I�l�������j��9��i29���j�����邱�Ƃł��B�q�Q���ڗ��̂ŁA���̒��O1�����ł̎���͔����������ǂ��ł��傤�B

(3) ����1�����E����11�����̖߂�䗦�͂��ꂼ��40���E44���ƂȂ��Ă��܂��B�������������w�W�͖߂�䗦���������Ȃ肪���ŁA���̂��Ƃ��������҂��ɂ������������Ɗo���Ă����܂��傤�B - ��^���͂̌��_�͎��̒ʂ�ł��B

(1) �w�W��v�����͂̌��_�͈ȉ��̒ʂ�ł��B

���O���قƒ��O10-1�����̕�����v����74���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O10-1�����͉A���ƌ����܂�܂��B

���㍷�قƒ���1�����̕�����v����79���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

(2) ������v�����͂̌��_�͈ȉ��̒ʂ�ł��B

���[�\�N�������ɒP���ȕ�͌��o���܂���B�����āA��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

(3) ���������͂̌��_�͈ȉ��̒ʂ�ł��B

�w�W���\���_���猩������1�����ƒ���11�����Ƃ̕�����v����50���ł��B�����āA���\����1���o�ߎ��_�ł́A��������t����̕��������������Ȃ�悤�ł��B�����Ƃ��A�����������Ă��t����͑����傫���Ȃ肪���Ȃ̂ŁA���܂肨�E�߂ł��܂���B - �ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ���O10-1�����͉A���ƌ����݂܂��B

(2) ����1�����I�l���t�����ɁA�t����Z�����������Ă݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

UM�i�~�V�K����w�j����ҐM�����w���́A���w�T�[�x�C�E���T�[�`�Z���^�[���d�b�A���P�[�g�ŏ���Ҍi�����̒������ʂ��w���������i�C�w�W�ł��B����l��300���сA�m��l��500���т��ΏۂŁA�i�����E�ٗp�E�����ɂ��āu�y�ρv�܂��́u�ߊρv�ʼn���܂��B

�{�w�W��1964�N�̎w����100�Ƃ��ĎZ�o����Ă��܂��B���f�w���i��40���j�Ɛ�s�����Ҏw���i��60���j�ō\������A���Ҏw���ɂ��Ắu�R���t�@�����X�{�[�h�i�S�ĎY�ƐR�c��j�i�C��s�w���v�̍\���v�f�ł�����܂��B

�܂��A����Ҍi�����́A�l����⏬�����㍂�ɒ�������ƌ����Ă��܂��B����͍��x�A�m���߂Ă����܂��傤�B

�{�w�W�́A�����������Ȃ����߃u�����傫���Ƃ�������������������Ƃ�����܂��B���������A�{�u���O�������ԂɊւ������A���̌i�C�w�W�Ɣ�r���ē��Ƀu�����傫���悤�ɂ͌����܂���B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���z��10pips�ȉ��ƂȂ������Ƃ�61���ƂȂ��Ă��܂��B

��ʘ_�Ƃ��āA�������������w�W�͎w�W���\�O��̃g�����h�̉e�����₷���A�w�W���\���ʂ̔������킩��ɂ����i�������́A�ɒ[�ɒZ���ԁj���Ƃ��������̂ł��B���������A��q����ʂ�A�{�w�W�͈Ⴂ�܂��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́A�e���ڂɂ��ĂЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ��́A�|1✕�i�����w�����O���ف{1✕�����w�����O���ف{1✕���Ҏw�����O���فA�ƌ��߂܂��B���̂Ƃ��A���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����74���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A2✕�i�����w�����O���ف{3✕�����w�����O���ف{1✕���Ҏw�����O���فA�ƌ��߂܂��B���̂Ƃ��A���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����79���ƂȂ�܂��B

���ԍ��ٔ��ʎ��́A1✕�i�����w�����O���ف{1✕�����w�����O���ف{2✕���Ҏw�����O���فA�ƌ��߂܂��B���̂Ƃ��A���ԍ��ٔ��ʎ��̕����ƒ���11�����̕����̈�v����62���ƂȂ�܂��B

�O�q�̒ʂ�A�������������w�W�͎w�W���\�O��̃g�����h�̉e�����₷���A�w�W���\���ʂ̔������킩��ɂ����i�������́A�ɒ[�ɒZ���ԁj���Ƃ��������̂ł��B���������A�{�w�W�͂����ł͂���܂���B

�w�W���\���O10-1���������ɑ����O���ق͈Ӗ��������A�w�W���\����1�����ɑ����㍷�ق͈Ӗ��������Ă��܂��B

�[�[�[��€���[�[�[

�i�����w���́A���\���ʂƎs��\�z�̑召�W���O���Ɠ���ւ�������Ƃ�16��i��㗦53���j�ƂȂ��Ă��܂��B���l�ɁA�����w���E���Ҏw���́A���ꂼ��13��i��43���j�E15��i��50���j�ł��B

�s��\�z�͂قڒ����I�ɍs��Ă���A�N�Z�̂悤�ȕ�͌��o���܂���B

�[�[�[��€���[�[�[

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) �ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���z��10pips�ȉ��ƂȂ������Ƃ�61�����߂Ă��܂��B

(2) ��ʘ_�Ƃ��āA�������������w�W�͎w�W���\�O��̃g�����h�̉e�����₷���A�w�W���\���ʂ̔������킩��ɂ����i�������́A�ɒ[�ɒZ���ԁj���Ƃ��������̂ł��B���������A�{�w�W�͂����ł͂���܂���B

�w�W���\���O10-1���������ɑ����O���ق͈Ӗ��������A�w�W���\����1�����ɑ����㍷�ق͈Ӗ��������Ă��܂��B

(3) ���O���ٔ��ʎ��́A�|1✕�i�����w�����O���ف{1✕�����w�����O���ف{1✕���Ҏw�����O���فA�ł��B���̂Ƃ��A���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����74���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A2✕�i�����w�����O���ف{3✕�����w�����O���ف{1✕���Ҏw�����O���فA�ł��B���̂Ƃ��A���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����79���ƂȂ�܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�6��i�p�x19���j����܂��B����6��̒���1����������13pips�ŁA����͒���1���������̉ߋ��S����10pips�Ƃقړ����ł��B�����āA����6��̒��O10-1�����ƒ���1�����̕�����3��i50���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͂���܂���B���O1�����̓����́A���l�I���i�n�l�E�I�l�������j��9��i29���j�����邱�Ƃł��B�q�Q���ڗ��̂ŁA���̒��O1�����ł̎���͔����������ǂ��ł��傤�B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦40���j�ł��B����11�����̂����7pips�i�߂�䗦44���j�ł��B�������������w�W�͖߂�䗦���������Ȃ肪���ŁA���ꂪ�����������₷���̂ŋC��t���܂��傤�B

�����̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�[�[�[��€���[�[�[

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) ���܂Ɂi�p�x19���j���O10-1����������10pips�ȏ�ƂȂ邱�Ƃ�����܂��B���������A�ߋ��̌X�����猾���A���O10-1����������10pips�ȏ㓮��������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B�Q�ĂĒނ��Ēnj����Ȃ��悤�ɋC��t���܂��傤�B

(2) ���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͂���܂���B���O1�����̓����́A���l�I���i�n�l�E�I�l�������j��9��i29���j�����邱�Ƃł��B�q�Q���ڗ��̂ŁA���̒��O1�����ł̎���͔����������ǂ��ł��傤�B

(3) ����1�����E����11�����̖߂�䗦�͂��ꂼ��40���E44���ƂȂ��Ă��܂��B�������������w�W�͖߂�䗦���������Ȃ肪���ŁA���̂��Ƃ��������҂��ɂ������������Ɗo���Ă����܂��傤�B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���\���_���猩������1�����ƒ���11�����Ƃ̕�����v����50����������܂���B�����āA���\����1���o�ߎ��_�ł́A��������t����̕��������������Ȃ�悤�ł��B�����Ƃ��A�����������Ă��t����͑����傫���Ȃ肪���Ȃ̂ŁA���E�߂ł��܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���[�\�N�������ɒP���ȕ�͌��o���܂���B�����āA��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���قƒ��O10-1�����̕�����v����74���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O10-1�����͉A���ƌ����܂�܂��B

���㍷�قƒ���1�����̕�����v����79���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N8��18��23:00���\

�ȉ���2017�N8��19���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ�97.6�i�O��93.4�j�ŁA�����͗z���ł����B

����w���̃O���t���ڂ�����ƁA2016�N9�����ȍ~�̏㏸��́A5�����E6�����̎w���ቺ�Ŋ�]�������O����Ă��܂����B���������A7�����E����8�����ŁA�㏸��ێ���\�������܂��i8�����͒ቺ�������̂́A���̕����������������߁j�B

���Ҏw���̃O���t���ڂ�����ƁA����8�������}�㏸�ƂȂ��Ă��܂��B

����́A�_�E�̓���������Ƃ킩��悤�ɁA20000�h���E21000�h���E22000�h���Ƃ������L���̗ǂ������̏㔲���蒅�O�ɂ͒�������܂��B���݂�22000�h���̏㔲���O�Ɉʒu���Ă��܂��B8��2���ɂ́A����22000�h�����㔲���������������āA����l�ł͂��̕��e�������\��������܂��B

�����̏㏸�͌J��Ԃ�������A���̌�A���x�͊����̉����̕������������Ă���̂ŁA�m��l�͂��Ȃ艺���邩���m��܂���B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���ʃI�[���C�Ƃ������t�̒ʂ�A����1�����E����11�����Ƃ��ɗz���Ŕ�����L�����ɂ��ւ�炸�A�nj��͔���̒Z�����m�ʼn҂��܂����B

�����4�{���`���[�g�ł͂킩��Ȃ����Ƃł����A�w�W���\�����7���Ԃ��y�i���g�^�i�㉺���̐U�ꂪ���X�ɏ������Ȃ铮���j�ŁA���̊Ԃ�108.7�t�߂Ƀ��W�X�^���X�ɉ��x�����˕Ԃ��ꂽ���߉҂��܂����B

���L�̒ʂ�A�{�w�W�̒���1�����I�l�����̌�͍��m���������������ƁA�ɓ���Ă������Ƃ��K�����܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���ȉ��Ɍ����܂��B

- �{�w�W�́A������\�����CB����ҐM�����w���Ɠ����悤�ȖړI�E�������e�E�Ώۊ��ԂƂȂ��Ă��܂��B���������A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��50�����͂��ɏ�����x������v���Ă��܂���B

���̓��e�͗��������̂܂܂ō\���܂���B - �����āA�{�w�W�ւ̔����͏������A����1����������10pips�ȉ��ƂȂ������Ƃ�60�������߂Ă��܂��B���������͑f���ŁA�w�W���ʂ̎s��\�z�ɑ���ǂ������ɑf���ȌX��������܂��B���������A���\����1���o�ߌ�ɔ�����L�����Ƃ����Ȃ��A�nj��ɂ͌����Ă��܂���B

����́A����1����������5pips�ł������A����11�����͂��̂܂ܔ�����L���܂����B�����A����̕��͂��O���Ă��A�܂�������L���m����30������������܂���B - �������������A�nj��ŗ���L�����A����̂�蔽�����傫���w�W�̎Q�l�ɂ��Ȃ��Ă��Ȃ��A�Ƃ������Ƃł��B����Ȃ��Ƃ�������������܂��A������Ǝ���̖��͂ɖR�����w�W���ƌ�����ł��傤�B

��������̒ʂ�Ȃ̂ŁA���������̓��e�ŗǂ��ł��傤�B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ���O10-1�����͉A���ƌ����݂܂����B���ʂ͓��l�Ŕ��薳���ƂȂ�܂����B

- ����1�����I�l���t�����ɁA�t����Z�����������Ă݂܂����B���ʂ́A���\����7���ԗL���ȃV�i���I�ł����B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N08��17��

�č����Ԏw�W�u�z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����v���\�O���USDJPY�������́i2017�N8��17��22:15���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

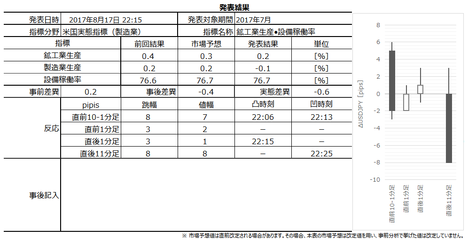

2017�N8��17��22:15�ɕč����Ԏw�W�u�z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����v�����\����܂��B���\��2017�N7�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�ݔ��ғ����́A���Y�\�͂ɑ�����ۂ̐��Y�ʂ̔䗦��\�����w�W�ł��B��N�̕��ωғ�����100�Ƃ��āA�����ƁE�z�ƁE�������Ɓi�d�C�E�K�X�j�̐��Y�\�͂ɑ��鐶�Y���т̔䗦����Z�o���܂��B�{�w�W�́A�ݔ������ƃC���t���̐�s�w�W�Ƃ���Ă��āA80������Ɠ���������������A�ƌ����Ă��܂��B

���������A�ŋ߂ł͐ݔ��ғ����������Ȃ��Ă��A�ݔ��������s���o�c�҂͏����h�ł��B

�ȑO�قǂł͂Ȃ��ɂ���A�č��ł͑g����n��̃}�X�R�~�̗͂������A�o�c�҂��v���`���悤�Ȏ��������ݔ������łȂ��Ȃ��}��Ȃ��̂ł��B����ȂƂ���ɓ�������l�́A�č��l�o�c�҂łȂ��Ă������h�ł��B

������A�č���Ƃ̐ݔ��������f�́APC��^�u���b�g�[�����y���̍H���Ǘ��E�T�v���C�`�F�[���v�V��A�V�F�[���K�X�̌@�̋Z�p�v�V���������Ƃ��̂悤�ɁA���|�I���Y�����オ�}���Ƃ��ɁE�Ƃ���ōs���܂��B

�ݔ��ғ����Ɛݔ������̑��ւ��Ȃ��Ȃ����Ƃ܂ł͌����܂��A�ȑO�������҂̑��ւ͎キ�Ȃ��Ă��܂��B�i�C�ǂ��������v�钛��̂ЂƂƂ��āA�{�w�W�͒��߂�����ǂ������ł��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�������6pips�ł��B���z������ƁA4-8pips��76�������܂��Ă��܂��B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����67���ł����B

���㍷�ٔ��ʎ������ƒ���1�����̕�����v����66���ł����B

���ԍ��ٔ��ʎ������ƒ���11�����̕�����v����66���ł����B

�ǂ̔��ʎ��ɂ���A70�������v���ƂȂ锻�ʎ��͓����܂���ł����B

����́A�����������Ȏw�W�Ȃ̂ŁA���̂Ƃ��ǂ��̃g�����h�ɔ�����������Ă��܂����߂ƍl����A���̌��ʂ͔[���ł��܂��B

�t�Ɍ����A���̂Ƃ��ǂ��̃g�����h�Ō��ʂ����܂�Ȃ�A�w�W���͂ɂ͈Ӗ�������܂���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

�{�w�W�ł͎�����s���܂���B

�ȉ���2017�N8��19���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����̔��\�������Ă��z�H�Ɛ��Y�Ɛ����Ɛ��Y�̃O���t���ڂ���́A�ω��̒������M���܂���B�����A�ݔ��ғ����́A2016�N11�����ȍ~�̏㏸���77����O��4�����A������Ă��܂��B

�����ɏq�ׂ��悤�ɁA�قڔ������Ȃ��w�W�̂��߁A���͂Ɏ�ԉɂ�������C�����܂���B����āA�ȉ��͒�ʓI�ȕ��͌��ʂłȂ��A�萫�I�ȕ��͂Ɏ�ϓI���߂����������̂ł��B

���̂Ƃ���A�z�H�Ɛ��Y�͌����E�K�X�E�ΒY�̉��i�̉e�����Ă���悤�ł��B

�����Ɛ��Y�́A�����Ԕ̔��Ƃ̑��ւ������悤�ł��B

�ݔ��ғ����������グ�邽�߂ɂ́A�����Ƃ����z�H�Ƃ̃V�F�[���K�X����̉ғ������オ��Ȃ��Ɠ���悤�ł��B

�Ȃ��A���������Ƃ�FRB�͍���̔��\�ŁA�\�莞����葁���f�[�^�����\���Ă��܂��������ł��B�����͒P���ȃq���[�}���G���[���Ɣ��\����Ă��܂��B�������������w�W�ŗǂ������ł��ˁB

�����w�W�v�_�ɋ������ʂ�A�����������߂��Ď���ɂ͌����Ȃ��w�W�ł��B

���������ɐ��l�E�X�����`�F�b�N���āA�w�W�����Ă₷�����������o����܂ŁA�{�w�W�ł̎���͍s���܂���B

���O�������͓��e���ȉ��Ɍ����܂��B

���̓��e�ŁA�b���ԈႢ�Ȃ��ł��傤�B

������Ȃ��̂ŁA�V�i���I������܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N8��17��22:15�ɕč����Ԏw�W�u�z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����v�����\����܂��B���\��2017�N7�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �ł��w�W���ʂɑf���ɔ�������w�W���\����1���������́A�ߋ����ςł�������6pips�ł��B���z������ƁA4-8pips��76�������܂��Ă��܂��B

- �������Ȏw�W���\�̉e���Ƃ��āA�s��\�z�ɑ��锭�\���ʂ̗ǂ������ƒ���1���������Ƃ́A62���̕�����v��������܂��B

�����A����62���̑f���ɔ��������Ƃ��ɔ������������Ă���nj����Ă��A����1������6pips���˂���A�ߋ����ς̗��m�|�C���g�ɒB���Ă��܂��܂��B

���̒��x�Ȃ�A�������傫���w�W�ŁA���O1�����ʼnA���ɂ����������������������҂��܂��B - ����āA�{�w�W�͎w�W���͂Ɋ�Â�����Ɍ����Ă��܂���B���̂Ƃ��ǂ��̃g�����h�����������}�V�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�ݔ��ғ����́A���Y�\�͂ɑ�����ۂ̐��Y�ʂ̔䗦��\�����w�W�ł��B��N�̕��ωғ�����100�Ƃ��āA�����ƁE�z�ƁE�������Ɓi�d�C�E�K�X�j�̐��Y�\�͂ɑ��鐶�Y���т̔䗦����Z�o���܂��B�{�w�W�́A�ݔ������ƃC���t���̐�s�w�W�Ƃ���Ă��āA80������Ɠ���������������A�ƌ����Ă��܂��B

���������A�ŋ߂ł͐ݔ��ғ����������Ȃ��Ă��A�ݔ��������s���o�c�҂͏����h�ł��B

�ȑO�قǂł͂Ȃ��ɂ���A�č��ł͑g����n��̃}�X�R�~�̗͂������A�o�c�҂��v���`���悤�Ȏ��������ݔ������łȂ��Ȃ��}��Ȃ��̂ł��B����ȂƂ���ɓ�������l�́A�č��l�o�c�҂łȂ��Ă������h�ł��B

������A�č���Ƃ̐ݔ��������f�́APC��^�u���b�g�[�����y���̍H���Ǘ��E�T�v���C�`�F�[���v�V��A�V�F�[���K�X�̌@�̋Z�p�v�V���������Ƃ��̂悤�ɁA���|�I���Y�����オ�}���Ƃ��ɁE�Ƃ���ōs���܂��B

�ݔ��ғ����Ɛݔ������̑��ւ��Ȃ��Ȃ����Ƃ܂ł͌����܂��A�ȑO�������҂̑��ւ͎キ�Ȃ��Ă��܂��B�i�C�ǂ��������v�钛��̂ЂƂƂ��āA�{�w�W�͒��߂�����ǂ������ł��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�������6pips�ł��B���z������ƁA4-8pips��76�������܂��Ă��܂��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���ڂ��������߁A�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����67���ł����B

���㍷�ٔ��ʎ������ƒ���1�����̕�����v����66���ł����B

���ԍ��ٔ��ʎ������ƒ���11�����̕�����v����66���ł����B

�ǂ̔��ʎ��ɂ���A70�������v���ƂȂ锻�ʎ��͓����܂���ł����B

����́A�����������Ȏw�W�Ȃ̂ŁA���̂Ƃ��ǂ��̃g�����h�ɔ�����������Ă��܂����߂ƍl����A���̌��ʂ͔[���ł��܂��B

�t�Ɍ����A���̂Ƃ��ǂ��̃g�����h�Ō��ʂ����܂�Ȃ�A�w�W���͂ɂ͈Ӗ�������܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

�y4. �V�i���I�쐬�z

�{�w�W�ł͎�����s���܂���B

�ȏ�

2017�N8��17��22:15���\

�ȉ���2017�N8��19���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����̔��\�������Ă��z�H�Ɛ��Y�Ɛ����Ɛ��Y�̃O���t���ڂ���́A�ω��̒������M���܂���B�����A�ݔ��ғ����́A2016�N11�����ȍ~�̏㏸���77����O��4�����A������Ă��܂��B

�����ɏq�ׂ��悤�ɁA�قڔ������Ȃ��w�W�̂��߁A���͂Ɏ�ԉɂ�������C�����܂���B����āA�ȉ��͒�ʓI�ȕ��͌��ʂłȂ��A�萫�I�ȕ��͂Ɏ�ϓI���߂����������̂ł��B

���̂Ƃ���A�z�H�Ɛ��Y�͌����E�K�X�E�ΒY�̉��i�̉e�����Ă���悤�ł��B

�����Ɛ��Y�́A�����Ԕ̔��Ƃ̑��ւ������悤�ł��B

�ݔ��ғ����������グ�邽�߂ɂ́A�����Ƃ����z�H�Ƃ̃V�F�[���K�X����̉ғ������オ��Ȃ��Ɠ���悤�ł��B

�Ȃ��A���������Ƃ�FRB�͍���̔��\�ŁA�\�莞����葁���f�[�^�����\���Ă��܂��������ł��B�����͒P���ȃq���[�}���G���[���Ɣ��\����Ă��܂��B�������������w�W�ŗǂ������ł��ˁB

�i5-2. ������ʁj

�����w�W�v�_�ɋ������ʂ�A�����������߂��Ď���ɂ͌����Ȃ��w�W�ł��B

���������ɐ��l�E�X�����`�F�b�N���āA�w�W�����Ă₷�����������o����܂ŁA�{�w�W�ł̎���͍s���܂���B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���ȉ��Ɍ����܂��B

- �ł��w�W���ʂɑf���ɔ�������w�W���\����1���������́A�ߋ����ςł�������6pips�ł��B���z������ƁA4-8pips��76�������܂��Ă��܂��B

�����āA�������Ȏw�W���\�̉e���Ƃ��āA�s��\�z�ɑ��锭�\���ʂ̗ǂ������ƒ���1���������Ƃ́A62���̕�����v��������܂��B

�����A����62���̑f���ɔ��������Ƃ��ɔ������������Ă���nj����Ă��A����1������6pips���˂���A�ߋ����ς̗��m�|�C���g�ɒB���Ă��܂��܂��B

���̒��x�Ȃ�A�������傫���w�W�ŁA���O1�����ʼnA���ɂ����������������������҂��܂��B - ����āA�{�w�W�͎w�W���͂Ɋ�Â�����Ɍ����Ă��܂���B

���̓��e�ŁA�b���ԈႢ�Ȃ��ł��傤�B

�i6-2. �V�i���I���j

������Ȃ��̂ŁA�V�i���I������܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:30| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

�č��i�C�w�W�uPhil�A����ƌi���w���v���\�O���USDJPY�������́i2017�N8��17��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N8��17��21:30�ɕč��i�C�w�W�uPhil�A����ƌi���w���v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

�������ɑO�T���V�K���ƕی��\�����������\����܂��B���Ȃ��Ƃ��w�W���\����́APhil�A����ƌi���w���̕����A�O�T���V�K���ƕی��\�����������A���������Ɍ��ѕt���₷���Ƃ�����ۂ�����܂��i�s��\�z�Ƃ̍��َ��悾�Ǝv���܂����j�B

����āA�ȉ��̕��͂́APhil�A����ƌi���w���ɂ��Ă̂ݍs���܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���\�ɑ��钲���E���͌��ʂ��ȉ��Ɉꗗ���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�t�B���f���t�B�A�A��NJ��̃y���V���o�j�A�B�E�j���[�W���[�W�[�B�E�f���E�G�A�B�̐����Ƃ̌i�����ƌ�����w���������w�W�ł��B

��̓I���e�́A�d�����i�E�̔����i�E�V�K�E�o�ׁE���גx���E�ɐ����E�c�E�ٗp�Ґ��E�T���ϏA�Ǝ��ԂȂǂ�11���ڂ��A1�����O�Ɣ�r���������6������̊��҂��A�u�ǂ��v�u�����v�u�����v����I�����Ďw�����������̂ł��B

���l��0��_�Ɍi�C���P�i�{�j�E�����i�|�j�Ɠǂ݂܂��B

�����ƌi�C�w���́A�j���[���[�N�A����ƌi�C�w�����t�B���f���t�B�A�A����ƌi�C�w�������b�`�����h�A����ƌi�C�w�����V�J�S�w��������i�C�w����ISM�����ƌi�C�w��������܂��BISM�����ƌi�C�w���̐�s�w�W���t�B���f���t�B�A�A����ƌi�C�w���ŁA�t�B���f���t�B�A�A����ƌi�C�w���̐�s�w�W���j���[���[�N�A����ƌi�C�w���A�Ƃ�������������܂��B

��q����悤�ɁA����̓A�e�ɂȂ�Ȃ������`���ł��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�9pips��������܂���B�����������Ȏw�W�ł��B10pips�ȏ㔽���������Ƃ�39���ł��B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���̃O���t���ڂ͎s��\�z��ǂ��^�̂悤�ł��B�m�F���Ă����܂��B

2015�N2���ȍ~�O��܂ł�30��̔��\�ŁA�s��\�z�Ɣ��\���ʂ̑召�W������ւ�������Ƃ�15��ł��B����ւ�藦�͂ق�50���ŁA�s��\�z��ǂ��^�ł͂���܂���B

���ɁA�֘A�w�W�ł���NY�A��i���w���Ƃ̑��֗L���ɂ��Ē��ׂĂ����܂��B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�s��\�z�́A��Ŕ��\�����w�W����ɔ��\�����w�W���ʂɂ���ĉe������Ă��܂��܂��B

���ʂ́A2015�N1���ȍ~�O��܂ł�31��̔��\�ŁA���ԍ��ق̕����i�v���X�^�}�C�i�X�j����v�������Ƃ�16��ł����i52���j�B

����ł́A��ɔ��\���ꂽNY�A��i���w�����O����ǂ��������������������APhil�A��i���w�����O����ǂ��Ȃ邩�����Ȃ邩�̗\�z�_���Ƃ��邱�Ƃ��ł��܂���B

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) �ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�9pips��������܂���B�����͏������A10pips�ȏ㔽���������Ƃ�39���ł��B

(2) �{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

(3) �{�w�W��NY�A��i���w���Ƃ̎��ԍ��و�v����52����������܂���B����ł́A��ɔ��\���ꂽNY�A��i���w�����O����ǂ��������������������APhil�A��i���w�����O����ǂ��Ȃ邩�����Ȃ邩�̗\�z�_���Ƃ��邱�Ƃ��ł��܂���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B������10pips�ȏゾ�������Ƃ͉ߋ�4��i�p�x13���j����܂��B����4��̒���1����������12pips�ŁA����͒���1���������̉ߋ��S����9pips�����傫�����x�ł��B�����āA����4��̒��O10-1�����ƒ���1�����̕�����2��i50���j��v���Ă��܂��B

�܂�A���O10-1�����̔�����10pips�ȏ㓮��������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B����������2�{����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B���O1�����͉A�������������̂́A�ߋ�87������pips�̏�q�Q�������Ă��܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����7pips�i�߂�䗦44���j�ł��B�������������A�߂�䗦���傫���̂ŁA���܂�nj��ɂ͓K���Ă��܂���B

�����̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) ���܂Ɂi�p�x13���j���O10-1�����ϒ�����10pips�ȏ㓮�����Ƃ�����܂��B���������A�ߋ��̂�����������ł́A���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

(2) ���O1�����̉ߋ����ϒ�����4pips�ł��B����������2�{����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B10pips�����˂��牽���ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă��܂��B�����āA���O1�����͉A�������������̂́A�ߋ�87������pips�̏�q�Q�������Ă��܂��B

(3) �����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����7pips�i�߂�䗦44���j�ł��B�������������A�߂�䗦���傫���̂ŁA���܂�nj��ɂ͓K���Ă��܂���B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����81���ł��B�����āA����81���̕�����v�������ɒ��ڂ���ƁA����11��������������1���������������Ĕ�����L�������Ƃ�82���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��ł��B

���������A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�41����������܂���B����1�����ƒ���11�����Ƃ����]�������Ƃ�19�������Ȃ����̂́A����11�����͒���1�����̒l������������Ƃ�41��������܂��B

�����nj��œ����|�W�V�����͔��\����1�����߂����瑁�����m���ׂ��ł���A�����Ă��̌�̒nj��ɂ͂��܂�K���Ă��܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������77���ƁA�肪�ڗ����܂��B

����1�����ƒ���11�����̕�����v����81���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����̕�����v�������ꂼ��74���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ����������ł��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N8��19���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́{18.9�i�O��{19.5�A�\�z�{18.5�j�ŁA�����͗z���ł����B

�s��\�z�����������̂́A�O�ʂ������A�����ΏۊO���Ԃł����A���̌�͉A�����ɓ]���Ă��܂��B

����Ō���ׂ��傫�ȕω��́A�V�K���傫���L�тĂ��܂��B���̌����̂ЂƂ́A4���ȍ~��USDJPY�����������̃h���X�g���[�g�ʉ݃y�A�ŁA�h�������i�s���Ă��邽�߁A�Ɛ��@����܂��B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���ȉ��Ɍ����܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N8��17��21:30�ɕč��i�C�w�W�uPhil�A����ƌi���w���v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

�������ɑO�T���V�K���ƕی��\�����������\����܂��B���Ȃ��Ƃ��w�W���\����́APhil�A����ƌi���w���̕����A�O�T���V�K���ƕی��\�����������A���������Ɍ��ѕt���₷���Ƃ�����ۂ�����܂��i�s��\�z�Ƃ̍��َ��悾�Ǝv���܂����j�B

����āA�ȉ��̕��͂́APhil�A����ƌi���w���ɂ��Ă̂ݍs���܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �w�W���ʂ̕��͂ŁA�P������NY�A��i���w���̗ǂ������́A�{�w�W���ʂ̗ǂ������ƈ�v����52����������܂���BNY�A��Ƃ̑Δ�̓O���t�S�̂̌X�������čs���ׂ��ŁA�P�����ɎQ�l�ɂ��邱�Ƃ͊m���I�ɖ��Ӗ��ł��B

- �ߋ��̏��������́A�s��\�z�ɑ���ǂ������ɑf���ɔ����������ł����A���ϓI�Ȕ�����10pips�ɂ��B���Ă��܂���B

- �����͔��\����1�����߂��Ă��L�т����ł����A�ǂ̎��_���Ŕ��]����̂ł��傤�B����1�����I�l�ɑ�����11�����I�l���L�тĂ������Ƃ�50������Ă��܂��B�nj����s���Ȃ�A�����Q���E�Z�����m�ł��B

�[�[�[��€���[�[�[

���\�ɑ��钲���E���͌��ʂ��ȉ��Ɉꗗ���܂��B

- �w�W���ʂ̗\�z���͂́A�킩��Ȃ��A�����_�ł��B�ʕ��͌��_�v�_�͈ȉ��̒ʂ�ł��B

(1) �ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�9pips��������܂���B�����͏������A10pips�ȏ㔽���������Ƃ�39���ł��B

(2) �{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

(3) �{�w�W��NY�A��i���w���Ƃ̎��ԍ��و�v����52����������܂���B����ł́A��ɔ��\���ꂽNY�A��i���w�����O����ǂ��������������������APhil�A��i���w�����O����ǂ��Ȃ邩�����Ȃ邩�̗\�z�_���Ƃ��邱�Ƃ��ł��܂���B - �ߋ��̃��[�\�N���̓����͈ȉ��̒ʂ�ł��B

(1) ���܂Ɂi�p�x13���j���O10-1�����ϒ�����10pips�ȏ㓮�����Ƃ�����܂��B���������A�ߋ��̂�����������ł́A���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

(2) ���O1�����̉ߋ����ϒ�����4pips�ł��B����������2�{����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B10pips�����˂��牽���ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă��܂��B�����āA���O1�����͉A�������������̂́A�ߋ�87������pips�̏�q�Q�������Ă��܂��B

(3) �����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����7pips�i�߂�䗦44���j�ł��B�������������A�߂�䗦���傫���̂ŁA���܂�nj��ɂ͓K���Ă��܂���B - ��^���͂̌��_�͎��̒ʂ�ł��B

(1) �w�W��v�����͂̌��_�͈ȉ��̒ʂ�ł��B

���㍷�قƒ���1�����̕�����v�������ꂼ��74���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ����������ł��B���������X�����Ȃ���A�w�W���͂̈Ӗ�������܂���B

(2) ������v�����͂̌��_�́A�ȉ��̒ʂ�ł��B

���O1�����͉A������77���ƁA�肪�ڗ����܂��B

����1�����ƒ���11�����̕�����v����81���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

(3) ���������͂̌��_�͈ȉ��̒ʂ�ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L�������Ȃ̂ŁA�w�W���\��ɔ����������m�F�����瑁���nj��ł��B���������A�����nj��œ����|�W�V�����͔��\����1�����߂����瑁�����m���ׂ��ł��B�����Ă��̌�̒nj��ɂ͂��܂�K���Ă��܂���B - �ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ���O1�����͉A���ƌ����݂܂��B���������Apips�����������߁A�����Ɏ�����܂���B

(2) �w�W���\��́A�����������m�F���Ă���nj����s���܂��B���\����1�����߂����炢���]���n�߂邩���킩��Ȃ����ߑ������m���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�t�B���f���t�B�A�A��NJ��̃y���V���o�j�A�B�E�j���[�W���[�W�[�B�E�f���E�G�A�B�̐����Ƃ̌i�����ƌ�����w���������w�W�ł��B

��̓I���e�́A�d�����i�E�̔����i�E�V�K�E�o�ׁE���גx���E�ɐ����E�c�E�ٗp�Ґ��E�T���ϏA�Ǝ��ԂȂǂ�11���ڂ��A1�����O�Ɣ�r���������6������̊��҂��A�u�ǂ��v�u�����v�u�����v����I�����Ďw�����������̂ł��B

���l��0��_�Ɍi�C���P�i�{�j�E�����i�|�j�Ɠǂ݂܂��B

�����ƌi�C�w���́A�j���[���[�N�A����ƌi�C�w�����t�B���f���t�B�A�A����ƌi�C�w�������b�`�����h�A����ƌi�C�w�����V�J�S�w��������i�C�w����ISM�����ƌi�C�w��������܂��BISM�����ƌi�C�w���̐�s�w�W���t�B���f���t�B�A�A����ƌi�C�w���ŁA�t�B���f���t�B�A�A����ƌi�C�w���̐�s�w�W���j���[���[�N�A����ƌi�C�w���A�Ƃ�������������܂��B

��q����悤�ɁA����̓A�e�ɂȂ�Ȃ������`���ł��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�9pips��������܂���B�����������Ȏw�W�ł��B10pips�ȏ㔽���������Ƃ�39���ł��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���̃O���t���ڂ͎s��\�z��ǂ��^�̂悤�ł��B�m�F���Ă����܂��B

2015�N2���ȍ~�O��܂ł�30��̔��\�ŁA�s��\�z�Ɣ��\���ʂ̑召�W������ւ�������Ƃ�15��ł��B����ւ�藦�͂ق�50���ŁA�s��\�z��ǂ��^�ł͂���܂���B

�[�[�[��€���[�[�[

���ɁA�֘A�w�W�ł���NY�A��i���w���Ƃ̑��֗L���ɂ��Ē��ׂĂ����܂��B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�s��\�z�́A��Ŕ��\�����w�W����ɔ��\�����w�W���ʂɂ���ĉe������Ă��܂��܂��B

���ʂ́A2015�N1���ȍ~�O��܂ł�31��̔��\�ŁA���ԍ��ق̕����i�v���X�^�}�C�i�X�j����v�������Ƃ�16��ł����i52���j�B

����ł́A��ɔ��\���ꂽNY�A��i���w�����O����ǂ��������������������APhil�A��i���w�����O����ǂ��Ȃ邩�����Ȃ邩�̗\�z�_���Ƃ��邱�Ƃ��ł��܂���B

�[�[�[��€���[�[�[

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) �ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�9pips��������܂���B�����͏������A10pips�ȏ㔽���������Ƃ�39���ł��B

(2) �{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

(3) �{�w�W��NY�A��i���w���Ƃ̎��ԍ��و�v����52����������܂���B����ł́A��ɔ��\���ꂽNY�A��i���w�����O����ǂ��������������������APhil�A��i���w�����O����ǂ��Ȃ邩�����Ȃ邩�̗\�z�_���Ƃ��邱�Ƃ��ł��܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B������10pips�ȏゾ�������Ƃ͉ߋ�4��i�p�x13���j����܂��B����4��̒���1����������12pips�ŁA����͒���1���������̉ߋ��S����9pips�����傫�����x�ł��B�����āA����4��̒��O10-1�����ƒ���1�����̕�����2��i50���j��v���Ă��܂��B

�܂�A���O10-1�����̔�����10pips�ȏ㓮��������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B����������2�{����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B���O1�����͉A�������������̂́A�ߋ�87������pips�̏�q�Q�������Ă��܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����7pips�i�߂�䗦44���j�ł��B�������������A�߂�䗦���傫���̂ŁA���܂�nj��ɂ͓K���Ă��܂���B

�����̏ڍו��͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�[�[�[��€���[�[�[

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) ���܂Ɂi�p�x13���j���O10-1�����ϒ�����10pips�ȏ㓮�����Ƃ�����܂��B���������A�ߋ��̂�����������ł́A���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

(2) ���O1�����̉ߋ����ϒ�����4pips�ł��B����������2�{����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B10pips�����˂��牽���ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă��܂��B�����āA���O1�����͉A�������������̂́A�ߋ�87������pips�̏�q�Q�������Ă��܂��B

(3) �����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����7pips�i�߂�䗦44���j�ł��B�������������A�߂�䗦���傫���̂ŁA���܂�nj��ɂ͓K���Ă��܂���B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����81���ł��B�����āA����81���̕�����v�������ɒ��ڂ���ƁA����11��������������1���������������Ĕ�����L�������Ƃ�82���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F�����瑁���nj��ł��B

���������A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�41����������܂���B����1�����ƒ���11�����Ƃ����]�������Ƃ�19�������Ȃ����̂́A����11�����͒���1�����̒l������������Ƃ�41��������܂��B

�����nj��œ����|�W�V�����͔��\����1�����߂����瑁�����m���ׂ��ł���A�����Ă��̌�̒nj��ɂ͂��܂�K���Ă��܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������77���ƁA�肪�ڗ����܂��B

����1�����ƒ���11�����̕�����v����81���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����̕�����v�������ꂼ��74���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ����������ł��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N8��17��21:30���\

�ȉ���2017�N8��19���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́{18.9�i�O��{19.5�A�\�z�{18.5�j�ŁA�����͗z���ł����B

�s��\�z�����������̂́A�O�ʂ������A�����ΏۊO���Ԃł����A���̌�͉A�����ɓ]���Ă��܂��B

����Ō���ׂ��傫�ȕω��́A�V�K���傫���L�тĂ��܂��B���̌����̂ЂƂ́A4���ȍ~��USDJPY�����������̃h���X�g���[�g�ʉ݃y�A�ŁA�h�������i�s���Ă��邽�߁A�Ɛ��@����܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���ȉ��Ɍ����܂��B

- �w�W���ʂ̕��͂ŁA�P������NY�A��i���w���̗ǂ������́A�{�w�W���ʂ̗ǂ������ƈ�v����52����������܂���BNY�A��Ƃ̑Δ�̓O���t�S�̂̌X�������čs���ׂ��ŁA�P�����ɎQ�l�ɂ��邱�Ƃ͊m���I�ɖ��Ӗ��ł��B

����͎��ԍ��ق̈�v���ɂ��ďq�ׂĂ��܂��B���������������K�v������܂��B - �ߋ��̏��������́A�s��\�z�ɑ���ǂ������ɑf���ɔ����������ł����A���ϓI�Ȕ�����10pips�ɂ��B���Ă��܂���B

����̎��㍷�ق̓v���X�ŏ��������͗z���A10pips�ɒB���Ă��܂���B - �����͔��\����1�����߂��Ă��L�т����ł����A�ǂ̎��_���Ŕ��]����̂ł��傤�B����1�����I�l�ɑ�����11�����I�l���L�тĂ������Ƃ�50������Ă��܂��B�nj����s���Ȃ�A�����Q���E�Z�����m�ł��B

����͕��͂��O���Ă��܂��B�u�ǂ̎��_���Ŕ��]����\���������v�Ɨ������璼���܂��B

����́A����1���������E�l����11���������E�l���������Ĕ�����L���܂����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ���O1�����͉A���ƌ����݂܂����B���������Apips�����������߁A�����Ɏ�����Ȃ�����ł����B���ʂ͗z���ŁA������܂���ł����B

- �w�W���\��́A�����������m�F���Ă���nj����s�����Ƃɂ��Ă��܂����B���\����1�����߂����炢���]���n�߂邩���킩��Ȃ����ߑ������m�������ł����B���ʂ͒nj������ŁA�|�W�V�����ۗL���Ԃ�29�b�ł����B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N08��15��

�č����Ԏw�W�u�������㍂�v���\�O���USDJPY�������́i2017�N8��15��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N8��15��21:30�ɕč����Ԏw�W�u�������㍂�v�����\����܂��B���\��2017�N7�����̏W�v���ʂł��B

�������ɁA�i�C�w�W�uNY�A����ƌi���w���v�ƕ����w�W�u�A�������w���v�����\����܂��B�ߋ��̔������x������ׂ����A�����̎w�W�����{�w�W�ւ̔����̕����傫�����Ƃ��킩���Ă��܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��8��14���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���\�ɑ��钲���E���͌��ʂ��ȉ��Ɉꗗ���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�č��l�����GDP�̖�70�����߂Ă��܂��B�č��͐��E��̏���卑�ł���A���̕č��̌i�C�̗ǔۂ�c�������ŏ������㍂�͏d�v������Ă��܂��B

�������㍂�́A�č������Ȍo�ϕ��͋ǁiBEA�j���A�����E�T�[�r�X�Ɠ���5,000�Ђ̌��Ԃ̔��㍂���W�v���Ė�����2�T�ɑO�����\���܂��B

�ϋv���Ɣ�ϋv���Ƃɑ�ʂ���A���Ɏ����Ԕ̔��E�����i�̔�d���傫���Ƃ�������������܂��B���̂��߁A�l����̓������m�F�����Ŏ����Ԕ̔����������w�W�l���������\����܂��B���ڕʂł́A�����Ԃ�d�C���i�A���ݎ��ށA�K�\�����X�^���h�A���������X�Ȃǂ̑O����Ǝ��z�\���܂��B

���ʂ́A�č������Ȍo�ϕ��͋�(BEA)�ɂ��GDP�T�Z�̎�����A�ĘJ���ȘJ�����v�ǂɂ�鐶�Y�ҕ����w���iPPI�j�̃f�[�^�ɂ����p����Ă��܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�26pips�ł��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�܂����z�́A

�ł��B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O����ƑO�N��̂ǂ��炪���������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�O����Ə��A���@��i�R�A�O����j���A���ږ��ɔ��������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͂ǂ��炪���������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��O���ٔ��ʎ��́A2✕�O���䎖�O���ف{1✕�R�A�O���䎖�O���فA�Ɗe�W�������߂�ƁA���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����60���ƂȂ�܂����B

�X�̍��ږ��̒��O10-1�����Ƃ̕�����v�����͍����Ȃ���̂́A����قǃA�e�ɂȂ鐔���ł͂���܂���B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��㍷�ٔ��ʎ��́A1✕�O���䎖�㍷�ف{2✕�O�N�䎖�㍷�فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����83���ƂȂ�܂����B

�ʼn��i5�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��̍��ٔ��ʎ��́A�[2✕�O������ԍ��ف{1✕�R�A�O������ԍ��فA�Ɗe�W�������߂�ƁA���̍��ٔ��ʎ��̕����ƒ���11�����̕����̈�v����55���ƍ����Ȃ�܂��B