�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

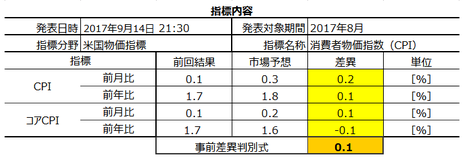

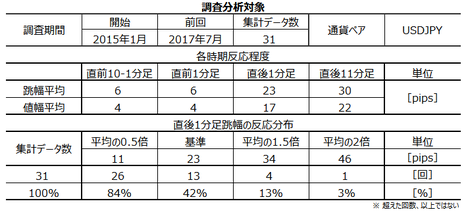

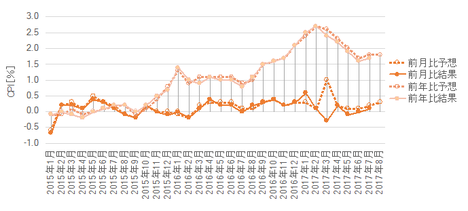

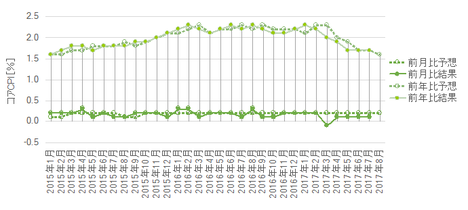

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N09��26��

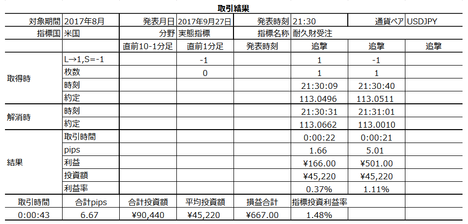

�č��o�ώw�W�u�l����GDP�m��l�v���\�O���USDJPY�������́i2017�N9��28��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

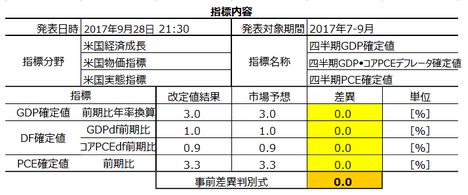

2017�N9��28��21:30�ɕč��o�ώw�W�u�l����GDP�m��l�v�����\����܂��B���\��2017�N4-6�����̊m��W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��9��26���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

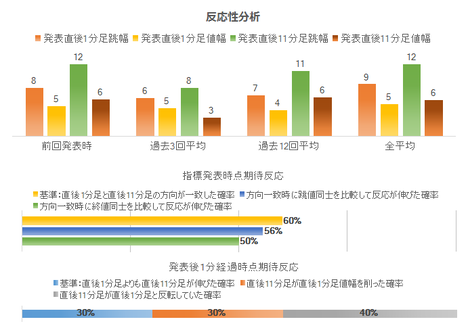

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�l����GDP�́A���̎l�����̌o�ώ��Ԃ��ł���\���ĕ\���w�W���Ƃ����_�ɈӋ`������܂��B

�����āAPCE�i�l����x�o�j�͂��̕č�GDP�̖�70�����߂Ă��܂��B�����ԁE�Ɠd���̑ϋv���ƁA�H�i�E�ߗ����̔�ϋv���ƁA�O�H�E��ʔ�̃T�[�r�X�x�o�ƁA����Ȃ�܂��B

����A�f�t���[�^�i���i�w���j�ɂ́AGDP�f�t���[�^��PCE�f�t���[�^������A���ꂼ�꒲���Ώۂ̕����ϓ��������Ă��܂��B���ɁA�R�APCE�f�t���[�^��FRB�̋��Z����ɉe����^����_�ňӋ`������܂��B

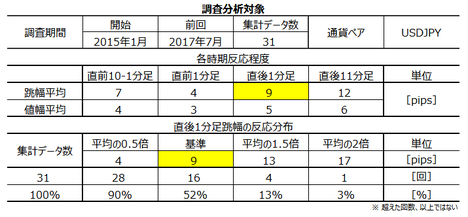

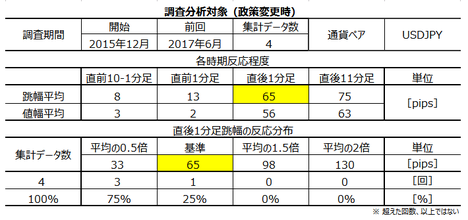

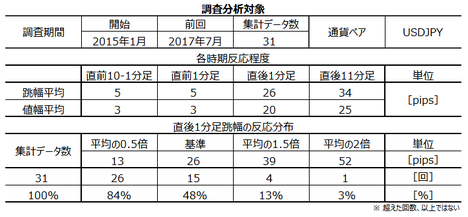

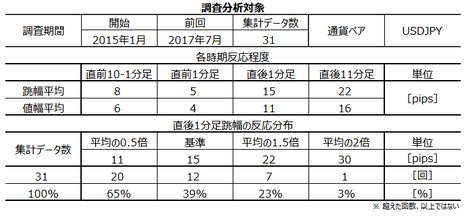

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

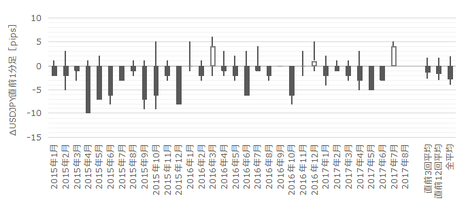

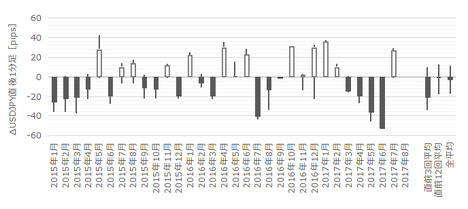

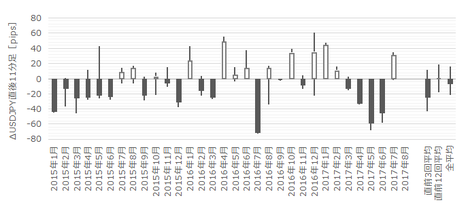

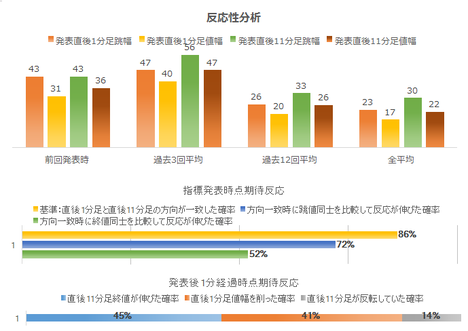

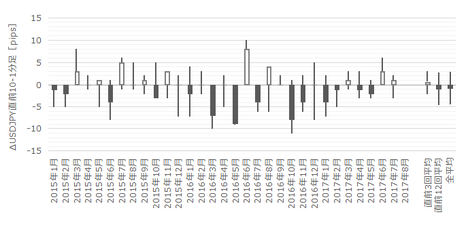

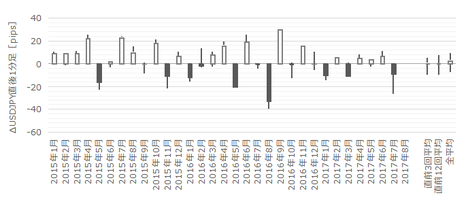

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�12pips�ł��B���z������ƁA�ߋ�31����8pips�ȉ������������Ă��܂���B

�����������������̂ЂƂɂ́A�{�w�W������l�Ƃقړ����l�ɂȂ肪���Ȃ��Ƃ��s�ꂪ�m���Ă��邱�Ƃ��������܂��B

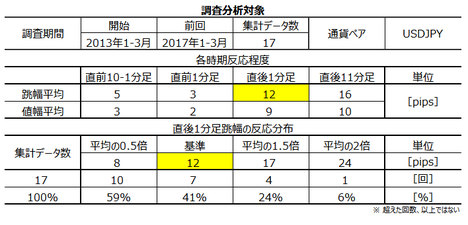

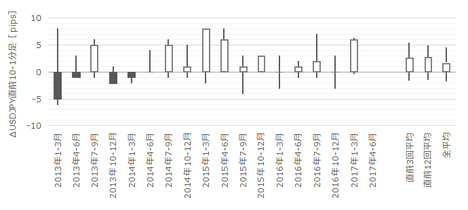

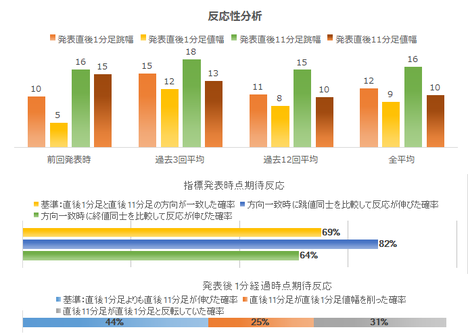

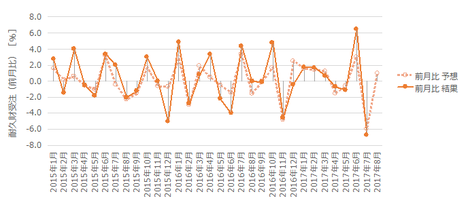

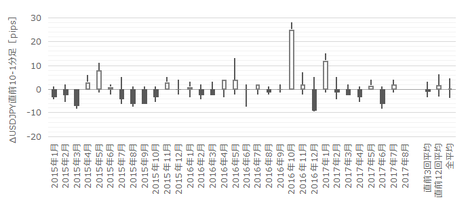

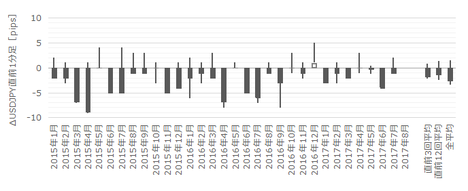

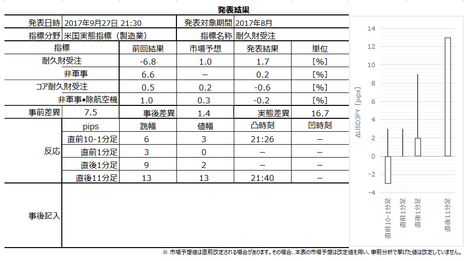

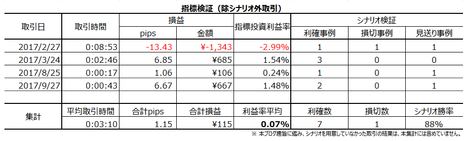

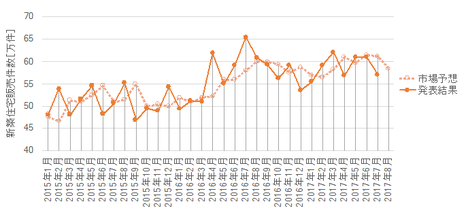

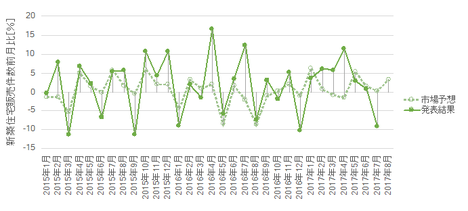

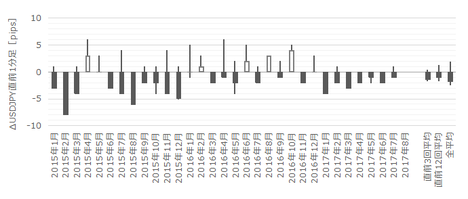

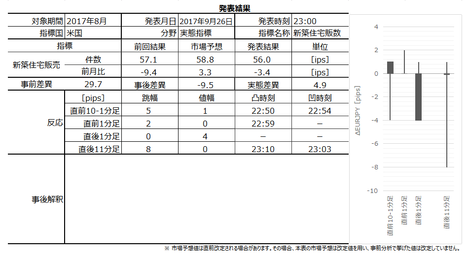

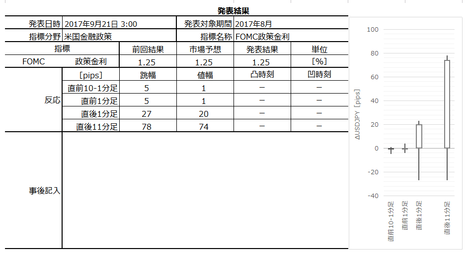

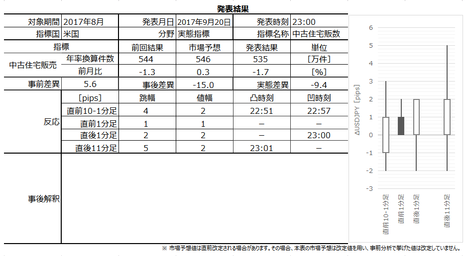

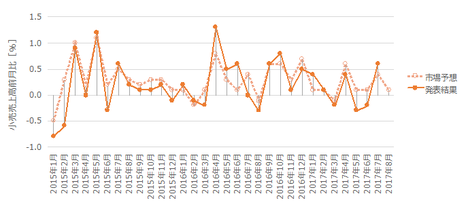

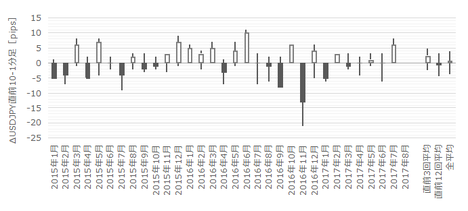

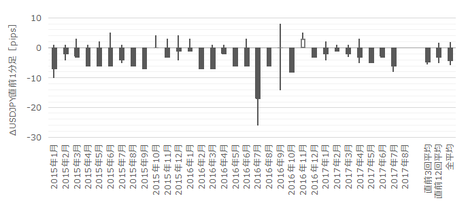

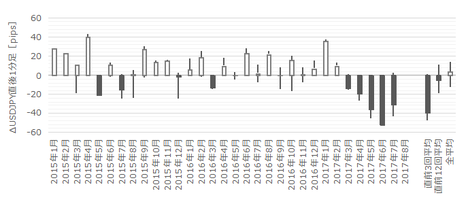

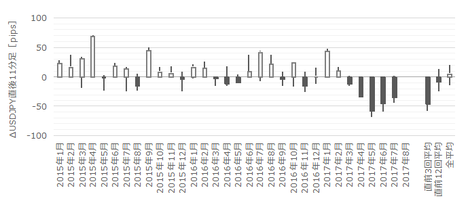

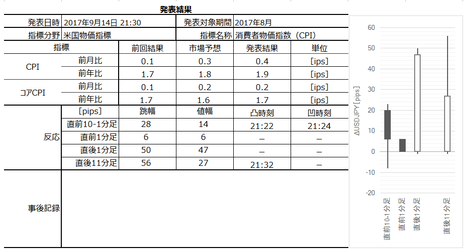

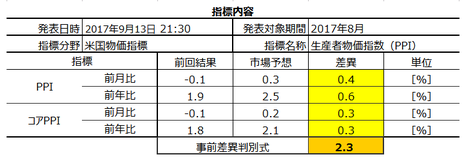

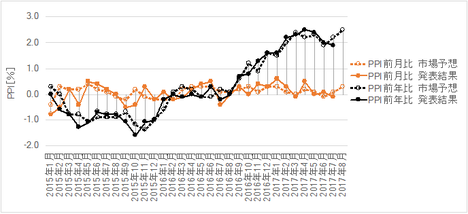

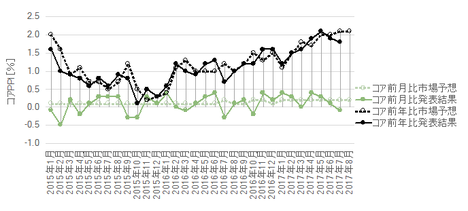

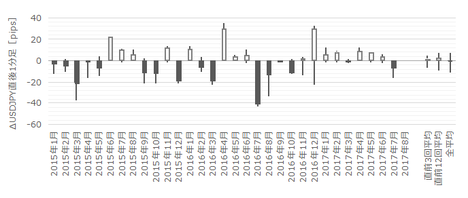

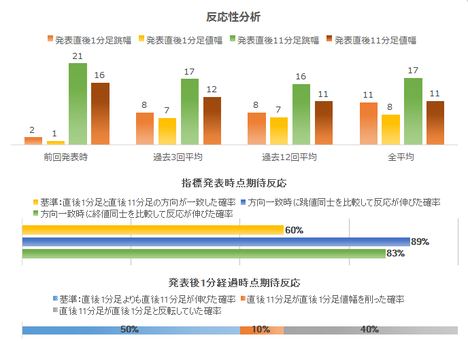

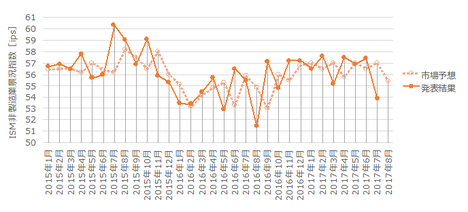

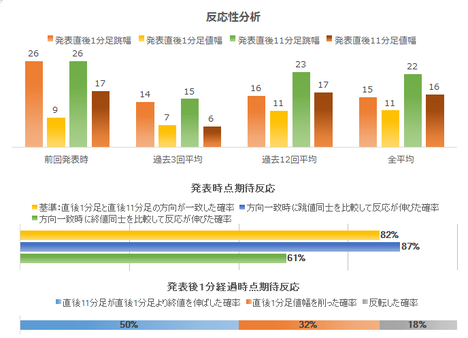

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

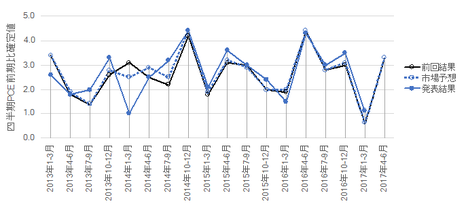

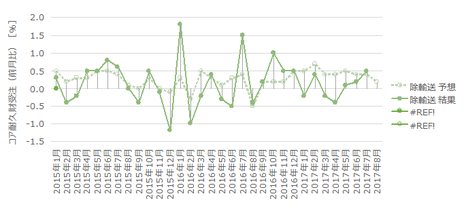

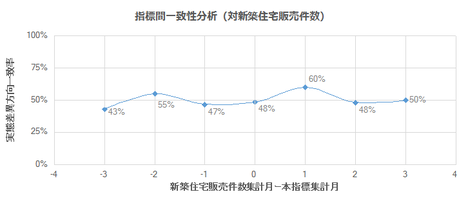

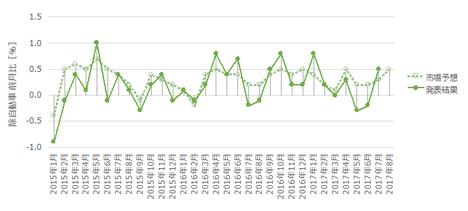

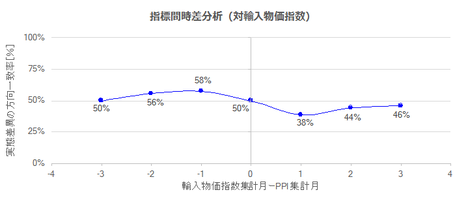

�܂��A���Ԏw�W�����Ă݂܂��傤�B

�l����GDP�m��l�͉���l�Ƃقړ����ł��B�A���A�s�[�N��{�g���t�߂ł́A����l�ƈقȂ�l�ɂȂ肪���ł��B�܂��A�l����PCE�́A���ڂ��Ă���4���ڂ̒��ōł�����l�Ƃ̃Y���������₷�����Ƃ��O���t���猩�Ď��܂��B

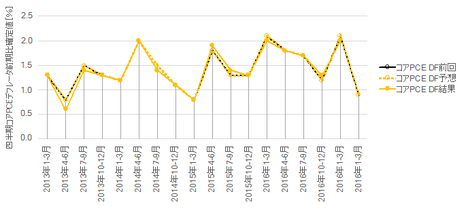

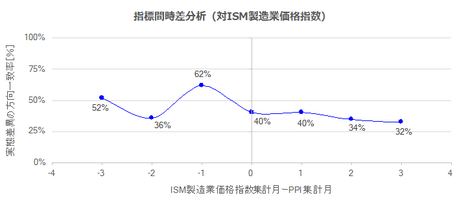

���ɕ����w�W�����Ă݂܂��傤�B

�f�t���[�^�͗\�z�Ƃ̃Y�����N���ɂ������Ƃ��킩���Ă��܂��B������A�{�w�W�ւ̔����́A���Ԏw�W�iGDP��PCE�j�̃Y���ɂ���ċN���邱�Ƃ̕��������Ȃ�܂��B

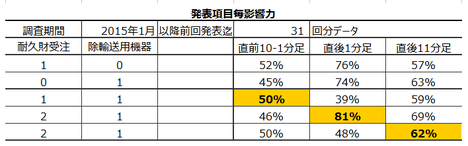

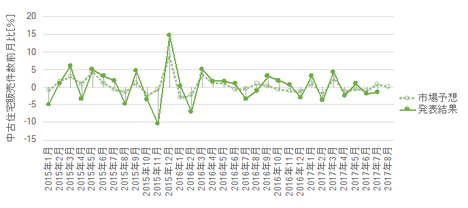

���ɁA����ׂ��|�C���g���i�荞�ނ��߁A��v���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

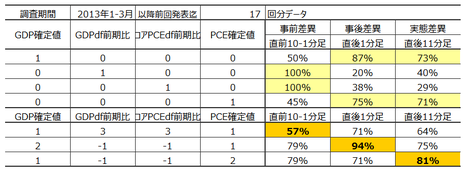

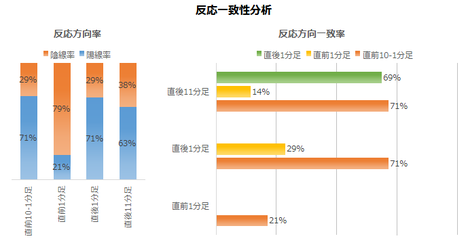

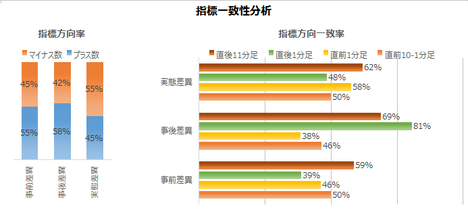

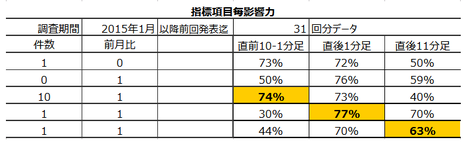

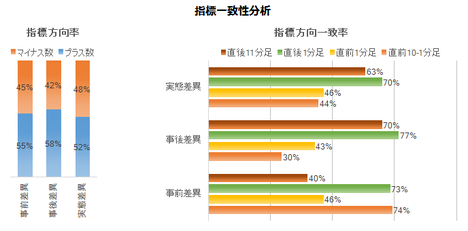

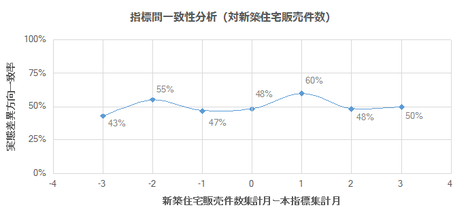

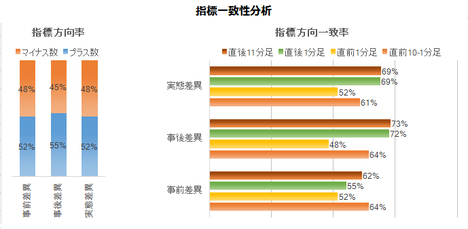

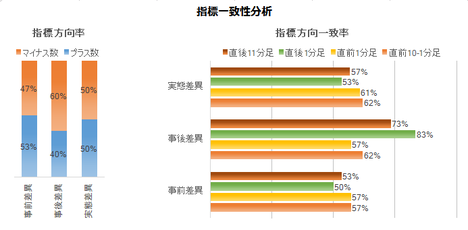

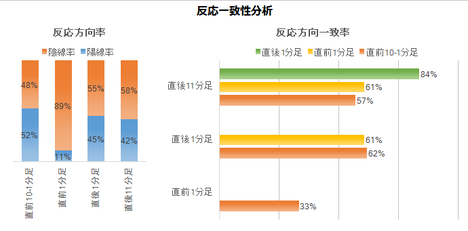

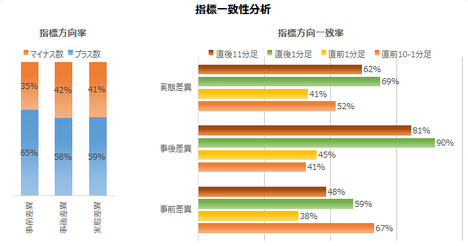

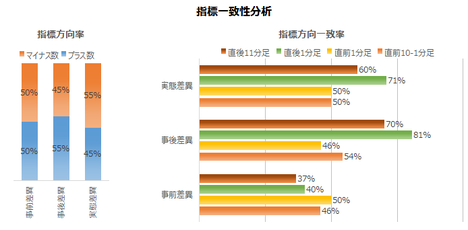

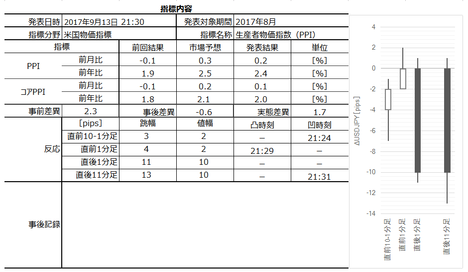

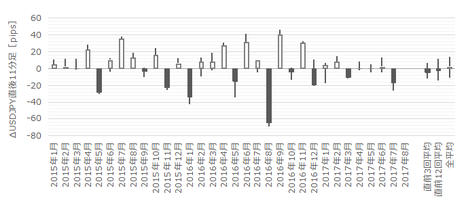

��\�̏�4�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��5�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��6�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i7�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���O���ق́A���܂蒼�O10-1�����ƈ�v���������W�������o�����Ƃ��o���܂���ł����B����Ȃ�A���O10-1�����́A�f�t���[�^�Ɏs��\�z�Ƃ̍����o�Ă���Ƃ��������A�e�ɂ��������ǂ������ł��B

���㍷�ق́A����1�����Ƃ̕�����v����94���ƂȂ邱�Ƃ��킩��܂����B���ԍ��ق́A����11�����Ƃ̕�����v����81���ƂȂ邱�Ƃ��킩��܂����B�����́A���ʎ��ƃ��[�\�N�������Ƃ̈�v�������Ȃ荂���Ȃ��Ă���A�A�e�ɂł������ł��B

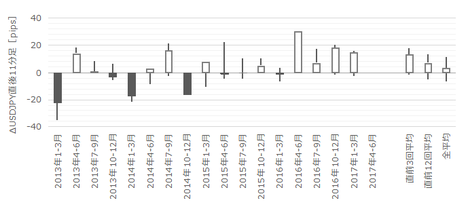

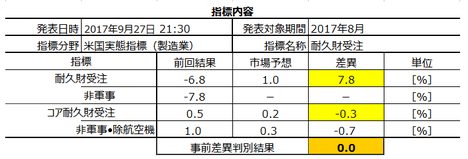

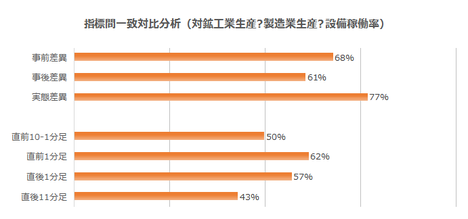

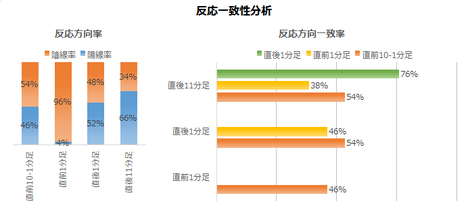

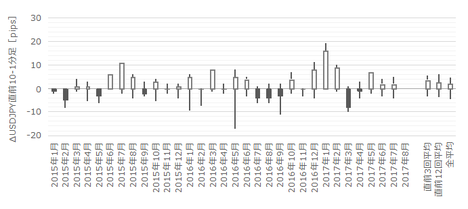

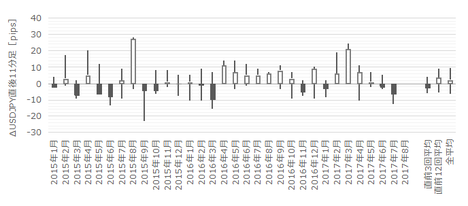

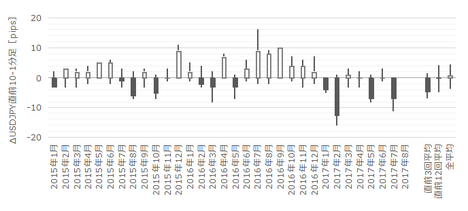

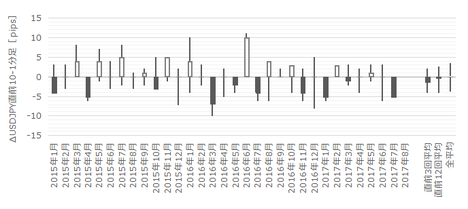

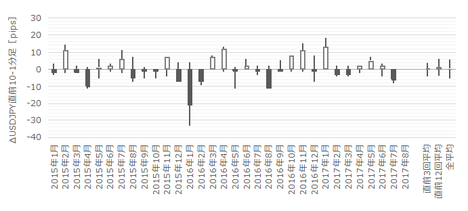

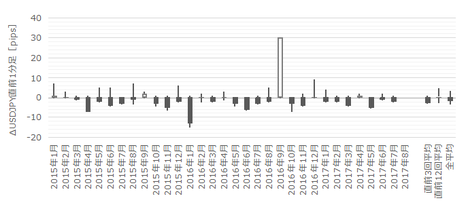

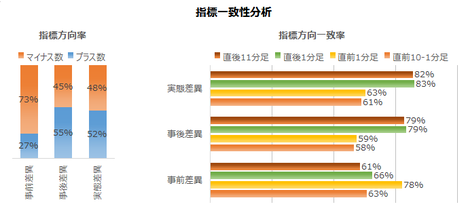

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���3pips�i1�[�l���^�������߂�䗦25���j�ł��B����11�����̂����6pips�i�߂�䗦38���j�ł��B

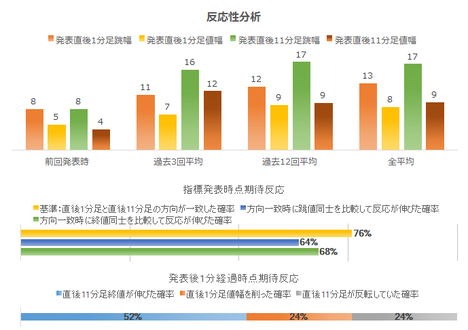

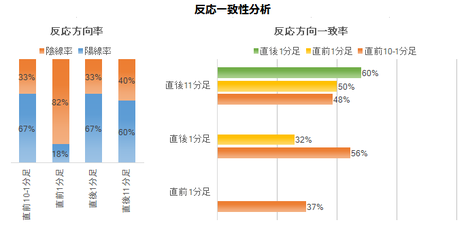

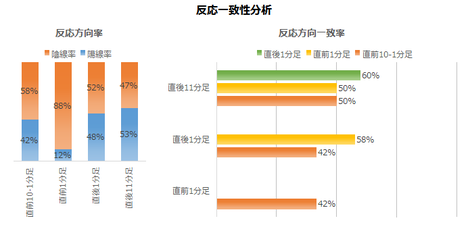

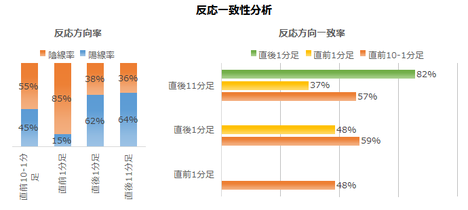

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

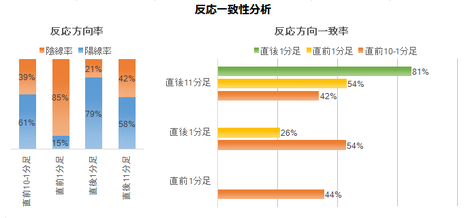

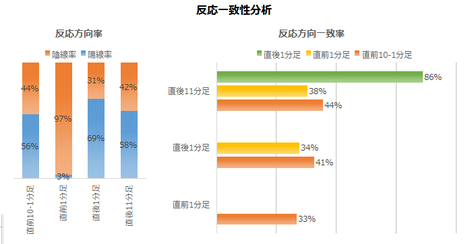

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

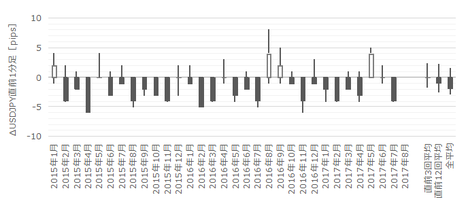

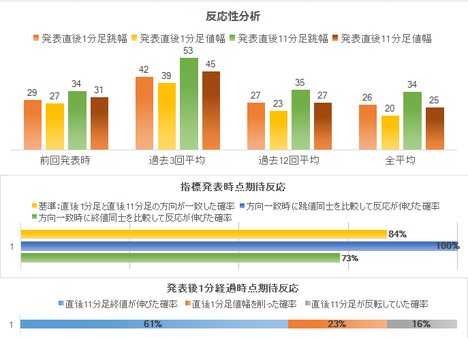

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

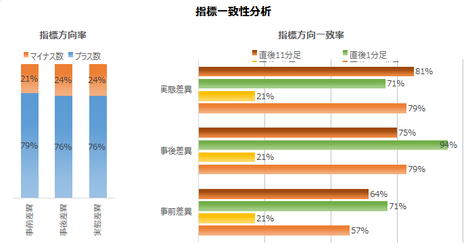

�O��i����l�j���ʁE�s��\�z�E���\���ʂ̊Ԃɂ́A���̂悤�ȊW������܂��B

�s��\�z�͑O�ʂ�荂�߂ɗ\�z���ꂪ���ł��i���O���ق̃v���X����79���j�B���\���ʂ͎s��\�z�����肪���ł��i���㍷�ق̃v���X����76���j�B���̔��\���ʂ͑O�ʂ����肪���ł��i���ԍ��ق̃v���X����76���j�B

�܂�A���߂̎s��\�z���X�ɏ��錋�ʂƂȂ肪���ł��B�����āA���O���فE���㍷�فE���ԍ��ق́A�e���[�\�N���Ƃ̕�����v���������Ȃ��Ă��܂��B

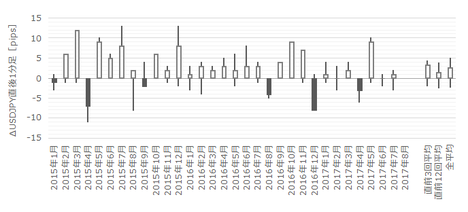

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O10-1�����E���O1�����E����1�����̗z�����E�A�����ɂ��Ȃ�肪�ڗ����܂��B

�܂��A���O10-1�����͂��̌�̃��[�\�N���������������Ă���\��������܂��B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����69���ł��B�����āA����69���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�82���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�44���ł��B�nj��|�W�V�����͔��\����1�����߂����痘�m�̋@���T���������ǂ��ł��傤�B

�ȉ��́A���^�̕��͂Œ���11�����̕������l�@���܂��B

���O���ق��������Ƃ��ɂ́A���O10-1�����̕����ɂ��čl���鎞�Ԃ�����܂��B�t�ɁA���㍷�ق������Ă��A��q�̔��ʎ��̂�₱��������A����1�����̕������l���鎞�Ԃ͂���܂���B�g�������ŗ\�K���Ă����Ȃ���Ύg���Ȃ����ԍ��قɂ��āA�ȉ��A�l����Z�߂Ă����܂��B

���O10-1�����͎��ԍ��قƂ̕�����v����79���ł��B�����āA���ԍ��قƒ���11�����Ƃ̕�����v����81���ł��B����āA�����ߋ��̌X���ʂ�ɂȂ����Ƃ��ɁA���O10-1�����Ɠ��������ɒ���11��������������m���́A0.79✕0.81��64���ł��B

����A���O10-1���������ԍ��قƕ����s��v�������Ƃ��ɂ́A���ԍ��قƒ���11�����Ƃ̕������s��v�łȂ���A���O10-1�����ƒ���11�����̕����͈�v���܂���B���̊m���́i1�|0.71�j✕�i1�[0.81�j��15���ł��B

����āA���̎��ԍ��ق𗍂߂����̕��͂�������ɂ��擖����ʂɂ���A���O10-1�����ƒ���11�����Ƃ����������ɂȂ邱�Ƃ́A64���{15����79���ł��B

�قȂ郍�W�b�N�ɂ���āA������v�����͂ł́A���ꂪ71���ƂȂ��Ă��܂��B���̐H���Ⴂ�́A�{�u���O�ł̊m���v�Z�̃��[�������l���܂܂Ȃ����Ƃɂ���Đ����Ă��܂��B���O10-1����������11�����]���n�l���l�ƂȂ�Ƃ��ɂ́A������v�����͂ł̓J�E���g����܂���B����A����ɉ����Ď��ԍ��ق�0�ƂȂ�Ƃ��́A�w�W��v�����͂ł̓J�E���g����Ă��܂���B�w�W��v�����͂̃��W�b�N�̕����A�J�E���g���Ȃ��������Ă��܂��ĕ��ꂪ�������Ȃ邽�߁A���̃��W�b�N�ɏ]���������ғI�����������Ȃ�Ƃ����N�Z������܂���B

�Ƃ�����A�ǂ̐������A�e�ɂ���ɂ���A���O10-1�����ƒ���11�����̕�����v����70�����Ă��邱�Ƃ͂킩��܂����B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N10��5���ɒNjL���Ă��܂��B

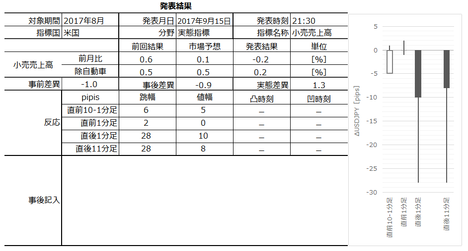

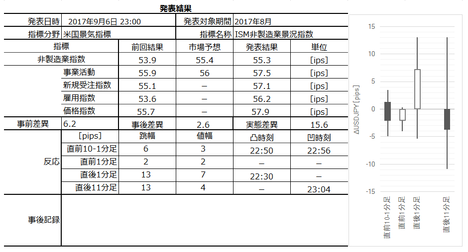

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ�GDP���͂��ɉ���l�E�\�z�����������̂́A�����͏㉺�ɖ����������A����1�����͉A���A����11�����͗z���A�ƂȂ�܂����B

GDP�N�����Z�{3.1���͕č����͂ɉ��������̂ł��B

4-6�����̑��̎�v��GDP�́A���{�{2.5���A���B�{2.2���A�ƍ��{2.1���A�p���{1.5���A���B�{1.8���ł��B

������ʂ͎��̒ʂ�ł����B

������Ԃ������Ȃ������Ƃ����ł��B������Ԃ������Ȃ��������́A���̂����u�ǂ�v�Ƃǂ��炩�ɓ������낤�Ɠǂ݈Ⴆ�����߂ł��B

���O�������͓��e�ɂ͖�肠��܂���B

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

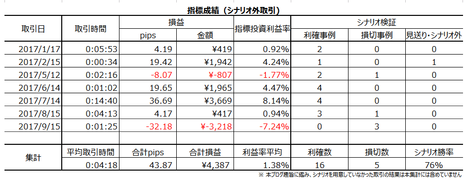

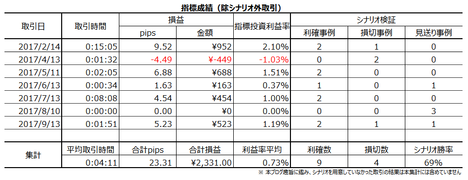

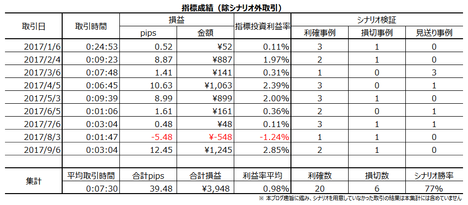

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N9��28��21:30�ɕč��o�ώw�W�u�l����GDP�m��l�v�����\����܂��B���\��2017�N4-6�����̊m��W�v���ʂł��B

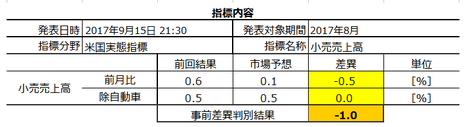

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��9��26���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �{�w�W�́A�O��i����l�j���ʁE�s��\�z�E���\���ʂ̃Y�������܂�N���Ȃ����߁A�t�ɂ���炪�Y�����Ƃ��͂��Ȃ�f���ɔ�������A�Ƃ�������������܂��B���10���O�ɂ͂�����Ǝs��\�z���m�F���Ă������Ƃ��厖�ł��B

�������̂��Ƃ����Ȃ����C�ɗ��߂��Ɏ������ɂ���A�ȉ��̒ʂ�A���̎Q���҂͋C�ɗ��߂Ď�����Ă��܂��B - ���O���فi�s��\�z�[�O�����l���ʁj�́A�f�t���[�^�̗\�z���O��ƃY�����Ƃ��ɁA���O10-1�����Ƃ̕�����v����100���ƂȂ��Ă��܂��B

���㍷�فi���\���ʁ[�s��\�z�j�́A2✕GDP���㍷�ف|1✕GDP�f�t���[�^���㍷�ف[1✕PCE�f�t���[�^���㍷�ف{1✕PCE���㍷�فA�ʎ��ɗp����Ɨǂ��ł��傤�B���̎��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ���1�����̕�����v����94���ɒB���Ă��܂��B

���ԍ��فi���\���ʁ[�O�����l���ʁj�́A1✕GDP���ԍ��ف|1✕GDP�f�t���[�^���ԍ��ف[1✕PCE�f�t���[�^���ԍ��ف{2✕PCE���ԍ��فA�ʎ��ɗp����Ɨǂ��ł��傤�B���̎��̉��̕����ƒ���11�����̕�����v����81���ɒB���Ă��܂��B - ��L���ʎ��́A�t�ǂ݂��Ă��L�p�ł��B

���㍷�قƎ��ԍ��ق́A���O10-1�����Ƃ̕�����v����79���ɒB���Ă��܂��B���̌��ʁA���O10-1�����ƒ���1�����E����11�����Ƃ̕�����v�����Ƃ���71���ɒB���Ă��܂��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͗z���ƌ����݂܂��B

�ߋ��̗z������71���ƁA�ُ�ȕ肪�����܂��B�A���A����͒P�Ȃ�p�x�ŁA�w�W�Ƃ͖��W�ȌX���Ȃ��߁A����19��������̃g�����h�ɔ�����Ȃ�A����͎~�߂Ă��\���܂���B - ���O1�����͒��O10-1�����Ƌt�����Ɍ����݂܂��B

�ߋ��̉A������79���ƁA�ُ�ȕ肪�����܂��B�܂��A���O10-1�����Ƃ̕�����v����21���i�s��v��79���j�ƂȂ��Ă��܂��B�����A���O10-1�������A���������ꍇ�A�D�悷��͈̂��ʊW���Ă��钼�O10-1�����Ƌt�����̕��ł��B - ����1�����͒��O10-1�����Ɠ��������Ɍ����݂܂��B

�w�W���\���O�Ƀ|�W�V���������A���\����̒��˂ŗ��m�^���ł��B

����1�����́A�ߋ��̗z������71���ŁA�ُ�ȕ肪�����܂��B�A���A����͒P�Ȃ�p�x�ŁA�w�W�Ƃ͖��W�ȌX���ł��B����܂ł̓����ƈ��ʊW������̂́A���O10-1�����Ƃ̕�����v����71���A���O1�����Ƃ̕�����v����29���i�s��v��71���j�A�Ƃ����X���ł��B���O10-1�����ƒ��O1�������Ƃ��ɓ��������ƂȂ����ꍇ�́A�������Ԃł̓����i���O10-1�����j�̕���D�悵�܂��B - �����̒nj��́A�����������m�F�����瑁���J�n���܂��B�����āA���\����1���O��ŗ��m�^�����܂��B

����1�����ƒ���11������������v�������Ƃ�69���ł��B���̕�����v�����Ƃ��ɒ���11��������������1�����������Ĕ�����L�������Ƃ�82������܂��B����āA�nj��͑����J�n�ł��B

����A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�44����������܂���B���\����1�����߂�����A�ǂ̎��_���Ŕ��]�������͒���1�����̒l������邱�Ƃ̕��������̂ł��B�Ƃ͌����A�t���������悤�Ȑ����ł͂���܂���B - ����1�������I�l��t���鍠�ɂ́A���ԍ��ق̕������v�Z�ł��Ă���ł��傤�B���̌�̒nj��́A���ԍ��قƓ��������ɍs���܂��B���ɁAPCE��������PCE�f�t���[�^�̎��ԍ��ق��������ꍇ�A�nj��͓O�ꂵ�܂��B

���ԍ��ٔ��ʎ��̉��̕����ƒ���11�����̕�����v����81���ł��BPCE��������PCE�f�t���[�^�̎��ԍ��قɉ����Ēnj��O�ꂩ�ۂ������߂�̂́A�����ɂ����̖������\���\�肳��Ă��邽�߁A�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�l����GDP�́A���̎l�����̌o�ώ��Ԃ��ł���\���ĕ\���w�W���Ƃ����_�ɈӋ`������܂��B

�����āAPCE�i�l����x�o�j�͂��̕č�GDP�̖�70�����߂Ă��܂��B�����ԁE�Ɠd���̑ϋv���ƁA�H�i�E�ߗ����̔�ϋv���ƁA�O�H�E��ʔ�̃T�[�r�X�x�o�ƁA����Ȃ�܂��B

����A�f�t���[�^�i���i�w���j�ɂ́AGDP�f�t���[�^��PCE�f�t���[�^������A���ꂼ�꒲���Ώۂ̕����ϓ��������Ă��܂��B���ɁA�R�APCE�f�t���[�^��FRB�̋��Z����ɉe����^����_�ňӋ`������܂��B

�[�[�[��€���[�[�[

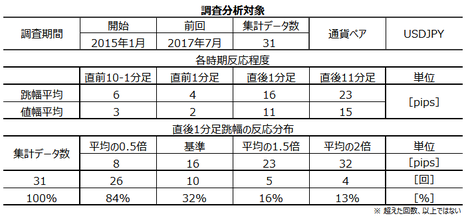

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�12pips�ł��B���z������ƁA�ߋ�31����8pips�ȉ������������Ă��܂���B

�����������������̂ЂƂɂ́A�{�w�W������l�Ƃقړ����l�ɂȂ肪���Ȃ��Ƃ��s�ꂪ�m���Ă��邱�Ƃ��������܂��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

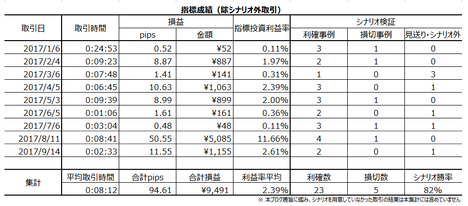

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�܂��A���Ԏw�W�����Ă݂܂��傤�B

�l����GDP�m��l�͉���l�Ƃقړ����ł��B�A���A�s�[�N��{�g���t�߂ł́A����l�ƈقȂ�l�ɂȂ肪���ł��B�܂��A�l����PCE�́A���ڂ��Ă���4���ڂ̒��ōł�����l�Ƃ̃Y���������₷�����Ƃ��O���t���猩�Ď��܂��B

���ɕ����w�W�����Ă݂܂��傤�B

�f�t���[�^�͗\�z�Ƃ̃Y�����N���ɂ������Ƃ��킩���Ă��܂��B������A�{�w�W�ւ̔����́A���Ԏw�W�iGDP��PCE�j�̃Y���ɂ���ċN���邱�Ƃ̕��������Ȃ�܂��B

���ɁA����ׂ��|�C���g���i�荞�ނ��߁A��v���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�4�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��5�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��6�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i7�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���O���ق́A���܂蒼�O10-1�����ƈ�v���������W�������o�����Ƃ��o���܂���ł����B����Ȃ�A���O10-1�����́A�f�t���[�^�Ɏs��\�z�Ƃ̍����o�Ă���Ƃ��������A�e�ɂ��������ǂ������ł��B

���㍷�ق́A����1�����Ƃ̕�����v����94���ƂȂ邱�Ƃ��킩��܂����B���ԍ��ق́A����11�����Ƃ̕�����v����81���ƂȂ邱�Ƃ��킩��܂����B�����́A���ʎ��ƃ��[�\�N�������Ƃ̈�v�������Ȃ荂���Ȃ��Ă���A�A�e�ɂł������ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���3pips�i1�[�l���^�������߂�䗦25���j�ł��B����11�����̂����6pips�i�߂�䗦38���j�ł��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

�O��i����l�j���ʁE�s��\�z�E���\���ʂ̊Ԃɂ́A���̂悤�ȊW������܂��B

�s��\�z�͑O�ʂ�荂�߂ɗ\�z���ꂪ���ł��i���O���ق̃v���X����79���j�B���\���ʂ͎s��\�z�����肪���ł��i���㍷�ق̃v���X����76���j�B���̔��\���ʂ͑O�ʂ����肪���ł��i���ԍ��ق̃v���X����76���j�B

�܂�A���߂̎s��\�z���X�ɏ��錋�ʂƂȂ肪���ł��B�����āA���O���فE���㍷�فE���ԍ��ق́A�e���[�\�N���Ƃ̕�����v���������Ȃ��Ă��܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O10-1�����E���O1�����E����1�����̗z�����E�A�����ɂ��Ȃ�肪�ڗ����܂��B

�܂��A���O10-1�����͂��̌�̃��[�\�N���������������Ă���\��������܂��B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����69���ł��B�����āA����69���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�82���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�44���ł��B�nj��|�W�V�����͔��\����1�����߂����痘�m�̋@���T���������ǂ��ł��傤�B

�[�[�[��€���[�[�[

�ȉ��́A���^�̕��͂Œ���11�����̕������l�@���܂��B

���O���ق��������Ƃ��ɂ́A���O10-1�����̕����ɂ��čl���鎞�Ԃ�����܂��B�t�ɁA���㍷�ق������Ă��A��q�̔��ʎ��̂�₱��������A����1�����̕������l���鎞�Ԃ͂���܂���B�g�������ŗ\�K���Ă����Ȃ���Ύg���Ȃ����ԍ��قɂ��āA�ȉ��A�l����Z�߂Ă����܂��B

���O10-1�����͎��ԍ��قƂ̕�����v����79���ł��B�����āA���ԍ��قƒ���11�����Ƃ̕�����v����81���ł��B����āA�����ߋ��̌X���ʂ�ɂȂ����Ƃ��ɁA���O10-1�����Ɠ��������ɒ���11��������������m���́A0.79✕0.81��64���ł��B

����A���O10-1���������ԍ��قƕ����s��v�������Ƃ��ɂ́A���ԍ��قƒ���11�����Ƃ̕������s��v�łȂ���A���O10-1�����ƒ���11�����̕����͈�v���܂���B���̊m���́i1�|0.71�j✕�i1�[0.81�j��15���ł��B

����āA���̎��ԍ��ق𗍂߂����̕��͂�������ɂ��擖����ʂɂ���A���O10-1�����ƒ���11�����Ƃ����������ɂȂ邱�Ƃ́A64���{15����79���ł��B

�قȂ郍�W�b�N�ɂ���āA������v�����͂ł́A���ꂪ71���ƂȂ��Ă��܂��B���̐H���Ⴂ�́A�{�u���O�ł̊m���v�Z�̃��[�������l���܂܂Ȃ����Ƃɂ���Đ����Ă��܂��B���O10-1����������11�����]���n�l���l�ƂȂ�Ƃ��ɂ́A������v�����͂ł̓J�E���g����܂���B����A����ɉ����Ď��ԍ��ق�0�ƂȂ�Ƃ��́A�w�W��v�����͂ł̓J�E���g����Ă��܂���B�w�W��v�����͂̃��W�b�N�̕����A�J�E���g���Ȃ��������Ă��܂��ĕ��ꂪ�������Ȃ邽�߁A���̃��W�b�N�ɏ]���������ғI�����������Ȃ�Ƃ����N�Z������܂���B

�Ƃ�����A�ǂ̐������A�e�ɂ���ɂ���A���O10-1�����ƒ���11�����̕�����v����70�����Ă��邱�Ƃ͂킩��܂����B

�y4. �V�i���I�쐬�z

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͗z���ƌ����݂܂��B

�ߋ��̗z������71���ƁA�ُ�ȕ肪�����܂��B�A���A����͒P�Ȃ�p�x�ŁA�w�W�Ƃ͖��W�ȌX���Ȃ��߁A����19��������̃g�����h�ɔ�����Ȃ�A����͎~�߂Ă��\���܂���B - ���O1�����͒��O10-1�����Ƌt�����Ɍ����݂܂��B

�ߋ��̉A������79���ƁA�ُ�ȕ肪�����܂��B�܂��A���O10-1�����Ƃ̕�����v����21���i�s��v��79���j�ƂȂ��Ă��܂��B�����A���O10-1�������A���������ꍇ�A�D�悷��͈̂��ʊW���Ă��钼�O10-1�����Ƌt�����̕��ł��B - ����1�����͒��O10-1�����Ɠ��������Ɍ����݂܂��B

�w�W���\���O�Ƀ|�W�V���������A���\����̒��˂ŗ��m�^���ł��B

����1�����́A�ߋ��̗z������71���ŁA�ُ�ȕ肪�����܂��B�A���A����͒P�Ȃ�p�x�ŁA�w�W�Ƃ͖��W�ȌX���ł��B����܂ł̓����ƈ��ʊW������̂́A���O10-1�����Ƃ̕�����v����71���A���O1�����Ƃ̕�����v����29���i�s��v��71���j�A�Ƃ����X���ł��B���O10-1�����ƒ��O1�������Ƃ��ɓ��������ƂȂ����ꍇ�́A�������Ԃł̓����i���O10-1�����j�̕���D�悵�܂��B - �����̒nj��́A�����������m�F�����瑁���J�n���܂��B�����āA���\����1���O��ŗ��m�^�����܂��B

����1�����ƒ���11������������v�������Ƃ�69���ł��B���̕�����v�����Ƃ��ɒ���11��������������1�����������Ĕ�����L�������Ƃ�82������܂��B����āA�nj��͑����J�n�ł��B

����A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�44����������܂���B���\����1�����߂�����A�ǂ̎��_���Ŕ��]�������͒���1�����̒l������邱�Ƃ̕��������̂ł��B�Ƃ͌����A�t���������悤�Ȑ����ł͂���܂���B - ����1�������I�l��t���鍠�ɂ́A���ԍ��ق̕������v�Z�ł��Ă���ł��傤�B���̌�̒nj��́A���ԍ��قƓ��������ɍs���܂��B���ɁAPCE��������PCE�f�t���[�^�̎��ԍ��ق��������ꍇ�A�nj��͓O�ꂵ�܂��B

���ԍ��ٔ��ʎ��̉��̕����ƒ���11�����̕�����v����81���ł��BPCE��������PCE�f�t���[�^�̎��ԍ��قɉ����Ēnj��O�ꂩ�ۂ������߂�̂́A�����ɂ����̖������\���\�肳��Ă��邽�߁A�ł��B

�ȏ�

2017�N9��28��21:30���\

�ȉ���2017�N10��5���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ�GDP���͂��ɉ���l�E�\�z�����������̂́A�����͏㉺�ɖ����������A����1�����͉A���A����11�����͗z���A�ƂȂ�܂����B

GDP�N�����Z�{3.1���͕č����͂ɉ��������̂ł��B

4-6�����̑��̎�v��GDP�́A���{�{2.5���A���B�{2.2���A�ƍ��{2.1���A�p���{1.5���A���B�{1.8���ł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

������Ԃ������Ȃ������Ƃ����ł��B������Ԃ������Ȃ��������́A���̂����u�ǂ�v�Ƃǂ��炩�ɓ������낤�Ɠǂ݈Ⴆ�����߂ł��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e�ɂ͖�肠��܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N09��25��

�č����Ԏw�W�u�ϋv���v���\�O���USDJPY�������́i2017�N9��27��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

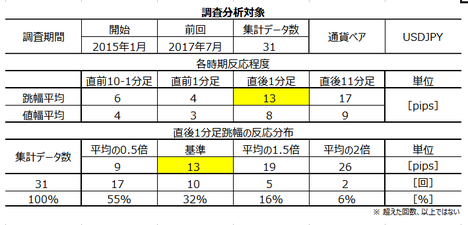

2017�N9��27��21:30�ɕč����Ԏw�W�u�ϋv���v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�L����9��24��13�����ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�{�w�W�́A�����Ƃ̑ϋv����\���Ă��܂��B�w�W���́u�v�ƂȂ��Ă�����̂́A���\���e�́u�o�ׁv�u�Ɂv�u�V�K�v�u�c���v�ł��B

���Ȃ݂ɁA�ϋv���Ƃ�3�N�ȏ�̎g�p�ɑς����������w���A��\��Ƃ��Ď����ԁE�q��@�E�Ɠd�E�Ƌ������܂��B���̂����A�����Ԃ�q��@��D�����������R�A�w�������\����܂��B�܂��A���\�͌i�C�Ɩ��W�ȌR�����܂ނ��߁A�R�����������u��R���v�Ƃ������\���ڂ�����܂��B�܂��A�A���@������������\�l�́A�R�A�w���ƌĂ�܂��B

���̎w�W�Ƃ͕ʂɁu�����ƐV�K�v�����\����Ă���A���ꂪ���X���������\�ɑ��u�ϋv���v�͖������{�ɑO��������l�����\����܂��B���̂��߁A�{�w�W�͐ݔ���������ɂ������s�w�W�Ɉʒu�Â����Ă��܂��i���݁A�����ƐV�K�͉ߋ��f�[�^�����̂��߁A���̘b�͊m�F�ł��Ă��܂���j�B

����A��L�ڏq����ʂ�A�{�w�W�͍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̔��\���ʂƈ��̑��ւ�����܂��B

�w�W�Ԃ̑��ւׂ�ꍇ�A�O���t�̑S�̌X�����r������@�ƁA�P�����̌��ʂ��r������@������܂��B���w�W�́A�P�����̌��ʂ��r���A�w�W�Ԃ̑��ւ�����������������L���Ă��܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�13pips�ł��B

13pips�Ƃ����ƁA���ϓI�Ȕ������x�̎w�W�ł����A���z�������13pips�ȉ��������˂Ȃ��������Ƃ�68���i3���2��j�ƂȂ��Ă��܂��B���܂ɑ傫������������̂́A�ʏ�̔����͏������ƌ��Ȃ��������ǂ��ł��傤�B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���O���t�Ƃ��O����̂��ߓʉ����ڗ����܂��B���������w�W�ł́A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������Ȃ�܂��B

�����������Ƃ͊m�F���Ă����܂��傤�B

�m�F�́A�f�[�^���m�F�ł���2015�N2���ȍ~�O��܂ł�30��ōs���܂����B

�ϋv���i�����j�́A���̊��ԂɑO���Ɨ����Ɨ\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�16��i52���j����܂����B�R�A�ϋv���͂��ꂪ11��i35���j�ł����B

���̌��ʂ���A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�Ƃ����W���N�X�̓A�e�ɂł��܂���B

���ɁA����ׂ��|�C���g���i�荞�ނ��߁A��v���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���O���قƎ��ԍ��ق́A���܂蒼�O10-1�����ƈ�v���������W�������o�����Ƃ��o���܂���ł����B

���㍷�ق́A2✕�������㍷�ف{1✕�R�A���㍷�فA�Ƃ������ʎ������i�v���X���z���A�}�C�i�X���A���j�Ƃ���ƁA����1�����Ƃ̕�����v����81���ƂȂ邱�Ƃ��킩��܂����B

�R�A���������̕��������Ɋ�^���邱�ƂƁA�ǂ��炩����łȂ������ڂ̎��㍷�ق𑍍��I�ɑ�����������v���������Ȃ邱�ƁA���킩��܂����B

�{�w�W�͐ݔ���������̐�s�w�W�ƌ����Ă��܂��B���̐ݔ������́A�������Ԏw�W�̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����ƊW������͂��ł��B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

��r�ɗp�������ԍ��ق́A���ꂼ��̎w�W�̔��ʎ��Ɏ��ԍ��ق����������ʂł��B

�܂��A��q�̒ʂ�A���w�W�̎��ԍ��ق̕�����v����77���ɂ��B���Ă��܂��B�P�����̎w�W�Ԃ̎��ԍ��ق̕�����v��������قǍ������Ƃ͒������̂ł��B

���w�W�̔��\�����́A�O���W�v���������ɔ��\����Ă��܂��B���\�����͖{�w�W�̕����x��Ĕ��\����܂��B�{�w�W�����7���W�v���̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̎��ԍ��ق̓}�C�i�X�ł����B

����āA�{�w�W����̎��ԍ��ق̓}�C�i�X�ƂȂ���ғI������77���Ƃ������ƂɂȂ�܂��B

���������A��}�Ŏ��㍷�ق̍����������������B���w�W�̎��㍷�ٕ�����v����61���ƒቺ���Ă��܂��B

����͓��R�̂��Ƃł��B��s�w�W���\���ʂ��ቺ����A��Ŕ��\�������̎w�W�̎s��\�z�͒�߂ɗ\�z����邩��A�ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�4��i�p�x13���j����܂��B

����4��̒���1����������15pips�ŁA����͒���1���������̉ߋ��S����13pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B

���ɁA����4��̒��O10-1�����ƒ���1�����̕�����1��i25���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ƌt�����ɔ�������m���̕����������̂́A����4��ł�1��ł��������I��Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

���O1�����͖��炩�ɉA�������ɒ[�ɍ����Ȃ��Ă��܂��B���̕��ϒ�����4pips�����Ȃ��̂ɁA�z�����Ƀq�Q���ڗ����Ă��܂��B������A�������O1�����Ŏ������Ȃ�A�z�����ɒ��˂��̂��m�F���Ă���|�W�V����������āA�A�����ɓ]�����炷�����m�A�Ƃ����������ǂ��ł��傤�B����Ȃ�A�����A�����ɓ]���Ȃ��Ă��A�����������čς݂܂��B�z�����ɒ��˂Ȃ���Ύ�����Ȃ���Ηǂ������ł��B�ǂ����債��pips���Ⴀ��܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���5pips�i1�[�l���^�������߂�䗦38���j�ł��B����11�����̂����8pips�i�߂�䗦47���j�ł��B����11�����̖߂�䗦��40�����Ă���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��ł��傤�B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����̕�����v�������ꂼ��81���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����̉A������96���ƁA�ɒ[�ȕ肪�����܂��B�A���A���O1�����͉ߋ����ϒ����E�l�������ꂨ����4pips�E3pips��������܂���B������A�����ɔ��������̂����Ă���nj����Ă���x��ł��B��q�̂悤�ɁA�悭�z�����Ƀq�Q���c���̂ŁA���̃q�Q�Ȃ�A���̃q�Q���`�������邱�Ƃ��m�F���Ă���ǂ������ĒZ�����m��_�������ǂ��ł��傤�B

�����āA����1�����ƒ���11�����̕�����v����76���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����76���ł��B�����āA����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�64���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�52���ł��B52���Ƃ��������́A�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����瑁�߂ɗ��m���������ǂ��Ƃ������Ƃł��B�L�т邩�L�тȂ��������X�ł�����A��������K�v�Ȃ�Ă���܂���B

����11�����́A�ߋ����ϒ����E�l�������ꂼ��17pips�E9pips�ŁA�߂�䗦��47���ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N10��5���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�ϋv�����O��E�\�z������A�R�A���O��E�\�z�������܂����B�����͗z���ŁA�ϋv�����R�A�A�̊W�����藧���Ă��܂��B

�O���t���ڂ����Ă����܂��B

�ϋv���́A�O����蓖�����ǂ��Ȃ邩�����Ȃ邩�̕������ǂ��������Ă��܂��B�R�A�́A���������x���������Ă��܂���B�R�A��4�����A���v���X�������Ă��܂��B

������ʂ͎��̒ʂ�ł����B

���O1�����́A���O�ɉ����Ă���A�^�C�~���O�����������̂ŁA��������~�߂܂����B

���O�������͓��e�ɂ͖�肠��܂���B

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N9��27��21:30�ɕč����Ԏw�W�u�ϋv���v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�L����9��24��13�����ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �{�w�W�ł͑O������������߁A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������悤�ł��B

���ꂪ�����ł��ꊨ�Ⴂ�ł���A�S������̂́A�����Ɩ��ڂɊW����O���Ɨ����̗\�z�ƌ��ʂ̑召�W������ւ�����䗦�ł��B�m�F�������ʁA�����������Ƃ́A������52���ŁA�R�A�i���A���@��̂��Ɓj��35����������܂���B

����āA�O�����ǂ���Γ����������Ȃ�A�O����������Γ������ǂ��Ȃ�Ƃ�������́A�A�e�ɂ��ׂ��ł͂���܂���B - �{�w�W�ɐ旧�����\�����z�H�Ɛ��Y�́A�{�w�W���ʂ��������Ă��܂��B�����̎w�W�Ԃ̓������\���m�̎��ԍ��فi���\���ʁ[�O�ʁj�́A������v����77���ɂ��B���Ă��܂��B8�����̍z�H�Ɛ��Y�i9��15�����\�j�̎��ԍ��ق̓}�C�i�X�������̂ŁA����̖{�w�W���ԍ��ق��}�C�i�X�ƂȂ���ғI������77���ł��B

���ɁA�{�w�W���ԍ��قƒ���1�����̕�����v����48����������܂���B����āA�z�H�Ɛ��Y���ԍ��ق��}�C�i�X�ŁA�{�w�W���ʎ��ԍ��ق��}�C�i�X�������Ƃ��ɁA����1�������A���ƂȂ�m����0.77✕0.48��37���ł��B

����A����1�������A���ƂȂ蓾��ꍇ�́A���ɂ��A�z�H�Ɛ��Y���ԍ��ق��}�C�i�X�ŁA�{�w�W���ʎ��ԍ��ق��v���X�������ꍇ�����蓾�܂��B���̊m���́A�i1�|0.77�j✕�i1�[0.48�j��12���ł��B

���͂ĂĂ��O���Ă�����1�������A���ƂȂ�m���́A37���{12����49��

�Ȃ��Ȃ��Ɛ����������̂́A�{�w�W�ƍz�H�Ɛ��Y�̎��ԍ��ٕ�����v���̍����́A����ɖ𗧂��Ȃ��Ƃ������_�ƂȂ�܂����B - ���㍷�ٔ��ʎ��́A2✕�ϋv���O����̎��㍷�ف{1✕�R�A�ϋv���O����̎��㍷�فA�ł��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƁA����1�����Ƃ̕�����v����81���ł��B

�R�A�̕��������Ɋ�^���Ȃ����ƂƁA�ǂ��炩����̔��\���ʂ�����̂łȂ��A�����ڂ̎��㍷�ق𑍍��I�ɑ�����������v���������Ȃ�܂��B���������Ӗ��ŁA�{�w�W�͎w�W���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ������Ă��܂��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

���O1�����̉ߋ��A������96���ƁA�ɒ[�ȕ肪����܂��B�ɂ��ւ�炸�A�z�����ւ̃q�Q���ڗ����Ă��܂��B������A�������O1�����Ŏ������Ȃ�A�z������1�E2pips���˂��̂��m�F���Ă���|�W�V����������āA�A�����ɓ]�����炷�����m�A�Ƃ����@���_���������ǂ��ł��傤�B

���������@���_��Ȃ��ƁA�ߋ����ϒ����E�l�������ꂼ��4pips�E3pips�����Ȃ��̂ŁA�A�����ɐU��Ă���nj����Ă��������҂��܂���B - �nj����s���Ȃ�A�����������m�F�����瑁���J�n�ŁA�w�W���\����1�����߂�����A���߂ɗ��m���������ǂ��ł��傤�B

�w�W���\����1���o�ߎ��_�ŁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�52���ł��B�������甽����L�������]���邩�����X�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�{�w�W�́A�����Ƃ̑ϋv����\���Ă��܂��B�w�W���́u�v�ƂȂ��Ă�����̂́A���\���e�́u�o�ׁv�u�Ɂv�u�V�K�v�u�c���v�ł��B

���Ȃ݂ɁA�ϋv���Ƃ�3�N�ȏ�̎g�p�ɑς����������w���A��\��Ƃ��Ď����ԁE�q��@�E�Ɠd�E�Ƌ������܂��B���̂����A�����Ԃ�q��@��D�����������R�A�w�������\����܂��B�܂��A���\�͌i�C�Ɩ��W�ȌR�����܂ނ��߁A�R�����������u��R���v�Ƃ������\���ڂ�����܂��B�܂��A�A���@������������\�l�́A�R�A�w���ƌĂ�܂��B

���̎w�W�Ƃ͕ʂɁu�����ƐV�K�v�����\����Ă���A���ꂪ���X���������\�ɑ��u�ϋv���v�͖������{�ɑO��������l�����\����܂��B���̂��߁A�{�w�W�͐ݔ���������ɂ������s�w�W�Ɉʒu�Â����Ă��܂��i���݁A�����ƐV�K�͉ߋ��f�[�^�����̂��߁A���̘b�͊m�F�ł��Ă��܂���j�B

����A��L�ڏq����ʂ�A�{�w�W�͍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̔��\���ʂƈ��̑��ւ�����܂��B

�w�W�Ԃ̑��ւׂ�ꍇ�A�O���t�̑S�̌X�����r������@�ƁA�P�����̌��ʂ��r������@������܂��B���w�W�́A�P�����̌��ʂ��r���A�w�W�Ԃ̑��ւ�����������������L���Ă��܂��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�13pips�ł��B

13pips�Ƃ����ƁA���ϓI�Ȕ������x�̎w�W�ł����A���z�������13pips�ȉ��������˂Ȃ��������Ƃ�68���i3���2��j�ƂȂ��Ă��܂��B���܂ɑ傫������������̂́A�ʏ�̔����͏������ƌ��Ȃ��������ǂ��ł��傤�B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���O���t�Ƃ��O����̂��ߓʉ����ڗ����܂��B���������w�W�ł́A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������Ȃ�܂��B

�����������Ƃ͊m�F���Ă����܂��傤�B

�m�F�́A�f�[�^���m�F�ł���2015�N2���ȍ~�O��܂ł�30��ōs���܂����B

�ϋv���i�����j�́A���̊��ԂɑO���Ɨ����Ɨ\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�16��i52���j����܂����B�R�A�ϋv���͂��ꂪ11��i35���j�ł����B

���̌��ʂ���A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�Ƃ����W���N�X�̓A�e�ɂł��܂���B

�[�[�[��€���[�[�[

���ɁA����ׂ��|�C���g���i�荞�ނ��߁A��v���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���O���قƎ��ԍ��ق́A���܂蒼�O10-1�����ƈ�v���������W�������o�����Ƃ��o���܂���ł����B

���㍷�ق́A2✕�������㍷�ف{1✕�R�A���㍷�فA�Ƃ������ʎ������i�v���X���z���A�}�C�i�X���A���j�Ƃ���ƁA����1�����Ƃ̕�����v����81���ƂȂ邱�Ƃ��킩��܂����B

�R�A���������̕��������Ɋ�^���邱�ƂƁA�ǂ��炩����łȂ������ڂ̎��㍷�ق𑍍��I�ɑ�����������v���������Ȃ邱�ƁA���킩��܂����B

�[�[�[��€���[�[�[

�{�w�W�͐ݔ���������̐�s�w�W�ƌ����Ă��܂��B���̐ݔ������́A�������Ԏw�W�̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����ƊW������͂��ł��B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

��r�ɗp�������ԍ��ق́A���ꂼ��̎w�W�̔��ʎ��Ɏ��ԍ��ق����������ʂł��B

�܂��A��q�̒ʂ�A���w�W�̎��ԍ��ق̕�����v����77���ɂ��B���Ă��܂��B�P�����̎w�W�Ԃ̎��ԍ��ق̕�����v��������قǍ������Ƃ͒������̂ł��B

���w�W�̔��\�����́A�O���W�v���������ɔ��\����Ă��܂��B���\�����͖{�w�W�̕����x��Ĕ��\����܂��B�{�w�W�����7���W�v���̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̎��ԍ��ق̓}�C�i�X�ł����B

����āA�{�w�W����̎��ԍ��ق̓}�C�i�X�ƂȂ���ғI������77���Ƃ������ƂɂȂ�܂��B

���������A��}�Ŏ��㍷�ق̍����������������B���w�W�̎��㍷�ٕ�����v����61���ƒቺ���Ă��܂��B

����͓��R�̂��Ƃł��B��s�w�W���\���ʂ��ቺ����A��Ŕ��\�������̎w�W�̎s��\�z�͒�߂ɗ\�z����邩��A�ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�4��i�p�x13���j����܂��B

����4��̒���1����������15pips�ŁA����͒���1���������̉ߋ��S����13pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B

���ɁA����4��̒��O10-1�����ƒ���1�����̕�����1��i25���j��v���Ă��܂��B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ƌt�����ɔ�������m���̕����������̂́A����4��ł�1��ł��������I��Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

���O1�����͖��炩�ɉA�������ɒ[�ɍ����Ȃ��Ă��܂��B���̕��ϒ�����4pips�����Ȃ��̂ɁA�z�����Ƀq�Q���ڗ����Ă��܂��B������A�������O1�����Ŏ������Ȃ�A�z�����ɒ��˂��̂��m�F���Ă���|�W�V����������āA�A�����ɓ]�����炷�����m�A�Ƃ����������ǂ��ł��傤�B����Ȃ�A�����A�����ɓ]���Ȃ��Ă��A�����������čς݂܂��B�z�����ɒ��˂Ȃ���Ύ�����Ȃ���Ηǂ������ł��B�ǂ����債��pips���Ⴀ��܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���5pips�i1�[�l���^�������߂�䗦38���j�ł��B����11�����̂����8pips�i�߂�䗦47���j�ł��B����11�����̖߂�䗦��40�����Ă���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��ł��傤�B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����̕�����v�������ꂼ��81���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����̉A������96���ƁA�ɒ[�ȕ肪�����܂��B�A���A���O1�����͉ߋ����ϒ����E�l�������ꂨ����4pips�E3pips��������܂���B������A�����ɔ��������̂����Ă���nj����Ă���x��ł��B��q�̂悤�ɁA�悭�z�����Ƀq�Q���c���̂ŁA���̃q�Q�Ȃ�A���̃q�Q���`�������邱�Ƃ��m�F���Ă���ǂ������ĒZ�����m��_�������ǂ��ł��傤�B

�����āA����1�����ƒ���11�����̕�����v����76���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����76���ł��B�����āA����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�64���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�52���ł��B52���Ƃ��������́A�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����瑁�߂ɗ��m���������ǂ��Ƃ������Ƃł��B�L�т邩�L�тȂ��������X�ł�����A��������K�v�Ȃ�Ă���܂���B

����11�����́A�ߋ����ϒ����E�l�������ꂼ��17pips�E9pips�ŁA�߂�䗦��47���ł��B

�y4. �V�i���I�쐬�z

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

���O1�����̉ߋ��A������96���ƁA�ɒ[�ȕ肪����܂��B�ɂ��ւ�炸�A�z�����ւ̃q�Q���ڗ����Ă��܂��B������A�������O1�����Ŏ������Ȃ�A�z������1�E2pips���˂��̂��m�F���Ă���|�W�V����������āA�A�����ɓ]�����炷�����m�A�Ƃ����@���_���������ǂ��ł��傤�B

���������@���_��Ȃ��ƁA�ߋ����ϒ����E�l�������ꂼ��4pips�E3pips�����Ȃ��̂ŁA�A�����ɐU��Ă���nj����Ă��������҂��܂���B - �nj����s���Ȃ�A�����������m�F�����瑁���J�n�ŁA�w�W���\����1�����߂�����A���߂ɗ��m���������ǂ��ł��傤�B

�w�W���\����1���o�ߎ��_�ŁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�52���ł��B�������甽����L�������]���邩�����X�ł��B

�ȏ�

2017�N9��27��21:30���\

�ȉ���2017�N10��5���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�ϋv�����O��E�\�z������A�R�A���O��E�\�z�������܂����B�����͗z���ŁA�ϋv�����R�A�A�̊W�����藧���Ă��܂��B

�O���t���ڂ����Ă����܂��B

�ϋv���́A�O����蓖�����ǂ��Ȃ邩�����Ȃ邩�̕������ǂ��������Ă��܂��B�R�A�́A���������x���������Ă��܂���B�R�A��4�����A���v���X�������Ă��܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����́A���O�ɉ����Ă���A�^�C�~���O�����������̂ŁA��������~�߂܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e�ɂ͖�肠��܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

�č����Ԏw�W�u�V�z�Z��̔������v���\�O���USDJPY�������́i2017�N9��26��23:00���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

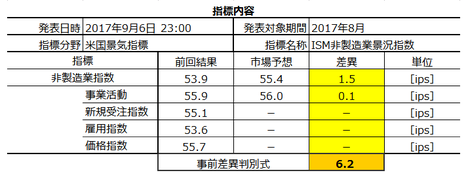

2017�N9��26��23:00�ɕč����Ԏw�W�u�V�z�Z��̔������v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

�����ɁA�č��i�C�w�W�uCB����ҐM�����w���v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

�X�Ɂu���b�`�����h�A����Ǝw���v���������\����܂����A����͉e�����������̂ōl���O�ŗǂ��ł��傤�B

�V�z�Z��̔�������CB����ҐM�����w�����������\���ꂽ���Ƃ́A2015�N�ȍ~��2015�N5��24���E2016�N7��26���E2017�N4��25����3�x��������܂���B����3��̗��w�W�̎��㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̔������������Ă����܂��B

�@�@�@�@�@�@�@�@�V�z�@�@ CB �@�@��������

2015�N5�����\�@�v���X�@�v���X�@�@�z��

2016�N7�����\�@�v���X�@�v���X�@�@�z��

2017�N4�����\�@�v���X�@�}�C�i�X�@�z��

�ߋ�3��̂����A���w�W�̎��㍷�قɐH���Ⴂ���������̂́A2017�N4�����\��1������܂���B����1����A�e�ɂ���Ȃ�A����1�����͐V�z�Z��̔������̌��ʂɏ]�������ƂɂȂ�܂��B

�ނ��A��������1��̎��т��A�e�ɂ��ĂȂ̂ŁA���㍷�ق̑傫������ŁA���������W�͓���ւ�邱�Ƃ��l�����܂��B���������A�ǂ������w�W�Ƃ��������������w�W�i����1�����������ς�10pips�����j�ł��B�Â������͂�����̂��ʓ|�Ȃ̂ŁA�ȉ��A�V�z�Z��̔����������ɍi���ĕ��͂��܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�L����9��24��11�����ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

������FX��Ђ̌o�ώw�W�J�����_�[�ł́A�{�w�W�̏d�v�x�E���ړx�������A�Ƃ���Ă��܂��B

�Z��w���́A������z���̂��傫�����Ƃ�A���t�H�[���⒲�x�i�w���Ȃǂ̊֘A���v�ɂ��q���邽�߁A�g�y���ʂ��傫������ł��B�����āA����Ҍl�̎�����������ʂ������f����邽�߁A�ł��B

����Ȃ�̔��������������ÏZ��̔������̕����d�v�x�E���ړx�������͂��ł����A����Ȃ��Ƃ͂���܂���B����ɁA�Z��֘A�w�W�͂������10pips�O�サ���������܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�̔������́A�N���Z�����ɑ��삳��Ĕ��\����܂��B���삪�����̔�����P����12�{�������̂��A���N�萔�����Ċ��蓖�Ă��G�ߒ����W�����悶�����̂��A�萔������Ă��Ȃ��W�����A�͊m�F�ł��Ă��܂���B

�܂��A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�����9pips�ł��B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B

����1���������̕��z�́A10pips�������������Ƃ�48�����߂Ă��܂��B5-13pips�͈̔͂ɂ�77�����܂܂�Ă��܂��B18pips�ȏ㒵�˂����Ƃ́A��������31���1��i3���j��������܂���B

����O�ɂ́A���O�̃��[�g����20pips�ȓ��̃`���[�g�|�C���g�ɖڐ������Ă����܂��傤�B

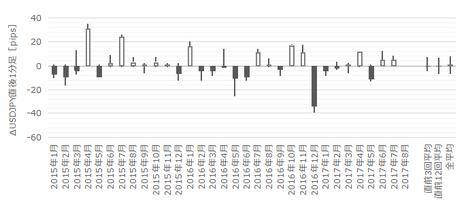

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�N���Z�̔������ƑO����Ƃ́A�O���t�̗l�q���܂�ňقȂ�܂��B����獀�ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�̔������ƑO����̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ��́A10✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����74���ƂȂ�܂����B

���㍷�ٔ��ʎ��Ǝ��ԍ��ٔ��ʎ��͂Ƃ��ɁA1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v�����A���㍷�قɂ���77���A���ԍ��قɂ���63���A�ƂȂ�܂����B

�{�w�W�̔��ʎ��ƃ��[�\�N���̕�����v�����������߁A���������Ă₷���w�W�����m��܂���B����͂��̌�̕��͂ʼn𖾂���ɂ���A���������Ȃ甽�����������Ă����͓I�Ȏw�W�Ƃ������ƂɂȂ�܂��B

�N���Z�̔������́A�O���Ɨ����ƂŔ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�17��i57���j����܂��B�O����́A���ꂪ13��i43���j����܂��B

��������A�����I��50������傫���O��Ă��炸�A�{�w�W�͎s��\�z��ǂ��^�ł͂���܂���B

�{�w�W�͌_�����x�[�X�ŏW�v����Ă��܂��B�����āA�֘A�w�W�ł��钆�ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s����A�Ƃ�������𑽂��������܂��B

����́A�����ɏƂ炵�Đ���������܂���B

�����葱����̏����Ə��p���Ԃɂ��ẮA���̒ʂ�Ȃ̂ł��傤�B����ǂ��A�V�z�Z����w������l�ƒ��ÏZ����w������l�́A���������ɍw������l�������Έ�v���܂���B������A���ۂɔ̔��������O����葝���������������ׂ�ƁA�����葱����̏��v����1�`2�����̐V�z�Z��̔������̐�s���͂���܂���B

�������u���肻���Șb�v�ƈقȂ錴���͂킩��܂���B�����A�V�z�Z��w���҂ƒ��ÏZ��w���҂́A�����悤�ɏZ��w��������ɂ���A�����K�w���N��w���قȂ�̂ł͂Ȃ��ł��傤���B�����K�w��N��w���قȂ�A�u�����v�ƏZ��w�������߂邱�ƂɎ��ԍ��������邱�Ƃ����āu���肻���Șb�v�ł��B

���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��O��2�������炵�Ē��ׂ�ƁA�ł���v���������Y���ł�60��������v���Ă��܂���B���w�W�ɊW���Ȃ��A�Ƃ܂ł͌����܂��A60�������������������v���Ȃ��Ȃ�A���̗\����T���������}�V�ł��B

�����w�W���m���A�O���t�̏㏸��≺�~��Ƃ������_���Q�l�ɂł��Ă��A�P�����̑����͂킩��Ȃ��̂ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x23���j����܂��B����7��̒���1����������7pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B�����āA����7��̒��O10-1�����ƒ���1�����̕�����3��i43���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ŁA���̂��Ƃ��]�v�Ɏ���������܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق́A���O10-1�����E����1�����Ƃ̕�����v�������ꂼ��74���E73���ƂȂ��Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����ƒ���1�����͗z���̉\���������A�Ƃ������ƂɂȂ�܂��B

���㍷�قƒ���1�����̕�����v����77���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ����������Ȏw�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������82���ƁA�肪�ڗ����܂��B�����āA��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����60���ƍ�������܂���B�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�30����������܂���B����1�����ƒ���11�����Ƃ����]������i40���j�A����11�����͒���1�����̒l�����������i30���j�������Ƃ̕��������Ȃ��Ă��܂��B

�nj��͔��\����1���o�ߎ��_�ŁA�t���肵�������ǂ��w�W�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���

�N����

�ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�N���Z�����E�O����Ƃ��ɑO��E�\�z�������A�����͉A���ł����B

�������\���ꂽCB����Ҍi�����w�����\�z�������A���b�`�����h�A��͗\�z������܂����B

�N���Z�̔�������2017�N1������55.5�����ɔ���傫�Ȓቺ�ƂȂ�܂����B8�����́A���ÏZ��̔���������������ł���A����̓n���P�[���ɂ����̂Ɖ��߂ł��܂��B����̐V�z�Z��̔������̓��v������́A�n���P�[���̉e�����������t�����_�B�E�e�L�T�X�B��65�������i��ł��炸�A�����͓������̏C���l���o��ł��傤�B

�N���Z�̔������̃O���t���ڂ́A2016�N12������53.6��������������A���~����͂����肵�܂��B���������A�������n���P�[���̉e���ʼn����ɂȂ����ƍl����ƁA�����_�ʼn��~��]���Ƃ͌����܂���B

������ʂ͎��̒ʂ�ł����B

�{�\�ɂ͌�L������܂����i���O10-1�����̓V�i���I�O����j�B�T���ɒ����Ă����܂��B

���O�����E���͂̌������Ă����܂��B

���O�������Ă����V�i���I�������Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N9��26��23:00�ɕč����Ԏw�W�u�V�z�Z��̔������v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

�����ɁA�č��i�C�w�W�uCB����ҐM�����w���v�����\����܂��B���\��2017�N9�����̏W�v���ʂł��B

�X�Ɂu���b�`�����h�A����Ǝw���v���������\����܂����A����͉e�����������̂ōl���O�ŗǂ��ł��傤�B

�V�z�Z��̔�������CB����ҐM�����w�����������\���ꂽ���Ƃ́A2015�N�ȍ~��2015�N5��24���E2016�N7��26���E2017�N4��25����3�x��������܂���B����3��̗��w�W�̎��㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̔������������Ă����܂��B

�@�@�@�@�@�@�@�@�V�z�@�@ CB �@�@��������

2015�N5�����\�@�v���X�@�v���X�@�@�z��

2016�N7�����\�@�v���X�@�v���X�@�@�z��

2017�N4�����\�@�v���X�@�}�C�i�X�@�z��

�ߋ�3��̂����A���w�W�̎��㍷�قɐH���Ⴂ���������̂́A2017�N4�����\��1������܂���B����1����A�e�ɂ���Ȃ�A����1�����͐V�z�Z��̔������̌��ʂɏ]�������ƂɂȂ�܂��B

�ނ��A��������1��̎��т��A�e�ɂ��ĂȂ̂ŁA���㍷�ق̑傫������ŁA���������W�͓���ւ�邱�Ƃ��l�����܂��B���������A�ǂ������w�W�Ƃ��������������w�W�i����1�����������ς�10pips�����j�ł��B�Â������͂�����̂��ʓ|�Ȃ̂ŁA�ȉ��A�V�z�Z��̔����������ɍi���ĕ��͂��܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�L����9��24��11�����ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �����̎w�W����Ŗ{�w�W�͏d�v�x�E���ړx�������A�ƈʒu�t�����Ă��܂��B���������A�{�w�W�ւ̔����͏������A�ߋ����\����1��������87����13pips�ȉ��ł��B��pips�ł̗��m�ɒu���Ă������Ƃł��B�~����Ə��Ă܂���B

- �{�w�W�͒��ÏZ��̔��������1�`2������s����Ƃ����b������܂��B���̗��R�̘_�����́A�قȂ�q�w�̍s���������قȂ邱�Ƃ�����������L�����z���ꂽ���߁A�ƍl�����܂��B���ۂɂ͗��w�W�̂ǂ��炪��s�w�W�ł���ɂ���A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj�͑������������v������������܂���B

- ����ɂ��ւ�炸�A�{�w�W�̓��j�[�N�ŁA�����̖��͂�����܂��B

�w�W���\�O�ɗ\���I�ȓ����������邱�ƂƁA���\����1���o�ߌ�̒nj��ɋt���肪�K���Ă���_�ŁA���̎w�W�Ō����Ȃ�������L���Ă��邩��ł��B�債��pips�͉҂��Ȃ����̂́A�����₷���w�W�����m��܂���B����͖��͂ł��B

���������Ӗ��ł͒��ڂɒl���܂��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����74���ł��B�A���A�ߋ����ϒ�����7pips��������܂���B3�E4pips��ꂽ�痘�m�i���j�������ł��܂��傤�B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������82���ƁA�ɒ[�ȕ�������Ă��܂��B�A���A�ߋ����ϒ�����4pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎~�߂������ǂ��ł��傤�B - ����1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����73���ł��B�w�W���\���O�Ƀ|�W�V�������擾���A���\��ɒ��˂��痘�m�i���j���܂��B���˂Ă���pips�̂��Ƃ������̂ŁA�v�����肪�厖�ł��B - �nj��́A�w�W���\��1���o�߂�������ڈ��ɋt����ōs���܂��B

���������͂̌��ʁA�t����̊��ғI������70���ł��B

�A���A����1�����̔���������15�����`���[�g��1���ԑ��`���[�g�ŃT�|�[�g�E���W�X�^���X������ꍇ�͕ʂł��B���\����1�����x�ł͂Ȃ��A�����`���[�g�|�C���g�ł̔��]���t����ő_���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

������FX��Ђ̌o�ώw�W�J�����_�[�ł́A�{�w�W�̏d�v�x�E���ړx�������A�Ƃ���Ă��܂��B

�Z��w���́A������z���̂��傫�����Ƃ�A���t�H�[���⒲�x�i�w���Ȃǂ̊֘A���v�ɂ��q���邽�߁A�g�y���ʂ��傫������ł��B�����āA����Ҍl�̎�����������ʂ������f����邽�߁A�ł��B

����Ȃ�̔��������������ÏZ��̔������̕����d�v�x�E���ړx�������͂��ł����A����Ȃ��Ƃ͂���܂���B����ɁA�Z��֘A�w�W�͂������10pips�O�サ���������܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�̔������́A�N���Z�����ɑ��삳��Ĕ��\����܂��B���삪�����̔�����P����12�{�������̂��A���N�萔�����Ċ��蓖�Ă��G�ߒ����W�����悶�����̂��A�萔������Ă��Ȃ��W�����A�͊m�F�ł��Ă��܂���B

�܂��A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�����9pips�ł��B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B

����1���������̕��z�́A10pips�������������Ƃ�48�����߂Ă��܂��B5-13pips�͈̔͂ɂ�77�����܂܂�Ă��܂��B18pips�ȏ㒵�˂����Ƃ́A��������31���1��i3���j��������܂���B

����O�ɂ́A���O�̃��[�g����20pips�ȓ��̃`���[�g�|�C���g�ɖڐ������Ă����܂��傤�B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�N���Z�̔������ƑO����Ƃ́A�O���t�̗l�q���܂�ňقȂ�܂��B����獀�ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�̔������ƑO����̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ��́A10✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����74���ƂȂ�܂����B

���㍷�ٔ��ʎ��Ǝ��ԍ��ٔ��ʎ��͂Ƃ��ɁA1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v�����A���㍷�قɂ���77���A���ԍ��قɂ���63���A�ƂȂ�܂����B

�{�w�W�̔��ʎ��ƃ��[�\�N���̕�����v�����������߁A���������Ă₷���w�W�����m��܂���B����͂��̌�̕��͂ʼn𖾂���ɂ���A���������Ȃ甽�����������Ă����͓I�Ȏw�W�Ƃ������ƂɂȂ�܂��B

�[�[�[��€���[�[�[

�N���Z�̔������́A�O���Ɨ����ƂŔ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�17��i57���j����܂��B�O����́A���ꂪ13��i43���j����܂��B

��������A�����I��50������傫���O��Ă��炸�A�{�w�W�͎s��\�z��ǂ��^�ł͂���܂���B

�[�[�[��€���[�[�[

�{�w�W�͌_�����x�[�X�ŏW�v����Ă��܂��B�����āA�֘A�w�W�ł��钆�ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s����A�Ƃ�������𑽂��������܂��B

����́A�����ɏƂ炵�Đ���������܂���B

�����葱����̏����Ə��p���Ԃɂ��ẮA���̒ʂ�Ȃ̂ł��傤�B����ǂ��A�V�z�Z����w������l�ƒ��ÏZ����w������l�́A���������ɍw������l�������Έ�v���܂���B������A���ۂɔ̔��������O����葝���������������ׂ�ƁA�����葱����̏��v����1�`2�����̐V�z�Z��̔������̐�s���͂���܂���B

�������u���肻���Șb�v�ƈقȂ錴���͂킩��܂���B�����A�V�z�Z��w���҂ƒ��ÏZ��w���҂́A�����悤�ɏZ��w��������ɂ���A�����K�w���N��w���قȂ�̂ł͂Ȃ��ł��傤���B�����K�w��N��w���قȂ�A�u�����v�ƏZ��w�������߂邱�ƂɎ��ԍ��������邱�Ƃ����āu���肻���Șb�v�ł��B

���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��O��2�������炵�Ē��ׂ�ƁA�ł���v���������Y���ł�60��������v���Ă��܂���B���w�W�ɊW���Ȃ��A�Ƃ܂ł͌����܂��A60�������������������v���Ȃ��Ȃ�A���̗\����T���������}�V�ł��B

�����w�W���m���A�O���t�̏㏸��≺�~��Ƃ������_���Q�l�ɂł��Ă��A�P�����̑����͂킩��Ȃ��̂ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x23���j����܂��B����7��̒���1����������7pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B�����āA����7��̒��O10-1�����ƒ���1�����̕�����3��i43���j��v���Ă��܂��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ŁA���̂��Ƃ��]�v�Ɏ���������܂��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق́A���O10-1�����E����1�����Ƃ̕�����v�������ꂼ��74���E73���ƂȂ��Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����ƒ���1�����͗z���̉\���������A�Ƃ������ƂɂȂ�܂��B

���㍷�قƒ���1�����̕�����v����77���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ����������Ȏw�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������82���ƁA�肪�ڗ����܂��B�����āA��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����60���ƍ�������܂���B�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�30����������܂���B����1�����ƒ���11�����Ƃ����]������i40���j�A����11�����͒���1�����̒l�����������i30���j�������Ƃ̕��������Ȃ��Ă��܂��B

�nj��͔��\����1���o�ߎ��_�ŁA�t���肵�������ǂ��w�W�ł��B

�y4. �V�i���I�쐬�z

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����74���ł��B�A���A�ߋ����ϒ�����7pips��������܂���B3�E4pips��ꂽ�痘�m�i���j�������ł��܂��傤�B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������82���ƁA�ɒ[�ȕ�������Ă��܂��B�A���A�ߋ����ϒ�����4pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎~�߂������ǂ��ł��傤�B - ����1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����73���ł��B�w�W���\���O�Ƀ|�W�V�������擾���A���\��ɒ��˂��痘�m�i���j���܂��B���˂Ă���pips�̂��Ƃ������̂ŁA�v�����肪�厖�ł��B - �nj��́A�w�W���\��1���o�߂�������ڈ��ɋt����ōs���܂��B

���������͂̌��ʁA�t����̊��ғI������70���ł��B

�A���A����1�����̔���������15�����`���[�g��1���ԑ��`���[�g�ŃT�|�[�g�E���W�X�^���X������ꍇ�͕ʂł��B���\����1�����x�ł͂Ȃ��A�����`���[�g�|�C���g�ł̔��]���t����ő_���܂��B

�ȏ�

2017.xx/xx.xx:xx���\

�ȉ���

�N����

�ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�N���Z�����E�O����Ƃ��ɑO��E�\�z�������A�����͉A���ł����B

�������\���ꂽCB����Ҍi�����w�����\�z�������A���b�`�����h�A��͗\�z������܂����B

�N���Z�̔�������2017�N1������55.5�����ɔ���傫�Ȓቺ�ƂȂ�܂����B8�����́A���ÏZ��̔���������������ł���A����̓n���P�[���ɂ����̂Ɖ��߂ł��܂��B����̐V�z�Z��̔������̓��v������́A�n���P�[���̉e�����������t�����_�B�E�e�L�T�X�B��65�������i��ł��炸�A�����͓������̏C���l���o��ł��傤�B

�N���Z�̔������̃O���t���ڂ́A2016�N12������53.6��������������A���~����͂����肵�܂��B���������A�������n���P�[���̉e���ʼn����ɂȂ����ƍl����ƁA�����_�ʼn��~��]���Ƃ͌����܂���B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�{�\�ɂ͌�L������܂����i���O10-1�����̓V�i���I�O����j�B�T���ɒ����Ă����܂��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�����E���͂̌������Ă����܂��B

- �����̎w�W����Ŗ{�w�W�͏d�v�x�E���ړx���������̂́A�����������4pips�Ɣ��ɏ����Ȃ��̂ł����B

- ���O10-1�����ƒ���1���������������ɔ����������ƁA����1�����I�l��������t����̕��������������Ȃ邱�ƁA�͕��͒ʂ�ł����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�������Ă����܂��B

- ���O10-1�����͗z���ƌ�����ł��܂����B���ʂ͉A���ł����B

�����A���O10-1�����͉A���Œ���1�������A���ł����B������v�����͂ł́A���O10-1�����ƒ���1�����̕�����v����56���ƁA��������܂���B���R�Ȃ̂��A��ɔ��\���ꂽ���ÏZ��̔������������������Ƃɉe�����ꂽ�̂��A�����C�ɂȂ�܂��B - ���O1�����͉A���ƌ�����ł��܂����B���ʂ͓��l�I���ŁA����Ȃ��ł��B

- ����1�����͗z���ƌ�����ł��܂����B���ʂ͉A���ŁA���͂��O���܂����B

�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����73���ł����B���������A�w�W���ʂ͗\�z������������߁A�A���ɔ������܂����B���˂Ă���pips�̂��Ƃ������A�Ƃ����_��4pips�ł����B - �nj��́A�w�W���\��1���o�߂�������ڈ��ɋt����ōs������ł����B���ʂ́A�t����ŗǂ��������̂́A�r���Ђ�Ђ₷���ʂ�����A��͂�t����͌��ł��ˁBpips���������̂őς����܂������A����ς菇����Ă�����ǂ��ł��ˁB

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N09��20��

�č����Z�������\�O���USDJPY�������́i2017�N9��21��03:00���\���ʌ��؍ρj

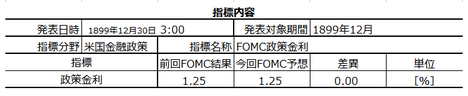

2017�N9��21��03:00�ɕč����Z�����\����܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�܂��A����Ȃ��̂͊W����܂���B��q����悤�ɁA����̃e�[�}�́A(1) BS�i�o�����X�V�[�g�j�k�����J�n���邩�A(2) 12���ɗ��グ����̂��A�ł��B

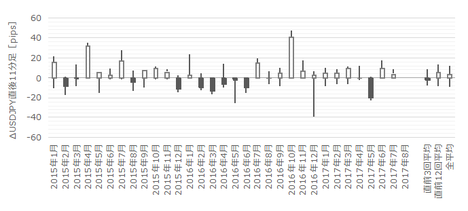

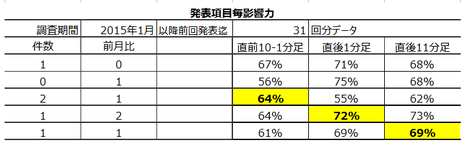

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

����4��́u�s��\�z�ʂ萭���ύX���v�̎n�l�4�{���`���[�g���ꗗ���Ă����܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�V�i���I�͈ȉ��̒ʂ�ł��B

�nj��ɓO���������ǂ��ł��傤�B

�{�w�W�̈Ӌ`�́A���E���̋��������Ɏ����I�Ȋ��������邱�ƂƁAFRB�̋��Z����̕�������������邱�Ƃł��B

FRB�ɗ^����ꂽ�Ӗ��́A�ٗp�̍ő剻�ƃC���t�������̓K�����ł��B���̂��߁A�������\����鐺���ł́A�i�C��ԁE���������E�ٗp��������ɂ��āA�����̌��ʂ��Ɋ�Â��ċ��Z������ǂ����Ă���������������܂��B

�����āA�ŋ߂ł͎��̃��Z�b�V�����ɔ�����FRB�̍s���������Ɋ܂܂ꂪ���ł��B���݂̎s��R���Z���T�X�́u9���Ɏ��Y�K�͏k���A12���ɔN���Ō�̗��グ�v�ł��B���̓��e����̃Y���̗L�����s��̊S���ƌ�����ł��傤�B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B���\�͉ߋ��́u�s��\�z�ʂ���Z�����ύX���i���グ�j�v���̃f�[�^�ł��B

�f�[�^�́A�͂�4��������܂���B

���ɑ傫���������Ă���Ƃ͌����A������Ɣ��q�������܂��ˁBFRB�c���̉��ɓ����̂ł��B

�ȉ���2017�N9��23���ɒNjL���Ă��܂��B

����������C�ő��Q�������̂ɋN�����܂���ł����B����قǂ̃C�x���g�́A���������Ȃ��͂��Ȃ̂ɂ�������ł��B

���ʂƔ��������}�Ɏ����܂��B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B���������A����̃e�[�}�͐�������ł͂���܂���B

����FOMC�̃e�[�}�������_��2�_�ł��B

�ЂƂ́ABS�k���J�n�ł��B�����10������s�����Ƃ����\����܂����B

�����ЂƂ́A12�����グ���s���̂��A�ł��B������A���̂Ƃ���\��ʂ�s���\����������܂����B

FOMC�����S�������C�^�[���M�����o���Ă���̂ŁA��������Q�Ƃ��������B

���݁AFRB��BS��̎��Y��4.2��USD�ƁA���{��GDP���݂ł��B���̎��Y��10������������k�����n�߂āA2021�N�ɂ�3��USD�ɏk������ƌ����܂�܂��B�u�������v�Ƃ́A���ő�100��USD�̃y�[�X�ŏk�����J�n���A������500��USD�Ɉ����グ�邻���ł��B����́A���̃y�[�X�ύX��FOMC�O�̘b��ƂȂ��Ă����ł��傤�B

FRB�c���͉�ŁA�k���y�[�X�������͌i�C�����������������ꍇ�̂ݍs���\���\�Ȍ`�ōs�����ƁA�����y���܂����B

���グ�y�[�X�ɂ��ẮAFRB�̐������E�C���t�����E���Ɨ��̗\���ƌ���ׂ������ǂ��ł��傤�B

�����ł́A�u�o�ϊ������N������ɂ₩�Ɋg��v�Ǝw�E���Ă���A�u�ψ���͕����̓����𒍈Ӑ[���Ď�����v�|�A�q�ׂĂ��܂��B

FRB�c���́u���N�̃C���t�����ቺ�̌������킩��Ȃ��v�Əq�ׂ���ŁA���ꂪ�u�����I�Ȃ��̂��ۂ����ɂ߂邱�Ƃ��d�v�v�Ƃ̔F���������܂����B�u�K�v�Ȃ�������ʂ���ύX����p�ӂ�����v�Ƃ̂��Ƃł��B

���݂́AFRB���ǎ�16����11��������������N���܂ł�1.25-1.50���̃����W�ɂ��邱�Ƃ��K�Ƃ̌����������Ă��܂��B����͌��݂̐������0.25����������A���N�͂���1��̗��グ�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�܂��A����Ȃ��̂͊W����܂���B��q����悤�ɁA����̃e�[�}�́A(1) BS�i�o�����X�V�[�g�j�k�����J�n���邩�A(2) 12���ɗ��グ����̂��A�ł��B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

����4��́u�s��\�z�ʂ萭���ύX���v�̎n�l�4�{���`���[�g���ꗗ���Ă����܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͔��ɑ傫���A���������ɂ̓p�^�[��������܂���B

���\�㐔���Ԃ̏��������������A30����Ɏn�܂�FRB�c���̉�Ɍ����ė����܂ł̓��������܂肪���ł��B

�ߋ��́u�s��\�z�ʂ萭���ύX�i���グ�j�v���s��ꂽ�ꍇ�̒nj��́A�Z�����m�̌J��Ԃ����K���Ă��܂����B���\���㐔���Ԃ������A30�����FRB�c����ɔ����ď㉺�����傫���������߂ł��B

�A���A���̓����́u���グ�v���s��ꂽ�ꍇ�ł��BBS�k�����s����ꍇ�A�ǂ���������̂��͂킩��܂���B - FRB�́u�s��Ƃ̑Θb�v�ɏd����u������ł��B

���E���ɉe�����傫�����Ƃ������āA�����ύX�ɂ������ăT�v���C�Y�͊��}����܂���B���̌��ʁA�����ύX���\�z�����FOMC���J�Â����Ƃ��ɂ́A��������s��\�z�Ɋ�Â��܍��݂��s���܂��i���\�z�ʂ�ɍs����ƌ����ב����̒����̂��Ɓj�B����āA���\��́u�C�x���g�I���v�ɂ��߂����s���邱�Ƃ�����܂��B

���̓����ɂ͒��ӂ��K�v�ł��B

�V�i���I�͈ȉ��̒ʂ�ł��B

- ���\��A�����ɒnj��|�W�V���������A1���ȓ��ɗ��m�^�����܂��B

- ���̌�́A�㉺���̃^�C�~���O�����Ȃ���A�Z�����m�̌J��Ԃ��Œnj����܂��B

�nj��ɓO���������ǂ��ł��傤�B

�{�w�W�̈Ӌ`�́A���E���̋��������Ɏ����I�Ȋ��������邱�ƂƁAFRB�̋��Z����̕�������������邱�Ƃł��B

FRB�ɗ^����ꂽ�Ӗ��́A�ٗp�̍ő剻�ƃC���t�������̓K�����ł��B���̂��߁A�������\����鐺���ł́A�i�C��ԁE���������E�ٗp��������ɂ��āA�����̌��ʂ��Ɋ�Â��ċ��Z������ǂ����Ă���������������܂��B

�����āA�ŋ߂ł͎��̃��Z�b�V�����ɔ�����FRB�̍s���������Ɋ܂܂ꂪ���ł��B���݂̎s��R���Z���T�X�́u9���Ɏ��Y�K�͏k���A12���ɔN���Ō�̗��グ�v�ł��B���̓��e����̃Y���̗L�����s��̊S���ƌ�����ł��傤�B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B���\�͉ߋ��́u�s��\�z�ʂ���Z�����ύX���i���グ�j�v���̃f�[�^�ł��B

�f�[�^�́A�͂�4��������܂���B

���ɑ傫���������Ă���Ƃ͌����A������Ɣ��q�������܂��ˁBFRB�c���̉��ɓ����̂ł��B

�ȏ�

2017�N9��21�����\

�ȉ���2017�N9��23���ɒNjL���Ă��܂��B

�V.���\���ʌ���

����������C�ő��Q�������̂ɋN�����܂���ł����B����قǂ̃C�x���g�́A���������Ȃ��͂��Ȃ̂ɂ�������ł��B

���ʂƔ��������}�Ɏ����܂��B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B���������A����̃e�[�}�͐�������ł͂���܂���B

����FOMC�̃e�[�}�������_��2�_�ł��B

�ЂƂ́ABS�k���J�n�ł��B�����10������s�����Ƃ����\����܂����B

�����ЂƂ́A12�����グ���s���̂��A�ł��B������A���̂Ƃ���\��ʂ�s���\����������܂����B

FOMC�����S�������C�^�[���M�����o���Ă���̂ŁA��������Q�Ƃ��������B

���݁AFRB��BS��̎��Y��4.2��USD�ƁA���{��GDP���݂ł��B���̎��Y��10������������k�����n�߂āA2021�N�ɂ�3��USD�ɏk������ƌ����܂�܂��B�u�������v�Ƃ́A���ő�100��USD�̃y�[�X�ŏk�����J�n���A������500��USD�Ɉ����グ�邻���ł��B����́A���̃y�[�X�ύX��FOMC�O�̘b��ƂȂ��Ă����ł��傤�B

FRB�c���͉�ŁA�k���y�[�X�������͌i�C�����������������ꍇ�̂ݍs���\���\�Ȍ`�ōs�����ƁA�����y���܂����B

���グ�y�[�X�ɂ��ẮAFRB�̐������E�C���t�����E���Ɨ��̗\���ƌ���ׂ������ǂ��ł��傤�B

�����ł́A�u�o�ϊ������N������ɂ₩�Ɋg��v�Ǝw�E���Ă���A�u�ψ���͕����̓����𒍈Ӑ[���Ď�����v�|�A�q�ׂĂ��܂��B

FRB�c���́u���N�̃C���t�����ቺ�̌������킩��Ȃ��v�Əq�ׂ���ŁA���ꂪ�u�����I�Ȃ��̂��ۂ����ɂ߂邱�Ƃ��d�v�v�Ƃ̔F���������܂����B�u�K�v�Ȃ�������ʂ���ύX����p�ӂ�����v�Ƃ̂��Ƃł��B

���݂́AFRB���ǎ�16����11��������������N���܂ł�1.25-1.50���̃����W�ɂ��邱�Ƃ��K�Ƃ̌����������Ă��܂��B����͌��݂̐������0.25����������A���N�͂���1��̗��グ�ł��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:49| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N09��19��

�č����Ԏw�W�u���ÏZ��̔������v���\�O���USDJPY�������́i2017�N9��20��23:00���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N9��20��23:00�ɕč����Ԏw�W�u���ÏZ��̔������v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

���̖�A��21��03:00��FOMC���Z�����\����܂��B����āA����͖{�w�W�̂悤�ɔ����������Ȏw�W��ɂ����A�g�����h���������Ă��������ǂ������m��܂���B�{�w�W�ւ̔����Ȃ�āA�������������ɓۂ܂�Ă��܂��\���������Ǝv���܂��B

���̏�ŁA����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��9��18���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

����1�����͉ߋ��̗z������79���ƁA�ɒ[�ȕ�������Ă��܂��B���������A�ɕs���ɉ����A�n���P�[���̉e���ōH���Ǝ҂����Z�ň���������A�����e�����ǂ߂Ȃ����߁A�w�W���\�������ׂ�������͒��߂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�{�w�W�͑S�ĕs���Y�Ǝҋ���iNAR�j������25�����ɔ��\���܂��B

���l�͋G�ߒ����ρE�N�����Z����Ă��܂��B

���\���ʂɑ��鏉�������͏��������̂́A�f���ɔ�������X��������A�����̎������Ԃ����߁A�Ƃ����X��������܂��B

�č��ł͐V�z�Z��������ÏZ��̗��ʗʂ��傫���A���̂��ߏZ��֘A�w�W�ł͖{�w�W�����ڂ���܂��B�܂��A�Z��̔������͏����t�H�[���Ȃǂ̊֘A���v�ɂ��q���邽�ߔg�y���ʂ��傫����A����Ҍl�̎����E�����̌��ʂ������f����Ă��܂��B

���ӂ��ׂ��_�́A�V�z�Z��̔��������_�����x�[�X�ł���̂ɑ��āA���ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B�]���āA�{�w�W�͐V�z�Z��̔������ɑ�1�`2�����x�s����A�ƌ����Ă��܂��B

���������A���߂̌X�����������A�悭�w�W����Ɍ�������1�`2�����̒x�s�ȂNjN���Ă��܂���B���̌��͌�L�ڏq���܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�����6pips�ł��B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B���������������������w�W�Ŏ������Ƃ��́A�Ⴆ�A

�Ƃ����������ǂ��ł��傤�B

�X�̎���ő傯���������Ȃ���A���������ΔN�Ԃ�ʂ��ăv���X�ɂ��₷���Ȃ�ł��傤�B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�ӂ��̃O���t������ׂ�킩��悤�ɁA�N���Z�̔������ƑO����Ƃ̓O���t�̗l�q���܂�ňقȂ�܂��B����獀�ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�̔������ƑO����̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ��́A2✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����64���ƂȂ�܂��B

���㍷�ٔ��ʎ��́A1✕�̔������̍��ف{2✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����Ƃ̕�����v����72���ƂȂ�܂��B

���ԍ��ٔ��ʎ��́A����1�����E����11�����̂�����Ƃ�������v�������㍷�ٔ��ʎ��̂�����Ⴍ�Ȃ��Ă���̂ŁA�g���K�v���Ȃ��ł��傤�B

�N���Z�̔������́A�O���Ɨ����ƂŔ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�12��i40���j����܂��B�O����́A���ꂪ18��i60���j����܂��B

��������A�����I��50������傫���O��Ă��炸�A�{�w�W�͎s��\�z��ǂ��^�ł͂���܂���B

�{�w�W�͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B�����āA�֘A�w�W�ł���V�z�Z��̔������́A�_�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A�{�w�W�͐V�z�Z��̔������ɑ�1�`2�����x�s����A�Ƃ�������𑽂��������܂��B

����́A�����ɏƂ炵�Đ���������܂���B

�����葱����̏����Ə��p���Ԃɂ��ẮA���̒ʂ�Ȃ̂ł��傤�B����ǂ��A�V�z�Z����w������l�ƒ��ÏZ����w������l�́A���������ɍw������l�������Έ�v���܂���B������A���ۂɔ̔��������O����葝���������������ׂ�ƁA�����葱����̏��v����1�`2�����̐V�z�Z��̔������̐�s���͂���܂���B

�������u���肻���Șb�v�ƈقȂ錴���͂킩��܂���B�����A�V�z�Z��w���҂ƒ��ÏZ��w���҂́A�����悤�ɏZ��w��������ɂ���A�����K�w���N��w���قȂ�̂ł͂Ȃ��ł��傤���B�����K�w��N��w���قȂ�A�u�����v�ƏZ��w�������߂邱�ƂɎ��ԍ��������邱�Ƃ����āu���肻���Șb�v�ł��B

���ۂɊm�F���Ă����܂��傤�B

���w�W�Ԃɐ�s�E�x�s�̊W������Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B���}�́A���ÏZ��̔������ƐV�z�Z��̔������̎��ԍ��ق��A�O��3�������炵�Ĉ�v���ׂ����ʂł��B�������Ԃ�2015�N1��������2017�N7�����܂ł�31�ł��B����̎w�W��1�������炷�ƁA���w�W��Δ�ł���f�[�^����30�Ɍ���A2�������炷��29�Ɍ���܂��B

�}����A����W�v���̒��ÏZ��̔������ƍł���v���������Ȃ�̂́A�����W�v���ꂽ�V�z�Z��̔������ł��B���ÏZ��̔������̕���1�����x�s���Ă���A�����葱����̏�������ԂƂ͊W����܂���B�����āA���w�W�̎��ԍ��ق́A�ł���v���������Y���ł�60��������v���Ă��܂���B���w�W�ɊW���Ȃ��A�Ƃ܂ł͌����܂��A60�������������������v���Ȃ��Ȃ�A���̗\����T���������}�V�ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x16���j����܂��B����5��̒���1����������5pips�ŁA����͒���1���������̉ߋ��S����6pips�Ƃقړ����ł��B�����āA����5��̒��O10-1�����ƒ���1�����̕�����3��i60���j��v���Ă��܂��B

�܂�A���O10-1�������傫�����˂Ă��A�w�W���\��̔��������┽�����x�ɂ͊W����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���2pips�i1�[�l���^�������߂�䗦33���j�ł��B����11�����̂����5pips�i�߂�䗦45���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ŁA���̂��Ƃ��]�v�Ɏ���������܂��B

�����̃��[�\�N���̕������͂́A���[�\�N���ώ@�������̕��͂��Q�Ƃ�������ǂ��ł��傤�B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����E����11�����̕�����v���͂��ꂼ��72���E73���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ����������Ȏw�W�ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������85���A����1�����͗z������79���ƁA�肪�ڗ����܂��B���O1�����ƒ���1�����Ƃ̕�����v����26���i�s��v����74���j�Ȃ̂ŁA�����͂���܂���B

���Ƃ́A����1�����ƒ���11�����̕�����v����81���ƍ������Ƃ������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

�܂��A����1�����ƒ���11�����Ƃ̕�����v����81���ł��B�����āA����81���̕�����v���ɁA����1����������11���������������Ĕ�����L�������Ƃ�90���ɒB���Ă��܂��B

�܂�A�w�W���\��͔����������m�F������nj��𑁊��J�n��������̂ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�58���ƂȂ��Ă��܂��B�nj��O�ꂷ��ɂ́A���߂�60���̊m�����~�����Ƃ���ł��B���\����1�����߂�����A���m�̃^�C�~���O���M�������ǂ��ł��傤�B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N9��22���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������������̂́A�����͗z���ł����B�A���A�A�����ɋt�q�Q���Ă��܂��B���Ă��Ȃ������̂ł����A�����炭���ꂪ���\����̒��˂������̂ł��傤�B

�O���t���ڂ́A�N�����Z�����̕���3�����A���őO���������܂����B���߃{�g��������2017�N2�������A�O��7�����ʼn������Ă���A����̌��ʂ�2016�N8�����i533�����j�ɂقڕ��т܂����B

����̒ቺ�����́A8�����{�̃n���P�[���P���Ńe�L�T�X�B�q���[�X�g���ł̔̔����O�N��25�����ቺ�����Ƃ̕��������܂����B����A�Z����ʂ͑O�N�䁢6.5���A�ɑO�N���27�����A�������ƂȂ��������ł��B

�ɂ������Ă���̂ɋ����ʂ�����͉̂������������ł��ˁB���グ�ɂ���āA��X�̎��v������ƋƎ҂�������ł���̂ł��傤���B

�钆��FOMC�ɔ����ĐQ�Ă��܂����B���������A����FOMC���Q�߂������̂ł����B

���O�������͓��e���ȉ��Ɍ����܂��B

���O�������Ă����V�i���I�ɂ͖�肠��܂���B�A���A���ĂĂ���������2�3pips�������Ǝv���܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N9��20��23:00�ɕč����Ԏw�W�u���ÏZ��̔������v�����\����܂��B���\��2017�N8�����̏W�v���ʂł��B

���̖�A��21��03:00��FOMC���Z�����\����܂��B����āA����͖{�w�W�̂悤�ɔ����������Ȏw�W��ɂ����A�g�����h���������Ă��������ǂ������m��܂���B�{�w�W�ւ̔����Ȃ�āA�������������ɓۂ܂�Ă��܂��\���������Ǝv���܂��B

���̏�ŁA����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��9��18���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �{�w�W�́A�V�z�Z��̔������Ƃ̊W�Ř_�����邱�Ƃ����X�����܂��B

���������A���������W��_���ɖ{�w�W���ʂ�_���Ă��A���邢�́A�{�w�W���ʂ���V�z�Z��̔�������_���Ă��A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj�͑������������v������������܂���B�O���t�̏㏸��≺�~�����v���邱�Ƃ͂����Ă��A�P�������ƑO���Ɨ����̑�������債�Ĉ�v���܂���B�Ⴆ�A�ǂ��炩�̎w�W���O��1�`3������s�^�x�s���Ă���Ƃ��Ă��ł��B - ����Ȃ��Ƃ͋C�ɂ��Ȃ��Ă��\���܂���B

�{�w�W�́A�����������������̂́A�w�W���\�O�ɔ��\����̔�����������������肪�������ߋ����Ⴉ�猩�o���܂��B�����āA�w�W���\��͈�����ɔ�����L���₷���Ƃ����X���������܂��B

�܂�A������₷���w�W�Ȃ̂ł��B - ���ӂ��ׂ��_�́A�{�w�W�̔��������Ȃ菬�������߁A�����g�����h���Ă���Ƃ��Ɏw�W���ʂȂ�ĊW�Ȃ����Ƃł��B�����g�����h�������Ă��Ȃ��Ƃ��ɂ��A�������������������Ȏw�W�́A�߂�䗦���傫���Ƃ�������������܂��B

�����Ă��債�����Ƃ���܂��A���l�i���l�j�݂͂ɂ͋C��t���܂��傤�B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������85���ƁA�ɒ[�ȕ�������Ă��܂��B�A���A�ߋ����ϒ�����4pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎���߂܂��B - �w�W���\��́A�nj��𑁊��J�n���܂��B