2017�N09��20��

�č����Z�������\�O���USDJPY�������́i2017�N9��21��03:00���\���ʌ��؍ρj

2017�N9��21��03:00�ɕč����Z�����\����܂��B

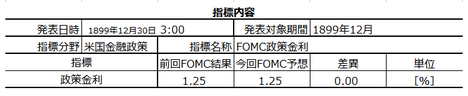

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�܂��A����Ȃ��̂͊W����܂���B��q����悤�ɁA����̃e�[�}�́A(1) BS�i�o�����X�V�[�g�j�k�����J�n���邩�A(2) 12���ɗ��グ����̂��A�ł��B

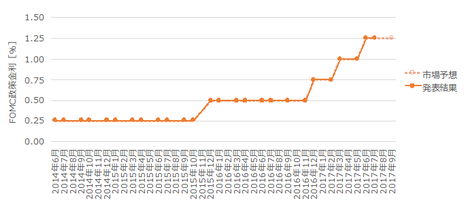

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

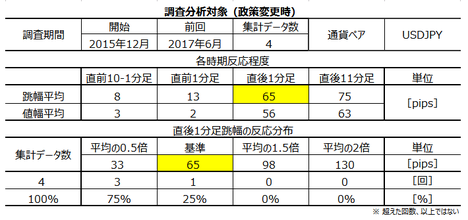

����4��́u�s��\�z�ʂ萭���ύX���v�̎n�l�4�{���`���[�g���ꗗ���Ă����܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�V�i���I�͈ȉ��̒ʂ�ł��B

�nj��ɓO���������ǂ��ł��傤�B

�{�w�W�̈Ӌ`�́A���E���̋��������Ɏ����I�Ȋ��������邱�ƂƁAFRB�̋��Z����̕�������������邱�Ƃł��B

FRB�ɗ^����ꂽ�Ӗ��́A�ٗp�̍ő剻�ƃC���t�������̓K�����ł��B���̂��߁A�������\����鐺���ł́A�i�C��ԁE���������E�ٗp��������ɂ��āA�����̌��ʂ��Ɋ�Â��ċ��Z������ǂ����Ă���������������܂��B

�����āA�ŋ߂ł͎��̃��Z�b�V�����ɔ�����FRB�̍s���������Ɋ܂܂ꂪ���ł��B���݂̎s��R���Z���T�X�́u9���Ɏ��Y�K�͏k���A12���ɔN���Ō�̗��グ�v�ł��B���̓��e����̃Y���̗L�����s��̊S���ƌ�����ł��傤�B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B���\�͉ߋ��́u�s��\�z�ʂ���Z�����ύX���i���グ�j�v���̃f�[�^�ł��B

�f�[�^�́A�͂�4��������܂���B

���ɑ傫���������Ă���Ƃ͌����A������Ɣ��q�������܂��ˁBFRB�c���̉��ɓ����̂ł��B

�ȉ���2017�N9��23���ɒNjL���Ă��܂��B

����������C�ő��Q�������̂ɋN�����܂���ł����B����قǂ̃C�x���g�́A���������Ȃ��͂��Ȃ̂ɂ�������ł��B

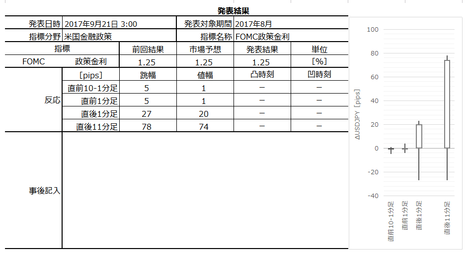

���ʂƔ��������}�Ɏ����܂��B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B���������A����̃e�[�}�͐�������ł͂���܂���B

����FOMC�̃e�[�}�������_��2�_�ł��B

�ЂƂ́ABS�k���J�n�ł��B�����10������s�����Ƃ����\����܂����B

�����ЂƂ́A12�����グ���s���̂��A�ł��B������A���̂Ƃ���\��ʂ�s���\����������܂����B

FOMC�����S�������C�^�[���M�����o���Ă���̂ŁA��������Q�Ƃ��������B

���݁AFRB��BS��̎��Y��4.2��USD�ƁA���{��GDP���݂ł��B���̎��Y��10������������k�����n�߂āA2021�N�ɂ�3��USD�ɏk������ƌ����܂�܂��B�u�������v�Ƃ́A���ő�100��USD�̃y�[�X�ŏk�����J�n���A������500��USD�Ɉ����グ�邻���ł��B����́A���̃y�[�X�ύX��FOMC�O�̘b��ƂȂ��Ă����ł��傤�B

FRB�c���͉�ŁA�k���y�[�X�������͌i�C�����������������ꍇ�̂ݍs���\���\�Ȍ`�ōs�����ƁA�����y���܂����B

���グ�y�[�X�ɂ��ẮAFRB�̐������E�C���t�����E���Ɨ��̗\���ƌ���ׂ������ǂ��ł��傤�B

�����ł́A�u�o�ϊ������N������ɂ₩�Ɋg��v�Ǝw�E���Ă���A�u�ψ���͕����̓����𒍈Ӑ[���Ď�����v�|�A�q�ׂĂ��܂��B

FRB�c���́u���N�̃C���t�����ቺ�̌������킩��Ȃ��v�Əq�ׂ���ŁA���ꂪ�u�����I�Ȃ��̂��ۂ����ɂ߂邱�Ƃ��d�v�v�Ƃ̔F���������܂����B�u�K�v�Ȃ�������ʂ���ύX����p�ӂ�����v�Ƃ̂��Ƃł��B

���݂́AFRB���ǎ�16����11��������������N���܂ł�1.25-1.50���̃����W�ɂ��邱�Ƃ��K�Ƃ̌����������Ă��܂��B����͌��݂̐������0.25����������A���N�͂���1��̗��グ�ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�܂��A����Ȃ��̂͊W����܂���B��q����悤�ɁA����̃e�[�}�́A(1) BS�i�o�����X�V�[�g�j�k�����J�n���邩�A(2) 12���ɗ��グ����̂��A�ł��B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

����4��́u�s��\�z�ʂ萭���ύX���v�̎n�l�4�{���`���[�g���ꗗ���Ă����܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͔��ɑ傫���A���������ɂ̓p�^�[��������܂���B

���\�㐔���Ԃ̏��������������A30����Ɏn�܂�FRB�c���̉�Ɍ����ė����܂ł̓��������܂肪���ł��B

�ߋ��́u�s��\�z�ʂ萭���ύX�i���グ�j�v���s��ꂽ�ꍇ�̒nj��́A�Z�����m�̌J��Ԃ����K���Ă��܂����B���\���㐔���Ԃ������A30�����FRB�c����ɔ����ď㉺�����傫���������߂ł��B

�A���A���̓����́u���グ�v���s��ꂽ�ꍇ�ł��BBS�k�����s����ꍇ�A�ǂ���������̂��͂킩��܂���B - FRB�́u�s��Ƃ̑Θb�v�ɏd����u������ł��B

���E���ɉe�����傫�����Ƃ������āA�����ύX�ɂ������ăT�v���C�Y�͊��}����܂���B���̌��ʁA�����ύX���\�z�����FOMC���J�Â����Ƃ��ɂ́A��������s��\�z�Ɋ�Â��܍��݂��s���܂��i���\�z�ʂ�ɍs����ƌ����ב����̒����̂��Ɓj�B����āA���\��́u�C�x���g�I���v�ɂ��߂����s���邱�Ƃ�����܂��B

���̓����ɂ͒��ӂ��K�v�ł��B

�V�i���I�͈ȉ��̒ʂ�ł��B

- ���\��A�����ɒnj��|�W�V���������A1���ȓ��ɗ��m�^�����܂��B

- ���̌�́A�㉺���̃^�C�~���O�����Ȃ���A�Z�����m�̌J��Ԃ��Œnj����܂��B

�nj��ɓO���������ǂ��ł��傤�B

�{�w�W�̈Ӌ`�́A���E���̋��������Ɏ����I�Ȋ��������邱�ƂƁAFRB�̋��Z����̕�������������邱�Ƃł��B

FRB�ɗ^����ꂽ�Ӗ��́A�ٗp�̍ő剻�ƃC���t�������̓K�����ł��B���̂��߁A�������\����鐺���ł́A�i�C��ԁE���������E�ٗp��������ɂ��āA�����̌��ʂ��Ɋ�Â��ċ��Z������ǂ����Ă���������������܂��B

�����āA�ŋ߂ł͎��̃��Z�b�V�����ɔ�����FRB�̍s���������Ɋ܂܂ꂪ���ł��B���݂̎s��R���Z���T�X�́u9���Ɏ��Y�K�͏k���A12���ɔN���Ō�̗��グ�v�ł��B���̓��e����̃Y���̗L�����s��̊S���ƌ�����ł��傤�B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B���\�͉ߋ��́u�s��\�z�ʂ���Z�����ύX���i���グ�j�v���̃f�[�^�ł��B

�f�[�^�́A�͂�4��������܂���B

���ɑ傫���������Ă���Ƃ͌����A������Ɣ��q�������܂��ˁBFRB�c���̉��ɓ����̂ł��B

�ȏ�

2017�N9��21�����\

�ȉ���2017�N9��23���ɒNjL���Ă��܂��B

�V.���\���ʌ���

����������C�ő��Q�������̂ɋN�����܂���ł����B����قǂ̃C�x���g�́A���������Ȃ��͂��Ȃ̂ɂ�������ł��B

���ʂƔ��������}�Ɏ����܂��B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ł����B���������A����̃e�[�}�͐�������ł͂���܂���B

����FOMC�̃e�[�}�������_��2�_�ł��B

�ЂƂ́ABS�k���J�n�ł��B�����10������s�����Ƃ����\����܂����B

�����ЂƂ́A12�����グ���s���̂��A�ł��B������A���̂Ƃ���\��ʂ�s���\����������܂����B

FOMC�����S�������C�^�[���M�����o���Ă���̂ŁA��������Q�Ƃ��������B

���݁AFRB��BS��̎��Y��4.2��USD�ƁA���{��GDP���݂ł��B���̎��Y��10������������k�����n�߂āA2021�N�ɂ�3��USD�ɏk������ƌ����܂�܂��B�u�������v�Ƃ́A���ő�100��USD�̃y�[�X�ŏk�����J�n���A������500��USD�Ɉ����グ�邻���ł��B����́A���̃y�[�X�ύX��FOMC�O�̘b��ƂȂ��Ă����ł��傤�B

FRB�c���͉�ŁA�k���y�[�X�������͌i�C�����������������ꍇ�̂ݍs���\���\�Ȍ`�ōs�����ƁA�����y���܂����B

���グ�y�[�X�ɂ��ẮAFRB�̐������E�C���t�����E���Ɨ��̗\���ƌ���ׂ������ǂ��ł��傤�B

�����ł́A�u�o�ϊ������N������ɂ₩�Ɋg��v�Ǝw�E���Ă���A�u�ψ���͕����̓����𒍈Ӑ[���Ď�����v�|�A�q�ׂĂ��܂��B

FRB�c���́u���N�̃C���t�����ቺ�̌������킩��Ȃ��v�Əq�ׂ���ŁA���ꂪ�u�����I�Ȃ��̂��ۂ����ɂ߂邱�Ƃ��d�v�v�Ƃ̔F���������܂����B�u�K�v�Ȃ�������ʂ���ύX����p�ӂ�����v�Ƃ̂��Ƃł��B

���݂́AFRB���ǎ�16����11��������������N���܂ł�1.25-1.50���̃����W�ɂ��邱�Ƃ��K�Ƃ̌����������Ă��܂��B����͌��݂̐������0.25����������A���N�͂���1��̗��グ�ł��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:49| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/6714946

���̋L���ւ̃g���b�N�o�b�N