�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N11��27��

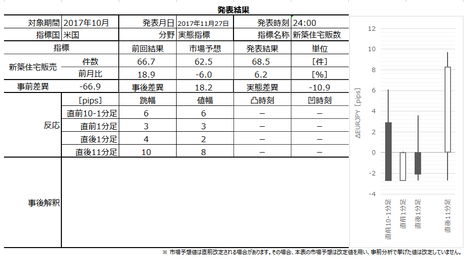

�č��i�C�w�W�uCB����ҐM�����w���v���\�O���USDJPY�������́i2017�N11��28��24:00���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N11��28��24:00�ɕč��i�C�w�W�uCB����ҐM�����w���v�����\����܂��B���\��2017�N11�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�i11��26���j�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�����āA���̃V�i���I�Ŏ���ɗՂ݂܂��B

�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B�債�Ĕ������Ȃ������ɁA�V�i���I�͏������G�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

CB��Conference Board�i�S�ĎY�ƐR�c�ψ���j�̗��ŁA����ҐM�����w���Ƃ����̂͏���҂̃Z���`�����g�i����}�C���h�j���w���������i�C�w�W�ł��B���1985�N��100�Ƃ��A����5000���ёΏۂ̃A���P�[�g�������ʂ��W�v���Ă��܂��B

�����́A(a) ���݂̌i�����A(b) ���݂̌ٗp�A(c) 6������̌i�����A(d) 6������̌ٗp�A(e) 6������̏����A�ɂ��čs���܂��B6�����ȓ��̍w���v��i�����ԁE�Z��Ȃǁj�ɂ��Ă��s���܂����A���̍��ڂ�(c)��(e)�Ɋ܂܂��̂��ۂ��͊m�F�ł��Ă��܂���B������ɂ���A�����5���ڂɂ��āu�y�ς��Ă���v���u�ߊς��Ă���v�����w�������Ă��܂��B

�w�����ɂ������ẮA����̌o�ςƌٗp�Ɋւ���2���ڂ̕��ς��u����w���v�ŁA�o�ρE�ٗp�E�����̐�s���Ɋւ���3���ڂ̕��ρi�G�ߒ������{�j���u���Ҏw���v�ł��B�����āA�����5���ڂ̕��ϒl������ҐM�����w���ł��B

���̓��e��UM�i�~�V�K����w�j����ҐM�����w���Ɠ����ł��B����āA�������̍��iUM�͊m��l��500���j��������A�����I�ɂ�UM��CB�̐�s�w�W�ƌ�����ł��傤�B����������Ă������L���������悤�ł��B

���������A��q����悤�ɁA���Ȃ��Ƃ����߂̃f�[�^���������A���w�W�̒P�����̉��P�E�����ɂ͑��ւ�����܂���B

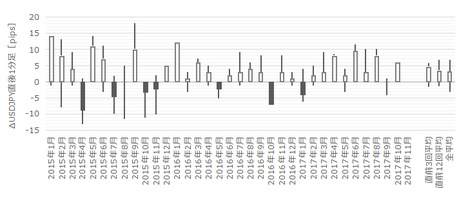

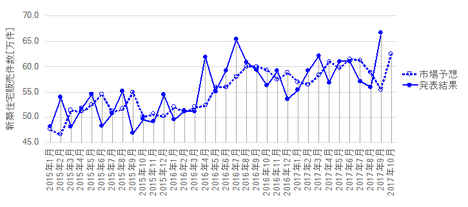

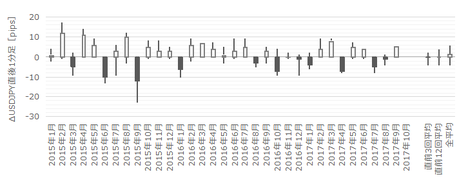

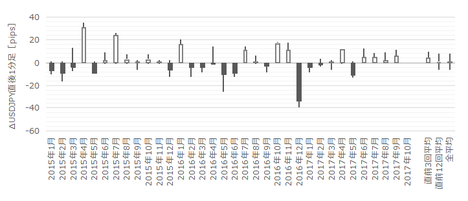

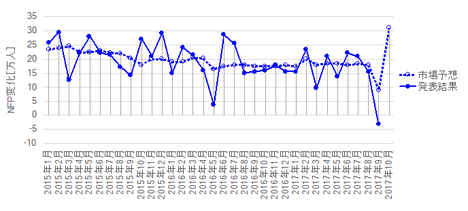

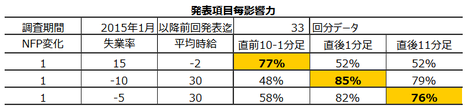

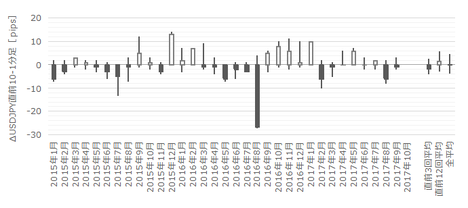

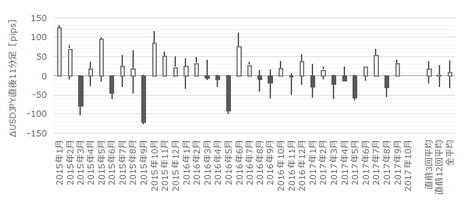

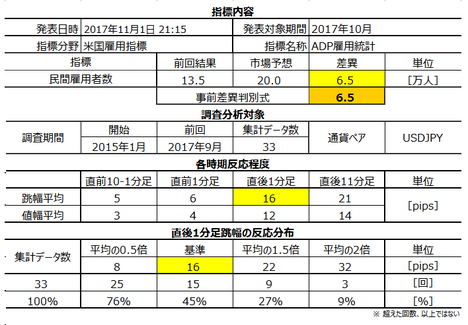

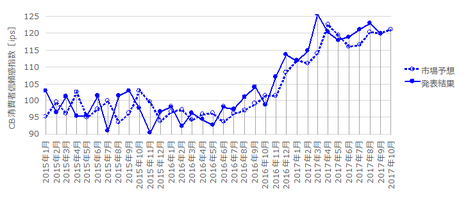

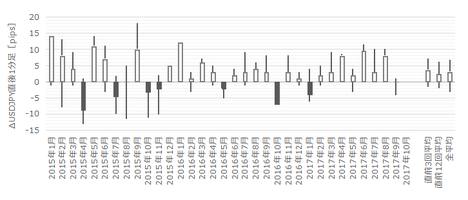

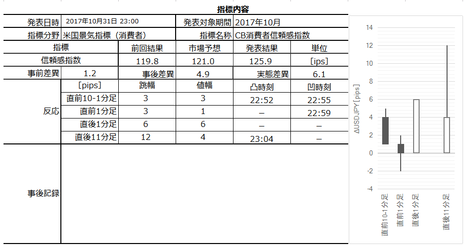

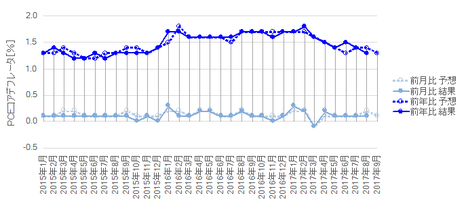

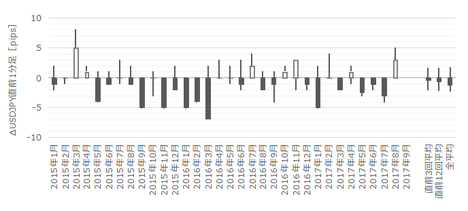

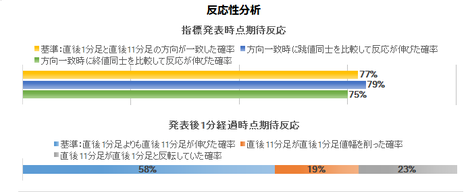

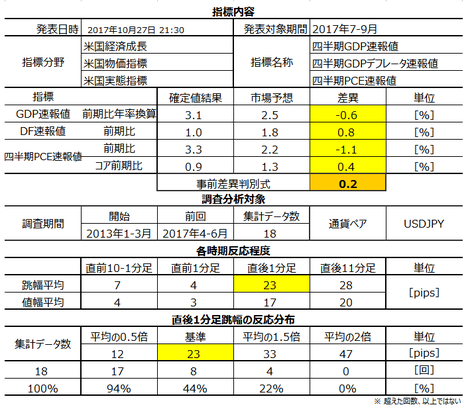

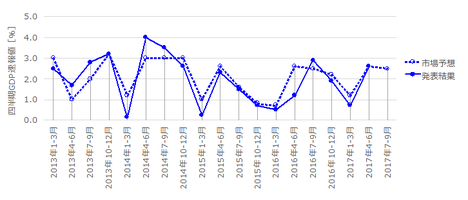

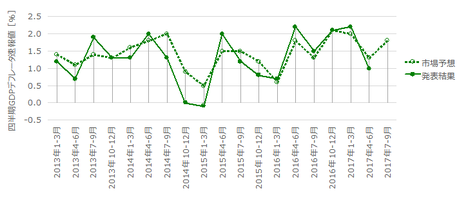

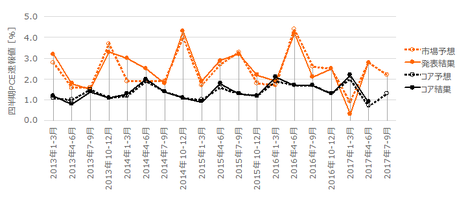

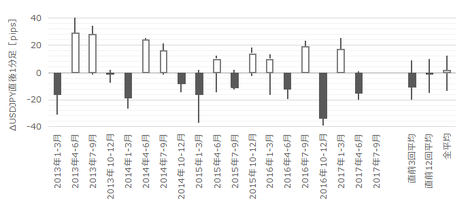

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t���ڂ́A2016�N5�������{�g���ɁA���̌�͏㏸��������Ă��܂��B���������A2017�N3�������s�[�N�ɏ㏸������Ă��܂��B�O��2017�N10�����́A�v���Ԃ�ɂ��̃s�[�N���͂��ɍX�V���܂����B

���߂̑��̌i�C�w�W�ł��A�ď㏸�ɓ]�����w�W�͑����A�{�w�W���܂��ď㏸�]�������҂���Ă��܂��B

����̎s��\�z�́A�O�ʂ�������Ă���A�����ď㏸�ւ̓]���Ƃ̌�����ۂ��߂ɂ́A�Œ�ł�2017�N8������122.9������K�v������܂��B

���������A11�����������_�E�͏㏸�������̂́A��{���璆�{�ɂ����Ă̓��V�A�Q�[�g�ł̌��⍲���ւ̎����������āA�_�E����������ł��܂��B�O�������߃s�[�N���㔲�������Ƃ�����A�����͗\�z������邩���m��܂���B

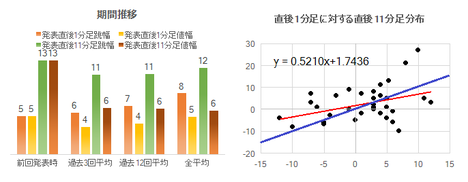

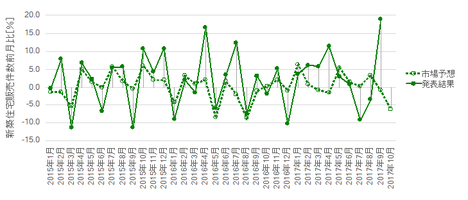

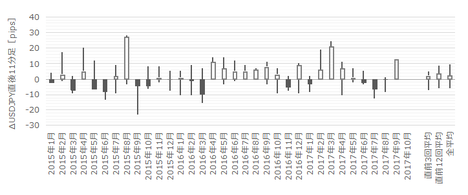

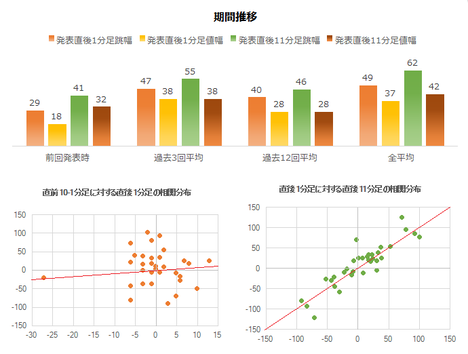

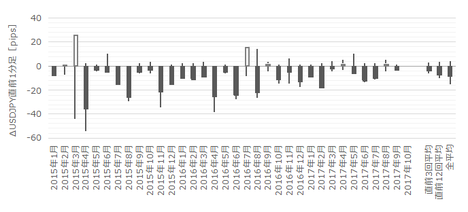

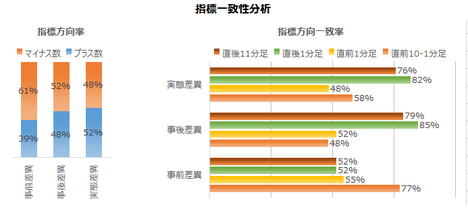

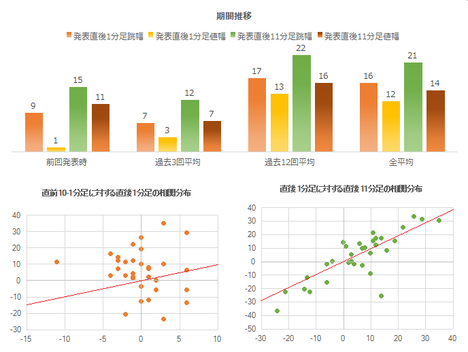

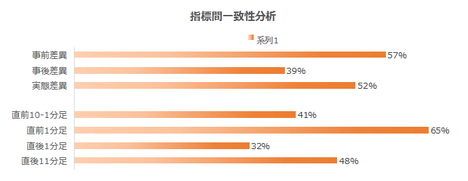

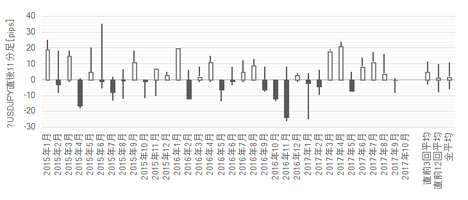

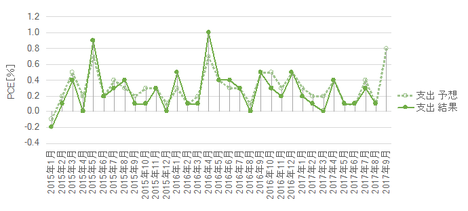

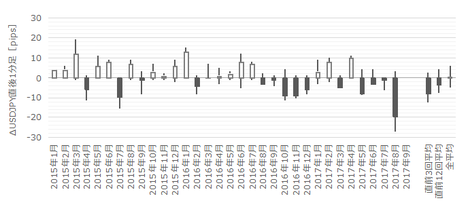

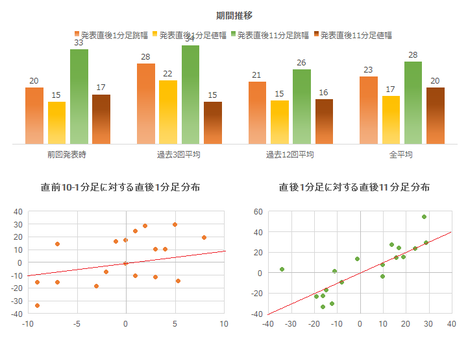

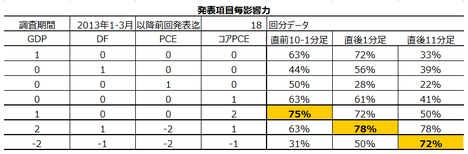

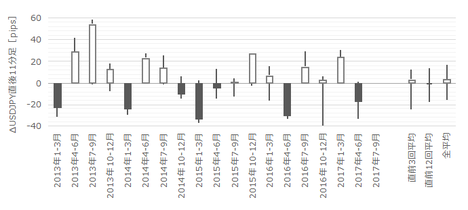

�ߋ����z�̊��Ԑ��ڂƑ��֕��z�����}�Ɏ����܂��B

�����������Ȏw�W�Ȃ̂ŁA5pips����ꂽ�痘�m�E�����������ǂ������ł��B

�܂��A����1�����l���i���j�ɑ��Ē���11�����l���i���j�́A�ꎟ��A���i�Ԑ��j�̌W����1���Ă��܂��B���z�v�I�ɉ��߂������A������1�����ɐL�т������Ƃ������ƂɂȂ�܂��B

���������A���ی��Ƒ�O�ی������ԑΊp���i���j�̏㉺�̎����z���������A�����Ⴄ���߂����������ǂ������ł��B������ł̒nj��́A����1�������z���������Ȃ�l��10pips�ȏ�A�A���������Ȃ�5pips�ȏ�̂Ƃ��ɍs�������ǂ������ł��B

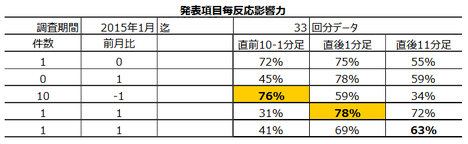

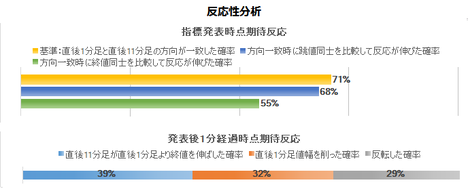

2015�N2���ȍ~�O��܂ł�33��ŁA���\���ʂƎs��\�z�̑召�W���O���Ɨ����œ���ւ������18��i����ւ�藦55���j�ł��B

�s��\�z��ǂ��^�Ƃ͌����܂���B

�{�w�W�́A��s���\�i11��10���j���ꂽ����11������UM����ҐM�����w������l�ƁA�������ԁE���\�����E�����ړI�E�������@���قړ����ł��B���w�W�Ԃɑ��ւ��Ȃ����A���ׂĂ����܂����B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

���������A��}�̒ʂ�A���w�W�̎��ԍ��و�v����41�������Ȃ����Ƃ��킩��܂����B41���Ȃ�A��v���邩��v���Ȃ������T�C�R����U���Č��߂Ă������ł��B

����āAUM����l��CB�Ƃ̊Ԃɂ́A�������ԁE���\�����E�����ړI�E�������@���قړ����ł���ɂ��ւ�炸���ւ��Ȃ��A�ƌ����܂��B

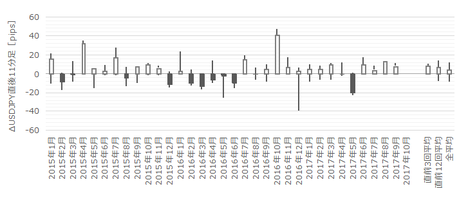

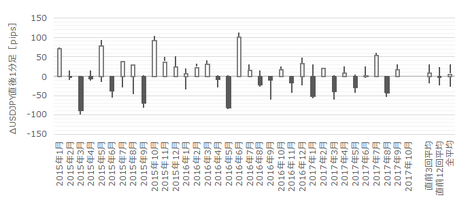

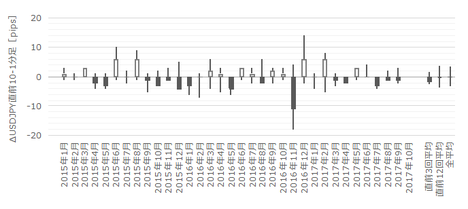

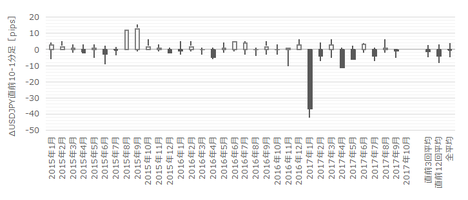

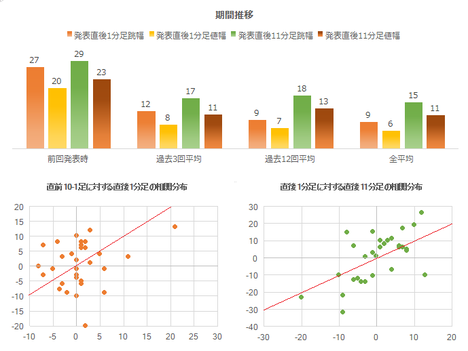

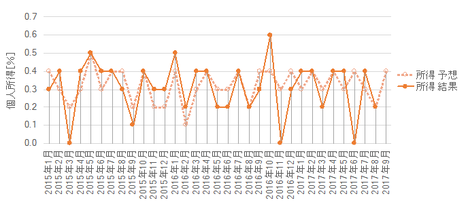

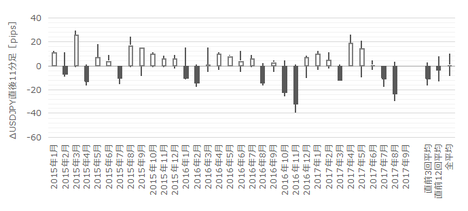

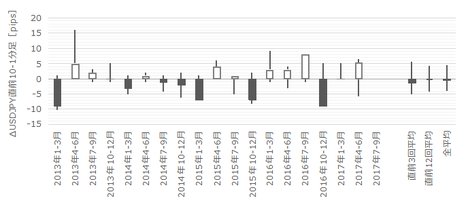

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����͉ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x15���j����܂��B

����5��̒���1�����������ς�10pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�����āA����5��̒��O10-1�����ƒ���1�����̕�����3���v���Ă���A��v���Ȃ�����2��̒���1�����͓��l�I���ł��i���ғI����100���A���l�͏W�v���Ȃ��j�B

����āA����10-1������10pips�ȏ㒵�˂��Ƃ��ɂ́A����1�������������ɒ��˂�\���������ƌ����܂��B���˂̒��x�́A�ߋ����ςƓ����x�ł��B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�1������܂���B����1��̒���1����������13pips�ŁA���O1�����ƒ���1�����̕����͈�v���Ă��܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦40���j�ł��B�߂�䗦�����ꂼ��40�����Ă���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��ł��傤�B

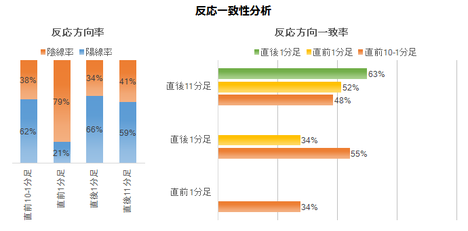

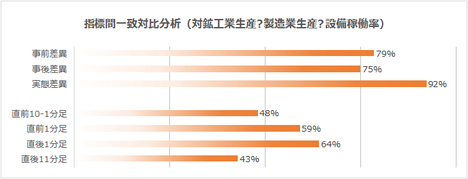

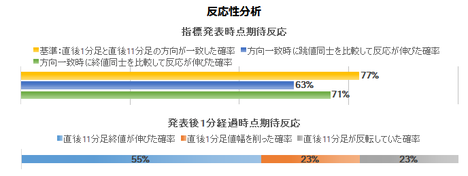

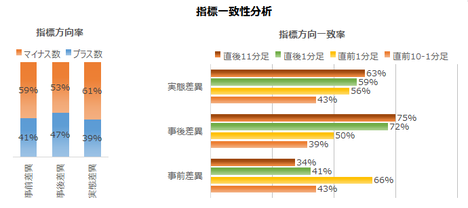

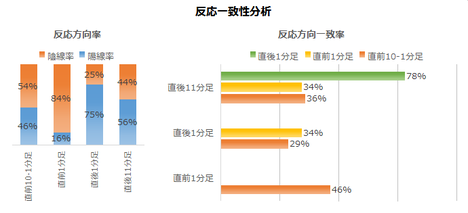

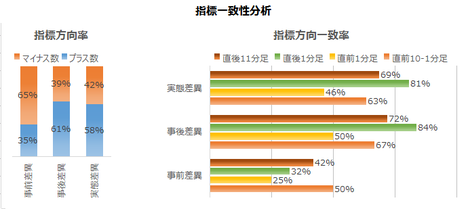

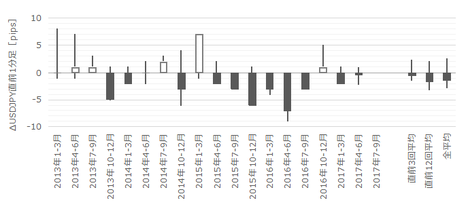

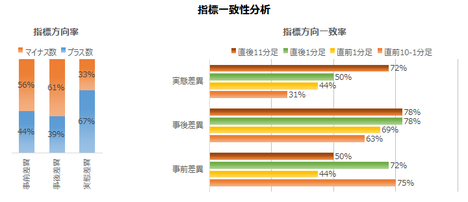

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

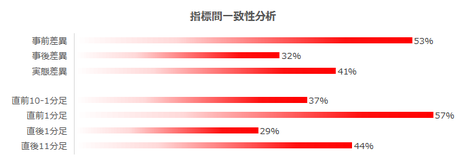

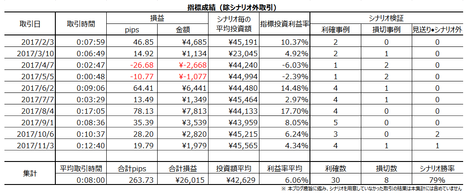

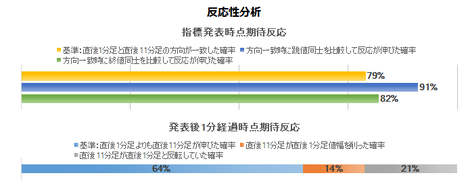

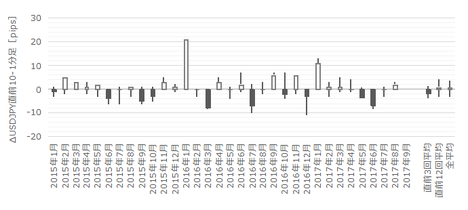

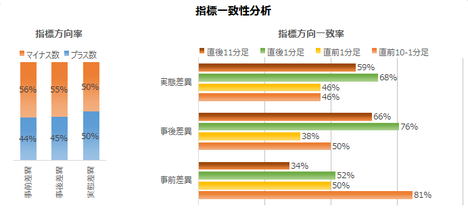

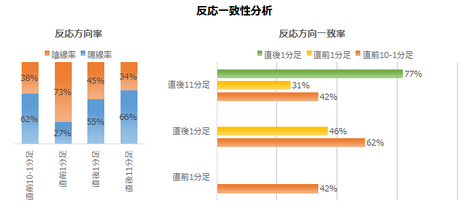

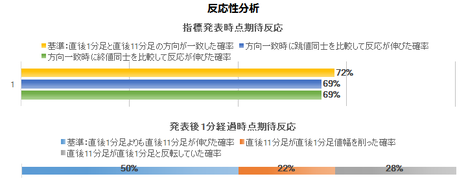

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���O���ق̃}�C�i�X����63���ƂȂ��Ă��܂��B����A���㍷�ق̃v���X����62���ł��B�s��\�z�͒�߂ɗ\�z����A���\���ʂ͂�������肪���ł��B�����A����قNjɒ[�ȕ�Ƃ͌����܂���B

���O���قƒ��O1�����̕�����v����24���i�s��v��76���j�ƂȂ��Ă��܂��B�����_�ł̍���̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�������z���ƂȂ���ғI������76���Ƃ������Ƃł��B

���㍷�قƒ���1�����̕�����v����84���A���ԍ��قƒ���11�����Ƃ̕�����v����70���ƂȂ��Ă��܂��B�s��\�z��O�ʂɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ�������w�W�ł��B

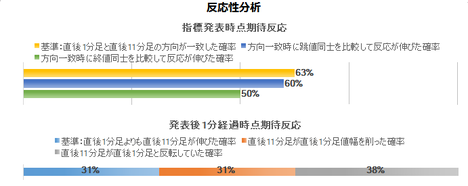

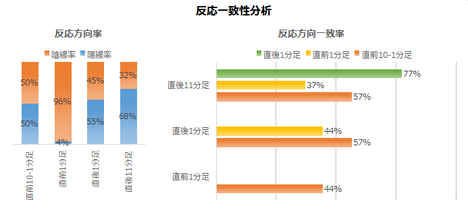

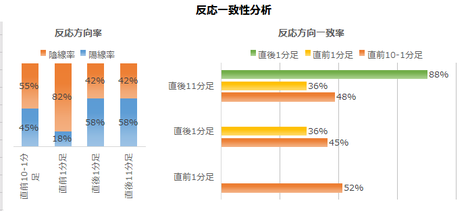

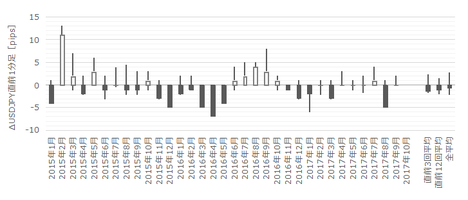

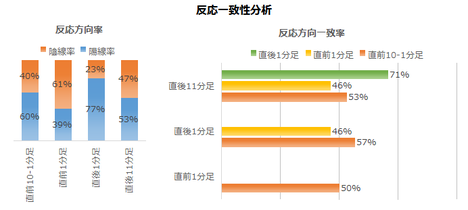

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

����1�����̗z������78���ƁA�ُ�ȕ肪�����܂��B�w�W���\�O�̒��O10-1�����Ⓖ�O1�����ɕ肪�Ȃ��A�w�W���\��̒���1�����ɕ肪����Ƃ����͖̂{�w�W�̓����ł��B

�����āA����1�����ƒ���11�����̕�����v����72���ƍ������Ƃ������A��Ɍ`�����ꂽ���[�\�N�����A��Ō`������郍�[�\�N���̕������������Ă��钛��͂���܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����72���ł��B�����āA����72���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�65���ł��B

�w�W���\���_�ł́A���㍷�قɑ��đf���ɔ�����L���ƍl������܂���B����ǂ��A������v����72���ŁA������L�������Ƃ�65�����ƁA�����nj��J�n�Ŗژ_���ʂ�ɗ��m�ł��邱�Ƃ�47���Ƃ������ƂɂȂ�܂��B��������v���Ȃ��Ă��A�w�W���\����1�����߂��Ă������ɔ��]�����ɔ�����L�����Ƃ�����̂ŁA�����I�Ȋm����50������Ǝv���܂����A�m���I�ɂ͂��܂荂������܂���B

�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�38����������܂���B����Ȃ�A���\���ォ���\����1�����߂�����A����1�����I�l����������L�����Ƃ��ɋt����|�W�V�����擾��_�������ǂ������ł��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B

�ȉ���2017�N11��29���ɒNjL���Ă��܂��B

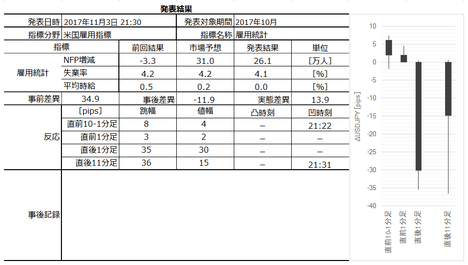

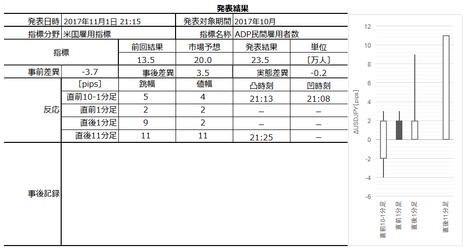

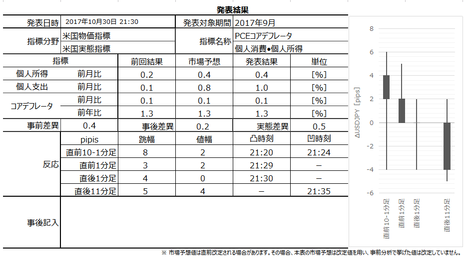

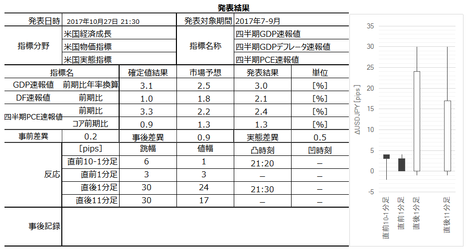

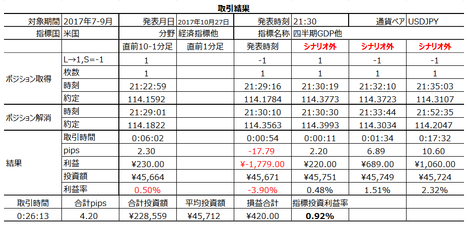

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

����129.5�́A2000�N11�����ȗ��̐��l�ł��B�����ł͊����𒆐S�ɂ��낻�늴���������̂́A�č��ł͐�s���𖾂邭�����Ă���悤�ł��B

������ʂ͎��̒ʂ�ł����B

�w�W���\�������ׂ�������͍s���܂���ł����B�V�i���I�ł́A���O10-1���������O1���������˂���Ƃ������������������߂ł��B

2�x�ڂ̒nj��͑��ƂȂ�܂����B�ǂ����A01:00�������USDJPY��������n�߂��悤�ł����A����͕��͑Ώۊ��Ԃł͂���܂���i���Ԃ�����Ȃ��ƁA���͂Ɋ�Â��ǂ݂������������O�ꂽ�����_�����Ȃ��j�B

���O�������͓��e�́A���O1���������q�Q�������Ȃ��������Ƃ�A����11����������1��������������L�������ƂŁA�O���Ă��܂��B

�����A�m���I�Ȗ�肪����̂ŁA����2���ĊO������S�ʉ������邱�Ƃɂ��܂��B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

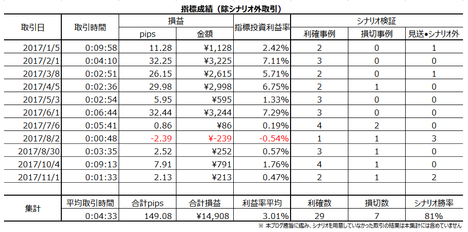

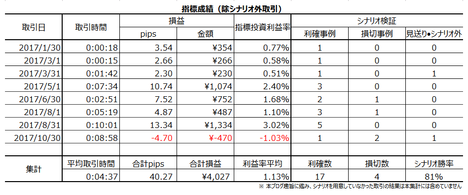

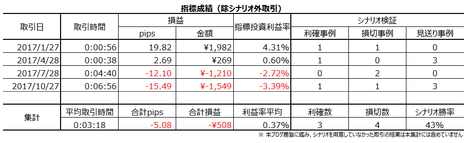

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N11��28��24:00�ɕč��i�C�w�W�uCB����ҐM�����w���v�����\����܂��B���\��2017�N11�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�i11��26���j�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �{�w�W�́A��ɔ��\�����UM����ҐM�����w������l�ƁA�������ԁE���\�����E�����ړI�E�������@���قړ����ł��B���������A���w�W�͓����W�v���m�̎��ԍ��و�v����41����������܂���B����āA�P�����̔��\���ʂ��O�����ʂ��ǂ��Ȃ邩�����Ȃ邩�ɂ��āAUM����ҐM�����w������l�̓������\���ʂ��Q�l�ɂ��邱�Ƃ͖��Ӗ��ł��B

- �{�w�W�́A���O���فi�s��\�z�[�O�ʁj�ƒ��O1�����̕�����v����24���i�s��v��76���j�ƂȂ��Ă��܂��B

�܂��A�ߋ�������������A���O10-1�����Ⓖ�O1������10pips�ȏ㒵�˂��ꍇ�A����1�����̔��������͂���Ɠ��������ɂȂ��Ă��܂��B - �������������A�w�W���ʂ̑O��E�\�z�ɑ���ǂ������ɑf���Ȃ��̂́i���㍷�قƒ���1�����̕�����v��84���j�A����11�����I�l������1�����I�l��蔽����L�������Ƃ�34����������܂���B�����͏������A����������1�����Ⓖ��11�����̖߂�䗦��40�����Ă��܂��B

�nj��͓���A�ߋ��̌X�����猾���A���\����1�����߂���Ƌt����̕����K���Ă��܂��B�A���A����1�������z���Ȃ�10pips�ȏ�̒l���̂Ƃ��A�A���Ȃ�5piss�ȏ�̒l���Ȃ�A������ł̒nj��ł��B

�����āA���̃V�i���I�Ŏ���ɗՂ݂܂��B

�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B�債�Ĕ������Ȃ������ɁA�V�i���I�͏������G�ł��B

- ���O1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����24���i�s��v��76���j�ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�������z���ƂȂ���ғI������76���Ƃ������ƂɂȂ�܂��B

�A���A���O1�����͉ߋ����ϒ����E�l����4pips�E2pips��������܂���B�A�����Ƀq�Q���`�������̂�҂��ċt����|�W�V���������A1-2pips�ŗ��m���������ǂ��ł��傤�B���������q�Q���`������Ȃ���A�������߂���������pips�ł��B - ����1�����́A���O10-1���������O1������10pips�ȏ㒵�˂���A����Ɠ��������ƌ����݂܂��B�w�W���\���O�Ƀ|�W�V���������A���\��̒��˂ŗ��m�i���j�ł��B

���O10-1������10pips���˂����Ƃ͉ߋ�15���A���O1������10pips�ȏ㒵�˂����Ƃ͉ߋ�3���A�����āA�����̏ꍇ�ɒ���1�����́A���l�I���������ΑS�Ă��̒��˂Ɠ��������ɔ������Ă��܂��B - �w�W���\��́A�����������m�F�����瑁���nj��J�n���A�ł����1���ȓ��̒Z�����m��_���܂��B

�܂��A���\����1�����߂�����A�t����̃`�����X��_���܂��B�t����Ȃ̂ŁA������Z�����m��_���܂��B

�_���͔��������͂̌��ʂɈ˂�܂��B�A���A����1�������z���Ȃ�10pips�ȏ�̒l���̂Ƃ��A�A���Ȃ�5piss�ȏ�̒l���Ȃ�A������ł̒nj��ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

CB��Conference Board�i�S�ĎY�ƐR�c�ψ���j�̗��ŁA����ҐM�����w���Ƃ����̂͏���҂̃Z���`�����g�i����}�C���h�j���w���������i�C�w�W�ł��B���1985�N��100�Ƃ��A����5000���ёΏۂ̃A���P�[�g�������ʂ��W�v���Ă��܂��B

�����́A(a) ���݂̌i�����A(b) ���݂̌ٗp�A(c) 6������̌i�����A(d) 6������̌ٗp�A(e) 6������̏����A�ɂ��čs���܂��B6�����ȓ��̍w���v��i�����ԁE�Z��Ȃǁj�ɂ��Ă��s���܂����A���̍��ڂ�(c)��(e)�Ɋ܂܂��̂��ۂ��͊m�F�ł��Ă��܂���B������ɂ���A�����5���ڂɂ��āu�y�ς��Ă���v���u�ߊς��Ă���v�����w�������Ă��܂��B

�w�����ɂ������ẮA����̌o�ςƌٗp�Ɋւ���2���ڂ̕��ς��u����w���v�ŁA�o�ρE�ٗp�E�����̐�s���Ɋւ���3���ڂ̕��ρi�G�ߒ������{�j���u���Ҏw���v�ł��B�����āA�����5���ڂ̕��ϒl������ҐM�����w���ł��B

���̓��e��UM�i�~�V�K����w�j����ҐM�����w���Ɠ����ł��B����āA�������̍��iUM�͊m��l��500���j��������A�����I�ɂ�UM��CB�̐�s�w�W�ƌ�����ł��傤�B����������Ă������L���������悤�ł��B

���������A��q����悤�ɁA���Ȃ��Ƃ����߂̃f�[�^���������A���w�W�̒P�����̉��P�E�����ɂ͑��ւ�����܂���B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

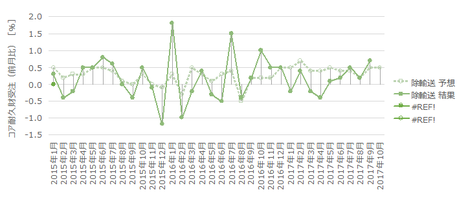

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t���ڂ́A2016�N5�������{�g���ɁA���̌�͏㏸��������Ă��܂��B���������A2017�N3�������s�[�N�ɏ㏸������Ă��܂��B�O��2017�N10�����́A�v���Ԃ�ɂ��̃s�[�N���͂��ɍX�V���܂����B

���߂̑��̌i�C�w�W�ł��A�ď㏸�ɓ]�����w�W�͑����A�{�w�W���܂��ď㏸�]�������҂���Ă��܂��B

����̎s��\�z�́A�O�ʂ�������Ă���A�����ď㏸�ւ̓]���Ƃ̌�����ۂ��߂ɂ́A�Œ�ł�2017�N8������122.9������K�v������܂��B

���������A11�����������_�E�͏㏸�������̂́A��{���璆�{�ɂ����Ă̓��V�A�Q�[�g�ł̌��⍲���ւ̎����������āA�_�E����������ł��܂��B�O�������߃s�[�N���㔲�������Ƃ�����A�����͗\�z������邩���m��܂���B

�[�[�[��€���[�[�[

�ߋ����z�̊��Ԑ��ڂƑ��֕��z�����}�Ɏ����܂��B

�����������Ȏw�W�Ȃ̂ŁA5pips����ꂽ�痘�m�E�����������ǂ������ł��B

�܂��A����1�����l���i���j�ɑ��Ē���11�����l���i���j�́A�ꎟ��A���i�Ԑ��j�̌W����1���Ă��܂��B���z�v�I�ɉ��߂������A������1�����ɐL�т������Ƃ������ƂɂȂ�܂��B

���������A���ی��Ƒ�O�ی������ԑΊp���i���j�̏㉺�̎����z���������A�����Ⴄ���߂����������ǂ������ł��B������ł̒nj��́A����1�������z���������Ȃ�l��10pips�ȏ�A�A���������Ȃ�5pips�ȏ�̂Ƃ��ɍs�������ǂ������ł��B

�[�[�[��€���[�[�[

2015�N2���ȍ~�O��܂ł�33��ŁA���\���ʂƎs��\�z�̑召�W���O���Ɨ����œ���ւ������18��i����ւ�藦55���j�ł��B

�s��\�z��ǂ��^�Ƃ͌����܂���B

�[�[�[��€���[�[�[

�{�w�W�́A��s���\�i11��10���j���ꂽ����11������UM����ҐM�����w������l�ƁA�������ԁE���\�����E�����ړI�E�������@���قړ����ł��B���w�W�Ԃɑ��ւ��Ȃ����A���ׂĂ����܂����B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

���������A��}�̒ʂ�A���w�W�̎��ԍ��و�v����41�������Ȃ����Ƃ��킩��܂����B41���Ȃ�A��v���邩��v���Ȃ������T�C�R����U���Č��߂Ă������ł��B

����āAUM����l��CB�Ƃ̊Ԃɂ́A�������ԁE���\�����E�����ړI�E�������@���قړ����ł���ɂ��ւ�炸���ւ��Ȃ��A�ƌ����܂��B

�i2-2. �ߋ������j

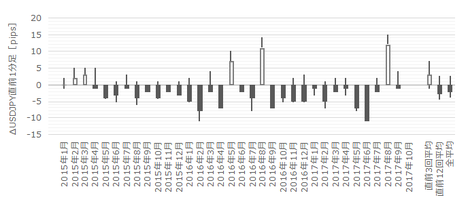

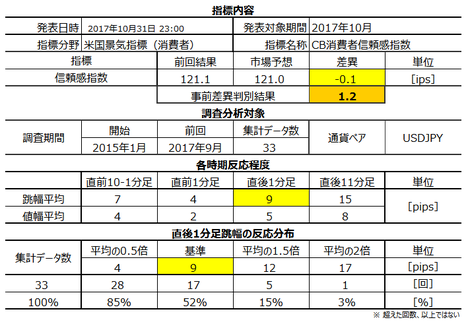

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����͉ߋ����ϒ�����7pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�5��i�p�x15���j����܂��B

����5��̒���1�����������ς�10pips�ŁA����͒���1���������̉ߋ��S����9pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B�����āA����5��̒��O10-1�����ƒ���1�����̕�����3���v���Ă���A��v���Ȃ�����2��̒���1�����͓��l�I���ł��i���ғI����100���A���l�͏W�v���Ȃ��j�B

����āA����10-1������10pips�ȏ㒵�˂��Ƃ��ɂ́A����1�������������ɒ��˂�\���������ƌ����܂��B���˂̒��x�́A�ߋ����ςƓ����x�ł��B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�1������܂���B����1��̒���1����������13pips�ŁA���O1�����ƒ���1�����̕����͈�v���Ă��܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���4pips�i1�[�l���^�������߂�䗦44���j�ł��B����11�����̂����6pips�i�߂�䗦40���j�ł��B�߂�䗦�����ꂼ��40�����Ă���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��ł��傤�B

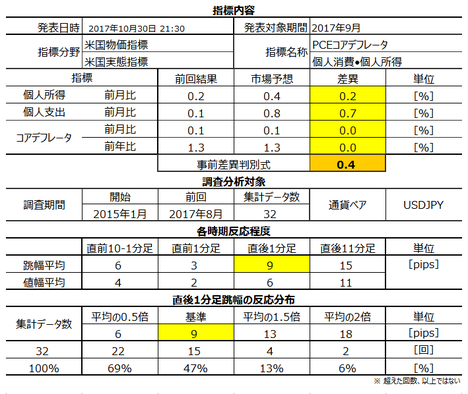

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���O���ق̃}�C�i�X����63���ƂȂ��Ă��܂��B����A���㍷�ق̃v���X����62���ł��B�s��\�z�͒�߂ɗ\�z����A���\���ʂ͂�������肪���ł��B�����A����قNjɒ[�ȕ�Ƃ͌����܂���B

���O���قƒ��O1�����̕�����v����24���i�s��v��76���j�ƂȂ��Ă��܂��B�����_�ł̍���̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�������z���ƂȂ���ғI������76���Ƃ������Ƃł��B

���㍷�قƒ���1�����̕�����v����84���A���ԍ��قƒ���11�����Ƃ̕�����v����70���ƂȂ��Ă��܂��B�s��\�z��O�ʂɑ��锭�\���ʂ̗ǂ������ɂ͑f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

����1�����̗z������78���ƁA�ُ�ȕ肪�����܂��B�w�W���\�O�̒��O10-1�����Ⓖ�O1�����ɕ肪�Ȃ��A�w�W���\��̒���1�����ɕ肪����Ƃ����͖̂{�w�W�̓����ł��B

�����āA����1�����ƒ���11�����̕�����v����72���ƍ������Ƃ������A��Ɍ`�����ꂽ���[�\�N�����A��Ō`������郍�[�\�N���̕������������Ă��钛��͂���܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����72���ł��B�����āA����72���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�65���ł��B

�w�W���\���_�ł́A���㍷�قɑ��đf���ɔ�����L���ƍl������܂���B����ǂ��A������v����72���ŁA������L�������Ƃ�65�����ƁA�����nj��J�n�Ŗژ_���ʂ�ɗ��m�ł��邱�Ƃ�47���Ƃ������ƂɂȂ�܂��B��������v���Ȃ��Ă��A�w�W���\����1�����߂��Ă������ɔ��]�����ɔ�����L�����Ƃ�����̂ŁA�����I�Ȋm����50������Ǝv���܂����A�m���I�ɂ͂��܂荂������܂���B

�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�38����������܂���B����Ȃ�A���\���ォ���\����1�����߂�����A����1�����I�l����������L�����Ƃ��ɋt����|�W�V�����擾��_�������ǂ������ł��B

�y4. �V�i���I�쐬�z

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�債�Ĕ������Ȃ��̂ŁA�����Ɏ������K�v�Ȃ�Ă���܂���B

- ���O1�����͗z���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����24���i�s��v��76���j�ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA���O1�������z���ƂȂ���ғI������76���Ƃ������ƂɂȂ�܂��B

�A���A���O1�����͉ߋ����ϒ����E�l����4pips�E2pips��������܂���B�A�����Ƀq�Q���`�������̂�҂��ċt����|�W�V���������A1-2pips�ŗ��m���������ǂ��ł��傤�B���������q�Q���`������Ȃ���A�������߂���������pips�ł��B - ����1�����́A���O10-1���������O1������10pips�ȏ㒵�˂���A����Ɠ��������ƌ����݂܂��B�w�W���\���O�Ƀ|�W�V���������A���\��̒��˂ŗ��m�i���j�ł��B

���O10-1������10pips���˂����Ƃ͉ߋ�15���A���O1������10pips�ȏ㒵�˂����Ƃ͉ߋ�3���A�����āA�����̏ꍇ�ɒ���1�����́A���l�I���������ΑS�Ă��̒��˂Ɠ��������ɔ������Ă��܂��B - �w�W���\��́A�����������m�F�����瑁���nj��J�n���A�ł����1���ȓ��̒Z�����m��_���܂��B

�܂��A���\����1�����߂�����A�t����̃`�����X��_���܂��B�t����Ȃ̂ŁA������Z�����m��_���܂��B

�_���͔��������͂̌��ʂɈ˂�܂��B�A���A����1�������z���Ȃ�10pips�ȏ�̒l���̂Ƃ��A�A���Ȃ�5piss�ȏ�̒l���Ȃ�A������ł̒nj��ł��B

�ȏ�

2017�N11��28��24:00���\

�ȉ���2017�N11��29���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��E�\�z������A�����͗z���ł����B

����129.5�́A2000�N11�����ȗ��̐��l�ł��B�����ł͊����𒆐S�ɂ��낻�늴���������̂́A�č��ł͐�s���𖾂邭�����Ă���悤�ł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�w�W���\�������ׂ�������͍s���܂���ł����B�V�i���I�ł́A���O10-1���������O1���������˂���Ƃ������������������߂ł��B

2�x�ڂ̒nj��͑��ƂȂ�܂����B�ǂ����A01:00�������USDJPY��������n�߂��悤�ł����A����͕��͑Ώۊ��Ԃł͂���܂���i���Ԃ�����Ȃ��ƁA���͂Ɋ�Â��ǂ݂������������O�ꂽ�����_�����Ȃ��j�B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e�́A���O1���������q�Q�������Ȃ��������Ƃ�A����11����������1��������������L�������ƂŁA�O���Ă��܂��B

�����A�m���I�Ȗ�肪����̂ŁA����2���ĊO������S�ʉ������邱�Ƃɂ��܂��B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- ���O1�����͗z���ƌ����݂܂����B���ʂ͗z���ł����B

- ����1�����́A���O10-1���������O1������10pips�ȏ㒵�˂���A����Ɠ��������ƌ�����ł��܂����B���ʂ�10pips�ɒB�����A����͎~�߂܂����B

- �w�W���\��́A�����������m�F�����瑁���nj��J�n���A�ł����1���ȓ��̒Z�����m��_���\��ł����B���ʂ͋͂��Ȃ��痘�m�ł��܂����B

�܂��A���\����1�����߂�����A�t����̃`�����X��_������ł����B����͋t����Ȃ̂ŁA�Z������̂���ł����B���ʂ͑��ł����B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N11��26��

�č����Ԏw�W�u�V�z�Z��̔������v���\�O���USDJPY�������́i2017�N11��27��24:00���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

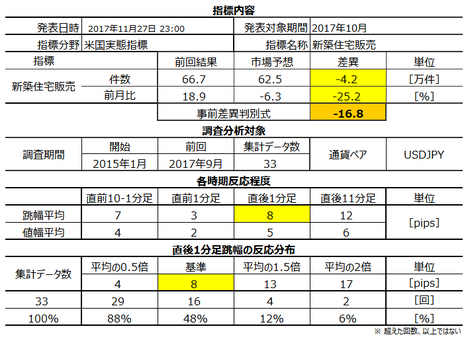

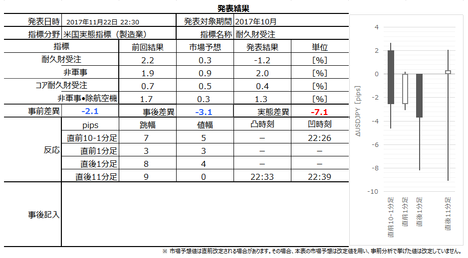

2017�N11��27��24:00�ɕč����Ԏw�W�u�V�z�Z��̔������v�����\����܂��B���\��2017�N10�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

������FX��Ђ̌o�ώw�W�J�����_�[�ł́A�{�w�W�̏d�v�x�E���ړx�������A�Ƃ���Ă��܂��B

�Z��w���́A������z���̂��傫�����Ƃ�A���t�H�[���⒲�x�i�w���Ȃǂ̊֘A���v�ɂ��q���邽�߁A�g�y���ʂ��傫������ł��B�����āA����Ҍl�̎�����������ʂ������f����邽�߁A�ł��B

����Ȃ�̔��������������ÏZ��̔������̕����d�v�x�E���ړx�������͂��ł����A����Ȃ��Ƃ͂���܂���B����ɁA�Z��֘A�w�W�͂������10pips�O�サ���������܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�̔������́A�N���Z�����ɑ��삳��Ĕ��\����܂��B���삪�����̔�����P����12�{�������̂��A���N�萔�����Ċ��蓖�Ă��G�ߒ����W�����悶�����̂��A�萔������Ă��Ȃ��W�����A�͊m�F�ł��Ă��܂���B

�܂��A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

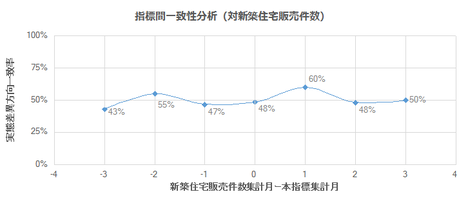

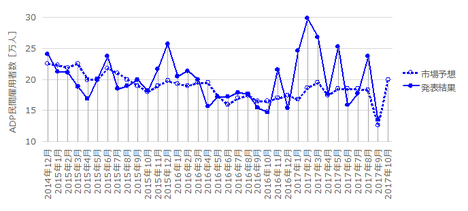

�{�w�W�ւ̔����̊��Ԑ��ڂƑ��֕��z�����}�ɓZ�߂Ă����܂��B

�����͈ȑO������肵�ď��������Ƃ��킩��܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�����8pips�ł��B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B����O�ɂ́A���O�̃��[�g����10�`20pips�ȓ��̃`���[�g�|�C���g�ɖڐ������Ă����܂��傤�B���������]�̖ڈ��ɂȂ�܂��B

����1�����i���j�ɑ��钼��11�����i���j�̒l���̈ꎟ��A���i�Ԑ��j�́A���̌W����0.5�ƂȂ��Ă��܂��B����Ȃ珇����Œnj����Ƃ����ƁA�����z��������肻���Ƃ�������܂���B

���ی��Ƒ�O�ی������ԑΊp���i���j������ƁA���ɒ���1�������A���������Ƃ��ɋt����̗L�����������Ă��܂��B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�N���Z�̔������ƑO����Ƃ́A�O���t�̗l�q���܂�ňقȂ�܂��B����獀�ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

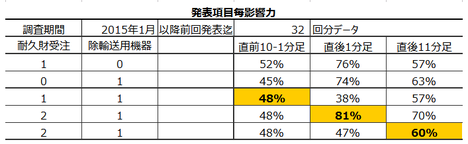

��\�̏�2�s�́A�̔������ƑO����̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ��́A10✕�̔������̍��ف[1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����76���ƂȂ�܂����B

���㍷�ٔ��ʎ��Ǝ��ԍ��ٔ��ʎ��͂Ƃ��ɁA1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v�����A���㍷�قɂ���78���A���ԍ��قɂ���63���A�ƂȂ�܂����B

�{�w�W�͌_�����x�[�X�ŏW�v����Ă��܂��B�����āA�֘A�w�W�ł��钆�ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s����A�Ƃ�������𑽂��������܂��B

����́A�����ɏƂ炵�Đ���������܂���B

�����葱����̏����Ə��p���Ԃɂ��ẮA���̒ʂ�Ȃ̂ł��傤�B����ǂ��A�V�z�Z����w������l�ƒ��ÏZ����w������l�́A���������ɍw������l�������Έ�v���܂���B������A���ۂɔ̔��������O����葝���������������ׂ�ƁA�����葱����̏��v����1�`2�����̐V�z�Z��̔������̐�s���͂���܂���B

�������u���肻���Șb�v�ƈقȂ錴���͂킩��܂���B�����A�V�z�Z��w���҂ƒ��ÏZ��w���҂́A�����悤�ɏZ��w��������ɂ���A�����K�w���N��w���قȂ�̂ł͂Ȃ��ł��傤���B�����K�w��N��w���قȂ�A�u�����v�ƏZ��w�������߂邱�ƂɎ��ԍ��������邱�Ƃ����āu���肻���Șb�v�ł��B

���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��O��2�������炵�Ē��ׂ�ƁA�ł���v���������Y���ł�60��������v���Ă��܂���B���w�W�ɊW���Ȃ��A�Ƃ܂ł͌����܂��A60�������������������v���Ȃ��Ȃ�A���̗\����T���������}�V�ł��B

�����w�W���m�́A�O���t�̏㏸��≺�~��Ƃ������_���Q�l�ɂł��Ă��A�P�����̑��������͈���̎w�W���Q�l�ɂ��Ă��킩��Ȃ��̂ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����8pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x21���j����܂��B����7��̒���1����������7pips�ŁA����͒���1���������̉ߋ��S����8pips�Ƃقړ����ł��B�����āA����7��̒��O10-1�����ƒ���1�����̕�������v�������Ƃ�3��i43���j�ł��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���3pips�i1�[�l���^�������߂�䗦38���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ł��B

����1���������E�l���́A�ߋ����ςŊe8pips�E5pips��������܂���B�������������Ă���A�Z���nj��ŗ��m�����҂��͓̂�����ł��B����Ȃ�A��q���锽�������͂ɂ��q�ׂ��悤�ɁA�t����̋@���_���������ǂ������ł��B�t����|�W�V�����́A����1�����l�������Ƃ��ŁA�w�W���\����Ɣ��\����3���O��o�߂����Ƃ����ߋ��̌X�����猾���Α_���ڂł��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق̓v���X����70���ƂȂ��Ă��܂��B�s��\�z�����߂ɂȂ肪���Ȏw�W�ł��B����͒����Ώۊ��Ԃ̏Z��̔��������E�オ��ƂȂ��Ă���A�Z��s�ꂪ�D���ȏ�Ԃ������Ă��邽�߂Ǝv���܂��B

�܂��A���O���قƒ��O10-1�����̕�����v����76���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA�A���ƂȂ���ғI������76���Ƃ������Ƃł��B

���㍷�قƒ���1�����̕�����v����78���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ́A�f���ɔ����������Ȏw�W�ł��B

���ԍ��ق́A����11�����Ƃ̕�����v����63����������܂���B����Ȃ�A����11�����͎��㍷�قƂ̕�����v��72�����A�e�ɂ��������m���ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������79���ƁA�肪�ڗ����܂��B

�����āA�ǂ̃��[�\�N�����m���ׂĂ݂Ă��A30���ȉ���70���ȏ�̈�v��������܂���B��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����63���ƍ�������܂���B�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�31����������܂���B����Ȃ璼��1�����I�l���Ĕ�����L�����@��ɋt����|�W�V�����擾��_���������ǂ������ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N11��28���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�N�����Z�������O��E�\�z������A�O����͑O��������܂�������̗̂\�z������܂����B�����́A����1�������A���ŁA���̌�͔��]���Ē���11�������z���ƂȂ�܂����B

11��21���ɔ��\���ꂽ���ÏZ��̐��Ɣ�r���Ă����l�̌X���ł��B���Ƃ��ƏZ��̔��͍D�����������̂̍ɕs�����w�E����Ă��܂����B�����ɍ��Ẵn���P�[���Ńt�����_�𒆐S�ɔ�Q������܂����B���̂��߂̍D���������Ă���Ƃ������Ƃł��傤�B

����1�����͏�q�Q��L�����̂ɁA���ʓI�ɉA���ƂȂ�܂����B�Ƃ͌����A3pips�ł�����A�قڔ������Ȃ������̂Ɠ����ł��B�����̏������́A���݁A�s�ꂪ���ڂ��Ă���̂��Ő����v��ƍ��A�����c�ȂǂŁA�o�ώw�W�łȂ����߂ł��傤�B

����͍s���Ă��܂���B���ɂȂ��Ď��Ԃ�҂��Ă�����Q�Ă��悤�ł��B

���O�������͓��e���ȉ��Ɍ����Ă����܂��B

�d�v�x�E���ړx�������ʒu�Â����Ă���w�W�̊��ɔ������������_���A����1�����ƒ���11�����̋t���萬�����������_���A�ߋ��̌X���ʂ�ł����B

�A���A����̒���1�����́A�O�q�̒ʂ�A��q�Q���l�������傫���Ȃ��Ă��܂��B�t����̕������ԈႢ�₷���`������Ă��܂��B

����͍s��Ȃ��������̂́A���O�������Ă����V�i���I�������Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N11��27��24:00�ɕč����Ԏw�W�u�V�z�Z��̔������v�����\����܂��B���\��2017�N10�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �����̎w�W����Ŗ{�w�W�͏d�v�x�E���ړx�������A�ƈʒu�t�����Ă��܂��B���������A�{�w�W�ւ̔����͏������A�ߋ����\�̒���1����������79����10pips��������Ă��܂��B���̎w�W�ł͗��m��������pips�Ƃ������Ƃɒu���Ă������Ƃ��厖�ł��B�~����Ə��Ă܂���B

- �{�w�W�͌_�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A���L���ړ]�����x�[�X�ŏW�v����Ă��钆�ÏZ��̔���������1�`2������s����A�Ƃ�������𑽂��������܂��B

���������A�V�z�Z����w������q�w�ƒ��ÏZ����w������q�w�͈قȂ�܂��B���ۂɂ͗��w�W�̂ǂ��炪��s�w�W�ł���ɂ���A����̎w�W��O��3�������炵�Ă����w�W�̎��ԍ��فi���\���ʁ[�O�ʁj�͑������������v������������܂���B - ����ɂ��ւ�炸�A�{�w�W�̓��j�[�N�ŁA�����̖��͂�����܂��B

�w�W���\�O�ɗ\���I�ȓ����������邱�ƂƁA����1�����I�l��ڈ��ɋt���肪�K���Ă���_�������ł��B�債��pips�͉҂��Ȃ����̂́A���������Ӗ��ł͏����₷���w�W�����m��܂���B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͉A���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����76���ł��B�A���A�ߋ����ϒ����E�l���͊e7pips�E4pips�����Ȃ����Ƃ͓��ɓ���Ă����܂��傤�B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������79���ƕ肪����܂��B�A���A�ߋ����ϒ����E�l����3pips�E2pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎~�߂������ǂ��ł��傤�B - �w�W���\��1�����߂���ƁA����1�����̒l������邩����1�����Ɣ��]�������Ƃ̕��������Ȃ��Ă��܂��i�v69���j�B�w�W���\���ォ���\����3���o�߂������ɋt����|�W�V�����擾��_���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

������FX��Ђ̌o�ώw�W�J�����_�[�ł́A�{�w�W�̏d�v�x�E���ړx�������A�Ƃ���Ă��܂��B

�Z��w���́A������z���̂��傫�����Ƃ�A���t�H�[���⒲�x�i�w���Ȃǂ̊֘A���v�ɂ��q���邽�߁A�g�y���ʂ��傫������ł��B�����āA����Ҍl�̎�����������ʂ������f����邽�߁A�ł��B

����Ȃ�̔��������������ÏZ��̔������̕����d�v�x�E���ړx�������͂��ł����A����Ȃ��Ƃ͂���܂���B����ɁA�Z��֘A�w�W�͂������10pips�O�サ���������܂���B

�{�w�W�̏W�v�́A��ˌ��ɉ����āA�R���h�~�j�A���Ƌ����Z����܂߂����������\����܂��B�̔������́A�N���Z�����ɑ��삳��Ĕ��\����܂��B���삪�����̔�����P����12�{�������̂��A���N�萔�����Ċ��蓖�Ă��G�ߒ����W�����悶�����̂��A�萔������Ă��Ȃ��W�����A�͊m�F�ł��Ă��܂���B

�܂��A���̌����ɂ͓y�n�t���̐V�z�Z��̔����ΏۂŁA���ɕۗL����y�n�֏Z���V�z�������̂͊܂܂�܂���B���̗��R�͂킩��܂���B

�[�[�[��€���[�[�[

�{�w�W�ւ̔����̊��Ԑ��ڂƑ��֕��z�����}�ɓZ�߂Ă����܂��B

�����͈ȑO������肵�ď��������Ƃ��킩��܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςł�����8pips�ł��B���������������߁A�傫�ȃg�����h���������Ă���Ƃ��ɂ́A�w�W���\���ʂ̉e���͂����Ƀg�����h�ɓۂ܂�Ă��܂��܂��B����O�ɂ́A���O�̃��[�g����10�`20pips�ȓ��̃`���[�g�|�C���g�ɖڐ������Ă����܂��傤�B���������]�̖ڈ��ɂȂ�܂��B

����1�����i���j�ɑ��钼��11�����i���j�̒l���̈ꎟ��A���i�Ԑ��j�́A���̌W����0.5�ƂȂ��Ă��܂��B����Ȃ珇����Œnj����Ƃ����ƁA�����z��������肻���Ƃ�������܂���B

���ی��Ƒ�O�ی������ԑΊp���i���j������ƁA���ɒ���1�������A���������Ƃ��ɋt����̗L�����������Ă��܂��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�N���Z�̔������ƑO����Ƃ́A�O���t�̗l�q���܂�ňقȂ�܂��B����獀�ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�2�s�́A�̔������ƑO����̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���O���ٔ��ʎ��́A10✕�̔������̍��ف[1✕�O����̍��فA�Ƃ��Ă����A�����̔������̎��O���ق�0�ł����ʂ��ł��܂��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����76���ƂȂ�܂����B

���㍷�ٔ��ʎ��Ǝ��ԍ��ٔ��ʎ��͂Ƃ��ɁA1✕�̔������̍��ف{1✕�O����̍��فA�Ƃ��Ă����A���̔��ʎ������ƒ���1�����E����11�����Ƃ̕�����v�����A���㍷�قɂ���78���A���ԍ��قɂ���63���A�ƂȂ�܂����B

�[�[�[��€���[�[�[

�{�w�W�͌_�����x�[�X�ŏW�v����Ă��܂��B�����āA�֘A�w�W�ł��钆�ÏZ��̔������͏��L���ړ]�����x�[�X�ŏW�v����Ă��܂��B���̂��߁A�{�w�W�͒��ÏZ��̔������ɑ�1�`2������s����A�Ƃ�������𑽂��������܂��B

����́A�����ɏƂ炵�Đ���������܂���B

�����葱����̏����Ə��p���Ԃɂ��ẮA���̒ʂ�Ȃ̂ł��傤�B����ǂ��A�V�z�Z����w������l�ƒ��ÏZ����w������l�́A���������ɍw������l�������Έ�v���܂���B������A���ۂɔ̔��������O����葝���������������ׂ�ƁA�����葱����̏��v����1�`2�����̐V�z�Z��̔������̐�s���͂���܂���B

�������u���肻���Șb�v�ƈقȂ錴���͂킩��܂���B�����A�V�z�Z��w���҂ƒ��ÏZ��w���҂́A�����悤�ɏZ��w��������ɂ���A�����K�w���N��w���قȂ�̂ł͂Ȃ��ł��傤���B�����K�w��N��w���قȂ�A�u�����v�ƏZ��w�������߂邱�ƂɎ��ԍ��������邱�Ƃ����āu���肻���Șb�v�ł��B

���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��O��2�������炵�Ē��ׂ�ƁA�ł���v���������Y���ł�60��������v���Ă��܂���B���w�W�ɊW���Ȃ��A�Ƃ܂ł͌����܂��A60�������������������v���Ȃ��Ȃ�A���̗\����T���������}�V�ł��B

�����w�W���m�́A�O���t�̏㏸��≺�~��Ƃ������_���Q�l�ɂł��Ă��A�P�����̑��������͈���̎w�W���Q�l�ɂ��Ă��킩��Ȃ��̂ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����8pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�7��i�p�x21���j����܂��B����7��̒���1����������7pips�ŁA����͒���1���������̉ߋ��S����8pips�Ƃقړ����ł��B�����āA����7��̒��O10-1�����ƒ���1�����̕�������v�������Ƃ�3��i43���j�ł��B

�܂�A���O10-1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B�t�Ɍ����A�������O1����������10pips�ȏ㓮�����ꍇ�A�����ߋ��ɂȂ��ُ�Ȃ��Ƃ��N���Ă���\��������܂��B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���3pips�i1�[�l���^�������߂�䗦38���j�ł��B����11�����̂����6pips�i�߂�䗦50���j�ł��B�������������w�W�͖߂藦�������Ȃ肪���ł��B

����1���������E�l���́A�ߋ����ςŊe8pips�E5pips��������܂���B�������������Ă���A�Z���nj��ŗ��m�����҂��͓̂�����ł��B����Ȃ�A��q���锽�������͂ɂ��q�ׂ��悤�ɁA�t����̋@���_���������ǂ������ł��B�t����|�W�V�����́A����1�����l�������Ƃ��ŁA�w�W���\����Ɣ��\����3���O��o�߂����Ƃ����ߋ��̌X�����猾���Α_���ڂł��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق̓v���X����70���ƂȂ��Ă��܂��B�s��\�z�����߂ɂȂ肪���Ȏw�W�ł��B����͒����Ώۊ��Ԃ̏Z��̔��������E�オ��ƂȂ��Ă���A�Z��s�ꂪ�D���ȏ�Ԃ������Ă��邽�߂Ǝv���܂��B

�܂��A���O���قƒ��O10-1�����̕�����v����76���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA�A���ƂȂ���ғI������76���Ƃ������Ƃł��B

���㍷�قƒ���1�����̕�����v����78���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɂ́A�f���ɔ����������Ȏw�W�ł��B

���ԍ��ق́A����11�����Ƃ̕�����v����63����������܂���B����Ȃ�A����11�����͎��㍷�قƂ̕�����v��72�����A�e�ɂ��������m���ł��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������79���ƁA�肪�ڗ����܂��B

�����āA�ǂ̃��[�\�N�����m���ׂĂ݂Ă��A30���ȉ���70���ȏ�̈�v��������܂���B��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����63���ƍ�������܂���B�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�31����������܂���B����Ȃ璼��1�����I�l���Ĕ�����L�����@��ɋt����|�W�V�����擾��_���������ǂ������ł��B

�y4. �V�i���I�쐬�z

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O10-1�����͉A���ƌ����݂܂��B

�w�W��v�����͂̌��ʁA���O10-1�����͎��O���قƂ̕�����v����76���ł��B�A���A�ߋ����ϒ����E�l���͊e7pips�E4pips�����Ȃ����Ƃ͓��ɓ���Ă����܂��傤�B - ���O1�����͉A���ƌ����݂܂��B

�ߋ��̉A������79���ƕ肪����܂��B�A���A�ߋ����ϒ����E�l����3pips�E2pips��������܂���B1�E2pips�ŗ��m�i���j���邮�炢�̂���ł��Ȃ���Ȃ�Ȃ��̂ŁA�C�������Ȃ���Ύ���͎~�߂������ǂ��ł��傤�B - �w�W���\��1�����߂���ƁA����1�����̒l������邩����1�����Ɣ��]�������Ƃ̕��������Ȃ��Ă��܂��i�v69���j�B�w�W���\���ォ���\����3���o�߂������ɋt����|�W�V�����擾��_���܂��B

�ȏ�

2017�N11��27��24:00���\

�ȉ���2017�N11��28���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�N�����Z�������O��E�\�z������A�O����͑O��������܂�������̗̂\�z������܂����B�����́A����1�������A���ŁA���̌�͔��]���Ē���11�������z���ƂȂ�܂����B

11��21���ɔ��\���ꂽ���ÏZ��̐��Ɣ�r���Ă����l�̌X���ł��B���Ƃ��ƏZ��̔��͍D�����������̂̍ɕs�����w�E����Ă��܂����B�����ɍ��Ẵn���P�[���Ńt�����_�𒆐S�ɔ�Q������܂����B���̂��߂̍D���������Ă���Ƃ������Ƃł��傤�B

����1�����͏�q�Q��L�����̂ɁA���ʓI�ɉA���ƂȂ�܂����B�Ƃ͌����A3pips�ł�����A�قڔ������Ȃ������̂Ɠ����ł��B�����̏������́A���݁A�s�ꂪ���ڂ��Ă���̂��Ő����v��ƍ��A�����c�ȂǂŁA�o�ώw�W�łȂ����߂ł��傤�B

�i5-2. ������ʁj

����͍s���Ă��܂���B���ɂȂ��Ď��Ԃ�҂��Ă�����Q�Ă��悤�ł��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���ȉ��Ɍ����Ă����܂��B

�d�v�x�E���ړx�������ʒu�Â����Ă���w�W�̊��ɔ������������_���A����1�����ƒ���11�����̋t���萬�����������_���A�ߋ��̌X���ʂ�ł����B

�A���A����̒���1�����́A�O�q�̒ʂ�A��q�Q���l�������傫���Ȃ��Ă��܂��B�t����̕������ԈႢ�₷���`������Ă��܂��B

�i6-2. �V�i���I���j

����͍s��Ȃ��������̂́A���O�������Ă����V�i���I�������Ă����܂��B

- ���O10-1�����͉A���ƌ����݂܂����B���ʂ͉A���ł����B

- ���O1�����͉A���ƌ����݂܂����B���ʂ͗z���ł����B

- �w�W���\��1�����߂���ƁA����1�����̒l������邩����1�����Ɣ��]�������Ƃ̕��������Ȃ��Ă��܂����i�v69���j�B�w�W���\���ォ���\����3���o�߂������ɋt����|�W�V�����擾��_������ł����B

���ʂ͔��]�ł����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:17| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

4-2-3. �č����x�֘A�w�W�i2017�N11���ŏI�Łj

�ŋ߂͖���400���h����̖f�ՐԎ��������Ă��܂��B����400���h���Ƃ����傫���́A�N�Ԃœ��{�̍��Ɨ\�Z�߂��K�͂̐Ԏ��Ƃ������Ƃł��B�č��̌o�ϋK�͂Ƃ����͖̂{���ɂ������̂ł��ˁB

�f�ՐԎ��̍��ʓ���i2016�N�j�́A����3470��USD�AEU1463��USD�A���{689��USD�A���L�V�R632��USD�A�J�i�_112��USD�A�ł��B

�����ɑ��Ă͐�̕đ哝�̂̃A�W�A��K�ŁA�����N��2500��USD�̊o����������܂����B���L�V�R�E�J�i�_�Ƃ�NAFTA�Č������Ă��܂����A���N���ɘb���Z�܂�C�z�͂���܂���BEU�E���{�ɂ́A�ʂ�FTA���������߂Ă�����̂́A���̋��c�ɂ͎n�܂��Ă����܂���B

��N2016�N�̖f�ՐԎ��͑O�N��{0.4����5023��USD�ŁA2017�N��1-9������4031��USD�ƂȂ��Ă��܂��B����400��USD����Ԏ��������Ă��邱�Ƃ܂���ƁA����3�����ō�N�̐Ԏ������邱�Ƃ͊m���ł��傤�B���N�̕����č�����̎s��J�����͂͋��܂�ł��傤�B

11��3���ɔ��\���ꂽ9�����f�Վ��x�́�435��USD�ł����B

���߃{�g����2016�N9�����́�364��USD�A���߃s�[�N��2017�N1�����́�485��USD�ł��B�đ哝�̂̃c�C�[�g�������ĐԎ����������邩�Ǝv������A2017�N�ɓ����Ă���͖���400��USD�������ƒ����Ă��܂��B

����10�������\��12��5���ł��B

�@(���͎���) �f�Վ��x�i2017�N4��4�����\���ʌ��؍ρj

�{�w�W�̓����́A�f�ՐԎ������������悤�����낤���A���\����̔��������ɂ��܂�W����܂���B���\�����̊W�ŁA���̑傫�Ȏw�W�Ɠ������\����邱�Ƃ������A���̌��ʁA���|����̔������ϒl�͑傫���Ȃ��Ă��܂��B�P�ƂŔ��\�����ꍇ�ɂ́A���܂蔽�����Ȃ��w�W�ł��B

�{�w�W���ʂ�����_���ɁA�Đ��������2���Ԗf�Վ��x�Ɋւ��錡�����������蓾�܂��B�{�w�W�̈Ӌ`�́A�����̖f�ՐԎ��̑��ǂ����A��������������USDJPY���������Ƃւ̌x����^���Ă���邱�Ƃł��B

�f�ՐԎ��̍��ʓ���i2016�N�j�́A����3470��USD�AEU1463��USD�A���{689��USD�A���L�V�R632��USD�A�J�i�_112��USD�A�ł��B

�����ɑ��Ă͐�̕đ哝�̂̃A�W�A��K�ŁA�����N��2500��USD�̊o����������܂����B���L�V�R�E�J�i�_�Ƃ�NAFTA�Č������Ă��܂����A���N���ɘb���Z�܂�C�z�͂���܂���BEU�E���{�ɂ́A�ʂ�FTA���������߂Ă�����̂́A���̋��c�ɂ͎n�܂��Ă����܂���B

��N2016�N�̖f�ՐԎ��͑O�N��{0.4����5023��USD�ŁA2017�N��1-9������4031��USD�ƂȂ��Ă��܂��B����400��USD����Ԏ��������Ă��邱�Ƃ܂���ƁA����3�����ō�N�̐Ԏ������邱�Ƃ͊m���ł��傤�B���N�̕����č�����̎s��J�����͂͋��܂�ł��傤�B

�y4-2-3. �f�Վw�W�z

11��3���ɔ��\���ꂽ9�����f�Վ��x�́�435��USD�ł����B

���߃{�g����2016�N9�����́�364��USD�A���߃s�[�N��2017�N1�����́�485��USD�ł��B�đ哝�̂̃c�C�[�g�������ĐԎ����������邩�Ǝv������A2017�N�ɓ����Ă���͖���400��USD�������ƒ����Ă��܂��B

����10�������\��12��5���ł��B

�@(���͎���) �f�Վ��x�i2017�N4��4�����\���ʌ��؍ρj

�{�w�W�̓����́A�f�ՐԎ������������悤�����낤���A���\����̔��������ɂ��܂�W����܂���B���\�����̊W�ŁA���̑傫�Ȏw�W�Ɠ������\����邱�Ƃ������A���̌��ʁA���|����̔������ϒl�͑傫���Ȃ��Ă��܂��B�P�ƂŔ��\�����ꍇ�ɂ́A���܂蔽�����Ȃ��w�W�ł��B

�{�w�W���ʂ�����_���ɁA�Đ��������2���Ԗf�Վ��x�Ɋւ��錡�����������蓾�܂��B�{�w�W�̈Ӌ`�́A�����̖f�ՐԎ��̑��ǂ����A��������������USDJPY���������Ƃւ̌x����^���Ă���邱�Ƃł��B

�ȏ�

�^�O�F�č�,�f�Վ��x,USD,USDJPY

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:10| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N11��24��

4-2-2. �č��o�ώ��Ԏw�W�i2017�N11���Łj

�������x�E���ێ��x�̐Ԏ��������Ă��Ă��A��v��i���ɂ����ĕč��o�ς͍ł��D���ł��B�����������Ԃ܂���ƁA��X�A�}�`���A�ɂ�����̌i�C�̗ǂ��������ł��킩��₷���\���Ă���̂�GDP�ł��B

FX���HP�ŏd�v�x�E���ړx�������ʒu�t�����Ă��Ă��A�����������Ȏw�W�������_�������ł��B

���ϓI�ɍł��傫����������w�W�͏������㍂�ŁA����E�Z��E���Y�E�f�ՊW�̎w�W�͂��܂蔽�����܂���B

�������i�N�����Z�m��l�j�͉��\�̒ʂ�ł��B

2013�N10-12�����@2.6��

2014�N10-12�����@2.2��

2015�N10-12�����@1.4��

2016�N10-12�����@2.1���@

2017�N01-03�����@1.4��

2017�N04-06�����@3.1��

2017�N07-09�����@3.0���i����l�j

2017�N1-3����GDP�m��l�����\���ꂽ��Ɂu�ٗp���D���䂦�����ꐷ��Ԃ��v�|��FOMC�����͐������������ƂɂȂ�܂��B

�@(���͎���) �l����GDP����l�i2017�N10��26�����\���ʌ��؍ρj

�@(���͎���) �l����GDP����l�i2017�N8��30�����\���ʌ��؍ρj

�@(���͎���) �l����GDP�m��l�i2017�N9��28�����\���ʌ��؍ρj

���āAGDP���\���̎�����s����ʼn��\���������������B

A�͉ߋ����ς̒���1���������AB�͒���1�����ƒ���11�����̕�����v���AC�͒���11�����l��������1�����l������������L���Ă����m���ł��B

�@����l�@����l�@�m��l

A�@24pips�@15pips�@11pips

B�@79���@�@88���@�@65��

C�@47���@�@18���@�@41��

�������Đ�������ׂČ���ƁA����GDP�ł�����l�E����l�E�m��l�Ŏ���̂�����ς��Ȃ��Ə��ĂȂ����Ƃ��ǂ��킩��܂��ˁB

����2017�N4-7��������l��11��29���ɔ��\����܂��B

GDP�ɒ��ڑ傫�ȉe����^����PCE�ւ̔������APCE���ʂ��������鏬�����㍂�ւ̔����̕����傫���Ȃ�X��������܂��B�����āAGDP�ɐ�߂�䗦�������Ȑ��Y�֘A�w�W��A�l����ɐ�߂�䗦�������Ǝv����Z��֘A�w�W�́A�������������X��������܂��B

�č�GDP�̖�70���͌l����iPCE�j����߂Ă��܂��B������APCE�̏d�v�x�E���ړx�͍����A�Ƃ���Ă��܂��B

�Ƃ��낪�A����PCE�ɒ��������s�w�W�͏������㍂�ł��B������A�������㍂�ւ̔����i����1���������̉ߋ�����27pips�j�́APCE�ւ̔����i��9pips�j��3�{�ɂ��Ȃ�܂��BPCE�����ɂ��ẮA�������㍂�Ő܍��܂�Ă��܂���ł��B

�č��o�ώ��̂ɋ����������PCE���d�v�����ׂ������m��Ȃ����̂́AFX����ɎQ������Ȃ珬�����㍂�̕��ɒ��ڂ��ׂ��ł��B

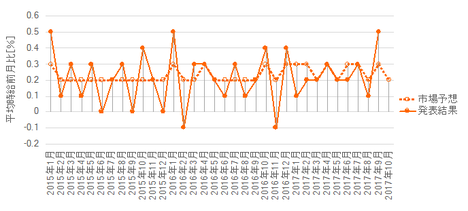

���̏������㍂�̒��ߐ��ڂ͉��\�̒ʂ�ł��B

�@�@�@�@�@�O����@�R�A�O����

04�����@�@�{0.4���@�@�{0.3��

05�����@�@��0.3���@�@��0.3��

06�����@�@��0.2���@�@��0.2��

07�����@�@�{0.6���@�@�{0.5���@�@

08�����@�@��0.2���@�@�{0.2��

09�����@�@�{1.6���@�@�{1.0��

10�����@�@�{0.2���@�@�{0.1��

���炩��4-6�������7-9�����̏������㍂�͑����Ă��܂��B

����11�����́A�ԕ�Q�m���������12��14���ɔ��\����܂��B��������Ȃ��悤�ɂ��܂��傤�B

�@(���͎���) �������㍂�i2017�N10��13�����\���ʌ��؍ρj

�������㍂���\���ʂ̓����́A���ԍ��ق������W�v����CPI�ƕ�����v���������Ƃ����_�ł��B�����āA�{�w�W�Ŏ�������Œm���Ă����ׂ����Ƃ́A����1�����ƒ���11�����̕�����v����85���ŁA����85���̕�����v���ɂ́A2013�N�ȍ~�A����11��������������1����������100�������Ă���_�ł��B

�w�W���\���O�Ɉꂩ�����Ń|�W�V���������Ȃ��Ă��A���\��ɒnj��𑁊��J�n���ė~���肳�����Ȃ���A���\����1���o�ߌ�ɗ��m�̋@���������ł��B

���ɁA�l����iPCE�j�ł��BPCE���\���ɂ͓����ɁA�l�����E�R�A�f�t���[�^�O����E���O�N�䂪���\����܂��B

�ׂ��ȃf�[�^���������ɁA�{�w�W�̓����������Ă����܂��B�R�A�f�t���[�^�Ə����̖ʓ|�Ȃ̂ŁA�ȉ��ACD�Ɨ��L���܂��B

�܂����O���ق\���ږ��ɁA�s��\�z�[�O�ʁA�ŋ��߂܂��B�����āA1✕CD�O�N�䎖�O���ف[1✕CD���O���ّO����{1✕PCE���O���ف[1✕�l�������O���فA�Ƃ������ʎ��̉������߂܂��B���̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����78���ƂȂ��Ă��܂��B

���ɁA���㍷�ق́A���\���ږ��ɁA���\���ʁ[�s��\�z�A�ŋ��߂܂��B�����āA3✕CD�O�N�䎖�㍷�ف{2✕CD���㍷�ّO����{1✕PCE���㍷�ف{1✕�l�������㍷�فA�Ƃ������ʎ��̉������߂܂��B���̉��̕����ƒ���1�����̕�����v����71���ƂȂ��Ă��܂��B

�����I�ɂ́A���\����ɂ���Ȗʓ|�Ȏ����ς��ςƉ����܂���B������ACD���\���ʂ̎s��\�z�ƍ����������đΉ�����Ηǂ���ł��B

�@(���͎���) �l����iPCE�j�E�l�����i2017�N10��30�����\���ʌ��؍ρj

���̏���Ǝ����̒��ߐ��ڂ͉��\�̒ʂ�ł��B

�@�@�@�@�@�l����@�l����

04�����@�@�{0.4���@�@�{0.4��

05�����@�@�{0.4���@�@�{0.1��

06�����@�@�@0.0���@�@�{0.1��

07�����@�@�{0.4���@�@�{0.3���@�@

08�����@�@�{0.2���@�@�{0.1��

09�����@�@�{0.4���@�@�{1.0��

������6�����������đ��������Ă���A��������������Ă��܂��B�����A�����̐L�тɑ��ď���̐L�т��������������̂́A9�����ł͈�C�ɏ���傫���L�т܂����B���̌��ʁAGDP�ƌq����̂������A4-6��������7-9�����̕��������Ă��܂��B

����10�����̔��\�́A11��30���ɗ\�肳��Ă��܂��B

�l���Y�Ƃ����̂́A���Z���Y�ƏZ��Ƃ��قƂ�ǂł��B�Z��́i�ӂ��j�l����ōő�̋��z�ł��B�Ȃ̂ŁA�Z��w�W�̗ǂ������́A�o�ώ��ԁi�l����j�ɒ��ړI�i�Z��w���j�ɂ��ԐړI�i�Ƌ�̑ϋv���w���j�ɂ��e�����傫���A�ƍl�����Ă��܂��B

���݁A�č��Z��s��͍ɕs���ŁA�ቿ�i�яZ��̔̔����D���ł��B

�@(���͎���) ���ÏZ��̔������i2017�N9��20�����\���ʌ��؍ρj

�@(���͎���) �V�z�Z��̔������i2017�N9��26�����\���ʌ��؍ρj

�Ƃ��ɁAFX���HP�Ȃǂł͒��ړx��d�v�x�������]������Ă���w�W�ł��B�����w�W���ʂ�\�z���邽�߂̎w�W���������\����Ă�����̂́A�����w�W���̂̔����͏������A����ۂǒ����|�W�V����������FX�Q���҂������Α債�ďd�v�ł͂���܂���B

�V�z�Z��̔������͒��ÏZ��̔��������1�`2������s����Ƃ����b������܂��B���̗��R�̘_�����́A�قȂ�q�w�̍s���������قȂ邱�Ƃ�����������L�����z���ꂽ���߁A�ƍl�����܂��B���ۂɂ͗��w�W�̂ǂ��炪��s�w�W�ł���ɂ���A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj�͑������������v������������܂���B

�����A�V�z�Z��̔������̓��j�[�N�ŁA�����̖��͂�����܂��B

�w�W���\�O�ɗ\���I�ȓ����������邱�ƂƁA���\����1���o�ߌ�̒nj��ɋt���肪�K���Ă���_�ŁA���̎w�W�Ō����Ȃ�������L���Ă��邩��ł��B�債��pips�͉҂��Ȃ����̂́A�����₷���w�W�����m��܂���B����͖��͂ł��B

�����āA���ÏZ��̔������́A�w�W���\�O�ɔ��\����̔�����������������肪�A�������ߋ����Ⴉ�猩�o���܂��B�w�W���\���������ɔ�����L���₷���Ƃ����X���������܂��B������A������₷���w�W�Ȃ̂ł��B

�z�H�Ɓi�ܐ����ƁE�G�l���M�[�Y�Ɓj�́A�č�GDP�̖�12��������߂Ă��܂���B������A�����Ƃ̍D�s�����č��o�ςɗ^���钼�ڌ��ʂ͏������A�Ƒ����Ă��܂��B�ٗp�w�W�E�i�C�w�W�E���ێ��x�ɉe������ƍl���Ă���̂ŋL�^������Č��Ă��܂����A���������������̂Ƃ��ǂ��̃g�����h�ɓۂ܂ꂪ���Ȃ��߁A�w�W���͂Ɋ�Â�����ɂ͓K���Ă��܂���B

���ɍz�H�Ɛ��Y�w���E�����Ɛ��Y�w���E�ݔ��ғ����́A������������

11��16���ɔ��\���ꂽ10�����z�H�Ɛ��Y�w���O����́{0.9���A�ݔ��ғ�����77.0���ł����B�ݔ��ғ����́A2017�N4�����̒��߃s�[�N76.7���������Ă���A2016�N1�����ȗ��̉ғ����ł����B

����11������12��15���ɗ\�肳��Ă��܂��B

�@(���͎���) �z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����i2017�N8��17�����\���ʌ��؍ρj

�w�W���\����1������������pips�����Ȃ��w�W�ł́A�w�W���ʂɑf���ɔ����������i���㍷�قƒ���1�����̕�����v����70���ȏ�j�ŁA���A�w�W���ʂ̗\�z���ł��Ȃ���Ύ������Ӗ�������܂���B

�͂���pips�������˂Ȃ��w�W�ł́A��r�I�҂��₷�������������m�F���Ă���̒nj������܂��o���Ă��A�����Ə�����pips���������܂���B�����A�w�W���\����ɂ���傫�����˂Ȃ��w�W�́A����������L���������Ƃ������͌��_�Ă��A���ꂪ�P�ɂ��̂Ƃ��ǂ��̃g�����h�ɕ肪���������ƂƋ�ʂ��ł��Ȃ�����ł��B

�{�w�W�̒���1���������́A�ߋ����ς�6pips��������܂���B�����āA���\���ʂ̎s��\�z�ɑ���ǂ������ɑ��A����1�����Ƃ̕�����v����62����������܂���B�܂�A������ɂ͌����Ȃ��w�W�ł��B

�ϋv���̌��ʂ͓������̍z�H�Ɛ��Y�w������s�������Ă��܂��B�ԈႢ�Ղ��̂ł����A�z�H�Ɛ��Y�w���̌��ʂ�ϋv������s���Ă���̂ł͂Ȃ��A���\���̊W�ōz�H�Ɛ��Y�w���̌��ʂ��ϋv�����s�������Ă��܂��B

���w�W�̓����W�v���̎��ԍ��ق́A������v����92���ɂ��B���Ă��܂��B�ł����A�����������܂��b�͂���܂���B�ϋv���̎��ԍ��قƒ���1�����̕�����v����52����������܂���B����āA�z�H�Ɛ��Y���ԍ��ق��v���X�ŁA�{�w�W���ʎ��ԍ��ق��v���X�������Ƃ��Ă��A����1�������z���ƂȂ邩�A���ƂȂ�̊m���͔��X�ł��B��s�w�W�Ƃ̎��ԍ��و�v���������w�W�́A�e�Ղɔ���������\�z�ł��Ȃ��̂ł��B

������A��s�w�W�Ȃ�čl�����ɁA�{�w�W�̎��㍷�فi���\���ʁ[�s��\�z�j�̐���������\�z���������ǂ��ł��傤�B

���㍷�ٔ��ʎ��́A2✕�ϋv���O����̎��㍷�ف{1✕�R�A�ϋv���O����̎��㍷�فA�ł��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƁA����1�����Ƃ̕�����v����82���ł��B�R�A�̕��������Ɋ�^���Ȃ����Ƃɂ����ӂ��������B

�@(���͎���) �ϋv�����i2017�N11��22�����\���ʌ��؍ρj

11��22���ɔ��\���ꂽ10�������ʂ́A�����w������1.2���ŁA3�����Ԃ�Ƀ}�C�i�X�]�����܂����B�R�A�w����2017�N5�����ȍ~6�J���A���Ńv���X�p���ł��B�Ƃ��ɉߋ��̐����ɑ��A�ɒ[�Ȓl�ɂ͂Ȃ��Ă��܂���i�����w�����v���X�ł���}�C�i�X�ł���3���ȏ�ɂȂ�ƁA�������\�͔������N�������ł��j�B

����11������12��22���ɔ��\����܂��B

FX���HP�ŏd�v�x�E���ړx�������ʒu�t�����Ă��Ă��A�����������Ȏw�W�������_�������ł��B

���ϓI�ɍł��傫����������w�W�͏������㍂�ŁA����E�Z��E���Y�E�f�ՊW�̎w�W�͂��܂蔽�����܂���B

�y4-2-2.(1).�o�ϐ����z

�������i�N�����Z�m��l�j�͉��\�̒ʂ�ł��B

2013�N10-12�����@2.6��

2014�N10-12�����@2.2��

2015�N10-12�����@1.4��

2016�N10-12�����@2.1���@

2017�N01-03�����@1.4��

2017�N04-06�����@3.1��

2017�N07-09�����@3.0���i����l�j

2017�N1-3����GDP�m��l�����\���ꂽ��Ɂu�ٗp���D���䂦�����ꐷ��Ԃ��v�|��FOMC�����͐������������ƂɂȂ�܂��B

�@(���͎���) �l����GDP����l�i2017�N10��26�����\���ʌ��؍ρj

�@(���͎���) �l����GDP����l�i2017�N8��30�����\���ʌ��؍ρj

�@(���͎���) �l����GDP�m��l�i2017�N9��28�����\���ʌ��؍ρj

���āAGDP���\���̎�����s����ʼn��\���������������B

A�͉ߋ����ς̒���1���������AB�͒���1�����ƒ���11�����̕�����v���AC�͒���11�����l��������1�����l������������L���Ă����m���ł��B

�@����l�@����l�@�m��l

A�@24pips�@15pips�@11pips

B�@79���@�@88���@�@65��

C�@47���@�@18���@�@41��

�������Đ�������ׂČ���ƁA����GDP�ł�����l�E����l�E�m��l�Ŏ���̂�����ς��Ȃ��Ə��ĂȂ����Ƃ��ǂ��킩��܂��ˁB

����2017�N4-7��������l��11��29���ɔ��\����܂��B

�y4-2-2.(2) ���Ԏw�W�z

GDP�ɒ��ڑ傫�ȉe����^����PCE�ւ̔������APCE���ʂ��������鏬�����㍂�ւ̔����̕����傫���Ȃ�X��������܂��B�����āAGDP�ɐ�߂�䗦�������Ȑ��Y�֘A�w�W��A�l����ɐ�߂�䗦�������Ǝv����Z��֘A�w�W�́A�������������X��������܂��B

(2-1) ����֘A

�č�GDP�̖�70���͌l����iPCE�j����߂Ă��܂��B������APCE�̏d�v�x�E���ړx�͍����A�Ƃ���Ă��܂��B

�Ƃ��낪�A����PCE�ɒ��������s�w�W�͏������㍂�ł��B������A�������㍂�ւ̔����i����1���������̉ߋ�����27pips�j�́APCE�ւ̔����i��9pips�j��3�{�ɂ��Ȃ�܂��BPCE�����ɂ��ẮA�������㍂�Ő܍��܂�Ă��܂���ł��B

�č��o�ώ��̂ɋ����������PCE���d�v�����ׂ������m��Ȃ����̂́AFX����ɎQ������Ȃ珬�����㍂�̕��ɒ��ڂ��ׂ��ł��B

�[�[�[��€���[�[�[

���̏������㍂�̒��ߐ��ڂ͉��\�̒ʂ�ł��B

�@�@�@�@�@�O����@�R�A�O����

04�����@�@�{0.4���@�@�{0.3��

05�����@�@��0.3���@�@��0.3��

06�����@�@��0.2���@�@��0.2��

07�����@�@�{0.6���@�@�{0.5���@�@

08�����@�@��0.2���@�@�{0.2��

09�����@�@�{1.6���@�@�{1.0��

10�����@�@�{0.2���@�@�{0.1��

���炩��4-6�������7-9�����̏������㍂�͑����Ă��܂��B

����11�����́A�ԕ�Q�m���������12��14���ɔ��\����܂��B��������Ȃ��悤�ɂ��܂��傤�B

�@(���͎���) �������㍂�i2017�N10��13�����\���ʌ��؍ρj

�������㍂���\���ʂ̓����́A���ԍ��ق������W�v����CPI�ƕ�����v���������Ƃ����_�ł��B�����āA�{�w�W�Ŏ�������Œm���Ă����ׂ����Ƃ́A����1�����ƒ���11�����̕�����v����85���ŁA����85���̕�����v���ɂ́A2013�N�ȍ~�A����11��������������1����������100�������Ă���_�ł��B

�w�W���\���O�Ɉꂩ�����Ń|�W�V���������Ȃ��Ă��A���\��ɒnj��𑁊��J�n���ė~���肳�����Ȃ���A���\����1���o�ߌ�ɗ��m�̋@���������ł��B

�[�[�[��€���[�[�[

���ɁA�l����iPCE�j�ł��BPCE���\���ɂ͓����ɁA�l�����E�R�A�f�t���[�^�O����E���O�N�䂪���\����܂��B

�ׂ��ȃf�[�^���������ɁA�{�w�W�̓����������Ă����܂��B�R�A�f�t���[�^�Ə����̖ʓ|�Ȃ̂ŁA�ȉ��ACD�Ɨ��L���܂��B

�܂����O���ق\���ږ��ɁA�s��\�z�[�O�ʁA�ŋ��߂܂��B�����āA1✕CD�O�N�䎖�O���ف[1✕CD���O���ّO����{1✕PCE���O���ف[1✕�l�������O���فA�Ƃ������ʎ��̉������߂܂��B���̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƒ��O10-1�����̕�����v����78���ƂȂ��Ă��܂��B

���ɁA���㍷�ق́A���\���ږ��ɁA���\���ʁ[�s��\�z�A�ŋ��߂܂��B�����āA3✕CD�O�N�䎖�㍷�ف{2✕CD���㍷�ّO����{1✕PCE���㍷�ف{1✕�l�������㍷�فA�Ƃ������ʎ��̉������߂܂��B���̉��̕����ƒ���1�����̕�����v����71���ƂȂ��Ă��܂��B

�����I�ɂ́A���\����ɂ���Ȗʓ|�Ȏ����ς��ςƉ����܂���B������ACD���\���ʂ̎s��\�z�ƍ����������đΉ�����Ηǂ���ł��B

�@(���͎���) �l����iPCE�j�E�l�����i2017�N10��30�����\���ʌ��؍ρj

���̏���Ǝ����̒��ߐ��ڂ͉��\�̒ʂ�ł��B

�@�@�@�@�@�l����@�l����

04�����@�@�{0.4���@�@�{0.4��

05�����@�@�{0.4���@�@�{0.1��

06�����@�@�@0.0���@�@�{0.1��

07�����@�@�{0.4���@�@�{0.3���@�@

08�����@�@�{0.2���@�@�{0.1��

09�����@�@�{0.4���@�@�{1.0��

������6�����������đ��������Ă���A��������������Ă��܂��B�����A�����̐L�тɑ��ď���̐L�т��������������̂́A9�����ł͈�C�ɏ���傫���L�т܂����B���̌��ʁAGDP�ƌq����̂������A4-6��������7-9�����̕��������Ă��܂��B

����10�����̔��\�́A11��30���ɗ\�肳��Ă��܂��B

(2-2) �Z��֘A

�l���Y�Ƃ����̂́A���Z���Y�ƏZ��Ƃ��قƂ�ǂł��B�Z��́i�ӂ��j�l����ōő�̋��z�ł��B�Ȃ̂ŁA�Z��w�W�̗ǂ������́A�o�ώ��ԁi�l����j�ɒ��ړI�i�Z��w���j�ɂ��ԐړI�i�Ƌ�̑ϋv���w���j�ɂ��e�����傫���A�ƍl�����Ă��܂��B

���݁A�č��Z��s��͍ɕs���ŁA�ቿ�i�яZ��̔̔����D���ł��B

�@(���͎���) ���ÏZ��̔������i2017�N9��20�����\���ʌ��؍ρj

�@(���͎���) �V�z�Z��̔������i2017�N9��26�����\���ʌ��؍ρj

�Ƃ��ɁAFX���HP�Ȃǂł͒��ړx��d�v�x�������]������Ă���w�W�ł��B�����w�W���ʂ�\�z���邽�߂̎w�W���������\����Ă�����̂́A�����w�W���̂̔����͏������A����ۂǒ����|�W�V����������FX�Q���҂������Α債�ďd�v�ł͂���܂���B

�V�z�Z��̔������͒��ÏZ��̔��������1�`2������s����Ƃ����b������܂��B���̗��R�̘_�����́A�قȂ�q�w�̍s���������قȂ邱�Ƃ�����������L�����z���ꂽ���߁A�ƍl�����܂��B���ۂɂ͗��w�W�̂ǂ��炪��s�w�W�ł���ɂ���A���w�W�̎��ԍ��فi���\���ʁ[�O�ʁj�͑������������v������������܂���B

�����A�V�z�Z��̔������̓��j�[�N�ŁA�����̖��͂�����܂��B

�w�W���\�O�ɗ\���I�ȓ����������邱�ƂƁA���\����1���o�ߌ�̒nj��ɋt���肪�K���Ă���_�ŁA���̎w�W�Ō����Ȃ�������L���Ă��邩��ł��B�債��pips�͉҂��Ȃ����̂́A�����₷���w�W�����m��܂���B����͖��͂ł��B

�����āA���ÏZ��̔������́A�w�W���\�O�ɔ��\����̔�����������������肪�A�������ߋ����Ⴉ�猩�o���܂��B�w�W���\���������ɔ�����L���₷���Ƃ����X���������܂��B������A������₷���w�W�Ȃ̂ł��B

(2-3) ���Y�֘A

�z�H�Ɓi�ܐ����ƁE�G�l���M�[�Y�Ɓj�́A�č�GDP�̖�12��������߂Ă��܂���B������A�����Ƃ̍D�s�����č��o�ςɗ^���钼�ڌ��ʂ͏������A�Ƒ����Ă��܂��B�ٗp�w�W�E�i�C�w�W�E���ێ��x�ɉe������ƍl���Ă���̂ŋL�^������Č��Ă��܂����A���������������̂Ƃ��ǂ��̃g�����h�ɓۂ܂ꂪ���Ȃ��߁A�w�W���͂Ɋ�Â�����ɂ͓K���Ă��܂���B

���ɍz�H�Ɛ��Y�w���E�����Ɛ��Y�w���E�ݔ��ғ����́A������������

11��16���ɔ��\���ꂽ10�����z�H�Ɛ��Y�w���O����́{0.9���A�ݔ��ғ�����77.0���ł����B�ݔ��ғ����́A2017�N4�����̒��߃s�[�N76.7���������Ă���A2016�N1�����ȗ��̉ғ����ł����B

����11������12��15���ɗ\�肳��Ă��܂��B

�@(���͎���) �z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����i2017�N8��17�����\���ʌ��؍ρj

�w�W���\����1������������pips�����Ȃ��w�W�ł́A�w�W���ʂɑf���ɔ����������i���㍷�قƒ���1�����̕�����v����70���ȏ�j�ŁA���A�w�W���ʂ̗\�z���ł��Ȃ���Ύ������Ӗ�������܂���B

�͂���pips�������˂Ȃ��w�W�ł́A��r�I�҂��₷�������������m�F���Ă���̒nj������܂��o���Ă��A�����Ə�����pips���������܂���B�����A�w�W���\����ɂ���傫�����˂Ȃ��w�W�́A����������L���������Ƃ������͌��_�Ă��A���ꂪ�P�ɂ��̂Ƃ��ǂ��̃g�����h�ɕ肪���������ƂƋ�ʂ��ł��Ȃ�����ł��B

�{�w�W�̒���1���������́A�ߋ����ς�6pips��������܂���B�����āA���\���ʂ̎s��\�z�ɑ���ǂ������ɑ��A����1�����Ƃ̕�����v����62����������܂���B�܂�A������ɂ͌����Ȃ��w�W�ł��B

�[�[�[��€���[�[�[

�ϋv���̌��ʂ͓������̍z�H�Ɛ��Y�w������s�������Ă��܂��B�ԈႢ�Ղ��̂ł����A�z�H�Ɛ��Y�w���̌��ʂ�ϋv������s���Ă���̂ł͂Ȃ��A���\���̊W�ōz�H�Ɛ��Y�w���̌��ʂ��ϋv�����s�������Ă��܂��B

���w�W�̓����W�v���̎��ԍ��ق́A������v����92���ɂ��B���Ă��܂��B�ł����A�����������܂��b�͂���܂���B�ϋv���̎��ԍ��قƒ���1�����̕�����v����52����������܂���B����āA�z�H�Ɛ��Y���ԍ��ق��v���X�ŁA�{�w�W���ʎ��ԍ��ق��v���X�������Ƃ��Ă��A����1�������z���ƂȂ邩�A���ƂȂ�̊m���͔��X�ł��B��s�w�W�Ƃ̎��ԍ��و�v���������w�W�́A�e�Ղɔ���������\�z�ł��Ȃ��̂ł��B

������A��s�w�W�Ȃ�čl�����ɁA�{�w�W�̎��㍷�فi���\���ʁ[�s��\�z�j�̐���������\�z���������ǂ��ł��傤�B

���㍷�ٔ��ʎ��́A2✕�ϋv���O����̎��㍷�ف{1✕�R�A�ϋv���O����̎��㍷�فA�ł��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƁA����1�����Ƃ̕�����v����82���ł��B�R�A�̕��������Ɋ�^���Ȃ����Ƃɂ����ӂ��������B

�@(���͎���) �ϋv�����i2017�N11��22�����\���ʌ��؍ρj

11��22���ɔ��\���ꂽ10�������ʂ́A�����w������1.2���ŁA3�����Ԃ�Ƀ}�C�i�X�]�����܂����B�R�A�w����2017�N5�����ȍ~6�J���A���Ńv���X�p���ł��B�Ƃ��ɉߋ��̐����ɑ��A�ɒ[�Ȓl�ɂ͂Ȃ��Ă��܂���i�����w�����v���X�ł���}�C�i�X�ł���3���ȏ�ɂȂ�ƁA�������\�͔������N�������ł��j�B

����11������12��22���ɔ��\����܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:30| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

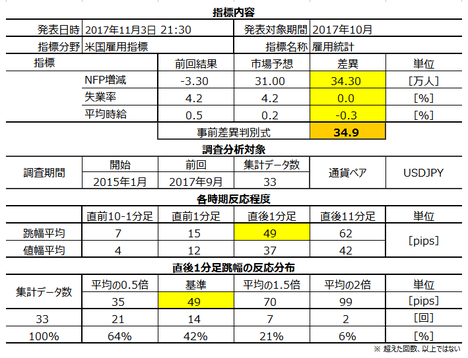

2017�N11��21��

�č����Ԏw�W�u�ϋv���v���\�O���USDJPY�������́i2017�N11��22��22:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

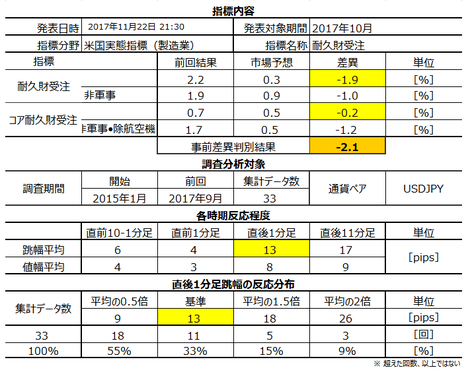

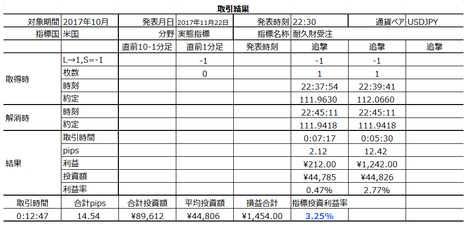

2017�N11��22��22:30�ɕč����Ԏw�W�u�ϋv���v�����\����܂��B���\��2017�N10�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͎w�W���\���O�Ɋm�F���Ă����܂��傤�B

�ȉ��A�ϋv���O������u�����v�ƋL���A�A���@��������ϋv���O������u�R�A�v�ƋL���܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�{�w�W�́A�����Ƃ̑ϋv����\���Ă��܂��B�w�W���́u�v�ƂȂ��Ă�����̂́A���\���e�́u�o�ׁv�u�Ɂv�u�V�K�v�u�c���v�ł��B

���Ȃ݂ɁA�ϋv���Ƃ�3�N�ȏ�̎g�p�ɑς����������w���A��\��Ƃ��Ď����ԁE�q��@�E�Ɠd�E�Ƌ������܂��B���̂����A�����Ԃ�q��@��D�����������R�A�w�������\����܂��B�܂��A���\�͌i�C�Ɩ��W�ȌR�����܂ނ��߁A�R�����������u��R���v�Ƃ������\���ڂ�����܂��B�܂��A�A���@������������\�l�́A�R�A�w���ƌĂ�܂��B

���ƂȂ��R�A�̕����i�C��@���ɕ\���悤�ȋC�����܂��ˁB�ł��A��q����悤�ɁA�ߋ��̎��тׂ�ƁA�R�A���������̕��������ɂ͊�^���܂��B

���̎w�W�Ƃ͕ʂɁu�����ƐV�K�v�����\����Ă���A���ꂪ���X���������\�ɑ��u�ϋv���v�͖������{�ɑO��������l�����\����܂��B���̂��߁A�{�w�W�͐ݔ���������ɂ������s�w�W�Ɉʒu�Â����Ă��܂��i���݁A�����ƐV�K�͉ߋ��f�[�^�����̂��߁A���̘b�͊m�F�ł��Ă��܂���j�B

����A��L�ڏq����ʂ�A�{�w�W�͍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̔��\���ʂƍ������ւ��F�߂��܂��B

�w�W�Ԃ̑��ւׂ�ꍇ�A�O���t�̑S�̌X�����r������@�ƁA�P�����̌��ʂ��r������@������܂��B���w�W�́A�P�����̌��ʂ��r���A�w�W�Ԃ̑��ւ����ɍ����Ƃ���������������L���Ă��܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�13pips��������܂���B

13pips�Ƃ����ƁA���ϓI�Ȕ������x�̎w�W�ł��B���������A�����ɋ��������z�\������ƁA13pips�ȉ��������˂Ȃ��������Ƃ�67���i3���2��j�ł��B���̎w�W�́A���܂ɑ傫������������̂́A�ʏ�̔����͏������ƌ��Ȃ��������ǂ��ł��傤�B

���̘b�͗��m�E���̎Q�l�ɂ��Ă��������B

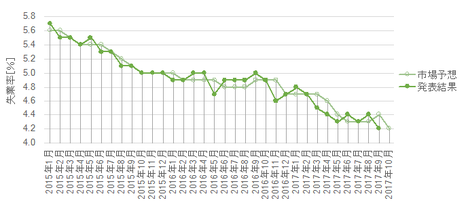

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���O���t�Ƃ��O����̂��ߓʉ����ڗ����܂��B���������w�W�ł́A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������Ȃ�܂��B

�����������Ƃ͊m�F���Ă����܂��傤�B

�m�F�́A�f�[�^���m�F�ł���2015�N2���ȍ~�O��܂ł�32��ōs���܂����B

�����́A���̊��ԂɑO���Ɨ����Ɨ\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�17��i53���j����܂����B�R�A�͂��ꂪ11��i34���j�ł����B�R�A��34���Ƃ��������́A�\�z�ƌ��ʂ���v����4����܂߂Ă��܂��B�\�z�ƌ��ʂ���v����4���������39���ł��B

���̌��ʂ���A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�i����ւ��j�Ƃ����W���N�X�́A�A�e�ɂ���قǂ̕肪���܂�Ȃ����Ƃ��킩��܂��B

���ɁA����ׂ��|�C���g���i�荞�ނ��߁A��v���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B���\�́A2015�N1��������2017�N8�����܂Łi�O�X�\���܂Łj��31��̃f�[�^�Ɋ�Â��Ă��܂��B

��\�̏�2�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���O���قƎ��ԍ��ق́A���܂蒼�O10-1�����ƈ�v���������W�������o�����Ƃ��o���܂���ł����B

���㍷�ق́A2✕�������㍷�ف{1✕�R�A���㍷�فA�Ƃ������ʎ������i�v���X���z���A�}�C�i�X���A���j�Ƃ���ƁA����1�����Ƃ̕�����v����81���ƂȂ邱�Ƃ��킩��܂����B

�R�A���������̕��������Ɋ�^���邱�ƂƁA�ǂ��炩����łȂ������ڂ̎��㍷�ق𑍍��I�ɑ�����������v���������Ȃ邱�ƁA���킩��܂����B

�{�w�W�͐ݔ���������̐�s�w�W�ƌ����Ă��܂��B���̐ݔ������́A�������Ԏw�W�̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����ƊW������͂��ł��B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

��r�ɗp�������ԍ��ق́A���ꂼ��̎w�W�̔��ʎ��Ɏ��ԍ��ق����������ʂł��B

�܂��A��q�̒ʂ�A���w�W�̎��ԍ��ق̕�����v����92���ɂ��B���Ă��܂��B�P�����̎w�W�Ԃ̎��ԍ��ق̕�����v��������قǍ������Ƃ͒������ƌ����܂��B

���w�W�̔��\�����́A�O���W�v���������ɔ��\����Ă��܂��B���\�����͖{�w�W�̕����x��Ĕ��\����܂��B�����10���W�v���̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̎��ԍ��ق̓v���X�ł����B

����āA�{�w�W����̎��ԍ��ق̓v���X�ƂȂ���ғI������92���Ƃ������ƂɂȂ�܂��B

���������A��}�Ŏ��㍷�ق̍����������������B���w�W�̎��㍷�ٕ�����v����75���ւƒቺ���Ă��܂��B

����͓��R�̂��Ƃł��B��s�w�W���\���ʂ����P�^��������A��Ŕ��\�������̎w�W�̎s��\�z�͍��߁^��߂ɗ\�z����邩��A�ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�4��i�p�x12���j����܂��B

����4��̒���1����������15pips�ŁA����͒���1���������̉ߋ��S����13pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B

���ɁA����4��̒��O10-1�����ƒ���1�����̕�����1��i25���j������v���Ă��܂���B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ƌt�����ɔ�������m���̕����������̂́A����4��ł�1��ł��������I��Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

���O1�����͖��炩�ɉA�������ɒ[�ɍ����Ȃ��Ă��܂��B���̕��ϒ�����4pips�����Ȃ��̂ɁA�z�����Ƀq�Q���ڗ����Ă��܂��B������A�������O1�����Ŏ������Ȃ�A�z������2�`4pips���˂��Ƃ���_���ċt���肵�������ǂ������ł��B����Ȃ�A�����A�����ɓ]���Ȃ��Ă��A�����������čς݂܂��B�z�����ɒ��˂Ȃ���Ύ�����Ȃ���Ηǂ������ł��B�ǂ����債��pips���Ⴀ��܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���5pips�i1�[�l���^�������߂�䗦38���j�ł��B����11�����̂����8pips�i�߂�䗦47���j�ł��B�߂�䗦������1�����E����11�����Ƃ��ɑ傫���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��w�W�ł��B

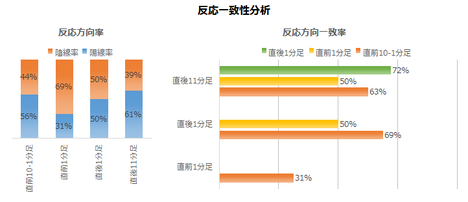

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���㍷�قƒ���1�����̕�����v����82���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����̉A������96���ƁA�ɒ[�ȕ肪�����܂��B�A���A���O1�����͉ߋ����ϒ����E�l�������ꂼ��4pips�E3pips��������܂���B������A�����ɔ��������̂����Ă���nj����Ă���x��ł��B��q�̂悤�ɁA�悭�z�����Ƀq�Q���c���̂ŁA���̃q�Q�Ȃ�A���̃q�Q���`�������邱�Ƃ��m�F���Ă���t�����3-5pips�̒Z�����m��_�������ǂ��ł��傤�B

�����āA����1�����ƒ���11�����̕�����v����77���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����77���ł��B�����āA����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�63���ł��B

�w�W���\���_���猩�����̌�̕�����v�����������̂́A������L���Ƃ͌����Ȃ������ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�71���ł��B71���Ȃ�A�e�ɂ��Ă��ǂ��ł��傤�B

�w�W���\����1�����߂��鍠�܂łɁA����1�����I�l�����l�����������Ƃ��Ƀ|�W�V�����擾��_���āA1�����߂��Ă��痘�m�̋@����M�������Ȃ��ł��傤�B

�ȏ�̖{�w�W�����܂��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N11��23���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑����w���E�R�A�w���Ƃ��ɑO��E�\�z�������A���������͉A���ł��̌�z�����ɓ]���܂����B

�����w����3�����Ԃ�Ƀ}�C�i�X�]�����A�R�A�w����2017�N5�����ȍ~6�J���A���Ńv���X�p���ł��B�Ƃ��ɉߋ��̐����ɑ��A�ɒ[�Ȓl�ɂ͂Ȃ��Ă��܂���i�����w�����v���X�ł���}�C�i�X�ł���3���ȏ�ɂȂ�ƁA�������\�͔������N���܂��j�B

����11�����͒������q�Q���c���Ă̔��]�ƂȂ�A����͗���04:00��FOMC�c���v�|���\���\�肳��Ă����̂ŁA���̉e����������܂���B���̎����O���112�~�t�߂ŏ㉺���Ă����̂ŁA�w�W���\�ł������牺�Ƀu�����̂��A����112�~�t�߂ɖ߂����悤�ł��B

������ʂ͎��̒ʂ�ł����B

���O1�����́A��ɐU�ꂽ�̂��w�W���\20�b�O���炢�������̂ŁA�|�W�V��������葹�˂����Ƃ��K�����܂����B

�nj��́A�ŏ��̃|�W�V�������Ȃ��܂܃i���s�����܂����B���㍷�فE���ԍ��قƂ��Ƀ}�C�i�X�������̂ŁA����11�����͉A�����ɐL�т�ƍl���Ă̂��Ƃł����B���ʂ͗z�����������̂́A����͗��m�ł��܂����B�ŏ��̒nj��������Ƒ҂��Ă���s���ׂ��ł������A����͌��ʘ_�ł��B

���O�������͓��e���ȉ��Ɍ����Ă����܂��B

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N11��22��22:30�ɕč����Ԏw�W�u�ϋv���v�����\����܂��B���\��2017�N10�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͎w�W���\���O�Ɋm�F���Ă����܂��傤�B

�ȉ��A�ϋv���O������u�����v�ƋL���A�A���@��������ϋv���O������u�R�A�v�ƋL���܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �{�w�W�ł͑O������������߁A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������悤�ł��B

���ꂪ�����ł��ꊨ�Ⴂ�ł���A�S������̂́A�����Ɩ��ڂɊW����O���Ɨ����̗\�z�ƌ��ʂ̑召�W������ւ�����䗦�ł��B2015�N2��������O��2017�N�m�F�������ʁA�����͂��̊��ԂɑO���Ɨ����Ɨ\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�17��i53���j����܂����B�R�A�͂��ꂪ11��i39���j�ł����B

���̌��ʂ���A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�i����ւ��j�Ƃ����W���N�X�́A�A�e�ɂ���قǂ̕肪���܂�Ȃ����Ƃ��킩��܂��B�O�����ǂ��낤�������낤���A�������ʂ̗ǂ������͂����ƌܕ��ܕ��ŁA�R�A�ɂ��Ă͂ނ���t�ɑO�����ǂ���Γ������ǂ����Ƃ̕����������炢�ł��B - �{�w�W�ɐ旧�����\�����z�H�Ɛ��Y�w���́A�{�w�W���ʂ��������Ă��܂��B

�����̎w�W�Ԃ̓������\���m�̎��ԍ��فi���\���ʁ[�O�ʁj�́A������v����92���ɂ��B���Ă��܂��B10�����̍z�H�Ɛ��Y�i11��16�����\�j�̎��ԍ��ق̓v���X�������̂ŁA����̖{�w�W���ԍ��ق��v���X�ƂȂ���ғI������92���ł��B����قǐ�s�w�W���A�e�ɂȂ�w�W�͒������ƌ����܂��B

���������A���ӂ��K�v�ł��B

�{�w�W���ԍ��قƒ���1�����̕�����v����52����������܂���B����āA�z�H�Ɛ��Y���ԍ��ق��v���X�ŁA�{�w�W���ʎ��ԍ��ق��v���X�������Ƃ��Ă��A����1�������z���ƂȂ邩�A���ƂȂ�̊m���͔��X�ł��B��s�w�W�Ƃ̎��ԍ��و�v���������w�W�́A�e�Ղɔ���������\�z�ł��Ȃ��̂ł��B - ������A��s�w�W�Ȃ�čl�����ɁA�{�w�W�̎��㍷�فi���\���ʁ[�s��\�z�j�̐���������\�z���������ǂ��ł��傤�B

���㍷�ٔ��ʎ��́A2✕�ϋv���O����̎��㍷�ف{1✕�R�A�ϋv���O����̎��㍷�فA�ł��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƁA����1�����Ƃ̕�����v����82���ł��B

�R�A�̕��������Ɋ�^���Ȃ����ƂƁA�ǂ��炩����̔��\���ʂ�����̂łȂ��A�����ڂ̎��㍷�ق𑍍��I�ɑ�����������v���������Ȃ�܂��B���������O�����Ă����A�{�w�W�͎w�W���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ�������A�ƌ����܂��B

�ȏ�̖{�w�W�����܂��A��L�ڏq���������E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

���O1�����̉ߋ��A������96���ƁA�ɒ[�ȕ肪����܂��B�ɂ��ւ�炸�A�z�����ւ̃q�Q���ڗ����Ă��܂��B������A�z������2-4pips���˂���Ƃ��A�������́A���˂��̂��m�F���Ă���A�A�����ɖ߂��̂����z���ċt���肵�A3-5pips�܉v���ł����炷�����m�A�Ƃ������@���ǂ��ł��傤�B

���������@���_��Ȃ��ƁA�ߋ����ϒ����E�l�������ꂼ��4pips�E3pips�����Ȃ��̂ŁA�A�����ɐU��Ă���nj����Ă����Ă܂���B�z�����ւ̒��˂��N���Ȃ���A������Ȃ���悢�̂ł��B - �nj����s���Ȃ�A�w�W���\��ɒ���1���������l�����������Ȃ����Ƃ��Ƀ|�W�V���������A1�����߂����痘�m�̋@����M�����܂��傤�B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�{�w�W�́A�����Ƃ̑ϋv����\���Ă��܂��B�w�W���́u�v�ƂȂ��Ă�����̂́A���\���e�́u�o�ׁv�u�Ɂv�u�V�K�v�u�c���v�ł��B

���Ȃ݂ɁA�ϋv���Ƃ�3�N�ȏ�̎g�p�ɑς����������w���A��\��Ƃ��Ď����ԁE�q��@�E�Ɠd�E�Ƌ������܂��B���̂����A�����Ԃ�q��@��D�����������R�A�w�������\����܂��B�܂��A���\�͌i�C�Ɩ��W�ȌR�����܂ނ��߁A�R�����������u��R���v�Ƃ������\���ڂ�����܂��B�܂��A�A���@������������\�l�́A�R�A�w���ƌĂ�܂��B

���ƂȂ��R�A�̕����i�C��@���ɕ\���悤�ȋC�����܂��ˁB�ł��A��q����悤�ɁA�ߋ��̎��тׂ�ƁA�R�A���������̕��������ɂ͊�^���܂��B

���̎w�W�Ƃ͕ʂɁu�����ƐV�K�v�����\����Ă���A���ꂪ���X���������\�ɑ��u�ϋv���v�͖������{�ɑO��������l�����\����܂��B���̂��߁A�{�w�W�͐ݔ���������ɂ������s�w�W�Ɉʒu�Â����Ă��܂��i���݁A�����ƐV�K�͉ߋ��f�[�^�����̂��߁A���̘b�͊m�F�ł��Ă��܂���j�B

����A��L�ڏq����ʂ�A�{�w�W�͍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̔��\���ʂƍ������ւ��F�߂��܂��B

�w�W�Ԃ̑��ւׂ�ꍇ�A�O���t�̑S�̌X�����r������@�ƁA�P�����̌��ʂ��r������@������܂��B���w�W�́A�P�����̌��ʂ��r���A�w�W�Ԃ̑��ւ����ɍ����Ƃ���������������L���Ă��܂��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�13pips��������܂���B

13pips�Ƃ����ƁA���ϓI�Ȕ������x�̎w�W�ł��B���������A�����ɋ��������z�\������ƁA13pips�ȉ��������˂Ȃ��������Ƃ�67���i3���2��j�ł��B���̎w�W�́A���܂ɑ傫������������̂́A�ʏ�̔����͏������ƌ��Ȃ��������ǂ��ł��傤�B

���̘b�͗��m�E���̎Q�l�ɂ��Ă��������B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

���O���t�Ƃ��O����̂��ߓʉ����ڗ����܂��B���������w�W�ł́A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������Ȃ�܂��B

�����������Ƃ͊m�F���Ă����܂��傤�B

�m�F�́A�f�[�^���m�F�ł���2015�N2���ȍ~�O��܂ł�32��ōs���܂����B

�����́A���̊��ԂɑO���Ɨ����Ɨ\�z�ƌ��ʂ̑召�W������ւ�������Ƃ�17��i53���j����܂����B�R�A�͂��ꂪ11��i34���j�ł����B�R�A��34���Ƃ��������́A�\�z�ƌ��ʂ���v����4����܂߂Ă��܂��B�\�z�ƌ��ʂ���v����4���������39���ł��B

���̌��ʂ���A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�i����ւ��j�Ƃ����W���N�X�́A�A�e�ɂ���قǂ̕肪���܂�Ȃ����Ƃ��킩��܂��B

�[�[�[��€���[�[�[

���ɁA����ׂ��|�C���g���i�荞�ނ��߁A��v���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B���\�́A2015�N1��������2017�N8�����܂Łi�O�X�\���܂Łj��31��̃f�[�^�Ɋ�Â��Ă��܂��B

��\�̏�2�s�́A�e���ڂ��ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��3�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ォ��4�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

�ʼn��i5�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���ʁA���O���قƎ��ԍ��ق́A���܂蒼�O10-1�����ƈ�v���������W�������o�����Ƃ��o���܂���ł����B

���㍷�ق́A2✕�������㍷�ف{1✕�R�A���㍷�فA�Ƃ������ʎ������i�v���X���z���A�}�C�i�X���A���j�Ƃ���ƁA����1�����Ƃ̕�����v����81���ƂȂ邱�Ƃ��킩��܂����B

�R�A���������̕��������Ɋ�^���邱�ƂƁA�ǂ��炩����łȂ������ڂ̎��㍷�ق𑍍��I�ɑ�����������v���������Ȃ邱�ƁA���킩��܂����B

�[�[�[��€���[�[�[

�{�w�W�͐ݔ���������̐�s�w�W�ƌ����Ă��܂��B���̐ݔ������́A�������Ԏw�W�̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����ƊW������͂��ł��B

���ւ̗L���́A���ꂼ��̎w�W�̎��ԍ��فi���\���ʁ[�O�ʁj��p���Ē��ׂ܂��B���O���فE���㍷�فE���ԍ��ق̂����A�s��\�z���܂܂�Ȃ��͎̂��ԍ��ق���������ł��B�������w�W�̊Ԃɑ��ւ�����Ȃ�A���ԍ��فi���\���ʁ[�O�ʁj�Ɍ����͂��ł��B

��r�ɗp�������ԍ��ق́A���ꂼ��̎w�W�̔��ʎ��Ɏ��ԍ��ق����������ʂł��B

�܂��A��q�̒ʂ�A���w�W�̎��ԍ��ق̕�����v����92���ɂ��B���Ă��܂��B�P�����̎w�W�Ԃ̎��ԍ��ق̕�����v��������قǍ������Ƃ͒������ƌ����܂��B

���w�W�̔��\�����́A�O���W�v���������ɔ��\����Ă��܂��B���\�����͖{�w�W�̕����x��Ĕ��\����܂��B�����10���W�v���̍z�H�Ɛ��Y�E�����Ɛ��Y�E�ݔ��ғ����̎��ԍ��ق̓v���X�ł����B

����āA�{�w�W����̎��ԍ��ق̓v���X�ƂȂ���ғI������92���Ƃ������ƂɂȂ�܂��B

���������A��}�Ŏ��㍷�ق̍����������������B���w�W�̎��㍷�ٕ�����v����75���ւƒቺ���Ă��܂��B

����͓��R�̂��Ƃł��B��s�w�W���\���ʂ����P�^��������A��Ŕ��\�������̎w�W�̎s��\�z�͍��߁^��߂ɗ\�z����邩��A�ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ�4��i�p�x12���j����܂��B

����4��̒���1����������15pips�ŁA����͒���1���������̉ߋ��S����13pips�Ƃقړ����ł��B���O10-1�����������傫���Ă��A���ꂪ����1�����������傫���Ȃ�Ƃ͌����܂���B

���ɁA����4��̒��O10-1�����ƒ���1�����̕�����1��i25���j������v���Ă��܂���B�ǂ��炩�ƌ����A���O10-1�����������傫���Ƃ��ɂ́A����1�����͒��O10-1�����Ƌt�����ɔ�������m���̕����������̂́A����4��ł�1��ł��������I��Ƃ͌����܂���B

���ɁA���O1�����̉ߋ����ϒ�����4pips�ł��B���̒�����10pips�ȏゾ�������Ƃ͉ߋ��ɂ���܂���B

���O1�����͖��炩�ɉA�������ɒ[�ɍ����Ȃ��Ă��܂��B���̕��ϒ�����4pips�����Ȃ��̂ɁA�z�����Ƀq�Q���ڗ����Ă��܂��B������A�������O1�����Ŏ������Ȃ�A�z������2�`4pips���˂��Ƃ���_���ċt���肵�������ǂ������ł��B����Ȃ�A�����A�����ɓ]���Ȃ��Ă��A�����������čς݂܂��B�z�����ɒ��˂Ȃ���Ύ�����Ȃ���Ηǂ������ł��B�ǂ����債��pips���Ⴀ��܂���B

�����āA����1�����̉ߋ����ϒ����ƒl���̍���5pips�i1�[�l���^�������߂�䗦38���j�ł��B����11�����̂����8pips�i�߂�䗦47���j�ł��B�߂�䗦������1�����E����11�����Ƃ��ɑ傫���A���l�i���l�j�݂͂ɂ͋C��t���������ǂ��w�W�ł��B

�y3. ��^���́z

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

�܂��A�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���㍷�قƒ���1�����̕�����v����82���ƂȂ��Ă��܂��B�s��\�z�ɑ��锭�\���ʂ̗ǂ������ɁA�f���ɔ�������w�W�ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����̉A������96���ƁA�ɒ[�ȕ肪�����܂��B�A���A���O1�����͉ߋ����ϒ����E�l�������ꂼ��4pips�E3pips��������܂���B������A�����ɔ��������̂����Ă���nj����Ă���x��ł��B��q�̂悤�ɁA�悭�z�����Ƀq�Q���c���̂ŁA���̃q�Q�Ȃ�A���̃q�Q���`�������邱�Ƃ��m�F���Ă���t�����3-5pips�̒Z�����m��_�������ǂ��ł��傤�B

�����āA����1�����ƒ���11�����̕�����v����77���ƍ����_�������A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛���͂���܂���B

�Ō�ɁA���������͂̌��ʂ����}�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����77���ł��B�����āA����76���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�63���ł��B

�w�W���\���_���猩�����̌�̕�����v�����������̂́A������L���Ƃ͌����Ȃ������ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�71���ł��B71���Ȃ�A�e�ɂ��Ă��ǂ��ł��傤�B

�w�W���\����1�����߂��鍠�܂łɁA����1�����I�l�����l�����������Ƃ��Ƀ|�W�V�����擾��_���āA1�����߂��Ă��痘�m�̋@����M�������Ȃ��ł��傤�B

�y4. �V�i���I�쐬�z

�ȏ�̖{�w�W�����܂��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- ���O1�����͉A���ƌ����݂܂��B

���O1�����̉ߋ��A������96���ƁA�ɒ[�ȕ肪����܂��B�ɂ��ւ�炸�A�z�����ւ̃q�Q���ڗ����Ă��܂��B������A�z������2-4pips���˂���Ƃ��A�������́A���˂��̂��m�F���Ă���A�A�����ɖ߂��̂����z���ċt���肵�A3-5pips�܉v���ł����炷�����m�A�Ƃ������@���ǂ��ł��傤�B

���������@���_��Ȃ��ƁA�ߋ����ϒ����E�l�������ꂼ��4pips�E3pips�����Ȃ��̂ŁA�A�����ɐU��Ă���nj����Ă����Ă܂���B�z�����ւ̒��˂��N���Ȃ���A������Ȃ���悢�̂ł��B - �nj����s���Ȃ�A�w�W���\��ɒ���1���������l�����������Ȃ����Ƃ��Ƀ|�W�V���������A1�����߂����痘�m�̋@����M�����܂��傤�B

�ȏ�

2017�N11��22��22:30���\

�ȉ���2017�N11��23���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑����w���E�R�A�w���Ƃ��ɑO��E�\�z�������A���������͉A���ł��̌�z�����ɓ]���܂����B

�����w����3�����Ԃ�Ƀ}�C�i�X�]�����A�R�A�w����2017�N5�����ȍ~6�J���A���Ńv���X�p���ł��B�Ƃ��ɉߋ��̐����ɑ��A�ɒ[�Ȓl�ɂ͂Ȃ��Ă��܂���i�����w�����v���X�ł���}�C�i�X�ł���3���ȏ�ɂȂ�ƁA�������\�͔������N���܂��j�B

����11�����͒������q�Q���c���Ă̔��]�ƂȂ�A����͗���04:00��FOMC�c���v�|���\���\�肳��Ă����̂ŁA���̉e����������܂���B���̎����O���112�~�t�߂ŏ㉺���Ă����̂ŁA�w�W���\�ł������牺�Ƀu�����̂��A����112�~�t�߂ɖ߂����悤�ł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����́A��ɐU�ꂽ�̂��w�W���\20�b�O���炢�������̂ŁA�|�W�V��������葹�˂����Ƃ��K�����܂����B

�nj��́A�ŏ��̃|�W�V�������Ȃ��܂܃i���s�����܂����B���㍷�فE���ԍ��قƂ��Ƀ}�C�i�X�������̂ŁA����11�����͉A�����ɐL�т�ƍl���Ă̂��Ƃł����B���ʂ͗z�����������̂́A����͗��m�ł��܂����B�ŏ��̒nj��������Ƒ҂��Ă���s���ׂ��ł������A����͌��ʘ_�ł��B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���ȉ��Ɍ����Ă����܂��B

- �{�w�W�ł͑O������������߁A�O�����ǂ���Η����������A�O����������Η����͗ǂ��Ȃ�A�Ƃ����\�z����������悤�ł��B

���̉���́A�����w���ɂ��ăv���X�ł���}�C�i�X�ł���O����3���ȏ�̂Ƃ��������Ă͂܂�܂���B����͑O����2.2���Ȃ̂ŁA�����������͂̑Ώۂł͂���܂���ł����B - �{�w�W�ɐ旧�����\�����z�H�Ɛ��Y�w���́A�{�w�W���ʂ��������Ă��܂��B�����̎w�W�Ԃ̓������\���m�̎��ԍ��فi���\���ʁ[�O�ʁj�́A������v����92���ɂ��B���Ă��܂��B10�����̍z�H�Ɛ��Y�i11��16�����\�j�̎��ԍ��ق̓v���X�ł����B

����͍z�H�Ɛ��Y�w�����v���X�������̂ɁA�ϋv�����}�C�i�X�ł����B��v��92���������̂ɊO���Ă��܂��܂����B - ���㍷�ٔ��ʎ��́A2✕�ϋv���O����̎��㍷�ف{1✕�R�A�ϋv���O����̎��㍷�فA�ł��B���̔��ʎ������i�v���X���z���A�}�C�i�X���A���j�ƁA����1�����Ƃ̕�����v����82���ł��B

���ʂ́A���㍷�ق��}�C�i�X�Œ���1�����͉A���ł����B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�ɂ͖�肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB