2017年08月03日

米国景気指標「ISM非製造業景況指数」発表前後のUSDJPY反応分析(2017年8月3日23:00発表結果検証済)

以下、「Ⅰ.調査・分析」を事前投稿し、「Ⅱ.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.結果・検証」のタイトル行付近に記載しています。

2017年8月3日23:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年7月分の集計結果です。

本発表に先立つ22:45に「非製造業PMI」が発表されます。非製造業PMIと本指標とは同月分集計結果の発表となるので、何らかの影響があると考えられるものの、両指標の相関についてはまだ調べていません。来月には両指標の対比分析を間に合わせたいと思います。

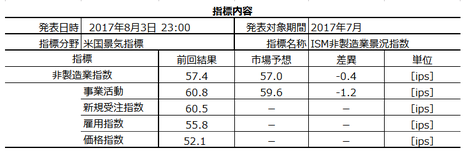

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月2日に記しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指数は、(1) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、過去データを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50[ips](Index Points)を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「事業活動」「新規受注」「雇用」「入荷遅延」の4項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で15pipsです。反応があまり大きな指標ではありません。

また上表分布を別の言い方で説明すると、

です。

なかなか20pipsは超えられないようです。

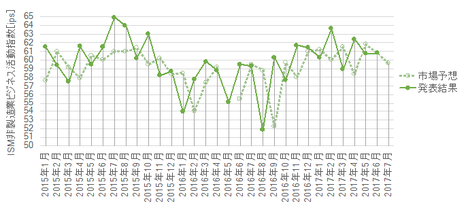

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

一番上の景況指数グラフは、2016年8月をボトム(底)として、翌9月以降は高い水準で上下動をしながら停滞しているように見受けられます。今回は前回より低く予想されているものの、この上下動の範囲から抜け出すほどではありません。

本指標は、前回結果と発表結果の入れ替わりが頻繁に起きており、「市場予想後追い型」ではありません。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

本指標の各項目が反応方向にどの程度影響しているのかは、次の式の「差異」に事前差異・事後差異・実態差異を代入して求めます。この式の解の符号の方向に、直後1分足は反応しがちです。

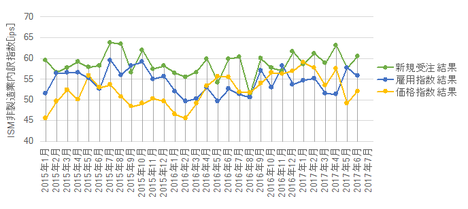

先に発表された同月集計分のCB消費者信頼感指数と本指標との相関について調べておきました。

注目すべき項は、実態差異の一致率です。上表に依れば、両指標の実態差異は43%しか一致していません。

よって、CB消費者信頼感指数の当月発表が前月結果よりも良くても悪くても、本指標の前月結果に対する良し悪しとは関係ありません。

本指標発表直前にサービス業PMIが発表されます。サービス業PMIと本指標との関係は、まだ調べていません。

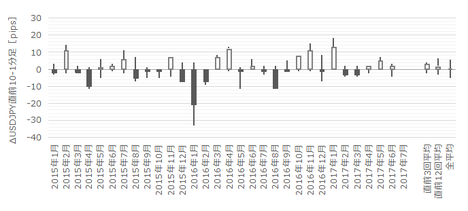

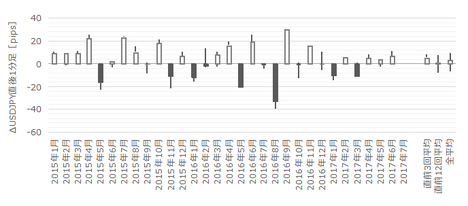

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

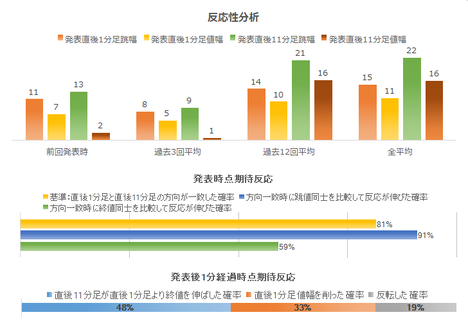

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

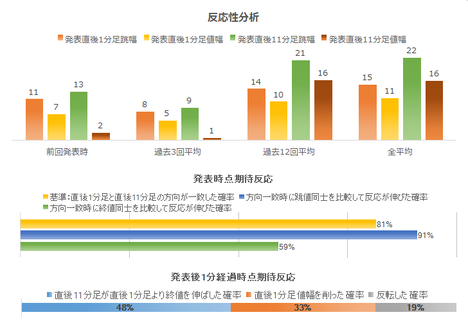

反応性分析の結果を下図に示します。

まず、最近の反応は、過去の全平均より小さくなっています。

次に、直後1分足と直後11分足との方向一致率は81%です。そして、その88%の方向一致時だけを取り上げて直後1分足跳幅と直後11分足跳幅を比較すると、後者が反応を伸ばしたことが91%あります。方向一致率が高く跳値同士で反応が伸びている以上、追撃は早期参加です。

そして、発表から1分経過時点では、直後11分足がそのまま伸びる場合と、直後1分足の値幅を削る場合と、直後1分足とは反転する場合、があります。終値で反応が伸びたことは50%に達していません。よって、追撃はほどほどのところで打ち切った方が良さそうです。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が85%と、偏りが目立ちます。

そして、直後1分足と直後11分足の方向一致率が高いことを除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候はありません。

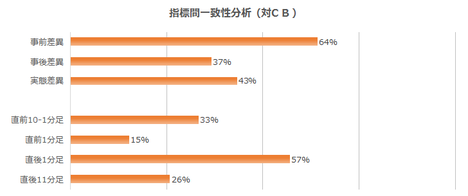

最後に、指標一致性分析の結果を下表に示します。

本指標には妙な特徴があります。事前差異のマイナス率に72%という偏りがあります。市場予想が前回結果よりも低めに予想されがちです。

これは、調査期間中の全データが50[ips]を上回っていることと関係があります。数字が良すぎる期間が長く続くと、エコノミストはそろそろ悪くなる、と予想するのです。

その結果、直前1分足は事前差異との方向一致率が77%となっています。反応一致性分析で触れたように、直前1分足が高いのだから、別々の分析結果に矛盾はありません。

直後1分足と事後差異・実態差異の方向一致率は各79%・82%となっています。これは、本指標結果の良し悪しに素直に反応する、ということです。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年8月4日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、価格指数を除き、前回結果を大きく下回りました。景況指数は、昨年8月以来の水準まで低下しました。

反応は陰線で、跳ねこそ過去平均より大きかったものの、値幅はあまり平均と変わりませんでした。指標結果に素直に下に行こうとしたものの、行かせてもらえなかった、といった感じです。

ともあれ、指標は直近ボトムの2017年3月分・2016年10月分を下回りました。事業活動の低下が△5.4[ips]にも達しています。が、どちらか言えば、最近のUSDは安くなっています。個人消費の低迷が原因なのでしょう。

翌日の雇用統計を控え、関心の高かった雇用指数は前月より△2.2[ips]低下しました。

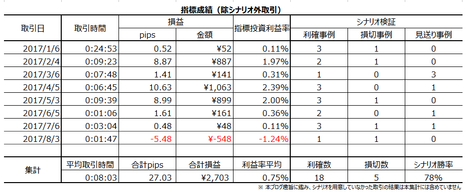

取引結果は次の通りでした。

追撃は、ほぼ一番安値になったときにポジションを取得してしまい、損切です。こんなこともあります。

事前調査分析内容を検証しておきます。

事前準備していたシナリオを検証しておきます。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年8月3日23:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年7月分の集計結果です。

本発表に先立つ22:45に「非製造業PMI」が発表されます。非製造業PMIと本指標とは同月分集計結果の発表となるので、何らかの影響があると考えられるものの、両指標の相関についてはまだ調べていません。来月には両指標の対比分析を間に合わせたいと思います。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月2日に記しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 本指標には妙な特徴があります。

市場予想が前回結果より低めになりがち(72%)です。がしかし、実際の発表結果が前回結果を下回ったことは47%です。

こうした特徴を持った指標は他に見当たらないことから、市場予想が最もアテにならない指標だと言っても良いでしょう。 - 過去の傾向では、反応程度があまり大きくありません。また、反応方向は素直なものの、その方向に反応が伸び続ける訳でもないようです。

- 過去の傾向では、指標発表後は順張り早期追撃を開始して、適当なところで切り上げた方が良いでしょう。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

- 指標結果の予想分析結論は「わからない」です。

(1) 市場予想が最もアテにならない指標です。

(2) 先に発表されたCB消費者信頼感指数と本指標とは、発表結果が前回結果より大きいか小さいかすら、アテになりません。 - 過去のローソク足特徴の分析は割愛します。

- 定型分析の結論は次の通りです。

(1) 直後1分足と直後11分足との方向一致率は81%です。そして、その88%の方向一致時だけを取り上げて直後1分足跳幅と直後11分足跳幅を比較すると、後者が反応を伸ばしたことが91%あります。方向一致率が高く跳値同士で反応が伸びている以上、追撃は早期参加です。

そして、発表から1分経過時点では、直後11分足がそのまま伸びる場合と、直後1分足の値幅を削る場合と、直後1分足とは反転する場合、があります。終値で反応が伸びたことは50%に達していません。よって、追撃はほどほどのところで打ち切った方が良さそうです。

(2) 直前1分足は陰線率が85%と、偏りが目立ちます。

そして、直後1分足と直後11分足の方向一致率が高いことを除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候はありません。

(3) 事前差異のマイナス率に72%という偏りがあります。市場予想が前回結果よりも低めに予想されがちです。その結果、直前1分足は事前差異との方向一致率が77%となっています。直前1分足が高いのだから、別々の分析結果に矛盾はありません。

直後1分足は、本指標結果の良し悪しに素直に反応します。 - 以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(1) 直前1分足は陰線と見込みます。

(2) 指標発表後は順張り追撃を早期開始し、ほどほどのところで利確です。ながながと取引しても、反応方向が定まらないという分析結果があります。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅰ.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指数は、(1) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、過去データを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50[ips](Index Points)を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「事業活動」「新規受注」「雇用」「入荷遅延」の4項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で15pipsです。反応があまり大きな指標ではありません。

また上表分布を別の言い方で説明すると、

- 11pips以下だったことは37%

- 12-15pipsが20%

- 16-21pipsが23%

- 22-30pipsが13%

- 31pips以上は7%

です。

なかなか20pipsは超えられないようです。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

一番上の景況指数グラフは、2016年8月をボトム(底)として、翌9月以降は高い水準で上下動をしながら停滞しているように見受けられます。今回は前回より低く予想されているものの、この上下動の範囲から抜け出すほどではありません。

ーーー$€¥ーーー

本指標は、前回結果と発表結果の入れ替わりが頻繁に起きており、「市場予想後追い型」ではありません。

ーーー$€¥ーーー

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

本指標の各項目が反応方向にどの程度影響しているのかは、次の式の「差異」に事前差異・事後差異・実態差異を代入して求めます。この式の解の符号の方向に、直後1分足は反応しがちです。

4✕景況指数の差異+2✕事業活動の差異+1✕(受注指数の差異+雇用指数の差異+価格指数の差異)

ーーー$€¥ーーー

先に発表された同月集計分のCB消費者信頼感指数と本指標との相関について調べておきました。

注目すべき項は、実態差異の一致率です。上表に依れば、両指標の実態差異は43%しか一致していません。

よって、CB消費者信頼感指数の当月発表が前月結果よりも良くても悪くても、本指標の前月結果に対する良し悪しとは関係ありません。

ーーー$€¥ーーー

本指標発表直前にサービス業PMIが発表されます。サービス業PMIと本指標との関係は、まだ調べていません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応性分析の結果を下図に示します。

まず、最近の反応は、過去の全平均より小さくなっています。

次に、直後1分足と直後11分足との方向一致率は81%です。そして、その88%の方向一致時だけを取り上げて直後1分足跳幅と直後11分足跳幅を比較すると、後者が反応を伸ばしたことが91%あります。方向一致率が高く跳値同士で反応が伸びている以上、追撃は早期参加です。

そして、発表から1分経過時点では、直後11分足がそのまま伸びる場合と、直後1分足の値幅を削る場合と、直後1分足とは反転する場合、があります。終値で反応が伸びたことは50%に達していません。よって、追撃はほどほどのところで打ち切った方が良さそうです。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が85%と、偏りが目立ちます。

そして、直後1分足と直後11分足の方向一致率が高いことを除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候はありません。

最後に、指標一致性分析の結果を下表に示します。

本指標には妙な特徴があります。事前差異のマイナス率に72%という偏りがあります。市場予想が前回結果よりも低めに予想されがちです。

これは、調査期間中の全データが50[ips]を上回っていることと関係があります。数字が良すぎる期間が長く続くと、エコノミストはそろそろ悪くなる、と予想するのです。

その結果、直前1分足は事前差異との方向一致率が77%となっています。反応一致性分析で触れたように、直前1分足が高いのだから、別々の分析結果に矛盾はありません。

直後1分足と事後差異・実態差異の方向一致率は各79%・82%となっています。これは、本指標結果の良し悪しに素直に反応する、ということです。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年8月3日23:00発表

以下は2017年8月4日に追記しています。

Ⅱ. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、価格指数を除き、前回結果を大きく下回りました。景況指数は、昨年8月以来の水準まで低下しました。

反応は陰線で、跳ねこそ過去平均より大きかったものの、値幅はあまり平均と変わりませんでした。指標結果に素直に下に行こうとしたものの、行かせてもらえなかった、といった感じです。

ともあれ、指標は直近ボトムの2017年3月分・2016年10月分を下回りました。事業活動の低下が△5.4[ips]にも達しています。が、どちらか言えば、最近のUSDは安くなっています。個人消費の低迷が原因なのでしょう。

翌日の雇用統計を控え、関心の高かった雇用指数は前月より△2.2[ips]低下しました。

(5-2. 取引結果)

取引結果は次の通りでした。

追撃は、ほぼ一番安値になったときにポジションを取得してしまい、損切です。こんなこともあります。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を検証しておきます。

- 本指標には妙な特徴があります。

市場予想が前回結果より低めになりがち(72%)です。がしかし、実際の発表結果が前回結果を下回ったことは47%です。こうした特徴を持った指標は他に見当たらないことから、市場予想が最もアテにならない指標だと言っても良いでしょう。

結果は大きく前回結果を下回ったのに、市場予想は僅かしか前回結果を下回っていません。過去の特徴通りの市場予想でしたが、発表結果は直近にない数値低下です。やっぱり、本指標の市場予想はアテになりません。 - 過去の傾向では、反応程度があまり大きくありません。また、反応方向は素直なものの、その方向に反応が伸び続ける訳でもないようです。

結果はほぼその通りでした。 - 過去の傾向では、指標発表後は順張り早期追撃を開始して、適当なところで切り上げた方が良いでしょう。

問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオを検証しておきます。

- 直前1分足は陰線と見込んでいました。結果は陰線です。

- 指標発表後は順張り追撃を早期開始し、ほどほどのところで利確のつもりでした。ながながと取引しても、反応方向が定まらないという分析結果がありました。

シナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6555562

この記事へのトラックバック