新規記事の投稿を行うことで、非表示にすることが可能です。

2017年05月20日

2017年04月23日

6-3. GBPJPY週次分析(2017年4月23日更新)

先週4月17日週の英国関係の主要な出来事は以下の通りです。

(1) 週足は3週ぶりに陽線で、全幅5円弱・値幅3.5円の久しぶりのGBPらしい動きでした。

(2) この動きは、英首相がハードブリグジット交渉に備えた結束を図るため前倒し総選挙を表明したことに依るものです。先行して、英首相から重大発表の一報が18日17:00頃に流れると、GBPJPYは100pips近く下降したものの、この発表を受けて22:00頃には一報前よりも300pips以上も上昇しました。総選挙は6月8日が予定されています。

(3) BOEは2月に、経済成長率は今年が2.0%で来年が1.6%、インフレ率は3%未満でピークアウトする、との見通しを示していました。MPC委員のひとりは、この見通しを上回るとの考えを示し、金利引上げ余地があると話しました。懸念される経済失速に対しては、現在が明らかに緩和的スタンスゆえ、利上げを少し実施してもまだ緩和的な余地が残っている、との見解です。

(4) 先週の経済指標は、四半期小売売上高指数は前期比△1.4%で、2010年以来7年ぶりの大幅なマイナスでした。原因は、物価上昇に伴って家計支出が失速しているため、と見られています。この小売売上高指数低下によって、第1四半期の経済成長率は0.1ポイント押し下げられる、とのことです。

(5) この項は先週のままです。4月3日週に英中銀総裁が英国内に拠点を持つ金融機関に対し、ブリグジット後の方針を報告するように求めた旨、発言しました。そして4月10日週に、ロイターは「EU諸国が、英国離脱後に(金融サービスを英国に)外注せずに、EU子会社に人員と事業を移転させ続けるように圧力を掛けそうだ」という民間の声について、記事を載せていました。こうした動きには、注視しています。

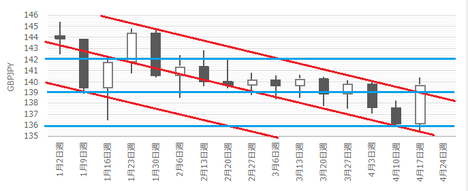

直近のGBPJPYの週足チャートを下図に示します。

先週末終値は139.7円付近です。

上図週足チャートでは、赤線が2016年12月16日週からの下降トレンド線で、その間隔は3.5円です。上赤線の上側チャネルは先週135.5-139円付近まで下がり、実際は安値135.5円付近を付けた後、英総選挙の報を受けて一時140円を上抜けました。結果的に終値139.7円となり、上側赤線をやや突き抜けた状態です。

今週は上側赤線が138円付近まで下がり、安値か終値がこれ以上に留まれば、来週は更に上側に赤線を1本増やすことになります。上昇チャネルを示す右上がり線を引くのは、もう1週待ってから考えます。

次に、手元のツールで一目均衡表を表示してみてください。

月足では、転換線が135円付近にあり、先週と変化ありません。

週足には見るべきポイントが多く注視しています。雲の下端が136.5円付近にあり、先週は一旦下抜けしたものの、18日の英首相発表で跳ね返された形となっています。一時的とは言え、一旦は雲を下抜けした点を重視しています。今週は先週に上抜けた転換線が138.8円付近、基準線が137.5円付近にあるので、サポートが多く一気に下抜けるような事態を想定できません。今週下げれば遅行線が実体ローソク足に来週当たり、上がれば再来週に当たります。上昇中の実体ローソク足を遅行線が突き抜ければ下降トレンドサイン、実態ローソク足に沿って遅行線が上昇すれば数週間の上昇となりがちです。遅行線の位置から今週の横這いは考えられても、来週以降の横這いは想定しづらくなっています。結論はあと1-2週ということになります。

日足は、先週上昇を止めた140円付近に雲の下端があります。現在は小さく跳ね返された状態ですが、まだ雲入りを諦める段階ではありません。但し、雲入りに成功しても雲の上端は140.6付近まで下がってきてるので、先週高値を大きく超えて値を伸ばすことが難しいと考えています。もし今週、雲上端に達したら売りが自然だと思います。

以上、チャート分析の結論は、もし値を伸ばしても上値は140.6円付近まで、下値を追う展開になるとサポート138.8円・138円・137.5円と階段状に抜けていく展開を想定しています。今週はやや小さい範囲で138円-140.6円と予想します。

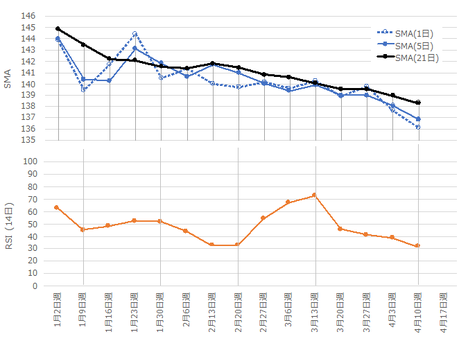

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、1日線は139.7円、5日線は139円、21日線は138.2円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は57%に位置しており、50%超え付近でよく見られる加速は先週に終えています。

先週までのSMAはどっからどう見ても下降トレンド配置でした。現在は、素直に解釈すれば上昇転換のサインが出ています。

但し、2月27日週(終値140.2円、RSI55%)と3月13日週(終値140.3円、RSI73%)とを比べると、先々週までの下降トレンドから上昇トレンドに転換するために、かなり連続した陽線日が必要なことがわかります。素直にトレンド転換のサインと見ても良いのですが、まだまだ騙しの可能性が高いように見受けられます。

手元のツールで、日足の2016年11月頃のチャートでRSIを表示させてみてください。長く続いた下降トレンドから上昇トレンドへの転換を意識するには、RSI70%以上が少し続く必要があるのです。

テクニカル分析結論は、上昇トレンド転換サインが出ました。がしかし、まだ初期で騙しの可能性も高く、もう暫く様子を見る必要があります。

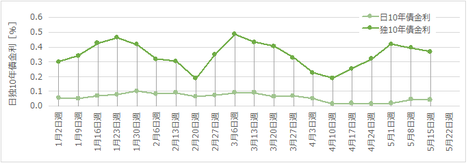

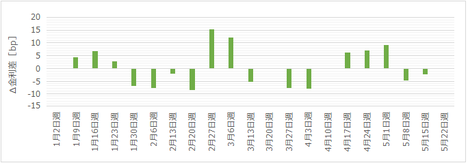

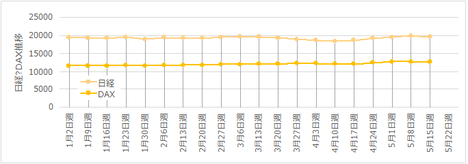

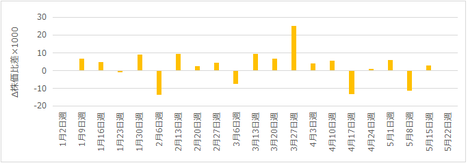

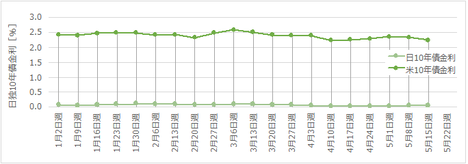

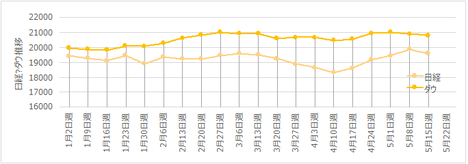

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日英の金利差の前週との差を「Δ金利差」と表記します。また、日英の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

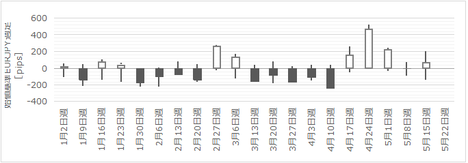

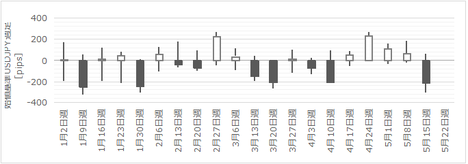

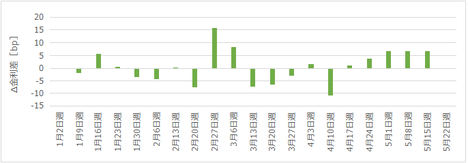

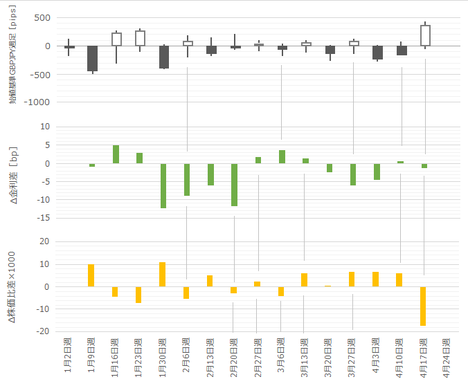

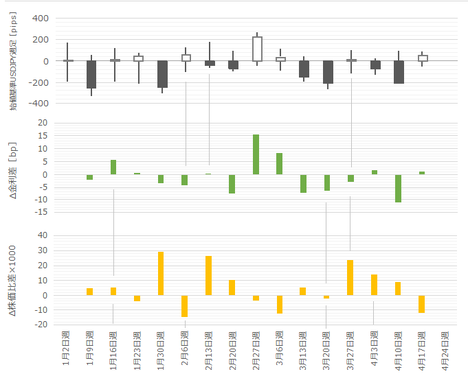

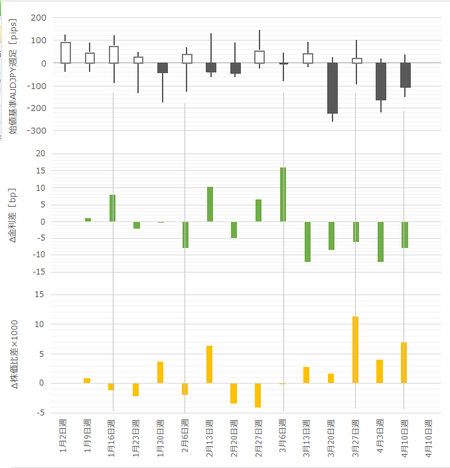

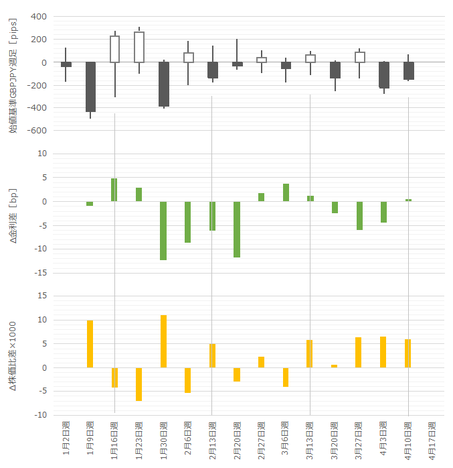

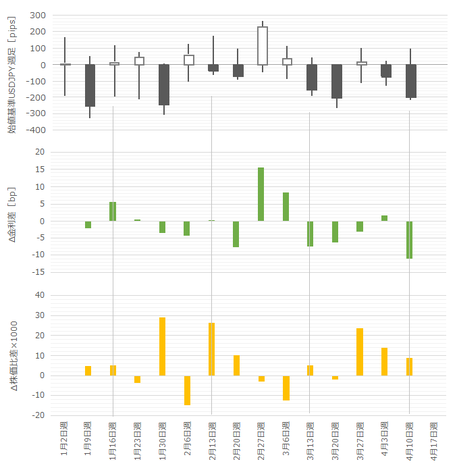

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから15週のうち10週が週足と方向一致しています。Δ株価比差も、15週のうち10週が週足と方向不一致となっています。Δ金利差とΔ株価比差は15週のうち9週が方向不一致です。

何より、3者関係が自然だったことは年明けから7週しかありません。これは他の通貨ペアと比べて明らかに変で、GBPの先行き予想の難しさが現れているのだと思います。

先週は、株価が大きく下落しました。今週若干の戻しがあるなら、金利と週足の方向は陰線となります。

先週の陽線の原因は、英首相がハードブリグジット交渉に備えた結束を図るため前倒し総選挙を表明したことに依るものです。英報道では、世論調査支持率で与党優勢を伝えています。

そして、MPC委員の利上げ意見が報道されたことも、GBPには追い風となりました。がしかし、総選挙は6月8日で、次のMPCは5月11日です。選挙前に金融政策変更など、そう簡単に行えるものではありません。先々週の3月製造業PMI低下に加え、先週は小売売上高の悪化やハリファックス住宅価格の停滞が示されています。物価上昇を抑えるためとは言え、利上げは難しい局面です。

現在の物価高はGBP下落に依る輸入物価高が原因と考えられます。4月の公共料金値上げも、詰まるところ、それに起因すると考えられます。

これからハードブリグジット交渉でEU側との対立が始まり、ロンドンの金融センターとしての地位も脅かされる訳です。そのとき、GBPは更に下落する可能性があり、拙速な利上げ判断が近々にMPCで主流になるとも思えません。

仏大統領選の本選が5月に予定されており、独選挙も確か今夏か秋に予定されていたと記憶しています。英国の結束が選挙で強まっても(弱まったらなおさら)、EU側の結束も強まることを踏まえると、GBP上昇に転じるには早すぎる、と考えます。

通貨安で輸出有利となって国内経済が潤うことと、物価上昇が国内消費を低迷させることの均衡点がどこかを見るため、当分は株価と為替がともに下がる場面の共通項を観察していこうと思います。

チャート分析とテクニカル分析で上昇トレンド示唆するサインがありました。がしかし、ファンダメンタル分析と定性分析で、その結果を疑っています。

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

(1) 週足は3週ぶりに陽線で、全幅5円弱・値幅3.5円の久しぶりのGBPらしい動きでした。

(2) この動きは、英首相がハードブリグジット交渉に備えた結束を図るため前倒し総選挙を表明したことに依るものです。先行して、英首相から重大発表の一報が18日17:00頃に流れると、GBPJPYは100pips近く下降したものの、この発表を受けて22:00頃には一報前よりも300pips以上も上昇しました。総選挙は6月8日が予定されています。

(3) BOEは2月に、経済成長率は今年が2.0%で来年が1.6%、インフレ率は3%未満でピークアウトする、との見通しを示していました。MPC委員のひとりは、この見通しを上回るとの考えを示し、金利引上げ余地があると話しました。懸念される経済失速に対しては、現在が明らかに緩和的スタンスゆえ、利上げを少し実施してもまだ緩和的な余地が残っている、との見解です。

(4) 先週の経済指標は、四半期小売売上高指数は前期比△1.4%で、2010年以来7年ぶりの大幅なマイナスでした。原因は、物価上昇に伴って家計支出が失速しているため、と見られています。この小売売上高指数低下によって、第1四半期の経済成長率は0.1ポイント押し下げられる、とのことです。

(5) この項は先週のままです。4月3日週に英中銀総裁が英国内に拠点を持つ金融機関に対し、ブリグジット後の方針を報告するように求めた旨、発言しました。そして4月10日週に、ロイターは「EU諸国が、英国離脱後に(金融サービスを英国に)外注せずに、EU子会社に人員と事業を移転させ続けるように圧力を掛けそうだ」という民間の声について、記事を載せていました。こうした動きには、注視しています。

【6-3-1. 現状チャート】

直近のGBPJPYの週足チャートを下図に示します。

先週末終値は139.7円付近です。

上図週足チャートでは、赤線が2016年12月16日週からの下降トレンド線で、その間隔は3.5円です。上赤線の上側チャネルは先週135.5-139円付近まで下がり、実際は安値135.5円付近を付けた後、英総選挙の報を受けて一時140円を上抜けました。結果的に終値139.7円となり、上側赤線をやや突き抜けた状態です。

今週は上側赤線が138円付近まで下がり、安値か終値がこれ以上に留まれば、来週は更に上側に赤線を1本増やすことになります。上昇チャネルを示す右上がり線を引くのは、もう1週待ってから考えます。

次に、手元のツールで一目均衡表を表示してみてください。

月足では、転換線が135円付近にあり、先週と変化ありません。

週足には見るべきポイントが多く注視しています。雲の下端が136.5円付近にあり、先週は一旦下抜けしたものの、18日の英首相発表で跳ね返された形となっています。一時的とは言え、一旦は雲を下抜けした点を重視しています。今週は先週に上抜けた転換線が138.8円付近、基準線が137.5円付近にあるので、サポートが多く一気に下抜けるような事態を想定できません。今週下げれば遅行線が実体ローソク足に来週当たり、上がれば再来週に当たります。上昇中の実体ローソク足を遅行線が突き抜ければ下降トレンドサイン、実態ローソク足に沿って遅行線が上昇すれば数週間の上昇となりがちです。遅行線の位置から今週の横這いは考えられても、来週以降の横這いは想定しづらくなっています。結論はあと1-2週ということになります。

日足は、先週上昇を止めた140円付近に雲の下端があります。現在は小さく跳ね返された状態ですが、まだ雲入りを諦める段階ではありません。但し、雲入りに成功しても雲の上端は140.6付近まで下がってきてるので、先週高値を大きく超えて値を伸ばすことが難しいと考えています。もし今週、雲上端に達したら売りが自然だと思います。

以上、チャート分析の結論は、もし値を伸ばしても上値は140.6円付近まで、下値を追う展開になるとサポート138.8円・138円・137.5円と階段状に抜けていく展開を想定しています。今週はやや小さい範囲で138円-140.6円と予想します。

【6-3-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、1日線は139.7円、5日線は139円、21日線は138.2円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は57%に位置しており、50%超え付近でよく見られる加速は先週に終えています。

先週までのSMAはどっからどう見ても下降トレンド配置でした。現在は、素直に解釈すれば上昇転換のサインが出ています。

但し、2月27日週(終値140.2円、RSI55%)と3月13日週(終値140.3円、RSI73%)とを比べると、先々週までの下降トレンドから上昇トレンドに転換するために、かなり連続した陽線日が必要なことがわかります。素直にトレンド転換のサインと見ても良いのですが、まだまだ騙しの可能性が高いように見受けられます。

手元のツールで、日足の2016年11月頃のチャートでRSIを表示させてみてください。長く続いた下降トレンドから上昇トレンドへの転換を意識するには、RSI70%以上が少し続く必要があるのです。

テクニカル分析結論は、上昇トレンド転換サインが出ました。がしかし、まだ初期で騙しの可能性も高く、もう暫く様子を見る必要があります。

【6-3-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日英の金利差の前週との差を「Δ金利差」と表記します。また、日英の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから15週のうち10週が週足と方向一致しています。Δ株価比差も、15週のうち10週が週足と方向不一致となっています。Δ金利差とΔ株価比差は15週のうち9週が方向不一致です。

何より、3者関係が自然だったことは年明けから7週しかありません。これは他の通貨ペアと比べて明らかに変で、GBPの先行き予想の難しさが現れているのだと思います。

先週は、株価が大きく下落しました。今週若干の戻しがあるなら、金利と週足の方向は陰線となります。

【6-3-4. 今週以降の定性分析】

先週の陽線の原因は、英首相がハードブリグジット交渉に備えた結束を図るため前倒し総選挙を表明したことに依るものです。英報道では、世論調査支持率で与党優勢を伝えています。

そして、MPC委員の利上げ意見が報道されたことも、GBPには追い風となりました。がしかし、総選挙は6月8日で、次のMPCは5月11日です。選挙前に金融政策変更など、そう簡単に行えるものではありません。先々週の3月製造業PMI低下に加え、先週は小売売上高の悪化やハリファックス住宅価格の停滞が示されています。物価上昇を抑えるためとは言え、利上げは難しい局面です。

現在の物価高はGBP下落に依る輸入物価高が原因と考えられます。4月の公共料金値上げも、詰まるところ、それに起因すると考えられます。

これからハードブリグジット交渉でEU側との対立が始まり、ロンドンの金融センターとしての地位も脅かされる訳です。そのとき、GBPは更に下落する可能性があり、拙速な利上げ判断が近々にMPCで主流になるとも思えません。

仏大統領選の本選が5月に予定されており、独選挙も確か今夏か秋に予定されていたと記憶しています。英国の結束が選挙で強まっても(弱まったらなおさら)、EU側の結束も強まることを踏まえると、GBP上昇に転じるには早すぎる、と考えます。

通貨安で輸出有利となって国内経済が潤うことと、物価上昇が国内消費を低迷させることの均衡点がどこかを見るため、当分は株価と為替がともに下がる場面の共通項を観察していこうと思います。

【6-3-5. まとめ】

チャート分析とテクニカル分析で上昇トレンド示唆するサインがありました。がしかし、ファンダメンタル分析と定性分析で、その結果を疑っています。

以上

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以上

2017年04月22日

6-2. EURJPY週次分析(2017年4月22日更新)

先週4月17日週の欧州の主要な動きを次の通り捉えています。

(1) 週足は6週ぶりに陽線となりました。やや上ヒゲの方が下ヒゲより長いものの、全幅3円弱・値幅2円弱は小さくありません。結果的にEUR高となったことから、以下は、EUR高要因>EUR安要因の力関係だったと考えられます。

(2) 仏大統領選第1回投票を23日に控え、EU離脱国民投票実施を公約に掲げる極右政党候補が世論調査で1位から2位に落ちたとの報道がありました。また、欧独仏PMIや消費者信頼感の改善基調が確認できたことは、EUR高要因でした。そして、米側政策遂行力への疑念が払拭されないことはUSD安要因でした。

(3) シリア・ウクライナ問題での対露対立的な報道と、仏大統領選での世論調査支持率が各候補均衡して不透明感が増した点と、ECBの仏大統領選終了までの緩和政策継続報道は、EUR安要因でした。一方、英国側の交渉力強化に向けた総選挙報道はGBP高要因で、米大統領の減税法案公表が今週と発表されたことはUSD高要因、中東・極東での地政学的リスク回避が続いていることはJPY高要因でした。 EUR安要因には、他の通貨高要因が多いようですね。

(4) やはり、先々週と先週との大きな違いは、仏大統領選極右候補の支持率順位後退です。

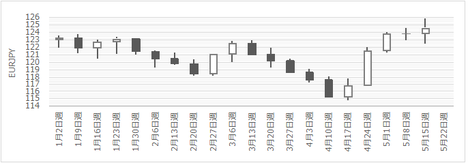

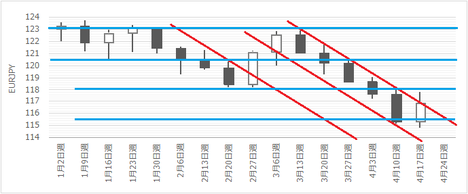

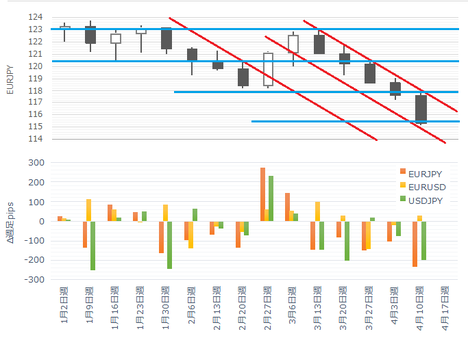

直近のEURJPYの週足チャートを下図に示します。

先週末終値は116.9円付近です。

先週の予想では、仏極右政党候補が第2位以下に転落した場合、118円もあり得るようなことを書きました。そこまではいきませんでしたね。予備選だからでしょうか。

上図週足チャートでは、3月27日週に引いた平行線が赤線で、間隔が3円です。4月3日週に青い水平線を新たに引き直して、上から123円・120.5円・118円・115.5円で2.5円間隔です。

4月23日の仏大統領選第1回投票までは赤い平行線の間を通って、次週は113.5円〜116.5円という予想が基本でした。先週は上ヒゲがこのチャネルから飛び出しましたが、結局、終値がチャネル内に戻っています。まだ、赤い平行線の上にもう1本の赤線を引くには早い状態です。

今週末(28日)は赤線が112.5円-115.5円まで低下します。もし今週前半に先週の上ヒゲを辿って上値を伸ばすなら、新しいチャネルは今週末に115.5円-118.5円となります。これは選挙次第なのでわかりません。

以上、チャートからは、次週が陰線ならば112.5円-115.5円、陽線ならば115.5円-118.5円です。選挙のときは、両建てみたいな予想となってしまいます。

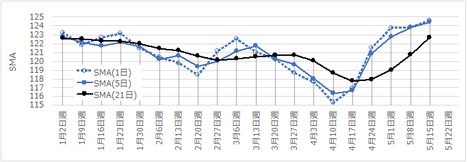

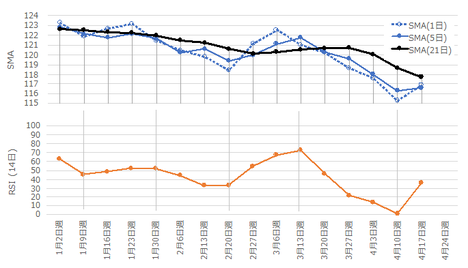

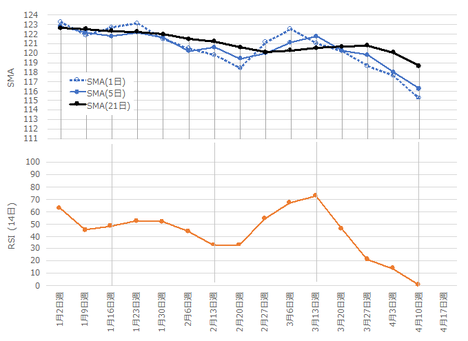

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、1日線は116.9円、5日線は116.6円、21日線は117.8円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は36%に位置しています。

21日線はこのペースだと今週末に117円弱に到達します。現在、1日線・5日線ともに116円台後半に位置しているので、今週早々に上昇トレンド転換のサインが出るかもしれません。

選挙のことを考えずにチャートだけを見ると、少なくとも1タッチはしそうな勢いですね。参考にするのがRSIで、50を上抜けるときは加速することが多いので、そちらも参考にすると良いでしょう。

テクニカル上は、現時点においてまだ下降チャネルから終値が抜け出していません。注意しつつ、下降トレンド継続と読むべきでしょう。

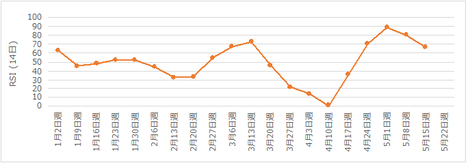

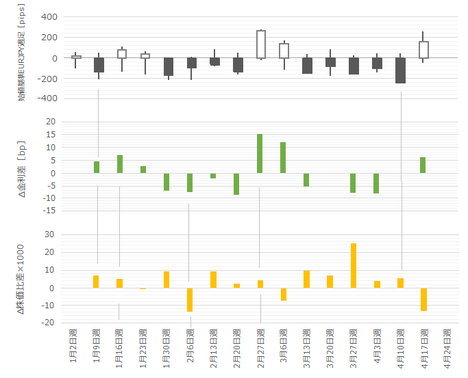

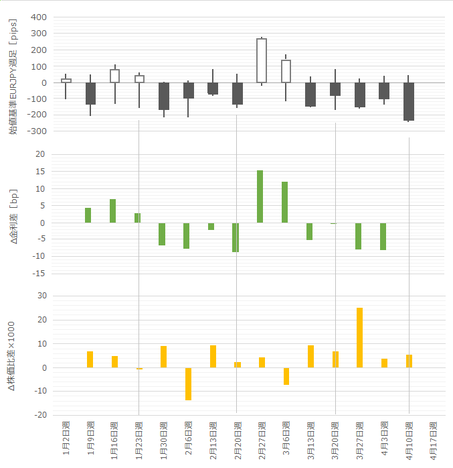

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日独の金利差の前週との差を「Δ金利差」と表記します。また、日独の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから15週のうち13週が週足と方向一致しています。Δ株価比差も、15週のうち12週が週足と方向不一致となっています。Δ金利差とΔ株価比差は15週のうち10週が方向不一致です。

先週、Δ金利差が週足や株価比との方向が不自然になったので、波乱の前兆と記しましたが、その通りになりました。次週、独10年債金利が上昇すれば上昇継続、逆に独金利が下がれば日金利に下げ余地が少ないことから、下降トレンドに戻ります。

週明けの仏選挙結果が出た直後にそんなことは関係ないと思いますが、週の中頃からは金利や株価でも裏付けを取りながら取引した方が良いでしょう。

先週EUR高・EUR安要因を、予想を交えて書き直します。

(1) 仏大統領選第1回投票結果が発表されます。これは、選挙結果ですから、どちらに転ぶかわかりません。どちらに転ぶにせよ、結果次第で大きく動く可能性があります。不確定要素です。

(2) 28日のHICP速報値の市場予想は前回より0.3%上昇し1.8%です。また、独指標が多く発表されますが、基本的に独経済は好調です。よって、経済指標はEUR高要因となる可能性が高いと考えています。米政権への不信感はUSD安、中東・極東のリスク継続は直近の反応を見る限りEUR高ですが、ややこの件は値動きに「飽き」が散見されています。

(3) 中東・極東のリスク回避の動きよりも、欧州ではテロ警戒の方が注目されているように見受けられます(報道記事から)。ECBは仏大統領選終了までの緩和政策継続報道が先週あり、今週27日のECB政策金利発表やECB総裁記者会見は、刺激的内容が含まれるハズありません。 これらはEUR安に働きます。また、米大統領が今週に減税法案を公表するとの話はUSD高、日本がGWを控えていることはJPY高、です。

(1)のことさえ考えなければ、各要因で動きそうなpipsを考えると、EUR高要因<EUR安要因、と考えています。

選挙次第なので、どうにもなりません。無理に答えをこじつけても仕方がないので、先週に引き続き「答えなし」です。

但し、先週と違う点は、もし選挙結果でEUR安側に流れができたら、追いかけまくって良い状況だという気がします。

逆にEUR高側への流れには、追撃してもほどほどにした方が良い気がします。週足より一段上の月足で考えると、仏大統領本選・独選挙・英交渉と英選挙・ギリシャ支援問題といった方向予見が難しい問題が続き過ぎます。

EUR高の追撃はほどほど、EUR安追撃は最後まで、が夏頃までの基本方針です。

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

(1) 週足は6週ぶりに陽線となりました。やや上ヒゲの方が下ヒゲより長いものの、全幅3円弱・値幅2円弱は小さくありません。結果的にEUR高となったことから、以下は、EUR高要因>EUR安要因の力関係だったと考えられます。

(2) 仏大統領選第1回投票を23日に控え、EU離脱国民投票実施を公約に掲げる極右政党候補が世論調査で1位から2位に落ちたとの報道がありました。また、欧独仏PMIや消費者信頼感の改善基調が確認できたことは、EUR高要因でした。そして、米側政策遂行力への疑念が払拭されないことはUSD安要因でした。

(3) シリア・ウクライナ問題での対露対立的な報道と、仏大統領選での世論調査支持率が各候補均衡して不透明感が増した点と、ECBの仏大統領選終了までの緩和政策継続報道は、EUR安要因でした。一方、英国側の交渉力強化に向けた総選挙報道はGBP高要因で、米大統領の減税法案公表が今週と発表されたことはUSD高要因、中東・極東での地政学的リスク回避が続いていることはJPY高要因でした。 EUR安要因には、他の通貨高要因が多いようですね。

(4) やはり、先々週と先週との大きな違いは、仏大統領選極右候補の支持率順位後退です。

【6-2-1. 現状チャート】

直近のEURJPYの週足チャートを下図に示します。

先週末終値は116.9円付近です。

先週の予想では、仏極右政党候補が第2位以下に転落した場合、118円もあり得るようなことを書きました。そこまではいきませんでしたね。予備選だからでしょうか。

上図週足チャートでは、3月27日週に引いた平行線が赤線で、間隔が3円です。4月3日週に青い水平線を新たに引き直して、上から123円・120.5円・118円・115.5円で2.5円間隔です。

4月23日の仏大統領選第1回投票までは赤い平行線の間を通って、次週は113.5円〜116.5円という予想が基本でした。先週は上ヒゲがこのチャネルから飛び出しましたが、結局、終値がチャネル内に戻っています。まだ、赤い平行線の上にもう1本の赤線を引くには早い状態です。

今週末(28日)は赤線が112.5円-115.5円まで低下します。もし今週前半に先週の上ヒゲを辿って上値を伸ばすなら、新しいチャネルは今週末に115.5円-118.5円となります。これは選挙次第なのでわかりません。

以上、チャートからは、次週が陰線ならば112.5円-115.5円、陽線ならば115.5円-118.5円です。選挙のときは、両建てみたいな予想となってしまいます。

【6-2-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、1日線は116.9円、5日線は116.6円、21日線は117.8円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は36%に位置しています。

21日線はこのペースだと今週末に117円弱に到達します。現在、1日線・5日線ともに116円台後半に位置しているので、今週早々に上昇トレンド転換のサインが出るかもしれません。

選挙のことを考えずにチャートだけを見ると、少なくとも1タッチはしそうな勢いですね。参考にするのがRSIで、50を上抜けるときは加速することが多いので、そちらも参考にすると良いでしょう。

テクニカル上は、現時点においてまだ下降チャネルから終値が抜け出していません。注意しつつ、下降トレンド継続と読むべきでしょう。

【6-2-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日独の金利差の前週との差を「Δ金利差」と表記します。また、日独の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから15週のうち13週が週足と方向一致しています。Δ株価比差も、15週のうち12週が週足と方向不一致となっています。Δ金利差とΔ株価比差は15週のうち10週が方向不一致です。

先週、Δ金利差が週足や株価比との方向が不自然になったので、波乱の前兆と記しましたが、その通りになりました。次週、独10年債金利が上昇すれば上昇継続、逆に独金利が下がれば日金利に下げ余地が少ないことから、下降トレンドに戻ります。

週明けの仏選挙結果が出た直後にそんなことは関係ないと思いますが、週の中頃からは金利や株価でも裏付けを取りながら取引した方が良いでしょう。

【6-2-4. 今週以降の定性分析】

先週EUR高・EUR安要因を、予想を交えて書き直します。

(1) 仏大統領選第1回投票結果が発表されます。これは、選挙結果ですから、どちらに転ぶかわかりません。どちらに転ぶにせよ、結果次第で大きく動く可能性があります。不確定要素です。

(2) 28日のHICP速報値の市場予想は前回より0.3%上昇し1.8%です。また、独指標が多く発表されますが、基本的に独経済は好調です。よって、経済指標はEUR高要因となる可能性が高いと考えています。米政権への不信感はUSD安、中東・極東のリスク継続は直近の反応を見る限りEUR高ですが、ややこの件は値動きに「飽き」が散見されています。

(3) 中東・極東のリスク回避の動きよりも、欧州ではテロ警戒の方が注目されているように見受けられます(報道記事から)。ECBは仏大統領選終了までの緩和政策継続報道が先週あり、今週27日のECB政策金利発表やECB総裁記者会見は、刺激的内容が含まれるハズありません。 これらはEUR安に働きます。また、米大統領が今週に減税法案を公表するとの話はUSD高、日本がGWを控えていることはJPY高、です。

(1)のことさえ考えなければ、各要因で動きそうなpipsを考えると、EUR高要因<EUR安要因、と考えています。

【6-2-5. まとめ】

選挙次第なので、どうにもなりません。無理に答えをこじつけても仕方がないので、先週に引き続き「答えなし」です。

但し、先週と違う点は、もし選挙結果でEUR安側に流れができたら、追いかけまくって良い状況だという気がします。

逆にEUR高側への流れには、追撃してもほどほどにした方が良い気がします。週足より一段上の月足で考えると、仏大統領本選・独選挙・英交渉と英選挙・ギリシャ支援問題といった方向予見が難しい問題が続き過ぎます。

EUR高の追撃はほどほど、EUR安追撃は最後まで、が夏頃までの基本方針です。

以上

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以上

6-1. USDJPY週次分析(2017年4月22日更新)

先週4月17日週の主要な出来事は以下の通りです。

日本では、(1) 米国為替報告書・日米経済対話での円高誘導批判なし、(2) 北朝鮮地政学的リスク、(3) 東芝に続く日本郵政海外法人のれん代減損処理報道、がありました。

米国では、(1) 中東・極東地政学的リスク、米露関係悪化懸念、(2) 財務長官の長期的ドル高容認発言(前週の大統領発言打消し)と、米大統領による個人・法人向け「大規模減税」税制改革案の今週24日週の公表を表明、(3) NY連銀・Phil連銀の製造業景況感の2か月連続プラス縮小、がありました。

週足は、下降トレンド中の3週ぶりの小さな陽線となりました。ヒゲさえも小さい点が特徴です。

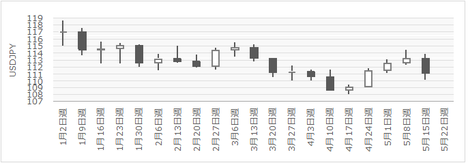

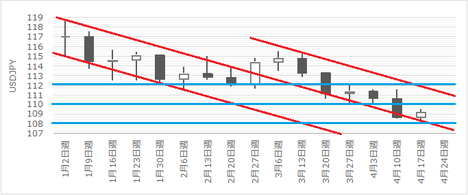

直近のUSDJPYの週足チャートを示します。

先週末終値は109.15円です。

上図週足チャートでは、3月20日週に引いた斜行平行線が赤線で、間隔は3.5円です。3月13日週に引いた水平線が青線で、間隔は2円です。

先週末時点では、先週の動きを107.5-110円付近の動きを想定していました。結果は108円を下抜けることはできず、110円にも達しませんでした。

今週は、赤線が107.5-111円まで下がります。青線では108-110円の間となっています。

一目均衡表を見ておきましょう。お手元のご自身のツールで一目均衡表をご確認ください。

月足では、109.4円に雲の上端、転換線が109.1円で、転換線が雲に少し入り込んでいます。まだ、跳ね返される可能性がある位置です(もちろん、もっと雲に深く入り込む位置でもあります)。

週足では、110円付近の基準線を先々週に下抜け、このペースでの下降が続くと、あと4週で雲の下端に107円付近で到達しそうです。そして、遅行線が実体ローソク足にあと2-3週で当たりそうです。あと2-3週は、今の延長上でトレンドを捉えておいた方が良いということでしょうか。雲のねじれもまだかなり先です。

日足では、転換線が109.5円付近まで下がってきており、今週はレジスタンスとして働きそうです。

その他、日足パラボリックは次週中盤以降に上昇に転じる可能性があります。

以上の観察結果を踏まえて、チャート分析の結論は今週も107.5-110円での動きを想定します。

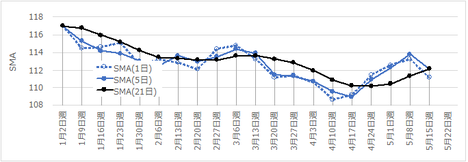

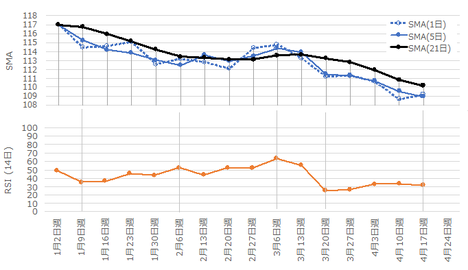

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、1日線は109.2円、5日線は108.9円、21日線は110.2円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は32%に位置しています。

SMAで21日線は、このペースだと次週109.5円付近まで下降します。つまり、日足が21日線にタッチする可能性が十分考えられ、5日線も21日線にかなり近づく可能性があります。

但し、もし1日線が21日線を一時的に上抜けても、5日線が21日線を上抜けるには時間不足だと考えられます。よって、近日中にもし上昇転換サインが出るにせよ、それが来週というのは難しいでしょう。むしろ、1日線が21日線に近づいたら、一旦は跳ね返される可能性の方が高いのではないでしょうか。

RSI(14日)は、これで3週続けて売られ過ぎゾーン近辺に留まっています。先週は小さな陽線だったにも関わらず、RSIは僅かに低下しました。先週時点での売り圧力は、まだまだ強いようです。

テクニカル分析の結論は、下降トレンド継続で転換の兆しがありません。SMA(21日)が実体SMA(1日)にかなり近づいてきた一方で、RSI(14日)の売り圧力がまだ強いことから、上昇にせよ下降にせよ大きく動く兆しは見出せません。

実際には、この週末に仏大統領選第1回投票があり、今週末にはGW前のポジションクローズが行われそうなタイミングです。がしかし、現時点で上昇トレンド転換や今週急落を示唆する兆候は、テクニカル的に何も観察できません。

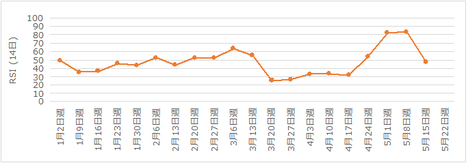

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから15週のうち12週で週足と方向一致しています。Δ株価比差も、15週のうち12週が方向不一致となっています。Δ金利差とΔ株価比差は、15週のうち10週が方向不一致となっています。

先週は、週足・Δ金利差・Δ株価比差の方向関係が正常で、三者の関係が正常な週はこれで2週続けてです。

ファンダメンタル分析の結論は、しばらくΔ金利差やΔ株価比差に週足が素直に従うことを示唆しています。その結果、現在のトレンド継続を示唆している、と思われます。

金融政策面では、27日に日銀金融政策決定理事会の結果発表と日銀総裁記者会見が予定されています。がしかし、今回の会合で大きな政策変更があるとも思えません。政策現状維持と、景気見通しの上方修正と、物価上昇の遅延は、いずれも円高方向に反応します。

政治経済面では、米国側で次週28日までに米連邦債務引上げ法案が議決されなければ、米政府予算執行が停止してしまいます。そのため、米議会での動きに次週は注目が集まります。また、日本側は今週末からGWに入るため、ポジションクローズの動きが週後半に強まると思われます。

また、今週は米大統領による個人・法人向け「大規模減税」税制改革案の公表が予定されています。

日本郵政の豪物流会社のれん代の減損処理は、のれん代である限り帳簿上の問題なので、反応には結び付きません(株価を介して反応することはあり得ます)。がしかし、これが東芝と同様に売却等の報道や政府コメントに結び付いてくると、若干の動きがあるかも知れません。

経済指標は、多くの発表が予定されていますが、大きく反応しがちな指標は28日米四半期GDP速報値ぐらいです。他に、注目度が高い指標では、25日の米新築住宅販売件数、28日の日本CPIがありますが、いずれも大して反応しません。

全般的にはリスク回避が継続しており、もし仏大統領選や米連邦債務引上げ法案の早期議決で一時的にJPYが売られても、週末はGW入りです。日本側の大口参加者がリスクポジションを残して週末を迎えられるハズありません。よって、もし上下に大きく動くなら、USD側の都合でしょう。

USD自身を動かす米側都合は連邦債務法案の行方で、USD自身とJPY以外でUSDを動かす取引規模があるのはEURかGBPです。今週は、仏大統領選の結果や英総選挙見通しでUSD売となってUSDJPYが下がると、JPYにはそれを押し戻す力がない、と考えています。

USDJPYの週足は上ヒゲの長い陰線となるのではないでしょうか。

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

日本では、(1) 米国為替報告書・日米経済対話での円高誘導批判なし、(2) 北朝鮮地政学的リスク、(3) 東芝に続く日本郵政海外法人のれん代減損処理報道、がありました。

米国では、(1) 中東・極東地政学的リスク、米露関係悪化懸念、(2) 財務長官の長期的ドル高容認発言(前週の大統領発言打消し)と、米大統領による個人・法人向け「大規模減税」税制改革案の今週24日週の公表を表明、(3) NY連銀・Phil連銀の製造業景況感の2か月連続プラス縮小、がありました。

週足は、下降トレンド中の3週ぶりの小さな陽線となりました。ヒゲさえも小さい点が特徴です。

【6-1-1. 現状チャート】

直近のUSDJPYの週足チャートを示します。

先週末終値は109.15円です。

上図週足チャートでは、3月20日週に引いた斜行平行線が赤線で、間隔は3.5円です。3月13日週に引いた水平線が青線で、間隔は2円です。

先週末時点では、先週の動きを107.5-110円付近の動きを想定していました。結果は108円を下抜けることはできず、110円にも達しませんでした。

今週は、赤線が107.5-111円まで下がります。青線では108-110円の間となっています。

一目均衡表を見ておきましょう。お手元のご自身のツールで一目均衡表をご確認ください。

月足では、109.4円に雲の上端、転換線が109.1円で、転換線が雲に少し入り込んでいます。まだ、跳ね返される可能性がある位置です(もちろん、もっと雲に深く入り込む位置でもあります)。

週足では、110円付近の基準線を先々週に下抜け、このペースでの下降が続くと、あと4週で雲の下端に107円付近で到達しそうです。そして、遅行線が実体ローソク足にあと2-3週で当たりそうです。あと2-3週は、今の延長上でトレンドを捉えておいた方が良いということでしょうか。雲のねじれもまだかなり先です。

日足では、転換線が109.5円付近まで下がってきており、今週はレジスタンスとして働きそうです。

その他、日足パラボリックは次週中盤以降に上昇に転じる可能性があります。

以上の観察結果を踏まえて、チャート分析の結論は今週も107.5-110円での動きを想定します。

【6-1-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、1日線は109.2円、5日線は108.9円、21日線は110.2円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は32%に位置しています。

SMAで21日線は、このペースだと次週109.5円付近まで下降します。つまり、日足が21日線にタッチする可能性が十分考えられ、5日線も21日線にかなり近づく可能性があります。

但し、もし1日線が21日線を一時的に上抜けても、5日線が21日線を上抜けるには時間不足だと考えられます。よって、近日中にもし上昇転換サインが出るにせよ、それが来週というのは難しいでしょう。むしろ、1日線が21日線に近づいたら、一旦は跳ね返される可能性の方が高いのではないでしょうか。

RSI(14日)は、これで3週続けて売られ過ぎゾーン近辺に留まっています。先週は小さな陽線だったにも関わらず、RSIは僅かに低下しました。先週時点での売り圧力は、まだまだ強いようです。

テクニカル分析の結論は、下降トレンド継続で転換の兆しがありません。SMA(21日)が実体SMA(1日)にかなり近づいてきた一方で、RSI(14日)の売り圧力がまだ強いことから、上昇にせよ下降にせよ大きく動く兆しは見出せません。

実際には、この週末に仏大統領選第1回投票があり、今週末にはGW前のポジションクローズが行われそうなタイミングです。がしかし、現時点で上昇トレンド転換や今週急落を示唆する兆候は、テクニカル的に何も観察できません。

【6-1-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから15週のうち12週で週足と方向一致しています。Δ株価比差も、15週のうち12週が方向不一致となっています。Δ金利差とΔ株価比差は、15週のうち10週が方向不一致となっています。

先週は、週足・Δ金利差・Δ株価比差の方向関係が正常で、三者の関係が正常な週はこれで2週続けてです。

ファンダメンタル分析の結論は、しばらくΔ金利差やΔ株価比差に週足が素直に従うことを示唆しています。その結果、現在のトレンド継続を示唆している、と思われます。

【6-1-4. 今週以降の定性分析】

金融政策面では、27日に日銀金融政策決定理事会の結果発表と日銀総裁記者会見が予定されています。がしかし、今回の会合で大きな政策変更があるとも思えません。政策現状維持と、景気見通しの上方修正と、物価上昇の遅延は、いずれも円高方向に反応します。

政治経済面では、米国側で次週28日までに米連邦債務引上げ法案が議決されなければ、米政府予算執行が停止してしまいます。そのため、米議会での動きに次週は注目が集まります。また、日本側は今週末からGWに入るため、ポジションクローズの動きが週後半に強まると思われます。

また、今週は米大統領による個人・法人向け「大規模減税」税制改革案の公表が予定されています。

日本郵政の豪物流会社のれん代の減損処理は、のれん代である限り帳簿上の問題なので、反応には結び付きません(株価を介して反応することはあり得ます)。がしかし、これが東芝と同様に売却等の報道や政府コメントに結び付いてくると、若干の動きがあるかも知れません。

経済指標は、多くの発表が予定されていますが、大きく反応しがちな指標は28日米四半期GDP速報値ぐらいです。他に、注目度が高い指標では、25日の米新築住宅販売件数、28日の日本CPIがありますが、いずれも大して反応しません。

【6-1-5. まとめ】

全般的にはリスク回避が継続しており、もし仏大統領選や米連邦債務引上げ法案の早期議決で一時的にJPYが売られても、週末はGW入りです。日本側の大口参加者がリスクポジションを残して週末を迎えられるハズありません。よって、もし上下に大きく動くなら、USD側の都合でしょう。

USD自身を動かす米側都合は連邦債務法案の行方で、USD自身とJPY以外でUSDを動かす取引規模があるのはEURかGBPです。今週は、仏大統領選の結果や英総選挙見通しでUSD売となってUSDJPYが下がると、JPYにはそれを押し戻す力がない、と考えています。

USDJPYの週足は上ヒゲの長い陰線となるのではないでしょうか。

以上

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以上

2017年04月16日

6-4. AUDJPY週次分析(2017年4月15日更新)

先週4月10日週の豪州関係の主要な出来事は、次の通りです。

その前に、先のRBA声明における懸案が3つある話からです。(1) 雇用と賃金抑制下でのインフレ進行と、(2) 投機的な住宅市場過熱が長続きしないことでの景気失速や銀行融資内容の悪化と、(3) 中国債務リスクです。

他にもRBAはAUD高にも懸念を示していますが、RBAはずーとそんなことばかり言っているから気にもなりません。むしろAUDは、先々週来のリスク回避で対円でこそ売られましたが、対ドル・対ユーロで買われています。

(1) 先週発表された豪雇用統計では、失業率こそ前月結果と同値だったものの、新規雇用者数が前回結果・市場予想を大幅に上回りました。新規雇用者数は約1年半ぶりの大幅増でしたが、注目すべき点は別です。パートタイム従業員が減り、フルタイム従業員が増加しています。RBAは、今月の理事会後の声明で「労働市場の弱さが賃金の伸びを抑制し、インフレ率をかなり低い水準に抑える可能性」を指摘していました。がしかし、今回の結果は、賃金の伸びへの抑制が改善されてインフレ率が上向く可能性もあることを示唆しています。

(2) 先月から今月にかけて、NABを始め市中銀行の不動産投資用融資の金利引上げが行われています。先週発表された住宅ローン件数は2月分データのため、まだ融資金利引上げの効果が現れた訳ではありません。結果は、前月比△0.5%で4か月ぶりのマイナスとなりました。今回はたまたまマイナスでしたが、3月・4月のデータが発表されるまで、不動産投資用融資の金利引上げ効果は確認できません。

(3) 中国債務リスクについては、6-4-4項に後述します。

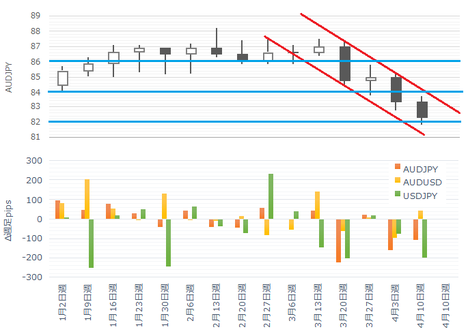

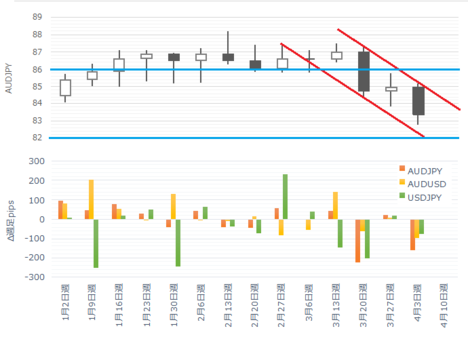

直近のAUDJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は82.3円付近です。

上図週足チャートでは、3月20日週の高値・安値の幅(約3円)の下降チャネルを赤線で引いたものです。このチャネルは今週末、79.5円〜83円に到達します。一番上の青線は1月16日週から3月20日週まで機能していたレジスタンスで、下に2円毎の平行線を引いています。AUDの場合、動き始めると2円どころじゃすまないので、上図の下に79円の青線を意識しておいた方が良いかも知れません。

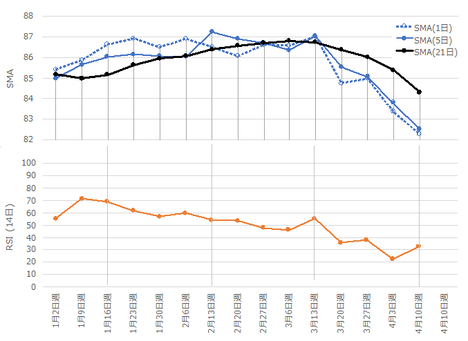

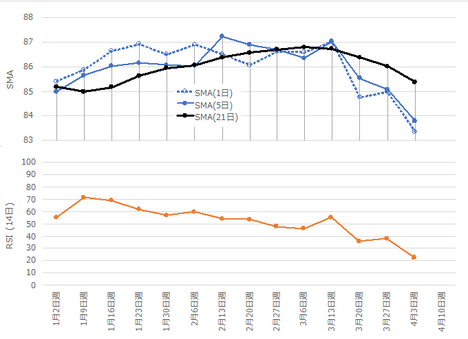

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は82.5円付近、21日線は84.3円付近に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は33%に位置しており、先々週に30%を割り込んでいたものの、先週売られ過ぎゾーンの30%から抜け出しました。

このままのペースだと、21日線が今週末には83円まで下がります。週末に現在値から僅か0.5円上昇すれば、1日線は21日線に接触してしまいます。次週中に5日線が上昇に転じるのはまだ難しいものの、少し意識しておきましょう。

基本的には、SMAが下降トレンド配置となっており、RSIもまだ30%近くなので、上図からは次週も陰線としか読めません。

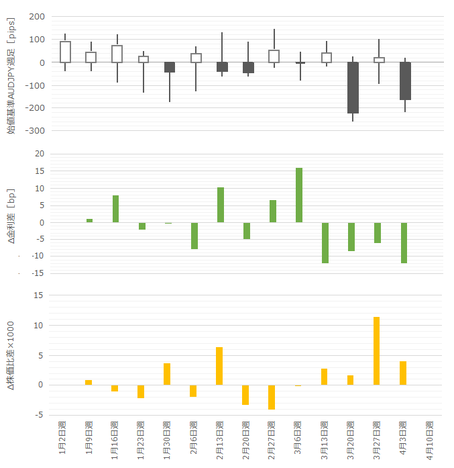

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日豪の金利差の前週との差を「Δ金利差」と表記します。また、日豪の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち8週が週足と方向一致しています。Δ株価比差は14週のうち9週が週足と方向不一致となっています。Δ金利差とΔ株価比差は14週のうち9週が方向不一致です。

主要通貨ペアにおいて、週足との関係がΔ金利差よりもΔ株価比差の方が一致率が高いのはAUDだけです。

先週まで4週続けて、週足・Δ金利差・Δ株価比差の方向が自然な向きとなっていました。変化の兆しがない以上、今週も陰線が続く可能性が高いと思われます。

今週は、18日にRBA金融政策会合議事要旨が発表されます。がしかし、過去の反応を見る限り、この発表では20pipsに達しません。

むしろ、今週は豪州経済指標よりも、17日に発表される中国1-3月期GDPと3月実態指標(小売売上高・鉱工業生産)の方が、発表結果によってはAUDJPYを大きく反応させます。

さて、中国GDPの前回発表(10-12月期)は6.8%でした。今回の市場予想は前回同値の6.8%です。がしかし、それだと問題があります。2016年の中国政府の目標成長率は6.5-7%でしたが、2017年は6.5%程度に引き下げられているからです。だからもし、今回発表結果が市場予想通りに1-3月期が6.8%にもなったら、残る3四半期でかなり小さい数字を出さなければいけなくなります。

中国のことは中国さえわからない、という話があります。経済統計がアテにならないという噂は古い話ですが、そうだとしたら今回は市場予想を下回ります。中国GDPが悪いときは、過去の傾向から言えばAUDJPYは陰線となります。

上記に同じです。もともとリスクに弱い通貨なので、USDJPYの動きが上昇に転じない限り、AUDJPYが上昇に転じるのは難しい、と思われます。

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

その前に、先のRBA声明における懸案が3つある話からです。(1) 雇用と賃金抑制下でのインフレ進行と、(2) 投機的な住宅市場過熱が長続きしないことでの景気失速や銀行融資内容の悪化と、(3) 中国債務リスクです。

他にもRBAはAUD高にも懸念を示していますが、RBAはずーとそんなことばかり言っているから気にもなりません。むしろAUDは、先々週来のリスク回避で対円でこそ売られましたが、対ドル・対ユーロで買われています。

(1) 先週発表された豪雇用統計では、失業率こそ前月結果と同値だったものの、新規雇用者数が前回結果・市場予想を大幅に上回りました。新規雇用者数は約1年半ぶりの大幅増でしたが、注目すべき点は別です。パートタイム従業員が減り、フルタイム従業員が増加しています。RBAは、今月の理事会後の声明で「労働市場の弱さが賃金の伸びを抑制し、インフレ率をかなり低い水準に抑える可能性」を指摘していました。がしかし、今回の結果は、賃金の伸びへの抑制が改善されてインフレ率が上向く可能性もあることを示唆しています。

(2) 先月から今月にかけて、NABを始め市中銀行の不動産投資用融資の金利引上げが行われています。先週発表された住宅ローン件数は2月分データのため、まだ融資金利引上げの効果が現れた訳ではありません。結果は、前月比△0.5%で4か月ぶりのマイナスとなりました。今回はたまたまマイナスでしたが、3月・4月のデータが発表されるまで、不動産投資用融資の金利引上げ効果は確認できません。

(3) 中国債務リスクについては、6-4-4項に後述します。

【6-4-1. 現状チャート】

直近のAUDJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は82.3円付近です。

上図週足チャートでは、3月20日週の高値・安値の幅(約3円)の下降チャネルを赤線で引いたものです。このチャネルは今週末、79.5円〜83円に到達します。一番上の青線は1月16日週から3月20日週まで機能していたレジスタンスで、下に2円毎の平行線を引いています。AUDの場合、動き始めると2円どころじゃすまないので、上図の下に79円の青線を意識しておいた方が良いかも知れません。

【6-4-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は82.5円付近、21日線は84.3円付近に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は33%に位置しており、先々週に30%を割り込んでいたものの、先週売られ過ぎゾーンの30%から抜け出しました。

このままのペースだと、21日線が今週末には83円まで下がります。週末に現在値から僅か0.5円上昇すれば、1日線は21日線に接触してしまいます。次週中に5日線が上昇に転じるのはまだ難しいものの、少し意識しておきましょう。

基本的には、SMAが下降トレンド配置となっており、RSIもまだ30%近くなので、上図からは次週も陰線としか読めません。

【6-4-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日豪の金利差の前週との差を「Δ金利差」と表記します。また、日豪の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち8週が週足と方向一致しています。Δ株価比差は14週のうち9週が週足と方向不一致となっています。Δ金利差とΔ株価比差は14週のうち9週が方向不一致です。

主要通貨ペアにおいて、週足との関係がΔ金利差よりもΔ株価比差の方が一致率が高いのはAUDだけです。

先週まで4週続けて、週足・Δ金利差・Δ株価比差の方向が自然な向きとなっていました。変化の兆しがない以上、今週も陰線が続く可能性が高いと思われます。

【6-4-4. 今週以降の定性分析】

今週は、18日にRBA金融政策会合議事要旨が発表されます。がしかし、過去の反応を見る限り、この発表では20pipsに達しません。

むしろ、今週は豪州経済指標よりも、17日に発表される中国1-3月期GDPと3月実態指標(小売売上高・鉱工業生産)の方が、発表結果によってはAUDJPYを大きく反応させます。

さて、中国GDPの前回発表(10-12月期)は6.8%でした。今回の市場予想は前回同値の6.8%です。がしかし、それだと問題があります。2016年の中国政府の目標成長率は6.5-7%でしたが、2017年は6.5%程度に引き下げられているからです。だからもし、今回発表結果が市場予想通りに1-3月期が6.8%にもなったら、残る3四半期でかなり小さい数字を出さなければいけなくなります。

中国のことは中国さえわからない、という話があります。経済統計がアテにならないという噂は古い話ですが、そうだとしたら今回は市場予想を下回ります。中国GDPが悪いときは、過去の傾向から言えばAUDJPYは陰線となります。

【6-4-5. まとめ】

上記に同じです。もともとリスクに弱い通貨なので、USDJPYの動きが上昇に転じない限り、AUDJPYが上昇に転じるのは難しい、と思われます。

以上

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以上

2017年04月15日

6-3. GBPJPY週次分析(2017年4月15日更新)

先週4月10日週の英国関係の主要な出来事は以下の通りです。

(1) 先々週、英中銀総裁が英国内に拠点を持つ金融機関に対し、ブリグジット後の方針を報告するように求めた旨、発言しました。そして先週、ロイターは「EU諸国が、英国離脱後に(金融サービスを英国に)外注せずに、EU子会社に人員と事業を移転させ続けるように圧力を掛けそうだ」という民間の声について、記事を載せていました。

こうした動きには、今後、注視しておいた方が良いでしょう。

(2) 製造業の第1四半期の輸出が約2年ぶりの大幅な伸びとなったようです。この調査は7300社を対象に2月20日-3月13日にBCCが行ったとのことでした。解説に依れば、世界経済回復とGBP安が原因とのことです。もし原因がその通りなら、例え今後のEU離脱交渉に不安感があったとしても、そんなことは関係なかったことになり、そして、今後もまだ暫く関係ない状態が続くことになります。

これはちょっと意外です。

(3) 先週の経済指標は、物価指標と雇用指標が発表され、CPI前年比が2.3%で、失業保険申請件数が4か月ぶりにプラス(失業率が2.2%で0.1%の微増)でした。直後から多くの解説記事が、ポンド安によるインフレ進展が急激で、景気への悪影響の可能性を指摘しています。がしかし、雇用統計と同時に発表された平均賃金前年比は+2.3%です。CPIに追いついてるじゃないですか。

いずれ専門家の解説通りになるにせよ、賃金上昇が追いついている限り、消費減少が緩やかか起きない、と考える方が自然だと思うのですが。

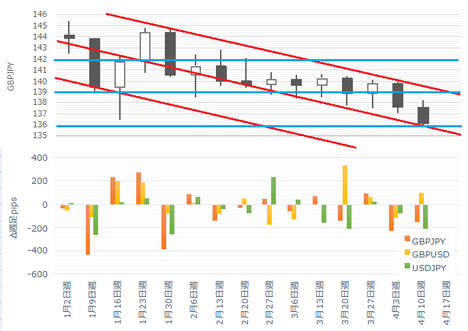

直近のGBPJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は136.1円付近です。

上図週足チャートでは、赤線が2016年12月16日週からの下降トレンド線で、その間隔は3.5円です。赤線の上側チャネルは今週135.5-139円付近まで下がります。青い平行線は3円間隔となっており、上図では見えない下側に133円の線が控えています。

次に、手元のツールで一目均衡表を表示してみてください。

月足では、転換線が135円付近にあります。

週足では、雲の下端が136.5円付近にあり、先週終値がその下まで抜けたものの、まだ反発の可能性があります(もちろん、そのまま雲の下に落ちていく可能性もあります)。もし雲の下に出てしまうと、次は遅行線が実体線にぶつかりそうな3週後までブレーキが見当たりません。

日足はもう雲下に抜けていて、目印になるレジスタンスは何もありません。雲の下側形状は横這いですが、遅行線と雲下から距離は開きつつあり、下降加速の気配を示しています。

3通貨ペアの関係を見ると、先週のGBPUSDはGBPが買われUSDが売られています。但し、GBPUSDの日足一目均衡表をご覧ください。先週後半にはGBPUSDの買いが止まり、先週金曜に雲のねじれが生じています。このまま今週のGBPUSDが下降に転じ、USDJPYも先週に引き続き今週も下げると、GBPJPYは先週よりも更に大幅に下げる可能性があります。

以上、チャートからは135.5円〜139円、もし135.5円を下抜けると133円が下の予想となります。

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は136.8円、21日線は138.3円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は32%に位置しており、売られ過ぎの30%まであと少しで達します。

SMAはどっからどう見ても下降トレンド配置です。このペースだと21日線は、週末に137.5円ぐらいに位置するでしょう。現在136.1円付近なので、GBPJPYの動きの激しさを考えれば、21日線にタッチすることは起こり得ます。

テクニカル分析結論は、下降トレンド継続で上昇に転じる兆しは見出せません。

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日英の金利差の前週との差を「Δ金利差」と表記します。また、日英の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち12週が週足と方向一致しています。Δ株価比差も、14週のうち9週が週足と方向不一致となっています。Δ金利差とΔ株価比差は14週のうち9週が方向不一致です。

先週は、週足方向とΔ金利差が方向不一致、Δ金利差とΔ株価比差が方向一致、となっており不自然です。自然な関係が崩れたことは今週以降の波乱の予兆かも知れません。

今週発表される経済指標は、どの国も指標も過去に反応が小さかったものばかりです。が、21日に予定されている小売売上高指数だけが大きく反応する指標です。

ところが、21日(金曜)はその週末に仏大統領選第1回投票が予定されています。とても経済指標本来の反応が、そのときのトレンドに影響を与えるとは思えません。

ちなみに、先週発表されたBRC小売売上高前年比は、3か月連続でマイナスが続いています。

チャートもテクニカルもファンダメンタルも、全て下降トレンドを否定したり、トレンド転換を示唆するサインが出ていません。がしかし、GBPはUSDだけでなくEURとの関係が強い通貨です。選挙絡みは状況・結果次第でトレンドなんて無視した動きになります。

先週に続いて、GBPには近づかないことにします。

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

(1) 先々週、英中銀総裁が英国内に拠点を持つ金融機関に対し、ブリグジット後の方針を報告するように求めた旨、発言しました。そして先週、ロイターは「EU諸国が、英国離脱後に(金融サービスを英国に)外注せずに、EU子会社に人員と事業を移転させ続けるように圧力を掛けそうだ」という民間の声について、記事を載せていました。

こうした動きには、今後、注視しておいた方が良いでしょう。

(2) 製造業の第1四半期の輸出が約2年ぶりの大幅な伸びとなったようです。この調査は7300社を対象に2月20日-3月13日にBCCが行ったとのことでした。解説に依れば、世界経済回復とGBP安が原因とのことです。もし原因がその通りなら、例え今後のEU離脱交渉に不安感があったとしても、そんなことは関係なかったことになり、そして、今後もまだ暫く関係ない状態が続くことになります。

これはちょっと意外です。

(3) 先週の経済指標は、物価指標と雇用指標が発表され、CPI前年比が2.3%で、失業保険申請件数が4か月ぶりにプラス(失業率が2.2%で0.1%の微増)でした。直後から多くの解説記事が、ポンド安によるインフレ進展が急激で、景気への悪影響の可能性を指摘しています。がしかし、雇用統計と同時に発表された平均賃金前年比は+2.3%です。CPIに追いついてるじゃないですか。

いずれ専門家の解説通りになるにせよ、賃金上昇が追いついている限り、消費減少が緩やかか起きない、と考える方が自然だと思うのですが。

【6-3-1. 現状チャート】

直近のGBPJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は136.1円付近です。

上図週足チャートでは、赤線が2016年12月16日週からの下降トレンド線で、その間隔は3.5円です。赤線の上側チャネルは今週135.5-139円付近まで下がります。青い平行線は3円間隔となっており、上図では見えない下側に133円の線が控えています。

次に、手元のツールで一目均衡表を表示してみてください。

月足では、転換線が135円付近にあります。

週足では、雲の下端が136.5円付近にあり、先週終値がその下まで抜けたものの、まだ反発の可能性があります(もちろん、そのまま雲の下に落ちていく可能性もあります)。もし雲の下に出てしまうと、次は遅行線が実体線にぶつかりそうな3週後までブレーキが見当たりません。

日足はもう雲下に抜けていて、目印になるレジスタンスは何もありません。雲の下側形状は横這いですが、遅行線と雲下から距離は開きつつあり、下降加速の気配を示しています。

3通貨ペアの関係を見ると、先週のGBPUSDはGBPが買われUSDが売られています。但し、GBPUSDの日足一目均衡表をご覧ください。先週後半にはGBPUSDの買いが止まり、先週金曜に雲のねじれが生じています。このまま今週のGBPUSDが下降に転じ、USDJPYも先週に引き続き今週も下げると、GBPJPYは先週よりも更に大幅に下げる可能性があります。

以上、チャートからは135.5円〜139円、もし135.5円を下抜けると133円が下の予想となります。

【6-3-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は136.8円、21日線は138.3円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は32%に位置しており、売られ過ぎの30%まであと少しで達します。

SMAはどっからどう見ても下降トレンド配置です。このペースだと21日線は、週末に137.5円ぐらいに位置するでしょう。現在136.1円付近なので、GBPJPYの動きの激しさを考えれば、21日線にタッチすることは起こり得ます。

テクニカル分析結論は、下降トレンド継続で上昇に転じる兆しは見出せません。

【6-3-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日英の金利差の前週との差を「Δ金利差」と表記します。また、日英の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち12週が週足と方向一致しています。Δ株価比差も、14週のうち9週が週足と方向不一致となっています。Δ金利差とΔ株価比差は14週のうち9週が方向不一致です。

先週は、週足方向とΔ金利差が方向不一致、Δ金利差とΔ株価比差が方向一致、となっており不自然です。自然な関係が崩れたことは今週以降の波乱の予兆かも知れません。

【6-3-4. 今週以降の定性分析】

今週発表される経済指標は、どの国も指標も過去に反応が小さかったものばかりです。が、21日に予定されている小売売上高指数だけが大きく反応する指標です。

ところが、21日(金曜)はその週末に仏大統領選第1回投票が予定されています。とても経済指標本来の反応が、そのときのトレンドに影響を与えるとは思えません。

ちなみに、先週発表されたBRC小売売上高前年比は、3か月連続でマイナスが続いています。

【6-3-5. まとめ】

チャートもテクニカルもファンダメンタルも、全て下降トレンドを否定したり、トレンド転換を示唆するサインが出ていません。がしかし、GBPはUSDだけでなくEURとの関係が強い通貨です。選挙絡みは状況・結果次第でトレンドなんて無視した動きになります。

先週に続いて、GBPには近づかないことにします。

以上

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以上

6-2. EURJPY週次分析(2017年4月15日更新)

先週4月10日週の主要な出来事は以下の通りです。

欧州では、(1) 仏大統領選が最大の関心事と思われます。先週までは、EU離脱国民投票実施を公約に掲げる極右政党候補が相変わらず世論調査で人気トップでした。但し、4月23日の第1回投票でトップ当選しても、5月に行われる本選で2位候補への支持集結という見方は、以前と同じままです。

(2) 対英、対ギリシャ問題での大きな動きは見られませんでした。

(3) 独経済省が第1四半期の成長が加速との見方を示し、主要機関が今年・来年の独成長率見通しを上方改定しました。また、仏政府はEUの財政赤字削減目標を初めて達成するとの見通しを示しました。 主要経済指標では、ZEW景況感が独・欧ともに前月結果より改善となっていました。

直近のEURJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は115.3円付近です。

上図週足チャートでは、3月27日週に引いた平行線が赤線で、間隔が3円です。4月3日週に青い水平線を新たに引き直して、上から123円・120.5円・118円・115.5円で2.5円間隔です。

4月23日の仏大統領選第1回投票までは赤い平行線の間を通って、次週は113.5円〜116.5円という予想が基本です。上図の下には113円の青線が控えています。今週は、この大きな流れにおいて、経済指標の良し悪しなんて関係ない週だと言えるでしょう。

という訳で、一目均衡表を使っての話は今週も省略です。

3通貨ペアの関係を見ると、意外なことに先週のEURUSDは僅かですがEURが買われています。EURJPYでの大きな下落も、リスク回避のJPY買いが大きかったことを示しています。

以上、チャートからは、今週も陰線で113円〜116.5円という予想となります。

但し、もしも仏大統領選の直前の世論調査で極右候補の順位が2位以下に落ちると、116.5円を上抜けてその上の青線118円付近まで上昇する可能性があります。

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は116.3円、21日線は118.7円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は1%に位置しています。

テクニカル分析上は、どっからどう見ても下降トレンドです。

但し、RSI(14日)は既にほぼ0まで下がって、下げ余地を無くしています。投機資金の売り余地も、実需の追加ヘッジもそろそろ尽きた頃でしょう。リスクに備えた売買が止まり、次週選挙結果判明後にはヘッジ解消の恐れがあります。もし今週さらに一段下げたとしても、来週の選挙結果判明後に戻りが警戒されるので(もちろん、選挙結果次第でもっと「どかん」と下げることも警戒要)、当分、EURには近づかない方が無難です。

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日独の金利差の前週との差を「Δ金利差」と表記します。また、日独の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち12週が週足と方向一致しています。Δ株価比差も、14週のうち11週が週足と方向不一致となっています。Δ金利差とΔ株価比差は14週のうち9週が方向不一致です。

先週は、Δ金利差がちょうど同値となっています。週足とΔ株価比差の方向は不一致で正常です。先々週までは、5週続けて週足方向・Δ金利差・Δ株価比差の互いの方向は自然だったので、先週Δ金利差が同値となって自然な関係が崩れたことは今週以降の波乱の予兆かも知れません。

気をつけましょう。

投票行動の予想で事前報道がアテにならないことは、昨年の英EU離脱国民投票・米大統領選で明らかです。特に、その教訓から今回の仏大統領選では、Aだと考えるがBかもしれない、という報道解説が目立ちます。多角的視点を得る点で意味があっても、そんなの「わからない」と言ってるのと同じです。

わからない、という点では我々も同じなので、やはり今週はEURに近づかない方が良さそうです。

チャートもテクニカルもファンダメンタルも、全て下降トレンドを否定したり、トレンド転換を示唆するサインが出ていません。がしかし、選挙絡みは状況・結果次第でトレンドなんて無視した動きになります。

先週に続いて、EURには近づかないことにします。

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

欧州では、(1) 仏大統領選が最大の関心事と思われます。先週までは、EU離脱国民投票実施を公約に掲げる極右政党候補が相変わらず世論調査で人気トップでした。但し、4月23日の第1回投票でトップ当選しても、5月に行われる本選で2位候補への支持集結という見方は、以前と同じままです。

(2) 対英、対ギリシャ問題での大きな動きは見られませんでした。

(3) 独経済省が第1四半期の成長が加速との見方を示し、主要機関が今年・来年の独成長率見通しを上方改定しました。また、仏政府はEUの財政赤字削減目標を初めて達成するとの見通しを示しました。 主要経済指標では、ZEW景況感が独・欧ともに前月結果より改善となっていました。

【6-2-1. 現状チャート】

直近のEURJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は115.3円付近です。

上図週足チャートでは、3月27日週に引いた平行線が赤線で、間隔が3円です。4月3日週に青い水平線を新たに引き直して、上から123円・120.5円・118円・115.5円で2.5円間隔です。

4月23日の仏大統領選第1回投票までは赤い平行線の間を通って、次週は113.5円〜116.5円という予想が基本です。上図の下には113円の青線が控えています。今週は、この大きな流れにおいて、経済指標の良し悪しなんて関係ない週だと言えるでしょう。

という訳で、一目均衡表を使っての話は今週も省略です。

3通貨ペアの関係を見ると、意外なことに先週のEURUSDは僅かですがEURが買われています。EURJPYでの大きな下落も、リスク回避のJPY買いが大きかったことを示しています。

以上、チャートからは、今週も陰線で113円〜116.5円という予想となります。

但し、もしも仏大統領選の直前の世論調査で極右候補の順位が2位以下に落ちると、116.5円を上抜けてその上の青線118円付近まで上昇する可能性があります。

【6-2-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は116.3円、21日線は118.7円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は1%に位置しています。

テクニカル分析上は、どっからどう見ても下降トレンドです。

但し、RSI(14日)は既にほぼ0まで下がって、下げ余地を無くしています。投機資金の売り余地も、実需の追加ヘッジもそろそろ尽きた頃でしょう。リスクに備えた売買が止まり、次週選挙結果判明後にはヘッジ解消の恐れがあります。もし今週さらに一段下げたとしても、来週の選挙結果判明後に戻りが警戒されるので(もちろん、選挙結果次第でもっと「どかん」と下げることも警戒要)、当分、EURには近づかない方が無難です。

【6-2-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日独の金利差の前週との差を「Δ金利差」と表記します。また、日独の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち12週が週足と方向一致しています。Δ株価比差も、14週のうち11週が週足と方向不一致となっています。Δ金利差とΔ株価比差は14週のうち9週が方向不一致です。

先週は、Δ金利差がちょうど同値となっています。週足とΔ株価比差の方向は不一致で正常です。先々週までは、5週続けて週足方向・Δ金利差・Δ株価比差の互いの方向は自然だったので、先週Δ金利差が同値となって自然な関係が崩れたことは今週以降の波乱の予兆かも知れません。

気をつけましょう。

【6-2-4. 今週以降の定性分析】

投票行動の予想で事前報道がアテにならないことは、昨年の英EU離脱国民投票・米大統領選で明らかです。特に、その教訓から今回の仏大統領選では、Aだと考えるがBかもしれない、という報道解説が目立ちます。多角的視点を得る点で意味があっても、そんなの「わからない」と言ってるのと同じです。

わからない、という点では我々も同じなので、やはり今週はEURに近づかない方が良さそうです。

【6-2-5. まとめ】

チャートもテクニカルもファンダメンタルも、全て下降トレンドを否定したり、トレンド転換を示唆するサインが出ていません。がしかし、選挙絡みは状況・結果次第でトレンドなんて無視した動きになります。

先週に続いて、EURには近づかないことにします。

以上

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以上

6-1. USDJPY週次分析(2017年4月15日更新)

先週4月10日週の主要な出来事は以下の通りです。

日本では、(1) 2月貿易黒字の1兆円超、(2) 黒田発言(円安による物価上昇進展の可能性言及)、(3) 海外からの東芝半導体会社の3兆円オファー報道(最終的にJPYで買われます)、がありました。

米国では、(1) 先々週のシリア軍基地限定攻撃に続く北朝鮮絡みでの地政学的リスク、(2) 米大統領によるドル高牽制・低金利歓迎発言、(3) 物価指標の上昇鈍化(輸入物価指数・PPI・CPI)、がありました。議会でのヘルスケア法案修正案の採決先送りされており、米政権の政策遂行力への疑念も相変わらずです。

直近のUSDJPYの週足チャートを示します。

先週末終値は108.63円です。

上図週足チャートでは、3月20日週に引いた斜行平行線が赤線で、間隔は3.5円です。3月13日週に引いた水平線が青線で、間隔は2円です。一番下の水平線は今週新たに引きました。

先週末時点では、先週の動きを110-112円付近での短い陽線、と想定していました。結果は110円を下抜け、真ん中の赤線で何とか留まりました。

今週は、赤線が107.5-111円まで下がります。青線では108-110円の間となっており、もう1本下に青線を引くなら106円となります。

一目均衡表を見ておきましょう。お手元のご自身のツールで一目均衡表をご確認ください。

月足では、109.4円に雲の上端、転換線が109.1円で、転換線が雲に少し入り込んでいます。まだ、跳ね返される可能性がある位置です(もちろん、もっと雲に深く入り込む位置でもあります)。

週足では、110円付近の基準線を先週下抜け、このペースでの下降が続くと雲の下端には107円付近で到達しそうです。そして、遅行線が実体ローソク足にあと3-4週で当たりそうです。あと3-4週は、今の延長上でトレンドを捉えておいた方が良いということでしょうか。雲のねじれもまだ11週先です。

日足では、雲の下端が今週前半に少し上がり後半にまた下げ始めています。

以上のチャート観察結果を踏まえて、現状以上の悪材料が出ないと仮定すると、今週は前半の少し戻し(上昇)と、後半の再下降が示唆されています。予想を外さないように大きく範囲を見ておくのでは意味がないので、まずは108-110円の間を考慮します。次に、下降トレンド自体は疑いようもないので、もし108円を割ったなら、次の青線は106円です。がしかし、新たなリスクが続かない限り、昨年11月から続く赤の中央線はレジスタンスとして強力です。この線が示す107.5円付近に留まると予想します。

よって、チャート分析の結論は、107.5-110円です。

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は109.5円、21日線は110.9円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は34%に位置しています。

SMAは、上から21日線・5日線・1日線の配置となり、下降トレンド配置となっています。21日線は、このペースだと次週110円付近まで下降してしまいます。現状あまり考えられませんが、もし1日線が2円上昇して週途中に21日線に接触するようなことになったとしても、5日線はまだ今週21日線に接触できない訳です。次週、上昇転換のサインが出ることはないでしょう。

RSI(14日)は、3月20日週26%、3月27日週27%、4月3日週33%、先週末が34%で、売られ過ぎゾーンから離れつつあります。ですが、1月9日週から2月20日週のSMA(1日)とRSI(14日)を見比べてみてください。RSI(14日)が意味を持ちがちなのは、20%(もっと売れ)、30%(売られ過ぎ)、50%付近(加速も可)、です。RSIは売られ過ぎを脱しつつあるものの、まだ転換を示唆していません。

テクニカル分析の結論は、下降トレンド継続で転換の兆しがありません。RSIがまだ売られ過ぎを脱したばかりなので、一気再下降か、僅かな上昇/停滞を示唆しています。

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち11週で週足と方向一致しています。Δ株価比差も、14週のうち11週が方向不一致となっています。Δ金利差とΔ株価比差は、14週のうち9週が方向不一致となっています。

先週は、週足・Δ金利差・Δ株価比差の方向関係が久しぶりに正常に戻りました。3月20日週以降先々週まで3週続けて、週足・Δ金利差・Δ株価比差の関係のうち、どれかの関係が不自然になっていたのです。

不自然な関係よりは自然な関係の方が長続きしがちなので、これは現在のトレンドの長期化を示唆していると思われます。

ファンダメンタル分析の結論は、次週以降しばらくΔ金利差やΔ株価比差に週足が素直に従うことを示唆しています。その結果、現在のトレンド継続を示唆している、と思われます。

金融政策面では、FRBバランスシート縮小年内開始のFOMC議事録について、先週末から解釈・解説記事が増えてきました。気の早い解説記事では、FRBの金融引き締め政策が進展に伴い、日銀の国債購入が限界に近付いている(かもしれない)ことから、USDJPYの100円割れの可能性まで論じられていました。

これはどうでしょう。

いま、このタイミングで日銀も金融引き締めに転じたら、東証株価が大きく下げてしまうでしょう。だから、日銀は動けない。FRBの利上げがもっと進んで日米金利差が開き、且つ、FRBのバランスシート縮小が米株価に悪影響なく進められることを確認してからでなければ、危う過ぎる選択ではないでしょうか。米国が金融引き締めに転じているとは言え、ダウさえ落ちなければ日米金利差によってUSD買いの方が優勢に転じます。

日銀の課題は、歴史的な好景気なドイツを抱え、域内2位の経済規模で出資比率が高かった英国を失うECBの課題とは、全く異なると思います。

政治経済面では、米国側に目立ったイベントが見当たりません。先週も記しましたが、米国大統領は暇なときと腹が立ったときに妙なツイートをするみたいだから、次週も暇を警戒です。

日本側は新年度となり、前期末にレパトレでJPY回帰した資金が、これからJPYが高いときを狙って反転を始めます(JPYは安くなろうとする)。ただ、今の状況は下降トレンドの最中ですから、普通ならもう暫く様子を見るでしょう。あと、東芝の半導体分社に高値(3兆円)オファーが報道されており、これは実需で大きくJPYが買われる日がいずれ来るということです(売買契約がドルでも、最終的には同じこと)。

経済指標は、影響が大きい発表が予定されていません。シリア攻撃に伴う米露関係悪化と、北朝鮮絡みでのリスクと、仏大統領選でEUのとりあえずの安泰がわかるまで、経済指標に一喜一憂する状況でもないでしょう。

経済指標より先に、リスクが終わったときにヘッジされていた資金が元に戻るときの反発が心配ですね。

今週末4月23日の仏大統領選第1回投票を控え、先週は一旦停滞と考えていました。がしかし、新たなリスクと新たな発言で、先週も大きな陰線となりました。

今年になって、大きく動く週はヒゲの先端同士で約300pipsです。先週の場合、ざっくり50pipsが北朝鮮絡み、50pipsが米大統領発言、の初期反応で下げ、同程度はじわじわ下げる効果があったでしょう。つまり、全体の2/3がリスク(突発事態)回避です。

今週は、北朝鮮リスク継続と仏大統領選投票前のリスク、があります。突発ではないので、先週よりは値幅が小さい週になるのではないでしょうか。仏大統領選前の大きなヘッジは先週までに終わっただろうと考えて、です。

とりあえず、週末の習慣で分析を行いましたが、異常な状況では過去の経験則やデータに基づく分析なんてあまり役立ちません。

気を付けましょう。

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

日本では、(1) 2月貿易黒字の1兆円超、(2) 黒田発言(円安による物価上昇進展の可能性言及)、(3) 海外からの東芝半導体会社の3兆円オファー報道(最終的にJPYで買われます)、がありました。

米国では、(1) 先々週のシリア軍基地限定攻撃に続く北朝鮮絡みでの地政学的リスク、(2) 米大統領によるドル高牽制・低金利歓迎発言、(3) 物価指標の上昇鈍化(輸入物価指数・PPI・CPI)、がありました。議会でのヘルスケア法案修正案の採決先送りされており、米政権の政策遂行力への疑念も相変わらずです。

【6-1-1. 現状チャート】

直近のUSDJPYの週足チャートを示します。

先週末終値は108.63円です。

上図週足チャートでは、3月20日週に引いた斜行平行線が赤線で、間隔は3.5円です。3月13日週に引いた水平線が青線で、間隔は2円です。一番下の水平線は今週新たに引きました。

先週末時点では、先週の動きを110-112円付近での短い陽線、と想定していました。結果は110円を下抜け、真ん中の赤線で何とか留まりました。

今週は、赤線が107.5-111円まで下がります。青線では108-110円の間となっており、もう1本下に青線を引くなら106円となります。

一目均衡表を見ておきましょう。お手元のご自身のツールで一目均衡表をご確認ください。

月足では、109.4円に雲の上端、転換線が109.1円で、転換線が雲に少し入り込んでいます。まだ、跳ね返される可能性がある位置です(もちろん、もっと雲に深く入り込む位置でもあります)。

週足では、110円付近の基準線を先週下抜け、このペースでの下降が続くと雲の下端には107円付近で到達しそうです。そして、遅行線が実体ローソク足にあと3-4週で当たりそうです。あと3-4週は、今の延長上でトレンドを捉えておいた方が良いということでしょうか。雲のねじれもまだ11週先です。

日足では、雲の下端が今週前半に少し上がり後半にまた下げ始めています。

以上のチャート観察結果を踏まえて、現状以上の悪材料が出ないと仮定すると、今週は前半の少し戻し(上昇)と、後半の再下降が示唆されています。予想を外さないように大きく範囲を見ておくのでは意味がないので、まずは108-110円の間を考慮します。次に、下降トレンド自体は疑いようもないので、もし108円を割ったなら、次の青線は106円です。がしかし、新たなリスクが続かない限り、昨年11月から続く赤の中央線はレジスタンスとして強力です。この線が示す107.5円付近に留まると予想します。

よって、チャート分析の結論は、107.5-110円です。

【6-1-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は109.5円、21日線は110.9円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は34%に位置しています。

SMAは、上から21日線・5日線・1日線の配置となり、下降トレンド配置となっています。21日線は、このペースだと次週110円付近まで下降してしまいます。現状あまり考えられませんが、もし1日線が2円上昇して週途中に21日線に接触するようなことになったとしても、5日線はまだ今週21日線に接触できない訳です。次週、上昇転換のサインが出ることはないでしょう。

RSI(14日)は、3月20日週26%、3月27日週27%、4月3日週33%、先週末が34%で、売られ過ぎゾーンから離れつつあります。ですが、1月9日週から2月20日週のSMA(1日)とRSI(14日)を見比べてみてください。RSI(14日)が意味を持ちがちなのは、20%(もっと売れ)、30%(売られ過ぎ)、50%付近(加速も可)、です。RSIは売られ過ぎを脱しつつあるものの、まだ転換を示唆していません。

テクニカル分析の結論は、下降トレンド継続で転換の兆しがありません。RSIがまだ売られ過ぎを脱したばかりなので、一気再下降か、僅かな上昇/停滞を示唆しています。

【6-1-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことがわかります。

下図は、上から「週足方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから14週のうち11週で週足と方向一致しています。Δ株価比差も、14週のうち11週が方向不一致となっています。Δ金利差とΔ株価比差は、14週のうち9週が方向不一致となっています。

先週は、週足・Δ金利差・Δ株価比差の方向関係が久しぶりに正常に戻りました。3月20日週以降先々週まで3週続けて、週足・Δ金利差・Δ株価比差の関係のうち、どれかの関係が不自然になっていたのです。

不自然な関係よりは自然な関係の方が長続きしがちなので、これは現在のトレンドの長期化を示唆していると思われます。

ファンダメンタル分析の結論は、次週以降しばらくΔ金利差やΔ株価比差に週足が素直に従うことを示唆しています。その結果、現在のトレンド継続を示唆している、と思われます。

【6-1-4. 今週以降の定性分析】

金融政策面では、FRBバランスシート縮小年内開始のFOMC議事録について、先週末から解釈・解説記事が増えてきました。気の早い解説記事では、FRBの金融引き締め政策が進展に伴い、日銀の国債購入が限界に近付いている(かもしれない)ことから、USDJPYの100円割れの可能性まで論じられていました。

これはどうでしょう。

いま、このタイミングで日銀も金融引き締めに転じたら、東証株価が大きく下げてしまうでしょう。だから、日銀は動けない。FRBの利上げがもっと進んで日米金利差が開き、且つ、FRBのバランスシート縮小が米株価に悪影響なく進められることを確認してからでなければ、危う過ぎる選択ではないでしょうか。米国が金融引き締めに転じているとは言え、ダウさえ落ちなければ日米金利差によってUSD買いの方が優勢に転じます。

日銀の課題は、歴史的な好景気なドイツを抱え、域内2位の経済規模で出資比率が高かった英国を失うECBの課題とは、全く異なると思います。

政治経済面では、米国側に目立ったイベントが見当たりません。先週も記しましたが、米国大統領は暇なときと腹が立ったときに妙なツイートをするみたいだから、次週も暇を警戒です。

日本側は新年度となり、前期末にレパトレでJPY回帰した資金が、これからJPYが高いときを狙って反転を始めます(JPYは安くなろうとする)。ただ、今の状況は下降トレンドの最中ですから、普通ならもう暫く様子を見るでしょう。あと、東芝の半導体分社に高値(3兆円)オファーが報道されており、これは実需で大きくJPYが買われる日がいずれ来るということです(売買契約がドルでも、最終的には同じこと)。

経済指標は、影響が大きい発表が予定されていません。シリア攻撃に伴う米露関係悪化と、北朝鮮絡みでのリスクと、仏大統領選でEUのとりあえずの安泰がわかるまで、経済指標に一喜一憂する状況でもないでしょう。

経済指標より先に、リスクが終わったときにヘッジされていた資金が元に戻るときの反発が心配ですね。

今週末4月23日の仏大統領選第1回投票を控え、先週は一旦停滞と考えていました。がしかし、新たなリスクと新たな発言で、先週も大きな陰線となりました。

今年になって、大きく動く週はヒゲの先端同士で約300pipsです。先週の場合、ざっくり50pipsが北朝鮮絡み、50pipsが米大統領発言、の初期反応で下げ、同程度はじわじわ下げる効果があったでしょう。つまり、全体の2/3がリスク(突発事態)回避です。

今週は、北朝鮮リスク継続と仏大統領選投票前のリスク、があります。突発ではないので、先週よりは値幅が小さい週になるのではないでしょうか。仏大統領選前の大きなヘッジは先週までに終わっただろうと考えて、です。

【6-1-5. まとめ】

とりあえず、週末の習慣で分析を行いましたが、異常な状況では過去の経験則やデータに基づく分析なんてあまり役立ちません。

気を付けましょう。

以上

ところで、FXを始めても暫くは練習期間です。新たな方法論を試す場合にも同じです。練習期間でFXに慣れたり、いろいろなやり方を試してみるためにも、キャッシュバックはとても魅力的です。せっかくのキャッシュバックは、そういうことのために使ってくださいね。

通常、キャッシュバックを受けるためには条件があるので、詳しくは下のリンク先でご確認ください。

また、色々な取引手法を並行して試してみるためにも、複数のFX会社に口座を開設しておくと便利です。

外為ジャパンは0.1枚単位での取引が可能なので、初心者や色々な取引手法を研究したい方にお勧めです。ドル円ならばスプレッドも0.3円と安いのも魅力です(※ 2017年1月23日確認)。

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

世界とつながる、未来にひろがる。

『外為ジャパン新規会員獲得プロモーション』

━━━━━━━━━━━━━

口座開設キャンペーン実施中!!

最大で20,000円キャッシュバック!

▽▼詳しくはこちら▼▽

外┃ 為┃ ジ┃ ャ┃ パ┃ ン┃ の┃ 強┃ み┃

━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛ ━┛

☆─┐

│1│1000通貨取引可能!!初心者も安心!

└─┘───────────────

☆─┐

│2│業界最狭クラスのスプレッド!!

└─┘───────────────

☆─┐

│3│モバイルでも充実の取引環境!!

└─┘───────────────

☆─┐

│4│取引手数料0円!!

└─┘───────────────

その他にも魅力的なキャンペーンが目白押し!!

今すぐサイトをチェック!!

▽▼口座開設はこちら▼▽

https://px.a8.net/svt/ejp?a8mat=2NX81R+46MOTU+1NB0+6UHGJ

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以上

2017年04月09日

6-4. AUDJPY週次分析(2017年4月9日更新)

先週はRBA政策金利発表があり、結果は市場予想通り現状維持でした。また、小売売上高が悪化、住宅建設許可が増加、貿易収支が黒字拡大でした。

AUDJPYが大きく下げたのは特に週前半でした。先週月曜に発表された小売売上高が大きく市場予想を下回ってマイナスとなったことと、火曜に発表されたRBA声明で当面の利上げがなく、今後主要国では緩和政策がないこと(豪州への投資が減る要素)が示されたため、と思われます。そしてトドメは、中国PMIの数値低下、中国中銀による中国内銀行への査定強化、米軍シリア攻撃、です。

リスクと中国にからっきし弱いAUDの特徴が現れた週だったと言えるでしょう。

直近のAUDJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は83.3円付近です。

上図週足チャートには、3月20日週の高値・安値の幅(約3円)の下降チャネルを赤線で引いてみました。今週は赤線に挟まれたチャネルが81円〜84円に到達します。そして、下側の青線は2015年8月頃の安値と2016年3月末に開けた大きな窓の上端を結んだサポートです。

次に、手元のツールで一目均衡表を表示してみてください。

月足では現在、82円に転換線、85円に基準線が位置しています。週足では、81円付近に雲上端、82.5円に基準線、85.5円に転換線が位置しています。

現在値83.3円に対し、上下にサポート・レジスタンスが集まっています。

3通貨ペアの関係を見ると、先週のAUDJPYの下降は、AUDがJPYに対してもUSDに対しても売られたためのようです。JPYに買われる理由があっただけでなく、AUDには弱くなる理由があったのです。

よって、次週は82円〜84円と予想し、もし82円を下抜けたら81円を目指すと予想しています。

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。先週に20%を下回り、RSIが20%・80%を超えたら、その日は追撃です。

SMAは完全に下降トレンド配置です。このペースだと21日線は、週末に84円台中盤ぐらいまで下がります。

RSIは20%近くに達しており、20%を下抜けたらその日は追撃です。

テクニカル分析も下降トレンド継続を示唆しており、まだ上昇に転じる兆しがありません。

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日豪の金利差の前週との差を「Δ金利差」と表記します。また、日豪の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから13週のうち7週が週足と方向一致しています。Δ株価比差は13週のうち8週が方向不一致となっています。先週は、Δ金利差・Δ株価比差・週足の方向が自然な向きとなっていました。

もしこの自然な関係が崩れるなら、日株上昇か豪株下落か豪金利上昇、です。これらが1つずつ起きると為替が暴れだし、2つ以上起きると為替のトレンド転換になりがちです。3つとも起きると為替がトレンド転換しがちです。(※ 日金利は無視しました)

チャート・テクニカル・ファンダメンタルのいずれも、現状継続(下降トレンド)です。

さて今週は、2月分住宅ローン件数(10日10:30)と3月分NAB企業景況指数(11日10:30)と3月分雇用統計(13日10:30)が発表されます。また、12日10:30には3月分中国物価指標(CPI・PPI)が発表されます。つまり、月曜から金曜まで毎日10:30は要注意です。特に、12日の中国物価指標と13日の雇用統計は、発表結果次第で大きく反応するのでご注意ください。

但し、いずれの指標でAUDJPYを上げても、大きくトレンドを転換するだけの力はないと見込みます。巻頭に挙げた理由の通り、利上げが遠のき豪州への投資が減る外部要因が増えたことを、実態指標の小売悪化で裏付けたのが先週です。豪雇用統計と中国物価指標が少しぐらい良くても、先週のAUD安の理由を改める力はないでしょう。だから、もしAUDが買われても深追いは禁物です。

上記に同じです。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

AUDJPYが大きく下げたのは特に週前半でした。先週月曜に発表された小売売上高が大きく市場予想を下回ってマイナスとなったことと、火曜に発表されたRBA声明で当面の利上げがなく、今後主要国では緩和政策がないこと(豪州への投資が減る要素)が示されたため、と思われます。そしてトドメは、中国PMIの数値低下、中国中銀による中国内銀行への査定強化、米軍シリア攻撃、です。

リスクと中国にからっきし弱いAUDの特徴が現れた週だったと言えるでしょう。

【6-2-1. 現状チャート】

直近のAUDJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は83.3円付近です。

上図週足チャートには、3月20日週の高値・安値の幅(約3円)の下降チャネルを赤線で引いてみました。今週は赤線に挟まれたチャネルが81円〜84円に到達します。そして、下側の青線は2015年8月頃の安値と2016年3月末に開けた大きな窓の上端を結んだサポートです。

次に、手元のツールで一目均衡表を表示してみてください。

月足では現在、82円に転換線、85円に基準線が位置しています。週足では、81円付近に雲上端、82.5円に基準線、85.5円に転換線が位置しています。

現在値83.3円に対し、上下にサポート・レジスタンスが集まっています。

3通貨ペアの関係を見ると、先週のAUDJPYの下降は、AUDがJPYに対してもUSDに対しても売られたためのようです。JPYに買われる理由があっただけでなく、AUDには弱くなる理由があったのです。

よって、次週は82円〜84円と予想し、もし82円を下抜けたら81円を目指すと予想しています。

【6-1-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。先週に20%を下回り、RSIが20%・80%を超えたら、その日は追撃です。

SMAは完全に下降トレンド配置です。このペースだと21日線は、週末に84円台中盤ぐらいまで下がります。

RSIは20%近くに達しており、20%を下抜けたらその日は追撃です。

テクニカル分析も下降トレンド継続を示唆しており、まだ上昇に転じる兆しがありません。

【6-1-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日豪の金利差の前週との差を「Δ金利差」と表記します。また、日豪の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから13週のうち7週が週足と方向一致しています。Δ株価比差は13週のうち8週が方向不一致となっています。先週は、Δ金利差・Δ株価比差・週足の方向が自然な向きとなっていました。

もしこの自然な関係が崩れるなら、日株上昇か豪株下落か豪金利上昇、です。これらが1つずつ起きると為替が暴れだし、2つ以上起きると為替のトレンド転換になりがちです。3つとも起きると為替がトレンド転換しがちです。(※ 日金利は無視しました)

【6-1-4. 今週以降の定性分析】

チャート・テクニカル・ファンダメンタルのいずれも、現状継続(下降トレンド)です。

さて今週は、2月分住宅ローン件数(10日10:30)と3月分NAB企業景況指数(11日10:30)と3月分雇用統計(13日10:30)が発表されます。また、12日10:30には3月分中国物価指標(CPI・PPI)が発表されます。つまり、月曜から金曜まで毎日10:30は要注意です。特に、12日の中国物価指標と13日の雇用統計は、発表結果次第で大きく反応するのでご注意ください。

但し、いずれの指標でAUDJPYを上げても、大きくトレンドを転換するだけの力はないと見込みます。巻頭に挙げた理由の通り、利上げが遠のき豪州への投資が減る外部要因が増えたことを、実態指標の小売悪化で裏付けたのが先週です。豪雇用統計と中国物価指標が少しぐらい良くても、先週のAUD安の理由を改める力はないでしょう。だから、もしAUDが買われても深追いは禁物です。

【6-1-5. まとめ】

上記に同じです。

以上

ーーー注記ーーー

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

タグ:AUDJPY