�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N04��10��

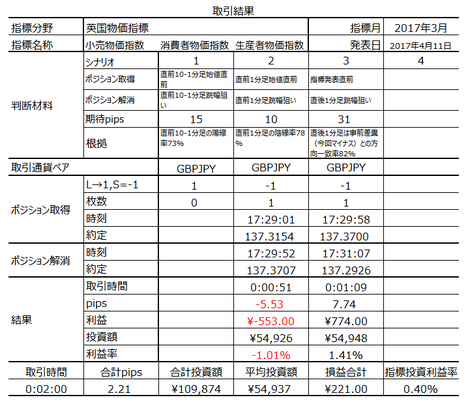

�p�������w�W�uCPI�ERPI�EPPI�v���\�O���GBPJPY�������́i2017�N4��11��17:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���̒i���A11��09:00���ɉ��M���܂����B

����08:01�ɔ��\���ꂽ3����BRC�������㍂�����O�N��̌��ʂ́�1.0���ł����B����́A�O�ʁi��0.4���j�E�s��\�z�i��0.3���j��������Ă��܂��B����āA���L�C�������A���̂܂܂Ƃ��܂��B

2017�N4��11��17:30�ɉp�������w�W�uCPI�ERPI�EPPI�v�����\����܂��BCPI�͏���ҕ����w���ARPI�͏��������w���APPI�͐��Y�ҕ����w���A�̂��Ƃł��B���\��2017�N3�����̏W�v���ʂł��B

������08:01�Ɏ��Ԏw�W�uBRC�������㍂�����v�����\����܂��B3�������������l�@���邽�߁A���ʂ����Ă����܂��傤�B�܂��A�{�w�W���\����30�����18:00�ɂ́A�Ɖ�ZEW�E�ƍz�H�Ɛ��Y�����\����܂��B�����w�W�����ɔ��\�����e���͉ߋ��̌o�����疳�����Ă������x������܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

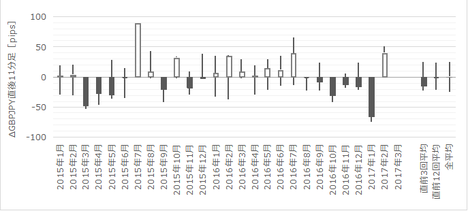

�s��͖��炩�ɑO�����ʂ���ቺ��\�z���Ă��܂��B�܂��A�ߋ����ς̔�����31pips�ɒB���Ă���A�傫�Ȕ���������w�W���ƌ�����ł��傤�B�ߋ�92����15pips�ȏ�̔����ƂȂ��Ă��܂��B����1�����������ߋ��ő�̂Ƃ���69pips�i2015�N7�����f�[�^�A���N8��18�����\�j�ł����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�����́A���Y�ҁ�����������҂̏��ɔg�y����ƍl�����܂��B���̎�v���ł͂���畨���w�����ʁX�ɔ��\����܂����A�p���͈�x�ɔ��\���Ă��܂��B

CPI�́A����҂̐��i�E�T�[�r�X�w�����i���w���������w�W�ŁA�ǂ̍��ł��ŏd������Ă��܂��B�p���͔N2���̃C���t���ڕW���ݒ肳��Ă��܂��BCPI�R�A�́ACPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł̓^�o�R�E�A���R�[���̉��i�ϓ����傫���̂ł��傤���B�s�v�c�ł��B

RPI�Ɋ܂܂��CPI�Ɋ܂܂�Ȃ��ΏۂɏZ������܂��BRPI�ł�CPI�������l�������Ȃ�܂��BRPI�R�A�́ARPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł͔N�����t�z���@���ɂ����RPI�K���Ō��肳��Ă��܂��B

PPI�͂��܂�傫�Ȕ������Ȃ��悤�Ɍ����܂��B

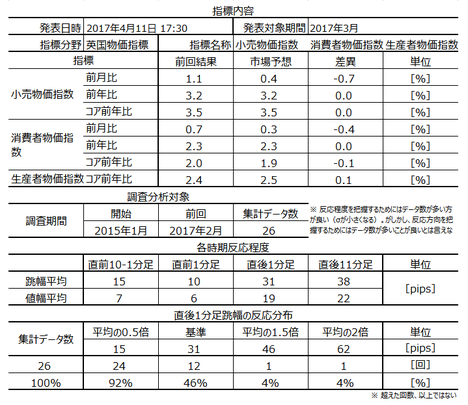

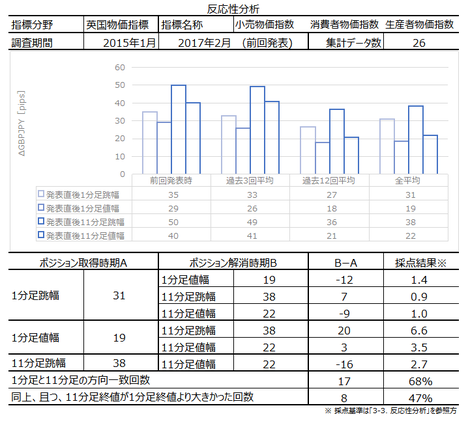

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

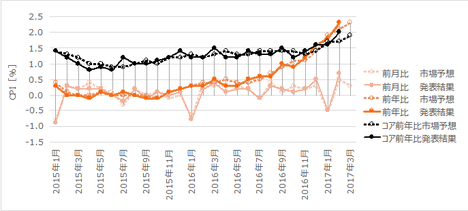

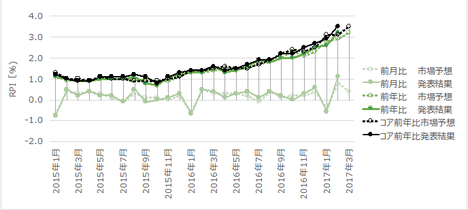

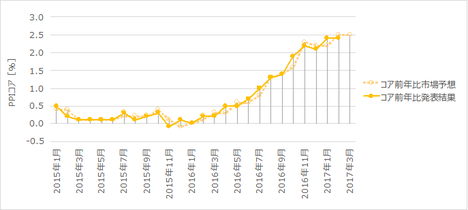

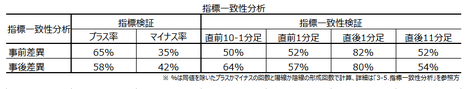

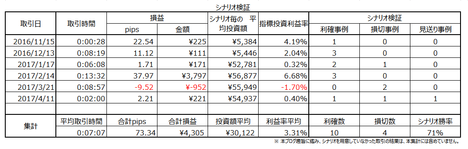

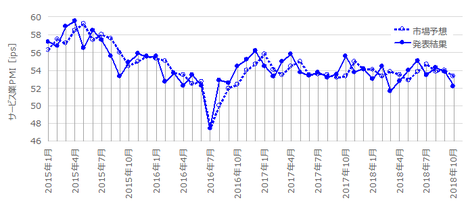

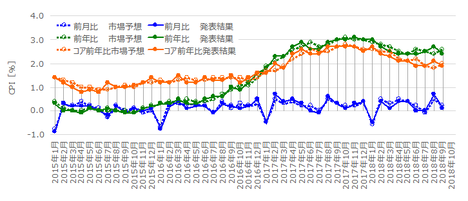

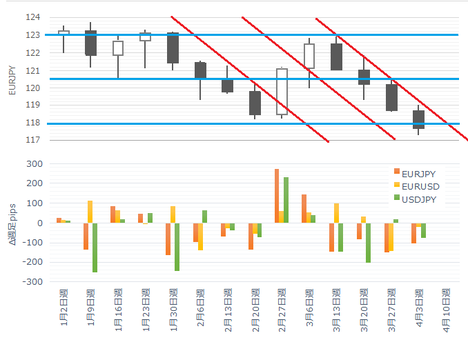

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ォ��ACPI�ERPI�EPPI�̏��ł��BCPI��RPI�͍������R�A�O�N��ŁA�����O�N��E�O����ł��BPPI�̓R�A�O�N��̂ݎ����Ă��܂��B�ߋ��̌X�����������ACPI��RPI��PPI�̃R�A�O�N��̏��A������CPI��RPI�͑O�N�䁄�O����̏��ɔ����Ɋ�^���܂��B

���������m���Ǝv���܂����A�O���t�Ŏs��\�z�����̕ω��͎���ɉ���W����܂���B�s��\�z�͂��ꂼ��O�����ʂƌ���ׂĈӖ��������܂��B

��q�̒ʂ�A����̎s��\�z��PPI�R�A�������āA�O�ʂ������l���ቺ�����Ă��܂��B����̎��O���ق̓}�C�i�X�Ɗo���Ă����܂��傤�B

�֘A�w�W�����Ă݂܂��B

�܂��A3�����i�C�w�W��2�����Ɣ�ׂ�ƁA�����ƁE����PMI���ቺ�A�T�[�r�X��PMI���㏸�ł��BGFK����ҐM���������̓}�C�i�X�ʼn������ł��B

���ɁA���Ԏw�W�͏Z��֘A�ȊO���܂�3���������\����Ă��炸�A2������1�����Ɣ�ׂĂ݂܂��傤�B�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���͑O����}�C�i�X�ƂȂ��Ă��܂��B�A���A�������㍂�w���̓v���X�ɉ��P�ƂȂ��Ă��܂��B3�����Z��֘A�w�W�͑����ĉ��i�㏸���݉����Ă��܂��i���C�g���[�u�Z��i�O����E�l�[�V�������C�h�Z��i�O����j�B

�֘A�w�W�́A�������㍂�w���������A�S�đO���������l���ቺ�ƂȂ��Ă��܂��B

���̏������㍂�w���ɂ��āA�����Əڂ������Ă݂܂��傤�BFX���HP���ʼnߋ��̐��ڂ�\���ł���l�́A�����g�Ŋm�F���肢�܂��B

2�����O����v���X�ƂȂ��Ă������̂́A���̐����͗�3���̈�����\��������ʒu�ɂ���܂��B�������㍂�w���O����́A�v���X�ƃ}�C�i�X�������I�ɌJ��Ԃ��X��������܂��B3���̓}�C�i�X�̃^�C�~���O�ɓ�����܂��B

�ߋ��̌��ʂ����Ă݂܂��傤�B2013�N�ȍ~2016�N�܂ł̉ߋ�4���3���f�[�^�́A4��Ƃ��O�������Ⴍ�Ȃ��Ă��܂��i4��̂���3�}�C�i�X�A2014�N�݂̂��v���X�őO�������ቺ�j�B

����́A�s��\�z���O�ʂ����Ⴍ�Ȃ��Ă��܂����A���ʂ͍X�ɉ�����̂ł͂Ȃ��ł��傤���B

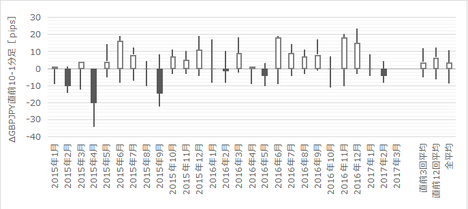

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

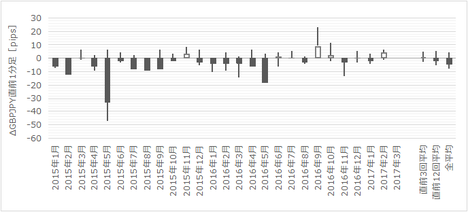

���O10-1�����ɂ͗z���A���O1�����ɂ͉A�����ڗ����܂��B�A���A���O1�����͍ŋ߁A�ȑO�����A�������������Ă���悤�Ɍ����܂��B��L���锽����v�����͂ŁA�������m�F���Ă����܂��傤�B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����68���A������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�47����������܂���B�w�W���\��̔����������m�F���Ă��A�ƂĂ��ǂ������ă|�W�V����������ėǂ������ł͂���܂���B

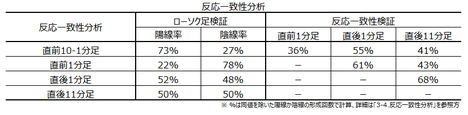

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����͗z������73���A���O1�����͉A������78���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����1�����́A���O���قƂ̕�����v����82���ƂȂ��Ă��܂��B

�܂��A���㍷�قƂ̕�����v����80���ƂȂ��Ă�����̂́A����11�����Ǝ��㍷�قƂ̕�����v����54����������܂���B���̂��Ƃ͏��������������\���ʂɑ��đf���Ȃ��̂́A���\��11����ɂ͂ǂ���ɔ������邩���킩��Ȃ��A�Ƃ������Ƃł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��11��21:20���ɒNjL���Ă��܂��B

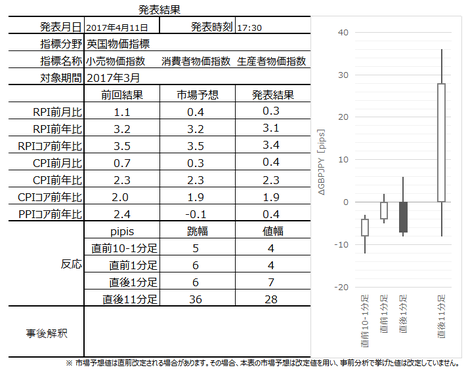

���ʂ�CPI�R�A�O�N�䂪�s��\�z�ʂ�ARPI�R�A�O�N�䂪�s��\�z��0.1�������APPI�R�A�O�N�䂪�s��\�z������܂����B

CPI�O�N��ɂ��ẮA����3���ւ̏㏸�������މ�������������܂��B����㏸�̘_���́A4���ɓd�͗����l�グ���\�肳��Ă��邱�ƂƁA�|���h�����������Ă��܂����B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���ʂ́A����ҕ����w���iCPI�j�R�A�O�N�䂪�s��\�z�ʂ�ŁA���������w�W�iRPI�j�R�A�O�N�䂪�s��\�z�������܂����B

�����͕��͒ʂ�A���ł������A�����CPI�R�A�O�N�䂪�O�����ʂ������s��\�z���������߁A�ƍl�����܂��B�܂����ɏd�����ׂ�RPI�R�A�O�N��͎s��\�z�������A���̌��ʂ�����1�������A���ɂ��������ƍl�����܂��B

�����A�w�W���\��̓����ł킩��Ȃ��������Ƃ́A�w�W���\��2�{�ڂ�1�����`���r���ő傫�����]���n�߂��_�ł��B�����ӏ������̒��ӓ_�ŁA������������ɐL�ѓ�w�W�ł��邱�Ƃ͏��m���Ă������̂́A2�{�ڂ�3�{�ڂ�1��������}���ɗz�����ւƓ]�����_���s���ł����B�}������_���s���ł����B

���̓����́A�p���������{�w�W���\�ƑO�サ�ċ}�㏸���Ă����悤�ł��B�����}���̗��R�́A�����CPI�O�N�䂪�s��\�z�ʂ�ɒቺ���Ȃ������i���������Ȃ������j���ƂŁA�����ȍ~�߁X��CPI�O�N���3�����B���m�������ꂽ�悤�ł��BCPI�O�N��i�R�A�ł͂���܂���j��3���˔j�́A���グ�Ɍq����ƌ�����������������̂ł��傤�B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

�V�i���I1�̓|�W�V�����擾����߂܂����B

���Ƃ��ƒ��O10-1�����ł́A�����Ƀ|�W�V�����������肪�Ȃ�������ɁA�|�W�V�����擾������Ă���17:20���́A���傤��1�����`���[�g��ŏ����W�X�^���X�ɓ������Ă��܂����B���ʓI�ɂ͗z���ƂȂ����悤�ł����A��Ȃ�����n��K�v�͂Ȃ��̂ŁA���f�ǂ��Ƃ��܂��B

�V�i���I2�͕��͂��O���܂����B�A���A����͊m����̂��Ƃ䂦�d������܂���B

�V�i���I3�͕��͒ʂ�ł����B����͊����ӏ������̒��ӓ_�ɋL�ڂ̒ʂ�A�������������Ă���nj��|�W�V�����������肪����܂���ł����B���̌��ʁA���ʏ���������A�|�W�V�����������܂����B���ʓI�ɂ͍ł��ǂ����_�ŗ��m�ł��܂����i�����ő嗘�m�ł��Ă��A������������1pips���炢�j�B�����������Ƃ��A���܂ɂ���܂��B

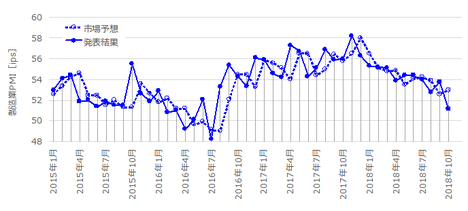

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���̒i���A11��09:00���ɉ��M���܂����B

����08:01�ɔ��\���ꂽ3����BRC�������㍂�����O�N��̌��ʂ́�1.0���ł����B����́A�O�ʁi��0.4���j�E�s��\�z�i��0.3���j��������Ă��܂��B����āA���L�C�������A���̂܂܂Ƃ��܂��B

�[�[�[�ȉ��A10��12:00���̓��e���ł��[�[�[

2017�N4��11��17:30�ɉp�������w�W�uCPI�ERPI�EPPI�v�����\����܂��BCPI�͏���ҕ����w���ARPI�͏��������w���APPI�͐��Y�ҕ����w���A�̂��Ƃł��B���\��2017�N3�����̏W�v���ʂł��B

������08:01�Ɏ��Ԏw�W�uBRC�������㍂�����v�����\����܂��B3�������������l�@���邽�߁A���ʂ����Ă����܂��傤�B�܂��A�{�w�W���\����30�����18:00�ɂ́A�Ɖ�ZEW�E�ƍz�H�Ɛ��Y�����\����܂��B�����w�W�����ɔ��\�����e���͉ߋ��̌o�����疳�����Ă������x������܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�s��͖��炩�ɑO�����ʂ���ቺ��\�z���Ă��܂��B�܂��A�ߋ����ς̔�����31pips�ɒB���Ă���A�傫�Ȕ���������w�W���ƌ�����ł��傤�B�ߋ�92����15pips�ȏ�̔����ƂȂ��Ă��܂��B����1�����������ߋ��ő�̂Ƃ���69pips�i2015�N7�����f�[�^�A���N8��18�����\�j�ł����B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W����ɂ������Ă̒��ӓ_�ł��B

���������͂̌��ʁA����11�����́A����1�����Ƃ̕�����v����68���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�47����������܂���B

���̂��Ƃ́A�w�W��v�����͂̌��ʂ��A����1�����Ǝ��㍷�قƂ̕�����v����80����������̂́A����11�����Ǝ��㍷�قƂ̕�����v����54�������Ȃ����Ƃŗ��t�����Ă��܂��B���������������\���ʂɑ��đf���Ȃ��̂́A���\��11����ɂ͂ǂ���ɔ������邩���킩��Ȃ��A�Ƃ������Ƃł��B

�{�w�W�́A�ߋ��̌X�����猾���A�nj��|�W�V����������Ă��ǂ��w�W�ł͂���܂���B - ���ɁA�w�W���\�ɂ��Ăł��B

����͎s��\�z�������A�Ɨ\�z���Ă��܂��B

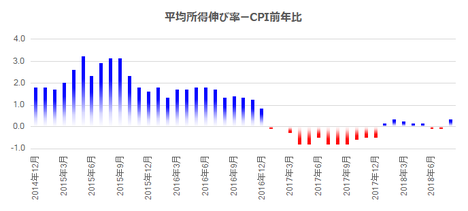

�_���́A�������㍂���������̌i�C�w�W�E���Ԏw�W��3�������S�Ēቺ�A�T���͒ቺ���������Ă��܂��B�����āA�������㍂��3���͉ߋ�4�N�S�đO����舫�����A�挎���\���ꂽ2�����f�[�^��3����������������ʒu�ɂ���܂��B

����āA����͎s��\�z���O�ʂ����Ⴍ�Ȃ��Ă�����̂́A�X�ɔ��\���ʂ��s��\�z�������̂ł͂Ȃ��ł��傤���B - �V�i���I�͎��̒ʂ�ł��B

(1) ������v�����͂̌��ʁA���O10-1�����͗z������73���ł��B���������A����̎��O���فi�O�ʁ[�s��\�z�j���}�C�i�X�ƂȂ��Ă��܂��B���O���ق��}�C�i�X�ȂƂ��ɂ́A���O10-1�����͉A���ɂȂ邱�Ƃ����̎w�W�ł͑����̂ŁA���ӂ��Ă����܂��傤�B�|�W�V�����擾�͎~�߂Ă��\���܂���B

(2) ������v�����͂̌��ʁA���O1�����͉A������78���ƂȂ��Ă��܂��B

(3) �w�W�萫���͌��_�Ɉ˂�A����͎s��\�z�������Ɨ\�z���Ă��܂��B�����āA�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����82��������܂��B����1�����͉A���Ɨ\�z���܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�����́A���Y�ҁ�����������҂̏��ɔg�y����ƍl�����܂��B���̎�v���ł͂���畨���w�����ʁX�ɔ��\����܂����A�p���͈�x�ɔ��\���Ă��܂��B

CPI�́A����҂̐��i�E�T�[�r�X�w�����i���w���������w�W�ŁA�ǂ̍��ł��ŏd������Ă��܂��B�p���͔N2���̃C���t���ڕW���ݒ肳��Ă��܂��BCPI�R�A�́ACPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł̓^�o�R�E�A���R�[���̉��i�ϓ����傫���̂ł��傤���B�s�v�c�ł��B

RPI�Ɋ܂܂��CPI�Ɋ܂܂�Ȃ��ΏۂɏZ������܂��BRPI�ł�CPI�������l�������Ȃ�܂��BRPI�R�A�́ARPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł͔N�����t�z���@���ɂ����RPI�K���Ō��肳��Ă��܂��B

PPI�͂��܂�傫�Ȕ������Ȃ��悤�Ɍ����܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�ォ��ACPI�ERPI�EPPI�̏��ł��BCPI��RPI�͍������R�A�O�N��ŁA�����O�N��E�O����ł��BPPI�̓R�A�O�N��̂ݎ����Ă��܂��B�ߋ��̌X�����������ACPI��RPI��PPI�̃R�A�O�N��̏��A������CPI��RPI�͑O�N�䁄�O����̏��ɔ����Ɋ�^���܂��B

���������m���Ǝv���܂����A�O���t�Ŏs��\�z�����̕ω��͎���ɉ���W����܂���B�s��\�z�͂��ꂼ��O�����ʂƌ���ׂĈӖ��������܂��B

��q�̒ʂ�A����̎s��\�z��PPI�R�A�������āA�O�ʂ������l���ቺ�����Ă��܂��B����̎��O���ق̓}�C�i�X�Ɗo���Ă����܂��傤�B

�֘A�w�W�����Ă݂܂��B

�܂��A3�����i�C�w�W��2�����Ɣ�ׂ�ƁA�����ƁE����PMI���ቺ�A�T�[�r�X��PMI���㏸�ł��BGFK����ҐM���������̓}�C�i�X�ʼn������ł��B

���ɁA���Ԏw�W�͏Z��֘A�ȊO���܂�3���������\����Ă��炸�A2������1�����Ɣ�ׂĂ݂܂��傤�B�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���͑O����}�C�i�X�ƂȂ��Ă��܂��B�A���A�������㍂�w���̓v���X�ɉ��P�ƂȂ��Ă��܂��B3�����Z��֘A�w�W�͑����ĉ��i�㏸���݉����Ă��܂��i���C�g���[�u�Z��i�O����E�l�[�V�������C�h�Z��i�O����j�B

�֘A�w�W�́A�������㍂�w���������A�S�đO���������l���ቺ�ƂȂ��Ă��܂��B

���̏������㍂�w���ɂ��āA�����Əڂ������Ă݂܂��傤�BFX���HP���ʼnߋ��̐��ڂ�\���ł���l�́A�����g�Ŋm�F���肢�܂��B

2�����O����v���X�ƂȂ��Ă������̂́A���̐����͗�3���̈�����\��������ʒu�ɂ���܂��B�������㍂�w���O����́A�v���X�ƃ}�C�i�X�������I�ɌJ��Ԃ��X��������܂��B3���̓}�C�i�X�̃^�C�~���O�ɓ�����܂��B

�ߋ��̌��ʂ����Ă݂܂��傤�B2013�N�ȍ~2016�N�܂ł̉ߋ�4���3���f�[�^�́A4��Ƃ��O�������Ⴍ�Ȃ��Ă��܂��i4��̂���3�}�C�i�X�A2014�N�݂̂��v���X�őO�������ቺ�j�B

����́A�s��\�z���O�ʂ����Ⴍ�Ȃ��Ă��܂����A���ʂ͍X�ɉ�����̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

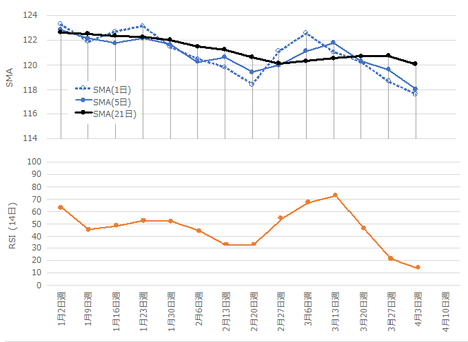

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����ɂ͗z���A���O1�����ɂ͉A�����ڗ����܂��B�A���A���O1�����͍ŋ߁A�ȑO�����A�������������Ă���悤�Ɍ����܂��B��L���锽����v�����͂ŁA�������m�F���Ă����܂��傤�B

�U. ����

�y3. �����������z

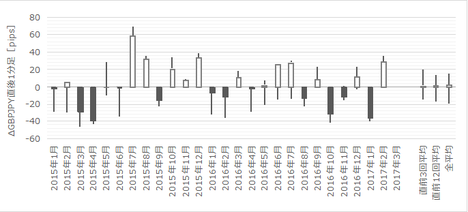

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����68���A������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�47����������܂���B�w�W���\��̔����������m�F���Ă��A�ƂĂ��ǂ������ă|�W�V����������ėǂ������ł͂���܂���B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O10-1�����͗z������73���A���O1�����͉A������78���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����1�����́A���O���قƂ̕�����v����82���ƂȂ��Ă��܂��B

�܂��A���㍷�قƂ̕�����v����80���ƂȂ��Ă�����̂́A����11�����Ǝ��㍷�قƂ̕�����v����54����������܂���B���̂��Ƃ͏��������������\���ʂɑ��đf���Ȃ��̂́A���\��11����ɂ͂ǂ���ɔ������邩���킩��Ȃ��A�Ƃ������Ƃł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- (1) ������v�����͂̌��ʁA���O10-1�����͗z������73���ł��B���������A����̎��O���فi�O�ʁ[�s��\�z�j���}�C�i�X�ƂȂ��Ă��܂��B���O���ق��}�C�i�X�ȂƂ��ɂ́A���O10-1�����͉A���ɂȂ邱�Ƃ����̎w�W�ł͑����̂ŁA���ӂ��Ă����܂��傤�B�|�W�V�����擾�͎~�߂Ă��\���܂���B

(2) ������v�����͂̌��ʁA���O1�����͉A������78���ƂȂ��Ă��܂��B

(3) �w�W�萫���͌��_�Ɉ˂�A����͎s��\�z�������Ɨ\�z���Ă��܂��B�����āA�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����82��������܂��B����1�����͉A���Ɨ\�z���܂��B

�ȏ�

2017�N4��11��17:30���\

�ȉ���2017�N4��11��21:20���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

���ʂ�CPI�R�A�O�N�䂪�s��\�z�ʂ�ARPI�R�A�O�N�䂪�s��\�z��0.1�������APPI�R�A�O�N�䂪�s��\�z������܂����B

CPI�O�N��ɂ��ẮA����3���ւ̏㏸�������މ�������������܂��B����㏸�̘_���́A4���ɓd�͗����l�グ���\�肳��Ă��邱�ƂƁA�|���h�����������Ă��܂����B

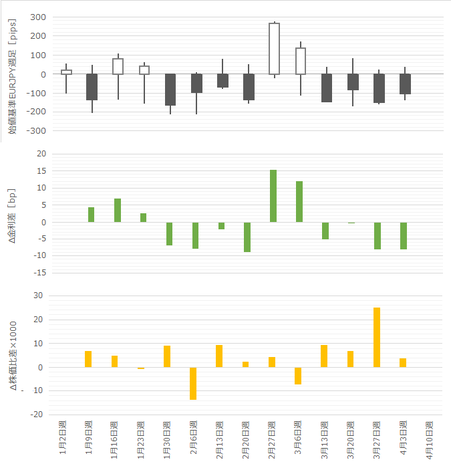

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

- ����͎s��\�z�������A�Ɨ\�z���Ă��܂��B

�_���́A�������㍂���������̌i�C�w�W�E���Ԏw�W��3�������S�Ēቺ�A�T���͒ቺ���������Ă��܂��B�����āA�������㍂��3���͉ߋ�4�N�S�đO����舫�����A�挎���\���ꂽ2�����f�[�^��3����������������ʒu�ɂ���܂��B

����āA����͎s��\�z���O�ʂ����Ⴍ�Ȃ��Ă�����̂́A�X�ɔ��\���ʂ��s��\�z�������̂ł͂Ȃ��ł��傤���B

���ʂ́A����ҕ����w���iCPI�j�R�A�O�N�䂪�s��\�z�ʂ�ŁA���������w�W�iRPI�j�R�A�O�N�䂪�s��\�z�������܂����B

�����͕��͒ʂ�A���ł������A�����CPI�R�A�O�N�䂪�O�����ʂ������s��\�z���������߁A�ƍl�����܂��B�܂����ɏd�����ׂ�RPI�R�A�O�N��͎s��\�z�������A���̌��ʂ�����1�������A���ɂ��������ƍl�����܂��B

�����A�w�W���\��̓����ł킩��Ȃ��������Ƃ́A�w�W���\��2�{�ڂ�1�����`���r���ő傫�����]���n�߂��_�ł��B�����ӏ������̒��ӓ_�ŁA������������ɐL�ѓ�w�W�ł��邱�Ƃ͏��m���Ă������̂́A2�{�ڂ�3�{�ڂ�1��������}���ɗz�����ւƓ]�����_���s���ł����B�}������_���s���ł����B

���̓����́A�p���������{�w�W���\�ƑO�サ�ċ}�㏸���Ă����悤�ł��B�����}���̗��R�́A�����CPI�O�N�䂪�s��\�z�ʂ�ɒቺ���Ȃ������i���������Ȃ������j���ƂŁA�����ȍ~�߁X��CPI�O�N���3�����B���m�������ꂽ�悤�ł��BCPI�O�N��i�R�A�ł͂���܂���j��3���˔j�́A���グ�Ɍq����ƌ�����������������̂ł��傤�B

�y9. �V�i���I���z

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ������v�����͂̌��ʁA���O10-1�����͗z������73���ł��B���������A����̎��O���فi�O�ʁ[�s��\�z�j���}�C�i�X�ƂȂ��Ă��܂��B���O���ق��}�C�i�X�ȂƂ��ɂ́A���O10-1�����͉A���ɂȂ邱�Ƃ����̎w�W�ł͑����̂ŁA���ӂ��Ă����܂��傤�B�|�W�V�����擾�͎~�߂Ă��\���܂���B

(2) ������v�����͂̌��ʁA���O1�����͉A������78���ƂȂ��Ă��܂��B

(3) �w�W�萫���͌��_�Ɉ˂�A����͎s��\�z�������Ɨ\�z���Ă��܂��B�����āA�w�W��v�����͂̌��ʁA����1�����͎��O���قƂ̕�����v����82��������܂��B����1�����͉A���Ɨ\�z���܂��B

�V�i���I1�̓|�W�V�����擾����߂܂����B

���Ƃ��ƒ��O10-1�����ł́A�����Ƀ|�W�V�����������肪�Ȃ�������ɁA�|�W�V�����擾������Ă���17:20���́A���傤��1�����`���[�g��ŏ����W�X�^���X�ɓ������Ă��܂����B���ʓI�ɂ͗z���ƂȂ����悤�ł����A��Ȃ�����n��K�v�͂Ȃ��̂ŁA���f�ǂ��Ƃ��܂��B

�V�i���I2�͕��͂��O���܂����B�A���A����͊m����̂��Ƃ䂦�d������܂���B

�V�i���I3�͕��͒ʂ�ł����B����͊����ӏ������̒��ӓ_�ɋL�ڂ̒ʂ�A�������������Ă���nj��|�W�V�����������肪����܂���ł����B���̌��ʁA���ʏ���������A�|�W�V�����������܂����B���ʓI�ɂ͍ł��ǂ����_�ŗ��m�ł��܂����i�����ő嗘�m�ł��Ă��A������������1pips���炢�j�B�����������Ƃ��A���܂ɂ���܂��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:21| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2017�N04��09��

6-4. AUDJPY�T�����́i2017�N4��9���X�V�j

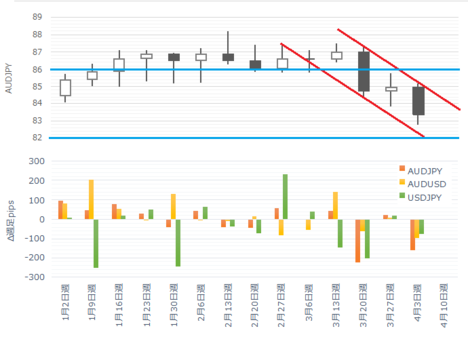

��T��RBA����������\������A���ʂ͎s��\�z�ʂ茻��ێ��ł����B�܂��A�������㍂�������A�Z����������A�f�Վ��x�������g��ł����B

AUDJPY���傫���������͓̂��ɏT�O���ł����B��T���j�ɔ��\���ꂽ�������㍂���傫���s��\�z��������ă}�C�i�X�ƂȂ������ƂƁA�Ηj�ɔ��\���ꂽRBA�����œ��ʂ̗��グ���Ȃ��A�����v���ł͊ɘa���Ȃ����Ɓi���B�ւ̓���������v�f�j�������ꂽ���߁A�Ǝv���܂��B�����ăg�h���́A����PMI�̐��l�ቺ�A��������ɂ�钆������s�ւ̍��苭���A�ČR�V���A�U���A�ł��B

���X�N�ƒ����ɂ���������アAUD�̓��������ꂽ�T�������ƌ�����ł��傤�B

���߂�AUDJPY�̏T���`���[�g��3�ʉݒl�������}�Ɏ����܂��B

��T���I�l��83.3�~�t�߂ł��B

��}�T���`���[�g�ɂ́A3��20���T�̍��l�E���l�̕��i��3�~�j�̉��~�`���l����Ԑ��ň����Ă݂܂����B���T�͐Ԑ��ɋ��܂ꂽ�`���l����81�~�`84�~�ɓ��B���܂��B�����āA�����̐���2015�N8�����̈��l��2016�N3�����ɊJ�����傫�ȑ��̏�[�����T�|�[�g�ł��B

���ɁA�茳�̃c�[���ň�ڋύt�\��\�����Ă݂Ă��������B

�����ł͌��݁A82�~�ɓ]�����A85�~�Ɋ�����ʒu���Ă��܂��B�T���ł́A81�~�t�߂ɉ_��[�A82.5�~�Ɋ���A85.5�~�ɓ]�������ʒu���Ă��܂��B

���ݒl83.3�~�ɑ��A�㉺�ɃT�|�[�g�E���W�X�^���X���W�܂��Ă��܂��B

3�ʉ݃y�A�̊W������ƁA��T��AUDJPY�̉��~�́AAUD��JPY�ɑ��Ă�USD�ɑ��Ă�����ꂽ���߂̂悤�ł��BJPY�ɔ����闝�R�������������łȂ��AAUD�ɂ͎キ�Ȃ闝�R���������̂ł��B

����āA���T��82�~�`84�~�Ɨ\�z���A����82�~������������81�~��ڎw���Ɨ\�z���Ă��܂��B

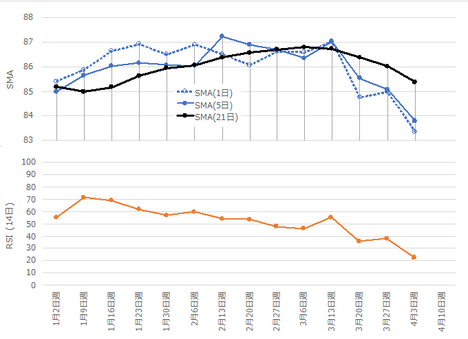

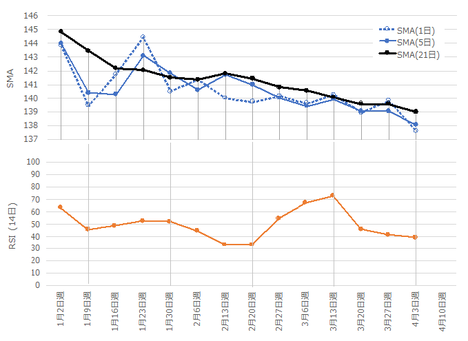

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B��T��20���������ARSI��20���E80��������A���̓��͒nj��ł��B

SMA�͊��S�ɉ��~�g�����h�z�u�ł��B���̃y�[�X����21�����́A�T����84�~�䒆�Ղ��炢�܂ʼn�����܂��B

RSI��20���߂��ɒB���Ă���A20�������������炻�̓��͒nj��ł��B

�e�N�j�J�����͂����~�g�����h�p�����������Ă���A�܂��㏸�ɓ]���钛��������܂���B

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

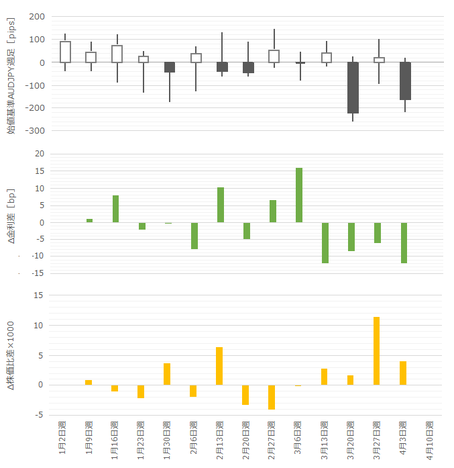

�ȉ��A�����̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A�����̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������13�T�̂���7�T���T���ƕ�����v���Ă��܂��B�������䍷��13�T�̂���8�T�������s��v�ƂȂ��Ă��܂��B��T�́A���������E�������䍷�E�T���̕��������R�Ȍ����ƂȂ��Ă��܂����B

�������̎��R�ȊW�������Ȃ�A�����㏸�������������������㏸�A�ł��B����炪1���N����ƈבւ��\�ꂾ���A2�ȏ�N����ƈבւ̃g�����h�]���ɂȂ肪���ł��B3�Ƃ��N����ƈבւ��g�����h�]���������ł��B�i�� �������͖������܂����j

�`���[�g�E�e�N�j�J���E�t�@���_�����^���̂�������A����p���i���~�g�����h�j�ł��B

���č��T�́A2�����Z��[�������i10��10:30�j��3����NAB��ƌi���w���i11��10:30�j��3�����ٗp���v�i13��10:30�j�����\����܂��B�܂��A12��10:30�ɂ�3�������������w�W�iCPI�EPPI�j�����\����܂��B�܂�A���j������j�܂Ŗ���10:30�͗v���ӂł��B���ɁA12���̒��������w�W��13���̌ٗp���v�́A���\���ʎ���ő傫����������̂ł����ӂ��������B

�A���A������̎w�W��AUDJPY���グ�Ă��A�傫���g�����h��]�����邾���̗͂͂Ȃ��ƌ����݂܂��B�����ɋ��������R�̒ʂ�A���グ�����̂����B�ւ̓���������O���v�������������Ƃ��A���Ԏw�W�̏��������ŗ��t�����̂���T�ł��B���ٗp���v�ƒ��������w�W���������炢�ǂ��Ă��A��T��AUD���̗��R�����߂�͂͂Ȃ��ł��傤�B������A����AUD�������Ă��[�ǂ��͋֕��ł��B

��L�ɓ����ł��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

AUDJPY���傫���������͓̂��ɏT�O���ł����B��T���j�ɔ��\���ꂽ�������㍂���傫���s��\�z��������ă}�C�i�X�ƂȂ������ƂƁA�Ηj�ɔ��\���ꂽRBA�����œ��ʂ̗��グ���Ȃ��A�����v���ł͊ɘa���Ȃ����Ɓi���B�ւ̓���������v�f�j�������ꂽ���߁A�Ǝv���܂��B�����ăg�h���́A����PMI�̐��l�ቺ�A��������ɂ�钆������s�ւ̍��苭���A�ČR�V���A�U���A�ł��B

���X�N�ƒ����ɂ���������アAUD�̓��������ꂽ�T�������ƌ�����ł��傤�B

�y6-2-1. ����`���[�g�z

���߂�AUDJPY�̏T���`���[�g��3�ʉݒl�������}�Ɏ����܂��B

��T���I�l��83.3�~�t�߂ł��B

��}�T���`���[�g�ɂ́A3��20���T�̍��l�E���l�̕��i��3�~�j�̉��~�`���l����Ԑ��ň����Ă݂܂����B���T�͐Ԑ��ɋ��܂ꂽ�`���l����81�~�`84�~�ɓ��B���܂��B�����āA�����̐���2015�N8�����̈��l��2016�N3�����ɊJ�����傫�ȑ��̏�[�����T�|�[�g�ł��B

���ɁA�茳�̃c�[���ň�ڋύt�\��\�����Ă݂Ă��������B

�����ł͌��݁A82�~�ɓ]�����A85�~�Ɋ�����ʒu���Ă��܂��B�T���ł́A81�~�t�߂ɉ_��[�A82.5�~�Ɋ���A85.5�~�ɓ]�������ʒu���Ă��܂��B

���ݒl83.3�~�ɑ��A�㉺�ɃT�|�[�g�E���W�X�^���X���W�܂��Ă��܂��B

3�ʉ݃y�A�̊W������ƁA��T��AUDJPY�̉��~�́AAUD��JPY�ɑ��Ă�USD�ɑ��Ă�����ꂽ���߂̂悤�ł��BJPY�ɔ����闝�R�������������łȂ��AAUD�ɂ͎キ�Ȃ闝�R���������̂ł��B

����āA���T��82�~�`84�~�Ɨ\�z���A����82�~������������81�~��ڎw���Ɨ\�z���Ă��܂��B

�y6-1-2. ����e�N�j�J���z

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B��T��20���������ARSI��20���E80��������A���̓��͒nj��ł��B

SMA�͊��S�ɉ��~�g�����h�z�u�ł��B���̃y�[�X����21�����́A�T����84�~�䒆�Ղ��炢�܂ʼn�����܂��B

RSI��20���߂��ɒB���Ă���A20�������������炻�̓��͒nj��ł��B

�e�N�j�J�����͂����~�g�����h�p�����������Ă���A�܂��㏸�ɓ]���钛��������܂���B

�y6-1-3. ����t�@���_�����^���z

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A�����̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A�����̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������13�T�̂���7�T���T���ƕ�����v���Ă��܂��B�������䍷��13�T�̂���8�T�������s��v�ƂȂ��Ă��܂��B��T�́A���������E�������䍷�E�T���̕��������R�Ȍ����ƂȂ��Ă��܂����B

�������̎��R�ȊW�������Ȃ�A�����㏸�������������������㏸�A�ł��B����炪1���N����ƈבւ��\�ꂾ���A2�ȏ�N����ƈבւ̃g�����h�]���ɂȂ肪���ł��B3�Ƃ��N����ƈבւ��g�����h�]���������ł��B�i�� �������͖������܂����j

�y6-1-4. ���T�ȍ~�̒萫���́z

�`���[�g�E�e�N�j�J���E�t�@���_�����^���̂�������A����p���i���~�g�����h�j�ł��B

���č��T�́A2�����Z��[�������i10��10:30�j��3����NAB��ƌi���w���i11��10:30�j��3�����ٗp���v�i13��10:30�j�����\����܂��B�܂��A12��10:30�ɂ�3�������������w�W�iCPI�EPPI�j�����\����܂��B�܂�A���j������j�܂Ŗ���10:30�͗v���ӂł��B���ɁA12���̒��������w�W��13���̌ٗp���v�́A���\���ʎ���ő傫����������̂ł����ӂ��������B

�A���A������̎w�W��AUDJPY���グ�Ă��A�傫���g�����h��]�����邾���̗͂͂Ȃ��ƌ����݂܂��B�����ɋ��������R�̒ʂ�A���グ�����̂����B�ւ̓���������O���v�������������Ƃ��A���Ԏw�W�̏��������ŗ��t�����̂���T�ł��B���ٗp���v�ƒ��������w�W���������炢�ǂ��Ă��A��T��AUD���̗��R�����߂�͂͂Ȃ��ł��傤�B������A����AUD�������Ă��[�ǂ��͋֕��ł��B

�y6-1-5. �܂Ƃ߁z

��L�ɓ����ł��B

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�^�O�FAUDJPY

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 20:52| Comment(0)

| TrackBack(0)

| 6. ����

6-3. GBPJPY�T�����́i2017�N4��9���X�V�j

��X�T�܂łɉp���o�ς́A�C���t��������ڕW��2���ɒB���AMPC�����o�[�̈�l�����グ�������咣���Ă��܂����B��T�A�ʂ�MPC�����o�[����́A�����㏸�ɖ�肠��ɂ���A�����E�i�C�̌������O��������A���グ�ǂ��낶��Ȃ��|�A����������܂����B���ہA��T���\���ꂽ�����ƁE����PMI�ƍz�H�Ɛ��Y�́A�����\�������錋�ʂƂȂ�܂����B

���T�́A3���������w�W�i11��17:30�j��3�����ٗp���v�i12��17:30�j�����\����܂��B�����͑����đO�����݂̏㏸�Ɨ\�z����A���ƕی��\�������͐挎�܂�3�����A���}�C�i�X��4�����ɐL���Ɨ\�z����Ă��܂��B

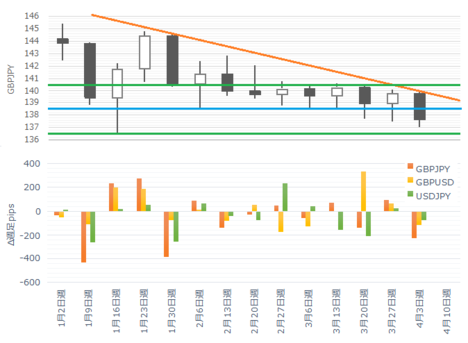

���߂�GBPJPY�̏T���`���[�g��3�ʉݒl�������}�Ɏ����܂��B

��T���I�l��137.6�~�t�߂ł��B

��}�T���`���[�g�ł́A�Ԑ���2016�N12��16���T����̉��~�g�����h���ŁA���W�X�^���X�Ƃ��ċ@�\���Ă��܂��B�Ԑ��͍��T139.5�~�t�߂܂ʼn�����܂��B����2016�N7��1���T�ɊJ�������̉������瑱���T�|�[�g�ƂȂ��Ă��܂������A��T������������܂����B���T�̓��W���X�^���X�Ƃ��ċ@�\���܂��B

����āA���T�͏オ138.7�~�Ȃ�����139.5�~�܂łƓǂݎ��܂��B

���ɁA�茳�̃c�[���ň�ڋύt�\��\�����Ă݂Ă��������B������������T�C�����Ȃ������Ă݂܂��傤�B

�T���ɂ͉_���[��136.5�~�t�߂ɂ���܂��B����136.5�~��1��16���T�̈��l�ł�����A�����̗ΐ��Ŏ����܂����B�����āA������ڋύt�\�ɂɂ�135�~�t�߂ɓ]����������܂��B����136.5�~������������A���̉��~�ڕW��135�~�t�߂��������Ă��܂��B

����č��T�́A����135�~�`136.5�~�ŁA�オ138.7�~�Ȃ�����139.5�~���������Ă���A�Ƒ����܂��B

3�ʉ݃y�A�̊W������ƁA��T��GBPJPY�̉��~�́AGBPUSD��GBP�������AUSDJPY��JPY�������܂����BGBP��������ꂽ��ł��B���T��USDJPY�́A�V���A�R��n�U���̃��X�N����ł��A�Čٗp���v�̑傫�ȉ��U��ł������Ȃ�����110�~�����ɍT���Ă��܂��B���Ȃ��Ƃ�JPY�́A��T�قǔ����Ȃ��T�ɂȂ�Ɨ\�z����܂��B����āA��T�ق�GBPJPY�͑傫��������Ȃ��̂ł͂Ȃ��ł��傤���B

�ȏ�A�`���[�g����́A135�T����136.5�~�`138.7�T����139.5�~�ő傫���͉����Ȃ��A������ł��܂��B

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B��T��20���������ARSI��20���E80��������nj��̖@���́A�܂�������܂����B�A���A���̖@���́u���������v�ł��B�ȍ~�ɂ͂��̖@�����g���܂���̂ŁB

SMA�͉��~�g�����h�͈ʒu�ƂȂ��Ă��܂��B���̃y�[�X����21�����́A�T����138�~�䒆�Ղ��炢�Ɉʒu����ł��傤�B�`���[�g���͂̌��ʂƍ��킹�āA��ɂ̓��W�X�^���X���ׂ��������Ȃ��Ă��܂��B

RSI�͖�40���ŁA������]�n���܂��c���Ă��܂��B

�e�N�j�J�����͂����~�g�����h�p�����������Ă���A�㏸�ɓ]����C�z�͌��o���܂���B

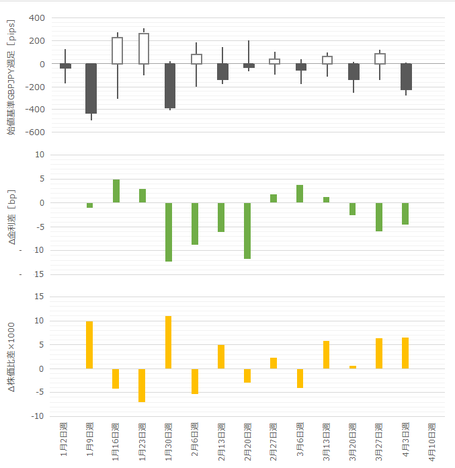

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A���p�̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���p�̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������13�T�̂���12�T���T���ƕ�����v���Ă��܂��B�������䍷���A13�T�̂���8�T�������s��v�ƂȂ��Ă��܂��B��T�́A���������E�������䍷�E�T���̕��������R�Ȍ����ƂȂ��Ă��܂����B

�������̎��R�ȊW�������Ȃ�A�����㏸���p���������p�����㏸�A�ł��B����炪1���N����ƈבւ��\�ꂾ���A2�ȏ�N����ƈבւ̃g�����h�]���ɂȂ肪���ł��B3�Ƃ��N����ƈבւ��g�����h�]���������ł��B�i�� �������͖������܂����j

�`���[�g�E�e�N�j�J���E�t�@���_�����^���̂�������A����p���i���~�g�����h�j�ł��B

���āA��T4��7���A�p����ق́A(1) �C���t�������Ɉ˂����Ҏ��v�̊ɂ₩�Ȍ����̒���������A(2) ������z��͈͓�������������K�v������A(3) �����ւ̎���ɂ͗��T�C�h�i���グ�E�������j�̃��X�N������|�A���q�ׂ��ƕ���܂����B���MPC�ŗ��グ�ӌ������������Ƃ��ɂ��锭�����ƌ�����ł��傤�B�܂��A(4) EU�ƃN���X�{�[�_�[������s�����Z�@�ւɂ́A7��14���܂ł�EU���E��̑Ή�����p����ɕ���悤���߂��A�Ƃ̂��Ƃł��B

4��7�����\���ꂽ�n���t�@�N�X1-3�����Z��i�w���͑O�N��{3.8���ŁA�㏸����2013�N�N5���ȗ��̒ᐅ���ł����B���3��31�����\���ꂽ�l�[�V�������C�h3���Z��i���O���䁢0.3���ŁA2015�N�����ȗ��̃}�C�i�X�ł����B

�ߔM���Ă����p���Z��s��̌�������������Ƃ̕������悤�ł����A�O�N��{3.8���ł�����˂��B�A���A�����㏸���݉��̒����Ƒ�����ƁA���T���\����镨���w�W�iRPI�ECPI�EPPI�j�ւ̗\�z���f�ɂ��e�����邩������܂���B

���̑��A��T�͐����Ɗ֘A��PMI�E�z�H�Ɛ��Y���ቺ���܂����B���͂܂��A��Βl���������̂́A�����ƍD���Ńv���X�������l���������Ȃ����Ƃ����i�K�ł��B�A���A�T�[�r�X��PMI�Ə������㍂�͂܂������݉��̒������\��Ă��܂���B

�ȏ�̓_����A����͕����㗬�����琬���݉��̒����Ƃ����钛�����\��n�߂Ă��܂��B�����ɁA�������̂������I�㏸�������Ă������Ƃ��A���Ȃ��Ƃ���U�݉�����ǖʂ��}������悤�ł��B���߂̉p�����́A�����������邱�Ƃ��u���P�v�ƌĂԂׂ��������n�߂Ă������߁A����͗ǂ������m��܂���B

���̂悤�ȏŕ���킵�����ƂɁA�挎��EU���E�ʍ���EU���̌����j�J�����s��ꂽ���ƂŁA���l����T�����Čٗp�w�W����������ƁAGBP�͑傫�������郊�X�N������܂��B

�`���[�g���e�N�j�J�����t�@���_�����^�����A�S�ĉ��~�g�����h��ے肵����A�g�����h�]������������T�C�����o�Ă��܂���B

�����o�ϓI�ɂ́A����ʂ�����EUR���̖��ő��ΓI��GBP�������ɂ����Ȃ������̂́AUSD������ȂɎキ�Ȃ����Ƃ���T�������܂����BGBP��EUR����USD�̓����ɒǏ]���邱�Ƃ������̂ŁA���T�͂��߂�iGBP������j���������₷���Ȃ��Ă��܂��B

�o�ώ��ԁi�w�W�j�́A�����㏸�̓݉��̒�����n�߂Ă�����̂́A���T���\����镨���w�W�ƌٗp�w�W�̓��e�ɂ���Ă͈���������������ەt�����Ă��܂��܂��B

�ɂ₩��GBP�����͑����Ǝv����̂ŁA�����̖߂�iGBP������j�������Ă��A�傫�ȈӖ��ł̏�����͔�������Ȃ̂Ő[�ǂ��͋֕��ł��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

���T�́A3���������w�W�i11��17:30�j��3�����ٗp���v�i12��17:30�j�����\����܂��B�����͑����đO�����݂̏㏸�Ɨ\�z����A���ƕی��\�������͐挎�܂�3�����A���}�C�i�X��4�����ɐL���Ɨ\�z����Ă��܂��B

�y6-2-1. ����`���[�g�z

���߂�GBPJPY�̏T���`���[�g��3�ʉݒl�������}�Ɏ����܂��B

��T���I�l��137.6�~�t�߂ł��B

��}�T���`���[�g�ł́A�Ԑ���2016�N12��16���T����̉��~�g�����h���ŁA���W�X�^���X�Ƃ��ċ@�\���Ă��܂��B�Ԑ��͍��T139.5�~�t�߂܂ʼn�����܂��B����2016�N7��1���T�ɊJ�������̉������瑱���T�|�[�g�ƂȂ��Ă��܂������A��T������������܂����B���T�̓��W���X�^���X�Ƃ��ċ@�\���܂��B

����āA���T�͏オ138.7�~�Ȃ�����139.5�~�܂łƓǂݎ��܂��B

���ɁA�茳�̃c�[���ň�ڋύt�\��\�����Ă݂Ă��������B������������T�C�����Ȃ������Ă݂܂��傤�B

�T���ɂ͉_���[��136.5�~�t�߂ɂ���܂��B����136.5�~��1��16���T�̈��l�ł�����A�����̗ΐ��Ŏ����܂����B�����āA������ڋύt�\�ɂɂ�135�~�t�߂ɓ]����������܂��B����136.5�~������������A���̉��~�ڕW��135�~�t�߂��������Ă��܂��B

����č��T�́A����135�~�`136.5�~�ŁA�オ138.7�~�Ȃ�����139.5�~���������Ă���A�Ƒ����܂��B

3�ʉ݃y�A�̊W������ƁA��T��GBPJPY�̉��~�́AGBPUSD��GBP�������AUSDJPY��JPY�������܂����BGBP��������ꂽ��ł��B���T��USDJPY�́A�V���A�R��n�U���̃��X�N����ł��A�Čٗp���v�̑傫�ȉ��U��ł������Ȃ�����110�~�����ɍT���Ă��܂��B���Ȃ��Ƃ�JPY�́A��T�قǔ����Ȃ��T�ɂȂ�Ɨ\�z����܂��B����āA��T�ق�GBPJPY�͑傫��������Ȃ��̂ł͂Ȃ��ł��傤���B

�ȏ�A�`���[�g����́A135�T����136.5�~�`138.7�T����139.5�~�ő傫���͉����Ȃ��A������ł��܂��B

�y6-1-2. ����e�N�j�J���z

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B��T��20���������ARSI��20���E80��������nj��̖@���́A�܂�������܂����B�A���A���̖@���́u���������v�ł��B�ȍ~�ɂ͂��̖@�����g���܂���̂ŁB

SMA�͉��~�g�����h�͈ʒu�ƂȂ��Ă��܂��B���̃y�[�X����21�����́A�T����138�~�䒆�Ղ��炢�Ɉʒu����ł��傤�B�`���[�g���͂̌��ʂƍ��킹�āA��ɂ̓��W�X�^���X���ׂ��������Ȃ��Ă��܂��B

RSI�͖�40���ŁA������]�n���܂��c���Ă��܂��B

�e�N�j�J�����͂����~�g�����h�p�����������Ă���A�㏸�ɓ]����C�z�͌��o���܂���B

�y6-1-3. ����t�@���_�����^���z

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A���p�̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���p�̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������13�T�̂���12�T���T���ƕ�����v���Ă��܂��B�������䍷���A13�T�̂���8�T�������s��v�ƂȂ��Ă��܂��B��T�́A���������E�������䍷�E�T���̕��������R�Ȍ����ƂȂ��Ă��܂����B

�������̎��R�ȊW�������Ȃ�A�����㏸���p���������p�����㏸�A�ł��B����炪1���N����ƈבւ��\�ꂾ���A2�ȏ�N����ƈבւ̃g�����h�]���ɂȂ肪���ł��B3�Ƃ��N����ƈבւ��g�����h�]���������ł��B�i�� �������͖������܂����j

�y6-1-4. ���T�ȍ~�̒萫���́z

�`���[�g�E�e�N�j�J���E�t�@���_�����^���̂�������A����p���i���~�g�����h�j�ł��B

���āA��T4��7���A�p����ق́A(1) �C���t�������Ɉ˂����Ҏ��v�̊ɂ₩�Ȍ����̒���������A(2) ������z��͈͓�������������K�v������A(3) �����ւ̎���ɂ͗��T�C�h�i���グ�E�������j�̃��X�N������|�A���q�ׂ��ƕ���܂����B���MPC�ŗ��グ�ӌ������������Ƃ��ɂ��锭�����ƌ�����ł��傤�B�܂��A(4) EU�ƃN���X�{�[�_�[������s�����Z�@�ւɂ́A7��14���܂ł�EU���E��̑Ή�����p����ɕ���悤���߂��A�Ƃ̂��Ƃł��B

4��7�����\���ꂽ�n���t�@�N�X1-3�����Z��i�w���͑O�N��{3.8���ŁA�㏸����2013�N�N5���ȗ��̒ᐅ���ł����B���3��31�����\���ꂽ�l�[�V�������C�h3���Z��i���O���䁢0.3���ŁA2015�N�����ȗ��̃}�C�i�X�ł����B

�ߔM���Ă����p���Z��s��̌�������������Ƃ̕������悤�ł����A�O�N��{3.8���ł�����˂��B�A���A�����㏸���݉��̒����Ƒ�����ƁA���T���\����镨���w�W�iRPI�ECPI�EPPI�j�ւ̗\�z���f�ɂ��e�����邩������܂���B

���̑��A��T�͐����Ɗ֘A��PMI�E�z�H�Ɛ��Y���ቺ���܂����B���͂܂��A��Βl���������̂́A�����ƍD���Ńv���X�������l���������Ȃ����Ƃ����i�K�ł��B�A���A�T�[�r�X��PMI�Ə������㍂�͂܂������݉��̒������\��Ă��܂���B

�ȏ�̓_����A����͕����㗬�����琬���݉��̒����Ƃ����钛�����\��n�߂Ă��܂��B�����ɁA�������̂������I�㏸�������Ă������Ƃ��A���Ȃ��Ƃ���U�݉�����ǖʂ��}������悤�ł��B���߂̉p�����́A�����������邱�Ƃ��u���P�v�ƌĂԂׂ��������n�߂Ă������߁A����͗ǂ������m��܂���B

���̂悤�ȏŕ���킵�����ƂɁA�挎��EU���E�ʍ���EU���̌����j�J�����s��ꂽ���ƂŁA���l����T�����Čٗp�w�W����������ƁAGBP�͑傫�������郊�X�N������܂��B

�y6-1-5. �܂Ƃ߁z

�`���[�g���e�N�j�J�����t�@���_�����^�����A�S�ĉ��~�g�����h��ے肵����A�g�����h�]������������T�C�����o�Ă��܂���B

�����o�ϓI�ɂ́A����ʂ�����EUR���̖��ő��ΓI��GBP�������ɂ����Ȃ������̂́AUSD������ȂɎキ�Ȃ����Ƃ���T�������܂����BGBP��EUR����USD�̓����ɒǏ]���邱�Ƃ������̂ŁA���T�͂��߂�iGBP������j���������₷���Ȃ��Ă��܂��B

�o�ώ��ԁi�w�W�j�́A�����㏸�̓݉��̒�����n�߂Ă�����̂́A���T���\����镨���w�W�ƌٗp�w�W�̓��e�ɂ���Ă͈���������������ەt�����Ă��܂��܂��B

�ɂ₩��GBP�����͑����Ǝv����̂ŁA�����̖߂�iGBP������j�������Ă��A�傫�ȈӖ��ł̏�����͔�������Ȃ̂Ő[�ǂ��͋֕��ł��B

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�^�O�FGBPJPY

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:58| Comment(0)

| TrackBack(0)

| 6. ����

2017�N04��08��

6-2. EURJPY�T�����́i2017�N4��8���X�V�j

��T�̕��͌��_�́u�㏸���]�̒�����������\��������v�Ƃ��Ă����̂ŁA����͊��S�Ɍ��ł����B

EUR�́A���낻��5���̕��哝�̑I���ɂ������Ă���ł��傤�B�{�I��5���ł����A��1��ړ��[��4��23���ł��B

�ɉE���}��\�̎x�����������炯���EUR�������A���܂ɋt�̕������āu�ǂ�v�Əオ��ƌ��Ă����܂��傤�i��T�̋t�ł��j�B�܂�A�`���[�g�E�e�N�j�J���E�t�@���_�����^���Ƃ��������͂����A���Ȓ萫���͂̕���EUR�̓����Ă₷�������ɂȂ��Ă��܂��B����Ȏ����͒�ʕ��͂ɋÂ��Ă��d������܂���B

EUR���݂ł́A���T�A�z�H�Ɛ��Y�Ɠ�ZEW�Ɠ�CPI�����\����܂��BEUR�����傫�ȃg�����h�ɂȂ��Ă���ȏ�A�h�C�c�����o�ς��s���ɂȂ�ɂ����Ȃ��Ă��܂��B���ƊԂ̕x�݂̕����邱�ƂɈבւ��W���Ȃ��ȏ�A�ʉ�EUR�͓��@�ɂ������Ȃ��ʉ݂ɂȂ����̂ł͂Ȃ��ł��傤���B

���߂�EURJPY�̏T���`���[�g��3�ʉݒl�������}�Ɏ����܂��B

��T���I�l��117.6�~�t�߂ł��B

��}�T���`���[�g�ł́A3��27���T�Ɉ��������s�����Ԑ��ŁA�Ԋu��3�~�ł��B���T�A����������V���Ɉ��������āA�ォ��123�~�E120.5�~�E118�~��2.5�~�Ԋu�ł��B

4��23���̕��哝�̑I��1�[�܂ł͐Ԃ����s���̊Ԃ�ʂ��āA���T��115�~�`118�~�Ƃ����\�z����{�ł��B���������A��q����悤�Ɂu�[��v�Ɨz���ɒ��ˏオ�郊�X�N�������ł����A������������ł��B

���T�́A���̑傫�ȗ���ɂ����āA�o�ώw�W�̗ǂ������Ȃ�ĊW�Ȃ��T���ƌ�����ł��傤�B

�Ƃ�����ŁA��ڋύt�\���g���Ă̘b�����T�͏ȗ��ł��B

3�ʉ݃y�A�̊W������ƁA���N�ɂȂ��Ă���EURJPY���z���ɂȂ�Ƃ��ɂ́AEURUSD��USDJPY���z���ƂȂ����Ƃ������ł��B�C�ɂȂ�_�́A��T��EURJPY�̉��~�́AEURUSD��EUR�������USDJPY��JPY��������̂��������Ƃł��B��T��JPY�������āAEUR�͔����āA������Ƃ���USD������ꂽ�悤�ł��B���T�͈�������JPY�����R����������܂���BEUR�������邩�ǂ��������Ă���Ηǂ���ł��B

�ȏ�A�`���[�g����́A���T�A����115�~�`118�~�Ƃ����\�z����{�ł��B

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B��T��20���������ARSI��20���E80��������nj��̖@���́A�܂�������܂����B�A���A���̖@���́u���������v�ł��B�ȍ~�ɂ͂��̖@�����g���܂���̂ŁB

�e�N�j�J�����͏�́A�ǂ�����ǂ����Ă����~�g�����h�ł��B

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A���Ƃ̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���Ƃ̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������13�T�̂���12�T���T���ƕ�����v���Ă��܂��B�������䍷���A13�T�̂���10�T�������s��v�ƂȂ��Ă��܂��B��T�́A���������E�������䍷�E�T���̕��������R�Ȍ����ƂȂ��Ă��܂����B

�������̎��R�ȊW�������Ȃ�A�����㏸���Ɗ��������Ƌ����㏸�A�ł��B����炪1���N����ƈבւ��\�ꂾ���A2�ȏ�N����ƈבւ̃g�����h�]���ɂȂ肪���ł��B3�Ƃ��N����ƈבւ��g�����h�]���ł��B�i�� �������͖������܂����j

�`���[�g�E�e�N�j�J���E�t�@���_�����^���̂�������A����p���i���~�g�����h�j�ł��B

���āA���哝�̑I�́A4��23���̑�1�[�ŋɉE���}��₪���I������̂́A5���{�I�ł͑��̌�₪1�{������āAEU���E�̍������[�����Ă���ɉE���}���͓��I�ł��Ȃ��A�Ƃ����E����L�������������܂��B

�ł͂������A���T�A���̋ɉE���}��₪���_�������ʂ�2�ʈȉ��ɓ]��������A�����N����ł��傤�B�[��Ɨz���ɒ��˂�����\��������̂ł��B�����肪��{�ŋt����͑ʖڂȂ̂ł����A��N�̉pEU���E�������[��đ哝�̑I�ł̓������l����ƁA�������Ƃ��C���[�W���Ă����܂��傤�B

�A���A�������́u�[��v�Ƃ����̂������Ă��A�ǂ�قǂ̊��ԑ������͋^��ł��BEUR�́A�M���V�����E�p���Ƃ̌��EECB�̎��Y�w���K�͏k���ƁA���R�ςł��BEUR���ׂ����R�́AEUR�̈�����ЂƂ������Ă����Ƃ������ɓI���R��������܂���B

�����ƍ��N�́AEURJPY��USDJPY���������Ȃ�N�ɂȂ�̂ł��傤�B�����Ȃ�Ȃ���������܂��BEURJPY����{���~�g�����h�ŁA����ȏ�̑��x��USDJPY�����~���鎖�Ԃ́A���{�̌i�C�ɐ��������Ă��܂��܂��B

�`���[�g���e�N�j�J�����t�@���_�����^�����A�S�ĉ��~�g�����h��ے肵����A�g�����h�]������������T�C�����o�Ă��܂���B

����A���哝�̑I���݂œ������Ƃ�������Ɨ\�z����܂��B�����_�ł́A5���{�I�ł̊y�Ϙ_�i�V�ێ珟���j���ߊϘ_�i�ɉE�����j������������Ă��܂��B�A���A���̑O��4��23���̑�1�[�����ƂȂ��Ă���̂��A���̎����ł��B

����ȂƂ��́AEUR�ɋ߂Â��Ȃ��̂���Ԃł��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

EUR�́A���낻��5���̕��哝�̑I���ɂ������Ă���ł��傤�B�{�I��5���ł����A��1��ړ��[��4��23���ł��B

�ɉE���}��\�̎x�����������炯���EUR�������A���܂ɋt�̕������āu�ǂ�v�Əオ��ƌ��Ă����܂��傤�i��T�̋t�ł��j�B�܂�A�`���[�g�E�e�N�j�J���E�t�@���_�����^���Ƃ��������͂����A���Ȓ萫���͂̕���EUR�̓����Ă₷�������ɂȂ��Ă��܂��B����Ȏ����͒�ʕ��͂ɋÂ��Ă��d������܂���B

EUR���݂ł́A���T�A�z�H�Ɛ��Y�Ɠ�ZEW�Ɠ�CPI�����\����܂��BEUR�����傫�ȃg�����h�ɂȂ��Ă���ȏ�A�h�C�c�����o�ς��s���ɂȂ�ɂ����Ȃ��Ă��܂��B���ƊԂ̕x�݂̕����邱�ƂɈבւ��W���Ȃ��ȏ�A�ʉ�EUR�͓��@�ɂ������Ȃ��ʉ݂ɂȂ����̂ł͂Ȃ��ł��傤���B

�y6-2-1. ����`���[�g�z

���߂�EURJPY�̏T���`���[�g��3�ʉݒl�������}�Ɏ����܂��B

��T���I�l��117.6�~�t�߂ł��B

��}�T���`���[�g�ł́A3��27���T�Ɉ��������s�����Ԑ��ŁA�Ԋu��3�~�ł��B���T�A����������V���Ɉ��������āA�ォ��123�~�E120.5�~�E118�~��2.5�~�Ԋu�ł��B

4��23���̕��哝�̑I��1�[�܂ł͐Ԃ����s���̊Ԃ�ʂ��āA���T��115�~�`118�~�Ƃ����\�z����{�ł��B���������A��q����悤�Ɂu�[��v�Ɨz���ɒ��ˏオ�郊�X�N�������ł����A������������ł��B

���T�́A���̑傫�ȗ���ɂ����āA�o�ώw�W�̗ǂ������Ȃ�ĊW�Ȃ��T���ƌ�����ł��傤�B

�Ƃ�����ŁA��ڋύt�\���g���Ă̘b�����T�͏ȗ��ł��B

3�ʉ݃y�A�̊W������ƁA���N�ɂȂ��Ă���EURJPY���z���ɂȂ�Ƃ��ɂ́AEURUSD��USDJPY���z���ƂȂ����Ƃ������ł��B�C�ɂȂ�_�́A��T��EURJPY�̉��~�́AEURUSD��EUR�������USDJPY��JPY��������̂��������Ƃł��B��T��JPY�������āAEUR�͔����āA������Ƃ���USD������ꂽ�悤�ł��B���T�͈�������JPY�����R����������܂���BEUR�������邩�ǂ��������Ă���Ηǂ���ł��B

�ȏ�A�`���[�g����́A���T�A����115�~�`118�~�Ƃ����\�z����{�ł��B

�y6-1-2. ����e�N�j�J���z

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B��T��20���������ARSI��20���E80��������nj��̖@���́A�܂�������܂����B�A���A���̖@���́u���������v�ł��B�ȍ~�ɂ͂��̖@�����g���܂���̂ŁB

�e�N�j�J�����͏�́A�ǂ�����ǂ����Ă����~�g�����h�ł��B

�y6-1-3. ����t�@���_�����^���z

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A���Ƃ̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���Ƃ̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������13�T�̂���12�T���T���ƕ�����v���Ă��܂��B�������䍷���A13�T�̂���10�T�������s��v�ƂȂ��Ă��܂��B��T�́A���������E�������䍷�E�T���̕��������R�Ȍ����ƂȂ��Ă��܂����B

�������̎��R�ȊW�������Ȃ�A�����㏸���Ɗ��������Ƌ����㏸�A�ł��B����炪1���N����ƈבւ��\�ꂾ���A2�ȏ�N����ƈבւ̃g�����h�]���ɂȂ肪���ł��B3�Ƃ��N����ƈבւ��g�����h�]���ł��B�i�� �������͖������܂����j

�y6-1-4. ���T�ȍ~�̒萫���́z

�`���[�g�E�e�N�j�J���E�t�@���_�����^���̂�������A����p���i���~�g�����h�j�ł��B

���āA���哝�̑I�́A4��23���̑�1�[�ŋɉE���}��₪���I������̂́A5���{�I�ł͑��̌�₪1�{������āAEU���E�̍������[�����Ă���ɉE���}���͓��I�ł��Ȃ��A�Ƃ����E����L�������������܂��B

�ł͂������A���T�A���̋ɉE���}��₪���_�������ʂ�2�ʈȉ��ɓ]��������A�����N����ł��傤�B�[��Ɨz���ɒ��˂�����\��������̂ł��B�����肪��{�ŋt����͑ʖڂȂ̂ł����A��N�̉pEU���E�������[��đ哝�̑I�ł̓������l����ƁA�������Ƃ��C���[�W���Ă����܂��傤�B

�A���A�������́u�[��v�Ƃ����̂������Ă��A�ǂ�قǂ̊��ԑ������͋^��ł��BEUR�́A�M���V�����E�p���Ƃ̌��EECB�̎��Y�w���K�͏k���ƁA���R�ςł��BEUR���ׂ����R�́AEUR�̈�����ЂƂ������Ă����Ƃ������ɓI���R��������܂���B

�����ƍ��N�́AEURJPY��USDJPY���������Ȃ�N�ɂȂ�̂ł��傤�B�����Ȃ�Ȃ���������܂��BEURJPY����{���~�g�����h�ŁA����ȏ�̑��x��USDJPY�����~���鎖�Ԃ́A���{�̌i�C�ɐ��������Ă��܂��܂��B

�y6-1-5. �܂Ƃ߁z

�`���[�g���e�N�j�J�����t�@���_�����^�����A�S�ĉ��~�g�����h��ے肵����A�g�����h�]������������T�C�����o�Ă��܂���B

����A���哝�̑I���݂œ������Ƃ�������Ɨ\�z����܂��B�����_�ł́A5���{�I�ł̊y�Ϙ_�i�V�ێ珟���j���ߊϘ_�i�ɉE�����j������������Ă��܂��B�A���A���̑O��4��23���̑�1�[�����ƂȂ��Ă���̂��A���̎����ł��B

����ȂƂ��́AEUR�ɋ߂Â��Ȃ��̂���Ԃł��B

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�^�O�FEURJPY

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:53| Comment(0)

| TrackBack(0)

| 6. ����