2017年04月08日

6-2. EURJPY週次分析(2017年4月8日更新)

先週の分析結論は「上昇反転の兆しが生じる可能性がある」としていたので、これは完全に誤りでした。

EURは、そろそろ5月の仏大統領選を睨んだ報道が増えてくるでしょう。本選は5月ですが、第1回目投票は4月23日です。

極右政党代表の支持率が下がらければEURが売られ、たまに逆の報道があって「どん」と上がると見ておきましょう(先週の逆です)。つまり、チャート・テクニカル・ファンダメンタルといった分析よりも、苦手な定性分析の方がEURの動きを当てやすい時期になってきます。こんな時期は定量分析に凝っても仕方ありません。

EUR絡みでは、次週、鉱工業生産と独ZEWと独CPIが発表されます。EUR安が大きなトレンドになっている以上、ドイツ国内経済が不調になりにくくなっています。国家間の富の偏在を是正することに為替が関係しない以上、通貨EURは投機にも向かない通貨になりつつあるのではないでしょうか。

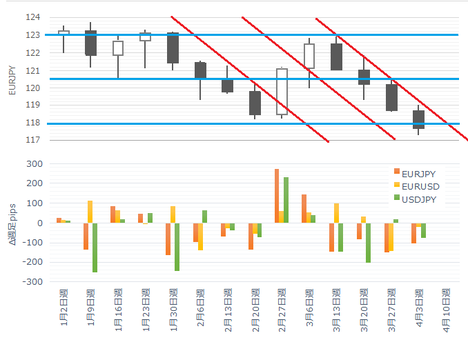

直近のEURJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は117.6円付近です。

上図週足チャートでは、3月27日週に引いた平行線が赤線で、間隔が3円です。今週、青い水平線を新たに引き直して、上から123円・120.5円・118円で2.5円間隔です。

4月23日の仏大統領選第1回投票までは赤い平行線の間を通って、次週は115円〜118円という予想が基本です。がしかし、後述するように「ばーん」と陽線に跳ね上がるリスクも無視できず、青線を引いた訳です。

今週は、この大きな流れにおいて、経済指標の良し悪しなんて関係ない週だと言えるでしょう。

という訳で、一目均衡表を使っての話も今週は省略です。

3通貨ペアの関係を見ると、今年になってからEURJPYが陽線になるときには、EURUSDもUSDJPYも陽線となったときだけです。気になる点は、先週のEURJPYの下降は、EURUSDのEUR売りよりもUSDJPYのJPY買いが主体だったことです。先週はJPYが買われて、EURは売られて、ちょっとだけUSDが買われたようです。今週は引き続きJPYを買う理由が見当たりません。EURが売られるかどうかを見ていれば良い訳です。

以上、チャートからは、今週陰線で115円〜118円という予想が基本です。

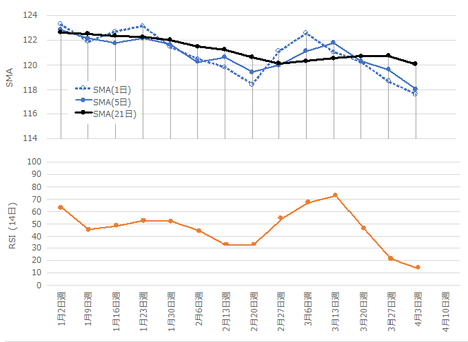

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。先週に20%を下回り、RSIが20%・80%を超えたら追撃の法則は、また当たりました。但し、この法則は「超えた日」です。以降にはこの法則が使えませんので。

テクニカル分析上は、どっからどう見ても下降トレンドです。

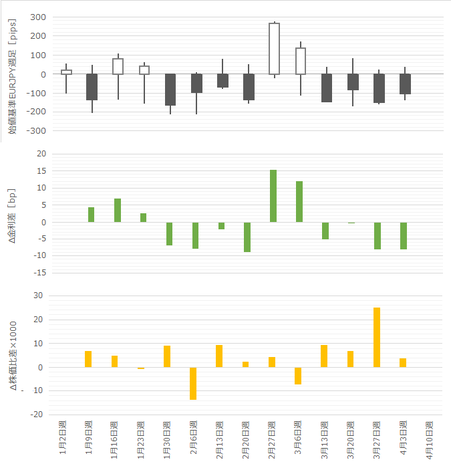

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日独の金利差の前週との差を「Δ金利差」と表記します。また、日独の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから13週のうち12週が週足と方向一致しています。Δ株価比差も、13週のうち10週が方向不一致となっています。先週は、Δ金利差・Δ株価比差・週足の方向が自然な向きとなっていました。

もしこの自然な関係が崩れるなら、日株上昇か独株下落か独金利上昇、です。これらが1つずつ起きると為替が暴れだし、2つ以上起きると為替のトレンド転換になりがちです。3つとも起きると為替がトレンド転換です。(※ 日金利は無視しました)

チャート・テクニカル・ファンダメンタルのいずれも、現状継続(下降トレンド)です。

さて、仏大統領選は、4月23日の第1回投票で極右政党候補が当選するものの、5月本選では他の候補が1本化されて、EU離脱の国民投票を公約している極右政党候補は当選できない、という報道・解説記事が多く見受けられます。

ではもしも、今週、問題の極右政党候補が世論調査結果で2位以下に転落したら、何が起きるでしょう。ばーんと陽線に跳ねあがる可能性があるのです。順張りが基本で逆張りは駄目なのですが、昨年の英EU離脱国民投票や米大統領選での動きを考えると、両方向ともイメージしておきましょう。

但し、もしこの「ばーん」というのがあっても、どれほどの期間続くかは疑問です。EURは、ギリシャ問題・英国との交渉・ECBの資産購入規模縮小と、問題山積です。EURを買うべき理由は、EURの悪い情報がひとつずつ消えていくという消極的理由しかありません。

きっと今年は、EURJPYがUSDJPYよりも安くなる年になるのでしょう。そうならない方が困ります。EURJPYが基本下降トレンドで、それ以上の速度でUSDJPYが下降する事態は、日本の景気に水を差してしまいます。

チャートもテクニカルもファンダメンタルも、全て下降トレンドを否定したり、トレンド転換を示唆するサインが出ていません。

今後、仏大統領選絡みで動くことが増えると予想されます。現時点では、5月本選での楽観論(新保守勝利)が悲観論(極右勝利)よりも多く報道されています。但し、その前の4月23日の第1回投票が問題となっているのが、今の時期です。

こんなときは、EURに近づかないのが一番です。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

EURは、そろそろ5月の仏大統領選を睨んだ報道が増えてくるでしょう。本選は5月ですが、第1回目投票は4月23日です。

極右政党代表の支持率が下がらければEURが売られ、たまに逆の報道があって「どん」と上がると見ておきましょう(先週の逆です)。つまり、チャート・テクニカル・ファンダメンタルといった分析よりも、苦手な定性分析の方がEURの動きを当てやすい時期になってきます。こんな時期は定量分析に凝っても仕方ありません。

EUR絡みでは、次週、鉱工業生産と独ZEWと独CPIが発表されます。EUR安が大きなトレンドになっている以上、ドイツ国内経済が不調になりにくくなっています。国家間の富の偏在を是正することに為替が関係しない以上、通貨EURは投機にも向かない通貨になりつつあるのではないでしょうか。

【6-2-1. 現状チャート】

直近のEURJPYの週足チャートと3通貨値幅を下図に示します。

先週末終値は117.6円付近です。

上図週足チャートでは、3月27日週に引いた平行線が赤線で、間隔が3円です。今週、青い水平線を新たに引き直して、上から123円・120.5円・118円で2.5円間隔です。

4月23日の仏大統領選第1回投票までは赤い平行線の間を通って、次週は115円〜118円という予想が基本です。がしかし、後述するように「ばーん」と陽線に跳ね上がるリスクも無視できず、青線を引いた訳です。

今週は、この大きな流れにおいて、経済指標の良し悪しなんて関係ない週だと言えるでしょう。

という訳で、一目均衡表を使っての話も今週は省略です。

3通貨ペアの関係を見ると、今年になってからEURJPYが陽線になるときには、EURUSDもUSDJPYも陽線となったときだけです。気になる点は、先週のEURJPYの下降は、EURUSDのEUR売りよりもUSDJPYのJPY買いが主体だったことです。先週はJPYが買われて、EURは売られて、ちょっとだけUSDが買われたようです。今週は引き続きJPYを買う理由が見当たりません。EURが売られるかどうかを見ていれば良い訳です。

以上、チャートからは、今週陰線で115円〜118円という予想が基本です。

【6-1-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。先週に20%を下回り、RSIが20%・80%を超えたら追撃の法則は、また当たりました。但し、この法則は「超えた日」です。以降にはこの法則が使えませんので。

テクニカル分析上は、どっからどう見ても下降トレンドです。

【6-1-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日独の金利差の前週との差を「Δ金利差」と表記します。また、日独の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから13週のうち12週が週足と方向一致しています。Δ株価比差も、13週のうち10週が方向不一致となっています。先週は、Δ金利差・Δ株価比差・週足の方向が自然な向きとなっていました。

もしこの自然な関係が崩れるなら、日株上昇か独株下落か独金利上昇、です。これらが1つずつ起きると為替が暴れだし、2つ以上起きると為替のトレンド転換になりがちです。3つとも起きると為替がトレンド転換です。(※ 日金利は無視しました)

【6-1-4. 今週以降の定性分析】

チャート・テクニカル・ファンダメンタルのいずれも、現状継続(下降トレンド)です。

さて、仏大統領選は、4月23日の第1回投票で極右政党候補が当選するものの、5月本選では他の候補が1本化されて、EU離脱の国民投票を公約している極右政党候補は当選できない、という報道・解説記事が多く見受けられます。

ではもしも、今週、問題の極右政党候補が世論調査結果で2位以下に転落したら、何が起きるでしょう。ばーんと陽線に跳ねあがる可能性があるのです。順張りが基本で逆張りは駄目なのですが、昨年の英EU離脱国民投票や米大統領選での動きを考えると、両方向ともイメージしておきましょう。

但し、もしこの「ばーん」というのがあっても、どれほどの期間続くかは疑問です。EURは、ギリシャ問題・英国との交渉・ECBの資産購入規模縮小と、問題山積です。EURを買うべき理由は、EURの悪い情報がひとつずつ消えていくという消極的理由しかありません。

きっと今年は、EURJPYがUSDJPYよりも安くなる年になるのでしょう。そうならない方が困ります。EURJPYが基本下降トレンドで、それ以上の速度でUSDJPYが下降する事態は、日本の景気に水を差してしまいます。

【6-1-5. まとめ】

チャートもテクニカルもファンダメンタルも、全て下降トレンドを否定したり、トレンド転換を示唆するサインが出ていません。

今後、仏大統領選絡みで動くことが増えると予想されます。現時点では、5月本選での楽観論(新保守勝利)が悲観論(極右勝利)よりも多く報道されています。但し、その前の4月23日の第1回投票が問題となっているのが、今の時期です。

こんなときは、EURに近づかないのが一番です。

以上

ーーー注記ーーー

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

タグ:EURJPY

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6143495

この記事へのトラックバック