2018�N12��04��

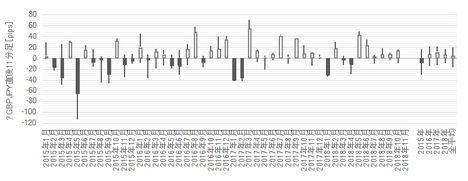

�p���i�C�w�W�u�T�[�r�X��PMI�v���\�O���GBPJPY�������́i3.1���Łj

�{�e�́A�ߋ��̖{�w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���GBPJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

PMI�Ƃ�Purchasing Managers�f Index�i�w���S���Ҏw���j�̏ȗ��`�ł��BIHS Markit������v����v��Ƃ̓����������ʂ��w�������Ĕ��\���Ă��܂��B

�ȑO����{�w�W����L���ɂ͌�������˂Ȃ��b�����X����܂����B

�Ⴆ�A�{�w�W�����l���������グ�Ă���̂ɁAMarkit�Ђ���ƍw���S���҂ɒ��ڒ������ĎZ�o�����l������A�{�w�W���i�C���Ԃ𐳊m�ɔ��f������s�w�W�A�Ƃ������̂ł��B�܂��A�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A�����Ƃ̌i�C�w�W�ɂ͔��Ƃ̂��������s��������A�Ƃ����w�W����L���������o��������܂��B

����炪�u�Ⴄ�v�Ƃ������Ƃɂ��Ắw�p���i�C�w�W�u������PMI�v���\�O���GBPJPY���������x�ɏڏq�����̂ŁA��������Q�Ɗ肢�܂��B

���̐�����PMI�ɂ�EURGBP�����Ƃ̑��ւ��Ȃ��������̂́A�{�w�W��2�����O�i���\����3�����O�j��EURGBP�����Ƃ̋������ւ������܂��B�ڍׂ�1.3.3�����������������B

����A�{�w�W�́A������\����鏬�����㍂�w���Ƃ̑��ւ������܂���i1.3.2���Q�Ɓj�B���̂��Ƃ́A�p���̃T�[�r�X�Ƃł͕ی��E���Z�Ƃ̋K�͂��傫�����߁A�Ɛ��@���܂��B�ی��E���Z�Ƃ̎l�����ƐтƔ�r����A�{�w�W�Ƒ��ւ����邩���m��܂���B

�{���͌��ʂɊ�Â��ߋ��X���܂���������j�́A�ȉ��̒ʂ�ł��B

��L�{�w�W�v�_��ߋ��X���܂���������j�̘_�����ȉ��Ɏ����܂��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�{�w�W���͂ɂ̓T�[�r�X��PMI�����l�݂̂�p���܂��B

���̕��͂ɗp�����f�[�^�́A2015�N1���W�v���`2018�N10���W�v���i���N11�����\���j��46�ł��B�{�w�W�Ɩ{�w�W�ւ̔����Ɉ�т����X�����Ȃ����͂���ɂ͏\���ȃT���v�����ł��B

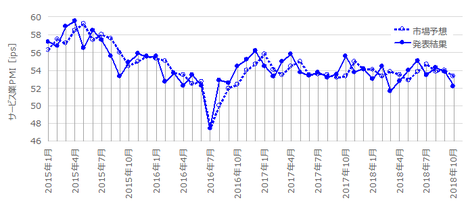

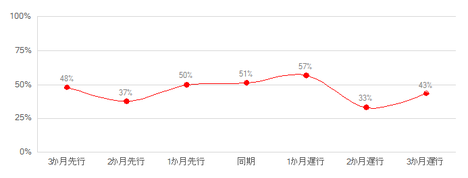

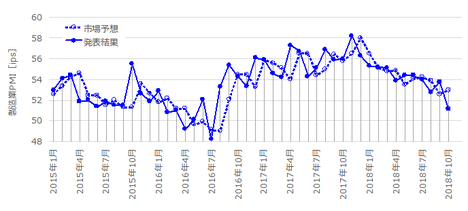

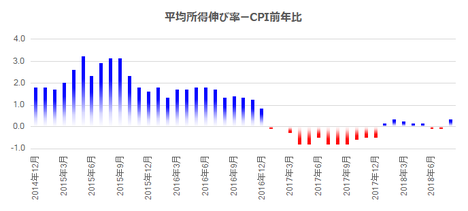

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W���\���O����̔������x�┽�������Ƃ̊W�ɂ����������Ȃ�����ł��B

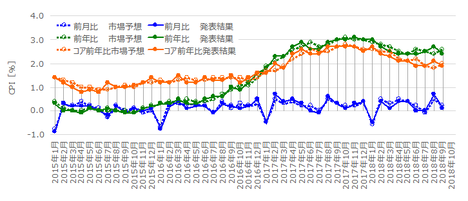

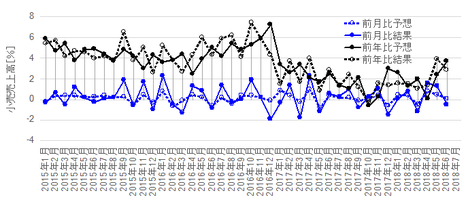

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

2015�N��8�`12���ɂ����ẮAEURGBP��GBP���ł��������������ł��B����ɐ旧���N1�`3���͈�C��GBP�����i�݁A���̗���4���̃s�[�N�i59.5�j�ɒB���܂����B

���̌�A2016�N6���Ƀu���O�W�b�g���[���s���A��7���ɂ̓{�g���i47.4�j���`�����܂����B

�����ʖڂ��Ƃ����ߊϓI�_���̉���������������Ƃ́A���̌��GBP���Ɍq����܂����B2016�N8���ɂ́ABOE�i�p����j����������QE�K�͊g����s���A���N12���܂ő������g�����v�����[�ƌ���ꂽ��i��v���ł̊����㏸�������āA2016�N12���ɂ͒��߃s�[�N�i56.2�j���`�����܂����B

2017�N4���ɂ́A�p��2017�N6���ɑ��I����O�|�����{���邱�Ƃ�\�����܂����B���̎����̓u���O�W�b�g���[���ʂ������č��_�����Ԃ��������Ƃ��M���܂��B�����āA2017�N11���ɂ�BOE�����グ���s���܂����B����ǂ��A�{�w�W�͏��������~��𑱂��A���̌��z�͖{�w�W���ʂ̌��X�̏㉺���ɔ䂵�Ċɂ₩�ȏ������Ă��܂��B�㉺���̉ߒ��ł́A2018�N3�������߃{�g���i51.7�j�ƂȂ��Ă��܂��B

���������u�������v�ɂǂ�قǂ̈Ӗ������邩�͋^�₪����܂��B�ߋ��̎w�W���ڂ̃g�����h�]���ɉ����Ӗ������������Ă��C�����Ă��A����ȋC������̂͂����������ł��B�傫�ȓ]���_�́A2015�N4���E2016�N7���E2016�N12���A�ł����B

�{�w�W���\�O��̔������͂ɂ͑����l�݂̂�p���Ă��܂��B

����āA���O���ٔ��ʎ��i���s��\�z�[�O�ʁj�E���㍷�ٔ��ʎ��i�����\���ʁ[�s��\�z�j�Ǝ��ԍ��ٔ��ʎ��i�����\���ʁ[�O�ʁj�́A���ꂼ��ȒP�ɋ��߂��܂��B

�����ŁA���ʎ��́u���ʁv�Ƃ́A�s��\�z�┭�\���ʂ��O�ʂ�s��\�z�ɑ��ǂ����������̔��ʂł��B�z���ł̔�����GBP���A�A���ł̔�����GBP���A�Ȃ̂ŁA���ꂪ�w�W���ʂ̗ǂ������̔��f��ł��B

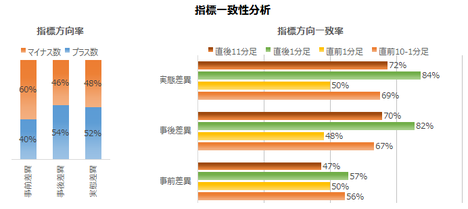

���O���ٔ��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���ɑΉ��j�́A���O10-1�����Ɖߋ�56���̕�����v���ł��B

���㍷�ٔ��ʎ��̉��̕����́A����1�����Ɖߋ�82���̕�����v���ł��B���ԍ��ٔ��ʎ��̉��̕����́A����11�����Ɖߋ�72���̕�����v���ł��B�w�W���\��͑f���ɔ�������w�W�ł��B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L����ꍇ������܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

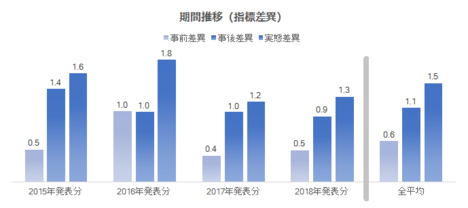

2015�N�ȍ~�̖��N�̊e���ٕ��ϒl�̐��ڂ����}�Ɏ����܂��B

���̐}����A�{�w�W�̑O�ʂƎs��\�z�Ɣ��\���ʂ̕��ϓI�ȍ��ق��ǂݎ��܂��B2016�N�̓u���O�W�b�g���[���s���A�s��\�z������������Ƃ��M���܂��B

�S�̕��ς�����ƁA���㍷�فE���ԍ��ق͎��O���قɑ����ꂼ��2�{�E3�{�ƂȂ��Ă������Ƃ��킩��܂��B�A���A���N�̊e���ق̑傫���̔䗦�͕ω����傫�����߁A����2�{�E3�{�Ƃ���������\�z�ɗp���邱�Ƃ͓���悤�ł��B

2.1���Ō�q����悤�ɁA���㍷�ق̉��̑傫���ƒ���1�����l���̑��ւ́A������PMI�̂悤�ɍ�����ł͂���܂���B����āA�����ł͔��\��̉���Ŏ��܌�������u�\�z�Ƃ̘������傫���v�Ƃ����̂��A���㍷��1.1�����ꍇ�Ɂu�ߋ����ς����\�z�Ƃ̘������傫���v�Ǝv����悤�ɂȂ��Ă���A�������\�����ƌ�����ł��傤�B

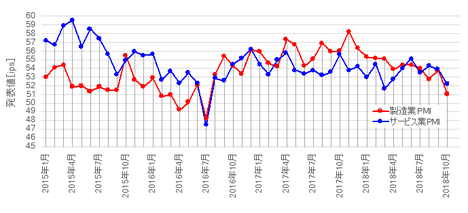

�ȉ��ɁA�T�[�r�X�Ƃ̌i�C�w�W�������Ƃ̌i�C�w�W�����x�s����̂����A���ꂼ��̑����l������ׂČ����Ă����܂��B�܂��A�i�C�w�W�����l�Ƃ��̌i�C�̑Ώە���S�̂̎w�����A�P�����ɘA�����Ă��邩�ۂ��������Ă����܂��B�����āA�ב������T�[�r�X�ƌi�C�w�W�����l�ɉe�����Ă��邩�ۂ����A�����Ă����܂��B

�ŏ��̔�r�Ώۂ͐�����PMI�����l�ł��B

�����Ƃ̓T�[�r�X�Ƃɔ�ׂāA�ޗ��̎�z�E���H�E�g���Ɏ��Ԃ�v������Ԃ�������o�ׂ܂ł̎��Ԃ��]�v�ɂ�����A�ƍl�����Ă��܂����B���̂��߁A�����Ƃ̌i�C�w�W�̓T�[�r�X�Ƃ̂������s��������A�Ƃ̎w�W����������U������܂��B

�����Ƃ����Ďl������N�Ԃ̔����\�萔��\�ߎ����āA�w���K�͂ōޗ��̒l�����𔗂�ƂƂ��ɁA�E�̔��ɉ����čŒ���m�ۂ��Ă���ɂ�d�|�ɂ̍ŏI�g���ŒZ�[���Ή����鎞��ł��B����Ȑ�s�����ڗ����ċN����͂��Ȃ��̂ł��B

���}���������������B������PMI�i�ԁj�ƃT�[�r�X��PMI�i�j�̉ߋ����ڂ��O���t��Ƀv���b�g���Ă���܂��B

����ł͏㏸�E���~�E��Ƃ������傫�ȃg�����h�ɂ��āA���w�W����v���Ă���Ƃ��A������������s�������Ă���Ƃ������܂���B�X������v���Ă���̂́A2016�N7���̃{�g���Ƃ��̑O�㐔�����̉��~����㏸�ւ̓]�������ł��B

�܂�A�u���O�W�b�g���[��EU���E�����܂邮�炢�傫�Ȃ��Ƃ��N���Ȃ�����A���w�W�̘A����Ǐ]�͋N���Ă��Ȃ��̂ł��B

�O�̂��߁A�P�����̑����ɂ��Č��Ă����܂��傤�B

�����̓����Ƃ����ӏ����������������B����́A���w�W�̓����W�v�����m�̎��ԍ��ٕ�����v����53���������A�Ƃ������Ƃł��B�����́u������PMI���T�[�r�X��PMI�����Z������s�^�x�s�v�Ɠǂ݂܂��B

�c���́A���w�W�̎��ԍ��ٕ�����v���ł��B���ԍ��ق́A���\���ʁ[�O�����ʁA�Ȃ̂Ŏs��\�z�����݂܂���B

������PMI���T�[�r�X��PMI����2������s��1�����x�s�̐��l���������������B������v���͂��ꂼ��33����38���ƂȂ��Ă��܂��B

�ߋ�40��ȏ�̃f�[�^�ׂĂ��A���w�W�̕�����v����50�������Ƃ������A�ނ��������v����50������������Ƃ��̕��������l50���Ƃ̘������傫���Ȃ��Ă��܂��B����ł́A��v�����͂���50���������������������āA���w�W�Ɏ������ւ�����Ƃ͌����܂���B�t���ւ��N���闝�R�͂����Ɛ����ł��܂���B

�܂�A���w�W�Ԃ̐�s���^�������^�x�s���̊W�͂Ȃ����A���������Ă�����ɗL�v�ȏ������o�����Ƃ͂ł��܂����B�P�����̘A���E�Ǐ]���N���Ă��Ȃ�����A�P�����̎w�W���\���̎���ɖ𗧂Ă邱�Ƃ͓���A�ƌ����܂��B

�T�[�r�X��PMI�͏������㍂�w���Ƃ̑��ւ����҂���܂��B

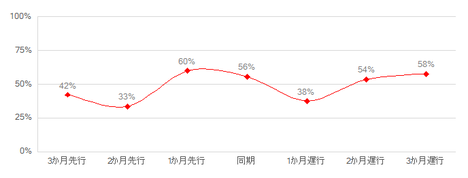

���w�W�̎��ԍ��ٕ�����v���ׂ����ʂ����}�Ɏ����܂��B

�����̓����Ƃ����ӏ����������������B����́A���w�W�̓����W�v�����m�̎��ԍ��ٕ�����v����37���������A�Ƃ������Ƃł��B�����́u�������㍂�w�����T�[�r�X��PMI�����Z������s�^�x�s�v�Ɠǂ݂܂��B

�c���́A���w�W�̎��ԍ��ٕ�����v���ł��B���ԍ��ق́A���\���ʁ[�O�����ʁA�Ȃ̂Ŏs��\�z�����݂܂���B�������㍂�w���̎��ԍ��ق̕����́A2✕�O�N��̎��ԍ��ف{1✕�R�A�O����̎��ԍ��ف{3✕�R�A�O�N��̎��ԍ��فA�Ƃ������ʎ��ŋ��߂Ă��܂��B�������㍂�w���̎��ԍ��ق́A2015�N1���W�v���`2018�N6���W�v����42��ŁA����11������76���̕�����v��������܂��i���ʎ��̓A�e�ɂł��邱�Ƃ����т���킩���Ă��܂��j�B

���w�W�̓����W�v����44���̕�����v��������A�O��Ɍ��Y�������Ƃ��ɔ�ׂĈ�v�����Ⴍ�Ȃ��Ă��܂��B����ǂ��A���w�W�̎��ԍ��ٕ�����v���������Ȃ�Ȃ�����������̂́A�Ⴍ�Ȃ�̂ł͐��������܂���B�i�C���ǂ��Ƃ����オ�����A�i�C�������Ƃ����オ������Ƃ������e�ł́A�ƂĂ�������FX����̎Q�l�ɂł��܂���B

�܂�A���w�W�Ԃ̐�s���^�������^�x�s���̊W�͂Ȃ����A�����Ă�����ɗL�v�ȏ��𒊏o�ł��܂����B

�Ō�ɁA�{�w�W��EURGBP�ɂ�����GBP����GBP���̈�v���ׂĂ����܂��B

EURGBP��I���R�́A�p���̖f�Պz�̉ߔ���EU�����ƍs���Ă��邽�߂ł��B

�����āAGBP���Ŗ{�w�W�������AGBP���Ŗ{�w�W���P�̂Ƃ��A������v�ƌ��Ȃ��܂��B���̊W�́A1.2���Ɏ������ʂ�AGBP���̎����ɖ{�w�W�͒��߃{�g���ƂȂ�AGBP���̎����ɖ{�w�W�̓s�[�N�ɂȂ������тɊ�Â��Ă��܂��B�A���A���̊W�́A������PMI�̂悤�ɁuGBP���Ŏw�W���P�������v�v�ƌ��Ȃ����̂Ƌt�ɂȂ��Ă��܂��B

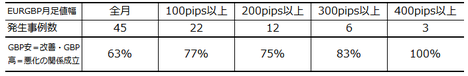

�����̓����Ƃ����ӏ����������������B����́A���w�W�̓����W�v�����m�̎��ԍ��ٕ�����v����29���������A�Ƃ������Ƃł��B�����́uGBP���EGBP�����T�[�r�X��PMI�����Z������s�^�x�s�v�Ɠǂ݂܂��B�c���́A���w�W�̎��ԍ��ٕ�����v���ł��B

�}����A������v���́AGBP���^GBP�����{�w�W���ԍ��ق̈����^���P����2������s����37���ɂȂ��Ă��܂��B���������܂��BGBP���^GBP����2������Ɏ��ԍ��ق����P�^�����������Ƃ�63���ł��B

���ɁA2015�N�ȍ~��EURGBP�����l���i���I�l�[�n�l�j��100pips�ȏゾ��������22��܂��B����22�����ƁAGBP���^GBP����2������Ɏ��ԍ��ق����P�^�����������Ƃ�77���ł��B

���l�ɁA200pips�ȏゾ��������12��75���A300pips�ȏゾ��������5��83���A400pips�ȏゾ��������3��100���ł��B

����āAEURGBP������GBP���Ȃ�2������̖{�w�W���P�AGBP���Ȃ�{�w�W�����̊W������܂��B���̊W�����\�ɓZ�߂Ă����܂��B

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

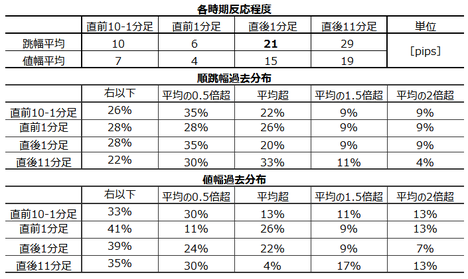

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

����1���������͉ߋ����ς�21pips�ł��B���̐����́A��v���i���ĉ����j�̔��ƌi�C�w�W�ōł��傫���Ȃ��Ă��܂��B

���܁A�e���[�\�N���n�l�Ŋ����Ȏ��O���͂Ɋ�Â��|�W�V�������I�[�_�[���A�e���[�\�N���������̐�[�Ŋ����ɗ��m�ł��銮���Ȏ�����ł����Ƃ��܂��B����قNJ����Ȏ�����s�����Ȃ�A1��̔��\��4�{�̃��[�\�N���������ŕ���66pips���҂��܂��B

���R�A����Ȋ����ȕ��͂������Ȏ�����s�\�Ȃ̂ŁA1��̔��\�ő_���̂͂���2�`4�����炢�ɂ��Ă����Ηǂ��ł��傤�i13�`27pips�j�B���̊��Ԃ̓����S�̂�2�`4����_���A�Ƃ����̂́A�����ɘj����v�ő剻�̌l�I�Ȍo���l�ł��B���Q�l�܂łɁB

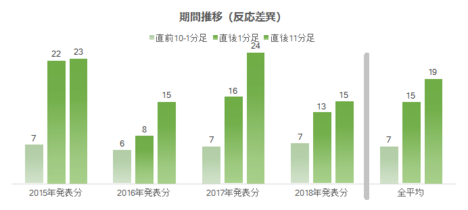

���ɁA1�N���ɋ�������O10-1�����ƒ���1�����ƒ���11�����̔������x�̐��ڂ����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

�ӊO�ɂ��u���O�W�b�g���[���s��ꂽ2016�N�̔������������Ȃ��Ă��܂��B

2016�N�����͑��̔N�ƈ���āA����1�����̏������i���[�\�N���l�������Ɠ��������j�ƒ������i�㒵���Ɖ������̒������j�̕����s��v��3����N���Ă���A����1�����ƒ���11�����̔��]��3��N���Ă��܂��B���\����̏㉺����������������ɐL�ё����Ȃ��������Ƃ����������̂ł��B

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A����������v�������ł��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

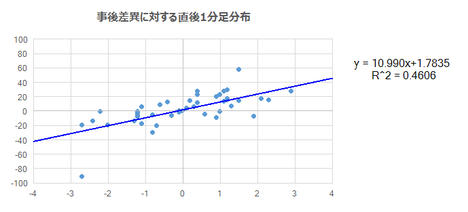

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.5��������Ă��荂������܂���B

�}�̉E�����ʼn������⍶�����ŏ㔼���̃h�b�g�͏��Ȃ��A�S�̓I�ȕ����͑f���ł��B����ǂ��A������傫�����߁A���㍷��1�P�ʖ��ɂǂꂾ������1�������L�т邩�Ƃ����ڈ��͓����܂���B

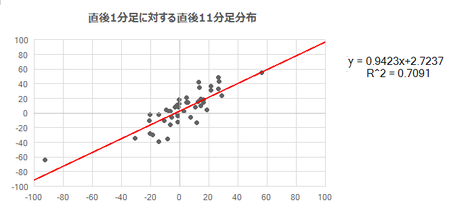

���ɒ���1�����`����̔������ǂ��Ȃ邩�ł��B

����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.71�ƁA����1�����I�l�ƒ���11�����I�l�͔��I�ł��B�A���A��A���i�Ԑ��j�̌W����0.94�ƂȂ��Ă���A���������11�����I�l������1�����I�l�̒l����6����肪���Ƃ������Ƃ������Ă��܂��B

�����������Ғl���d��������͒nj����邱�Ƃ��ł��Ȃ��̂ŁA�{�w�W�ł̎���Ɍ����Ă��܂����B

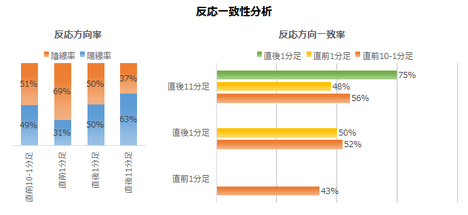

�������͂́A�������������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O���قƊe���[�\�N���̕�����v���͂ق�50���t�߂ɏW�����Ă��܂��B���O10-1�����Ⓖ�O1�������A���\��̒l�����Ƃ̕�����v����50���t�߂ɏW�����Ă��܂��B

�w�W���\�O�̗L�v�ȏ��́A���O1�����̉ߋ��A������69���ƕ肪����_���炢�ł��B

����1�����E����11�����́A���O���ق����ԍ��قƂ̕�����v������⏟��܂��B���̎��ԍ��قƂ́A���O10-1�����Ƃ̕�����v����69���ƂȂ��Ă��܂��B����ǂ��A���O10-1�����ƒ���1�����̕�����v����52���Ȃ̂ŁA���O10-1�����̕����̓A�e�ɂł��܂���B

���̐��l�̐H���Ⴂ�́A�{�u���O�̌v�����[���ɂ����̂ł��B�e���ق�[�\�N���̕����́A���l�I���̂Ƃ��ɂ̓J�E���g����܂���B���̌��ʁA���O10-1�����E����1�����E���ԍ��ق̂ǂꂩ��0�i���l�I���j���܂܂�Ă���ƁA�����������l�̈Ⴂ�������܂��B

�Ƃ�����A�w�W���\�������ׂ��|�W�V�����̍����͓����Ȃ��A�����_�ł��B

���ɁA�ߋ����\�����1������11�����̒����ƒl���͂��܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

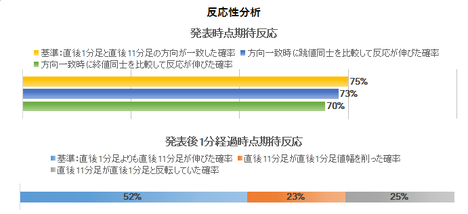

����1�����ƒ���11�����Ƃ̕�����v����75���ł��B�w�W���\����ɂ́A���̌���������L�ё�����ƐM���邵������܂���B75���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�73���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�����52����������܂���B����ǂ��A����1�����ƒ���11�����̕�������v���Ă����ꍇ�A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�70���ł��B

�����nj��J�n�����|�W�V�����������ς��邩�̔��f�����ɓ�����Ƃ��킩��܂��B�����͂���܂���B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

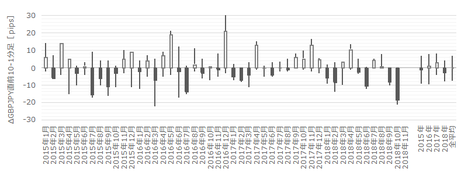

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����ϒ�����10pips�A���l����7pips�ł��B���O�ɕ������������钛��͂���܂���B

���O10-1�����̕����ɑ��t�q�Q�������������Ƃ��ߋ�9��܂��i�p�x20���j�B�t�q�Q�Ƃ����̂́A�t�����i�l�������ɑ��t�����j���������i�l�������Ɠ������j���傫���Ȃ����q�Q�̂��Ƃł��B

�܂��A����10-1����������20pips�ȏゾ�����𐔂���ƁA�ߋ�4��i�p�x9���j����܂����B����4��̒��O10-1�����ƒ���1�����̕�������v�����̂�1��i25���j�ł��B���O10-1�������傫�����˂�����ƌ����āA����͒���1�����̔��������Ƃ͊W����܂���B�������������ɍQ�ĂĒnj��|�W�V�������I�[�_�[���ׂ��ł͂���܂���B

20pips�ȏ�̒�������������t���������A�Ƃ����̂��A�܂����ᐔ�����Ȃ��s���ł��B

���̊��Ԃ̎���͔����������ǂ��ł��傤�B

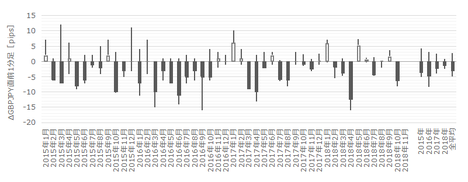

���ɁA���O1�����ł�

���O1�����́A�ߋ����ϒ�����6pips�A���l����4pips�ł��B�ߋ��A������69���ƁA�����ɕ肪�ڗ����܂��B

�q�Q�͒������̂́A�ߋ��ɋt�q�Q�������������Ƃ�4������܂���i�p�x9���j�B

���O1�����̓V���[�g�ŗ��m4pips��_���܂��B�������O1�������z������5pips�ȏ㒵�˂���A�t����ŃV���[�g���i���s�����A�n�l�ɖ߂����痘�m�ł��B

���O1�������z�����������Ƃ͉ߋ�11��ł��i�p�x24���j�B����ǂ��A���O1�������z���������Ƃ��ɒ���1�������z�����������Ƃ�6��ł��i������v��55���j�B

���̊��Ԃɒ������z�����`�����Ă��A�Q�Ăă����O�������Ďw�W���\�������}����悤�Ȃ��Ƃ����ׂ��ł͂���܂���B�{�w�W�́A�s��ł����O�ɂǂ����ɔ������邩�킩���Ă��܂���B

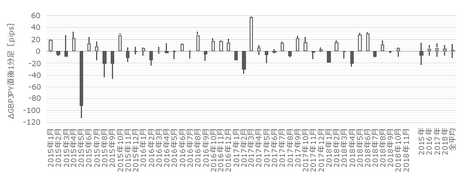

�����Ē���1�����ł��B

����1�����́A�ߋ����ϒ�����21pips�A���l��15pips�ł��B��}����A2015�N5����2017�N3���̒����E�l�����ˏo���Ă��܂��B�����ŁA����2��������ƁA�ߋ����ϒ�����18pips�A���l����12pips�ł��B

1.3.3���ɏq�ׂ��ʂ�AEURGBP�����l����100pips�ȏゾ����2������̏W�v�����\�ł́AGBP���Ȃ�{�w�W���P�i�����O�j�AGBP���Ȃ�{�w�W�����i�V���[�g�j�ł��B

����ǂ��A2�����O��EURGBP������100pips�ȏ�̒l���Ȃ�A���O10-1�����ɒ��ӂ��Ă����܂��傤�B���O10-1������������ɑ傫�������߂��Ă���Ƃ��́A�w�W���\����̔����͏������\���������̂ŁA���m�����˂Ȃ��悤�ɋC��t���܂��傤�B

���O1����������10pips�ȏゾ�������Ƃ͉ߋ�10��i�p�x22���j����܂����B����10��̒��O1�����ƒ���1�����̕�������v�������Ƃ�3��i30���j��������܂���B

���O1������10pips�ȏ㒵�˂��Ƃ��́A�w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[�ł��B�����ӂ��������B���O1���������˂������łȂ��A�l�������Ȃ̂Œ��O1�����I�l�������b�O�̌��肪�K�v�ɂȂ�܂��B

����1�����ƒ���11�����Ƃ̕�����v����75���ŁA����75���̕�����v���ɒ���1����������11���������������Ĕ�����L�������Ƃ�73���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�����52����������܂���B����ǂ��A����1�����ƒ���11�����̕�������v���Ă����ꍇ�A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�70���ł��B�����nj��J�n�����|�W�V�����������ς��邩�̔��f�����ɓ�����Ƃ��킩��܂��B�����͂���܂���B

�Ō�ɒ���11�����ł��B

����11�����́A�ߋ����ϒ�����29pips�A���l����19pips�ł��B

����1����������30pips�ȏゾ�������Ƃ͉ߋ�9��܂����i�p�x20���j�B����9��̂����A����1����������������11������������L���Ă������Ƃ�5��ŁA���l�͂݁^���l�݂͂��S�z�ł��B

����1������30pips�ȏ㒵�˂��ꍇ�́A���߂�1/3�`���l�߂����m�F���Ă���nj��i����1�����l�������j���邱�Ƃɂ��܂��傤�B�m���I�ɋt����i����1�����l�������ɑ��t�j�͕s���ł��B

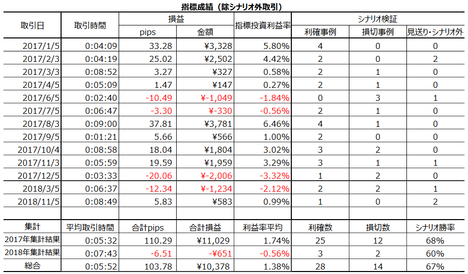

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т͊܂߂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

�[�[�[��€����A$�[�[�[

PMI�Ƃ�Purchasing Managers�f Index�i�w���S���Ҏw���j�̏ȗ��`�ł��BIHS Markit������v����v��Ƃ̓����������ʂ��w�������Ĕ��\���Ă��܂��B

�ȑO����{�w�W����L���ɂ͌�������˂Ȃ��b�����X����܂����B

�Ⴆ�A�{�w�W�����l���������グ�Ă���̂ɁAMarkit�Ђ���ƍw���S���҂ɒ��ڒ������ĎZ�o�����l������A�{�w�W���i�C���Ԃ𐳊m�ɔ��f������s�w�W�A�Ƃ������̂ł��B�܂��A�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A�����Ƃ̌i�C�w�W�ɂ͔��Ƃ̂��������s��������A�Ƃ����w�W����L���������o��������܂��B

����炪�u�Ⴄ�v�Ƃ������Ƃɂ��Ắw�p���i�C�w�W�u������PMI�v���\�O���GBPJPY���������x�ɏڏq�����̂ŁA��������Q�Ɗ肢�܂��B

���̐�����PMI�ɂ�EURGBP�����Ƃ̑��ւ��Ȃ��������̂́A�{�w�W��2�����O�i���\����3�����O�j��EURGBP�����Ƃ̋������ւ������܂��B�ڍׂ�1.3.3�����������������B

����A�{�w�W�́A������\����鏬�����㍂�w���Ƃ̑��ւ������܂���i1.3.2���Q�Ɓj�B���̂��Ƃ́A�p���̃T�[�r�X�Ƃł͕ی��E���Z�Ƃ̋K�͂��傫�����߁A�Ɛ��@���܂��B�ی��E���Z�Ƃ̎l�����ƐтƔ�r����A�{�w�W�Ƒ��ւ����邩���m��܂���B

�[�[�[��€����A$�[�[�[

�{���͌��ʂɊ�Â��ߋ��X���܂���������j�́A�ȉ��̒ʂ�ł��B

- ���O1�����̓V���[�g�ŗ��m4pips��_���܂��B�����āA���O1�������z������5pips�ȏ�ɂȂ�����A�t����ŃV���[�g���i���s�����A�n�l�ɖ߂����痘�m�ł��B���̊��Ԃ̑���10pips�����\5�b�O�ł��B

- EURGBP�����l����100pips�ȏゾ����2������̏W�v�����\�ł́A���\���O��GBP���Ȃ烍���O�AGBP���Ȃ�V���[�g���܂��B�w�W���\����̒��˂ŗ��m�^���ł��B

- ����Ƃ͕ʂɁA���O1����������10pips�ȏゾ�����Ƃ��́A���\���O�ɒ��O1�����l�������Ƌt�Ƀ|�W�V�������I�[�_�[�ł��B���O1�����l�������Ȃ̂ŏI�l�������b�O�̌��肪�K�v�ɂȂ�܂��B

- �nj��́A�w�W���\��ɔ����������m�F������A�����J�n�E�������ς��܂��B

��L�{�w�W�v�_��ߋ��X���܂���������j�̘_�����ȉ��Ɏ����܂��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�T.�w�W����

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W���ځz

�{�w�W���͂ɂ̓T�[�r�X��PMI�����l�݂̂�p���܂��B

���̕��͂ɗp�����f�[�^�́A2015�N1���W�v���`2018�N10���W�v���i���N11�����\���j��46�ł��B�{�w�W�Ɩ{�w�W�ւ̔����Ɉ�т����X�����Ȃ����͂���ɂ͏\���ȃT���v�����ł��B

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W���\���O����̔������x�┽�������Ƃ̊W�ɂ����������Ȃ�����ł��B

�[�[�[��€����A$�[�[�[

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

2015�N��8�`12���ɂ����ẮAEURGBP��GBP���ł��������������ł��B����ɐ旧���N1�`3���͈�C��GBP�����i�݁A���̗���4���̃s�[�N�i59.5�j�ɒB���܂����B

���̌�A2016�N6���Ƀu���O�W�b�g���[���s���A��7���ɂ̓{�g���i47.4�j���`�����܂����B

�����ʖڂ��Ƃ����ߊϓI�_���̉���������������Ƃ́A���̌��GBP���Ɍq����܂����B2016�N8���ɂ́ABOE�i�p����j����������QE�K�͊g����s���A���N12���܂ő������g�����v�����[�ƌ���ꂽ��i��v���ł̊����㏸�������āA2016�N12���ɂ͒��߃s�[�N�i56.2�j���`�����܂����B

2017�N4���ɂ́A�p��2017�N6���ɑ��I����O�|�����{���邱�Ƃ�\�����܂����B���̎����̓u���O�W�b�g���[���ʂ������č��_�����Ԃ��������Ƃ��M���܂��B�����āA2017�N11���ɂ�BOE�����グ���s���܂����B����ǂ��A�{�w�W�͏��������~��𑱂��A���̌��z�͖{�w�W���ʂ̌��X�̏㉺���ɔ䂵�Ċɂ₩�ȏ������Ă��܂��B�㉺���̉ߒ��ł́A2018�N3�������߃{�g���i51.7�j�ƂȂ��Ă��܂��B

���������u�������v�ɂǂ�قǂ̈Ӗ������邩�͋^�₪����܂��B�ߋ��̎w�W���ڂ̃g�����h�]���ɉ����Ӗ������������Ă��C�����Ă��A����ȋC������̂͂����������ł��B�傫�ȓ]���_�́A2015�N4���E2016�N7���E2016�N12���A�ł����B

�y1.2 �w�W���ʗǔ۔���z

�{�w�W���\�O��̔������͂ɂ͑����l�݂̂�p���Ă��܂��B

����āA���O���ٔ��ʎ��i���s��\�z�[�O�ʁj�E���㍷�ٔ��ʎ��i�����\���ʁ[�s��\�z�j�Ǝ��ԍ��ٔ��ʎ��i�����\���ʁ[�O�ʁj�́A���ꂼ��ȒP�ɋ��߂��܂��B

�����ŁA���ʎ��́u���ʁv�Ƃ́A�s��\�z�┭�\���ʂ��O�ʂ�s��\�z�ɑ��ǂ����������̔��ʂł��B�z���ł̔�����GBP���A�A���ł̔�����GBP���A�Ȃ̂ŁA���ꂪ�w�W���ʂ̗ǂ������̔��f��ł��B

���O���ٔ��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���ɑΉ��j�́A���O10-1�����Ɖߋ�56���̕�����v���ł��B

���㍷�ٔ��ʎ��̉��̕����́A����1�����Ɖߋ�82���̕�����v���ł��B���ԍ��ٔ��ʎ��̉��̕����́A����11�����Ɖߋ�72���̕�����v���ł��B�w�W���\��͑f���ɔ�������w�W�ł��B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L����ꍇ������܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

�[�[�[��€����A$�[�[�[

2015�N�ȍ~�̖��N�̊e���ٕ��ϒl�̐��ڂ����}�Ɏ����܂��B

���̐}����A�{�w�W�̑O�ʂƎs��\�z�Ɣ��\���ʂ̕��ϓI�ȍ��ق��ǂݎ��܂��B2016�N�̓u���O�W�b�g���[���s���A�s��\�z������������Ƃ��M���܂��B

�S�̕��ς�����ƁA���㍷�فE���ԍ��ق͎��O���قɑ����ꂼ��2�{�E3�{�ƂȂ��Ă������Ƃ��킩��܂��B�A���A���N�̊e���ق̑傫���̔䗦�͕ω����傫�����߁A����2�{�E3�{�Ƃ���������\�z�ɗp���邱�Ƃ͓���悤�ł��B

2.1���Ō�q����悤�ɁA���㍷�ق̉��̑傫���ƒ���1�����l���̑��ւ́A������PMI�̂悤�ɍ�����ł͂���܂���B����āA�����ł͔��\��̉���Ŏ��܌�������u�\�z�Ƃ̘������傫���v�Ƃ����̂��A���㍷��1.1�����ꍇ�Ɂu�ߋ����ς����\�z�Ƃ̘������傫���v�Ǝv����悤�ɂȂ��Ă���A�������\�����ƌ�����ł��傤�B

�y1.3 �w�W�Ԉ�v�����́z

�ȉ��ɁA�T�[�r�X�Ƃ̌i�C�w�W�������Ƃ̌i�C�w�W�����x�s����̂����A���ꂼ��̑����l������ׂČ����Ă����܂��B�܂��A�i�C�w�W�����l�Ƃ��̌i�C�̑Ώە���S�̂̎w�����A�P�����ɘA�����Ă��邩�ۂ��������Ă����܂��B�����āA�ב������T�[�r�X�ƌi�C�w�W�����l�ɉe�����Ă��邩�ۂ����A�����Ă����܂��B

�i1.3.1.�T�[�r�X��PMI�����l�� ������PMI�����l�̊W�j

�ŏ��̔�r�Ώۂ͐�����PMI�����l�ł��B

�����Ƃ̓T�[�r�X�Ƃɔ�ׂāA�ޗ��̎�z�E���H�E�g���Ɏ��Ԃ�v������Ԃ�������o�ׂ܂ł̎��Ԃ��]�v�ɂ�����A�ƍl�����Ă��܂����B���̂��߁A�����Ƃ̌i�C�w�W�̓T�[�r�X�Ƃ̂������s��������A�Ƃ̎w�W����������U������܂��B

�����Ƃ����Ďl������N�Ԃ̔����\�萔��\�ߎ����āA�w���K�͂ōޗ��̒l�����𔗂�ƂƂ��ɁA�E�̔��ɉ����čŒ���m�ۂ��Ă���ɂ�d�|�ɂ̍ŏI�g���ŒZ�[���Ή����鎞��ł��B����Ȑ�s�����ڗ����ċN����͂��Ȃ��̂ł��B

���}���������������B������PMI�i�ԁj�ƃT�[�r�X��PMI�i�j�̉ߋ����ڂ��O���t��Ƀv���b�g���Ă���܂��B

����ł͏㏸�E���~�E��Ƃ������傫�ȃg�����h�ɂ��āA���w�W����v���Ă���Ƃ��A������������s�������Ă���Ƃ������܂���B�X������v���Ă���̂́A2016�N7���̃{�g���Ƃ��̑O�㐔�����̉��~����㏸�ւ̓]�������ł��B

�܂�A�u���O�W�b�g���[��EU���E�����܂邮�炢�傫�Ȃ��Ƃ��N���Ȃ�����A���w�W�̘A����Ǐ]�͋N���Ă��Ȃ��̂ł��B

�O�̂��߁A�P�����̑����ɂ��Č��Ă����܂��傤�B

�����̓����Ƃ����ӏ����������������B����́A���w�W�̓����W�v�����m�̎��ԍ��ٕ�����v����53���������A�Ƃ������Ƃł��B�����́u������PMI���T�[�r�X��PMI�����Z������s�^�x�s�v�Ɠǂ݂܂��B

�c���́A���w�W�̎��ԍ��ٕ�����v���ł��B���ԍ��ق́A���\���ʁ[�O�����ʁA�Ȃ̂Ŏs��\�z�����݂܂���B

������PMI���T�[�r�X��PMI����2������s��1�����x�s�̐��l���������������B������v���͂��ꂼ��33����38���ƂȂ��Ă��܂��B

�ߋ�40��ȏ�̃f�[�^�ׂĂ��A���w�W�̕�����v����50�������Ƃ������A�ނ��������v����50������������Ƃ��̕��������l50���Ƃ̘������傫���Ȃ��Ă��܂��B����ł́A��v�����͂���50���������������������āA���w�W�Ɏ������ւ�����Ƃ͌����܂���B�t���ւ��N���闝�R�͂����Ɛ����ł��܂���B

�܂�A���w�W�Ԃ̐�s���^�������^�x�s���̊W�͂Ȃ����A���������Ă�����ɗL�v�ȏ������o�����Ƃ͂ł��܂����B�P�����̘A���E�Ǐ]���N���Ă��Ȃ�����A�P�����̎w�W���\���̎���ɖ𗧂Ă邱�Ƃ͓���A�ƌ����܂��B

�i1.3.2 �{�w�W�����l���������㍂�w���̊W�j

�T�[�r�X��PMI�͏������㍂�w���Ƃ̑��ւ����҂���܂��B

���w�W�̎��ԍ��ٕ�����v���ׂ����ʂ����}�Ɏ����܂��B

�����̓����Ƃ����ӏ����������������B����́A���w�W�̓����W�v�����m�̎��ԍ��ٕ�����v����37���������A�Ƃ������Ƃł��B�����́u�������㍂�w�����T�[�r�X��PMI�����Z������s�^�x�s�v�Ɠǂ݂܂��B

�c���́A���w�W�̎��ԍ��ٕ�����v���ł��B���ԍ��ق́A���\���ʁ[�O�����ʁA�Ȃ̂Ŏs��\�z�����݂܂���B�������㍂�w���̎��ԍ��ق̕����́A2✕�O�N��̎��ԍ��ف{1✕�R�A�O����̎��ԍ��ف{3✕�R�A�O�N��̎��ԍ��فA�Ƃ������ʎ��ŋ��߂Ă��܂��B�������㍂�w���̎��ԍ��ق́A2015�N1���W�v���`2018�N6���W�v����42��ŁA����11������76���̕�����v��������܂��i���ʎ��̓A�e�ɂł��邱�Ƃ����т���킩���Ă��܂��j�B

���w�W�̓����W�v����44���̕�����v��������A�O��Ɍ��Y�������Ƃ��ɔ�ׂĈ�v�����Ⴍ�Ȃ��Ă��܂��B����ǂ��A���w�W�̎��ԍ��ٕ�����v���������Ȃ�Ȃ�����������̂́A�Ⴍ�Ȃ�̂ł͐��������܂���B�i�C���ǂ��Ƃ����オ�����A�i�C�������Ƃ����オ������Ƃ������e�ł́A�ƂĂ�������FX����̎Q�l�ɂł��܂���B

�܂�A���w�W�Ԃ̐�s���^�������^�x�s���̊W�͂Ȃ����A�����Ă�����ɗL�v�ȏ��𒊏o�ł��܂����B

�i1.3.3 �{�w�W�����l��EURGBP�̊W�j

�Ō�ɁA�{�w�W��EURGBP�ɂ�����GBP����GBP���̈�v���ׂĂ����܂��B

EURGBP��I���R�́A�p���̖f�Պz�̉ߔ���EU�����ƍs���Ă��邽�߂ł��B

�����āAGBP���Ŗ{�w�W�������AGBP���Ŗ{�w�W���P�̂Ƃ��A������v�ƌ��Ȃ��܂��B���̊W�́A1.2���Ɏ������ʂ�AGBP���̎����ɖ{�w�W�͒��߃{�g���ƂȂ�AGBP���̎����ɖ{�w�W�̓s�[�N�ɂȂ������тɊ�Â��Ă��܂��B�A���A���̊W�́A������PMI�̂悤�ɁuGBP���Ŏw�W���P�������v�v�ƌ��Ȃ����̂Ƌt�ɂȂ��Ă��܂��B

�����̓����Ƃ����ӏ����������������B����́A���w�W�̓����W�v�����m�̎��ԍ��ٕ�����v����29���������A�Ƃ������Ƃł��B�����́uGBP���EGBP�����T�[�r�X��PMI�����Z������s�^�x�s�v�Ɠǂ݂܂��B�c���́A���w�W�̎��ԍ��ٕ�����v���ł��B

�}����A������v���́AGBP���^GBP�����{�w�W���ԍ��ق̈����^���P����2������s����37���ɂȂ��Ă��܂��B���������܂��BGBP���^GBP����2������Ɏ��ԍ��ق����P�^�����������Ƃ�63���ł��B

���ɁA2015�N�ȍ~��EURGBP�����l���i���I�l�[�n�l�j��100pips�ȏゾ��������22��܂��B����22�����ƁAGBP���^GBP����2������Ɏ��ԍ��ق����P�^�����������Ƃ�77���ł��B

���l�ɁA200pips�ȏゾ��������12��75���A300pips�ȏゾ��������5��83���A400pips�ȏゾ��������3��100���ł��B

����āAEURGBP������GBP���Ȃ�2������̖{�w�W���P�AGBP���Ȃ�{�w�W�����̊W������܂��B���̊W�����\�ɓZ�߂Ă����܂��B

�y1.4 �w�W���͌��_�z

- ���㍷�ٔ��ʎ��̉��̕����ƒ���1�����̔����������ߋ�80�����̕�����v���ƂȂ��Ă��܂��B���������A���㍷�ٔ��ʎ��̉��̑召�ƒ���1�����l���̑召�̑��ւ͒Ⴂ�w�W�ł��B

�A�e�ɂł���͕̂��������ł��B - EURGBP������GBP���Ȃ�2������̖{�w�W�W�v���͑O�������P�AGBP���Ȃ�{�w�W�W�v���͑O����舫���̊W������܂��B���̊W��EURGBP�����l�����傫���قǐM���ł��܂��BEURGBP�����l���́A�{�w�W��2������s�w�W�ł��B

- ������PMI�̉��P�^�����́A�P�����Ɍ���ׂ����O��3�������炵�Ă��{�w�W�̉��P�^�����ƊW����܂���B��ɔ��\����鐻����PMI�́A�{�w�W���ʂ��s�������Ă��܂���B

�{�w�W�̉��P�^�����́A�P�����Ɍ���ׂ����O��3�������炵�Ă��A�������㍂�w���̉��P�^�����ƊW����܂���B��ɔ��\�����{�w�W�́A�������㍂�w���̐�s�w�W�ł͂���܂���B

�U.��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�y2.1 �������x�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

����1���������͉ߋ����ς�21pips�ł��B���̐����́A��v���i���ĉ����j�̔��ƌi�C�w�W�ōł��傫���Ȃ��Ă��܂��B

���܁A�e���[�\�N���n�l�Ŋ����Ȏ��O���͂Ɋ�Â��|�W�V�������I�[�_�[���A�e���[�\�N���������̐�[�Ŋ����ɗ��m�ł��銮���Ȏ�����ł����Ƃ��܂��B����قNJ����Ȏ�����s�����Ȃ�A1��̔��\��4�{�̃��[�\�N���������ŕ���66pips���҂��܂��B

���R�A����Ȋ����ȕ��͂������Ȏ�����s�\�Ȃ̂ŁA1��̔��\�ő_���̂͂���2�`4�����炢�ɂ��Ă����Ηǂ��ł��傤�i13�`27pips�j�B���̊��Ԃ̓����S�̂�2�`4����_���A�Ƃ����̂́A�����ɘj����v�ő剻�̌l�I�Ȍo���l�ł��B���Q�l�܂łɁB

�[�[�[��€����A$�[�[�[

���ɁA1�N���ɋ�������O10-1�����ƒ���1�����ƒ���11�����̔������x�̐��ڂ����}�Ɏ����܂��B���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

�ӊO�ɂ��u���O�W�b�g���[���s��ꂽ2016�N�̔������������Ȃ��Ă��܂��B

2016�N�����͑��̔N�ƈ���āA����1�����̏������i���[�\�N���l�������Ɠ��������j�ƒ������i�㒵���Ɖ������̒������j�̕����s��v��3����N���Ă���A����1�����ƒ���11�����̔��]��3��N���Ă��܂��B���\����̏㉺����������������ɐL�ё����Ȃ��������Ƃ����������̂ł��B

�y2.2 �ʔ������́z

�ʔ������͂́A�����������Ғl���d�����Ď�����邽�߂̕��͂ł��B�����I�Ƃ͌�������̂́A�Ⴆ�A�s�������Ă������Ɠ��������Ŏ���𑱂���s�������K�{�ł��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A����������v�������ł��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.5��������Ă��荂������܂���B

�}�̉E�����ʼn������⍶�����ŏ㔼���̃h�b�g�͏��Ȃ��A�S�̓I�ȕ����͑f���ł��B����ǂ��A������傫�����߁A���㍷��1�P�ʖ��ɂǂꂾ������1�������L�т邩�Ƃ����ڈ��͓����܂���B

���ɒ���1�����`����̔������ǂ��Ȃ邩�ł��B

����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.71�ƁA����1�����I�l�ƒ���11�����I�l�͔��I�ł��B�A���A��A���i�Ԑ��j�̌W����0.94�ƂȂ��Ă���A���������11�����I�l������1�����I�l�̒l����6����肪���Ƃ������Ƃ������Ă��܂��B

�����������Ғl���d��������͒nj����邱�Ƃ��ł��Ȃ��̂ŁA�{�w�W�ł̎���Ɍ����Ă��܂����B

�y2.3 �������́z

�������͂́A�������������d�����邽�߂̕��͂ł��B���x����ɂ����A��r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B����ǂ��A���m�⑹�̃^�C�~���O������Ȃ��ƁA���͌��ʂ��������Ȃ��Ƃ������_������܂��B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���O���قƊe���[�\�N���̕�����v���͂ق�50���t�߂ɏW�����Ă��܂��B���O10-1�����Ⓖ�O1�������A���\��̒l�����Ƃ̕�����v����50���t�߂ɏW�����Ă��܂��B

�w�W���\�O�̗L�v�ȏ��́A���O1�����̉ߋ��A������69���ƕ肪����_���炢�ł��B

����1�����E����11�����́A���O���ق����ԍ��قƂ̕�����v������⏟��܂��B���̎��ԍ��قƂ́A���O10-1�����Ƃ̕�����v����69���ƂȂ��Ă��܂��B����ǂ��A���O10-1�����ƒ���1�����̕�����v����52���Ȃ̂ŁA���O10-1�����̕����̓A�e�ɂł��܂���B

���̐��l�̐H���Ⴂ�́A�{�u���O�̌v�����[���ɂ����̂ł��B�e���ق�[�\�N���̕����́A���l�I���̂Ƃ��ɂ̓J�E���g����܂���B���̌��ʁA���O10-1�����E����1�����E���ԍ��ق̂ǂꂩ��0�i���l�I���j���܂܂�Ă���ƁA�����������l�̈Ⴂ�������܂��B

�Ƃ�����A�w�W���\�������ׂ��|�W�V�����̍����͓����Ȃ��A�����_�ł��B

���ɁA�ߋ����\�����1������11�����̒����ƒl���͂��܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

����1�����ƒ���11�����Ƃ̕�����v����75���ł��B�w�W���\����ɂ́A���̌���������L�ё�����ƐM���邵������܂���B75���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�73���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�����52����������܂���B����ǂ��A����1�����ƒ���11�����̕�������v���Ă����ꍇ�A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�70���ł��B

�����nj��J�n�����|�W�V�����������ς��邩�̔��f�����ɓ�����Ƃ��킩��܂��B�����͂���܂���B

�y2.4 ���͌��_�z

- ��v���i���ĉ����j�̔��ƌi�C�w�W�ōł��傫����������w�W�ł��B�w�W���\����́A���\���ʂ��O�ʂ�����Ηz�������A�����ΉA�������ɑf���ɔ������܂��B

- ����1�����ƒ���11�������������ɂȂ鎖�ᐔ�������A������������ł͒��������\����1�����߂��Ă��L�������ł��B����ǂ��A����1�����I�l�ɑ��Ē���11�����I�l�́A���ᐔ�œ�������ɔ�����L���A���ϒl�ł͔���������Ă��܂��B

���\����1�����߂��Ă���́A�nj����ׂ����t���肷�ׂ����A���f������w�W���ƌ����܂��B

�V.������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������A���ꂼ��̊��Ԃ̎�����j��Z�߂Ă����܂��B

�y3.1 ���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����ϒ�����10pips�A���l����7pips�ł��B���O�ɕ������������钛��͂���܂���B

���O10-1�����̕����ɑ��t�q�Q�������������Ƃ��ߋ�9��܂��i�p�x20���j�B�t�q�Q�Ƃ����̂́A�t�����i�l�������ɑ��t�����j���������i�l�������Ɠ������j���傫���Ȃ����q�Q�̂��Ƃł��B

�܂��A����10-1����������20pips�ȏゾ�����𐔂���ƁA�ߋ�4��i�p�x9���j����܂����B����4��̒��O10-1�����ƒ���1�����̕�������v�����̂�1��i25���j�ł��B���O10-1�������傫�����˂�����ƌ����āA����͒���1�����̔��������Ƃ͊W����܂���B�������������ɍQ�ĂĒnj��|�W�V�������I�[�_�[���ׂ��ł͂���܂���B

20pips�ȏ�̒�������������t���������A�Ƃ����̂��A�܂����ᐔ�����Ȃ��s���ł��B

���̊��Ԃ̎���͔����������ǂ��ł��傤�B

�y3.2 ���O1�����z

���ɁA���O1�����ł�

���O1�����́A�ߋ����ϒ�����6pips�A���l����4pips�ł��B�ߋ��A������69���ƁA�����ɕ肪�ڗ����܂��B

�q�Q�͒������̂́A�ߋ��ɋt�q�Q�������������Ƃ�4������܂���i�p�x9���j�B

���O1�����̓V���[�g�ŗ��m4pips��_���܂��B�������O1�������z������5pips�ȏ㒵�˂���A�t����ŃV���[�g���i���s�����A�n�l�ɖ߂����痘�m�ł��B

���O1�������z�����������Ƃ͉ߋ�11��ł��i�p�x24���j�B����ǂ��A���O1�������z���������Ƃ��ɒ���1�������z�����������Ƃ�6��ł��i������v��55���j�B

���̊��Ԃɒ������z�����`�����Ă��A�Q�Ăă����O�������Ďw�W���\�������}����悤�Ȃ��Ƃ����ׂ��ł͂���܂���B�{�w�W�́A�s��ł����O�ɂǂ����ɔ������邩�킩���Ă��܂���B

�y3.3 ����1�����z

�����Ē���1�����ł��B

����1�����́A�ߋ����ϒ�����21pips�A���l��15pips�ł��B��}����A2015�N5����2017�N3���̒����E�l�����ˏo���Ă��܂��B�����ŁA����2��������ƁA�ߋ����ϒ�����18pips�A���l����12pips�ł��B

1.3.3���ɏq�ׂ��ʂ�AEURGBP�����l����100pips�ȏゾ����2������̏W�v�����\�ł́AGBP���Ȃ�{�w�W���P�i�����O�j�AGBP���Ȃ�{�w�W�����i�V���[�g�j�ł��B

����ǂ��A2�����O��EURGBP������100pips�ȏ�̒l���Ȃ�A���O10-1�����ɒ��ӂ��Ă����܂��傤�B���O10-1������������ɑ傫�������߂��Ă���Ƃ��́A�w�W���\����̔����͏������\���������̂ŁA���m�����˂Ȃ��悤�ɋC��t���܂��傤�B

���O1����������10pips�ȏゾ�������Ƃ͉ߋ�10��i�p�x22���j����܂����B����10��̒��O1�����ƒ���1�����̕�������v�������Ƃ�3��i30���j��������܂���B

���O1������10pips�ȏ㒵�˂��Ƃ��́A�w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[�ł��B�����ӂ��������B���O1���������˂������łȂ��A�l�������Ȃ̂Œ��O1�����I�l�������b�O�̌��肪�K�v�ɂȂ�܂��B

����1�����ƒ���11�����Ƃ̕�����v����75���ŁA����75���̕�����v���ɒ���1����������11���������������Ĕ�����L�������Ƃ�73���ł��B

�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

�����āA�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ́A�S�����52����������܂���B����ǂ��A����1�����ƒ���11�����̕�������v���Ă����ꍇ�A����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�70���ł��B�����nj��J�n�����|�W�V�����������ς��邩�̔��f�����ɓ�����Ƃ��킩��܂��B�����͂���܂���B

�y3.4 ����11�����z

�Ō�ɒ���11�����ł��B

����11�����́A�ߋ����ϒ�����29pips�A���l����19pips�ł��B

����1����������30pips�ȏゾ�������Ƃ͉ߋ�9��܂����i�p�x20���j�B����9��̂����A����1����������������11������������L���Ă������Ƃ�5��ŁA���l�͂݁^���l�݂͂��S�z�ł��B

����1������30pips�ȏ㒵�˂��ꍇ�́A���߂�1/3�`���l�߂����m�F���Ă���nj��i����1�����l�������j���邱�Ƃɂ��܂��傤�B�m���I�ɋt����i����1�����l�������ɑ��t�j�͕s���ł��B

�y3.5 ������j���_�z

- ���O1�����̓V���[�g�ŗ��m4pips��_���܂��B�����āA���O1�������z������5pips�ȏ�ɂȂ�����A�t����ŃV���[�g���i���s�����A�n�l�ɖ߂����痘�m�ł��B���̊��Ԃ̑���10pips�����\5�b�O�ł��B

- EURGBP�����l����100pips�ȏゾ����2������̏W�v�����\�ł́A���\���O��GBP���Ȃ烍���O�AGBP���Ȃ�V���[�g���܂��B�w�W���\����̒��˂ŗ��m�^���ł��B

- ����Ƃ͕ʂɁA���O1����������10pips�ȏゾ�����Ƃ��́A���\���O�ɒ��O1�����l�������Ƌt�Ƀ|�W�V�������I�[�_�[�ł��B���O1�����l�������Ȃ̂ŏI�l�������b�O�̌��肪�K�v�ɂȂ�܂��B

- �nj��́A�w�W���\��ɔ����������m�F������A�����J�n�E�������ς��܂��B

�W.�ߋ�����

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т͊܂߂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/7137717

���̋L���ւ̃g���b�N�o�b�N