2018�N12��01��

�p���i�C�w�W�u������PMI�v���\�O���GBPJPY�������́i4.1���Łj

�{�e�͎��������N���ɉ����ςł��B

�{�e�́A�ߋ��̖{�w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���GBPJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

PMI�Ƃ�Purchasing Managers�f Index�i�w���S���Ҏw���j�̏ȗ��`�ł��BIHS Markit������v����v��Ƃ̓����������ʂ��w�������Ĕ��\���Ă��܂��B

�ȉ��́A���Č��J����Ă������{��ē������i�� Markit Group Limited�uPMI �����f�[�^���߂̎�����iPMI �����w���Ԃ̑��݊W��ǂ݉����ɂ́j�v2014.�j����̈��p�E�����ł��B�������́A���݁A�������Ă�������Ȃ��Ȃ��Ă��܂��܂����BMarkit�Ђ�IHS Markit�ЂɂȂ������߁A�Ɛ��@����܂��B

�Ƃ�����uPMI�����́A400�����Ƃ̏㋉�S���ӔC�ҁi�������͓����E�j��ΏۂƂ���A���P�[�g�����ւ̉Ɋ�Â��܂��B�Ώۊ�Ƃ͐����Ƃ̍\���𐳊m�ɔ��f����悤�ɑI��Ă��܂��B�A���P�[�g�͊e���㔼�Ɏ��{���A���Ɗ����E�V�K���ƁE�c�E�T�[�r�X�P���E�w�����i�E�ٗp�E���ƌ��ʂ��ɂ��āA�O�������P�^�����^������3���Ƃ��̗��R�����܂��B���̏W�v���ʂ�Markit�Ђ̃G�R�m�~�X�g���܂Ƃ߂Ĕ��\���Ă��܂��v

��������̈��p�͂����܂łł��B�������̓��e�����݂ƈقȂ邽�ߐ�q�����̌��J���~�߂��̂ł���A���̓��e�̕s���m�ȓ_�����l�т������܂��B

���āA��Markit�Ђ̐����Ƃ͈���āA�ȑO����{�w�W����L���ɂ͌�������˂Ȃ��b�����X����܂����B

�Ⴆ�A�{�w�W�����l���������グ�Ă���̂ɁAMarkit�Ђ���ƍw���S���҂ɒ��ڒ������ĎZ�o�����l������A�{�w�W���i�C���Ԃ𐳊m�ɔ��f������s�w�W�A�Ƃ������̂ł��B�܂��A�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A�����Ƃ̌i�C�w�W�ɂ͔��Ƃ̂��������s��������A�Ƃ����w�W����L���������o��������܂��B

����ǂ��A��Markit�Ђ͂���Ȃ��Ƃ������Ă��܂���ł����B

�ÓT�I�Ȍi�C�z�T�C�N���ɓ��Ă͂߂Ċe�������ږ��̎w���̕ω�������A�����̃T�C�N���̂ǂ̒i�K�ɂ��邩��c�����₷���|��������Ă��܂����B���݂��i�C�z�T�C�N���̂ǂ̒i�K�����킩��A���̒i�K�Ɍ������ω���\��������|��������Ă��܂����B���������f�[�^�̌������o�Ϗ̕ω��̒����͂ނ��ƂɌq����A�Ɛ������Ă����̂ł��B

�����āA�����𑍍������w�����������āi�����āj�A�u�i�C���Ԃ𐳊m�ɔ��f����v�Ƃ��u������PMI�����l���T�[�r�X��PMI�����l������s����v�Ȃ�Ă��Ƃ͐������Ă��܂���ł����B

���ۂ�2015�N�ȍ~�̑����l���������A������PMI�����l�̓T�[�r�X��PMI�����l�����ω����s�������Ă���Ƃ͌����܂���B�܂��A�P�����̐�����PMI�����l�����̕ω������Ă��A�P�����̍z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̕ω��Ƃ��A�����Ă��܂���B

���������A�ȉ��̕��͂Ŗ��炩�ɂ���悤�ɁA������PMI�����l�̗ǂ������Ƃ��̒��x�́AGBP�`���[�g�̔��������E�������x�Ƃ̑��ւ������A�Ƃ�������������܂��B���ʂ̗ǂ��������`���[�g�ɑf���Ŕ��I�ɔ��f�����Ƃ����{�w�W�̓����́A�O�q�̌i�C�z�̘b�ƑS���W����܂���B�ł��A�{�w�W��GBP�����̍ޗ��Ƃ��Ďs��̐M���������ɍ����A�Ƃ������Ƃ͌����܂��B

������Ȃ��ł��������B

�P������GBP����GBP�����{�w�W���ʂɉe�����Ă���̂ł͂���܂���i����Ȃ��Ƃ͋N���Ă��܂���j�B

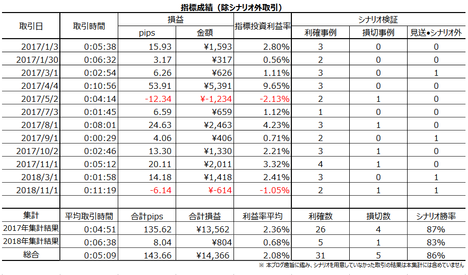

�{���͌��ʂɊ�Â��ߋ��X���܂���������j�́A�ȉ��̒ʂ�ł��B

��L�{�w�W�v�_��ߋ��X���܂���������j�̘_�����ȉ��Ɏ����܂��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�ŏ��ɋ������ʂ�A�{�w�W���͂ɂ͐�����PMI�����l�݂̂�p���܂��B

���̕��͂ɗp�����f�[�^�́A2015�N1���W�v���`2018�N10���W�v���i���N11�����\���j��46�ł��B�{�w�W�Ɩ{�w�W�ւ̔����Ɉ�т����X�����Ȃ����͂���ɂ͏\���ȃT���v�����ł��B

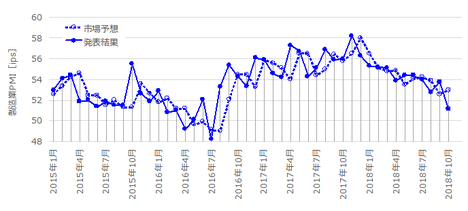

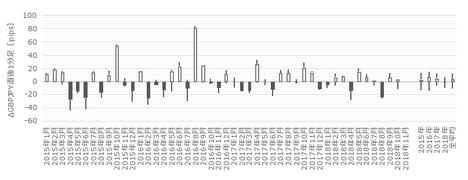

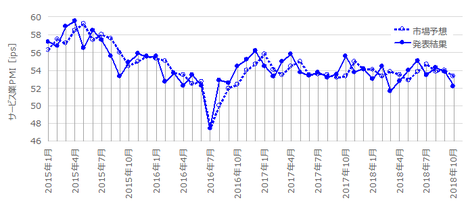

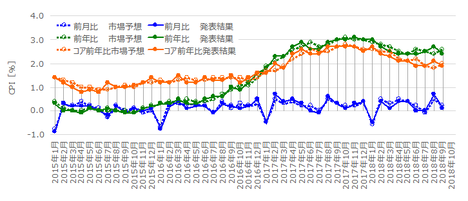

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W���\���O����̔������x�┽�������Ƃ̊W�ɂ����������Ȃ�����ł��B

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

2015�N10���̍ŏ��̃s�[�N�i55.5�j�́AEURGBP�`���[�g�ōł�GBP�������������ł��B�p���̖f�Պz�̔����ȏオEU�����ł��邱�Ƃ��A���̌��ۂ̗����ɖ𗧂ł��傤�B�p���͍D�i�C�������̂ł��B

2016�N7���́A�O���Ƀu���O�W�b�g���[���s���Ă��܂��B�����ʖڂ��Ƃ����ߊϓI�_���̉���������������Ƃ�����A2016�N7���Ƀ{�g���i48.2�j���`�����Ă��܂��B

���̌�A�g�����v�����[�ɂ�銔���㏸��GBP���ɂ���ƋƐщ��P������A2017�N11���Ƀs�[�N�l�i58.2�j���X�V���Ă��܂��B���̌��́ABOE�i�p����j�����グ���s�������ł�����܂��B

���ꂩ��́A2019�N3������EU���E������ɂ�āA���ӂȂ�EU���E�ɔ������������O����Ă��܂��BEU���E�����ꎞ�I�ɐi�W���邱�Ƃ������Ă��A�S�̓I�ɂ͓�q�Ɠ`�����邱�Ƃ����������ƋL�����Ă��܂��B

���������u�������v�ɂǂ�قǂ̈Ӗ������邩�͋^�₪����܂��B�ߋ��̎w�W���ڂ̃g�����h�]���ɉ����Ӗ������������Ă��C�����Ă��A����ȋC������̂͂����������ł��B

�{�w�W���\�O��̔������͂ɂ͑����l�݂̂�p���Ă��܂��B

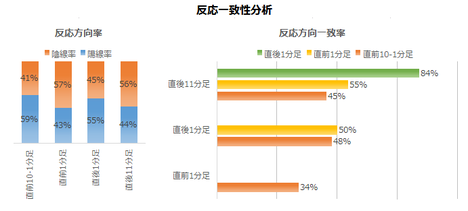

����āA���O���ٔ��ʎ��i���s��\�z�[�O�ʁj�E���㍷�ٔ��ʎ��i�����\���ʁ[�s��\�z�j�Ǝ��ԍ��ٔ��ʎ��i���\���ʁ[�O�ʁj�́A���ꂼ��ȒP�ɋ��߂��܂��B

�����ŁA���ʎ��́u���ʁv�Ƃ́A�s��\�z�┭�\���ʂ��O�ʂ�s��\�z�ɑ��ǂ����������̔��ʂł��B�z���ł̔�����GBP���A�A���ł̔�����GBP���A�Ȃ̂ŁA���ꂪ�w�W���ʂ̗ǂ������̔��f��ł��B

���O���ٔ��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���ɑΉ��j�́A���O10-1�����Ɖߋ�59���̕�����v���ł��B

���㍷�ٔ��ʎ��̉��̕����́A����1�����Ɖߋ�93���̕�����v���ł��B90�����������v���ƂȂ�w�W�́A���̎�v���w�W���܂߂ĂقƂ�ǂ���܂����B

���ԍ��ٔ��ʎ��̉��̕����́A����11�����Ɖߋ�73���̕�����v���ł��B

�{�w�W�ւ̔����́A�w�W���ʂ̗ǂ������ɔ��ɑf���ł��B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L���܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

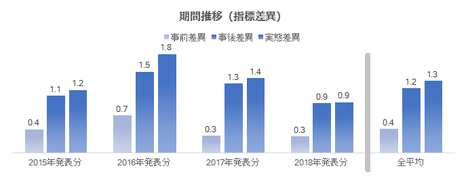

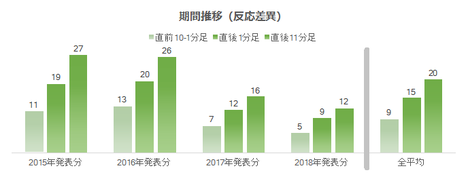

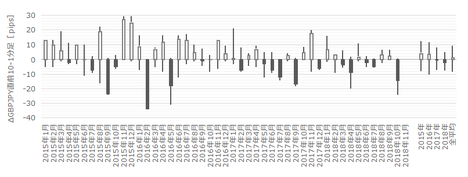

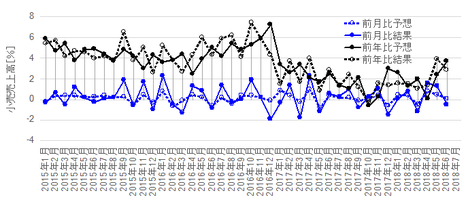

2015�N�ȍ~�̖��N�̊e���ٕ��ϒl�̐��ڂ����}�Ɏ����܂��B

���̐}����A�{�w�W�̑O�ʂƎs��\�z�Ɣ��\���ʂ̕��ϓI�ȍ��ق��ǂݎ��܂��B�s��\�z�͑O�ʂƂقړ����ŁA���\���ʂ͑O�ʂ�s��\�z����傫���O��邱�Ƃ��킩��܂��B

���㍷�ق�1.2����A�ߋ��̕��ϓI�Ȏs��\�z�Ƃ̍��ق��傫�����̂́A��q����悤�ɁA���㍷�قƒ���1�����̔������x�͔��I�ł��B���㍷�ق��傫����������ƌ����āA���̔��I�ȊW�����藧���Ȃ��Ȃ��ł͂���܂����B

�ȉ��ɁA�����Ƃ̌i�C�w�����T�[�r�X�Ƃ̌i�C�w��������s����̂����A���ꂼ��̑����l������ׂČ����Ă����܂��B�܂��A�i�C�w�W�����l�Ƃ��̌i�C�̑Ώە���S�̂̎w�����A�P�����ɘA�����Ă��邩�ۂ��������Ă����܂��B�����āA�ב����������ƌi�C�w�W�����l�ɉe�����Ă��邩�ۂ����A�����Ă����܂��B

�ڍׂ́w�p���i�C�w�W�u�T�[�r�X��PMI�v���\�O���GBPJPY���������x��1.3.1�����Q�Ɗ肢�܂��B���_�́A�����������Ǐ]���Ă���Ƃ͌����Ȃ��A�ł��B

�܂��A�㏸�E���~�E��Ƃ������傫�ȃg�����h�ɂ��āA���w�W���A�����Ă���̂́A2016�N7���̃{�g���Ƃ��̑O�㐔���������ł��B�P�����̏㉺���ɂ͘A��������܂���B�u���O�W�b�g���[���炢�傫�Ȃ��Ƃ��Ȃ�����A���w�W�̘A���͋N���Ă��܂����B

�����Ȃ����͐������O�̐�����PMI�����P�^�������Ă��邱�Ƃ�_���ɁA�T�[�r�X��PMI�̉��P�^������\�z���邱�Ƃ́A�����������уf�[�^������_���������Ă��Ȃ����薳�Ӗ��ł��B

�����{�w�W�����l���i�C���Ԃf����̂Ȃ�A���̔��f�Ώۂ̍z�H�Ɛ��Y�w���E�����Ɛ��Y�w���͖{�w�W�ɒǏ]�Ȃ����A�����Ă���͂��ł��B�Ƃ��낪�A�����w���Ɩ{�w�W�̒P�����̑��������́A�����1�������炵�Ă݂Ă��A������v������������܂����B���̒�ʌ��،��ʂ́w�p�����Ԏw�W�u�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���v���\�O���GBPJPY���������x�ɏڏq���Ă���̂ŁA����������Q�Ɗ肢�܂��B

�����Ȃ����͐������O�̐�����PMI�����P�^�������Ă��邱�Ƃ�_���ɁA�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̉��P�^������\�z���邱�Ƃ́A�����������уf�[�^������_���������Ă��Ȃ����薳�Ӗ��ł��B

���̕��͂̔�r�Ώۂ�EURGBP�ł��B

������EURGBP�́A�I�l�[�n�l�A�������l�����܂��B�����āA�w�W���ڂ͎��ԍ��فi�����\���ʁ[�O�����ʁj�������l�����܂��B���҂ɑ��ւ����邩�Ƃ������͂́A���ꂼ���P�������čs���܂��B

���͕��@�́AGBP���������Ƃ��Ɏ��ԍ��ق��v���X���������ƁAGBP���������Ƃ��Ɏ��ԍ��ق��}�C�i�X�����������A��������v�������Ɖ��߂��܂��B�����āAGBP����GBP���������ȍ~�̎��ԍ��قɉe������\�����l�����āA���̔�r�͖{�w�W���ԍ��ق𗂌��E���X���E3������܂ł��炵�čs���܂����B

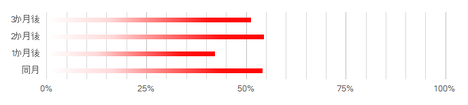

���ʂ����}�Ɏ����܂��B

��}����A�P�����Ɍ���ׂ����AGBP����GBP���͖{�w�W���ʂ̈����^���P�Ƃ̑��ւ�����Ƃ͌����܂���B

�펯�I�ɂ́AGBP�������Ȃ�Ζ{�w�W�͉��P���Ă��ǂ������ł��B���������A�����P������GBP����GBP�����P�����̖{�w�W���ʂ̉��P�∫���ɉe������̂��Ƃ��Ă��A����̓|�W�V�������������ɂȂ�Ȃ����x�ɂ����e�����Ȃ��A�Ƃ������ƂɂȂ�܂��B

�ʂɁu�ʉ݈����i�A�o�j�����ƂɗL���v�Ƃ����b��ے肵�Ă����ł͂���܂���B�����̐�����PMI�̗\�z�ɒʉ݈��^�ʉݍ����W�Ȃ��i�ނ���Q������j�A�ƌ����Ă��邾���ł��B

�����ƈقȂ�b���x����ɂ����Ȃ��A����ŏ\���Ƃ͌����Ȃ��Ă��ǂ��̂ł��B�܂��͏��S�҂�A�}�`���A���M���₷���u���肻���Ŏ����łȂ��b�v�́A�����Ɋ�Â��ے肵�Ă����Ȃ��Ƃ����܂���B

����łǂ�����A�Ƃ����b�͎�����m���Ă���l����b�ł��B

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

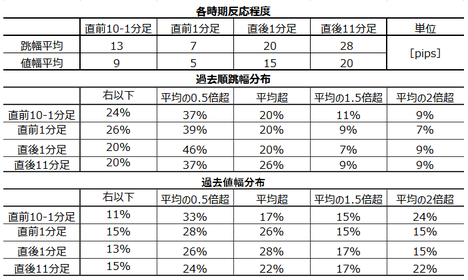

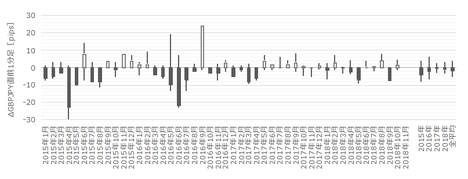

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����������͉ߋ����ς�20pips�ł��B���̐����́A��v���i���ĉ����j�̐����ƌi�C�w�W�ōł��傫���Ȃ��Ă��܂��B

����ǂ��A���ϒl��20pips�������Ƃ�36���ł��B�S�̂̔����߂���46���̎���ł́A���ϒl��0.5�{���`���ϒl�ȉ��͈̔͂Ɏ��܂��Ă��܂��B

�傫����������Ǝv���Ă����w�W�ŁA����قǔ������Ȃ������Ƃ��́A���m�̃^�C�~���O���킵�����ł��B�����ɋC��t���܂��傤�B

���܁A�e���[�\�N���n�l�Ŋ����Ȏ��O���͂Ɋ�Â��|�W�V�������I�[�_�[���A�e���[�\�N���������̐�[�Ŋ����ɗ��m�ł��銮���Ȏ�����ł����Ƃ��܂��B����قNJ����Ȏ�����s�����Ȃ�A1��̔��\��4�{�̃��[�\�N���������ŕ���68pips���҂��܂��B

���R�A����Ȋ����ȕ��͂������Ȏ�����s�\�Ȃ̂ŁA1��̔��\�ő_���̂͂���2�`4�����炢�ɂ��Ă����Ηǂ��ł��傤�i13�`28pips�j�B���̊��Ԃ̓����S�̂�2�`4����_���A�Ƃ����̂́A�����ɘj����v�ő剻�̌l�I�Ȍo���l�ł��B���Q�l�܂łɁB

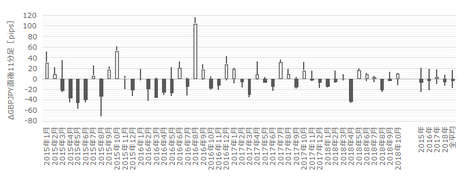

���ɁA2015�N�ȍ~�̔������ϒl�̐��ڂ����}�Ɏ����܂��B

���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

2015�N�ȍ~���N�A�����͏������Ȃ��Ă��܂��B

�����Ă��̊Ԃ��������x�̖��N���ϒl�́A���O10-1�����l���������Ă����A����1�����͂���1.5�{���炢�A����11�����͂���2�{���炢�A�ƂȂ��Ă��܂��B

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

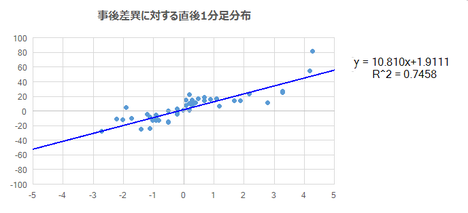

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.75�Ƃ������Ƃ́AR�l�́�0.75��0.87�ƁA���Ȃ荂���Ȃ��Ă��܂��BR�l��0.87�Ƃ������Ƃ́A��A���i���j����̏c�����̕��ϓI�ȃY�����㉺13���t�߂Ƃ������Ƃł��B�����āA��A���Ɉ˂�A���㍷�ٔ��ʎ��̉���0.1���ɒ���1�����I�l��1.1pips���傫���Ȃ��Ă����܂��B

���㍷�قƒ���1�����̑��ւ��������Ƃ��킩������A���͒���1�����`����̔������ǂ��Ȃ邩�ł��B

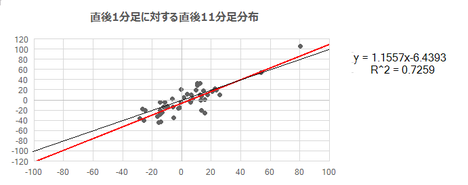

����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.73�ƁA����1�����I�l�ƒ���11�����I�l�͔��I�ł��B�܂��A��A���i�Ԑ��j�̌W����1.16�ƂȂ��Ă���A���������11�����I�l������1�����I�l���16���i3�`4pips�j������L�������Ȃ��Ƃ������Ă��܂��B2.1���ŏ��ɋ������\�ł��A����1�����l�����ςƒ���11�����l�����ς̍���5pips��������܂���B

����āA����1�����I�l���t���Ă��璼��11�����I�l���t���܂ł�10���ԂɁA�����̍�3�`5pips�ȏオ�_�������ȃ^�C�~���O��_�����ƂɂȂ�܂��B3�`5pips�ȏ�_�������ȃ^�C�~���O��3�`5pips�����_��Ȃ���A���R�A�����͍��܂�܂��B

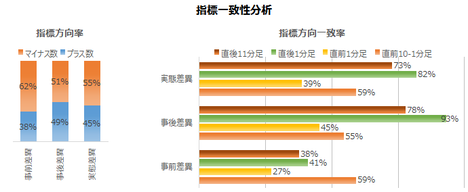

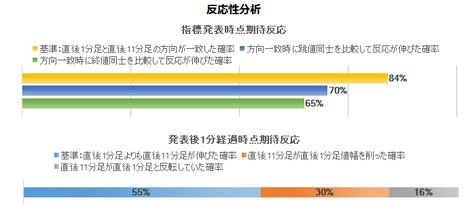

�{���ł͔�r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B

�w�W��v�������́A�e���قƊe���[�\�N���̕�����v���ׂĂ��܂��B�܂��A������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���ꂼ��̊W�ׂ邱�Ƃɂ���āA��ɂ킩�邱�Ƃ���ŋN���邱�Ƃ��������Ă��Ȃ������킩��܂��B

���O���فE���㍷�فE���ԍ��ق̕�́A���R�Ȃ���͈͓��ł��B�܂��A�e���[�\�N���̉A�����E�z�����ɂ́A�ɒ[�ȕ肪����܂���B

���O1�����͎��O���قƂ̕�����v����27���i�s��v��73���j�ł��B�����āA���㍷�قƒ���1�����̕�����v����93���ɂ��B���A�{�w�W�����ʂ̗ǂ������ɋɂ߂đf���ɔ������Ă������Ƃ��킩��܂��B

���㍷�فE���ԍ��قƒ���1�����E����11�����̕�����v���́A�����������������v���������Ă��܂��B���̌��ʁA����1�����ƒ���11�����̕�����v����84���ƁA���ɍ������l�ƂȂ��Ă��܂��B

���ɁA�����������́A�w�W���\���_�Ɣ��\����1���o�ߎ��_���猩�āA���������ɔ�����L�������Ă������ׂĂ��܂��B

�O�q�̒ʂ�A����1�����ƒ���11�����Ƃ̕�����v����84���ł��B����84���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�70���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ͑S�̂�55���܂ʼn������Ă��܂��B����āA�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������܂��B�����܂ł̕��͌��_�Ɋ�Â��A�e���[�\�N���ł̎�����j���߂܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����Ϗ�������13pips�A���l����9pips�ł��B���傻����̎w�W���\������傫�������̂ŁA�s�p�ӂɃ|�W�V���������ׂ��ł͂���܂���B�ߋ��̗z������59���A���O���قƂ̕�����v����59���ŁA�ǂ���ɔ������邩�Ɍ��ߎ�͂���܂����B

�����ŁA�֎~���ӎ������Љ�Ă����܂��B

�Ⴆ�A���O10-1�������A������10pips�ȏ㓮�������Ⴞ�����A��}�ł������������B������������͉ߋ�11��܂����i�p�x24���j�B���̊��ԂɈ������10pips����������A���̎��_����̒nj��Ȃ�ĕ��ʂ��܂���B���t���肵�����Ȃ���̂ł��B

����ǂ��A����11��̂����A���̂܂܉A������15pips�ȏ�L�т������7��i���ᔭ����64���j�ŁA����7��̉��������ς�24pips�ł��B�A�����ւ̒��˂�10pips�ɒB���Ă��t��������Ă͂Ȃ�Ȃ��A�Ƃ������Ƃ��킩��܂��B

�z�����ɒ��˂��Ƃ��̓��l����̐��l�������悤�Ȃ��̂ł��B�v����ɁA�����ɋ��������l�����̊��Ԃɋt�����pips���҂����Ƃ̓�����������Ă��܂��B�����̑������т�������ɐi�u�Ԃ��玟�ɖ߂��u�ԈȊO�ɁA�t����ł̏����͏����ɂ����̂ł��B����ȏu�Ԃ����ɂ߂����ɉ����A����ȓ����̑������т�������ɐi�u�Ԃ��玟�ɖ߂��u�Ԃ́A��肪������X���b�v���傫���Ȃ肪���ł��B

���ƌ����āA10pips�ɒB�����̂����Ă���nj�����ɂ��A���l�ɖ�肪������X���b�v���傫���Ȃ肪���ł��B

����Ȋ�Ȃ�����n��Ȃ��Ă��A�{�w�W�͔��\��̒nj����s���₷���̂ł��B����琔���Ɋ�Â��A�w�W���\�O��̎���ɓ��Ă��Ȃ���A��Ȃ������͔������������Ȃ������ǂ��ł��傤�B

�܂��A���O10-1�������z���ł���A���ł���A������20pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x20���j����܂��B����9��̒��O10-1�����ƒ���1�����̕����́A3������5�t��1���l�I���ł��B�܂�A���O10-1���������N�Ɉ�x�����Ȃ��قǑ傫�����˂Ă��A����͒���1�����̕������������Ă����ł͂���܂����B

�{�w�W�̒��O10-1�����́A���̑����̌o�ώw�W�̔��\���㐔���Ɠ���������ȏ�ɓ����̂ł��B����ǂ��A�w�W���\��ƈ���āA�����̊�ƂȂ�w�W���ʂ͖����ł��B���̌��ʁA�ǂ���ɂǂꂾ���������Ɉ�т����X���Ȃ�Ă���܂���B���̂悤�Ȋ��Ԃ̎���́A�����������ɘj���Ĉ��肵�ĕۂ��ƂɌq����܂���B

������A���̃u���O�ł̎咣�́A���̊��Ԃ̎���͔�����ׂ��A�ł��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����7pips�A���l����5pips�ł��B�ߋ��̉A������57���A���O���قƂ̕�����v����27���i�s��v��73���j�A���O10-1�����Ƃ̕�����v����34���i�s��v��66���j�ł��B

���̊��Ԃ́A���O���قƒ��O10-1�����̕�������v������A���̋t�����ɃI�[�_�[�ł��B

��}���������������B2017�N���Ս�����́A�q�Q���c���Ė߂������Ƃ������Ȃ��Ă��܂��B���m�^���̖ڈ���4pips���x��_���A�x���Ƃ����\10�b�O�ɂ͌��ς��Ă����܂��傤�B

���O1������10pips�ȏ㒵�˂����Ƃ́A2016�N10���W�v�����\�ȍ~����܂���B���܂�~����Ȃ������ǂ��ł��傤�B

����1�����̉ߋ��̎n�l����[�\�N�������}�Ɏ����܂��B

����1�����̉ߋ����ϒ�����20pips�A���l����15pips�ł��B���߂̔����́A�ߋ����ς̔������x�����Ȃ��A���̓_�ɂ͒��ӂ��K�v�ł��B

��}����A�x���̋t�q�Q�����p�x�����Ȃ����Ƃ͍K���ł��B�܂��A���㍷�قƂ̕�����v����93���Ƌɂ߂đf���ɔ����������������܂��B���O���قⒼ�O10-1�����Ⓖ�O1�����̕����́A�����������1�����̔��������Ƃ̈�v����50���t�߂ŁA���O�ɔ����������������Ă��܂���B

�����̂��Ƃ���A�{�w�W�͒nj��ʼn҂��w�W���ƌ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����84���ł��B�����āA����84���̕�����v���ɁA����1����������11�������������������Ƃ�70���ƂȂ��Ă��܂��B�w�W���\����̕�����v���������A���\����1�����߂��Ă�������L���m���������ȏ�A�����������m�F�����瑁���nj��J�n�ł��B

�����nj��J�n�ō��l�͂݁^���l�݂͂����郊�X�N��������_�ւ̔����́A�|�W�V�����������̔������x�ɂ��Ă����A�w�W���\����1���ȓ��̖߂��������1���Ȃ�i���s������Ηǂ��ł��傤�B

�A���A���\����1���o�ߌ�ɁA����11�����l��������1�����l���������Ƃ�55���ƂȂ��Ă��܂��B�nj��̓|�W�V�����̒�����������āA�Z�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B

����11�����̉ߋ��̎n�l����[�\�N�������}�Ɏ����܂��B

����11���������͒���1�����l�����ߋ����ς�13pips�傫���Ȃ��Ă��܂��B����ǂ��A����11�����͒����ƒl���̍���8pips�i�߂�䗦28���j����܂��B������ɔ�����L�������Ƃ͌����A���ՂɃ|�W�V�����̒������͔����������ǂ��ł��傤�B

�㉺���𗘗p���ĒZ���nj����d�˂ĉ҂��܂��傤�B

�w�W���\����1�����߂��Ă���̍Ēnj��́A����4pips���x���_����Ƃ��̒Z���J��Ԃ��ł��B

�v�Z��́A����1�����I�l��������11�����I�l��16�����x�Ȃ̂ŁA4pips��_�����߂ɂ͒���1�����I�l��25pips���K�v�ł��B����Ȃɒ���1�����I�l���傫���������Ƃ́A�ߋ�6��i�p�x14���j��������܂���B�Z���ő_����Ƃ������A�����I�ł͂���܂���B

4pips���x�Ƃ����ڈ��́A������FX��Ђ�GBPJPY�X�v���b�h��1pips���x������ł��B�X�v���b�h��4�{�̗�����_���ꍇ��SL����������63���ł��B2��1�s�y�[�X�ł��肬��SL�������������邱�ƂɂȂ�܂��B

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т͊܂߂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

�[�[�[��€����A$�[�[�[

�{�e�́A�ߋ��̖{�w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���GBPJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B

�[�[�[��€����A$�[�[�[

PMI�Ƃ�Purchasing Managers�f Index�i�w���S���Ҏw���j�̏ȗ��`�ł��BIHS Markit������v����v��Ƃ̓����������ʂ��w�������Ĕ��\���Ă��܂��B

�ȉ��́A���Č��J����Ă������{��ē������i�� Markit Group Limited�uPMI �����f�[�^���߂̎�����iPMI �����w���Ԃ̑��݊W��ǂ݉����ɂ́j�v2014.�j����̈��p�E�����ł��B�������́A���݁A�������Ă�������Ȃ��Ȃ��Ă��܂��܂����BMarkit�Ђ�IHS Markit�ЂɂȂ������߁A�Ɛ��@����܂��B

�Ƃ�����uPMI�����́A400�����Ƃ̏㋉�S���ӔC�ҁi�������͓����E�j��ΏۂƂ���A���P�[�g�����ւ̉Ɋ�Â��܂��B�Ώۊ�Ƃ͐����Ƃ̍\���𐳊m�ɔ��f����悤�ɑI��Ă��܂��B�A���P�[�g�͊e���㔼�Ɏ��{���A���Ɗ����E�V�K���ƁE�c�E�T�[�r�X�P���E�w�����i�E�ٗp�E���ƌ��ʂ��ɂ��āA�O�������P�^�����^������3���Ƃ��̗��R�����܂��B���̏W�v���ʂ�Markit�Ђ̃G�R�m�~�X�g���܂Ƃ߂Ĕ��\���Ă��܂��v

��������̈��p�͂����܂łł��B�������̓��e�����݂ƈقȂ邽�ߐ�q�����̌��J���~�߂��̂ł���A���̓��e�̕s���m�ȓ_�����l�т������܂��B

���āA��Markit�Ђ̐����Ƃ͈���āA�ȑO����{�w�W����L���ɂ͌�������˂Ȃ��b�����X����܂����B

�Ⴆ�A�{�w�W�����l���������グ�Ă���̂ɁAMarkit�Ђ���ƍw���S���҂ɒ��ڒ������ĎZ�o�����l������A�{�w�W���i�C���Ԃ𐳊m�ɔ��f������s�w�W�A�Ƃ������̂ł��B�܂��A�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����߁A�����Ƃ̌i�C�w�W�ɂ͔��Ƃ̂��������s��������A�Ƃ����w�W����L���������o��������܂��B

����ǂ��A��Markit�Ђ͂���Ȃ��Ƃ������Ă��܂���ł����B

�ÓT�I�Ȍi�C�z�T�C�N���ɓ��Ă͂߂Ċe�������ږ��̎w���̕ω�������A�����̃T�C�N���̂ǂ̒i�K�ɂ��邩��c�����₷���|��������Ă��܂����B���݂��i�C�z�T�C�N���̂ǂ̒i�K�����킩��A���̒i�K�Ɍ������ω���\��������|��������Ă��܂����B���������f�[�^�̌������o�Ϗ̕ω��̒����͂ނ��ƂɌq����A�Ɛ������Ă����̂ł��B

�����āA�����𑍍������w�����������āi�����āj�A�u�i�C���Ԃ𐳊m�ɔ��f����v�Ƃ��u������PMI�����l���T�[�r�X��PMI�����l������s����v�Ȃ�Ă��Ƃ͐������Ă��܂���ł����B

���ۂ�2015�N�ȍ~�̑����l���������A������PMI�����l�̓T�[�r�X��PMI�����l�����ω����s�������Ă���Ƃ͌����܂���B�܂��A�P�����̐�����PMI�����l�����̕ω������Ă��A�P�����̍z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̕ω��Ƃ��A�����Ă��܂���B

���������A�ȉ��̕��͂Ŗ��炩�ɂ���悤�ɁA������PMI�����l�̗ǂ������Ƃ��̒��x�́AGBP�`���[�g�̔��������E�������x�Ƃ̑��ւ������A�Ƃ�������������܂��B���ʂ̗ǂ��������`���[�g�ɑf���Ŕ��I�ɔ��f�����Ƃ����{�w�W�̓����́A�O�q�̌i�C�z�̘b�ƑS���W����܂���B�ł��A�{�w�W��GBP�����̍ޗ��Ƃ��Ďs��̐M���������ɍ����A�Ƃ������Ƃ͌����܂��B

������Ȃ��ł��������B

�P������GBP����GBP�����{�w�W���ʂɉe�����Ă���̂ł͂���܂���i����Ȃ��Ƃ͋N���Ă��܂���j�B

�[�[�[��€����A$�[�[�[

�{���͌��ʂɊ�Â��ߋ��X���܂���������j�́A�ȉ��̒ʂ�ł��B

- ���O1�����́A���O���قƒ��O10-1�����̕�������v������A���̋t�����ɃI�[�_�[�ł��B���m�^���̖ڈ���4pips���x��_���A�x���Ƃ����\10�b�O�ɂ͌��ς��Ă����܂��傤�B

- �w�W���\����́A�����������m�F�����瑁���ɒnj����J�n���A���\����1�����߂����痘�m�̋@����M���܂��B

�����nj��J�n�ō��l�͂݁^���l�݂͂����郊�X�N��������_�ւ̔����́A�|�W�V�����������̔������x�ɂ��Ă����A�w�W���\����1���ȓ��̖߂��������1���Ȃ�i���s�����Ă��ǂ��ł��傤�B - �w�W���\����1�����߂�����A����4pips���x���_����Ƃ��ɒZ���Ēnj��̌J��Ԃ��ł��B���ꖢ���̓��������҂ł��Ȃ��Ƃ������Ă�Ηǂ����̂́A���Ԍ����������X�L�����Ȃ������Ƃ�����܂��B

��L�{�w�W�v�_��ߋ��X���܂���������j�̘_�����ȉ��Ɏ����܂��B

�ȉ��̓����܂���������s�����A���̓��̒l�������ُ�Ȃ������~�߂邩���x�^�[�ȑI���ƍl���Ă��܂��B���Ȃ��Ƃ��ߋ��̌X���ɔ�����������@�́A�����ڂŌ���Ə����������Ă��܂������ł��B

�T.�w�W����

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W���ځz

�ŏ��ɋ������ʂ�A�{�w�W���͂ɂ͐�����PMI�����l�݂̂�p���܂��B

���̕��͂ɗp�����f�[�^�́A2015�N1���W�v���`2018�N10���W�v���i���N11�����\���j��46�ł��B�{�w�W�Ɩ{�w�W�ւ̔����Ɉ�т����X�����Ȃ����͂���ɂ͏\���ȃT���v�����ł��B

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W���\���O����̔������x�┽�������Ƃ̊W�ɂ����������Ȃ�����ł��B

�[�[�[��€����A$�[�[�[

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

2015�N10���̍ŏ��̃s�[�N�i55.5�j�́AEURGBP�`���[�g�ōł�GBP�������������ł��B�p���̖f�Պz�̔����ȏオEU�����ł��邱�Ƃ��A���̌��ۂ̗����ɖ𗧂ł��傤�B�p���͍D�i�C�������̂ł��B

2016�N7���́A�O���Ƀu���O�W�b�g���[���s���Ă��܂��B�����ʖڂ��Ƃ����ߊϓI�_���̉���������������Ƃ�����A2016�N7���Ƀ{�g���i48.2�j���`�����Ă��܂��B

���̌�A�g�����v�����[�ɂ�銔���㏸��GBP���ɂ���ƋƐщ��P������A2017�N11���Ƀs�[�N�l�i58.2�j���X�V���Ă��܂��B���̌��́ABOE�i�p����j�����グ���s�������ł�����܂��B

���ꂩ��́A2019�N3������EU���E������ɂ�āA���ӂȂ�EU���E�ɔ������������O����Ă��܂��BEU���E�����ꎞ�I�ɐi�W���邱�Ƃ������Ă��A�S�̓I�ɂ͓�q�Ɠ`�����邱�Ƃ����������ƋL�����Ă��܂��B

���������u�������v�ɂǂ�قǂ̈Ӗ������邩�͋^�₪����܂��B�ߋ��̎w�W���ڂ̃g�����h�]���ɉ����Ӗ������������Ă��C�����Ă��A����ȋC������̂͂����������ł��B

�y1.2 �w�W���ʗǔ۔���z

�{�w�W���\�O��̔������͂ɂ͑����l�݂̂�p���Ă��܂��B

����āA���O���ٔ��ʎ��i���s��\�z�[�O�ʁj�E���㍷�ٔ��ʎ��i�����\���ʁ[�s��\�z�j�Ǝ��ԍ��ٔ��ʎ��i���\���ʁ[�O�ʁj�́A���ꂼ��ȒP�ɋ��߂��܂��B

�����ŁA���ʎ��́u���ʁv�Ƃ́A�s��\�z�┭�\���ʂ��O�ʂ�s��\�z�ɑ��ǂ����������̔��ʂł��B�z���ł̔�����GBP���A�A���ł̔�����GBP���A�Ȃ̂ŁA���ꂪ�w�W���ʂ̗ǂ������̔��f��ł��B

���O���ٔ��ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���ɑΉ��j�́A���O10-1�����Ɖߋ�59���̕�����v���ł��B

���㍷�ٔ��ʎ��̉��̕����́A����1�����Ɖߋ�93���̕�����v���ł��B90�����������v���ƂȂ�w�W�́A���̎�v���w�W���܂߂ĂقƂ�ǂ���܂����B

���ԍ��ٔ��ʎ��̉��̕����́A����11�����Ɖߋ�73���̕�����v���ł��B

�{�w�W�ւ̔����́A�w�W���ʂ̗ǂ������ɔ��ɑf���ł��B

�Ȍ�́A�����u���ʎ��̉��v�₻�́u�����v���A���ɒf��Ȃ��P�Ɂu���O���فv�u���㍷�فv�u���ԍ��فv�Ɨ��L���܂��B���̒l�������Ă���̂��A���̕����������Ă���̂��́A�O��̕������画�f�肢�܂��B

�[�[�[��€����A$�[�[�[

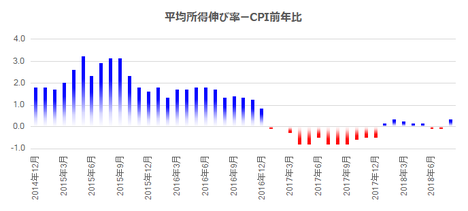

2015�N�ȍ~�̖��N�̊e���ٕ��ϒl�̐��ڂ����}�Ɏ����܂��B

���̐}����A�{�w�W�̑O�ʂƎs��\�z�Ɣ��\���ʂ̕��ϓI�ȍ��ق��ǂݎ��܂��B�s��\�z�͑O�ʂƂقړ����ŁA���\���ʂ͑O�ʂ�s��\�z����傫���O��邱�Ƃ��킩��܂��B

���㍷�ق�1.2����A�ߋ��̕��ϓI�Ȏs��\�z�Ƃ̍��ق��傫�����̂́A��q����悤�ɁA���㍷�قƒ���1�����̔������x�͔��I�ł��B���㍷�ق��傫����������ƌ����āA���̔��I�ȊW�����藧���Ȃ��Ȃ��ł͂���܂����B

�y1.3 �w�W�Ԉ�v�����́z

�ȉ��ɁA�����Ƃ̌i�C�w�����T�[�r�X�Ƃ̌i�C�w��������s����̂����A���ꂼ��̑����l������ׂČ����Ă����܂��B�܂��A�i�C�w�W�����l�Ƃ��̌i�C�̑Ώە���S�̂̎w�����A�P�����ɘA�����Ă��邩�ۂ��������Ă����܂��B�����āA�ב����������ƌi�C�w�W�����l�ɉe�����Ă��邩�ۂ����A�����Ă����܂��B

�i1.3.1 ������PMI�ƃT�[�r�X��PMI�̊W�j

�ڍׂ́w�p���i�C�w�W�u�T�[�r�X��PMI�v���\�O���GBPJPY���������x��1.3.1�����Q�Ɗ肢�܂��B���_�́A�����������Ǐ]���Ă���Ƃ͌����Ȃ��A�ł��B

�܂��A�㏸�E���~�E��Ƃ������傫�ȃg�����h�ɂ��āA���w�W���A�����Ă���̂́A2016�N7���̃{�g���Ƃ��̑O�㐔���������ł��B�P�����̏㉺���ɂ͘A��������܂���B�u���O�W�b�g���[���炢�傫�Ȃ��Ƃ��Ȃ�����A���w�W�̘A���͋N���Ă��܂����B

�����Ȃ����͐������O�̐�����PMI�����P�^�������Ă��邱�Ƃ�_���ɁA�T�[�r�X��PMI�̉��P�^������\�z���邱�Ƃ́A�����������уf�[�^������_���������Ă��Ȃ����薳�Ӗ��ł��B

�i1.3.2 ������PMI�ƍz�H�Ɛ��Y�w���E�����Ɛ��Y�w���̊W�j

�����{�w�W�����l���i�C���Ԃf����̂Ȃ�A���̔��f�Ώۂ̍z�H�Ɛ��Y�w���E�����Ɛ��Y�w���͖{�w�W�ɒǏ]�Ȃ����A�����Ă���͂��ł��B�Ƃ��낪�A�����w���Ɩ{�w�W�̒P�����̑��������́A�����1�������炵�Ă݂Ă��A������v������������܂����B���̒�ʌ��،��ʂ́w�p�����Ԏw�W�u�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���v���\�O���GBPJPY���������x�ɏڏq���Ă���̂ŁA����������Q�Ɗ肢�܂��B

�����Ȃ����͐������O�̐�����PMI�����P�^�������Ă��邱�Ƃ�_���ɁA�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̉��P�^������\�z���邱�Ƃ́A�����������уf�[�^������_���������Ă��Ȃ����薳�Ӗ��ł��B

�i1.3.3 ������PMI��EURGBP�̊W�j

���̕��͂̔�r�Ώۂ�EURGBP�ł��B

������EURGBP�́A�I�l�[�n�l�A�������l�����܂��B�����āA�w�W���ڂ͎��ԍ��فi�����\���ʁ[�O�����ʁj�������l�����܂��B���҂ɑ��ւ����邩�Ƃ������͂́A���ꂼ���P�������čs���܂��B

���͕��@�́AGBP���������Ƃ��Ɏ��ԍ��ق��v���X���������ƁAGBP���������Ƃ��Ɏ��ԍ��ق��}�C�i�X�����������A��������v�������Ɖ��߂��܂��B�����āAGBP����GBP���������ȍ~�̎��ԍ��قɉe������\�����l�����āA���̔�r�͖{�w�W���ԍ��ق𗂌��E���X���E3������܂ł��炵�čs���܂����B

���ʂ����}�Ɏ����܂��B

��}����A�P�����Ɍ���ׂ����AGBP����GBP���͖{�w�W���ʂ̈����^���P�Ƃ̑��ւ�����Ƃ͌����܂���B

�펯�I�ɂ́AGBP�������Ȃ�Ζ{�w�W�͉��P���Ă��ǂ������ł��B���������A�����P������GBP����GBP�����P�����̖{�w�W���ʂ̉��P�∫���ɉe������̂��Ƃ��Ă��A����̓|�W�V�������������ɂȂ�Ȃ����x�ɂ����e�����Ȃ��A�Ƃ������ƂɂȂ�܂��B

�ʂɁu�ʉ݈����i�A�o�j�����ƂɗL���v�Ƃ����b��ے肵�Ă����ł͂���܂���B�����̐�����PMI�̗\�z�ɒʉ݈��^�ʉݍ����W�Ȃ��i�ނ���Q������j�A�ƌ����Ă��邾���ł��B

�����ƈقȂ�b���x����ɂ����Ȃ��A����ŏ\���Ƃ͌����Ȃ��Ă��ǂ��̂ł��B�܂��͏��S�҂�A�}�`���A���M���₷���u���肻���Ŏ����łȂ��b�v�́A�����Ɋ�Â��ے肵�Ă����Ȃ��Ƃ����܂���B

����łǂ�����A�Ƃ����b�͎�����m���Ă���l����b�ł��B

�y1.4 �w�W���͌��_�z

- ���㍷�ٔ��ʎ��̉��̕����ƒ���1�����̔����������ߋ�90�����̕�����v���ƂȂ��Ă��܂��B�܂��A��q���锽�����͂Ɏ����悤�ɁA���㍷�ٔ��ʎ��̉��Ɣ������x�͔��I�ł��B

���㍷�ٔ��ʎ��̉��̉ߋ����ϒl��1.2�ł��B - �{�w�W���\���ȑO�ɂ킩���Ă���EURGBP��GBP���^GBP���ɂ���āA�{�w�W���ʂ̉��P�^�����͎�������Ă��܂���B

�{�w�W���ʂ̉��P�^�����́A���̌�Ŕ��\�����T�[�r�X��PMI��z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̉��P�^�������s�������Ă��܂���B

�U. ��������

���͂́A�������x�̑傫�����������グ����@�ƁA�����������������グ����@�ƁA���������O�Ɏ�������\�����Ȃ����A�ɂ��čs���܂��B

�y2.1 �������x�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1�����������͉ߋ����ς�20pips�ł��B���̐����́A��v���i���ĉ����j�̐����ƌi�C�w�W�ōł��傫���Ȃ��Ă��܂��B

����ǂ��A���ϒl��20pips�������Ƃ�36���ł��B�S�̂̔����߂���46���̎���ł́A���ϒl��0.5�{���`���ϒl�ȉ��͈̔͂Ɏ��܂��Ă��܂��B

�傫����������Ǝv���Ă����w�W�ŁA����قǔ������Ȃ������Ƃ��́A���m�̃^�C�~���O���킵�����ł��B�����ɋC��t���܂��傤�B

���܁A�e���[�\�N���n�l�Ŋ����Ȏ��O���͂Ɋ�Â��|�W�V�������I�[�_�[���A�e���[�\�N���������̐�[�Ŋ����ɗ��m�ł��銮���Ȏ�����ł����Ƃ��܂��B����قNJ����Ȏ�����s�����Ȃ�A1��̔��\��4�{�̃��[�\�N���������ŕ���68pips���҂��܂��B

���R�A����Ȋ����ȕ��͂������Ȏ�����s�\�Ȃ̂ŁA1��̔��\�ő_���̂͂���2�`4�����炢�ɂ��Ă����Ηǂ��ł��傤�i13�`28pips�j�B���̊��Ԃ̓����S�̂�2�`4����_���A�Ƃ����̂́A�����ɘj����v�ő剻�̌l�I�Ȍo���l�ł��B���Q�l�܂łɁB

�[�[�[��€����A$�[�[�[

���ɁA2015�N�ȍ~�̔������ϒl�̐��ڂ����}�Ɏ����܂��B

���̐}�ł́A�����̕��������đ傫���������ׂ邽�߁A�f�[�^�͐�Βl�̕��ϒl��p���Ă��܂��B��Βl�Ƃ����̂́A�Ⴆ�|1��1���傫����1�ƌ��Ȃ����Ƃł��B

2015�N�ȍ~���N�A�����͏������Ȃ��Ă��܂��B

�����Ă��̊Ԃ��������x�̖��N���ϒl�́A���O10-1�����l���������Ă����A����1�����͂���1.5�{���炢�A����11�����͂���2�{���炢�A�ƂȂ��Ă��܂��B

�y2.2 �ʔ������́z

�����̎w�W�ł́A���㍷�قƒ���1�����̕�����v���������Ȃ肪���Ȃ��Ƃ��킩���Ă��܂��B����ǂ��A���㍷�ق̑傫���ƒ���1�����l�������I�ɂȂ�w�W�͏��Ȃ����Ƃ��킩���Ă��܂��B

���㍷�ٔ��ʎ��̉��i�����j�ƒ���1�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.75�Ƃ������Ƃ́AR�l�́�0.75��0.87�ƁA���Ȃ荂���Ȃ��Ă��܂��BR�l��0.87�Ƃ������Ƃ́A��A���i���j����̏c�����̕��ϓI�ȃY�����㉺13���t�߂Ƃ������Ƃł��B�����āA��A���Ɉ˂�A���㍷�ٔ��ʎ��̉���0.1���ɒ���1�����I�l��1.1pips���傫���Ȃ��Ă����܂��B

���㍷�قƒ���1�����̑��ւ��������Ƃ��킩������A���͒���1�����`����̔������ǂ��Ȃ邩�ł��B

����1�����I�l�i�����j�ƒ���11�����I�l�i�c���j�̊W�����}�Ɏ����܂��B

���W��R^2�l��0.73�ƁA����1�����I�l�ƒ���11�����I�l�͔��I�ł��B�܂��A��A���i�Ԑ��j�̌W����1.16�ƂȂ��Ă���A���������11�����I�l������1�����I�l���16���i3�`4pips�j������L�������Ȃ��Ƃ������Ă��܂��B2.1���ŏ��ɋ������\�ł��A����1�����l�����ςƒ���11�����l�����ς̍���5pips��������܂���B

����āA����1�����I�l���t���Ă��璼��11�����I�l���t���܂ł�10���ԂɁA�����̍�3�`5pips�ȏオ�_�������ȃ^�C�~���O��_�����ƂɂȂ�܂��B3�`5pips�ȏ�_�������ȃ^�C�~���O��3�`5pips�����_��Ȃ���A���R�A�����͍��܂�܂��B

�y2.3 �������́z

�{���ł͔�r�Ώۓ��m�̑召�W�������v���������ɒ��ڂ��܂��B

�w�W��v�������́A�e���قƊe���[�\�N���̕�����v���ׂĂ��܂��B�܂��A������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

���ꂼ��̊W�ׂ邱�Ƃɂ���āA��ɂ킩�邱�Ƃ���ŋN���邱�Ƃ��������Ă��Ȃ������킩��܂��B

���O���فE���㍷�فE���ԍ��ق̕�́A���R�Ȃ���͈͓��ł��B�܂��A�e���[�\�N���̉A�����E�z�����ɂ́A�ɒ[�ȕ肪����܂���B

���O1�����͎��O���قƂ̕�����v����27���i�s��v��73���j�ł��B�����āA���㍷�قƒ���1�����̕�����v����93���ɂ��B���A�{�w�W�����ʂ̗ǂ������ɋɂ߂đf���ɔ������Ă������Ƃ��킩��܂��B

���㍷�فE���ԍ��قƒ���1�����E����11�����̕�����v���́A�����������������v���������Ă��܂��B���̌��ʁA����1�����ƒ���11�����̕�����v����84���ƁA���ɍ������l�ƂȂ��Ă��܂��B

���ɁA�����������́A�w�W���\���_�Ɣ��\����1���o�ߎ��_���猩�āA���������ɔ�����L�������Ă������ׂĂ��܂��B

�O�q�̒ʂ�A����1�����ƒ���11�����Ƃ̕�����v����84���ł��B����84���̕�����v�������ɒ��ڂ����Ƃ��A����1����������11���������������Ĕ�����L�������Ƃ�70���ł��B�w�W���\���_���猩�����̌�̕�����v���������A���A������L���Ă���̂�����A�w�W���\��ɔ����������m�F������A�nj��͑����J�n�ł��B

����ǂ��A�w�W���\����1�����o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ͑S�̂�55���܂ʼn������Ă��܂��B����āA�����nj��œ����|�W�V�����́A�w�W���\����1�����߂����痘�m�̋@��𑁂߂ɒT���������ǂ������ł��B�Ēnj����s���Ȃ�A�|�W�V��������������A�Z�����m���J��Ԃ������ǂ������ł��B

�y2.4 �������͌��_�z

- �w�W���\��́A�������莖�㍷�ٔ��ʎ��̉���0.1���ɒ���1�����I�l��1.1pips���傫���Ȃ��Ă����܂��B�����āA����1�����I�l�ɑ��Ē���11�����́A���ϓI��16��������L���܂��B

�ߋ��̎��т��猾���A�����̊W�̌덷�͏��������Ƃ��킩���Ă��܂��i�덷���傫�����Ƃ͖ő��ɂ���܂���j�B - ����̔��\���̌덷������͂킩��Ȃ����̂́A��������Ɩڈ��Ă����ɂ́A�ߋ�1�N���̒���1�����l���Ⓖ��11�����l���̕��ϒl�́A���O10-1�����l���̕��ϒl�ɑ��A�e1.5�{�E2�{�ƂȂ��Ă��܂��B

���̂��Ƃ́A�ȑO����{�w�W���\��̔����̑傫�����A���O10-1�����l���Ŏ�������Ă����A�Ƃ������Ƃł��B - ����1�����ƒ���11�����̕�����v�������ɍ����A���̕�����v���ɒ���1�����������Ē���11����������������L���m�����������Ƃ��킩���Ă��܂��B

�������������ւ̑����nj��J�n��A������������̖߂���_���ď������������ւ̒nj���ϋɓI�ɍs���₷���A�Ƃ�������������܂��B

�V. ������j

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�������n�l����[�\�N���������܂��B�����܂ł̕��͌��_�Ɋ�Â��A�e���[�\�N���ł̎�����j���߂܂��B

�y3.1 ���O10-1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����́A�ߋ����Ϗ�������13pips�A���l����9pips�ł��B���傻����̎w�W���\������傫�������̂ŁA�s�p�ӂɃ|�W�V���������ׂ��ł͂���܂���B�ߋ��̗z������59���A���O���قƂ̕�����v����59���ŁA�ǂ���ɔ������邩�Ɍ��ߎ�͂���܂����B

�����ŁA�֎~���ӎ������Љ�Ă����܂��B

�Ⴆ�A���O10-1�������A������10pips�ȏ㓮�������Ⴞ�����A��}�ł������������B������������͉ߋ�11��܂����i�p�x24���j�B���̊��ԂɈ������10pips����������A���̎��_����̒nj��Ȃ�ĕ��ʂ��܂���B���t���肵�����Ȃ���̂ł��B

����ǂ��A����11��̂����A���̂܂܉A������15pips�ȏ�L�т������7��i���ᔭ����64���j�ŁA����7��̉��������ς�24pips�ł��B�A�����ւ̒��˂�10pips�ɒB���Ă��t��������Ă͂Ȃ�Ȃ��A�Ƃ������Ƃ��킩��܂��B

�z�����ɒ��˂��Ƃ��̓��l����̐��l�������悤�Ȃ��̂ł��B�v����ɁA�����ɋ��������l�����̊��Ԃɋt�����pips���҂����Ƃ̓�����������Ă��܂��B�����̑������т�������ɐi�u�Ԃ��玟�ɖ߂��u�ԈȊO�ɁA�t����ł̏����͏����ɂ����̂ł��B����ȏu�Ԃ����ɂ߂����ɉ����A����ȓ����̑������т�������ɐi�u�Ԃ��玟�ɖ߂��u�Ԃ́A��肪������X���b�v���傫���Ȃ肪���ł��B

���ƌ����āA10pips�ɒB�����̂����Ă���nj�����ɂ��A���l�ɖ�肪������X���b�v���傫���Ȃ肪���ł��B

����Ȋ�Ȃ�����n��Ȃ��Ă��A�{�w�W�͔��\��̒nj����s���₷���̂ł��B����琔���Ɋ�Â��A�w�W���\�O��̎���ɓ��Ă��Ȃ���A��Ȃ������͔������������Ȃ������ǂ��ł��傤�B

�܂��A���O10-1�������z���ł���A���ł���A������20pips�ȏゾ�������Ƃ͉ߋ�9��i�p�x20���j����܂��B����9��̒��O10-1�����ƒ���1�����̕����́A3������5�t��1���l�I���ł��B�܂�A���O10-1���������N�Ɉ�x�����Ȃ��قǑ傫�����˂Ă��A����͒���1�����̕������������Ă����ł͂���܂����B

�{�w�W�̒��O10-1�����́A���̑����̌o�ώw�W�̔��\���㐔���Ɠ���������ȏ�ɓ����̂ł��B����ǂ��A�w�W���\��ƈ���āA�����̊�ƂȂ�w�W���ʂ͖����ł��B���̌��ʁA�ǂ���ɂǂꂾ���������Ɉ�т����X���Ȃ�Ă���܂���B���̂悤�Ȋ��Ԃ̎���́A�����������ɘj���Ĉ��肵�ĕۂ��ƂɌq����܂���B

������A���̃u���O�ł̎咣�́A���̊��Ԃ̎���͔�����ׂ��A�ł��B

�y3.2 ���O1�����z

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O1�����̉ߋ����ϒ�����7pips�A���l����5pips�ł��B�ߋ��̉A������57���A���O���قƂ̕�����v����27���i�s��v��73���j�A���O10-1�����Ƃ̕�����v����34���i�s��v��66���j�ł��B

���̊��Ԃ́A���O���قƒ��O10-1�����̕�������v������A���̋t�����ɃI�[�_�[�ł��B

��}���������������B2017�N���Ս�����́A�q�Q���c���Ė߂������Ƃ������Ȃ��Ă��܂��B���m�^���̖ڈ���4pips���x��_���A�x���Ƃ����\10�b�O�ɂ͌��ς��Ă����܂��傤�B

���O1������10pips�ȏ㒵�˂����Ƃ́A2016�N10���W�v�����\�ȍ~����܂���B���܂�~����Ȃ������ǂ��ł��傤�B

�y3.3 ����1�����z

����1�����̉ߋ��̎n�l����[�\�N�������}�Ɏ����܂��B

����1�����̉ߋ����ϒ�����20pips�A���l����15pips�ł��B���߂̔����́A�ߋ����ς̔������x�����Ȃ��A���̓_�ɂ͒��ӂ��K�v�ł��B

��}����A�x���̋t�q�Q�����p�x�����Ȃ����Ƃ͍K���ł��B�܂��A���㍷�قƂ̕�����v����93���Ƌɂ߂đf���ɔ����������������܂��B���O���قⒼ�O10-1�����Ⓖ�O1�����̕����́A�����������1�����̔��������Ƃ̈�v����50���t�߂ŁA���O�ɔ����������������Ă��܂���B

�����̂��Ƃ���A�{�w�W�͒nj��ʼn҂��w�W���ƌ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����84���ł��B�����āA����84���̕�����v���ɁA����1����������11�������������������Ƃ�70���ƂȂ��Ă��܂��B�w�W���\����̕�����v���������A���\����1�����߂��Ă�������L���m���������ȏ�A�����������m�F�����瑁���nj��J�n�ł��B

�����nj��J�n�ō��l�͂݁^���l�݂͂����郊�X�N��������_�ւ̔����́A�|�W�V�����������̔������x�ɂ��Ă����A�w�W���\����1���ȓ��̖߂��������1���Ȃ�i���s������Ηǂ��ł��傤�B

�A���A���\����1���o�ߌ�ɁA����11�����l��������1�����l���������Ƃ�55���ƂȂ��Ă��܂��B�nj��̓|�W�V�����̒�����������āA�Z�����m�̌J��Ԃ��ōs�������ǂ��ł��傤�B

�y3.4 ����11�����z

����11�����̉ߋ��̎n�l����[�\�N�������}�Ɏ����܂��B

����11���������͒���1�����l�����ߋ����ς�13pips�傫���Ȃ��Ă��܂��B����ǂ��A����11�����͒����ƒl���̍���8pips�i�߂�䗦28���j����܂��B������ɔ�����L�������Ƃ͌����A���ՂɃ|�W�V�����̒������͔����������ǂ��ł��傤�B

�㉺���𗘗p���ĒZ���nj����d�˂ĉ҂��܂��傤�B

�w�W���\����1�����߂��Ă���̍Ēnj��́A����4pips���x���_����Ƃ��̒Z���J��Ԃ��ł��B

�v�Z��́A����1�����I�l��������11�����I�l��16�����x�Ȃ̂ŁA4pips��_�����߂ɂ͒���1�����I�l��25pips���K�v�ł��B����Ȃɒ���1�����I�l���傫���������Ƃ́A�ߋ�6��i�p�x14���j��������܂���B�Z���ő_����Ƃ������A�����I�ł͂���܂���B

4pips���x�Ƃ����ڈ��́A������FX��Ђ�GBPJPY�X�v���b�h��1pips���x������ł��B�X�v���b�h��4�{�̗�����_���ꍇ��SL����������63���ł��B2��1�s�y�[�X�ł��肬��SL�������������邱�ƂɂȂ�܂��B

�y3.5 ������j���_�z

- ���O1�����́A���O���قƒ��O10-1�����̕�������v������A���̋t�����ɃI�[�_�[�ł��B���m�^���̖ڈ���4pips���x��_���A�x���Ƃ����\10�b�O�ɂ͌��ς��Ă����܂��傤�B

- �w�W���\����́A�����������m�F�����瑁���ɒnj����J�n���A���\����1�����߂����痘�m�̋@����M���܂��B

�����nj��J�n�ō��l�͂݁^���l�݂͂����郊�X�N��������_�ւ̔����́A�|�W�V�����������̔������x�ɂ��Ă����A�w�W���\����1���ȓ��̖߂��������1���Ȃ�i���s�����Ă��ǂ��ł��傤�B - �w�W���\����1�����߂�����A����4pips���x���_����Ƃ��ɒZ���Ēnj��̌J��Ԃ��ł��B���ꖢ���̓��������҂ł��Ȃ��Ƃ������Ă�Ηǂ����̂́A���Ԍ����������X�L�����Ȃ������Ƃ�����܂��B

�W. �ߋ�����

������т́A���̕��͂ɋL�ڕ��j�ɉ����Ď��ۂɎ�����s�������ʂ�����Z�߂Ă��܂��B���ۂɎ���������ʈȊO�́A�Ⴆ���O���j���Ó��������Ƃ��Ă������ɂ͊܂݂܂���B�܂��A���O���j�ɋ����Ă��Ȃ�����i���j�O����j�̐��т͊܂߂܂���B

���ۂ̎���́A�Ⴆ���ʓI�ɗz���������Ƃ��Ă��I�l1�b�O�܂Œ����A�����ւ̃q�Q�������ƌ`�����Ă����肵�܂��B�����������ꍇ�A���O�̂��̊��Ԃ̎�����j�������O���������V���[�g���������킩��܂���B���ۂ̎���ŗ��m�ł�������������Ȃ������������������Ȕ������ƌ����܂��B�����āA���j�O����������Ɋ܂߂�ƁA���O���̗͂L������������ł��Ȃ��Ȃ��Ă��܂��܂��B

������j�̋L�q���A�����₷���E���͌��ʂ�������ɂ����E���ȍٗʕ������킩��悤�ɁA�i���E���P���Ă�����������܂���B�L�q�͂�����߉߂��Ă���������܂������܂���B���̌��ˍ���������̂ŁA���s���낵�Ă��܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

�X�L������p������HP�Ō������Ă����Ђł��B�����������قǁA�L���b�V���o�b�N�z�������Ȃ�܂��B���Ȃ�u���іF�F�����v�̃v���[���g�����炦�܂��B����ꂪ�~�����Ƃ͎v��Ȃ�����ǁA���͓����̃t�@���ł��B

�����̓z�����m�ɋ����̂ŁA�傫�Ȏw�W���\�O�ɂ͎�����T���邱�Ƃ�\�����Ă��܂��B�m���ɁA���ē����̃c�C�b�^�[�ʂ��1�������炢���������A���̊Ԃ̏�����70�����炢�ɂȂ�܂����B�����ƁA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O�����������Ƃ��܂�������ꂽ�Ȃ�A���̏����͍X�ɍ����Ȃ��Ă����̂ł��傤�B

�������̔ނ̉�����ǂ߂邱�Ƃ��A���̉�Ђ�E�߂闝�R�ł��B

�o�ώw�W���\�O��ȊO�́A�ނ̑��ꊴ���A�e�ɂ��āA�G���g���[�ƃC�O�W�b�g�̃^�C�~���O��~�X�W���b�W�����Ƃ��̓P�ށi���j�̃Z���X���Ƃ����̂́A���K�@�Ƃ��ăA�����Ǝv���܂��B

�ނ̉����ǂ�Ŏv���̂́A�e�N�j�J���w�W��A�X�̃t�@���_�����^���̕ω��𑨂��邾���ł̓_�����Ƃ������Ƃł��B�����̌y�d���f����������x�Ɍ��ѕt���āA���v���Ғl�������ۂĂȂ��ƁA�L�v�ȑ���ςƂ͌����Ȃ����Ƃ��悭�킩��܂��B

�L���ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:15| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/7125449

���̋L���ւ̃g���b�N�o�b�N