2018年11月12日

英国雇用統計発表前後のGBPJPY反応分析(5訂版)

英国雇用統計の指標発表前後の反応分析には、

① ボーナスを含む平均所得前年比

(以下「平均所得」と略記)

② ILO方式集計失業率(以下「失業率」と略記))

を用います。求職者給付受給者数 の対前月増減(以下「受給者数増減」と略記)は用いません。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のGBPJPY取引に役立つ特徴を見出すことがテーマです。

なお、この分析の調査範囲は2014年12月集計分~2018年9月集計分(同年10月発表分)の45回分です。

今改訂では判別式を変更しました。

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

過去の傾向に基づく具体的な取引方針はⅢ節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

日欧を除く主要国では、雇用統計発表直後の反応が他の指標発表時よりも大きくなる傾向があります。

主要国中銀の多くは、法的ミッションとして雇用の最大化が課されています。そのため、雇用者数(あるいは失業保険申請件数)と失業率が発表される雇用統計は、中銀政策に直結する指標と位置付けられ、反応も大きくなりがちです。

けれども、ここ数年は雇用統計が別の側面を持ち始めました。被雇用者の平均所得(賃金)が物価上昇を上回らないと、消費(経済成長)に繋がらないことが重視されています。その結果、雇用者数の増減は、相対的に反応方向への影響力が弱まっています。影響力がなくなったのではなく弱まったという点で、指標結果への解釈がややこしくなり、発表後のチャートの動きもややこしくなっています。

英国雇用統計でも平均所得は注目されています。

ざっくりとキリの良い数字で英国の賃上げ状況を具体的にイメージするなら、昨年の年収1200万(600万)に対して賃金が1%(2%)上昇すると、今年の月給は昨年より毎月1万円増えるということです。

なお、この水準は日本のバブル末期(1990年頃)の状態とほぼ同じです。

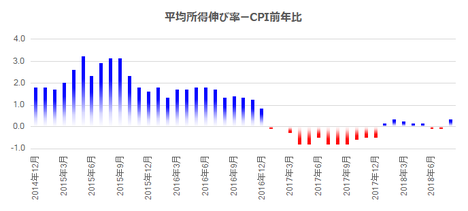

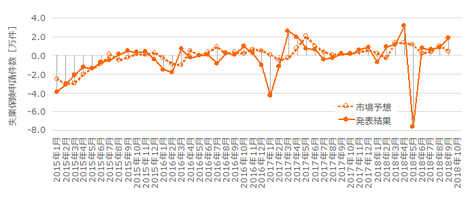

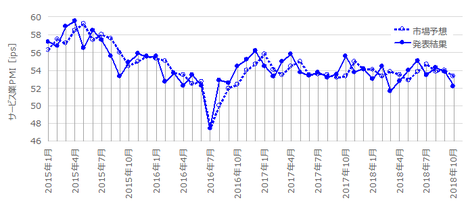

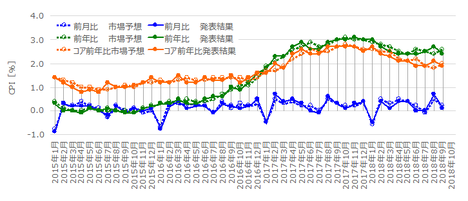

英国における平均所得と物価上昇(CPI前年比)の関係を下図に示します。縦軸は、同月集計分の家計の実質所得の伸び(=平均所得発表値ーCPI前年比発表値)を表しています。

2016年以前は家計の実質所得はプラスが続いていたものの、2017年以降はその関係が逆転しました。2018年に入ってからはプラスになったりマイナスになったり安定していません。多くの解説記事では、中長期的に実質所得減少に向かうとの予想が多いようです。

さて、実質所得の増減こそ消費の増減に繋がると見なす人が多ければ、指標発表直後の反応方向もそれに従うはずです。けれども、英国指標発表日程では、平均所得の前々月分が発表されてから、後日CPI前年比の前月分が発表されます。平均所得前々月分が発表されるときには、CPI前年比の前月分の市場予想が出始めています。チャートは既に過去の結果については織込済です。

ならば、平均所得発表時点においては、前々月集計分の平均所得事後差異(=発表結果ー市場予想)と前月集計分のCPI前年比事前差異(=市場予想ー前回結果)の差が、実質所得増減を示す最新値となるはずです。

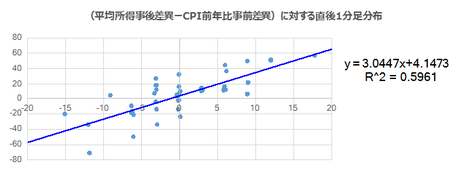

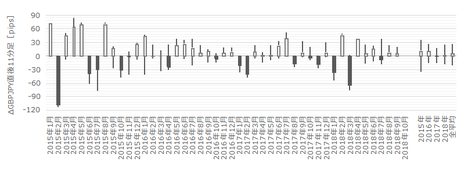

この関係を下図に示します。

この図は、雇用統計で受給者数よりも平均所得への関心が高まった最近だけでなく、調査期間全体の直後1分足値幅の分布を示しています。

この図から、最新の実質所得の増減が雇用統計発表直後の反応方向に以前から影響していたことが読み取れます。受給者数増減や失業率の発表結果の良し悪しが、ここに含まれていないことがポイントです。

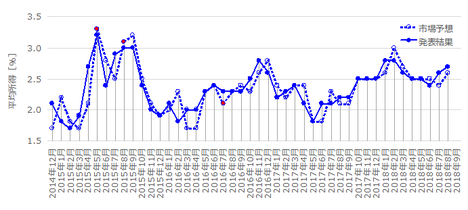

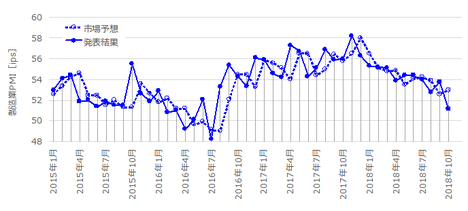

過去の平均所得の推移から見ていきましょう。

平均所得の市場予想と発表結果の関係は、やや市場予想後追い型の気配があります。

市場予想後追い型とは、市場予想の方が発表より先に行われているのに、市場予想と発表結果を同じグラフにプロットして後から見比べると、市場予想の方が発表結果を追いかけるようになっているような型を言います。

数えてみましょう。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以上/以下ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

下図をご覧ください。市場予想が赤い「●」のときが、このルールに反する(後追いしていない)ドットです。

結果は、45回のうち僅か3回しか例外(後追いとは言えない例)がありません。

本当にばっかばかしくて下らなくても、経済指標発表結果が市場予想を上回りはしない/下回りはしないを、これほど外さない予想法があるでしょうか。

何かアホらしくて、真面目に指標の勉強なんかする気が起きなくなってしまうような話です。でも構いません。FXで勝つことだけが目的であり、イギリス人の給料が物価よりも早く上がるか下がるかより、我々には優先すべきことがあるのです。

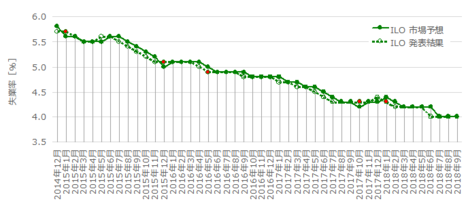

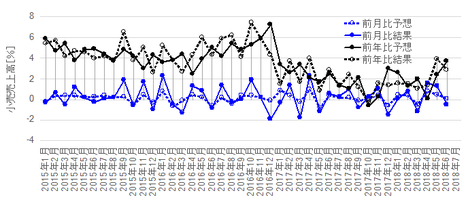

次に失業率の推移を見てみましょう。

先の平均所得のあほらしい分析と同様に、イギリス人が一人残らず失業したって関係ありません。我々にはFXで勝つという小さな小さな目的があるのです。

数えるまでもなく、失業率の推移は市場予想先行型です。なぜか、失業率は市場予想ほど改善/悪化しないことが多い訳です。

数えてみると、45回のうち僅か4回しか例外(先行とは言えない例)がありません。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以下/以上ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

上図において、市場予想が赤い「●」のときが、このルールに反する(先行していない)ドットです。

最後に、分析対象ではありませんが、受給者数増減です。

これもまた、市場予想後追い型です。

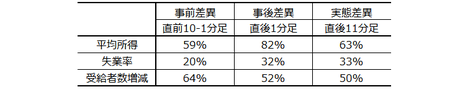

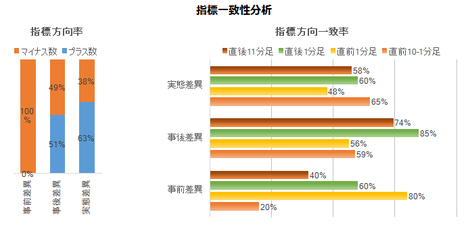

平均所得・失業率・受給者数のそれぞれについて、各差異と各ローソク足の方向一致率を求めます。下表1行1列は、平均所得について事前差異と直前10-1分足の方向一致率が過去59%だった、と読みます。

上表から、平均所得は事後差異と直後1分足の相関が高く、失業率は各差異と各ローソク足の全てに相関が高く、受給者数増減は事前差異と直前10-1分足の相関が高いことがわかります。

これらのことから、事前差異判別式は

とすると、直前10-1分足との方向一致率が20%(不一致率80%)となります。失業率の市場予想が前回結果から変化するときのみ、判別式は有効となります。

事後差異判別式は、

とします。このとき、事後差異判別式の解の符号と直後1分足は方向一致率が85%となります。

平均所得だけの判別式だと過去11回が事後差異0となります(判定不能頻度24%)。失業率も判別式に加えることで、判別式の解が0だったことは5回に減らせます(判定不能頻度11%)。

実態差異判別式は、

とします。

実態差異と直後11分足の方向一致率は58%しかなく、それなら事後差異と直後11分足の方向一致率74%の方がアテになります。

本稿では行いません。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、指標発表後の程度や方向を示唆する予兆がないか、について行います。

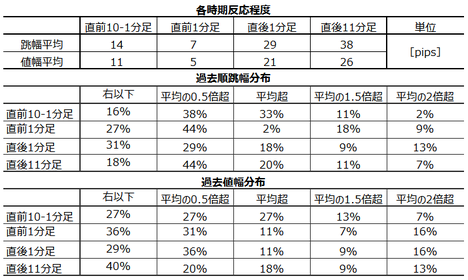

過去の4本足チャートの各ローソク足平均値とその分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で29pipsです。大きく反応する指標です。

順跳幅・値幅の分布を見ると、指標発表後の反応が平均値の2倍を超えることが他の指標より多いようです。

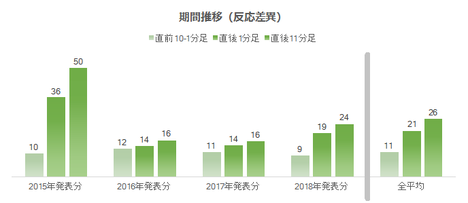

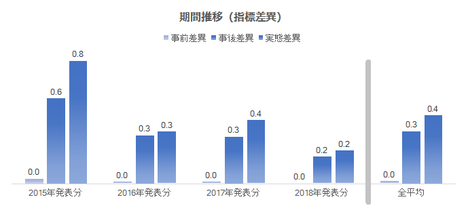

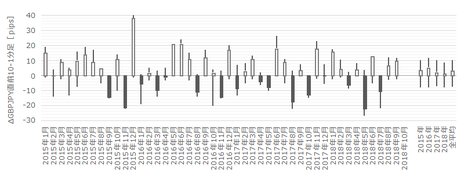

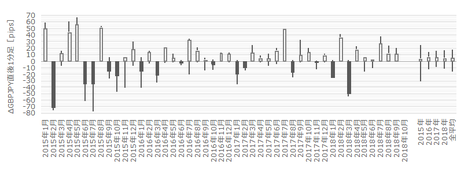

2015年以降の反応平均値の推移を下図に示します。

2015年は別格として、それ以降も安定して反応が大きい指標であることが、この図からわかります。

その2015年は、事後差異・実態差異が大きかったため反応が大きかった、と考えられます。

事前差異判別式は失業率しか扱わないため、解が0の月も多くなっています。

過去平均で事後差異0.1あたり直後1分足7pips、2018年は事後差異0.1あたり直後1分足10pipsの反応となっています。

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。方向一致率さえ高ければ、指標結果の良し悪しを事前に分析する意義がありますが、そうでなければ事前に指標結果の良し悪しを分析しても、取引を行う上で役に立ちません。

また、事後差異の大きさと直後1分足値幅が比例的(相関が強い)になる指標は限られています。相関が強いほど、指標発表後に追撃を続けるべきか逆張りに転じるべきかという判断の確度が高まります。

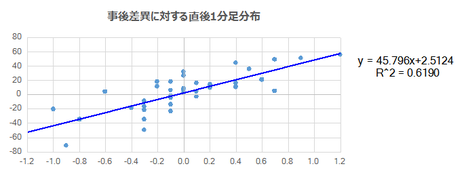

下図は、事後差異(横軸)と直後1分足終値(縦軸)の関係を示しています。

事後差異が△0.2~0の間は素直に陰線で反応するとは言えません。

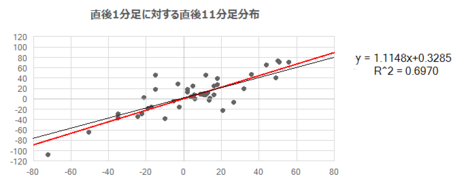

次に、直後1分足終値(横軸)に対する直後11分足(縦軸)を下図に示します。

回帰式(赤線)の傾きは1.15で、平均的には反応を伸ばしていることがわかります。対角線(黒斜線)を見ると、直後1分足が陽線であれ陰線であれ、値幅20pips以下のときは、直後11分足が反転したり直後1分足の値幅を削ったことも多いようです。

回数反応分析は、何よりも短時間取引で勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

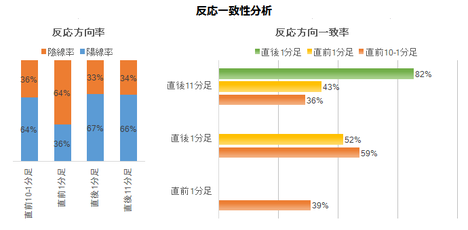

この分析には、指標一致性分析と反応一致性分析を用います。ともに、程度や平均値を問題にせず、方向が一致した回数のみを扱う分析です。

指標一致性分析は、事前差異・事後差異・実態差異といった各差異の符号(プラスが陽線に対応、マイナスが陰線に対応)が、反応方向のどれだけ一致したかを調べています。反応一致性分析は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

事前差異判別式の解は失業率しか扱っておらず、失業率は市場予想先行型のためマイナス率が100%となっています。

事後差異・実態差異判別式は、市場予想後追い型の平均所得の係数が失業率の係数より大きいため、過去プラス率・過去陽線率が高くなっています。

事前差異は直前10-1分足との方向一致率が20%(不一致率80%)です。事後差異は直後1分足・直後11分足との方向一致率が各85%・74%です。

指標発表前のローソク足方向は、指標発表直後のローソク足方向を示唆していません。

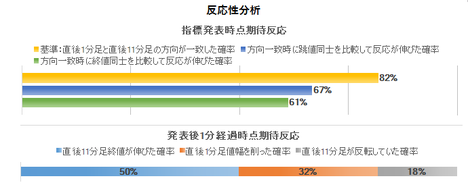

次に、反応性分析を用いて、過去発表後に反応を伸ばしたか否かを調べています。直後1分足と直後11分足の跳幅同士・値幅同士を比べます。この分析も、どの程度反応を伸ばしたかを問題にせず、反応を伸ばした回数だけを取り上げています。

直後1分足と直後11分足との方向一致率は82%です。指標発表直後は、暫く同じ方向に反応を伸ばすと信じるしかありません。82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。指標発表後の反応が伸びるか伸びないかは半々なので、しつこい追撃には向いていません。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示し、それぞれの期間の取引方針を纏めておきます。

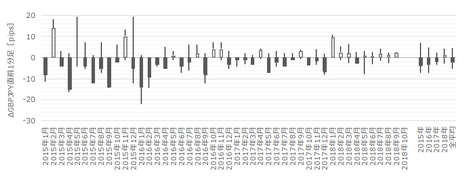

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均順跳幅が14pips、同値幅が11pipsです。この反応程度は、平均的な指標発表後と同程度です。指標発表前であっても、安易にポジションを取るべきではありません。

直前10-1分足は、事前差異との方向一致率が20%(不一致率80%)です。事前差異判別式は、失業率だけを扱うため、失業率の市場予想が前回結果と差があるときのみ、その差の符号と逆方向にポジションをオーダーします。利確/損切の目安は10pipsとしておけば良いでしょう。

陰線側に反応する場合は、長いヒゲが目立つので注意しましょう。

なお、直前10-1分足跳幅が20pips以上だったことは過去9回(頻度20%)あります。けれども、この9回の直前10-1分足と直後1分足の方向は一致したことが4回です(一致率44%)。つまり、直前10-1分足が大きく跳ねたからと言って、そのことが直後1分足の方向を示唆しているとは言えません。

慌ててつられないようにしましょう。

次に、下図は直前1分足の始値基準ローソク足です。

この期間の反応程度は過去平均順跳幅が7pips、同値幅が5pipsです。

過去の陰線率が64%あるものの、最近は陰線よりも陽線になることが多くなっています。

直前1分足は、事前差異との方向一致率が80%に達しています。利確/損切の目安を3pipsとし、指標発表の5秒前にはポジション解消しておきましょう。発表時刻のせいか、出先でスマホ取引だと決済に時間がかかることが多い気がします。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均順跳幅が29pips、同値幅が21pipsです(2018年は各24pips・19pips)。

直前1分足跳幅が10pips以上だったことは過去12回(頻度27%)あります。この12回の直前1分足と直後1分足の方向は4回(33%)しか一致していません。つまり、直前1分足が大きく跳ねたときは、直後1分足は反対方向に反応しがちです。

よって、直前1分足跳幅が10pips以上に達したら、指標発表前にそれとは逆方向にオーダーし、指標発表直後の跳ねで利確/損切です。

がしかし、直後1分足順跳幅の過去平均は30pips近くあります。相応の覚悟はしておきましょう。反応の大きさと、抜けたら追うべき閾値が存在する指標なので、外したときの損切は必須です。

このポジションの過去実績は発生頻度27%で勝率67%です。つまり、この方法で1度負けると、それを取り返すため同じ方法で2度勝つまで6・7か月を要します。

私のように同じ方法でずっと取引しない人には、サインがあってもあまりポジション取得を勧められません。

追撃は指標発表後に短時間が良いでしょう。既に跳ねてから追撃することになるので、あまり欲張らないことが肝心です。

直後1分足と直後11分足との方向一致率は82%です。指標発表直後は、暫く同じ方向に反応を伸ばすと信じるしかありません。82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。指標発表後の反応が伸びるか伸びないかは半々なので、しつこい追撃には向いていません。

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均順跳幅は38pips、同値幅は26pipsです(2018年は各35pips・26pips)。平均的なヒゲが10pipsぐらい、という目安は覚えておきましょう。

先に注意点です。

事後差異が△0.2~0の間は素直に陰線で反応するとは言えません。また、直後1分足が陽線であれ陰線であれ値幅20pips以下のときは、直後11分足が反転したり直後1分足の値幅を削ったことが多いようです。これらの場合、再追撃は諦めましょう。

再追撃を行うのは、事後差異がプラスか△2未満のとき、あるいは、直後1分足値幅が20pips以上のときです。既に直後1分足が20pipsも反応してから再追撃を行うのは不安があります。でも、利確/損切の目安5pipsとすると、直後1分足値幅20pips以上で再追撃を行う方が、同20pips未満で再追撃を行うときより勝率が稼げます。

また、直後1分足跳幅が40pips以上だったことは過去11回(頻度24%)あります。

この11回の直後1分足値幅は平均40pipsで、直後11分足値幅は平均52pipsです。直後1分足跳幅が大きいときは、平均的にヒゲが短く、なるべく早く追撃に参加しても直後11分足の終値がつく頃までに反応を伸ばしがちなようです。

pips平均でなく回数を見てみると、直後1分足跳幅が40pips以上だったときに、直後1分足終値よりも直後11分足終値が伸びていたことは、11回のうち8回(73%)です。いわゆる「抜けたら追う」べきポイントが直後1分足跳幅40pips以上と考えておけば良いでしょう。

本指標の特徴は以下の通りです。

これら特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

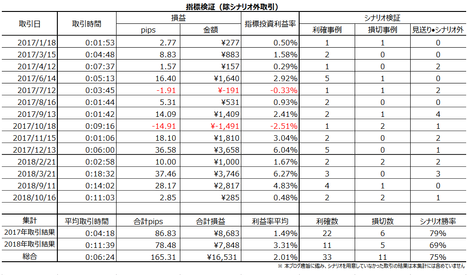

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

有名なFX会社ですが、スプレッドは新興FX会社に引けを取らない最狭水準です。

口座開設時のキャッシュバックだけでなく、取引量に応じたキャッシュバックや食品プレゼントがある点が特徴です。

① ボーナスを含む平均所得前年比

(以下「平均所得」と略記)

② ILO方式集計失業率(以下「失業率」と略記))

を用います。求職者給付受給者数 の対前月増減(以下「受給者数増減」と略記)は用いません。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のGBPJPY取引に役立つ特徴を見出すことがテーマです。

なお、この分析の調査範囲は2014年12月集計分~2018年9月集計分(同年10月発表分)の45回分です。

今改訂では判別式を変更しました。

ーーー$€¥£A$ーーー

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 反応は大きくちょっと個性的な指標です。他の指標と同じように取引に臨んでも勘やセンスでは勝ちにくい特徴がいくつかあります。

ご注意ください。初心者やアマチュアには事前取引方針が必須の動きをしがちです。 - まず、雇用統計では受給者数増減に注目が集まりがちです。けれども、本指標発表時の過去実績を見ると、受給者数増減の反応方向への影響はほぼありません(あっても、何度かの発表で影響がキャンセルされます)。

本指標は、発表前は失業率の事前差異に、発表後は平均所得と失業率の事後差異に注目した方が良いでしょう。 - 次に、指標発表後に追撃しても良いのは、事後差異がプラスか△2未満のとき、あるいは、直後1分足値幅が20pips以上のときです。更に、抜けたら追うべき閾値が直後1分足40pips付近にあります。

反応が小さいときに追撃を控えて大きいときに追撃を行う指標だという点が、初心者やアマチュアの判断を間違わせがちです。反応が大きいときに追撃を行う以上、一時的な戻しも大きくなりがちです。損切に躊躇する人は、この指標で中長期的に勝つことが難しいでしょう。

過去の傾向に基づく具体的な取引方針はⅢ節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

Ⅰ.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標概要】

日欧を除く主要国では、雇用統計発表直後の反応が他の指標発表時よりも大きくなる傾向があります。

主要国中銀の多くは、法的ミッションとして雇用の最大化が課されています。そのため、雇用者数(あるいは失業保険申請件数)と失業率が発表される雇用統計は、中銀政策に直結する指標と位置付けられ、反応も大きくなりがちです。

けれども、ここ数年は雇用統計が別の側面を持ち始めました。被雇用者の平均所得(賃金)が物価上昇を上回らないと、消費(経済成長)に繋がらないことが重視されています。その結果、雇用者数の増減は、相対的に反応方向への影響力が弱まっています。影響力がなくなったのではなく弱まったという点で、指標結果への解釈がややこしくなり、発表後のチャートの動きもややこしくなっています。

英国雇用統計でも平均所得は注目されています。

ざっくりとキリの良い数字で英国の賃上げ状況を具体的にイメージするなら、昨年の年収1200万(600万)に対して賃金が1%(2%)上昇すると、今年の月給は昨年より毎月1万円増えるということです。

なお、この水準は日本のバブル末期(1990年頃)の状態とほぼ同じです。

ーーー$€¥£A$ーーー

英国における平均所得と物価上昇(CPI前年比)の関係を下図に示します。縦軸は、同月集計分の家計の実質所得の伸び(=平均所得発表値ーCPI前年比発表値)を表しています。

2016年以前は家計の実質所得はプラスが続いていたものの、2017年以降はその関係が逆転しました。2018年に入ってからはプラスになったりマイナスになったり安定していません。多くの解説記事では、中長期的に実質所得減少に向かうとの予想が多いようです。

さて、実質所得の増減こそ消費の増減に繋がると見なす人が多ければ、指標発表直後の反応方向もそれに従うはずです。けれども、英国指標発表日程では、平均所得の前々月分が発表されてから、後日CPI前年比の前月分が発表されます。平均所得前々月分が発表されるときには、CPI前年比の前月分の市場予想が出始めています。チャートは既に過去の結果については織込済です。

ならば、平均所得発表時点においては、前々月集計分の平均所得事後差異(=発表結果ー市場予想)と前月集計分のCPI前年比事前差異(=市場予想ー前回結果)の差が、実質所得増減を示す最新値となるはずです。

この関係を下図に示します。

この図は、雇用統計で受給者数よりも平均所得への関心が高まった最近だけでなく、調査期間全体の直後1分足値幅の分布を示しています。

この図から、最新の実質所得の増減が雇用統計発表直後の反応方向に以前から影響していたことが読み取れます。受給者数増減や失業率の発表結果の良し悪しが、ここに含まれていないことがポイントです。

【1.2 差異推移】

過去の平均所得の推移から見ていきましょう。

平均所得の市場予想と発表結果の関係は、やや市場予想後追い型の気配があります。

市場予想後追い型とは、市場予想の方が発表より先に行われているのに、市場予想と発表結果を同じグラフにプロットして後から見比べると、市場予想の方が発表結果を追いかけるようになっているような型を言います。

数えてみましょう。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以上/以下ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

下図をご覧ください。市場予想が赤い「●」のときが、このルールに反する(後追いしていない)ドットです。

結果は、45回のうち僅か3回しか例外(後追いとは言えない例)がありません。

本当にばっかばかしくて下らなくても、経済指標発表結果が市場予想を上回りはしない/下回りはしないを、これほど外さない予想法があるでしょうか。

何かアホらしくて、真面目に指標の勉強なんかする気が起きなくなってしまうような話です。でも構いません。FXで勝つことだけが目的であり、イギリス人の給料が物価よりも早く上がるか下がるかより、我々には優先すべきことがあるのです。

ーーー$€¥£A$ーーー

次に失業率の推移を見てみましょう。

先の平均所得のあほらしい分析と同様に、イギリス人が一人残らず失業したって関係ありません。我々にはFXで勝つという小さな小さな目的があるのです。

数えるまでもなく、失業率の推移は市場予想先行型です。なぜか、失業率は市場予想ほど改善/悪化しないことが多い訳です。

数えてみると、45回のうち僅か4回しか例外(先行とは言えない例)がありません。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以下/以上ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

上図において、市場予想が赤い「●」のときが、このルールに反する(先行していない)ドットです。

ーーー$€¥£A$ーーー

最後に、分析対象ではありませんが、受給者数増減です。

これもまた、市場予想後追い型です。

【1.3 指標結果良否判定方法】

平均所得・失業率・受給者数のそれぞれについて、各差異と各ローソク足の方向一致率を求めます。下表1行1列は、平均所得について事前差異と直前10-1分足の方向一致率が過去59%だった、と読みます。

上表から、平均所得は事後差異と直後1分足の相関が高く、失業率は各差異と各ローソク足の全てに相関が高く、受給者数増減は事前差異と直前10-1分足の相関が高いことがわかります。

これらのことから、事前差異判別式は

- 1✕失業率の事前差異

とすると、直前10-1分足との方向一致率が20%(不一致率80%)となります。失業率の市場予想が前回結果から変化するときのみ、判別式は有効となります。

事後差異判別式は、

- 2✕平均所得の事後差異ー1✕失業率の事後差異

とします。このとき、事後差異判別式の解の符号と直後1分足は方向一致率が85%となります。

平均所得だけの判別式だと過去11回が事後差異0となります(判定不能頻度24%)。失業率も判別式に加えることで、判別式の解が0だったことは5回に減らせます(判定不能頻度11%)。

実態差異判別式は、

- 2✕平均所得の実態差異ー1✕失業率の実態差異

とします。

実態差異と直後11分足の方向一致率は58%しかなく、それなら事後差異と直後11分足の方向一致率74%の方がアテになります。

【1.4 指標間一致性分析】

本稿では行いません。

【1.5 指標分析結論】

- 雇用統計では受給者数増減に注目が集まりがちです。がしかし、本指標発表時の過去実績は、平均所得と失業率に注目すべきです。

- 平均所得とCPI前年比の差は実質所得の伸びを表します。当月発表の平均所得の事後差異と、本指標より後で発表されるCPI前年比の事前差異の差は、最新の実質所得の伸び(の見通し)と考えられます。

この最新の実質所得の伸びは、過去に直後1分足との方向一致率が高いことがわかっています。 - 本指標結果の良し悪しと発表直後の反応方向を比べる限り、指標発表前は失業率の事前差異に、指標発表後は平均所得と失業率の事後差異に注目した方が良いでしょう。

Ⅱ.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、指標発表後の程度や方向を示唆する予兆がないか、について行います。

【2.1 反応概要】

過去の4本足チャートの各ローソク足平均値とその分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で29pipsです。大きく反応する指標です。

順跳幅・値幅の分布を見ると、指標発表後の反応が平均値の2倍を超えることが他の指標より多いようです。

【2.2 期間推移】

2015年以降の反応平均値の推移を下図に示します。

2015年は別格として、それ以降も安定して反応が大きい指標であることが、この図からわかります。

その2015年は、事後差異・実態差異が大きかったため反応が大きかった、と考えられます。

事前差異判別式は失業率しか扱わないため、解が0の月も多くなっています。

過去平均で事後差異0.1あたり直後1分足7pips、2018年は事後差異0.1あたり直後1分足10pipsの反応となっています。

【2.3 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。方向一致率さえ高ければ、指標結果の良し悪しを事前に分析する意義がありますが、そうでなければ事前に指標結果の良し悪しを分析しても、取引を行う上で役に立ちません。

また、事後差異の大きさと直後1分足値幅が比例的(相関が強い)になる指標は限られています。相関が強いほど、指標発表後に追撃を続けるべきか逆張りに転じるべきかという判断の確度が高まります。

下図は、事後差異(横軸)と直後1分足終値(縦軸)の関係を示しています。

事後差異が△0.2~0の間は素直に陰線で反応するとは言えません。

次に、直後1分足終値(横軸)に対する直後11分足(縦軸)を下図に示します。

回帰式(赤線)の傾きは1.15で、平均的には反応を伸ばしていることがわかります。対角線(黒斜線)を見ると、直後1分足が陽線であれ陰線であれ、値幅20pips以下のときは、直後11分足が反転したり直後1分足の値幅を削ったことも多いようです。

【2.4 回数反応分析】

回数反応分析は、何よりも短時間取引で勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

この分析には、指標一致性分析と反応一致性分析を用います。ともに、程度や平均値を問題にせず、方向が一致した回数のみを扱う分析です。

指標一致性分析は、事前差異・事後差異・実態差異といった各差異の符号(プラスが陽線に対応、マイナスが陰線に対応)が、反応方向のどれだけ一致したかを調べています。反応一致性分析は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

事前差異判別式の解は失業率しか扱っておらず、失業率は市場予想先行型のためマイナス率が100%となっています。

事後差異・実態差異判別式は、市場予想後追い型の平均所得の係数が失業率の係数より大きいため、過去プラス率・過去陽線率が高くなっています。

事前差異は直前10-1分足との方向一致率が20%(不一致率80%)です。事後差異は直後1分足・直後11分足との方向一致率が各85%・74%です。

指標発表前のローソク足方向は、指標発表直後のローソク足方向を示唆していません。

次に、反応性分析を用いて、過去発表後に反応を伸ばしたか否かを調べています。直後1分足と直後11分足の跳幅同士・値幅同士を比べます。この分析も、どの程度反応を伸ばしたかを問題にせず、反応を伸ばした回数だけを取り上げています。

直後1分足と直後11分足との方向一致率は82%です。指標発表直後は、暫く同じ方向に反応を伸ばすと信じるしかありません。82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。指標発表後の反応が伸びるか伸びないかは半々なので、しつこい追撃には向いていません。

【2.5 反応分析結論】

- 指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で29pipsです。過去平均で事後差異0.1あたり直後1分足7pips、2018年は事後差異0.1あたり直後1分足10pipsの反応となっています。

- 事後差異が△0.2~0の間は素直に陰線で反応するとは言えません。

また、直後1分足が陽線であれ陰線であれ、値幅20pips以下のときは、直後11分足が反転したり直後1分足の値幅を削ったことが多いようです。指標発表後の追撃が難しい指標です。 - 直後1分足と直後11分足の方向一致率は82%で、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。直後1分足と直後11分足の終値同士だと、同じ方向に反応を伸ばしていたことは50%まで下がります。

やはり追撃には向かない指標です。

Ⅲ.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示し、それぞれの期間の取引方針を纏めておきます。

【3.1 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均順跳幅が14pips、同値幅が11pipsです。この反応程度は、平均的な指標発表後と同程度です。指標発表前であっても、安易にポジションを取るべきではありません。

直前10-1分足は、事前差異との方向一致率が20%(不一致率80%)です。事前差異判別式は、失業率だけを扱うため、失業率の市場予想が前回結果と差があるときのみ、その差の符号と逆方向にポジションをオーダーします。利確/損切の目安は10pipsとしておけば良いでしょう。

陰線側に反応する場合は、長いヒゲが目立つので注意しましょう。

なお、直前10-1分足跳幅が20pips以上だったことは過去9回(頻度20%)あります。けれども、この9回の直前10-1分足と直後1分足の方向は一致したことが4回です(一致率44%)。つまり、直前10-1分足が大きく跳ねたからと言って、そのことが直後1分足の方向を示唆しているとは言えません。

慌ててつられないようにしましょう。

【3.2 直前1分足】

次に、下図は直前1分足の始値基準ローソク足です。

この期間の反応程度は過去平均順跳幅が7pips、同値幅が5pipsです。

過去の陰線率が64%あるものの、最近は陰線よりも陽線になることが多くなっています。

直前1分足は、事前差異との方向一致率が80%に達しています。利確/損切の目安を3pipsとし、指標発表の5秒前にはポジション解消しておきましょう。発表時刻のせいか、出先でスマホ取引だと決済に時間がかかることが多い気がします。

【3.3 直後1分足】

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均順跳幅が29pips、同値幅が21pipsです(2018年は各24pips・19pips)。

直前1分足跳幅が10pips以上だったことは過去12回(頻度27%)あります。この12回の直前1分足と直後1分足の方向は4回(33%)しか一致していません。つまり、直前1分足が大きく跳ねたときは、直後1分足は反対方向に反応しがちです。

よって、直前1分足跳幅が10pips以上に達したら、指標発表前にそれとは逆方向にオーダーし、指標発表直後の跳ねで利確/損切です。

がしかし、直後1分足順跳幅の過去平均は30pips近くあります。相応の覚悟はしておきましょう。反応の大きさと、抜けたら追うべき閾値が存在する指標なので、外したときの損切は必須です。

このポジションの過去実績は発生頻度27%で勝率67%です。つまり、この方法で1度負けると、それを取り返すため同じ方法で2度勝つまで6・7か月を要します。

私のように同じ方法でずっと取引しない人には、サインがあってもあまりポジション取得を勧められません。

追撃は指標発表後に短時間が良いでしょう。既に跳ねてから追撃することになるので、あまり欲張らないことが肝心です。

直後1分足と直後11分足との方向一致率は82%です。指標発表直後は、暫く同じ方向に反応を伸ばすと信じるしかありません。82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。指標発表後の反応が伸びるか伸びないかは半々なので、しつこい追撃には向いていません。

【3.4 直後11分足】

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均順跳幅は38pips、同値幅は26pipsです(2018年は各35pips・26pips)。平均的なヒゲが10pipsぐらい、という目安は覚えておきましょう。

先に注意点です。

事後差異が△0.2~0の間は素直に陰線で反応するとは言えません。また、直後1分足が陽線であれ陰線であれ値幅20pips以下のときは、直後11分足が反転したり直後1分足の値幅を削ったことが多いようです。これらの場合、再追撃は諦めましょう。

再追撃を行うのは、事後差異がプラスか△2未満のとき、あるいは、直後1分足値幅が20pips以上のときです。既に直後1分足が20pipsも反応してから再追撃を行うのは不安があります。でも、利確/損切の目安5pipsとすると、直後1分足値幅20pips以上で再追撃を行う方が、同20pips未満で再追撃を行うときより勝率が稼げます。

また、直後1分足跳幅が40pips以上だったことは過去11回(頻度24%)あります。

この11回の直後1分足値幅は平均40pipsで、直後11分足値幅は平均52pipsです。直後1分足跳幅が大きいときは、平均的にヒゲが短く、なるべく早く追撃に参加しても直後11分足の終値がつく頃までに反応を伸ばしがちなようです。

pips平均でなく回数を見てみると、直後1分足跳幅が40pips以上だったときに、直後1分足終値よりも直後11分足終値が伸びていたことは、11回のうち8回(73%)です。いわゆる「抜けたら追う」べきポイントが直後1分足跳幅40pips以上と考えておけば良いでしょう。

【3.5 方針結論】

- 直前10-1分足は事前差異と逆方向にオーダーし、利確/損切の目安は10pipsです。

- 直前1分足は事前差異と同じ方向に3pipsを狙い、指標発表の5秒前にはポジション解消しておきましょう。

- 直前1分足跳幅が10pips以上に達したら、指標発表前にそれとは逆方向にオーダーし、指標発表直後の跳ねで利確/損切です。

但し、直後1分足順跳幅の過去平均は30pips近くあります。相応の覚悟はしておきましょう。 - 指標発表直後の追撃は短時間が良いでしょう。

既に跳ねてから追撃することになるので、あまり欲張らないことが肝心です。反応が小さいときは反応を伸ばさないことが多い指標です。 - 再追撃を行うのは、事後差異がプラスか△2未満のとき、あるいは、直後1分足値幅が20pips以上のときです。既に直後1分足が20pipsも反応してから再追撃を行うのは不安があります。でも、利確/損切の目安5pipsとすると、直後1分足値幅20pips以上で再追撃を行う方が、同20pips未満で再追撃を行うときより勝率が稼げます。

- 直後1分足跳幅が40pipsに達したら再追撃し、直後11分足終値がつく頃の利確を狙います。「抜けたら追う」べき閾値が、直後1分足跳幅40pips付近にあります。

反応が大きいときの追撃のため、半値戻しでナンピンを1回だけ許容するか、半値戻しで損切を予め決めておいた方が良いでしょう。但し、ナンピン実施時の損切目安が30pipsを超えると、長期的にも勝てなくなる期待的中率であることをお忘れなく。

Ⅳ.分析結論

本指標の特徴は以下の通りです。

これら特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 反応は大きく個性的な指標です。他の指標と同じように取引に臨んでも勘やセンスでは勝ちにくい特徴がいくつかあります。

ご注意ください。 - まず、雇用統計では受給者数増減に注目が集まりがちです。けれども、本指標発表時の過去実績を見ると、受給者数増減の反応方向への影響はほぼありません(あっても、何度かの発表で影響がキャンセルされます)。

本指標は、発表前は失業率の事前差異に、発表後は平均所得と失業率の事後差異に注目した方が良いでしょう。 - 指標発表後に追撃しても良いのは、事後差異がプラスか△2未満のとき、あるいは、直後1分足値幅が20pips以上のときです。更に、抜けたら追うべき閾値が直後1分足40pips付近にあります。

反応が小さいときに追撃を控えて大きいときに追撃を行う指標だという点が、初心者やアマチュアの判断を間違わせがちです。反応が大きいときに追撃を行う以上、一時的な戻しも大きくなりがちなので、ナンピンを半値戻しで1度だけと決めておくことや、損切実施の目安を少し大きめに見立てて着実に行うことは必須です。

損切に躊躇する人は、この指標で中長期的に勝てません。

Ⅴ.過去成績

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

有名なFX会社ですが、スプレッドは新興FX会社に引けを取らない最狭水準です。

口座開設時のキャッシュバックだけでなく、取引量に応じたキャッシュバックや食品プレゼントがある点が特徴です。

広告以上

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/7120296

この記事へのトラックバック