新規記事の投稿を行うことで、非表示にすることが可能です。

2017年04月08日

6-1. USDJPY週次分析(2017年4月8日更新)

先週4月3日週は、米国側で、FRBバランスシート縮小年内開始、シリア軍基地限定攻撃(リスク回避)、雇用統計NFPの大幅下振れ、がありました。いずれもUSD売りとなる内容です。一方、日本側では、日銀短観が企業景況感の全分野改善・雇用逼迫見通しを示したにも関わらず、株価は落ち込みました。

結果は、1円弱の円高で、高値・安値の差が2円に満たずに終わりました。

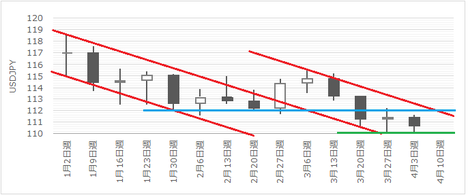

直近のUSDJPYの週足チャートを示します。

この分析に用いているチャートでは先週末終値が110.65円です。取引に使用しているFX会社のチャートでは111.08円なので、かなり乖離しています。ちょっと気に入りませんが、いつもと同じチャートを参照します。

上図週足チャートでは、3月13日週に引いたレジスタンスが青線(112円付近)です。そして、3月20日週に引いた平行線が赤線です。平行線は3.5円間隔で並んでいます。今週、110円に新たに緑線のサポートを追加しました。

110円のサポートは、米軍がシリア攻撃をしたリスク回避が起きても、米雇用統計の予想外の悪化が起きても、下抜けることができませんでした。3月27日週の安値も跳ね返しています。実績期間は短いものの、かなり固いサポートのようです。

112円付近のレジスタンスは、1月30日週安値と3月27日高値を結んだ線です。次週、赤の平行線と交差するため、これが次週高値の目安となるでしょう。もし112円を上抜けることがあれば、次は115円付近が強いレジスタンスになるでしょうが、ちょっと遠すぎます。

さて、次に一目均衡表を見ます。お手元のご自身のツールで週足の一目均衡表をご確認ください。

月足では、109.4円に雲の上端があり、転換線が109.1円で、転換線は雲に少し入り込んでいます。まだ、跳ね返される可能性がある位置です。

週足では、111.4円に雲の上端がレジスタンスとなる一方、110円に基準線があってサポートとなっています。

日足は、先週記載したように遅行線が2月28日の下ヒゲをくぐって、3月上旬から3月末にかけての実体ローソク足の下降トレンドを目指し始めるには良い位置になってきました。

チャート分析の結論は、次週の値幅が小さく110円から112円です。

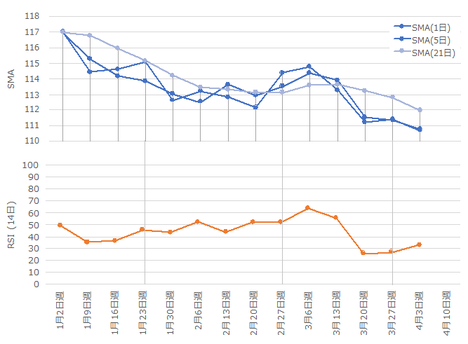

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は110.76円、21日線は111.97円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は33%に位置しています。

SMAは、上から21日線・5日線・1日線の配置となり、下降トレンド配置となっています。21日線は、このペースだと次週111円付近まで下降してしまいます。1日線はすぐにでも、5日線も今週か次週には21日線に接触する可能性があります。

RSI(14日)は、3月20日週に26%まで下がり、3月27日週は27%に戻し、先週は30%を上抜けて33%となって、売られ過ぎゾーンから脱しました。

テクニカル分析の結論は、今週111円から112円の間で21日線上抜けの攻防が行われることを示唆している、ということです。1日線と5日線の攻防は1時間を要し、5日線と21日線の攻防は1日を要します(あくまで、過去の傾向です)。

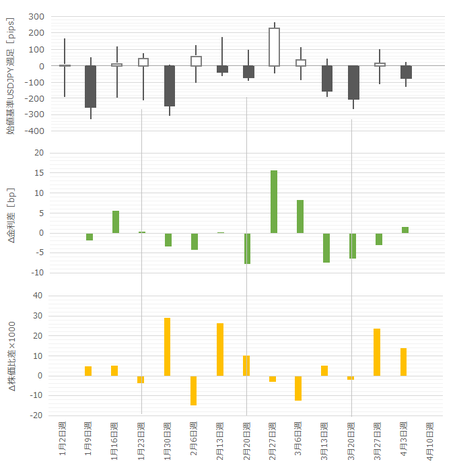

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから13週のうち10週で週足と方向一致しています。Δ株価比差も、13週のうち10週が方向不一致となっています。がしかし、先週はΔ金利差が週足と方向不一致、Δ株価比差が週足と方向不一致となっています。Δ金利差と週足は不自然な関係となっています。

年明けからΔ金利差が週足方向と不一致だったことは3回しかありません。うち2回は先々週と先週です。こうした不自然な関係は長続きしないこと、且つ、現在のΔ金利差の傾向はプラス側に変化していること、を踏まえれば、次週こそΔ金利差がプラス側に増えて、週足は自然な関係から言って陽線です。

ファンダメンタル分析の結論は、次週陽線です。

政治経済では、米国側に目立ったイベントが見当たりません。米国大統領は、暇なときと腹が立ったときに妙なツイートをするみたいだから、次週は暇を警戒です。

日本側は新年度となり、前期末にレパトレでJPY回帰した資金が、これからJPYが高いときを狙って反転を始めます(JPYは安くなろうとする)。

政策的には、先週公表されたFRBバランスシート縮小年内開始のFOMC議事録について、この週末から解釈・解説記事が増えるでしょう。

経済指標は、米国のCPIと小売売上高の発表が予定されています。いずれも20pips程度の指標で、米株価を大きく落とす内容でなければ、USDJPYを大きく動かす力はありません。

結論は、大きな動きをもたらす内容がなく、現在のUSDJPYの下降トレンドと新年度JPY売りの綱引きがどちらに転ぶかという週です。

全体的には、あまり大きくない陽線を示唆する内容が多いようです。110円中盤から112円手前での上下か、112円超えで停滞、というイメージを持っています。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

結果は、1円弱の円高で、高値・安値の差が2円に満たずに終わりました。

【6-1-1. 現状チャート】

直近のUSDJPYの週足チャートを示します。

この分析に用いているチャートでは先週末終値が110.65円です。取引に使用しているFX会社のチャートでは111.08円なので、かなり乖離しています。ちょっと気に入りませんが、いつもと同じチャートを参照します。

上図週足チャートでは、3月13日週に引いたレジスタンスが青線(112円付近)です。そして、3月20日週に引いた平行線が赤線です。平行線は3.5円間隔で並んでいます。今週、110円に新たに緑線のサポートを追加しました。

110円のサポートは、米軍がシリア攻撃をしたリスク回避が起きても、米雇用統計の予想外の悪化が起きても、下抜けることができませんでした。3月27日週の安値も跳ね返しています。実績期間は短いものの、かなり固いサポートのようです。

112円付近のレジスタンスは、1月30日週安値と3月27日高値を結んだ線です。次週、赤の平行線と交差するため、これが次週高値の目安となるでしょう。もし112円を上抜けることがあれば、次は115円付近が強いレジスタンスになるでしょうが、ちょっと遠すぎます。

さて、次に一目均衡表を見ます。お手元のご自身のツールで週足の一目均衡表をご確認ください。

月足では、109.4円に雲の上端があり、転換線が109.1円で、転換線は雲に少し入り込んでいます。まだ、跳ね返される可能性がある位置です。

週足では、111.4円に雲の上端がレジスタンスとなる一方、110円に基準線があってサポートとなっています。

日足は、先週記載したように遅行線が2月28日の下ヒゲをくぐって、3月上旬から3月末にかけての実体ローソク足の下降トレンドを目指し始めるには良い位置になってきました。

チャート分析の結論は、次週の値幅が小さく110円から112円です。

【6-1-2. 現状テクニカル】

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は110.76円、21日線は111.97円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は33%に位置しています。

SMAは、上から21日線・5日線・1日線の配置となり、下降トレンド配置となっています。21日線は、このペースだと次週111円付近まで下降してしまいます。1日線はすぐにでも、5日線も今週か次週には21日線に接触する可能性があります。

RSI(14日)は、3月20日週に26%まで下がり、3月27日週は27%に戻し、先週は30%を上抜けて33%となって、売られ過ぎゾーンから脱しました。

テクニカル分析の結論は、今週111円から112円の間で21日線上抜けの攻防が行われることを示唆している、ということです。1日線と5日線の攻防は1時間を要し、5日線と21日線の攻防は1日を要します(あくまで、過去の傾向です)。

【6-1-3. 現状ファンダメンタル】

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから13週のうち10週で週足と方向一致しています。Δ株価比差も、13週のうち10週が方向不一致となっています。がしかし、先週はΔ金利差が週足と方向不一致、Δ株価比差が週足と方向不一致となっています。Δ金利差と週足は不自然な関係となっています。

年明けからΔ金利差が週足方向と不一致だったことは3回しかありません。うち2回は先々週と先週です。こうした不自然な関係は長続きしないこと、且つ、現在のΔ金利差の傾向はプラス側に変化していること、を踏まえれば、次週こそΔ金利差がプラス側に増えて、週足は自然な関係から言って陽線です。

ファンダメンタル分析の結論は、次週陽線です。

【6-1-4. 今週以降の定性分析】

政治経済では、米国側に目立ったイベントが見当たりません。米国大統領は、暇なときと腹が立ったときに妙なツイートをするみたいだから、次週は暇を警戒です。

日本側は新年度となり、前期末にレパトレでJPY回帰した資金が、これからJPYが高いときを狙って反転を始めます(JPYは安くなろうとする)。

政策的には、先週公表されたFRBバランスシート縮小年内開始のFOMC議事録について、この週末から解釈・解説記事が増えるでしょう。

経済指標は、米国のCPIと小売売上高の発表が予定されています。いずれも20pips程度の指標で、米株価を大きく落とす内容でなければ、USDJPYを大きく動かす力はありません。

結論は、大きな動きをもたらす内容がなく、現在のUSDJPYの下降トレンドと新年度JPY売りの綱引きがどちらに転ぶかという週です。

【6-1-5. まとめ】

全体的には、あまり大きくない陽線を示唆する内容が多いようです。110円中盤から112円手前での上下か、112円超えで停滞、というイメージを持っています。

以上

ーーー注記ーーー

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

4-5. 豪州経済指標DB(2017年4月版、4月8日一部更新)

豪州の経済指標発表前後の取引はAUDJPYで行っています。

4月第2週は、13日10:30に雇用統計が発表されます。大きく反応する指標です。

また、12日10:30には中国CPI・PPIの発表が予定されています。中国指標の結果次第でAUDJPYは30pipsぐらい動くことも多いため、これも注意が必要です。

RBA金融政策は「暫く様子見」です。4月に公表された議事録では、前回発表と同じく、現状維持こそが成長と物価と雇用に寄与する旨、記載されています。

(1) RBA政策金利(2017年4月4日発表結果検証済)

(2) RBA金融政策理事会議事録(2017年4月18日公表結果検証済)

RBA見解(3月)では、インフレ率が2017年に2%を上回る、と予想されています。人件費の伸び悩みが物価上昇を抑えているようです。

(1) 四半期消費者物価指数(2017年4月26日発表結果検証済)

(2) 四半期生産者物価指数

最近、他の国と同様に賃金上昇率が注目されていますが、豪州ではパートタイム従業員よりフルタイム従業員が増加している点が同じ趣旨でも意味があります。がしかし、本指標への反応は、まだ新規雇用者数の増減が最も強く影響しています。

(1) 雇用統計(2017年4月13日発表結果検証済)

豪州経済自体は堅実に成長が続くと見込んでいます。がしかし、AUDJPYの反応はまだ暫く中国経済の見通しに影響を受けると思われます。2016年10-12月期の落ち込みは一時的なものと、RBAは見なしています。

(1) 四半期GDP(2017年3月1日発表結果検証済)

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

(1) 小売売上高(2017年4月3日発表結果検証済)

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ネット通販は便利ですが、カードがないと支払いが面倒です。YahooではTポイントを使っての買い物ができます。このカードは、Tポイントをうまく利用するためにも、年会費無料のなので1枚持っておくと便利です。

年会費無料【YJカード】

お買い物100円毎に1ポイントたまるYahoo!ショッピングでのお買い物なら、なんと通常の3倍

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

4月第2週は、13日10:30に雇用統計が発表されます。大きく反応する指標です。

また、12日10:30には中国CPI・PPIの発表が予定されています。中国指標の結果次第でAUDJPYは30pipsぐらい動くことも多いため、これも注意が必要です。

【4-5-1. 政策決定指標】

金融政策

RBA金融政策は「暫く様子見」です。4月に公表された議事録では、前回発表と同じく、現状維持こそが成長と物価と雇用に寄与する旨、記載されています。

(1) RBA政策金利(2017年4月4日発表結果検証済)

(2) RBA金融政策理事会議事録(2017年4月18日公表結果検証済)

物価指標

RBA見解(3月)では、インフレ率が2017年に2%を上回る、と予想されています。人件費の伸び悩みが物価上昇を抑えているようです。

(1) 四半期消費者物価指数(2017年4月26日発表結果検証済)

(2) 四半期生産者物価指数

雇用指標

最近、他の国と同様に賃金上昇率が注目されていますが、豪州ではパートタイム従業員よりフルタイム従業員が増加している点が同じ趣旨でも意味があります。がしかし、本指標への反応は、まだ新規雇用者数の増減が最も強く影響しています。

(1) 雇用統計(2017年4月13日発表結果検証済)

【4-5-2. 政策決定指標】

経済成長

豪州経済自体は堅実に成長が続くと見込んでいます。がしかし、AUDJPYの反応はまだ暫く中国経済の見通しに影響を受けると思われます。2016年10-12月期の落ち込みは一時的なものと、RBAは見なしています。

(1) 四半期GDP(2017年3月1日発表結果検証済)

実態指標

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

(1) 小売売上高(2017年4月3日発表結果検証済)

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ーーー以下は広告ですーーー

ネット通販は便利ですが、カードがないと支払いが面倒です。YahooではTポイントを使っての買い物ができます。このカードは、Tポイントをうまく利用するためにも、年会費無料のなので1枚持っておくと便利です。

年会費無料【YJカード】

お買い物100円毎に1ポイントたまるYahoo!ショッピングでのお買い物なら、なんと通常の3倍

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

4-4. 英国経済指標DB(2017年4月版、4月8日一部更新)

英国の経済指標発表前後の取引はGBPJPYで行っています。

4月第2週は、11日17:30に物価指標、12日17:30に雇用指標が発表されます。いずれも30pips以上跳ねることも多いので、注意が必要です。

2017年1月17日にBOE総裁は「今後数年間の英成長は鈍化する見込み」で「個人消費の進展が政策にとっての鍵になる」と発言しています。また、2017年2月2日に四半期インフレ報告で「インフレ見通しが2017年は2.7%、2018年は2.6%」と示されました。IMFでは、この期間の経済成長を1.5%・1.4%と予想しています。3月16日のMPCでは、昨年7月以来の利上げ主張する委員が現れました。

(1) BOE政策金利・MPC議事録・四半期インフレ報告(2017年3月16日21:00発表予定、事前分析済)

製造業の景況感が悪化し始めると、サービス業もそれを追いかける、という言い伝えがあります。近年、この法則に当てはまらない事例が多々見受けられます。4月発表(3月分データ)では、製造業が低下、サービス業が改善となっていました。特に、サービス業は何と70pipsもの反応をしています。

(1) 製造業PMI(2017年4月3日発表結果検証済)

(2) サービス業PMI(2017年4月5日発表結果検証済)

主要国でCPI・RPI・PPIが一度に発表されるのは英国だけです。CPIやRPIの発表結果が揃って改善/悪化すると、驚くほど大きく反応するので注意が必要です。なお、3月発表(2月集計分)では、BOEのインフレ目標2%に達しています。今後ますますCPIと金利との関係解説記事が増えることでしょう。

(1) 消費者物価指数・小売物価指数・生産者物価指数(2017年4月11日発表結果検証済)

英国経済指標は、指標発表結果に対して素直な反応をしがちです。がしかし、雇用統計だけは別です。指標発表結果の良し悪しこそ予想できたとしても、それでどちらに反応するかがわからない指標です。発表を跨いでポジションを取っても良い指標ではありません。十分大きな反応が予想され、どちらに転ぶかわからない以上、追いかけてポジションを持つべき指標です。

(1) 失業保険申請件数・失業率(2017年4月12日発表結果検証済)

IMF予想によれば、英国の2017年経済成長は1.5%となっています。これはPIGS諸国を抱えるEUの1.6%を下回っており、2018年は英国が1.4%、EUが1.6%と、その差が広がる予想となっています。現状はその差の広がり方が緩やかに見えるので、この差が広がるスピードが速まるような話(懸念であっても)が出れば、GBPは一気に売られるリスクを抱えています。

EU離脱国民投票後、一時は成長がマイナスになるという解説記事さえあったものの、2016年はかなり好調でした。それだけに2017年は成長鈍化と見込まれています。さすがにマイナスという解説はなくなりましたが。

(1) 四半期GDP速報値(2017年4月28日発表結果検証済)

(2) 四半期GDP改定値(2017年2月22日発表結果検証済)

(3) 四半期GDP確定値(2017年3月31日発表結果検証済)

4月発表結果(2月分データ)は、小売が好調だったものの、生産がかなり悪化しました。景況感を示すPMIよりも遅れて反応するという解釈が基本ですが、4月発表では製造業・サービス業ともにPMIの3月分データと方向が一致しました。実態指標の方が景気指標よりも先行するのは異常です。

(1) 小売売上高指数(2017年4月21日発表結果検証済)

(2) 鉱工業生産(2017年4月7日発表結果検証済)

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ネット通販は便利ですが、カードがないと支払いが面倒です。YahooではTポイントを使っての買い物ができます。このカードは、Tポイントをうまく利用するためにも、年会費無料のなので1枚持っておくと便利です。

年会費無料【YJカード】

お買い物100円毎に1ポイントたまるYahoo!ショッピングでのお買い物なら、なんと通常の3倍

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

4月第2週は、11日17:30に物価指標、12日17:30に雇用指標が発表されます。いずれも30pips以上跳ねることも多いので、注意が必要です。

【4-4-1. 政策決定指標】

金融政策

2017年1月17日にBOE総裁は「今後数年間の英成長は鈍化する見込み」で「個人消費の進展が政策にとっての鍵になる」と発言しています。また、2017年2月2日に四半期インフレ報告で「インフレ見通しが2017年は2.7%、2018年は2.6%」と示されました。IMFでは、この期間の経済成長を1.5%・1.4%と予想しています。3月16日のMPCでは、昨年7月以来の利上げ主張する委員が現れました。

(1) BOE政策金利・MPC議事録・四半期インフレ報告(2017年3月16日21:00発表予定、事前分析済)

景気指標

製造業の景況感が悪化し始めると、サービス業もそれを追いかける、という言い伝えがあります。近年、この法則に当てはまらない事例が多々見受けられます。4月発表(3月分データ)では、製造業が低下、サービス業が改善となっていました。特に、サービス業は何と70pipsもの反応をしています。

(1) 製造業PMI(2017年4月3日発表結果検証済)

(2) サービス業PMI(2017年4月5日発表結果検証済)

物価指標

主要国でCPI・RPI・PPIが一度に発表されるのは英国だけです。CPIやRPIの発表結果が揃って改善/悪化すると、驚くほど大きく反応するので注意が必要です。なお、3月発表(2月集計分)では、BOEのインフレ目標2%に達しています。今後ますますCPIと金利との関係解説記事が増えることでしょう。

(1) 消費者物価指数・小売物価指数・生産者物価指数(2017年4月11日発表結果検証済)

雇用指標

英国経済指標は、指標発表結果に対して素直な反応をしがちです。がしかし、雇用統計だけは別です。指標発表結果の良し悪しこそ予想できたとしても、それでどちらに反応するかがわからない指標です。発表を跨いでポジションを取っても良い指標ではありません。十分大きな反応が予想され、どちらに転ぶかわからない以上、追いかけてポジションを持つべき指標です。

(1) 失業保険申請件数・失業率(2017年4月12日発表結果検証済)

【4-4-2. 経済情勢指標】

IMF予想によれば、英国の2017年経済成長は1.5%となっています。これはPIGS諸国を抱えるEUの1.6%を下回っており、2018年は英国が1.4%、EUが1.6%と、その差が広がる予想となっています。現状はその差の広がり方が緩やかに見えるので、この差が広がるスピードが速まるような話(懸念であっても)が出れば、GBPは一気に売られるリスクを抱えています。

経済成長

EU離脱国民投票後、一時は成長がマイナスになるという解説記事さえあったものの、2016年はかなり好調でした。それだけに2017年は成長鈍化と見込まれています。さすがにマイナスという解説はなくなりましたが。

(1) 四半期GDP速報値(2017年4月28日発表結果検証済)

(2) 四半期GDP改定値(2017年2月22日発表結果検証済)

(3) 四半期GDP確定値(2017年3月31日発表結果検証済)

実態指標

4月発表結果(2月分データ)は、小売が好調だったものの、生産がかなり悪化しました。景況感を示すPMIよりも遅れて反応するという解釈が基本ですが、4月発表では製造業・サービス業ともにPMIの3月分データと方向が一致しました。実態指標の方が景気指標よりも先行するのは異常です。

(1) 小売売上高指数(2017年4月21日発表結果検証済)

(2) 鉱工業生産(2017年4月7日発表結果検証済)

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ーーー以下は広告ですーーー

ネット通販は便利ですが、カードがないと支払いが面倒です。YahooではTポイントを使っての買い物ができます。このカードは、Tポイントをうまく利用するためにも、年会費無料のなので1枚持っておくと便利です。

年会費無料【YJカード】

お買い物100円毎に1ポイントたまるYahoo!ショッピングでのお買い物なら、なんと通常の3倍

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

4-2. 米国経済指標DB(2017年4月版、4月14日一部更新)

米国の経済指標発表前後の取引はUSDJPYで行っています。

2017年の政策金利利上げは3回が予定されています。3月利上げの次は6月か9月を有力視する解説が多いようです。現在、6月利上げを見込む解説記事が多いので、これが9月説に傾くとUSDJPYは売られます。4月に公表された議事録では、FRBバランスシート縮小に年内に取り組むことが記されていました。利上げもバランスシート縮小も金融引き締め政策に当たります。

(1) FOMC政策金利(2017年3月16日発表結果検証済)

(2) FOMC議事録(2017年4月6日公表結果検証済)

米国GDPに対し公共投資が与える影響は、日本の場合に比して小さなものです(絶対額でなく比率で考察)。従って、政府予算の配分が変わることは経済的な直接効果よりも、関連法規改正などで予算配分が増えた分野への政府支援が強まる間接効果となります(日本の場合は直接効果が大きい)。にも関わらず、そうした政策変更は、JPYに対してよりもUSDに対して大きく影響が現れがちな点が不思議です。

(1) 月次財政収支

最近は全体的に非常に良い結果が続いていました。今後見通しが「良くなる」「悪くなる」の景況感結果だけでなく、在庫や受注や出荷も加味した指数でも前月比プラスが続いていました。最近は、賃金上昇を上回るインフレによる成長鈍化を懸念する解説記事が増えてきました。

総合・非製造業

3月分データは、消費者対象のCBとUMが改善していたものの、非製造業を対象とするISMが前回結果より低下していました。ISMも発表値自体は+55.2と悪くないものの、政権政策遂行力に疑問が生じたことが景況感を悪化させたと解説する記事もありました。だとすれば、次は消費者対象指標にも伝搬することが心配されます。

(1) ISM非製造業・総合景況指数(2017年4月5日発表結果検証済)

(2) CB消費者信頼感(2017年4月25日23:00発表予定、事前分析済)

(3) ミシガン大学消費者信頼感指数速報値/確報値(2017年2月11日発表結果検証済)

製造業

最も反応が大きい指標はISMです。ISMへの相関が強いと言われるのがPhil連銀景気指数で、Phil連銀景気指数への相関が強いと言われるのがNY連銀景気指数です。直近は非常に好調な数字が続いていたため、今後は一方的に数値改善が続くような水準ではなくなりました。予想分析は難しくなります。

(1) ISM製造業景況感指数(2017年4月3日発表結果検証済)

(2) Phil連銀製造業景気指数(2017年4月20日発表結果検証済)

(3) NY連銀製造業景気指数(2017年4月17日発表結果検証済)

FRBが注目しているというPCEコアデフレータが最重要だと思われます。物価は、材料→生産→消費へと下流に波及すると考えられるため、(4)→(1)へと影響が進む、と考えられます。

3月末に発表された2月分データでは、PCEコアデフレータが前年比・前月比ともプラスとなっています(物価上昇圧力が高まっている)。その結果、PCEのプラスが小さくなりつつある(個人消費の「増加が減った」)と解釈できます。

(1) PCEコアデフレータ(2017年3月31日発表結果検証済)

(2) 消費者物価指数(CPI)

(3) 生産者物価指数(PPI)(2017年4月13日発表結果検証済)

(4) 輸入物価指数(2017年4月12日発表結果検証済)

景気を表すのは新規雇用者数と失業率で、これらについては既にFRB幹部も満足しています。だから、最近は景気を後押しする平均時給の伸びが注目されています。インフレ圧力が強まっているのに、賃金が伸びなければいずれ好調な個人消費が減少に転じ、それが経済成長を阻むと考えられているから、です。ここ最近の平均時給は5セントずつぐらい前月より増えています。

4月発表(3月分データ)の雇用統計NFPは大きく減少しました。WSJやロイターでは、来月発表時に今回発表数の上方改定を示唆する記事が出ています。

(1) 雇用統計(2017年4月7日発表結果検証済)

(2) ADP民間雇用者数(2017年4月5日発表結果検証済)

財政収支・国際収支の赤字が続いていても、主要先進国において米国経済は最も好調です。そういう実態を踏まえると、素人にも現状の景気の良し悪しを最もわかりやすく表しているのがGDPなのでしょう。

(1) 四半期GDP速報値(2017年4月28日21:30発表予定、事前分析済)

(2) 四半期GDP改定値(2017年2月28日発表結果検証済)

(3) 四半期GDP確定値(2017年3月30日発表結果検証済)

最近の傾向は毎月400億ドルの貿易赤字が続いています。毎月400億ドルという大きさは、年間で日本の国家予算並みということですよね。米国の経済規模というのは本当にすごいのですね。本指標は、貿易赤字が多少増えようが減ろうが、発表直後の反応方向に関係なく、そして反応が比較的大きい傾向があること、です。少し変な指標です。

貿易赤字縮小が米政権の政治課題に挙がっており、USDJPYへの影響が直接・間接的に大きくなるでしょう。2月分データ(4月発表)で特記すべき点は、中国からの輸入が27%も減り、日独からの輸入も減った点です。米国の場合、これは物価上昇を招く兆候と見なせます。

(1) 貿易収支(2017年4月4日発表結果検証済)

「消費」や「住宅」が景気に関わるというのはわかるような気がします。がしかし、米国で「製造」が経済に与える影響は為替を動かすほど大きいのか、どうもピンとこないまま調査や分析を怠っていました。「住宅」は、もともとあまり反応しません。

やはり基本は、米国GDPの70%を占めるというPCEです。

消費

(1) 四半期PCE速報値(2017年1月27日発表結果検証済)

(2) 四半期PCE改定値(2017年2月28日発表結果検証済)

(3) 四半期PCE確定値(2017年3月30日発表結果検証済)

(4) 個人支出(PCE)・個人所得(2017年3月31日発表結果検証済)

(5) 小売売上高

住宅

FX会社HPなどでは注目度や重要度が高く評価されている指標もあります。が、反応は小さな指標ばかりです。但し、素直な反応をしがちです。

(1) 中古住宅販売件数(2017年4月21日発表結果検証済)

(2) 新築住宅販売件数(2017年4月25日23:00発表予定、事前分析済)

(3) 建設支出(2017年4月3日発表結果検証済)

製造

米国経済に対し製造業の好不調が与える影響は小さい、と捉えています。雇用指標や景気指標に影響すると考えているので記録を取って見ていますが、反応は大したことありません。

(1) 鉱工業生産・設備稼働率(2017年4月18日発表結果検証済)

(2) 耐久財受注(2017年3月24日発表結果検証済)

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ネット通販は便利ですが、カードがないと支払いが面倒です。YahooではTポイントを使っての買い物ができます。このカードは、Tポイントをうまく利用するためにも、年会費無料のなので1枚持っておくと便利です。

年会費無料【YJカード】

お買い物100円毎に1ポイントたまるYahoo!ショッピングでのお買い物なら、なんと通常の3倍

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR

【4-2-1. 政策決定指標】

金融政策

2017年の政策金利利上げは3回が予定されています。3月利上げの次は6月か9月を有力視する解説が多いようです。現在、6月利上げを見込む解説記事が多いので、これが9月説に傾くとUSDJPYは売られます。4月に公表された議事録では、FRBバランスシート縮小に年内に取り組むことが記されていました。利上げもバランスシート縮小も金融引き締め政策に当たります。

(1) FOMC政策金利(2017年3月16日発表結果検証済)

(2) FOMC議事録(2017年4月6日公表結果検証済)

財政政策

米国GDPに対し公共投資が与える影響は、日本の場合に比して小さなものです(絶対額でなく比率で考察)。従って、政府予算の配分が変わることは経済的な直接効果よりも、関連法規改正などで予算配分が増えた分野への政府支援が強まる間接効果となります(日本の場合は直接効果が大きい)。にも関わらず、そうした政策変更は、JPYに対してよりもUSDに対して大きく影響が現れがちな点が不思議です。

(1) 月次財政収支

景気指標

最近は全体的に非常に良い結果が続いていました。今後見通しが「良くなる」「悪くなる」の景況感結果だけでなく、在庫や受注や出荷も加味した指数でも前月比プラスが続いていました。最近は、賃金上昇を上回るインフレによる成長鈍化を懸念する解説記事が増えてきました。

総合・非製造業

3月分データは、消費者対象のCBとUMが改善していたものの、非製造業を対象とするISMが前回結果より低下していました。ISMも発表値自体は+55.2と悪くないものの、政権政策遂行力に疑問が生じたことが景況感を悪化させたと解説する記事もありました。だとすれば、次は消費者対象指標にも伝搬することが心配されます。

(1) ISM非製造業・総合景況指数(2017年4月5日発表結果検証済)

(2) CB消費者信頼感(2017年4月25日23:00発表予定、事前分析済)

(3) ミシガン大学消費者信頼感指数速報値/確報値(2017年2月11日発表結果検証済)

製造業

最も反応が大きい指標はISMです。ISMへの相関が強いと言われるのがPhil連銀景気指数で、Phil連銀景気指数への相関が強いと言われるのがNY連銀景気指数です。直近は非常に好調な数字が続いていたため、今後は一方的に数値改善が続くような水準ではなくなりました。予想分析は難しくなります。

(1) ISM製造業景況感指数(2017年4月3日発表結果検証済)

(2) Phil連銀製造業景気指数(2017年4月20日発表結果検証済)

(3) NY連銀製造業景気指数(2017年4月17日発表結果検証済)

物価指標

FRBが注目しているというPCEコアデフレータが最重要だと思われます。物価は、材料→生産→消費へと下流に波及すると考えられるため、(4)→(1)へと影響が進む、と考えられます。

3月末に発表された2月分データでは、PCEコアデフレータが前年比・前月比ともプラスとなっています(物価上昇圧力が高まっている)。その結果、PCEのプラスが小さくなりつつある(個人消費の「増加が減った」)と解釈できます。

(1) PCEコアデフレータ(2017年3月31日発表結果検証済)

(2) 消費者物価指数(CPI)

(3) 生産者物価指数(PPI)(2017年4月13日発表結果検証済)

(4) 輸入物価指数(2017年4月12日発表結果検証済)

雇用指標

景気を表すのは新規雇用者数と失業率で、これらについては既にFRB幹部も満足しています。だから、最近は景気を後押しする平均時給の伸びが注目されています。インフレ圧力が強まっているのに、賃金が伸びなければいずれ好調な個人消費が減少に転じ、それが経済成長を阻むと考えられているから、です。ここ最近の平均時給は5セントずつぐらい前月より増えています。

4月発表(3月分データ)の雇用統計NFPは大きく減少しました。WSJやロイターでは、来月発表時に今回発表数の上方改定を示唆する記事が出ています。

(1) 雇用統計(2017年4月7日発表結果検証済)

(2) ADP民間雇用者数(2017年4月5日発表結果検証済)

【4-2-2. 経済情勢指標】

経済成長

財政収支・国際収支の赤字が続いていても、主要先進国において米国経済は最も好調です。そういう実態を踏まえると、素人にも現状の景気の良し悪しを最もわかりやすく表しているのがGDPなのでしょう。

(1) 四半期GDP速報値(2017年4月28日21:30発表予定、事前分析済)

(2) 四半期GDP改定値(2017年2月28日発表結果検証済)

(3) 四半期GDP確定値(2017年3月30日発表結果検証済)

国際収支

最近の傾向は毎月400億ドルの貿易赤字が続いています。毎月400億ドルという大きさは、年間で日本の国家予算並みということですよね。米国の経済規模というのは本当にすごいのですね。本指標は、貿易赤字が多少増えようが減ろうが、発表直後の反応方向に関係なく、そして反応が比較的大きい傾向があること、です。少し変な指標です。

貿易赤字縮小が米政権の政治課題に挙がっており、USDJPYへの影響が直接・間接的に大きくなるでしょう。2月分データ(4月発表)で特記すべき点は、中国からの輸入が27%も減り、日独からの輸入も減った点です。米国の場合、これは物価上昇を招く兆候と見なせます。

(1) 貿易収支(2017年4月4日発表結果検証済)

実態指標

「消費」や「住宅」が景気に関わるというのはわかるような気がします。がしかし、米国で「製造」が経済に与える影響は為替を動かすほど大きいのか、どうもピンとこないまま調査や分析を怠っていました。「住宅」は、もともとあまり反応しません。

やはり基本は、米国GDPの70%を占めるというPCEです。

消費

(1) 四半期PCE速報値(2017年1月27日発表結果検証済)

(2) 四半期PCE改定値(2017年2月28日発表結果検証済)

(3) 四半期PCE確定値(2017年3月30日発表結果検証済)

(4) 個人支出(PCE)・個人所得(2017年3月31日発表結果検証済)

(5) 小売売上高

住宅

FX会社HPなどでは注目度や重要度が高く評価されている指標もあります。が、反応は小さな指標ばかりです。但し、素直な反応をしがちです。

(1) 中古住宅販売件数(2017年4月21日発表結果検証済)

(2) 新築住宅販売件数(2017年4月25日23:00発表予定、事前分析済)

(3) 建設支出(2017年4月3日発表結果検証済)

製造

米国経済に対し製造業の好不調が与える影響は小さい、と捉えています。雇用指標や景気指標に影響すると考えているので記録を取って見ていますが、反応は大したことありません。

(1) 鉱工業生産・設備稼働率(2017年4月18日発表結果検証済)

(2) 耐久財受注(2017年3月24日発表結果検証済)

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。万が一、購入・登録・合意もしていないのにクリックしただけで勧誘メールが毎日来るようなったなら、こちら(※9-1-4)までご一報をお願いします。

ーーー以下は広告ですーーー

ネット通販は便利ですが、カードがないと支払いが面倒です。YahooではTポイントを使っての買い物ができます。このカードは、Tポイントをうまく利用するためにも、年会費無料のなので1枚持っておくと便利です。

年会費無料【YJカード】

お買い物100円毎に1ポイントたまるYahoo!ショッピングでのお買い物なら、なんと通常の3倍

https://px.a8.net/svt/ejp?a8mat=2NZHFU+7QNN6+38JK+HVNAR