�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N04��12��

���B�ٗp�w�W�u�V�K�ٗp�Ґ��E���Ɨ��v���\�O���AUDJPY�������́i2017�N4��13��10:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

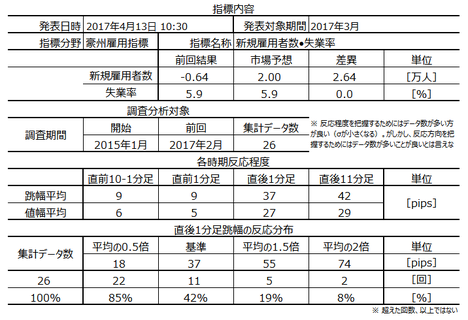

2017�N4��13��10:30�ɍ��B�ٗp�w�W�u�V�K�ٗp�Ґ��E���Ɨ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

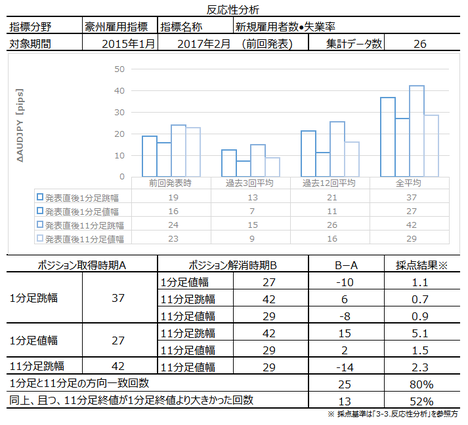

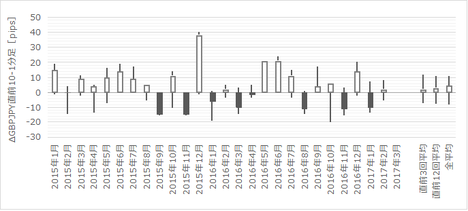

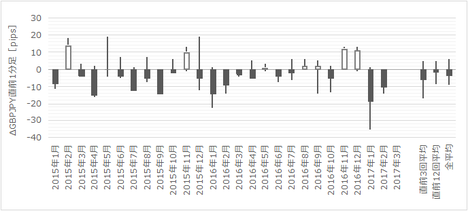

�{�w�W�̉ߋ��̔������ϒl�́A�w�W���\����1�����Œ���37pips�E�l��27pips�A10�����Œ���42pips�E�l��29pips�ƁA���Ȃ�傫�������܂��B���������A�ŋ߂ł͂��̔������炢��ڈ��ɂ��Ă����������ǂ��Ǝv���܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�w�W���\�O��̎���ł́A���C�Ȃ����������������������Ƃɓ���Ă����������A���|�I�ɗL���Ȃ��Ƃ����킩�肢��������K���ł��B

�ȉ��A��L���_�Ɏ���u�T.�����v�u�U.���́v���e���ȉ��Ɏ��O���e�������܂��B�u�V.���ʁv�u�W.���v�ɂ��Ă͎��㓊�e���A���̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�V�K�ٗp�Ґ��̒����́A���Ǝ҂̋��^�x�����������ɏW�v�������̂ł��B�w�W�̗ǂ������������ŁA���B�l�������R���ł��邱�Ƃ█���̗��E�҂����݂��邱�Ƃ܂���ƁA�{1���l���炢�������I�Ȑ����ł͂Ȃ��ł��傤���B�����Ɏ��Ɨ������\����Ă��܂��B

�����v�ǂ��������{�ɔ��\���Ă��܂��B

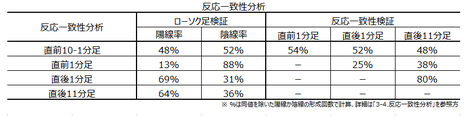

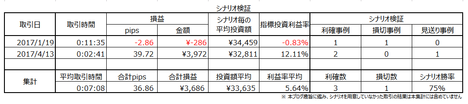

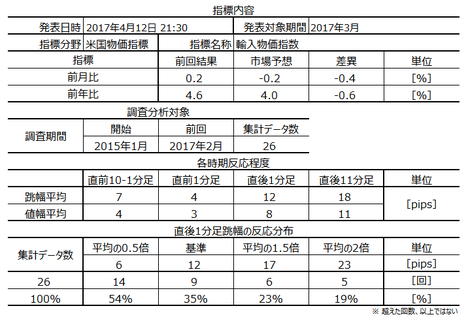

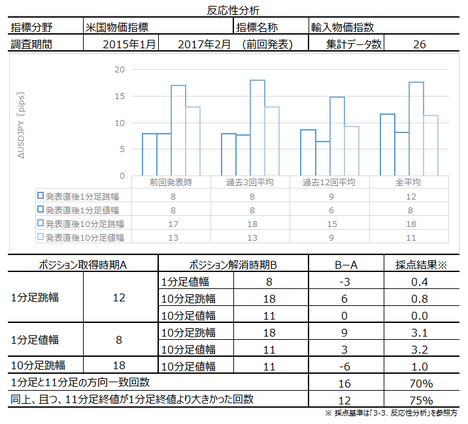

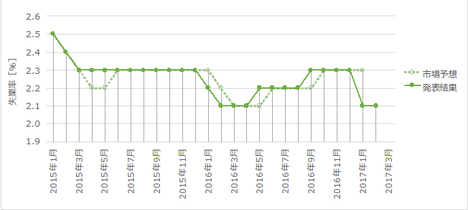

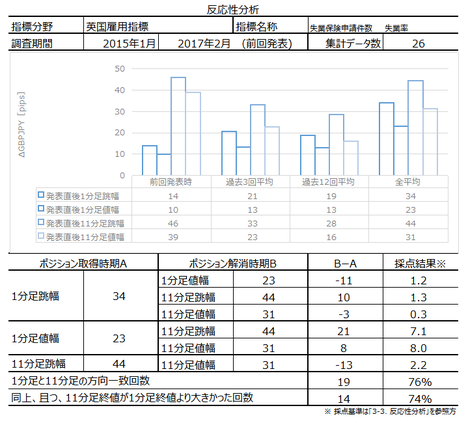

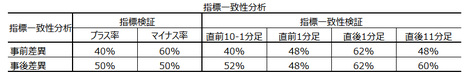

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

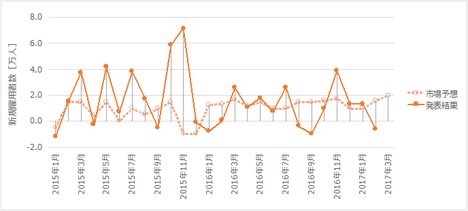

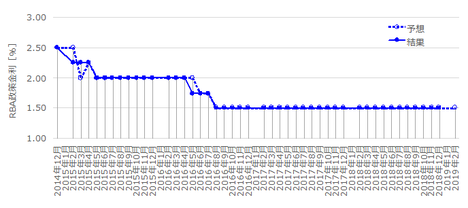

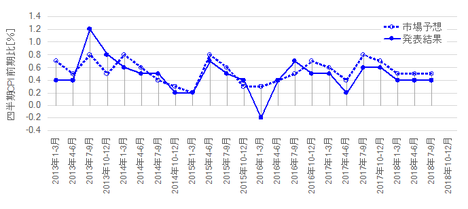

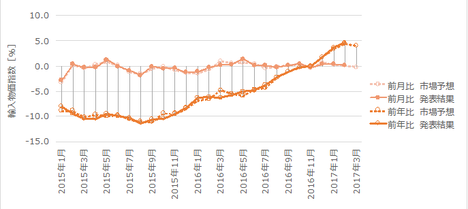

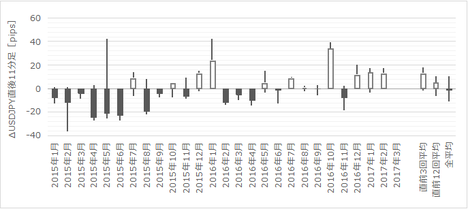

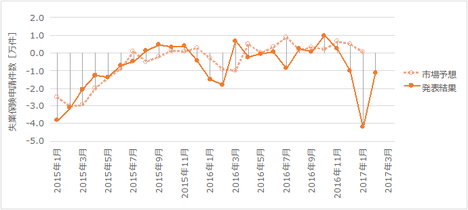

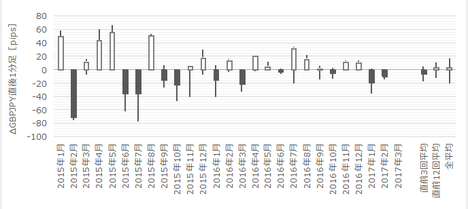

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���\�ł́A�V�K�ٗp�Ґ��������āA���Ɨ����O�l�Ɨ\�z����Ă��܂��B

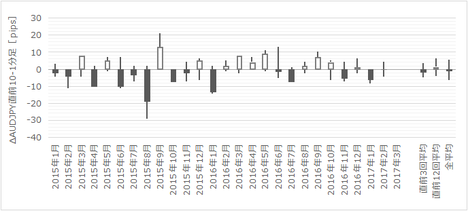

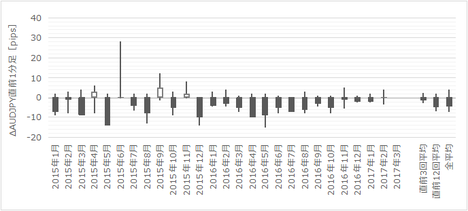

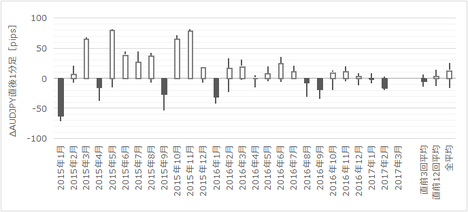

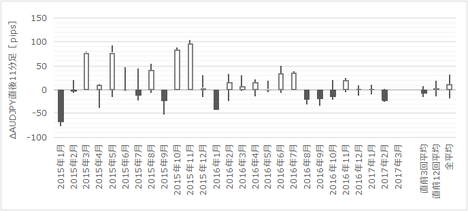

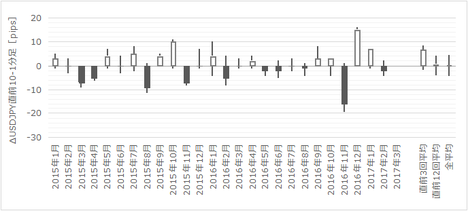

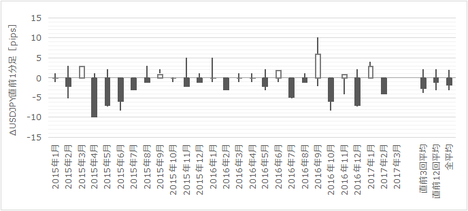

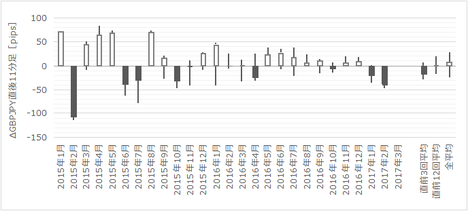

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����E���O1�����́A���̕��Ƌt���ɂ������ȃq�Q���ڗ����܂��B�����������[�\�N�����������l���Ă݂܂��傤�B�����I�l�������ɁA���[�\�N�����̕��Ƌt���Ƀq�Q���`������ƁA���̕��͂قƂ�ǂȂ��Ȃ�܂��B�܂�A���O10-1�����Ⓖ�O1�����Ń|�W�V���������Ȃ�A�n�l�����Ă����ɂł͂Ȃ��A�����x��Ă���|�W�V����������������ǂ������ł��B

����1�����E����11�����́A2016�N�ȍ~�A����ȑO�قǔ������傫���Ȃ�Ȃ��悤�ł��B

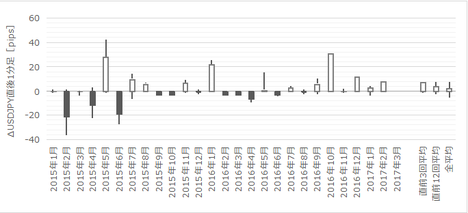

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���E�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V����������Ƃ��ɐ[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɒnj��|�W�V���������͕̂s�����ł��B

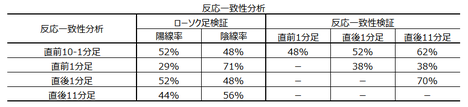

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����͉A������80���ƂȂ��Ă��܂��B

�����āA����1�����́A���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B

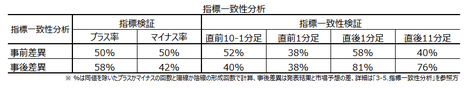

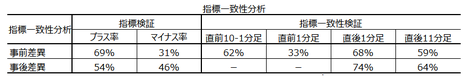

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�{�w�W�ł̎��㍷�ق́i���\���ʁ[�s��\�z�j�ŋ��߂Ă��܂��B�V�K�ٗp�Ґ��Ǝ��Ɨ�✕100�ł��ꂼ��̎��㍷�ق����߁A����𑫂����l���w�W�S�̂̎��㍷�قƂ��Ă��܂��B�V�K�ٗp�Ґ������̎��㍷�ق�p���邽��A���Ɨ������̎��㍷�ق�p�����肷����A�V�K�ٗp�Ґ��̎��㍷�ف{���Ɨ�✕100✕�i�|1�j�̎��㍷�ق�p���������A����1�����Ⓖ��11�����Ƃ̕�����v���������Ȃ邱�Ƃ͊m�F�ςł��B���Ɨ��Ɋ|����i�[1�j�́A�������������Ƃ��Ɏ��Ɨ��͈����Ȃ̂ŁA�����𑵂��邽�߂ł��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����A���ꂼ��81���E76���ł��B�w�W���\���ʂ��ǂ���Αf���ɔ����������ł��B

�V�i���I�͊����ӏ������̃V�i���I�̍����������������B

�ȉ���2017�N4��13��12:00���ɒNjL���Ă��܂��B

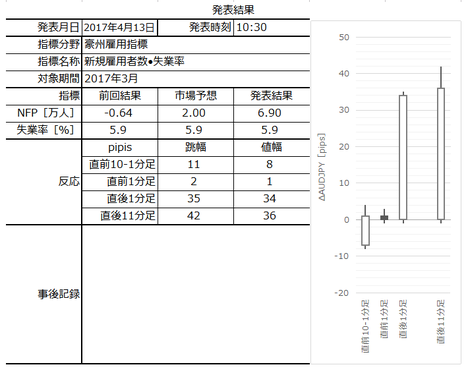

�{�w�W���\���ʋy�є��������\�ɓZ�߂Ă����܂����B

�w�W���ʂ́A�V�K�ٗp�Ґ����{6.9���l�i�s��\�z�{2���l�j�A���Ɨ���5.9���i�s��\�z5.9���j�ł����B�V�K�ٗp�Ґ��͖�1�N���Ԃ�̑啝���ƂȂ�܂����B���������ƁA�t���^�C���]�ƈ���7.5���l�������Ă��܂��B�Ȃ��A�@�ւɂ���Ă�6.9���l�łȂ�6.09���l�ƂȂ��Ă���̂ŁA��Ɍ��T�m�F���Ă����܂��B

���C�^�[����Ɉ˂�u�i�ŋ߂̌X���ł́j�p�[�g�^�C���]�ƈ����������t���^�C���]�ƈ��������ȏ�ɑ������Ă���A���̌��ʁA�t���^�C���]�ƈ��啝���ɂȂ������v�|�A���Ă��܂��B

���̈���ŁA�uRBA�͍����̗������̐����ŁA�J���s��̎コ�������̐L�т�}�����A�C���t���������Ȃ�Ⴂ�����ɗ}����\���v���w�E���Ă��܂����B���C�^�[�͂���ȏ�ɓ��ݍ���������Ă��܂��A���̂��Ƃ��킴�킴�ڂ����Ƃ������Ƃ́A�����̐L�тւ̗}�������P����ăC���t������������\�����w�E���Ă��邱�ƂƓ����ł��B

�d�����ׂ�����Ƃ��āu�t���^�C���ٗp�̉��P���������Ƃ�RBA��11���ɗ��グ����Ƃ����\�z�𗠕t����ޗ��ɂȂ�v�Ƃ�����������L���ɍڂ��Ă���Ƃ������Ƃł��B

�����́A�V�K�ٗp�Ґ��̑啝�ȑ����ɂ���āA����1�N��2�E3�Ԗڂɑ傫�������܂����B�ٗp�Ґ����ŗz���̔����Ȃ̂ŁA���R�ȓ����ł��B

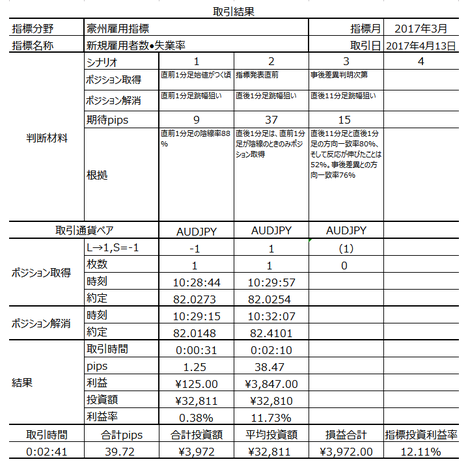

������ʂ͎��̒ʂ�ł����B

�V�i���I1�́A���O���͒ʂ�̓����̂��ߗ��m�ł��B

�V�i���I2���A���O���͒ʂ�ł������A�\�ߔ������傫���Ƃ��ɂ̓V�i���I3�̒nj��|�W�V���������Ȃ��A�ƌ��߂Ă��܂����B���̂��߁A���m��x�点�����Ƃ��K�����܂����B

�V�i���I3�́A���O���͒ʂ�A�����������傫���܂������Ȃ�Ȃ������̂ŁA�|�W�V�����擾��f�O���܂����B

����́A�s��\�z�������\���ʂ��ǂ��Ȃ�^�����Ȃ邪�\�z�ł��Ȃ��������߁A���O���͂Ŕ��������������Ă��܂���B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

(1) (2)�͕��͒ʂ�Ŗ�肠��܂���B

(3)�́A���ʓI�ɔ������L�т��̂Œnj��|�W�V�������Ƃ��Đ�pips�҂�����������܂���B���������A�ߋ��̌X�����烊�X�N�����������߃|�W�V�����擾���~�߂܂����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�@�K�E�@�߂Ɖߋ��̊����w���E����Ɋ�Â����L�Ƃ��āA�ȉ��L���܂��B

�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��13��10:30�ɍ��B�ٗp�w�W�u�V�K�ٗp�Ґ��E���Ɨ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�{�w�W�̉ߋ��̔������ϒl�́A�w�W���\����1�����Œ���37pips�E�l��27pips�A10�����Œ���42pips�E�l��29pips�ƁA���Ȃ�傫�������܂��B���������A�ŋ߂ł͂��̔������炢��ڈ��ɂ��Ă����������ǂ��Ǝv���܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �{�w�W���\�O��ł̎���ɓ������Ē��ӓ_��2����܂��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����A���ꂼ��81���E76���ł��B�w�W���\���ʂ��ǂ���Αf���ɔ�������w�W���Ƃ������Ƃł��B

���ɁA���O10-1�����E���O1�����́A���̕��Ƌt���ɂ������ȃq�Q���ڗ����܂��B�����������[�\�N�����������l���Ă݂܂��傤�B�����I�l�������ɁA���[�\�N�����̕��Ƌt���Ƀq�Q���`������ƁA���̕��͂قƂ�ǂȂ��Ȃ�܂��B�܂�A���O10-1�����Ⓖ�O1�����Ń|�W�V���������Ȃ�A�n�l�����Ă����ɂł͂Ȃ��A�����x��Ă���|�W�V����������������ǂ������ł��B - �w�W���\���ʂɂ��Ă͂킩��܂���B

- ���̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������80���ƂȂ��Ă��܂��B

(2) ����1�����́A��������v�����͂̌��ʁA���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B���O1�������A���̂Ƃ��̂݁A����1�����͔��|�W�V�����Ŏ�����܂��B

(3) ����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���^�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V���������A�[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɂ͒nj��|�W�V���������܂���B

�w�W���\�O��̎���ł́A���C�Ȃ����������������������Ƃɓ���Ă����������A���|�I�ɗL���Ȃ��Ƃ����킩�肢��������K���ł��B

�ȉ��A��L���_�Ɏ���u�T.�����v�u�U.���́v���e���ȉ��Ɏ��O���e�������܂��B�u�V.���ʁv�u�W.���v�ɂ��Ă͎��㓊�e���A���̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�V�K�ٗp�Ґ��̒����́A���Ǝ҂̋��^�x�����������ɏW�v�������̂ł��B�w�W�̗ǂ������������ŁA���B�l�������R���ł��邱�Ƃ█���̗��E�҂����݂��邱�Ƃ܂���ƁA�{1���l���炢�������I�Ȑ����ł͂Ȃ��ł��傤���B�����Ɏ��Ɨ������\����Ă��܂��B

�����v�ǂ��������{�ɔ��\���Ă��܂��B

�y2. ���o����z

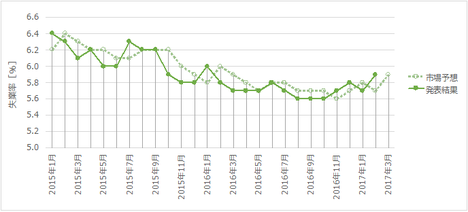

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

���\�ł́A�V�K�ٗp�Ґ��������āA���Ɨ����O�l�Ɨ\�z����Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10-1�����E���O1�����́A���̕��Ƌt���ɂ������ȃq�Q���ڗ����܂��B�����������[�\�N�����������l���Ă݂܂��傤�B�����I�l�������ɁA���[�\�N�����̕��Ƌt���Ƀq�Q���`������ƁA���̕��͂قƂ�ǂȂ��Ȃ�܂��B�܂�A���O10-1�����Ⓖ�O1�����Ń|�W�V���������Ȃ�A�n�l�����Ă����ɂł͂Ȃ��A�����x��Ă���|�W�V����������������ǂ������ł��B

����1�����E����11�����́A2016�N�ȍ~�A����ȑO�قǔ������傫���Ȃ�Ȃ��悤�ł��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���E�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V����������Ƃ��ɐ[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɒnj��|�W�V���������͕̂s�����ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����͉A������80���ƂȂ��Ă��܂��B

�����āA����1�����́A���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�{�w�W�ł̎��㍷�ق́i���\���ʁ[�s��\�z�j�ŋ��߂Ă��܂��B�V�K�ٗp�Ґ��Ǝ��Ɨ�✕100�ł��ꂼ��̎��㍷�ق����߁A����𑫂����l���w�W�S�̂̎��㍷�قƂ��Ă��܂��B�V�K�ٗp�Ґ������̎��㍷�ق�p���邽��A���Ɨ������̎��㍷�ق�p�����肷����A�V�K�ٗp�Ґ��̎��㍷�ف{���Ɨ�✕100✕�i�|1�j�̎��㍷�ق�p���������A����1�����Ⓖ��11�����Ƃ̕�����v���������Ȃ邱�Ƃ͊m�F�ςł��B���Ɨ��Ɋ|����i�[1�j�́A�������������Ƃ��Ɏ��Ɨ��͈����Ȃ̂ŁA�����𑵂��邽�߂ł��B

���㍷�ق́A����1�����E����11�����Ƃ̕�����v�����A���ꂼ��81���E76���ł��B�w�W���\���ʂ��ǂ���Αf���ɔ����������ł��B

�y6. �V�i���I�쐬�z

�V�i���I�͊����ӏ������̃V�i���I�̍����������������B

�ȏ�

2017�N4��13��10:30���\

�ȉ���2017�N4��13��12:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є��������\�ɓZ�߂Ă����܂����B

�w�W���ʂ́A�V�K�ٗp�Ґ����{6.9���l�i�s��\�z�{2���l�j�A���Ɨ���5.9���i�s��\�z5.9���j�ł����B�V�K�ٗp�Ґ��͖�1�N���Ԃ�̑啝���ƂȂ�܂����B���������ƁA�t���^�C���]�ƈ���7.5���l�������Ă��܂��B�Ȃ��A�@�ւɂ���Ă�6.9���l�łȂ�6.09���l�ƂȂ��Ă���̂ŁA��Ɍ��T�m�F���Ă����܂��B

���C�^�[����Ɉ˂�u�i�ŋ߂̌X���ł́j�p�[�g�^�C���]�ƈ����������t���^�C���]�ƈ��������ȏ�ɑ������Ă���A���̌��ʁA�t���^�C���]�ƈ��啝���ɂȂ������v�|�A���Ă��܂��B

���̈���ŁA�uRBA�͍����̗������̐����ŁA�J���s��̎コ�������̐L�т�}�����A�C���t���������Ȃ�Ⴂ�����ɗ}����\���v���w�E���Ă��܂����B���C�^�[�͂���ȏ�ɓ��ݍ���������Ă��܂��A���̂��Ƃ��킴�킴�ڂ����Ƃ������Ƃ́A�����̐L�тւ̗}�������P����ăC���t������������\�����w�E���Ă��邱�ƂƓ����ł��B

�d�����ׂ�����Ƃ��āu�t���^�C���ٗp�̉��P���������Ƃ�RBA��11���ɗ��グ����Ƃ����\�z�𗠕t����ޗ��ɂȂ�v�Ƃ�����������L���ɍڂ��Ă���Ƃ������Ƃł��B

�����́A�V�K�ٗp�Ґ��̑啝�ȑ����ɂ���āA����1�N��2�E3�Ԗڂɑ傫�������܂����B�ٗp�Ґ����ŗz���̔����Ȃ̂ŁA���R�ȓ����ł��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�V�i���I1�́A���O���͒ʂ�̓����̂��ߗ��m�ł��B

�V�i���I2���A���O���͒ʂ�ł������A�\�ߔ������傫���Ƃ��ɂ̓V�i���I3�̒nj��|�W�V���������Ȃ��A�ƌ��߂Ă��܂����B���̂��߁A���m��x�点�����Ƃ��K�����܂����B

�V�i���I3�́A���O���͒ʂ�A�����������傫���܂������Ȃ�Ȃ������̂ŁA�|�W�V�����擾��f�O���܂����B

�y8. �������͌��z

����́A�s��\�z�������\���ʂ��ǂ��Ȃ�^�����Ȃ邪�\�z�ł��Ȃ��������߁A���O���͂Ŕ��������������Ă��܂���B

�y9. �V�i���I���z

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ���O1�����́A������v�����͂̌��ʁA�A������80���ƂȂ��Ă��܂��B

(2) ����1�����́A��������v�����͂̌��ʁA���O1�����Ƃ̕�����v����25���i�s��v����75���j�ł��B�Ƃ��낪�A���O1�����̉A������80��������̂ɁA����1�����̗z�����̓|�W�V�����������70���ɒB���Ă��܂���i69���j�B����́A���O1�������A���̂Ƃ��݂̂��l����A����1�������z���ƂȂ������Ƃ�70���ɒB���܂��B���O1�������A���̂Ƃ��̂݁A����1�����͔��|�W�V�����Ŏ�����܂��B

(3) ����11�����́A����1�����Ƃ̕�����v����80���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�52���ł��B�w�W���\��Ɉ��S���Ēnj��|�W�V���������鐔���ł͂���܂���B�A���A������v���������ȏ�A����11�������z���^�A���]�����ł͂���܂���B�nj�����Ȃ�A�������������Ƃ��Ƀ|�W�V���������A�[�ǂ������ɐT�d�ɍs���܂��傤�B����1�����I�l�̕��ϒl�����A�������������Ƃ��ȊO�ɂ͒nj��|�W�V���������܂���B

(1) (2)�͕��͒ʂ�Ŗ�肠��܂���B

(3)�́A���ʓI�ɔ������L�т��̂Œnj��|�W�V�������Ƃ��Đ�pips�҂�����������܂���B���������A�ߋ��̌X�����烊�X�N�����������߃|�W�V�����擾���~�߂܂����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�@�K�E�@�߂Ɖߋ��̊����w���E����Ɋ�Â����L�Ƃ��āA�ȉ��L���܂��B

�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:18| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

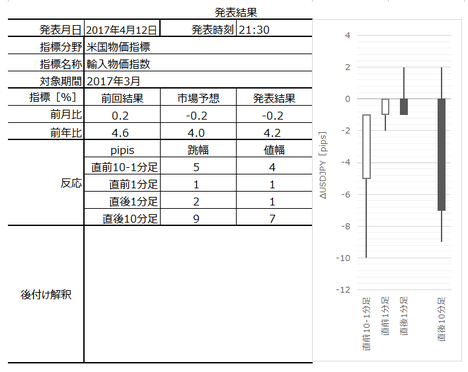

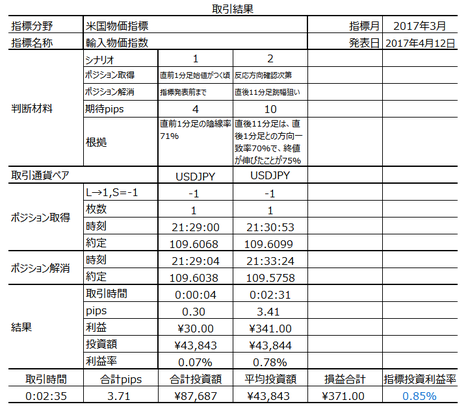

�č������w�W�u�A�������w���v���\�O���USDJPY�������́i2017�N4��12��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N4��12��21:30�ɕč������w�W�u�A�������w���v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W���\��23:00�ɂ͉��������������\����܂��B���\�ɂ��āA���O�ɔg���v�����w�E�������L���͌�������Ȃ��̂ŁA�{�w�W�ւ̉e���͂Ȃ��Ǝv���܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���܂�傫�Ȕ���������w�W�ł͂���܂���B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���C�Ȃ������������A�����������Ƃɓ���Ă����������A�w�W���\�O��̎���ł͈��|�I�ɗL���ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�A�������w���́A�č��A�����_�ɂ����镨���������A2000�N��100�Ƃ��Ďw�����������̂ł��B�Ώۂ́A��2,000�̊�Ƃ�4,000�̕��i�ł��B�R���֘A�͊܂܂��A�T�[�r�X�͊܂܂�Ă��܂��B

���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̏��ɔg�y����ƍl�����܂��B�]���āA�����w�W���A�������w����PPI��CPI�̏��ɔg�y����ƍl�����A�{�w�W��PPI�ECPI�̐�s�w�W�Ƃ����Ӌ`������܂��B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�قڑO���䂪0�ň��ɂ��ւ�炸�A�Ȃ��O�N�䂪�㏸���Ă���̂��A�����ɋꂵ�ރO���t�ł��B���̂��Ƃ͕ʓr���ׂ邱�Ƃɂ��āA�Ƃ肠�������́u�����������v�Ƃق��Ă����܂��傤�B

�s��\�z�́A�O�N��E�O����Ƃ��ɑO�ʂ�������Ă��܂��B

���\���ʂ��s��\�z�ɑ�����ǂ���ɂȂ�̂��͂킩��܂���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����ɂ͉A�����ڗ����A�ŋ߂̒���1�����E����11�����ɂ͗z�����ڗ��悤�ł��B

����1������20pips�ȏ㒵�˂����Ƃ��ߋ�6��܂��i�A��3��E�z��3��j�B���̑傫�Ȕ���������6�������Ă݂�ƁA����11��������������1���������������Ƃ�3��A����3�����pips���������Ă��܂���B���܂ɑ傫�Ȕ����������ꍇ�ɂ́A����1�����߂���10���Ԃł���ȏ㔽�����L�тȂ��Ǝv���Ă����������ǂ��ł��傤�B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����70���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�75���ł��B���̐����Ȃ甭�\��̔����������m�F���Ă���A�ǂ������ă|�W�V���������Ă����ł��ˁB

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������71���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�ق͒���1�����Ƃ̕�����v����74������A���\���ʂɑ��đf���ɔ�������w�W�̂悤�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��14��10:30���ɒNjL���Ă��܂��B

���ʁE�����͉��\�ɓZ�߂Ă��܂��B

�O���䁢0.2���͎s��\�z�ʂ肾�������̂́A2016�N8���ȗ��̑啝�Ȓቺ�ƂȂ�܂����B�O�N��{4.2���͎s��\�z�{4.0����0.2�����������̂́A�O�����ʁ{4.6�����͒ቺ���Ă��܂����B

�����́A����1�����E����11�����Ƃ��ɉA���ŁA����1�����I�l��������11�����I�l���L�тĂ��܂����B

�܂��A�w�W�ɂ��đO������������ƁA�Ζ��E�Ζ����i�̗������݂�����3.6���Ƒ傫���A�Ζ��������A�������́{0.2���㏸�ƂȂ��Ă��܂��B�����Ԃ�����������́�0.2���ŁA�H�i�ł��B

���C�^�[�����ǂނƁA���̌��ʂ́u�Ζ����i�����ƃh�����X�������ꂽ���߁v�Ƃ���Ă��܂��B�Ζ����i�ƃh�����^�h�������A�A�������ɉe�����邱�Ƃ͍����I�����ł��B

�����āA�����ɂ��Ă͉��߂�����_������܂��B

�O�N��́A�O�ʁ����\���ʁ��s��\�z�A�ƂȂ��Ă��܂����B���������A�A���Ŕ�����������ɂ́A���\���ʂ��A�s��\�z�����O�ʂƔ�r�������ʂ��d�����ꂽ�A�Ƃ������ƂɂȂ�܂��B

�O����́A�O�ʁ����\���ʁ��s��\�z���v���Ԃ�̃}�C�i�X�A�ƂȂ��Ă��܂����B�A���ł̔����͓��R�ł����A�����ւ̉e�����O�N�䁄�O����Ƃ����W�Ƃ͌����܂���B

����̔����́A���\���ʂƑO�ʂƂ̊W�A�O�N������O���䂪�v���Ԃ�̃}�C�i�X�A�Ƃ����_���d�����ꂽ�A�Ƃ������Ƃ��L�^���Ă����܂��B

������ʂ͎��̒ʂ�ł����B

�V�i���I2�́A���͒ʂ�̔����ɑ��\��ʂ�̎���ŗ��m�ł��B

�V�i���I1�́A���ʂ������m�ł��܂������A���͂ł͉A���������̂Ɏ��ۂɂ͗z���ƂȂ��Ă��āA���m�̓^�C�~���O�̗ǂ��Ɉ˂���̂ł��B

����͑����Ȃ��������̂́A�ւ����e�ł͂���܂���ˁB

���O���͓��e�͈ȉ��̒ʂ�ł��B

���͌��ʂɊ�Â��A����͎w�W���\���ׂ��Ń|�W�V�����擾�����Ă��܂���ł����B

�J�������ł͂���܂��A�킩��Ȃ��������Ƃ͂킩��Ȃ������Ŏd������܂���B�����A�����ȍ~�͐Ζ����i�ƃh�����[�g��1�����O�ƌ���ׂĕ��͂���Ηǂ����Ƃ��킩��܂����B

�p���I�i���̂��߂̕��͐�������ł����̂ŗǂ��Ƃ��܂��傤�B

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

(1)�̓V�i���I1�Ƃ��ă|�W�V���������܂����B���ʂ͗��m���������̂́A�V�i���I�̉A���ʂ�łȂ��z���������̂ŊO�������ƂɂȂ�܂��B�m����̖��䂦�A����͎d������܂���B�A���A����̊��ғI������71���ŊO�����̂ŁA�����炭���������70������āA�V�i���I����O���ł��傤�B

(2)�̓V�i���I2�Ƃ��Ď�����s�����m�ł��܂����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�@�K�E�@�߂Ɖߋ��̊����w���E����Ɋ�Â����L�Ƃ��āA�ȉ��L���܂��B

�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��12��21:30�ɕč������w�W�u�A�������w���v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�{�w�W���\��23:00�ɂ͉��������������\����܂��B���\�ɂ��āA���O�ɔg���v�����w�E�������L���͌�������Ȃ��̂ŁA�{�w�W�ւ̉e���͂Ȃ��Ǝv���܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���܂�傫�Ȕ���������w�W�ł͂���܂���B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �{�w�W����ɓ������Ă̒��ӓ_�ł��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��12pips�ł��B���ϒl�ł���12pips�������Ƃ�35���ŁA�قڔ����i54���j�͕��ϒl�̔�����6pips�ȉ������������Ă��܂���B�܂�A���ϒl��ނ�グ�Ă���̂́A���܂ɑ傫���������邩�炾�ƌ����܂��B

�قƂ�ǂ̏ꍇ�ɂ͎w�W�{���̔��������������߁A�O��̃g�����h�Ɉ��ݍ��܂�₷�����Ƃɒ��ӂ��������ǂ��ł��傤�B���ϓI�Ȕ������������_�܂���ƁA�[�ǂ��͋֕��ł��B

�t�ɑ傫�������������Ƃ́A����1������20pips�ȏ㒵�˂����Ƃ��ߋ�6��܂��i�A��3��E�z��3��j�B���̑傫�Ȕ���������6�������Ă݂�ƁA����11��������������1���������������Ƃ�3��A�ł�����3��͋͂���pips��������1�����������Ă��܂���B��������1����������20pips�ȏ�̔��������Ă��A���ꂪ�킩���Ă����10���Ԃ́A��������ȏ㔽�����L�тȂ��Ǝv���Ă����������ǂ��ł��傤�B - �w�W�ɂ��āA�s��\�z�͑O�N��E�O����Ƃ��ɑO�ʂ�������Ă��܂��B

���\���ʂ��s��\�z�ɑ�����ǂ���ɂȂ�̂��͂킩��܂���B

�w�W��v�����͂Ɉ˂�A����̂悤�Ɏs��\�z���O�ʂ��Ⴂ�ꍇ�A����1�����E����11�������A���ƂȂ�m����68���E59���ł��B�w�W���\���ׂ��Ń|�W�V�������������i70���ȏ�j�����Ă��܂���B - �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������71���ƂȂ��Ă��܂��B

(2) ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����70���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�75���ł��B���̐����Ȃ甭�\��̔����������m�F���Ă���A�ǂ������ă|�W�V���������Ă܂��B�A���A�����������߂��Ē���1����������20pips�ȏ�̏ꍇ�ɂ͒nj�����̂������킹�܂��B����āA���m������5pips���x�A���m�͂��܂�������10pips�A�ƌ�����ł����������ǂ��ł��傤�B

���C�Ȃ������������A�����������Ƃɓ���Ă����������A�w�W���\�O��̎���ł͈��|�I�ɗL���ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�A�������w���́A�č��A�����_�ɂ����镨���������A2000�N��100�Ƃ��Ďw�����������̂ł��B�Ώۂ́A��2,000�̊�Ƃ�4,000�̕��i�ł��B�R���֘A�͊܂܂��A�T�[�r�X�͊܂܂�Ă��܂��B

���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̏��ɔg�y����ƍl�����܂��B�]���āA�����w�W���A�������w����PPI��CPI�̏��ɔg�y����ƍl�����A�{�w�W��PPI�ECPI�̐�s�w�W�Ƃ����Ӌ`������܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�قڑO���䂪0�ň��ɂ��ւ�炸�A�Ȃ��O�N�䂪�㏸���Ă���̂��A�����ɋꂵ�ރO���t�ł��B���̂��Ƃ͕ʓr���ׂ邱�Ƃɂ��āA�Ƃ肠�������́u�����������v�Ƃق��Ă����܂��傤�B

�s��\�z�́A�O�N��E�O����Ƃ��ɑO�ʂ�������Ă��܂��B

���\���ʂ��s��\�z�ɑ�����ǂ���ɂȂ�̂��͂킩��܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O1�����ɂ͉A�����ڗ����A�ŋ߂̒���1�����E����11�����ɂ͗z�����ڗ��悤�ł��B

����1������20pips�ȏ㒵�˂����Ƃ��ߋ�6��܂��i�A��3��E�z��3��j�B���̑傫�Ȕ���������6�������Ă݂�ƁA����11��������������1���������������Ƃ�3��A����3�����pips���������Ă��܂���B���܂ɑ傫�Ȕ����������ꍇ�ɂ́A����1�����߂���10���Ԃł���ȏ㔽�����L�тȂ��Ǝv���Ă����������ǂ��ł��傤�B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����70���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�75���ł��B���̐����Ȃ甭�\��̔����������m�F���Ă���A�ǂ������ă|�W�V���������Ă����ł��ˁB

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������71���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�ق͒���1�����Ƃ̕�����v����74������A���\���ʂɑ��đf���ɔ�������w�W�̂悤�ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- (1) ���O1�����́A������v�����͂̌��ʁA�A������71���ƂȂ��Ă��܂��B

(2) ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����70���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�75���ł��B���̐����Ȃ甭�\��̔����������m�F���Ă���A�ǂ������ă|�W�V���������Ă܂��B�A���A�����t�ɔ������߂��āA����1����������20pips�ȏ�̏ꍇ�ɂ͒nj�����̂������킹�܂��B����āA���m������5pips���x�A���m�͂��܂�������10pips�A�ƌ�����ł����������ǂ��ł��傤�B

�ȏ�

2017�N4��12��21:30���\

�ȉ���2017�N4��14��10:30���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

���ʁE�����͉��\�ɓZ�߂Ă��܂��B

�O���䁢0.2���͎s��\�z�ʂ肾�������̂́A2016�N8���ȗ��̑啝�Ȓቺ�ƂȂ�܂����B�O�N��{4.2���͎s��\�z�{4.0����0.2�����������̂́A�O�����ʁ{4.6�����͒ቺ���Ă��܂����B

�����́A����1�����E����11�����Ƃ��ɉA���ŁA����1�����I�l��������11�����I�l���L�тĂ��܂����B

�܂��A�w�W�ɂ��đO������������ƁA�Ζ��E�Ζ����i�̗������݂�����3.6���Ƒ傫���A�Ζ��������A�������́{0.2���㏸�ƂȂ��Ă��܂��B�����Ԃ�����������́�0.2���ŁA�H�i�ł��B

���C�^�[�����ǂނƁA���̌��ʂ́u�Ζ����i�����ƃh�����X�������ꂽ���߁v�Ƃ���Ă��܂��B�Ζ����i�ƃh�����^�h�������A�A�������ɉe�����邱�Ƃ͍����I�����ł��B

�����āA�����ɂ��Ă͉��߂�����_������܂��B

�O�N��́A�O�ʁ����\���ʁ��s��\�z�A�ƂȂ��Ă��܂����B���������A�A���Ŕ�����������ɂ́A���\���ʂ��A�s��\�z�����O�ʂƔ�r�������ʂ��d�����ꂽ�A�Ƃ������ƂɂȂ�܂��B

�O����́A�O�ʁ����\���ʁ��s��\�z���v���Ԃ�̃}�C�i�X�A�ƂȂ��Ă��܂����B�A���ł̔����͓��R�ł����A�����ւ̉e�����O�N�䁄�O����Ƃ����W�Ƃ͌����܂���B

����̔����́A���\���ʂƑO�ʂƂ̊W�A�O�N������O���䂪�v���Ԃ�̃}�C�i�X�A�Ƃ����_���d�����ꂽ�A�Ƃ������Ƃ��L�^���Ă����܂��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�V�i���I2�́A���͒ʂ�̔����ɑ��\��ʂ�̎���ŗ��m�ł��B

�V�i���I1�́A���ʂ������m�ł��܂������A���͂ł͉A���������̂Ɏ��ۂɂ͗z���ƂȂ��Ă��āA���m�̓^�C�~���O�̗ǂ��Ɉ˂���̂ł��B

����͑����Ȃ��������̂́A�ւ����e�ł͂���܂���ˁB

�y8. �������͌��z

���O���͓��e�͈ȉ��̒ʂ�ł��B

- �w�W�ɂ��āA�s��\�z�͑O�N��E�O����Ƃ��ɑO�ʂ�������Ă��܂��B

���\���ʂ��s��\�z�ɑ�����ǂ���ɂȂ�̂��͂킩��܂���B

�w�W��v�����͂Ɉ˂�A����̂悤�Ɏs��\�z���O�ʂ��Ⴂ�ꍇ�A����1�����E����11�������A���ƂȂ�m����68���E59���ł��B�w�W���\���ׂ��Ń|�W�V�������������i70���ȏ�j�����Ă��܂���B

���͌��ʂɊ�Â��A����͎w�W���\���ׂ��Ń|�W�V�����擾�����Ă��܂���ł����B

�J�������ł͂���܂��A�킩��Ȃ��������Ƃ͂킩��Ȃ������Ŏd������܂���B�����A�����ȍ~�͐Ζ����i�ƃh�����[�g��1�����O�ƌ���ׂĕ��͂���Ηǂ����Ƃ��킩��܂����B

�p���I�i���̂��߂̕��͐�������ł����̂ŗǂ��Ƃ��܂��傤�B

�y9. �V�i���I���z

���O�������Ă����V�i���I�͎��̒ʂ�ł��B

- (1) ���O1�����́A������v�����͂̌��ʁA�A������71���ƂȂ��Ă��܂��B

(2) ����11�����́A���������͂̌��ʁA����1�����Ƃ̕�����v����70���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�75���ł��B���̐����Ȃ甭�\��̔����������m�F���Ă���A�ǂ������ă|�W�V���������Ă܂��B�A���A�����������߂��Ē���1����������20pips�ȏ�̏ꍇ�ɂ͒nj�����̂������킹�܂��B����āA���m������5pips���x�A���m�͂��܂�������10pips�A�ƌ�����ł����������ǂ��ł��傤�B

(1)�̓V�i���I1�Ƃ��ă|�W�V���������܂����B���ʂ͗��m���������̂́A�V�i���I�̉A���ʂ�łȂ��z���������̂ŊO�������ƂɂȂ�܂��B�m����̖��䂦�A����͎d������܂���B�A���A����̊��ғI������71���ŊO�����̂ŁA�����炭���������70������āA�V�i���I����O���ł��傤�B

(2)�̓V�i���I2�Ƃ��Ď�����s�����m�ł��܂����B��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�@�K�E�@�߂Ɖߋ��̊����w���E����Ɋ�Â����L�Ƃ��āA�ȉ��L���܂��B

�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N04��11��

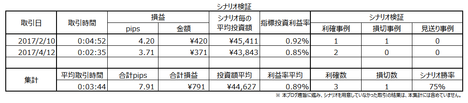

�p���ٗp�w�W�u���ƕی��\�������E���Ɨ��v���\�O���GBPJPY�������́i2017�N4��12��17:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

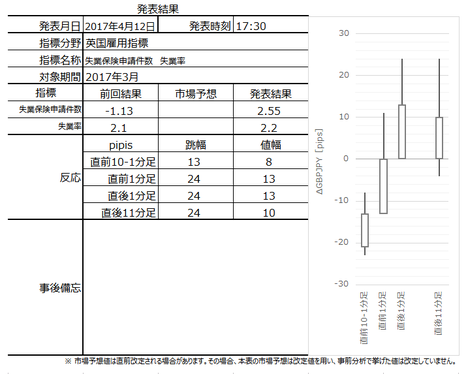

2017�N4��12��17:30�ɉp���ٗp�w�W�u���ƕی��\�������E���Ɨ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�������A���̃C�x���g�ł��s���ł����A�p����ٔ������\�肳��Ă���Ƃ̏����܂��B���ꂪ�ǂ��e������̂��͂킩��܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�挎���\����A�Ȃ����s��\�z���Ȃ��Ȃ��Ă��܂��B�s��\�z���Ȃ��Ȃ����̂́AFX���1�Ђ����ł͂Ȃ��悤�ł��B�ǂ��ė��R�͒��ׂĂ����܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

���C�Ȃ������������A�����������Ƃɓ���Ă����������A�w�W���\�O��̎���ł͈��|�I�ɗL���ł��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���{��������v���ł́A�ٗp���v���\����̔��������̎w�W���\�������傫���Ȃ�X��������܂��B����́A�ٗp���v�����̍��̌i�C���ł��悭�\���Ă���A�ƍl�����Ă��邩��ł��B

�ǂ̍��ł����Ɨ��́u���Ǝ�÷�J���͐l��×100�v�ƒ�`����A���Ǝ҂́u�����ӎv������̂Ɏ��E���̐l�v�Ƃ���Ă��܂��B���������A�����ӎv������̂Ɏ��E���̐l���J�E���g���邱�Ƃ͓���̂ł��B�N���ҁE�����ی�ҁE���Ď҂���������A�ׂ��Ȓ�`������ƎZ�o�̓�����킩��܂��B

���̂��߁A���ƕی��\��������ٗp�Ґ����W�v���āA���Ɨ��̎Z�肪�������Ȑ����ƂȂ��Ă��Ȃ����Ƃ��`�F�b�N���Ă����ł��B���Ȃ݂ɁA�p���ł͎��ƕی��\�����������Ɨ��Ɠ����ɏW�v�E���\���Ă��܂��B

�Ȃ��A�p���ł͓��{�������Ȃ葁������h���ٗp�҂������Ƃ�������������܂����B�܂��A�I�g�ٗp�Ƃ������x���Ȃ��A�Ƃ����ٗp������X�ƈقȂ�܂��B���������Љ�I�w�i��m��Ȃ��ƁA�p���ٗp���v�͂悭�킩��Ȃ����̂ł��i�m���Ă��Ă��A��X�ɂ͑z�����邵���Ȃ������������̂ł����j�B

�����Â��L���ł����ADIAMOND online�̓��ʃ��|�[�g�L���Łu���{�ŕ��Ȃ��g�h���J���h�卑�C�M���X�̎���Ƌ��P�`�p�w�C�Y�E�X�y�V�����X�g�E���N���[�g�����g�Ђ̊����ɕ����v�Ƃ����̂�����܂����B���p�̌ٗp���̈Ⴂ���ƂĂ��킩��₷���܂Ƃ܂����C���^�r���[�L�����Ǝv���܂��B�X��������Q�l�܂łɁB

�ȑO�͂��Ȃ�傫�Ȕ���������w�W�ł������A�ŋ߂͂Ȃ������܂蔽�����܂���B�Ƃ͂����A����1����������20pips���x�A����11����������40pips����������̂ŁA�����̌ٗp�w�W�ɔ�ׂ�Ƒ傫���������܂��B

�w�W���\���ׂ��Ń|�W�V�������������ɁA�w�W���\�ւ̔������������Ă���|�W�V����������Ă��A���������ɔ������L�ё�����X��������܂��B

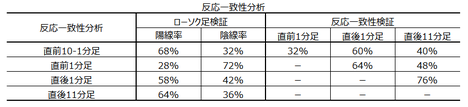

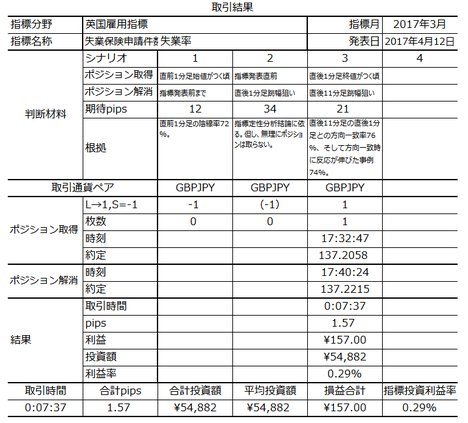

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

���ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B��}�����ƕی��\�������A���}�����Ɨ��ł��B

�s��\�z���Ȃ����߁A��Ɏw�W���͂̈Ӌ`����l�����������Ǝv���܂��B

��L�A�w�W��v�����͂ł́A�w�W���\���ʂ��ǂ��Ă������Ă��A����1�����E����11�����Ƃ̕�����v����60������������������܂���B

�ł́A���\���l�ɂ��čl�@���܂��B

�����ƂɊւ��Ă�PMI��3�����A���Œቺ���Ă��܂��B�z�H�Ɛ��Y�w����3�����������\�Ȃ���A��͂�2���܂�3�����A���Œቺ���A���N�ɓ����Ă���̓}�C�i�X�ƂȂ��Ă��܂��B�ٗp�𑝂₷�����ł͂Ȃ��ł��傤�B

�T�[�r�X�ƂɊւ��Ă�3��PMI����⎝�������Ă��܂��B�����āA�������㍂�w����3�����������\�Ȃ���A2�����܂ł�2�����A�����P���Ă��܂��B�ŐV3�����̏����f�[�^�Ƃ��ẮA4��11��08:01��BRC�������㍂�����\����Ă��܂����BBRC�Ɉ˂�A�������㍂�O����͍��N�ɓ�����3�����A���}�C�i�X�ł��BPMI�Ə������㍂�w�������P��BRC�������ƁA�ǂ��������݂ƂȂ��Ă��܂��B

�����A�p���̏t�̑�^�A�x�͍��T14������17���ł��i�C�[�X�^�[�x�Ɂj�B��^�A�x�̑O�ɂ͂ǂ̍��ł�����}�����܂��B����āA3���͏������ǂ��Ƃ��v�����ABRC���\���ʂ̒ʂ�T�[�r�X�Ƃ������Ɛ��@����܂��B

����͎s��\�z���o�Ă��Ȃ��̂ŁA����Ɣ�r���邱�Ƃ��ł��Ȃ����̂́A���\���ʂ��ǂ��Ȃ钛����������Ȃ钛��̕��������悤�ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10�����E���O1�����ɂ́A�����q�Q���ڗ����܂��B����1�����E����11�����́A2016�N�ȍ~������ȑO�ɔ�ׂĔ������������Ȃ��Ă��܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�74���ł��B����Ȃ�w�W���\��̔����������m�F���Ă���A�ǂ������ă|�W�V�����������Ă����S�ł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������72���ƂȂ��Ă��܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���\���ʂ��ǂ��Ă������Ă��A����1�����E����11�����Ƃ̕�����v����60�����������ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N4��12��21:00���ɒNjL���Ă��܂��B

���ʂ́A���ƕی��\��������2.55���l�őO�ʁi��1.13���l�j��舫���A���Ɨ���2.2���őO�ʁi2.1���j��舫���A�ł��B���̌��ʂŗz���ł̔����ł����B

���̂悤�Ȍ��ʂɑ��A���̂悤�Ȕ����ł͂ǂ����悤������܂���ˁB���C�^�[����ł́A���ƕی��\��������2011�N7���ȗ��̑啝�ȐL�т��L�^�����A�Ƃ̂��Ƃł��B

�A���A�q���g�͂���܂��B���L7-1�����������������B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

��}4�{���`���[�g���������������B

�p�ٗp���v�́A�Ȃ����挎���獑��FX��Ђ̎s��\�z���Ȃ��Ȃ��Ă��܂��B���������A������PMI�����āA���Ƃ�EU���E���Ɍ���������q��z������A�ٗp���v���ǂ����ʂɂȂ���Z�͒Ⴂ�͂��ł��B

�ɂ��ւ�炸�A4�{���`���[�g���������A�w�W���\�O���炷����������GBP�������Ă��܂��B���ɁA���O1���������́A���Ȃ��Ƃ�2015�N1���ȍ~�ōő�ƂȂ��Ă��܂����B

���ُ̈�ȓ����́A����17:00������}���ɂȂ����悤�Ɍ����܂����B

�Ȃ����B

����FX��Ђ̑��������O�ē����Ă���V�K���ƕی��\�������⎸�Ɨ��ȂǁA����p�ĉ��ŏd������Ă��Ȃ��\��������܂��B

�܂��A����̓������o�ώw�W�Ȃ�ĊW�Ȃ��قǁA�����㏸�g�����h�ނ��̂������\��������܂��B

��قnj��Ă݂�ƁA���Ȃ��Ƃ����C�^�[�̎s��\�z�͒�����ILO�������Ɨ��ōs���Ă���A�������ł��i�ӑĂŌڋq���y�Ă����Ђł͂Ȃ��j�B�����ȍ~�́A�ĉp�̌ٗp���v�́A����FX��ЂłȂ����C�^�[���u���[���o�[�O�����čڂ��邱�Ƃɂ��܂��B�ł���A�`���̂����Ďs��̐M���������C�OFX��Ђɂ����Ɠ��{�i�o���Ă��炢�������̂ł��B

���������A����FX�Q���҂̎��_������Ă����̂ł���A����͎�łȂ��]�̓����ł��B

�p�ٗp���v�͒ʏ�Ȃ炩�Ȃ�S�̍����o�ώw�W�ł��B���̔��\�ŁA���ƕی��\�������⎸�Ɨ��������������������̂ɁA����GBP�����͂������ȓ����ł��BGBPJPY�����̓��������łȂ��AGBPUSD�ł�EURGBP��GBP�������Ă��܂��B

��������]�@��14:00�߂�������N���Ă����悤�ł��B���͕ċ����ቺ�E�_�E��������USD�������܂����B14���E15�����Ɏn�܂�s��i�C���h�A�����A�����j�ł́A���0��������̂��̓����ɂ͒Ǐ]�ł��Ȃ������\��������܂��B����āA�����̎s��ł�USD�̔��|�W�V�����������Ă�����AUSD�̑��Ŏn�܂�܂��iJPY�ɑ��ẮA�����ō�邩���JPY���������Ƒ������m�����̂ŁAUSDJPY��USD���ɂȂ�܂��j�B

���ɁA15�����ɂ͉��B�����ɂȂ�A16�����ɂ͉p���������}���A���l�̓����ƕ֏攃�����s���܂��B

�{���̂��Ƃ͂킩��܂��A����USD����i�č��A�Ċ�����j��23����0������{�i�������̂ŁA�ꉞ����Œ��낪�����܂��B���E���m���傾��������i�V�K�|�W�V�����\�z���ړI�łȂ���������j�A�p���������n�߂�17��������������A18�����ɂ̓E�\�̂悤��GBP���̐������Ȃ��Ȃ����A�ƍl����Ηǂ��ł��傤�B

�����̉p�ٗp���v�̎��Ԃ́A�o�ώw�W�ǂ��낶��Ȃ������̂ł��傤�B

������ʂ͎��̒ʂ�ł����B

�w�W���\�O��GBP�̓����́A�V�i���I���z�肵�Ă���悤�ȏł͂Ȃ������悤�Ɏv���܂��B�Ƃ����艺���悤�Ƃ��Ă��A��������ȏ��GBP�������Ă��܂����B

�Ƃ����Ă��A�p�ٗp���v�ł��B���O�z��Ƌt�ɔ��������̂ŁA�܂������m�F�ɂЂƎ�Ԃ�����܂����B�ŏ��A���������P�Ƃ̑�������Ă��A���ƕی��\�������Ǝ��Ɨ����O���舫�����Ă����̂ŁA�����������M�����܂���ł����B

�����������GBP���Ɣ[�����Ēnj��|�W�V�������������^�C�~���O�������A���x����������܂����B���肬��̗��m�ƂȂ�܂������A����𐬐ѕ\�Ɋ܂߂Ă悢�������܂��B

����́A�w�W�̓�����ǂ�Ń|�W�V���������Ƃ����悤�Ȏ���łȂ������Ǝv���܂��B

���O�������͓��e�͊������܂��B

�Ӗ����Ȃ��B

���O�������Ă����V�i���I�ւ̌����������܂��B

����������͈Ӗ����Ȃ��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��12��17:30�ɉp���ٗp�w�W�u���ƕی��\�������E���Ɨ��v�����\����܂��B���\��2017�N3�����̏W�v���ʂł��B

�������A���̃C�x���g�ł��s���ł����A�p����ٔ������\�肳��Ă���Ƃ̏����܂��B���ꂪ�ǂ��e������̂��͂킩��܂���B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

�挎���\����A�Ȃ����s��\�z���Ȃ��Ȃ��Ă��܂��B�s��\�z���Ȃ��Ȃ����̂́AFX���1�Ђ����ł͂Ȃ��悤�ł��B�ǂ��ė��R�͒��ׂĂ����܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �܂��A�{�w�W���\�O��Ɏ�����s���ꍇ�̒��ӓ_�ł��B

(1) �w�W���\�Ɠ������ɁA��L�̂悤�ɉp����ٔ������\�肳��Ă���悤�ł��B�C��t���Ă����܂��傤�B

(2) ���O10�����E���O1�����ɂ́A�����q�Q���ڗ����܂��B����1�����E����11�����́A2016�N�ȍ~������ȑO�ɔ�ׂĔ������������Ȃ��Ă��܂��B

(3) ���L�V�i���I�̍��ŏq�ׂ�悤�ɁA�{�w�W�͒nj����₷���w�W�ł��B���������āA���\���ׂ��Ń|�W�V����������ė]�v�Ȋ댯��`���K�v�͂���܂���B - ���Ɏw�W�ɂ��Ăł��B

��vFX���HP�ŁA�s��\�z�����\����Ă��Ȃ����߁A���\���ʂ̗ǂ������̊������܂���B�A���A���߂̌i�C�w�W�E���Ԏw�W�̓���������ƁA�ǔۍ��݂ł��ٗp��̈���������������̕��������悤�ł��B

�����Ɏw�W���\���ׂ��Ń|�W�V���������K�v�͂���܂��A�����Č����Ȃ獡��͔���ł��傤�B - �V�i���I�͎��̒ʂ�ł��B

(1) ���O1�����́A������v�����͂̌��ʁA�A������72���ƂȂ��Ă��܂��B�A���A���[�\�N�����ł́A�ߋ��ɒ����q�Q���������Ė߂��Ă��邱�Ƃ������悤�Ȃ̂ŁA�~���炸�ɗ��m���������ǂ��ł��傤�B

(2) ����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�A���ƂȂ�\���̕��������ƍl���Ă��܂��B���������A�s�����傫���A���������ă|�W�V������������͂���܂���B4��11���ɔ��\����镨���w�W���\���̊e�Љ���L�����m�F���āA�ǂ����邩�����߂܂��B

(3)����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�74���ł��B����Ȃ�w�W���\��̔����������m�F���Ă���A�ǂ������ă|�W�V�����������Ă����S�ł��܂��B

���C�Ȃ������������A�����������Ƃɓ���Ă����������A�w�W���\�O��̎���ł͈��|�I�ɗL���ł��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

���{��������v���ł́A�ٗp���v���\����̔��������̎w�W���\�������傫���Ȃ�X��������܂��B����́A�ٗp���v�����̍��̌i�C���ł��悭�\���Ă���A�ƍl�����Ă��邩��ł��B

�ǂ̍��ł����Ɨ��́u���Ǝ�÷�J���͐l��×100�v�ƒ�`����A���Ǝ҂́u�����ӎv������̂Ɏ��E���̐l�v�Ƃ���Ă��܂��B���������A�����ӎv������̂Ɏ��E���̐l���J�E���g���邱�Ƃ͓���̂ł��B�N���ҁE�����ی�ҁE���Ď҂���������A�ׂ��Ȓ�`������ƎZ�o�̓�����킩��܂��B

���̂��߁A���ƕی��\��������ٗp�Ґ����W�v���āA���Ɨ��̎Z�肪�������Ȑ����ƂȂ��Ă��Ȃ����Ƃ��`�F�b�N���Ă����ł��B���Ȃ݂ɁA�p���ł͎��ƕی��\�����������Ɨ��Ɠ����ɏW�v�E���\���Ă��܂��B

�Ȃ��A�p���ł͓��{�������Ȃ葁������h���ٗp�҂������Ƃ�������������܂����B�܂��A�I�g�ٗp�Ƃ������x���Ȃ��A�Ƃ����ٗp������X�ƈقȂ�܂��B���������Љ�I�w�i��m��Ȃ��ƁA�p���ٗp���v�͂悭�킩��Ȃ����̂ł��i�m���Ă��Ă��A��X�ɂ͑z�����邵���Ȃ������������̂ł����j�B

�����Â��L���ł����ADIAMOND online�̓��ʃ��|�[�g�L���Łu���{�ŕ��Ȃ��g�h���J���h�卑�C�M���X�̎���Ƌ��P�`�p�w�C�Y�E�X�y�V�����X�g�E���N���[�g�����g�Ђ̊����ɕ����v�Ƃ����̂�����܂����B���p�̌ٗp���̈Ⴂ���ƂĂ��킩��₷���܂Ƃ܂����C���^�r���[�L�����Ǝv���܂��B�X��������Q�l�܂łɁB

�ȑO�͂��Ȃ�傫�Ȕ���������w�W�ł������A�ŋ߂͂Ȃ������܂蔽�����܂���B�Ƃ͂����A����1����������20pips���x�A����11����������40pips����������̂ŁA�����̌ٗp�w�W�ɔ�ׂ�Ƒ傫���������܂��B

�w�W���\���ׂ��Ń|�W�V�������������ɁA�w�W���\�ւ̔������������Ă���|�W�V����������Ă��A���������ɔ������L�ё�����X��������܂��B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�26�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B��}�����ƕی��\�������A���}�����Ɨ��ł��B

�s��\�z���Ȃ����߁A��Ɏw�W���͂̈Ӌ`����l�����������Ǝv���܂��B

��L�A�w�W��v�����͂ł́A�w�W���\���ʂ��ǂ��Ă������Ă��A����1�����E����11�����Ƃ̕�����v����60������������������܂���B

�ł́A���\���l�ɂ��čl�@���܂��B

�����ƂɊւ��Ă�PMI��3�����A���Œቺ���Ă��܂��B�z�H�Ɛ��Y�w����3�����������\�Ȃ���A��͂�2���܂�3�����A���Œቺ���A���N�ɓ����Ă���̓}�C�i�X�ƂȂ��Ă��܂��B�ٗp�𑝂₷�����ł͂Ȃ��ł��傤�B

�T�[�r�X�ƂɊւ��Ă�3��PMI����⎝�������Ă��܂��B�����āA�������㍂�w����3�����������\�Ȃ���A2�����܂ł�2�����A�����P���Ă��܂��B�ŐV3�����̏����f�[�^�Ƃ��ẮA4��11��08:01��BRC�������㍂�����\����Ă��܂����BBRC�Ɉ˂�A�������㍂�O����͍��N�ɓ�����3�����A���}�C�i�X�ł��BPMI�Ə������㍂�w�������P��BRC�������ƁA�ǂ��������݂ƂȂ��Ă��܂��B

�����A�p���̏t�̑�^�A�x�͍��T14������17���ł��i�C�[�X�^�[�x�Ɂj�B��^�A�x�̑O�ɂ͂ǂ̍��ł�����}�����܂��B����āA3���͏������ǂ��Ƃ��v�����ABRC���\���ʂ̒ʂ�T�[�r�X�Ƃ������Ɛ��@����܂��B

����͎s��\�z���o�Ă��Ȃ��̂ŁA����Ɣ�r���邱�Ƃ��ł��Ȃ����̂́A���\���ʂ��ǂ��Ȃ钛����������Ȃ钛��̕��������悤�ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

���O10�����E���O1�����ɂ́A�����q�Q���ڗ����܂��B����1�����E����11�����́A2016�N�ȍ~������ȑO�ɔ�ׂĔ������������Ȃ��Ă��܂��B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�74���ł��B����Ȃ�w�W���\��̔����������m�F���Ă���A�ǂ������ă|�W�V�����������Ă����S�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������72���ƂȂ��Ă��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���\���ʂ��ǂ��Ă������Ă��A����1�����E����11�����Ƃ̕�����v����60�����������ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- (1) ���O1�����́A������v�����͂̌��ʁA�A������72���ƂȂ��Ă��܂��B�A���A���[�\�N�����ł́A�ߋ��ɒ����q�Q���������Ė߂��Ă��邱�Ƃ������悤�Ȃ̂ŁA�~���炸�ɗ��m���������ǂ��ł��傤�B

(2) ����1�����́A��L�w�W�萫���͌��_�Ɉ˂�A�A���ƂȂ�\���̕��������ƍl���Ă��܂��B���������A�s�����傫���A���������ă|�W�V������������͂���܂���B4��11���ɔ��\����镨���w�W���\���̊e�Љ���L�����m�F���āA�ǂ����邩�����߂܂��B

(3)����11�����́A����1�����Ƃ̕�����v����76���ŁA������v���ɏI�l������1�����I�l���ĐL�тĂ������Ƃ�74���ł��B����Ȃ�w�W���\��̔����������m�F���Ă���A�ǂ������ă|�W�V�����������Ă����S�ł��܂��B

�ȏ�

2017�N4��12��17:30���\

�ȉ���2017�N4��12��21:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

���ʂ́A���ƕی��\��������2.55���l�őO�ʁi��1.13���l�j��舫���A���Ɨ���2.2���őO�ʁi2.1���j��舫���A�ł��B���̌��ʂŗz���ł̔����ł����B

���̂悤�Ȍ��ʂɑ��A���̂悤�Ȕ����ł͂ǂ����悤������܂���ˁB���C�^�[����ł́A���ƕی��\��������2011�N7���ȗ��̑啝�ȐL�т��L�^�����A�Ƃ̂��Ƃł��B

�A���A�q���g�͂���܂��B���L7-1�����������������B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

��}4�{���`���[�g���������������B

�p�ٗp���v�́A�Ȃ����挎���獑��FX��Ђ̎s��\�z���Ȃ��Ȃ��Ă��܂��B���������A������PMI�����āA���Ƃ�EU���E���Ɍ���������q��z������A�ٗp���v���ǂ����ʂɂȂ���Z�͒Ⴂ�͂��ł��B

�ɂ��ւ�炸�A4�{���`���[�g���������A�w�W���\�O���炷����������GBP�������Ă��܂��B���ɁA���O1���������́A���Ȃ��Ƃ�2015�N1���ȍ~�ōő�ƂȂ��Ă��܂����B

���ُ̈�ȓ����́A����17:00������}���ɂȂ����悤�Ɍ����܂����B

�Ȃ����B

����FX��Ђ̑��������O�ē����Ă���V�K���ƕی��\�������⎸�Ɨ��ȂǁA����p�ĉ��ŏd������Ă��Ȃ��\��������܂��B

�܂��A����̓������o�ώw�W�Ȃ�ĊW�Ȃ��قǁA�����㏸�g�����h�ނ��̂������\��������܂��B

��قnj��Ă݂�ƁA���Ȃ��Ƃ����C�^�[�̎s��\�z�͒�����ILO�������Ɨ��ōs���Ă���A�������ł��i�ӑĂŌڋq���y�Ă����Ђł͂Ȃ��j�B�����ȍ~�́A�ĉp�̌ٗp���v�́A����FX��ЂłȂ����C�^�[���u���[���o�[�O�����čڂ��邱�Ƃɂ��܂��B�ł���A�`���̂����Ďs��̐M���������C�OFX��Ђɂ����Ɠ��{�i�o���Ă��炢�������̂ł��B

���������A����FX�Q���҂̎��_������Ă����̂ł���A����͎�łȂ��]�̓����ł��B

�p�ٗp���v�͒ʏ�Ȃ炩�Ȃ�S�̍����o�ώw�W�ł��B���̔��\�ŁA���ƕی��\�������⎸�Ɨ��������������������̂ɁA����GBP�����͂������ȓ����ł��BGBPJPY�����̓��������łȂ��AGBPUSD�ł�EURGBP��GBP�������Ă��܂��B

��������]�@��14:00�߂�������N���Ă����悤�ł��B���͕ċ����ቺ�E�_�E��������USD�������܂����B14���E15�����Ɏn�܂�s��i�C���h�A�����A�����j�ł́A���0��������̂��̓����ɂ͒Ǐ]�ł��Ȃ������\��������܂��B����āA�����̎s��ł�USD�̔��|�W�V�����������Ă�����AUSD�̑��Ŏn�܂�܂��iJPY�ɑ��ẮA�����ō�邩���JPY���������Ƒ������m�����̂ŁAUSDJPY��USD���ɂȂ�܂��j�B

���ɁA15�����ɂ͉��B�����ɂȂ�A16�����ɂ͉p���������}���A���l�̓����ƕ֏攃�����s���܂��B

�{���̂��Ƃ͂킩��܂��A����USD����i�č��A�Ċ�����j��23����0������{�i�������̂ŁA�ꉞ����Œ��낪�����܂��B���E���m���傾��������i�V�K�|�W�V�����\�z���ړI�łȂ���������j�A�p���������n�߂�17��������������A18�����ɂ̓E�\�̂悤��GBP���̐������Ȃ��Ȃ����A�ƍl����Ηǂ��ł��傤�B

�����̉p�ٗp���v�̎��Ԃ́A�o�ώw�W�ǂ��낶��Ȃ������̂ł��傤�B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�w�W���\�O��GBP�̓����́A�V�i���I���z�肵�Ă���悤�ȏł͂Ȃ������悤�Ɏv���܂��B�Ƃ����艺���悤�Ƃ��Ă��A��������ȏ��GBP�������Ă��܂����B

�Ƃ����Ă��A�p�ٗp���v�ł��B���O�z��Ƌt�ɔ��������̂ŁA�܂������m�F�ɂЂƎ�Ԃ�����܂����B�ŏ��A���������P�Ƃ̑�������Ă��A���ƕی��\�������Ǝ��Ɨ����O���舫�����Ă����̂ŁA�����������M�����܂���ł����B

�����������GBP���Ɣ[�����Ēnj��|�W�V�������������^�C�~���O�������A���x����������܂����B���肬��̗��m�ƂȂ�܂������A����𐬐ѕ\�Ɋ܂߂Ă悢�������܂��B

����́A�w�W�̓�����ǂ�Ń|�W�V���������Ƃ����悤�Ȏ���łȂ������Ǝv���܂��B

�y8. �������͌��z

���O�������͓��e�͊������܂��B

�Ӗ����Ȃ��B

�y9. �V�i���I���z

���O�������Ă����V�i���I�ւ̌����������܂��B

����������͈Ӗ����Ȃ��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2017�N4��7��10:12����̃��X�N���������

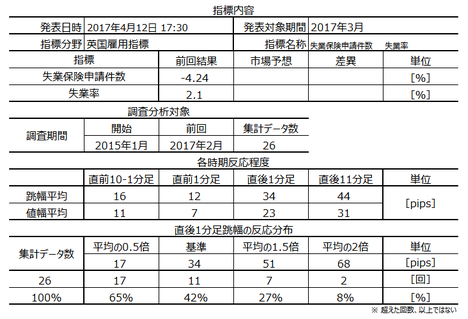

���X�N���e�͎��̒ʂ�ł����B

�V���A���{�R�̉��w����g�p�ɂ���đ����̎��҂��o�����Ƃ��āA2017�N4��7��10:12�Ɂu�ČR���V���A�U�������{�����v�Ƃ̕�����܂����B���@�͏��q�~�T�C���A�K�͂�50���ȏ�A�ڕW�̓V���A���{�R���_�A�Ƃ̂��Ƃł��B

���{�����͖��m�F�Ȃ��̂́A11:16���ɂ̓��C�^�[���u���ɍ�킪���������Ƃ݂���v�Ƃ̕č�����������Ă��܂����B

�ŏ��̑����ꂽ10:12����USDJPY��110.90�t�߂ł����B

10:12�����2���Ԃ̓��������}�Ɏ����܂��B���}�����̕��͋ϓ��ł͂���܂���B������3�{��1�����������A�㉺�̓����Ɉ�i�����x�̎��ԕ��ƂȂ��Ă��܂��B

������3���͉����I��JPY�������Ă��܂��B�傫���������̂ŁA����5���͏����߂��܂����B���̌��2�x�A�ǂ���Ɖ����Ă͏����߂��������J��Ԃ��A���݁i13:00�O�j�͒l��߂�����܂��B

USDJPY�̓������قڒ͂߂��̂ŁA���̒ʉ݃y�A�����Ă݂܂��傤�B

���}��USDJPY��JPY������ꂽ1���Ԃ̓������AEURJPY�EGBPJPY�EAUDJPY�EEURUSD�EGBPUSD�EAUDUSD�̏��ɕ��ׂ����̂ł��B

�~�N���X�Ō������AUSDJPY�������Ă�������1���ԑ��ŁA�ʉݖ���pips�̍��͂قƂ�ǂ���܂���B�������ł́A�~�N���X���[�g�����Ƃ��ƈ����ʉ݃y�A�iGBP���EUR�AEUR���AUD�A�Ƃ������Ɓj�ő傫���Ȃ�ł��傤�B

���ʓI�ɂ́A���̐}�̂悤��JPY������1���Ԃ��������܂���ł����B���̖�A�č��ٗp���v���}���鍠�ɂ́A����1���Ԃ̉��������̃��[�g��60�`80���̂Ƃ���܂Ŗ߂��Ă��܂����i50pips�����Ȃ�A���̃��[�g����10�`20pips���̂Ƃ���A�Ƃ����Ӗ��j�B

�����������X�N����̓����͎��̂悤�ɐ������邱�Ƃ��ł��܂��B

FX�ł̓��[�g�̓������Ȃ���Η��v���܂���B������킩��₷���l���邽�߁A�ЂƂ܂����[�g�������Ȃ���Ԃ��l���Ă݂܂��傤�B

����ƁA�����͋������������i�������j�⊔���㏸�����������i�����䍷�j�ւƈړ����n�߂܂��B�܂�A�������E�����l�ȊC�O���E�،������߁AJPY���ĊO���ʉ݂��n�߂܂��B������A�בւ������ɂ����ɂȂ�ƁA���R�ɉ~���ƍ������ʉݍ��i�Ⴆ��AUD�j�����炾��Ɛi�ݎn�߂܂��B

����ɂ������A�~����r�I�����Ƃ��͑��荑�ʉ݂����ΓI�Ɉ����̂ŁA���@�ցE�c�́E��Ђ��C�O�ɓ��������Ď��Y��~���Ă��܂��B���܂�m���Ă��܂��A�����Ƃ̊C�O�H�ꂾ���Ă��̂ЂƂł��i���n�̑���̌��n�x�X�������Ή����邱�Ƃ������j�B

���Ă����ŁA����̂悤�ȃ��X�N�����������Ƃ��܂��B

����ƁA�}���Ŏ����͎����ɖ߂낤�Ƃ��܂��B�ǂ̍��ł������ł��B�����N���邩�킩��Ȃ��Ƃ��ɂ́A�������茳�ɒu���Ă��������̂ŁA�O���ʉ݁E��������E�،���̂ł��i�������̂�j�B�����͍ŏI�I�ɑS�āAJPY�i�����ʉ݁j���߂����ƂɂȂ�܂��B������AJPY�͍����Ȃ�܂��B

���R�A���X�N���i�K�I�ɑ傫���Ȃ��Ă����ƁA����ɂ������̂܂Ŕ����n�߂܂��B����ɁA���ꂪ���������ĕs�������������ƁA�{���Ȃ甄��Ȃ����̂܂Ŕ��낤�Ƃ��܂��B���ۂɂ͔���Ȃ����͔̂���Ȃ��̂ŁA���Δ����ł̃w�b�W���n�܂�܂��B���荑�̃��m�E�J�l���Ă��Ԃ����Ȃ̂�����A���X�N�����܂�܂ő��荑�ʉ݂��Ď����ʉ݂��Ă����̂ł��B

�����Ȃ�Ƃ����AJPY�͉����I�ɍ����Ȃ�n�߂܂��B�����̑��Ȃ�\��Ȃ��A�Ƃ����w�b�W�œ��������́u�����v�ƌ����Ă������Ⴂ�܂��B

�����Ƃ̌��n�H��̎����J������Ă����s�́A1�Č������Ő����~�Ƃ������Ƃ����悭����ł��傤�B�悭�j���[�X�Ō�������r����1�������Ȃ��A���̕����Č����͈��|�I�ɑ����̂ł͂Ȃ��ł��傤���i���F�Č����͒m��܂��A��萻���Ƃ̊C�O��H��œ��������z�́A���������Ƒ������Ƃ������ʂł��j�B

���X�N�������Ă��A�����o����ɂ͂����܂���B���n�ʉ݂Ŏ�������肭�肵�����Ȃ��Ă͂Ȃ�Ȃ��̂ł��B���R�A������S�����n��s�̎x�X�͂��Ă����A�{�����猩��ΊC�O�����ł�����A���X�N�w�b�W�ɓ����ł��傤�B

�܂�A���X�N�������ɓ��������́AFX�̂悤�ȒZ���̓������������ł͂Ȃ��̂ł��B�ב֎s���70�������߂�ƌ����铊�@�I�����S�̂ւƁA���X�N�̒��x�Ɗ��Ԃɉ����ĉe�����g�y���Ă�����ł��B�C�O�H����͎����ł����A���̍H��̎����J���S�����Z�@�ւ̃w�b�W�͓��@�ɂȂ�܂��i�Ǝv���܂��j�B

���{�͊C�O�����z�����ɑ傫������A����Ȃ��Ƃ��N���Ă��܂��܂��B

�Ɠ����ɁA���̘b�͂Ȃ����o���b�W���K�v���������ł��܂��B

���������ւ̃��X�N�w�b�W��S�Č����ōs��Ȃ�������Ȃ���A�����̊C�O�����ւ̃n�[�h���������������ƍ����Ȃ��Ă��܂��܂��B���������A�����ł��낤���C�O�ł��낤���A���Ƃ����������肵�Ă�����X�N�w�b�W�Ȃ�ē��@�ł��\���܂���B����Ŏ����̊C�O�����̃n�[�h�����������܂��B���Ƃ��ƁA���̂��߂ɕK�v�ȃ��o���b�W�Ȃ̂ł��傤�B

�ʊ�Ƃ̓w�͂ɗ��邾���łȂ��A���ۋ��Z�V�X�e���S�̂̈���E���P�Ń��X�N��������₷������e������̎d���́A�����炱���d�v�Ȃ̂ł��傤�B

���̂悤�ɗ������Ă����ƁA���X�N���ʉ݂́u���X�N����v�̈Ӗ��́A�N���Ă��鎖�����̂��̂̃��X�N�̂��Ƃł͂Ȃ����Ƃ��킩��܂��B�u�����Ȃ��Ă�ꍇ���v�Ƃ��������Ƃ̃��X�N�����Ɨ������Ă����悢�Ǝv���܂��B���܂��܁A4��1�����u3-0. �e���o�ρE�ʉ݂̓����v�ŋL�����Ƃ���ł������A���{�ő�k�Ђ������Ă��k���N�����{�C�Ƀ~�T�C���������Ă��AJPY�����X�N�ɂ߂��ۂ������AAUD������������ア���ۂɂ́A���̂悤�Ȕw�i������̂ł��B

��}�ɂ����āA�L���̃h������A��������鍑�ł���AUD�̓����ɂ��Ă��A���l�Ȑ�����������Ǝv���܂��B

�ʃ��X�N�ɂ���đ����̏��ʂ̕ϓ��������Ă��A���X�N�������ɋ������ʂ́A�@ ���M�����ʉ݁��A ���������ʉ݁��B �����I�ʉ݁��C �퓊�������ʉ݁��D ��M�����ʉ݁A����{�ł͂Ȃ��ł��傤���B

�L���̃h�����́A��{�I�ɑ��}������E���슔�����̓����ŁA����͉��ƂȂ��킩��܂��BUSD�́A���������Ƃ����ʂ��͍��M�����ʉ݂̋C�����܂����A��̏��ʂɎ������ł������ʉ݂ɂ͓�����܂���BUSD���{���ɋ����Ȃ�͖̂{�i�I�L���̏ꍇ�ł��傤���ǁA����ł��X�C�X�t�����ɂ͓G���܂���B

�����āA�X�C�X�t�������͉i���������Ƃ��Ă̐M�����ɂ����́A�ƌ����Ă��܂��B�q�g���[�̈��͂ɂ��������A���ɂ��J���Ȃ������X�C�X�̋�s�ւ̐M����������ł��傤�B���̏��̏o�T���͊m���u�S���S13�v�ƋL�����Ă��邱�ƂL���Ă����܂��B����������Ԉ���Ă��Ă��A�X�C�X�̂����ł��S���S�̂����ł����̂����ł�����܂���B�X�C�X�t�����́A�����Ŕ��������o�����Ȃ��̂ŁA�����a���ɂ��Ă��܂��B������A�����u�M���v�Ƃ������Ƃ̈Ӗ����A�܂����ЂƂ悭�킩���Ă��Ȃ��̂ł��B

�{���̕��͂����g�łǂ����B�����܂œǂ܂��Ă����ĂЂǂ��b�Ő\����܂���B

�V���A���{�R�̉��w����g�p�ɂ���đ����̎��҂��o�����Ƃ��āA2017�N4��7��10:12�Ɂu�ČR���V���A�U�������{�����v�Ƃ̕�����܂����B���@�͏��q�~�T�C���A�K�͂�50���ȏ�A�ڕW�̓V���A���{�R���_�A�Ƃ̂��Ƃł��B

���{�����͖��m�F�Ȃ��̂́A11:16���ɂ̓��C�^�[���u���ɍ�킪���������Ƃ݂���v�Ƃ̕č�����������Ă��܂����B

�[�[�[��€����A$�[�[�[

�ŏ��̑����ꂽ10:12����USDJPY��110.90�t�߂ł����B

10:12�����2���Ԃ̓��������}�Ɏ����܂��B���}�����̕��͋ϓ��ł͂���܂���B������3�{��1�����������A�㉺�̓����Ɉ�i�����x�̎��ԕ��ƂȂ��Ă��܂��B

������3���͉����I��JPY�������Ă��܂��B�傫���������̂ŁA����5���͏����߂��܂����B���̌��2�x�A�ǂ���Ɖ����Ă͏����߂��������J��Ԃ��A���݁i13:00�O�j�͒l��߂�����܂��B

USDJPY�̓������قڒ͂߂��̂ŁA���̒ʉ݃y�A�����Ă݂܂��傤�B

���}��USDJPY��JPY������ꂽ1���Ԃ̓������AEURJPY�EGBPJPY�EAUDJPY�EEURUSD�EGBPUSD�EAUDUSD�̏��ɕ��ׂ����̂ł��B

�~�N���X�Ō������AUSDJPY�������Ă�������1���ԑ��ŁA�ʉݖ���pips�̍��͂قƂ�ǂ���܂���B�������ł́A�~�N���X���[�g�����Ƃ��ƈ����ʉ݃y�A�iGBP���EUR�AEUR���AUD�A�Ƃ������Ɓj�ő傫���Ȃ�ł��傤�B

���ʓI�ɂ́A���̐}�̂悤��JPY������1���Ԃ��������܂���ł����B���̖�A�č��ٗp���v���}���鍠�ɂ́A����1���Ԃ̉��������̃��[�g��60�`80���̂Ƃ���܂Ŗ߂��Ă��܂����i50pips�����Ȃ�A���̃��[�g����10�`20pips���̂Ƃ���A�Ƃ����Ӗ��j�B

�[�[�[��€����A$�[�[�[

�����������X�N����̓����͎��̂悤�ɐ������邱�Ƃ��ł��܂��B

FX�ł̓��[�g�̓������Ȃ���Η��v���܂���B������킩��₷���l���邽�߁A�ЂƂ܂����[�g�������Ȃ���Ԃ��l���Ă݂܂��傤�B

����ƁA�����͋������������i�������j�⊔���㏸�����������i�����䍷�j�ւƈړ����n�߂܂��B�܂�A�������E�����l�ȊC�O���E�،������߁AJPY���ĊO���ʉ݂��n�߂܂��B������A�בւ������ɂ����ɂȂ�ƁA���R�ɉ~���ƍ������ʉݍ��i�Ⴆ��AUD�j�����炾��Ɛi�ݎn�߂܂��B

����ɂ������A�~����r�I�����Ƃ��͑��荑�ʉ݂����ΓI�Ɉ����̂ŁA���@�ցE�c�́E��Ђ��C�O�ɓ��������Ď��Y��~���Ă��܂��B���܂�m���Ă��܂��A�����Ƃ̊C�O�H�ꂾ���Ă��̂ЂƂł��i���n�̑���̌��n�x�X�������Ή����邱�Ƃ������j�B

���Ă����ŁA����̂悤�ȃ��X�N�����������Ƃ��܂��B

����ƁA�}���Ŏ����͎����ɖ߂낤�Ƃ��܂��B�ǂ̍��ł������ł��B�����N���邩�킩��Ȃ��Ƃ��ɂ́A�������茳�ɒu���Ă��������̂ŁA�O���ʉ݁E��������E�،���̂ł��i�������̂�j�B�����͍ŏI�I�ɑS�āAJPY�i�����ʉ݁j���߂����ƂɂȂ�܂��B������AJPY�͍����Ȃ�܂��B

���R�A���X�N���i�K�I�ɑ傫���Ȃ��Ă����ƁA����ɂ������̂܂Ŕ����n�߂܂��B����ɁA���ꂪ���������ĕs�������������ƁA�{���Ȃ甄��Ȃ����̂܂Ŕ��낤�Ƃ��܂��B���ۂɂ͔���Ȃ����͔̂���Ȃ��̂ŁA���Δ����ł̃w�b�W���n�܂�܂��B���荑�̃��m�E�J�l���Ă��Ԃ����Ȃ̂�����A���X�N�����܂�܂ő��荑�ʉ݂��Ď����ʉ݂��Ă����̂ł��B

�����Ȃ�Ƃ����AJPY�͉����I�ɍ����Ȃ�n�߂܂��B�����̑��Ȃ�\��Ȃ��A�Ƃ����w�b�W�œ��������́u�����v�ƌ����Ă������Ⴂ�܂��B

�����Ƃ̌��n�H��̎����J������Ă����s�́A1�Č������Ő����~�Ƃ������Ƃ����悭����ł��傤�B�悭�j���[�X�Ō�������r����1�������Ȃ��A���̕����Č����͈��|�I�ɑ����̂ł͂Ȃ��ł��傤���i���F�Č����͒m��܂��A��萻���Ƃ̊C�O��H��œ��������z�́A���������Ƒ������Ƃ������ʂł��j�B

���X�N�������Ă��A�����o����ɂ͂����܂���B���n�ʉ݂Ŏ�������肭�肵�����Ȃ��Ă͂Ȃ�Ȃ��̂ł��B���R�A������S�����n��s�̎x�X�͂��Ă����A�{�����猩��ΊC�O�����ł�����A���X�N�w�b�W�ɓ����ł��傤�B

�܂�A���X�N�������ɓ��������́AFX�̂悤�ȒZ���̓������������ł͂Ȃ��̂ł��B�ב֎s���70�������߂�ƌ����铊�@�I�����S�̂ւƁA���X�N�̒��x�Ɗ��Ԃɉ����ĉe�����g�y���Ă�����ł��B�C�O�H����͎����ł����A���̍H��̎����J���S�����Z�@�ւ̃w�b�W�͓��@�ɂȂ�܂��i�Ǝv���܂��j�B

���{�͊C�O�����z�����ɑ傫������A����Ȃ��Ƃ��N���Ă��܂��܂��B

�Ɠ����ɁA���̘b�͂Ȃ����o���b�W���K�v���������ł��܂��B

���������ւ̃��X�N�w�b�W��S�Č����ōs��Ȃ�������Ȃ���A�����̊C�O�����ւ̃n�[�h���������������ƍ����Ȃ��Ă��܂��܂��B���������A�����ł��낤���C�O�ł��낤���A���Ƃ����������肵�Ă�����X�N�w�b�W�Ȃ�ē��@�ł��\���܂���B����Ŏ����̊C�O�����̃n�[�h�����������܂��B���Ƃ��ƁA���̂��߂ɕK�v�ȃ��o���b�W�Ȃ̂ł��傤�B

�ʊ�Ƃ̓w�͂ɗ��邾���łȂ��A���ۋ��Z�V�X�e���S�̂̈���E���P�Ń��X�N��������₷������e������̎d���́A�����炱���d�v�Ȃ̂ł��傤�B

�[�[�[��€����A$�[�[�[

���̂悤�ɗ������Ă����ƁA���X�N���ʉ݂́u���X�N����v�̈Ӗ��́A�N���Ă��鎖�����̂��̂̃��X�N�̂��Ƃł͂Ȃ����Ƃ��킩��܂��B�u�����Ȃ��Ă�ꍇ���v�Ƃ��������Ƃ̃��X�N�����Ɨ������Ă����悢�Ǝv���܂��B���܂��܁A4��1�����u3-0. �e���o�ρE�ʉ݂̓����v�ŋL�����Ƃ���ł������A���{�ő�k�Ђ������Ă��k���N�����{�C�Ƀ~�T�C���������Ă��AJPY�����X�N�ɂ߂��ۂ������AAUD������������ア���ۂɂ́A���̂悤�Ȕw�i������̂ł��B

��}�ɂ����āA�L���̃h������A��������鍑�ł���AUD�̓����ɂ��Ă��A���l�Ȑ�����������Ǝv���܂��B

�ʃ��X�N�ɂ���đ����̏��ʂ̕ϓ��������Ă��A���X�N�������ɋ������ʂ́A�@ ���M�����ʉ݁��A ���������ʉ݁��B �����I�ʉ݁��C �퓊�������ʉ݁��D ��M�����ʉ݁A����{�ł͂Ȃ��ł��傤���B

�L���̃h�����́A��{�I�ɑ��}������E���슔�����̓����ŁA����͉��ƂȂ��킩��܂��BUSD�́A���������Ƃ����ʂ��͍��M�����ʉ݂̋C�����܂����A��̏��ʂɎ������ł������ʉ݂ɂ͓�����܂���BUSD���{���ɋ����Ȃ�͖̂{�i�I�L���̏ꍇ�ł��傤���ǁA����ł��X�C�X�t�����ɂ͓G���܂���B

�����āA�X�C�X�t�������͉i���������Ƃ��Ă̐M�����ɂ����́A�ƌ����Ă��܂��B�q�g���[�̈��͂ɂ��������A���ɂ��J���Ȃ������X�C�X�̋�s�ւ̐M����������ł��傤�B���̏��̏o�T���͊m���u�S���S13�v�ƋL�����Ă��邱�ƂL���Ă����܂��B����������Ԉ���Ă��Ă��A�X�C�X�̂����ł��S���S�̂����ł����̂����ł�����܂���B�X�C�X�t�����́A�����Ŕ��������o�����Ȃ��̂ŁA�����a���ɂ��Ă��܂��B������A�����u�M���v�Ƃ������Ƃ̈Ӗ����A�܂����ЂƂ悭�킩���Ă��Ȃ��̂ł��B

�{���̕��͂����g�łǂ����B�����܂œǂ܂��Ă����ĂЂǂ��b�Ő\����܂���B

�ȏ�

�^�O�F���X�N,���X�N���,�w�b�W

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 08:00| Comment(0)

| TrackBack(0)

| 8. �⑫����