新規記事の投稿を行うことで、非表示にすることが可能です。

2017年04月05日

米国景気指標「ISM非製造業景況指数」発表前後のUSDJPY反応分析(2017年4月5日23:00発表結果検証済)

以下、「Ⅰ.調査」「Ⅱ.分析」を事前投稿し、「Ⅲ.結果」「Ⅳ.検証」を事後投稿しています。ブログの日付は事前投稿日となっています。事後投稿の日時は「Ⅲ.結果」のタイトル行付近に記載しています。

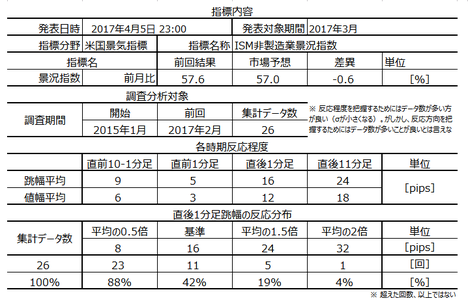

2017年4月5日23:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年3月分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本指数は、(1) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、後述するように過去のデータを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの26回分のデータに基づいています。

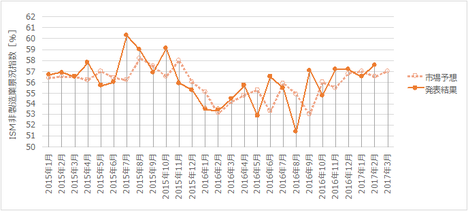

下図に過去の市場予想と発表結果を示します。

今回の指標結果は予想できません。

まず、2月下旬から3月の報道解説等の流れを見てみましょう。

3月はFRBが昨年12月の利上げから僅か3か月で再利上げを行っています。3月に再利上げするという報道は、予想も含めて1月下旬から目立つようになっていました。利上げは、設備投資意欲の減退に繋がります。

2月末には大統領議会演説があり、3月中旬に2018年予算教書を提示、入国制限の新大統領令に署名しました。そして、3月下旬に入国制限は再び裁判所命令で却下され、オバマケア代替法案の議会上程が共和党執行部判断で中止されています。

株価も、3月に入ってからは横這いもしくは右下がりとなっています。

客観的に見て、これほど悪材料が並べば前回結果よりかなり悪化すると予想されます。

ところが、3月UM消費者態度指数確報値は、2月結果96.3を0.6ポイント上回って96.9に改善しました。3月CB消費者信頼感指数は、2月結果114.8を10.8ポイント上回って125.6に改善しました。消費者心理は上向いていることを示しています。先行指標とされるISM製造業景況指数は、3月こそ前月結果を下回り市場予想と同値となったものの、2月までは右上がりでした。

データ上は、市場予想を上回っても不思議ではありません。

どちらを根拠として優先すべきかわかりません。

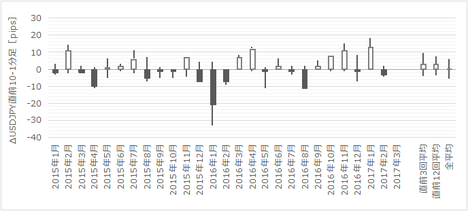

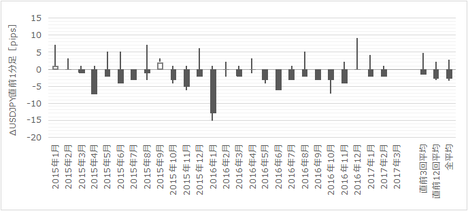

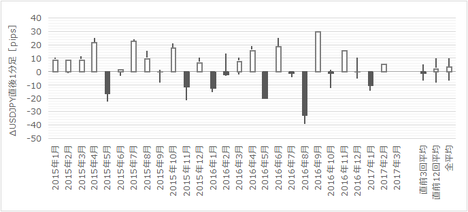

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足には上ヒゲが大きい陰線が目立ちます。、あた、直後1分足・直後11分足には、ヒゲが目立ちません。

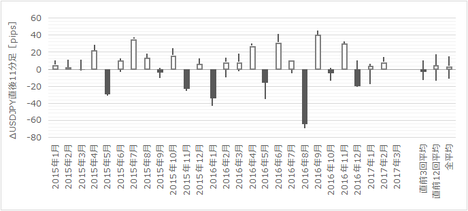

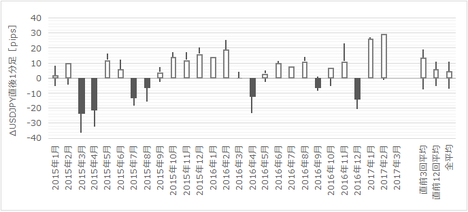

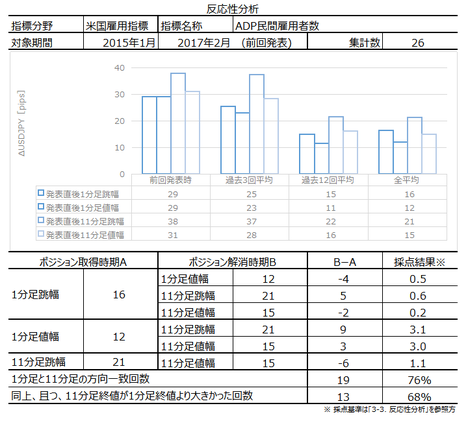

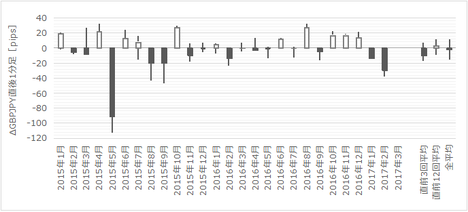

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が83%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが54%です。指標発表後に反応方向を確認してから追撃するには少し不安がある数字です。もし追撃するなら、直後1分足跳幅の高値を掴まないように気を付けてください。

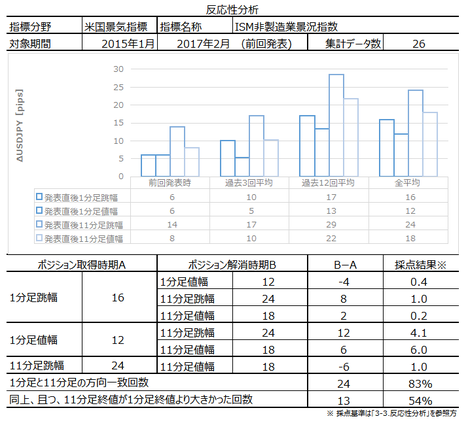

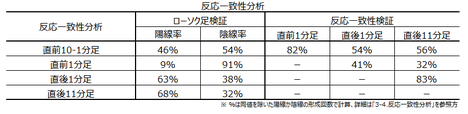

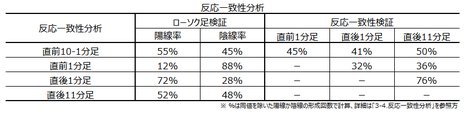

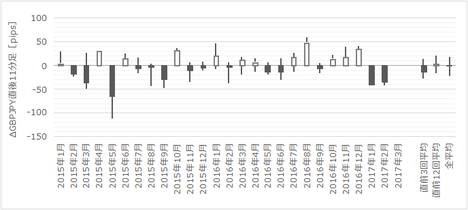

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足は陰線率が91%となっています。但し、この陰線は上ヒゲが目立つ陰線です。だから、ポジション取得のタイミングは少し遅らせた方が良いでしょう。

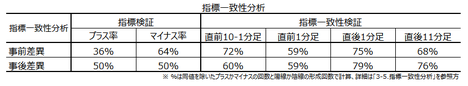

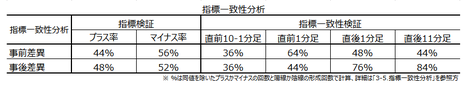

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

まず、直後1分足・直後11分足は、事後差異との方向一致率が79%・76%と高くなっています。発表結果次第で素直に反応する傾向が強いようです。

次に、直前10-1分足は、事前差異との方向一致率が72%となっています。今回の市場予想は前回結果を下回っているので陰線です。

そして、直後1分足は、事前差異との方向一致率が75%となっています。陰線です。

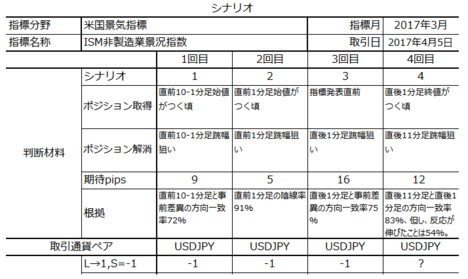

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年4月6日18:20頃に追記しています。

雇用が悪化し、輸出受注が改善です。

大手報道機関の解説では、「政権政策遂行力に疑問が生じた結果、先行きに不透明感が生じ、景況感に影を落とした」という趣旨の論調が目立ちます。がしかし、内訳を見ると、それほど悪い訳ではありません。

ざっくりですが、結果分析が保存できずに消えました。

どうもこのブログは、記事を書いたのに保存ができずに消える頻度が高いようです。どこか同じサービスで、もっと安定したサービスを提供してくれるところはないのでしょうか。

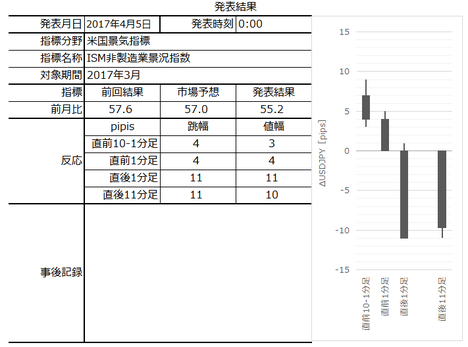

本指標発表結果及び反応は次の通りでした。

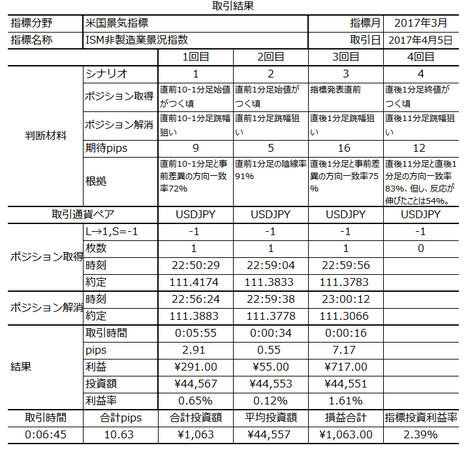

取引結果は次の通りでした。

シナリオ4は、本日の上昇の強さと反応伸長確率を踏まえて、ポジションを取りませんでした。結果的に、タイミングが悪ければ損切となったでしょうから、正解です。

反応は、発表後1分足6本目に一旦山を形成し、その後はほぼ直後1分足跳幅まで戻りました。

事前調査分析内容を、以下に検証します

「わからない」という結論でした。

結果は、前回結果を下回る市場予想を更に下回りました。同じ3月でも消費者景況感より株価の方がアテになる、ということでしょうか。ISM製造業景況感の3月結果は悪化していましたが、同月に悪化しているのなら、製造業景況感の非製造業景況感に対する先行性はアテにならない、ということでしょう。

以下のシナリオを用意していました。

直前10-1分足・直前1分足・直後1分足・直後11分足のいずれも陰線でした。シナリオには問題ありません。

本ブログを始めてからの本指標での成績を下表に纏めておきます。

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年4月5日23:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年3月分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- まず、本指標での取引にあたっての注意点です。

直前1分足には上ヒゲが大きい陰線が目立ちます。また、直後1分足・直後11分足にはヒゲが目立ちません。

そして、直後1分足・直後11分足は、事後差異との方向一致率が79%・76%と高くなっています。発表結果次第で素直に反応することが多いようです。 - 指標について今回はどうなるかわかりません。

まず、市場予想は前月結果より悪化と予想されています。そして、株価と、2月下旬から3月末の報道を見る限りでは、前回よりも悪化を裏付ける内容です。がしかし、先行性があるというISM製造業の2月までの右上がりや、UM・CB等の3月消費者景況感は2月よりも改善しています。 - シナリオです。

(1) 直前10-1分足は、指標一致性分析の結果、事前差異との方向一致率が72%となっています。今回の市場予想は前回結果を下回っているので陰線です。

(2) 直前1分足は、反応一致性分析の結果、陰線率が91%となっています。但し、この陰線は上ヒゲが目立つ陰線です。だから、ポジション取得のタイミングは少し遅らせた方が良いでしょう。

(3) 直後1分足は、指標一致性分析の結果、事前差異との方向一致率が75%となっています。陰線です。

(4) 直後11分足は、反応性分析の結果、直後1分足との方向一致率が83%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが54%です。指標発表後に反応方向を確認してから追撃するには少し不安がある数字です。もし追撃するなら、直後1分足跳幅の高値を掴まないように気を付けてください。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

Ⅰ.調査

【1. 指標概要】

本指数は、(1) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、後述するように過去のデータを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

【2. 既出情報】

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの26回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

今回の指標結果は予想できません。

まず、2月下旬から3月の報道解説等の流れを見てみましょう。

3月はFRBが昨年12月の利上げから僅か3か月で再利上げを行っています。3月に再利上げするという報道は、予想も含めて1月下旬から目立つようになっていました。利上げは、設備投資意欲の減退に繋がります。

2月末には大統領議会演説があり、3月中旬に2018年予算教書を提示、入国制限の新大統領令に署名しました。そして、3月下旬に入国制限は再び裁判所命令で却下され、オバマケア代替法案の議会上程が共和党執行部判断で中止されています。

株価も、3月に入ってからは横這いもしくは右下がりとなっています。

客観的に見て、これほど悪材料が並べば前回結果よりかなり悪化すると予想されます。

ところが、3月UM消費者態度指数確報値は、2月結果96.3を0.6ポイント上回って96.9に改善しました。3月CB消費者信頼感指数は、2月結果114.8を10.8ポイント上回って125.6に改善しました。消費者心理は上向いていることを示しています。先行指標とされるISM製造業景況指数は、3月こそ前月結果を下回り市場予想と同値となったものの、2月までは右上がりでした。

データ上は、市場予想を上回っても不思議ではありません。

どちらを根拠として優先すべきかわかりません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足には上ヒゲが大きい陰線が目立ちます。、あた、直後1分足・直後11分足には、ヒゲが目立ちません。

Ⅱ. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が83%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが54%です。指標発表後に反応方向を確認してから追撃するには少し不安がある数字です。もし追撃するなら、直後1分足跳幅の高値を掴まないように気を付けてください。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足は陰線率が91%となっています。但し、この陰線は上ヒゲが目立つ陰線です。だから、ポジション取得のタイミングは少し遅らせた方が良いでしょう。

【5. 指標一致性分析】

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

まず、直後1分足・直後11分足は、事後差異との方向一致率が79%・76%と高くなっています。発表結果次第で素直に反応する傾向が強いようです。

次に、直前10-1分足は、事前差異との方向一致率が72%となっています。今回の市場予想は前回結果を下回っているので陰線です。

そして、直後1分足は、事前差異との方向一致率が75%となっています。陰線です。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

2017年4月5日23:00発表

以下は2017年4月6日18:20頃に追記しています。

Ⅲ. 結果

【7. 発表結果】

雇用が悪化し、輸出受注が改善です。

大手報道機関の解説では、「政権政策遂行力に疑問が生じた結果、先行きに不透明感が生じ、景況感に影を落とした」という趣旨の論調が目立ちます。がしかし、内訳を見ると、それほど悪い訳ではありません。

ざっくりですが、結果分析が保存できずに消えました。

どうもこのブログは、記事を書いたのに保存ができずに消える頻度が高いようです。どこか同じサービスで、もっと安定したサービスを提供してくれるところはないのでしょうか。

(7-1. 指標結果)

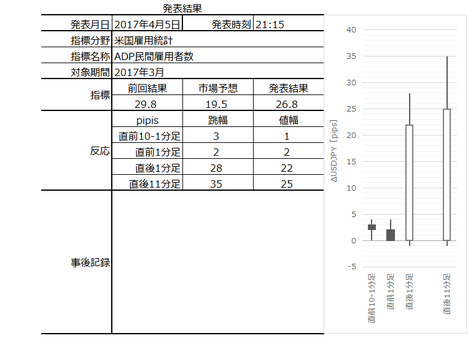

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

シナリオ4は、本日の上昇の強さと反応伸長確率を踏まえて、ポジションを取りませんでした。結果的に、タイミングが悪ければ損切となったでしょうから、正解です。

反応は、発表後1分足6本目に一旦山を形成し、その後はほぼ直後1分足跳幅まで戻りました。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

- 指標について今回はどうなるかわかりません。

まず、市場予想は前月結果より悪化と予想されています。そして、株価と、2月下旬から3月末の報道を見る限りでは、前回よりも悪化を裏付ける内容です。がしかし、先行性があるというISM製造業の2月までの右上がりや、UM・CB等の3月消費者景況感は2月よりも改善しています。

「わからない」という結論でした。

結果は、前回結果を下回る市場予想を更に下回りました。同じ3月でも消費者景況感より株価の方がアテになる、ということでしょうか。ISM製造業景況感の3月結果は悪化していましたが、同月に悪化しているのなら、製造業景況感の非製造業景況感に対する先行性はアテにならない、ということでしょう。

【9. シナリオ検証】

以下のシナリオを用意していました。

- (1) 直前10-1分足は、指標一致性分析の結果、事前差異との方向一致率が72%となっています。今回の市場予想は前回結果を下回っているので陰線です。

(2) 直前1分足は、反応一致性分析の結果、陰線率が91%となっています。但し、この陰線は上ヒゲが目立つ陰線です。だから、ポジション取得のタイミングは少し遅らせた方が良いでしょう。

(3) 直後1分足は、指標一致性分析の結果、事前差異との方向一致率が75%となっています。陰線です。

(4) 直後11分足は、反応性分析の結果、直後1分足との方向一致率が83%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが54%です。指標発表後に反応方向を確認してから追撃するには少し不安がある数字です。もし追撃するなら、直後1分足跳幅の高値を掴まないように気を付けてください。

直前10-1分足・直前1分足・直後1分足・直後11分足のいずれも陰線でした。シナリオには問題ありません。

本ブログを始めてからの本指標での成績を下表に纏めておきます。

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

2017年04月04日

米国雇用指標「ADP民間雇用者数」発表前後のUSDJPY反応分析(2017年4月5日21:15発表結果検証済)

以下、「Ⅰ.調査」「Ⅱ.分析」を事前投稿し、「Ⅲ.結果」「Ⅳ.検証」を事後投稿しています。ブログの日付は事前投稿日となっています。事後投稿の日時は「Ⅲ.結果」のタイトル行付近に記載しています。

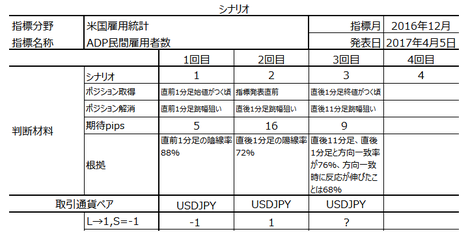

2017年4月5日21:15に米国雇用指標「ADP民間雇用者数」が発表されます。今回発表は2017年3月分の集計結果です。

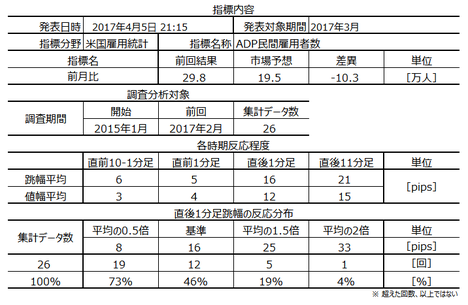

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本指標は、米国「雇用統計」を二日後に控え、NFP(非農業部門雇用者数)の直前先行指標としての重要度・注目度が高いものです。

本指標についてはおもしろい話があります。

確か「前月結果に対する増減を無視し、市場予想に対する増減だけに着目します。このとき、ADP発表結果に沿ってポジションを持つと、ほぼ3勝2敗で2日後のNFPの増減方向と一致する」と言われています。そして、「本指標発表後にポジションを取得し、雇用統計直前に解消するポジションの持ち方をADP手法という」のだそうです。ADP手法の勝率は60%付近だそうです。

これらについては、まことしやかに語られていたものの、調査期間や実際にポジションを持って継続的に取引を行ったという記録が見当たりませんでした。当会では真偽を調べたことがないので、責任を負いかねます。が、もし成立するのなら何となく納得できそうな話ですね。

但し、2日に亘ってポジションを持ち続けることになるため、このブログでは扱いません。ポジション保有時間が長くなるリスクの割に期待的中率が低すぎます。

なお、本指標は「ADP雇用統計」「ADP雇用者数」とも言われ、大手給与計算アウトソーシング会社であるADP(Automatic Data Processing)社が公表しています。対象は全米約50万社と言われ、2006年5月から雇用動向を発表しています。

ADP社HP等の原典にあたって調べたことがないため、この項は伝聞情報ばかりで申し訳ありません。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの26回分のデータに基づいています。

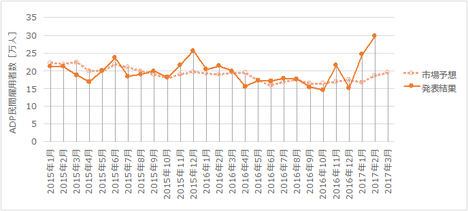

下図に過去の市場予想と発表結果を示します。

市場予想は19.5万人と、前回結果29.8万人よりも10.3万人の減少となっています。

売上・生産・雇用に関しては、よく前月の反動という言葉が使われます。図からわかるように、当月こそ前月の反動があっても良さそうなものです。

2013年以降にADPが25万人を超えた月は3回あります。2014年6月・2015年12月・2017年1月です。前2回は、ともに翌月反動で下げていますが、下げても20万人を超えています。同じ傾向を踏襲するなら、今回は市場予想を上回ることになります。

次に、毎週木曜に発表されている週次失業保険申請件数を見てみましょう。2月9日〜3月2日発表の失業保険申請件数は計94万件です。そして、3月9日〜3月30日発表の失業保険申請件数は計100万3千件です。ADPは雇用者数を発表するので、先の2月と3月の失業保険申請件数と反比例すると仮定すると、両者逆数比を求めて3月は2月の94%の雇用者数と推定できます。2月APD値は29.8万人なので、3月はその94%だと28万人ということになります。ちょっと多すぎる気もしますが、市場予想は上回りそうです。

よって、反動があるにせよ、今回は市場予想を上回ると予想します。

※ 週次失業保険申請件数

2月分=2月9日発表(234千人)+2月16日発表(239千人)+2月23日(244千人)+3月2日発表(223千人)。3月分=3月9日発表(243千人)+3月16日発表(241千人)+3月23日発表(261千人)+3月30日発表(258千人)。

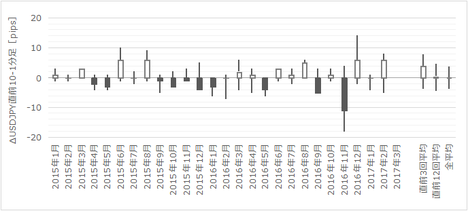

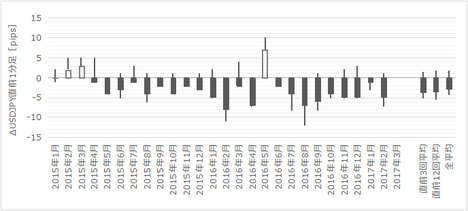

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足(上から2番目)の始値基準ローソク足をご覧ください。こりゃひどい。発表を跨いでポジションを持つなら、指標発表直前にしないと5pips損をしてしまいます。

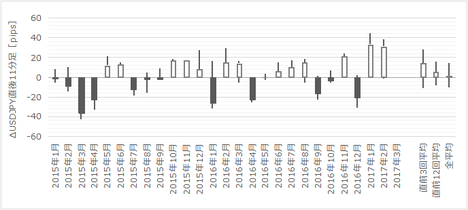

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が76%で、方向一致時に終値が直後1分足終値よりも伸びたことが68%となっています。この数字なら反応方向を把握してから追撃ポジションを取っても良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が88%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後1分足・直後11分足の方向一致率が76%・84%となっています。発表結果に対しては素直に反応する指標のようです。

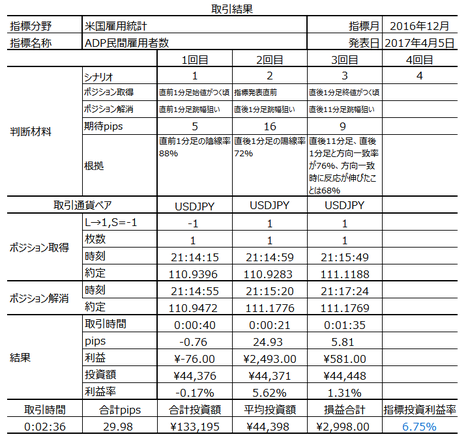

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年4月6日17:30頃に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は市場予想を大きく上回り、分析も当たっていたようです。

取引結果は次の通りでした。

反応は、直前1分足が陰線、直後1分足が陽線、直後11分足も陽線、です。直後1分足終値よりも直後11分足終値は伸びました。

事前調査分析内容を、以下に検証します

問題ありません。

事前に準備したシナリオを以下に示します。

問題ありません。

本ブログを始めてから本指標での取引の成績を下表に纏めておきます。

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年4月5日21:15に米国雇用指標「ADP民間雇用者数」が発表されます。今回発表は2017年3月分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 本指標での取引で注意すべき点は次の3点です。

ひとつは、市場予想が全くアテにならないことで有名な指標です。

もうひとつは、後掲する直前1分足の始値基準ローソク足をご覧ください。直前1分足は平均値幅4pipsの陰線率が88%です。指標発表を跨いで取引する場合、この特性を覚えておくと良いでしょう。

最後に、前月発表ではかなり大きな雇用者数だったため、当月は反動減が警戒されています。そのため、指標発表前には、いつもより大きく陰線側に落ち込む可能性があります。 - 次に指標についてです。

今回は市場予想を上回ると予想しています。論拠は、過去に25万人を超えた翌月が20万人を超えていることと、雇用者数が大きく減るなら失業保険申請件数も大きく増えると仮定すると、3月の週次失業保険申請件数が2月のそれより僅かしか増えていないから、です。 - シナリオは次の3つ用意しています。

(1) 直前1分足は、反応一致性分析の結果、陰線率が88%となっています。

(2) 直後1分足は、上記指標定性分析結論に依り、陽線と予想しています。

(3) そして、直後11分足は、直後1分足との方向一致率が76%で、方向一致時に終値が直後1分足終値よりも伸びたことが68%となっています。この数字なら反応方向を把握してから追撃ポジションを取っても良い、と考えています。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

Ⅰ.調査

【1. 指標概要】

本指標は、米国「雇用統計」を二日後に控え、NFP(非農業部門雇用者数)の直前先行指標としての重要度・注目度が高いものです。

本指標についてはおもしろい話があります。

確か「前月結果に対する増減を無視し、市場予想に対する増減だけに着目します。このとき、ADP発表結果に沿ってポジションを持つと、ほぼ3勝2敗で2日後のNFPの増減方向と一致する」と言われています。そして、「本指標発表後にポジションを取得し、雇用統計直前に解消するポジションの持ち方をADP手法という」のだそうです。ADP手法の勝率は60%付近だそうです。

これらについては、まことしやかに語られていたものの、調査期間や実際にポジションを持って継続的に取引を行ったという記録が見当たりませんでした。当会では真偽を調べたことがないので、責任を負いかねます。が、もし成立するのなら何となく納得できそうな話ですね。

但し、2日に亘ってポジションを持ち続けることになるため、このブログでは扱いません。ポジション保有時間が長くなるリスクの割に期待的中率が低すぎます。

なお、本指標は「ADP雇用統計」「ADP雇用者数」とも言われ、大手給与計算アウトソーシング会社であるADP(Automatic Data Processing)社が公表しています。対象は全米約50万社と言われ、2006年5月から雇用動向を発表しています。

ADP社HP等の原典にあたって調べたことがないため、この項は伝聞情報ばかりで申し訳ありません。

【2. 既出情報】

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの26回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

市場予想は19.5万人と、前回結果29.8万人よりも10.3万人の減少となっています。

売上・生産・雇用に関しては、よく前月の反動という言葉が使われます。図からわかるように、当月こそ前月の反動があっても良さそうなものです。

2013年以降にADPが25万人を超えた月は3回あります。2014年6月・2015年12月・2017年1月です。前2回は、ともに翌月反動で下げていますが、下げても20万人を超えています。同じ傾向を踏襲するなら、今回は市場予想を上回ることになります。

次に、毎週木曜に発表されている週次失業保険申請件数を見てみましょう。2月9日〜3月2日発表の失業保険申請件数は計94万件です。そして、3月9日〜3月30日発表の失業保険申請件数は計100万3千件です。ADPは雇用者数を発表するので、先の2月と3月の失業保険申請件数と反比例すると仮定すると、両者逆数比を求めて3月は2月の94%の雇用者数と推定できます。2月APD値は29.8万人なので、3月はその94%だと28万人ということになります。ちょっと多すぎる気もしますが、市場予想は上回りそうです。

よって、反動があるにせよ、今回は市場予想を上回ると予想します。

※ 週次失業保険申請件数

2月分=2月9日発表(234千人)+2月16日発表(239千人)+2月23日(244千人)+3月2日発表(223千人)。3月分=3月9日発表(243千人)+3月16日発表(241千人)+3月23日発表(261千人)+3月30日発表(258千人)。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足(上から2番目)の始値基準ローソク足をご覧ください。こりゃひどい。発表を跨いでポジションを持つなら、指標発表直前にしないと5pips損をしてしまいます。

Ⅱ. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が76%で、方向一致時に終値が直後1分足終値よりも伸びたことが68%となっています。この数字なら反応方向を把握してから追撃ポジションを取っても良さそうです。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が88%となっています。

【5. 指標一致性分析】

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後1分足・直後11分足の方向一致率が76%・84%となっています。発表結果に対しては素直に反応する指標のようです。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

2017年4月5日21:15発表

以下は2017年4月6日17:30頃に追記しています。

Ⅲ. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は市場予想を大きく上回り、分析も当たっていたようです。

(7-2. 取引結果)

取引結果は次の通りでした。

反応は、直前1分足が陰線、直後1分足が陽線、直後11分足も陽線、です。直後1分足終値よりも直後11分足終値は伸びました。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

- 今回は市場予想を上回ると予想しています。

論拠は、過去に25万人を超えた翌月が20万人を超えていることと、雇用者数が大きく減るなら失業保険申請件数も大きく増えると仮定すると、3月の週次失業保険申請件数が2月のそれより僅かしか増えていないから、です。

問題ありません。

【9. シナリオ検証】

事前に準備したシナリオを以下に示します。

- シナリオは次の3つ用意しています。

(1) 直前1分足は、反応一致性分析の結果、陰線率が88%となっています。

(2) 直後1分足は、上記指標定性分析結論に依り、陽線と予想しています。

(3) そして、直後11分足は、直後1分足との方向一致率が76%で、方向一致時に終値が直後1分足終値よりも伸びたことが68%となっています。この数字なら反応方向を把握してから追撃ポジションを取っても良い、と考えています。

問題ありません。

本ブログを始めてから本指標での取引の成績を下表に纏めておきます。

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

英国景気指標「サービス業PMI」発表前後のGBPJPY反応分析(2017年4月5日17:30発表結果検証済)

以下、「Ⅰ.調査」「Ⅱ.分析」を事前投稿し、「Ⅲ.結果」「Ⅳ.検証」を事後投稿しています。ブログの日付は事前投稿日となっています。事後投稿の日時は「Ⅲ.結果」のタイトル行付近に記載しています。

2017年4月5日17:30に英国景気指標「サービス業PMI」が発表されます。今回発表は2017年3月分の集計結果です。

本指標発表30分前に欧州サービス業PMIが発表されますが、欧州PMIは確報値です。結果がどうあれ、本指標発表前後には影響がなくなっているでしょう。

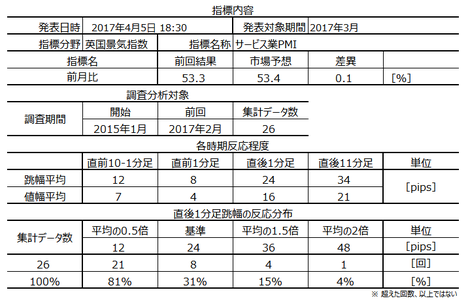

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「Ⅰ.調査」「Ⅱ.分析」を事前投稿し、「Ⅲ.結果」「Ⅳ.検証」を事後投稿しています。事後投稿日時は「Ⅲ.結果」のタイトル行付近に記載しています。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため先行性がある、と考えられます。それよりは先行性が劣るものの、サービス業も販売機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、製造業景況感のサービス業景況感に対する「先行性」については、以前ほど当てにならないようです。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、ほぼ消費動向とリアルタイムで一致しつつある時代を迎えつつあります。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

英国重要指標全般に言えることですが、指標発表結果への反応(値動き)が素直で大きいという特徴があります。がしかし、FX会社などの経済指標ランク分では、他国の景気指標と同程度かそれ以下の重要度・注目度に位置づけられることが多いように見受けられます。そのためポジションを持つ場合には注意が必要です。調査対象期間中に最も大きく反応したときは110pipsにも達しています。

英国経済指標へのGBPJPYの反応は、他国の経済指標への反応よりワンランク上なのです。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの26回分のデータに基づいています。

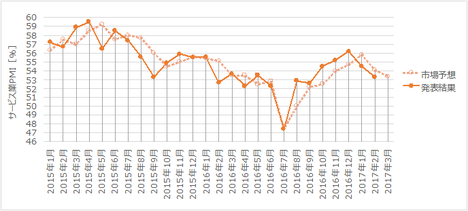

下図に過去の市場予想と発表結果を示します。

市場予想は53.4で、前回結果53.3よりも0.1ポイントの改善となっています。今回はもっと下がるのではないでしょうか。

グラフをご覧ください。

2016年7月分(EU離脱国民投票翌月)を底に、2016年12月まで上昇が続きました。そして、2017年になると、1・2月と続けて低下しています。

多数の専門家は、上昇時にはそろそろ下がると警告し、下降時にはそんなに心配いらないと言うものです。だから、上昇時も下降時も市場予想が指標実体を追い越すことはあまりありません。英国に限らず、報道等の影響を受けやすい景気指標はトレンドを持ちがちで、専門家ですら市場予想が実体よりも遅行すると見なせます。こういう仕組みのトレンドですから、一方向への動きが続くのも人の噂と同じ75日が平均的な目安になります。2・3か月同じ傾向が続いてちょい戻し、が基本です。

という訳で、そろそろ下降トレンドに移行して75日ぐらいですから、専門家の市場予想は前回結果よりちょい上を示している、とも言えます。

今回の市場予想53.4とは、EU離脱国民投票前後の不安感があった水準の上の方です。折しも、3月には英国がEUに離脱通告を行い、EU側が加盟国に交渉方針を配布しました。離脱投票前の2016年4月、離脱国民投票があった6月の水準が52付近です。

当時の報道解説は、英国離脱の可能性を指摘しつつも最終的にはEU残留派が勝つだろう、という論調がほとんどでした。でも不安でした。現状は、交渉は難航するだろうが、最終的には離脱後も有期限でEU分担金を支払えば、英欧の政治的・経済的結びつきが壊れるとは誰も予想していないでしょう。でも不安です。

この水準が52付近なのではないでしょうか。

数値で見てみましょう。

先日4月3日に発表された製造業PMIは、市場予想を下回る結果となり、これで3か月続けて前月を下回りました。3月31日に発表されたGFK消費者信頼感調査は、2016年3月以降ずっとマイナス状態です。長期に亘って消費者心理がマイナスな原因は、ブリグジット問題への懸念と、2015年後半からじりじり上昇し始めていた物価高、と推定されます。実態指標の小売や製造は、この間も一時期を除き、ほぼ右上がりの好調で、2016年のGDPは1.9%と高い水準だったのですから。

手元に指標を調べられるツールがあるなら、小売売上高をご覧ください。まだ2月分までしか発表されていませんが、過去の水準に照らして2月前月比は3月の鈍化を予感させる位置にあります。

よって、今回の市場予想は甘く、52付近まで低下するのではないでしょうか。

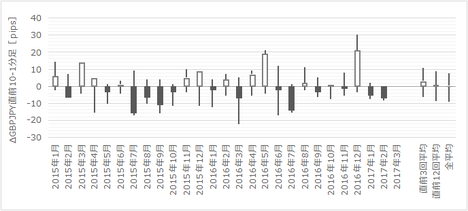

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足には陰線とヒゲが目立ちます。

発表直前に5pipsも瞬間的に動くと慌てるものです。がしかし、本指標ではヒゲの向きと発表後の反応方向には関係が見出せません。慌ててここで追撃ポジションを取ったりしないように、予めそのことは理解していおきましょう。

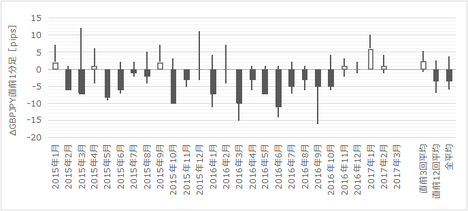

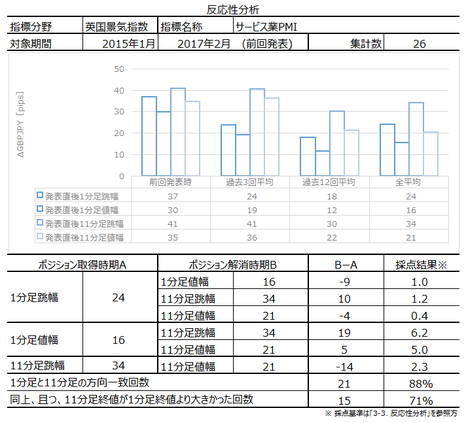

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が88%で、反応伸長確率(直後11分足終値が直後1分足終値よりも、同じ反応方向で伸びている確率)が71%となっています。方向一致率と反応伸長確率がともに70%を超える指標は少なく、本指標は反応方向確認後に追撃ポジションを取りやすい指標と言えます。

直後1分足跳幅と値幅の過去平均値を頭に入れて指標発表に臨み、高値掴みを避けるように気を付けてください。

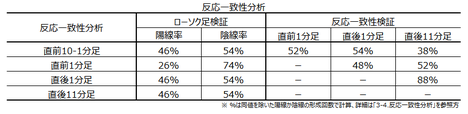

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足は陰線率が74%となっています。

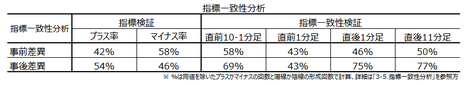

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後1分足・直後11分足の方向一致率が75%・77%となっています。指標発表結果と、前回結果や市場予想との大小関係通りに素直に反応しています。

巻頭箇条書きのシナリオの項をご覧ください。

以下は2017年4月6日17:30頃に追記しています。

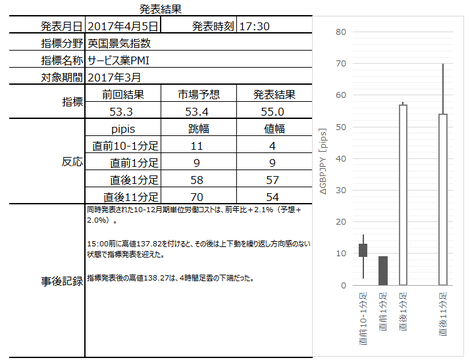

本指標発表結果及び反応は次の通りでした。

分析は外れ、指標結果は市場予想を上回りました。

反応を見る限り、前回結果よりも高い市場予想だったことは、プロもおかしいと考えていたからでしょうか。市場予想を上回ったからと言って、なかなか70pipsは反応しないものです。

反応は2015年5月に次ぐ、直後1分足跳幅(70pips)でした。発表直後にどんと陽線に跳ねると3-10秒後に数pips戻して、またどんどんと跳ね上がっていきました。ピーク70pipsは発表後5本目の1分足です。

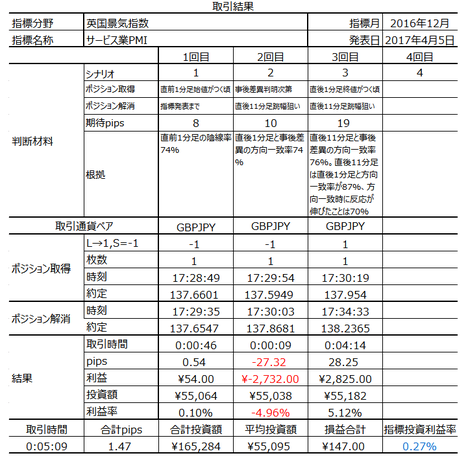

取引結果は次の通りでした。

追撃開始時点では、これほど伸びるとは思いませんでした。でも、おかげで助かりました。

事前調査分析内容を、以下に検証します。

完全に外しました。

いくつか反省点があります。

ひとつは、指標の発表結果と市場予想の関係から、今回は下がると考えたことです。これは値頃感で反転を期待してポジションを持つのと変わらない行為でした。

もうひとつは、その値頃感です。52付近まで下がると予想した論拠が間違っていたということです。

そして、参考にした製造業PMI・GFK消費者信頼感調査・小売売上高と、サービス業PMIとの関係性にきっと解釈の間違いがあったと思われます。

来月はこの反省を踏まえます。

事前に準備したシナリオを以下に示します。

今回は、分析を誤ったのであって、シナリオには問題ありません。

本ブログ開始以降の本指標での成績を下表に纏めておきます。

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年4月5日17:30に英国景気指標「サービス業PMI」が発表されます。今回発表は2017年3月分の集計結果です。

本指標発表30分前に欧州サービス業PMIが発表されますが、欧州PMIは確報値です。結果がどうあれ、本指標発表前後には影響がなくなっているでしょう。

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- まず先に、予め知っておいた方が良い注意点です。

直前1分足には陰線とヒゲが目立ちます。発表直前に5pipsも瞬間的に動くと慌てるものです。がしかし、本指標ではヒゲの向きと発表後の反応方向には関係が見出せません。慌ててここで追撃ポジションを取ったりしないように、予めそのことは理解しておきましょう。

そして、指標一致性分析の結果、事後差異と直後1分足・直後11分足の方向一致率が75%・77%となっています。本指標は、発表結果が良ければ陽線、悪ければ陰線で反応し、発表結果が悪かったのに陽線で反応するようなアマチュア泣かせなことは、4回に1回しか起きていません。 - 次に本指標についてです。

今回は市場予想を下回り、52程度まで下がるのではないでしょうか。52という水準は、昨年6月前後のEU離脱国民投票前後で、先行き不安感が高まった頃の水準です。 - シナリオは次の通りです。

(1)直前1分足は、反応一致性分析の結果、陰線率が74%となっています。

(2)直後1分足も、上記指標分析結論に依り、陰線と見込みます。

(3)直後11分足は、直後1分足との方向一致率が88%で、反応伸長確率(直後11分足終値が直後1分足終値よりも、同じ反応方向で伸びている確率)が71%となっています。方向一致率と反応伸長確率がともに70%を超える指標は少なく、本指標は反応方向確認後に追撃ポジションを取りやすい指標と言えます。直後1分足跳幅と値幅の過去平均値を頭に入れて指標発表に臨み、追撃で高値掴み(安値掴み?)をするのは避けるように気を付けてください。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「Ⅰ.調査」「Ⅱ.分析」を事前投稿し、「Ⅲ.結果」「Ⅳ.検証」を事後投稿しています。事後投稿日時は「Ⅲ.結果」のタイトル行付近に記載しています。

Ⅰ.調査

【1. 指標概要】

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため先行性がある、と考えられます。それよりは先行性が劣るものの、サービス業も販売機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、製造業景況感のサービス業景況感に対する「先行性」については、以前ほど当てにならないようです。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、ほぼ消費動向とリアルタイムで一致しつつある時代を迎えつつあります。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

英国重要指標全般に言えることですが、指標発表結果への反応(値動き)が素直で大きいという特徴があります。がしかし、FX会社などの経済指標ランク分では、他国の景気指標と同程度かそれ以下の重要度・注目度に位置づけられることが多いように見受けられます。そのためポジションを持つ場合には注意が必要です。調査対象期間中に最も大きく反応したときは110pipsにも達しています。

英国経済指標へのGBPJPYの反応は、他国の経済指標への反応よりワンランク上なのです。

【2. 既出情報】

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの26回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

市場予想は53.4で、前回結果53.3よりも0.1ポイントの改善となっています。今回はもっと下がるのではないでしょうか。

グラフをご覧ください。

2016年7月分(EU離脱国民投票翌月)を底に、2016年12月まで上昇が続きました。そして、2017年になると、1・2月と続けて低下しています。

多数の専門家は、上昇時にはそろそろ下がると警告し、下降時にはそんなに心配いらないと言うものです。だから、上昇時も下降時も市場予想が指標実体を追い越すことはあまりありません。英国に限らず、報道等の影響を受けやすい景気指標はトレンドを持ちがちで、専門家ですら市場予想が実体よりも遅行すると見なせます。こういう仕組みのトレンドですから、一方向への動きが続くのも人の噂と同じ75日が平均的な目安になります。2・3か月同じ傾向が続いてちょい戻し、が基本です。

という訳で、そろそろ下降トレンドに移行して75日ぐらいですから、専門家の市場予想は前回結果よりちょい上を示している、とも言えます。

今回の市場予想53.4とは、EU離脱国民投票前後の不安感があった水準の上の方です。折しも、3月には英国がEUに離脱通告を行い、EU側が加盟国に交渉方針を配布しました。離脱投票前の2016年4月、離脱国民投票があった6月の水準が52付近です。

当時の報道解説は、英国離脱の可能性を指摘しつつも最終的にはEU残留派が勝つだろう、という論調がほとんどでした。でも不安でした。現状は、交渉は難航するだろうが、最終的には離脱後も有期限でEU分担金を支払えば、英欧の政治的・経済的結びつきが壊れるとは誰も予想していないでしょう。でも不安です。

この水準が52付近なのではないでしょうか。

数値で見てみましょう。

先日4月3日に発表された製造業PMIは、市場予想を下回る結果となり、これで3か月続けて前月を下回りました。3月31日に発表されたGFK消費者信頼感調査は、2016年3月以降ずっとマイナス状態です。長期に亘って消費者心理がマイナスな原因は、ブリグジット問題への懸念と、2015年後半からじりじり上昇し始めていた物価高、と推定されます。実態指標の小売や製造は、この間も一時期を除き、ほぼ右上がりの好調で、2016年のGDPは1.9%と高い水準だったのですから。

手元に指標を調べられるツールがあるなら、小売売上高をご覧ください。まだ2月分までしか発表されていませんが、過去の水準に照らして2月前月比は3月の鈍化を予感させる位置にあります。

よって、今回の市場予想は甘く、52付近まで低下するのではないでしょうか。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足には陰線とヒゲが目立ちます。

発表直前に5pipsも瞬間的に動くと慌てるものです。がしかし、本指標ではヒゲの向きと発表後の反応方向には関係が見出せません。慌ててここで追撃ポジションを取ったりしないように、予めそのことは理解していおきましょう。

Ⅱ. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が88%で、反応伸長確率(直後11分足終値が直後1分足終値よりも、同じ反応方向で伸びている確率)が71%となっています。方向一致率と反応伸長確率がともに70%を超える指標は少なく、本指標は反応方向確認後に追撃ポジションを取りやすい指標と言えます。

直後1分足跳幅と値幅の過去平均値を頭に入れて指標発表に臨み、高値掴みを避けるように気を付けてください。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足は陰線率が74%となっています。

【5. 指標一致性分析】

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後1分足・直後11分足の方向一致率が75%・77%となっています。指標発表結果と、前回結果や市場予想との大小関係通りに素直に反応しています。

【6. シナリオ作成】

巻頭箇条書きのシナリオの項をご覧ください。

以上

2017年4月5日17:30発表

以下は2017年4月6日17:30頃に追記しています。

Ⅲ. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

分析は外れ、指標結果は市場予想を上回りました。

反応を見る限り、前回結果よりも高い市場予想だったことは、プロもおかしいと考えていたからでしょうか。市場予想を上回ったからと言って、なかなか70pipsは反応しないものです。

反応は2015年5月に次ぐ、直後1分足跳幅(70pips)でした。発表直後にどんと陽線に跳ねると3-10秒後に数pips戻して、またどんどんと跳ね上がっていきました。ピーク70pipsは発表後5本目の1分足です。

(7-2. 取引結果)

取引結果は次の通りでした。

追撃開始時点では、これほど伸びるとは思いませんでした。でも、おかげで助かりました。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します。

- 今回は市場予想を下回り、52程度まで下がるのではないでしょうか。52という水準は、昨年6月前後のEU離脱国民投票前後で、先行き不安感が高まった頃の水準です。

完全に外しました。

いくつか反省点があります。

ひとつは、指標の発表結果と市場予想の関係から、今回は下がると考えたことです。これは値頃感で反転を期待してポジションを持つのと変わらない行為でした。

もうひとつは、その値頃感です。52付近まで下がると予想した論拠が間違っていたということです。

そして、参考にした製造業PMI・GFK消費者信頼感調査・小売売上高と、サービス業PMIとの関係性にきっと解釈の間違いがあったと思われます。

来月はこの反省を踏まえます。

【9. シナリオ検証】

事前に準備したシナリオを以下に示します。

- シナリオは次の通りです。

(1)直前1分足は、反応一致性分析の結果、陰線率が74%となっています。

(2)直後1分足も、上記指標分析結論に依り、陰線と見込みます。

(3)直後11分足は、直後1分足との方向一致率が88%で、反応伸長確率(直後11分足終値が直後1分足終値よりも、同じ反応方向で伸びている確率)が71%となっています。方向一致率と反応伸長確率がともに70%を超える指標は少なく、本指標は反応方向確認後に追撃ポジションを取りやすい指標と言えます。直後1分足跳幅と値幅の過去平均値を頭に入れて指標発表に臨み、追撃で高値掴み(安値掴み?)をするのは避けるように気を付けてください。

今回は、分析を誤ったのであって、シナリオには問題ありません。

本ブログ開始以降の本指標での成績を下表に纏めておきます。

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

RBA政策金利発表時の声明ざっくり版

確か、先月の声明か公表議事録をどこかの解説記事で見てみたら支離滅裂だった覚えがあります。

以下、RBA政策金利発表時の声明ざっくり版です。ぱっぱと適当に訳して頭を整理するために順序も入れ替えているので、正確な翻訳は別を当たってください。

何だ、ちゃんと筋が通ってるじゃないか。

先月の声明か公表議事録をどこかの記事で見て支離滅裂だったのは、翻訳者が経済に疎かったのかも知れませんね。

以上です。

以下、RBA政策金利発表時の声明ざっくり版です。ぱっぱと適当に訳して頭を整理するために順序も入れ替えているので、正確な翻訳は別を当たってください。

- 政策理事会は政策金利を1.50%に据え置くことを決定した。

- 世界経済は、不透明感を残しつつも最近数カ月間の回復で、貿易と鉱工業生産が上向き雇用が改善している。その結果、多くの先進国で成長加速が見込まれる。

但し、中国はインフラや不動産への投資が成長を下支えしており、これら投資が借り入れ急増を伴っているため中期的リスクがある。 - 豪州経済は、世界経済の回復によるコモディティー価格上昇によって、国民所得を大きく押し上げた。インフレ率がほとんどの国で上昇した一方、コアインフレ率が依然として低水準となっているからだ。2013年以降の通貨安も、鉱業投資ブーム後の移行期の経済を支えている。(だから)通貨高はこの移行を難しくしかねない。

(注記:コモディティー価格はざっくり資源・食糧価格と読み替えてOK、コアインフレはインフレから資源・食糧を除いたものと考えてOK) - 銀行は最近、投資家向けを中心に住宅ローンの引き上げを発表した。住宅市場の状況は地域差がみられ、一部の市場で価格が大幅に上昇している一方、他の市場では価格が下落している。

家計の住宅購入ローン残高の増加は、引き続き家計収入を上回っている。がしかし、貸し出し基準の厳格化を実施したことによって、更なる増加リスクを抑えられるだろう。国内市場では、利息のみの返済が可能な融資への依存度が低下していることは進歩だと言える。 - 長期債利回りは前年より上昇しているものの、歴史的に見れば依然として低水準な状態が続いている。米国金利は一段と上昇し、他の主要国でも追加緩和が実施される見込みはもうない。金融政策は効果を挙げているのだ。

- かかるデータに基づいて、金融政策スタンスを維持することが、持続可能な経済成長およびインフレ目標の達成と一致している、と理事会は判断した。

何だ、ちゃんと筋が通ってるじゃないか。

先月の声明か公表議事録をどこかの記事で見て支離滅裂だったのは、翻訳者が経済に疎かったのかも知れませんね。

以上です。