�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N04��02��

���B���Ԏw�W�u�������㍂�i�O����j�v���\�O���AUDJPY�������́i2017�N4��3��10:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N4��3��10:30�ɍ��B���Ԏw�W�u�������㍂�i�O����j�v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl���傫�������������Ƃ�32����������܂���B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

���B�������㍂�́A�����E�T�[�r�X�Ƃ̌��Ԕ��㍂���T���v�������Ɋ�Â��Z�o���Ă��܂��B���\�͍��A�M���v�ǁiABS�FAustralian Bureau of Statistics�j���s���A���X����{�Ɍ������\����Ă��܂��B

���B�ƌ����Ύ����֘A��Ƃɒ��ڂ��W�܂�܂��B�Ƃ��낪�A�����֘A��Ƃ̎��v�́A�������i�����ł��ƂȂ�ɂ�ĐL�єY��ł��܂��B���Ƃ��ƍ��BGDP�ɐ�߂�z�H�Ɛ��Y����1�����x�����Ȃ��̂ł��B���̈���A���֘A��Ƃ̎��v�́A�������㍂�������I�Ɋg��X���ƌ��Ȃ���Ă��茘���ƌ����܂��B

���̔w�i�Ƃ��āA���B�͖��N��20���l�̈ږ�������Ă���A2050�N�܂łɎ��R�����܂߂Ė�40���̐l�������������܂�Ă��܂��B���B�͐�i���Ől���������̍ł��������̂ЂƂł��B

�ŋ߂̏������㍂�́A���̐l�������ƒ�����ƍ��h�������l����������グ�Ă���A�����Ɋg�債�Ă��܂��B

���ӂ��ׂ��_�Ƃ��āA���B�o�ώw�W�����\����鎞�ԑтɑO�サ�āA�����o�ώw�W�̔��\���s���邱�Ƃ�����܂��B���̏ꍇ�A�����w�W�̉e����AUDJPY��1�~�ȏ㓮�����Ƃ�����܂��B�܂��A���Ƃɂ��s��\�z���������l���܂�œ�����Ȃ��w�W�ł��B

�����ӂ��������B

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

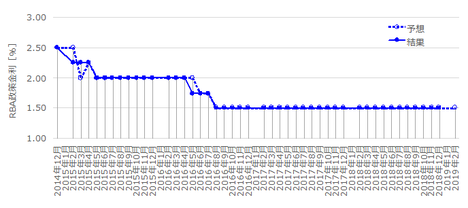

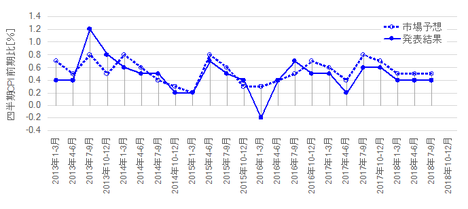

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����͎s��\�z����������̂ł͂Ȃ��ł��傤���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ォ��2�Ԗڂ̒��O1�������������������B�����Ђǂ��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80����������̂́A�I�l������1�����I�l�����L�т����Ƃ�44����������܂���B�ƂĂ��ǂ������ă|�W�V���������鐔���ł͂���܂���B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������91���ł��B

�܂��A����11�����͒���1�����ƕ�����v����80���ƍ������̂́A���������͂̍��ŋL�����悤�ɁA�{�w�W�ł͔������L�тȂ��̂ŁA�ǂ������ă|�W�V���������ׂ��ł͂���܂���B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����1�����Ⓖ��11�����́A���㍷�قƂ̕�����v����83����71���ƂȂ��Ă��܂��B��{�I�ɂ́A�f���ɔ�������w�W�ł��B

�{�L�������̉ӏ��������Q�Ƃ��������B

�ȉ���2017�N4��5��21:00���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O�������͓��e���A�ȉ��Ɍ����܂��B

���ʂ́A�s��\�z�������A�����͉A���ł����B

�قڕ��͒ʂ�̓W�J�������Ǝv���܂��B�A�������ϒl�ɓ͂��Ȃ����Ƃ��Ƃ́A�������\���ꂽ�Z����������s��\�z��傫�����������߁A�Ǝv���܂��B

�V�i���I�͎��̒ʂ�ł����B

���O1�����E����1�����E����11�����̂�������A���ƂȂ�܂����B����11�����͒���1���������������L�т��܂����B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����ʂ����\�Ɏ����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N4��3��10:30�ɍ��B���Ԏw�W�u�������㍂�i�O����j�v�����\����܂��B���\��2017�N2�����̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���ϒl���傫�������������Ƃ�32����������܂���B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- ��ɂ����ӂł��B

����11�����́A����1�����Ƃ̕�����v����80����������̂́A�I�l������1�����I�l�����L�т����Ƃ�44����������܂���B�ƂĂ��ǂ������ă|�W�V���������鐔���ł͂���܂���B���̎w�W�͍ŏ��ɑ傫�����˂���A����ŏI���Ƃ����X���������̂ł��B

�A���A����͖{�w�W���\����15����ɒ���������PMI�����\����܂��B10:00���l��USDJPY��������������AAUDJPY�̓��������Ă����܂��傤�B10:00�����10:25����AUDJPY�����~���Ă���Ȃ�A�������㍂�̔��\���ǂ�����3-4���ォ�牺�~�ɓ]����ior ��������j�\���������Ǝv���܂��B��L���Ԃ��㏸�Ȃ�A�O�q�̒ʂ�A�ǂ������ă|�W�V���������ׂ��ł͂���܂���B - �s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����Ƃ�������̎s��\�z�́A������������̂ł͂Ȃ��ł��傤���B - �V�i���I�͎��̒ʂ�ł��B

���O1�����̉A������91���ł��B���O1�����̃��[�\�N��������킩��悤�ɁA���O1�����ɂ̓q�Q���قƂ�ǂ���܂���B���m�͎w�W���\���O�܂ŔS���������ǂ������m��܂���B�A���A�ߋ��̕��ϒ�����5pips��������܂���B - �w�W�萫���͂̌��_����A����͎s��\�z�������Ɨ\�z���Ă��܂��B�w�W��v�����͂̌��ʁA���㍷�قƒ���1�����̕�����v����83���ƍ����̂ŁA�w�W���\���O�ɔ��|�W�V����������Ă݂܂��B����1���������ŗ��m�ł��B�ߋ����ς���17pips�ł����A���������͂ōŋ߂͔������������Ȃ��Ă��邽�߁A10pips������Η��m�ŗǂ��ł��傤�B

- ��L���ӏ����Ƃ̒ʂ�A10:00�`10:25����AUDJPY�����~�ŁA���A�����������A���Ȃ�nj��ł��B����ȊO�͎w�W���\��̎���������킹�܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�T.����

�y1. �w�W�T�v�z

���B�������㍂�́A�����E�T�[�r�X�Ƃ̌��Ԕ��㍂���T���v�������Ɋ�Â��Z�o���Ă��܂��B���\�͍��A�M���v�ǁiABS�FAustralian Bureau of Statistics�j���s���A���X����{�Ɍ������\����Ă��܂��B

���B�ƌ����Ύ����֘A��Ƃɒ��ڂ��W�܂�܂��B�Ƃ��낪�A�����֘A��Ƃ̎��v�́A�������i�����ł��ƂȂ�ɂ�ĐL�єY��ł��܂��B���Ƃ��ƍ��BGDP�ɐ�߂�z�H�Ɛ��Y����1�����x�����Ȃ��̂ł��B���̈���A���֘A��Ƃ̎��v�́A�������㍂�������I�Ɋg��X���ƌ��Ȃ���Ă��茘���ƌ����܂��B

���̔w�i�Ƃ��āA���B�͖��N��20���l�̈ږ�������Ă���A2050�N�܂łɎ��R�����܂߂Ė�40���̐l�������������܂�Ă��܂��B���B�͐�i���Ől���������̍ł��������̂ЂƂł��B

�ŋ߂̏������㍂�́A���̐l�������ƒ�����ƍ��h�������l����������グ�Ă���A�����Ɋg�債�Ă��܂��B

���ӂ��ׂ��_�Ƃ��āA���B�o�ώw�W�����\����鎞�ԑтɑO�サ�āA�����o�ώw�W�̔��\���s���邱�Ƃ�����܂��B���̏ꍇ�A�����w�W�̉e����AUDJPY��1�~�ȏ㓮�����Ƃ�����܂��B�܂��A���Ƃɂ��s��\�z���������l���܂�œ�����Ȃ��w�W�ł��B

�����ӂ��������B

�y2. ���o����z

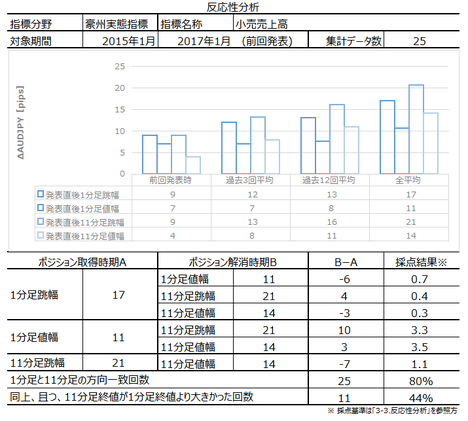

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

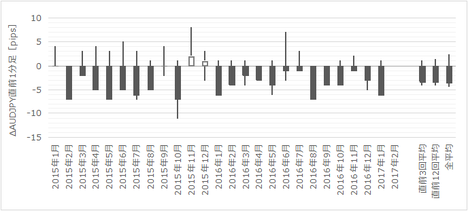

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

�s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����͎s��\�z����������̂ł͂Ȃ��ł��傤���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�ォ��2�Ԗڂ̒��O1�������������������B�����Ђǂ��B

�U. ����

�y3. �����������z

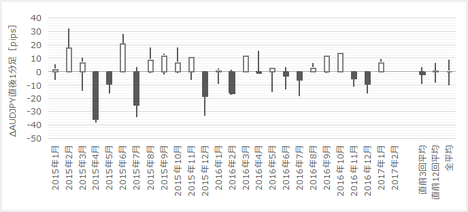

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����80����������̂́A�I�l������1�����I�l�����L�т����Ƃ�44����������܂���B�ƂĂ��ǂ������ă|�W�V���������鐔���ł͂���܂���B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������91���ł��B

�܂��A����11�����͒���1�����ƕ�����v����80���ƍ������̂́A���������͂̍��ŋL�����悤�ɁA�{�w�W�ł͔������L�тȂ��̂ŁA�ǂ������ă|�W�V���������ׂ��ł͂���܂���B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

����1�����Ⓖ��11�����́A���㍷�قƂ̕�����v����83����71���ƂȂ��Ă��܂��B��{�I�ɂ́A�f���ɔ�������w�W�ł��B

�y6. �V�i���I�쐬�z

�{�L�������̉ӏ��������Q�Ƃ��������B

�ȏ�

2017�N4��3��10:30���\

�ȉ���2017�N4��5��21:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂��B

- �s��\�z�͑O����0.3�����ƂȂ��Ă��܂��B

�Ƃ��낪�ANAB��ƌi�����w���ł́A1��16�ɑ�2����9�Ƒ傫���������Ă��܂��B�܂��A�V�K�ٗp�Ґ���2����5�����Ԃ�Ƀ}�C�i�X�ƂȂ�A���Ɨ���1�����0.2���������Ă��܂��B

�����āA�������\�����2���Z��������i�O����j���A�s��\�z�ł̓}�C�i�X�ƂȂ��Ă��܂��B

�������㍂�O���䂪�{0.3�����Ƃ�������̎s��\�z�́A������������̂ł͂Ȃ��ł��傤���B

���ʂ́A�s��\�z�������A�����͉A���ł����B

�قڕ��͒ʂ�̓W�J�������Ǝv���܂��B�A�������ϒl�ɓ͂��Ȃ����Ƃ��Ƃ́A�������\���ꂽ�Z����������s��\�z��傫�����������߁A�Ǝv���܂��B

�y9. �V�i���I���z

�V�i���I�͎��̒ʂ�ł����B

- ���O1�����̉A������91���ł��B���O1�����̃��[�\�N��������킩��悤�ɁA���O1�����ɂ̓q�Q���قƂ�ǂ���܂���B���m�͎w�W���\���O�܂ŔS���������ǂ������m��܂���B�A���A�ߋ��̕��ϒ�����5pips��������܂���B

- �w�W�萫���͂̌��_����A����͎s��\�z�������Ɨ\�z���Ă��܂��B�w�W��v�����͂̌��ʁA���㍷�قƒ���1�����̕�����v����83���ƍ����̂ŁA�w�W���\���O�ɔ��|�W�V����������Ă݂܂��B����1���������ŗ��m�ł��B�ߋ����ς���17pips�ł����A���������͂ōŋ߂͔������������Ȃ��Ă��邽�߁A10pips������Η��m�ŗǂ��ł��傤�B

- ��L���ӏ����Ƃ̒ʂ�A10:00�`10:25����AUDJPY�����~�ŁA���A�����������A���Ȃ�nj��ł��B����ȊO�͎w�W���\��̎���������킹�܂��B

���O1�����E����1�����E����11�����̂�������A���ƂȂ�܂����B����11�����͒���1���������������L�т��܂����B

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����ʂ����\�Ɏ����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:09| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

6-2. EURJPY�T�����́i2017�N4��2���X�V�j

EUR�́A���낻��5���̕��哝�̑I���ɂ������Ă���ł��傤�B

�ɉE���}��\�̎x������������قǁAEUR��������ƂȂ�A���܂ɋt�̕������āu�ǂ�v�Ɨ�����A�̌J��Ԃ��ł͂Ȃ��ł��傤���B���̃p�^�[���́A�pEU���E�������[�E�đ哝�̑I�̂Ƃ��̃p�^�[���ł��B

�܂�A�`���[�g�E�e�N�j�J���E�t�@���_�����^���Ƃ��������͂����A���Ȓ萫���͂̕���EUR�̓����Ă₷�������ɂȂ��Ă��܂��B����Ȏ����͒�ʕ��͂ɋÂ��Ă��d������܂���B

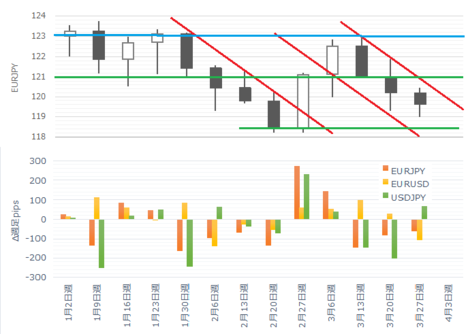

���߂�EURJPY�̏T���`���[�g�������܂��B

��T���I�l��119.60�~�ł��B

��}�T���`���[�g�ł́A��X�T�Ɉ��������W�X�^���X�����i123�~�t�߁j�ł��B�����āA��T���������s�����Ԑ��ł��B�Ԑ��́A�Ԋu��3�~�ŕ��сA4��3���T�ɍ��l120�~�t�߁E���l117�~�t�߂̕��Ɏ��܂邱�Ƃ��������Ă��܂��B

�����č��T�A�V���ɗΐ��i121�~�t�߂�118.4�t�߁j��lj����܂����B�ΐ��́A��X�T���������ƁA2�`2.5�~�̕��s���ɂ������܂��B�ΐ����Q�l�ɂ���ƁA4��3���T�ɍ��l121�~�t�߁E���l118.4�~�t�߂̕��Ɏ��܂邱�Ƃ��������Ă��܂��B

���āA���Ɉ�ڋύt�\�����܂��B

���茳�̂����g�̃c�[���ŏT���̈�ڋύt�\�����m�F���������B�����ł�122�~�t�߂ɉ_���[��������������z�u�ƂȂ��Ă���A�T���ł�118.2�~�t�߂Ɋ�����T�|�[�g�ƂȂ��Ă���A�����͒x�s�������[�\�N�����㔲�����Ƃ���ŁA����3���`4���Ń��[�\�N���ɂԂ���܂��B

������3�ʉ݃y�A�̊W������ƁA���N�ɂȂ��Ă���EURJPY���z���ɂȂ�Ƃ��ɂ́AEURUSD��USDJPY���z���ƂȂ����Ƃ������ł��B���TUSDJPY���z���ɂȂ邩�͔����ł����AEURUSD�͓�����ڋύt�\�Ő�T�ؗj�ɒx�s�������[�\�N�����㔲���Ă��܂��B

�`���[�g�A��ڋύt�\�A3�ʉ݊W����A���T�͗z���ւ̓]�������������T�ł͂Ȃ��ł��傤���B

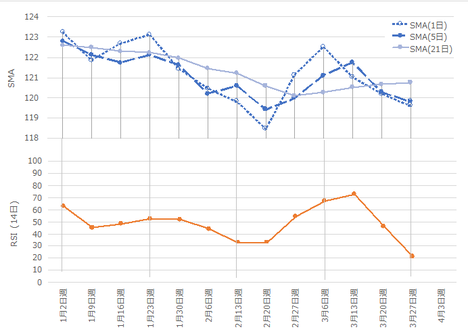

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B���݁A5������119.81�~�Ɉʒu���Ă��܂��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B���݂�21���Ɉʒu���Ă��܂��B

SMA�́A3��20���T�ɏォ��21�����E5�����E1�����̔z�u�ƂȂ�A���~�g�����h�z�u�ƂȂ��Ă��܂����B���T����21������121�~�������ɂȂ�ł��傤����A���T��1������21�����㔲���Ƀg���C���Ă��A5���������݂�120�~����121�~����͍̂���ł��B���ɏ㏸�g�����h�]���T�C�����߁X�ɓ���Ƃ��Ă��A���T�͓���ł��傤�B

RSI�i14���j�́A��X�T�E��T�Ƒ傫�������A21���̔����߂��ƂȂ��Ă��܂��BRSI��20%������������A���̓��͔���nj��̉��~�����T�C���ł����A���ݒl�̉��ɂ̓��W�X�^���X���W�܂�n�߂Ă���̂ŁA�傫�������邱�Ƃ͓���ł��傤�B

�e�N�j�J���́A�傫���グ�邱�Ƃ��傫�������邱�Ƃ�������Ƃ��������Ă���悤�Ɍ����܂��B

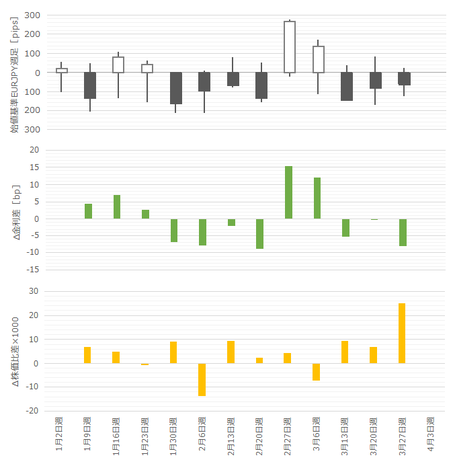

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

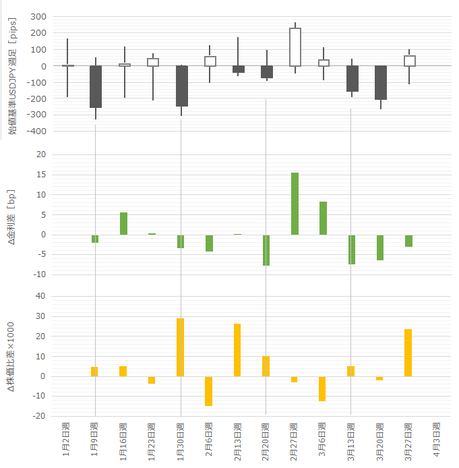

�ȉ��A���Ă̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���Ă̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������T����12�T�̂���11�T�ŕ�����v���Ă��܂��B�������䍷���A12�T�̂���9�T�������s��v�ƂȂ��Ă��܂��B��T�́A�����������T���ƕ����s��v�A�������䍷���T���ƕ����s��v�ƂȂ��Ă���A�����Ɉُ킪�����܂��B�A���A���������ƃ������䍷�͕����s��v�Ő���ł��B

���������ُ̈�́A�Ƌ����ቺ�������̂悤�ł��B

��T�AECB�����́u�ɘa�I������p������v�|�̔������s���Ă��܂��B�o�ϐ�����C���t������ECB�̓��ʂ̖ڕW�ɒB������ŁA�������ߎ����E�菇�Ɋւ���������n�߂Ă�������ł��傤�B�Ɗ����̏㏸�����̉��߂ŊԂɍ����܂��B

�킩��܂���B

�����A�����5���̕��哝�̑I���ɂ������Ă��܂��B�ɉE���}��\�̎x������������قǁAEUR��������ƂȂ�A���܂ɋt�̕������āu�ǂ�v�Ɨ�����A�̌J��Ԃ��ł͂Ȃ��ł��傤���B���̃p�^�[���́A�pEU���E�������[�E�đ哝�̑I�̂Ƃ��̃p�^�[���ł��B

�܂�A�`���[�g�E�e�N�j�J���E�t�@���_�����^���Ƃ��������͂����A���Ȓ萫���͂̕���EUR�̓����Ă₷�������ɂȂ��Ă��܂��B

���T����T��ǂ����Ƃɕ��哝�̑I���݂œ������Ƃ�������Ɨ\�z����܂��B�����_�ł́A�ߊϘ_�i�ɉE�����j���͊y�Ϙ_�i�V�ێ珟���j�Ɨ\�z����������悤�ł��B�܂�AEUR�������₷����������ƍl���Ă��܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ɉE���}��\�̎x������������قǁAEUR��������ƂȂ�A���܂ɋt�̕������āu�ǂ�v�Ɨ�����A�̌J��Ԃ��ł͂Ȃ��ł��傤���B���̃p�^�[���́A�pEU���E�������[�E�đ哝�̑I�̂Ƃ��̃p�^�[���ł��B

�܂�A�`���[�g�E�e�N�j�J���E�t�@���_�����^���Ƃ��������͂����A���Ȓ萫���͂̕���EUR�̓����Ă₷�������ɂȂ��Ă��܂��B����Ȏ����͒�ʕ��͂ɋÂ��Ă��d������܂���B

�y6-2-1. ����`���[�g�z

���߂�EURJPY�̏T���`���[�g�������܂��B

��T���I�l��119.60�~�ł��B

��}�T���`���[�g�ł́A��X�T�Ɉ��������W�X�^���X�����i123�~�t�߁j�ł��B�����āA��T���������s�����Ԑ��ł��B�Ԑ��́A�Ԋu��3�~�ŕ��сA4��3���T�ɍ��l120�~�t�߁E���l117�~�t�߂̕��Ɏ��܂邱�Ƃ��������Ă��܂��B

�����č��T�A�V���ɗΐ��i121�~�t�߂�118.4�t�߁j��lj����܂����B�ΐ��́A��X�T���������ƁA2�`2.5�~�̕��s���ɂ������܂��B�ΐ����Q�l�ɂ���ƁA4��3���T�ɍ��l121�~�t�߁E���l118.4�~�t�߂̕��Ɏ��܂邱�Ƃ��������Ă��܂��B

���āA���Ɉ�ڋύt�\�����܂��B

���茳�̂����g�̃c�[���ŏT���̈�ڋύt�\�����m�F���������B�����ł�122�~�t�߂ɉ_���[��������������z�u�ƂȂ��Ă���A�T���ł�118.2�~�t�߂Ɋ�����T�|�[�g�ƂȂ��Ă���A�����͒x�s�������[�\�N�����㔲�����Ƃ���ŁA����3���`4���Ń��[�\�N���ɂԂ���܂��B

������3�ʉ݃y�A�̊W������ƁA���N�ɂȂ��Ă���EURJPY���z���ɂȂ�Ƃ��ɂ́AEURUSD��USDJPY���z���ƂȂ����Ƃ������ł��B���TUSDJPY���z���ɂȂ邩�͔����ł����AEURUSD�͓�����ڋύt�\�Ő�T�ؗj�ɒx�s�������[�\�N�����㔲���Ă��܂��B

�`���[�g�A��ڋύt�\�A3�ʉ݊W����A���T�͗z���ւ̓]�������������T�ł͂Ȃ��ł��傤���B

�y6-1-2. ����e�N�j�J���z

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B���݁A5������119.81�~�Ɉʒu���Ă��܂��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B���݂�21���Ɉʒu���Ă��܂��B

SMA�́A3��20���T�ɏォ��21�����E5�����E1�����̔z�u�ƂȂ�A���~�g�����h�z�u�ƂȂ��Ă��܂����B���T����21������121�~�������ɂȂ�ł��傤����A���T��1������21�����㔲���Ƀg���C���Ă��A5���������݂�120�~����121�~����͍̂���ł��B���ɏ㏸�g�����h�]���T�C�����߁X�ɓ���Ƃ��Ă��A���T�͓���ł��傤�B

RSI�i14���j�́A��X�T�E��T�Ƒ傫�������A21���̔����߂��ƂȂ��Ă��܂��BRSI��20%������������A���̓��͔���nj��̉��~�����T�C���ł����A���ݒl�̉��ɂ̓��W�X�^���X���W�܂�n�߂Ă���̂ŁA�傫�������邱�Ƃ͓���ł��傤�B

�e�N�j�J���́A�傫���グ�邱�Ƃ��傫�������邱�Ƃ�������Ƃ��������Ă���悤�Ɍ����܂��B

�y6-1-3. ����t�@���_�����^���z

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A���Ă̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���Ă̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������T����12�T�̂���11�T�ŕ�����v���Ă��܂��B�������䍷���A12�T�̂���9�T�������s��v�ƂȂ��Ă��܂��B��T�́A�����������T���ƕ����s��v�A�������䍷���T���ƕ����s��v�ƂȂ��Ă���A�����Ɉُ킪�����܂��B�A���A���������ƃ������䍷�͕����s��v�Ő���ł��B

���������ُ̈�́A�Ƌ����ቺ�������̂悤�ł��B

��T�AECB�����́u�ɘa�I������p������v�|�̔������s���Ă��܂��B�o�ϐ�����C���t������ECB�̓��ʂ̖ڕW�ɒB������ŁA�������ߎ����E�菇�Ɋւ���������n�߂Ă�������ł��傤�B�Ɗ����̏㏸�����̉��߂ŊԂɍ����܂��B

�y6-1-4. ���T�ȍ~�̒萫���́z

�킩��܂���B

�����A�����5���̕��哝�̑I���ɂ������Ă��܂��B�ɉE���}��\�̎x������������قǁAEUR��������ƂȂ�A���܂ɋt�̕������āu�ǂ�v�Ɨ�����A�̌J��Ԃ��ł͂Ȃ��ł��傤���B���̃p�^�[���́A�pEU���E�������[�E�đ哝�̑I�̂Ƃ��̃p�^�[���ł��B

�܂�A�`���[�g�E�e�N�j�J���E�t�@���_�����^���Ƃ��������͂����A���Ȓ萫���͂̕���EUR�̓����Ă₷�������ɂȂ��Ă��܂��B

�y6-1-5. �܂Ƃ߁z

���T����T��ǂ����Ƃɕ��哝�̑I���݂œ������Ƃ�������Ɨ\�z����܂��B�����_�ł́A�ߊϘ_�i�ɉE�����j���͊y�Ϙ_�i�V�ێ珟���j�Ɨ\�z����������悤�ł��B�܂�AEUR�������₷����������ƍl���Ă��܂��B

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:27| Comment(0)

| TrackBack(0)

| 6. ����

6-1. USDJPY�T�����́i2017�N4��2���X�V�j

�y6-1-1. ����`���[�g�z

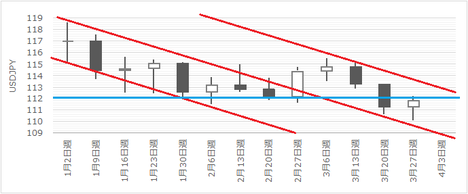

���߂�USDJPY�̏T���`���[�g�������܂��B

��T���I�l��111.86�~�ł��B

��}�T���`���[�g�ł́A��X�T�Ɉ��������W�X�^���X�����i112�~�t�߁j�ł��B�����āA��T���������s�����Ԑ��ł��B���T�A�V���Ȑ���lj�����K�v�͂Ȃ��ł��傤�B

�Ԑ��́A�Ԋu��3.5�~�ŕ��сA4��3���T�ɍ��l112.6�~�t�߁E���l109�~�t�߂̕��Ɏ��܂邱�Ƃ��������Ă��܂��B

���āA���Ɉ�ڋύt�\�����܂��B

���茳�̂����g�̃c�[���ŏT���̈�ڋύt�\�����m�F���������B��T�́A��X�T���牺���Ă������[�\�N����111.2�~�t�߂Ŏn�܂�A���̂܂܉��q�Q��L�������̂́A���������W�Ř��Ղ���ƁA�T����ڋύt�\�̉_�̏�[�i111.4�~�t�߁j�Œ��˕Ԃ���ď㏸�ɓ]���邩�����Ă���悤�Ɍ����܂��B����A��T���̓��W�X�^���X112�~���ꎞ�I�ɏ�q�Q�����������̂́A���ʓI�ɒ��˕Ԃ���Ă��`�ƂȂ��Ă��܂��B

���ɁA�����̈�ڋύt�\�����m�F���������B���T�O���͒x�s����2��24���̎��̐��ɂԂ��邽�߁A���ɐ�T�ɉ��q�Q������110�~�t�߂܂ł͗������₷���`��Ɍ����܂��B����112�~�ɍăg���C����Ȃ�A2��28���̉��q�Q��x�s�������蔲���Ă���Ɨ\�������܂��B�x�s����2��28���̉��q�Q����蔲������Ƃ��Ă��A���ꂪ�N����͎̂��T���j�ł��B

�܂�A���T�͈�U�������čŌ�ɂ��傢�グ�邩�A���̂܂܉�����A�Ƃ����������������Ă��܂��B

�y6-1-2. ����e�N�j�J���z

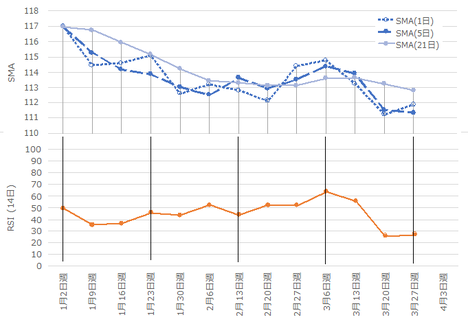

���߂̈ړ����ϐ��iSMA�j��RSI�i14���j�������܂��B

SMA�i1���j�͒P�ɏT���I�l���ASMA�i5���j�͐�T5���Ԃ̏I�l�̕��ϒl��\���Ă��܂��B�T�����͂ł���������5�����ł��B���݁A5������111.33�~�Ɉʒu���Ă��܂��B

RSI�i14���j�́A�ߋ�14�{�̓����ɂ�����z�����̔䗦��\���Ă��܂��B���E�ōł������̐l���Q�l�ɂ��Ă���Ǝv����14�����̗p���Ă��܂��B���݂�27���Ɉʒu���Ă��܂��B

SMA�́A3��20���T�ɏォ��21�����E5�����E1�����̔z�u�ƂȂ�A���~�g�����h�z�u�ƂȂ��Ă��܂����B���T����21������112.4�~�t�߂܂ʼn��~����ƌ����܂����̂́A�܂�5������21�����ɐڂ���ɂ́A���ԕs���Ǝv���܂��B����āA�㏸�g�����h�ւ̓]���T�C�������T���ɏo�邱�Ƃ͂Ȃ������ł��B

RSI�i14���j�́A3��20���T��25.7%�܂ʼn����������̂́A��T�����_�ł͎�߂���27���ƂȂ��Ă��܂��BRSI��20%������������A���̓��͔���nj��̉��~�����T�C���ł����A���T1�T�ł����܂ʼn�����͓̂�����ł��B

�y6-1-3. ����t�@���_�����^���z

���߂̗���10�N�����Ɗ����̓����������܂��B���ꂼ��̓����͂����g�ł��m�F���������B

�ȉ��A���Ă̋������̑O�T�Ƃ̍����u���������v�ƕ\�L���܂��B�܂��A���Ă̎�v�����w�W�̔�̑O�T�Ƃ̍����u�������䍷�v�ƕ\�L���܂��B

�ʏ펞�̋����Ɗ����̓����́A���������ɂȂ肪���Ȃ��Ƃ��m���Ă��܂��B�ʏ펞�ɂ́A�בւ������������̉e�����邱�Ƃ��m���Ă��܂��B���������ʼn������ʂ��͂悭�킩��܂��A�����̊W�����藧���Ȃ��Ƃ��͒ʏ펞�łȂ����ƂȂ�킩��܂��B

���}�́A�ォ��u�����ƃ{���e�B���e�B�v�u���������v�u�������䍷�v��\���Ă��܂��B

���������ƃ������䍷�́A�N������1�T�̃f�[�^������܂���B����������e�����킸�A���������Ȃ����߁A�N������1�T�����O���Ă��܂��B

���������́A�N��������T����12�T�̂���10�T�ŕ�����v���Ă��܂��B�������䍷���A12�T�̂���9�T�������s��v�ƂȂ��Ă��܂��B���������A��T�̓����������T���ƕ����s��v�A�������䍷���T���ƕ�����v�ƂȂ��Ă���A�Ƃ��ɕs���R�ȊW�ƂȂ��Ă��܂��B�A���A���������ƃ������䍷�͕����s��v�Ő���ł��B�܂�A�בւ݂̂��s���R�ȓ��������Ă������ƂɂȂ�܂��B

�����炭�A�������o�g���Ŏ��������\�������̂ł͂Ȃ��ł��傤���B���Ƃ���A���T����͂܂�����ȊW�ɖ߂�͂��ł��B

��T����NY�A��ق́u�N�����グ2��v�����ŁA�ċ�����������Ċ������オ��A�Ɖ��肵�Ă݂܂��傤�B���{���̋����͓����Ă������ł���̂œ��o��������ƁA�����������E�������䍷�����m�肷��̂ŁAUSDJPY�́�������ȕ����ł��B

�c��u�ċ������オ��v�u�Ċ�����������v�u���o���オ��v�Ƃ������̑z����ЂƂ����Ă͂߂čl���Ă��A�u�Ċ�����������v�ȊO�͂��܂�傫�ȓ�����������v�f���Ȃ��悤�ł��B���݂̕Či�C�܂���ƁA���܂�l�����܂���ˁi���R�Ƃ������l�s��������̋}���́A�l���ė\���ł��邱�Ƃł͂���܂���j�B

�y6-1-4. ���T�ȍ~�̒萫���́z

�܂��đ��̓s���ł��B

��T���́ANY�A��ٔ�����USD�����i�݂܂����B���T���j23:30�ɂ͍Ă�NY�A��ق̍u�����\�肳��Ă��܂��B�N�����グ������3��Ȃ�6�����グ�������\�z�ɂȂ���̂́A�N�����グ������2��Ƃ��������́A6�����グ�̉\���������邱�ƂɂȂ�܂��B

�ė��グ����������USD���ɓ����܂��B

���ɓ��{���̓s���ł��B

���C�^�[��1���A���ł̌��Z���ĉ����Ƃ����\���̎w�E�L�����ڂ��Ă��܂��B��N���WH�Ő��牭�~�K�͂̑������o��\��������Ɣ��\���A����3�J�����3������WH���`���v�^�[11�̓K�p�\�������Ă��܂��B����قǓˑR��WH���o�c�j�]����Ȃ�AWH�̉�v������2015�N������ɕs�K�������\�����A�Ċč��@�l�����߂����Ȃ��A�Ƃ������e�ł��B

���ĕs���a�̓��X�N�Ȃ̂�JPY���ɓ����܂��B

���T�̑傫�Ȍo�ώw�W�ɂ́A������������\�ƕČٗp���v������܂��B

������͂���܂ŁA����ێ��������o�ϐ�����C���t���ڕW�ɍ��v�A�Ɛ������Ă��܂��B����āAJPY��USD��傫���������\���͔��ɏ������ł��傤�B

�Čٗp�ɂ��ẮA����FRB������ɖ������Ă���A���ώ����ɒ��ڂ��ڂ��Ă��܂��B�����㏸�ǖʂɂ��邽�߁A����Ɍ��������������N���Ȃ��ƁA�i�C�w�W�E���Ԏw�W�i����E�����j�������ɓ]���鋰�ꂪ���邽�߁A�ł��B����āA�ٗp���v�ł́A�������ʂł�USD���̕����A�ǂ����ʂł�USD�������傫�������ł��B

�y6-1-5. �܂Ƃ߁z

�ǂ����AUSDJPY����������ŁA�t�Ɂ��ƍl���鍪������������܂���B

�ǂ����Ă�USDJPY�����肤�Ȃ�A�����`���[�g�Ńp���{���b�N��\�����Ă݂Ă��������B��T���j�ɏ㏸�g�����h�ɓ]����������ł��B

�ȏ�

�[�[�[���L�[�[�[

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 01:36| Comment(0)

| TrackBack(0)

| 6. ����

2017�N04��01��

4-0. �e���o�ρE�ʉ݂̓����i2017�N4��1���ҏW�j

�y4-0-1. JPY�z

�C�O���猩�����{�̐����o�ϓI�����́AGDP�����E3�ʁi2016�NUSD���Z�j��G8�\�����Ƃ�����i���E�o�ϑ卑�ŁA���I���̑ΊO�䗦���������ΊO���Y�������A�Ƃ������_�ł͂Ȃ��ł��傤���B

����A��i���̒��͕n�����E���E���������iOECD�����j�A���̌��������q����ɂ��\���I�Ȃ��̂ŁA���I���i���E�n���̍��v�j��1100���~�ȏ�ɂ��B���邽�߁A����̒����I�o�ϐ����������݂ɂ����A�Ɖf��̂ł͂Ȃ��ł��傤���B

���������p�́A30-40�N�O�̉p���̃C���[�W�ɏd�Ȃ�A�Ƃ����C�����܂��B������A�����ꂻ��Ȃ�ɐ���Ԃ��̂��ȁA�Ɗy�ϓI�ł��B

�Ƃ�����A���{�~�iJPY�j�́A1�����������V�F�A��3�ʁi22���F2016�N4���j�A�O�ݏ�����4�ʁi2.9���F2011�N�j�ŁA���܂�m���Ă��܂��A�W���o�u�G�̖@��ʉ݂̂ЂƂł�����܂��i�����̖@��ʉ݂͑���8�ʉ݂���j�B

�ߋ��E���݂̐����o�ϊ�ՂƉ��Ă��痣�ꂽ�n���I��������A�����̋ǖʂŃ��X�N���ʉ݂Ƃ��Ĉ����܂��B������A���{�ő�k�Ђ������Ă��k���N�����{�C�Ƀ~�T�C���������Ă��A�ߋ��̎��т����JPY�������Ă��邮�炢�A���X�N�ɂ͂߂��ۂ������ʉ݂ł��B

�y4-0-2. USD�z

USD�̓����́A���ی��ςɐ�߂�USD���ς�90���߂���߂邱�ƂŐ����܂��B

�č��̌o�ϋK�͖͂���GDP�Ő��E�S�̖̂�20���ł��B���E�S�̂�20���̋K�͂̍���CPI��1���オ��ƁA���E�̏���ҕ��������ϒl��0.2���オ��ƍl���Ă��ǂ��̂ł��傤���i�킩��܂���j�B�ł��A�Ԉ���Ă����Ƃ��Ă����R�Ȃ̂��A���傤�ǁA�����l���ėǂ����炢�̈ב֕ω��i����USDJPY��115��0.2���͖�20pips�j��CPI���\���ɂ͊ώ@�ł��܂��B

�����l����ƁA�o�ϋK�͂������ȍ���ΊO���̑������ɂƂ��āA�ċ��������Či�C�̕������\�w�W�������đ�ςȊS���ɂȂ��Ă��ǂ��悤�ȋC�����܂��B

�y4-0-3. EUR�z

EUR�́AUSD�Ɏ�������K�͂ƂȂ�܂��BUSD�EEUR�Ɏ����K�͂̒ʉ݂�JPY�A���̎���GBP�ł��B

�p����EU����ɂ��ւ�炸�A�����̐�������C���t�����̉��P��EUR���̓����������邱�Ƃ́A�����ӊO�ł��B�p��EU���E�ʼnp�����x�����R�X�g��P��������Ɗŕ��ɉ߂��Ȃ��̂ɁA���2�ʂ̌o�ϋK�́E���1�ʂ̋��Z����K�͂������p�����������B�̕����A�o�ϋK�͏k���Ƃ����_�ł������I���z�̚ʑ��Ƃ����_�ł��_���[�W�͑傫���A�Ǝv���̂ł����B

���������A���ۂ̒ʉ݂̓��������Ă���ƁAGBP��EUR��蔄���Ă���悤�Ɍ����܂��B��͂�A�P���ɐ��l���ł��Ȃ����Ƃ𑨂��邱�Ƃ́A��X�A�}�`���A���v���t�F�V���i���ɏ��ĂȂ��A�Ƃ������ƂȂ̂ł��傤�B

�pEU���E���������Ă��A�ŋ߂̉��B�́A�M���V�������E��v���I���E�Ɩf�Ս����ւ̌��O�E�n��i���g��E�ꕔ�n��ł̍������Ɨ��ƁA�����̐����ۑ������Ă��܂��B����A���낢��ᔻ�̑�������ECB�̐��A�o�ώw�W�̍D�]�ɔ����čĕ]������A����L���ł͊��Ɋɘa��ُk��ւ̓]�������E���@�ɂ��Ă������Ȃ��Ă��܂����B

���Ƃ��Ɖ��B�́A�ǂ̒���ł������ڕW���j�ƂȂ镨���E�ٗp�ɂ��āA���Z�����ECB�Ɉꌳ�����Ă��邽�߉���������ł��B�ߔN�A�V���ɉ���鍑�����ΓI�ɕn��������A�o�ϊ����E�ړ��̎��R�𗝔O�Ɍf������A�e����������ɂ����ւ̋������肪����ȏ�A�����Ƃ̗L���Ȍo�ϐ����ł��Ƃ�����͓̂��R�ł��B�ۑ肾������ׂČ���ƁA���Ă��������Ƃ̗ގ��_�̕������������邮�炢�ł��B

���������ۑ�����̓�Փx���l������AECB�͌��ʂ������]������đR��ׂ��A�Ǝv���܂��B

���B���������S�̑傫�ȋ����̈��͂ɍR����ECB�̓Ɨ�����S�ۂ��A�����������嗬�h�������E���Z���ꌳ���������Ȍ��́A�����̕��U�ƏW���̂ǂ��炪�����E�ٗp�ɗL���Ȏ{����s���₷�����̎����ɂ������܂��B�s�ސT��������܂��B

�Ƃ�����A�ȑO�ɂ������܂������AEUR����͌o�ώw�W���͂����ōs���̂����ɓ���ʉ݂ł��B

�y4-0-4. GBP�z

����1�N���炢�AGBP�̓����̓A�}�`���A�̒�ʕ��͂��ʗp���Ȃ��ł��B�ǂ��炩�ƌ����A��s���o�ςւ̌��ʂ����N�ɂ��킩��Ȃ��̂ł��B���������萫���͂́A�v���̃G�R�m�~�X�g�����O���Ă��܂����Ƃ��������炢�ł�����A�A�}�`���A�������ł��ł��Ȃ��Ă����R�ł��B

���āA�u���O�W�b�g�����ȑO�́AEU�ɂ����ēƍ��Ɏ����o�ύD���Ȉ�ۂ�����܂����B�X�R�b�g�����h�Ɨ����������������̂́A�ꎞ��GBPJPY��200�~�߂��܂ŏ㏸���A�����̉���L���ł�200�~�˔j���m��������悤�ȓ��e�����������Ƃ����L��������܂��i2015�N�č��j�B��1�N��A2016�N6���ɂ͍������[��EU���E�����܂�A10���ɂ͈��l122�~�܂�GBP�͔����܂����B

�Ƃ��낪�A2016�N6���ȍ~���݂܂ł�����ȑO�Ɣ�ׂāAGDP�͂��Ƃ����Ԏw�W�E�����w�W�E���ێ��x�E�ٗp�w�W�̂���������������Ƃ͌����܂���B�ꎞ�I�Ɍi�C�w�W���������A���ꂪ���ɖ߂��Ă��AGBP������ꑱ���Ă����ł��B�f�[�^�ȂW�Ȃ��ɕs������GBP�铮���Ɍ��ѕt���Ă���悤�ł��B�A���A�����iFTSE�j�����́A�ʉ���������A���̊��Ԃɂ��E�オ��ƂȂ��Ă��܂��B

������b���́AEU���E�ʍ��E�����J�n�i�����J���Ƒo�����������j�E�X�R�b�g�����h�Ɨ������ĔR�E�������i����i�������i��70�h���ɒB���Ȃ��j�ƁAGBP�Ɉ�����ۂ�^���鎖�Ԃ������܂��B�ł����낻��AEU���E���Ă��p���Ȃ炻����������Ă����������A�Ƃ����������o�n�߂ėǂ��������Ǝv���܂��B�����������Ԃ�������ł��傤���ǁB

���݁AGBP�́A����ʂ���4�ʂł��i���ی��ϋ�s���v�j���A���Z���i�̎���ł̓����h���s��̋K�͂��ł��傫���̂ł��BEU���E�ɂ���āA���̒n�ʂ����������Ƃ����b������܂��B�܂��AEU���E���EU����Ƃ̋��Z����ɁA����܂ŖƏ�����Ă������F��K�v������ł��傤�B���Z�ւ̕s���́A�בւɍł��e����^���܂��B

�����炭���ꂪ�A�����Ƃ��������肷��GBP�̓����ւ̐������Ǝv���܂��B

2017�N3���ɔ��\���ꂽ�����w�W��BOE�ڕW�ɒB���܂����B����ɍ���͗��グ���n�߁A���Z�������߁E���グ�Ɋւ������L���������邾�낤�A�ƋL���܂������A���̒ʂ�ɂȂ�n�߂Ă���悤�ł��B�����A�`���I��BOE�͊ȒP�ɐ����ύX���Ȃ�����Ƃ��ėL���ł��B����͂��炭�A���Y�����z�̏k����������n�܂邩�ɂ��āAMPC�J�Ö���GBP�������I�����Ɏ��]����Ƃ����������̂ł͂Ȃ��ł��傤���B

�ł��AEU���E���͂��ꂩ��ł��B���E��̎p�������Ȃ������ɗ\�h�[�u���u����Ƃ����̂́ABOE�炵���͂���܂����ˁB

�y4-0-5. AUD�z

AUD�́A�������ʉ݂ł���A�������I�ɂ͐����������܂����̂́A�����o�ςƂ̌��т��������Ƃ���i�H�ł��j�A�����o�ό����ɔ����ĉߋ��ɂȂ���������������N�����Ă���A�Ƃ����ł��B

�ȑO�̎��������u�[���̎����قǂł͂Ȃ��ɂ���A���݂��C�O����̓��������������������Ă��܂��B��i���Ōo�ϔ��W���ʂ����y�ώ�����Ă���A���܂��ɍ������ʉ݂Ȃ̂����瓖�R�ł��B���������A���ꂾ���Ƀ��X�N�ɂ͂���������ア�ʉ݂ƌ����܂��B

����ǂ��A���B�o�ώ��̂͒������I�Ȑl���������ʂ���w�i�ɁA�����o�ς��y�ώ��������͂������̂ł��B�����͈ȑO�قǍ����Ȃ��ɂ���A��i���̒��ł͍ł������ʉ݂ł��B��GDP���I���̊������������A�����Ƃ����Ƃ��̍����o���ɂ��]�͂�����Ƃ���������`����L��������܂����B

JPY���AUD�̕�������ۂǃ��X�N�ɑ����S�ȋC�����܂��B

���ۂ��t�ȓ_�́A��q�̒ʂ荋�B�͓�������Ă��鍑�œ��{�͓������Ă��鍑���Ƃ������ƂƁA�����̑ΊO�����Y�����|�I�ɓ��{�̕����傫�����X�N�ɔ��������U�������ł��Ă���A�����JPY���ꉞ�͍��ی��ϒʉ݂ł��邱�Ƃ̐M�p�ł͂Ȃ��ł��傤���B

�ȉ��A���B�o�ϗv�_��Z�߂Ă����܂��B

- �l������2,413���l�i2016�N6���j

- �Y�Ɓ���ꎟ�Y��2.2���A��Y��26.9���A��O���Y��70.9���i2015-2016�NGDP�V�F�A�j

- �o�ρ�����GDP1.22��USD�ăh���A������2.9���ACPI1.5���i2016�N�j

- �f�Ձ����z6,693����AUD�i����23.2���A�č�10.5���A���{9.7���A2015�N�j

�y4-0-6. NZD�z

NZ�͈��肵���o�ϐ����������ANZD�̓X���b�v���傫�����߁A�����ۗL����l�������悤�ł��B����A�X�v���b�h�������A���n���̒��ڏ��ɐG���@��ɖR�������߁A���ΓI�ɒZ������ɂ͌����Ȃ��ʉ݂ƌ�����ł��傤�B

NZ�͌o�ϐ�������2014�N3.02���E2015�N3.00���E2016�N�i2.77���F���m��j�ƍ����A���̗��t�����l�����E���E�H�Ǝ������ʂ��E�R���A�����S���Ȃ̂ŁA���������ʂ��͂������肵�Ă��܂��B

���������ANZD�̎���K�͂��������A�����o�ςƂ̊W�������A�������ʉ݁i�H�ƁA���ɓ����i�j�ɂ����ނ���Ă��܂��B�����̂��Ƃ́A�s�ӂɑ傫��NZD�������郊�X�N�ɔ����Ȃ���Ȃ�Ȃ��A�Ƃ����Ӗ�������܂��B

�܂��A�����E�����Ɋւ��͍����ł��ڂɂ�����̂́A�č��E���B�E������NZ�̓ԊW��A�����i�����Ɋւ���͂��܂�ڂɂ��邱�Ƃ�����܂���B�����̂��Ƃ́A�w�W�̓�����ǂ��Ƃ��ɔw�i�m���s������A�Ԉ�������߂Ɍq���肩�˂Ȃ����ƁA���Ӗ����܂��B

���āA�i����jJ�~���N�Ƃ����c�̂�����܂��B����HP�Ɍf�ڂ���Ă���O���t�Ɉ˂�A���݂͓����i���ۉ��i���㏸�ǖʂƌ����܂��B�������A�����i���i������NZD�̓��������ʂ����ł͂���܂���B

���ɁANZ��ƑS�̂̋Ɛт�����ɂ́A�u���[���o�[�OHP�̃}�[�P�b�g���̍��Ɋ����Ƃ�����������܂��B������NZX����������ƎQ�l�ɂȂ�ł��傤�B����5�N�͓��ēƍ��̂ǂ����E�オ��ƌ����ėǂ��ł��傤�B���������ANZX�̉E�オ��̎d��������ƁA�ă_�E�Ɏ����œʉ��������ȉE�オ��̎d���̂悤�Ɍ����܂��B�����A��ASX���C�w�������A�ʉ��������ȓ_�͈ӊO�ȋC�����܂��B

��������́A�|�W�V�����͒��Z���ۗL�������̃A�}�`���A�i������o�[���܂ށj�Ɍ����Ă̘b�ł��B

�����̊�{�́AFX�ł��ꊔ�ł��ꉽ�ł���A�ۗL���Ԃ��������o���b�W�������قǁA���{�ɑ���|�W�V�����ۗL�������������Ȃ�������܂���B�����璆�����I�ɖ��͂�����ʉ݂ł��A�V����قǂ̑�����Ȃ���A�����������͒��~�I�����@�i���o���b�W���Ȃ��j���������ɂ͂ł��܂���B

���ʂ̃T�����[�}����FX�Ŏ������ɂ͌����Ă��Ȃ��ʉ݂��Ǝv���܂��BNZD���������Ȃ�A�����������m�F���Ă���ǂ������ă|�W�V����������Ă��A�傫��pips���҂��₷���w�W�������K���Ă��܂��B����ɂ�RBNZ����������\���̎�����������E�߂��܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:05| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB