�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2018�N10��08��

���{���x�w�W�u���ێ��x�v���\�O���USDJPY��������

���{���x�w�W�u���ێ��x�v���\�O��̔������͂ɂ́A

�@ �o����x�i�G���O�j

�A �f�Վ��x

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B���̂��߈����Ԗ��ɐ��l���ŐV�ɍX�V���Ă��܂��B�������͂��Ȃ�v���Ԃ�Ȃ��Ƃ������đS�ʉ����������܂����B

�Ȃ��A�{�e�̎w�W���͂�2015�N1���W�v���`2018�N7���W�v���i���N9�����\���܂ł�43��j�̔��\���ʂf���Ă��܂��B����A�������͂�2015�N1���W�v���`2017�N8���W�v���i���N10�����\���܂ł�32��j�����s���Ă��܂���B

����1�N�̓`���[�g���ʂ��̂��~�߂܂����B�����딽�����Ȃ��̂ł��B

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

����Ė{�e�́A�������͂����w�W���͂Ƃ����ʂ��������̂ł��B�ǂݕ��Ƃ��Ă��y���ݒ�����K���ł��B

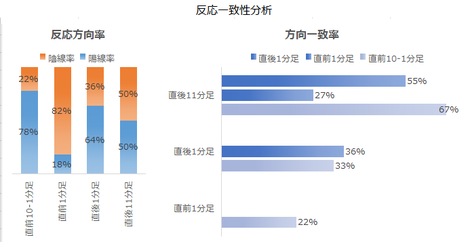

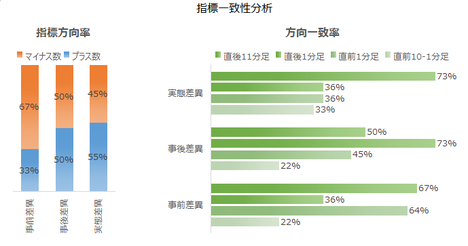

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�o����x�́u�f�Վ��x�i���m�̗A�o���j�v�����łȂ��A�u�T�[�r�X���x�i�T�[�r�X�̗A�o���j�v�u��ꎟ�������x�i�ΊO���Z���E���̗��q�E�z�������j�v�u��������x�i���Z�҂ƔZ�ҊԂ̑Ή���Ȃ����Y�j�v�̍��v�ł��B

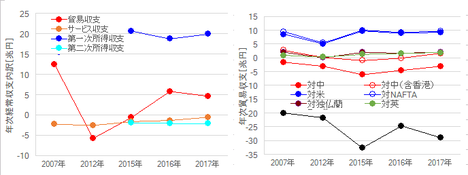

�����}�͂�������̔N�����ڂ������Ă��܂��B��N2017�N�ȑO3�N�Ԃ�5�N�O��10�N�O�̐��ڂƂȂ�܂��B��ꎟ�������x�Ƒ�������x�Ƃ������ނ͍ŋ߂̂��ƂŁA���Ắu�������x�E�o��ړ]���x�v�ƌĂ�Ă��܂����B���̐}�ɂ͈ȑO�̏������x�E�o��ړ]���x���܂߂Ă��܂���B

���ẮA�o����x�ɐ�߂�f�Վ��x���傫���������̂́A2007�N�ɂ͊��ɖf�Վ��x���������x�E�o��ړ]���x��������Ă��܂��B�A�x�m�~�N�X�ō��c�o�Y�[�J���ŏ��ɔ��˂��ꂽ2012�N�ɂ́A�f�Վ��x���}�C�i�X�ł����B���̌�JPY�����i�݁A2016�N�ɂ͖f�Ս����ɓ]���܂����B

���̐}����A�ϓ����Ă���̂��f�Վ��x�i�ԁ��j���炢�ŁA���̃T�[�r�X���x�E��ꎟ�������x�E��������x�͂قڈ�肾�Ƃ������Ƃ��킩��܂��B����āA���ێ��x���\���ɂ͖f�Վ��x���d��������ł��B

���̖f�Վ��x�́A�đ哝�̂����̂悤�ɖ�莋���Ȃ��Ă��A�����ǂ��Ƃł���������イ���ɋ������Ă��܂����B�����n��ʂ̖f�Վ��x����E�}�Ɏ����܂��B

�܂��Εč����i���j�́A�����̂��f�Ս����̕M���ł��B

�ŋߘb��̃J�i�_�E���L�V�R���܂߂�NAFTA����i���j�́A�ӊO�Ȃ��ƂɑΕč����z�Ƃقڏd�Ȃ��Ă��܂��B�J�i�_���烁�[�v���V���b�v���A���L�V�R����e�L�[����A������z�͂����������ƂȂ����ǁA�J�i�_�o�R�E���L�V�R�o�R�ŕč��Ɏ������܂����{���i�E���i���A���{���猩�����債�����Ƃ���܂���B

���ɂȂ�������̑����Β��f�Վ��x�ł��B

���v�����ł́A�����Ƃ̖f�Ղœ��{�͂����ƐԎ������ł��i�ԁ��j�B�ȑO�͒����̐l����͈������Ƃ������ł��L���m���Ă����̂ŁA�������m�����{�ɓ����Ă���͓̂��R���Ǝv���Ă����l�������悤�ł��B

����́A���{�̐l���������������ɁA�@�ہE�S�|�E���D�E�����ԁE�d�@�����Ďs���Ȍ��������Ƃ�A�z�����Z���I���߂��L�܂����A�Ǝv���܂��B

����ǂ��A��������������L�܂錴���́A���`���܂߂Ă��Ȃ�����ł��B���`�������Ɋ܂߂��ꍇ�i���j�A�����{���`�Ƃ̖f�Վ��x�͂����Ƃقڃg���g���������Ă��邱�Ƃ��킩��܂��B

���̂��Ƃ͏����������K�v�ł��B

�ȑO���璆���́A���{�Ɏ����E�H�i�E�G�݂�A�o���A�ŋ߂ł͂���ɉƓd�E�ʐM�@��EPC����������Ă��܂��B���̏ꍇ�A���������ɐ݂�������i���F�f�Տ�̗D���[�u�̂������j������{�͗A�����܂��B

����A���{���璆���ɗA�o���镔�i�ޗ��E�������i���A���̉���Ɍ����ėA�o�������̂́A���`�o�R�ōL�B�̉��悪�悭���p����܂��B����́A�L�B��L�B�ׂ̗̐[��n��ɓ��n���[�J�[���������Ƃ��������R�ł͂���܂���B���`�̖f�Տ��Ђ⒆���@�l���`�x�X�́A�Β��A�o���s����ł̌_��Ƃ��ĐM���E�M�p�����Ȃ̂ł��B���̗��t���́A�����ɂ������l�炵���u���������܂�����Ă��ꂽ�v���тɊ�Â����̂ł��B

�������A���`�o�R�œ���A�W�A�����̗A�o������܂����A���`�̑Γ��f�ՐԎ��z�������̑Γ��f�Ս����z�ɕC�G����̂́A��������������邩��ł��B

�Ƃ�����A�����͂��Ă����A�����Ƃ̖f�Ղ͋��z���ڂ���������A����܂ő��݂ɂ��܂������Ă��܂��B�A���A�����ɍ��`�̑��݂͌������܂���B�Β��f�Ր��ڂ͍��`���܂߂Č��Ȃ��ƁA����ƈႤ�b�ɂȂ��Ă��܂��܂��B

�����āA���B�őΓ��f�ՐԎ��̑傫���p���i���j�́AEU�����ւ̖f�Ց����ƂȂ��Ă��܂����B�p�������ŁA�ƁE���̍��v�z�̐��{�̓��{���i��A�����Ă��܂��B�u���O�W�b�g�ɂ���āA���ꂪ�ǂ��ω�����̂������ڂ���Ă��܂��B

EU�����ʼnp���Ɏ����Γ��f�ՐԎ����͗����ł��B

�������Č���ƁA���{�̖f�Ղ́A�������܂߂č������m���Ă���鍑��ɉ҂��ł��邱�Ƃ��킩��܂��B

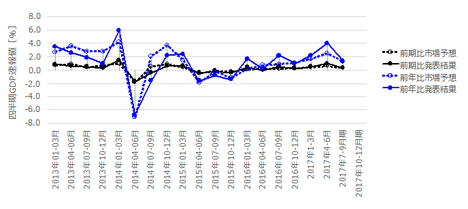

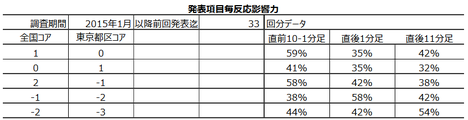

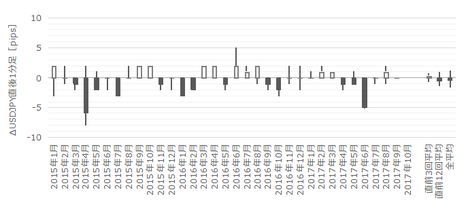

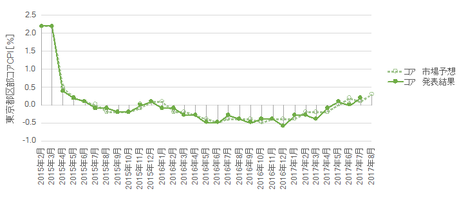

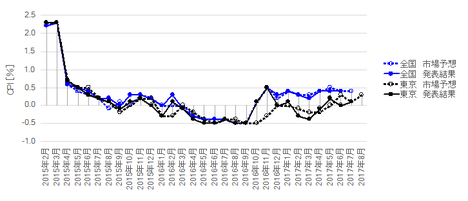

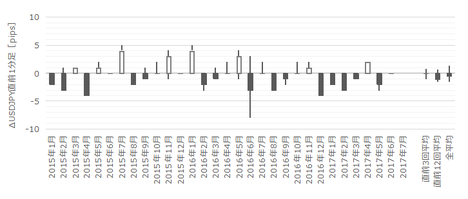

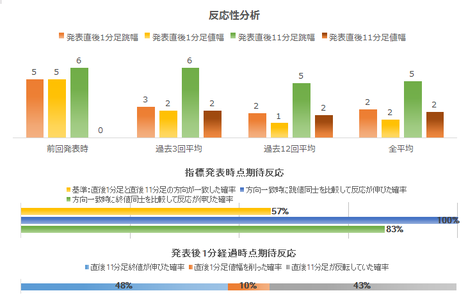

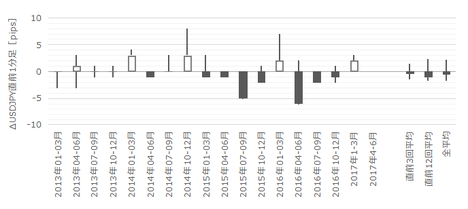

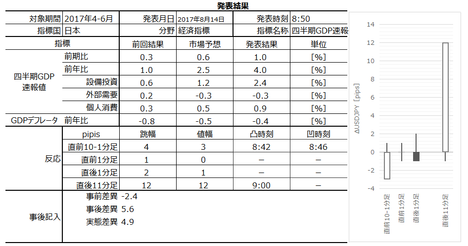

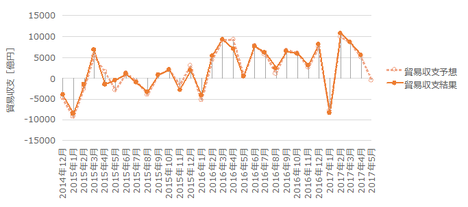

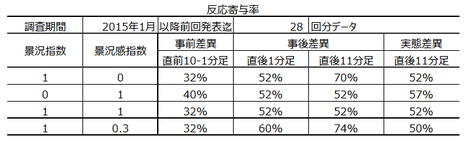

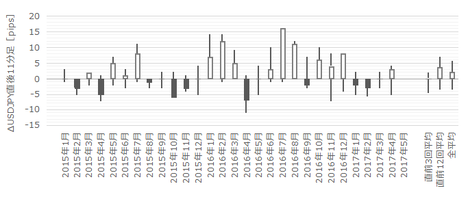

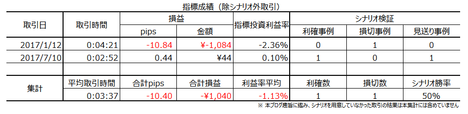

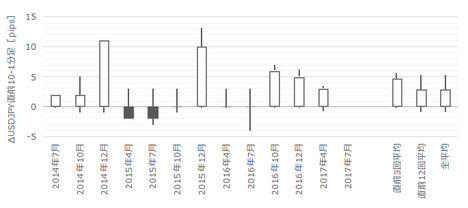

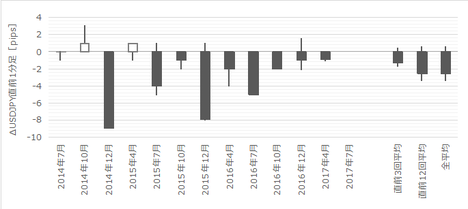

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�ȉ��̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

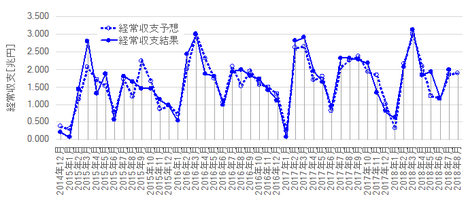

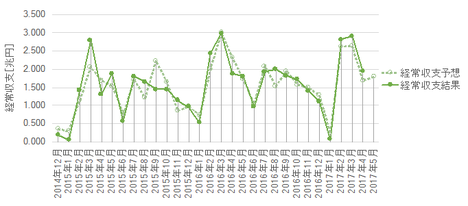

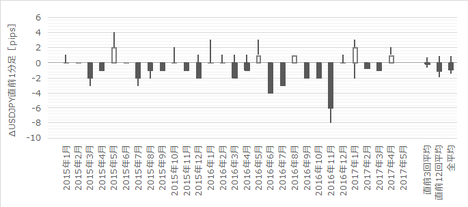

��Ɍo����x�ł��B

�ꌩ�A�G�ߗv�����傫�Ȏw�W�ł��邱�Ƃ��킩��܂��B��N�A1����6���͗������݁A3����7���͗ǂ��Ȃ��Ă��܂��B

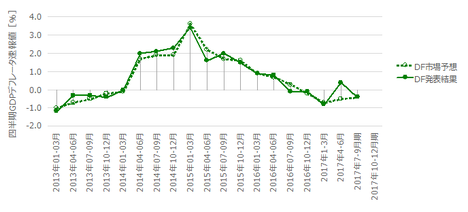

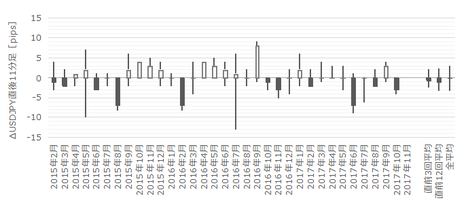

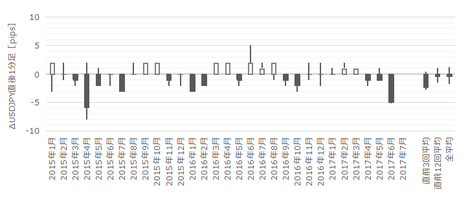

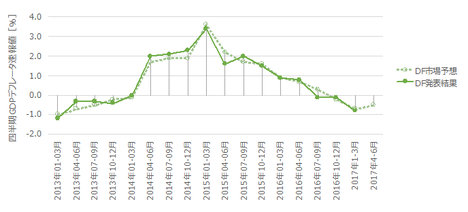

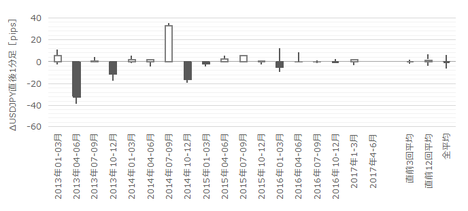

���ɖf�Վ��x�ł��B

�o����x��1���̗������݂�3���̖߂��́A�f�Վ��x�̋G�ߗv���Ɉ˂���̂��������Ƃ��킩��܂��B�����A�o����x�Ō���ꂽ6���̗������݂�7���̖߂��́A�f�Վ��x�ł͋N���Ă��܂���B

�Ƃ�����A������USDJPY���[�g�̕ϓ��ɑ��A�P�����̌o����x��f�Վ��x�̕ϓ����قږ��W�Ȃ��Ƃ��킩��܂��B�ނ���A�P�����ɂȂ�G�ߗv�����w�W�ϓ��̕����A���\���ʂƎs��\�z�Ƃ̍��ق������|�I�ɑ傫�����Ƃ��ӂ��̃O���t����ǂݎ��܂��B�������A�s��\�z�̐��x�͔��ɍ������Ƃ����Ď��܂��B

�����̂��Ƃ����R�ɍl����A�������ɍ��ێ��x���בւɉe������Ȃ�A�w�W���\�ȑO�ɈבւɐD�荞�܂���ł��傤�B

�{�w�W�Ɍ��炸�A���{�w�W�ł͔��ʎ��̊�����߂�̂ɍ���܂��B

��ʂɁA�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����܂��B����ǂ��A���{�w�W�ł͕K�����������Ƃ͌����܂���B

�O�q�̒ʂ�A�w�W���\�ȑO�ɂقڎs��\�z�ʂ�̔��\���ʂ��בւɐD�荞�܂�Ă���Ȃ�A�o����x��f�Վ��x�̌��ʂ��ǂ�����A�w�W���\����1�����ւ̉e���͏������ƍl�����܂��B

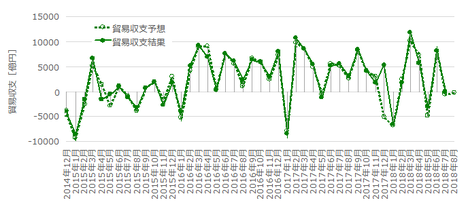

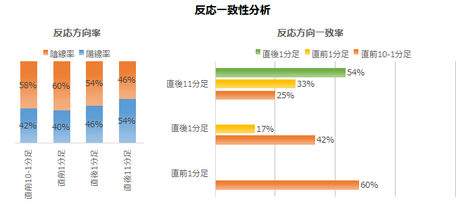

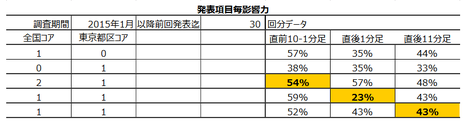

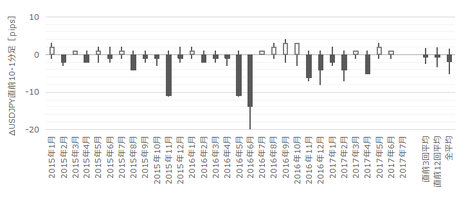

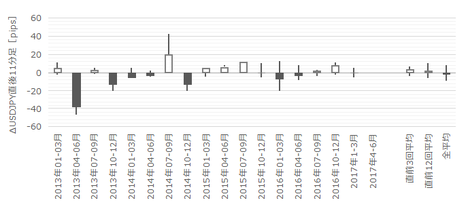

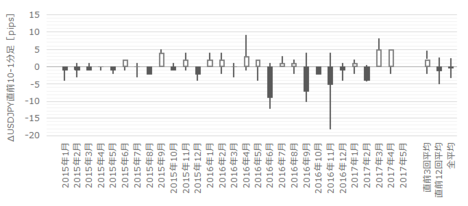

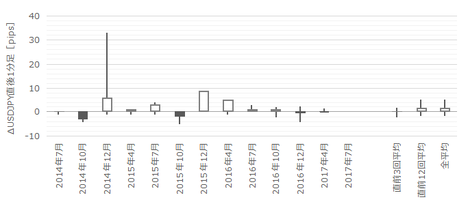

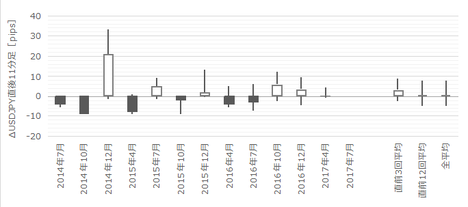

���}�́A�����o����x���㍷�قɑ��钼��1�����I�l�A�E���f�Վ��x�ɑ��钼��1�����I�l�A���v���b�g�������̂ł��B

�o����x�ɂ���f�Վ��x�ɂ���A���\���ʂ��s��\�z�������Ă�������Ă��A����1�������z���ɂȂ邩�A���ɂȂ邩�A����ł͂킩��܂���B

���ʎ������߂Ă����Ӗ��Ȃ��Ƃ��킩��܂��B

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{���͍͂s���܂���B

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{�w�W�ł̔������͂͊ȒP�ɗ��߂܂��B

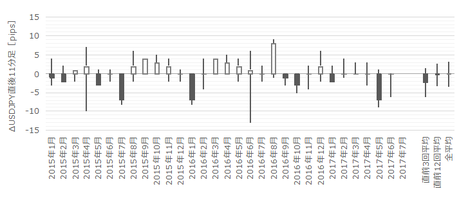

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�S�̂�78����3pips�ȉ��������˂Ă��܂���B�n�ƒ��O�ɂ���Ȏw�W�Ŏ�����Ă�ꍇ���Ⴀ��܂���B

�o����x�E�f�Վ��x�̂��ꂼ��̎��㍷�قɑ��钼��1�����I�l�̕��z�́A1.3���ɋL�ڍςł��B���_�́A���\���ʂ��ǂ�����A����1�����͕��������x���킩��Ȃ��A�ł����B

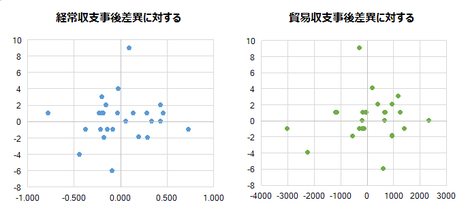

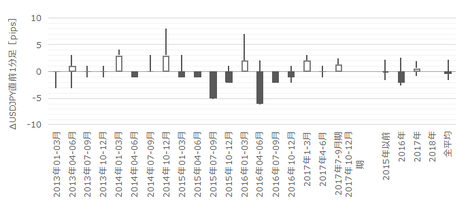

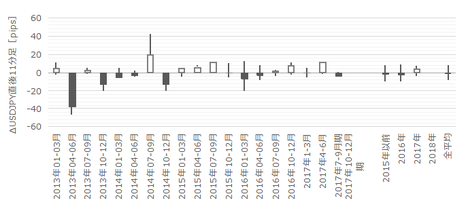

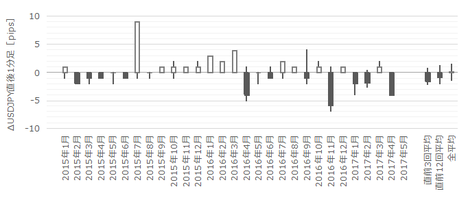

���ɁA����1�����I�l�ɑ��钼��11�����I�l�̕��z�����}�Ɏ����܂��B

���W�����Ⴂ���̂́A�Ίp���i�����j�̏㑤�Ƀh�b�g���z�����Ă���悤�Ɍ����܂��B��������́A�������Ԃ������㏸�����Əd�Ȃ��Ă��邱�Ƃ������Ǝv���܂��B

�����L�ڂ̒ʂ�A�{�w�W�ł̎���͊��߂��܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�@ �o����x�i�G���O�j

�A �f�Վ��x

��p���܂��B

�{�e�́A�ߋ��̎w�W���ʂƔ��������̊W�͂��邱�Ƃɂ���āA�{�w�W���\�O���USDJPY����ɖ𗧂��������o�����Ƃ��e�[�}�ł��B���̂��߈����Ԗ��ɐ��l���ŐV�ɍX�V���Ă��܂��B�������͂��Ȃ�v���Ԃ�Ȃ��Ƃ������đS�ʉ����������܂����B

�Ȃ��A�{�e�̎w�W���͂�2015�N1���W�v���`2018�N7���W�v���i���N9�����\���܂ł�43��j�̔��\���ʂf���Ă��܂��B����A�������͂�2015�N1���W�v���`2017�N8���W�v���i���N10�����\���܂ł�32��j�����s���Ă��܂���B

����1�N�̓`���[�g���ʂ��̂��~�߂܂����B�����딽�����Ȃ��̂ł��B

�[�[�[��€����A$�[�[�[

���_����q�ׂ܂��B�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- USDJPY�������͂Ƃ����^�C�g���ɔ����A�{�w�W���ʂɊ�Â�����͊��߂��܂���B�قڔ������Ȃ����Ƃɉ����A�w�W���ʂ̗ǂ������Ɣ��������Ɉ�т����X�������܂�Ȃ��̂ł��B

����Ė{�e�́A�������͂����w�W���͂Ƃ����ʂ��������̂ł��B�ǂݕ��Ƃ��Ă��y���ݒ�����K���ł��B

�T.�w�W����

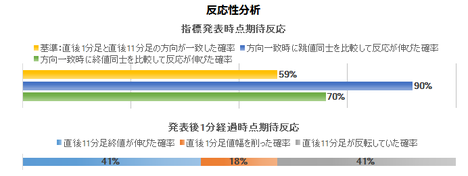

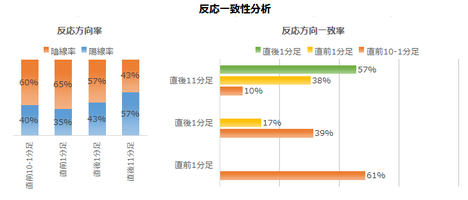

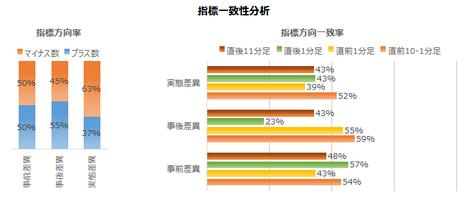

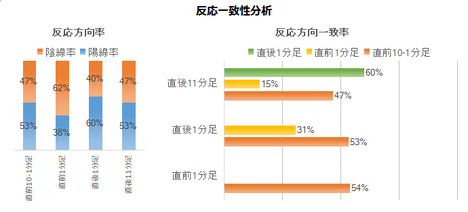

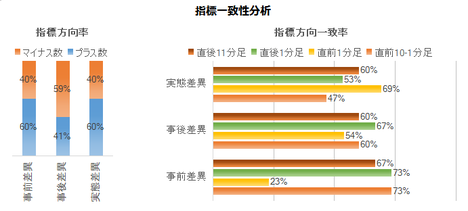

�ȉ��A���O���فi���s��\�z�[�O�ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�ʁj�̊W�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y1.1 �w�W�T�v�z

�o����x�́u�f�Վ��x�i���m�̗A�o���j�v�����łȂ��A�u�T�[�r�X���x�i�T�[�r�X�̗A�o���j�v�u��ꎟ�������x�i�ΊO���Z���E���̗��q�E�z�������j�v�u��������x�i���Z�҂ƔZ�ҊԂ̑Ή���Ȃ����Y�j�v�̍��v�ł��B

�����}�͂�������̔N�����ڂ������Ă��܂��B��N2017�N�ȑO3�N�Ԃ�5�N�O��10�N�O�̐��ڂƂȂ�܂��B��ꎟ�������x�Ƒ�������x�Ƃ������ނ͍ŋ߂̂��ƂŁA���Ắu�������x�E�o��ړ]���x�v�ƌĂ�Ă��܂����B���̐}�ɂ͈ȑO�̏������x�E�o��ړ]���x���܂߂Ă��܂���B

���ẮA�o����x�ɐ�߂�f�Վ��x���傫���������̂́A2007�N�ɂ͊��ɖf�Վ��x���������x�E�o��ړ]���x��������Ă��܂��B�A�x�m�~�N�X�ō��c�o�Y�[�J���ŏ��ɔ��˂��ꂽ2012�N�ɂ́A�f�Վ��x���}�C�i�X�ł����B���̌�JPY�����i�݁A2016�N�ɂ͖f�Ս����ɓ]���܂����B

���̐}����A�ϓ����Ă���̂��f�Վ��x�i�ԁ��j���炢�ŁA���̃T�[�r�X���x�E��ꎟ�������x�E��������x�͂قڈ�肾�Ƃ������Ƃ��킩��܂��B����āA���ێ��x���\���ɂ͖f�Վ��x���d��������ł��B

���̖f�Վ��x�́A�đ哝�̂����̂悤�ɖ�莋���Ȃ��Ă��A�����ǂ��Ƃł���������イ���ɋ������Ă��܂����B�����n��ʂ̖f�Վ��x����E�}�Ɏ����܂��B

�܂��Εč����i���j�́A�����̂��f�Ս����̕M���ł��B

�ŋߘb��̃J�i�_�E���L�V�R���܂߂�NAFTA����i���j�́A�ӊO�Ȃ��ƂɑΕč����z�Ƃقڏd�Ȃ��Ă��܂��B�J�i�_���烁�[�v���V���b�v���A���L�V�R����e�L�[����A������z�͂����������ƂȂ����ǁA�J�i�_�o�R�E���L�V�R�o�R�ŕč��Ɏ������܂����{���i�E���i���A���{���猩�����債�����Ƃ���܂���B

���ɂȂ�������̑����Β��f�Վ��x�ł��B

���v�����ł́A�����Ƃ̖f�Ղœ��{�͂����ƐԎ������ł��i�ԁ��j�B�ȑO�͒����̐l����͈������Ƃ������ł��L���m���Ă����̂ŁA�������m�����{�ɓ����Ă���͓̂��R���Ǝv���Ă����l�������悤�ł��B

����́A���{�̐l���������������ɁA�@�ہE�S�|�E���D�E�����ԁE�d�@�����Ďs���Ȍ��������Ƃ�A�z�����Z���I���߂��L�܂����A�Ǝv���܂��B

����ǂ��A��������������L�܂錴���́A���`���܂߂Ă��Ȃ�����ł��B���`�������Ɋ܂߂��ꍇ�i���j�A�����{���`�Ƃ̖f�Վ��x�͂����Ƃقڃg���g���������Ă��邱�Ƃ��킩��܂��B

���̂��Ƃ͏����������K�v�ł��B

�ȑO���璆���́A���{�Ɏ����E�H�i�E�G�݂�A�o���A�ŋ߂ł͂���ɉƓd�E�ʐM�@��EPC����������Ă��܂��B���̏ꍇ�A���������ɐ݂�������i���F�f�Տ�̗D���[�u�̂������j������{�͗A�����܂��B

����A���{���璆���ɗA�o���镔�i�ޗ��E�������i���A���̉���Ɍ����ėA�o�������̂́A���`�o�R�ōL�B�̉��悪�悭���p����܂��B����́A�L�B��L�B�ׂ̗̐[��n��ɓ��n���[�J�[���������Ƃ��������R�ł͂���܂���B���`�̖f�Տ��Ђ⒆���@�l���`�x�X�́A�Β��A�o���s����ł̌_��Ƃ��ĐM���E�M�p�����Ȃ̂ł��B���̗��t���́A�����ɂ������l�炵���u���������܂�����Ă��ꂽ�v���тɊ�Â����̂ł��B

�������A���`�o�R�œ���A�W�A�����̗A�o������܂����A���`�̑Γ��f�ՐԎ��z�������̑Γ��f�Ս����z�ɕC�G����̂́A��������������邩��ł��B

�Ƃ�����A�����͂��Ă����A�����Ƃ̖f�Ղ͋��z���ڂ���������A����܂ő��݂ɂ��܂������Ă��܂��B�A���A�����ɍ��`�̑��݂͌������܂���B�Β��f�Ր��ڂ͍��`���܂߂Č��Ȃ��ƁA����ƈႤ�b�ɂȂ��Ă��܂��܂��B

�����āA���B�őΓ��f�ՐԎ��̑傫���p���i���j�́AEU�����ւ̖f�Ց����ƂȂ��Ă��܂����B�p�������ŁA�ƁE���̍��v�z�̐��{�̓��{���i��A�����Ă��܂��B�u���O�W�b�g�ɂ���āA���ꂪ�ǂ��ω�����̂������ڂ���Ă��܂��B

EU�����ʼnp���Ɏ����Γ��f�ՐԎ����͗����ł��B

�������Č���ƁA���{�̖f�Ղ́A�������܂߂č������m���Ă���鍑��ɉ҂��ł��邱�Ƃ��킩��܂��B

�y1.2 �w�W���ځz

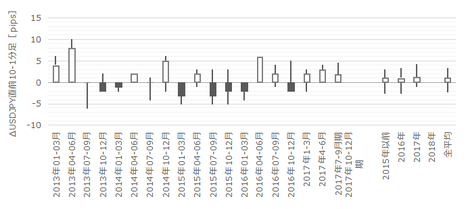

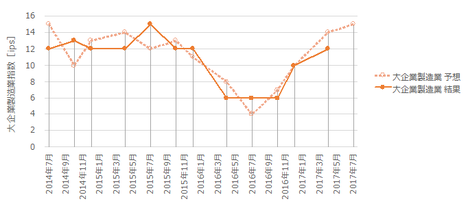

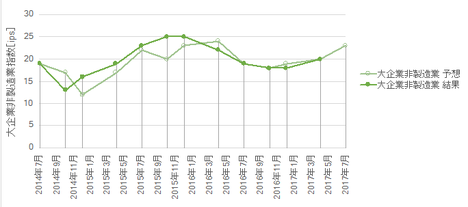

�ߋ��̎s��\�z�Ɣ��\���ʂ̐��ڂ��ȉ��Ɏ����܂��B

�s��\�z�͔��\���O�̒l��p���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂�p���܂��B����͖{�w�W�̐��ڂ��̂��̂��A�w�W���\���O����̔������x�┽�������Ƃ̊W���d�����Ă��邽�߂ł��B

�ȉ��̐}�͖{�L���̍X�V�Ƃ͕ʂɁA�K�X�A�ŐV�̂��̂ɍ����ւ��܂��B

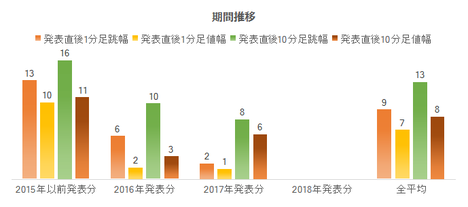

��Ɍo����x�ł��B

�ꌩ�A�G�ߗv�����傫�Ȏw�W�ł��邱�Ƃ��킩��܂��B��N�A1����6���͗������݁A3����7���͗ǂ��Ȃ��Ă��܂��B

���ɖf�Վ��x�ł��B

�o����x��1���̗������݂�3���̖߂��́A�f�Վ��x�̋G�ߗv���Ɉ˂���̂��������Ƃ��킩��܂��B�����A�o����x�Ō���ꂽ6���̗������݂�7���̖߂��́A�f�Վ��x�ł͋N���Ă��܂���B

�Ƃ�����A������USDJPY���[�g�̕ϓ��ɑ��A�P�����̌o����x��f�Վ��x�̕ϓ����قږ��W�Ȃ��Ƃ��킩��܂��B�ނ���A�P�����ɂȂ�G�ߗv�����w�W�ϓ��̕����A���\���ʂƎs��\�z�Ƃ̍��ق������|�I�ɑ傫�����Ƃ��ӂ��̃O���t����ǂݎ��܂��B�������A�s��\�z�̐��x�͔��ɍ������Ƃ����Ď��܂��B

�����̂��Ƃ����R�ɍl����A�������ɍ��ێ��x���בւɉe������Ȃ�A�w�W���\�ȑO�ɈבւɐD�荞�܂���ł��傤�B

�y1.3 �w�W���ʗǔ۔�����@�z

�{�w�W�Ɍ��炸�A���{�w�W�ł͔��ʎ��̊�����߂�̂ɍ���܂��B

��ʂɁA�w�W���ʂ��ǂ�����̍��̒ʉ݂������A������Δ����܂��B����ǂ��A���{�w�W�ł͕K�����������Ƃ͌����܂���B

�O�q�̒ʂ�A�w�W���\�ȑO�ɂقڎs��\�z�ʂ�̔��\���ʂ��בւɐD�荞�܂�Ă���Ȃ�A�o����x��f�Վ��x�̌��ʂ��ǂ�����A�w�W���\����1�����ւ̉e���͏������ƍl�����܂��B

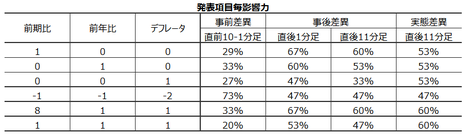

���}�́A�����o����x���㍷�قɑ��钼��1�����I�l�A�E���f�Վ��x�ɑ��钼��1�����I�l�A���v���b�g�������̂ł��B

�o����x�ɂ���f�Վ��x�ɂ���A���\���ʂ��s��\�z�������Ă�������Ă��A����1�������z���ɂȂ邩�A���ɂȂ邩�A����ł͂킩��܂���B

���ʎ������߂Ă����Ӗ��Ȃ��Ƃ��킩��܂��B

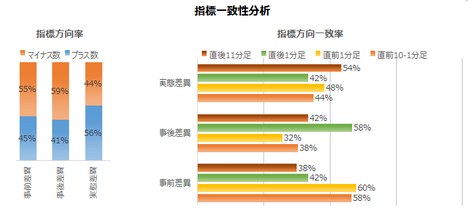

�y1.4 �w�W�Ԉ�v�����́z

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{���͍͂s���܂���B

�U.��������

�����{�w�W���ʂ̗ǂ����������O�Ɏ�������w�W���������Ƃ��Ă��A�{�w�W���\��̔������f���łȂ��A�ǂ����ɂǂꂾ���������邩�킩��Ȃ��̂ł��B

�{�w�W�ł̔������͂͊ȒP�ɗ��߂܂��B

�y2.1 �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�S�̂�78����3pips�ȉ��������˂Ă��܂���B�n�ƒ��O�ɂ���Ȏw�W�Ŏ�����Ă�ꍇ���Ⴀ��܂���B

�y2.2 �ʔ������́z

�o����x�E�f�Վ��x�̂��ꂼ��̎��㍷�قɑ��钼��1�����I�l�̕��z�́A1.3���ɋL�ڍςł��B���_�́A���\���ʂ��ǂ�����A����1�����͕��������x���킩��Ȃ��A�ł����B

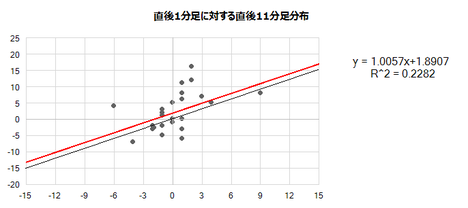

���ɁA����1�����I�l�ɑ��钼��11�����I�l�̕��z�����}�Ɏ����܂��B

���W�����Ⴂ���̂́A�Ίp���i�����j�̏㑤�Ƀh�b�g���z�����Ă���悤�Ɍ����܂��B��������́A�������Ԃ������㏸�����Əd�Ȃ��Ă��邱�Ƃ������Ǝv���܂��B

�V.���͌��_

�����L�ڂ̒ʂ�A�{�w�W�ł̎���͊��߂��܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���L�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2018�N02��11��

4-1-2.(a) ���{�o�ώw�W�u�l����GDP����l�v���\�O���USDJPY�������́i2018�N�Łj

���{�o�ώw�W�u�l����GDP����l�v�̎w�W���\�O��̔������͂ɂ́A�@ GDP�O����i�ȉ��A�O����Ɨ��L�j�A�A GDP�O�N��i�ȉ��A�O�N��Ɨ��L�j�A�B GDP�f�t���[�^�i�ȉ��ADF�Ɨ��L�j�A��p���܂��B

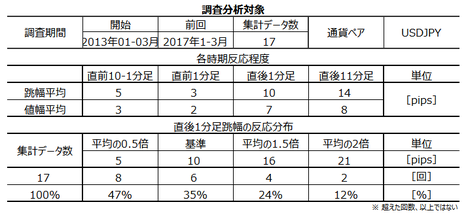

���̕��͂ɂ́A2013�N1-3�����W�v���`2017�N7-9�����W�v���i���N11�����\����l�j��19�̉ߋ��f�[�^��p���Ă��܂��B

���{�̌o�ώw�W�́A������Z�������\���ȊO�ɂقƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA09:00�̓��؊�t���œ����̗l�q���̂��߁A�w�W���\����̔����������܂��B���̌X����GDP����l���\���ł��瓯���ł��B

GDP����l�́A���t�{��2���E5���E8���E11���ɑO�l�������\���܂��B

�{�w�W�̈Ӌ`�́A���Y���̑����I�Ȍo�ώ��Ԃ�\���A���{�⒆��̐���ɉe����^����_�ł��B

���{�̏ꍇ�A2014�N�̏���ő��Œ���ɕ����㏸���E�������Ƃ��ɑ傫���ቺ���܂����B���̌��ʁi����������Ɂj�A���{�͏O�@���U���s������A���ʼn������s���܂����B

����̏���ő��ł�2019�N10���ɗ\�肳��Ă��܂��B2019�N�ɓ���ƁA���̂��Ƃ��ӎ�����Ė{�w�W�ւ̊S�����܂邩���m��܂���B2017�N�͂قƂ�ǔ������Ȃ��w�W�ƂȂ��Ă��܂����B

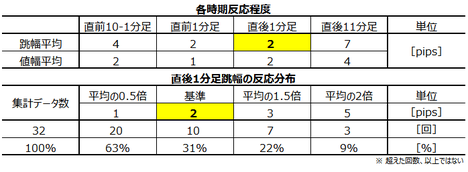

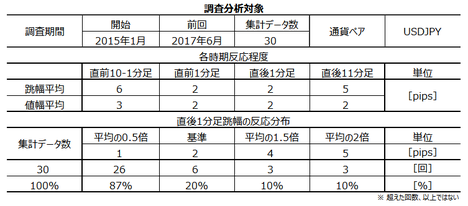

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�9pips�ł��B�����͏������A�X�ɍŋ߂ł͂قڔ������Ȃ��w�W�ƂȂ��Ă��܂��B���̂��Ƃ��ߋ�����̔������ϒl�̐��ڂŌ��Ă݂܂��傤�B

2017�N�͂Ƃ��Ƃ�����1�����̔������ς�����2pips�E�l��1pips�܂Œቺ���܂����B�v����ɁA�w�W���\���Ȃ����ԑтƂ��܂�ς��܂���B����ł́A�X�v���b�h�̂��Ƃ��l����ƁA�|�W�V�����������Ȃ������}�V�ł��ˁB

���͂ɂ́A���O���فi���s��\�z�[�O�����l���ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�����l���ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

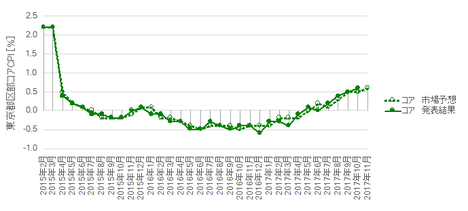

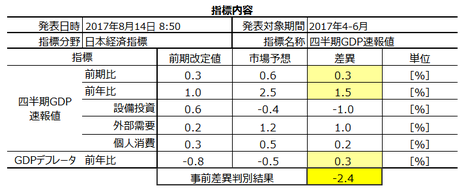

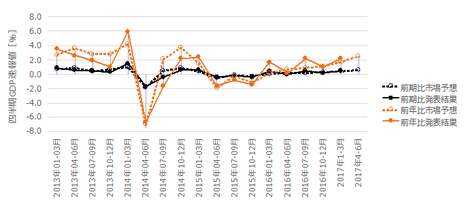

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

��}�O����i���j��0����������v���X���ň��肵�Ă���A�s��\�z�Ƃ̘��������������Ƃ��킩��܂��B�O�N��i�j��2014�N4-6�������{�g���ɂǂ��炩�ƌ����Ώ㏸��ƂȂ��Ă��܂��B

���̃{�g���i��6.8���j�́A2014�N4���ɏ���ł�5������8���ɑ��ł��ꂽ���Ƃɂ����̂ł��B�삯���ݎ��v�������āA���̒��O�l����2014�N1-3�����͒��߃s�[�N�i�{5.9���j���`�����܂����B

���ݑO�N��͏㏸��Ƃ͌����A���߃s�[�N�����������Ƃ͂���܂���B�{5.9�ȂǂƂ��������́A�ӂ��A��i���ŋL�^����鐔���ł͂���܂���B2019�N10���Ɍ��s8������10���ւ̏���ő��ł��\�肳��Ă���̂ŁA���̒��O�ɓ����悤�Ȃ��Ƃ��N���邩�ǂ����ł��B

�t�Ɍ����A2017�N4-6�����́A���������C�x���g���Ȃ������ɂ��ւ�炸�{4.0�����L�^���܂����B�A���A���̂Ƃ��͉���l�Ł{2.5���ɏC������Ă��܂��B���́{2�`3���t�߂�2017�N�̐������Ƒ�����ƁA�����CPI��0�`1���t�߂𒆐S�ɓ����Ă���̂ŁA���{�o�ς̎����������́{1�`2���t�߂Ƃ������ƂɂȂ�܂��B

������������ڕW�́{2���ɒB���Ă��Ȃ����̂́A���߂̓��{�o�ς͕č��o�ςɕ���Ŏ����������Ă��邱�Ƃ��킩��܂��B

���āA�ߋ��̎w�W���ʂƔ����Ƃ̊W�����Ă����܂��B

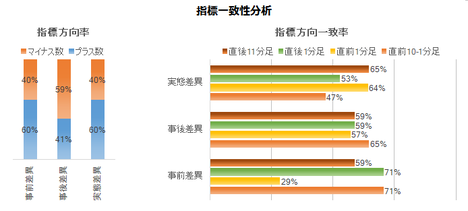

���O���ق́A�[1✕�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕DF���O���فA�Ƃ������ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v����73���ł��B

���ʎ��e���̌W���͑S�ă}�C�i�X�Ȃ̂ŁA�s��\�z���O�����l��舫�����Ă���Ύw�W���\���O�͗z���iJPY���j�ƂȂ�A���P���Ă���ΉA���iJPY���j�Ŕ������Ă��܂��B�s��\�z�ɑ��f���ɓ����Ă��܂��B

���㍷�ق́A8✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{1✕DF���㍷�فA�Ƃ������ʎ��̉��̕����ƁA����1�����̕�����v����60���ł��B���ʎ��͂��܂�A�e�ɂł��܂���B

���ԍ��ق́A1✕�O������ԍ��ف{1✕�O�N����ԍ��ف{1✕DF���ԍ��فA�Ƃ������ʎ��̉��̕����ƁA����11�����̕�����v����60���ł��B��������ʎ��͂��܂�A�e�ɂł��܂���B

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

���O���قƎ��ԍ��ق͂��v���X���������悤�ł��i�������60���j�B���āA���㍷�ق͂��}�C�i�X���������悤�ł��i59���j�B�s��\�z�������Ă�m�x���������ɁA���̒��x���I�[�o�[�V���[�g�������ȂƂ��ɁA���������W�͐��藧���܂��B

���㍷�ق���ԍ��قƊe���[�\�N���̊W�Ɍ���ׂ��X���͂���܂���B

���O���ق́A���O10-1�����E���O1�����E����1�����Ƃ̕�����v�����e71���E29���E71���ƂȂ��Ă��܂��B���Ⴂ���₷���̂Œ��ӂ��K�v�ł����A���̈�v���́A�w�W���\�O�Ɏs��\�z���O�����l�ɑ��ĂŁA�w�W���\��͔��\���ʂ��s��\�z�ɑ��Ăł��B���ꂼ��A�ǂ����JPY���iUSDJPY�͔��j�ŁA�������JPY���iUSDJPY���j�ł��B

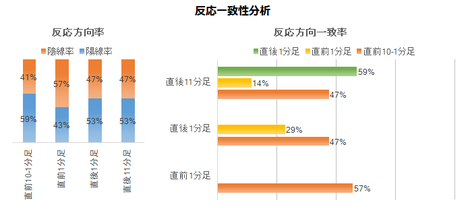

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

�e���[�\�N���Ƃ��ɗz���E�A���ւ̕�͂���܂���B

�w�W���\��̔����������������Ă���̂͒��O1�����ł��B���O1�����ƒ���1�����E����11�����Ƃ̕�����v���͊e29���E14���ł��B���O1�����Ƌt�����Ɏw�W���\��͔������Ă��܂��B

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����59���ł��B�w�W���\��ɔ��������������ɐL�ё����邱�Ƃ�60������Ă���悤�ł́A�nj��ł��܂���B

�����āA�w�W���\����1�����o�߂������_�ł́A���̂܂ܒ���1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�41���A���]���Ă������Ƃ�41���ł��B�c��18���͒���1�����l��������Ă��܂��B

��͂�nj��͓�����ł��B

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

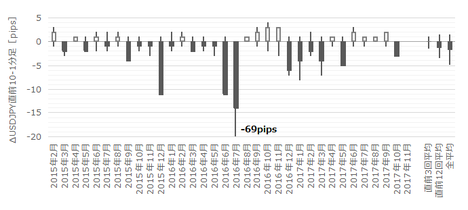

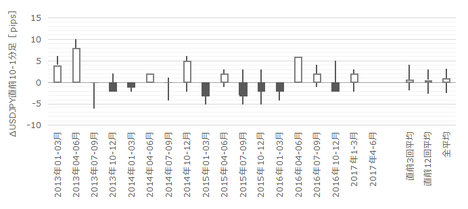

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����5pips�A���l����3pips�ł��B

���O10-1�����̗z�����͉ߋ�59���ŁA�����͎��O���قƂ̈�v����71���ɒB���Ă��܂��B

���O���قƓ��������Ƀ|�W�V�������I�[�_�[���A���m�^���̖ڈ���2�E3pips�Ƃ��Ă����Ηǂ��ł��傤�B�����œ��������Ƃ́A�s��\�z���O�����l��舫���Ƃ��Ƀv���X�i�z���j�A�ǂ��Ƃ��Ƀ}�C�i�X�i�A���j�ł��B

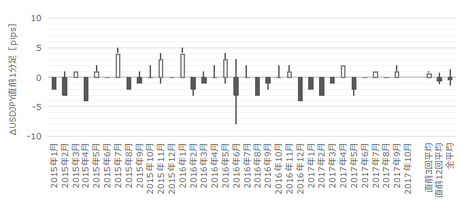

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����͉ߋ����ϒ�����3pips�A���l����2pips�ł��B

���O1�����̉A�����͉ߋ�57���ŁA�����͎��O���قƂ̈�v����29���i�s��v��71���j�ƂȂ��Ă��܂��B

�X�v���b�h�̂��Ƃ��l����ƁA���̊��Ԃ̎���͂��E�߂ł��܂���B�t�q�Q�����ɑ����傫���������Ă���l�q���Ȃ��̂ŁA����ł͎�����Ȃ����Ƃ��ŏ�̍��Ƃ������ƂɂȂ�܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����9pips�A���l����7pips�ł��B�A���A�ŋ߂͂قƂ�ǔ������Ă��܂���i2017�N���\����4�ς́A����1������������������2pips�ł��j�B

�w�W��v�����͂̍��ŏq�ׂ��悤�ɁA����1�����͒��O1�����Ƃ̕�����v����29���i�s��v��71���j�ł��B

�w�W���\���O�Ƀ|�W�V�������I�[�_�[����ɂ���A�����nj��J�n����ɂ���A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���邩�A�����������̂��x�^�[�ł��B�����͂Ȃ��Ȃ��L�тȂ��̂ŁA���̎�����09:00�߂��̓��؊��t������܂Ń`���[�g�߂���l�������āA���܂����͑E�߂��܂���B

���m�E���̖ڈ���5pips�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����13pips�A�l���̂����8pips�ł��B����11�����͒��O1�����Ƃ̕�����v����14���i�s��v��86���j�ł��B

�w�W���\����1�����߂�����A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���A09:00�̓��؊��t������̒��˂ŗ��m�E���ł��B���m�^���̖ڈ���3�`5pips�Ƃ��Ă����܂��傤�B

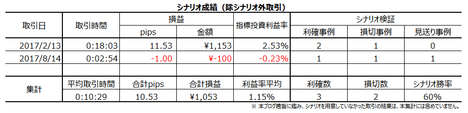

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��2��̎�����s���A�w�W�P�ʂ�1��1�s�i����50���j�A�V�i���I�P�ʂ�3��2�s�i����60���j�ł����B1��̔��\���̕��ώ�����Ԃ�10��29�b�ŁA���v�͔N�ԂŁ{11pips�ł����B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

���̕��͂ɂ́A2013�N1-3�����W�v���`2017�N7-9�����W�v���i���N11�����\����l�j��19�̉ߋ��f�[�^��p���Ă��܂��B

�T.�萫�I�X��

�y1. �w�W�T�v�z

���{�̌o�ώw�W�́A������Z�������\���ȊO�ɂقƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA09:00�̓��؊�t���œ����̗l�q���̂��߁A�w�W���\����̔����������܂��B���̌X����GDP����l���\���ł��瓯���ł��B

GDP����l�́A���t�{��2���E5���E8���E11���ɑO�l�������\���܂��B

�{�w�W�̈Ӌ`�́A���Y���̑����I�Ȍo�ώ��Ԃ�\���A���{�⒆��̐���ɉe����^����_�ł��B

���{�̏ꍇ�A2014�N�̏���ő��Œ���ɕ����㏸���E�������Ƃ��ɑ傫���ቺ���܂����B���̌��ʁi����������Ɂj�A���{�͏O�@���U���s������A���ʼn������s���܂����B

����̏���ő��ł�2019�N10���ɗ\�肳��Ă��܂��B2019�N�ɓ���ƁA���̂��Ƃ��ӎ�����Ė{�w�W�ւ̊S�����܂邩���m��܂���B2017�N�͂قƂ�ǔ������Ȃ��w�W�ƂȂ��Ă��܂����B

�y2. �����T�v�z

�ߋ���4�{���`���[�g�̊e���[�\�N�����ϒl�ƁA�ł��w�W���ʂɑf���ɔ������钼��1���������̕��z�����\�ɓZ�߂Ă����܂��B

�w�W���ʂɍł��f���ɔ����������Ȓ���1���������́A�ߋ����ς�9pips�ł��B�����͏������A�X�ɍŋ߂ł͂قڔ������Ȃ��w�W�ƂȂ��Ă��܂��B���̂��Ƃ��ߋ�����̔������ϒl�̐��ڂŌ��Ă݂܂��傤�B

2017�N�͂Ƃ��Ƃ�����1�����̔������ς�����2pips�E�l��1pips�܂Œቺ���܂����B�v����ɁA�w�W���\���Ȃ����ԑтƂ��܂�ς��܂���B����ł́A�X�v���b�h�̂��Ƃ��l����ƁA�|�W�V�����������Ȃ������}�V�ł��ˁB

�U.��ʓI�X��

���͂ɂ́A���O���فi���s��\�z�[�O�����l���ʁj�Ǝ��㍷�فi�����\���ʁ[�s��\�z�j�Ǝ��ԍ��فi���\���ʁ[�O�����l���ʁj�𑽗p���܂��B���ق��v���X�̂Ƃ��z���E�}�C�i�X�̂Ƃ��A���ƑΉ����Ă���A�������f�����ƌ������Ƃɂ��܂��B

�y3. ���́z

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�{�w�W���\�l�͑O�����̏W�v�f�[�^�ł��B�O���t�����͏W�v����ƂȂ��Ă��܂��B

��}�O����i���j��0����������v���X���ň��肵�Ă���A�s��\�z�Ƃ̘��������������Ƃ��킩��܂��B�O�N��i�j��2014�N4-6�������{�g���ɂǂ��炩�ƌ����Ώ㏸��ƂȂ��Ă��܂��B

���̃{�g���i��6.8���j�́A2014�N4���ɏ���ł�5������8���ɑ��ł��ꂽ���Ƃɂ����̂ł��B�삯���ݎ��v�������āA���̒��O�l����2014�N1-3�����͒��߃s�[�N�i�{5.9���j���`�����܂����B

���ݑO�N��͏㏸��Ƃ͌����A���߃s�[�N�����������Ƃ͂���܂���B�{5.9�ȂǂƂ��������́A�ӂ��A��i���ŋL�^����鐔���ł͂���܂���B2019�N10���Ɍ��s8������10���ւ̏���ő��ł��\�肳��Ă���̂ŁA���̒��O�ɓ����悤�Ȃ��Ƃ��N���邩�ǂ����ł��B

�t�Ɍ����A2017�N4-6�����́A���������C�x���g���Ȃ������ɂ��ւ�炸�{4.0�����L�^���܂����B�A���A���̂Ƃ��͉���l�Ł{2.5���ɏC������Ă��܂��B���́{2�`3���t�߂�2017�N�̐������Ƒ�����ƁA�����CPI��0�`1���t�߂𒆐S�ɓ����Ă���̂ŁA���{�o�ς̎����������́{1�`2���t�߂Ƃ������ƂɂȂ�܂��B

������������ڕW�́{2���ɒB���Ă��Ȃ����̂́A���߂̓��{�o�ς͕č��o�ςɕ���Ŏ����������Ă��邱�Ƃ��킩��܂��B

���āA�ߋ��̎w�W���ʂƔ����Ƃ̊W�����Ă����܂��B

���O���ق́A�[1✕�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕DF���O���فA�Ƃ������ʎ��̉��̕����i�v���X���z���A�}�C�i�X���A���j�ƁA���O10-1�����̕�����v����73���ł��B

���ʎ��e���̌W���͑S�ă}�C�i�X�Ȃ̂ŁA�s��\�z���O�����l��舫�����Ă���Ύw�W���\���O�͗z���iJPY���j�ƂȂ�A���P���Ă���ΉA���iJPY���j�Ŕ������Ă��܂��B�s��\�z�ɑ��f���ɓ����Ă��܂��B

���㍷�ق́A8✕�O���䎖�㍷�ف{1✕�O�N�䎖�㍷�ف{1✕DF���㍷�فA�Ƃ������ʎ��̉��̕����ƁA����1�����̕�����v����60���ł��B���ʎ��͂��܂�A�e�ɂł��܂���B

���ԍ��ق́A1✕�O������ԍ��ف{1✕�O�N����ԍ��ف{1✕DF���ԍ��فA�Ƃ������ʎ��̉��̕����ƁA����11�����̕�����v����60���ł��B��������ʎ��͂��܂�A�e�ɂł��܂���B

�i3.1 �w�W��v�����́j

�w�W��v�������́A�e���قƔ��������̈�v���ׂĂ��܂��B

���O���قƎ��ԍ��ق͂��v���X���������悤�ł��i�������60���j�B���āA���㍷�ق͂��}�C�i�X���������悤�ł��i59���j�B�s��\�z�������Ă�m�x���������ɁA���̒��x���I�[�o�[�V���[�g�������ȂƂ��ɁA���������W�͐��藧���܂��B

���㍷�ق���ԍ��قƊe���[�\�N���̊W�Ɍ���ׂ��X���͂���܂���B

���O���ق́A���O10-1�����E���O1�����E����1�����Ƃ̕�����v�����e71���E29���E71���ƂȂ��Ă��܂��B���Ⴂ���₷���̂Œ��ӂ��K�v�ł����A���̈�v���́A�w�W���\�O�Ɏs��\�z���O�����l�ɑ��ĂŁA�w�W���\��͔��\���ʂ��s��\�z�ɑ��Ăł��B���ꂼ��A�ǂ����JPY���iUSDJPY�͔��j�ŁA�������JPY���iUSDJPY���j�ł��B

�i3.2 ������v�����́j

������v�������́A��Ɍ`�����ꂽ���[�\�N���ƌ�Ō`������郍�[�\�N���̕�����v���ׂĂ��܂��B

�e���[�\�N���Ƃ��ɗz���E�A���ւ̕�͂���܂���B

�w�W���\��̔����������������Ă���̂͒��O1�����ł��B���O1�����ƒ���1�����E����11�����Ƃ̕�����v���͊e29���E14���ł��B���O1�����Ƌt�����Ɏw�W���\��͔������Ă��܂��B

�i3.3 ���������́j

�����������ł́A�ߋ����\��ɔ�����L�������ۂ��ׂĂ��܂��B

����1�����ƒ���11�����Ƃ̕�����v����59���ł��B�w�W���\��ɔ��������������ɐL�ё����邱�Ƃ�60������Ă���悤�ł́A�nj��ł��܂���B

�����āA�w�W���\����1�����o�߂������_�ł́A���̂܂ܒ���1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�41���A���]���Ă������Ƃ�41���ł��B�c��18���͒���1�����l��������Ă��܂��B

��͂�nj��͓�����ł��B

�V.���͌��_

�ȉ��ɉߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ȃ���A�e���Ԃ̎���w�j�������܂��B

���}�͒��O10-1�����̎n�l����[�\�N���ł��B

���O10-1�����̉ߋ����ϒ�����5pips�A���l����3pips�ł��B

���O10-1�����̗z�����͉ߋ�59���ŁA�����͎��O���قƂ̈�v����71���ɒB���Ă��܂��B

���O���قƓ��������Ƀ|�W�V�������I�[�_�[���A���m�^���̖ڈ���2�E3pips�Ƃ��Ă����Ηǂ��ł��傤�B�����œ��������Ƃ́A�s��\�z���O�����l��舫���Ƃ��Ƀv���X�i�z���j�A�ǂ��Ƃ��Ƀ}�C�i�X�i�A���j�ł��B

���ɁA���}�͒��O1�����̎n�l����[�\�N���ł��B

���O1�����͉ߋ����ϒ�����3pips�A���l����2pips�ł��B

���O1�����̉A�����͉ߋ�57���ŁA�����͎��O���قƂ̈�v����29���i�s��v��71���j�ƂȂ��Ă��܂��B

�X�v���b�h�̂��Ƃ��l����ƁA���̊��Ԃ̎���͂��E�߂ł��܂���B�t�q�Q�����ɑ����傫���������Ă���l�q���Ȃ��̂ŁA����ł͎�����Ȃ����Ƃ��ŏ�̍��Ƃ������ƂɂȂ�܂��B

�����āA���}�͒���1�����̎n�l����[�\�N���ł��B

����1�����͉ߋ����ϒ�����9pips�A���l����7pips�ł��B�A���A�ŋ߂͂قƂ�ǔ������Ă��܂���i2017�N���\����4�ς́A����1������������������2pips�ł��j�B

�w�W��v�����͂̍��ŏq�ׂ��悤�ɁA����1�����͒��O1�����Ƃ̕�����v����29���i�s��v��71���j�ł��B

�w�W���\���O�Ƀ|�W�V�������I�[�_�[����ɂ���A�����nj��J�n����ɂ���A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���邩�A�����������̂��x�^�[�ł��B�����͂Ȃ��Ȃ��L�тȂ��̂ŁA���̎�����09:00�߂��̓��؊��t������܂Ń`���[�g�߂���l�������āA���܂����͑E�߂��܂���B

���m�E���̖ڈ���5pips�ł��B

�Ō�ɁA����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����11�����̉ߋ����ϒ�����13pips�A�l���̂����8pips�ł��B����11�����͒��O1�����Ƃ̕�����v����14���i�s��v��86���j�ł��B

�w�W���\����1�����߂�����A���O1�����Ƌt�����Ƀ|�W�V�������I�[�_�[���A09:00�̓��؊��t������̒��˂ŗ��m�E���ł��B���m�^���̖ڈ���3�`5pips�Ƃ��Ă����܂��傤�B

�[�[�[��€���[�[�[

�{�u���O���n�߂Ă���̖{�w�W�ł̎�����т����\�ɓZ�߂Ă����܂��B

2017�N�́A�{�w�W��2��̎�����s���A�w�W�P�ʂ�1��1�s�i����50���j�A�V�i���I�P�ʂ�3��2�s�i����60���j�ł����B1��̔��\���̕��ώ�����Ԃ�10��29�b�ŁA���v�͔N�ԂŁ{11pips�ł����B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:25| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N11��30��

���{�����w�W�uCPI�i����ҕ����w���j�v�����i2017�N12��1��08:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N12��1��08:30�ɓ��{�����w�W�uCPI�i����ҕ����w���j�v�����\����܂��B���\�́u�S���v�Ɓu�����s�敔�v�ɂ��čs���܂��B�u�S���v��2017�N10�����A�u�����s�敔�v�͓�11�����̏W�v���ʂł��B

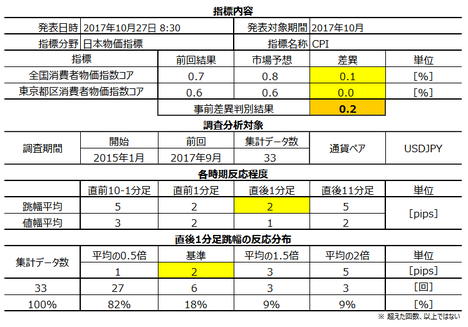

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

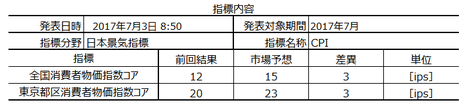

�{�w�W�̓����Ƌ����Ώۂ͈ȉ��̒ʂ�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�����ȓ��v���Ɉ˂�A�u�S��CPI�i����ҕ����w���j�́A�S���̐��т��w��������y�уT�[�r�X�̉��i�ϓ��𑍍��I�E���n��I�ɑ��肵�����́v�ł���A�u�ƌv�̏���\�������̂��̂ɌŒ肵�A����ɗv�����p�������̕ϓ��ɂ���Ăǂ��ω����邩���w���l�Ŏ��������́v�ƒ�`����Ă��܂��B

���\���e�́A�u�����w���v�u���N�H�i�����������w���v�u���N�H�i�ƃG�l���M�[�����������w���v�ŁA���ꂼ��C�O�e���́uCPI�v�u�R�ACPI�v�u�R�A�R�ACPI�i�C�O��v���ł͂�����R�ACPI�ƕ\�L���Ă��܂��j�v�ɑ������܂��B

���v�͈͂Ɋ܂܂�Ȃ��ΏۂƂ��āA�����x�o�̒��ڐł�Љ�ی�������A���~�E���Y�w���̂��߂̎x�o�ł���L���،��E�y�n�E�Z��̍w�����́A�w���̑ΏۂɊ܂܂�Ă��܂���B�M�E���J��A��t���A���^���A���̕��S��y�юd����������A�܂܂�܂���B

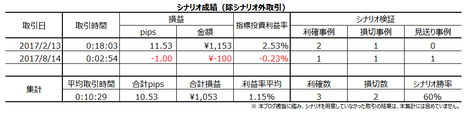

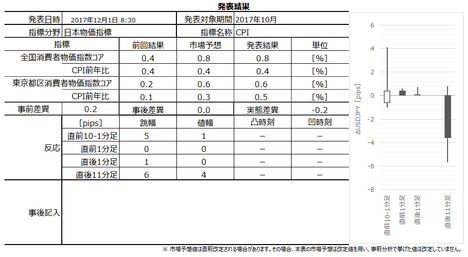

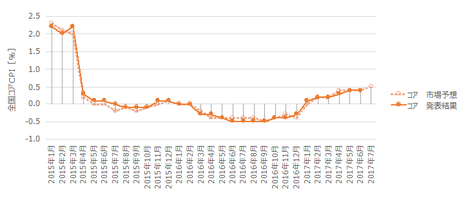

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

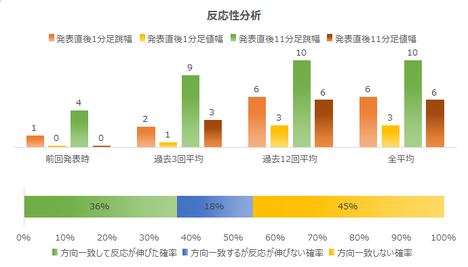

�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

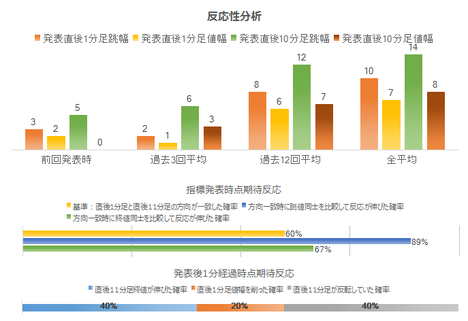

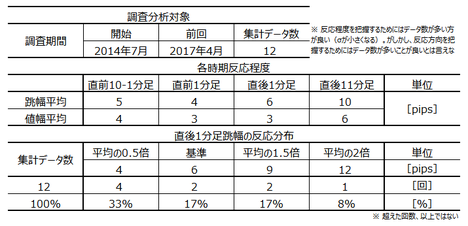

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

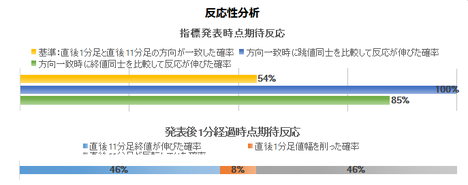

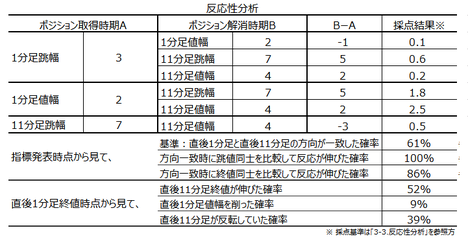

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

�{�w�W�ł͎�����܂���B

�ȉ���2017�N12��1��22:10���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������Ă��܂���B

����ς蔽�����܂���B

������Ȃ��w�W�Ȃ̂ŁA�V�i���I������܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N12��1��08:30�ɓ��{�����w�W�uCPI�i����ҕ����w���j�v�����\����܂��B���\�́u�S���v�Ɓu�����s�敔�v�ɂ��čs���܂��B�u�S���v��2017�N10�����A�u�����s�敔�v�͓�11�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����Ƌ����Ώۂ͈ȉ��̒ʂ�ł��B

- ����ɂ͑S���K���Ă��܂���B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςʼn���2pips��������܂���B�X�v���b�h���傫��FX��ЂŎ�����Ă���Ȃ�A�{�w�W�Ŏ�����ׂ��ł͂���܂���B

�{�w�W�́A�o�ς��̂��̂ɋ������Ȃ���A�������Ă��悢�ł��傤�B - �����s�敔CPI�͑S��CPI���������Ώۊ��Ԃ�1������s���Ĕ��\����܂��B���̈Ӌ`���������������U���������̂́A�����FX�Q���҂ɂƂ��ĈӖ��̂Ȃ��b�ł��B

�Ⴆ�u�����s��v�f�[�^�ɉ��P�̒������������Ƃ��܂��傤�B�ł��A�������\�����u�S���v�͂��̑O���f�[�^�ł��B������A�������\�́u�S���v�ɂ́u�����s��v�Ɠ������A���P�̒�����������̂����m��܂���B�ł����̗����́A�܂��ė����́u�����s��v���������\�����̂ł��B������s���d����FX����������̂Ȃ�A���߂���u�����s��v����������Ηǂ��̂ł��B

������A�������\������s�w�W�́AFX�����̈Ӗ�������܂���B�b����₱�����Ȃ邾���ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�����ȓ��v���Ɉ˂�A�u�S��CPI�i����ҕ����w���j�́A�S���̐��т��w��������y�уT�[�r�X�̉��i�ϓ��𑍍��I�E���n��I�ɑ��肵�����́v�ł���A�u�ƌv�̏���\�������̂��̂ɌŒ肵�A����ɗv�����p�������̕ϓ��ɂ���Ăǂ��ω����邩���w���l�Ŏ��������́v�ƒ�`����Ă��܂��B

���\���e�́A�u�����w���v�u���N�H�i�����������w���v�u���N�H�i�ƃG�l���M�[�����������w���v�ŁA���ꂼ��C�O�e���́uCPI�v�u�R�ACPI�v�u�R�A�R�ACPI�i�C�O��v���ł͂�����R�ACPI�ƕ\�L���Ă��܂��j�v�ɑ������܂��B

���v�͈͂Ɋ܂܂�Ȃ��ΏۂƂ��āA�����x�o�̒��ڐł�Љ�ی�������A���~�E���Y�w���̂��߂̎x�o�ł���L���،��E�y�n�E�Z��̍w�����́A�w���̑ΏۂɊ܂܂�Ă��܂���B�M�E���J��A��t���A���^���A���̕��S��y�юd����������A�܂܂�܂���B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

�y4. �V�i���I�쐬�z

�{�w�W�ł͎�����܂���B

�ȏ�

2017�N12��1��08:30���\

�ȉ���2017�N12��1��22:10���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i5-2. ������ʁj

������Ă��܂���B

�y6. ���͌��z

�i6-1. ���͌��j

����ς蔽�����܂���B

�i6-2. �V�i���I���j

������Ȃ��w�W�Ȃ̂ŁA�V�i���I������܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N08��28��

4-1. ���{�o�ώw�WDB�i2017�N8���ŏI�Łj

���{�̌o�ώw�W���\�O��̎����USDJPY�ōs���Ă��܂��B�w�W���̂��̂ւ̔����͏������A����ɂ͑S�������Ă��܂���B�����A�~�N���X����̊�ƂȂ邽�ߓ����ɒ��ڂ��Ă��܂��B

7��7���A����͋����}�����ʂ������Ƃ����u�w�l�I�y�i�����ˁj�v�����{�����A�Ƃ���������܂����B�w�l�I�y�Ƃ́A10�N�������w�肷�邱�ƂŁA���̋���������̖h�q�����Ǝs��ɔF�m��������ʂ�����܂��B�]��������{���Ă����������K�͂̑������A�X�ɒ��ړI�ȋ���������i�ɒ��肵����ł��B

8���ɓ���A4-6����GDP����l���N���{4.0���ɒB���A�R�ACPI�́{0.5�����������̂̕����㏸����m�F�ł��܂����B����l�Ƃ͌����A���{�̐���������v���ōł������Ȃ������ƂȂǁA�S���o�����Ȃ��قNjv���Ԃ�̂͂��ł��B

����ł�JPY�́A�債�Ĕ��������������Ă��܂���B

�ꕔ�̉���L���ł́A����͊��ɂ���ȏ�̊ɘa�g��ƒ�������삪������߁A�C�O�̋��Z�������Ԃ̐���E�����M���b�v�̑傫�������߂���_���w�E���Ă��܂��B������A����͂�����������Ă�������ʂ�������Ȃ��A�Ƃ�����|�ł��B

��������y�ѐ������\�����́A���Z�����I������ƂȂ��Ă���s�莞�ł��B�قڐ��ߑO��ɔ��\�������̂́A�傫�Ȑ����ύX������Ƃ��ɂ͔��\���x���Ƃ����W���N�X������܂��B�Ƃ�����A�������Ԃ̔��\�Ŏ������s��Ƃ����̂ł́A���FX������Ă��鑽���̐l�ɂƂ��Ď���Q���ł��Ȃ��A�Ƃ������Ƃł��ˁB����ɎQ���ł��Ȃ��Ă��A�傫�ȓ��������͒ǂ��Ă����܂��傤�B

7��20���A������Z�������_�́A(a) �Z����������0.1���A(b) �����������[�������x�ɗU�����錻�s�̋��Z����ێ��A���^�������Ō��肵�܂����B

�������\���ꂽ�W�]���|�[�g�́A(c) �R�ACPI�O�N�䌩�ʂ��������C�����A�ڕW�Ƃ��镨��2���̓��B������2019�N�x���ɐ摗�肵�A(d) GDP���ʂ�������C�����āA�i�C�������f���u�ɂ₩�Ɋg�債�Ă���v�Ɉ����グ�܂����B

��@�I�ƌ����ċv���������Ԏ��ɂ��ẮA�����قڍ����ŏ�������Ă��邱�Ƃ�A���S�̂̃o�����X�V�[�g��̑ΊO�����Y���������Ƃ���A�y�ώ���������������悤�ł��B����͂������ȗ����ŁA�����Ԏ��Ԃ��܂߂��^�M�K�͂ň��S����Ƃ��������������Ƃ��킩��܂���B

�����[���s�ɂ܂��������������Ƃ��Ă��A�[���s�������j�]������A�s���T�[�r�X�͌������Ƃ��ďk���������A�s�͍����������ł��Ȃ��Ȃ�������Ȃ��ł����B

�i�C�w�W�ւ̔����́A�������������ĉp���傫���Ƃ����X��������܂��B�Z�ς͓�����Z����̔��f�ޗ��Ƃ���Ă���̂ŁA�ł͑傫�������܂��B

2017�N7��3���ɔ��\���ꂽ�Z�ςł́A��ƋK�͂̑召���킸�S�ʓI�Ȍi�������P�ƂȂ��Ă��܂����B���ɐ����Ƃ�3�l�����A�����P���A2014�N3���ȗ��̐����ɒB���A����ő��őO�̃��x���܂ʼn��܂����B

�@�i���͎���j����Z���i2017�N7��3�������j

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂��B���������A�قƂ�Ǔ����Ȃ��w�W�̂��߁A����ɂ͑S�������Ă��܂���B

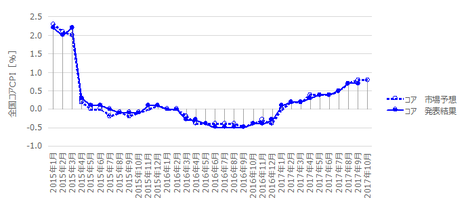

�Ȃ��A�C�O�ɂ�����R�ACPI�i����ҕ����w���j�ɑ�������̂̓R�A�R�ACPI�ł��B���{�ɂ�����R�ACPI�͐��N�H���i�����������A�G�l���M�[�������Ă��܂���B���₪�ڕW�Ƃ��镨���㏸��2���Ƃ́A���̃R�ACPI�̔N���{2�����w���Ă��܂��B

8��14���ɔ��\���ꂽ4-6����GDP�f�t���[�^����l�́�0.4���i1-3��������l�́�0.5���j�ł����B����́A���z�x�[�X�i���ځjGDP���������Ă��A���̂���0.4���͕����㏸�ɂ�邽�߁A�Ƃ����Ӗ��ł��B

�Ȃ��A�R�ACPI��GDP�f�t���[�^�������t�]���Ĉ�v���Ă���̂͋��R�ł��B

8��25���ɔ��\���ꂽ7�����R�ACPI�O�N��́{0.5���ł����B�S�̓I�ɂ͋͂����㏸���Ă���悤�Ɍ����܂��B

�@(���͎���) �S��CPI�i2017�N8��25�����\���ʌ��؍ρj

�@(���͎���) GDP�f�t���[�^����l�i2017�N8��14�����\���ʌ��؍ρj

����͍s���܂���B

8��4���ɔ��\���ꂽ6���������ΘJ���v�����ł́�0.4���i�O���{0.7���j�ł����B���J�Ȃ́u�ɂ₩�ȑ����X���v�Ƃ��������������Ă��܂��B

8��29���ɔ��\���ꂽ7�������Ɨ���2.8���A�L�����l�{����1.52�{�ł����B�O�X�O��5�����̗L�����l�{����1.49�{�Ƃ���������43�N3�����Ԃ�̍������������ł��B

��������������Ȃ����Ƃ͓����ł��B�w�W�ǂ������ɑ��Ĉבւ���]�I�ɔ������܂���B

���{�́A�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�������̑��ǂł͂قƂ�ǔ������܂���B����āA����l����������������܂���B���\�l�͎���GDP�Ńf�t���[�^�ɂ���ăC���t���������ꂽ�l�ł��B

��������A���{��GDP��500���~�ƍl���Ă݂܂��傤�B�s��F�m�i�\�z�j��0.2���̃Y�����������ꍇ�A1���~���̃Y�������\��ɏC��������ł��BGDP����l�ŁA�ł��w�W���ʂɑf���ɔ������钼��1���������͕���10pips���x�ł��B1pips���������߂�0.1���~���炢�A�Ƃ����͉̂����̖ڈ��ɂȂ邩���m��܂���ˁB

���āA7��20���ɔ��\���ꂽ����W�]���|�[�g�ł́A����GDP�̌��ʂ����A2017�N�x�́{1.8���i�O��{1.6���j�A2018�N�x�́{1.4���i�O��{1.3���j�A2019�N�x�́{0.7�����ɐ����u����܂����B�S�̓I�ɏ���C������Ă��܂��B

����AIMF��7��24���ɔ��\�������E�o�ό��ʂ��ł́A2017�N���{1.3���A2018�N���{0.6���ł��BIMF��4���ɔ��\�������ʂ����A2017�N�͂킸���ɏ�����肵�Ă��܂��B

�����āA8��14���ɔ��\���ꂽ4-6����GDP����l�͑O�N�䂪�{4.0���ł����B����́A����l�ł�2014�N4-6�����ȗ��̍��������ł��B�O�����2016�N4-6�����ȍ~�i����l�j�A�v���X�p���ƂȂ��Ă��܂��B

���������ƁA�ݔ��������D���i�O����{2.4���j�ŁA�l������O����{0.9�����������Ƃ���^�����悤�ł��B

���������A����ׂ��_�͂��������o�ω��P�̒��������A����قǂ̐����ł�����1�������A�����������Ƃł��B����11�����͗z���ɓ]�������̂́A���������������{�w�W����̓���ł��B�����A����قǓ���������s�^���Ɠ��ĂĂ��A����1���������͂�������2pips�A����11���������E�l���ł�12pips�����Ȃ������̂ł��B

�@(���͎���) �l����GDP����l�i2017�N8��14�����\���ʌ��؍ρj

�l����GDP����l�́A���O���͔��ʎ��̕����ƒ��O10-1�����̕�����v����70��������̂ŁA���\�O�ɐ܍��݂��i�݂₷���\��������܂��B���̌��ʁA���\��̔����͏������Ȃ肪���ŁA����������1�����I�l��������A�ނ��딽�]�ɋC��t����K�v������܂��B

�Ȃ��A���O���ٔ��ʎ��́A2013�N1-3��������2017�N1-3�����܂ł�18��̃f�[�^�Ɋ�Â��A�|1✕GDP�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕�f�t���[�^���O���فA�ƂȂ�܂��B

�����������߂��Ď���ɂ͌����܂���B

����͑S�̂ɉ��P��ł��B

7��28���ɔ��\���ꂽ6�����S���щƌv��������x�o�O�N��́{2.3���i�O����0.1���j�ł����B�v���X�]�������̂́A2016�N2�����ȗ�17�����Ԃ�ł��B�������\���ꂽ6���������Ɣ̔��z�O�N��́{2.1���i�O���{2.0���j�ł����B�����̔��z�́A2016�N8�����{�g����2016�N11���Ƀv���X�]�����Ă���A�㏸��p���ł��B

�ł��傫�ȏ���ł���Z��́A���N�ɓ����ĉ������ł��B

7��31���ɔ��\���ꂽ�V�ݏZ��H�ː��O�N��́{1.7���i�O����0.3���j�ł����B�v���X���l��������2016�N�ɔ�ׁA2017�N�ɓ����Ă����0���ߕӂŏ㉺���Ă��܂��B

���Y�͏���⏬���̂悤�ȉ��P�̒������܂�����Ă��܂���B

�����Ƃ͂��Ă���BtoB�i���-��ƊԎ���j���d�����Ă��܂��BCPI�ł͂킩��Ȃ��������w�W�Œ͂ނ��߁A�����Ƃ̓������K�v�ł��B���Ƃɂ́A���Z�E���������łȂ����d�Ȃǂ��܂܂�Ă��܂��B

7��31���ɔ��\���ꂽ6�����z�H�Ɛ��Y�O���䑬��l�́{1.6���ł����B8��15���ɔ��\���ꂽ�U�����z�H�Ɛ��Y�O����m��l�́{2.2���i�O����3.6���j�ƁA����l������C������܂����B�z�H�Ɛ��Y�́A2017�N�ɓ����Ė������݂Ƀv���X�E�}�C�i�X�������Ă���A����⏬���̂悤�ȉ��P�̒����͂܂�����Ă��܂���B

8��10�����\���ꂽ6�����@�B�O����́�1.9���i�O����3.6���j�ł����B����Ń}�C�i�X�͂R�����A���ł��B

�@(���͎���) �@�B���i2017�N6��12�����\���ʌ��؍ρj

�@(���͎���) �z�H�Ɛ��Y����l�i2017�N2��14�����\���ʌ��؍ρj

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���{�̑ΕāE�Β����x�́A�����I�����E�����ɂ���Či�C��בւɉe����^���܂��B

8��17���ɔ��\���ꂽ7�����ʊփx�[�X�f�Վ��x�́{4188���~�i�O���{4399���~�j�ł����B2016�N���獕���ɂȂ邱�Ƃ������Ȃ��Ă��܂��B

�Ή�����7�������ێ��x��9��8�����\�\��ł��B�f�Վ��x��2014�N��������P��ƌ����A2016�N������͍����ɂȂ邱�Ƃ������Ȃ��Ă��܂��B

�@(���͎���) �f�Փ��v�i�ʊփx�[�X�j�i2017�N6��19�����\���ʌ��؍ρj

�@(���͎���) �f�Վ��x�E�o����x�i2017�N7��10�����\���ʌ��؍ρj

�����w�W�́A�s��\�z�̐��x�����Ȃ荂�����Ƃɒ��ڂ��ׂ��ł��B�s��\�z�̐��x�������w�W�ł́A�w�W���\�����������������w�W���\�O�ɉe�������ꂪ���ł��B

�y4-1-1. 8���T�ρz

7��7���A����͋����}�����ʂ������Ƃ����u�w�l�I�y�i�����ˁj�v�����{�����A�Ƃ���������܂����B�w�l�I�y�Ƃ́A10�N�������w�肷�邱�ƂŁA���̋���������̖h�q�����Ǝs��ɔF�m��������ʂ�����܂��B�]��������{���Ă����������K�͂̑������A�X�ɒ��ړI�ȋ���������i�ɒ��肵����ł��B

8���ɓ���A4-6����GDP����l���N���{4.0���ɒB���A�R�ACPI�́{0.5�����������̂̕����㏸����m�F�ł��܂����B����l�Ƃ͌����A���{�̐���������v���ōł������Ȃ������ƂȂǁA�S���o�����Ȃ��قNjv���Ԃ�̂͂��ł��B

����ł�JPY�́A�債�Ĕ��������������Ă��܂���B

�ꕔ�̉���L���ł́A����͊��ɂ���ȏ�̊ɘa�g��ƒ�������삪������߁A�C�O�̋��Z�������Ԃ̐���E�����M���b�v�̑傫�������߂���_���w�E���Ă��܂��B������A����͂�����������Ă�������ʂ�������Ȃ��A�Ƃ�����|�ł��B

�y4-1-2. ����w�W�z

(1) ���Z����

��������y�ѐ������\�����́A���Z�����I������ƂȂ��Ă���s�莞�ł��B�قڐ��ߑO��ɔ��\�������̂́A�傫�Ȑ����ύX������Ƃ��ɂ͔��\���x���Ƃ����W���N�X������܂��B�Ƃ�����A�������Ԃ̔��\�Ŏ������s��Ƃ����̂ł́A���FX������Ă��鑽���̐l�ɂƂ��Ď���Q���ł��Ȃ��A�Ƃ������Ƃł��ˁB����ɎQ���ł��Ȃ��Ă��A�傫�ȓ��������͒ǂ��Ă����܂��傤�B

7��20���A������Z�������_�́A(a) �Z����������0.1���A(b) �����������[�������x�ɗU�����錻�s�̋��Z����ێ��A���^�������Ō��肵�܂����B

�������\���ꂽ�W�]���|�[�g�́A(c) �R�ACPI�O�N�䌩�ʂ��������C�����A�ڕW�Ƃ��镨��2���̓��B������2019�N�x���ɐ摗�肵�A(d) GDP���ʂ�������C�����āA�i�C�������f���u�ɂ₩�Ɋg�債�Ă���v�Ɉ����グ�܂����B

(2) ��������

��@�I�ƌ����ċv���������Ԏ��ɂ��ẮA�����قڍ����ŏ�������Ă��邱�Ƃ�A���S�̂̃o�����X�V�[�g��̑ΊO�����Y���������Ƃ���A�y�ώ���������������悤�ł��B����͂������ȗ����ŁA�����Ԏ��Ԃ��܂߂��^�M�K�͂ň��S����Ƃ��������������Ƃ��킩��܂���B

�����[���s�ɂ܂��������������Ƃ��Ă��A�[���s�������j�]������A�s���T�[�r�X�͌������Ƃ��ďk���������A�s�͍����������ł��Ȃ��Ȃ�������Ȃ��ł����B

(3) �i�C�w�W

�i�C�w�W�ւ̔����́A�������������ĉp���傫���Ƃ����X��������܂��B�Z�ς͓�����Z����̔��f�ޗ��Ƃ���Ă���̂ŁA�ł͑傫�������܂��B

2017�N7��3���ɔ��\���ꂽ�Z�ςł́A��ƋK�͂̑召���킸�S�ʓI�Ȍi�������P�ƂȂ��Ă��܂����B���ɐ����Ƃ�3�l�����A�����P���A2014�N3���ȗ��̐����ɒB���A����ő��őO�̃��x���܂ʼn��܂����B

�@�i���͎���j����Z���i2017�N7��3�������j

(4) �����w�W

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂��B���������A�قƂ�Ǔ����Ȃ��w�W�̂��߁A����ɂ͑S�������Ă��܂���B

�Ȃ��A�C�O�ɂ�����R�ACPI�i����ҕ����w���j�ɑ�������̂̓R�A�R�ACPI�ł��B���{�ɂ�����R�ACPI�͐��N�H���i�����������A�G�l���M�[�������Ă��܂���B���₪�ڕW�Ƃ��镨���㏸��2���Ƃ́A���̃R�ACPI�̔N���{2�����w���Ă��܂��B

8��14���ɔ��\���ꂽ4-6����GDP�f�t���[�^����l�́�0.4���i1-3��������l�́�0.5���j�ł����B����́A���z�x�[�X�i���ځjGDP���������Ă��A���̂���0.4���͕����㏸�ɂ�邽�߁A�Ƃ����Ӗ��ł��B

�Ȃ��A�R�ACPI��GDP�f�t���[�^�������t�]���Ĉ�v���Ă���̂͋��R�ł��B

8��25���ɔ��\���ꂽ7�����R�ACPI�O�N��́{0.5���ł����B�S�̓I�ɂ͋͂����㏸���Ă���悤�Ɍ����܂��B

�@(���͎���) �S��CPI�i2017�N8��25�����\���ʌ��؍ρj

�@(���͎���) GDP�f�t���[�^����l�i2017�N8��14�����\���ʌ��؍ρj

(5) �ٗp�w�W

����͍s���܂���B

8��4���ɔ��\���ꂽ6���������ΘJ���v�����ł́�0.4���i�O���{0.7���j�ł����B���J�Ȃ́u�ɂ₩�ȑ����X���v�Ƃ��������������Ă��܂��B

8��29���ɔ��\���ꂽ7�������Ɨ���2.8���A�L�����l�{����1.52�{�ł����B�O�X�O��5�����̗L�����l�{����1.49�{�Ƃ���������43�N3�����Ԃ�̍������������ł��B

�y4-1-3. �o�ώ��Ԏw�W�z

��������������Ȃ����Ƃ͓����ł��B�w�W�ǂ������ɑ��Ĉבւ���]�I�ɔ������܂���B

(1) �o�ϐ���

���{�́A�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�������̑��ǂł͂قƂ�ǔ������܂���B����āA����l����������������܂���B���\�l�͎���GDP�Ńf�t���[�^�ɂ���ăC���t���������ꂽ�l�ł��B

��������A���{��GDP��500���~�ƍl���Ă݂܂��傤�B�s��F�m�i�\�z�j��0.2���̃Y�����������ꍇ�A1���~���̃Y�������\��ɏC��������ł��BGDP����l�ŁA�ł��w�W���ʂɑf���ɔ������钼��1���������͕���10pips���x�ł��B1pips���������߂�0.1���~���炢�A�Ƃ����͉̂����̖ڈ��ɂȂ邩���m��܂���ˁB

���āA7��20���ɔ��\���ꂽ����W�]���|�[�g�ł́A����GDP�̌��ʂ����A2017�N�x�́{1.8���i�O��{1.6���j�A2018�N�x�́{1.4���i�O��{1.3���j�A2019�N�x�́{0.7�����ɐ����u����܂����B�S�̓I�ɏ���C������Ă��܂��B

����AIMF��7��24���ɔ��\�������E�o�ό��ʂ��ł́A2017�N���{1.3���A2018�N���{0.6���ł��BIMF��4���ɔ��\�������ʂ����A2017�N�͂킸���ɏ�����肵�Ă��܂��B

�����āA8��14���ɔ��\���ꂽ4-6����GDP����l�͑O�N�䂪�{4.0���ł����B����́A����l�ł�2014�N4-6�����ȗ��̍��������ł��B�O�����2016�N4-6�����ȍ~�i����l�j�A�v���X�p���ƂȂ��Ă��܂��B

���������ƁA�ݔ��������D���i�O����{2.4���j�ŁA�l������O����{0.9�����������Ƃ���^�����悤�ł��B

���������A����ׂ��_�͂��������o�ω��P�̒��������A����قǂ̐����ł�����1�������A�����������Ƃł��B����11�����͗z���ɓ]�������̂́A���������������{�w�W����̓���ł��B�����A����قǓ���������s�^���Ɠ��ĂĂ��A����1���������͂�������2pips�A����11���������E�l���ł�12pips�����Ȃ������̂ł��B

�@(���͎���) �l����GDP����l�i2017�N8��14�����\���ʌ��؍ρj

�l����GDP����l�́A���O���͔��ʎ��̕����ƒ��O10-1�����̕�����v����70��������̂ŁA���\�O�ɐ܍��݂��i�݂₷���\��������܂��B���̌��ʁA���\��̔����͏������Ȃ肪���ŁA����������1�����I�l��������A�ނ��딽�]�ɋC��t����K�v������܂��B

�Ȃ��A���O���ٔ��ʎ��́A2013�N1-3��������2017�N1-3�����܂ł�18��̃f�[�^�Ɋ�Â��A�|1✕GDP�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕�f�t���[�^���O���فA�ƂȂ�܂��B

(2) ���Ԏw�W

�����������߂��Ď���ɂ͌����܂���B

����͑S�̂ɉ��P��ł��B

7��28���ɔ��\���ꂽ6�����S���щƌv��������x�o�O�N��́{2.3���i�O����0.1���j�ł����B�v���X�]�������̂́A2016�N2�����ȗ�17�����Ԃ�ł��B�������\���ꂽ6���������Ɣ̔��z�O�N��́{2.1���i�O���{2.0���j�ł����B�����̔��z�́A2016�N8�����{�g����2016�N11���Ƀv���X�]�����Ă���A�㏸��p���ł��B

�ł��傫�ȏ���ł���Z��́A���N�ɓ����ĉ������ł��B

7��31���ɔ��\���ꂽ�V�ݏZ��H�ː��O�N��́{1.7���i�O����0.3���j�ł����B�v���X���l��������2016�N�ɔ�ׁA2017�N�ɓ����Ă����0���ߕӂŏ㉺���Ă��܂��B

���Y�͏���⏬���̂悤�ȉ��P�̒������܂�����Ă��܂���B

�����Ƃ͂��Ă���BtoB�i���-��ƊԎ���j���d�����Ă��܂��BCPI�ł͂킩��Ȃ��������w�W�Œ͂ނ��߁A�����Ƃ̓������K�v�ł��B���Ƃɂ́A���Z�E���������łȂ����d�Ȃǂ��܂܂�Ă��܂��B

7��31���ɔ��\���ꂽ6�����z�H�Ɛ��Y�O���䑬��l�́{1.6���ł����B8��15���ɔ��\���ꂽ�U�����z�H�Ɛ��Y�O����m��l�́{2.2���i�O����3.6���j�ƁA����l������C������܂����B�z�H�Ɛ��Y�́A2017�N�ɓ����Ė������݂Ƀv���X�E�}�C�i�X�������Ă���A����⏬���̂悤�ȉ��P�̒����͂܂�����Ă��܂���B

8��10�����\���ꂽ6�����@�B�O����́�1.9���i�O����3.6���j�ł����B����Ń}�C�i�X�͂R�����A���ł��B

�@(���͎���) �@�B���i2017�N6��12�����\���ʌ��؍ρj

�@(���͎���) �z�H�Ɛ��Y����l�i2017�N2��14�����\���ʌ��؍ρj

�y4-1-4. ���x�֘A�w�W�z

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���{�̑ΕāE�Β����x�́A�����I�����E�����ɂ���Či�C��בւɉe����^���܂��B

8��17���ɔ��\���ꂽ7�����ʊփx�[�X�f�Վ��x�́{4188���~�i�O���{4399���~�j�ł����B2016�N���獕���ɂȂ邱�Ƃ������Ȃ��Ă��܂��B

�Ή�����7�������ێ��x��9��8�����\�\��ł��B�f�Վ��x��2014�N��������P��ƌ����A2016�N������͍����ɂȂ邱�Ƃ������Ȃ��Ă��܂��B

�@(���͎���) �f�Փ��v�i�ʊփx�[�X�j�i2017�N6��19�����\���ʌ��؍ρj

�@(���͎���) �f�Վ��x�E�o����x�i2017�N7��10�����\���ʌ��؍ρj

�����w�W�́A�s��\�z�̐��x�����Ȃ荂�����Ƃɒ��ڂ��ׂ��ł��B�s��\�z�̐��x�������w�W�ł́A�w�W���\�����������������w�W���\�O�ɉe�������ꂪ���ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N08��24��

���{�����w�W�uCPI�i����ҕ����w���j�v���\�O���USDJPY�������́i2017�N8��25��08:30���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N8��25��08:30�ɓ��{�����w�W�uCPI�i����ҕ����w���j�v�����\����܂��B���\�́u�S���v�Ɓu�����s�敔�v�ɂ��čs���܂��B�u�S���v��2017�N7�����A�u�����s�敔�v�͓�8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��8��23���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����Ƌ����Ώۂ͈ȉ��̒ʂ�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�����ȓ��v���Ɉ˂�A�u�S��CPI�i����ҕ����w���j�́A�S���̐��т��w��������y�уT�[�r�X�̉��i�ϓ��𑍍��I�E���n��I�ɑ��肵�����́v�ł���A�u�ƌv�̏���\�������̂��̂ɌŒ肵�A����ɗv�����p�������̕ϓ��ɂ���Ăǂ��ω����邩���w���l�Ŏ��������́v�ƒ�`����Ă��܂��B

���\���e�́A�u�����w���v�u���N�H�i�����������w���v�u���N�H�i�ƃG�l���M�[�����������w���v�ŁA���ꂼ��C�O�e���́uCPI�v�u�R�ACPI�v�u�R�A�R�ACPI�i�C�O��v���ł͂�����R�ACPI�ƕ\�L���Ă��܂��j�v�ɑ������܂��B

���v�͈͂Ɋ܂܂�Ȃ��ΏۂƂ��āA�����x�o�̒��ڐł�Љ�ی�������A���~�E���Y�w���̂��߂̎x�o�ł���L���،��E�y�n�E�Z��̍w�����́A�w���̑ΏۂɊ܂܂�Ă��܂���B�M�E���J��A��t���A���^���A���̕��S��y�юd����������A�܂܂�܂���B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςʼn���2pips�ł��B�X�v���b�h���傫��FX��ЂŎ�����Ă���Ȃ�A�{�w�W�ŏ������ׂ��ł͂���܂���B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�{�w�W�ł͎�����܂���B

�ȉ���2017�N8��25��21:20���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�w�W����Ƃ͊W�Ȃ����̂́A��ɔ��\���ꂽ4-6����GDP����l�͔N�����Z�{4.0���ɂ��B���܂����B��v��i���œ��{�̐��������ł������������ƂȂ�āA����������10�N�Ԃ�̂��Ƃł��傤���B

�������A�ł��B����ŃC���t�����㏸���������n�߂���A���ʂ�������JPY�����ł��B���₪��������E���ɘa��������{���䂦�A�����͂Ȃ�Ȃ��ł��傤�B�ł͂ǂ��Ȃ�̂ł��傤�B

���̂��߁A��������Ȃ��̂ɖ{�w�W�ɂ͋����������Ă��܂��B

���ʂ͏������ł��������㏸������悤�ł��B�����͉A���ŁAJPY���C���t�����㏸�Ŕ�����͎̂��R�ł��B

����ɂ��Ă��������Ȃ��E�E�E�B

�w�W�̃O���t���ڂ́A����̔��\�Ŗ��炩�ȏ㏸��ƂȂ����悤�Ɍ����܂��B

���e�������Ă����܂��傤�B

�㏸���R�́A�������i���O�N�����������Ȃ��Ƃœ��͔�i�d�C���K�X��j���{5.8���ƂȂ������Ƃ��������܂��B�R�A�R�ACPI���O�N��Ł{0.1���ƂȂ����悤�ł��B

�A���A�����㏸�����͔�S���Ƃ������Ƃ́A�������i���������CPI���܂�������A�Ƃ������Ƃł��B

����āA�O���t���ڂł͏㏸��������悤�Ɍ����Ă��A�����͂��܂������邩�킩��Ȃ���A�Ƃ������ƂɂȂ�܂��B

������ʂ���\��͂���܂���ł����B

���O�������͓��e�́A�����ӏ������ɏ������ʂ�A�������C���̕K�v������܂���B

����\�肪�Ȃ��̂ŁA�V�i���I�͂���܂���B

�ǂ�ȃV�i���I��p�ӂ��Ă��A���̒��x�̔����ł͂ǂ����悤������܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N8��25��08:30�ɓ��{�����w�W�uCPI�i����ҕ����w���j�v�����\����܂��B���\�́u�S���v�Ɓu�����s�敔�v�ɂ��čs���܂��B�u�S���v��2017�N7�����A�u�����s�敔�v�͓�8�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��8��23���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����Ƌ����Ώۂ͈ȉ��̒ʂ�ł��B

- �S������ɂ͓K���Ă��܂���B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςʼn���2pips��������܂���B�X�v���b�h���傫��FX��ЂŎ�����Ă���Ȃ�A�{�w�W�ŏ������ׂ��ł͂���܂���B

�{�w�W�́A�o�ώw�W���̂��̂ɋ������Ȃ���A�������Ă��悢�ł��傤�B - �����s�敔CPI�͑S��CPI���������Ώۊ��Ԃ�1������s���Ĕ��\����܂��B���̈Ӌ`���������������U���������̂́A�����FX�Q���҂ɂƂ��ĈӖ��̂Ȃ��b�ł��B

�Ⴆ�u�����s��v�f�[�^�ɉ��P�̒������������Ƃ��܂��傤�B�ł��A�������\�����u�S���v�͂��̑O���f�[�^�ł��B������A�������\�́u�S���v�ɂ́u�����s��v�Ɠ������A���P�̒�����������̂����m��܂���B�ł����̗����́A�܂��ė����́u�����s��v���������\�����̂ł��B������s���d����FX����������̂Ȃ�A���߂���u�����s��v����������Ηǂ��̂ł��B

������A�������\������s�w�W�́AFX�����̈Ӗ�������܂���B�b����₱�����Ȃ邾���ł��B - �w�W����Ƃ͊W�Ȃ����̂́A��ɔ��\���ꂽ4-6����GDP����l�͔N�����Z�{4.0���ɂ��B���܂����B��v��i���œ��{�̐��������ł������������ƂȂ�āA����������10�N�Ԃ�̂��Ƃł��傤���B

�������A�ł��B����ŃC���t�����㏸���������n�߂���A���ʂ�������JPY�����ł��B���₪��������E���ɘa��������{���䂦�A�����͂Ȃ�Ȃ��ł��傤�B�ł͂ǂ��Ȃ�̂ł��傤�B

���̂��߁A�����������Ē������Ă��܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�����ȓ��v���Ɉ˂�A�u�S��CPI�i����ҕ����w���j�́A�S���̐��т��w��������y�уT�[�r�X�̉��i�ϓ��𑍍��I�E���n��I�ɑ��肵�����́v�ł���A�u�ƌv�̏���\�������̂��̂ɌŒ肵�A����ɗv�����p�������̕ϓ��ɂ���Ăǂ��ω����邩���w���l�Ŏ��������́v�ƒ�`����Ă��܂��B

���\���e�́A�u�����w���v�u���N�H�i�����������w���v�u���N�H�i�ƃG�l���M�[�����������w���v�ŁA���ꂼ��C�O�e���́uCPI�v�u�R�ACPI�v�u�R�A�R�ACPI�i�C�O��v���ł͂�����R�ACPI�ƕ\�L���Ă��܂��j�v�ɑ������܂��B

���v�͈͂Ɋ܂܂�Ȃ��ΏۂƂ��āA�����x�o�̒��ڐł�Љ�ی�������A���~�E���Y�w���̂��߂̎x�o�ł���L���،��E�y�n�E�Z��̍w�����́A�w���̑ΏۂɊ܂܂�Ă��܂���B�M�E���J��A��t���A���^���A���̕��S��y�юd����������A�܂܂�܂���B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ςʼn���2pips�ł��B�X�v���b�h���傫��FX��ЂŎ�����Ă���Ȃ�A�{�w�W�ŏ������ׂ��ł͂���܂���B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�y4. �V�i���I�쐬�z

�{�w�W�ł͎�����܂���B

�ȏ�

2017�N8��25��08:30���\

�ȉ���2017�N8��25��21:20���ɒNjL���Ă��܂��B

�V.���\���ʌ���

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�w�W����Ƃ͊W�Ȃ����̂́A��ɔ��\���ꂽ4-6����GDP����l�͔N�����Z�{4.0���ɂ��B���܂����B��v��i���œ��{�̐��������ł������������ƂȂ�āA����������10�N�Ԃ�̂��Ƃł��傤���B

�������A�ł��B����ŃC���t�����㏸���������n�߂���A���ʂ�������JPY�����ł��B���₪��������E���ɘa��������{���䂦�A�����͂Ȃ�Ȃ��ł��傤�B�ł͂ǂ��Ȃ�̂ł��傤�B

���̂��߁A��������Ȃ��̂ɖ{�w�W�ɂ͋����������Ă��܂��B

���ʂ͏������ł��������㏸������悤�ł��B�����͉A���ŁAJPY���C���t�����㏸�Ŕ�����͎̂��R�ł��B

����ɂ��Ă��������Ȃ��E�E�E�B

�w�W�̃O���t���ڂ́A����̔��\�Ŗ��炩�ȏ㏸��ƂȂ����悤�Ɍ����܂��B

���e�������Ă����܂��傤�B

�㏸���R�́A�������i���O�N�����������Ȃ��Ƃœ��͔�i�d�C���K�X��j���{5.8���ƂȂ������Ƃ��������܂��B�R�A�R�ACPI���O�N��Ł{0.1���ƂȂ����悤�ł��B

�A���A�����㏸�����͔�S���Ƃ������Ƃ́A�������i���������CPI���܂�������A�Ƃ������Ƃł��B

����āA�O���t���ڂł͏㏸��������悤�Ɍ����Ă��A�����͂��܂������邩�킩��Ȃ���A�Ƃ������ƂɂȂ�܂��B

�i5-2. ������ʁj

������ʂ���\��͂���܂���ł����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e�́A�����ӏ������ɏ������ʂ�A�������C���̕K�v������܂���B

�i6-2. �V�i���I���j

����\�肪�Ȃ��̂ŁA�V�i���I�͂���܂���B

�ǂ�ȃV�i���I��p�ӂ��Ă��A���̒��x�̔����ł͂ǂ����悤������܂���B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N08��13��

���{�o�ώw�W�u�l����GDP����l�v���\�O���USDJPY�������́i2017�N8��14��08:50���\���ʌ��؍ρj

�ȉ��A�u�T.�w�W�\�z�v�_�v�u�U.�ߋ������ڍׁv�����O���e���A�u�V.���\���ʌ��v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�V.���\���ʌ��v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N8��14��08:50�ɓ��{�o�ώw�W�u�l����GDP����l�v�����\����܂��B���\��2017�N4-6�������̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��8��13���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

���\�ɑ��钲���E���͌��ʂ��ȉ��Ɉꗗ���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

���{�̌o�ώw�W�́A������Z�������\���ȊO�ɂقƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA09:00�̓��؊�t���œ������������Ƃ��Ɉבււ̔����������Ă��܂��B���������������Ƃ�GDP����l�ł���A�ł��B

GDP�֘A�ł킩��ɂ����_�́AGDP�����ڂƎ����̓��ނ��邱�Ƃł��B��G�c�Ɍ����A����GDP�͕t�����l�̋��z�����v�������̂ł��B����GDP�́A����GDP���畨���ϓ��������������̂ł��B����GDP������GDP�Ŋ���ƁA�����w�W�ɂ�����uGDP�f�t���[�^�v���Z�o����܂��B

�܂�A����GDP�O�N�䂪2�������Ă��A����1�N�Ԃ̕����㏸�iGDP�f�t���[�^�O�N��j��2���Ȃ�A����GDP�O�N���0���A�Ƃ������ƂɂȂ�܂��B����́A���z�i���ځj����2�����������̂́A����͑S���C���t���i�f�t���[�^�j�̂���������A����1�N�ԂŐ��ݏo���ꂽ�t�����l�͋��N�Ǝ����I�ɓ����A�ƌ����������܂��B

GDP����l�́A���t�{��2���E5���E8���E11���ɑO�l�������\���܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

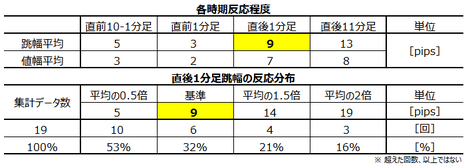

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���̕��z�́A65����10pips�ȉ������������Ă��܂���B

���āA2014�N4��1���͏���ł�5������8���ɑ��ł���܂����B���̂��߁A2014�N1-3�����́A����ő��őO�̋삯���ݎ��v�������A�O�N�䑬��l�́{5.9���i�\�z�{4.2���j�Ƃ������������ɂȂ�܂����B

�����ė�4-6�����́A���Ŏ��{�ɂ�锽�����v���ɂ���đO�N�䁢6.8���i�\�z��7.1���j�ƂȂ�܂����B

�{5.9�����灢7.1���Ƃ����������݂́A���܂�Ɍ������A�A�x�m�~�N�X�̐����헪�ւ̉e�����r��ł����B���ʁA���{�͗�7-9������GDP����l�����āA���̏����10���ւ̑��Ŏ�����2015�N11������2017�N4���܂ʼn������錩�ʂ��A�Ƃ̕��s���Ă��܂����B����7-9�����O�N�䑬��l�́�1.6���i�\�z�{2.1���j�ƂȂ�A10���ւ̏���ő��ł͉����A�Ƃ������ʂ��L�����o�܂����B

���������o�܂ɂ����āA2014�N1-3�����E��4-6�����E��7-9�����̒���1���������t�����́A�e�{5pips�i���㍷�ف{1.7�j�E��4pips�i���{0.3�j�E�{35pips�i����3.7�j�Ŕ������܂����B

�w�W���ʂ̕ω����傫�Ȏ����̔������w�W�̓����������Ƃ͌�����Ȃ����̂́A���̎����̌��ʂ͍���̎Q�l�ɂȂ�ł��傤�B

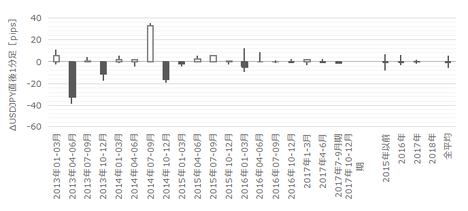

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B���̂��߂ɁA�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́AGDP�O�����GDP�O�N��ƃf�t���[�^�̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��O���ٔ��ʎ��́A�|1✕GDP�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����73���ƂȂ�܂����B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��㍷�ٔ��ʎ��́A8✕GDP�O���䎖�O���ف{1✕�O�N�䎖�O���ف{2✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����67���ƂȂ�܂����B

���̌��ʂ́A���ʎ��̌W�����疾�炩�Ȃ悤�ɁA����������GDP�O����̎��㍷�ق����߂Ă���A�Ƃ������Ƃł��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��㍷�ٔ��ʎ��́A1✕GDP�O���䎖�O���ف{1✕�O�N�䎖�O���ف{1✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���̍��ٔ��ʎ��̕����ƒ���11�����̕����̈�v����60���ƂȂ�܂����B60���Ƃ������ғI�����́A����̍����Ƃ��āA�A�e�ɂȂ鐔���ł͂���܂���B

���㍷�ٔ��ʎ��̌W���Ɋ�Â��AGDP�O����̐��ڂɒ��ڂ��܂��B

�O���t���ڂ�����ƁA�O�����l���ʂƎs��\�z�Ƃ̑召�W���������Ԃɂ�����11�����ւ���Ă��܂��B�f�[�^��17����1�������A����ւ��\��16��ɐ�߂����ւ���69���ł��B

���̓���ւ�藦�̍������猾���A�O�����l���O��s��\�z�������Ă���̂ŁA���\�l�͓���ւ���Ďs��\�z���������ғI������69���A�Ƃ������ƂɂȂ�܂��B

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) ���O���ٔ��ʎ��́A�|1✕GDP�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕�f�t���[�^���O���فA�ł��B���̎��Ɉ˂�A���O10-1�������A���ƂȂ���ғI������73���ł��B

(2) ���㍷�ٔ��ʎ��́A8✕GDP�O���䎖�O���ف{1✕�O�N�䎖�O���ف{2✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����67���ƂȂ�܂����B

����́A���\�e���ڂ̉e���x��K�Ɋ��蓖�Ă��Ƃ��A�s��\�z�ɑ��锭�\���ʂ̗ǂ������ƒ���1�����̔��������Ƃ�67���i3���2��j����v���܂��B

(3) ��L�̎��㍷�ٔ��ʎ��W���Ɋ�Â��A����1�����̔��������ɂ�GDP�O����̉e�����傫�����Ƃ��킩��܂����B�����āAGDP�O����̃O���t���ڂ�����ƁA�O�����l���ʂƎs��\�z�Ƃ̑召�W���O���ƍ����Ƃœ���ւ�����p�x��69���ł����B���̕p�x�̍������A�e�ɂ���Ȃ�A���\�l���s��\�z���������ғI������69���ł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B����������2�{��10pips�ȏゾ�������Ƃ͉ߋ�1��i�p�x6���j����܂��B����1��̒���1����������38pips�ŁA����͒���1���������̉ߋ��S����10pips��傫�������Ă��܂��B�����āA����1��̒��O10-1�����ƒ���1�����̕����͈�v���Ă��܂���B

�܂�A���O10-1�����̔������ߋ����ς�2�{10pips����������A���ꂪ����1�����̔������x���傫���Ȃ�\��������܂��B�A���A���������͂킩��܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B����������2�{��6pips�ȏゾ�������Ƃ͉ߋ�3��i18���j����܂��B����3��̒���1���������̕��ς�13pips�ŁA����͉ߋ��S����10pips���傫�����̂́A�قړ����ł��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����1�����v���Ă��܂���B

�܂�A���O1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔����������x��������������Ă���Ƃ͌����܂���B

�����āA����1�����̉ߋ����ϒ�����10pips�ł��B�nj����f�̖ڈ����p�b�Ɠ��邽�߁A�v�Z���₷��20pips�ȏゾ��������ɂ��Ē��ׂĂ����܂����B������������͉ߋ�2��i�p�x12���j����܂��B����2��ɂ��āA����1����������11���������������Ĕ�����L�������Ƃ�2��i100���j�ł��B����2��̒���11����������44pips�ł��B

�܂�A����1����������20pips�ȏ�ƂȂ����Ƃ��́A���̂܂ܔ�����傫���L���Ă����\��������܂��B

����11�����́A�ߋ����ϒ�����14pips�A�ߋ����ϒl����8pips�ŁA���̍���6pips����܂��B����11����������20pips�ȏ�ɒB�������Ƃ�5��i�p�x29���j����܂��B���̂Ƃ��A����11�����̒����ƒl���̍��͕���14pips����܂��B

�܂�A����11�������傫���L�т��Ƃ��ɂ́A�䗦�Ō����Ė߂���傫���Ȃ��Ă��܂��B����́A����11�������傫�����˂Ă��A���̌�͔�����L���Ȃ��X��������A�Ƃ������Ƃł��B

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) �����܂�Ɂi�p�x6���j���O10-1����������10pips�ȏ�ƂȂ�ꍇ������܂��B�ߋ��̂�����������ł́A����1�������傫�����˂�\�����������̂́A���˂�����͂킩��܂���B���ӂ��K�v�ł��B

(2) ���܂Ɂi18���j���O1����������6pips�ȏ�ƂȂ�ꍇ������܂��B���������A�Q�ĂĒnj������肵�Ȃ��悤�ɂ��܂��傤�B�ߋ��̌X���ł́A���̓������w�W���\��̓������������Ă��钛��͑S������܂���B

(3) ���܂Ɂi�p�x12���j����1����������20pips�ȏ�ƂȂ�ꍇ������܂��B�ߋ��̌X�����猾���A���������ꍇ�ɂ́A����11��������������1������������X��������܂��B

(4) �����i�p�x29���j����11����������20pips�ȏ�ƂȂ邱�Ƃ�����܂��B�ߋ��̌X�����猾���A������������ł́A�߂���傫������11�����I�l�͓��������14pips�ȏ�߂��Ă��܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O������l���ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����60���ƁA�nj��|�W�V���������ɂ͂�◊��Ȃ������ł��B

�����āA�w�W���\����1���o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�40����������܂���B

�܂�A�{�w�W�͔��\��̒nj��ɓK���Ă��܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

�ǂ̃��[�\�N�����z���E�A���̈���ւ̕肪�Ȃ��A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛��������܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���O���ق́A���O10-1�����ƒ���1�����̕����Ɗe73���E73���̕�����v��������܂��B����̎��O���ٔ��ʎ����ʂ́A�����_�ɂ����ă}�C�i�X�ƂȂ��Ă��܂��B�܂�A����̒��O10-1�����ƒ���1�����͉A���ƂȂ�\���������A���̊��ғI�����͂Ƃ���73���ł��B

���㍷�ق͒���1�����Ƃ̕�����v����67���ƂȂ��Ă��܂��B�s��\�z�ɑ����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ�3���2��ł��B

���ԍ��ق͒��O1�����Ƃ̕�����v����69������܂��B����͎s��\�z���O�ʂ�荂�߂ł��B�܂�A�������O1�������A���Ȃ�A���\���ʂ͑O�ʁE�s��\�z������邱�ƂƗ\�z�����ғI����69���œ���ł��܂��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N8��16���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A�O����{1.0���i�O���{0.3���E�\�z�{0.6���j�A�O�N��{4.0���i�O���{1.0���E�\�z�{2.5���j�A�f�t���[�^��0.4���i�O������l��0.8���E�\�z��0.5���j�ł����B

�����́A����1�������A���A����11�������z���ł����B

2016�N4�6�����ȍ~�A�O�������l�̓v���X�������Ă��܂��B����l���v���X���������ƂŁA���̂܂�4-6��������l���v���X�Ȃ�A5�l�����A���v���X���������ƂɂȂ�܂��B

�O�N��́{4.0���ƁA����l�Ƃ��Ă�2014�N10-12���ȗ��̍����L�ї��ƂȂ�܂����B

����قǑ傫���������������Ă��A����1�������A���Ȃ̂�����A������Ǝw�W�̔����X����c�����Ă��Ȃ��ƁA���S�ҁE�A�}�`���A�����Ă��܂���B

������ʂ͎��̒ʂ�ł����B

���O1�����́A�P�ɉߋ��̉A��������������A�V���[�g���������̃|�W�V�����ł��B�m����̖��ł�����A�A�s�������Ȃ�����A���Ȃ��Ă��d��������܂���B

���O�������͓��e���ȉ��Ɍ����܂�

���O�������Ă����V�i���I�������Ă����܂��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�T.�w�W�\�z�v�_

2017�N8��14��08:50�ɓ��{�o�ώw�W�u�l����GDP����l�v�����\����܂��B���\��2017�N4-6�������̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��8��13���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�� ���F���́A��q���鎖�O���ٔ��ʎ��̕ϐ��Ɖ��ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- ���܂������ɂ͓K���Ȃ��w�W�ł��B

- �w�W���ʕ��͂ł́A���O���͔��ʎ��̊��ғI������73���ƍ����A����1�����͉A���Ɨ\�z���Ă��܂��B

�A���A���̕��͌��_�́A7��20���ɔ��\���ꂽ����W�]���|�[�g�ɂ�����GDP�̌��ʂ��̏�������A7��24���ɔ��\���ꂽIMF���킸���Ɍ��ʂ���������肵�����Ƃɔ������˂܂���i����猩�ʂ���2017�N�ʔN�ɂ��ĂŁA4-6�����ɂ��Ăł͂���܂���j�B

���܂莩�M���Ȃ����͌��_�Ȃ̂ŁA���̓_��\���Y���Ă����܂��B - �ߋ��̒���1�����̔��������ɂ͕肪�Ȃ��A�������x�͏������X��������܂��B�����āA���\��̒nj��ɂ͓K���Ȃ��w�W�ł��B

�[�[�[��€���[�[�[

���\�ɑ��钲���E���͌��ʂ��ȉ��Ɉꗗ���܂��B

- �w�W���ʂ̗\�z���͂́A�S�̓I�Ɏs��\�z�������A�����_�ł��B�ʕ��͌��_�v�_�͈ȉ��̒ʂ�ł��B

(1) ���O���ٔ��ʎ��́A�|1✕GDP�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕�f�t���[�^���O���فA�ł��B���̎��Ɉ˂�A���O10-1�������A���ƂȂ���ғI������73���ł��B

(2) ���㍷�ٔ��ʎ��́A8✕GDP�O���䎖�O���ف{1✕�O�N�䎖�O���ف{2✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����67���ƂȂ�܂����B

����́A���\�e���ڂ̉e���x��K�Ɋ��蓖�Ă��Ƃ��A�s��\�z�ɑ��锭�\���ʂ̗ǂ������ƒ���1�����̔��������Ƃ�67���i3���2��j����v���܂��B

(3) ��L�̎��㍷�ٔ��ʎ��W���Ɋ�Â��A����1�����̔��������ɂ�GDP�O����̉e�����傫�����Ƃ��킩��܂����B�����āAGDP�O����̃O���t���ڂ�����ƁA�O�����l���ʂƎs��\�z�Ƃ̑召�W���O���ƍ����Ƃœ���ւ�����p�x��69���ł����B���̕p�x�̍������A�e�ɂ���Ȃ�A���\�l���s��\�z���������ғI������69���ł��B - �ߋ��̃��[�\�N���̓����͈ȉ��̒ʂ�ł��B

(1) �����܂�Ɂi�p�x6���j���O10-1����������10pips�ȏ�ƂȂ�ꍇ������܂��B�ߋ��̂�����������ł́A����1�������傫�����˂�\�����������̂́A���˂�����͂킩��܂���B���ӂ��K�v�ł��B

(2) ���܂Ɂi18���j���O1����������6pips�ȏ�ƂȂ�ꍇ������܂��B���������A�Q�ĂĒnj������肵�Ȃ��悤�ɂ��܂��傤�B�ߋ��̌X���ł́A���̓������w�W���\��̓������������Ă��钛��͑S������܂���B

(3) ���܂Ɂi�p�x12���j����1����������20pips�ȏ�ƂȂ�ꍇ������܂��B�ߋ��̌X�����猾���A���������ꍇ�ɂ́A����11��������������1������������X��������܂��B

(4) �����i�p�x29���j����11����������20pips�ȏ�ƂȂ邱�Ƃ�����܂��B�ߋ��̌X�����猾���A������������ł́A�߂���傫������11�����I�l�͓��������14pips�ȏ�߂��Ă��܂��B - ��^���͂̌��_�͎��̒ʂ�ł��B

(1) ���������͂̌��_�͈ȉ��̒ʂ�ł��B

����1�����ƒ���11�����Ƃ̕�����v����60���ƁA�nj��|�W�V���������ɂ͂�◊��Ȃ������ł��B

�����āA�w�W���\����1���o�߂���ƁA����1�����I�l���Ē���11�����I�l���L�тĂ������Ƃ�40����������܂���B�܂�A�{�w�W�͔��\��̒nj��ɓK���Ă��܂���B

(2) ������v�����͂̌��_�́A�ȉ��̒ʂ�ł��B

�ǂ̃��[�\�N�����z���E�A���̈���ւ̕肪�Ȃ��A��Ɍ`�����ꂽ���[�\�N������Ō`������郍�[�\�N���̕������������Ă��钛��������܂���B

(3) �w�W��v�����͂̌��_�͈ȉ��̒ʂ�ł��B

���O���ق́A���O10-1�����ƒ���1�����̕����Ɗe73���E73���̕�����v��������܂��B����̎��O���ٔ��ʎ����ʂ́A�����_�ɂ����ă}�C�i�X�ƂȂ��Ă��܂��B�܂�A����̒��O10-1�����ƒ���1�����͉A���ƂȂ�\���������A���̊��ғI�����͂Ƃ���73���ł��B

���㍷�ق͒���1�����Ƃ̕�����v����67���ƂȂ��Ă��܂��B�s��\�z�ɑ����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ�3���2��ł��B

���ԍ��ق͒��O1�����Ƃ̕�����v����69������܂��B����͎s��\�z���O�ʂ�荂�߂ł��B�܂�A�������O1�������A���Ȃ�A���\���ʂ͑O�ʁE�s��\�z������邱�ƂƗ\�z�����ғI����69���œ���ł��܂��B - �ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ���O1�����͉A���ƌ����݂܂��B

(2) ����1�����͉A���ƌ����݁A�w�W���\�O�Ƀ|�W�V�������擾���đ������m���܂��B

(3) ��������1����������20pips�ȏ�ƂȂ����ꍇ�̂݁A�߂��_���ď�����nj����s���܂��B����11�����I�l�́A����1�����l�������m���̕��������̂ŁA���m�͒���11���������ŗ~���炸�ɍs���܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�U.�ߋ������ڍ�

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

���{�̌o�ώw�W�́A������Z�������\���ȊO�ɂقƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA09:00�̓��؊�t���œ������������Ƃ��Ɉבււ̔����������Ă��܂��B���������������Ƃ�GDP����l�ł���A�ł��B

GDP�֘A�ł킩��ɂ����_�́AGDP�����ڂƎ����̓��ނ��邱�Ƃł��B��G�c�Ɍ����A����GDP�͕t�����l�̋��z�����v�������̂ł��B����GDP�́A����GDP���畨���ϓ��������������̂ł��B����GDP������GDP�Ŋ���ƁA�����w�W�ɂ�����uGDP�f�t���[�^�v���Z�o����܂��B

�܂�A����GDP�O�N�䂪2�������Ă��A����1�N�Ԃ̕����㏸�iGDP�f�t���[�^�O�N��j��2���Ȃ�A����GDP�O�N���0���A�Ƃ������ƂɂȂ�܂��B����́A���z�i���ځj����2�����������̂́A����͑S���C���t���i�f�t���[�^�j�̂���������A����1�N�ԂŐ��ݏo���ꂽ�t�����l�͋��N�Ǝ����I�ɓ����A�ƌ����������܂��B

GDP����l�́A���t�{��2���E5���E8���E11���ɑO�l�������\���܂��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���̕��z�́A65����10pips�ȉ������������Ă��܂���B

�[�[�[��€���[�[�[

���āA2014�N4��1���͏���ł�5������8���ɑ��ł���܂����B���̂��߁A2014�N1-3�����́A����ő��őO�̋삯���ݎ��v�������A�O�N�䑬��l�́{5.9���i�\�z�{4.2���j�Ƃ������������ɂȂ�܂����B

�����ė�4-6�����́A���Ŏ��{�ɂ�锽�����v���ɂ���đO�N�䁢6.8���i�\�z��7.1���j�ƂȂ�܂����B

�{5.9�����灢7.1���Ƃ����������݂́A���܂�Ɍ������A�A�x�m�~�N�X�̐����헪�ւ̉e�����r��ł����B���ʁA���{�͗�7-9������GDP����l�����āA���̏����10���ւ̑��Ŏ�����2015�N11������2017�N4���܂ʼn������錩�ʂ��A�Ƃ̕��s���Ă��܂����B����7-9�����O�N�䑬��l�́�1.6���i�\�z�{2.1���j�ƂȂ�A10���ւ̏���ő��ł͉����A�Ƃ������ʂ��L�����o�܂����B

���������o�܂ɂ����āA2014�N1-3�����E��4-6�����E��7-9�����̒���1���������t�����́A�e�{5pips�i���㍷�ف{1.7�j�E��4pips�i���{0.3�j�E�{35pips�i����3.7�j�Ŕ������܂����B

�w�W���ʂ̕ω����傫�Ȏ����̔������w�W�̓����������Ƃ͌�����Ȃ����̂́A���̎����̌��ʂ͍���̎Q�l�ɂȂ�ł��傤�B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�ʍ��ږ��ɍׂ����O���t�߂�O�ɁA����ׂ��|�C���g���i�荞�݂܂��傤�B���̂��߂ɁA�e���ږ��ɔ��������ɂǂ̒��x�e�����Ă���̂������\�ɓZ�߂Ă����܂����B

��\�̏�3�s�́AGDP�O�����GDP�O�N��ƃf�t���[�^�̊e���ڂ��A�ЂƂ����������Ƃ̈�v�������߂Ă��܂��B����͗\���v�Z�̂悤�Ȃ��̂ŁA���̗\���v�Z�͍ł����������Ƃ̈�v�����������ڂɒ��ڂ��Ă��܂��B

�ォ��4�s�ڂ́A���O���فi�s��\�z�[�O�ʁj�ƒ��O10-1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��O���ٔ��ʎ��́A�|1✕GDP�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���O���ٔ��ʎ��̕����i�v���X���z���E�}�C�i�X���A���j�ƒ��O10-1�����̕����̈�v����73���ƂȂ�܂����B

�ォ��5�s�ڂ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��㍷�ٔ��ʎ��́A8✕GDP�O���䎖�O���ف{1✕�O�N�䎖�O���ف{2✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����67���ƂȂ�܂����B

���̌��ʂ́A���ʎ��̌W�����疾�炩�Ȃ悤�ɁA����������GDP�O����̎��㍷�ق����߂Ă���A�Ƃ������Ƃł��B

�ʼn��i6�s�ڂ́A���̍��فi�O�����l���ʁ[�s��\�z�j�ƒ���11�����̕�����v���������Ȃ�悤�ɁA�e���ڂ̌W�������߂Ă��܂��B

���̎��㍷�ٔ��ʎ��́A1✕GDP�O���䎖�O���ف{1✕�O�N�䎖�O���ف{1✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���̍��ٔ��ʎ��̕����ƒ���11�����̕����̈�v����60���ƂȂ�܂����B60���Ƃ������ғI�����́A����̍����Ƃ��āA�A�e�ɂȂ鐔���ł͂���܂���B

�[�[�[��€���[�[�[

���㍷�ٔ��ʎ��̌W���Ɋ�Â��AGDP�O����̐��ڂɒ��ڂ��܂��B

�O���t���ڂ�����ƁA�O�����l���ʂƎs��\�z�Ƃ̑召�W���������Ԃɂ�����11�����ւ���Ă��܂��B�f�[�^��17����1�������A����ւ��\��16��ɐ�߂����ւ���69���ł��B

���̓���ւ�藦�̍������猾���A�O�����l���O��s��\�z�������Ă���̂ŁA���\�l�͓���ւ���Ďs��\�z���������ғI������69���A�Ƃ������ƂɂȂ�܂��B

�[�[�[��€���[�[�[

�ȏ�̕��͗v�_�͈ȉ��̒ʂ�ł��B

(1) ���O���ٔ��ʎ��́A�|1✕GDP�O���䎖�O���ف[1✕�O�N�䎖�O���ف[2✕�f�t���[�^���O���فA�ł��B���̎��Ɉ˂�A���O10-1�������A���ƂȂ���ғI������73���ł��B

(2) ���㍷�ٔ��ʎ��́A8✕GDP�O���䎖�O���ف{1✕�O�N�䎖�O���ف{2✕�f�t���[�^���O���فA�Ɗe�W�������߂�ƁA���㍷�ٔ��ʎ��̕����ƒ���1�����̕����̈�v����67���ƂȂ�܂����B

����́A���\�e���ڂ̉e���x��K�Ɋ��蓖�Ă��Ƃ��A�s��\�z�ɑ��锭�\���ʂ̗ǂ������ƒ���1�����̔��������Ƃ�67���i3���2��j����v���܂��B

(3) ��L�̎��㍷�ٔ��ʎ��W���Ɋ�Â��A����1�����̔��������ɂ�GDP�O����̉e�����傫�����Ƃ��킩��܂����B�����āAGDP�O����̃O���t���ڂ�����ƁA�O�����l���ʂƎs��\�z�Ƃ̑召�W���O���ƍ����Ƃœ���ւ�����p�x��69���ł����B���̕p�x�̍������A�e�ɂ���Ȃ�A���\�l���s��\�z���������ғI������69���ł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����5pips�ł��B����������2�{��10pips�ȏゾ�������Ƃ͉ߋ�1��i�p�x6���j����܂��B����1��̒���1����������38pips�ŁA����͒���1���������̉ߋ��S����10pips��傫�������Ă��܂��B�����āA����1��̒��O10-1�����ƒ���1�����̕����͈�v���Ă��܂���B

�܂�A���O10-1�����̔������ߋ����ς�2�{10pips����������A���ꂪ����1�����̔������x���傫���Ȃ�\��������܂��B�A���A���������͂킩��܂���B

���ɁA���O1�����̉ߋ����ϒ�����3pips�ł��B����������2�{��6pips�ȏゾ�������Ƃ͉ߋ�3��i18���j����܂��B����3��̒���1���������̕��ς�13pips�ŁA����͉ߋ��S����10pips���傫�����̂́A�قړ����ł��B�����āA���̂Ƃ����O1�����ƒ���1�����̕�����1�����v���Ă��܂���B

�܂�A���O1�����̔��������ς�菭���傫������������ƌ����āA���ꂪ����1�����̔����������x��������������Ă���Ƃ͌����܂���B

�����āA����1�����̉ߋ����ϒ�����10pips�ł��B�nj����f�̖ڈ����p�b�Ɠ��邽�߁A�v�Z���₷��20pips�ȏゾ��������ɂ��Ē��ׂĂ����܂����B������������͉ߋ�2��i�p�x12���j����܂��B����2��ɂ��āA����1����������11���������������Ĕ�����L�������Ƃ�2��i100���j�ł��B����2��̒���11����������44pips�ł��B

�܂�A����1����������20pips�ȏ�ƂȂ����Ƃ��́A���̂܂ܔ�����傫���L���Ă����\��������܂��B

����11�����́A�ߋ����ϒ�����14pips�A�ߋ����ϒl����8pips�ŁA���̍���6pips����܂��B����11����������20pips�ȏ�ɒB�������Ƃ�5��i�p�x29���j����܂��B���̂Ƃ��A����11�����̒����ƒl���̍��͕���14pips����܂��B

�܂�A����11�������傫���L�т��Ƃ��ɂ́A�䗦�Ō����Ė߂���傫���Ȃ��Ă��܂��B����́A����11�������傫�����˂Ă��A���̌�͔�����L���Ȃ��X��������A�Ƃ������Ƃł��B

�[�[�[��€���[�[�[

�ߋ��̃��[�\�N���̓�����Z�߂�ƈȉ��̒ʂ�ł��B

(1) �����܂�Ɂi�p�x6���j���O10-1����������10pips�ȏ�ƂȂ�ꍇ������܂��B�ߋ��̂�����������ł́A����1�������傫�����˂�\�����������̂́A���˂�����͂킩��܂���B���ӂ��K�v�ł��B

(2) ���܂Ɂi18���j���O1����������6pips�ȏ�ƂȂ�ꍇ������܂��B���������A�Q�ĂĒnj������肵�Ȃ��悤�ɂ��܂��傤�B�ߋ��̌X���ł́A���̓������w�W���\��̓������������Ă��钛��͑S������܂���B

(3) ���܂Ɂi�p�x12���j����1����������20pips�ȏ�ƂȂ�ꍇ������܂��B�ߋ��̌X�����猾���A���������ꍇ�ɂ́A����11��������������1������������X��������܂��B