2017年08月13日

日本経済指標「四半期GDP速報値」発表前後のUSDJPY反応分析(2017年8月14日08:50発表結果検証済)

以下、「Ⅰ.指標予想要点」「Ⅱ.過去調査詳細」を事前投稿し、「Ⅲ.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅲ.発表結果検証」のタイトル行付近に記載しています。

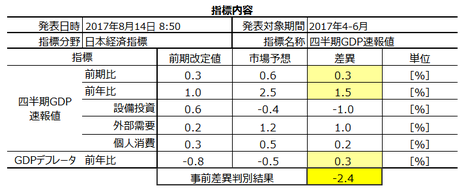

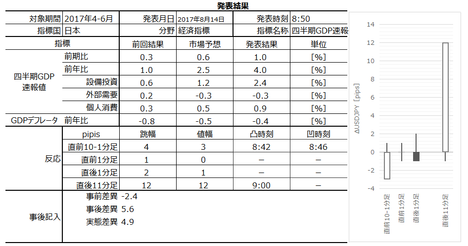

2017年8月14日08:50に日本経済指標「四半期GDP速報値」が発表されます。今回発表は2017年4-6月期分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月13日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

今回発表に対する調査・分析結果を以下に一覧します。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

日本の経済指標は、日銀金融政策発表時以外にほとんど為替に影響がありません。多くの指標発表時刻は08:50で、09:00の東証寄付きで動きがあったときに為替への反応が限られています。反応が小さいことはGDP速報値ですら、です。

GDP関連でわかりにくい点は、GDPが名目と実質の二種類あることです。大雑把に言えば、名目GDPは付加価値の金額を合計したものです。実質GDPは、名目GDPから物価変動分を除いたものです。名目GDPを実質GDPで割ると、物価指標にあたる「GDPデフレータ」が算出されます。

つまり、名目GDP前年比が2%あっても、この1年間の物価上昇(GDPデフレータ前年比)が2%なら、実質GDP前年比は0%、ということになります。これは、金額(名目)こそ2%増えたものの、それは全部インフレ(デフレータ)のせいだから、この1年間で生み出された付加価値は去年と実質的に同じ、と言い換えられます。

GDP速報値は、内閣府が2月・5月・8月・11月に前四半期分を発表します。

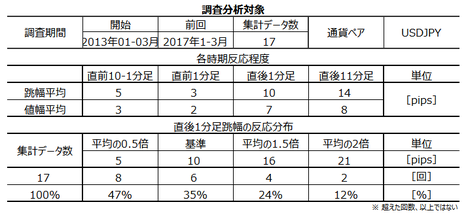

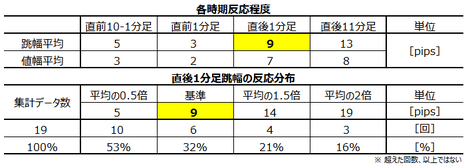

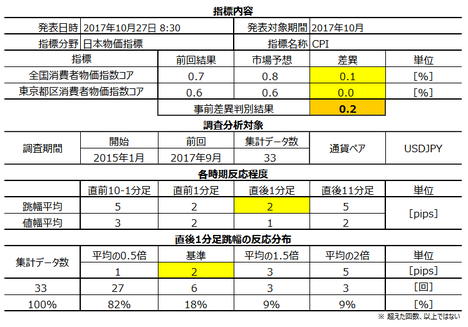

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で10pipsです。その分布は、65%が10pips以下しか反応していません。

さて、2014年4月1日は消費税が5%から8%に増税されました。そのため、2014年1-3月期は、消費税増税前の駆け込み需要が多く、前年比速報値は+5.9%(予想+4.2%)という高い数字になりました。

そして翌4-6月期は、増税実施による反動需要減によって前年比△6.8%(予想△7.1%)となりました。

+5.9%から△7.1%という落ち込みは、あまりに激しく、アベノミクスの成長戦略への影響が甚大でした。結果、安倍首相は翌7-9月期のGDP速報値を見て、次の消費税10%への増税時期を2015年11月から2017年4月まで延期する見通し、との報道が行われていました。その7-9月期前年比速報値は△1.6%(予想+2.1%)となり、10%への消費税増税は延期、という見通し記事が出ました。

こうした経緯において、2014年1-3月期・同4-6月期・同7-9月期の直後1分足符号付跳幅は、各+5pips(事後差異+1.7)・△4pips(同+0.3)・+35pips(同△3.7)で反応しました。

指標結果の変化が大きな時期の反応が指標の特徴を示すとは言い切れないものの、この時期の結果は今後の参考になるでしょう。

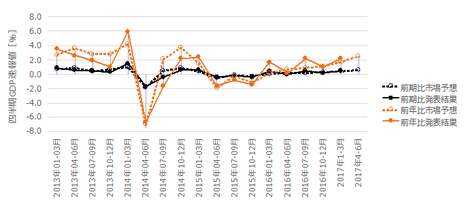

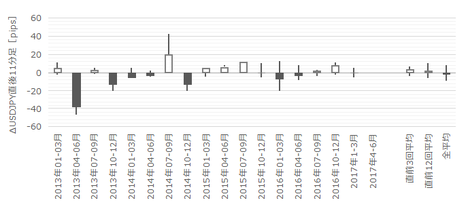

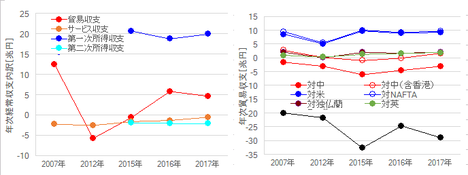

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

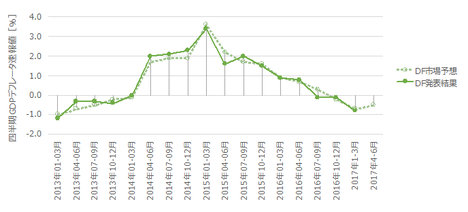

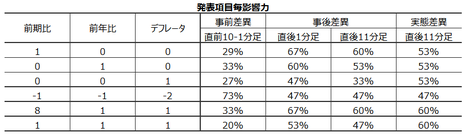

個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。そのために、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、GDP前月比とGDP前年比とデフレータの各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事前差異判別式は、-1✕GDP前期比事前差異ー1✕前年比事前差異ー2✕デフレータ事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が73%となりました。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事後差異判別式は、8✕GDP前期比事前差異+1✕前年比事前差異+2✕デフレータ事前差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が67%となりました。

この結果は、判別式の係数から明らかなように、反応方向をGDP前期比の事後差異が決めている、ということです。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

この事後差異判別式は、1✕GDP前期比事前差異+1✕前年比事前差異+1✕デフレータ事前差異、と各係数を決めると、実体差異判別式の符号と直後11分足の方向の一致率が60%となりました。60%という期待的中率は、取引の根拠として、アテになる数字ではありません。

事後差異判別式の係数に基づき、GDP前月比の推移に注目します。

グラフ推移を見ると、前回改定値結果と市場予想との大小関係が調査期間において11回入れ替わっています。データ数17から1を引き、入れ替わり可能回数16回に占める入れ替わり回数は69%です。

この入れ替わり率の高さから言えば、前回改定値が前回市場予想を上回っているので、今回発表値は入れ替わって市場予想を下回る期待的中率が69%、ということになります。

以上の分析要点は以下の通りです。

(1) 事前差異判別式は、-1✕GDP前期比事前差異ー1✕前年比事前差異ー2✕デフレータ事前差異、です。この式に依れば、直前10-1分足が陰線となる期待的中率は73%です。

(2) 事後差異判別式は、8✕GDP前期比事前差異+1✕前年比事前差異+2✕デフレータ事前差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が67%となりました。

これは、発表各項目の影響度を適切に割り当てたとき、市場予想に対する発表結果の良し悪しと直後1分足の反応方向とは67%(3回に2回)が一致します。

(3) 上記の事後差異判別式係数に基づき、直後1分足の反応方向にはGDP前月比の影響が大きいことがわかりました。そして、GDP前月比のグラフ推移を見ると、前回改定値結果と市場予想との大小関係が前月と今月とで入れ替わった頻度が69%でした。この頻度の高さをアテにするならば、今回発表値が市場予想を下回る期待的中率は69%です。

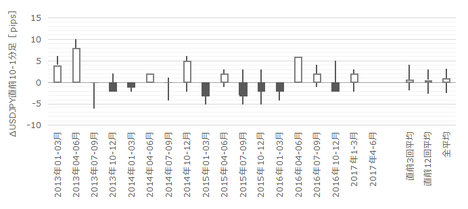

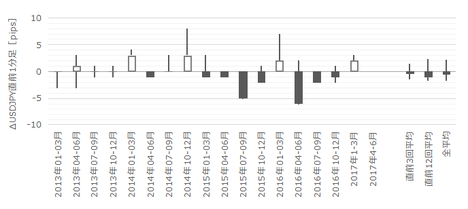

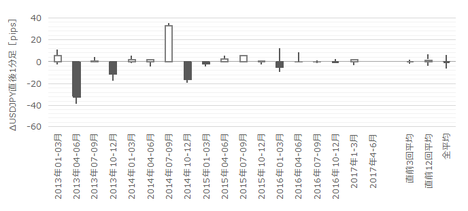

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が5pipsです。跳幅がその2倍の10pips以上だったことは過去1回(頻度6%)あります。この1回の直後1分足跳幅は38pipsで、これは直後1分足跳幅の過去全平均10pipsを大きく上回っています。そして、この1回の直前10-1分足と直後1分足の方向は一致していません。

つまり、直前10-1分足の反応が過去平均の2倍10pipsも動いたら、それが直後1分足の反応程度が大きくなる可能性があります。但し、反応方向はわかりません。

次に、直前1分足の過去平均跳幅が3pipsです。跳幅がその2倍の6pips以上だったことは過去3回(18%)あります。この3回の直後1分足跳幅の平均は13pipsで、これは過去全平均10pipsより大きいものの、ほぼ同じです。そして、このとき直前1分足と直後1分足の方向は1回も一致していません。

つまり、直前1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応方向程度や方向を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅は10pipsです。追撃判断の目安をパッと得るため、計算しやすい20pips以上だった事例について調べておきました。そうした事例は過去2回(頻度12%)あります。この2回について、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは2回(100%)です。この2回の直後11分足跳幅は44pipsです。

つまり、直後1分足跳幅が20pips以上となったときは、そのまま反応を大きく伸ばしていく可能性があります。

直後11分足は、過去平均跳幅が14pips、過去平均値幅が8pipsで、その差が6pipsあります。直後11分足跳幅が20pips以上に達したことは5回(頻度29%)あります。このとき、直後11分足の跳幅と値幅の差は平均14pipsあります。

つまり、直後11分足が大きく伸びたときには、比率で言って戻りも大きくなっています。これは、直後11分足が大きく跳ねても、その後は反応を伸ばさない傾向がある、ということです。

過去のローソク足の特徴を纏めると以下の通りです。

(1) ごくまれに(頻度6%)直前10-1分足跳幅が10pips以上となる場合があります。過去のこうした事例では、直後1分足が大きく跳ねる可能性が高いものの、跳ねる方向はわかりません。注意が必要です。

(2) たまに(18%)直前1分足跳幅が6pips以上となる場合があります。がしかし、慌てて追撃したりしないようにしましょう。過去の傾向では、この動きが指標発表後の動きを示唆している兆候は全くありません。

(3) たまに(頻度12%)直後1分足跳幅が20pips以上となる場合があります。過去の傾向から言えば、こうした場合には、直後11分足跳幅が直後1分足跳幅を超える傾向があります。

(4) しばしば(頻度29%)直後11分足跳幅が20pips以上となることがあります。過去の傾向から言えば、こうした事例では、戻りも大きく直後11分足終値は同跳幅より14pips以上戻しています。

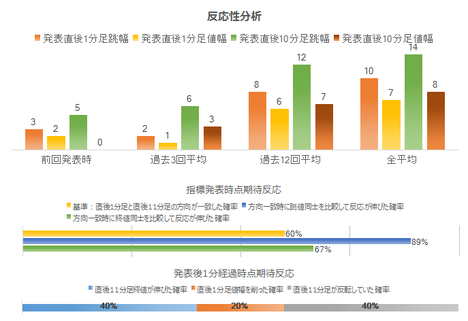

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

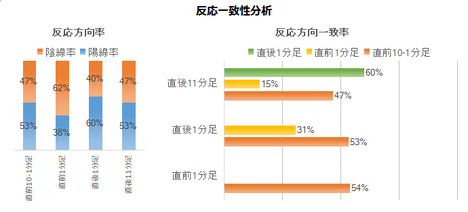

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

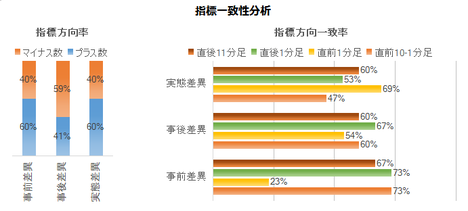

指標一致性分析は、指標の前期改定値結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は60%と、追撃ポジションを取るにはやや頼りない数字です。

そして、指標発表から1分経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは40%しかありません。

つまり、本指標は発表後の追撃に適していません。

次に、反応一致性分析の結果を下表に示します。

どのローソク足も陽線・陰線の一方への偏りがなく、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しもありません。

最後に、指標一致性分析の結果を下表に示します。

事前差異は、直前10-1分足と直後1分足の方向と各73%・73%の方向一致率があります。今回の事前差異判別式結果は、現時点においてマイナスとなっています。つまり、今回の直前10-1分足と直後1分足は陰線となる可能性が高く、その期待的中率はともに73%です。

事後差異は直後1分足との方向一致率が67%となっています。市場予想に対し発表結果の良し悪しに素直に反応することは3回に2回です。

実態差異は直前1分足との方向一致率が69%あります。今回は市場予想が前回結果より高めです。つまり、もし直前1分足が陰線ならば、発表結果は前回結果・市場予想を下回ることと予想を期待的中率69%で特定できます。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年8月16日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、前期比+1.0%(前期+0.3%・予想+0.6%)、前年比+4.0%(前期+1.0%・予想+2.5%)、デフレータ△0.4%(前期改定値△0.8%・予想△0.5%)でした。

反応は、直後1分足が陰線、直後11分足が陽線でした。

2016年4ー6月期以降、前期比改定値はプラスが続いています。今回速報値がプラスだったことで、このまま4-6月期改定値もプラスなら、5四半期連続プラスが続くことになります。

前年比は+4.0%と、速報値としては2014年10-12月以来の高い伸び率となりました。

これほど大きい成長率を示しても、直後1分足が陰線なのだから、きちんと指標の反応傾向を把握していないと、初心者・アマチュアが勝てる訳ありません。

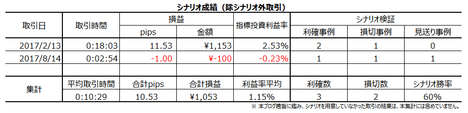

取引結果は次の通りでした。

直前1分足は、単に過去の陰線率が高いから、ショートしただけのポジションです。確率上の問題ですから、連敗が続かない限り、反省しても仕方がありません。

事前調査分析内容を以下に検証します

事前準備していたシナリオを検証しておきます。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

Ⅰ.指標予想要点

2017年8月14日08:50に日本経済指標「四半期GDP速報値」が発表されます。今回発表は2017年4-6月期分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月13日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- あまり取引きには適さない指標です。

- 指標結果分析では、事前分析判別式の期待的中率が73%と高く、直後1分足は陰線と予想しています。

但し、この分析結論は、7月20日に発表された日銀展望レポートによる実質GDPの見通しの上方改定や、7月24日に発表されたIMFがわずかに見通しを上方改定したことに反しかねません(それら見通しは2017年通年についてで、4-6月期についてではありません)。

あまり自信がない分析結論なので、その点を申し添えておきます。 - 過去の直後1分足の反応方向には偏りがなく、反応程度は小さい傾向があります。そして、発表後の追撃には適さない指標です。

ーーー$€¥ーーー

今回発表に対する調査・分析結果を以下に一覧します。

- 指標結果の予想分析は、全体的に市場予想を下回る、が結論です。個別分析結論要点は以下の通りです。

(1) 事前差異判別式は、-1✕GDP前期比事前差異ー1✕前年比事前差異ー2✕デフレータ事前差異、です。この式に依れば、直前10-1分足が陰線となる期待的中率は73%です。

(2) 事後差異判別式は、8✕GDP前期比事前差異+1✕前年比事前差異+2✕デフレータ事前差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が67%となりました。

これは、発表各項目の影響度を適切に割り当てたとき、市場予想に対する発表結果の良し悪しと直後1分足の反応方向とは67%(3回に2回)が一致します。

(3) 上記の事後差異判別式係数に基づき、直後1分足の反応方向にはGDP前月比の影響が大きいことがわかりました。そして、GDP前月比のグラフ推移を見ると、前回改定値結果と市場予想との大小関係が前月と今月とで入れ替わった頻度が69%でした。この頻度の高さをアテにするならば、今回発表値が市場予想を下回る期待的中率は69%です。 - 過去のローソク足の特徴は以下の通りです。

(1) ごくまれに(頻度6%)直前10-1分足跳幅が10pips以上となる場合があります。過去のこうした事例では、直後1分足が大きく跳ねる可能性が高いものの、跳ねる方向はわかりません。注意が必要です。

(2) たまに(18%)直前1分足跳幅が6pips以上となる場合があります。がしかし、慌てて追撃したりしないようにしましょう。過去の傾向では、この動きが指標発表後の動きを示唆している兆候は全くありません。

(3) たまに(頻度12%)直後1分足跳幅が20pips以上となる場合があります。過去の傾向から言えば、こうした場合には、直後11分足跳幅が直後1分足跳幅を超える傾向があります。

(4) しばしば(頻度29%)直後11分足跳幅が20pips以上となることがあります。過去の傾向から言えば、こうした事例では、戻りも大きく直後11分足終値は同跳幅より14pips以上戻しています。 - 定型分析の結論は次の通りです。

(1) 反応性分析の結論は以下の通りです。

直後1分足と直後11分足との方向一致率は60%と、追撃ポジションを取るにはやや頼りない数字です。

そして、指標発表から1分経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは40%しかありません。つまり、本指標は発表後の追撃に適していません。

(2) 反応一致性分析の結論は、以下の通りです。

どのローソク足も陽線・陰線の一方への偏りがなく、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しもありません。

(3) 指標一致性分析の結論は以下の通りです。

事前差異は、直前10-1分足と直後1分足の方向と各73%・73%の方向一致率があります。今回の事前差異判別式結果は、現時点においてマイナスとなっています。つまり、今回の直前10-1分足と直後1分足は陰線となる可能性が高く、その期待的中率はともに73%です。

事後差異は直後1分足との方向一致率が67%となっています。市場予想に対し発表結果の良し悪しに素直に反応することは3回に2回です。

実態差異は直前1分足との方向一致率が69%あります。今回は市場予想が前回結果より高めです。つまり、もし直前1分足が陰線ならば、発表結果は前回結果・市場予想を下回ることと予想を期待的中率69%で特定できます。 - 以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(1) 直前1分足は陰線と見込みます。

(2) 直後1分足は陰線と見込み、指標発表前にポジションを取得して早期利確します。

(3) もし直後1分足跳幅が20pips以上となった場合のみ、戻りを狙って順張り追撃を行います。直後11分足終値は、直後1分足値幅を削る確率の方が高いので、利確は直後11分足跳幅で欲張らずに行います。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅱ.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

日本の経済指標は、日銀金融政策発表時以外にほとんど為替に影響がありません。多くの指標発表時刻は08:50で、09:00の東証寄付きで動きがあったときに為替への反応が限られています。反応が小さいことはGDP速報値ですら、です。

GDP関連でわかりにくい点は、GDPが名目と実質の二種類あることです。大雑把に言えば、名目GDPは付加価値の金額を合計したものです。実質GDPは、名目GDPから物価変動分を除いたものです。名目GDPを実質GDPで割ると、物価指標にあたる「GDPデフレータ」が算出されます。

つまり、名目GDP前年比が2%あっても、この1年間の物価上昇(GDPデフレータ前年比)が2%なら、実質GDP前年比は0%、ということになります。これは、金額(名目)こそ2%増えたものの、それは全部インフレ(デフレータ)のせいだから、この1年間で生み出された付加価値は去年と実質的に同じ、と言い換えられます。

GDP速報値は、内閣府が2月・5月・8月・11月に前四半期分を発表します。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で10pipsです。その分布は、65%が10pips以下しか反応していません。

ーーー$€¥ーーー

さて、2014年4月1日は消費税が5%から8%に増税されました。そのため、2014年1-3月期は、消費税増税前の駆け込み需要が多く、前年比速報値は+5.9%(予想+4.2%)という高い数字になりました。

そして翌4-6月期は、増税実施による反動需要減によって前年比△6.8%(予想△7.1%)となりました。

+5.9%から△7.1%という落ち込みは、あまりに激しく、アベノミクスの成長戦略への影響が甚大でした。結果、安倍首相は翌7-9月期のGDP速報値を見て、次の消費税10%への増税時期を2015年11月から2017年4月まで延期する見通し、との報道が行われていました。その7-9月期前年比速報値は△1.6%(予想+2.1%)となり、10%への消費税増税は延期、という見通し記事が出ました。

こうした経緯において、2014年1-3月期・同4-6月期・同7-9月期の直後1分足符号付跳幅は、各+5pips(事後差異+1.7)・△4pips(同+0.3)・+35pips(同△3.7)で反応しました。

指標結果の変化が大きな時期の反応が指標の特徴を示すとは言い切れないものの、この時期の結果は今後の参考になるでしょう。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。そのために、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、GDP前月比とGDP前年比とデフレータの各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事前差異判別式は、-1✕GDP前期比事前差異ー1✕前年比事前差異ー2✕デフレータ事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が73%となりました。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事後差異判別式は、8✕GDP前期比事前差異+1✕前年比事前差異+2✕デフレータ事前差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が67%となりました。

この結果は、判別式の係数から明らかなように、反応方向をGDP前期比の事後差異が決めている、ということです。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

この事後差異判別式は、1✕GDP前期比事前差異+1✕前年比事前差異+1✕デフレータ事前差異、と各係数を決めると、実体差異判別式の符号と直後11分足の方向の一致率が60%となりました。60%という期待的中率は、取引の根拠として、アテになる数字ではありません。

ーーー$€¥ーーー

事後差異判別式の係数に基づき、GDP前月比の推移に注目します。

グラフ推移を見ると、前回改定値結果と市場予想との大小関係が調査期間において11回入れ替わっています。データ数17から1を引き、入れ替わり可能回数16回に占める入れ替わり回数は69%です。

この入れ替わり率の高さから言えば、前回改定値が前回市場予想を上回っているので、今回発表値は入れ替わって市場予想を下回る期待的中率が69%、ということになります。

ーーー$€¥ーーー

以上の分析要点は以下の通りです。

(1) 事前差異判別式は、-1✕GDP前期比事前差異ー1✕前年比事前差異ー2✕デフレータ事前差異、です。この式に依れば、直前10-1分足が陰線となる期待的中率は73%です。

(2) 事後差異判別式は、8✕GDP前期比事前差異+1✕前年比事前差異+2✕デフレータ事前差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が67%となりました。

これは、発表各項目の影響度を適切に割り当てたとき、市場予想に対する発表結果の良し悪しと直後1分足の反応方向とは67%(3回に2回)が一致します。

(3) 上記の事後差異判別式係数に基づき、直後1分足の反応方向にはGDP前月比の影響が大きいことがわかりました。そして、GDP前月比のグラフ推移を見ると、前回改定値結果と市場予想との大小関係が前月と今月とで入れ替わった頻度が69%でした。この頻度の高さをアテにするならば、今回発表値が市場予想を下回る期待的中率は69%です。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が5pipsです。跳幅がその2倍の10pips以上だったことは過去1回(頻度6%)あります。この1回の直後1分足跳幅は38pipsで、これは直後1分足跳幅の過去全平均10pipsを大きく上回っています。そして、この1回の直前10-1分足と直後1分足の方向は一致していません。

つまり、直前10-1分足の反応が過去平均の2倍10pipsも動いたら、それが直後1分足の反応程度が大きくなる可能性があります。但し、反応方向はわかりません。

次に、直前1分足の過去平均跳幅が3pipsです。跳幅がその2倍の6pips以上だったことは過去3回(18%)あります。この3回の直後1分足跳幅の平均は13pipsで、これは過去全平均10pipsより大きいものの、ほぼ同じです。そして、このとき直前1分足と直後1分足の方向は1回も一致していません。

つまり、直前1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応方向程度や方向を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅は10pipsです。追撃判断の目安をパッと得るため、計算しやすい20pips以上だった事例について調べておきました。そうした事例は過去2回(頻度12%)あります。この2回について、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは2回(100%)です。この2回の直後11分足跳幅は44pipsです。

つまり、直後1分足跳幅が20pips以上となったときは、そのまま反応を大きく伸ばしていく可能性があります。

直後11分足は、過去平均跳幅が14pips、過去平均値幅が8pipsで、その差が6pipsあります。直後11分足跳幅が20pips以上に達したことは5回(頻度29%)あります。このとき、直後11分足の跳幅と値幅の差は平均14pipsあります。

つまり、直後11分足が大きく伸びたときには、比率で言って戻りも大きくなっています。これは、直後11分足が大きく跳ねても、その後は反応を伸ばさない傾向がある、ということです。

ーーー$€¥ーーー

過去のローソク足の特徴を纏めると以下の通りです。

(1) ごくまれに(頻度6%)直前10-1分足跳幅が10pips以上となる場合があります。過去のこうした事例では、直後1分足が大きく跳ねる可能性が高いものの、跳ねる方向はわかりません。注意が必要です。

(2) たまに(18%)直前1分足跳幅が6pips以上となる場合があります。がしかし、慌てて追撃したりしないようにしましょう。過去の傾向では、この動きが指標発表後の動きを示唆している兆候は全くありません。

(3) たまに(頻度12%)直後1分足跳幅が20pips以上となる場合があります。過去の傾向から言えば、こうした場合には、直後11分足跳幅が直後1分足跳幅を超える傾向があります。

(4) しばしば(頻度29%)直後11分足跳幅が20pips以上となることがあります。過去の傾向から言えば、こうした事例では、戻りも大きく直後11分足終値は同跳幅より14pips以上戻しています。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前期改定値結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は60%と、追撃ポジションを取るにはやや頼りない数字です。

そして、指標発表から1分経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは40%しかありません。

つまり、本指標は発表後の追撃に適していません。

次に、反応一致性分析の結果を下表に示します。

どのローソク足も陽線・陰線の一方への偏りがなく、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しもありません。

最後に、指標一致性分析の結果を下表に示します。

事前差異は、直前10-1分足と直後1分足の方向と各73%・73%の方向一致率があります。今回の事前差異判別式結果は、現時点においてマイナスとなっています。つまり、今回の直前10-1分足と直後1分足は陰線となる可能性が高く、その期待的中率はともに73%です。

事後差異は直後1分足との方向一致率が67%となっています。市場予想に対し発表結果の良し悪しに素直に反応することは3回に2回です。

実態差異は直前1分足との方向一致率が69%あります。今回は市場予想が前回結果より高めです。つまり、もし直前1分足が陰線ならば、発表結果は前回結果・市場予想を下回ることと予想を期待的中率69%で特定できます。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年8月14日08:50発表

以下は2017年8月16日に追記しています。

Ⅲ.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、前期比+1.0%(前期+0.3%・予想+0.6%)、前年比+4.0%(前期+1.0%・予想+2.5%)、デフレータ△0.4%(前期改定値△0.8%・予想△0.5%)でした。

反応は、直後1分足が陰線、直後11分足が陽線でした。

2016年4ー6月期以降、前期比改定値はプラスが続いています。今回速報値がプラスだったことで、このまま4-6月期改定値もプラスなら、5四半期連続プラスが続くことになります。

前年比は+4.0%と、速報値としては2014年10-12月以来の高い伸び率となりました。

これほど大きい成長率を示しても、直後1分足が陰線なのだから、きちんと指標の反応傾向を把握していないと、初心者・アマチュアが勝てる訳ありません。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足は、単に過去の陰線率が高いから、ショートしただけのポジションです。確率上の問題ですから、連敗が続かない限り、反省しても仕方がありません。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します

- 指標結果分析では、事前分析判別式の期待的中率が73%と高く、直後1分足は陰線と予想していました。

結果は陰線でした。 - 過去の直後1分足の反応方向には偏りがなく、反応程度は小さい傾向があり、発表後の追撃には適さない指標、と分析していました。

まぁ、その通りでした。

(6-2. シナリオ検証)

事前準備していたシナリオを検証しておきます。

- 直前1分足は陰線と見込みました。結果は陽線です。

- 直後1分足は陰線と見込み、指標発表前にポジションを取得して早期利確するつもりでした。

結果は陰線でした。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6588631

この記事へのトラックバック