�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

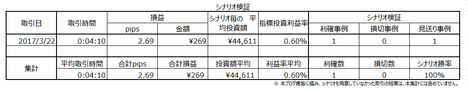

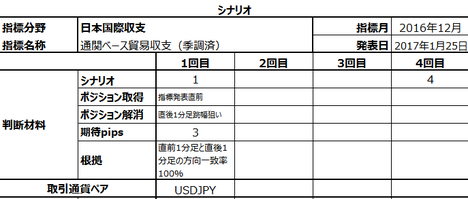

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N03��21��

���{���ێ��x�u�f�Փ��v�i�ʊփx�[�X�j�v���\�O���USDJPY�������́i2017�N3��22�����\���ʌ��؍ρj

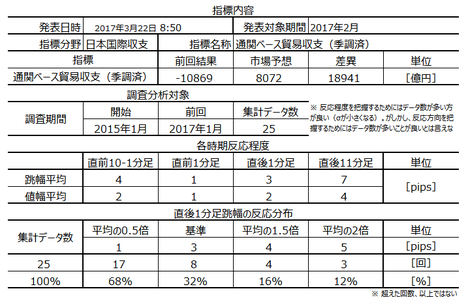

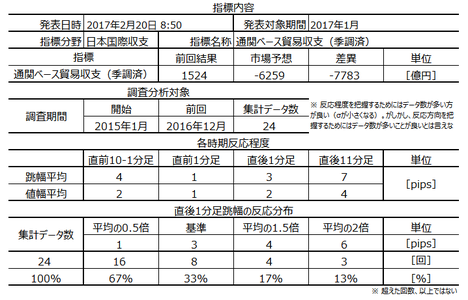

2017�N3��22��08:50�ɓ��{���ێ��x�u�f�Փ��v�i�ʊփx�[�X�j�v�����\����܂��B���\��2017�N2���̏W�v���ʂł��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���{�̌o�ώw�W�̗�ɘR�ꂸ�A�{�w�W���قڔ������܂���B���������A���̎w�W���\���̔����ɂ͏����Ȃ�����܂��B���������̂́Apips���҂���\��������܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

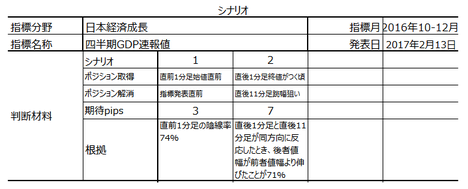

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ����͂������������HP�̐������������������B

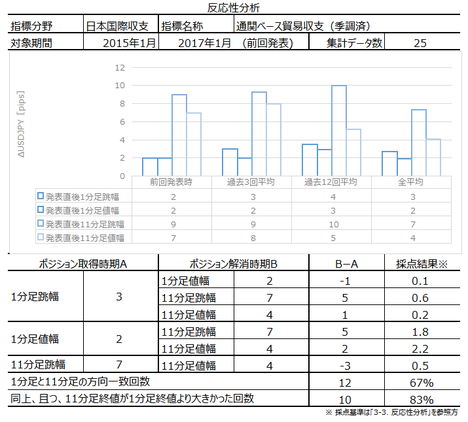

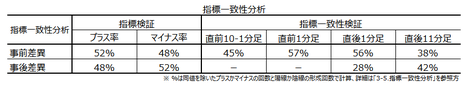

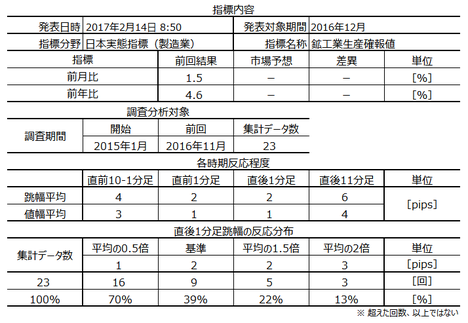

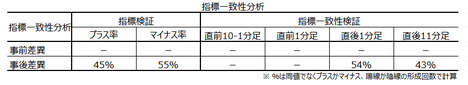

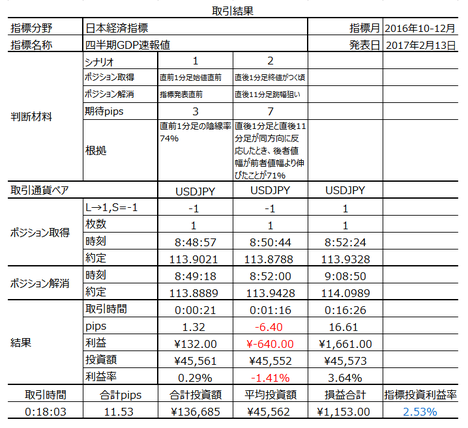

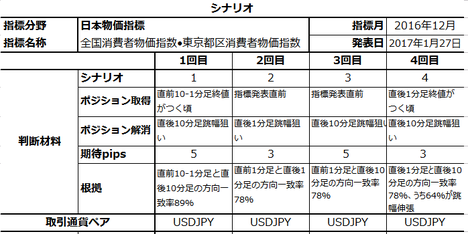

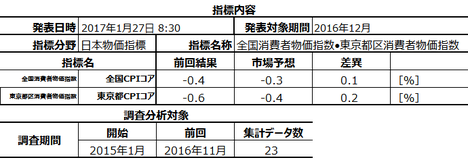

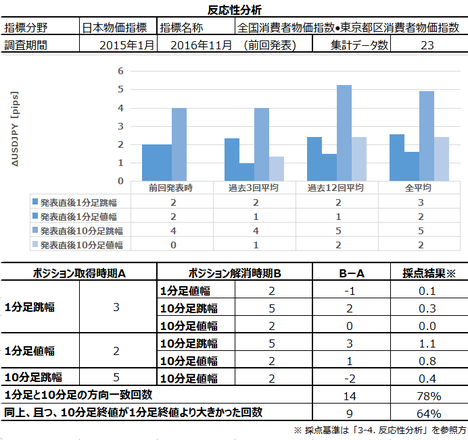

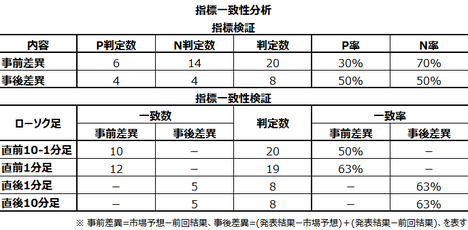

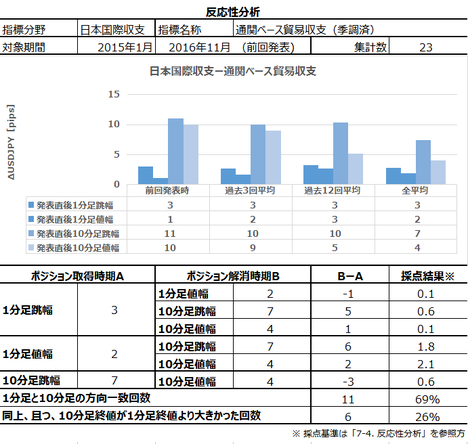

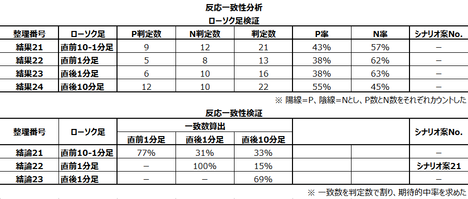

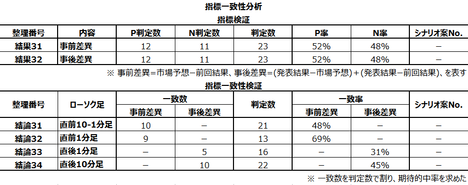

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

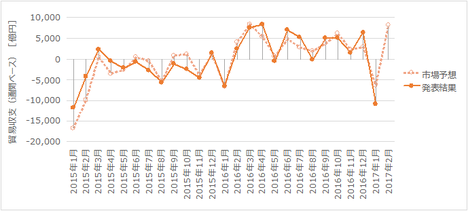

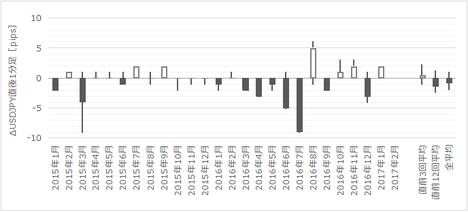

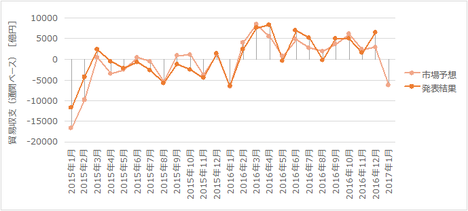

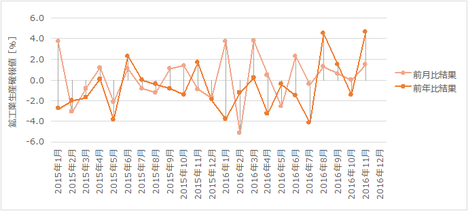

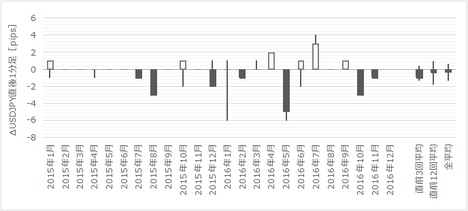

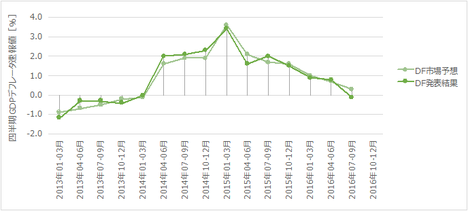

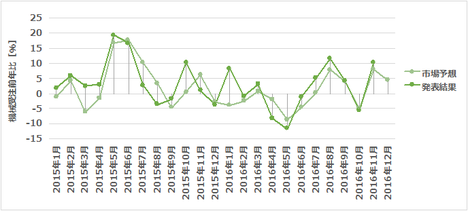

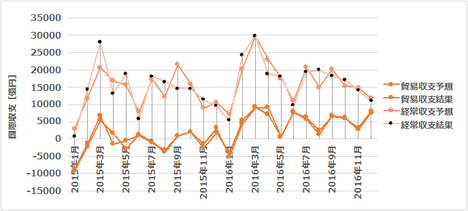

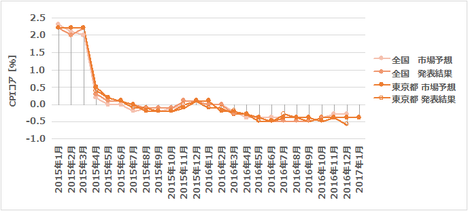

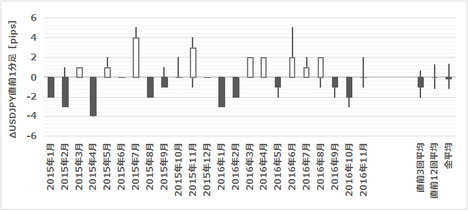

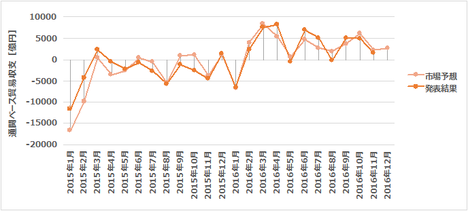

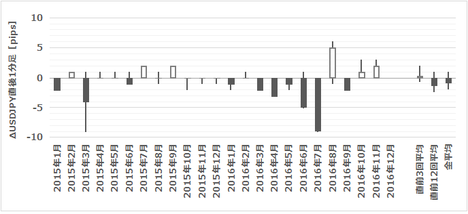

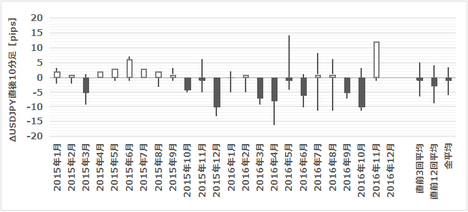

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎s��\�z�͒��߂Ɍ����Ȃ��قǍ������傫���Ȃ��Ă��܂��B

�����Œ��ӂ��K�v�ł��B

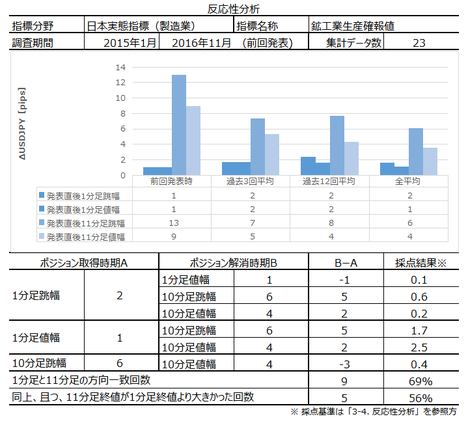

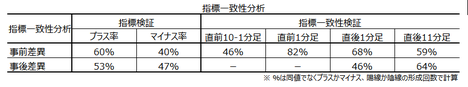

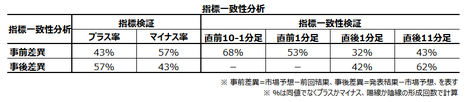

��Ɏ����w�W��v�����͂ł́A���㍷�ق��i2✕���\���ʁ[�s��\�z�[�O�ʁj�Ƃ��Ĉ����Ă��܂��B���㍷�قƔ����Ƃ̑��ւ��������̂́A�����ł͂��������ڂ������Ă݂܂��B

���̎w�W�́A�f�Վ��x�����P����ΉA���Ŕ������A��������Ηz���Ŕ�������X��������܂��B����́A���ȏ��ʂ�́u�ב֓��Ԃ̍��ێ��x�_�v�ʂ�̓����ł��B�Ⴆ�A�ߋ��̃f�[�^���������A�������Ԃɂ����Ĕ��\���ʂ��O�ʂ������Ă����Ƃ���11��܂��B��������1�������z�����������Ƃ�2��A����11�������z���������Ƃ���4������܂���B���ꂪ�����ɑ��锽���X���ł��B

���ɁA�s��\�z�Ɣ��\���ʂƂ̑召�W�ɂ��Ăł��B

�������Ԃɂ����Ďs��\�z�������\���ʂ��ǂ������Ƃ���11��܂��B��������1�������z�����������Ƃ�1��A����11�������z���������Ƃ���5��ł��B�܂��A�s��\�z�\���ʂ�����������Ƃ�14��A����1�������z�����������Ƃ�6��A����11�������z�����������Ƃ�9��ł��B

�ł��m���I�ɃA�e�ɂȂ邱�Ƃ́A�s��\�z�\���ʂ��������Ƃ�����1�������z���ɂȂ�Ȃ��i�A�������l�j�Ƃ������Ƃł��B���������A���㍷�قƒ���1�������������̊W�́A�f���Ȕ������������Ȏw�W���ۂ����킩���Ă�����ɖ𗧂��܂���B

�ł���������ɖ𗧂������Ȃ��Ƃ́A�s��\�z�\���ʂ���������Ƃ��A����11�������z���ƂȂ�X�������邱�Ƃł��B

���Ȃ݂ɁA���ێ��x�_�œ�������pips��10pips�ȉ��ł��邱�Ƃ͋����[���ł��ˁB���̐�i��v���̖f�Վ��x���\���������������̒��x�̔����ƂȂ��Ă��܂��B���ێ��x�_���̂́A���������u�ԓI�Ȃ��ƂłȂ��A�������������̖��������Ă���Ɨ������Ă��܂��B���������A�����Ƃ����Ă��ǂ̒��x�̊��Ԃ��ɂ���āA�_��������������Ă��邩�̌��_���ς��悤�Ɍ����܂��B

�K�Ɋ��Ԃ����肵�Ȃ���Έב֗\�z�͐��藧���Ȃ��A�Ƃ����̂����_�̂悤�ł��ˁB

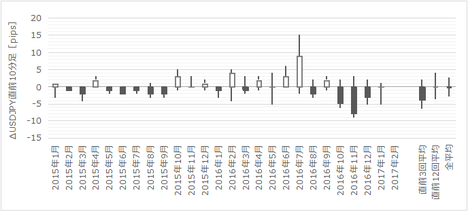

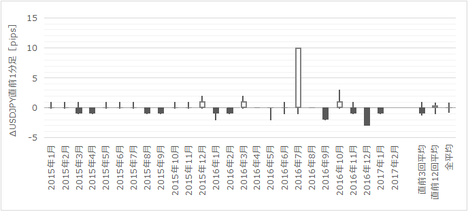

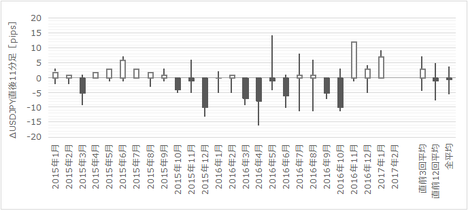

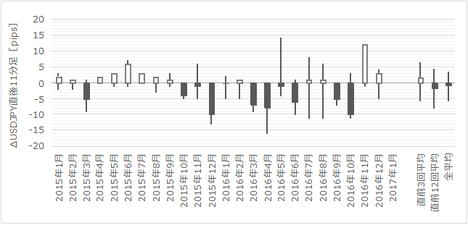

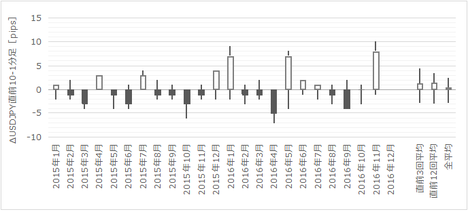

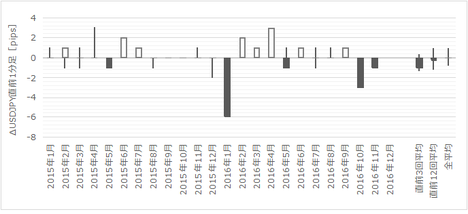

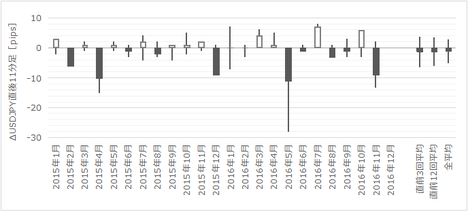

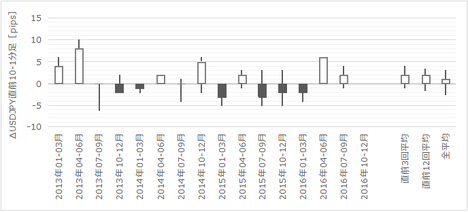

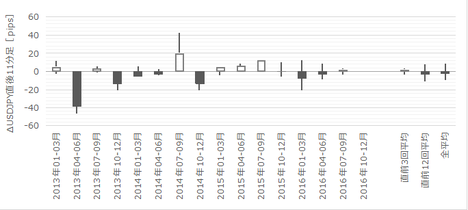

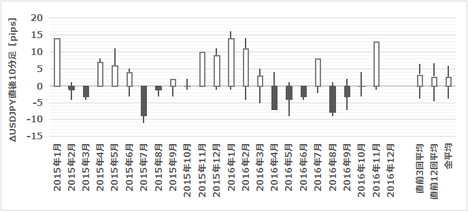

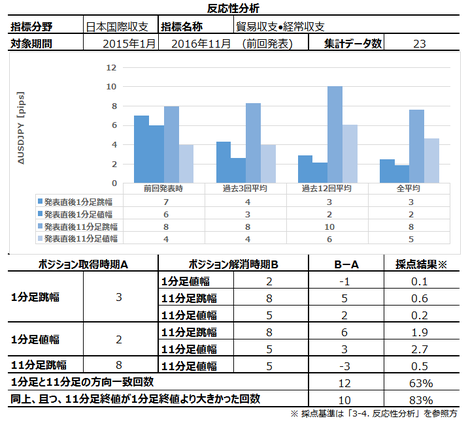

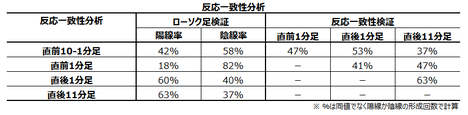

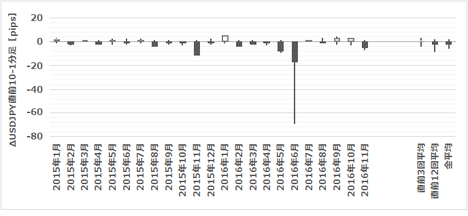

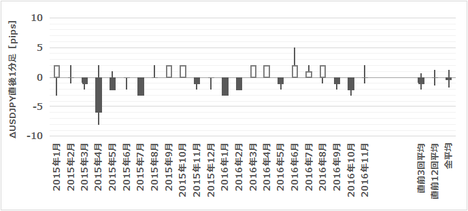

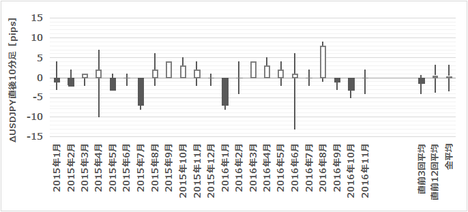

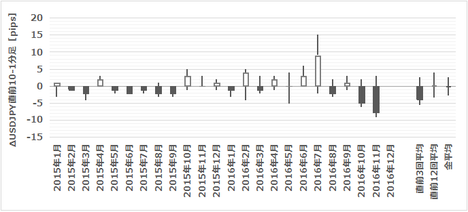

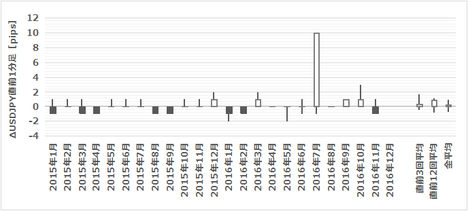

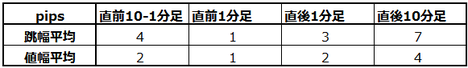

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

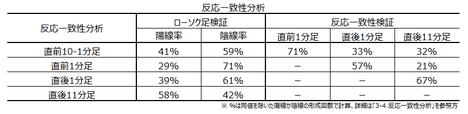

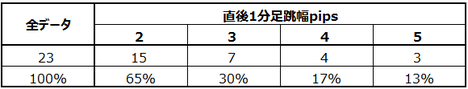

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

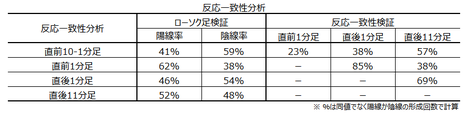

���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�قƒ���1�����̕�����v����28���i�s��v����72���j�ł��B

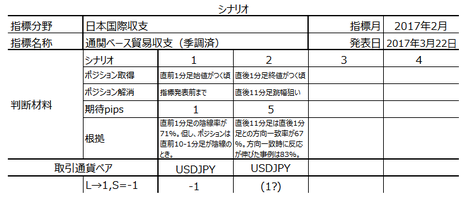

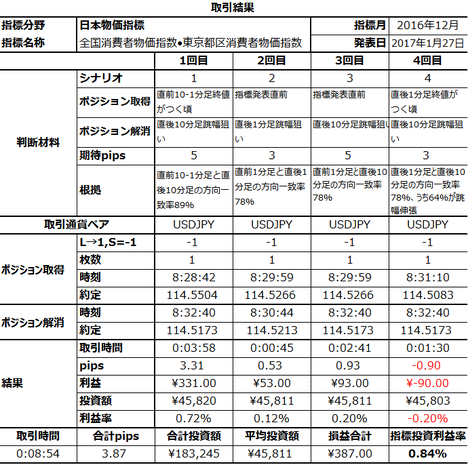

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȉ���2017�N3��22��22:00���ɒNjL���Ă��܂��B

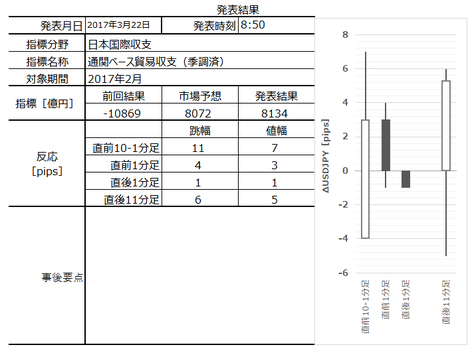

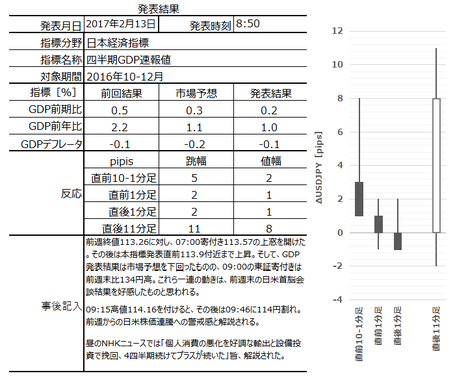

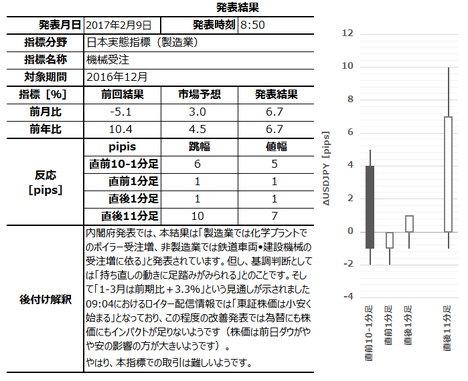

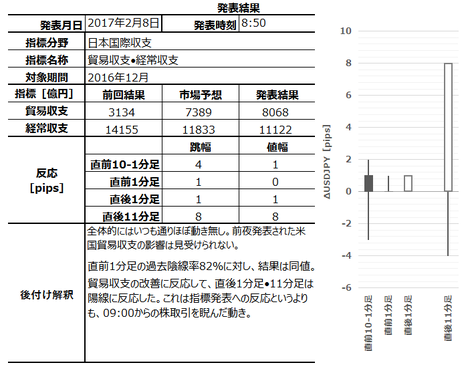

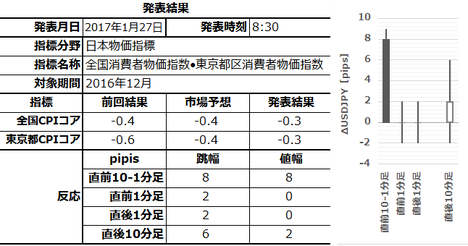

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

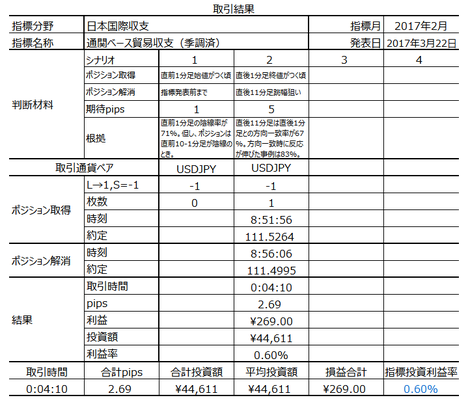

���O1�����́A���O10-1�������z���̂��߁A���O�V�i���I�ɏ]������𒆎~���܂����B

����1�����͉A���ŁA���̌�6���ギ�炢�܂œ������ɐL�тĂ��甽�]�A�ǂ��Ƃ���ŗ��m�ł��܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

�w�W�ւ̎��O���͎͂��̒ʂ�ł����B

���ʂ́A�͂��Ɏs��\�z������A����1�����͉A���ƂȂ�܂����B��{�ʂ�̔����ł��B

����11�����͗z���ɔ������Ă��܂����A����͂��Ƃ��Ɣ������������w�W�ł�����d������܂���B�����炭�A���̓��̓��؊��t�����ɂ�ł̓����ł��傤�B

���O�����V�i���I�͎��̒ʂ�ł��B

���O1�����͉A���ƂȂ�܂����B���������A���O10-1�����͗z���̂��߁A��L���O�z��ɏ]���|�W�V���������͎̂~�߂܂����B

�Ȃ��A����̌��ʂɂ���āA���O1�����̉A������70�����ێ����A���O10-1�����ƒ��O1�����̕�����v���͎���70���������܂��B����āA�����ȍ~�͕t�я����Ȃ��ɒ��O1�����A���̃V�i���I�ƂȂ�܂��B

�����ЂƂ̃V�i���I�ł��B

����1�����ƒ���11�����̕����͕s��v�ł����B

���������A���ۂ̎���ł͏�L�V�i���I�ɏ]���āA����1�����̉A���`�����m�F��ɒǂ������ă|�W�V�������擾�A����11�����̒������q�Q�ŗ��m�ł��܂����B

�Ō�ɁA�{�w�W�ł̎���́Apips���҂��Ȃ����Ƃ�����A�{�u���O���n�߂ď��߂Ăł��i���\���Ԃ̊W�������āj�B

���{�̌o�ώw�W�ł̎�������Ȃ��͔̂��������������߂ł��B�����āA�����̔��\��08:50�ɍs���邽�߁A09:00�̓��؊��t�����ɂ������A�ǂ����Ă�����11�����㔼�Ɍ���Ă��܂��܂��B���؊��t�����ɂ����������Ă��A����̂悤�ɋt�ɓ����Ƃ͌���܂���B�����A���̓����͎w�W�ւ̔�����������Ƃ������O�����E���͂ƁA������Ƒ_�����Ⴄ�̂ł��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�{�w�W�̗v�_�͉��\�ɐ������Ă����܂����B

���{�̌o�ώw�W�̗�ɘR�ꂸ�A�{�w�W���قڔ������܂���B���������A���̎w�W���\���̔����ɂ͏����Ȃ�����܂��B���������̂́Apips���҂���\��������܂��B

���ɁA�{�w�W���\�O��Ƀ|�W�V���������Ƃ��̃|�C���g�����Ă����܂��B

- �{�w�W�ւ̔����͊�{�ɒ����ł��B�ߋ��̌X���́A�O�ʂ������\���ʂ��ǂ���ΉA���A������Ηz���A�ƂȂ��Ă��܂��B

- ���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�A���A���O1�����̉ߋ����ϒ�����1pisp�ł��B�����Ń|�W�V���������Ȃ�A1�E2pips�����l�����_���܂���B - ����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B���ɁA���\���ʂ��s��\�z����������Ƃ��ɗz���Ŕ�������X���������Ȃ��Ă��܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�ȉ��A�u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�����㓊�e���Ă��܂��B���㓊�e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�T.����

�y1. �w�W�T�v�z

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ����͂������������HP�̐������������������B

�y2. ���o����z

�ȉ��A�{�c���^�ɂ��Ċ��Ɍ��J����Ă���������܂��B�������͔͈͂́A2015�N1�����ȍ~�O��܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

�i2-1. �ߋ����j

���}�ɉߋ��̎s��\�z�Ɣ��\���ʂ������܂��B

����̎s��\�z�͒��߂Ɍ����Ȃ��قǍ������傫���Ȃ��Ă��܂��B

�����Œ��ӂ��K�v�ł��B

��Ɏ����w�W��v�����͂ł́A���㍷�ق��i2✕���\���ʁ[�s��\�z�[�O�ʁj�Ƃ��Ĉ����Ă��܂��B���㍷�قƔ����Ƃ̑��ւ��������̂́A�����ł͂��������ڂ������Ă݂܂��B

���̎w�W�́A�f�Վ��x�����P����ΉA���Ŕ������A��������Ηz���Ŕ�������X��������܂��B����́A���ȏ��ʂ�́u�ב֓��Ԃ̍��ێ��x�_�v�ʂ�̓����ł��B�Ⴆ�A�ߋ��̃f�[�^���������A�������Ԃɂ����Ĕ��\���ʂ��O�ʂ������Ă����Ƃ���11��܂��B��������1�������z�����������Ƃ�2��A����11�������z���������Ƃ���4������܂���B���ꂪ�����ɑ��锽���X���ł��B

���ɁA�s��\�z�Ɣ��\���ʂƂ̑召�W�ɂ��Ăł��B

�������Ԃɂ����Ďs��\�z�������\���ʂ��ǂ������Ƃ���11��܂��B��������1�������z�����������Ƃ�1��A����11�������z���������Ƃ���5��ł��B�܂��A�s��\�z�\���ʂ�����������Ƃ�14��A����1�������z�����������Ƃ�6��A����11�������z�����������Ƃ�9��ł��B

�ł��m���I�ɃA�e�ɂȂ邱�Ƃ́A�s��\�z�\���ʂ��������Ƃ�����1�������z���ɂȂ�Ȃ��i�A�������l�j�Ƃ������Ƃł��B���������A���㍷�قƒ���1�������������̊W�́A�f���Ȕ������������Ȏw�W���ۂ����킩���Ă�����ɖ𗧂��܂���B

�ł���������ɖ𗧂������Ȃ��Ƃ́A�s��\�z�\���ʂ���������Ƃ��A����11�������z���ƂȂ�X�������邱�Ƃł��B

���Ȃ݂ɁA���ێ��x�_�œ�������pips��10pips�ȉ��ł��邱�Ƃ͋����[���ł��ˁB���̐�i��v���̖f�Վ��x���\���������������̒��x�̔����ƂȂ��Ă��܂��B���ێ��x�_���̂́A���������u�ԓI�Ȃ��ƂłȂ��A�������������̖��������Ă���Ɨ������Ă��܂��B���������A�����Ƃ����Ă��ǂ̒��x�̊��Ԃ��ɂ���āA�_��������������Ă��邩�̌��_���ς��悤�Ɍ����܂��B

�K�Ɋ��Ԃ����肵�Ȃ���Έב֗\�z�͐��藧���Ȃ��A�Ƃ����̂����_�̂悤�ł��ˁB

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������Ă����܂��B

�U. ����

�y3. �����������z

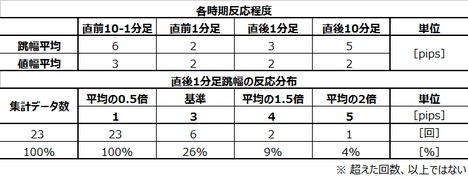

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�y5. �w�W��v�������z

�w�W��v�����͂́A�w�W�̑O�ʁE�s��\�z�E���\���ʂ̍������߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�قƒ���1�����̕�����v����28���i�s��v����72���j�ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017�N3��22��08:50���\

�ȉ���2017�N3��22��22:00���ɒNjL���Ă��܂��B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

���O1�����́A���O10-1�������z���̂��߁A���O�V�i���I�ɏ]������𒆎~���܂����B

����1�����͉A���ŁA���̌�6���ギ�炢�܂œ������ɐL�тĂ��甽�]�A�ǂ��Ƃ���ŗ��m�ł��܂����B

�y8. �������͌��z

���O�������͓��e���A�ȉ��Ɍ����܂�

�w�W�ւ̎��O���͎͂��̒ʂ�ł����B

- �{�w�W�ւ̔����͊�{�ɒ����ł��B�ߋ��̌X���́A�O�ʂ������\���ʂ��ǂ���ΉA���A������Ηz���A�ƂȂ��Ă��܂��B

���ʂ́A�͂��Ɏs��\�z������A����1�����͉A���ƂȂ�܂����B��{�ʂ�̔����ł��B

����11�����͗z���ɔ������Ă��܂����A����͂��Ƃ��Ɣ������������w�W�ł�����d������܂���B�����炭�A���̓��̓��؊��t�����ɂ�ł̓����ł��傤�B

�y9. �V�i���I���z

���O�����V�i���I�͎��̒ʂ�ł��B

- ���O1�����̉A������71���ƂȂ��Ă��܂��B�܂����O10-1�����Ƃ̕�����v����71���ƂȂ��Ă��܂��B����āA���O10-1�������A���̂Ƃ����O1�������A���ƂȂ���Z����������A���O10-1�������z���Ȃ�Γ�̕��͌��ʂ���������̂ŁA�|�W�V���������̂͒��߂܂��B

�A���A���O1�����̉ߋ����ϒ�����1pisp�ł��B�����Ń|�W�V���������Ȃ�A1�E2pips�����l�����_���܂���B

���O1�����͉A���ƂȂ�܂����B���������A���O10-1�����͗z���̂��߁A��L���O�z��ɏ]���|�W�V���������͎̂~�߂܂����B

�Ȃ��A����̌��ʂɂ���āA���O1�����̉A������70�����ێ����A���O10-1�����ƒ��O1�����̕�����v���͎���70���������܂��B����āA�����ȍ~�͕t�я����Ȃ��ɒ��O1�����A���̃V�i���I�ƂȂ�܂��B

�����ЂƂ̃V�i���I�ł��B

- ����1�����ƒ���11������������v�������Ƃ�67���i3���2��j����܂��B������v���ɔ������L�т����Ƃ�83���ł��B���ɁA���\���ʂ��s��\�z����������Ƃ��ɗz���Ŕ�������X���������Ȃ��Ă��܂��B

����1�����ƒ���11�����̕����͕s��v�ł����B

���������A���ۂ̎���ł͏�L�V�i���I�ɏ]���āA����1�����̉A���`�����m�F��ɒǂ������ă|�W�V�������擾�A����11�����̒������q�Q�ŗ��m�ł��܂����B

�Ō�ɁA�{�w�W�ł̎���́Apips���҂��Ȃ����Ƃ�����A�{�u���O���n�߂ď��߂Ăł��i���\���Ԃ̊W�������āj�B

���{�̌o�ώw�W�ł̎�������Ȃ��͔̂��������������߂ł��B�����āA�����̔��\��08:50�ɍs���邽�߁A09:00�̓��؊��t�����ɂ������A�ǂ����Ă�����11�����㔼�Ɍ���Ă��܂��܂��B���؊��t�����ɂ����������Ă��A����̂悤�ɋt�ɓ����Ƃ͌���܂���B�����A���̓����͎w�W�ւ̔�����������Ƃ������O�����E���͂ƁA������Ƒ_�����Ⴄ�̂ł��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 17:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N03��13��

4-1. ���{�o�ώw�WDB�i3��12���X�V�j

�y4-1-1. ���T�o�ώw�W�z

3��16���͓�����Z����������܂��B�A���A�����̓��l��c�ƈ���āA�I�����Ԃ����m�ł͂���܂���B12:00���Ɍ��ʔ��\����邱�Ƃ��������̂́A�ߋ��Ƀo�Y�[�J�ŗʓI�ɘa�g�傪���\�����Ƃ��ɂ͒x��Ă��܂��B

�[�[�[�[�[�[�[�[�[�[�[�[�[�[�[

�ȉ��A3��23���̒NjL�����ł��B

���₪3��22���Ɍ��\�����c���v�|�ɂ��ƁA1��30-31���ɊJ���ꂽ���Z�����ł́A�T�d�ȍ���������̌��z����Ă����悤�ł��B

���̑��v�_�͎��̒ʂ�ł��B

���l���̈ψ��́u���B��v���ɂ����鍑���I����p���̉��B�A���iEU�j���E���A���B�n��s�̕s�Ǎ����̓W�J�ɂ͈����������ӂ��K�v�v�Ƃ̔F���������Ă��܂��B

�����́A����ҕ����w������i��ނ̓����ƂȂ��Ă���A����܂ł̌l����̂�������ב։~���̉e�������O���Č���Ă���v���ƂƁA�u�G�l���M�[���i�������ɑ��ĉ����グ��^�ɓ]���Ă������Ƃ�~���̉e���������āA�����㏸���͍��܂��Ă����v�Ƃ̔������������悤�ł��B

�܂��A�Ē��������̏㏸���ē��₪���������ڕW�����݂̃[������������グ��Ƃ̉����ɂ��āA���l���̈ψ����u���Z����͂����܂�2���̕����ڕW�����̊ϓ_���猈�肳���ׂ��v�Əq�ׁA�T�d�Ȍ����������Ă��܂��B�u�O���[�o���Ȏs��̕s���������������Ƃŋ����̃{���e�B���e�B�[�����܂�\���܂���ƁA���s���Ɉ��̍ٗʂ��������A���ߍׂ��Ȓ��߉^�c���s�Ȃ����Ƃ��d�v�v�Ƃ����w�E���������悤�ł��B

3��22���ɓ���ق��O�c�@�������Z�ψ���ɏo�Ȃ��A���G20�������E������s���ى�c�̐����ɂ��ē��ق��Ă��܂��B�uG20��������ی��`�R�̕��������������A�ی�f�Վ�`�ɓ]�������Ƃ݂͂Ă��炸�A������Z����͎Q�������痝���Ă���A�������č��̗����������Ă���v���v�_�ł��B

�y4-1-2. �w�W���͈ꗗ�z

���{�w�W�ł͓����܂���B������Z���������́A�ȑO�̃o�Y�[�J���ӎ�����Ă������ɗǂ������������̂́A�ʓI�ɘa�̏o���c�_���n�܂�܂ł͑債�ē����Ȃ��ł��傤�B

�`. ����w�W

A1. ���Z����

��������͔��\���Ԃ��s�莞�̂��߁A���{�w�W�ł͍ł������̂ɉߋ��̎������肪�s���m�ȓ_��������܂����B�C�����ł�����A���J���܂��B

�@(1) �������

�@(2) ���Z�����c���v�|���\

A4. �����w�W

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂����A�قƂ�Ǔ����Ȃ��w�W�̂��߁A����ɂ͌����Ă��܂���B

�@(1) �S������ҕ����w���E�����s�敔����ҕ����w���i2017�N1��27�����\���ʌ��؍ρj

�@(2) GDP�f�t���[�^����l�i2017�N2��13�����\���ʌ��؍ρj

B. �o�Ϗ�w�W

B1. �o�ϐ���

�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�Ȃ����̒��x���������Ȃ��̂��A�̂���s�v�c�ł��B�Ƃ͂����A���{�w�W�̒��ł́A����l���\����BOJ�i����j����������\�Ɏ����œ����悤�ł��B

�@(1) �l����GDP����l�i2017�N2��13�����\���ʌ��؍ρj

B2. ���ێ��x

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���������A���\�O��̔����͂قƂ�ǂ���܂���B������09:00����̊�������n�܂��Ă���̕����傫�����ꂪ���ł��B

�@(1) �f�Վ��x�E�o����x�i2017�N2��8�����\���ʌ��؍ρj

�@(2) �f�Փ��v�i�ʊփx�[�X�j�i2017�N3��22�����\���ʌ��؍ρj

B3. ���Ԏw�W

�S�̓I�ɂ͔����������Ȏw�W�ƌ����܂��B08:50�̔��\���ʂ́A09:00����̓��؊��t���̔��������ƈ�v���A���A�O���܂ł̃g�����h�����ƈ�v����Ƃ��A10pips���锽���ƂȂ肪���ł��B���������@��͓����Ȃ��悤�ɂ��������̂ł��ˁB

�@(1) �@�B���i2017�N2��9�����\���ʌ��؍ρj

�@(2) �z�H�Ɛ��Y����l�E�m��l�i2017�N2��14�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:30| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N03��04��

4-1. ���{�w�WDB

2017�N2��18���X�V

�y4-1-2. ���{�w�W�S�̂̉ߋ��X���Ǝ�����j�z

����\�肪����܂���B

USDJPY�̑吨���ʂ��́u4-2. �č��w�WDB�v�ɋL�����ʂ�ł��B

������ɁA���{�����������}���ٔC����3��9�N�ւ̉������������܂����B������E�ב֑�E������Z�ɘa��̂�����̌p�����ɂ��A����͊��}�ƌ�����ł��傤�B

�y4-1-2. ��v�w�W�z

�ȉ��A���{�̎�v�w�W���ꗗ���܂��B

�`. ����w�W

A1. ���Z����

��������͔��\���Ԃ��s�莞�̂��߁A���{�w�W�ł͍ł������̂ɉߋ��̎������肪�s���m�ȓ_��������܂����B�C�����ł�����A���J���܂��B

�@(1) �������

�@(2) ���Z�����c���v�|���\

A4. �����w�W

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂����A�قƂ�Ǔ����Ȃ��w�W�̂��߁A����ɂ͌����Ă��܂���B

�@(1) �S������ҕ����w���E�����s�敔����ҕ����w���i2017�N1��27�����\���ʌ��؍ρj

�@(2) GDP�f�t���[�^����l�i2017�N2��13�����\���ʌ��؍ρj

B. �o�Ϗ�w�W

B1. �o�ϐ���

�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�Ȃ����̒��x���������Ȃ��̂��A�̂���s�v�c�ł��B�Ƃ͂����A���{�w�W�̒��ł́A����l���\����BOJ�i����j����������\�Ɏ����œ����悤�ł��B

�@(1) �l����GDP����l�i2017�N2��13�����\���ʌ��؍ρj

B2. ���ێ��x

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���������A���\�O��̔����͂قƂ�ǂ���܂���B������09:00����̊�������n�܂��Ă��猻�ꂪ���ł��B

�@(1) �f�Վ��x�E�o����x�i2017�N2��8�����\���ʌ��؍ρj

�@(2) �f�Փ��v�i�ʊփx�[�X�j�i2017�N2��20�����\���ʌ��؍ρj

B3. ���Ԏw�W

�S�̓I�ɂ͔����������Ȏw�W�ƌ����܂��B08:50�̔��\���ʂ́A09:00����̓��؊��t���̔��������ƈ�v���A���A�O���܂ł̃g�����h�����ƈ�v����Ƃ��A10pips���锽���ƂȂ肪���ł��B���������@��͓����Ȃ��悤�ɂ��������̂ł��ˁB

�@(1) �@�B���i2017�N2��9�����\���ʌ��؍ρj

�@(2) �z�H�Ɛ��Y����l�E�m��l�i2017�N2��14�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:40| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N02��18��

���{���ێ��x�u�f�Վ��x�i�ʊփx�[�X�j�v���\�O���USDJPY�������́i2017�N2��20��08:50���\���ʌ��؍ρj

2017�N2��20��08:50�ɓ��{���ێ��x�u�f�Վ��x�i�ʊփx�[�X�j�v�̔��\���s���܂��B����̔��\�́A2017�N1�����̃f�[�^�����\����܂��B

�ȉ��ɖ{�w�W�̉ߋ��X���Ɋ�Â��|�C���g�����Ă����܂��B

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B���O�Ɂu�T.�����v�u�U.���́v�𓊍e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L�������Q�l�ƂȂ�K���ł��B

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ�����������HP�̐������������������B

�ȉ��A�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�����ł̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̔��\�f�[�^�Ɋ�Â��܂��B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�S�ʓI�ɉ��P��������Ă��܂����B����2016�N2���ȍ~�́A5�����E8�������͂��ɐԎ����������A�����D���Ɍ����܂��B

����A�s��\�z�͑啝�ȐԎ��\�z�ƂȂ��Ă��܂��B�����āA���Ȃ��Ƃ�2013�N�ȍ~�A1�����W�v�i2�����\�j�͖��N�Ԏ��ƂȂ��Ă��܂����B

�ł́A���\���������������B

�ߋ��̎��т��猾���A�債���������������Ƃ�����܂���ˁB�{�w�W��08:50���\�ł�����A09:00����̓��؊��t����̓������܂߂đ債�Ĕ������Ă��܂���B

����Ȏw�W�ŁA���������M���m��ʗ��R�ő傫�����������Ƃ��Ă��A����͎w�W�̉ߋ��f�[�^����͗\���ł��Ȃ����Ƃł��B����Ȏ���Ń��X�N��`���K�v�͂���܂���B

�ߋ��̒���1�����E����11�����̎n�l����[�\�N���̂ݎ����Ă����܂��B

���͂���܂ł��Ȃ��̂Ŋ������܂��B

������܂���B

�����̃I�Z�A�j�A�s��͂��Ă����A��T�܂ł̒l�����i�בցE�Ċ��j�E���T��FOMC�c���^���\���e�E�Đ����̓����A���ǂ��ǂނ��i�ǂ߂�̂��j�œ������ԑтł��B

�킩��Ȃ��Ƃ��ɂ͋x�ނ̂���Ԃł��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���O���j�Ɋ�Â��|�W�V�����������܂���ł����B

���O���͂ł́A�{�w�W�����P��������Ă������̂́A����̎s��\�z�ő啝�ȐԎ��ƂȂ��Ă��܂����B�����āA���Ȃ��Ƃ�2013�N�ȍ~�A1�����W�v�i2�����\�j�͖��N�Ԏ��ƂȂ��Ă��܂����B

���ʂ́A���͒ʂ�Ԏ��ł����B�s��\�z����Ԏ��ƂȂ������Ƃ́A���O�ɂ킩��܂���ł����B

���O�ɂ́A2015�N�ȍ~24�̃f�[�^�����Ă��A09:00����̓��؊��t����̓������܂߁A�債�Ĕ������Ă��Ȃ����Ƃ��������Ă��܂����B

���ʂ́A����قǎs��\�z�Ƙ��������Ԏ��ł��A������pips��������܂���ł����B

���O�ɃV�i���I�������Ă��Ȃ��̂Ŋ������܂��B

������ǂ�...

�ȉ��ɖ{�w�W�̉ߋ��X���Ɋ�Â��|�C���g�����Ă����܂��B

- �{�w�W�͉��P��������Ă������̂́A����̎s��\�z�͑啝�ȐԎ��ƂȂ��Ă��܂��B�A���A���Ȃ��Ƃ�2013�N�ȍ~�A1�����W�v�i2�����\�j�͖��N�Ԏ��ƂȂ��Ă��܂����B

- �ߋ��̎��т��猾���A2015�N�ȍ~24�̃f�[�^�����Ă��A2013�N1�����W�v�i2�����\�j�����Ă��A�債�Ĕ����������Ƃ�����܂���B�{�w�W��08:50���\�ł�����A09:00����̓��؊��t����̓������܂߂đ債�Ĕ������Ă��܂���B

- ����Ȏw�W�ŁA���������M���m��ʗ��R�ő傫�����������Ƃ��Ă��A����͎w�W�̉ߋ��f�[�^����͗\���ł��Ȃ����Ƃł��B����Ȏ���Ń��X�N��`���K�v�͂���܂���B

����āA�w�W���\�Ɋ�Â�����͂����߂��܂���B

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B���O�Ɂu�T.�����v�u�U.���́v�𓊍e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B���㓊�e�̓����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L�������Q�l�ƂȂ�K���ł��B

�T.����

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�́A�u�A�����l�v�Ɓu�v��͈́E���_�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B���̈Ⴂ�����������������ƁA�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ�����������HP�̐������������������B

�y2. ���o����z

�ȉ��A�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�����ł̒������͔͈͂́A2015�N1�����ȍ~�O��܂ł�24�̔��\�f�[�^�Ɋ�Â��܂��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�S�ʓI�ɉ��P��������Ă��܂����B����2016�N2���ȍ~�́A5�����E8�������͂��ɐԎ����������A�����D���Ɍ����܂��B

����A�s��\�z�͑啝�ȐԎ��\�z�ƂȂ��Ă��܂��B�����āA���Ȃ��Ƃ�2013�N�ȍ~�A1�����W�v�i2�����\�j�͖��N�Ԏ��ƂȂ��Ă��܂����B

�ł́A���\���������������B

�ߋ��̎��т��猾���A�債���������������Ƃ�����܂���ˁB�{�w�W��08:50���\�ł�����A09:00����̓��؊��t����̓������܂߂đ債�Ĕ������Ă��܂���B

����Ȏw�W�ŁA���������M���m��ʗ��R�ő傫�����������Ƃ��Ă��A����͎w�W�̉ߋ��f�[�^����͗\���ł��Ȃ����Ƃł��B����Ȏ���Ń��X�N��`���K�v�͂���܂���B

�i2-2. �ߋ������j

�ߋ��̒���1�����E����11�����̎n�l����[�\�N���̂ݎ����Ă����܂��B

�U. ����

���͂���܂ł��Ȃ��̂Ŋ������܂��B

�y6. �V�i���I�쐬�z

������܂���B

�����̃I�Z�A�j�A�s��͂��Ă����A��T�܂ł̒l�����i�בցE�Ċ��j�E���T��FOMC�c���^���\���e�E�Đ����̓����A���ǂ��ǂނ��i�ǂ߂�̂��j�œ������ԑтł��B

�킩��Ȃ��Ƃ��ɂ͋x�ނ̂���Ԃł��B

�V. ����

2017.2/20.08:50���\

2017�N2��21��12:30�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

���O���j�Ɋ�Â��|�W�V�����������܂���ł����B

�W. ����

�y8. �������͌��z

���O���͂ł́A�{�w�W�����P��������Ă������̂́A����̎s��\�z�ő啝�ȐԎ��ƂȂ��Ă��܂����B�����āA���Ȃ��Ƃ�2013�N�ȍ~�A1�����W�v�i2�����\�j�͖��N�Ԏ��ƂȂ��Ă��܂����B

���ʂ́A���͒ʂ�Ԏ��ł����B�s��\�z����Ԏ��ƂȂ������Ƃ́A���O�ɂ킩��܂���ł����B

���O�ɂ́A2015�N�ȍ~24�̃f�[�^�����Ă��A09:00����̓��؊��t����̓������܂߁A�債�Ĕ������Ă��Ȃ����Ƃ��������Ă��܂����B

���ʂ́A����قǎs��\�z�Ƙ��������Ԏ��ł��A������pips��������܂���ł����B

�y9.�V�i���I���z

���O�ɃV�i���I�������Ă��Ȃ��̂Ŋ������܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:03| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N02��13��

2017�N2��14��13:30���\�[���{���Ԏw�W�u�z�H�Ɛ��Y�m��l�v���\�O���USDJPY�������́i���ʌ��؍ρj

�ȉ��́u�T.�����v�u�U.���́v�͎��O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

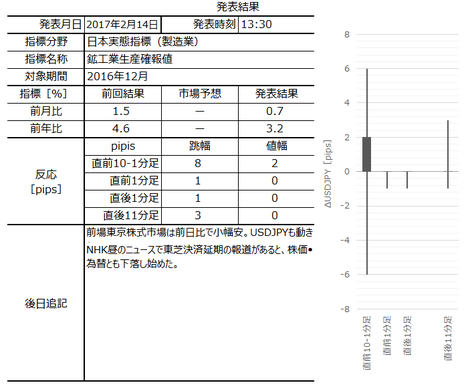

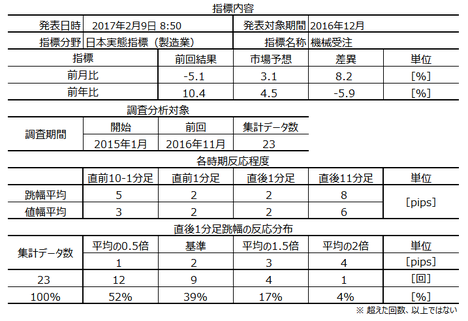

2017�N2��14��08:50�ɓ��{���Ԏw�W�u�z�H�Ɛ��Y�m��l�v�̔��\���s���܂��B����̔��\�́A2016�N12�����̊m��f�[�^�Ƃ��Č��\����܂��B

�ȉ��Ƀ|�C���g�����Ă����܂��B

�{���͎w�W���\�O�Ɏ��O���e���Ă��܂��B�����͉ߋ�2�N���炢�͑k���čs���Ă��邽�߁A��v�ȌX���͍ŏI�X�V�����琔�������炢�͓������ƌ����܂��B

�o�ώY�ƏȂ����X���ɔ��\���Ă��܂��B

�z�H�Ɛ��i�i496�i�ځj�Y���鍑���̎��Ə��ɂ����鐶�Y�̏��i���ʁE�d�ʁE���z���j�̒������ʂ����\���Ă��܂��B

�{�w�W�́u�i�C���f�ɗL���v�Ƃ̉���L�������܌�������̂́A���ۂɂ͂قƂ�ǔ���������܂���B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�ȉ��̒����E���͂�2015�N1���ȍ~�O�\�܂ł�23�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��2pips��������܂���B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

�������܂��B

���������ɂ͔���������������̂ŁA���߁E�R�����g�͏ȗ����A�ȉ��͕��͌��ʂ݂̂������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

������Ȃ��̂ŁA�V�i���I�͍쐬���Ă��܂���B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

����A�|�W�V�����͎����܂���ł����B

���O���͂ł́u�ߋ��̌X������{�w�W���\�O��̔������������A�����͎w�W���\���ʂɂ����̂��A09:00����̓��؊��t�����ɂ�������ʂ����Ȃ��v�Ƃ��Ă��܂����B

���͒ʂ�A�����͏����Ȃ��̂ł����B

�i��2017�N2��16�������F�{���\��13:30�̌��ł����B���e�O�̍Z���s�\���Ō�������M���A�܂��Ƃɐ\�������܂���B�j

���O�ɂ́u���O10-1�����ƒ��O1�����̕�����v����23���ƂȂ��Ă��邽�߁i�s��v��77���j�A�����|�W�V���������Ȃ�A���O1�����n�l���O�ɒ��O10-1�����Ƌt�����Ƀ|�W�V����������āA�w�W���\�O�ɉ������邱�Ƃ�E�߁v�܂����B

���ʂ͉A�����ɒ���1pips�̋͂��Ȕ����ƂȂ�A�l���͓��l�I���̂��߂��܂���ł����B

���͂ł́u���O1�����ƒ���1�����̕�����v����85������A�����|�W�V���������Ȃ�A�w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V����������āA����1����������_���ĉ������邱�Ƃ�E�߁v�܂����B

���ʂ͉A�����ɒ���1pips�̋͂��Ȕ����ƂȂ�A�l���͓��l�I���̂��߂��܂���ł����B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

2017�N2��14��08:50�ɓ��{���Ԏw�W�u�z�H�Ɛ��Y�m��l�v�̔��\���s���܂��B����̔��\�́A2016�N12�����̊m��f�[�^�Ƃ��Č��\����܂��B

�ȉ��Ƀ|�C���g�����Ă����܂��B

- �ߋ��̌X�����猾���āA�{�w�W���\�O��̔����͏������A�����͎w�W���\���ʂɂ����̂��A

09:00����̓��؊��t�����ɂ�������ʂ����܂���B

�i��2017�N2��16�������F�{���\��13:30�̌��ł����B���e�O�̍Z���s�\���Ō�������M���A�܂��Ƃɐ\�������܂���B�j

����āA�{�w�W���\�O��Ƀ|�W�V�����������Ƃ͍T�������Ǝv���܂��B - ���O10-1�����ƒ��O1�����̕�����v����23���ƂȂ��Ă��܂��i�s��v��77���j�B����āA�����|�W�V���������Ȃ�A���O1�����n�l���O�ɒ��O10-1�����Ƌt�����Ƀ|�W�V����������āA�w�W���\�O�ɉ������邱�Ƃ�E�߂܂��B

�A���A�ߋ��̕��ϒl���������A���O1����������2pips��������܂���B - ���O1�����ƒ���1�����̕�����v����85������܂��B����āA�|�W�V���������Ȃ�A�w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V����������āA����1����������_���ĉ������邱�Ƃ�E�߂܂��B

�A���A�ߋ��̕��ϒl���������A����1����������2pips��������܂���B

�T.����

�{���͎w�W���\�O�Ɏ��O���e���Ă��܂��B�����͉ߋ�2�N���炢�͑k���čs���Ă��邽�߁A��v�ȌX���͍ŏI�X�V�����琔�������炢�͓������ƌ����܂��B

�y1. �w�W�T�v�z

�o�ώY�ƏȂ����X���ɔ��\���Ă��܂��B

�z�H�Ɛ��i�i496�i�ځj�Y���鍑���̎��Ə��ɂ����鐶�Y�̏��i���ʁE�d�ʁE���z���j�̒������ʂ����\���Ă��܂��B

�{�w�W�́u�i�C���f�ɗL���v�Ƃ̉���L�������܌�������̂́A���ۂɂ͂قƂ�ǔ���������܂���B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�ȉ��̒����E���͂�2015�N1���ȍ~�O�\�܂ł�23�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��2pips��������܂���B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

�i2-3. �֘A�w�W�j

�������܂��B

�U. ����

���������ɂ͔���������������̂ŁA���߁E�R�����g�͏ȗ����A�ȉ��͕��͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

������Ȃ��̂ŁA�V�i���I�͍쐬���Ă��܂���B

�V. ����

2017.2/14.13:30���\

2017�N2��16��09:30�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

����A�|�W�V�����͎����܂���ł����B

�W. ����

�y8. �������͌��z

���O���͂ł́u�ߋ��̌X������{�w�W���\�O��̔������������A�����͎w�W���\���ʂɂ����̂��A09:00����̓��؊��t�����ɂ�������ʂ����Ȃ��v�Ƃ��Ă��܂����B

���͒ʂ�A�����͏����Ȃ��̂ł����B

�i��2017�N2��16�������F�{���\��13:30�̌��ł����B���e�O�̍Z���s�\���Ō�������M���A�܂��Ƃɐ\�������܂���B�j

�y9. �V�i���I���z

���O�ɂ́u���O10-1�����ƒ��O1�����̕�����v����23���ƂȂ��Ă��邽�߁i�s��v��77���j�A�����|�W�V���������Ȃ�A���O1�����n�l���O�ɒ��O10-1�����Ƌt�����Ƀ|�W�V����������āA�w�W���\�O�ɉ������邱�Ƃ�E�߁v�܂����B

���ʂ͉A�����ɒ���1pips�̋͂��Ȕ����ƂȂ�A�l���͓��l�I���̂��߂��܂���ł����B

���͂ł́u���O1�����ƒ���1�����̕�����v����85������A�����|�W�V���������Ȃ�A�w�W���\���O�ɒ��O1�����Ƌt�����Ƀ|�W�V����������āA����1����������_���ĉ������邱�Ƃ�E�߁v�܂����B

���ʂ͉A�����ɒ���1pips�̋͂��Ȕ����ƂȂ�A�l���͓��l�I���̂��߂��܂���ł����B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N02��12��

2017�N2��13��08:50���\�[���{�o�ώw�W�u�l����GDP����l�v���\�O���USDJPY�������́i���ʌ��؍ρj

�ȉ��́u�T.�����v�u�U.���́v�͎��O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

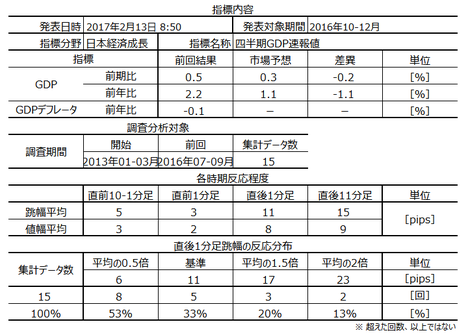

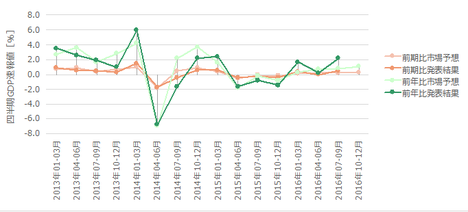

2017�N2��13��08:50�ɓ��{�o�ώw�W�u�l����GDP����l�v�̔��\���s���܂��B����̔��\�́A2016�N10-12�����̑���f�[�^�Ƃ��Č��\����܂��B

�ߋ��̌X�����猾���āA�{�w�W���\�O��̔����͏������A�e����09:00����̓��؊��t�����ɂ����ƂȂ�܂��B���\���ʂɑ��Ċ������������Ƃňבւ����������ɓ������Ƃ������悤�ł��i���o���ς��オ���USDJPY�́��ɓ��������ł��j�B

�ȉ��Ƀ|�C���g�����Ă����܂��B

�{���͎w�W���\�O�Ɏ��O���e���Ă��܂��B�����͉ߋ�2�N���炢�͑k���čs���Ă��邽�߁A��v�ȌX���͍ŏI�X�V�����琔�������炢�͓������ƌ����܂��B

GDP�ɂ��Ă̐����͕s�v���Ǝv���܂��B���{�̌o�ώw�W�͂قƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA����������Ƃ���09:00�̓��؊�t���œ������������Ƃ��Ɍ�����A�ƌ����Ă��\���܂���B���������������Ƃ́AGDP����l�ł���A�ł��B

GDP�f�t���[�^�́A����GDP������GDP�Ŋ���������GDP�f�t���[�^�ł��B�Ƃ����Ă��ǂ��킩��܂���ˁB�ȉ��ɐ������܂��B

���鍑�ł͒P��100�~�̐��i����邱�Ƃ��S�Ă̌o�ϊ����ŁA���̂��߂ɗA���ޗ��P��10�~��v���Ă���A�Ɖ��肵�܂��B�����āA���̔N�̐��Y����10�������Ƃ��܂��傤�B���̔N�̍������Y�z��100�~✕10��1000�~�ƂȂ�A�A�������10�~✕10��100�~��v���Ă����Ƃ��܂��B

���̂Ƃ��A����GDP�͐��Y�z�[�A�������900�~�ł��B

���ė��N�A�A�����ނ�2�{�ɍ������ĒP��20�~�ɂȂ����Ƃ��܂��B�ޗ�������������ɓ]�ł����Ƃ���̔����������Đ��Y����9�ɂȂ����Ƃ��܂��B���̂Ƃ��A�������Y�z�́o�i100�~�{�i20�~�[10�~�j�p✕9��990�~�ƂȂ�܂��B����ɗv�����A�������20�~✕9��180�~�ł��B

����āA����GDP�́i990�~�[180�~�j✕9��729�~�ƂȂ�܂��B

����GDP�́A�O�N����Ƃ���ƁA��N���i�ł̐��Y�z100�~✕9��900�~����ޗ���10�~✕9��90�~��p���Čv�Z���܂��B����āA900�~�[90�~��810�~������GDP�ƂȂ�܂��B

GDP�f�t���[�^�́A����GDP÷����GDP�Ȃ̂ŁA���̏ꍇ�i729�~÷810�~�j✕100��90���ƂȂ�܂��B�����O�N�䁢10���̃f�t���ƌ����܂��B

�ł��ςł��ˁB

�����Ő���������ł͗A���ޗ�������i�]�ł��Ă���̂ŁA�����͂��̂Ƃ��オ���Ă���̂ł��B���̕����㏸��\���̂͏���ҕ����w���iCPI�j��Y�ҕ����w���iPPI�j�ł��B�����㏸��\��CPI��PPI�ƁA�f�t���[�^���\���f�t���́A���̂悤�ɋt�ɂȂ邱�Ƃ�����܂��B

�Ȃ�A�f�t���[�^�͉���\���Ă���̂ł��傤�B

�����Ɏc�������l�̑����������Ă���̂ł��B�܂�A�o�ϐ��������v���X�ł��A�����Ɏc�郂�m��T�[�r�X�����邱�Ƃ͂��蓾�܂��B�������オ���Ă�������������Ζ�肠��܂���B�����������Ƃ��f�t���[�^�͕\���Ă����ł��B�������茾���A�f�t���[�^�͖L�����������������������Ƃ������Ƃ�\���A�݂����Ȏw�W�ł��B

��������Đ������Ȃ��ƁA�f�t���[�^�͂킩��ɂ����w�W�ł��B

�Ȃ��A���ꂾ���f�t���[�^�̐����ɋ�J�����̂ɁA�{���\���ɍł���������͔̂N�����Z�l�iGDP�O�N��j�Ȃ̂ł��B���̓_�͂��ԈႦ�Ȃ��悤�ɁB

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�ȉ��̒����E���͂�2013�N1-3���ȍ~�O�\�܂ł�15�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��11pips�ƂȂ��Ă��܂��B�����āA���ϒl�ł���11pips�������Ƃ�33���ł��B�������Ԓ��A�ł��������傫�������Ƃ���38pips�ł����B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ł���������GDP�N�����Z�l�i�O�N��j��2015�N4-6����������P��ƌ����܂��B�s��\�z�͑O�ʂ��������ƂȂ��Ă��܂����A���O�ɂȂ�����Ə���ɒ��������̂ł͂Ȃ��ł��傤���B

�בւƂ͊W�Ȃ����̂́AGDP�f�t���[�^��2015�N1-3�����s�[�N�ɉ����X���������Ă��܂��B�O��͂Ƃ��Ƃ�0�����荞�悤�ł��B

�A���G�l���M�[�̃R�X�g���㏸�����邱�Ƃ́A�f�t���[�^�����������܂��B���������A�ŋ߂̕��������ł́A�L�����l�{���㏸�ɗ��t����ꂽ������w�l����㏸�����邱�ƁA�~�����ʂɗ��t����ꂽ�f�Վ��x�̍����������Ă��邱�ƁA�܂���ƁA���낻��㏸�ɓ]���Ă��ǂ������ȋC�����܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

���O10-1���������E�l���̉ߋ����ϒl�́A���ꂼ��5pips�E3pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O10-1�����̕����͗\�z�����܂���B

��L����w�W��v�����͂̌��ʂ��������A���O1�����Ǝ��O���ق͕�����v����82���ƂȂ��Ă��܂��B�����_�ɂ�����s��\�z���猾���A����̎��O���ق̓}�C�i�X�ƂȂ��Ă��܂��B�܂�A���O1�����͉A���ƂȂ���Z�������A�Ǝv���܂��B

�A���A���O1���������E�l���̉ߋ����ϒl�́A���ꂼ��3pips�E2pips�ƂȂ��Ă��܂��B

����1���������E�l���̉ߋ����ϒl�́A���ꂼ��11pips�E7pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂̌��ʂɈ˂�A����1�����͒��O1�����Ƃ̕�����v����18���ƂȂ��Ă��܂��B�w�W���\���O�Ƀ|�W�V�����O1�����Ƌt�����Ɏ���Ă݂܂��B

����11���������E�l���̉ߋ����ϒl�́A���ꂼ��15pips�E9pips�ƂȂ��Ă��܂��B

�ߋ��f�[�^���������A����1�����ƒ���11�����̕�����v����69����������܂���B�����āA�����̕�������v�����Ƃ��A����11�����I�l������1�����I�l�̕����ŐL�т����Ƃ�67���ƂȂ��Ă��܂��B

�܂��A����11�����͒��O1�����ƕ�����v����18���ƂȂ��Ă��܂��B

�������܂��B

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

���ɍŋ߂͔������������̂ŁA�������߂ɂ������������ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��11pips�ƂȂ��Ă��܂����B

���ʂ�2pips�̗z���ŁA09:00����̓��؏T������t���̉e���̕����傫���Ȃ�܂����B

���O1�����Ǝ��O���ق͕�����v����82���ƂȂ��Ă���A����̎��O���ق̓}�C�i�X�ƂȂ��Ă��܂����B

���ʂ͉A���ł��B

����͏T�����㑋���J���Ďn�܂��Ă���A�����Ə㏸�g�����h���������̂Ŋ낤�����Ǝv���܂������A���ʓI�ɕ��͒ʂ�ƂȂ�܂����B

����1�����E����11�����́A�Ƃ��ɒ��O1�����Ƃ̕�����v����18���ƂȂ��Ă��܂����B

���ʂ́A���O1�������A���������̂ŁA����1���������͂ɔ����A����11�����͕��͒ʂ�ƂȂ�܂����B

�V�i���I�ɂ͖�肠��܂���B

�����A�V�i���I2�Ŕ��|�W�V���������ׂ��Ƃ�����Ԉ���Ĕ��|�W�V����������Ă��܂����B�}���A�h�e�����ăv���X����������ǂ��������̂́A�C��t���܂��傤�B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

2017�N2��13��08:50�ɓ��{�o�ώw�W�u�l����GDP����l�v�̔��\���s���܂��B����̔��\�́A2016�N10-12�����̑���f�[�^�Ƃ��Č��\����܂��B

�ߋ��̌X�����猾���āA�{�w�W���\�O��̔����͏������A�e����09:00����̓��؊��t�����ɂ����ƂȂ�܂��B���\���ʂɑ��Ċ������������Ƃňבւ����������ɓ������Ƃ������悤�ł��i���o���ς��オ���USDJPY�́��ɓ��������ł��j�B

�ȉ��Ƀ|�C���g�����Ă����܂��B

- ���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��11pips�ƂȂ��Ă��܂��B�����āA���ϒl�ł���11pips�������Ƃ�33���ł��B�������Ԓ��A�ł��������傫�������Ƃ���38pips�ł����B�ߋ��f�[�^���������ł͂��܂�傫�������͂��Ȃ��悤�ł��B

�ނ���A09:00����̓��؏T������t���̉e���̕����傫���Ȃ�Ǝv���܂��B - ���O1�����Ǝ��O���ق͕�����v����82���ƂȂ��Ă��܂��B�����_�ɂ�����s��\�z���猾���A����̎��O���ق̓}�C�i�X�ƂȂ��Ă��܂��B�܂�A���O1�����͉A���ƂȂ���Z�������A�Ǝv���܂��B

�A���A�ߋ��f�[�^���������A���O1���������E�l���̉ߋ����ϒl�́A���ꂼ��3pips�E2pips��������܂���B�O��g�����h�ɓۂ܂��\���������̂ŁA08:00������̃g�����h�ɋC�����ă|�W�V���������܂��傤�B - ����1�����E����11�����́A�Ƃ��ɒ��O1�����Ƃ̕�����v����18���ƂȂ��Ă��܂��B�w�W���\���O�Ƀ|�W�V�����O1�����Ƌt�����i�z���j�Ɏ���Ă݂����Ƃ���ł����A�T�������ł̊����̓������C�ɂȂ�܂��B����1���������E�l���̉ߋ����ϒl�͂��ꂼ��11pips�E7pips�A����11���������E�l���̉ߋ����ϒl�͂��ꂼ��15pips�E9pips��������܂���B

- �C�����Ȃ���A����͋x�ނ̂���v�ƍl���܂��B

�T.����

�{���͎w�W���\�O�Ɏ��O���e���Ă��܂��B�����͉ߋ�2�N���炢�͑k���čs���Ă��邽�߁A��v�ȌX���͍ŏI�X�V�����琔�������炢�͓������ƌ����܂��B

�y1. �w�W�T�v�z

GDP�ɂ��Ă̐����͕s�v���Ǝv���܂��B���{�̌o�ώw�W�͂قƂ�Ljבւɉe��������܂���B�����̎w�W���\������08:50�ŁA����������Ƃ���09:00�̓��؊�t���œ������������Ƃ��Ɍ�����A�ƌ����Ă��\���܂���B���������������Ƃ́AGDP����l�ł���A�ł��B

GDP�f�t���[�^�́A����GDP������GDP�Ŋ���������GDP�f�t���[�^�ł��B�Ƃ����Ă��ǂ��킩��܂���ˁB�ȉ��ɐ������܂��B

���鍑�ł͒P��100�~�̐��i����邱�Ƃ��S�Ă̌o�ϊ����ŁA���̂��߂ɗA���ޗ��P��10�~��v���Ă���A�Ɖ��肵�܂��B�����āA���̔N�̐��Y����10�������Ƃ��܂��傤�B���̔N�̍������Y�z��100�~✕10��1000�~�ƂȂ�A�A�������10�~✕10��100�~��v���Ă����Ƃ��܂��B

���̂Ƃ��A����GDP�͐��Y�z�[�A�������900�~�ł��B

���ė��N�A�A�����ނ�2�{�ɍ������ĒP��20�~�ɂȂ����Ƃ��܂��B�ޗ�������������ɓ]�ł����Ƃ���̔����������Đ��Y����9�ɂȂ����Ƃ��܂��B���̂Ƃ��A�������Y�z�́o�i100�~�{�i20�~�[10�~�j�p✕9��990�~�ƂȂ�܂��B����ɗv�����A�������20�~✕9��180�~�ł��B

����āA����GDP�́i990�~�[180�~�j✕9��729�~�ƂȂ�܂��B

����GDP�́A�O�N����Ƃ���ƁA��N���i�ł̐��Y�z100�~✕9��900�~����ޗ���10�~✕9��90�~��p���Čv�Z���܂��B����āA900�~�[90�~��810�~������GDP�ƂȂ�܂��B

GDP�f�t���[�^�́A����GDP÷����GDP�Ȃ̂ŁA���̏ꍇ�i729�~÷810�~�j✕100��90���ƂȂ�܂��B�����O�N�䁢10���̃f�t���ƌ����܂��B

�ł��ςł��ˁB

�����Ő���������ł͗A���ޗ�������i�]�ł��Ă���̂ŁA�����͂��̂Ƃ��オ���Ă���̂ł��B���̕����㏸��\���̂͏���ҕ����w���iCPI�j��Y�ҕ����w���iPPI�j�ł��B�����㏸��\��CPI��PPI�ƁA�f�t���[�^���\���f�t���́A���̂悤�ɋt�ɂȂ邱�Ƃ�����܂��B

�Ȃ�A�f�t���[�^�͉���\���Ă���̂ł��傤�B

�����Ɏc�������l�̑����������Ă���̂ł��B�܂�A�o�ϐ��������v���X�ł��A�����Ɏc�郂�m��T�[�r�X�����邱�Ƃ͂��蓾�܂��B�������オ���Ă�������������Ζ�肠��܂���B�����������Ƃ��f�t���[�^�͕\���Ă����ł��B�������茾���A�f�t���[�^�͖L�����������������������Ƃ������Ƃ�\���A�݂����Ȏw�W�ł��B

��������Đ������Ȃ��ƁA�f�t���[�^�͂킩��ɂ����w�W�ł��B

�Ȃ��A���ꂾ���f�t���[�^�̐����ɋ�J�����̂ɁA�{���\���ɍł���������͔̂N�����Z�l�iGDP�O�N��j�Ȃ̂ł��B���̓_�͂��ԈႦ�Ȃ��悤�ɁB

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�ȉ��̒����E���͂�2013�N1-3���ȍ~�O�\�܂ł�15�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��11pips�ƂȂ��Ă��܂��B�����āA���ϒl�ł���11pips�������Ƃ�33���ł��B�������Ԓ��A�ł��������傫�������Ƃ���38pips�ł����B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ł���������GDP�N�����Z�l�i�O�N��j��2015�N4-6����������P��ƌ����܂��B�s��\�z�͑O�ʂ��������ƂȂ��Ă��܂����A���O�ɂȂ�����Ə���ɒ��������̂ł͂Ȃ��ł��傤���B

�בւƂ͊W�Ȃ����̂́AGDP�f�t���[�^��2015�N1-3�����s�[�N�ɉ����X���������Ă��܂��B�O��͂Ƃ��Ƃ�0�����荞�悤�ł��B

�A���G�l���M�[�̃R�X�g���㏸�����邱�Ƃ́A�f�t���[�^�����������܂��B���������A�ŋ߂̕��������ł́A�L�����l�{���㏸�ɗ��t����ꂽ������w�l����㏸�����邱�ƁA�~�����ʂɗ��t����ꂽ�f�Վ��x�̍����������Ă��邱�ƁA�܂���ƁA���낻��㏸�ɓ]���Ă��ǂ������ȋC�����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

���O10-1���������E�l���̉ߋ����ϒl�́A���ꂼ��5pips�E3pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O10-1�����̕����͗\�z�����܂���B

��L����w�W��v�����͂̌��ʂ��������A���O1�����Ǝ��O���ق͕�����v����82���ƂȂ��Ă��܂��B�����_�ɂ�����s��\�z���猾���A����̎��O���ق̓}�C�i�X�ƂȂ��Ă��܂��B�܂�A���O1�����͉A���ƂȂ���Z�������A�Ǝv���܂��B

�A���A���O1���������E�l���̉ߋ����ϒl�́A���ꂼ��3pips�E2pips�ƂȂ��Ă��܂��B

����1���������E�l���̉ߋ����ϒl�́A���ꂼ��11pips�E7pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂̌��ʂɈ˂�A����1�����͒��O1�����Ƃ̕�����v����18���ƂȂ��Ă��܂��B�w�W���\���O�Ƀ|�W�V�����O1�����Ƌt�����Ɏ���Ă݂܂��B

����11���������E�l���̉ߋ����ϒl�́A���ꂼ��15pips�E9pips�ƂȂ��Ă��܂��B

�ߋ��f�[�^���������A����1�����ƒ���11�����̕�����v����69����������܂���B�����āA�����̕�������v�����Ƃ��A����11�����I�l������1�����I�l�̕����ŐL�т����Ƃ�67���ƂȂ��Ă��܂��B

�܂��A����11�����͒��O1�����ƕ�����v����18���ƂȂ��Ă��܂��B

�i2-3. �֘A�w�W�j

�������܂��B

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

���ɍŋ߂͔������������̂ŁA�������߂ɂ������������ł��傤�B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/13.08:50���\

2017�N2��13��12:30�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��11pips�ƂȂ��Ă��܂����B

���ʂ�2pips�̗z���ŁA09:00����̓��؏T������t���̉e���̕����傫���Ȃ�܂����B

���O1�����Ǝ��O���ق͕�����v����82���ƂȂ��Ă���A����̎��O���ق̓}�C�i�X�ƂȂ��Ă��܂����B

���ʂ͉A���ł��B

����͏T�����㑋���J���Ďn�܂��Ă���A�����Ə㏸�g�����h���������̂Ŋ낤�����Ǝv���܂������A���ʓI�ɕ��͒ʂ�ƂȂ�܂����B

����1�����E����11�����́A�Ƃ��ɒ��O1�����Ƃ̕�����v����18���ƂȂ��Ă��܂����B

���ʂ́A���O1�������A���������̂ŁA����1���������͂ɔ����A����11�����͕��͒ʂ�ƂȂ�܂����B

�y9. �V�i���I���z

�V�i���I�ɂ͖�肠��܂���B

�����A�V�i���I2�Ŕ��|�W�V���������ׂ��Ƃ�����Ԉ���Ĕ��|�W�V����������Ă��܂����B�}���A�h�e�����ăv���X����������ǂ��������̂́A�C��t���܂��傤�B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 09:00| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N02��08��

2017�N2��9��08:50���\�[���{���Ԏw�W�i�����Ɓj�u�@�B�v���\�O���USDJPY�������́i���ʌ��؍ρj

�u�T.�����v�u�U.���́v�͎��O���e�ł��B�u�V.���ʁv�u�W.���v�̓��e�����͇V�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N2��9��08:50�ɓ��{���Ԏw�W�i�����Ɓj�u�@�B�v�̔��\���s���܂��B����̔��\��2016�N12���̃f�[�^�ł��B

�{�w�W�ł̔����͏������A�|�W�V���������\��͂���܂���B

��������|�C���g���ȉ��ɐ������Ă����܂��B

- �{�w�W�ւ�JPY�̔����͏������A�ނ��는���s��ɂ����Đݔ������֘A�̖����i�Ⴆ�Δ����̐������u��@�B���j�ւ̉e�����傫���悤�ł��B

- ���\���ʂɑ��ł��f���ɔ������钼��1���������̉ߋ����ϒl�͋͂�2pips��������܂���B�������Ԃɂ����čł��������傫�������Ƃ��ł�8pips��������܂���B

- ����1�����ƒ���11�����̕�����v����63���ƁA���܂�A�e�ɂ͂Ȃ�܂���B���������A�O�҂ƌ�҂̕�������v�����ꍇ�A���������̕����ɐL�т����Ƃ�100���ƂȂ��Ă��܂��B�����|�W�V���������Ȃ�A���̌X���𗘗p����̂��ǂ��ł��傤�B

�T.����

�y1. �w�W�T�v�z

���t�{HP�Ɉ˂�u�@�B���v�����́A�@�B�����Ǝ҂̎���ݔ��p�@�B�ނ̎����A�ݔ����������𑁊��ɔc�����āA�o�ϓ������͂��邽�߂̊�b�����v�ł��B

�����Ώۂ́A��v�ȋ@�B���������Ƃ�啪�ނ��ƂɃJ�o���b�W��80%���x�ƂȂ�悤�I�肵��280�Ёi1987�N4���j�ŁA�Ώۊ�Ƃ͊�{�I�ɌŒ肳��Ă��܂��B

�{�w�W�ւ�JPY�̔����͏������A�ނ��는���s��ɂ����Đݔ������֘A�̖����i�Ⴆ�Δ����̐������u��@�B���j�ւ̉e�����傫���悤�ł��B�������̏،����HP�ł́A�{�w�W����Ƃ̎��ۂ̐ݔ���������6�J������9�J�����x�̐�s���������Ă���A�Ɖ������Ă��܂��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂�2015�N1���ȍ~�O�\�܂ł�23�̃f�[�^�Ɋ�Â��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl�͋͂�2pips��������܂���B�������Ԃɂ����čł��������傫�������Ƃ��ł�8pips��������܂���B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ߋ�2�N�ԂŌ������A�O����E�O�N��Ƃ��قډ����ƌ����Ă����ł��傤�B

�i2-2. �ߋ������j

�ߋ��̒��O1�����̎n�l����[�\�N�������}�Ɏ����܂��B

�A���E�z���̂�����ɂ���͌��o���܂���B�܂��A���O���قƒ��O1�����̕����ɂ���͌��o���܂���B

���ɒ���1�����̎n�l����[�\�N�������}�Ɏ����܂��B

�A���E�z���̂�����ɂ���͌��o���܂���B�܂��A���O���فE���㍷�قƒ���1�����̕����ɂ��傫�ȕ�͌��o���܂���B�����āA����1�����̔�������������11�����̔����������������Ă���Ƃ������܂���B

����11�����̎n�l����[�\�N�������}�Ɏ����܂��B

����1�����ƒ���11�����̕�����v����63���ł�����A�O�҂���҂̔����������������Ă���Ƃ������܂���B���������A�O�҂ƌ�҂̕�������v�����ꍇ�A���������̕����ɐL�т����Ƃ�100���ƂȂ��Ă��܂��B

�i2-3. �֘A�w�W�j

�������܂��B

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�{�w�W�ł̔����͏������A�|�W�V���������\��͂���܂���B

�V. ����

2017.2/9.08:50���\

2017�N2��9��12:50�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

�|�W�V���������\��͂Ȃ��A���ۂɂ�������s���܂���ł����B

�W. ����

�y8. �������͌��z

���O�����ŁA�{�w�W�ւ�JPY�̔����͏������A�ނ��는���s��ɂ�����ݔ������֘A�̖����ւ̉e�����傫���悤���ƋL���܂����B

���������A09:04�ɂ����郍�C�^�[�z�M���ł́u���؊����͏������n�܂�v�ƂȂ��Ă���A���̒��x�̉��P���\�ł͈בւɂ������ɂ��C���p�N�g������Ȃ��悤�ł��i�����͑O���_�E�������������e���̕����傫�������悤�ł����j�B

�������������A��͂�{�w�W�ł̎���͓���悤�ł��B

���O�����ł́A���\���ʂɑ��ł��f���ɔ������钼��1���������̉ߋ����ϒl���͂�2pips�ł����B

���ʂ́A����1����������1pips�ł����B

���O���͂ł́A����1�����ƒ���11�����̕�����v����63���ƁA���܂�A�e�ɂ͂Ȃ�Ȃ��Ƃ������ʂł����B���������A�O�҂ƌ�҂̕�������v�����ꍇ�A���������̕����ɐL�т����Ƃ�100���ƂȂ��Ă��܂����B

���ʂ́A����1�����ƒ���11�����̕����͈�v���A�����͓������ɐL�т܂����B�܂��A���̎w�W�͒���1�����̔���������������̂ŁA�����Ȃ�̂ł��傤�B

�y9. �V�i���I���z

���������肪�Ȃ������̂ŁA���O�ɏ��������V�i���I�͂���܂���B

���������A�����ȍ~�͉��P�̌��ʂ���������Ă��܂��i�������\�䂦�A�����܂�����͕K�v�j�B�������\���ɂ́A

�E�����1-3�������ʂ������P�̌��Z�������Ƃ���Ă���A

�E�����̔��\���O���_�E���v���X�ň����Ă���A

�@���A�����Ŕ��\�T���㏸�g�����h���Ȃ�A

����11������10pips�ȏ㓮���\�������������m��܂���B

���������̂́A�������������������Ƃ��ɂ̓`�����X�ł��傤�B�����͂�����ƕ��͂��ăV�i���I�������������Ǝv���܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 14:41| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N2��8��08:50���\�[���{���ێ��x�u�f�Վ��x�E�o����x�v���\�O���USDJPY�������́i���ʌ��؍ρj

�u�T.�����v�u�U.���́v�͎��O���e�ł��B�u�V.���ʁv�u�W.���v�̓��e�����͇V�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

�{�L���͎��O���e�łȂ��A���ʔ�����ɓ��e�������̂ł��B�{�w�W�͈ȑO����قƂ�ǔ������Ȃ����߁A������s���܂���B

2017�N2��8��08:50�ɓ��{���ێ��x�u�f�Վ��x�E�o����x�v�̔��\���s���܂����B

�{�w�W�̃|�C���g�͎��̒ʂ�ł��B

- ���ێ��x���ʂ���ƌo����x�Ǝ��{���x�ƂɂȂ�܂��B�����āA�o����x���ʂ���Ə������x�Ɩf�Վ��x�ƂɂȂ�܂��B�������x�͈��肵�Ă�����̂́A�����{�k�Јȍ~�̓G�l���M�[�A�������債�����ʁA�f�Վ��x�͐Ԏ��������Ă��܂����B������2016�N2���ȍ~�A�Ăіf�Ս����������悤�ɂȂ�܂����B

- ���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��3pips�ƂȂ��Ă��܂��B�������Ԓ��A�ł��傫�����������Ƃ��ł�9pips�ł����B5pips���Ĕ����������Ƃ�9����������܂���B

- ����������s���̂ł���A���O1�����̉A������82���ƂȂ��Ă��܂��B�A���A�ߋ����ςł͒���2pips�E�l��1pips��������܂���B�|�W�V����������Ă��A�قƂ�Ǔ����Ȃ��悤�ł��B

�T.����

�y1. �w�W�T�v�z

���ێ��x���ʂ���ƌo����x�Ǝ��{���x�ƂɂȂ�܂��B�����āA�o����x���ʂ���Ə������x�Ɩf�Վ��x�ƂɂȂ�܂��B�������x�͈��肵�Ă�����̂́A�����{�k�Јȍ~�̓G�l���M�[�A�������債�����ʁA�f�Վ��x�͐Ԏ��������Ă��܂����B������2016�N2���ȍ~�A�Ăіf�Ս����������悤�ɂȂ�܂����B

�ŋ߂̌X�����������A�f�Ս����ʼn~���A�f�ՐԎ��ʼn~���A�Ƃ����X���͌����܂���B�{�w�W�̔����͏������A10����̊����s��I�[�v���̉e���̕����傫�����炢�ł��B

�����ւ̉e���͖f�Վ��x���o����x�ƂȂ��Ă���悤�Ɍ����܂��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂�2015�N1���ȍ~�挎���\���ʂ܂ł�23�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��3pips�ƂȂ��Ă��܂��B�������Ԓ��A�ł��傫�����������Ƃ��ł�9pips�ł����B5pips���Ĕ����������Ƃ�9����������܂���B

�܂�u�K�����Ă�v�Ƃ������炢�������͌��ʂ������Ȃ�����A�|�W�V���������Ӗ�������܂���B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�����{�k�Јȍ~�̓G�l���M�[�A�������債�����ʁA�f�Վ��x�͐Ԏ��ƂȂ邱�Ƃ������Ă��܂����B������2016�N2���ȍ~�A�Ăіf�Ս����������悤�ɂȂ�܂����B

�i2-2. �ߋ������j

���O1�����̎n�l����[�\�N���������܂��B

���O1�����̉A������82���ƂȂ��Ă��܂��B�A���A�ߋ����ςł͒���2pips�E�l��1pips��������܂���B�|�W�V����������Ă��A�قƂ�Ǔ����Ȃ��悤�ł��B

����1�����̎n�l����[�\�N���������܂��B

����1�����̉ߋ����ς̒����E�l���͂��ꂼ��3pips�E2pips�ł��B

�z������60���ŁA�ɒ[�ȕ肪����Ƃ͌����܂���B

�����āA����1�����ƒ���11�����̕�����v����63���ƂȂ��Ă��܂��B63���ł͒���1�����Ɠ��������ɂ��̌ビ�̔������L�т������Ƃ�������܂���B

�i2-3. �֘A�w�W�j

�������܂��B

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�{�w�W���\�O��̎���͍s���܂���B

�V. ����

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

�{�w�W���\���ɂ͎�����s���Ă��܂���B

�W. ����

�y8. �������͌��z

�ߋ��f�[�^�Ɉ˂�A���O1�����̉A������82���ƂȂ��Ă��܂����B���ʂ͓��l�ƂȂ�܂����B

�ߋ��̌X�����l�A����1�����̒����E�l����2pips�Ə����Ȃ��̂ł����B

�y9. �V�i���I���z

������s��Ȃ��������߁A�V�i���I�͂���܂���B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:30| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N01��27��

2017.1/27.08:30�\��[���{�����w�W�u�S������ҕ����w���E�����s�����ҕ����w���v���\�O���USDJPY�������́i���ʌ��؍ρj

2017.1/27.08:30�ɁA���{�����w�W�u�S������ҕ����w���E�����s�����ҕ����w���v�̔��\���\�肳��Ă��܂��B����͑S������ҕ����w����2016�N12�����A�����s�����ҕ����w����2017�N1�����̔��\�ƂȂ�܂��B

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

�����s��CPI�͑S��CPI�ɑ�1�������\����s���܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

�O��̓����s��CPI�R�A�́A�O�X��ɑ��������\�z�ł��������ʂ͈����ƂȂ��Ă��܂��B����A�S��CPI�R�A�͉������\�z�ƂȂ��Ă��܂����A�\�z���������Ȃ�ꍇ�ɔ����Ă����������ǂ������ł��B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

2015�N�̏���ő��łŒቺ���A���̌���Q�����Ă���悤�Ɍ����܂��B���퐶���ɂ����Ă͕������オ��Ȃ��ɉz�������Ƃ���܂��A���{�o�ϑS�̂������S�z�ɂȂ�܂��ˁB

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

��{�I�ɑ��̐�i���ƈ���āACPI�ł͑傫�Ȕ���������܂���B���\�ɁA�w�W���\�O��̎n�l����[�\�N������A�e�^�C�~���O�ł̒����ƒl�����ꗗ�������Ă����܂��B

���ςƂ��Ďw�W���\����1�������˕���3pips���������Ă��܂���B

�Δ䕪�͂͊������܂��B

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

����1�����l���ƒ���10�����̒����E�l���̍����A���ꂼ��3pips�E1pips�ƂȂ��Ă��܂����B1������10�����̕�����v����78���ŁA10������1�����Ɠ��������Ƀ��[�\�N�����L�т�����64���ł����B�w�W���\���1�����̕������m�F���Ă���|�W�V�����������Ă��ǂ��̂ł����A���҂ł���̂͋͂�3pips�ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�w�W�ɔ�������Ƃ��������A�w�W���\�O���瓯�������ɒl�������J��Ԃ��Ă���悤�ł��B

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���ғI����75���ɒB����X���͌��������܂���ł����B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ͑O�ʁE�s��\�z�����P�������̂́A����1�����̔����́u���v�ł����B���������A����10�����̔����͑f���Ɂu���v�ƂȂ�܂����B

������ʂ͎��̒ʂ�ł����B

�V�i���I�Ƃ��Ă͊Ԉ���Ă��܂������A�K���ɂ����m�����������̂ŋt�����𑨂��ăv���X�ɂł��܂����B

���ɁA���O�����E���͓��e�Ō������ׂ��_�͂���܂���B���͒ʂ�ɂȂ�Ȃ��Ƃ��ɂ́A���������������̂ł��B

����͑��ƂȂ�܂������A���͂���܂���B

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

�y1. �w�W�T�v�z

�����s��CPI�͑S��CPI�ɑ�1�������\����s���܂��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

�O��̓����s��CPI�R�A�́A�O�X��ɑ��������\�z�ł��������ʂ͈����ƂȂ��Ă��܂��B����A�S��CPI�R�A�͉������\�z�ƂȂ��Ă��܂����A�\�z���������Ȃ�ꍇ�ɔ����Ă����������ǂ������ł��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

2015�N�̏���ő��łŒቺ���A���̌���Q�����Ă���悤�Ɍ����܂��B���퐶���ɂ����Ă͕������オ��Ȃ��ɉz�������Ƃ���܂��A���{�o�ϑS�̂������S�z�ɂȂ�܂��ˁB

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

��{�I�ɑ��̐�i���ƈ���āACPI�ł͑傫�Ȕ���������܂���B���\�ɁA�w�W���\�O��̎n�l����[�\�N������A�e�^�C�~���O�ł̒����ƒl�����ꗗ�������Ă����܂��B

���ςƂ��Ďw�W���\����1�������˕���3pips���������Ă��܂���B

�i2-3. �֘A�w�W�j

�Δ䕪�͂͊������܂��B

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

����1�����l���ƒ���10�����̒����E�l���̍����A���ꂼ��3pips�E1pips�ƂȂ��Ă��܂����B1������10�����̕�����v����78���ŁA10������1�����Ɠ��������Ƀ��[�\�N�����L�т�����64���ł����B�w�W���\���1�����̕������m�F���Ă���|�W�V�����������Ă��ǂ��̂ł����A���҂ł���̂͋͂�3pips�ł��B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�w�W�ɔ�������Ƃ��������A�w�W���\�O���瓯�������ɒl�������J��Ԃ��Ă���悤�ł��B

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���ғI����75���ɒB����X���͌��������܂���ł����B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�ȏ�

�U.���ʌ���

2017.1/27.08:30���\

�NjL�F2017.01/27.12:33

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ͑O�ʁE�s��\�z�����P�������̂́A����1�����̔����́u���v�ł����B���������A����10�����̔����͑f���Ɂu���v�ƂȂ�܂����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�V�i���I�Ƃ��Ă͊Ԉ���Ă��܂������A�K���ɂ����m�����������̂ŋt�����𑨂��ăv���X�ɂł��܂����B

�y8. �������͌��z

���ɁA���O�����E���͓��e�Ō������ׂ��_�͂���܂���B���͒ʂ�ɂȂ�Ȃ��Ƃ��ɂ́A���������������̂ł��B

�y9. �V�i���I���z

����͑��ƂȂ�܂������A���͂���܂���B

�ȏ�

�[�[�[�ȉ��͍L���ł��[�[�[

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 01:54| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

2017�N01��23��

2017.1/25.08:50���\�[���{���ێ��x�u�f�Փ��v�i�ʊփx�[�X�j�v���\�O���USDJPY�������́i���ʌ��؍ρj

2017.1/25.08:50�ɁA���{���ێ��x�u�f�Փ��v�i�ʊփx�[�X�j�v�̔��\���\�肳��Ă��܂��B�����2016�N12�����̔��\�ƂȂ�܂��B

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�ɂ́u�A�����l�̈Ⴂ�v�Ɓu�v��͈́E���_�̈Ⴂ�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B�������茾���A�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ�����������HP�ɐ�������Ă��܂��B

�{�w�W�͍����Ȋŋǂ�����20���O��ɔ��\���Ă��܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ʊփx�[�X�ł��f�Ս������蒅�����悤�ł��B�ł����A���N�E��N�̃f�[�^������ƁA����̎s��\�z�i�������j�Ƃ͈���āA�傫�ȗ������݂������Ă��܂��B�C��t���Ă����܂��傤�B

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

�ȏ�̊e�^�C�~���O�ł̃��[�\�N���̒����E�l�������\�ɓZ�߂Ă����܂����B

08:50���\�̓��{�w�W�S�̂Ɍ����邱�Ƃ́A����10�����͊����s��J���09:00�ɂ����邽�߁A����10�����͎w�W�ւ̔����ƌ����Ȃ����Ƃł��B

�����Œ���1����������ƁA�ߋ����ςŒ�����3pips��������܂���B�X�ɂ́A���\�̂悤�ɕ��ς�3pips�ȏ�̔��������������Ƃ͉ߋ�23��ł�������30����������܂���B

���m�������ڈ���2�`3pips�ŗǂ��ł��傤�B

�Δ䕪�͂͊������܂��B

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

����1�����l���ƒ���10�����̒����E�l���̍����A���ꂼ��6pips�E2pips�ƂȂ��Ă��܂����B1������10�����̕�����v����69��������̂́A10�����I�l��1�����I�l�����傫���������Ƃ�26����������܂���B

��͂�A�w�W���\����1����������_���ȊO�ɁA�|�W�V���������Ӗ����Ȃ������ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���O1�����ƒ���1�����̕�����v����100���ƂȂ��Ă��܂��B����Ȃ�pips�͏������Ă��|�W�V����������Ă��ǂ������ł��ˁB

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���ғI����75���ɒB��������͌��o���܂���ł����B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�|�C���g�E�����E�����ȂǃA���P�[�g�̓��e�ɉ�����

�F�X�Ȏӗ�����p�ӂ��Ă��܂��I

��������������������������������

�� ���o�^�̓R�`�����灥

https://px.a8.net/svt/ejp?a8mat=2TA88T+DFFZZM+1TOG+5ZU2B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

������ǂ�...

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B

�y1. �w�W�T�v�z

�u�f�Վ��x�v�Ɓu�f�Վ��x�i�ʊփx�[�X�j�v�ɂ́u�A�����l�̈Ⴂ�v�Ɓu�v��͈́E���_�̈Ⴂ�v�̈Ⴂ������A���Ƃ��Ɛ�������v���Ȃ����̂ł��B�������茾���A�A�����ی����Ƃ������T�[�r�X���x���܂ށE�܂܂Ȃ��Ƃ����Ⴂ�ƁA���L���ړ]���_�ƒʊ֎��_�Ƃ����Ⴂ�ł��B

�Ⴆ�A���{���A�����J���̐l�H�q�����w�����A�A�����J�őł��グ��P�[�X�ɂ��ẮA�l�H�q���̏��L�����A�����J������{�Ɉړ]�������_�Łu�f�Վ��x�v�Ɍv�コ��܂����A�l�H�q���͊ŋ��E���z���Ȃ����߁u�f�Փ��v�i�ʊփx�[�X�j�v�ɂ͌v�コ��܂���B

�ڂ�����������HP�ɐ�������Ă��܂��B

�{�w�W�͍����Ȋŋǂ�����20���O��ɔ��\���Ă��܂��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ʊփx�[�X�ł��f�Ս������蒅�����悤�ł��B�ł����A���N�E��N�̃f�[�^������ƁA����̎s��\�z�i�������j�Ƃ͈���āA�傫�ȗ������݂������Ă��܂��B�C��t���Ă����܂��傤�B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

�ȏ�̊e�^�C�~���O�ł̃��[�\�N���̒����E�l�������\�ɓZ�߂Ă����܂����B

08:50���\�̓��{�w�W�S�̂Ɍ����邱�Ƃ́A����10�����͊����s��J���09:00�ɂ����邽�߁A����10�����͎w�W�ւ̔����ƌ����Ȃ����Ƃł��B

�����Œ���1����������ƁA�ߋ����ςŒ�����3pips��������܂���B�X�ɂ́A���\�̂悤�ɕ��ς�3pips�ȏ�̔��������������Ƃ͉ߋ�23��ł�������30����������܂���B

���m�������ڈ���2�`3pips�ŗǂ��ł��傤�B

�i2-3. �֘A�w�W�j

�Δ䕪�͂͊������܂��B

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

����1�����l���ƒ���10�����̒����E�l���̍����A���ꂼ��6pips�E2pips�ƂȂ��Ă��܂����B1������10�����̕�����v����69��������̂́A10�����I�l��1�����I�l�����傫���������Ƃ�26����������܂���B

��͂�A�w�W���\����1����������_���ȊO�ɁA�|�W�V���������Ӗ����Ȃ������ł��B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���O1�����ƒ���1�����̕�����v����100���ƂȂ��Ă��܂��B����Ȃ�pips�͏������Ă��|�W�V����������Ă��ǂ������ł��ˁB

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���ғI����75���ɒB��������͌��o���܂���ł����B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

�[�[�[�ȉ��͍L���ł��[�[�[

����������������������

�@�@�y���T�[�`�p�l���z

�A���P�[�g���j�^�[��W���I�I�@

����������������������

�@�@�y���T�[�`�p�l���z

�A���P�[�g���j�^�[��W���I�I�@

����������������������

�|�C���g�E�����E�����ȂǃA���P�[�g�̓��e�ɉ�����

�F�X�Ȏӗ�����p�ӂ��Ă��܂��I

��������������������������������

�� ���o�^�̓R�`�����灥

https://px.a8.net/svt/ejp?a8mat=2TA88T+DFFZZM+1TOG+5ZU2B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 17:05| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB