2017年04月02日

6-1. USDJPY週次分析(2017年4月2日更新)

【6-1-1. 現状チャート】

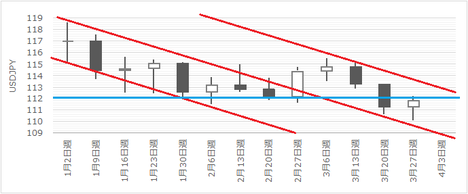

直近のUSDJPYの週足チャートを示します。

先週末終値は111.86円です。

上図週足チャートでは、先々週に引いたレジスタンスが青線(112円付近)です。そして、先週引いた平行線が赤線です。今週、新たな線を追加する必要はないでしょう。

赤線は、間隔が3.5円で並び、4月3日週に高値112.6円付近・安値109円付近の幅に収まることを示唆しています。

さて、次に一目均衡表を見ます。

お手元のご自身のツールで週足の一目均衡表をご確認ください。先週は、先々週から下げていたローソク足が111.2円付近で始まり、そのまま下ヒゲを伸ばしたものの、長いレンジで俯瞰すると、週足一目均衡表の雲の上端(111.4円付近)で跳ね返されて上昇に転じるか迷っているように見えます。一方、先週末はレジスタンス112円を一時的に上ヒゲが抜いたものの、結果的に跳ね返されてた形となっています。

次に、日足の一目均衡表をご確認ください。次週前半は遅行線が2月24日の実体線にぶつかるため、既に先週に下ヒゲをつけた110円付近までは落下しやすい形状に見えます。もし112円に再トライするなら、2月28日の下ヒゲを遅行線が潜り抜けてからと予感させます。遅行線が2月28日の下ヒゲを潜り抜けられるとしても、それが起きるのは次週金曜です。

つまり、次週は一旦下がって最後にちょい上げるか、そのまま下げる、という動きを示唆しています。

【6-1-2. 現状テクニカル】

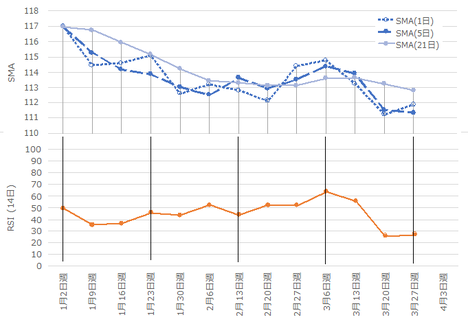

直近の移動平均線(SMA)とRSI(14日)を示します。

SMA(1日)は単に週足終値を、SMA(5日)は先週5日間の終値の平均値を表しています。週次分析ですから主役は5日線です。現在、5日線は111.33円に位置しています。

RSI(14日)は、過去14本の日足における陽線幅の比率を表しています。世界で最も多くの人が参考にしていると思われる14日を採用しています。現在は27%に位置しています。

SMAは、3月20日週に上から21日線・5日線・1日線の配置となり、下降トレンド配置となっていました。次週末に21日線は112.4円付近まで下降すると見込まれるものの、まだ5日線が21日線に接するには、期間不足と思われます。よって、上昇トレンドへの転換サインが次週中に出ることはなさそうです。

RSI(14日)は、3月20日週に25.7%まで下がったものの、先週末時点では若干戻して27%となっています。RSIが20%を下抜けたら、その日は売り追撃の下降加速サインですが、次週1週でそこまで下げるのは難しそうです。

【6-1-3. 現状ファンダメンタル】

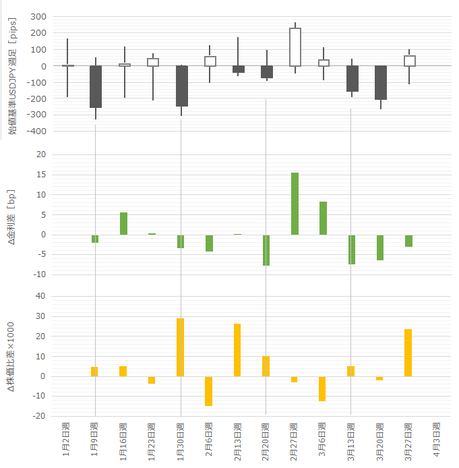

直近の両国10年債金利と株価の動きを示します。それぞれの動きはご自身でご確認ください。

以下、日米の金利差の前週との差を「Δ金利差」と表記します。また、日米の主要株価指標の比の前週との差を「Δ株価比差」と表記します。

通常時の金利と株価の動きは、方向が反対になりがちなことが知られています。通常時には、為替が金利>株価の影響を受けることも知られています。何が原因で何が結果かはよくわかりませんが、これらの関係が成り立たないときは通常時でないことならわかります。

下図は、上から「方向とボラティリティ」「Δ金利差」「Δ株価比差」を表しています。

Δ金利差とΔ株価比差は、年明け第1週のデータがありません。取引日数が各国揃わず、日数も少ないため、年明け第1週を除外しています。

Δ金利差は、年明けから週足と12週のうち10週で方向一致しています。Δ株価比差も、12週のうち9週が方向不一致となっています。がしかし、先週はΔ金利差が週足と方向不一致、Δ株価比差が週足と方向一致となっており、ともに不自然な関係となっています。但し、Δ金利差とΔ株価比差は方向不一致で正常です。つまり、為替のみが不自然な動きをしていたことになります。

おそらく、期末レバトリで実需が結構動いたのではないでしょうか。だとすれば、次週からはまた正常な関係に戻るはずです。

先週末のNY連銀総裁の「年内利上げ2回」発言で、米金利が下がり米株価が上がる、と仮定してみましょう。日本側の金利は動いても無視できるので日経が下がると、Δ金利差↓・Δ株価比差↑が確定するので、USDJPYは↓が正常な方向です。

残る「米金利が上がる」「米株価が下がる」「日経が上がる」という他の想定をひとつずつ当てはめて考えても、「米株価が下がる」以外はあまり大きな動きが生じる要素がないようです。現在の米景気を踏まえると、あまり考えられませんね(漠然とした高値不安感からの急落は、考えて予測できることではありません)。

【6-1-4. 今週以降の定性分析】

まず米側の都合です。

先週末は、NY連銀総裁発言でUSD売が進みました。次週月曜23:30には再びNY連銀総裁の講演が予定されています。年内利上げがあと3回なら6月利上げが堅い予想になるものの、年内利上げがあと2回という発言は、6月利上げの可能性を減じることになります。

米利上げ時期延期はUSD売に動きます。

次に日本側の都合です。

ロイターは1日、東芝の決算が再延期という可能性の指摘記事を載せています。昨年暮にWHで数千億円規模の損失が出る可能性があると発表し、その3カ月後の3月末にWHがチャプター11の適用申請をしています。これほど突然にWHが経営破綻するならば、WHの会計処理は2015年から既に不適切だった可能性を、米監査法人が見過ごせない、という内容です。

日米不協和はリスクなのでJPY高に動きます。

次週の大きな経済指標には、豪政策金利発表と米雇用統計があります。

豪中銀はこれまで、現状維持こそが経済成長やインフレ目標に合致、と声明しています。よって、JPYやUSDを大きく動かす可能性は非常に小さいでしょう。

米雇用については、既にFRBが現状に満足しており、平均時給に注目が移っています。物価上昇局面にあるため、それに見合う賃金増が起きないと、景気指標・実態指標(消費・小売)が悪化に転じる恐れがあるため、です。よって、雇用統計では、悪い結果でのUSD売の方が、良い結果でのUSD買よりも大きく動く状況です。

【6-1-5. まとめ】

どうも、USDJPYが↓が正常で、逆に↑と考える根拠が見当たりません。

どうしてもUSDJPY↑を願うなら、日足チャートでパラボリックを表示してみてください。先週金曜に上昇トレンドに転換したばかりです。

以上

ーーー注記ーーー

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6118844

この記事へのトラックバック