2017年09月15日

【テクニカル】EGG 卵が割れたら

卵【EGG】

今回は、勝率の高いエントリータイミングを覚えやすくする為に、3つのキーワードにまとめました。

エントリータイミングは、自分目線ではなく、他人の目線で決めます。

相対する人の心情を読み取り、そこに自分の注文をぶつけることです。

突発的なニュースや指標を除けば、初動のきっかけは、トレーダーのEGG(逃げ、損切り、利確)であることがほとんどです。

E(ESCAPE=逃げ)G(GIVE UP=損切り)G(GOAL=利確)

●エントリーのタイミングが合わず、方向は合っているが、損切りになってしまう。

●エントリーはしたが、その後、もみ合いに掴まる。

●インジケーターを使ったエントリーに根拠がなく、違和感を感じる。

こんな方は、今回のテーマを意識、実践することができれば、勝率が向上するはずです。

ESCAPE=逃げ

「逃げ」は、目標とするレートに届かずに、微損・微益で、ポジションを決済することを指します。

シナリオ通りにならなかった事で、なるべく好条件でポジションを手放そうとします。

この感情が頂点に達したときレートが動きます。

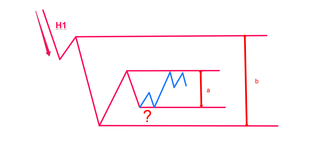

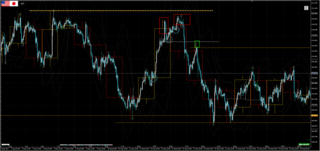

逃げを狙った例

青○1・2・3で買い注文した人の立場で、緑のポイントを考えてみます。

青○1で買った人は、そのままポジションを保有していたが、オレンジの高値を更新できずに、エントリーポイントまで急落してしまった。心情的にせっかくの利益を減らしてしまったと考え、押しで上がったところの微益を取って逃げよう…と考えます。

青○2で買った人は、高い値で買ってしまい、その後の急落で含み損を抱えてしまっています。

エントリーした値まで戻ったところでホッとして決済します。

青○3は完全に高値を掴んでしまっています。

高値の更新を狙ってエントリーしたものの、損切りしようと思っていたら急落して逃げ損ねています。

エントリーポイントまでの戻しは無理と判断し、ここで損切りです。

緑のポイントは、オレンジ高値を更新できなかったので、急落の戻り売りみんな仕掛けてくる可能性が高く、そこが逃げるところです。

こういう局面で一番してはいけないこと、それは、青○2・3で買った人が、全戻しを期待して損切りしないことです。

これをしてしまうと、完全に逃げ遅れ、損失を膨らますことになります。

GIVE UP=損切り

今回紹介する3つの中で、最も難易度が低く、且つ強力なのが、損切りを狙ったタイミングの取り方です。

同じようなレートで皆が損切るので、注文が一点に集中します。

これはポジションが溜まっている時間が長いほど大きく動きます。

注意すべきは「フェイク」です。

東京時間や、ロンドン市場、ニューヨーク市場の初動はフェイクになりやすい傾向があります。

フェイクを避けるには、ブレイク1波目を捨てて、戻りを待つのが理にかなってます。

ですが、実際に損切りを巻き込むと、戻す間もなく一気に値が動くことがあります。

特にショートには、その傾向が強いと感じています。

また、レンジ内の形状によっては、ブレイク後の押し戻しの深さが違い、ブレイクしたレートで止まるとは限りません。

ブレイクアウト手法は、見た目に単純ですが、奥は深いので、実際に検証をして、練習をしていく必要があります。

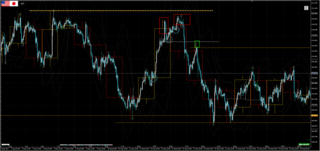

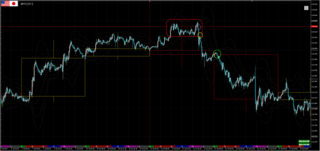

損切りを狙った例

黄の線内には売りも買いもポジションが溜まっています。黄の線を上抜けた事で売りポジションは損切りになり、一気に上昇します。

青1はブレイクの1波目で青2は2波目です。

ブレイクアウトの手法は過去に記事を書いているので、そちらも参考にしてみてください。

レンジブレイクの極意(過去記事)

GOAL=利確

目標の値として強く意識されている節目に達すると、WトップやWボトムをきっかけに利確の注文が入ります。

節目での強い反発に便乗して、短期的な逆張りをする手法です、今回紹介する3つの中では難易度が高いです。

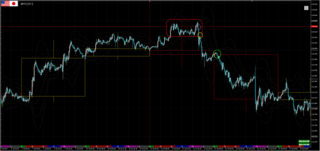

利確を狙った例

赤ボックス内できれいなWトップが形成されました。

短期足で買っていたトレーダーは赤ボックスを下に抜け、Wトップで上はないと判断する黄○で利確をしていきます。

日足レベルで買っていた長期トレーダーは翌日の初動で上が否定された緑○で利確をしていきます。

まとめ

私がトレードを始めたころは、数種類のインジケーターの組み合わせでエントリーする方法でしたが、手法みたいなもので、その根拠がわからず、納得できずにいました。

ボリバンの2σにタッチして、RSIとストキャスが反転したら逆張りするというものでしたが、なぜ、そこで入るのが正しいのか、教えてくれた人に尋ねましたが、明確な解答が得られず、その根拠がわからずにいました。

勝てれば、理由なんかいらないという人もいるでしょうが、少なくとも当事者が納得できるやり方をしなければ、うまくいくわけありません。

そもそも、5分足や15分足を使うような、デイトレードでは、インジケーターなんていらないのではないかと思うようになりました。

その理由は、インジケータの出すサインは、水平線やロウソク足のサインよりも、明らかに遅く示す為、値動きでみていると、すごく中途半端な位置でサインが出るのです。

さらに、少しでも小さな損切り幅でエントリーしたい私としては、そこにも納得できませんでした。

もちろん、インジケーターを使用したトレードを全面否定しているわけではありません。

時間軸が中長期のスングトレードや、ロジックを自動化するなら、インジケーターを利用し、実際に上手くいってる人もいると思います。

ただし、短期トレードであるデイトレには、インジでエントリータイミングを取る必要はないと思います。

取引時間が短くなるほど、小さな損切り幅や、逃げるタイミングが大事になってきますが、そういうのはインジでは、どうすることもできません。

5ピリオドのMAなど、極端に期間の小さなものを使う人もいますが、そもそも、平均化するのが移動平均線の特徴であって、期間の短いものは当てになりません。

そんな期間の短い平均線で見るより、そのままロウソク足を見ていた方が確かです。

5分足に一目均衡表を出すのも変です、あれは、日足とか大きな足で使うものです。

今回のテーマを違和感なく実践できるようになれば、計算式で加工された二次情報ではなく、生のままの一次情報を、そのまま、トレードに活用できるようになり、インジケーターでエントリーするという呪縛から解放されます。

卵を割らねばオムレツは作れない。

今回のテーマは、短期トレードには欠かせない発想です。

EGGを意識して探せることができれば、一気に力がつくでしょう。

FX会社ランキング

今回は、勝率の高いエントリータイミングを覚えやすくする為に、3つのキーワードにまとめました。

エントリータイミングは、自分目線ではなく、他人の目線で決めます。

相対する人の心情を読み取り、そこに自分の注文をぶつけることです。

突発的なニュースや指標を除けば、初動のきっかけは、トレーダーのEGG(逃げ、損切り、利確)であることがほとんどです。

E(ESCAPE=逃げ)G(GIVE UP=損切り)G(GOAL=利確)

●エントリーのタイミングが合わず、方向は合っているが、損切りになってしまう。

●エントリーはしたが、その後、もみ合いに掴まる。

●インジケーターを使ったエントリーに根拠がなく、違和感を感じる。

こんな方は、今回のテーマを意識、実践することができれば、勝率が向上するはずです。

ESCAPE=逃げ

「逃げ」は、目標とするレートに届かずに、微損・微益で、ポジションを決済することを指します。

シナリオ通りにならなかった事で、なるべく好条件でポジションを手放そうとします。

この感情が頂点に達したときレートが動きます。

逃げを狙った例

青○1・2・3で買い注文した人の立場で、緑のポイントを考えてみます。

青○1で買った人は、そのままポジションを保有していたが、オレンジの高値を更新できずに、エントリーポイントまで急落してしまった。心情的にせっかくの利益を減らしてしまったと考え、押しで上がったところの微益を取って逃げよう…と考えます。

青○2で買った人は、高い値で買ってしまい、その後の急落で含み損を抱えてしまっています。

エントリーした値まで戻ったところでホッとして決済します。

青○3は完全に高値を掴んでしまっています。

高値の更新を狙ってエントリーしたものの、損切りしようと思っていたら急落して逃げ損ねています。

エントリーポイントまでの戻しは無理と判断し、ここで損切りです。

緑のポイントは、オレンジ高値を更新できなかったので、急落の戻り売りみんな仕掛けてくる可能性が高く、そこが逃げるところです。

こういう局面で一番してはいけないこと、それは、青○2・3で買った人が、全戻しを期待して損切りしないことです。

これをしてしまうと、完全に逃げ遅れ、損失を膨らますことになります。

GIVE UP=損切り

今回紹介する3つの中で、最も難易度が低く、且つ強力なのが、損切りを狙ったタイミングの取り方です。

同じようなレートで皆が損切るので、注文が一点に集中します。

これはポジションが溜まっている時間が長いほど大きく動きます。

注意すべきは「フェイク」です。

東京時間や、ロンドン市場、ニューヨーク市場の初動はフェイクになりやすい傾向があります。

フェイクを避けるには、ブレイク1波目を捨てて、戻りを待つのが理にかなってます。

ですが、実際に損切りを巻き込むと、戻す間もなく一気に値が動くことがあります。

特にショートには、その傾向が強いと感じています。

また、レンジ内の形状によっては、ブレイク後の押し戻しの深さが違い、ブレイクしたレートで止まるとは限りません。

ブレイクアウト手法は、見た目に単純ですが、奥は深いので、実際に検証をして、練習をしていく必要があります。

損切りを狙った例

黄の線内には売りも買いもポジションが溜まっています。黄の線を上抜けた事で売りポジションは損切りになり、一気に上昇します。

青1はブレイクの1波目で青2は2波目です。

ブレイクアウトの手法は過去に記事を書いているので、そちらも参考にしてみてください。

レンジブレイクの極意(過去記事)

GOAL=利確

目標の値として強く意識されている節目に達すると、WトップやWボトムをきっかけに利確の注文が入ります。

節目での強い反発に便乗して、短期的な逆張りをする手法です、今回紹介する3つの中では難易度が高いです。

利確を狙った例

赤ボックス内できれいなWトップが形成されました。

短期足で買っていたトレーダーは赤ボックスを下に抜け、Wトップで上はないと判断する黄○で利確をしていきます。

日足レベルで買っていた長期トレーダーは翌日の初動で上が否定された緑○で利確をしていきます。

まとめ

私がトレードを始めたころは、数種類のインジケーターの組み合わせでエントリーする方法でしたが、手法みたいなもので、その根拠がわからず、納得できずにいました。

ボリバンの2σにタッチして、RSIとストキャスが反転したら逆張りするというものでしたが、なぜ、そこで入るのが正しいのか、教えてくれた人に尋ねましたが、明確な解答が得られず、その根拠がわからずにいました。

勝てれば、理由なんかいらないという人もいるでしょうが、少なくとも当事者が納得できるやり方をしなければ、うまくいくわけありません。

そもそも、5分足や15分足を使うような、デイトレードでは、インジケーターなんていらないのではないかと思うようになりました。

その理由は、インジケータの出すサインは、水平線やロウソク足のサインよりも、明らかに遅く示す為、値動きでみていると、すごく中途半端な位置でサインが出るのです。

さらに、少しでも小さな損切り幅でエントリーしたい私としては、そこにも納得できませんでした。

もちろん、インジケーターを使用したトレードを全面否定しているわけではありません。

時間軸が中長期のスングトレードや、ロジックを自動化するなら、インジケーターを利用し、実際に上手くいってる人もいると思います。

ただし、短期トレードであるデイトレには、インジでエントリータイミングを取る必要はないと思います。

取引時間が短くなるほど、小さな損切り幅や、逃げるタイミングが大事になってきますが、そういうのはインジでは、どうすることもできません。

5ピリオドのMAなど、極端に期間の小さなものを使う人もいますが、そもそも、平均化するのが移動平均線の特徴であって、期間の短いものは当てになりません。

そんな期間の短い平均線で見るより、そのままロウソク足を見ていた方が確かです。

5分足に一目均衡表を出すのも変です、あれは、日足とか大きな足で使うものです。

今回のテーマを違和感なく実践できるようになれば、計算式で加工された二次情報ではなく、生のままの一次情報を、そのまま、トレードに活用できるようになり、インジケーターでエントリーするという呪縛から解放されます。

卵を割らねばオムレツは作れない。

今回のテーマは、短期トレードには欠かせない発想です。

EGGを意識して探せることができれば、一気に力がつくでしょう。

FX会社ランキング

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6702010

※ブログオーナーが承認したトラックバックのみ表示されます。

この記事へのトラックバック