2018年08月20日

【稼ぎやすい】ファンダメンタル基礎分析

為替相場の分析には大きく分けるとテクニカル分析とファンダメンタル分析の二つがあります。

私はかなりテクニカルに偏ったトレーダーなので、ファンダメンタルにおいては基礎しかお伝えできませんが、今までファンダメンタルに興味のなかった方も、この記事を読んで、世界の流れを知るきっかけになればと思います。

貨幣価値=国力

世界中の資産家はお金の運用先や投資先を常に探しています。

ファンダメンタル分析で稼ぐには、あなたもビッグマネーを持つ資産家になりきり、相場を見ることです。

貨幣価値と国力は比例しています。

当然国の評価が上がれば、その国の貨幣は投資や運用の対象となるため買われることで貨幣価値を上げます。

その逆に、国の評価が下がれば、貨幣価値も下がり、売られます。

一昔前は「有事のドル買い」と言われていましたが、サブプライム問題発生以降は「有事の円買い」に投資家の意識は変化しています。

現在「円」は世界中で最も安全な通貨とみられていて、戦争・災害・テロなど大きな問題発生時には、リスク回避策として「円高」になる傾向にあります。

ファンダメンタル=事実の背景

チャートは事実を映していますが、ファンダメンタルはその事実の原因となった背景です。

世界の経済状況、特にアメリカの経済状況を知ることで、未来に起こる事実を予測するのがファンダメンタル分析です。

チャートを見るだけでもすべての事象が織り込まれていますから、短期トレードはチャートだけでも可能です。

しかし、なぜチャートがそうなっているかの背景を知ることで、更にトレードに自信を持てます。

あなたの「買う理由」「売る理由」にファンダメンタルの裏付けがあれば安心してポジションを保有でき、場合によっては長期保有のスイングトレードも可能になります。

また、市場の流れに逆らった値ごろ感だけの逆張りを避けることもできます。

ファンダメンタル分析をすることで、トレードに安心感とリスク回避という要素を付加することができるわけです。

各国の通貨は連動する

通貨は米ドル・ユーロ・円などのメジャー通貨だけではありません。

新興国や資源国などのマイナー通貨も取引されており、特徴は様々です。

もしあなたが、南アフリカランドなどのマイナー通貨をトレードするなら、その通貨の特徴を良く知っておかないと思わぬ損失を被ることになります。

例えば、原油産出国である、オーストラリア、カナダなどの通貨は、当然、原油価格の変動と連動します。

オーストラリアの資源を中国に輸出している関係から、中国経済と豪ドルは密接に関わっています。

その関連から、中国経済が悪化すると豪ドルの貨幣価値も下がりやすくなります。

これを知っているだけでもトレード戦略に活かすことができます。

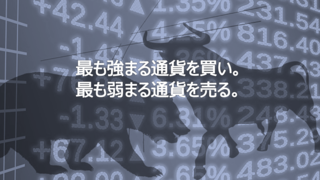

極論:強い通貨は買い、弱い通貨は売る

ファンダメンタル分析をする理由はトレードで儲けるためです。

そのためには、最も強くなる通貨と最も弱くなる通貨を予測する、これだけでも十分ではないでしょうか。

最も強くなる通貨を買い、最も弱くなる通貨を売れば、おそらくチャートでもレンジに飲み込まれることもなく、長い目で見れば簡単に利益を出せるでしょう。

ファンダメンタル分析はトレードの手段であって、目的ではありません。

絶対ワイドショーに出るような経済評論家になってはいけません。

あまり難しく考えて混乱してしまっては元も子もありません。

世界三大通貨は三角関係

今現在の世界の基軸通貨で、最も影響力のある通貨は「米ドル」です。

その米ドルを中心にユーロと日本円が世界三大通貨と呼ばれています。

通貨流通量もベスト3なので、マイナー通貨と違い急な動きも少なく比較的安全にトレードできます。

ユーロ円は「クロス円」と呼ばれ、ドル円とユーロドルの合成通貨です。

最近では単独での取引もあるようです。

クロス円の組み合わせはユーロ以外にも豪ドル、ポンドなど様々ですが基本的に考え方は一緒です。

ただし、通貨ごとに特徴があります。

例えば、ポンド円は投機性が非常に強く、ボラも大きい為、ドル円と比べれば猫とライオンのように、値動きのダイナミックさが違います。

損切り設定一つとってみても、ドル円と同じ感覚ではとてもトレードできません。

豪ドル円は中国経済の影響が強いので、ファンダメンタル分析が特に重要になってきます。

米ドル主導の時はドル円・ユーロドルが動き、ユーロ円は不動

米ドル主導で為替が動いているとき、動きが良いのはドル円とユーロドルです。

その反対に米ドルを含まないユーロ円は動かないことが多いです。

トレードするならドル円かユーロドルがベターでユーロ円は避けておいた方がいいでしょう。

米ドル主導時、ドル円とユーロドルは真逆の動きをしやすいです。

画像は、米ドルが売られている様子を示し、ユーロ円は行ったり来たりしています。

ファンダメンタル分析であらかじめ米ドル売りの情報を仕入れておけば、この動きに初動からついていける可能性があります。

ユーロ主導時、ユーロドルとユーロ円が動き、ドル円は不動

ユーロ主導で為替が動いているとき、動きが良いのはユーロドルとユーロ円です。

その反対にユーロを含まないドル円は動かないことが多いです。

トレードするならユーロドルかユーロ円でドル円は避けておいた方がいいでしょう。

ユーロ主導時、ユーロドルとユーロ円は同方向へ動くことが多いです。

画像は、ユーロが買われている様子を示し、ドル円は行ったり来たりしています。

ファンダメンタル分析であらかじめユーロ買いの情報を仕入れておけば、この動きに初動からついていける可能性があります。

円主導時、ドル円とユーロ円が動き、ユーロドルは不動

円主導で為替が動いているとき、動きが良いのはドル円とユーロ円です。

その反対に円を含まないユーロドルは動かないことが多いです。

トレードするならドル円かユーロ円がベターでユーロドルは避けておいた方がいいでしょう。

円主導時、ドル円とユーロ円は同方向へ動くことが多いです。

画像は、円が買われている様子を示し、ユーロドルは行ったり来たりしています。

ファンダメンタル分析であらかじめ円買いの情報を仕入れておけば、この動きに初動からついていける可能性があります。

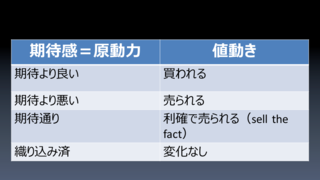

為替は期待で動く

為替の原動力となるのは期待です。

個人的な期待ではなく、世界中の期待が集まって動きます。

本格的にファンダメンタル分析をするなら、ワイドショーにでるコメンテーターのような個人的な評論ではなく、世界の投資家が、今なにを期待しているのかを知ることが必要でしょう。

ここでは、あくまでリスクを避ける、大まかな流れをつかむという意味で以下のことを意識すべきだと考えます。

世界指標イベント

アメリカ経済指標の中でも特に重要なのは上図の3つです。

指標トレードには大きなリスクがかかるので「よくわからないことはやらない」を徹底してましょう。

間違っても初動から飛び乗ろうなどとしてはいけません。

指標時はトレードを避け、値動きが落ち着いてからトレードを再開することをおすすめします。

また、ビックイベントの日は、その時刻まで値が動かないことが多いので、いつものようにはトレードできません。

「金利の上昇」

お金を預ける側からすれば利益を意味します。

預けるだけでお金が増えるわけですから、その国にお金が集まりやすくなり、貨幣価値も上がります。

資源国や新興国などは金利の高さをセールスポイントにしてお金を集めようとしていますが、マイナー通貨であるというリスクもはらんでいるので単純にはいかないわけです。

トルコリラがその代表例です。

「雇用者数と失業者数」

雇用と失業の増減は、アメリカ景気のバロメータです。

アメリカの景気が良くなれば米ドルの価値が上がり、逆なら下がります。

GDPも同様にアメリカの景気状態を示します。

各国にも同じようなイベントがあり、アメリカほどお祭り騒ぎにはなりませんが、あなたのトレードしている通貨が関係するものはチェックしておきましょう。

お使いのFX会社提供のもの、あるいは「経済指標 カレンダー」と検索すれば指標カレンダーがいろいろ見つかります。

指標の結果が良ければ米ドルが買われ、悪ければ売られる、そういう単純なものであれば、誰でも大儲けできます。

むしろ為替は期待と結果の乖離でよく動きます。

すでに良い期待が織り込み済で上昇した相場であれば、たとえ指標結果が期待通りだったとしても、利益確定の売りが入り、下がり始めることもあります。

相場の格言にもありますが「噂で買って事実で売る」の通りトレードできる人もいるでしょうが、それにはきちんとしたファンダメンタル分析の裏付けが要ると思うし、中途半端に猿真似してもニュースに踊らされるだけかもしれません。

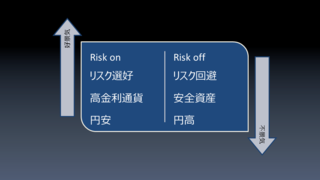

リスクオンとリスクオフ

景気がよくなりそうな状態をリスクオン(リスク選好)

景気が悪くなりそうな状態をリスクオフ(リスク回避)と呼びます。

「リスクオン状態」

アメリカを中心に経済が安定しているので、資源国や新興国など高金利でハイリスクな通貨が買われます。

その代わりに安全資産といわれる円が売られて円安傾向になります。

「リスクオフ状態」

リスクを避け、高金利通貨が売られて円が買われ、円高傾向になりやすいです。

現時点の世界経済がリスクオンかリスクオフかぐらいは把握しておくといいでしょう。

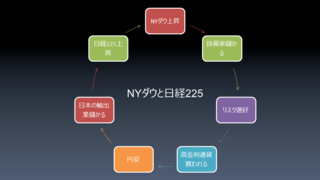

アメリカと日本株の関係

アメリカの株価と日本の株価も連動しています。

知っておいたほうがいいのは、リスク選好で高金利通貨が買われれば、その反動で円が売られ円安になるということです。

よく円安なのになぜ日経平均は上がるの?と聞かれますが

円安になれば輸出業(日本の大企業)が儲かり、株高になり日経平均も上がるという図式です。

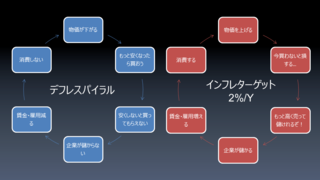

アベノミクスと円安の関係性

現在、デフレの日本をインフレにして景気を良くしようというのがアベノミクス政策です。

デフレにしてもインフレにしても行き過ぎはよくありませんが、その物価調整をしているのが日本銀行になります。

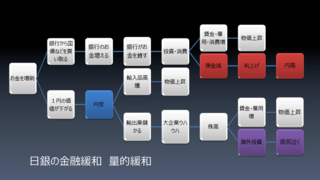

アベノミクスの三本の矢の一つが金融政策です。

日銀のような中央銀行の役割は金利や通貨量を調整することで物価の安定をはかることですが、今回の量的緩和の狙いはデフレを脱却してインフレ(物価上昇)を目指すことです。

日銀の行った量的緩和とは民間銀行から国債などを買い取ることで市場の通貨供給量を増やすというもので、得られる効果は上図のような流れになります。

この中で私たちトレーダーが知りたいのは円安についてで、黒田総裁の発言によっては大きく相場が動く可能性があります。

まとめ

初めてファンダメンタルに関した記事を書きましたが、私自身まだまだ勉強中で、知識不足が否めません。

もし、誤っている部分があればご指摘ください。

また、複雑に条件が絡み合って単純にはいかない部分もあると思うので「そうなりやすい」というレベルで捉えておいてください。

ファンダメンタル分析も追及しだしたら奥が深く、インジケーターのように答えの出ない答えを探す「底なし沼」にはまる危険性もあります。

儲けにつながる知恵でないと知る意味がないので、テクニカル分析と同様、なるべくシンプルに考えるのが賢明かと思っています。

FX会社ランキング

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/8013602

※ブログオーナーが承認したトラックバックのみ表示されます。

この記事へのトラックバック