�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N01��31��

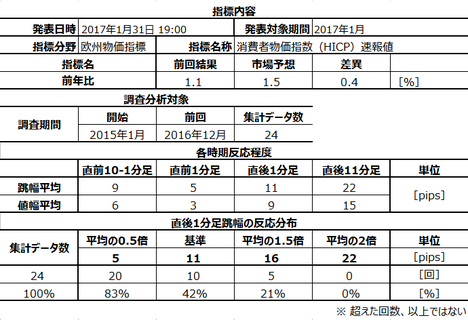

���B�����w�W�u����ҕ����w���iHICP�j����l�v�i2017�N2�����\���ʋL�ڍρj

2017�N1��31��19:00�ɉ��B1��������ҕ����w���iHICP�j����l�̔��\���\�肳��Ă��܂��B

����́A������GDP����l�����\����܂��B���܂�AHICP�������ڂ��������E���͂��Ă��Ӗ�����܂���B�Ƃ肠�����A�������ߋ���HICP����l�̒����E���͌��ʂɊ�Â��V�i���I��p�ӂ��Ă����܂����A��₱�����̂Ŏ�����Ȃ��Ƃ����̂��I�����̂ЂƂł��B

�܂��A���B�ȊO�̓��ĉp�����̎�v���ł́A����ҕ����w����CPI�ƕ\���܂��B���B�̂��ꂾ����HICP�i�� Harmonized Indices of Consumer Prices�j�ƕ\�L����܂��B����͕\�L�̈Ⴂ�����œ������e�ł�����A�C�ɂ��Ȃ��Ă������ł��B

����ҕ����w���́A��ʏ���҂��猩�����i�E�T�[�r�X�̉��i�ω���\���Ă��܂��B

ECB�i���B������s�j�́A�����I�ɃC���t���ڕW�i�O�N��2���t�߂ňȉ��j��ݒ肵�Ă��܂��B���̂��߁AECB���������������s��������\�z�����ŁA�{�w�W�͏d�v�Ƃ���Ă��܂��B

�܂��A����l��EUR���݂ł͔�r�I�悭��������w�W�ł��B

���B�ψ���������{�ɐ挎�̃f�[�^�����\���Ă��܂��B����l�ł͑O�N��݂̂����\����܂��B

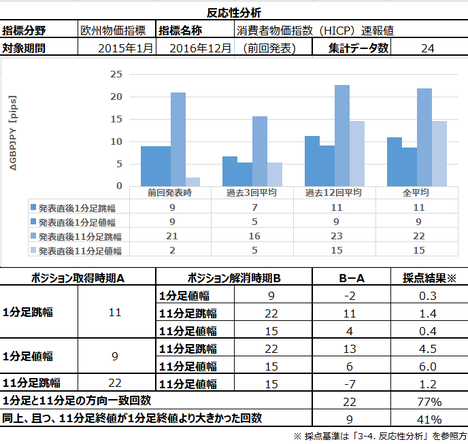

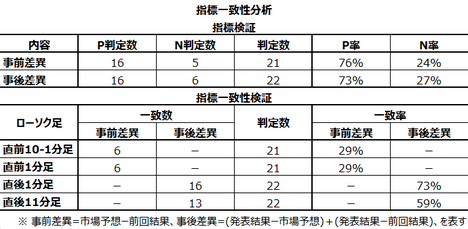

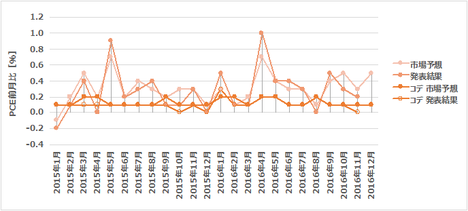

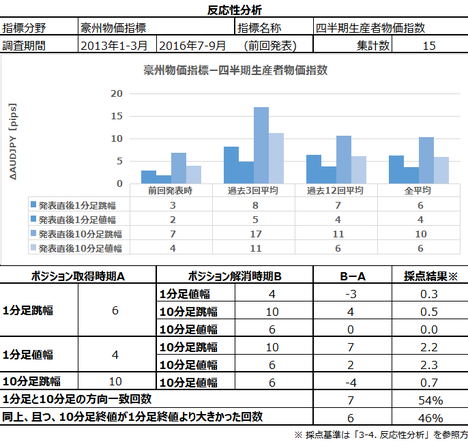

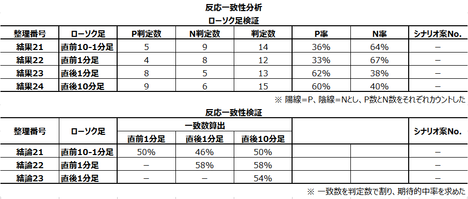

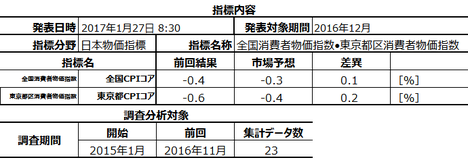

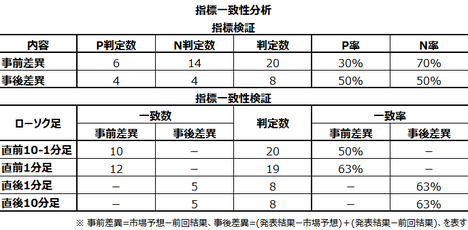

�ŏ��ɁA�{�w�W�̉ߋ��y�э��\���̂����A���Ɍ��J����Ă��邱�Ƃ����܂��B�ȉ��̒�����2015�N1���ȍ~�挎���\���ʂ܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�O��1.1�ɑ��A�s��ł͍���1.5�ƁA�啝�ȉ��P�\�z�ƂȂ��Ă��܂��B

�O��͎s��\�z1.0�ɑ����\����1.1�Ƃ����P�ƂȂ�A���̌��ʁA����1�����͉A���E����11�����͗z���Ŕ������Ă��܂��B

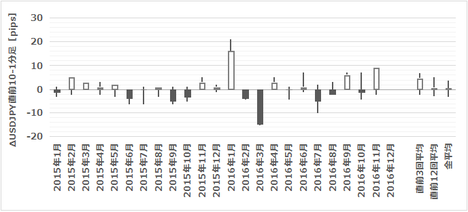

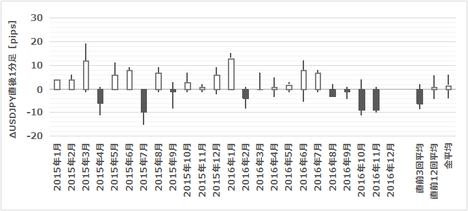

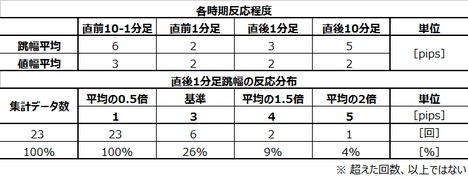

��ʘ_�Ƃ��āA�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�24��̃f�[�^�ł́A����1���������͕���11pips�̔����ł����B���܂蔽�����傫�Ȏw�W�ł͂���܂���B���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���19pips��������܂���B

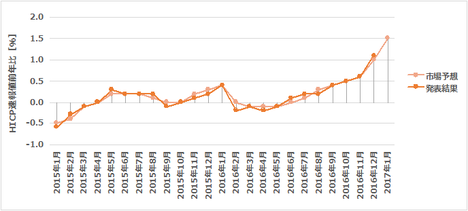

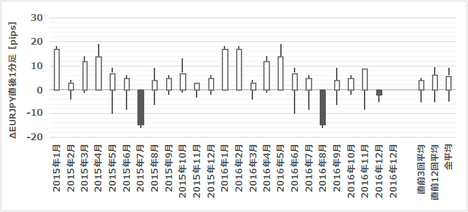

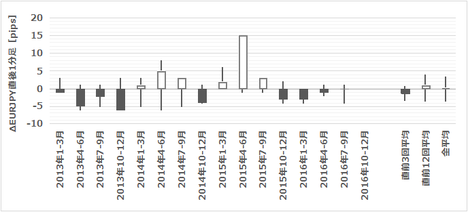

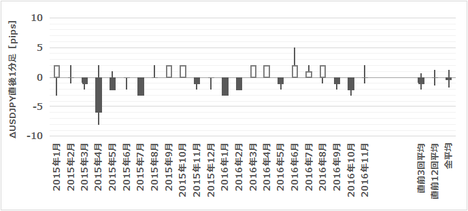

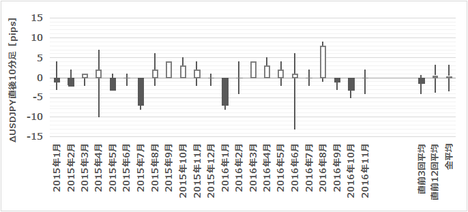

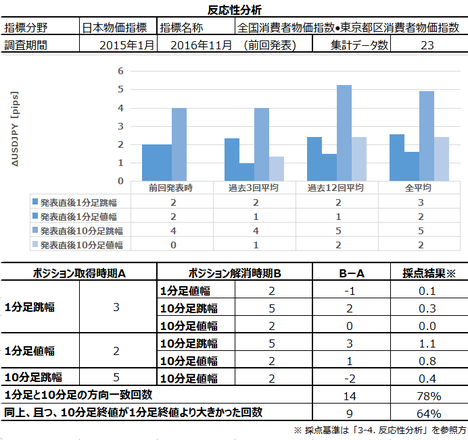

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

���B�w�W�S�̂Ɍ����邱�Ƃł����A�s��\�z���قړ������Ă��܂��B����͐�s���Ċe���w�W�����\����Ă��邽�߂ł��傤�B

��L����w�W��v���͂̒ʂ�A���O���فi�s��\�z�[�O�ʁj��76�����v���X�ƂȂ��Ă��܂��B�����āA���㍷�فi2✕���\���ʁ[�s��\�z�[�O�ʁj��71�����v���X�ƂȂ��Ă��܂��B���Ȃ݂ɁA����̎��O���ق̓v���X�ł��B

����́A�������ԑS�̂ɉ��P�������Ă���Ɨ����ł��܂����A�S�̂Ƃ��Ďs��\�z����߂ɂȂ��Ă���Ƃ������Ƃ����m��܂���B

���݂�2016�N2-5������ꂷ����P�������Ă���A���̉��P�͉������Ă���悤�Ɍ����܂��B������啝�ȉ��P���\�z����Ă��܂��B

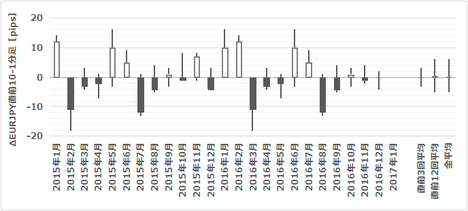

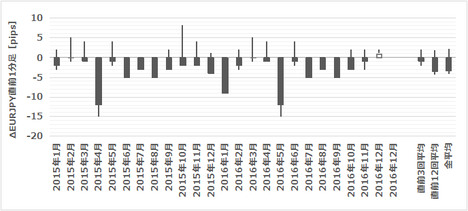

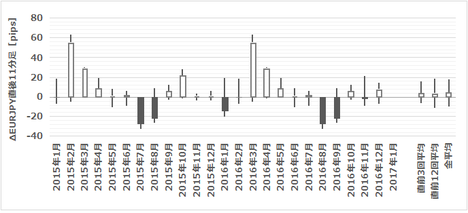

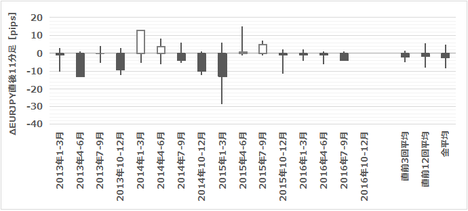

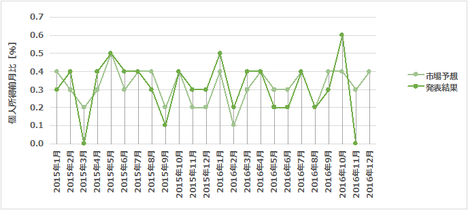

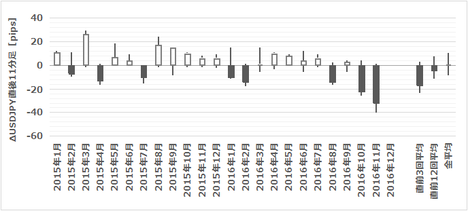

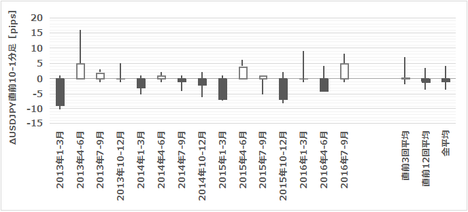

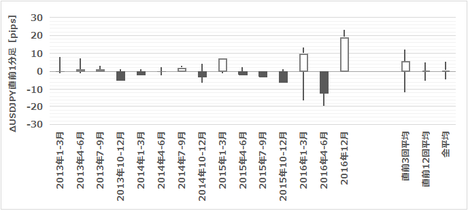

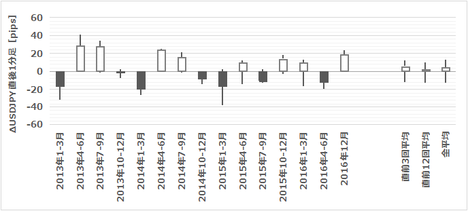

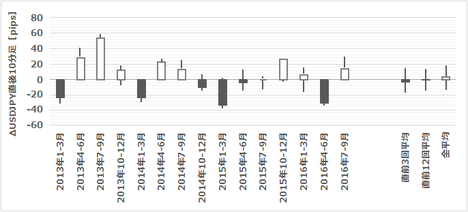

�ߋ��̒��O10-1�����E��1�����E����1�����E����11���������}�Ɏ����܂��B

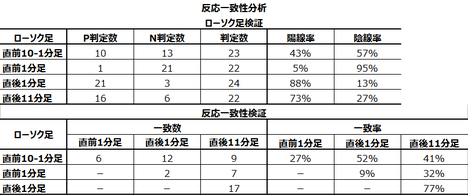

���O1�����ɂ͉A�����ڗ����܂��i�A����95���j�B����A����1�����E����11�����ɂ͗z�����ڗ����܂��i�e88���E73���j�B

�ȗ����܂��B

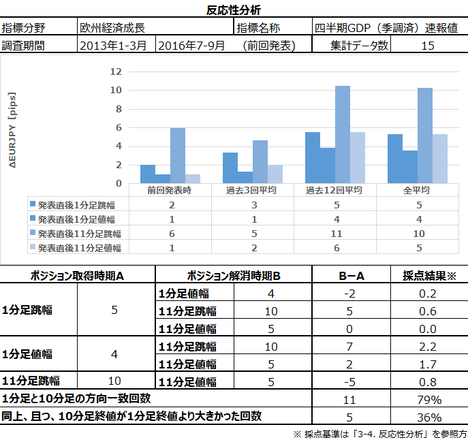

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�77%����܂��B���������A���̂Ƃ���11�����I�l��1�����I�l�Ɠ��������ŐL�тĂ������Ƃ́A���̂���41%��������܂���B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���13pips�A����11�����I�l�Ƃ̍���6pips�ƂȂ��Ă��܂��B

�܂�A����1�����Ɠ��������ɒ���11�������L�т�Ƃ��ɂ͑傫���L�т���̂́A�����Ă��̏ꍇ�͒���1�����I�l�ȏ�ɒ���11�����I�l���L�тȂ��悤�ł��B

�����������m�F���Ă���|�W�V���������ꍇ�ɂ́A�C�����������ǂ��ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

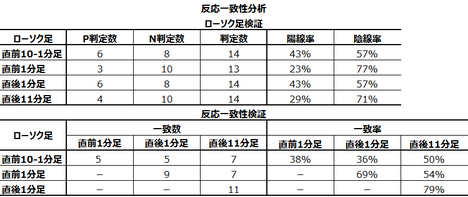

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���O1�����̉A������95���A����1�����̗z������88���A����11�����̗z������73���ƂȂ��Ă��܂��B

�܂��A���O1�����ƒ���1�����̕�����v����9���A����1�����ƒ���11�����̕�����v����77%�ƂȂ��Ă��܂��B

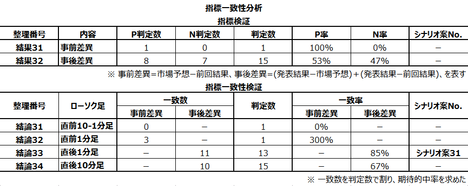

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

��3���2��͎��O���قƋt�ɒ��O10-1�����Ⓖ�O1�������������Ă��܂��B����͎��O���ق��v���X�ƂȂ��Ă���̂ŁA�Ƃ��ɉA���Ŕ�������Ƃ������Ƃł��B

�ȏ�̒����E���͌��ʂ̐����͊������܂��B

�����GDP����l�Ɠ����ɔ��\����邽�߁A�{�w�W�ɂ��Ă��܂�ׂ����l���Ă��d������܂���B

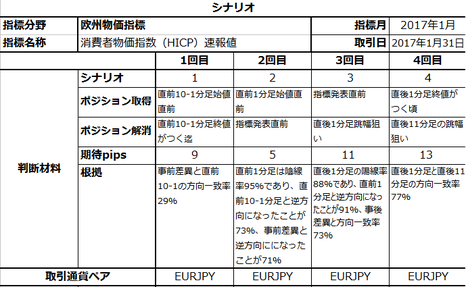

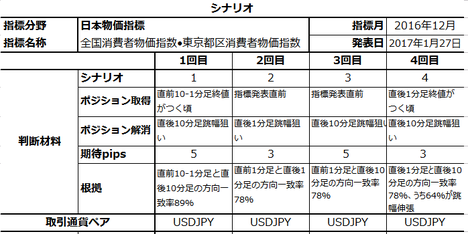

����͈ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

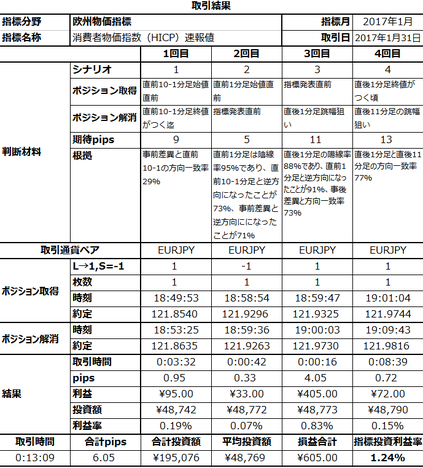

����͎l����GDP����l�Ɠ������\�ł������A������HICP���\���ʂɑΉ��������̂ł����B

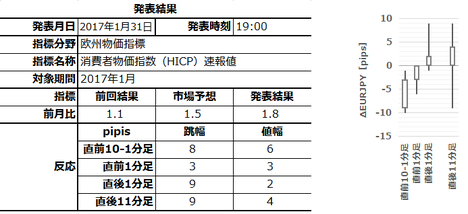

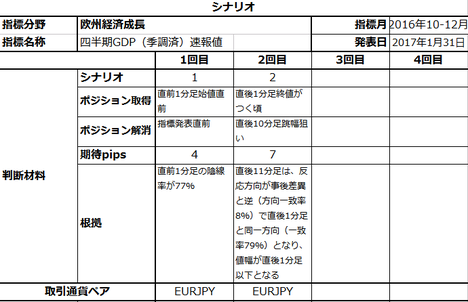

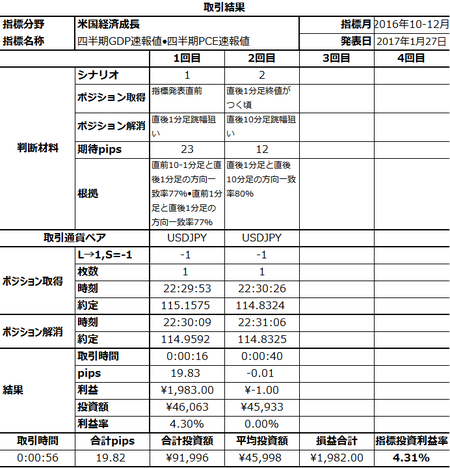

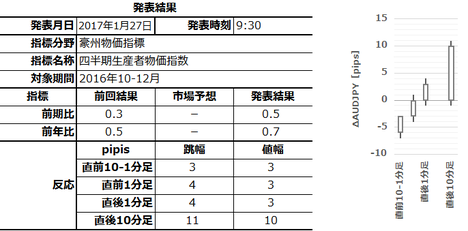

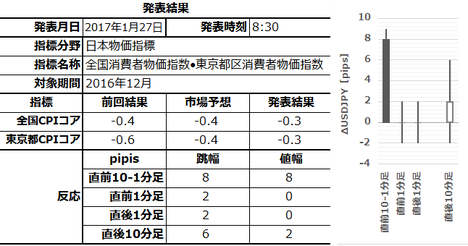

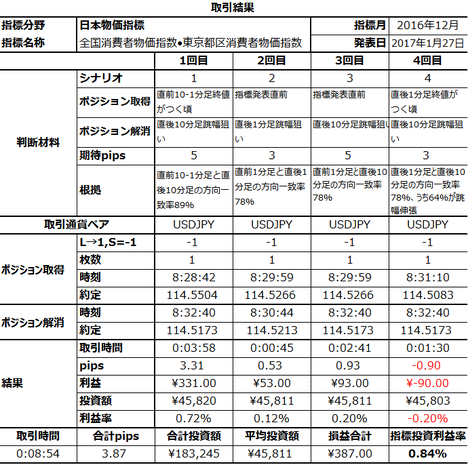

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O���͂̒ʂ�A����̔��\���ʂ��s��\�z�Ƃ̃Y���͏����Ȃ��̂ł����B

�����́A���O�E����Ƃ��z���ƂȂ��Ă���A���͒ʂ�ƂȂ�܂����B

�w�W���\����A1������11�����Ƃ͓��������ɂȂ�܂����B���̂Ƃ��A11�����I�l��1�����I�l�Ɠ��������ŐL�т��ɔ��]��S�z���Ă��܂����B���ʂ�1������11�����͓��������ɐL�т܂����B

���O�̕��͂ł́A���O1�����̉A������95���A����1�����̗z������88���A����11�����̗z������73���ł����B���ʂ͑S�ėz���ƂȂ�܂����B

�܂��A���O1�����ƒ���1�����̕�����v����9���A����1�����ƒ���11�����̕�����v����77%�ƂȂ��Ă��܂��B���ʂ́A���O1�����ƒ���1�����̕����A����1�����ƒ���11�����̕����Ƃ��ɁA���������ɔ������܂����B

���O�̕��͂ł́A��3���2��͎��O���قƋt�ɒ��O10-1�����Ⓖ�O1�������������Ă��܂����B����͎��O���ق��v���X�ƂȂ��Ă���̂ŁA�Ƃ��ɉA���Ŕ�������ƍl���Ă��܂����B���������A���ʂ͂�������z���ƂȂ�܂����B

�|�W�V�����͂قڃV�i���I�ʂ�Ɏ擾�E�����ł��܂����B

�V�i���I2�́A�{���Ȃ�Α��ƂȂ��Ă��d�����Ȃ��ł����B���������A�����̃^�C�~���O���ǂ��������߁A�K���Ȃ��Ƃɔ��v�Ȃ��痘�m�ł��܂����B

����A�V�i���I4�́A����11�������A�����ɑ傫�������̂́A�ŏI�I�ɂ͗z�����ɖ߂�܂����B�����ׂ����ۂ����������̂́A���Ԃ��肬��܂ő҂������Ƃ��K�����܂����B

������ǂ�...

����́A������GDP����l�����\����܂��B���܂�AHICP�������ڂ��������E���͂��Ă��Ӗ�����܂���B�Ƃ肠�����A�������ߋ���HICP����l�̒����E���͌��ʂɊ�Â��V�i���I��p�ӂ��Ă����܂����A��₱�����̂Ŏ�����Ȃ��Ƃ����̂��I�����̂ЂƂł��B

�y1. �w�W�T�v�z

�܂��A���B�ȊO�̓��ĉp�����̎�v���ł́A����ҕ����w����CPI�ƕ\���܂��B���B�̂��ꂾ����HICP�i�� Harmonized Indices of Consumer Prices�j�ƕ\�L����܂��B����͕\�L�̈Ⴂ�����œ������e�ł�����A�C�ɂ��Ȃ��Ă������ł��B

����ҕ����w���́A��ʏ���҂��猩�����i�E�T�[�r�X�̉��i�ω���\���Ă��܂��B

ECB�i���B������s�j�́A�����I�ɃC���t���ڕW�i�O�N��2���t�߂ňȉ��j��ݒ肵�Ă��܂��B���̂��߁AECB���������������s��������\�z�����ŁA�{�w�W�͏d�v�Ƃ���Ă��܂��B

�܂��A����l��EUR���݂ł͔�r�I�悭��������w�W�ł��B

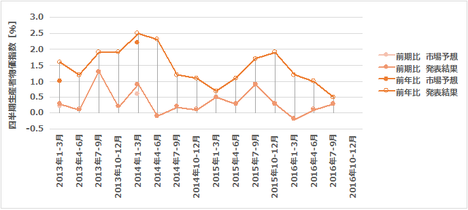

���B�ψ���������{�ɐ挎�̃f�[�^�����\���Ă��܂��B����l�ł͑O�N��݂̂����\����܂��B

�y2. ���o���z

�ŏ��ɁA�{�w�W�̉ߋ��y�э��\���̂����A���Ɍ��J����Ă��邱�Ƃ����܂��B�ȉ��̒�����2015�N1���ȍ~�挎���\���ʂ܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

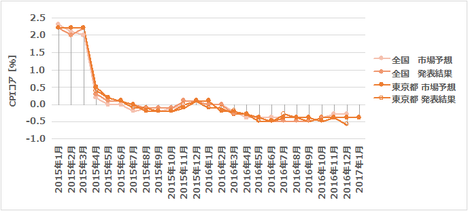

�O��1.1�ɑ��A�s��ł͍���1.5�ƁA�啝�ȉ��P�\�z�ƂȂ��Ă��܂��B

�O��͎s��\�z1.0�ɑ����\����1.1�Ƃ����P�ƂȂ�A���̌��ʁA����1�����͉A���E����11�����͗z���Ŕ������Ă��܂��B

��ʘ_�Ƃ��āA�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�24��̃f�[�^�ł́A����1���������͕���11pips�̔����ł����B���܂蔽�����傫�Ȏw�W�ł͂���܂���B���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���19pips��������܂���B

�i2-1. �ߋ����j

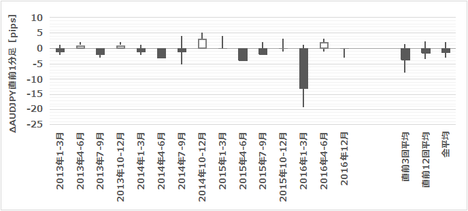

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

���B�w�W�S�̂Ɍ����邱�Ƃł����A�s��\�z���قړ������Ă��܂��B����͐�s���Ċe���w�W�����\����Ă��邽�߂ł��傤�B

��L����w�W��v���͂̒ʂ�A���O���فi�s��\�z�[�O�ʁj��76�����v���X�ƂȂ��Ă��܂��B�����āA���㍷�فi2✕���\���ʁ[�s��\�z�[�O�ʁj��71�����v���X�ƂȂ��Ă��܂��B���Ȃ݂ɁA����̎��O���ق̓v���X�ł��B

����́A�������ԑS�̂ɉ��P�������Ă���Ɨ����ł��܂����A�S�̂Ƃ��Ďs��\�z����߂ɂȂ��Ă���Ƃ������Ƃ����m��܂���B

���݂�2016�N2-5������ꂷ����P�������Ă���A���̉��P�͉������Ă���悤�Ɍ����܂��B������啝�ȉ��P���\�z����Ă��܂��B

�i2-2. �ߋ������j

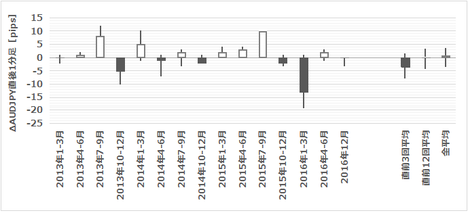

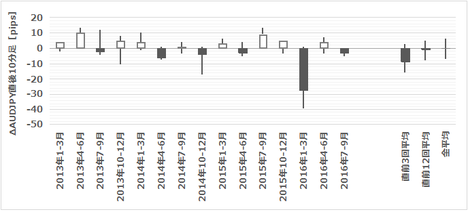

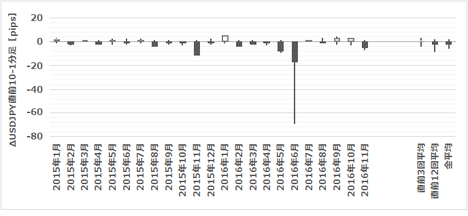

�ߋ��̒��O10-1�����E��1�����E����1�����E����11���������}�Ɏ����܂��B

���O1�����ɂ͉A�����ڗ����܂��i�A����95���j�B����A����1�����E����11�����ɂ͗z�����ڗ����܂��i�e88���E73���j�B

�i2-3. �֘A�w�W�j

�ȗ����܂��B

�U. ����

�y3. ���������́z

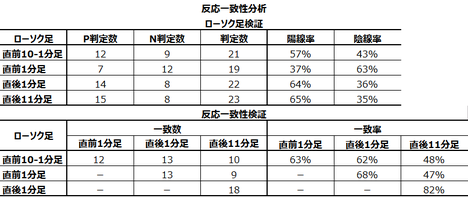

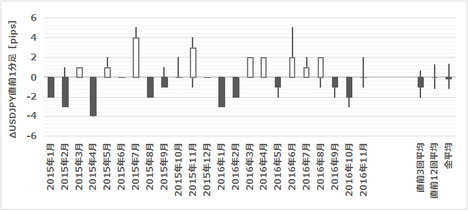

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�77%����܂��B���������A���̂Ƃ���11�����I�l��1�����I�l�Ɠ��������ŐL�тĂ������Ƃ́A���̂���41%��������܂���B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���13pips�A����11�����I�l�Ƃ̍���6pips�ƂȂ��Ă��܂��B

�܂�A����1�����Ɠ��������ɒ���11�������L�т�Ƃ��ɂ͑傫���L�т���̂́A�����Ă��̏ꍇ�͒���1�����I�l�ȏ�ɒ���11�����I�l���L�тȂ��悤�ł��B

�����������m�F���Ă���|�W�V���������ꍇ�ɂ́A�C�����������ǂ��ł��傤�B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

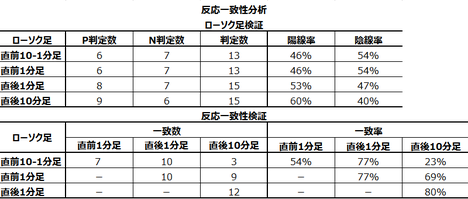

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���O1�����̉A������95���A����1�����̗z������88���A����11�����̗z������73���ƂȂ��Ă��܂��B

�܂��A���O1�����ƒ���1�����̕�����v����9���A����1�����ƒ���11�����̕�����v����77%�ƂȂ��Ă��܂��B

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

��3���2��͎��O���قƋt�ɒ��O10-1�����Ⓖ�O1�������������Ă��܂��B����͎��O���ق��v���X�ƂȂ��Ă���̂ŁA�Ƃ��ɉA���Ŕ�������Ƃ������Ƃł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂ̐����͊������܂��B

�����GDP����l�Ɠ����ɔ��\����邽�߁A�{�w�W�ɂ��Ă��܂�ׂ����l���Ă��d������܂���B

����͈ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017.1/31.19:00���\

2017�N1��31��22:38�NjL

�y7. ���\���ʁz

����͎l����GDP����l�Ɠ������\�ł������A������HICP���\���ʂɑΉ��������̂ł����B

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

���O���͂̒ʂ�A����̔��\���ʂ��s��\�z�Ƃ̃Y���͏����Ȃ��̂ł����B

�����́A���O�E����Ƃ��z���ƂȂ��Ă���A���͒ʂ�ƂȂ�܂����B

�w�W���\����A1������11�����Ƃ͓��������ɂȂ�܂����B���̂Ƃ��A11�����I�l��1�����I�l�Ɠ��������ŐL�т��ɔ��]��S�z���Ă��܂����B���ʂ�1������11�����͓��������ɐL�т܂����B

���O�̕��͂ł́A���O1�����̉A������95���A����1�����̗z������88���A����11�����̗z������73���ł����B���ʂ͑S�ėz���ƂȂ�܂����B

�܂��A���O1�����ƒ���1�����̕�����v����9���A����1�����ƒ���11�����̕�����v����77%�ƂȂ��Ă��܂��B���ʂ́A���O1�����ƒ���1�����̕����A����1�����ƒ���11�����̕����Ƃ��ɁA���������ɔ������܂����B

���O�̕��͂ł́A��3���2��͎��O���قƋt�ɒ��O10-1�����Ⓖ�O1�������������Ă��܂����B����͎��O���ق��v���X�ƂȂ��Ă���̂ŁA�Ƃ��ɉA���Ŕ�������ƍl���Ă��܂����B���������A���ʂ͂�������z���ƂȂ�܂����B

�y9. �V�i���I���z

�|�W�V�����͂قڃV�i���I�ʂ�Ɏ擾�E�����ł��܂����B

�V�i���I2�́A�{���Ȃ�Α��ƂȂ��Ă��d�����Ȃ��ł����B���������A�����̃^�C�~���O���ǂ��������߁A�K���Ȃ��Ƃɔ��v�Ȃ��痘�m�ł��܂����B

����A�V�i���I4�́A����11�������A�����ɑ傫�������̂́A�ŏI�I�ɂ͗z�����ɖ߂�܂����B�����ׂ����ۂ����������̂́A���Ԃ��肬��܂ő҂������Ƃ��K�����܂����B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:53| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

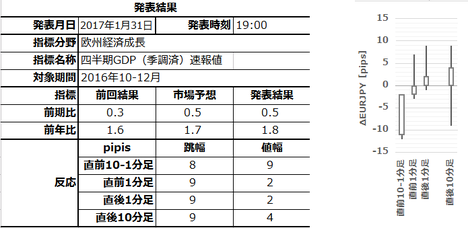

���B�o�ϐ����u�l����GDP����l�v�i2017�N2�����\���ʋL�ڍρj

2017�N1��31��19:00�ɉ��B10-12���l����GDP����l�̔��\���\�肳��Ă��܂��B

����́A������HICP����l�����\����܂��B���܂�AGDP�������ڂ��������E���͂��Ă��Ӗ�����܂���B�Ƃ肠�����A�������ߋ���GDP����l�̒����E���͌��ʂɊ�Â��V�i���I��p�ӂ��Ă����܂����A��₱�����̂Ŏ�����Ȃ��Ƃ����̂��I�����̂ЂƂł��B

�ȗ����܂��B

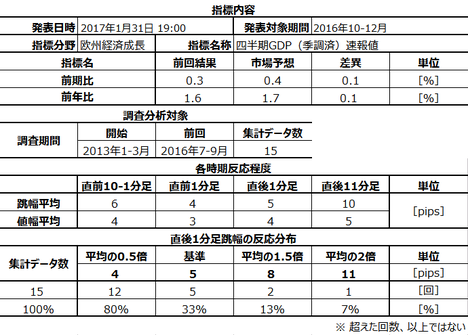

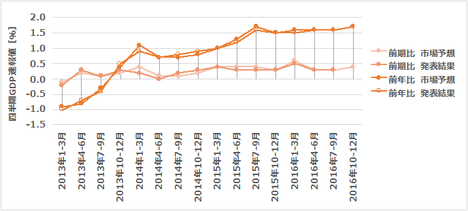

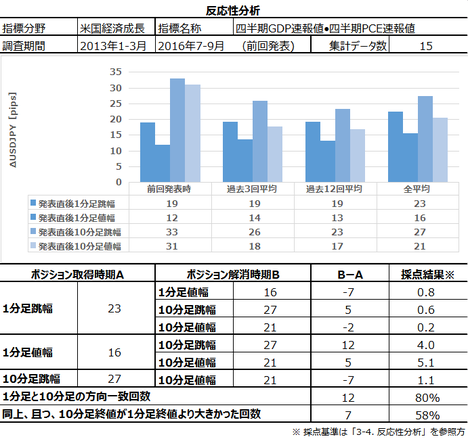

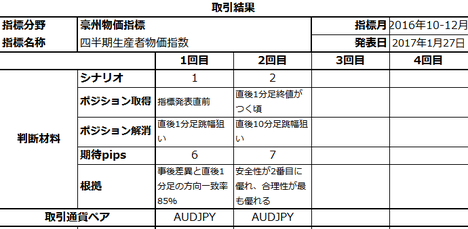

�ŏ��ɁA�{�w�W�̉ߋ��y�э��\���̂����A���Ɍ��J����Ă��邱�Ƃ����܂��B�ȉ��̒�����2013�N1-3���ȍ~������\���ʂ܂ł�15�̃f�[�^�Ɋ�Â��Ă��܂��B

�O����E�O�N��̑O��0.3�E1.6�ɑ��A�s��ł͍���0.4�E1.7�ƁA���P�\�z�ƂȂ��Ă��܂��B

�O��͑O����E�O�N��Ƃ��Ɏs��\�z�ʂ�ƂȂ�A���̌��ʁA����1�����͓��l�E����11�����͉A���Ŕ������Ă��܂��B

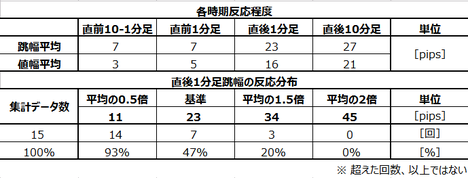

��ʘ_�Ƃ��āA�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�15��̃f�[�^�ł́A����1���������͕���5pips�̔����ł����BGDP����l�ɂ��ւ�炸�A�������������w�W�ƌ����܂��B���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���15pips��������܂���B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

���B�w�W�S�̂Ɍ����邱�Ƃł����A�s��\�z���قړ������Ă��܂��B����͐�s���Ċe���w�W�����\����Ă��邽�߂ł��傤�B

���݂͉��P�X���������Ă��܂��B

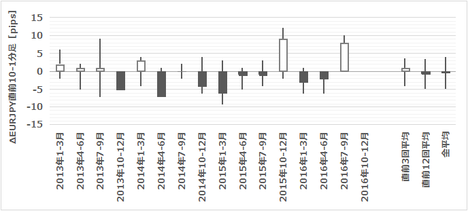

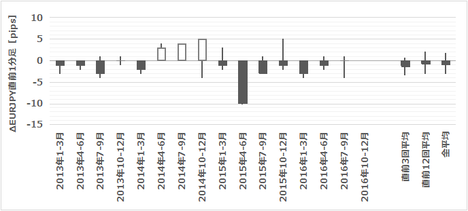

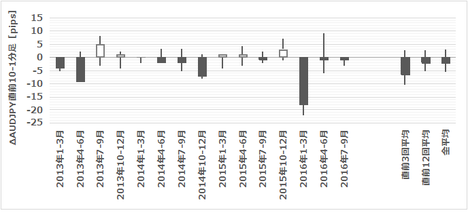

�ߋ��̒��O10-1�����E��1�����E����1�����E����11���������}�Ɏ����܂��B

���O1�����ƒ���11�����ɂ͉A�����ڗ����܂��i�A���������ꂼ��77���E71���j�B

�ȗ����܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�79%����܂��B���������A���̂Ƃ���11�����I�l��1�����I�l�Ɠ��������ŐL�тĂ������Ƃ́A���̂���36%��������܂���B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���7pips�A����11�����I�l�Ƃ̍���2pips�ƂȂ��Ă��܂��B

�܂�A����1�����Ɠ��������ɒ���11�������L�т�Ƃ��ɂ͑傫���L�т���̂́A�����Ă��̏ꍇ�͒���1�����I�l�ȏ�ɒ���11�����I�l���L�тȂ��悤�ł��B

�����������m�F���Ă���|�W�V���������ꍇ�ɂ́A�C�����������ǂ��ł��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�ȏ�̒����E���͌��ʂ̐����͊������܂��B

�����HICP����l�Ɠ����ɔ��\����邽�߁A�{�w�W�ɂ��Ă��܂�ׂ����l���Ă��d������܂���B

����͈ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�������\���ꂽHICP����l�����Q�Ƃ��������B

�������\���ꂽHICP����l�����Q�Ƃ��������B

�������\���ꂽHICP����l�����Q�Ƃ��������B

����́A������HICP����l�����\����܂��B���܂�AGDP�������ڂ��������E���͂��Ă��Ӗ�����܂���B�Ƃ肠�����A�������ߋ���GDP����l�̒����E���͌��ʂɊ�Â��V�i���I��p�ӂ��Ă����܂����A��₱�����̂Ŏ�����Ȃ��Ƃ����̂��I�����̂ЂƂł��B

�y1. �w�W�T�v�z

�ȗ����܂��B

�y2. ���o���z

�ŏ��ɁA�{�w�W�̉ߋ��y�э��\���̂����A���Ɍ��J����Ă��邱�Ƃ����܂��B�ȉ��̒�����2013�N1-3���ȍ~������\���ʂ܂ł�15�̃f�[�^�Ɋ�Â��Ă��܂��B

�O����E�O�N��̑O��0.3�E1.6�ɑ��A�s��ł͍���0.4�E1.7�ƁA���P�\�z�ƂȂ��Ă��܂��B

�O��͑O����E�O�N��Ƃ��Ɏs��\�z�ʂ�ƂȂ�A���̌��ʁA����1�����͓��l�E����11�����͉A���Ŕ������Ă��܂��B

��ʘ_�Ƃ��āA�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�15��̃f�[�^�ł́A����1���������͕���5pips�̔����ł����BGDP����l�ɂ��ւ�炸�A�������������w�W�ƌ����܂��B���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���15pips��������܂���B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

���B�w�W�S�̂Ɍ����邱�Ƃł����A�s��\�z���قړ������Ă��܂��B����͐�s���Ċe���w�W�����\����Ă��邽�߂ł��傤�B

���݂͉��P�X���������Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E��1�����E����1�����E����11���������}�Ɏ����܂��B

���O1�����ƒ���11�����ɂ͉A�����ڗ����܂��i�A���������ꂼ��77���E71���j�B

�i2-3. �֘A�w�W�j

�ȗ����܂��B

�U. ����

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�79%����܂��B���������A���̂Ƃ���11�����I�l��1�����I�l�Ɠ��������ŐL�тĂ������Ƃ́A���̂���36%��������܂���B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���7pips�A����11�����I�l�Ƃ̍���2pips�ƂȂ��Ă��܂��B

�܂�A����1�����Ɠ��������ɒ���11�������L�т�Ƃ��ɂ͑傫���L�т���̂́A�����Ă��̏ꍇ�͒���1�����I�l�ȏ�ɒ���11�����I�l���L�тȂ��悤�ł��B

�����������m�F���Ă���|�W�V���������ꍇ�ɂ́A�C�����������ǂ��ł��傤�B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂ̐����͊������܂��B

�����HICP����l�Ɠ����ɔ��\����邽�߁A�{�w�W�ɂ��Ă��܂�ׂ����l���Ă��d������܂���B

����͈ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

2017.1/31.19:00���\

2017�N1��31��22:28�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

�������\���ꂽHICP����l�����Q�Ƃ��������B

�W. ����

�y8. �������͌��z

�������\���ꂽHICP����l�����Q�Ƃ��������B

�y9. �V�i���I���z

�������\���ꂽHICP����l�����Q�Ƃ��������B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 16:27| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N01��30��

2017.2/1.22:15���\�\��[�č�1��ADP���Ԍٗp�Ґ��̎���V�i���I�ƍ���

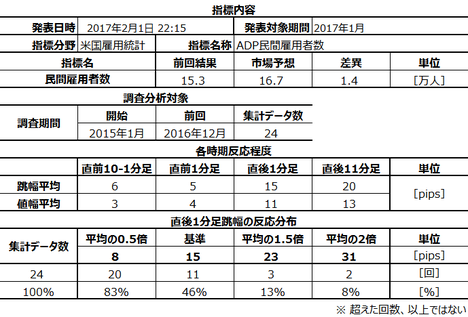

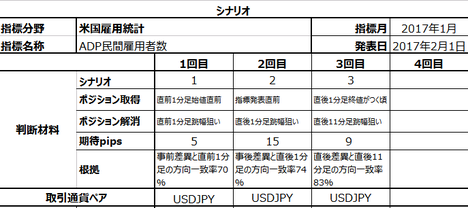

2017�N2��1��22:15�ɕč��ٗp�w�W�uADP�ٗp���v�v�̔��\���\�肳��Ă��܂��B����̔��\��2017�N1�����̃f�[�^�ł��B

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�O��15.3���l�ɑ��A����A�s��ł�16.7���l�ƁA�����P�̗\�z�ƂȂ��Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̉��P/���������Ȃ̂ł͂Ȃ��A���\���ʂ��s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�O��͔��\���ʂ��s��\�z�������A���̌��ʁA����1�����E����11�����Ƃ��ɉA���Ŕ������Ă��܂��B

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�24��̃f�[�^�ł́A����1���������͕���15pips�̔����ł����B���܂蔽�����傫�Ȏw�W�ł͂���܂���ˁB���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���36pips�ƂȂ��Ă��܂��B

�����āA�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B���̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�V�i���I�����̗v�_�͎��̒ʂ�ł��B

���������͂̌��ʁA�w�W���\�����1������11�����Ƃ������������������Ƃ�74%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�65%�ƂȂ��Ă��܂��B���ғI����75���ɂ͒B���Ă��܂��A1�����ŕ������m�F���Ă���10����������_�����|�W�V�����������Ă��ǂ��w�W���ƌ�����ł��傤�B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���9pips�ƂȂ��Ă��܂��B�ł����A����11�����I�l�Ƃ̍���3pips��������܂���B�����������m�F�����瑁�߂ɗ��m���Ȃ��ƁA������Ɗ�Ȃ��ł��ˁB

������v�����͂̌��ʁA���O1�����̉A������88���A����1�����̗z������70���ƂȂ��Ă��܂��B�܂��A���������͂ŏq�ׂ��ʂ�A����1�����ƒ���11�����Ƃ������������������Ƃ�74%�ɒB���Ă��܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����70���ƂȂ��Ă��܂��B�܂��A���㍷�قƒ���1�����E����11�����Ƃ̈�v�������ꂼ��74���E83���ƂȂ��Ă��܂��B���\���ʂ��O�ʂ�s��\�z�����ǂ��Ȃ��Ă����USDJPY�́u���v�ň����Ȃ��Ă���u���v�ƁA�f���Ȕ���������w�W���ƌ����܂��B

�ȏ�̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

������ǂ�...

�{�w�W�́A�č��u�ٗp���v�v������ɍT���ANFP�i��_�ƕ���ٗp�Ґ��j�̒��O��s�w�W�Ƃ��Ă̏d�v�x�E���ړx���������̂ł��B

�O��15.3���l�ɑ��A����A�s��ł�16.7���l�ƁA�����P�̗\�z�ƂȂ��Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̉��P/���������Ȃ̂ł͂Ȃ��A���\���ʂ��s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�O��͔��\���ʂ��s��\�z�������A���̌��ʁA����1�����E����11�����Ƃ��ɉA���Ŕ������Ă��܂��B

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�24��̃f�[�^�ł́A����1���������͕���15pips�̔����ł����B���܂蔽�����傫�Ȏw�W�ł͂���܂���ˁB���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���36pips�ƂȂ��Ă��܂��B

�����āA�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B���̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�V�i���I�����̗v�_�͎��̒ʂ�ł��B

���������͂̌��ʁA�w�W���\�����1������11�����Ƃ������������������Ƃ�74%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�65%�ƂȂ��Ă��܂��B���ғI����75���ɂ͒B���Ă��܂��A1�����ŕ������m�F���Ă���10����������_�����|�W�V�����������Ă��ǂ��w�W���ƌ�����ł��傤�B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���9pips�ƂȂ��Ă��܂��B�ł����A����11�����I�l�Ƃ̍���3pips��������܂���B�����������m�F�����瑁�߂ɗ��m���Ȃ��ƁA������Ɗ�Ȃ��ł��ˁB

������v�����͂̌��ʁA���O1�����̉A������88���A����1�����̗z������70���ƂȂ��Ă��܂��B�܂��A���������͂ŏq�ׂ��ʂ�A����1�����ƒ���11�����Ƃ������������������Ƃ�74%�ɒB���Ă��܂��B

�w�W��v�����͂̌��ʁA���O���قƒ��O1�����̕�����v����70���ƂȂ��Ă��܂��B�܂��A���㍷�قƒ���1�����E����11�����Ƃ̈�v�������ꂼ��74���E83���ƂȂ��Ă��܂��B���\���ʂ��O�ʂ�s��\�z�����ǂ��Ȃ��Ă����USDJPY�́u���v�ň����Ȃ��Ă���u���v�ƁA�f���Ȕ���������w�W���ƌ����܂��B

�ȏ�̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

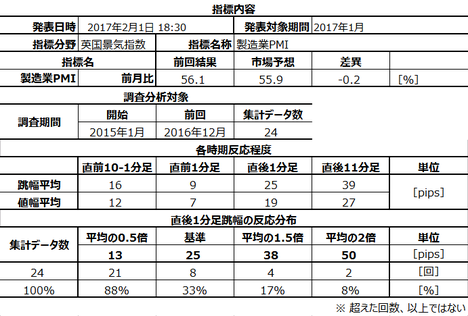

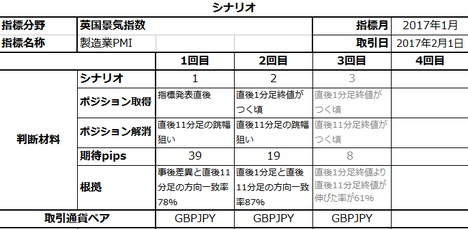

2017.2/1.18:30���\�\��[�p��1��������PMI�̎���V�i���I�ƍ���

2017�N2��1��18:30�ɉp���i�C�w�W�u������PMI�v�̔��\���\�肳��Ă��܂��B����̔��\��2017�N1�����̃f�[�^�ł��B

PMI�́A(1) �e�����m����Ŕ�r���₷�����ƁA(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) �����Ƃ̌i�����͔��Ƃ̂������s��������ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

�܂��APMI�͊�ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B����́A�����Ƃ̍ޗ��E���i���B����������̎���擮����i���v����d������s�����߂ł��B

�p���d�v�w�W�S�ʂɌ����邱�Ƃł����A���̎�v���Ɣ�r���Ĕ����i�l�����j���f���ő傫���Ƃ�������������܂��BFX��ЂȂǂ̌o�ώw�W�����N���ł́A�����Ɠ����x�̏d�v�x�E���ړx�Ɉʒu�Â����邱�Ƃ������悤�Ɍ����܂��B���������A�č��w�W���\����USDJPY�̔����Ɣ�ׂ�ƁA�p���w�W���\����GBPJPY�̔����́A1�����N��̑傫���ɂȂ�悤�ł��B���̂��߃|�W�V���������ꍇ�ɂ͒��ӂ��K�v�ł��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�O��56.1�ɑ��A����A�s��ł�55.9�ƁA��∫���̗\�z�ƂȂ��Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̉��P/���������Ȃ̂ł͂Ȃ��A���\���ʂ��s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�O��͔��\���ʂ��s��\�z������A���̌��ʁA����1�����E����11�����Ƃ��ɗz���Ŕ������Ă��܂��B

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�24��̃f�[�^�ł́A����1���������͕���25pips�̔����ł����B�������傫�Ȏw�W���ƌ�����ł��傤�B���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���110pips�ɂ��B���Ă��܂��B

�����āA�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B���̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�V�i���I�����̗v�_�͎��̒ʂ�ł��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�87%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�61%�ƂȂ��Ă��܂��B�ł�����1�����ŕ������m�F���Ă���10����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���19pips�ƂȂ��Ă��܂��B�����_���ʂ�ɂȂ�Ȃ��ꍇ�̑��̖ڈ������̒��x���ƍl���Ă����Ηǂ��ł��傤�B

���㍷�قƒ���1�����E����11�����Ƃ̈�v�������ꂼ��96���E78���ƂȂ��Ă��܂��B���\���ʂ��O�ʂ�s��\�z�����ǂ��Ȃ��Ă����GBPJPY�́u���v�ň����Ȃ��Ă���u���v�ƁA�f���Ȕ���������w�W���ƌ����܂��B

���㍷�ق��ǂ��Ȃ�̂��́A�O�ʁE�s��\�z�̈ʒu�����r���[�ŗ\�z������Ǝv���܂��B���̂��߁A���㍷�قƒ���1�����Ƃ̕�����v�����������̂́A���̌X���𗘗p��������͒f�O���܂��B���S�ɁA���㍷�قƒ���11�����̕�����v�����������Ƃɏ������������ɂ��܂��B

�ȏ�̒����E���͌��ʂ܂��A����͏�L�V�i���I�Ŏ���ɗՂ݂܂��B�A���A�V�i���I3�͊��ғI����75���ɒB���Ă��Ȃ��̂ŁA�w�W���\�O1���Ԃ̃g�����h�ƒ���1�����̕�������v���Ă����ꍇ�̂݁A���ۂɃ|�W�V���������悤�ɒv���܂��B

�ȏ�̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

������ǂ�...

PMI�́A(1) �e�����m����Ŕ�r���₷�����ƁA(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) �����Ƃ̌i�����͔��Ƃ̂������s��������ƍl�����邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

�܂��APMI�͊�ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B����́A�����Ƃ̍ޗ��E���i���B����������̎���擮����i���v����d������s�����߂ł��B

�p���d�v�w�W�S�ʂɌ����邱�Ƃł����A���̎�v���Ɣ�r���Ĕ����i�l�����j���f���ő傫���Ƃ�������������܂��BFX��ЂȂǂ̌o�ώw�W�����N���ł́A�����Ɠ����x�̏d�v�x�E���ړx�Ɉʒu�Â����邱�Ƃ������悤�Ɍ����܂��B���������A�č��w�W���\����USDJPY�̔����Ɣ�ׂ�ƁA�p���w�W���\����GBPJPY�̔����́A1�����N��̑傫���ɂȂ�悤�ł��B���̂��߃|�W�V���������ꍇ�ɂ͒��ӂ��K�v�ł��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�O��56.1�ɑ��A����A�s��ł�55.9�ƁA��∫���̗\�z�ƂȂ��Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̉��P/���������Ȃ̂ł͂Ȃ��A���\���ʂ��s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�O��͔��\���ʂ��s��\�z������A���̌��ʁA����1�����E����11�����Ƃ��ɗz���Ŕ������Ă��܂��B

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�ߋ�24��̃f�[�^�ł́A����1���������͕���25pips�̔����ł����B�������傫�Ȏw�W���ƌ�����ł��傤�B���Ȃ݂ɁA�����Ώۊ��Ԓ��ɍł��傫�����������Ƃ���110pips�ɂ��B���Ă��܂��B

�����āA�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B���̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�V�i���I�����̗v�_�͎��̒ʂ�ł��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�87%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�61%�ƂȂ��Ă��܂��B�ł�����1�����ŕ������m�F���Ă���10����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

���ϒl�Ō����A����1�����I�l�ƒ���11���������̍���19pips�ƂȂ��Ă��܂��B�����_���ʂ�ɂȂ�Ȃ��ꍇ�̑��̖ڈ������̒��x���ƍl���Ă����Ηǂ��ł��傤�B

���㍷�قƒ���1�����E����11�����Ƃ̈�v�������ꂼ��96���E78���ƂȂ��Ă��܂��B���\���ʂ��O�ʂ�s��\�z�����ǂ��Ȃ��Ă����GBPJPY�́u���v�ň����Ȃ��Ă���u���v�ƁA�f���Ȕ���������w�W���ƌ����܂��B

���㍷�ق��ǂ��Ȃ�̂��́A�O�ʁE�s��\�z�̈ʒu�����r���[�ŗ\�z������Ǝv���܂��B���̂��߁A���㍷�قƒ���1�����Ƃ̕�����v�����������̂́A���̌X���𗘗p��������͒f�O���܂��B���S�ɁA���㍷�قƒ���11�����̕�����v�����������Ƃɏ������������ɂ��܂��B

�ȏ�̒����E���͌��ʂ܂��A����͏�L�V�i���I�Ŏ���ɗՂ݂܂��B�A���A�V�i���I3�͊��ғI����75���ɒB���Ă��Ȃ��̂ŁA�w�W���\�O1���Ԃ̃g�����h�ƒ���1�����̕�������v���Ă����ꍇ�̂݁A���ۂɃ|�W�V���������悤�ɒv���܂��B

�ȏ�̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

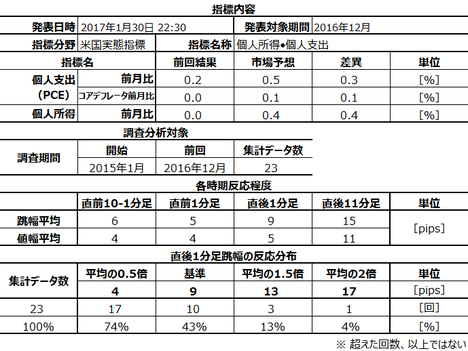

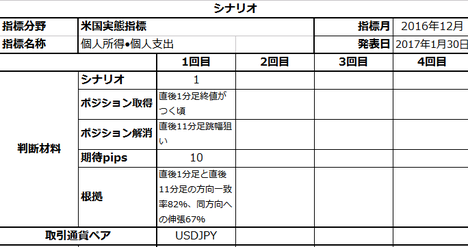

2017.1/30.22:30���\�\��[�č�12���l����iPCE�j�E12���l�����E12��PCE�R�A�f�t���[�^�̎���V�i���I�ƍ���

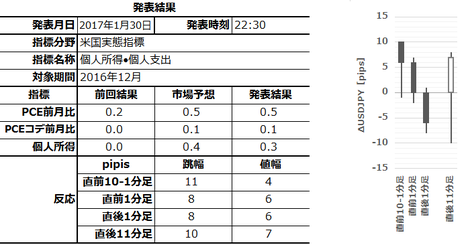

2017�N1��30��22;30�ɕč��u�l����iPCE�EPCE�R�A�f�t���[�^�j�E�l�����v�̔��\���\�肳��Ă��܂��B����̔��\��2016�N12�����̃f�[�^�ł��B

�l����iPCE�j�ƌl�����͏���҂̌o�ϊ�����\�������Ԏw�W�ł����APCE�R�A�f�t���[�^�̓G�l���M�[�E�H�����������l����̕��������������������w�W�ł��B

�{�w�W�́A�ߋ�23�\���̌��ʂ��猾���A���\�l���ǂ����ꔽ�����ǂ���ɓ]�Ԃ����킩��Ȃ��w�W�ł��B�����āA�������̂��̂͐��Ԃ̏d�v�x�E���ړx�̊��ɏ������A�ƌ����܂��B

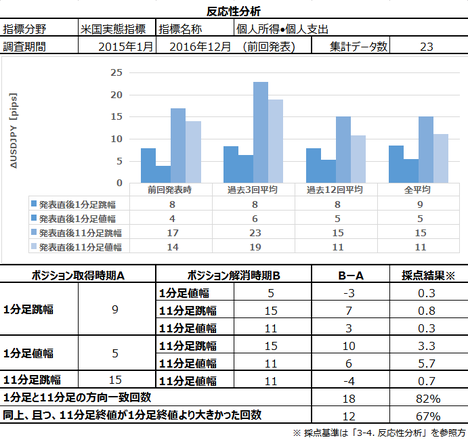

��r�I�m���ƌ�����X���́A�w�W���\�����1������11�����Ƃ������������������Ƃ�82%�Ƃ����_�ł��B���̂Ƃ��A11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ł����B����āA����1�����ŕ������m�F���Ă��璼��11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B���̃|�W�V�����̎������Ŋ��҂ł���pips�́A�ߋ����ϒl���猾����10pisp���x�Ƃ������ƂɂȂ�܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�����āA�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B���̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�l����iPCE�j�ƌl�����͏���҂̌o�ϊ�����\�������Ԏw�W�ł����APCE�R�A�f�t���[�^�̓G�l���M�[�E�H�����������l����̕��������������������w�W�ł��B

�{�w�W�́A�ߋ�23�\���̌��ʂ��猾���A���\�l���ǂ����ꔽ�����ǂ���ɓ]�Ԃ����킩��Ȃ��w�W�ł��B�����āA�������̂��̂͐��Ԃ̏d�v�x�E���ړx�̊��ɏ������A�ƌ����܂��B

��r�I�m���ƌ�����X���́A�w�W���\�����1������11�����Ƃ������������������Ƃ�82%�Ƃ����_�ł��B���̂Ƃ��A11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ł����B����āA����1�����ŕ������m�F���Ă��璼��11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B���̃|�W�V�����̎������Ŋ��҂ł���pips�́A�ߋ����ϒl���猾����10pisp���x�Ƃ������ƂɂȂ�܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�����āA�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B���̍����ڍׂ��������ɋL�ڂ��Ă��܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 02:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N01��29��

�č����Ԏw�W�u�l����iPCE�j�E�l�����v�E�����w�W�uPCE�R�A�f�t���[�^�v�i2017�N1�����\���ʋL�ڍρj

�T. ����

2017�N1��30��22:30�ɕč����Ԏw�W�u�l����iPCE�EPCE�R�A�f�t���[�^�j�E�l�����v�̔��\���\�肳��Ă��܂��B

�y1. �w�W�T�v�z

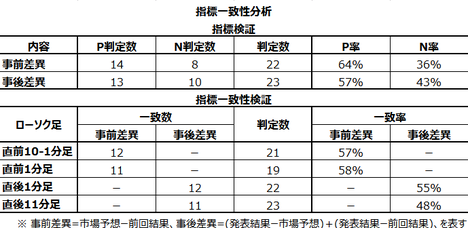

�l����iPCE�j�ƌl�����͏���҂̌o�ϊ�����\�������Ԏw�W�ł����APCE�R�A�f�t���[�^�̓G�l���M�[�E�H�����������l����̕��������������������w�W�ł��B

�������\�����l����iPCE�j�E�l�����EPCE�R�A�f�t���[�^�ɂ����āAPCE�R�A�f�t���[�^���d������Ă��܂��B����́AFRB���d�����镨���w�W��CPI�łȂ�PCE�R�A�f�t���[�^�ƌ����Ă��邽�߂ł��B���̗��R�́APCE�R�A�f�t���[�^����CPI�ɂ͏���o�C�A�X�������邽�߁A�Ƃ������������܂��B���������Ă���̂��͂��Ă����APCE�f�t���[�^���d�v������邱�Ƃ͂킩��܂��B

PCE�R�A�f�t���[�^�͑O����E�O�N�䂪���\����܂����A�����Ɍ��ѕt���̂͑O����ł��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�܂�����A�s��ł͑S�̓I�ɉ��P���\�z����Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̉��P/���������Ȃ̂ł͂Ȃ��A�s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�O��́A�S���ڂ��s��\�z�����������܂����B���̌��ʁA����1�����E����11�����Ƃ��ɉA���Ŕ������Ă��܂��B

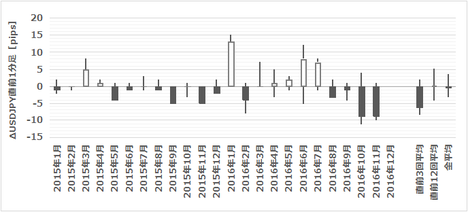

���Ɉȍ~�̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�f�[�^�Ɉ˂�Ε���9pips�����������Ă��܂���B���Ȃ��Ƃ�PCE�R�A�f�t���[�^�ɂ��ẮA�قƂ�ǂ�FX���HP���ŏd�v�x�E���ړx�������w�W�Ƃ���Ă��܂��B���̊��Ɏ��ۂ̔����������Ȏw�W�ƌ�����ł��傤�B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

PCE�R�A�f�t���[�^�͎s��\�z�Ƃ̃Y����O�ʂ���̃u���������ɂ����w�W�ł��B����APCE�ƌl�����̓Y�����u���������₷���w�W�ƌ�����ł��傤�B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E��1�����E����1�����E����11���������}�Ɏ����܂��B

�e�^�C�~���O���ɗz���E�A���ւ̕肪�Ȃ����Ƃ��m�F�ł��܂����B

�i2-3. �֘A�w�W�j

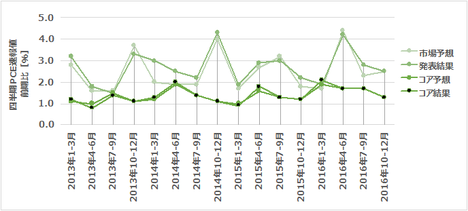

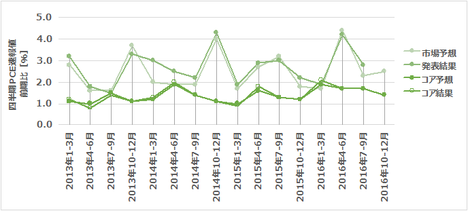

��T�ɁA2016�N10-12���l����PCE�E�R�APCE����l�����\����Ă��܂��B�����̉ߋ����ڂ����}�Ɏ����܂��B

10-12���̎l����PCE�E�R�APCE�͑O���䈫���E�s��\�z�ʂ�ƂȂ��Ă��܂��B����A����12����PCE�͉��P���\�z����Ă��܂��B10���E11���͎s��\�z�������\���ʂ�������Ă��܂��B����č���A���Ȃ��Ƃ�PCE�͉��U�ꂷ��\��������܂��B

�U. ����

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�82%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��܂��B�ł�����1�����ŕ������m�F���Ă���10����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���O10-1�����E��1�����E����1�����E����11�����̊e�^�C�~���O�E���ԂɁA���ғI����75������z���E�A���ւ̕�͌��o���܂���B

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�{�w�W�ł́A���O���فE���㍷�قƂ��ɁAPCE�R�A�f�t���[�^�̉e����PCE�ƌl�����̊e�e����2�{�ƌ��Ȃ��Ă��܂��B

�s��\�z�Ɣ��\���ʂ̑召�W�ɕ�͌��o���܂���B�܂�A���\���ʂ��s��\�z�����ǂ��Ă������Ă��A�ǂ���ɔ������邩�͂킩��܂���B�Q�l�ƂȂ钼�ߌX���i�O��2016�N12��23�����\�j�ł́A�s��\�z��蔭�\���ʂ̈����ɉA���őf���ɔ������܂����B

���Ȃ݂ɁA����̎��O���ق̓v���X�ƂȂ��Ă��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂ����Ă����܂��B

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�f�[�^�Ɉ˂�Ε���9pips�����������Ă��܂���B���Ȃ��Ƃ�PCE�R�A�f�t���[�^�ɂ��ẮA�قƂ�ǂ�FX���HP���ŏd�v�x�E���ړx�������w�W�Ƃ���Ă��܂��B���̊��Ɏ��ۂ̔����������Ȏw�W�ƌ�����ł��傤�B

���������͂̌��ʁA�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����܂��B�����Ă��̂Ƃ��A11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��܂��B�ł�����1�����ŕ������m�F���Ă���11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

������v�����͂̌��ʁA���O10-1�����E��1�����E����1�����E����11�����̊e�^�C�~���O�E���ԂɁA���ғI����75������z���E�A���ւ̕�͌��o���܂���B

�w�W��v�����͂̌��ʁA�s��\�z�Ɣ��\���ʂ̑召�W�ɕ�͌��o���܂���B�܂�A���\���ʂ��s��\�z�����ǂ��Ă������Ă��A�ǂ���ɔ������邩�͂킩��܂���B�Q�l�ƂȂ钼�ߌX���i�O��2016�N12��23�����\�j�ł́A�s��\�z��蔭�\���ʂ̈����ɉA���őf���ɔ������Ă��܂��B

�܂�{�w�W�́A�ߋ�23�\���̌��ʂ��猾���A���\�l���ǂ����ꔽ�����ǂ���ɓ]�Ԃ����킩��Ȃ����̂́A�������̂��̂͐��Ԃ̏d�v�x�E���ړx�̊��ɏ������A�ƌ����܂��B��r�I�m���ƌ�����X���́A�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����A���̂Ƃ�11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��邱�Ƃł��B����āA����1�����ŕ������m�F���Ă��璼��11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

���҂ł���pips���ߋ����ϒl�Ƃ���Ȃ�A�����10pisp���x�Ƃ������ƂɂȂ�܂��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

�V. ����

2017.1/30.22:30���\

�NjL2017.1/30.23:51

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

PCE�y��PCE�R�A�f�t���[�^���\���ʂ͗\�z�ʂ�A�l�����͗\�z����≺���܂����B���ʁA����1����������8pips�i�ߋ����ς�9pips�j�ƂȂ�A�[���̂��������ł��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�w�W���\�ւ̏��������u���v���m�F���A���|�W�V�����������܂����B�����|�W�V���������̂�����������������܂��A���ʓI�ɂ͂��ꂪ�K�����܂����B���̌�A����11�����͗z���ɓ]���Ă��܂��B

�W. ����

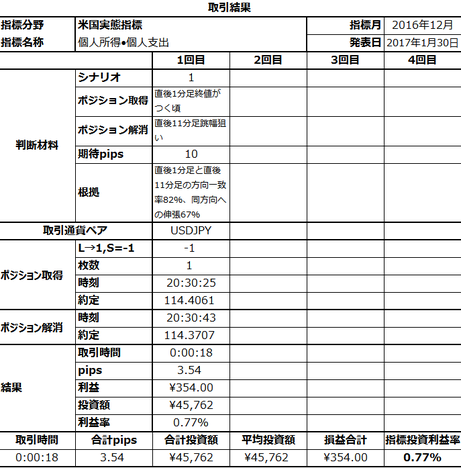

�y8. �������͌��z

�{�w�W���قƂ�ǂ�FX���HP���ŏd�v�x�E���ړx���������Ɏ��ۂ̔����������Ȏw�W�Ƃ����F���́A�C������K�v������܂���B

���������͂ɂ����āA�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����A�����Ă��̂Ƃ��A11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��܂����B

���ʂ́A����1�����ƒ���11�����͔��Ε����ɔ������Ă܂����B

�A���A���͎�@���C������K�v�͂܂�����܂���B����̂��ߋL�^���Ă����ƁA����ō��N�̖{�w�W���������͂�1��1�s�ł��B

������v�����͂̌��ʁA���O10-1�����E��1�����E����1�����E����11�����̊e�^�C�~���O�E���ԂɁA���ғI����75������z���E�A���ւ̕�͌��o���܂���ł����B

����̂��ߋL�^���Ă����ƁA�܂����N�͖{�w�W������v�����͌��ʂɊ�Â�����͍s���Ă��܂���B

�w�W��v�����͂̌��ʁA�s��\�z�Ɣ��\���ʂ̑召�W�ɕ�͌��o���܂���B�܂�A���\���ʂ��s��\�z�����ǂ��Ă������Ă��A�ǂ���ɔ������邩�͂킩��܂���B�Q�l�ƂȂ钼�ߌX���i�O��2016�N12��23�����\�j�ł́A�s��\�z��蔭�\���ʂ̈����ɉA���őf���ɔ������Ă��܂��B

����̂��ߋL�^���Ă����ƁA�܂����N�͖{�w�W������v�����͌��ʂɊ�Â�����͍s���Ă��܂���B

�S�̏����Ƃ��āA�{�w�W�����E���͌��ʂ�Z�߂����̋L�q���A�ꕔ��������������ق��A����C������K�v�͂���܂���B

���Ȃ킿�A

�u�{�w�W�́A�ߋ�23�\���̌��ʂ��猾���A���\�l���ǂ����ꔽ�����ǂ���ɓ]�Ԃ����킩��Ȃ����̂́A�������̂��̂͐��Ԃ̏d�v�x�E���ړx�̊��ɏ������A�ƌ����܂��B��r�I�m���ƌ�����X���́A�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����A���̂Ƃ�11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��邱�Ƃł��B����āA����1�����ŕ������m�F���Ă��璼��11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B���҂ł���pips���ߋ����ϒl�Ƃ���Ȃ�A�����10pisp���x�Ƃ������ƂɂȂ�܂��B�v

�y9. �V�i���I���z

�|�W�V�����̓V�i���I�ʂ�Ɏw�W���\��Ɏ擾���A���߂ɉ������܂����B�|�W�V���������𑁂��������R�́A�ߋ��̔��������ς���10pips���x�����Ȃ����Ƃ܂��Ăł��B���m��3.54pips�ł����A�|�W�V�����ۗL���Ԃ�18�b�ł�����A�܂����z�I�Ȏ���ł��傤�B

�V�i���I�ɂ́A�������̕K�v������܂���B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:42| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N01��28��

2017�N1����4�T�܂ł̐���

������FX�֘A���ЁE�L���Ŏ嗬�E��{���ƌ����g�����h�t�H���[�ł̎���́A�����̌��ʂ������ʂ�A�قƂ�ǂ̐l�ɓK���Ă��܂���B���ʂ̐l��FX���n�߂�ۂɂ́A�����ƓK�������@������Ǝv���āA���̃u���O���n�߂܂����B���̃u���O�ł́A�o�ώw�W���\�O��̒Z���V�i���I��@�Ƃ����������Љ�Ă��܂��B�ڍׂ��uFX�͏�B����̂��v���������������B

���N�͐��ѕ\���T���E�����Ō��J���Ă��܂��B���T�̐��ѕ\�i�r�����b�v�j�͎��̒ʂ�ł��B

���{�́A���̃u���O�ł̎���̂�������������uFX�͏�B����̂��v�ɋL�ڂ����ʂ�A�Ƃ肠�����A�N����1�T�Ɏ�������������z�ōł��傫������GBPJPY1������10�{������579,680���̗p���Ă����܂��B���̌��{����ɔN�Ԏ��v�����v���Ă����܂��傤�B

1�����ʂ͌��{��4.42���𑝂₹�܂����B�������������ď����Ȏw�W�ł�������J��Ԃ������߁A�Ǝv���܂��B

�Ȃ��A1���̎w�W������22��3�s��88���ł����B������Ԃ�2:32:15�ł��B

���T��������o�ώw�W�̎��O�����ƕ��́A�y�сA������ʂ́A�S��DB�Ɏ��߂Ă��܂��B���������w�W�ł̎�����s���ۂɌ������āA�ύX�_������ΏC�����܂��B

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�}�N���~�����j�^�ɓo�^���ăL�����y�[���ɉ��債�悤�I

�A���P�[�g���j�^�V�K�o�^�v���[���g�L�����������{���I

��������o�^�͂����炩��I�I

https://px.a8.net/svt/ejp?a8mat=2TA9T9+ERO3ZM+2WL0+BXB8Z

���N�͐��ѕ\���T���E�����Ō��J���Ă��܂��B���T�̐��ѕ\�i�r�����b�v�j�͎��̒ʂ�ł��B

���{�́A���̃u���O�ł̎���̂�������������uFX�͏�B����̂��v�ɋL�ڂ����ʂ�A�Ƃ肠�����A�N����1�T�Ɏ�������������z�ōł��傫������GBPJPY1������10�{������579,680���̗p���Ă����܂��B���̌��{����ɔN�Ԏ��v�����v���Ă����܂��傤�B

1�����ʂ͌��{��4.42���𑝂₹�܂����B�������������ď����Ȏw�W�ł�������J��Ԃ������߁A�Ǝv���܂��B

�Ȃ��A1���̎w�W������22��3�s��88���ł����B������Ԃ�2:32:15�ł��B

���T��������o�ώw�W�̎��O�����ƕ��́A�y�сA������ʂ́A�S��DB�Ɏ��߂Ă��܂��B���������w�W�ł̎�����s���ۂɌ������āA�ύX�_������ΏC�����܂��B

�ȏ�

�������̋L���������Q�l�ɂȂ����Ȃ�A�ǂꂩ�L���o�i�[���N���b�N���Ē�g��ɋ�����������������ƍK���ł��B��g��͂�������ǐS�I�ȂƂ����I����ł��B���S���Ă��������B

�[�[�[�ȉ��͍L���ł��[�[�[

�}�N���~�����j�^�ɓo�^���ăL�����y�[���ɉ��債�悤�I

�A���P�[�g���j�^�V�K�o�^�v���[���g�L�����������{���I

��������o�^�͂����炩��I�I

https://px.a8.net/svt/ejp?a8mat=2TA9T9+ERO3ZM+2WL0+BXB8Z

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 23:35| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2017�N01��27��

2017.1/27.22:30�\��[�č��o�ϐ����u�l����GDP����l�v�E�l����u�l����PCE����l�v�����E���́i���ʌ��؍ρj

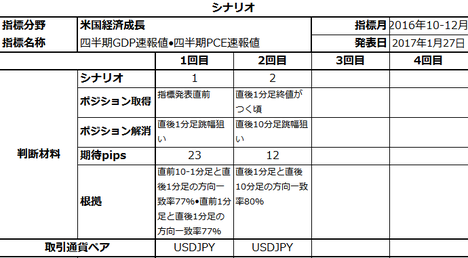

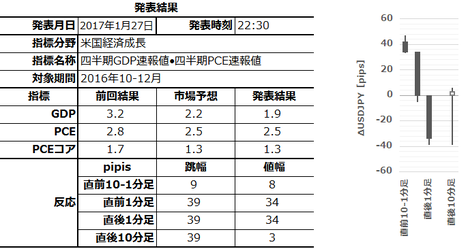

2017.1/27.22:30�ɁA�č��o�ϐ����u�l����GDP����l�v�E�l����u�l����PCE����l�v�̔��\���\�肳��Ă��܂��B�����2016�N10-12�����̔��\�ƂȂ�܂��B

�ŋ߂̔��\���ʂƂ��̔�������A���̂��Ƃ�������ł��傤�B

�����ŁA����璲���E���͌��ʂɊ�Â��A����͈ȉ��̃V�i���I�ŗՂ݂܂��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

GDP�iGross Domestic Product�j�́u�l����x�o�v�u�Z����v�u�ݔ������v�u�ɓ����v�u���{�x�o�v�ȂǍL�͈͂ő����I�ȍ��̐�������\���w�W�ł��B

�l�������Ɂu����l�v�u����l�v�u�m��l�v�����\����A���ɑ���l�����ڂ���܂��B�����Ȃ�����25���O���21:30�i�~����22:30�j�ɔ��\���܂��B

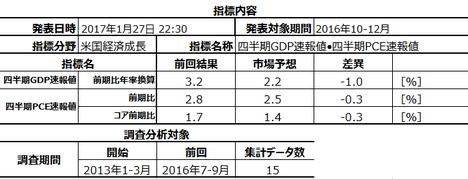

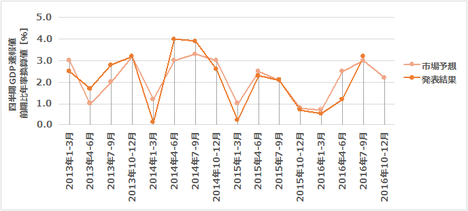

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2013�N1-3��������O��2016�N7-9�����܂ł�15��̃f�[�^���W�v�������̂ł��B

����A�s��ł͑S�̓I�Ɉ������\�z����Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̈��������Ȃ̂ł͂Ȃ��A�s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

�e�^�C�~���O���ɓ��ɗz���E�A���ւ̕�͂Ȃ��悤�ł��B

�{�w�W�ւ̒���1���������͉ߋ����ς�23pips�ƂȂ��Ă��܂��B���̔{�������������Ƃ͂���܂���B

�Δ䕪�͂͊������܂��B

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������10�����Ƃ������������������Ƃ�80%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�1/2���Ă��܂��B�ł�����1�����ŕ������m�F���Ă���10����������_�����|�W�V�����������Ă��ǂ��ł��ˁB

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�ǂ����A���ғI����75������g�ݍ��킹���������Ƃ���A�w�W���\�O���瓯�������Ɍ�����������X��������悤�ł��ˁB

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�\�z�ƌ��ʂ̑召�W�ɕ�͌��o���܂���B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

GDP���\���ʂ͑O�ʂ�舫�����A����1�����͑f���Ɂu���v�ɔ������܂������A����10�����́u���v�ɔ��������]���܂����B�����̑傫�����ߋ����ς����傫���Ȃ�܂����B

����10���������]�����̂́A�O�邩��_�E���s��ō��l��2���h�����č������㏸���̂��߁A�����ڔ��������������߂Ǝv���܂��B

������ʂ͎��̒ʂ�ł����B

����10�������A���Ȃ��Ƃ��ŏ��̂����͉��l�ǂ������Ă������߁A�K����̃V�i���I�Ƃ��ɗ��m�ł��܂����B

���͂ɖ��Ȃ��A�ƍl�����܂��B

�V�i���I�ɖ��͂���܂���B

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ŋ߂̔��\���ʂƂ��̔�������A���̂��Ƃ�������ł��傤�B

- ���o�����ł́A�{�w�W�ւ̒���1���������͉ߋ����ς�23pips�ƂȂ��Ă��܂��B���̔{�������������Ƃ͂���܂���B

- ���������͂ł́A�w�W���\�����1������10�����Ƃ������������������Ƃ�80%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�1/2���Ă��܂��B�ł�����1�����ŕ������m�F���Ă���10����������_�����|�W�V�����������Ă��ǂ��ł��ˁB

- ������v�����͂ł́A���ғI����75������g�ݍ��킹�������悤�ł��B���̂��Ƃ́A�w�W���\�O���瓯�������Ɍ�����������X��������Ƃ������Ƃł��B

- �w�W��v�����͂ł͗\�z�ƌ��ʂ̑召�W�ɕ�����o���܂���ł����B

�����ŁA����璲���E���͌��ʂɊ�Â��A����͈ȉ��̃V�i���I�ŗՂ݂܂��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

�T. �w�W��������

�y1. �w�W�T�v�z

GDP�iGross Domestic Product�j�́u�l����x�o�v�u�Z����v�u�ݔ������v�u�ɓ����v�u���{�x�o�v�ȂǍL�͈͂ő����I�ȍ��̐�������\���w�W�ł��B

�l�������Ɂu����l�v�u����l�v�u�m��l�v�����\����A���ɑ���l�����ڂ���܂��B�����Ȃ�����25���O���21:30�i�~����22:30�j�ɔ��\���܂��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2013�N1-3��������O��2016�N7-9�����܂ł�15��̃f�[�^���W�v�������̂ł��B

����A�s��ł͑S�̓I�Ɉ������\�z����Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̈��������Ȃ̂ł͂Ȃ��A�s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

�e�^�C�~���O���ɓ��ɗz���E�A���ւ̕�͂Ȃ��悤�ł��B

�{�w�W�ւ̒���1���������͉ߋ����ς�23pips�ƂȂ��Ă��܂��B���̔{�������������Ƃ͂���܂���B

�i2-3. �֘A�w�W�j

�Δ䕪�͂͊������܂��B

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������10�����Ƃ������������������Ƃ�80%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�1/2���Ă��܂��B�ł�����1�����ŕ������m�F���Ă���10����������_�����|�W�V�����������Ă��ǂ��ł��ˁB

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�ǂ����A���ғI����75������g�ݍ��킹���������Ƃ���A�w�W���\�O���瓯�������Ɍ�����������X��������悤�ł��ˁB

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�\�z�ƌ��ʂ̑召�W�ɕ�͌��o���܂���B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

�U.���ʌ���

2017.1/27.22:30���\

�NjL�F2017.01/28.22:28

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

GDP���\���ʂ͑O�ʂ�舫�����A����1�����͑f���Ɂu���v�ɔ������܂������A����10�����́u���v�ɔ��������]���܂����B�����̑傫�����ߋ����ς����傫���Ȃ�܂����B

����10���������]�����̂́A�O�邩��_�E���s��ō��l��2���h�����č������㏸���̂��߁A�����ڔ��������������߂Ǝv���܂��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

����10�������A���Ȃ��Ƃ��ŏ��̂����͉��l�ǂ������Ă������߁A�K����̃V�i���I�Ƃ��ɗ��m�ł��܂����B

�y8. �������͌��z

���͂ɖ��Ȃ��A�ƍl�����܂��B

�y9. �V�i���I���z

�V�i���I�ɖ��͂���܂���B

�ȏ�

�[�[�[�ȉ��͍L���ł��[�[�[

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 02:37| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017.1/27.09:30�\��[���B�����w�W�u�l�������Y�ҕ����w���v�����E���́i���ʌ��؍ρj

2017.1/27.09:30�ɁA���B�����w�W�u�l�������Y�ҕ����w���i�l����PPI�j�v�̔��\���\�肳��Ă��܂��B�����2016�N10-12�����̔��\�ƂȂ�܂��B

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

�ȗ����܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2013�N1-3��������O��2016�N7-9�����܂ł�15��̃f�[�^���W�v�������̂ł��B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

�Δ䕪�͂͊������܂��B

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ͑O�ʂ����P���A����1�����E����10�����̔����͑f���Ɂu���v�ƂȂ�܂����B

����ł��܂���ł����B

����͂ł��܂���ł������A�����V�i���I�ʂ�Ɏ�����Ă����玟�̂悤�ɂȂ����ƍl�����܂��B

���Ȃ킿�A�V�i���I1�́A���㍷�قƒ��O1�����̕�����v����85���������Ƃ������͌��ʂɊ�Â��܂��B���͒ʂ�ƂȂ�܂����B�V�i���I2�́A����1�����ƒ���10��������������ɂȂ�ƌ����ނ��Ƃ��A���S���E�������ɗD���Ƃ������̂ł����B��������͒ʂ�ł����B

����ł��Ȃ��������Ƃ͎c�O�ł��B

����͂ł��܂���ł������A���͂���܂���B

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

�y1. �w�W�T�v�z

�ȗ����܂��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2013�N1-3��������O��2016�N7-9�����܂ł�15��̃f�[�^���W�v�������̂ł��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

�i2-3. �֘A�w�W�j

�Δ䕪�͂͊������܂��B

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�ȏ�

�U.���ʌ���

2017.1/27.09:30���\

�NjL�F2017.01/27.21:46

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ͑O�ʂ����P���A����1�����E����10�����̔����͑f���Ɂu���v�ƂȂ�܂����B

�i7-2. ������ʁj

����ł��܂���ł����B

�y8. �������͌��z

����͂ł��܂���ł������A�����V�i���I�ʂ�Ɏ�����Ă����玟�̂悤�ɂȂ����ƍl�����܂��B

���Ȃ킿�A�V�i���I1�́A���㍷�قƒ��O1�����̕�����v����85���������Ƃ������͌��ʂɊ�Â��܂��B���͒ʂ�ƂȂ�܂����B�V�i���I2�́A����1�����ƒ���10��������������ɂȂ�ƌ����ނ��Ƃ��A���S���E�������ɗD���Ƃ������̂ł����B��������͒ʂ�ł����B

����ł��Ȃ��������Ƃ͎c�O�ł��B

�y9. �V�i���I���z

����͂ł��܂���ł������A���͂���܂���B

�ȏ�

�[�[�[�ȉ��͍L���ł��[�[�[

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 01:56| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017.1/27.08:30�\��[���{�����w�W�u�S������ҕ����w���E�����s�����ҕ����w���v���\�O���USDJPY�������́i���ʌ��؍ρj

2017.1/27.08:30�ɁA���{�����w�W�u�S������ҕ����w���E�����s�����ҕ����w���v�̔��\���\�肳��Ă��܂��B����͑S������ҕ����w����2016�N12�����A�����s�����ҕ����w����2017�N1�����̔��\�ƂȂ�܂��B

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

�����s��CPI�͑S��CPI�ɑ�1�������\����s���܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

�O��̓����s��CPI�R�A�́A�O�X��ɑ��������\�z�ł��������ʂ͈����ƂȂ��Ă��܂��B����A�S��CPI�R�A�͉������\�z�ƂȂ��Ă��܂����A�\�z���������Ȃ�ꍇ�ɔ����Ă����������ǂ������ł��B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

2015�N�̏���ő��łŒቺ���A���̌���Q�����Ă���悤�Ɍ����܂��B���퐶���ɂ����Ă͕������オ��Ȃ��ɉz�������Ƃ���܂��A���{�o�ϑS�̂������S�z�ɂȂ�܂��ˁB

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

��{�I�ɑ��̐�i���ƈ���āACPI�ł͑傫�Ȕ���������܂���B���\�ɁA�w�W���\�O��̎n�l����[�\�N������A�e�^�C�~���O�ł̒����ƒl�����ꗗ�������Ă����܂��B

���ςƂ��Ďw�W���\����1�������˕���3pips���������Ă��܂���B

�Δ䕪�͂͊������܂��B

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

����1�����l���ƒ���10�����̒����E�l���̍����A���ꂼ��3pips�E1pips�ƂȂ��Ă��܂����B1������10�����̕�����v����78���ŁA10������1�����Ɠ��������Ƀ��[�\�N�����L�т�����64���ł����B�w�W���\���1�����̕������m�F���Ă���|�W�V�����������Ă��ǂ��̂ł����A���҂ł���̂͋͂�3pips�ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�w�W�ɔ�������Ƃ��������A�w�W���\�O���瓯�������ɒl�������J��Ԃ��Ă���悤�ł��B

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���ғI����75���ɒB����X���͌��������܂���ł����B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ͑O�ʁE�s��\�z�����P�������̂́A����1�����̔����́u���v�ł����B���������A����10�����̔����͑f���Ɂu���v�ƂȂ�܂����B

������ʂ͎��̒ʂ�ł����B

�V�i���I�Ƃ��Ă͊Ԉ���Ă��܂������A�K���ɂ����m�����������̂ŋt�����𑨂��ăv���X�ɂł��܂����B

���ɁA���O�����E���͓��e�Ō������ׂ��_�͂���܂���B���͒ʂ�ɂȂ�Ȃ��Ƃ��ɂ́A���������������̂ł��B

����͑��ƂȂ�܂������A���͂���܂���B

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ŋ߂̔��\���ʂƂ��̔��������L�̒����E���͂Ɋ�Â������������ʁA�ȉ��̃V�i���I�ŗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�� ���\��A�{�L�������Ɍ��ʋy�ь���NjL���܂��B

�y1. �w�W�T�v�z

�����s��CPI�͑S��CPI�ɑ�1�������\����s���܂��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

�O��̓����s��CPI�R�A�́A�O�X��ɑ��������\�z�ł��������ʂ͈����ƂȂ��Ă��܂��B����A�S��CPI�R�A�͉������\�z�ƂȂ��Ă��܂����A�\�z���������Ȃ�ꍇ�ɔ����Ă����������ǂ������ł��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

2015�N�̏���ő��łŒቺ���A���̌���Q�����Ă���悤�Ɍ����܂��B���퐶���ɂ����Ă͕������オ��Ȃ��ɉz�������Ƃ���܂��A���{�o�ϑS�̂������S�z�ɂȂ�܂��ˁB

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E��1�����E����1�����E����10���������}�Ɏ����܂��B

��{�I�ɑ��̐�i���ƈ���āACPI�ł͑傫�Ȕ���������܂���B���\�ɁA�w�W���\�O��̎n�l����[�\�N������A�e�^�C�~���O�ł̒����ƒl�����ꗗ�������Ă����܂��B

���ςƂ��Ďw�W���\����1�������˕���3pips���������Ă��܂���B

�i2-3. �֘A�w�W�j

�Δ䕪�͂͊������܂��B

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������10�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

����1�����l���ƒ���10�����̒����E�l���̍����A���ꂼ��3pips�E1pips�ƂȂ��Ă��܂����B1������10�����̕�����v����78���ŁA10������1�����Ɠ��������Ƀ��[�\�N�����L�т�����64���ł����B�w�W���\���1�����̕������m�F���Ă���|�W�V�����������Ă��ǂ��̂ł����A���҂ł���̂͋͂�3pips�ł��B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�w�W�ɔ�������Ƃ��������A�w�W���\�O���瓯�������ɒl�������J��Ԃ��Ă���悤�ł��B

�y5. �w�W��v�����́z

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���ғI����75���ɒB����X���͌��������܂���ł����B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B�A���A���������Ă܂Ń|�W�V���������K�v�͂Ȃ������ł��B

�ȏ�

�U.���ʌ���

2017.1/27.08:30���\

�NjL�F2017.01/27.12:33

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���\���ʂ͑O�ʁE�s��\�z�����P�������̂́A����1�����̔����́u���v�ł����B���������A����10�����̔����͑f���Ɂu���v�ƂȂ�܂����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�V�i���I�Ƃ��Ă͊Ԉ���Ă��܂������A�K���ɂ����m�����������̂ŋt�����𑨂��ăv���X�ɂł��܂����B

�y8. �������͌��z

���ɁA���O�����E���͓��e�Ō������ׂ��_�͂���܂���B���͒ʂ�ɂȂ�Ȃ��Ƃ��ɂ́A���������������̂ł��B

�y9. �V�i���I���z

����͑��ƂȂ�܂������A���͂���܂���B

�ȏ�

�[�[�[�ȉ��͍L���ł��[�[�[

�A���P�[�g��Q�[���ɎQ�����āA�J���^�����������҂�

�����Q���ł���R���e���c�����肾������B

�����x�݂�ʋΎ��ԂȂǁA������Ƃ������ԂɎQ�����邾���ŁA�����Ƀ|�C���g�����܂����Ⴂ�܂��B

���܂����|�C���g�́A��s������A�}�]���M�t�g���Ɍ����I�I

�������`�����X�IinfoQ���j�^�[�̂��o�^�����ς݂łȂ����͂����炩��

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 01:54| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB