2017�N01��29��

�č����Ԏw�W�u�l����iPCE�j�E�l�����v�E�����w�W�uPCE�R�A�f�t���[�^�v�i2017�N1�����\���ʋL�ڍρj

�T. ����

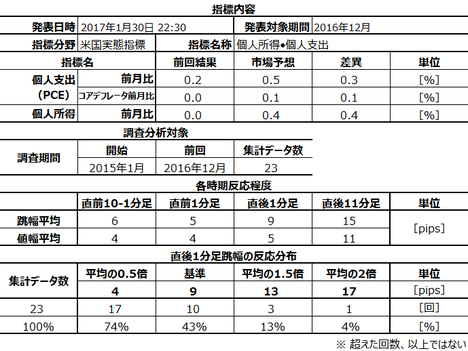

2017�N1��30��22:30�ɕč����Ԏw�W�u�l����iPCE�EPCE�R�A�f�t���[�^�j�E�l�����v�̔��\���\�肳��Ă��܂��B

�y1. �w�W�T�v�z

�l����iPCE�j�ƌl�����͏���҂̌o�ϊ�����\�������Ԏw�W�ł����APCE�R�A�f�t���[�^�̓G�l���M�[�E�H�����������l����̕��������������������w�W�ł��B

�������\�����l����iPCE�j�E�l�����EPCE�R�A�f�t���[�^�ɂ����āAPCE�R�A�f�t���[�^���d������Ă��܂��B����́AFRB���d�����镨���w�W��CPI�łȂ�PCE�R�A�f�t���[�^�ƌ����Ă��邽�߂ł��B���̗��R�́APCE�R�A�f�t���[�^����CPI�ɂ͏���o�C�A�X�������邽�߁A�Ƃ������������܂��B���������Ă���̂��͂��Ă����APCE�f�t���[�^���d�v������邱�Ƃ͂킩��܂��B

PCE�R�A�f�t���[�^�͑O����E�O�N�䂪���\����܂����A�����Ɍ��ѕt���̂͑O����ł��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�܂�����A�s��ł͑S�̓I�ɉ��P���\�z����Ă��܂��B�Ƃ͌����A�����̂��Ƃł����A�w�W�̉��P/���������Ȃ̂ł͂Ȃ��A�s��\�z�����ǂ��������������ł�����A���ԈႢ�Ȃ��悤�ɁB

�O��́A�S���ڂ��s��\�z�����������܂����B���̌��ʁA����1�����E����11�����Ƃ��ɉA���Ŕ������Ă��܂��B

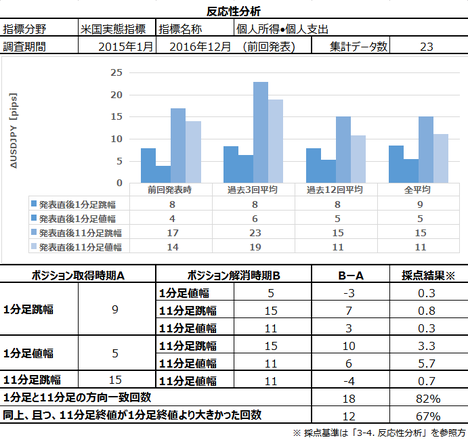

���Ɉȍ~�̒����E���͂́A2015�N1��������O��2016�N11�����܂ł�23��̃f�[�^���W�v�������̂ł��B

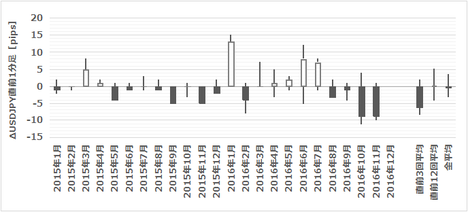

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�f�[�^�Ɉ˂�Ε���9pips�����������Ă��܂���B���Ȃ��Ƃ�PCE�R�A�f�t���[�^�ɂ��ẮA�قƂ�ǂ�FX���HP���ŏd�v�x�E���ړx�������w�W�Ƃ���Ă��܂��B���̊��Ɏ��ۂ̔����������Ȏw�W�ƌ�����ł��傤�B

�i2-1. �ߋ����j

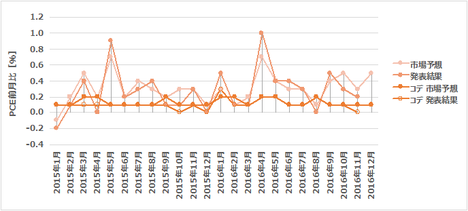

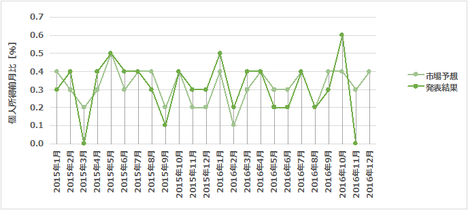

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

PCE�R�A�f�t���[�^�͎s��\�z�Ƃ̃Y����O�ʂ���̃u���������ɂ����w�W�ł��B����APCE�ƌl�����̓Y�����u���������₷���w�W�ƌ�����ł��傤�B

�i2-2. �ߋ������j

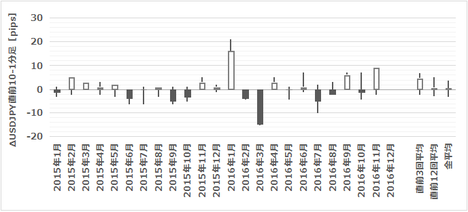

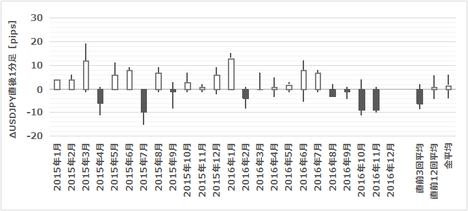

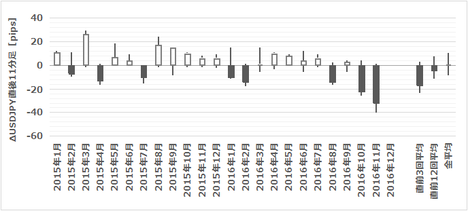

�ߋ��̒��O10-1�����E��1�����E����1�����E����11���������}�Ɏ����܂��B

�e�^�C�~���O���ɗz���E�A���ւ̕肪�Ȃ����Ƃ��m�F�ł��܂����B

�i2-3. �֘A�w�W�j

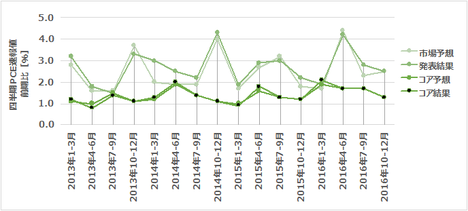

��T�ɁA2016�N10-12���l����PCE�E�R�APCE����l�����\����Ă��܂��B�����̉ߋ����ڂ����}�Ɏ����܂��B

10-12���̎l����PCE�E�R�APCE�͑O���䈫���E�s��\�z�ʂ�ƂȂ��Ă��܂��B����A����12����PCE�͉��P���\�z����Ă��܂��B10���E11���͎s��\�z�������\���ʂ�������Ă��܂��B����č���A���Ȃ��Ƃ�PCE�͉��U�ꂷ��\��������܂��B

�U. ����

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j���킩��܂��B

�w�W���\����A1������11�����Ƃ������������������Ƃ�82%����܂��B�����Ă��̂Ƃ��A10�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��܂��B�ł�����1�����ŕ������m�F���Ă���10����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

�y4. ������v�����́z

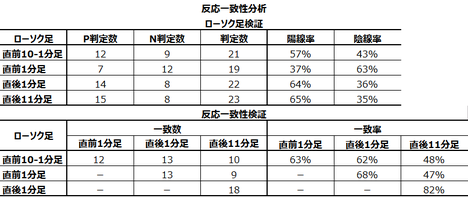

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

���O10-1�����E��1�����E����1�����E����11�����̊e�^�C�~���O�E���ԂɁA���ғI����75������z���E�A���ւ̕�͌��o���܂���B

�y5. �w�W��v�����́z

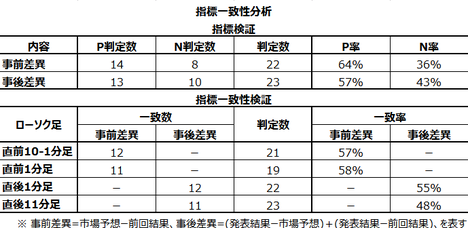

�w�W��v�����͂́A�w�W�����Ɣ��������ɓ����I�ȕ肪�Ȃ����ׁA�|�W�V���������S�Ɏ�ꂻ���ȌX�����Ȃ����͂��܂��B�w�W�����Ƃ́A�s��\�z����O�ʂ����������O���قƁA���\���ʂ���s��\�z�ƑO�ʂ����������㍷�قƁA��\���܂��B�����̒l���v���X�̂Ƃ��������v���X�i�z���j�ƂȂ��Ă���u��������v���Ă���v�ƌ��Ȃ��܂��B

�{���͂ł́A�ߋ��̎w�W�̔��\���ʂ̕����i�ǔہj�ɓ����I�ȕ肪�Ȃ����ׂ�w�W���ƁA���\�O��Ɏw�W���\�̕����ƃ��[�\�N���̌����Ƃ̈�v�ɕ肪�Ȃ����ׂ��v�����ƁA���s���Ă��܂��B

�{�w�W�ł́A���O���فE���㍷�قƂ��ɁAPCE�R�A�f�t���[�^�̉e����PCE�ƌl�����̊e�e����2�{�ƌ��Ȃ��Ă��܂��B

�s��\�z�Ɣ��\���ʂ̑召�W�ɕ�͌��o���܂���B�܂�A���\���ʂ��s��\�z�����ǂ��Ă������Ă��A�ǂ���ɔ������邩�͂킩��܂���B�Q�l�ƂȂ钼�ߌX���i�O��2016�N12��23�����\�j�ł́A�s��\�z��蔭�\���ʂ̈����ɉA���őf���ɔ������܂����B

���Ȃ݂ɁA����̎��O���ق̓v���X�ƂȂ��Ă��܂��B

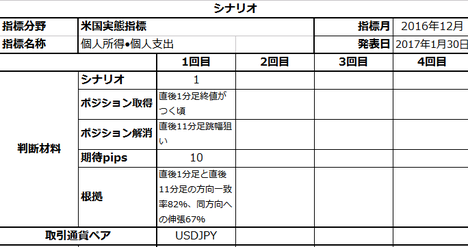

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂ����Ă����܂��B

�w�W���\���ʂɑ��ł������ɔ�������̂͒���1�����������ƌ����܂��B�f�[�^�Ɉ˂�Ε���9pips�����������Ă��܂���B���Ȃ��Ƃ�PCE�R�A�f�t���[�^�ɂ��ẮA�قƂ�ǂ�FX���HP���ŏd�v�x�E���ړx�������w�W�Ƃ���Ă��܂��B���̊��Ɏ��ۂ̔����������Ȏw�W�ƌ�����ł��傤�B

���������͂̌��ʁA�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����܂��B�����Ă��̂Ƃ��A11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��܂��B�ł�����1�����ŕ������m�F���Ă���11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

������v�����͂̌��ʁA���O10-1�����E��1�����E����1�����E����11�����̊e�^�C�~���O�E���ԂɁA���ғI����75������z���E�A���ւ̕�͌��o���܂���B

�w�W��v�����͂̌��ʁA�s��\�z�Ɣ��\���ʂ̑召�W�ɕ�͌��o���܂���B�܂�A���\���ʂ��s��\�z�����ǂ��Ă������Ă��A�ǂ���ɔ������邩�͂킩��܂���B�Q�l�ƂȂ钼�ߌX���i�O��2016�N12��23�����\�j�ł́A�s��\�z��蔭�\���ʂ̈����ɉA���őf���ɔ������Ă��܂��B

�܂�{�w�W�́A�ߋ�23�\���̌��ʂ��猾���A���\�l���ǂ����ꔽ�����ǂ���ɓ]�Ԃ����킩��Ȃ����̂́A�������̂��̂͐��Ԃ̏d�v�x�E���ړx�̊��ɏ������A�ƌ����܂��B��r�I�m���ƌ�����X���́A�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����A���̂Ƃ�11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��邱�Ƃł��B����āA����1�����ŕ������m�F���Ă��璼��11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B

���҂ł���pips���ߋ����ϒl�Ƃ���Ȃ�A�����10pisp���x�Ƃ������ƂɂȂ�܂��B

�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�

�V. ����

2017.1/30.22:30���\

�NjL2017.1/30.23:51

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

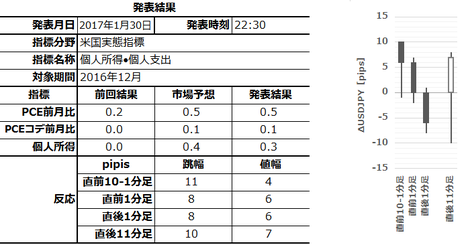

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

PCE�y��PCE�R�A�f�t���[�^���\���ʂ͗\�z�ʂ�A�l�����͗\�z����≺���܂����B���ʁA����1����������8pips�i�ߋ����ς�9pips�j�ƂȂ�A�[���̂��������ł��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�w�W���\�ւ̏��������u���v���m�F���A���|�W�V�����������܂����B�����|�W�V���������̂�����������������܂��A���ʓI�ɂ͂��ꂪ�K�����܂����B���̌�A����11�����͗z���ɓ]���Ă��܂��B

�W. ����

�y8. �������͌��z

�{�w�W���قƂ�ǂ�FX���HP���ŏd�v�x�E���ړx���������Ɏ��ۂ̔����������Ȏw�W�Ƃ����F���́A�C������K�v������܂���B

���������͂ɂ����āA�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����A�����Ă��̂Ƃ��A11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��܂����B

���ʂ́A����1�����ƒ���11�����͔��Ε����ɔ������Ă܂����B

�A���A���͎�@���C������K�v�͂܂�����܂���B����̂��ߋL�^���Ă����ƁA����ō��N�̖{�w�W���������͂�1��1�s�ł��B

������v�����͂̌��ʁA���O10-1�����E��1�����E����1�����E����11�����̊e�^�C�~���O�E���ԂɁA���ғI����75������z���E�A���ւ̕�͌��o���܂���ł����B

����̂��ߋL�^���Ă����ƁA�܂����N�͖{�w�W������v�����͌��ʂɊ�Â�����͍s���Ă��܂���B

�w�W��v�����͂̌��ʁA�s��\�z�Ɣ��\���ʂ̑召�W�ɕ�͌��o���܂���B�܂�A���\���ʂ��s��\�z�����ǂ��Ă������Ă��A�ǂ���ɔ������邩�͂킩��܂���B�Q�l�ƂȂ钼�ߌX���i�O��2016�N12��23�����\�j�ł́A�s��\�z��蔭�\���ʂ̈����ɉA���őf���ɔ������Ă��܂��B

����̂��ߋL�^���Ă����ƁA�܂����N�͖{�w�W������v�����͌��ʂɊ�Â�����͍s���Ă��܂���B

�S�̏����Ƃ��āA�{�w�W�����E���͌��ʂ�Z�߂����̋L�q���A�ꕔ��������������ق��A����C������K�v�͂���܂���B

���Ȃ킿�A

�u�{�w�W�́A�ߋ�23�\���̌��ʂ��猾���A���\�l���ǂ����ꔽ�����ǂ���ɓ]�Ԃ����킩��Ȃ����̂́A�������̂��̂͐��Ԃ̏d�v�x�E���ړx�̊��ɏ������A�ƌ����܂��B��r�I�m���ƌ�����X���́A�w�W���\�����1������11�����Ƃ������������������Ƃ�82%����A���̂Ƃ�11�����I�l��1�����I�l�����L�тĂ������Ƃ�67%�ƂȂ��Ă��邱�Ƃł��B����āA����1�����ŕ������m�F���Ă��璼��11����������_�����|�W�V���������ĂΗǂ��w�W���ƌ�����ł��傤�B���҂ł���pips���ߋ����ϒl�Ƃ���Ȃ�A�����10pisp���x�Ƃ������ƂɂȂ�܂��B�v

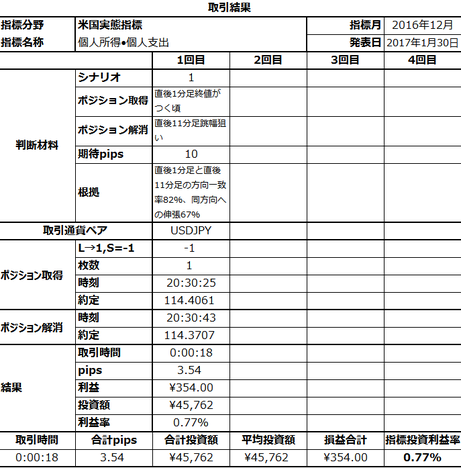

�y9. �V�i���I���z

�|�W�V�����̓V�i���I�ʂ�Ɏw�W���\��Ɏ擾���A���߂ɉ������܂����B�|�W�V���������𑁂��������R�́A�ߋ��̔��������ς���10pips���x�����Ȃ����Ƃ܂��Ăł��B���m��3.54pips�ł����A�|�W�V�����ۗL���Ԃ�18�b�ł�����A�܂����z�I�Ȏ���ł��傤�B

�V�i���I�ɂ́A�������̕K�v������܂���B

�ȏ�

�[�[�[�ȉ��͍L���ł��[�[�[

�ʋΎ��Ԃ�ҍ��킹���ԂƂ��������Ԏ��ԂɃA���P�[�g�ɓ�����Ȃ�A�����̃A���P�[�g�T�C�g�ɓo�^���Ă��������ǂ��ł���B�����悤�ȃA���P�[�g���ǂ̃T�C�g�ɂ����Ă��܂��B�������Ń|�C���g���W�߂�����A�����ƌ����悭�|�C���g���W�܂�܂��B

����������������������������������������

�}�N���~�����j�^�ɓo�^���ăL�����y�[���ɉ��債�悤�I

�A���P�[�g���j�^�V�K�o�^�v���[���g�L�����������{���I

��������o�^�͂����炩��I�I

https://px.a8.net/svt/ejp?a8mat=2TA9T9+ERO3ZM+2WL0+BXB8Z

����������������������������������������

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

�y���̃J�e�S���[�̍ŐV�L���z

-

no image

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:42| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

���̋L���ւ̃R�����g

�R�����g������

���̋L���ւ̃g���b�N�o�b�NURL

https://fanblogs.jp/tb/5876690

���̋L���ւ̃g���b�N�o�b�N