�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N07��20��

���B���Z����uECB�������\�v���\�O���EURJPY�������́i2017�N7��20��20:45���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N7��20��20:45�ɉ��B���Z����uECB�������\�v�����\����܂��B21:30�����ECB���ق̋L�҉���\�肳��Ă���A�����ύX���Ȃ��ꍇ�A���\�シ���ɂ�������ɂ����ւƈڍs���܂��B

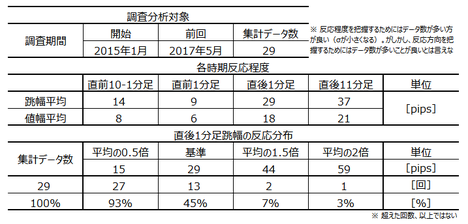

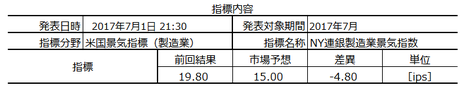

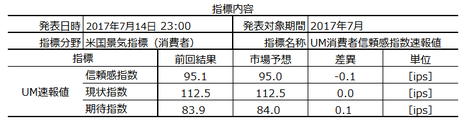

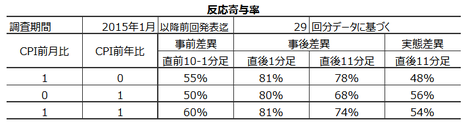

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

���Z�������\���ɂ́A���炩�̕ω����\�z����Ă���ꍇ�Ƃ����łȂ��ꍇ�ƂŁA�S���l�����قȂ�܂��B�ȉ��A�u����͌���ێ��v�Ƃ����\�z��O��ɘb��i�߂܂��B

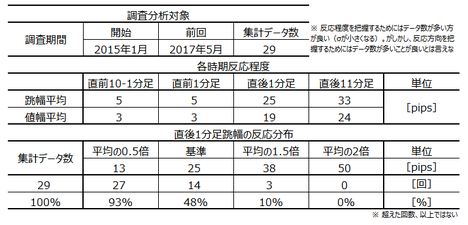

���Ȃ킿�A�ߋ��ɐ�������E�t���ŕύX���s��ꂽ2015�N12���i�t������0.2�����灢0.3���ɕύX�j�A2016�N3���i�t������0.3�����灢0.4���ɕύX�j�A2016�N4���i���������0.05������0���ɕύX�j��3����������f�[�^�Ɋ�Â����͂��s���Ă��܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

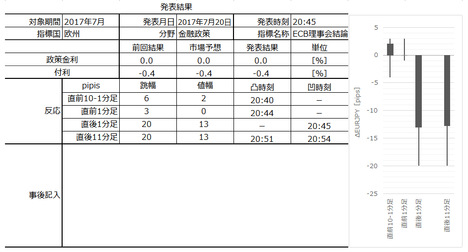

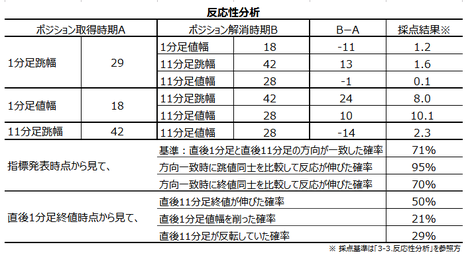

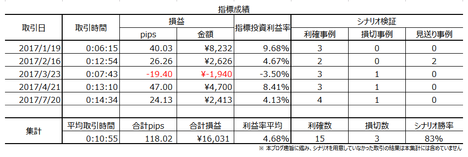

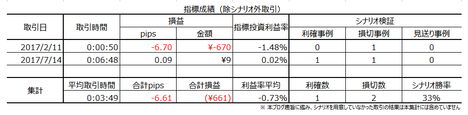

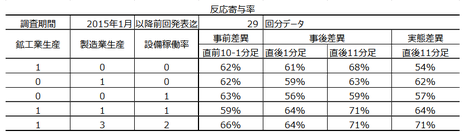

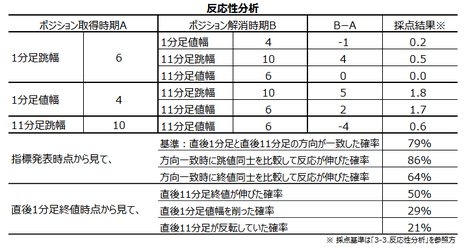

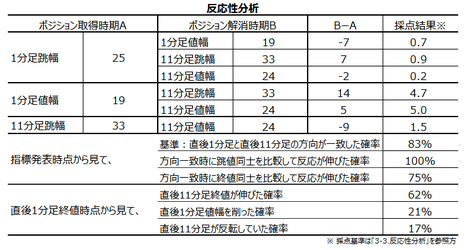

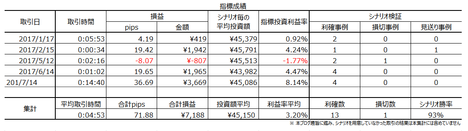

��^���͂̌��ʂ͎��̒ʂ�ł��B

�Ȃ��A�w�W��v�����͍͂s���Ă��Ȃ��̂œY�t���Ă��܂���B��������������͕t�����ߋ��ύX���ꂽ���Ƃ�3��A���̂���1��Ő����������̗\�z���O�ꌻ��ێ����������Ƃ�����܂��B

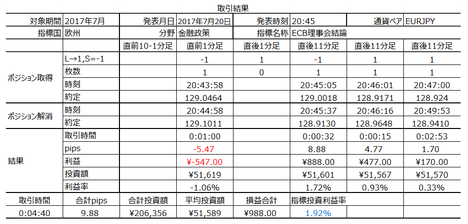

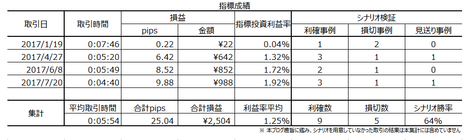

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

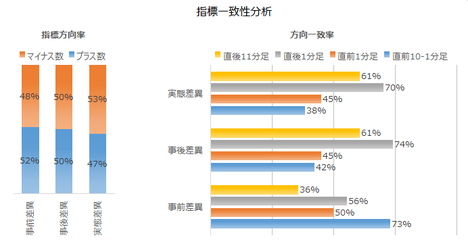

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�ȑO�A���c����ق��������悤�ɋ��Z����̎�i�͑���ɘj��A��X���q���̍��Ɋw�Z�ŏK������������͋��Z����ł͂Ȃ��Ȃ��Ă��܂��B

�܂��u��������v�Ƃ́A���₪�s����s�ɑ��ėZ��������ۂ̋����̂��Ƃ��w���Ă���A���{�̏ꍇ�ɂ́u���S�ۃR�[�������������v���w���Ă��܂��B

�ȑO�͋�������̂��Ƃ��w���āu��������v�ƌĂ�Ă��܂����B���������A���݂͋��������R������Ă��邽�߁A��������ɂ�����������s�����Ƃ��ł��܂���B����ŁA���₪���S�ۃR�[���������s��Ƃ����Z�����Z�s��ɒ��ډ�����ĒZ�������𑀍삵�Ă���̂ł��B

��������i�u�����������ъ�ݕt�����v�j�Ƃ������͎̂c���Ă�����̂́A����͒Z�����Z�s��ɂ������������Ƃ��ċ@�\���Ă��邾���ł���A��������ł͂���܂���B

�����āAECB�́u�a���t�@�V���e�B�[�����v�Ƃ͓���ɂ�����u�t���v�ɑ������܂��B

�s����s�̑ݏo�����́A�t���̐������ݏo���������Ƃ��ċ@�\���邽�߁A�t���̏グ������������Z����̎�i���蓾�܂��B

�A���A�����̂悤�ɕt�����}�C�i�X�ɂȂ邱�Ƃ��u�}�C�i�X�����v�Ƃ����A����͎��������������ʉ݂ł̉^�p�ɗ���邽�߁A�ʉ݈��������Ɣᔻ���Ă��܂��B

�X�ɂ́A�ē����̒��₪�������Ŏ��{��������ɂ�鍑���̔�������{��́A�����ɂ��攄�p�ɂ���A���̃y�[�X�i�K�́j�𐧌䂷�邱�Ƃŋ��Z���蓾�Ă��܂��B

���Ă̂悤�ȋ������삾���ł͐�����ʂ����܂��Ă��܂��A��������������������Z����̑��l�����i��ł��܂��B���������A���̖{�����ɘa�������̂ǂ��炩�ɉ߂��Ȃ��ȏ�A���l���͕��Q�̏��Ȃ��K�͊g���͍����Ă��邾���Ȃ̂ł��B

�O��6��8����ECB������ł́A�lj��� �����Ɋւ��镶�����폜����܂����B����L�����Ɉ˂�A����́u�lj��ɘa�ɑO�����Ȏp�����璆���p���ɏC�����ꂽ�v�Ƃ������ڗ����܂��B�����Ċ��ɁA����̓W�J�́u9��7��������Ŋɘa�������폜����A2018�N����e�[�p�����O���J�n�����v�Ƃ̕��Ȃ���Ă��܂��B�����܂ł����ɐ܍��܂ꂽ���e�A�Ƃ������ƂɂȂ�܂��B

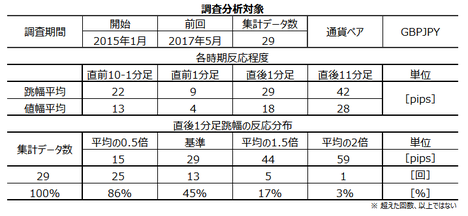

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

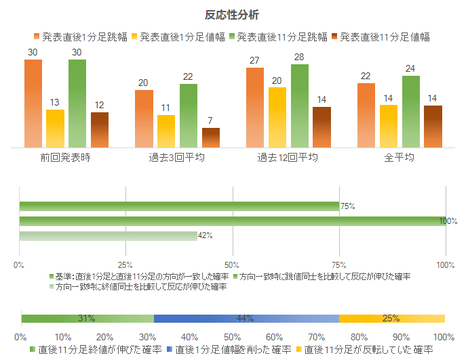

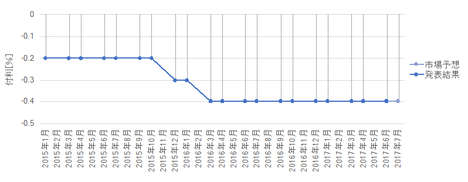

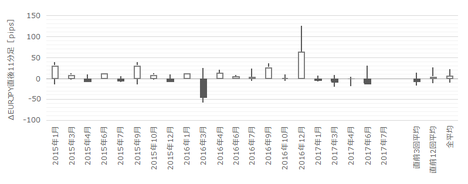

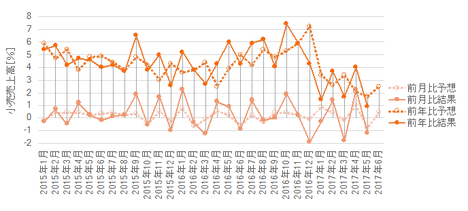

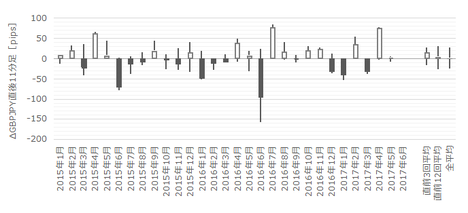

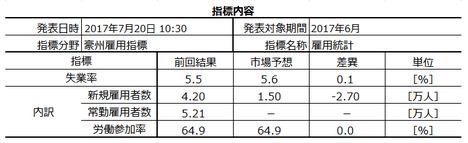

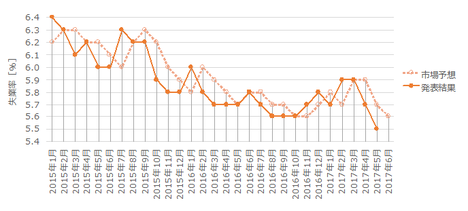

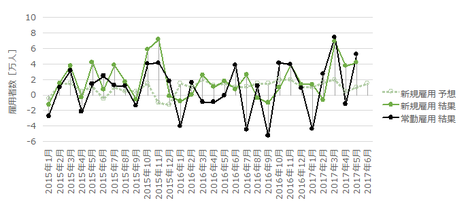

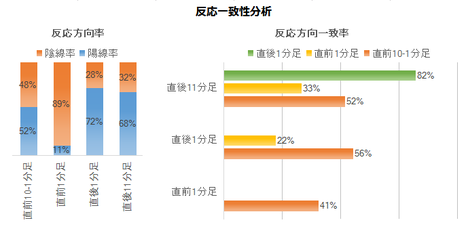

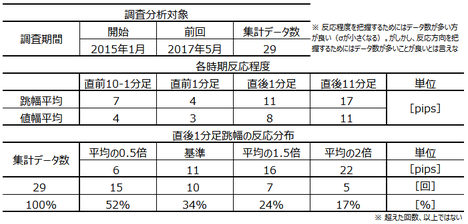

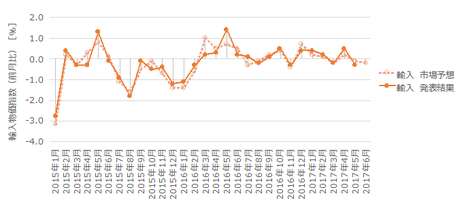

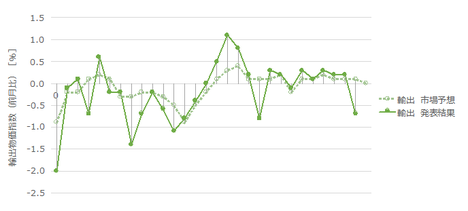

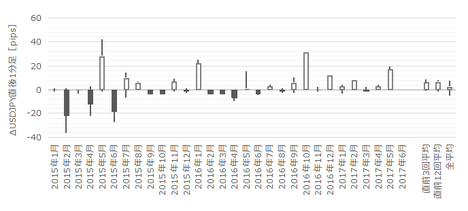

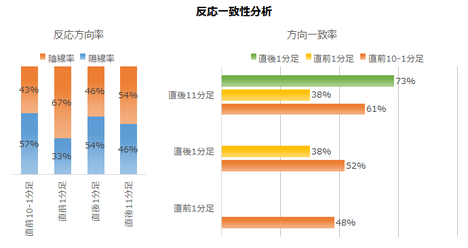

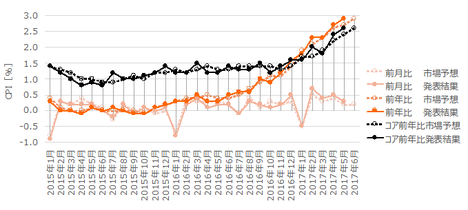

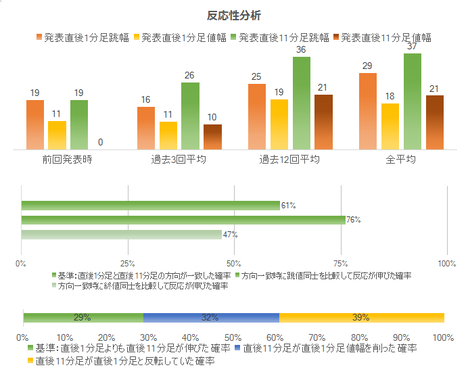

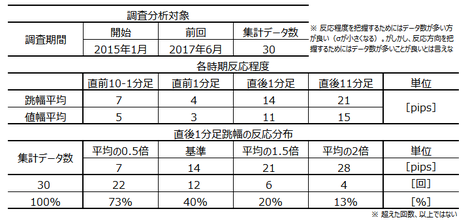

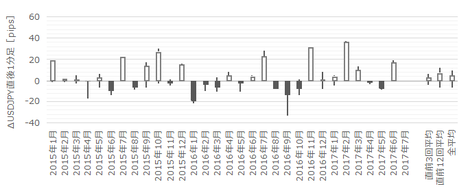

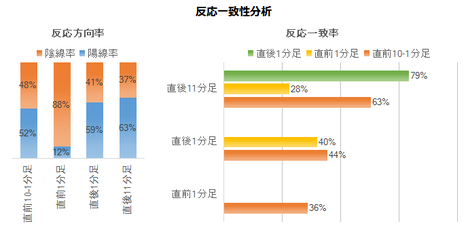

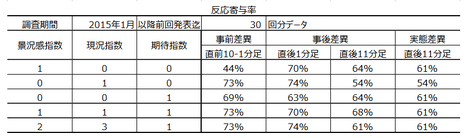

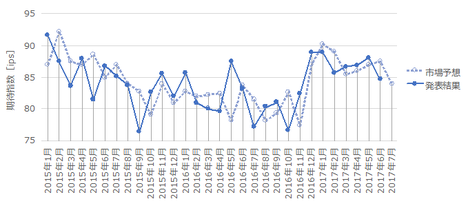

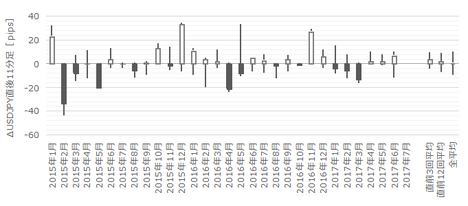

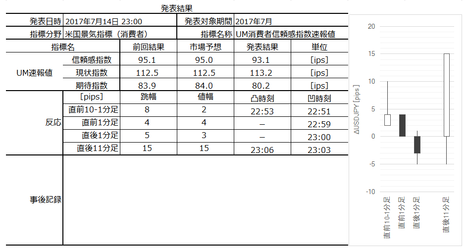

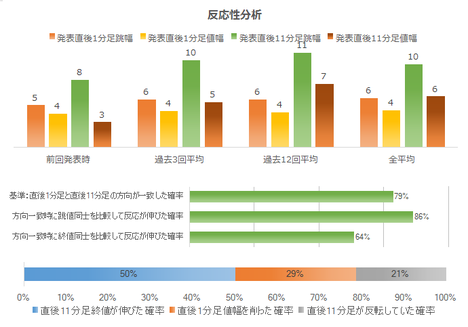

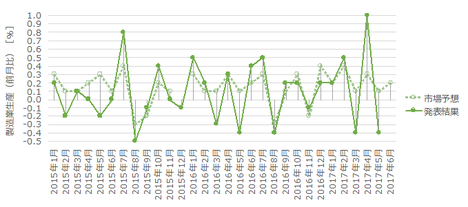

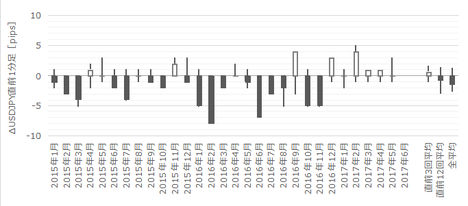

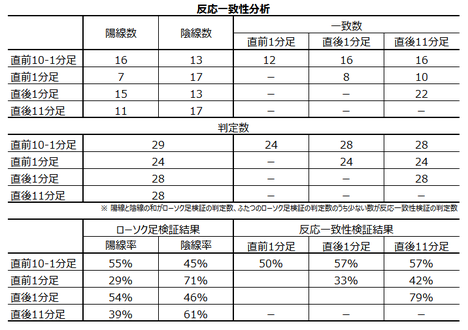

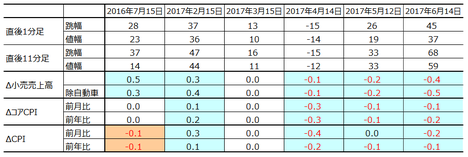

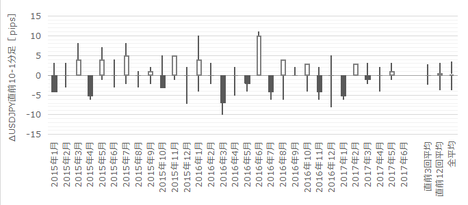

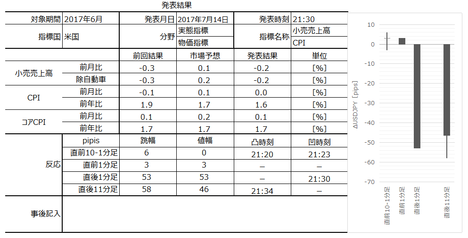

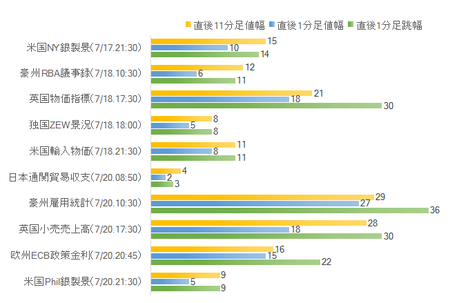

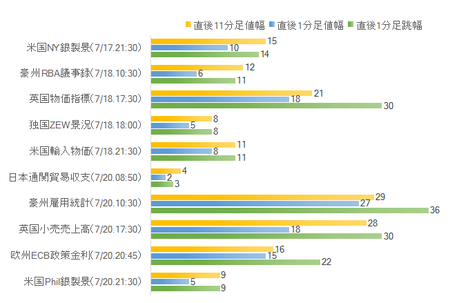

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

2015�N12���E2016�N3���͕t���̕ύX���s���Ă��܂��B2016�N4���͐�������ύX���s���Ă��܂��B�O�q�̒ʂ�A�{�L���͂����3���������������蔭�\�O��̔������͂��s���Ă��܂��B

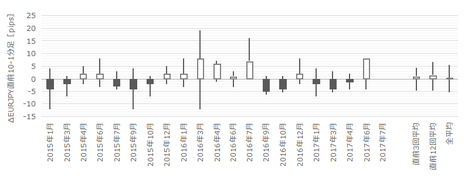

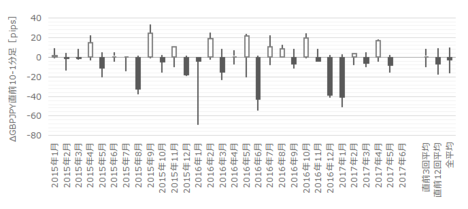

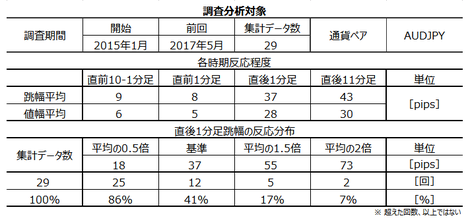

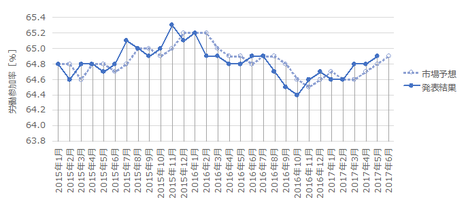

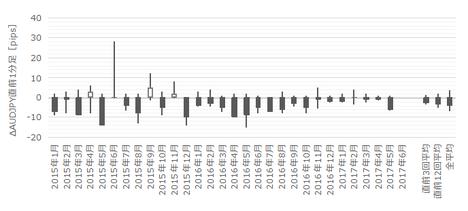

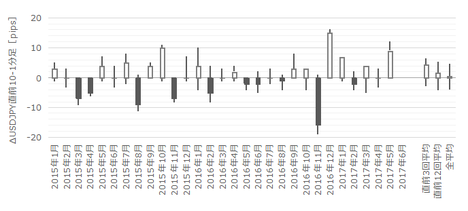

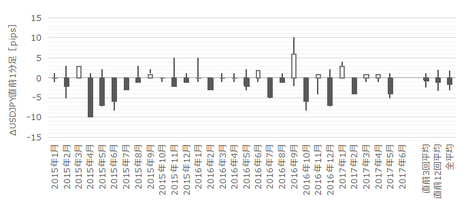

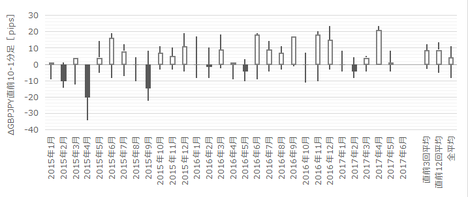

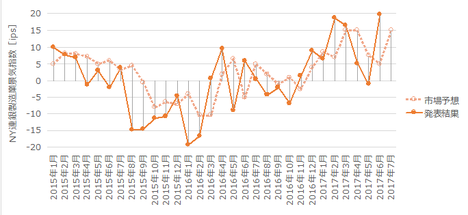

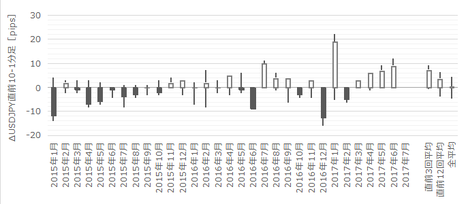

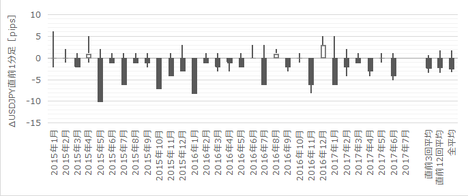

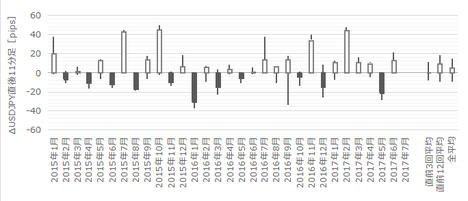

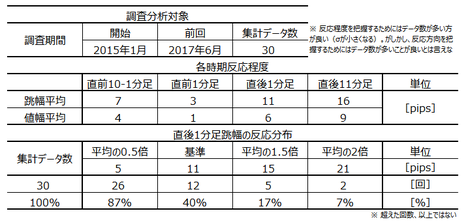

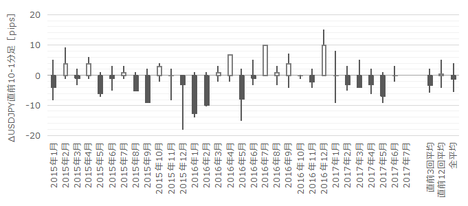

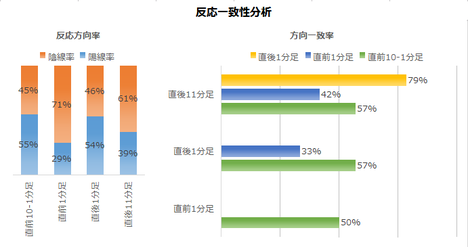

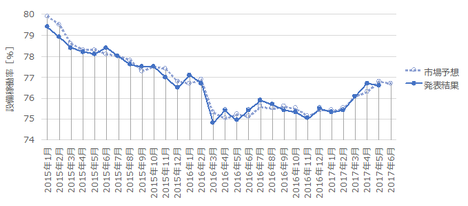

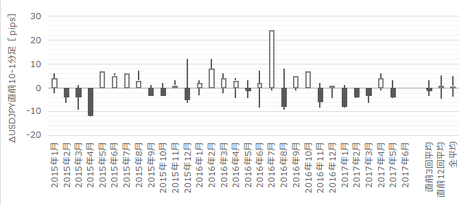

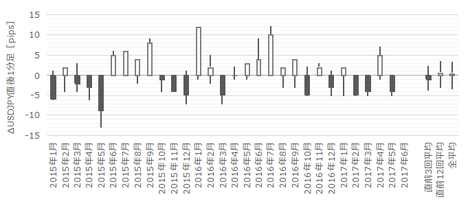

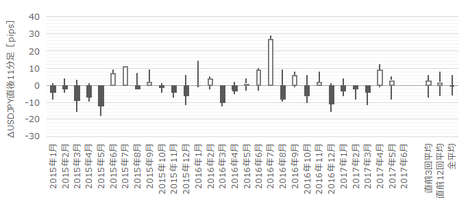

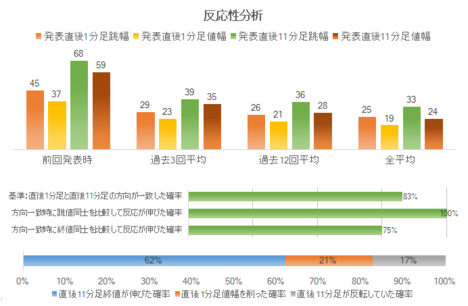

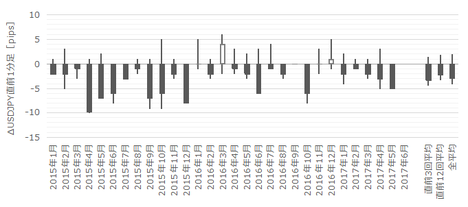

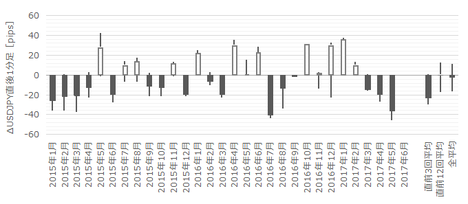

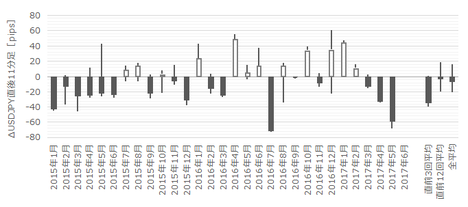

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�A�ߋ����ϒl����3pips�ł��B

������11pips�ȏゾ�������Ƃ͉ߋ�2��i12���j����܂��B

����2��̒���1���������̕��ς�25pips�ŁA����͒���1�����̉ߋ��S����22pips�����傫�����x�ł��B���������A����2��̒��O10-1�����ƒ���1�����̕�����1��v�i50���j���Ă��܂��B

���Ⴊ���Ȃ����Ƃ������āA���O10-1�����̔������ߋ����ς�1.5�{�ȏ�ɒB�����ꍇ���A���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

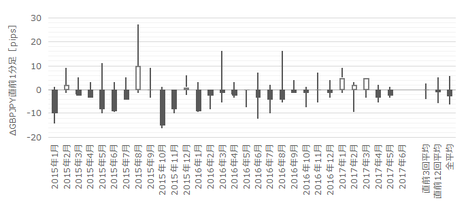

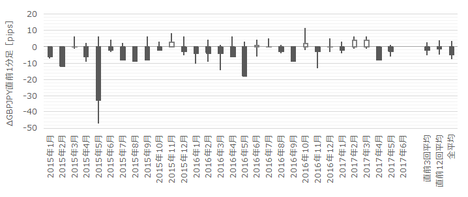

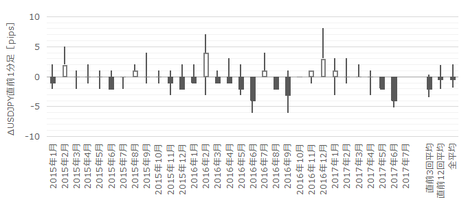

���ɁA���O1�����́A�ߋ����ϒ�����12pips�A�ߋ����ϒl����8pips�ł��B

������18pips�ȏゾ�������Ƃ͉ߋ�3��i18���j����܂��B����3��̒���1���������̕��ς�39pips�ŁA����͒���1�����̉ߋ��S����22pips��傫�������Ă��܂��B�܂��A����3��̒��O1�����ƒ���1�����̕�������v�������Ƃ�0��i0���j�ł��B

�܂�A���O1�������傫���������Ƃ��́A�w�W���\����̔��������O1�����Ƌt���ɑ傫�����˂�\���������悤�ł��B

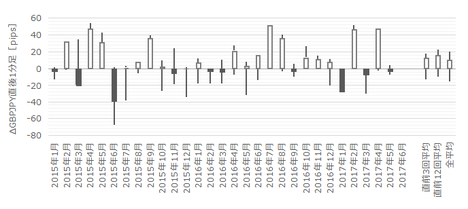

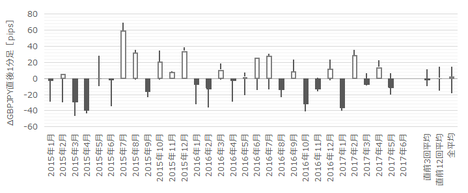

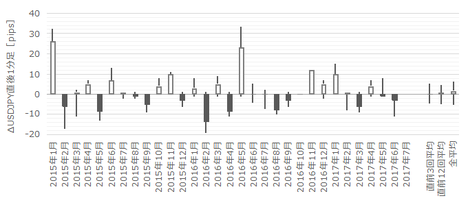

�����āA����1�����́A�ߋ����ϒ�����22pips�A�ߋ����ϒl����14pips�ł��B

�ߋ����ς�22pips���Ē��˂����Ƃ�35�������Ȃ��A���ς̔�����11pips�ȉ��������˂Ȃ��������Ƃ�41������܂��B

�{�w�W�͂߂����ɑ傫�����˂Ȃ��A�����������Ȏw�W�ł��B

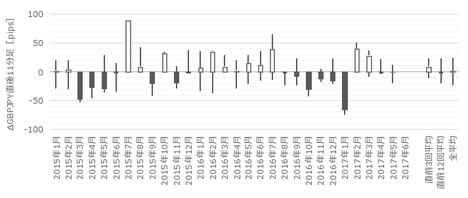

����11�����́A�ߋ����ϒ�����24pips�A�ߋ����ϒl����14pips�ł��B

���ϒl���������A����1�����Ɣ�ׂāA����11�����̒�����2pips�ȏ�A�l�����ς͓����ŁA�قڔ������L�тĂ��܂���B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍����قƂ�ǂȂ��ȏ�A���ϓI�Ȕ������x���������ł͑S���nj��Ɍ����Ă��Ȃ��A�ƌ�����ł��傤�B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

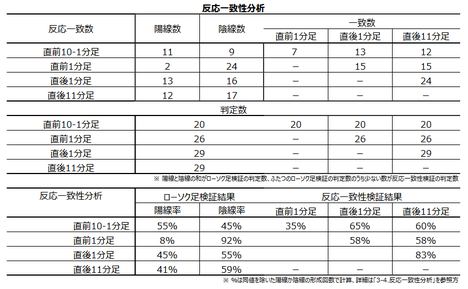

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

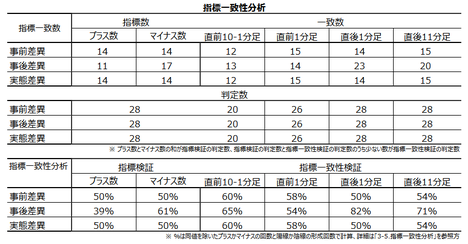

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

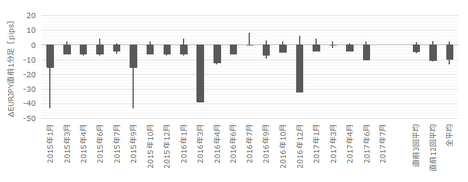

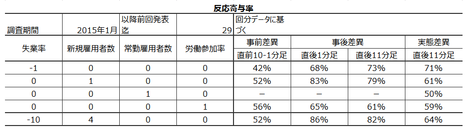

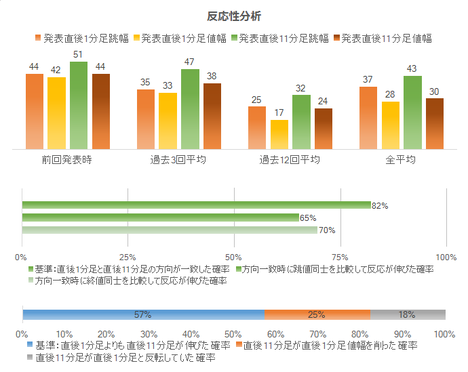

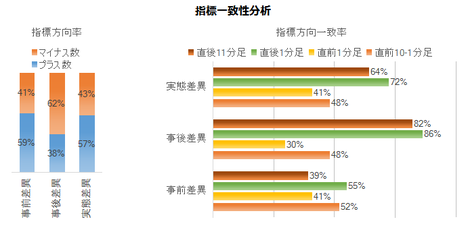

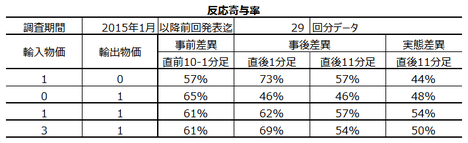

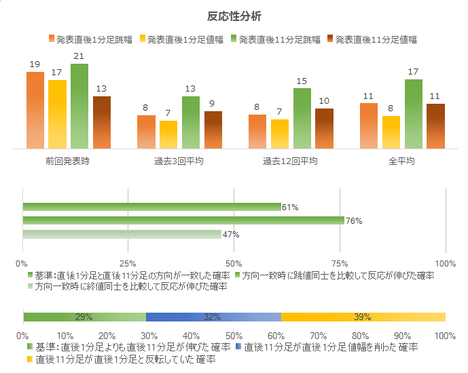

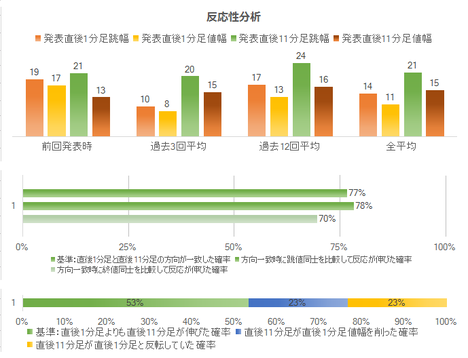

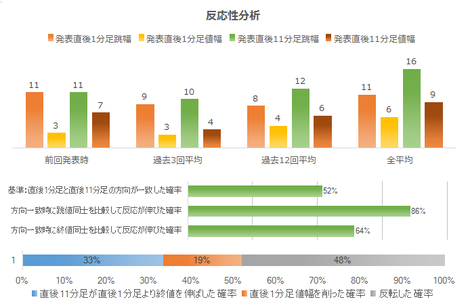

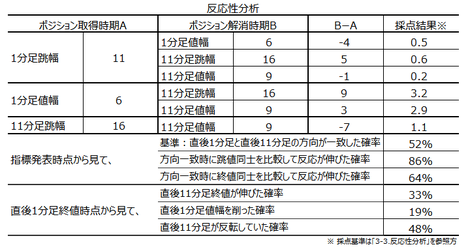

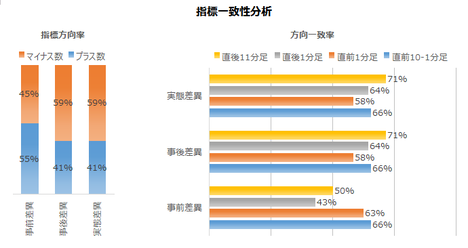

���������͂̌��ʂ͎��̒ʂ�ł��B

���Ȃ킿�A����1�����ƒ���11�����Ƃ̕�����v����75���ł��B�����āA����75���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e100���E42���ł��B�����Ď��ɁA����1�����I�l���������_�ōl���Ă݂܂��B���̎��_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l����m����25����������܂���B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q���E�Z�����m�ł��B����1�����I�l�����Ă���A�Ȃ�ׂ��������m���ׂ��ł��B����1�����I�l��������A����11�����I�l�͂������������蔽�]���Ă������Ƃ�75���ɂ��B���܂��B����1�����I�l�����Ă���A����1�����ɏ�����nj��͔����������ǂ��ł��傤�B

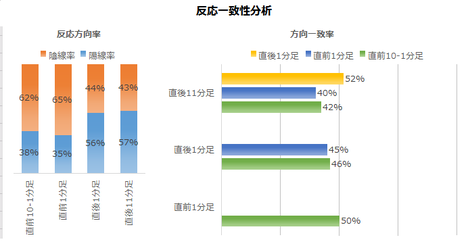

���ɁA������v�����͂̌��ʂ͎��̒ʂ�ł��B

���O1�����͉A������100���ƂȂ��Ă��܂��B�ߋ����ς̒�����12pips�ŁA�K�����[�\�N���ɂ͋t�q�Q��10pips�ɒB�������Ƃ��Ȃ��悤�ł��B

����1�����́A�z������81���ł��B�ߋ����ς̒�����22pips�Œl����14pips�ł��B�A���A���̕��ϒl�ɂ͋ɒ[�ɑ傫����������2016�N12���i124pips�j���܂�ł��܂��B���ꏜ���ƁA�ߋ����ς̒�����15pips�Œl����8pips��������܂���B�nj��ł�5pips���x��_���̂����E�ł��傤�B

�t�����ɔ����������Ȓ��O1�����ƒ���1�����̕�����v����14���i�s��v��86���j�ł��B

����1�����ƒ���11�����̕�����v����75���ƍ������̂́A�O�q�̂悤�ɁA����͒���11����������1�����̒l������邱�Ƃ������̂ŁA�nj��ɂ͌����܂���B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�����

�L�ړ��e�����ɂ��A����܂��B�\�������܂���B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N7��20��20:45�ɉ��B���Z����uECB�������\�v�����\����܂��B21:30�����ECB���ق̋L�҉���\�肳��Ă���A�����ύX���Ȃ��ꍇ�A���\�シ���ɂ�������ɂ����ւƈڍs���܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

���Z�������\���ɂ́A���炩�̕ω����\�z����Ă���ꍇ�Ƃ����łȂ��ꍇ�ƂŁA�S���l�����قȂ�܂��B�ȉ��A�u����͌���ێ��v�Ƃ����\�z��O��ɘb��i�߂܂��B

���Ȃ킿�A�ߋ��ɐ�������E�t���ŕύX���s��ꂽ2015�N12���i�t������0.2�����灢0.3���ɕύX�j�A2016�N3���i�t������0.3�����灢0.4���ɕύX�j�A2016�N4���i���������0.05������0���ɕύX�j��3����������f�[�^�Ɋ�Â����͂��s���Ă��܂��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͏������A�߂����ɑ傫���������܂���B�A���A�傫����������2016�N12���͒���1������124pips�ɂ��B���Ă��܂��B

- ���������́A���O1�������A���E����1�������z���ɕ��Ă��܂��B

- �nj��́A����1�����I�l�����Ă��璼��1���������ւ̏����������A����1�����I�l�����Ă���͋t����̋@���_�������ǂ��ł��傤�B���������ɑ��鏇����ł́A�Z�����m�ȊO�Ɉ�ʘ_�Ƃ��Ă̕��͂���͏��@�����o���܂���B

��^���͂̌��ʂ͎��̒ʂ�ł��B

�Ȃ��A�w�W��v�����͍͂s���Ă��Ȃ��̂œY�t���Ă��܂���B��������������͕t�����ߋ��ύX���ꂽ���Ƃ�3��A���̂���1��Ő����������̗\�z���O�ꌻ��ێ����������Ƃ�����܂��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �{�w�W�ɂ́A�ߋ��̃��[�\�N������\�ߒm���Ă����������ǂ��|�C���g������܂����B

(1) �܂�Ɂi�p�x12���j�A���O10-1������11pips�ȏ㓮�����Ƃ�����܂��B���������A���ꂪ����1�����̔������x��������������Ă͂��܂���B

(2) �܂�Ɂi�p�x17���j�A���O1������18pips�ȏ㓮�����Ƃ�����܂��B

���O1����������18pips�ȏゾ�������Ƃ͉ߋ�3��i18���j��������܂���B����3��̒���1���������̕��ς�39pips�ŁA����͒���1���������̉ߋ��S����22pips��傫�������Ă��܂��B�܂��A����3��̒��O1�����ƒ���1�����̕�������v�������Ƃ�0��i0���j�ł��B

�܂�A���O1�������傫���������Ƃ��́A�w�W���\����̔��������O1�����Ƌt���ɑ傫�����˂�\��������܂��B�u�t���ɑ傫�Ȓ��ˁv�ł�����A����͒��ӂ��K�v�ł��B - ���������͂̌��ʂ͎��̒ʂ�ł��B

(1) ����1�����I�l�ƒ���11���������̉ߋ����ϒl������ׂ�ƁA��������pips���҂������ł����A������ł���Ȃ��|�W�V�����ł��B����1�����ƒ���11�����̉ߋ����ϒl������ƁA�l�����m�Ŕ������قƂ�ǐL�тĂ��܂���B

(2) ����1�����ƒ���11�����Ƃ̕�����v����75���ł��B�����āA����75���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e100���E42���ł��B�܂��A����1�����I�l���������_�ōl���Ă݂�ƁA���̎��_������������L�ё����Ē���11�����I�l������1�����I�l����m����25����������܂���B

(3) ���Ȃ킿�A���\����1�����߂���ƁA���������ɏ�����̃|�W�V�����͑��X�ɗ��m���ׂ��ł��B����1�����I�l�����Ă���́A����11�����I�l�͂������������蔽�]���Ă������Ƃ�75���ɂ��B���Ă��邩��ł��B����1�����I�l�����Ă���́A����1�����ɏ�����nj��͔�����ׂ��ł��B - ������v�����͂̌��ʂ͎��̒ʂ�ł��B

(1) ���O1�����͉A������100���ƂȂ��Ă��܂��B�ߋ����ς̒�����12pips�ŁA�K�����[�\�N���ɂ͋t�q�Q��10pips�ɒB�������Ƃ��Ȃ��悤�ł��B

(2) ����1�����́A�z������81���ł��B�ߋ����ς̒�����22pips�Œl����14pips�ł��B�A���A���̕��ϒl�ɂ͋ɒ[�ɑ傫����������2016�N12���i124pips�j���܂�ł��܂��B���ꏜ���ƁA�ߋ����ς̒�����15pips�Œl����8pips��������܂���B�nj��ł�5pips���x��_���̂����E�ł��傤�B

(3) �t�����ɔ����������Ȓ��O1�����ƒ���1�����̕�����v����14���i�s��v��86���j�ł��B

(4) ����1�����ƒ���11�����̕�����v����75���ƍ������̂́A�O�q�̂悤�ɁA����͒���11����������1�����̒l������邱�Ƃ������̂ŁA�nj��ɂ͌����܂���B - �ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂�

(1) ���O1�����͉A���ƌ����݂܂��B

(2) ����1�����͗z���ƌ����݁A�w�W���\���O�Ƀ|�W�V�������擾���܂��B���ł��ꗘ�m�ł���A���������ōs���܂��B

�A���A���O1�������z���̏ꍇ�A�ߋ��̕��͂��ʗp���Ȃ����Ƃ��N���Ă��܂��B���O1�������z���ɂȂ肻���Ȃ�A���̎���͒��~���܂��B

(3) �nj��́A���������ɏ�����ŒZ�����m���܂��B���l�i���l�j�݂͂�����邽�߁A�����Ɏ�����͂��܂���B

(4) �ēx�̒nj��́A����1�����I�l�����Ă���t����̋@����M���܂��B�t����Ȃ̂ŁA����͂��܂肨���߂ł��܂���B���Ȃ�A�t����͂ǂ�Ȋm�����o�Ă��悤���Z�����m����{�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�ȑO�A���c����ق��������悤�ɋ��Z����̎�i�͑���ɘj��A��X���q���̍��Ɋw�Z�ŏK������������͋��Z����ł͂Ȃ��Ȃ��Ă��܂��B

�܂��u��������v�Ƃ́A���₪�s����s�ɑ��ėZ��������ۂ̋����̂��Ƃ��w���Ă���A���{�̏ꍇ�ɂ́u���S�ۃR�[�������������v���w���Ă��܂��B

�ȑO�͋�������̂��Ƃ��w���āu��������v�ƌĂ�Ă��܂����B���������A���݂͋��������R������Ă��邽�߁A��������ɂ�����������s�����Ƃ��ł��܂���B����ŁA���₪���S�ۃR�[���������s��Ƃ����Z�����Z�s��ɒ��ډ�����ĒZ�������𑀍삵�Ă���̂ł��B

��������i�u�����������ъ�ݕt�����v�j�Ƃ������͎̂c���Ă�����̂́A����͒Z�����Z�s��ɂ������������Ƃ��ċ@�\���Ă��邾���ł���A��������ł͂���܂���B

�����āAECB�́u�a���t�@�V���e�B�[�����v�Ƃ͓���ɂ�����u�t���v�ɑ������܂��B

�s����s�̑ݏo�����́A�t���̐������ݏo���������Ƃ��ċ@�\���邽�߁A�t���̏グ������������Z����̎�i���蓾�܂��B

�A���A�����̂悤�ɕt�����}�C�i�X�ɂȂ邱�Ƃ��u�}�C�i�X�����v�Ƃ����A����͎��������������ʉ݂ł̉^�p�ɗ���邽�߁A�ʉ݈��������Ɣᔻ���Ă��܂��B

�X�ɂ́A�ē����̒��₪�������Ŏ��{��������ɂ�鍑���̔�������{��́A�����ɂ��攄�p�ɂ���A���̃y�[�X�i�K�́j�𐧌䂷�邱�Ƃŋ��Z���蓾�Ă��܂��B

���Ă̂悤�ȋ������삾���ł͐�����ʂ����܂��Ă��܂��A��������������������Z����̑��l�����i��ł��܂��B���������A���̖{�����ɘa�������̂ǂ��炩�ɉ߂��Ȃ��ȏ�A���l���͕��Q�̏��Ȃ��K�͊g���͍����Ă��邾���Ȃ̂ł��B

�O��6��8����ECB������ł́A�lj��� �����Ɋւ��镶�����폜����܂����B����L�����Ɉ˂�A����́u�lj��ɘa�ɑO�����Ȏp�����璆���p���ɏC�����ꂽ�v�Ƃ������ڗ����܂��B�����Ċ��ɁA����̓W�J�́u9��7��������Ŋɘa�������폜����A2018�N����e�[�p�����O���J�n�����v�Ƃ̕��Ȃ���Ă��܂��B�����܂ł����ɐ܍��܂ꂽ���e�A�Ƃ������ƂɂȂ�܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

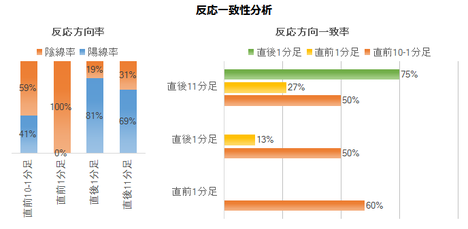

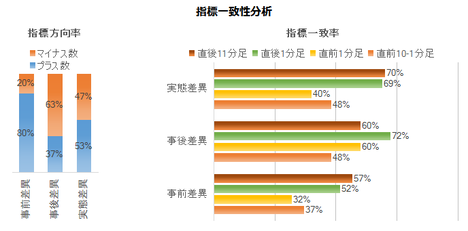

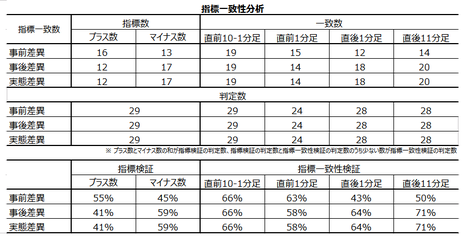

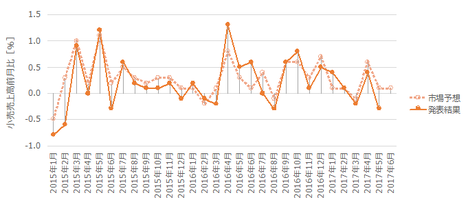

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

2015�N12���E2016�N3���͕t���̕ύX���s���Ă��܂��B2016�N4���͐�������ύX���s���Ă��܂��B�O�q�̒ʂ�A�{�L���͂����3���������������蔭�\�O��̔������͂��s���Ă��܂��B

�i2-2. �ߋ������j

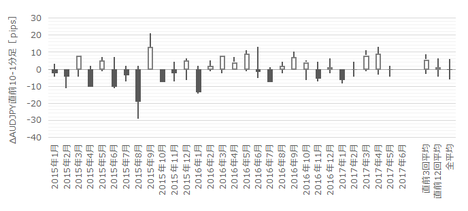

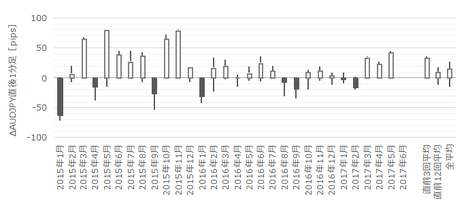

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�A�ߋ����ϒl����3pips�ł��B

������11pips�ȏゾ�������Ƃ͉ߋ�2��i12���j����܂��B

����2��̒���1���������̕��ς�25pips�ŁA����͒���1�����̉ߋ��S����22pips�����傫�����x�ł��B���������A����2��̒��O10-1�����ƒ���1�����̕�����1��v�i50���j���Ă��܂��B

���Ⴊ���Ȃ����Ƃ������āA���O10-1�����̔������ߋ����ς�1.5�{�ȏ�ɒB�����ꍇ���A���ꂪ����1�����̔������x��������������Ă���Ƃ͌����܂���B

���ɁA���O1�����́A�ߋ����ϒ�����12pips�A�ߋ����ϒl����8pips�ł��B

������18pips�ȏゾ�������Ƃ͉ߋ�3��i18���j����܂��B����3��̒���1���������̕��ς�39pips�ŁA����͒���1�����̉ߋ��S����22pips��傫�������Ă��܂��B�܂��A����3��̒��O1�����ƒ���1�����̕�������v�������Ƃ�0��i0���j�ł��B

�܂�A���O1�������傫���������Ƃ��́A�w�W���\����̔��������O1�����Ƌt���ɑ傫�����˂�\���������悤�ł��B

�����āA����1�����́A�ߋ����ϒ�����22pips�A�ߋ����ϒl����14pips�ł��B

�ߋ����ς�22pips���Ē��˂����Ƃ�35�������Ȃ��A���ς̔�����11pips�ȉ��������˂Ȃ��������Ƃ�41������܂��B

�{�w�W�͂߂����ɑ傫�����˂Ȃ��A�����������Ȏw�W�ł��B

����11�����́A�ߋ����ϒ�����24pips�A�ߋ����ϒl����14pips�ł��B

���ϒl���������A����1�����Ɣ�ׂāA����11�����̒�����2pips�ȏ�A�l�����ς͓����ŁA�قڔ������L�тĂ��܂���B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍����قƂ�ǂȂ��ȏ�A���ϓI�Ȕ������x���������ł͑S���nj��Ɍ����Ă��Ȃ��A�ƌ�����ł��傤�B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

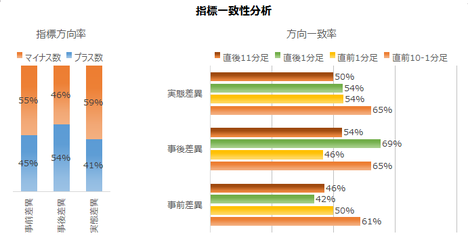

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

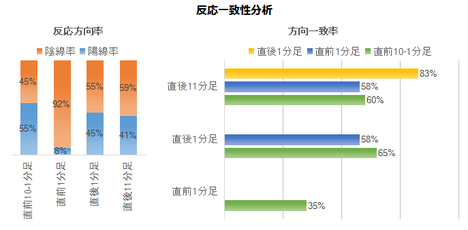

���������͂̌��ʂ͎��̒ʂ�ł��B

���Ȃ킿�A����1�����ƒ���11�����Ƃ̕�����v����75���ł��B�����āA����75���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e100���E42���ł��B�����Ď��ɁA����1�����I�l���������_�ōl���Ă݂܂��B���̎��_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l����m����25����������܂���B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q���E�Z�����m�ł��B����1�����I�l�����Ă���A�Ȃ�ׂ��������m���ׂ��ł��B����1�����I�l��������A����11�����I�l�͂������������蔽�]���Ă������Ƃ�75���ɂ��B���܂��B����1�����I�l�����Ă���A����1�����ɏ�����nj��͔����������ǂ��ł��傤�B

���ɁA������v�����͂̌��ʂ͎��̒ʂ�ł��B

���O1�����͉A������100���ƂȂ��Ă��܂��B�ߋ����ς̒�����12pips�ŁA�K�����[�\�N���ɂ͋t�q�Q��10pips�ɒB�������Ƃ��Ȃ��悤�ł��B

����1�����́A�z������81���ł��B�ߋ����ς̒�����22pips�Œl����14pips�ł��B�A���A���̕��ϒl�ɂ͋ɒ[�ɑ傫����������2016�N12���i124pips�j���܂�ł��܂��B���ꏜ���ƁA�ߋ����ς̒�����15pips�Œl����8pips��������܂���B�nj��ł�5pips���x��_���̂����E�ł��傤�B

�t�����ɔ����������Ȓ��O1�����ƒ���1�����̕�����v����14���i�s��v��86���j�ł��B

����1�����ƒ���11�����̕�����v����75���ƍ������̂́A�O�q�̂悤�ɁA����͒���11����������1�����̒l������邱�Ƃ������̂ŁA�nj��ɂ͌����܂���B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

�����

2017�N7��20��22:20

�L�ړ��e�����ɂ��A����܂��B�\�������܂���B

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:02| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N07��19��

�p�����Ԏw�W�u�������㍂�w���v���\�O���GBPJPY�������́i2017�N7��20��17:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

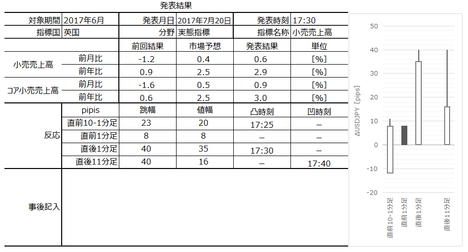

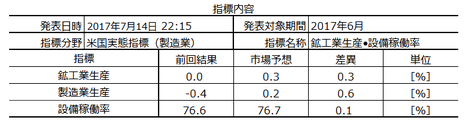

2017�N7��20��17:30�ɉp�����Ԏw�W�u�������㍂�w���v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

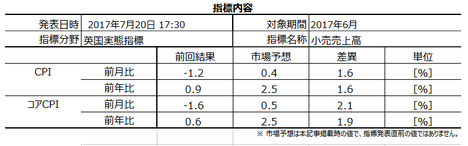

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

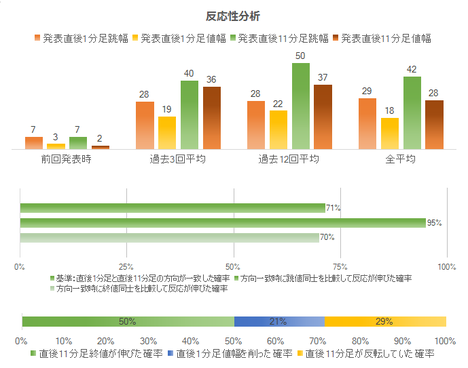

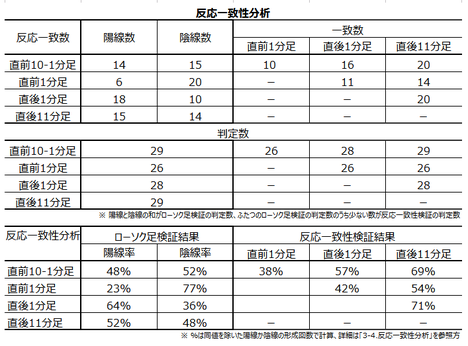

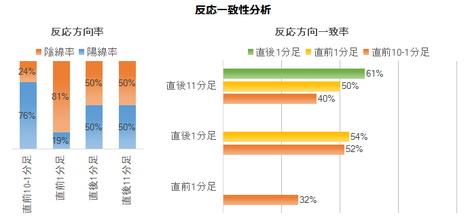

��^���͂̌��ʂ��ȉ��Ɉꗗ���܂��B

��L�萫���͂��܂߂������E���͌��ʂ͈ȉ��̒ʂ�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�{�w�W�̒����Ώۂ́A�����Ԕ̔��X�������������ƁE���H�X�Ȃ�5000�Ђł��B�������㍂�͉p���Ɍ��炸�V��E�G�߂��e�����܂��B����1�����\�i�O�N12�����j�̓N���X�}�X����̉e���Ŗ����̌��ʂ����傫���ϓ����邱�Ƃ��m���Ă��܂��B

�p���̌l�����GDP�̖�40�����߂邽�߁AGDP�̐�s�w�W�Ƃ��Ė{�w�W�ɂ͈Ӌ`������܂��B

���\���͉p�����Ɠ��v�ǁA�����͗������{�ł��B

�{�L�������ł̒������ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�w�W���\���ʂɍł��f���ɔ����������Ȓ���1�����̉ߋ����ς́A����29pips�E�l��18pips�ł��B�������ϒl�ł���29pips�������Ƃ�45������A���ς̔����ɂ�����15pips�ȏ㔽���������Ƃ�86�����߂Ă��܂��B

�{�w�W�͔������傫���A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�ɍs���ׂ��ł��B

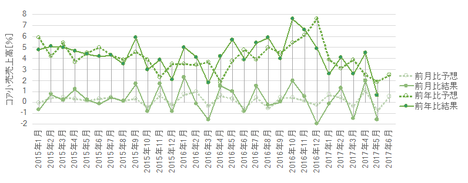

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

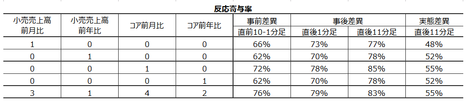

�e���ږ��̔��������ւ́u�e���̋����v�����\�Ɏ����Ă����܂��B�Ȃ��A�����ł����u�e���̋����v�Ƃ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ邱�Ƃ��w���Ă��܂��B�A���A�K�������u�ł��e���������Ȃ�v�悤�ɂ͊e�W�������߂Ă��܂���B

��\�̏ォ��4�s�͌ʍ��ڂ̔��������ւ̉e���̋����ׂĂ��܂��B���ʁA���㍷�قƒ���1�����̕�����v���́A�R�A�O���䁄�O���䁄�R�A�O�N�䁁�O�N��A�̏��ɉe���͂��������Ƃ��킩��܂����B

�����āA��\��ԉ��̍s�́A�w�W�S�̂̕�����v�������߂邽�ߊe���قւ̏d�ݕt���W�������߂����̂ł��B���ʁA�R�A�O����4�F�O����3�F�R�A�O�N��2�F�O�N��1�̔䗦�Ŋe���قɏd�ݕt�����s���ƁA���㍷�قƒ���1�����̕�����v�����X�ɍ����ł��邱�Ƃ��킩��܂����B

���̌W���́A�{�L�̎��O���فE���㍷�فE���ԍ��ق����߂�Ƃ��ɓK�p���Ă��܂��B

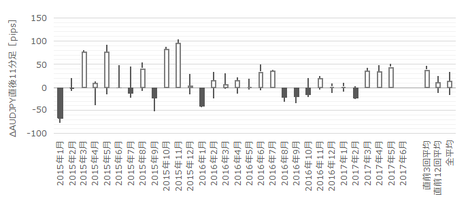

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����22pips�A�ߋ����ϒl����13pips�ł��B

�����āA���O10-1�����������ߋ����ς�1.5�{������33pips�ȏゾ�������Ƃ͉ߋ�6��i21���j����܂��B����6��̒���1���������̕��ς�21pips�ŁA����͉ߋ��S����29pips�ɒB���Ă��܂���B�܂��A����6��̒��O10-1�����ƒ���1�����̕�����2��i33���j������v���Ă��܂���B

�܂�A���O10-1�����̔�����33pips�ȏ�ƁA���̎w�W�Ŗő��Ɍ����Ȃ��قǑ傫�����������Ƃ��Ă��A���ꂪ����1�����̔����̑傫����������������Ă����ł͂���܂���B

���ɁA���O1�����́A�ߋ����ϒ�����9pips�A�ߋ����ϒl����4pips�ł��B

���O1����������14pips�ȏゾ�������Ƃ͉ߋ�5��i17���j����܂��B����5��̒���1���������̕��ς�21pips�ŁA����͉ߋ��S���ς�29pips�ɒB���Ă��܂���B�܂��A����5��̒��O1�����ƒ���1�����̕�������v�������Ƃ�3��i60���j�ł��B

�܂�A���O1�������傫������������ƌ����āA�w�W���\����̔������x���������������Ă����ł͂���܂���B

�����āA����1�����́A�ߋ����ϒ�����29pips�A�ߋ����ϒl����18pips�ł��B

�ߋ����ς�29pips�������Ƃ�45������A�{�w�W�͑傫���������邱�Ƃ������̂Œ��ӂ��K�v�ł��B

����11�����́A�ߋ����ϒ�����42pips�A�ߋ����ϒl����28pips�ł��B

���ϒl���������A�ߋ�1�����I�l�����Ă���A����11�����̒�����24pips�ȏ�A�l�����ς�10pips�ȏ�A����1�����I�l���ς����Ă��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍���10pips����ȏ�A�nj����̗��m�͒���1�����I�l�����Ă���̕����ǂ������ł��B����11�����I�l�����܂œO�ꂵ�Ă��ǂ������m��܂���B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

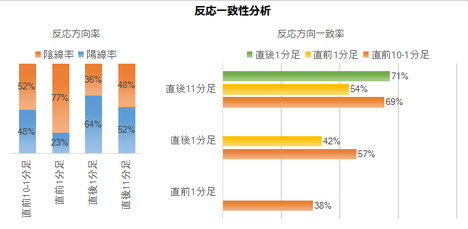

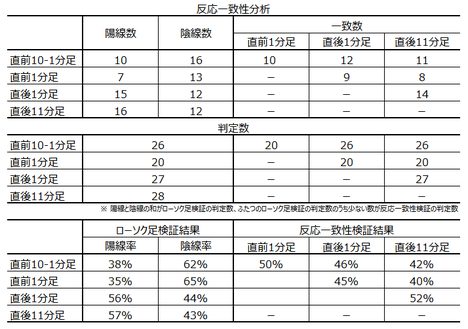

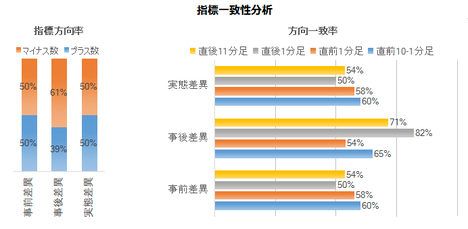

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���ʂւ̔������ł��f���Ɍ��ꂪ���Ȓ���1���������́A�ߋ����ς�29pips�ɒB���Ă��܂��B�����āA���̕��ϒl�������Ƃ�45������܂��B�{�w�W�͑傫�������������ł��B

�܂��A����1�����l���͉ߋ����ς�18pips�ł��B�������ςƒl�����L�Ƃ̍���11pips������̂ŁA�nj����s���Ȃ獂�l�i���l�j�݂͂ɋC�����Ȃ��Ƃ����܂���B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e95���E70���ł��B

�܂�A���\����1���ȓ��ł���A�i���l�E���l�݂͔͂����������̂́j�����������m�F����A�nj����Ă�1���o�ߌ�ɂ����Ɣ������L�т�̂Œnj��K�{�ł��B

�A���A����1�����I�l���������_�ł́A�O�q�̒�������������L�����̂́A����11�����I�l�����]���邱�Ƃ��������߁A�������L�ё����Ē���11�����I�l������1�����I�l����m����50����������܂���B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����Ă��A���\����1�����߂�����@��������m���ׂ��ł��B���炾��|�W�V�����������Ă���ƁA���������̊܉v���ܑ��ɓ]���邱�Ƃ�2���1�������܂��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����͉A������77���ƂȂ��Ă��܂��B���������A���̎w�W�ɔ�ׂĔ������傫���̂ŁA�Q�ĂĒǏ]���Ȃ������ǂ��ł��傤�B�f�[�^����́A�O�q�̒ʂ�A���O1�������傫������������ƌ����āA�w�W���\����̔����̑召��������������Ă����ł͂���܂���B

�����āA�ǂ̃��[�\�N�������̃��[�\�N���Ƃ̕�����v����30���ȉ���������70���ȏ�ɂ͂Ȃ��Ă��܂���B

�{�w�W�ł́A����Q���҂��w�W���\�O�Ɏw�W���\��̔���������͂�ł��钛��͂���܂���B

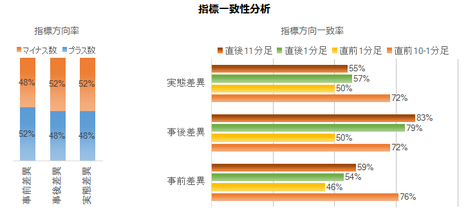

�Ō�ɁA�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

�{�w�W�̊e���َZ�o�́A��q�̒ʂ�A�R�A�O����4�F�O����3�F�R�A�O�N��2�F�O�N��1�̔䗦�Ŋe���قɏd�ݕt�����s���Ă��܂��B�Ⴆ�A�R�A�O����̎��O����0.1���́A�R�A�O�N��̎��O����0.2���ɑ������Ă��܂��B

�܂��A���O���قƒ��O10-1�����̕�����v����76���ɒB���Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����͗z���ƌ����߂܂��B

���ɁA���㍷�قƒ��O10-1�����E����1�����E����11�����̕�����v�����e72���E79���E83���ƂȂ��Ă��܂��B����́A����Q���҂��w�W���\�O�ɔ��\���ʂ̗ǂ�������72�������������Ă���A�������{�w�W�����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ��������Ă���A�Ƃ������Ƃł��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N7��20��18:10���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑S�Ă̍��ڂőO�ʁE�s��\�z�����������̂́A�����͒���1�������f���ɗz���ŁA���\����1���o�߂���ƒ���1�����l��������Ă����܂����B

������ʂ͎��̒ʂ�ł����B

��肠��܂���B

���O10-1�����͗z���A���O1�����͉A���A����1�����͗z���ƂȂ������̂́A���̌�A�t�����ɓ]���܂����B

���G�ȓ����ł������A���O���͒ʂ�ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N7��20��17:30�ɉp�����Ԏw�W�u�������㍂�w���v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͑傫���A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�ɍs���ׂ��ł��B

- ���������͑f���ł��B

- �nj��́A���������m�F����s���A�w�W���\����1�����߂�����@��������m���ׂ��ł��B

��^���͂̌��ʂ��ȉ��Ɉꗗ���܂��B

��L�萫���͂��܂߂������E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �{�w�W�ɂ͎��̓���������܂��B

(1) ���\���ڂ̂������������ւ̉e���͂��������ɕ��ׂ�ƁA�R�A�O���䁄�O���䁄�R�A�O�N�䁁�O�N��A�ł��B

(2) �܂�ɁA�w�W���\�O�ɂ��Ȃ�傫���������Ƃ�����܂��B���������A���̓����͎w�W���\��̓�������x�Ƃ͊W����܂���B

(3) �w�W���\��͑����nj��A���m�͔��\����1�����߂��Ă���ŁA�A���A���炾��Ɨ��m��x�点��Ɣ��������]����\�������܂�܂��B - �ߋ��̃��[�\�N�����������A���_���\�ߒm���Ă����������ǂ��|�C���g������܂����B

(1) �܂�Ɂi�p�x21���j�A���O10-1����������33pips�ȏ���̔��������邱�Ƃ�����܂��B���������A����21���̉ߋ�������������A���O10-1����������Ȃɑ傫�����������ɂ��ւ�炸�A���̂Ƃ��̒���1�����̔����̑傫��������Ƃ͊W�Ȃ��������Ƃ��킩���Ă��܂��B

�Q�ĂĒnj�����ƁA�����ڂɑ������˂܂���B�C��t���܂��傤�B

(2) �܂�Ɂi�p�x17���j�A���O1����������14pips�ȏ�̑傫�Ȕ��������邱�Ƃ�����܂��B���������A����17���̉ߋ�������������A���̂Ƃ��̒���1�����̑傫����������������Ă���悤�ɂ͌����܂���B

������C��t����ׂ��_�ł��B

(3) �����̏ꍇ���܂߂āA�w�W���\�O�̃��[�\�N���̓�������A�w�W���\��̔���������\�z���ׂ��ł͂���܂���B - �{�w�W�̎��O���فE���㍷�فE���ԍ��َZ�o�ɂ́A���\���ږ��ɏd�ݕt�����s���Ă��܂��B�R�A�O����4�F�O����3�F�R�A�O�N��2�F�O�N��1�̔䗦�ŁA���㍷�ق����߂�ƒ���1�����Ƃ̕�����v�����ǂ��Ȃ�܂��B�Ⴆ�A�R�A�O����̎��O����0.1���́A�R�A�O�N��̎��O����0.2���ɑ������Ă��܂��B

- �w�W���\�O�̃��[�\�N���̕����ƁA�w�W���\��̃��[�\�N���̕����Ƃ́A�O�q�̒ʂ荂����v���ƂȂ�܂���B

���������A���O���قƒ��O10-1�����̕�����v����76���ɒB���Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����͗z���ƌ����߂܂��B

�����āA���㍷�قƒ��O10-1�����E����1�����E����11�����̕�����v�����e72���E79���E83���ƂȂ��Ă��܂��B����́A����Q���҂��w�W���\�O�ɔ��\���ʂ̗ǂ�������72�������������Ă���A�������{�w�W�����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ��������Ă���A�Ƃ������Ƃł��B - �nj��͑����Q�����A�w�W���\����1�����߂�����@��𑨂��ė��m���}���܂��傤�B

�Ȃ��Ȃ�A����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e95���E70���ł��B

�܂�A���\����1���ȓ��ł���A�i���l�E���l�݂͔͂����������̂́j�����������m�F����A�nj����Ă�1���o�ߌ�ɂ����Ɣ������L�т�̂ŁA�����Q���̒nj��K�{�ł��B

�A���A����1�����I�l���������_�ł́A�O�q�̒�������������L�����̂́A����11�����I�l�����]���邱�Ƃ��������߁A�������L�ё����Ē���11�����I�l������1�����I�l����m����50����������܂���B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����Ă��A���\����1�����߂�����@��������m���ׂ��ł��B���炾��|�W�V�����������Ă���ƁA���������̊܉v���ܑ��ɓ]���邱�Ƃ�2���1�������܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

- (1) ���O10-1�����͗z���ƌ����݂܂��B�A���A��Ȃ��̂ŒZ���ԂŔ��v��_���ɗ��߂܂��B

- (2) ���O1�����͉A���ƌ����݂܂��B�������Ȃ��̂ŁA�Z���ԂŔ��v��_���ɗ��߂܂��B

- (3) �w�W���\�O�ɂ̓|�W�V�����������܂���B

- (4) �nj��͔��������m�F�����獂�l�i���l�j�݂͂ɋC�����ď�������}���A���\��1���o�ߌ�͗��m�̃^�C�~���O���M���܂��B���Ԃ��o�قǔ��]�̃��X�N�����܂�ƌ����ėǂ��ł��傤�B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�{�w�W�̒����Ώۂ́A�����Ԕ̔��X�������������ƁE���H�X�Ȃ�5000�Ђł��B�������㍂�͉p���Ɍ��炸�V��E�G�߂��e�����܂��B����1�����\�i�O�N12�����j�̓N���X�}�X����̉e���Ŗ����̌��ʂ����傫���ϓ����邱�Ƃ��m���Ă��܂��B

�p���̌l�����GDP�̖�40�����߂邽�߁AGDP�̐�s�w�W�Ƃ��Ė{�w�W�ɂ͈Ӌ`������܂��B

���\���͉p�����Ɠ��v�ǁA�����͗������{�ł��B

�{�L�������ł̒������ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�w�W���\���ʂɍł��f���ɔ����������Ȓ���1�����̉ߋ����ς́A����29pips�E�l��18pips�ł��B�������ϒl�ł���29pips�������Ƃ�45������A���ς̔����ɂ�����15pips�ȏ㔽���������Ƃ�86�����߂Ă��܂��B

�{�w�W�͔������傫���A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�ɍs���ׂ��ł��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

�e���ږ��̔��������ւ́u�e���̋����v�����\�Ɏ����Ă����܂��B�Ȃ��A�����ł����u�e���̋����v�Ƃ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ邱�Ƃ��w���Ă��܂��B�A���A�K�������u�ł��e���������Ȃ�v�悤�ɂ͊e�W�������߂Ă��܂���B

��\�̏ォ��4�s�͌ʍ��ڂ̔��������ւ̉e���̋����ׂĂ��܂��B���ʁA���㍷�قƒ���1�����̕�����v���́A�R�A�O���䁄�O���䁄�R�A�O�N�䁁�O�N��A�̏��ɉe���͂��������Ƃ��킩��܂����B

�����āA��\��ԉ��̍s�́A�w�W�S�̂̕�����v�������߂邽�ߊe���قւ̏d�ݕt���W�������߂����̂ł��B���ʁA�R�A�O����4�F�O����3�F�R�A�O�N��2�F�O�N��1�̔䗦�Ŋe���قɏd�ݕt�����s���ƁA���㍷�قƒ���1�����̕�����v�����X�ɍ����ł��邱�Ƃ��킩��܂����B

���̌W���́A�{�L�̎��O���فE���㍷�فE���ԍ��ق����߂�Ƃ��ɓK�p���Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����22pips�A�ߋ����ϒl����13pips�ł��B

�����āA���O10-1�����������ߋ����ς�1.5�{������33pips�ȏゾ�������Ƃ͉ߋ�6��i21���j����܂��B����6��̒���1���������̕��ς�21pips�ŁA����͉ߋ��S����29pips�ɒB���Ă��܂���B�܂��A����6��̒��O10-1�����ƒ���1�����̕�����2��i33���j������v���Ă��܂���B

�܂�A���O10-1�����̔�����33pips�ȏ�ƁA���̎w�W�Ŗő��Ɍ����Ȃ��قǑ傫�����������Ƃ��Ă��A���ꂪ����1�����̔����̑傫����������������Ă����ł͂���܂���B

���ɁA���O1�����́A�ߋ����ϒ�����9pips�A�ߋ����ϒl����4pips�ł��B

���O1����������14pips�ȏゾ�������Ƃ͉ߋ�5��i17���j����܂��B����5��̒���1���������̕��ς�21pips�ŁA����͉ߋ��S���ς�29pips�ɒB���Ă��܂���B�܂��A����5��̒��O1�����ƒ���1�����̕�������v�������Ƃ�3��i60���j�ł��B

�܂�A���O1�������傫������������ƌ����āA�w�W���\����̔������x���������������Ă����ł͂���܂���B

�����āA����1�����́A�ߋ����ϒ�����29pips�A�ߋ����ϒl����18pips�ł��B

�ߋ����ς�29pips�������Ƃ�45������A�{�w�W�͑傫���������邱�Ƃ������̂Œ��ӂ��K�v�ł��B

����11�����́A�ߋ����ϒ�����42pips�A�ߋ����ϒl����28pips�ł��B

���ϒl���������A�ߋ�1�����I�l�����Ă���A����11�����̒�����24pips�ȏ�A�l�����ς�10pips�ȏ�A����1�����I�l���ς����Ă��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍���10pips����ȏ�A�nj����̗��m�͒���1�����I�l�����Ă���̕����ǂ������ł��B����11�����I�l�����܂œO�ꂵ�Ă��ǂ������m��܂���B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���ʂւ̔������ł��f���Ɍ��ꂪ���Ȓ���1���������́A�ߋ����ς�29pips�ɒB���Ă��܂��B�����āA���̕��ϒl�������Ƃ�45������܂��B�{�w�W�͑傫�������������ł��B

�܂��A����1�����l���͉ߋ����ς�18pips�ł��B�������ςƒl�����L�Ƃ̍���11pips������̂ŁA�nj����s���Ȃ獂�l�i���l�j�݂͂ɋC�����Ȃ��Ƃ����܂���B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e95���E70���ł��B

�܂�A���\����1���ȓ��ł���A�i���l�E���l�݂͔͂����������̂́j�����������m�F����A�nj����Ă�1���o�ߌ�ɂ����Ɣ������L�т�̂Œnj��K�{�ł��B

�A���A����1�����I�l���������_�ł́A�O�q�̒�������������L�����̂́A����11�����I�l�����]���邱�Ƃ��������߁A�������L�ё����Ē���11�����I�l������1�����I�l����m����50����������܂���B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����Ă��A���\����1�����߂�����@��������m���ׂ��ł��B���炾��|�W�V�����������Ă���ƁA���������̊܉v���ܑ��ɓ]���邱�Ƃ�2���1�������܂��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����͉A������77���ƂȂ��Ă��܂��B���������A���̎w�W�ɔ�ׂĔ������傫���̂ŁA�Q�ĂĒǏ]���Ȃ������ǂ��ł��傤�B�f�[�^����́A�O�q�̒ʂ�A���O1�������傫������������ƌ����āA�w�W���\����̔����̑召��������������Ă����ł͂���܂���B

�����āA�ǂ̃��[�\�N�������̃��[�\�N���Ƃ̕�����v����30���ȉ���������70���ȏ�ɂ͂Ȃ��Ă��܂���B

�{�w�W�ł́A����Q���҂��w�W���\�O�Ɏw�W���\��̔���������͂�ł��钛��͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

�{�w�W�̊e���َZ�o�́A��q�̒ʂ�A�R�A�O����4�F�O����3�F�R�A�O�N��2�F�O�N��1�̔䗦�Ŋe���قɏd�ݕt�����s���Ă��܂��B�Ⴆ�A�R�A�O����̎��O����0.1���́A�R�A�O�N��̎��O����0.2���ɑ������Ă��܂��B

�܂��A���O���قƒ��O10-1�����̕�����v����76���ɒB���Ă��܂��B����̎��O���ق̓v���X�Ȃ̂ŁA���O10-1�����͗z���ƌ����߂܂��B

���ɁA���㍷�قƒ��O10-1�����E����1�����E����11�����̕�����v�����e72���E79���E83���ƂȂ��Ă��܂��B����́A����Q���҂��w�W���\�O�ɔ��\���ʂ̗ǂ�������72�������������Ă���A�������{�w�W�����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ��������Ă���A�Ƃ������Ƃł��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N7��20��17:30���\

�ȉ���2017�N7��20��18:10���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑S�Ă̍��ڂőO�ʁE�s��\�z�����������̂́A�����͒���1�������f���ɗz���ŁA���\����1���o�߂���ƒ���1�����l��������Ă����܂����B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

��肠��܂���B

�y6. ���͌��z

�i6-1. ���͌��j

���O10-1�����͗z���A���O1�����͉A���A����1�����͗z���ƂȂ������̂́A���̌�A�t�����ɓ]���܂����B

���G�ȓ����ł������A���O���͒ʂ�ł��B

�i6-2. �V�i���I���j

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 18:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

2017�N07��18��

���B�ٗp���v���\�O���AUDJPY�������́i2017�N7��20��10:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

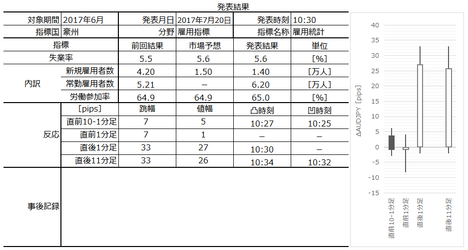

2017�N7��20��10:30�ɍ��B�ٗp���v�����\����܂��B���\��2017�N6���̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

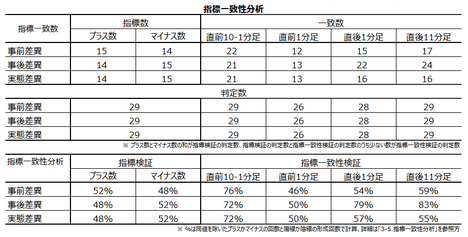

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂�

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

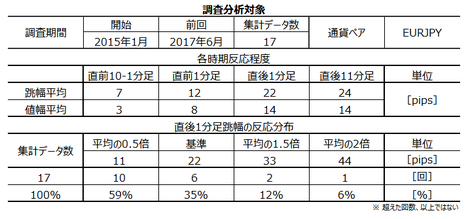

�V�K�ٗp�Ґ��̒����́A���Ǝ҂̋��^�x�����������ɏW�v�������̂ł��B�w�W�̗ǂ������������ŁA���B�l�������R���ł��邱�Ƃ█���̗��E�҂����݂��邱�Ƃ܂���ƁA�{1���l���炢�������I�Ȑ����ł͂Ȃ��ł��傤���B�����ɁA��Όٗp�Ґ��E�J���Q�����E���Ɨ������\����Ă��܂��B

�����v�ǂ��������{�ɔ��\���Ă��܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ߋ����ςŁA����1�����l����28pips�A����11�����l����30pips�ɒB���Ă��܂��B�w�W���\����̒����͉ߋ����ς�37pips����A86���̎����18pips���Ă��܂��B�傫����������w�W�Ȃ̂ŁA���\�������ׂ��Ń|�W�V���������ɂ͒��ӂ��K�v�ł��B

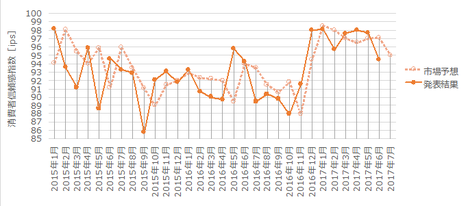

�V�K�ٗp�Ґ��̃O���t�́A�s��\�z��ǂ��^�̉\��������܂��B�m�F���Ă����܂��傤�B

�s��\�z�Ɣ��\���ʂ̑召�W���O��Ɠ���ւ�����́A�ߋ�13��i46���j�ł��B�O���t�����ĉ��~���㏸��������Ă��A���̓���ւ�肪50�����痣��Ă��Ȃ���A�s��\�z��ǂ��^�Ƃ��Č��ߑł��Ń|�W�V��������邱�Ƃ͂ł��܂���B

����āA�V�K�ٗp�Ґ��͎s��\�z��ǂ��^�Ƃ͌����܂���B

���Ɨ��̃O���t�́A�s��\�z��ǂ��^�̉\��������܂��B������m�F���Ă����܂��傤�B

�s��\�z�Ɣ��\���ʂ̑召�W���O��Ɠ���ւ�����́A�ߋ�11��i39���j�ł��B����́A�O�\���ɔ��\���ʂ��s��\�z��������Ă���ƁA��������\���ʂ��s��\�z�������m����61���Ƃ������Ƃł��B

����āA���Ɨ��͎s��\�z��ǂ��^�ƌ����Ă��ǂ����̂́A61���Ƃ������ғI�����Ȃ瑼�̏����Q�l�ɂ��������ǂ������ł��B

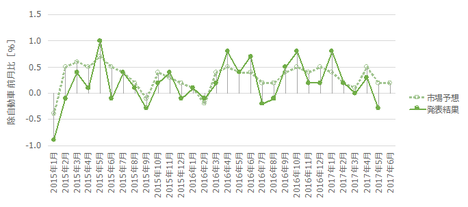

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

���\�����e���ږ��̔��������ւ́u�e���̋����v�����\�Ɏ����Ă����܂��B�Ȃ��A�����ł����u�e���̋����v�Ƃ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ邱�Ƃ��w���Ă��܂��B�A���A�K�������ł��e���������Ȃ�悤�ɂ͊e�W�������߂Ă��܂���B

��\����A��Όٗp�Ґ��ƘJ���Q�����͔��������ɉe�����قڗ^���Ă��܂���B���Ɨ���1���ɂ��V�K�ٗp�Ґ��́{2.5���l�ŁA�݂��̉e�������E����Ă��܂��B

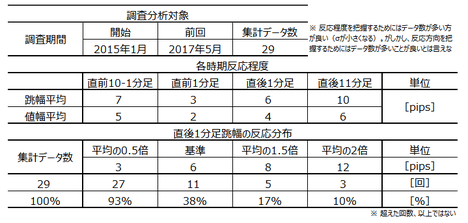

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����9pips�A�ߋ����ϒl����6pips�ł��B

���������ϒl��1.5�{�ɂ�����14pips�ȏゾ�������Ƃ́A�ߋ�3��i���j����܂��B

����3��̒��O10-1�����ƒ���1�����̕�����1����v�i33���j���Ă��܂���B�����āA����3��̒���1���������̕��ς�37pips�ŁA����͒���1�����̉ߋ��S����37pips�Ɠ����ł��B

�܂�A�܂�ɒ��O10-1�����̔������傫���i14pips�ȏ�j�Ȃ��Ă��A���ꂪ����1�����̔����̑傫����������������Ă����ł͂���܂���B�Q�ĂĒǂ������Ȃ��悤�ɋC��t���܂��傤�B

���ɁA���O1�����́A�ߋ����ϒ�����8pips�A�ߋ����ϒl����5pips�ł��B

������12pips�ȏゾ�������Ƃ͉ߋ�6��i21���j����܂��B����6��̒���1���������̕��ς�42pips�ŁA����͒���1�����̉ߋ��S����37pips���������Ă��܂��B�܂��A����6��̒��O1�����ƒ���1�����̕�������v�������Ƃ�0��ł��B

�܂�A���O1�������傫���������Ƃ��i12pips�ȏ�j�́A�w�W���\����̔����͂��傫���A����1�����̔��������͂��̋t�ɂȂ������Ƃ�������܂���B

�����āA����1�����́A�ߋ����ϒ�����37pips�A�ߋ����ϒl����28pips�ł��B

�ߋ����ς�37pips�������Ƃ�41������A���̔�����18pips�������Ƃ�86���ɒB���Ă��܂��B�傫����������w�W�Ȃ̂ŁA���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�ɂȂ�K�v������܂��B

����11�����́A�ߋ����ϒ�����43pips�A�ߋ����ϒl����30pips�ł��B

���ϒl���������A����1�����I�l�ɔ�ׂāA����11�����̒�����15pips�ȏ�傫���A�l�����ς�2pips�ȏ�傫���Ȃ��Ă��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����1�����l�����ςɔ�ׁA����11�����������ς�15pips�ȏ������̂ŁA�w�W���\����1���ȓ��ɒnj����n�߁A����1�����I�l�����Ĉȍ~�ɗ��m���_���܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

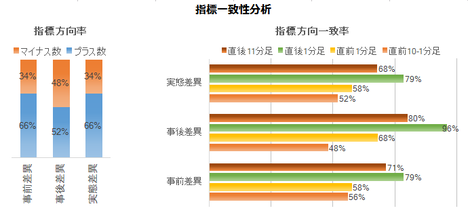

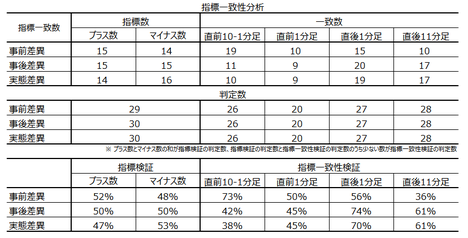

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���ʂւ̔������ł��f���Ɍ��ꂪ���Ȓ���1���������́A�ߋ����ς�37pips�ɒB���Ă��܂��B�����āA���̕��ϒl�������Ƃ�41������܂��B�{�w�W�͑傫�������������ł��B

����1�����ƒ���11�����Ƃ̕�����v����82���ł��B�����āA����82���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e65���E70���ł��B�A���A����1�����I�l���������_�ōl����ƁA���̎��_���甽�����L�ё����Ē���11�����I�l������1�����I�l����m����57���Ƃ�〈��肵�܂��B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����A����1�����I�l�������痘�m�̃^�C�~���O��T��܂��傤�B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����͉A������89���A����1�����͗z������72���ƂȂ��Ă��܂��B��ɓ���������A���̓����ɂ���āA���O1�����ƒ���1�����̕�����v����22���i�s��v��78���j�ɂ��B���Ă��܂��B�{�w�W�ł́A����Q���҂����\���O�ɕs���ȃ|�W�V�����������������ȌX�����M���܂��B

�����āA����1�����ƒ���11�����̕�����v����82���ɒB���Ă���Ƃ������Ƃ́A�nj��O��ɓK�����w�W���ƌ�����ł��傤�B

�Ō�ɁA�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���O���ق̓��[�\�N���̕������������Ă��܂���B

���㍷�ق͒���1�����Ⓖ��11�����Ƃ̕�����v���������A�{�w�W�����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ������Ă��܂��B

�����āA���O1�����Ƃ̕�����v����30���i�s��v��70���j�́A���\���ʂ��s��\�z�����邩����邩���A���O1�����̕����Ƌt�Ǝ������Ă��邱�ƂɂȂ�܂��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N7��20��14�����ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A���Ɨ��E�V�K�ٗp�Ґ��Ƃ��ɑO�ʂ�舫�����܂����B

�����͑傫�ȗz���ŁA�w�W���ʂɑ��������s��v�ƂȂ�܂����B

�V�K�ٗp�Ґ��͎s��\�z����������ɂ��ւ�炸�A�������������ɂȂ������ƂɈӖ�������̂����߂�����Ƃ���ł��B

�����ĈӖ��Â�������A���Ɨ����s��\�z�Ɠ����ŁA�V�K�ٗp�Ґ��͎s��\�z���͂��ɉ���������̂̑O����葝�����Ă��܂��B�����āA��Όٗp�Ґ����͂��ɑ����Ă��܂��B���Ɨ����ቺ���A�V�K�̌ٗp�҂̑����y�[�X�����������̂́A��ΎҌٗp���������ƍl����A�m���ɗz���ł̔�����������������܂���B

ECB�̋L���������Ă��āA�܂�������Ԃ��Ă��܂��܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

����͂ł��Ȃ��������̂́A�V�i���I�Ŏ���������Ă����܂��B

�܂�A����͊��S�ɕ��͂��O���Ă������ƂɂȂ�܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N7��20��10:30�ɍ��B�ٗp���v�����\����܂��B���\��2017�N6���̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͂��Ȃ�傫���A�ߋ�86���͎w�W���\�����19pips�ȏ㒵�˂Ă��܂��B

- ���������ɂ͓����I�ȕ肪����A

- �nj��͂��̕�𗘗p���ēO�ꂷ�ׂ��ł��i�m���I�ɂ́j�B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �{�w�W�ɂ͎��̓���������܂��B

(1) ���\���ڂ̂����A���������ւ̉e��������̂́A���Ɨ��ƐV�K�ٗp�Ґ��ł��B�����̔����ւ̉e���͂́A���Ɨ���1���ɂ��V�K�ٗp�Ґ��́{2.5���l�Ō݂��ɑ��E����܂��B

(2) ���O1�����̉A������89���Ƃ��Ȃ���Ă��܂��B�����āA����1�����͗z������72���ŁA���O1�����Ƃ̕�����v����22���i�s��v��78���j�ƂȂ��Ă��܂��B�X�ɁA����11�����͒���1�����Ƃ̕�����v����82���ƍ����Ȃ��Ă��܂��B

�܂�A���O1�������A���Ȃ�A����1�������z���ƂȂ�\���������A���̌��������L�������ł��B���O1�������A���Ȃ�A�nj��O��ł��B

(3) ���Ɨ��́A�s��\�z��ǂ��^�ƌ����܂��B�O��͔��\���ʂ��s��\�z��������Ă����̂ŁA��������l�̑召�W�ƂȂ���ғI������61���ł��B - �ߋ��̃��[�\�N�����������A���_���\�ߒm���Ă����������ǂ��|�C���g������܂����B

(1) �܂�Ɂi�p�x10�����x�j�A���O10-1�����̔������傫���i14pips�ȏ�j�������Ƃ�����܂��B����ǂ��A���̓����͒���1�����̔����̑傫��������ƊW����܂���B�Q�ĂĒǂ������Ȃ��悤�ɋC��t���܂��傤�B

(2) �܂�Ɂi�p�x21���j�A���O1�������傫���i12pips�ȏ�j�������Ƃ�����܂��B���̂Ƃ��A�w�W���\����̔����͂��傫���A����1�����̔��������͉ߋ��̎���i6��j�őS�Ē��O1�����̋t�����ɂȂ��Ă��܂��B

(3) ����1�����́A�ߋ����ϒ�����37pips�A�ߋ����ϒl����28pips�ł��B�ߋ����ς�37pips�������Ƃ�41������A���̔�����18pips�������Ƃ�86���ɒB���Ă��܂��B�傫����������w�W�Ȃ̂ŁA���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�ɂȂ�K�v������܂��B

(4) �ߋ����ϒl���������A����1�����I�l�ɔ�ׂāA����11�����̒�����15pips�Ƒ傫���Ȃ��Ă��܂��B���̍���15pips������Ȃ�A�w�W���\����1���ȓ��ɒnj����n�߁A����1�����I�l�����Ĉȍ~�ɗ��m���_���܂��B - �s��\�z�ƑO�ʂƂ̑召�W�̓��[�\�N���̕������������Ă��܂���B

���㍷�فi���\���ʁ[�s��\�z�j�́A����1�����Ⓖ��11�����Ƃ̕�����v���������A�{�w�W�����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ������Ă��܂��B

�����āA���O1�����Ƃ̕�����v����30���i�s��v��70���j�́A���\���ʂ��s��\�z�����邩����邩���A���O1�����̕����Ƌt�Ǝ������Ă��邱�ƂɂȂ�܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂�

- (1) ���O1�����͉A���ƌ����݂܂��B

- (2) ���O1�������A���ɂȂ肻���Ȃ�A�w�W���\���O�ɔ��|�W�V���������܂��B

- (3) �w�W���\����1���ȓ��ɁA���������ɏ�����nj��|�W�V���������܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�V�K�ٗp�Ґ��̒����́A���Ǝ҂̋��^�x�����������ɏW�v�������̂ł��B�w�W�̗ǂ������������ŁA���B�l�������R���ł��邱�Ƃ█���̗��E�҂����݂��邱�Ƃ܂���ƁA�{1���l���炢�������I�Ȑ����ł͂Ȃ��ł��傤���B�����ɁA��Όٗp�Ґ��E�J���Q�����E���Ɨ������\����Ă��܂��B

�����v�ǂ��������{�ɔ��\���Ă��܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ߋ����ςŁA����1�����l����28pips�A����11�����l����30pips�ɒB���Ă��܂��B�w�W���\����̒����͉ߋ����ς�37pips����A86���̎����18pips���Ă��܂��B�傫����������w�W�Ȃ̂ŁA���\�������ׂ��Ń|�W�V���������ɂ͒��ӂ��K�v�ł��B

�V�K�ٗp�Ґ��̃O���t�́A�s��\�z��ǂ��^�̉\��������܂��B�m�F���Ă����܂��傤�B

�s��\�z�Ɣ��\���ʂ̑召�W���O��Ɠ���ւ�����́A�ߋ�13��i46���j�ł��B�O���t�����ĉ��~���㏸��������Ă��A���̓���ւ�肪50�����痣��Ă��Ȃ���A�s��\�z��ǂ��^�Ƃ��Č��ߑł��Ń|�W�V��������邱�Ƃ͂ł��܂���B

����āA�V�K�ٗp�Ґ��͎s��\�z��ǂ��^�Ƃ͌����܂���B

���Ɨ��̃O���t�́A�s��\�z��ǂ��^�̉\��������܂��B������m�F���Ă����܂��傤�B

�s��\�z�Ɣ��\���ʂ̑召�W���O��Ɠ���ւ�����́A�ߋ�11��i39���j�ł��B����́A�O�\���ɔ��\���ʂ��s��\�z��������Ă���ƁA��������\���ʂ��s��\�z�������m����61���Ƃ������Ƃł��B

����āA���Ɨ��͎s��\�z��ǂ��^�ƌ����Ă��ǂ����̂́A61���Ƃ������ғI�����Ȃ瑼�̏����Q�l�ɂ��������ǂ������ł��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

���\�����e���ږ��̔��������ւ́u�e���̋����v�����\�Ɏ����Ă����܂��B�Ȃ��A�����ł����u�e���̋����v�Ƃ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ邱�Ƃ��w���Ă��܂��B�A���A�K�������ł��e���������Ȃ�悤�ɂ͊e�W�������߂Ă��܂���B

��\����A��Όٗp�Ґ��ƘJ���Q�����͔��������ɉe�����قڗ^���Ă��܂���B���Ɨ���1���ɂ��V�K�ٗp�Ґ��́{2.5���l�ŁA�݂��̉e�������E����Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����9pips�A�ߋ����ϒl����6pips�ł��B

���������ϒl��1.5�{�ɂ�����14pips�ȏゾ�������Ƃ́A�ߋ�3��i���j����܂��B

����3��̒��O10-1�����ƒ���1�����̕�����1����v�i33���j���Ă��܂���B�����āA����3��̒���1���������̕��ς�37pips�ŁA����͒���1�����̉ߋ��S����37pips�Ɠ����ł��B

�܂�A�܂�ɒ��O10-1�����̔������傫���i14pips�ȏ�j�Ȃ��Ă��A���ꂪ����1�����̔����̑傫����������������Ă����ł͂���܂���B�Q�ĂĒǂ������Ȃ��悤�ɋC��t���܂��傤�B

���ɁA���O1�����́A�ߋ����ϒ�����8pips�A�ߋ����ϒl����5pips�ł��B

������12pips�ȏゾ�������Ƃ͉ߋ�6��i21���j����܂��B����6��̒���1���������̕��ς�42pips�ŁA����͒���1�����̉ߋ��S����37pips���������Ă��܂��B�܂��A����6��̒��O1�����ƒ���1�����̕�������v�������Ƃ�0��ł��B

�܂�A���O1�������傫���������Ƃ��i12pips�ȏ�j�́A�w�W���\����̔����͂��傫���A����1�����̔��������͂��̋t�ɂȂ������Ƃ�������܂���B

�����āA����1�����́A�ߋ����ϒ�����37pips�A�ߋ����ϒl����28pips�ł��B

�ߋ����ς�37pips�������Ƃ�41������A���̔�����18pips�������Ƃ�86���ɒB���Ă��܂��B�傫����������w�W�Ȃ̂ŁA���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�ɂȂ�K�v������܂��B

����11�����́A�ߋ����ϒ�����43pips�A�ߋ����ϒl����30pips�ł��B

���ϒl���������A����1�����I�l�ɔ�ׂāA����11�����̒�����15pips�ȏ�傫���A�l�����ς�2pips�ȏ�傫���Ȃ��Ă��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����1�����l�����ςɔ�ׁA����11�����������ς�15pips�ȏ������̂ŁA�w�W���\����1���ȓ��ɒnj����n�߁A����1�����I�l�����Ĉȍ~�ɗ��m���_���܂��B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���ʂւ̔������ł��f���Ɍ��ꂪ���Ȓ���1���������́A�ߋ����ς�37pips�ɒB���Ă��܂��B�����āA���̕��ϒl�������Ƃ�41������܂��B�{�w�W�͑傫�������������ł��B

����1�����ƒ���11�����Ƃ̕�����v����82���ł��B�����āA����82���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e65���E70���ł��B�A���A����1�����I�l���������_�ōl����ƁA���̎��_���甽�����L�ё����Ē���11�����I�l������1�����I�l����m����57���Ƃ�〈��肵�܂��B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����A����1�����I�l�������痘�m�̃^�C�~���O��T��܂��傤�B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����͉A������89���A����1�����͗z������72���ƂȂ��Ă��܂��B��ɓ���������A���̓����ɂ���āA���O1�����ƒ���1�����̕�����v����22���i�s��v��78���j�ɂ��B���Ă��܂��B�{�w�W�ł́A����Q���҂����\���O�ɕs���ȃ|�W�V�����������������ȌX�����M���܂��B

�����āA����1�����ƒ���11�����̕�����v����82���ɒB���Ă���Ƃ������Ƃ́A�nj��O��ɓK�����w�W���ƌ�����ł��傤�B

�Ō�ɁA�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���O���ق̓��[�\�N���̕������������Ă��܂���B

���㍷�ق͒���1�����Ⓖ��11�����Ƃ̕�����v���������A�{�w�W�����\���ʂ̗ǂ������ɑf���ɔ������邱�Ƃ������Ă��܂��B

�����āA���O1�����Ƃ̕�����v����30���i�s��v��70���j�́A���\���ʂ��s��\�z�����邩����邩���A���O1�����̕����Ƌt�Ǝ������Ă��邱�ƂɂȂ�܂��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N7��20��10:30���\

�ȉ���2017�N7��20��14�����ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́A���Ɨ��E�V�K�ٗp�Ґ��Ƃ��ɑO�ʂ�舫�����܂����B

�����͑傫�ȗz���ŁA�w�W���ʂɑ��������s��v�ƂȂ�܂����B

�V�K�ٗp�Ґ��͎s��\�z����������ɂ��ւ�炸�A�������������ɂȂ������ƂɈӖ�������̂����߂�����Ƃ���ł��B

�����ĈӖ��Â�������A���Ɨ����s��\�z�Ɠ����ŁA�V�K�ٗp�Ґ��͎s��\�z���͂��ɉ���������̂̑O����葝�����Ă��܂��B�����āA��Όٗp�Ґ����͂��ɑ����Ă��܂��B���Ɨ����ቺ���A�V�K�̌ٗp�҂̑����y�[�X�����������̂́A��ΎҌٗp���������ƍl����A�m���ɗz���ł̔�����������������܂���B

�i5-2. ������ʁj

ECB�̋L���������Ă��āA�܂�������Ԃ��Ă��܂��܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- �ߋ��̌X���ł́A���Ɨ��ƐV�K�ٗp�Ґ����s��\�z�ɔ�ׂđ傫�������������Ŕ��������܂�X��������܂����B���̓_�A����͐V�K�ٗp�Ґ����s��\�z����������̂ɗz���ł̔����ł�����A���͂��O�������ƂɂȂ�܂��B

�m����̖��Ȃ̂��A���͕��@�̖��Ȃ̂��́A�܂��b���l�q�����܂��B - ���O1�����͗z���ƂȂ�A���͂��O���܂����B

����1�����͗z���ƂȂ�A����͉ߋ��̌X���ƈ�v���܂����B - ���Ɨ��́A�s��\�z��ǂ��^�ƌ����܂��B�O��͔��\���ʂ��s��\�z��������Ă����̂ŁA��������l�̑召�W�ƂȂ���ғI������61���Ƒ����Ă��܂����B���ʂ͓��l�Ŕ���Ȃ��ł��B

- ���㍷�ق̓}�C�i�X�Ȃ̂ŁA�z���ł̔����͕��͂��O�������ƂɂȂ�܂��B

�i6-2. �V�i���I���j

����͂ł��Ȃ��������̂́A�V�i���I�Ŏ���������Ă����܂��B

- (1) ���O1�����͉A���ƌ�����ł��܂����B���ʂ͗z����1�`2pips�̑��ƂȂ��Ă����\��������܂��B

- (2) ���O1�������A���ɂȂ肻���Ȃ�A�w�W���\���O�ɔ��|�W�V������������ł����B

���A���^�C���Ń`���[�g�����Ă��Ȃ��������̂́A���ʂ͒��O1�������z���Ȃ̂Ń|�W�V���������Ȃ������͂��ł��B�����A�w�W���\���O�ɋ}�ɗz���ɓ]�����̂Ȃ�A���̎����20-30pips�̑��ƂȂ��Ă����ł��傤�B - (3) �w�W���\����1���ȓ��ɁA���������ɏ�����nj��|�W�V������������ł����B

������A���\����2���ォ��|�W�V����������Ă����Ȃ�A���ƂȂ��Ă����\���������A�Ǝv���܂��B

�܂�A����͊��S�ɕ��͂��O���Ă������ƂɂȂ�܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:36| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

2017�N07��17��

�č������w�W�u�A�������w���v���\�O���USDJPY�������́i2017�N7��18��21:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

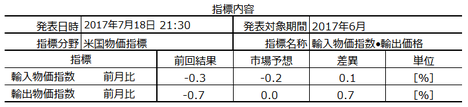

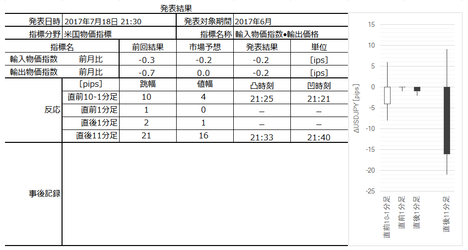

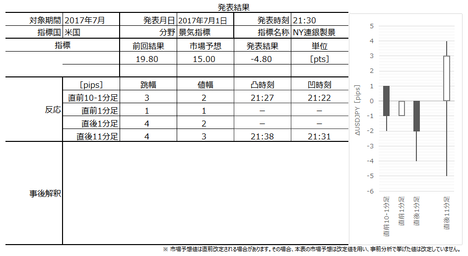

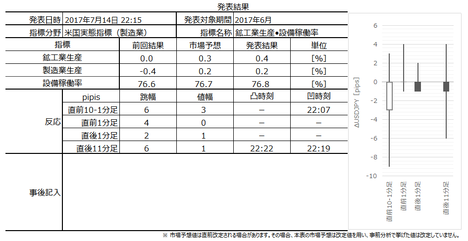

2017�N7��18��21:30�ɕč������w�W�u�A�������w���v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂�

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�A�������w���́A�č��A�����_�ɂ����镨���������A2000�N��100�Ƃ��Ďw�����������̂ł��B�Ώۂ́A��2,000�̊�Ƃ�4,000�̕��i�ł��B�R���֘A�͊܂܂��A�T�[�r�X�͊܂܂�Ă��܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

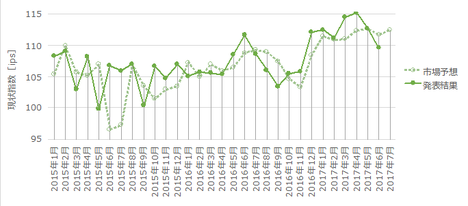

���āA���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̂悤�ɁA���i�͉����Ɉړ]�����A�ƍl���炦�Ă��܂����B���̂��߁A�����͉����ɔg�y����A�Ƃ����b���w�W����L���Ō��邱�Ƃ����X����܂��B

���������A���Ȃ��Ƃ��č��A�������w���Ɋւ��ẮA���̘b���A�e�ɂ��ׂ��ł͂���܂���B���Ȃ��Ƃ�2015�N�ȍ~�A�A�������̏㏸�^���~�́A�O��3������PPI�i���Y�ҕ����w���j�̏㏸�^���~�Ƃ̈�v������������܂���B

����́A�בփ��X�N���w�b�W���ėA���_��E�A�o�_������Ă����A�בփ��[�g�̕ω��ɉ����Ď����ʉ݂ł̒l�グ��l�������s���K�v���Ȃ��Ȃ邩��A�ł��傤�B�C�O�_������́A���̂悤�Ɉבփ��[�g�Ŏ����ʉ��Ă̗��v������Ȃ��悤�ɍs���܂��B

���ɁA��f����A�������w���ƗA�o�����w���̃O���t������ׂĂ݂Ă��������B�ב����̏㏸�E���~�������ɋ����āA�����w���̏㏸�E���~������������L���͂悭�����܂��B

���������A���Ȃ��Ƃ��č��A�������w���E�A�o�����w���̐��ڂ��������A�����͔��]���Ă��炸�A�ނ���㏸�E���~���������Ă���悤�Ɍ����܂��B�����炭�A������O�q�̖f�Ռ_��̎d�g�݂ɊW�����������Ǝv���܂��B

�\�ߊC�O���@�i���n�@�l�j�̐���̔��ʂ�100�Ȃ�A�����̔��ʂ�100�ƌ����݂܂��B�Ȃ�A�����{�Ђ��C�O���@�ւ̗A�o�́A������100�ƌ�����ňבփw�b�W���Ă����Ηǂ��̂ł��B����ł�����110�����ꂽ�Ȃ�A�����{�Ђ��C�O���@���A���ꂼ��̌��n�ʉ݂ő������v�ł��B

�悭�킩��Ȃ����Ƃ́A�悭USDJPY��1�~�����Ȃ�ƁA�Z�Z�̉�Ђ̗��v��✕✕�~�̉c�Ɨ��v��������ԂƂ����ł��B

�����{�Ђ�✕✕�~�̗��v�������Ȃ�A�C�O���@��✕✕�~�̗��v���c��܂��B���ꂪ�����{�ЂƊC�O���@���ꂼ��̊����z���ɔ��f�����A�C�O���@�͍����{�Ђ̎�������ЂȂ̂ŁA�����{�Ђ̌o�푹�v��ʂ��Đň����O���������v�͒�������܂��B�����ĉ����A��q�̒ʂ蓖������̐������Ɠ������́A�قڈבփw�b�W����Ă���̂ł��B

�ł��A�בփ��[�g�Ŏ����ʉ݂������Ȃ�A������A�������͏㏸����̂ł��傤�B���킶��ƍ����������㏸���Ă����ł��傤�B�p����������ł��B

���������A�P�����̃f�[�^������ׂ����A�������O�����㏸�������ۂ�����ɁA�����㏸�������s��\�z�ɑ��A���\���ʂ̗ǂ������Ŕ������������܂�_�ɒ��ڂ��ׂ��ł��B

�����l����ƁA�o�ώw�W���̂��̂̕��́A���������Ă邽�߂̕��ł͂���܂���B

�Ȃ�Δ��������Ă邽�߂̕��Ƃ͉��ł��傤�B

�悭�킩��܂���B

�Ƃ肠�����A�e�N�j�J���w�W�̂悤�ɉߋ��̔����X�����ʉ����āA�����_�̏�����������ǂ�����������l������ǂ��̂ł́A�Ǝv���Ă��܂��B���ꂪ�{�u���O�̕��͕��@�ł��B�������i70�����炢�j��������悢�̂ł����B

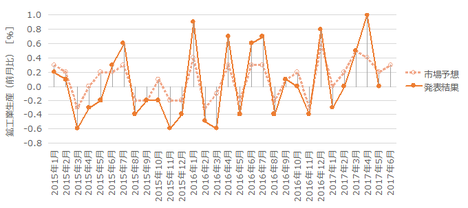

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

���ɁA���\�����e���ږ��̔��������ւ́u�e���̋����v�����\�Ɏ����Ă����܂��B�Ȃ��A�����ł����u�e���̋����v�Ƃ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ邱�Ƃ��w���Ă��܂��B�A���A�K�������u�ł��e���������Ȃ�v�悤�ɂ͊e�W�������߂Ă��܂���B

��\����A�A�������w���ƗA�o�����w���̊e���ق�3:1�ɂ���A���㍷�قƒ���1�����̔��������Ƃ̈�v���������Ȃ�悤�ł��B����3:1�Ƃ����W���́A�{�L�̎��O���فE���㍷�فE���ԍ��ق����߂�Ƃ��ɓK�p���Ă��܂��B

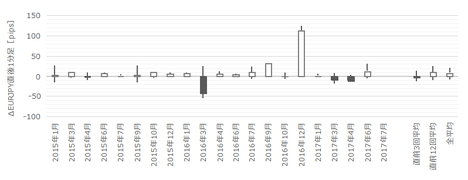

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�A�ߋ����ϒl����4pips�ł��B

������10pips�ȏゾ�������Ƃ͉ߋ�6��i21���j����܂��B

����6��̒���1���������̕��ς�11pips�ŁA����͒���1�����̉ߋ��S����11pips�Ɠ����ł��B�����āA����6��̒��O10-1�����ƒ���1�����̕�����6��v�i50���j���Ă��܂��B

�܂�A���O10-1�����̔�����10pips�ȏ゠��ƁA�{�w�W�̏ꍇ�A�������傫�ȓ����Łu�����v�ƌ����͂��ł��B����Ȃ��Ă��\���܂��A�����K�v�͂���܂���B���O10-1�������������傫�������Ă��A���ꂪ�w�W���\��̔����̒��x��������������Ă���Ⴀ��܂���B

���ɁA���O1�����́A�ߋ����ϒ�����4pips�A�ߋ����ϒl����3pips�ł��B

�������ߋ����ς�2�{�ȏ�ɂ�����8pips�ȏゾ�������Ƃ͉ߋ�4��i14���j��������܂���B����4��̒���1���������̕��ς�23pips�ŁA����͒���1�����̉ߋ��S����11pips��2�{�ȏ�ł��B�܂��A����4��̒��O1�����ƒ���1�����̕�������v�������Ƃ�3��i75���j�ł��B

�܂�A���O1�������傫���������Ƃ��i8pips�ȏ�j�́A�w�W���\����̔������傫���i23pips�j�A������������v�������i75���j�ł��B

�����āA����1�����́A�ߋ����ϒ�����11pips�A�ߋ����ϒl����8pips�ł��B

�ߋ����ς�11pips�������Ƃ�34�������Ȃ��A����ǂ��납48����6pips�����w�W���\����ɂ��璵�˂Ă��܂���B���m�⑹�̖ڈ��́A�ߋ��̕��ϒl��肩�Ȃ芄������čl���Ă����ׂ��ł��B

����11�����́A�ߋ����ϒ�����17pips�A�ߋ����ϒl����11pips�ł��B

���ϒl���������A����1�����I�l�i�l���j���ς�8pips�Ɣ�ׁA����11����������9pips�ȏ�L�тāA�l����3pips�ȏ�L�тĂ��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍���9pips����Ȃ�A����1�����ƒ���11�����̕�����v������Œnj����ł��ł��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���ʂւ̔������ł��f���Ɍ��ꂪ���Ȓ���1���������́A�ߋ����ς�17pips�ł��B���܂�傫����������w�W�ł͂Ȃ���ɁA���̕��ϒl�������Ƃ�34����������܂���B�قƂ�ǂ̏ꍇ�ɂ́A�{�w�W�̔����͏������̂ł��B

����1�����ƒ���11�����Ƃ̕�����v����73���ł��B�����āA����73���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e79���E74���ł��B�X�ɁA����1�����I�l���������_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l����m����54���ł��B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����A����11����������_���ė��m�ł��B�����͏������Ȃ�ꍇ���قƂ�ǂł��邱�Ƃ�O���ɁA���܂�~����Ȃ����Ƃł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

�e���[�\�N���̕����́A�z���^�A���̂����ꂩ�ւ̕肪70���ɒB���Ă��܂���B

�����āA����1�����ƒ���11�����Ƃ̕�����v����73���ł��B���������A����烍�[�\�N���̕�������v���Ă��A����11�����I�l������1�����I�l�����L�т����Ƃ́A���������͂̌��ʁA29����������܂���B�nj��ɂ͓K���Ă��܂���B

���ɂ́A�ǂ̃��[�\�N�������̃��[�\�N���Ƃ̕�����v����30���ȉ���������70���ȏ�ɂ͂Ȃ��Ă��܂���B�܂�A�{�w�W�ł̎���Q���҂́A��q�̒��O1����������8pips�ȏ�L�т��Ƃ��������āA���\���ʂ�\���ł��Ă��钛���͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���㍷�قƒ���1�����Ƃ̕�����v����69���ŁA���܂�f���ɔ�������w�W�ł͂���܂���B

�S�̓I�ɂ͎s��\�z�┭�\���ʂ��ǂ�����A�����������ǂ���ɐL�т邩���킩��Ȃ��w�W�ł��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N7��20���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�A�������w���́A�O�ʂ����P�A�s��\�z�Ɠ��l�A�ł����B�A�o�����w���́A�O�ʂ����P�A�s��\�z��舫���A�ƂȂ�܂����B

�����͉A���ŁA����1�����ƒ���11�����͓������Ŕ�����L���܂����B

����ł��܂���ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

����͂ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

�ȏ�̌��ʁA�V�i���I�ɂ͖��Ȃ��A��������ł��Ă�����͂��ȗ��m�������Ǝv���܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N7��18��21:30�ɕč������w�W�u�A�������w���v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͂قƂ�ǂ̏ꍇ�ɏ������A�T�Z�Ŏw�W���\����ł���10pips�����˂܂���B

- �����������A�w�W���\����ł��玖�㍷�قƂ̕�����v����70���ɒB���Ă��܂���B

- �nj��ɂ͕s�����ŁA�����������������čs���ɂ���A�ߋ��̌X�����������ł́A����1�����I�l�����Ă���t���肷����������͉҂��邮�炢�ł��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �{�w�W�ɂ͎��̓���������܂��B

(1) ���\���ڂ̂����A���������ւ̉e���������̂́A�A�������w���̕��ł��B�A�������w�����s��\�z���0.1�����ƁA�A�o�����w����0.3���ꂽ�Ƃ��Ɠ����������������ɉe�����y�ڂ��܂��B

(2) �����A�ߋ��̔������x�̕��z���������A2���1����x�͂قƂ�ǔ������܂���B

(3) ���܂�w�W���ʂɑf���ɔ�������w�W�ł�����܂���B

�����܂�Ȃ����Ȋ����ł��ˁB - �ߋ��̃��[�\�N��������ƁA���_���\�ߒm���Ă����������ǂ��|�C���g������܂����B

(1) ���O10-1����������10pips�ȏゾ�������Ƃ͉ߋ�6��i21���j����܂��B�ő��ɂȂ����ƂȂ̂ŋ����܂����A�Q�ĂĒnj����ׂ��ł͂���܂���B���O10-1�������傫�������Ă��A���̌�̃��[�\�N�����傫����������A���̕���������������͂��Ă��܂���B

(2) �ߋ����тɊ�Â���O�Ƃ��āA���O1����������8pips�ȏ�ƂȂ����Ƃ��A����1�����͒��O1�����Ɠ�������20pips�ȏ㔽������\��������܂��B��O���N����p�x��14�����x�ł����B

(3) �w�W���ʂ��s��\�z�Ɣ�ׂėǂ��Ă������Ă��A����1�������f���ɔ�������m����70���ɒB���Ă��܂���B - ���O1�����͂قڔ������Ȃ��̂Ŏ���Ɍ����܂���B

�w�W���\���ׂ��Ń|�W�V���������鍪�����A�O�q�̒��O1��������8pips�̗\���ӊO�Ɍ��o���܂���ł����A

�w�W���\��̒nj��́A���\����1���ȓ��Ȃ珇����E�����Q���E�������m�A���\����1���o�ߌ�͋t����E�������m�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂�

- (1) ���O1����������8pips�ȏ�ɂȂ肻�����ۂ��ɒ��ڂ��Ă����܂��B�����Ȃ�A���O1�����l�������ɏ�����ŁA�w�W���\����̒��˂ŗ��m�ł��B

- (2) �������������ɏ�����E�����Q���E�������m�ł��B

- (3) ����1�����I�l�����Ă���́A����Ƃ͋t����nj��̋@����M���܂��B�t����䂦�ɁA���܂芩�߂��܂���B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

�A�������w���́A�č��A�����_�ɂ����镨���������A2000�N��100�Ƃ��Ďw�����������̂ł��B�Ώۂ́A��2,000�̊�Ƃ�4,000�̕��i�ł��B�R���֘A�͊܂܂��A�T�[�r�X�͊܂܂�Ă��܂��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

���āA���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̂悤�ɁA���i�͉����Ɉړ]�����A�ƍl���炦�Ă��܂����B���̂��߁A�����͉����ɔg�y����A�Ƃ����b���w�W����L���Ō��邱�Ƃ����X����܂��B

���������A���Ȃ��Ƃ��č��A�������w���Ɋւ��ẮA���̘b���A�e�ɂ��ׂ��ł͂���܂���B���Ȃ��Ƃ�2015�N�ȍ~�A�A�������̏㏸�^���~�́A�O��3������PPI�i���Y�ҕ����w���j�̏㏸�^���~�Ƃ̈�v������������܂���B

����́A�בփ��X�N���w�b�W���ėA���_��E�A�o�_������Ă����A�בփ��[�g�̕ω��ɉ����Ď����ʉ݂ł̒l�グ��l�������s���K�v���Ȃ��Ȃ邩��A�ł��傤�B�C�O�_������́A���̂悤�Ɉבփ��[�g�Ŏ����ʉ��Ă̗��v������Ȃ��悤�ɍs���܂��B

���ɁA��f����A�������w���ƗA�o�����w���̃O���t������ׂĂ݂Ă��������B�ב����̏㏸�E���~�������ɋ����āA�����w���̏㏸�E���~������������L���͂悭�����܂��B

���������A���Ȃ��Ƃ��č��A�������w���E�A�o�����w���̐��ڂ��������A�����͔��]���Ă��炸�A�ނ���㏸�E���~���������Ă���悤�Ɍ����܂��B�����炭�A������O�q�̖f�Ռ_��̎d�g�݂ɊW�����������Ǝv���܂��B

�\�ߊC�O���@�i���n�@�l�j�̐���̔��ʂ�100�Ȃ�A�����̔��ʂ�100�ƌ����݂܂��B�Ȃ�A�����{�Ђ��C�O���@�ւ̗A�o�́A������100�ƌ�����ňבփw�b�W���Ă����Ηǂ��̂ł��B����ł�����110�����ꂽ�Ȃ�A�����{�Ђ��C�O���@���A���ꂼ��̌��n�ʉ݂ő������v�ł��B

�悭�킩��Ȃ����Ƃ́A�悭USDJPY��1�~�����Ȃ�ƁA�Z�Z�̉�Ђ̗��v��✕✕�~�̉c�Ɨ��v��������ԂƂ����ł��B

�����{�Ђ�✕✕�~�̗��v�������Ȃ�A�C�O���@��✕✕�~�̗��v���c��܂��B���ꂪ�����{�ЂƊC�O���@���ꂼ��̊����z���ɔ��f�����A�C�O���@�͍����{�Ђ̎�������ЂȂ̂ŁA�����{�Ђ̌o�푹�v��ʂ��Đň����O���������v�͒�������܂��B�����ĉ����A��q�̒ʂ蓖������̐������Ɠ������́A�قڈבփw�b�W����Ă���̂ł��B

�ł��A�בփ��[�g�Ŏ����ʉ݂������Ȃ�A������A�������͏㏸����̂ł��傤�B���킶��ƍ����������㏸���Ă����ł��傤�B�p����������ł��B

���������A�P�����̃f�[�^������ׂ����A�������O�����㏸�������ۂ�����ɁA�����㏸�������s��\�z�ɑ��A���\���ʂ̗ǂ������Ŕ������������܂�_�ɒ��ڂ��ׂ��ł��B

�����l����ƁA�o�ώw�W���̂��̂̕��́A���������Ă邽�߂̕��ł͂���܂���B

�Ȃ�Δ��������Ă邽�߂̕��Ƃ͉��ł��傤�B

�悭�킩��܂���B

�Ƃ肠�����A�e�N�j�J���w�W�̂悤�ɉߋ��̔����X�����ʉ����āA�����_�̏�����������ǂ�����������l������ǂ��̂ł́A�Ǝv���Ă��܂��B���ꂪ�{�u���O�̕��͕��@�ł��B�������i70�����炢�j��������悢�̂ł����B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

���ɁA���\�����e���ږ��̔��������ւ́u�e���̋����v�����\�Ɏ����Ă����܂��B�Ȃ��A�����ł����u�e���̋����v�Ƃ́A���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���������Ȃ邱�Ƃ��w���Ă��܂��B�A���A�K�������u�ł��e���������Ȃ�v�悤�ɂ͊e�W�������߂Ă��܂���B

��\����A�A�������w���ƗA�o�����w���̊e���ق�3:1�ɂ���A���㍷�قƒ���1�����̔��������Ƃ̈�v���������Ȃ�悤�ł��B����3:1�Ƃ����W���́A�{�L�̎��O���فE���㍷�فE���ԍ��ق����߂�Ƃ��ɓK�p���Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����7pips�A�ߋ����ϒl����4pips�ł��B

������10pips�ȏゾ�������Ƃ͉ߋ�6��i21���j����܂��B

����6��̒���1���������̕��ς�11pips�ŁA����͒���1�����̉ߋ��S����11pips�Ɠ����ł��B�����āA����6��̒��O10-1�����ƒ���1�����̕�����6��v�i50���j���Ă��܂��B

�܂�A���O10-1�����̔�����10pips�ȏ゠��ƁA�{�w�W�̏ꍇ�A�������傫�ȓ����Łu�����v�ƌ����͂��ł��B����Ȃ��Ă��\���܂��A�����K�v�͂���܂���B���O10-1�������������傫�������Ă��A���ꂪ�w�W���\��̔����̒��x��������������Ă���Ⴀ��܂���B

���ɁA���O1�����́A�ߋ����ϒ�����4pips�A�ߋ����ϒl����3pips�ł��B

�������ߋ����ς�2�{�ȏ�ɂ�����8pips�ȏゾ�������Ƃ͉ߋ�4��i14���j��������܂���B����4��̒���1���������̕��ς�23pips�ŁA����͒���1�����̉ߋ��S����11pips��2�{�ȏ�ł��B�܂��A����4��̒��O1�����ƒ���1�����̕�������v�������Ƃ�3��i75���j�ł��B

�܂�A���O1�������傫���������Ƃ��i8pips�ȏ�j�́A�w�W���\����̔������傫���i23pips�j�A������������v�������i75���j�ł��B

�����āA����1�����́A�ߋ����ϒ�����11pips�A�ߋ����ϒl����8pips�ł��B

�ߋ����ς�11pips�������Ƃ�34�������Ȃ��A����ǂ��납48����6pips�����w�W���\����ɂ��璵�˂Ă��܂���B���m�⑹�̖ڈ��́A�ߋ��̕��ϒl��肩�Ȃ芄������čl���Ă����ׂ��ł��B

����11�����́A�ߋ����ϒ�����17pips�A�ߋ����ϒl����11pips�ł��B

���ϒl���������A����1�����I�l�i�l���j���ς�8pips�Ɣ�ׁA����11����������9pips�ȏ�L�тāA�l����3pips�ȏ�L�тĂ��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍���9pips����Ȃ�A����1�����ƒ���11�����̕�����v������Œnj����ł��ł��B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���ʂւ̔������ł��f���Ɍ��ꂪ���Ȓ���1���������́A�ߋ����ς�17pips�ł��B���܂�傫����������w�W�ł͂Ȃ���ɁA���̕��ϒl�������Ƃ�34����������܂���B�قƂ�ǂ̏ꍇ�ɂ́A�{�w�W�̔����͏������̂ł��B

����1�����ƒ���11�����Ƃ̕�����v����73���ł��B�����āA����73���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e79���E74���ł��B�X�ɁA����1�����I�l���������_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l����m����54���ł��B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����A����11����������_���ė��m�ł��B�����͏������Ȃ�ꍇ���قƂ�ǂł��邱�Ƃ�O���ɁA���܂�~����Ȃ����Ƃł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

�e���[�\�N���̕����́A�z���^�A���̂����ꂩ�ւ̕肪70���ɒB���Ă��܂���B

�����āA����1�����ƒ���11�����Ƃ̕�����v����73���ł��B���������A����烍�[�\�N���̕�������v���Ă��A����11�����I�l������1�����I�l�����L�т����Ƃ́A���������͂̌��ʁA29����������܂���B�nj��ɂ͓K���Ă��܂���B

���ɂ́A�ǂ̃��[�\�N�������̃��[�\�N���Ƃ̕�����v����30���ȉ���������70���ȏ�ɂ͂Ȃ��Ă��܂���B�܂�A�{�w�W�ł̎���Q���҂́A��q�̒��O1����������8pips�ȏ�L�т��Ƃ��������āA���\���ʂ�\���ł��Ă��钛���͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

���㍷�قƒ���1�����Ƃ̕�����v����69���ŁA���܂�f���ɔ�������w�W�ł͂���܂���B

�S�̓I�ɂ͎s��\�z�┭�\���ʂ��ǂ�����A�����������ǂ���ɐL�т邩���킩��Ȃ��w�W�ł��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N7��18��21:30���\

�ȉ���2017�N7��20���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�A�������w���́A�O�ʂ����P�A�s��\�z�Ɠ��l�A�ł����B�A�o�����w���́A�O�ʂ����P�A�s��\�z��舫���A�ƂȂ�܂����B

�����͉A���ŁA����1�����ƒ���11�����͓������Ŕ�����L���܂����B

�i5-2. ������ʁj

����ł��܂���ł����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- ���������͏������A���̌�̐L�т͎w�W���ʂɈ˂���̂ł͂Ȃ��Ǝv���܂��B

- ���������́A�ǂ��炩�ƌ����Ύw�W���ʂƋt�ŁA���̓_�͕��͂��O��Ă͂��܂���B

- �nj��ɂ͕s�����ł����A�t��������Ă����瑹�ƂȂ��Ă����ł��傤�B���̓_�͕��͂��O���Ă��܂��B

�i6-2. �V�i���I���j

����͂ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

- (1) ���O1����������8pips�ȏ�ɂȂ肻�����ۂ��ɒ��ڂ��A���O1�����l�������ɏ�����ŁA�w�W���\����̒��˂ŗ��m�������ł����B

���O1�����͓��l�Ȃ̂ŁA����͒��~�������͂��ł��B - (2) �nj��́A�������������ɏ�����E�����Q���E�������m�̗\��ł����B

���������ɏ�����ł��A����1������1�`2pips�����������Ă��܂���B���m�ł��Ă��͂��������ł��傤�B - (3) ����1�����I�l�����Ă���́A����Ƃ͋t����nj��̋@����M������ł����B

���̐����ʼnA�����ɐL�т���A�����炭�t����͂ł��Ȃ������Ǝv���܂��B

�ȏ�̌��ʁA�V�i���I�ɂ͖��Ȃ��A��������ł��Ă�����͂��ȗ��m�������Ǝv���܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:51| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

�p�������w�W���\�O���GBPJPY�����\�z�i2017�N7��18��17:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

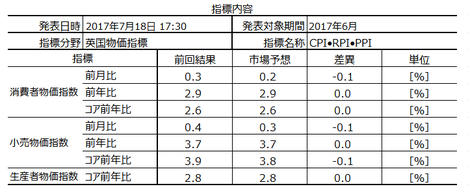

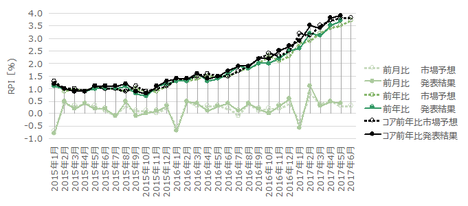

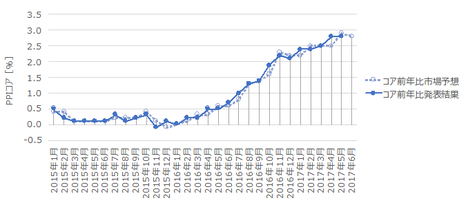

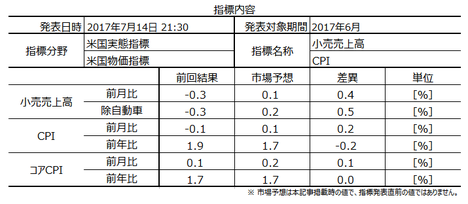

2017�N7��18��17:30�ɉp�������w�W�u����ҕ����w���iCPI�j�E���������w���iRPI�j�E���Y�ҕ����w���iPPI�j�v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂�

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

���̎�v���ł́A���Y�ҕ����E���������E����ҕ������ʁX�ɔ��\����܂����A�p���͈�x�ɔ��\���Ă��܂��B

CPI�́A����҂̐��i�E�T�[�r�X�w�����i���w���������w�W�ŁA�ǂ̍��ł��ŏd������Ă��܂��B�p���͔N2���̃C���t���ڕW���ݒ肳��Ă��܂��BCPI�R�A�́ACPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B

RPI�Ɋ܂܂��CPI�Ɋ܂܂�Ȃ��ΏۂɏZ������܂��BRPI�ł�CPI�������l�������Ȃ�܂��BRPI�R�A�́ARPI���牿�i�ϓ��̌������G�l���M�[�E�H�i�E�^�o�R�E�A���R�[�������������l���w���Ă��܂��B�p���ł͔N�����t�z���@���ɂ����RPI�K���Ō��肳��Ă��܂��B

PPI�͂��܂�傫�Ȕ������Ȃ��悤�Ɍ����܂��B

�ߋ��̌X�����猾���ACPI��RPI��PPI�̏��ɔ����Ɋ�^���A�O�N�䁄�O����̏��ł��B�d������CPI�O�N��͑������R�A�ƁA�R�A���y���i�Ƃ�����Ȃ��ł��傤���ǁj����钿�����w�W�ł��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

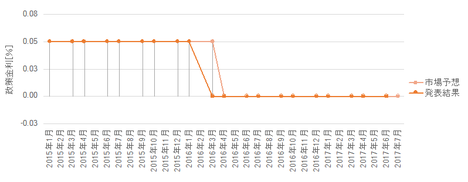

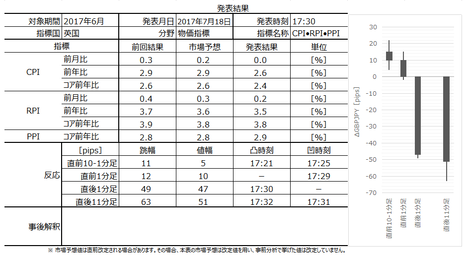

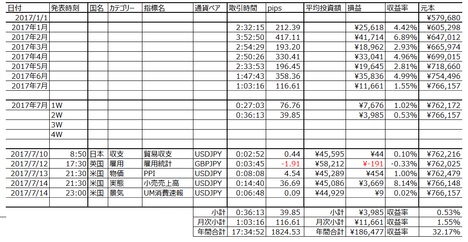

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�����āA���\���ʂ͌�ɏC���l�����\����Ă��A���̃O���t�ł͏C�����Ă��܂���B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����14pips�A�ߋ����ϒl����8pips�ł��B

������20pips�ȏゾ�������Ƃ͉ߋ�5��i17���j����܂��B

����5��̒���1���������̕��ς�23pips�ŁA����͒���1�����̉ߋ��S����29pips�ɒB���Ă��܂���B���������A����5��̒��O10-1�����ƒ���1�����̕�����4��v�i80���j���Ă��܂��B

�܂�A���O10-1�����̔�����20pips�ȏ�ɒB�����ꍇ�A���ꂪ����1�����̔������傫�����Ƃ��������Ă����ł͂Ȃ����̂́A�w�W���\����̔����������������Ă���\��������܂��B���̕�����v���͒����̕����łȂ��A�l���̕����ł��邱�Ƃɂ����ӂ��������B

�z�����ڗ��̂ŁA��q���锽����v�����͂ŗz�������m�F���Ă����܂��傤�B

���ɁA���O1�����́A�ߋ����ϒ�����9pips�A�ߋ����ϒl����6pips�ł��B

������10pips�ȏゾ�������Ƃ͉ߋ�7��܂��B����7��̒���1���������̕��ς�26pips�ŁA����͒���1�����̉ߋ��S����29pips�ɒB���Ă��܂���B�܂��A����7��̒��O1�����ƒ���1�����̕�������v�������Ƃ�3��i43���j�ł��B

�܂�A���O1�������傫������������ƌ����āA�w�W���\����̔����̑召��������������Ă����ł͂���܂���B

�A�����ڗ��̂ŁA��q���锽����v�����͂ʼnA�������m�F���Ă����܂��傤�B

�����āA����1�����́A�ߋ����ϒ�����29pips�A�ߋ����ϒl����18pips�ł��B

�ߋ����ς�29pips�������Ƃ�45������A�{�w�W�͑傫���������邱�Ƃ������̂Œ��ӂ��K�v�ł��B

����11�����́A�ߋ����ϒ�����37pips�A�ߋ����ϒl����21pips�ł��B

���ϒl���������A����11�����̒�����19pips�ȏ�A�l�����ς�3pips�ȏ�A����1�����I�l���ς����Ă��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B

�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍���10pips����ȏ�A�nj����̗��m�͒���1�����I�l�����Ă���̕����ǂ������ł��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

�w�W���ʂւ̔������ł��f���Ɍ��ꂪ���Ȓ���1���������́A�ߋ����ς�29pips�ɒB���Ă��܂��B�����āA���̕��ϒl�������Ƃ�45������܂��B�{�w�W�͑傫�������������ł��B

�����āA����1�����l���͉ߋ����ς�18pips�ł��B�������ςƒl�����L�Ƃ̍���11pips������̂ŁA�nj����s���Ȃ獂�l�i���l�j�݂͂ɋC�����Ȃ��Ƃ����܂���B

�A���A���߂̔����͈ȑO�قǑ傫���Ȃ��悤�ł��B

����1�����ƒ���11�����Ƃ̕�����v����61���ł��B�����āA����61���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e75���E47���ł��B�����Ď��ɁA����1�����I�l���������_�ōl���Ă݂܂��B���̎��_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l����m����29����������܂���B

�܂�A�{�w�W�ł̎���́A�����������m�F�����瑁���Q�����Ă��A�Ȃ�ׂ��������m���ׂ��ł��B

���ɁA������v�����͂̌��ʂ����}�Ɏ����܂��B

���O1�����͉A������81���ƂȂ��Ă��܂��B���̎w�W�ɔ�ׂĔ������傫���̂ŁA�Q�ĂĒǏ]���Ȃ������ǂ��ł��傤�B�f�[�^����́A�O�q�̒ʂ�A���O1�������傫������������ƌ����āA�w�W���\����̔����̑召��������������Ă����ł͂���܂���B

�����āA�ǂ̃��[�\�N�������̃��[�\�N���Ƃ̕�����v����30���ȉ���������70���ȏ�ɂ͂Ȃ��Ă��܂���B�܂�A�{�w�W�ł̎���Q���҂́A��q�̒��O10-1����������20pips�ȏ�ɂȂ����Ƃ��������A���\���ʂ�\���ł��Ă����ł͂���܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����}�Ɏ����܂��B

�{�w�W�̊e���َZ�o�́ACPI�O����E�O�N��E�R�ACPI�O�N��ERPI�O����E�O�N��E�R�ARPI�O�N��E�R�APPI�O�N��̑S���ڂ̍��ق����̂܂܍��v���ĎZ�o���Ă��܂��B

���̌��ʂ܂��A���㍷�قƒ���1�����Ƃ̕�����v����96���ƍ����ŁA�{�w�W�����ɑf���ɔ������邱�Ƃ��킩��܂����B

�����āA���O���قƒ���1�����Ƃ̕�����v����79���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA����1�����͉A���̉\���������A�Ƃ������ƂɂȂ�܂��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N7��20���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑S�ʂɕ����㏸���݉��i�㏸���̓݉��ŏ㏸���Ă��܂��j�ŁA�����͉A���ł����B

����ł��܂���ł����B

���O�������͓��e���A�ȉ��Ɍ����܂�

����͂ł��Ȃ��������̂́A�V�i���I�������Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N7��18��17:30�ɉp�������w�W�u����ҕ����w���iCPI�j�E���������w���iRPI�j�E���Y�ҕ����w���iPPI�j�v�����\����܂��B���\��2017�N6�����̏W�v���ʂł��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L�����e���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �����́A�ȑO���Ȃ�傫���������̂́A���߂�3�����͂ނ����⏬�������炢�ł��B

- ���������͋ɂ߂đf���ł��B

- �nj��͑����Q���E�������m�ɓK���Ă���A�w�W���\����1�����߂��Ă���͔��]���邱�Ƃ̕��������Ȃ��Ă��܂��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �ߋ��̃��[�\�N�����������A���_���\�ߒm���Ă����������ǂ��|�C���g������܂����B

(1) �܂��A���O10-1�����́A�ߋ����ϒ�����14pips�A�ߋ����ϒl����8pips�ł��B���̎w�W�ɔ�ׂđ傫���̂Œ��ӂ��K�v�ł��B�����āA���̒��O10-1�������傫�������i20pips�ȏ�j���Ƃ�17������A���̂Ƃ��̒���10-1���������͒���1���������Ƃ̈�v����80���ł��B�Ȃ��A���̕�����v���͒����̕����łȂ��A�l���̕����ł��邱�Ƃɂ����ӂ��������B

(2) ���O1�����́A�ߋ����ϒ�����9pips�A�ߋ����ϒl����6pips�ł��B��������̎w�W�ɔ�ׂđ傫���̂Œ��ӂ��K�v�ł��B���������A���O1�����̓����͑傫���Ă��A����1�����̕�������x�Ƃ͊W����܂���B

(3) ���ϒl���������A����1�����I�l�ɑ��A����11�����̒�����19pips�ȏ�A�l�����ς�3pips�ȏ�A���Ă��܂��B�P�Ȃ鍷�łȂ��u�ȏ�v�ƋL�����̂́A����畽�ϒl������1�����ƒ���11���������]�������Ƃ��܂߂����ςƂȂ��Ă��邽�߂ł��B�Ƃ�����A����11�����������ςƒ���1�����I�l���ς̍���10pips����ȏ�A�nj����̗��m�͒���1�����I�l�����Ă���̕����ǂ������ł��B - ���O1�����͉A������81���ƂȂ��Ă��܂��B���̎w�W�ɔ�ׂĔ������傫���̂ŁA�Q�ĂĒǏ]���Ȃ������ǂ��ł��傤�B�f�[�^����́A�O�q�̒ʂ�A���O1�������傫������������ƌ����āA�w�W���\����̔����̑召��������������Ă����ł͂���܂���B

- ����1�����́A���O���قƂ̕�����v����79���ƂȂ��Ă��܂��B����̎��O���ق̓}�C�i�X�Ȃ̂ŁA����1�����͉A���̉\���������A�Ƃ������ƂɂȂ�܂��B�w�W���\�O�Ƀ|�W�V�������擾���A�w�W���\����ɒ��˂��痘�m�ł��ꑹ�ł���A�|�W�V�����͉������܂��B

- �nj��́A�w�W���\��̏��������������m�F����s���A����1�����I�l�����܂łɌ��ς��܂��B

���l�i���l�j�݂͂ɋC��t����A����1�����I�l�����܂łȂ珇����nj����ēx�s���Ă��\���܂���B���̏ꍇ�A����11���������_���ł����A�w�W���\����1�����߂��Ď��Ԃ��o�قǁA���]���X�N�����܂�܂��B���̒nj��͒x���Ƃ��w�W���\����5���ȓ��Ƃ��܂��B