2017年07月17日

米国物価指標「輸入物価指数」発表前後のUSDJPY反応分析(2017年7月18日21:30発表結果検証済)

以下、「Ⅰ.調査・分析」を事前投稿し、「Ⅱ.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.結果・検証」のタイトル行付近に記載しています。

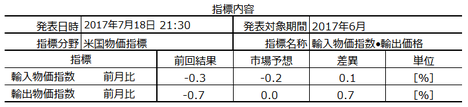

2017年7月18日21:30に米国物価指標「輸入物価指数」が発表されます。今回発表は2017年6月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事投稿時点の値です。

本指標の特徴は以下の通りです。

調査・分析結果は以下の通りです。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

輸入物価指数は、米国輸入時点における物価水準を、2000年を100として指数化したものです。対象は、約2,000の企業と4,000の物品です。軍事関連は含まず、サービスは含まれています。

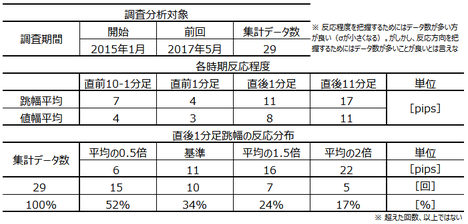

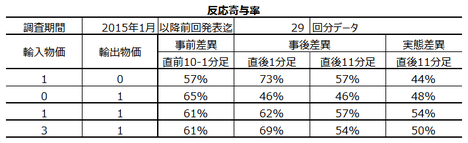

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

さて、ある製品が消費者の手元に届くまでには、輸入価格→生産者価格→小売価格のように、価格は下流に移転される、と考えらえていました。そのため、物価は下流に波及する、という話を指標解説記事で見受けることが多々あります。

がしかし、少なくとも米国輸入物価指数に関しては、この話をアテにすべきではありません。少なくとも2015年以降、輸入物価の上昇/下降は、前後3か月のPPI(生産者物価指数)の上昇/下降との一致率が高くありません。

これは、為替リスクをヘッジして輸入契約・輸出契約をしておけば、為替レートの変化に応じて自国通貨での値上げや値下げを行う必要がなくなるから、でしょう。海外契約実務は、そのように為替レートで自国通貨建ての利益を失わないように行います。

次に、後掲する輸入物価指数と輸出物価指数のグラフを見比べてみてください。為替水準の上昇・下降を原因に挙げて、物価指数の上昇・下降を説明する解説記事はよく見受けられます。

がしかし、少なくとも米国輸入物価指数・輸出物価指数の推移を見る限り、これらは反転しておらず、むしろ上昇・下降が同期しているように見受けられます。おそらく、これも前述の貿易契約の仕組みに関係した動きだと思われます。

予め海外現法(現地法人)の先期販売量が100なら、当期販売量も100と見込みます。ならば、国内本社が海外現法への輸出は、当期も100と見込んで為替ヘッジしておけば良いのです。それでもしも110が売れたなら、国内本社も海外現法も、それぞれの現地通貨で増収増益です。

よくわからないことは、よくUSDJPYが1円高くなると、〇〇の会社の利益が✕✕円の営業利益が吹っ飛ぶという報道です。

自国本社で✕✕円の利益が無くなれば、海外現法に✕✕円の利益が残ります。それが自国本社と海外現法それぞれの株式配当に反映されれば、海外現法は国内本社の持ち株会社なので、自国本社の経常損益を通じて税引き前当期純利益は調整されます。そして何より、先述の通り当期売上の先期売上と同じ分は、ほぼ為替ヘッジされているのです。

でも、為替レートで自国通貨が安くなれば、いずれ輸入物価は上昇するのでしょう。じわじわと国内物価が上昇していくでしょう。英国がいい例です。

がしかし、単月毎のデータを見比べる限り、物価が前月より上昇したか否かより先に、物価上昇を見込んだ市場予想に対し、発表結果の良し悪しで反応方向が決まる点に着目すべきです。

そう考えると、経済指標そのものの勉強は、反応方向を当てるための勉強ではありません。

ならば反応方向を当てるための勉強とは何でしょう。

よくわかりません。

とりあえず、テクニカル指標のように過去の反応傾向を定量化して、現時点の順張り方向がどちら向きかを考えたら良いのでは、と思っています。それが本ブログの分析方法です。やり方が(70%ぐらい)正しければよいのですが。

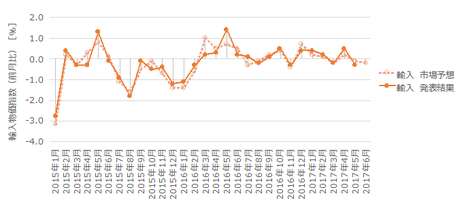

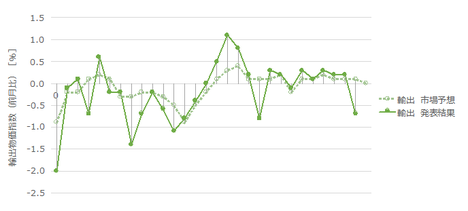

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

次に、発表される各項目毎の反応方向への「影響の強さ」を下表に示しておきます。なお、ここでいう「影響の強さ」とは、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなることを指しています。但し、必ずしも「最も影響が強くなる」ようには各係数を求めていません。

上表から、輸入物価指数と輸出物価指数の各差異を3:1にすれば、事後差異と直後1分足の反応方向との一致率が高くなるようです。この3:1という係数は、本記の事前差異・事後差異・実態差異を求めるときに適用しています。

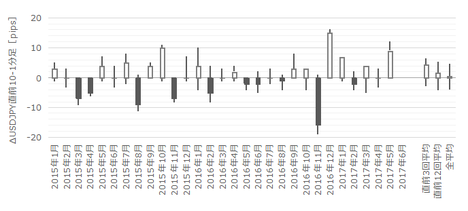

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pips、過去平均値幅が4pipsです。

跳幅が10pips以上だったことは過去6回(21%)あります。

この6回の直後1分足跳幅の平均は11pipsで、これは直後1分足の過去全平均11pipsと同じです。そして、この6回の直前10-1分足と直後1分足の方向は6回が一致(50%)しています。

つまり、直前10-1分足の反応が10pips以上あると、本指標の場合、いつもより大きな動きで「あっ」と言うはずです。言わなくても構いませんが、驚く必要はありません。直前10-1分足がいつもより大きく動いても、それが指標発表後の反応の程度や方向を示唆している訳じゃありません。

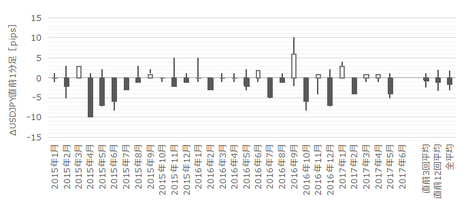

次に、直前1分足は、過去平均跳幅が4pips、過去平均値幅が3pipsです。

跳幅が過去平均の2倍以上にあたる8pips以上だったことは過去4回(14%)しかありません。この4回の直後1分足跳幅の平均は23pipsで、これは直後1分足の過去全平均11pipsの2倍以上です。また、この4回の直前1分足と直後1分足の方向が一致したことは3回(75%)です。

つまり、直前1分足が大きく動いたとき(8pips以上)は、指標発表直後の反応が大きく(23pips)、反応方向が一致しがち(75%)です。

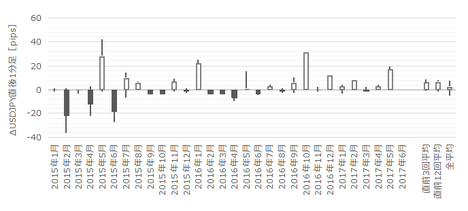

そして、直後1分足は、過去平均跳幅が11pips、過去平均値幅が8pipsです。

過去平均の11pipsを超えたことは34%しかなく、それどころか48%は6pipsしか指標発表直後にすら跳ねていません。利確や損切の目安は、過去の平均値よりかなり割り引いて考えておくべきです。

直後11分足は、過去平均跳幅が17pips、過去平均値幅が11pipsです。

平均値を見る限り、直後1分足終値(値幅)平均の8pipsと比べ、直後11分足跳幅は9pips以上伸びて、値幅は3pips以上伸びています。単なる差でなく「以上」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足跳幅平均と直後1分足終値平均の差が9pipsあるなら、直後1分足と直後11分足の方向一致率次第で追撃ができです。

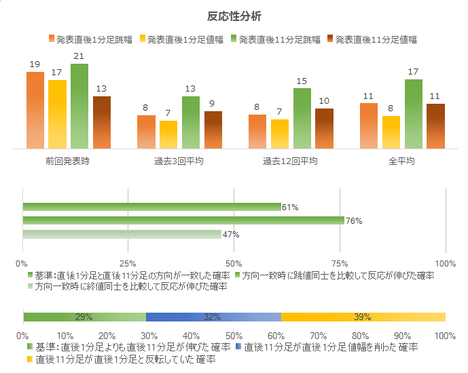

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

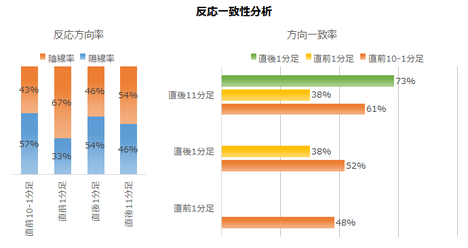

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

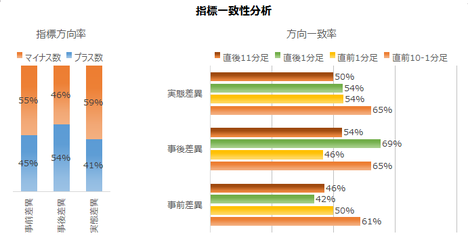

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応性分析の結果を下表に示します。

指標結果への反応が最も素直に現れがちな直後1分足跳幅は、過去平均で17pipsです。あまり大きく反応する指標ではない上に、この平均値を超えたことは34%しかありません。ほとんどの場合には、本指標の反応は小さいのです。

直後1分足と直後11分足との方向一致率は73%です。そして、その73%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各79%・74%です。更に、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超える確率は54%です。

つまり、本指標での取引は、反応方向を確認したら早期参加し、直後11分足跳幅を狙って利確です。反応は小さくなる場合がほとんどであることを念頭に、あまり欲張らないことです。

次に、反応一致性分析の結果を下図に示します。

各ローソク足の方向は、陽線/陰線のいずれかへの偏りが70%に達していません。

そして、直後1分足と直後11分足との方向一致率は73%です。がしかし、これらローソク足の方向が一致しても、直後11分足終値が直後1分足終値よりも伸びたことは、反応性分析の結果、29%しかありません。追撃には適していません。

他には、どのローソク足も他のローソク足との方向一致率が30%以下もしくは70%以上にはなっていません。つまり、本指標での取引参加者は、先述の直前1分足跳幅が8pips以上伸びたときを除いて、発表結果を予見できている兆しはありません。

最後に、指標一致性分析の結果を下図に示します。

事後差異と直後1分足との方向一致率は69%で、あまり素直に反応する指標ではありません。

全体的には市場予想や発表結果がどうあれ、反応方向がどちらに伸びるかがわからない指標です。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年7月20日に追記しています。

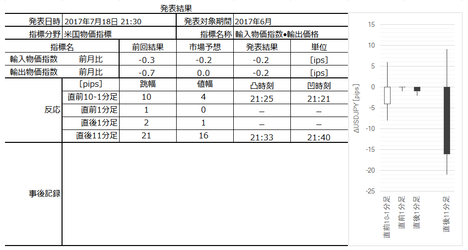

本指標発表結果及び反応は次の通りでした。

輸入物価指数は、前回結果より改善、市場予想と同値、でした。輸出物価指数は、前回結果より改善、市場予想より悪化、となりました。

反応は陰線で、直後1分足と直後11分足は同方向で反応を伸ばしました。

取引できませんでした。

事前調査分析内容を、以下に検証します

取引はできなかったものの、シナリオを検証しておきます。

以上の結果、シナリオには問題なく、もし取引できていたら僅かな利確だったと思われます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年7月18日21:30に米国物価指標「輸入物価指数」が発表されます。今回発表は2017年6月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事投稿時点の値です。

本指標の特徴は以下の通りです。

- 反応程度はほとんどの場合に小さく、概算で指標発表直後ですら10pipsも跳ねません。

- 反応方向も、指標発表直後ですら事後差異との方向一致率が70%に達していません。

- 追撃には不向きで、もし初期反応を見て行うにせよ、過去の傾向を見る限りでは、直後1分足終値がついてから逆張りする方が勝率は稼げるぐらいです。

調査・分析結果は以下の通りです。

- 本指標には次の特徴があります。

(1) 発表項目のうち、反応方向への影響が強いのは、輸入物価指数の方です。輸入物価指数が市場予想より0.1ずれると、輸出物価指数が0.3ずれたときと同じだけ反応方向に影響を及ぼします。

(2) ただ、過去の反応程度の分布を見る限り、2回に1回程度はほとんど反応しません。

(3) あまり指標結果に素直に反応する指標でもありません。

何かつまらなそうな感じですね。 - 過去のローソク足を見ると、何点か予め知っておいた方が良いポイントがありました。

(1) 直前10-1分足跳幅が10pips以上だったことは過去6回(21%)あります。滅多にないことなので驚きますが、慌てて追撃すべきではありません。直前10-1分足が大きく動いても、その後のローソク足が大きく動いたり、その方向を示唆したりはしていません。

(2) 過去実績に基づく例外として、直前1分足跳幅が8pips以上となったとき、直後1分足は直前1分足と同方向に20pips以上反応する可能性があります。例外が起きる頻度は14%程度ですが。

(3) 指標結果が市場予想と比べて良くても悪くても、直後1分足が素直に反応する確率は70%に達していません。 - 直前1分足はほぼ反応しないので取引に向きません。

指標発表を跨いでポジションを取れる根拠も、前述の直前1分足跳幅8pipsの予兆意外に見出せませんでした、

指標発表後の追撃は、発表から1分以内なら順張り・早期参加・早期利確、発表から1分経過後は逆張り・早期利確です。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます

- (1) 直前1分足跳幅が8pips以上になりそうか否かに着目しておきます。もしなれば、直前1分足値幅方向に順張りで、指標発表直後の跳ねで利確です。

- (2) 初期反応方向に順張り・早期参加・すぐ利確です。

- (3) 直後1分足終値がついてからは、それとは逆張り追撃の機会を窺います。逆張りゆえに、あまり勧められません。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅰ.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

輸入物価指数は、米国輸入時点における物価水準を、2000年を100として指数化したものです。対象は、約2,000の企業と4,000の物品です。軍事関連は含まず、サービスは含まれています。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

さて、ある製品が消費者の手元に届くまでには、輸入価格→生産者価格→小売価格のように、価格は下流に移転される、と考えらえていました。そのため、物価は下流に波及する、という話を指標解説記事で見受けることが多々あります。

がしかし、少なくとも米国輸入物価指数に関しては、この話をアテにすべきではありません。少なくとも2015年以降、輸入物価の上昇/下降は、前後3か月のPPI(生産者物価指数)の上昇/下降との一致率が高くありません。

これは、為替リスクをヘッジして輸入契約・輸出契約をしておけば、為替レートの変化に応じて自国通貨での値上げや値下げを行う必要がなくなるから、でしょう。海外契約実務は、そのように為替レートで自国通貨建ての利益を失わないように行います。

次に、後掲する輸入物価指数と輸出物価指数のグラフを見比べてみてください。為替水準の上昇・下降を原因に挙げて、物価指数の上昇・下降を説明する解説記事はよく見受けられます。

がしかし、少なくとも米国輸入物価指数・輸出物価指数の推移を見る限り、これらは反転しておらず、むしろ上昇・下降が同期しているように見受けられます。おそらく、これも前述の貿易契約の仕組みに関係した動きだと思われます。

予め海外現法(現地法人)の先期販売量が100なら、当期販売量も100と見込みます。ならば、国内本社が海外現法への輸出は、当期も100と見込んで為替ヘッジしておけば良いのです。それでもしも110が売れたなら、国内本社も海外現法も、それぞれの現地通貨で増収増益です。

よくわからないことは、よくUSDJPYが1円高くなると、〇〇の会社の利益が✕✕円の営業利益が吹っ飛ぶという報道です。

自国本社で✕✕円の利益が無くなれば、海外現法に✕✕円の利益が残ります。それが自国本社と海外現法それぞれの株式配当に反映されれば、海外現法は国内本社の持ち株会社なので、自国本社の経常損益を通じて税引き前当期純利益は調整されます。そして何より、先述の通り当期売上の先期売上と同じ分は、ほぼ為替ヘッジされているのです。

でも、為替レートで自国通貨が安くなれば、いずれ輸入物価は上昇するのでしょう。じわじわと国内物価が上昇していくでしょう。英国がいい例です。

がしかし、単月毎のデータを見比べる限り、物価が前月より上昇したか否かより先に、物価上昇を見込んだ市場予想に対し、発表結果の良し悪しで反応方向が決まる点に着目すべきです。

そう考えると、経済指標そのものの勉強は、反応方向を当てるための勉強ではありません。

ならば反応方向を当てるための勉強とは何でしょう。

よくわかりません。

とりあえず、テクニカル指標のように過去の反応傾向を定量化して、現時点の順張り方向がどちら向きかを考えたら良いのでは、と思っています。それが本ブログの分析方法です。やり方が(70%ぐらい)正しければよいのですが。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

次に、発表される各項目毎の反応方向への「影響の強さ」を下表に示しておきます。なお、ここでいう「影響の強さ」とは、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなることを指しています。但し、必ずしも「最も影響が強くなる」ようには各係数を求めていません。

上表から、輸入物価指数と輸出物価指数の各差異を3:1にすれば、事後差異と直後1分足の反応方向との一致率が高くなるようです。この3:1という係数は、本記の事前差異・事後差異・実態差異を求めるときに適用しています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pips、過去平均値幅が4pipsです。

跳幅が10pips以上だったことは過去6回(21%)あります。

この6回の直後1分足跳幅の平均は11pipsで、これは直後1分足の過去全平均11pipsと同じです。そして、この6回の直前10-1分足と直後1分足の方向は6回が一致(50%)しています。

つまり、直前10-1分足の反応が10pips以上あると、本指標の場合、いつもより大きな動きで「あっ」と言うはずです。言わなくても構いませんが、驚く必要はありません。直前10-1分足がいつもより大きく動いても、それが指標発表後の反応の程度や方向を示唆している訳じゃありません。

次に、直前1分足は、過去平均跳幅が4pips、過去平均値幅が3pipsです。

跳幅が過去平均の2倍以上にあたる8pips以上だったことは過去4回(14%)しかありません。この4回の直後1分足跳幅の平均は23pipsで、これは直後1分足の過去全平均11pipsの2倍以上です。また、この4回の直前1分足と直後1分足の方向が一致したことは3回(75%)です。

つまり、直前1分足が大きく動いたとき(8pips以上)は、指標発表直後の反応が大きく(23pips)、反応方向が一致しがち(75%)です。

そして、直後1分足は、過去平均跳幅が11pips、過去平均値幅が8pipsです。

過去平均の11pipsを超えたことは34%しかなく、それどころか48%は6pipsしか指標発表直後にすら跳ねていません。利確や損切の目安は、過去の平均値よりかなり割り引いて考えておくべきです。

直後11分足は、過去平均跳幅が17pips、過去平均値幅が11pipsです。

平均値を見る限り、直後1分足終値(値幅)平均の8pipsと比べ、直後11分足跳幅は9pips以上伸びて、値幅は3pips以上伸びています。単なる差でなく「以上」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足跳幅平均と直後1分足終値平均の差が9pipsあるなら、直後1分足と直後11分足の方向一致率次第で追撃ができです。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応性分析の結果を下表に示します。

指標結果への反応が最も素直に現れがちな直後1分足跳幅は、過去平均で17pipsです。あまり大きく反応する指標ではない上に、この平均値を超えたことは34%しかありません。ほとんどの場合には、本指標の反応は小さいのです。

直後1分足と直後11分足との方向一致率は73%です。そして、その73%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各79%・74%です。更に、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超える確率は54%です。

つまり、本指標での取引は、反応方向を確認したら早期参加し、直後11分足跳幅を狙って利確です。反応は小さくなる場合がほとんどであることを念頭に、あまり欲張らないことです。

次に、反応一致性分析の結果を下図に示します。

各ローソク足の方向は、陽線/陰線のいずれかへの偏りが70%に達していません。

そして、直後1分足と直後11分足との方向一致率は73%です。がしかし、これらローソク足の方向が一致しても、直後11分足終値が直後1分足終値よりも伸びたことは、反応性分析の結果、29%しかありません。追撃には適していません。

他には、どのローソク足も他のローソク足との方向一致率が30%以下もしくは70%以上にはなっていません。つまり、本指標での取引参加者は、先述の直前1分足跳幅が8pips以上伸びたときを除いて、発表結果を予見できている兆しはありません。

最後に、指標一致性分析の結果を下図に示します。

事後差異と直後1分足との方向一致率は69%で、あまり素直に反応する指標ではありません。

全体的には市場予想や発表結果がどうあれ、反応方向がどちらに伸びるかがわからない指標です。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年7月18日21:30発表

以下は2017年7月20日に追記しています。

Ⅱ. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

輸入物価指数は、前回結果より改善、市場予想と同値、でした。輸出物価指数は、前回結果より改善、市場予想より悪化、となりました。

反応は陰線で、直後1分足と直後11分足は同方向で反応を伸ばしました。

(5-2. 取引結果)

取引できませんでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 初期反応は小さく、その後の伸びは指標結果に依るものではないと思われます。

- 反応方向は、どちらかと言えば指標結果と逆で、この点は分析が外れてはいません。

- 追撃には不向きですが、逆張りをしていたら損切となっていたでしょう。この点は分析を外しています。

(6-2. シナリオ検証)

取引はできなかったものの、シナリオを検証しておきます。

- (1) 直前1分足跳幅が8pips以上になりそうか否かに着目し、直前1分足値幅方向に順張りで、指標発表直後の跳ねで利確するつもりでした。

直前1分足は同値なので、取引は中止だったはずです。 - (2) 追撃は、初期反応方向に順張り・早期参加・すぐ利確の予定でした。

初期反応に順張りでも、直後1分足は1~2pipsしか反応していません。利確できても僅かだったでしょう。 - (3) 直後1分足終値がついてからは、それとは逆張り追撃の機会を窺うつもりでした。

この勢いで陰線側に伸びたら、おそらく逆張りはできなかったと思われます。

以上の結果、シナリオには問題なく、もし取引できていたら僅かな利確だったと思われます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6500547

この記事へのトラックバック