�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N07��31��

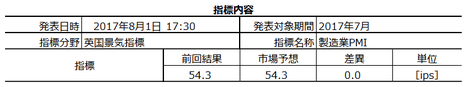

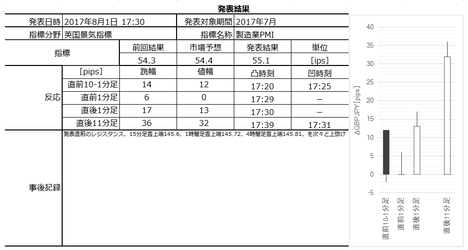

�p���i�C�w�W�u������PMI�v���\�O���GBPJPY�������́i2017�N8��1��17:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N8��1��17:30�ɉp���i�C�w�W�u������PMI�v�����\����܂��B���\��2017�N7�����̏W�v���ʂł��B

�{�w�W���\����30����i18:00�j�ɁA���BGDP�����\����܂��B������蔽�����Ԃ��Z���Ȃ��āA���BGDP�ɔ����������Ɉڍs���邱�Ƃ��l������̂ŁA�����ӂ��������B

�܂��A���T��MPC���\�肳��Ă��܂��B��T���\���ꂽ4-6����GDP����l���Ⴆ�Ȃ����ʂƂȂ�A7���̃C���t�����͏㏸�����݉����܂����B���Z�����]�������s���̂��A�ǂ̂悤�ȓ��e�ōs���̂��A�S�����܂��Ă��܂��B�i�C�w�W�̌��ʂ����������v�f�Ɍ��ѕt���ƁA�����Ƃ͈قȂ锽���ƂȂ�\��������܂��B

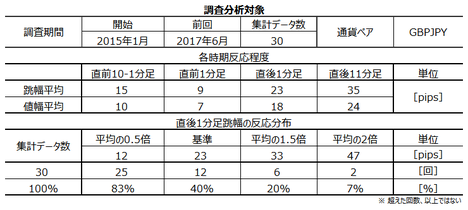

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��7��31���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

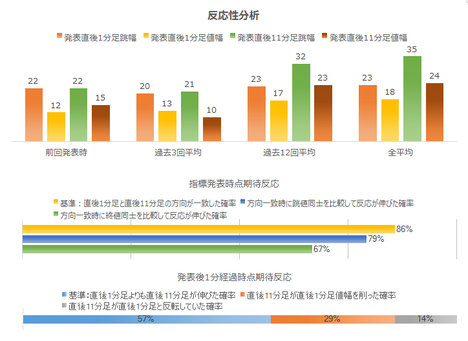

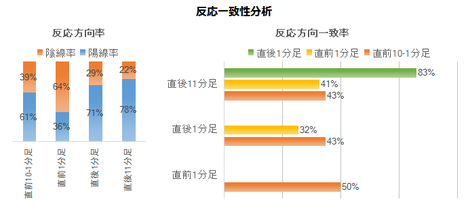

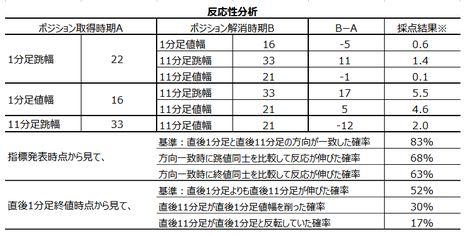

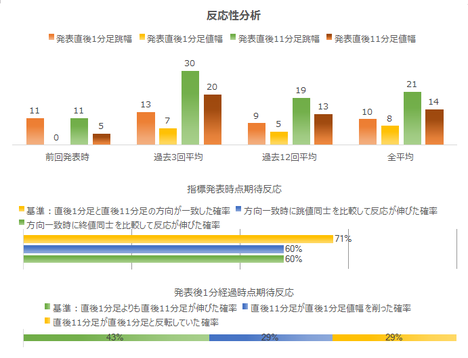

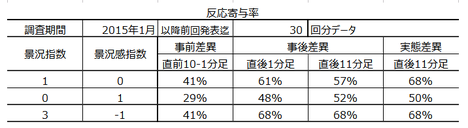

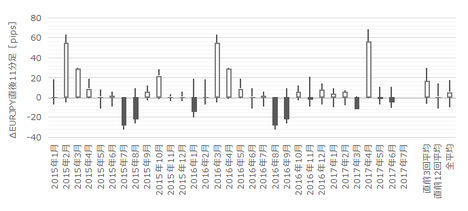

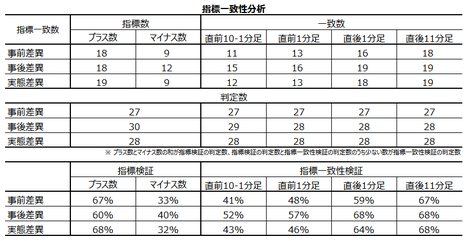

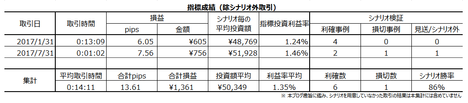

��^���͂̌��ʂ͈ȉ��̒ʂ�ł��B

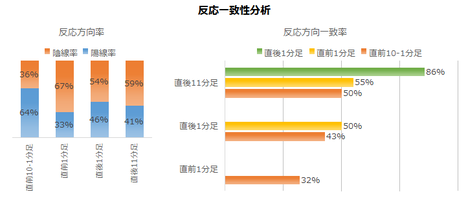

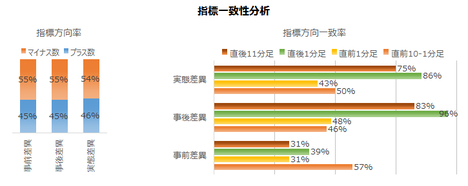

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B�{�w�W�̈Ӌ`�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̔��\�ɐ旧���A�����W�v���̊�ƌi������m�邱�Ƃ��ł��邱�ƁA�ł��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����ߐ�s��������A�ƌ����Ă��܂��B������͐�s���������̂́A�T�[�r�X�Ƃ��̔��@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���̌i�����́u��s���v�ɂ��ẮA�ȑO�قǓ��ĂɂȂ�Ȃ��悤�ł��B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A�����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA���ł͏�����ƃ��A���^�C���ň�v������̂ł��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�23pips�ł��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�܂���\���z��ʂ̌������Ő�������ƁA

�ł��B

13pips����33pips�̒��˂�63�����߂Ă��܂��B

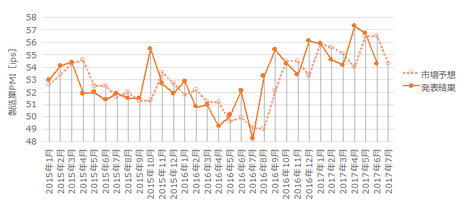

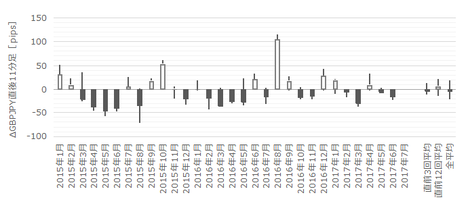

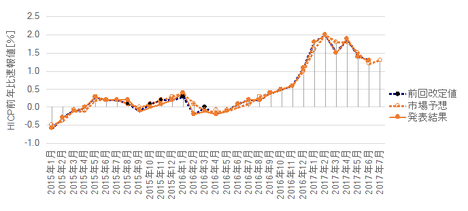

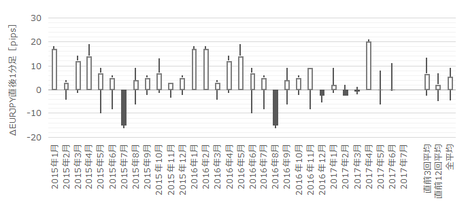

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

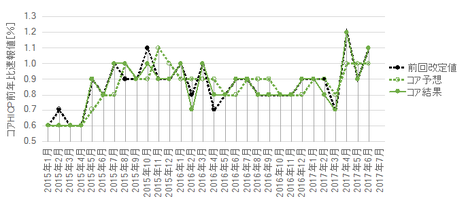

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t�`��́A2017�N7�����{�g���ɏ㏸���1�N�ԑ����Ă��܂��B��������A�s��\�z�������ƁA2017�N4�����s�[�N�Ƃ������~��]���̌`��ƂȂ��Ă��܂��܂��B

�O���t���ꌩ����ƁA�u�s��\�z��ǂ��^�v�Ɍ����Ȃ�������܂���B�m�F���Ă����܂��傤�B

�������Ԃɂ����Ĕ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�29��14��i48���j�ł��B�ꌩ����Ǝs��\�z��ǂ��^�̂悤�Ɍ����܂����A�ӊO�ɑ召�W�̓���ւ��p�x�������Ȃ��Ă��܂��B

����āA�{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

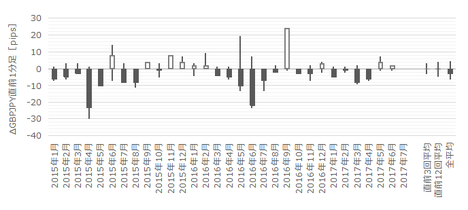

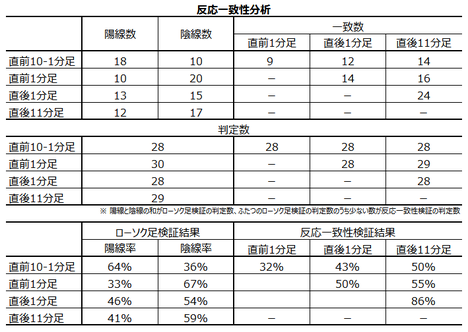

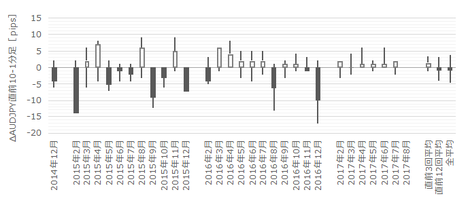

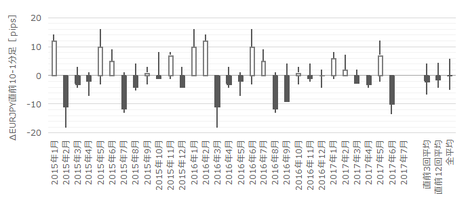

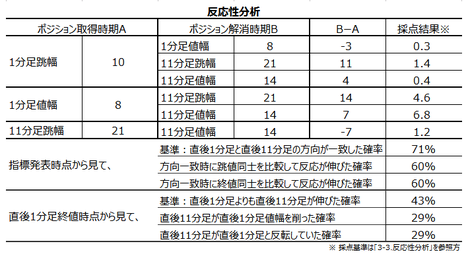

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����15pips�ł��B����������1.5�{��22pips�ȏゾ�������Ƃ͉ߋ�6��i20���j����܂��B

����6��̒���1����������22pips�ŁA����͒���1�����̉ߋ��S����23pips�Ƃقړ����ł��B�����āA����6��̒��O10-1�����ƒ���1�����̕�����1��i17���j������v���Ă��܂���B

�܂�A���O10-1�����̔������������傫���Ă��i22pips�ȏ゠���Ă��j�A���ꂪ����1�����̔������傫�����Ƃ�������������Ă���Ƃ͌����܂���B�ނ���A���O10-1�������傫����������Ƃ��́A����1�����͔��Ε����ɔ�������\���������A�ƌ����܂��B

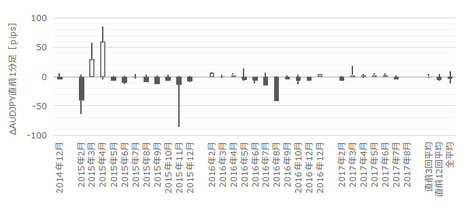

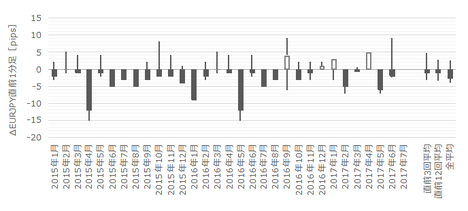

���ɁA���O1�����̉ߋ����ϒ�����9pips�ł��B���̒�����13pips�ȏゾ�������Ƃ͉ߋ�6��i20���j�ł��B

����6��̒���1���������̕��ς�31pips�ŁA����͉ߋ��S����23pips���8pips�傫���Ȃ��Ă��܂��B���O1�������������傫���������Ƃ��ɂ́A����1���������傫���������Ă���\��������܂��B

�����āA���̂Ƃ����O1�����ƒ���1�����̕�����3��i50���j����v���Ă��܂��B�����������������Ă����ł͂Ȃ��悤�ł��B

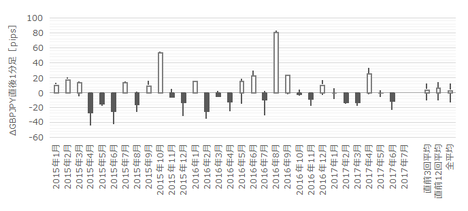

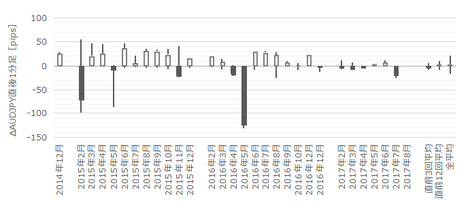

�����āA����1�����̉ߋ����ϒ�����23pips�ł��B���̒�����33pips�ȏゾ�������Ƃ͉ߋ�6��i20���j�ł��B

����6��̒���11���������̕��ς�57pips�ŁA����͉ߋ��S����47pips���10pips�傫���Ȃ��Ă��܂��B���ϒl�ł͂����ł����A���ۂɂ͒���11����������10pips�ȏ������1���������������Ƃ�1������܂���B

����11�����́A�ߋ����ϒ�����35pips�A�ߋ����ϒl����24pips�ł��B

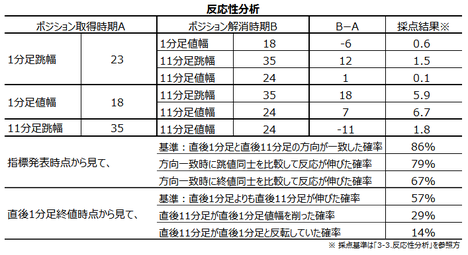

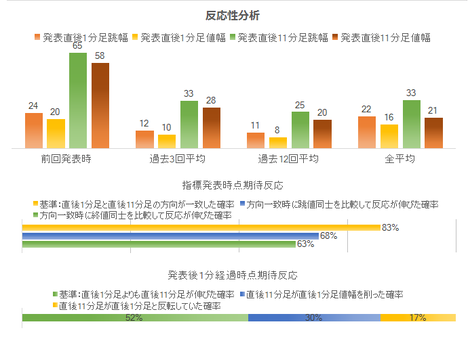

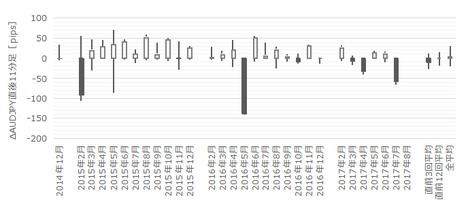

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����86���ł��B�����āA����86���̕�����v���ɁA����1����������11�������������������Ƃ�79���ƂȂ��Ă��܂��B

�ł�����l�i���l�j�݂͔͂����������̂́A����Ȃ甽���������m�F�����瑁���Q���ł��B

�����āA���\����1���o�ߎ��_�ł́A����11�����l��������1�����l���������Ƃ�57���ƂȂ��Ă��܂��B���̃p�^�[���i����11�������A����1�����̒l�����������A����1�����Ɣ��]�����肷�邱�Ɓj�����A���Ȃ荂�m���Ŕ�����L���Ă��܂��B

����Ȃ痘�m�͂�������`�����X��҂��Ƃ��ł��܂��B

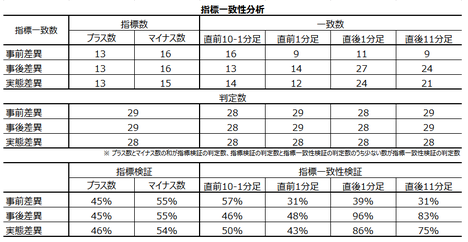

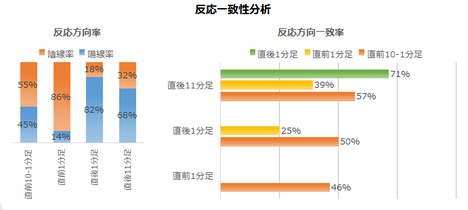

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O10-1�����͂��z���ւ̕肪�����A���O1�����͂��A���ɕ肪�����܂��B���������A�������������70���ɂ͒B���Ă��܂���B

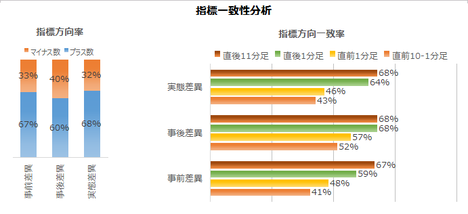

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����E����11�����Ƃ̕�����v���͊e96���E83���ɒB���Ă��܂��B�{�w�W�͔��\���ʂ̎s��\�z�ɑ���ǂ������ɋɂ߂đf���ɔ������Ă��܂��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N8��1��20:00���ɒNjL���Ă��܂��B

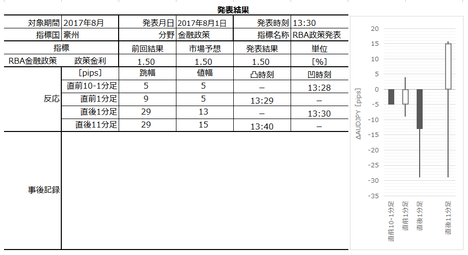

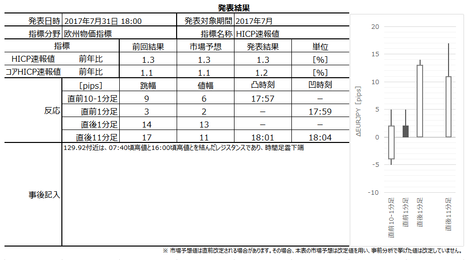

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��y�ї\�z������A�����͗z���ł����B

����̌��ʂ������ƁA�w�W���ʐ��ڂ̃O���t�����~��ɓ]�����Ƃ̈�ۂ�^����Ƃ���ł����B�܂��㏸�ɕ������Ƃ͌����Ȃ��܂ł��A���~������Â����邱�Ƃ͔������܂����B

���P�́A�V�K�A�o���傫���L�т����߂ł��B

������1-2�b�Ԏn�l�t�߂ɗ��܂�A���ꂩ��z����L���܂����B��U�A146.7��O�Œ��˕Ԃ���A����͂��̕t�߂�1���ԑ��̉_��[�����������߁A�Ǝv���܂��B���̌��145.8�t�߁A146�t�߂Ŗ��������̂́A���G�Ƃ��Ă̓X���X���Ɣ�������ۂ�����܂��B

�������������ƂȂ������R�Ƃ��āA����18:00�ɗ\�肳��Ă������BGDP�ŗǂ����ʂ����҂���Ă������Ƃ��������܂��BPMI��USD�������A���BGDP�ڂ�����USD������ꂽ�悤�ł��B

������ʂ͎��̒ʂ�ł����B

������e�ɂ͖�肠��܂���B

���O�������͓��e���A�ȉ��Ɍ����܂�

���O�������Ă����V�i���I�́A�����Q���E�nj��O��ł����B

��肠��܂���B

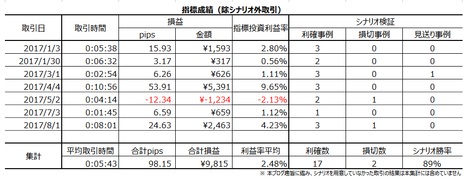

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N8��1��17:30�ɉp���i�C�w�W�u������PMI�v�����\����܂��B���\��2017�N7�����̏W�v���ʂł��B

�{�w�W���\����30����i18:00�j�ɁA���BGDP�����\����܂��B������蔽�����Ԃ��Z���Ȃ��āA���BGDP�ɔ����������Ɉڍs���邱�Ƃ��l������̂ŁA�����ӂ��������B

�܂��A���T��MPC���\�肳��Ă��܂��B��T���\���ꂽ4-6����GDP����l���Ⴆ�Ȃ����ʂƂȂ�A7���̃C���t�����͏㏸�����݉����܂����B���Z�����]�������s���̂��A�ǂ̂悤�ȓ��e�ōs���̂��A�S�����܂��Ă��܂��B�i�C�w�W�̌��ʂ����������v�f�Ɍ��ѕt���ƁA�����Ƃ͈قȂ锽���ƂȂ�\��������܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��7��31���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͑傫���A���������͎w�W���ʂ̗ǂ������ɋɂ߂đf���ɔ������܂��B

- �nj��͑����Q�����A���\����1�����o�߂����痘�m�̋@���T��܂��傤�B�ߋ��̌X���ł́A�w�W���\��͑傫���������Ȃ�����A������ւƔ�����L�������ł��B�����Q���A������ɕ����Ēnj��O��ɓK���Ă��܂��B

- �w�W���\�O���瑼�̎w�W�ɔ�ׂđ傫�����������ł��B�Ƃ��ǂ��A���Ȃ�傫���������Ƃ�������̂́A�������������͎w�W���\��̔��������Ɩ��W�ł��B���ӂ��܂��傤�B

��^���͂̌��ʂ͈ȉ��̒ʂ�ł��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �{�w�W�̉ߋ����\�l�O���t�`��́A2017�N7�����{�g���ɏ㏸���1�N�ԑ����Ă��܂����B

��������A�s��\�z�������ƁA2017�N4�����s�[�N�Ƃ������~��]���̌`��ƂȂ��Ă��܂��܂��B

��������A�s��\�z�������Ă��A��قǑ傫���s��\�z������Ȃ�����A�㏸�ĊJ�Ƃ͌����܂���B

��ւ̔������������A���ւ̔������傫���Ȃ肻���ł��B

(1) �ߋ��̎s��\�z�Ɣ��\���ʂ��v���b�g�����O���t������ƁA�s��\�z��ǂ��^�̂悤�ɂ������܂��B

���������A�����ł͂���܂���B�O�ʂƍ��ʂƂŁA�s��\�z�Ɣ��\���ʂƂ�����ւ�������Ƃ�48���ƂȂ��Ă��܂��B����ւ��p�x�������A����������ɍ�������\���ʂ��s��\�z�������Ƃ͌����܂���B

(2) ���Ԏw�W�͌i���������x��Ĕ��\�����̂ŁA�Q�l�ɂȂ�܂���B�������f�Ŕ�r�I�A�e�ɂł���͈̂בփ��[�g�ł��B

6�E7����GBPUSD���z���AEURGBP���z���ŁA���̊Ԃ̋���́AEUR��GBP��USD�A�̊W������܂����B��ƗA�o�ɂƂ��Ă͂��L���A�����ҕ����ɂ͕s���A�ȋ���W�ł����B������PMI�ł͑O�҂̊W���e�����܂��B

(3) ��s�����Ҋ��ɂ��ẮA���e�����̉e����^���܂��B

6���͑��I���ł̗^�}�c�Ȍ��A6��������7�����{�ɂ����Ă�EU���E����q�ƌ����j������t���s��v�A7����4-6���������������A�Ƃ������o�����Ŗڗ����܂��B��s���ɂ��Ă͍m��I�Ȃ��Ƃ��ے�I�Ȃ��Ƃ����������������Ǝv���܂��B - �ߋ��̃��[�\�N���̓����͈ȉ��̒ʂ�ł��B

(1) �Ƃ��ǂ��i�p�x20���j���O10-1�����������������傫���i22pips�ȏ�j�������Ƃ�����܂��B���������A�Q�ĂĒnj����ׂ��ł͂���܂���B������������ŁA���O10-1�����Ɠ��������ɒ���1�����������������Ƃ�17�������Ȃ��̂ł��B�ނ���A�t����̃`�����X�Ƒ����������ǂ����炢�ł��B

(2) �Ƃ��ǂ��i�p�x20���j���O1�����������������傫���i13pips�ȏ�j�������Ƃ�����܂��B���������A�Q�ĂĒnj����ׂ��ł͂���܂���B������������ŁA����1���������O1�����Ɠ��������ɔ����������Ƃ͉ߋ�50���ł��B�A���A������������ł͒���1�����̔������傫���Ȃ肪���ł��B���̕������s���ő傫���������邱�Ƃ��������Ă���̂�����A���������ꍇ�͗v���ӂł��B

(3) �Ƃ��ǂ��i�p�x20���j����1����������33pips�ȏ�ƂȂ邱�Ƃ�����܂��B������������ł͒���11�����I�l������1���������������Ƃ�1������܂���B����1����������33pips�ȏ�̂Ƃ��A�nj����ׂ��ł͂���܂���B - ��^���͂̌��_�͎��̒ʂ�ł��B

(1) ����1�����ƒ���11�����Ƃ̕�����v���������A����11����������1�����̒����E�l�������m���������Ȃ��Ă��܂��B�����Q���E�nj��O��ɓK���Ă��܂��B

(2) ���O10-1�����͂��z���ւ̕肪�����A���O1�����͂��A���ɕ肪�����܂��B���������A�������������70���ɂ͒B���Ă��܂���B

(3) ���㍷�قƒ���1�����E����11�����Ƃ̕�����v���͊e96���E83���ɒB���Ă��܂��B�{�w�W�͔��\���ʂ̎s��\�z�ɑ���ǂ������ɋɂ߂đf���ɔ������Ă��܂��B - �ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) �傫���������Ȃ��������ɔ�����L�������ȓ����Ɍ������悤�ɁA�w�W���\��͑����Q���E�nj��ł��B�nj��͕�����ɕ����ēO�ꂵ�܂��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

PMI�́A��ƍw���S���҂ɒ��ڒ������ĎZ�o����邽�߁A�i�C���Ԃ𐳊m�ɔ��f������s�w�W�ƌ����Ă��܂��B�{�w�W�̈Ӌ`�́A�z�H�Ɛ��Y�w���E�����Ɛ��Y�w���̔��\�ɐ旧���A�����W�v���̊�ƌi������m�邱�Ƃ��ł��邱�ƁA�ł��B

��ʘ_�Ƃ��āA�����Ƃ̍ޗ��E���i���B�́A��������̎���擮����i���v����d������s�����ߐ�s��������A�ƌ����Ă��܂��B������͐�s���������̂́A�T�[�r�X�Ƃ��̔��@��r��������邽�߁A����҂̓����ɐ�悤�ƕK���ł��B

�A���A���̌i�����́u��s���v�ɂ��ẮA�ȑO�قǓ��ĂɂȂ�Ȃ��悤�ł��B�̂Ƃ͈���āA���ʌo�H�������E����������A��ƍw������̗͗ʂ����サ�A�����T�[�r�X�Ƃ�����ɊC�O�ƒ��ڎ�����s�����Ƃ��ł��邩��A�ł��B�T�[�r�X�Ƃ̎d����Ɏ����ẮA���ł͏�����ƃ��A���^�C���ň�v������̂ł��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�23pips�ł��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�܂���\���z��ʂ̌������Ő�������ƁA

- 12pips�ȉ����������Ƃ�17��

- 13-23pips��43��

- 24-33pips��20��

- 34pips�ȏ��20��

�ł��B

13pips����33pips�̒��˂�63�����߂Ă��܂��B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�͔��\���ʂƎs��\�z���v���b�g���Ă��܂��B�s��\�z�͔��\���O�̒l���v���b�g���A���\���ʂ͌�ɏC���l�����\����Ă��莞���\�l�̂܂܂��v���b�g���Ă��܂��B

�O���t�`��́A2017�N7�����{�g���ɏ㏸���1�N�ԑ����Ă��܂��B��������A�s��\�z�������ƁA2017�N4�����s�[�N�Ƃ������~��]���̌`��ƂȂ��Ă��܂��܂��B

�[�[�[��€���[�[�[

�O���t���ꌩ����ƁA�u�s��\�z��ǂ��^�v�Ɍ����Ȃ�������܂���B�m�F���Ă����܂��傤�B

�������Ԃɂ����Ĕ��\���ʂƎs��\�z�̑召�W������ւ�������Ƃ�29��14��i48���j�ł��B�ꌩ����Ǝs��\�z��ǂ��^�̂悤�Ɍ����܂����A�ӊO�ɑ召�W�̓���ւ��p�x�������Ȃ��Ă��܂��B

����āA�{�w�W�͌��݁A�s��\�z��ǂ��^�ł͂���܂���B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����15pips�ł��B����������1.5�{��22pips�ȏゾ�������Ƃ͉ߋ�6��i20���j����܂��B

����6��̒���1����������22pips�ŁA����͒���1�����̉ߋ��S����23pips�Ƃقړ����ł��B�����āA����6��̒��O10-1�����ƒ���1�����̕�����1��i17���j������v���Ă��܂���B

�܂�A���O10-1�����̔������������傫���Ă��i22pips�ȏ゠���Ă��j�A���ꂪ����1�����̔������傫�����Ƃ�������������Ă���Ƃ͌����܂���B�ނ���A���O10-1�������傫����������Ƃ��́A����1�����͔��Ε����ɔ�������\���������A�ƌ����܂��B

���ɁA���O1�����̉ߋ����ϒ�����9pips�ł��B���̒�����13pips�ȏゾ�������Ƃ͉ߋ�6��i20���j�ł��B

����6��̒���1���������̕��ς�31pips�ŁA����͉ߋ��S����23pips���8pips�傫���Ȃ��Ă��܂��B���O1�������������傫���������Ƃ��ɂ́A����1���������傫���������Ă���\��������܂��B

�����āA���̂Ƃ����O1�����ƒ���1�����̕�����3��i50���j����v���Ă��܂��B�����������������Ă����ł͂Ȃ��悤�ł��B

�����āA����1�����̉ߋ����ϒ�����23pips�ł��B���̒�����33pips�ȏゾ�������Ƃ͉ߋ�6��i20���j�ł��B

����6��̒���11���������̕��ς�57pips�ŁA����͉ߋ��S����47pips���10pips�傫���Ȃ��Ă��܂��B���ϒl�ł͂����ł����A���ۂɂ͒���11����������10pips�ȏ������1���������������Ƃ�1������܂���B

����11�����́A�ߋ����ϒ�����35pips�A�ߋ����ϒl����24pips�ł��B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����86���ł��B�����āA����86���̕�����v���ɁA����1����������11�������������������Ƃ�79���ƂȂ��Ă��܂��B

�ł�����l�i���l�j�݂͔͂����������̂́A����Ȃ甽���������m�F�����瑁���Q���ł��B

�����āA���\����1���o�ߎ��_�ł́A����11�����l��������1�����l���������Ƃ�57���ƂȂ��Ă��܂��B���̃p�^�[���i����11�������A����1�����̒l�����������A����1�����Ɣ��]�����肷�邱�Ɓj�����A���Ȃ荂�m���Ŕ�����L���Ă��܂��B

����Ȃ痘�m�͂�������`�����X��҂��Ƃ��ł��܂��B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O10-1�����͂��z���ւ̕肪�����A���O1�����͂��A���ɕ肪�����܂��B���������A�������������70���ɂ͒B���Ă��܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����E����11�����Ƃ̕�����v���͊e96���E83���ɒB���Ă��܂��B�{�w�W�͔��\���ʂ̎s��\�z�ɑ���ǂ������ɋɂ߂đf���ɔ������Ă��܂��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N8��1��17:30���\

�ȉ���2017�N8��1��20:00���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ͑O��y�ї\�z������A�����͗z���ł����B

����̌��ʂ������ƁA�w�W���ʐ��ڂ̃O���t�����~��ɓ]�����Ƃ̈�ۂ�^����Ƃ���ł����B�܂��㏸�ɕ������Ƃ͌����Ȃ��܂ł��A���~������Â����邱�Ƃ͔������܂����B

���P�́A�V�K�A�o���傫���L�т����߂ł��B

������1-2�b�Ԏn�l�t�߂ɗ��܂�A���ꂩ��z����L���܂����B��U�A146.7��O�Œ��˕Ԃ���A����͂��̕t�߂�1���ԑ��̉_��[�����������߁A�Ǝv���܂��B���̌��145.8�t�߁A146�t�߂Ŗ��������̂́A���G�Ƃ��Ă̓X���X���Ɣ�������ۂ�����܂��B

�������������ƂȂ������R�Ƃ��āA����18:00�ɗ\�肳��Ă������BGDP�ŗǂ����ʂ����҂���Ă������Ƃ��������܂��BPMI��USD�������A���BGDP�ڂ�����USD������ꂽ�悤�ł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

������e�ɂ͖�肠��܂���B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- ���O���͂ł́A�������x���傫���A���������͎w�W���ʂ̗ǂ������ɋɂ߂đf���ɔ�������A�Ƃ��Ă��܂����B

��肠��܂���B - ���O���͂ł́A�nj��ɑ����Q�����A���\����1�����o�߂����痘�m�̋@���T���������ǂ��|�A�L���܂����B�ߋ��̌X���ł́A�w�W���\��͑傫���������Ȃ�����A������ւƔ�����L�������Ȃ̂ŁA�����Q���E������ɕ����Ēnj��O��ɓK���Ă���A�ƋL���Ă��܂����B

�������肠��܂���B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�́A�����Q���E�nj��O��ł����B

��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 22:00| Comment(0)

| TrackBack(0)

| DB4. �p���w�WDB

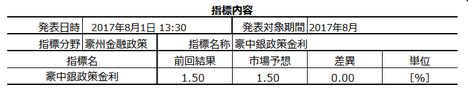

���B���Z�������\�O���AUDJPY�������́i2017�N8��1��13:30���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N8��1��13:30�ɍ��B���Z�����\����܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

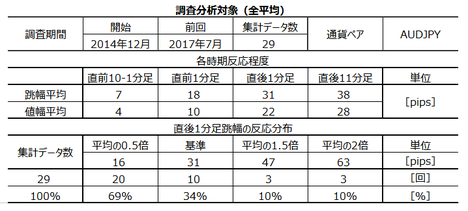

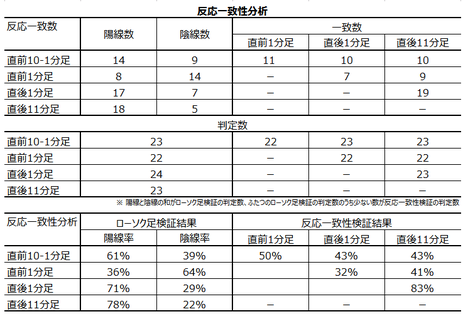

��^���͂̌��ʂ͈ȉ��̒ʂ�ł��B�Ȃ��A���̒�^���͂́u�s��\�z�ʂ茻��ێ��v�������Ƃ��Ɍ��肵�Ă��܂��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

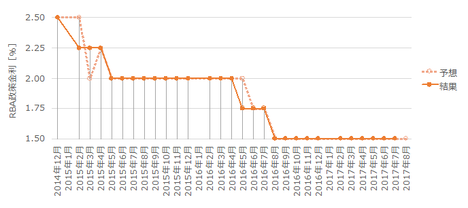

RBA�Ƃ̓I�[�X�g�����A������s�iReserve Bank Of Australia�j�̂��ƂŁA���{�̓���ɑ������܂��BRBA�̋��Z����́A���Z���藝����Ō��肳��܂��B���Z���藝����͋ߔN1��������������1�Ηj���Ɏ��{����܂��B

���Z����́A������K�������ɕۂ��ߒ�����s���s���o�ϐ���ł��B����ɂ͋��Z�ɘa�����Z�����Ƃ����{�����āA������������̂ЂƂƌ����܂��B

���݁A��v��i���ňבփ��[�g��K�������ɕۂƂ��Ƃ���s�ׂ́A���ꂪ���̍��̒ʉ݂���������ꍇ�ɕ\�����ے肳�ꂪ���ł��B���������A�������Ƃ��ċ����������A���������L�������Ƃ��Ɏ����͋����̍������ւƈړ����܂��B�����āA����������������̒ʉ݂̈בփ��[�g�������܂��B

�O�\�i7��4���j�ł́ARBA�͐��������1.5���ɐ����u���܂����B�����ŋ߂̋��Z���藝����̌��_�́u���݂̐���p�����A�o�ς̎����I�����ƃC���t�����̉Ɍq����v�Ƃ̌������p���I�Ɏ�����Ă��܂��B�������\���ꂽ�����̓��e�́A���̂悤�Ȃ��̂ł��i�Ӗ�E�v�Ă��܂��j�B

�H���u���Ɗ������P���Ă���ݔ��ғ������㏸�A�z�Ɠ����̌����̉e���ړI�ɎȂ��n��ł͊�Ɠ��������Ă��܂��B����A���������̊ɂ₩�Ȑ����Ɖƌv�̎؋������������ɂ��邽�߁A����͐L�єY��ł��܂��B�����āA�ٗp�̌p���I�ȐL�т���������Ă�����̂́A�������L�єY��ł��邽�߁A�����������b�������Ɨ\�z����܂��B�܂��A�Z��s�ꂪ�n�捷��������A�ƒ���20�N�Ԃ�̊ɂ₩�ȐL�тƂȂ��Ă���A�ƌv�̏Z��[�������̑����y�[�X�������̐L�т������Ă��܂��B ����āA�C���t�����̌��ʂ��͒ᐅ���̋����Ɏx�����ꂽ���̂��ƌ����܂��v

��������ɓ]���钛���͂���܂���B

����A�����{�͍���10�N�ŃC���t��������750��AUD�𓊂��邱�Ƃ\���܂����i7��9���j�B��ȓ�����͓S���E�����H�E���H�ƂȂ��Ă���A���{�����͈ȑO�̍z�R�u�[������̌o�ύ\������̎Y�ƍ\���]����ڎw�����߁A�Ƃ������Ƃ̂悤�ł��B

2016�N�̍�GDP��1.7��AUD�Ȃ̂ŁA��GDP��0.44��/�N�Ƒ����������킩��₷���ł��傤�B�C���p�N�g����{��GDP�K�͂ɒu��������A�P�N�x2���~���x�Ƃ������ƂɂȂ�܂��B����A���{�������ܗւN��邮�炢�A�C���t�������ɗ͂�����̂ł��B

�����E���Z�̕���������v���Ă���A����ȂƂ��ɋ��Z�����߂��n�߂��肵�܂���B

�ނ���A���{�̃C���t�������ɐ�삯�āA�����������͏Z���ړI�ȊO�̕s���Y�Z���Ɍ��肵�ė��グ�������̂ł��B���ɂ��Ďv���A����͗��グ�ւ̐����]���̑O�G��łȂ��A���{�̑�K�͓������x�����邽�߂������A�Ɖ��߂���������R�ł��B

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�������Ԃɂ�����S�f�[�^�̕��ς͈ȉ��̒ʂ�ł��B

����́u�s��\�z�ʂ茻��ێ��v�ɂȂ�ƍl�����܂��B�u�s��\�z�ʂ茻��ێ��v�������Ƃ��̉ߋ����ς͉��\�̂悤�ɂȂ�܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�22pips�ł��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�܂���\���z��ʂ̌������Ő�������ƁA

�ł��B

����ł́A�܂�ׂ�Ȃ����z���Ă���A���m�E���̖ڈ�������܂���B

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B����������1.5�{��9pips�ȏゾ�������Ƃ͉ߋ�4��i17���j����܂��B

����4��̒���1����������31pips�ŁA����͒���1�����̉ߋ��S����22pips��40�����������Ă��܂��B�����āA����4��̒��O10-1�����ƒ���1�����̕�����1��i25���j������v���Ă��܂���B

�܂�A���O10-1�����̔�����9pips�ȏ�ɒB���Ă��A���ꂪ����1�����̔����������������Ă���Ƃ͌����܂���B�A���A����1���������͑傫���Ȃ�X��������܂��B

���ɁA���O1�����̉ߋ����ϒ�����14pips�ł��B���̒�����21pips�ȏゾ�������Ƃ͉ߋ�2��i8���j�ł��B

����2��̒��O1�����������ς�85pips�ɂ��B���Ă���A�������ُ�ł��B������Ȃ��ɉz�������Ƃ�����܂���B

�����āA����1�����̉ߋ����ϒ�����22pips�ł��B

�ߋ����ς�22pips�������Ƃ�46������A���ς�1.5�{�ł���33pips�������Ƃ�25������܂��B����A11pips�ȉ��������˂Ȃ��������Ƃ�25�������āA������傫�Ȏw�W���ƌ����܂��B

������傫���A���m�E���̖ڈ������ɂ����ȏ�A����̊�{�͒Z�����m�E���̌J��Ԃ����x�^�[�ł��B

����11�����́A�ߋ����ϒ�����33pips�A�ߋ����ϒl����21pips�ł��B���ϓI�ȃq�Q�̒�����12pips�ɂ��Ȃ�̂ŁA���l�i���l�j�݂͂ɋC��t���܂��傤�B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���Z�������\���̕��͂ł́A�w�W��v�����͂��s���܂���B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����83���ł��B�����āA����83���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e68���E63���ł��B�܂��A����1�����I�l���������_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l���������50���ł��B

�܂�A�{�w�W�͔����������m�F������A���l�i���l�j�݂͂ɋC��t���đ����Q�����������ǂ������ł��B����1�������������Œnj��|�W�V��������ꂽ��A���\����1���o�ߌ�����m�̋@����M���Ă��ǂ��ł��傤�B�nj��|�W�V����������1�����l���ȏ�ɂȂ��Ă��܂����Ƃ��́A�����|�W�V���������ł��B

������v�����͂̌��ʂ����\�Ɏ����܂��B

����1�����͗z������71���ƁA�肪�ڗ����܂��B

�����āA���\�O�̃��[�\�N���������A���\��̃��[�\�N���������������Ă��钛���͂���܂���B

����1�����ƒ���11�����̕�����v����83���ƂȂ��Ă���A���\�ȍ~�Ƀ��[�\�N�������]����\����17����������܂���B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N8��1��22:20���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ŁA�����͍ŏ����A���œr���z���ւƔ��]���܂����B���͑Ώۊ��ԊO�Ȃ���A���̌�͍Ĕ��]���ĉA�����ɐ��ڂ��܂����B

�܂��A�ŏ��̉A���ł̔����́A�u����ێ��v�ɑ���s��̑�������\���Ă���A�ƍl�����܂��B���グ�̉\�������ʂȂ��ȏ�AAUD����͎��R�Ȕ����ł��B

���ɗz���ɓ]�������Ƃ́A���ʂ̍��o�ς��D���ɐ��ڂ��錩�ʂ��������Ŏ����ꂽ����ł͂Ȃ��ł��傤���B

�����āA�����]�����t�߂ɒB�������ƂŁA�]�����㔲���̍ޗ����Ȃ����߁A�܂��ĉ��~���n�߂��A�Ƃ������Ƃ���ł��傤�BAUD���������A���̓����ɉe�������\��������܂��B

�������\���ꂽRBA�����͎��̒ʂ�ł��B

�u��������v�ł�����A���m�Ȗ�͕@�ւ̋L�����������������B

�u���_�A����������͐��������1.50���ɐ����u�����Ƃ����肵���B�v

�u���E�o�ςւ̔F���͎��̒ʂ�B

���E�o�ς͈�������������ŁA�����̐�i���̓g�����h������y�[�X�ł̐����������܂��B�����o�ς͂�������Ă�����̂́A�C���t����s���Y���݂ւ̎x�o�g�傪���������x�����Ă���B�����̍������̍��͒����I���X�N������B�ŋ߂̃R���f�B�e�B�[���i�́A�S�̓I�ɏ㏸���Ă�����̂́A���B�f�Վ��x�͌������Ă����ƌ����܂��B

��v���ł́A�����L�ї��ƃR�A�C���t�������}������Ă���B�č������͍X�ɏ㏸����ƌ����܂�Ă���A����͑��̎�v���ł��lj��ɘa�����{����錩���݂͂Ȃ��B�v

�u�����o�ςւ̔F���͎��̒ʂ�B

�o�ό��ʂ��͂قړ����܂܂��B

���㐔�N�Ԃ̐������͔N��3���O��ƌ�����ł���B�����J���͂قڏI�����Ă���A�z�ƈȊO�ւ̓����̑����������܂��B�Z��݂͓��ʍ������Ɍp��������A���X�Ɍ������Ă������낤�B�������㍂�͍ŋ߉������̂́A�����������L�єY��ł���A�������̉ƌv���������}�����މ\��������B�v

�u���̔w�i�ɂ͎��̗��R������B

�ٗp���ŋߐ������ʼn������A������p���I�ɐL�т�ƌ����܂�邽�߁A���Ɛ��N�Ԃ̎��Ɨ������ቺ���錩���݂��B���������A�����L�єY�݂̏��������ꂪ����B

RBA�\�z�̒ʂ�A�C���t������2����̐����ƂȂ��Ă���B�d�C�����Ƃ������i�̏㏸���C���t�����������グ�A�����ƊE�̐V�K�����҂ɂ�鋣���������t�̍�p�ނ��낤�B

�ăh�����ɂ���č��h���͏㏸���Ă���B�ʉݍ��̓C���t�����Ɛ��Y�ƌٗp��}���Ă��܂��B���h�����ɂ���āA�o�ςƃC���t���͊ɂ₩�ɂȂ邾�낤�B

�Z��s��͒n��ɂ���Ă��Ȃ���������B���i�㏸���傫���n������邪�A�����������a�炬�n�߂�����������B������v�s�s�ł͍��㐔�N�A���Ȃ�̐��̏W���Z��̒lj��������v�悳��A�ƒ��̐L�т͒ᐅ���ƂȂ��Ă���B���́A�ƌv�ɐ�߂�Z��[���䗦�������̐L�т������Ă��邱�Ƃ��B�v

�u�Z�߂�ƁA����̒�����͈����������o�ς��x�����Ă���B������������\�ȏ��܂��āA������͌��݂̐���X�^���X���ێ����邱�Ƃ��A�����\�Ȍo�� ��������уC���t���ڕW�̒B���Ɛ����I�Ɣ��f�����B�v

���̌��RBA���قɂ�����́A�`���[�g�����Ă��܂���ł����B

�Ɉ˂�AAUD���ւ̌����������������悤�ł��B

AUD�͍��N�ɓ�����10���ȏ�㏸���Ă��܂��B���������AAUD�̐������猾���A7������10�����炢�̕ϓ����炢���������炢�ł͂Ȃ��ł��傤���B����ǂ��A��������RBA���F�X�Ǝ{����s���Ă��AAUD���ɑ䖳���ɂ���Ă��܂��̂ł́A�Q�������Ȃ�C���킩��Ȃ�����܂���B

�����A����X�X����Ȃ��Ƃ������Ă��A�����̉e���͂���܂����ł��B

AUD���́A�����ƌٗp�̉��P��x�点�ARBA�̃C���t���\�z����Y�������Ă��܂������ł��B�ł�AUD���ɂȂ�����A�ǂ��Ȃ�̂ł��傤�BUSD���ł��B

�������Ƃ��č��ŋN����Ȃ�A����Ȃ��Ƃ������Ă��Ӗ�������܂���B�ĉ����̒���TOP�ɔ�ׂ�ƁA�����ɉe���͂��Ȃ����Ƃ́A�����o�ϋK�̖͂�肾���ł��Ȃ��悤�ł��B

������ʂ͎��̒ʂ�ł����B

��肠��܂���B

�����̉��U��ɒނ��Ȃ��������Ƃ͑吳���ł��B�����ƌ����Ă��A���O���͂ɂ͂���Ȃ��Ƃ͏����Ă��܂���BAUDUSD��AUDJPY���h��ɓ����āA�n�l�ɖ߂��̂��A���Ȃ葁�������悤�Ɍ����܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���O�������Ă����V�i���I�́A�w�W���\��̑����Q���E�Z�����m�ł����B

���ۂɂ͑S�R�Ⴄ������s���Ă��܂��܂����B�V�i���I�ʂ�Ɏ�����Ă�����A���܂����]��͂߂Ȃ����������m��܂���B

�������V�i���I�ʂ�Ɏ�������ɁA�`���[�g���������Ď���������R�͒P���ł��B���傤�ǒ��O�E����ɐl�Ƙb���Ă��āA��������������Ƃ��Ɏ���ł��Ȃ��������߂ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N8��1��13:30�ɍ��B���Z�����\����܂��B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- ����́u�s��\�z�ʂ茻��ێ��v�ɂȂ�Ɨ\�z���܂��B

- �u�s��\�z�ʂ茻��ێ��v�������ꍇ�A�������x�ɂ�����傫���A22pips�ȉ��������\����ɒ��˂Ȃ��������Ƃ�54������܂��B���\����͗z�����ɔ������邱�Ƃ������i71���j���̂́A�O��̐����œ��ʂ̗��グ�\�����Ȃ��Ȃ�������ł��B������傫�����m�E���̖ڈ��ɂ����āA�����������ߋ��̌X���ƒ��߂̏Ƃ��������Ă��܂��B

����́A�Z�����Ƀ|�W�V�����擾�E�������J��Ԃ��A�l�q�����Ȃ��炪�ǂ��ł��傤�B - �nj��͑����Q�����������ǂ��ł��傤�B����1���������ɑ��A���\����1�����o�߂��Ă��璼��11���������]���郊�X�N��17����������܂���B���]���X�N�������̂́A�ނ��딭�\����10���b�Ԃł��B

���l�i���l�j�݂͂ɋC��t���āA�Z�����m���J��Ԃ��Ȃ��畡����̏�����nj����Ă��A���v���Ғl�̓v���X�ɂȂ�ł��傤�B

��^���͂̌��ʂ͈ȉ��̒ʂ�ł��B�Ȃ��A���̒�^���͂́u�s��\�z�ʂ茻��ێ��v�������Ƃ��Ɍ��肵�Ă��܂��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �w�W���ʂ̎s��\�z�́u����ێ��v�ł��B

(1) �O�\���̐����ŁA����ێ����i���̏�����Ɓj�����v�ƂȂ��Ă��܂����B

(2) 7�����{��RBA���ق́A�킴�킴�u�i�ɘa�k���Łj���Ď�v����̓����ɒǐ����Ȃ��v�|�A�������Ă��܂��B

(3) 7����{�ɍ����{�́A����10�N�Ԃɘj���K�͂Ȍ�ʃC���t�������̓����\���Ă��܂��B����RBA�������߂ɓ]����ƁA�����E���Z�̕����s��v�ƂȂ�܂��B

(4) ����āA���ʂ́u�s��\�z�ʂ茻��ێ��v�ƍl���܂��B - �ߋ��̃��[�\�N���̓����͈ȉ��̒ʂ�ł��B

(1) ���܂Ɂi�p�x17���j���O10-1�����́A�ߋ����ϒ�����1.5�{�ȏ�ɂ�����9pips�ȏ�̔��������邱�Ƃ�����܂��B����17���̉ߋ����������ƁA�傫�����˂����O10-1����������1�����̔����������������Ă���Ƃ͌����܂���B�A���A����1���������͂��傫���Ȃ�X��������܂��B

(2) �܂�Ɂi�p�x8���j���O1�������A�M����Ȃ��قǑ傫���������܂��B����8���̎���Œ��O1�����������ς�85pips�ɂ��B���Ă���A�������ُ�ł��B���O1�����́A�{�w�W�ł͎�����ׂ��ł͂���܂���B

���낵�����ƂɁA���̂悤�Ȏ���ł̒��O1�����ƒ���1�����̕�������v����Ƃ͌����܂���B

RBA�̐������\���e�����O�Ɉꕔ�ɘR��Ă����\���ƁA�K�͂̑傫�ȎQ���҂����\���O�ɉ������d�|���₷���\��������܂��B���O10-1�����Ⓖ�O1�����ɑ傫�ȓ���������Ƃ��A���\�������ׂ����|�W�V���������Ȃ���������ł��B

1�N��1���N���Ȃ����Ƃł��A�{���\�������1�N�������Ă��܂����˂Ȃ��ُ�ȓ������A�{���\�O�ɂ͊ώ@����Ă��܂��B - ��^���͂̌��_�͎��̒ʂ�ł��B

(1) �{�w�W�͔����������m�F������A���l�i���l�j�݂͂ɋC��t���đ����Q�����������ǂ������ł��B����1�������������Œnj��|�W�V��������ꂽ��A���\����1���o�ߌ�����m�̋@����M���Ă��ǂ��ł��傤�B�nj��|�W�V����������1�����l���ȏ�ɂȂ��Ă��܂����Ƃ��́A�����|�W�V���������ł��B

(2) ����1�����͗z������71���ƁA�肪�ڗ����܂��B

�����āA���\�O�̃��[�\�N���������A���\��̃��[�\�N���������������Ă��钛���͂���܂���B

����1�����ƒ���11�����̕�����v����83���ƂȂ��Ă���A���\�ȍ~�Ƀ��[�\�N�������]����\����17����������܂���B

�A���A���]����m���͒Ⴂ���̂́A����1�����l������邱�Ƃ�31�����邱�Ƃ͗��ӂ��Ă����܂��傤�B - �ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(1) ����́A�w�W���\��̑����Q���E�Z�����m�ł̒nj��Ɍ��肵�������ǂ��ł��傤�B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B

�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B

�y1. �w�W�T�v�z

RBA�Ƃ̓I�[�X�g�����A������s�iReserve Bank Of Australia�j�̂��ƂŁA���{�̓���ɑ������܂��BRBA�̋��Z����́A���Z���藝����Ō��肳��܂��B���Z���藝����͋ߔN1��������������1�Ηj���Ɏ��{����܂��B

���Z����́A������K�������ɕۂ��ߒ�����s���s���o�ϐ���ł��B����ɂ͋��Z�ɘa�����Z�����Ƃ����{�����āA������������̂ЂƂƌ����܂��B

���݁A��v��i���ňבփ��[�g��K�������ɕۂƂ��Ƃ���s�ׂ́A���ꂪ���̍��̒ʉ݂���������ꍇ�ɕ\�����ے肳�ꂪ���ł��B���������A�������Ƃ��ċ����������A���������L�������Ƃ��Ɏ����͋����̍������ւƈړ����܂��B�����āA����������������̒ʉ݂̈בփ��[�g�������܂��B

�[�[�[��€���[�[�[

�O�\�i7��4���j�ł́ARBA�͐��������1.5���ɐ����u���܂����B�����ŋ߂̋��Z���藝����̌��_�́u���݂̐���p�����A�o�ς̎����I�����ƃC���t�����̉Ɍq����v�Ƃ̌������p���I�Ɏ�����Ă��܂��B�������\���ꂽ�����̓��e�́A���̂悤�Ȃ��̂ł��i�Ӗ�E�v�Ă��܂��j�B

�H���u���Ɗ������P���Ă���ݔ��ғ������㏸�A�z�Ɠ����̌����̉e���ړI�ɎȂ��n��ł͊�Ɠ��������Ă��܂��B����A���������̊ɂ₩�Ȑ����Ɖƌv�̎؋������������ɂ��邽�߁A����͐L�єY��ł��܂��B�����āA�ٗp�̌p���I�ȐL�т���������Ă�����̂́A�������L�єY��ł��邽�߁A�����������b�������Ɨ\�z����܂��B�܂��A�Z��s�ꂪ�n�捷��������A�ƒ���20�N�Ԃ�̊ɂ₩�ȐL�тƂȂ��Ă���A�ƌv�̏Z��[�������̑����y�[�X�������̐L�т������Ă��܂��B ����āA�C���t�����̌��ʂ��͒ᐅ���̋����Ɏx�����ꂽ���̂��ƌ����܂��v

��������ɓ]���钛���͂���܂���B

����A�����{�͍���10�N�ŃC���t��������750��AUD�𓊂��邱�Ƃ\���܂����i7��9���j�B��ȓ�����͓S���E�����H�E���H�ƂȂ��Ă���A���{�����͈ȑO�̍z�R�u�[������̌o�ύ\������̎Y�ƍ\���]����ڎw�����߁A�Ƃ������Ƃ̂悤�ł��B

2016�N�̍�GDP��1.7��AUD�Ȃ̂ŁA��GDP��0.44��/�N�Ƒ����������킩��₷���ł��傤�B�C���p�N�g����{��GDP�K�͂ɒu��������A�P�N�x2���~���x�Ƃ������ƂɂȂ�܂��B����A���{�������ܗւN��邮�炢�A�C���t�������ɗ͂�����̂ł��B

�����E���Z�̕���������v���Ă���A����ȂƂ��ɋ��Z�����߂��n�߂��肵�܂���B

�ނ���A���{�̃C���t�������ɐ�삯�āA�����������͏Z���ړI�ȊO�̕s���Y�Z���Ɍ��肵�ė��グ�������̂ł��B���ɂ��Ďv���A����͗��グ�ւ̐����]���̑O�G��łȂ��A���{�̑�K�͓������x�����邽�߂������A�Ɖ��߂���������R�ł��B

�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�������Ԃɂ�����S�f�[�^�̕��ς͈ȉ��̒ʂ�ł��B

����́u�s��\�z�ʂ茻��ێ��v�ɂȂ�ƍl�����܂��B�u�s��\�z�ʂ茻��ێ��v�������Ƃ��̉ߋ����ς͉��\�̂悤�ɂȂ�܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�22pips�ł��B�������傫�����߁A�w�W���\�������ׂ��Ń|�W�V�����������Ƃ͐T�d�łȂ�������܂���B

�܂���\���z��ʂ̌������Ő�������ƁA

- 11pips�ȉ����������Ƃ�25��

- 12-22pips��29��

- 23-33pips��21��

- 34pips�ȏ��25��

�ł��B

����ł́A�܂�ׂ�Ȃ����z���Ă���A���m�E���̖ڈ�������܂���B

�y2. ���o����z

�i2-1. �ߋ����j

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�܂��A���O10-1�����́A�ߋ����ϒ�����6pips�ł��B����������1.5�{��9pips�ȏゾ�������Ƃ͉ߋ�4��i17���j����܂��B

����4��̒���1����������31pips�ŁA����͒���1�����̉ߋ��S����22pips��40�����������Ă��܂��B�����āA����4��̒��O10-1�����ƒ���1�����̕�����1��i25���j������v���Ă��܂���B

�܂�A���O10-1�����̔�����9pips�ȏ�ɒB���Ă��A���ꂪ����1�����̔����������������Ă���Ƃ͌����܂���B�A���A����1���������͑傫���Ȃ�X��������܂��B

���ɁA���O1�����̉ߋ����ϒ�����14pips�ł��B���̒�����21pips�ȏゾ�������Ƃ͉ߋ�2��i8���j�ł��B

����2��̒��O1�����������ς�85pips�ɂ��B���Ă���A�������ُ�ł��B������Ȃ��ɉz�������Ƃ�����܂���B

�����āA����1�����̉ߋ����ϒ�����22pips�ł��B

�ߋ����ς�22pips�������Ƃ�46������A���ς�1.5�{�ł���33pips�������Ƃ�25������܂��B����A11pips�ȉ��������˂Ȃ��������Ƃ�25�������āA������傫�Ȏw�W���ƌ����܂��B

������傫���A���m�E���̖ڈ������ɂ����ȏ�A����̊�{�͒Z�����m�E���̌J��Ԃ����x�^�[�ł��B

����11�����́A�ߋ����ϒ�����33pips�A�ߋ����ϒl����21pips�ł��B���ϓI�ȃq�Q�̒�����12pips�ɂ��Ȃ�̂ŁA���l�i���l�j�݂͂ɋC��t���܂��傤�B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

���Z�������\���̕��͂ł́A�w�W��v�����͂��s���܂���B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����83���ł��B�����āA����83���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e68���E63���ł��B�܂��A����1�����I�l���������_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l���������50���ł��B

�܂�A�{�w�W�͔����������m�F������A���l�i���l�j�݂͂ɋC��t���đ����Q�����������ǂ������ł��B����1�������������Œnj��|�W�V��������ꂽ��A���\����1���o�ߌ�����m�̋@����M���Ă��ǂ��ł��傤�B�nj��|�W�V����������1�����l���ȏ�ɂȂ��Ă��܂����Ƃ��́A�����|�W�V���������ł��B

������v�����͂̌��ʂ����\�Ɏ����܂��B

����1�����͗z������71���ƁA�肪�ڗ����܂��B

�����āA���\�O�̃��[�\�N���������A���\��̃��[�\�N���������������Ă��钛���͂���܂���B

����1�����ƒ���11�����̕�����v����83���ƂȂ��Ă���A���\�ȍ~�Ƀ��[�\�N�������]����\����17����������܂���B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N8��1�����\

�ȉ���2017�N8��1��22:20���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́u�s��\�z�ʂ茻��ێ��v�ŁA�����͍ŏ����A���œr���z���ւƔ��]���܂����B���͑Ώۊ��ԊO�Ȃ���A���̌�͍Ĕ��]���ĉA�����ɐ��ڂ��܂����B

�܂��A�ŏ��̉A���ł̔����́A�u����ێ��v�ɑ���s��̑�������\���Ă���A�ƍl�����܂��B���グ�̉\�������ʂȂ��ȏ�AAUD����͎��R�Ȕ����ł��B

���ɗz���ɓ]�������Ƃ́A���ʂ̍��o�ς��D���ɐ��ڂ��錩�ʂ��������Ŏ����ꂽ����ł͂Ȃ��ł��傤���B

�����āA�����]�����t�߂ɒB�������ƂŁA�]�����㔲���̍ޗ����Ȃ����߁A�܂��ĉ��~���n�߂��A�Ƃ������Ƃ���ł��傤�BAUD���������A���̓����ɉe�������\��������܂��B

�[�[�[��€���[�[�[

�������\���ꂽRBA�����͎��̒ʂ�ł��B

�u��������v�ł�����A���m�Ȗ�͕@�ւ̋L�����������������B

�u���_�A����������͐��������1.50���ɐ����u�����Ƃ����肵���B�v

�u���E�o�ςւ̔F���͎��̒ʂ�B

���E�o�ς͈�������������ŁA�����̐�i���̓g�����h������y�[�X�ł̐����������܂��B�����o�ς͂�������Ă�����̂́A�C���t����s���Y���݂ւ̎x�o�g�傪���������x�����Ă���B�����̍������̍��͒����I���X�N������B�ŋ߂̃R���f�B�e�B�[���i�́A�S�̓I�ɏ㏸���Ă�����̂́A���B�f�Վ��x�͌������Ă����ƌ����܂��B

��v���ł́A�����L�ї��ƃR�A�C���t�������}������Ă���B�č������͍X�ɏ㏸����ƌ����܂�Ă���A����͑��̎�v���ł��lj��ɘa�����{����錩���݂͂Ȃ��B�v

�u�����o�ςւ̔F���͎��̒ʂ�B

�o�ό��ʂ��͂قړ����܂܂��B

���㐔�N�Ԃ̐������͔N��3���O��ƌ�����ł���B�����J���͂قڏI�����Ă���A�z�ƈȊO�ւ̓����̑����������܂��B�Z��݂͓��ʍ������Ɍp��������A���X�Ɍ������Ă������낤�B�������㍂�͍ŋ߉������̂́A�����������L�єY��ł���A�������̉ƌv���������}�����މ\��������B�v

�u���̔w�i�ɂ͎��̗��R������B

�ٗp���ŋߐ������ʼn������A������p���I�ɐL�т�ƌ����܂�邽�߁A���Ɛ��N�Ԃ̎��Ɨ������ቺ���錩���݂��B���������A�����L�єY�݂̏��������ꂪ����B

RBA�\�z�̒ʂ�A�C���t������2����̐����ƂȂ��Ă���B�d�C�����Ƃ������i�̏㏸���C���t�����������グ�A�����ƊE�̐V�K�����҂ɂ�鋣���������t�̍�p�ނ��낤�B

�ăh�����ɂ���č��h���͏㏸���Ă���B�ʉݍ��̓C���t�����Ɛ��Y�ƌٗp��}���Ă��܂��B���h�����ɂ���āA�o�ςƃC���t���͊ɂ₩�ɂȂ邾�낤�B

�Z��s��͒n��ɂ���Ă��Ȃ���������B���i�㏸���傫���n������邪�A�����������a�炬�n�߂�����������B������v�s�s�ł͍��㐔�N�A���Ȃ�̐��̏W���Z��̒lj��������v�悳��A�ƒ��̐L�т͒ᐅ���ƂȂ��Ă���B���́A�ƌv�ɐ�߂�Z��[���䗦�������̐L�т������Ă��邱�Ƃ��B�v

�u�Z�߂�ƁA����̒�����͈����������o�ς��x�����Ă���B������������\�ȏ��܂��āA������͌��݂̐���X�^���X���ێ����邱�Ƃ��A�����\�Ȍo�� ��������уC���t���ڕW�̒B���Ɛ����I�Ɣ��f�����B�v

�[�[�[��€���[�[�[

���̌��RBA���قɂ�����́A�`���[�g�����Ă��܂���ł����B

�Ɉ˂�AAUD���ւ̌����������������悤�ł��B

AUD�͍��N�ɓ�����10���ȏ�㏸���Ă��܂��B���������AAUD�̐������猾���A7������10�����炢�̕ϓ����炢���������炢�ł͂Ȃ��ł��傤���B����ǂ��A��������RBA���F�X�Ǝ{����s���Ă��AAUD���ɑ䖳���ɂ���Ă��܂��̂ł́A�Q�������Ȃ�C���킩��Ȃ�����܂���B

�����A����X�X����Ȃ��Ƃ������Ă��A�����̉e���͂���܂����ł��B

AUD���́A�����ƌٗp�̉��P��x�点�ARBA�̃C���t���\�z����Y�������Ă��܂������ł��B�ł�AUD���ɂȂ�����A�ǂ��Ȃ�̂ł��傤�BUSD���ł��B

�������Ƃ��č��ŋN����Ȃ�A����Ȃ��Ƃ������Ă��Ӗ�������܂���B�ĉ����̒���TOP�ɔ�ׂ�ƁA�����ɉe���͂��Ȃ����Ƃ́A�����o�ϋK�̖͂�肾���ł��Ȃ��悤�ł��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

��肠��܂���B

�����̉��U��ɒނ��Ȃ��������Ƃ͑吳���ł��B�����ƌ����Ă��A���O���͂ɂ͂���Ȃ��Ƃ͏����Ă��܂���BAUDUSD��AUDJPY���h��ɓ����āA�n�l�ɖ߂��̂��A���Ȃ葁�������悤�Ɍ����܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- ����́u�s��\�z�ʂ茻��ێ��v�ɂȂ�Ɨ\�z���Ă��܂����B�В��邱�Ƃł�����܂���B

- ���O���͂ł́A�u�s��\�z�ʂ茻��ێ��v�������ꍇ�ɁA�������x�ɂ�����傫���A22pips�ȉ��������\����ɒ��˂Ȃ��������Ƃ�54������܂����B���\����͗z�����ɔ������邱�Ƃ������i71���j�Ȃ��Ă��܂��B�O��̐����œ��ʂ̗��グ�\�����Ȃ��Ȃ�������ŁA������傫�����m�E���̖ڈ��ɂ����āA�����������ߋ��̌X���ƒ��߂̏Ƃ��������Ă��܂����B����́A�Z�����Ƀ|�W�V�����擾�E�������J��Ԃ��A�l�q�����Ȃ��炪�ǂ��A�ƌ�����ł��܂����B

���ʂ́A�ߋ��̔������݂ŁA���Ε����ɐU��܂����B - ���O���͂ł́A�nj��ɑ����Q�����������ǂ��A����1���������ɑ��A���\����1�����o�߂��Ă��璼��11���������]���郊�X�N��17�������Ȃ��A�ƋL���Ă��܂����B���]���X�N�������̂́A�ނ��딭�\����10���b�ԂƑ����Ă��܂����B

����A���̕��͂Ƃ͈قȂ铮���ƂȂ�܂����B����L�q���������ׂ����l���܂��B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�́A�w�W���\��̑����Q���E�Z�����m�ł����B

���ۂɂ͑S�R�Ⴄ������s���Ă��܂��܂����B�V�i���I�ʂ�Ɏ�����Ă�����A���܂����]��͂߂Ȃ����������m��܂���B

�������V�i���I�ʂ�Ɏ�������ɁA�`���[�g���������Ď���������R�͒P���ł��B���傤�ǒ��O�E����ɐl�Ƙb���Ă��āA��������������Ƃ��Ɏ���ł��Ȃ��������߂ł��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 15:00| Comment(0)

| TrackBack(0)

| DB5. ���B�w�WDB

���B�����w�W�uHICP����l�v���\�O���EURJPY�������́i2017�N7��31��18:00���\���ʌ��؍ρj

�ȉ��A�u�T.�����E���́v�����O���e���A�u�U.���ʁE���v�����㓊�e���Ă��܂��B�u���O�̓��t�͎��O���e���ƂȂ��Ă��܂��B�w�W���\��Ɏ��㓊�e���A���̓����́u�U.���ʁE���v�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

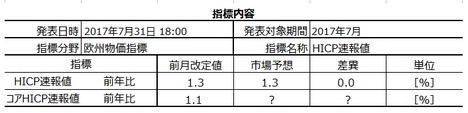

2017�N7��31��18:00�ɉ��B�����w�W�uHICP����l�v�����\����܂��B���\��2017�N7�����̏W�v���ʂł��B

�������ɁA���B�ٗp�w�W�u6�������Ɨ��v�̔��\���\�肳��Ă��܂��B���������A�{�w�W�Ɣ�ׂ��ꍇ�A�ߋ��̔���������ׂ�Ɩ������Ă������x���Ȃ��ł��傤�B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��7��30���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

��^���͂̌��ʂ͈ȉ��̒ʂ�ł��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

���̎�����A���������ɉe������̂�HICP�̕��ŁA�R�AHICP��HICP�̍��ق�0�̂Ƃ��ɋt�����ւ̔����ɉe������A�ƌ����܂��B

�{�w�W����ɂ͊W�Ȃ��b�ł����A�{�w�W�́u����l�v�́u�w�W���͂Ɋ�Â�����v�ɑS�������Ă��܂���B

��ɋ�����HICP�E�R�AHICP�̃O���t��������x�������������B���h�b�g������l�̃v���b�g�ł����AHICP�̃O���t�ł��R�AHICP�̃O���t�ł��A���h�b�g���قڑ���l�̃h�b�g�ɉB��Č����܂���B����́A�{�w�W����l������l����قƂ�ǏC������Ă��Ȃ��A�Ƃ������Ƃł��B

�ł��A����l�̔��\�O�ゾ���ă`���[�g�͓����Ă��܂��B

�܂�A���̓����͎w�W���ʂ̗ǂ������Ƃ͊W�Ȃ��������Ƃ������Ƃł��B

���B�����w�W��HICP�́A���̋L���́u����l�v���������̕�����Ă��A�����ĉ���l������l����قڏC������Ȃ����Ƃ����Ă��A�w�W���ʂ̗ǂ������Ȃ�ĕ��͂��Ă��Ӗ����Ȃ��A�Ƃ������Ƃł��B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�����܂ł̘b�Ŗ��炩�ɂȂ����悤�ɁA�{�w�W�̃��[�\�N�����͂ɂ͈Ӗ�������܂���B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

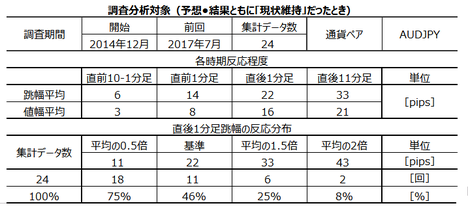

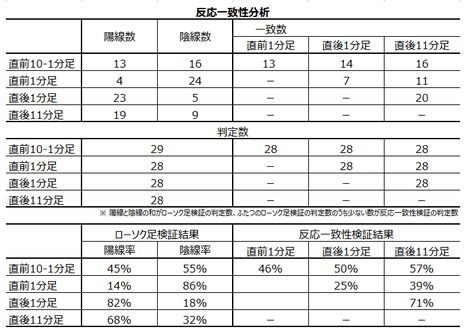

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e60���E60���ł��B�܂��A����1�����I�l���������_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l���������43����������܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������86���A����1�����͗z������82���ƁA�肪�ڗ����܂��B���҂̕�����v����25���i�s��v��75���j�ƂȂ��Ă���A��������܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����Ƃ̕�����v����68���ŁA���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ�������̂�3���2����x�ł��B

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȉ���2017�N7��31��19:45���ɒNjL���Ă��܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́AHICP���O�ʁE�s��\�z�Ɠ��l�A�R�AHICP���O�ʁE�s��\�z������܂����B���㍷�ق̓v���X�ƂȂ�A�����͗z���őf���ł����B

�w�W�́AHICP�������O�ʁE�s��\�z�������ƁA���~����N���ɂȂ�Ƃ���ł����B���A1����ɓ��ݗ��܂�܂����B�R�AHICP�́A���O�ʂ����������ƂŁA�㏸����ێ����Ă���悤�Ɍ����܂��B

����Ȃ�z���ł̔������[���ł��܂��B

�����́A���\����1-2�����129.9�t�߂ŏ㏸���}�����A�Ă�18:05�ɓ��l�t�߂œ����}�����܂����B����́A���̕t�߂�1���ԑ��̉_���[�������āA���ꂪ���W�X�^���X�Ƃ��ē���������ł��B18:50���_�ŁA���ǁA���̃��W�X�^���X���㔲���ł����ɁA�قڎw�W���\�O��129.7�t�߂܂Ŗ߂���Ă��܂��B

������ʂ͎��̒ʂ�ł����B

�Ō�̓V�i���I�O����ŁA���W�X�^���X���B���m�F���ċt����ŏ����҂��܂����B

���O�������͓��e���A�ȉ��Ɍ����܂�

���O�������Ă����V�i���I�������Ă����܂��B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

2017�N7��31��18:00�ɉ��B�����w�W�uHICP����l�v�����\����܂��B���\��2017�N7�����̏W�v���ʂł��B

�������ɁA���B�ٗp�w�W�u6�������Ɨ��v�̔��\���\�肳��Ă��܂��B���������A�{�w�W�Ɣ�ׂ��ꍇ�A�ߋ��̔���������ׂ�Ɩ������Ă������x���Ȃ��ł��傤�B

����̎s��\�z�ƑO�ʂ͎��̒ʂ�ł��B�s��\�z�͖{�L���쐬���_�̒l�ł��B

�� �{�e��7��30���ɋL���Ă��܂��B�s��\�z�͔��\���O�Ɋm�F���Ă����܂��傤�B

�{�w�W�̓����͈ȉ��̒ʂ�ł��B

- �������x�͏������A�ߋ��̎w�W���\�����63����10pips�ȉ��������˂Ă��܂���B���������́AHICP���R�AHICP�ɉe������܂��B�A���A���܂�f���ɔ�������w�W�ł�����܂���B

- �nj��ɂ͂��܂�K���Ă��܂���B���Ȃ�A�w�W���\��ɑ����Q���E�Z�����m�ł��B

- �w�W���\�O��1���Ԃ������ƁA�w�W���ʂ̉e�������A���̎��X�̃g�����h���e�����Ă���悤�Ɍ����܂��B

��^���͂̌��ʂ͈ȉ��̒ʂ�ł��B

�����E���͌��ʂ͈ȉ��̒ʂ�ł��B

- �w�W���ʂ̗\�z���͂̌��ʁA���̂��Ƃ������܂��B

(1) �܂���ɁA�w�W���\�O��1���Ԃ̔��������ɂ͕肪����܂��B����́A�w�W���ʂ̗\�z�ĂĂ�����ɈӖ����Ȃ��A�Ƃ������Ƃł��B

(2) �s��\�z�͂��Ȃ萸�x�������A���\���ʂ�0.2�ȏ�Y�������Ƃ�2015�N�ȍ~��������3������܂���B��X�̂悤�ȓ��{�̃A�}�`���A�����ׂ���Ă��Ȃ��Ă��A�{�w�W�Ŏ������v����HICP����l�����Ȃ萸�x�ǂ����ĂĂ���̂ł��B���̎���́i���Ƃ��Ƃ����ł����j�A�}�`���A�ɕs���ł��B - �ߋ��̃��[�\�N���ɂ͎��̂悤�ȓ����������܂��B

(1) ���O1�����͗z�����Ƀq�Q���c���ĉA���ƂȂ邱�Ƃ������Ȃ��Ă��܂��B��������pips�ł͂Ȃ��悤�ł����A���\�������ׂ��Ń|�W�V���������Ȃ�A�w�W���\���O�܂ʼn䖝���������ǂ��ł��傤�B

(2) �w�W���\�O�̃��[�\�N���������A�w�W���\��̕������������Ă��钛���͌����܂���B - ��^���͂̌��_�͎��̒ʂ�ł��B

(1) ����1�����ƒ���11�����Ƃ̕�����v����71���ƂȂ��Ă�����̂́A����71���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e60���E60���ł��B�܂��A����1�����I�l���������_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l���������43����������܂���B

�������L�ё����邱�Ƃ����Ȃ��ȏ�A�nj�����Ȃ瑁���Q���E�������m�ł��B

(2) ���O1�����͉A������86���A����1�����͗z������82���ƁA�肪�ڗ����܂��B���҂̕�����v����25���i�s��v��75���j�ƂȂ��Ă���A��������܂���B

�P���ȉA���E�z���ւ̕�Ȃ̂ŁA�w�W���ʂɂ��܂�W�Ȃ��w�W���ƌ�����ł��傤�B

(3) ���㍷�قƒ���1�����Ƃ̕�����v����68���ŁA���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ�������̂�3���2����x�ł��B3���2��Ƃ����m���͒Ⴍ�Ȃ����̂́A������70���ɂ͒B���Ă��܂���B

�ȏ�̏ڍׂȂ����͘_���́A�ȉ��́u�T.�����E���́v�ɋL���Ă��܂��B�T.�����E����

���J������o���Ɋ�Â��������s���A�ߋ��̎w�W�Ɣ����̊W���r���͂��Ă��܂��B�����Ɋւ���I�����ɔ�ׁA���x�Ɋւ���I�����͎c�O�Ȃ���Ⴂ�Ƃ����̂�����ł��B���m�E���̖ڈ��́A�ߋ����ϒl���ŋ߂̔����̑召�ƌ���ׂĊ��o�I�ɔ��C�����Ă��܂��B�y1. �w�W�T�v�z

�{�w�W�̈Ӌ`�́AECB���Z����ɉe����^���邱�Ƃł��B

�����A����l�Ɖ���l�����\����܂��B����l������l�������͏��������̂́A����l�̕���10pips�O��̔��������҂ł���̂ŁA����ɂ͓K���܂��B

����l�ł͑O�N��݂̂����\����܂��B

EU�ȊO�̓��ēƉp�����̎�v���ł́A����ҕ����w����CPI�ƕ\���܂��B���B�̂��ꂾ����HICP�i�� Harmonized Indices of Consumer Prices�j�ƕ\�L����܂��BFX�Q���҂ɂƂ��Ă�HICP��CPI���������e���Ǝv���Ă��Ă��\���܂���B

����ҕ����w���́A��ʏ���҂��猩�����i�E�T�[�r�X�̉��i�ω���\���Ă��܂��B

ECB�i���B������s�j�́A�����I�ɃC���t���ڕW�i�O�N��2���t�߂ňȉ��j��ݒ肵�Ă��܂��B���݁A���̋ߕӂ܂ʼn����Ƃ��������ƁA�܂��ڕW�t�߂Ɉ��肵�Ă��Ȃ��Ƃ�������������AECB����ɗ��ނ����ɖ{�w�W�͏d�v������Ă��܂��B

ECB��HP���������ł��B�[�[�[��€���[�[�[

�{�w�W�Ɋւ��钲�����ԂƁA�ߋ��̔������x�E���z�����\�ɓZ�߂Ă����܂��B

�ł��w�W���ʂɑf���ɔ������钼��1���������́A�ߋ����ς�10pips�ł��B���\����̔��������������߁A���\�O�̃g�����h�������m�F���Ă����K�v������܂��B

�܂���\���z��ʂ̌������Ő�������ƁA- 7pips�ȉ����������Ƃ�33��

- 8-10pips��30��

- 11-15pips��14��

- 16pips�ȏ��23��

�ł��B

�܂�A�ߋ�63����10pips�ȉ��������˂Ă��Ȃ��̂ł��B�y2. ���o����z

�i2-1. �ߋ����j

�ߋ��̔��\���ʂƎs��\�z�����}�Ɉꗗ���܂��B

���}�́A�O�����l�Ǝs��\�z�Ɣ��\���ʂ��v���b�g���Ă��܂��B�o�Ϗ�𐳊m�ɕ��͂��邽�߂ɂ́A���\�l�C���l������ׂ��ł��B���������A���̃u���O�̖ړI�́A���\���ʂ��ǂ��������邩�ɓ������Ă��܂��B���̂��߁A�s��\�z�͔��\���O�̒l���v���b�g���A�莞���\�l�̂܂܂��v���b�g���Ă��܂��B����A�C���l�����\����Ă��A���̃O���t�ɂ͔��f���Ă��܂���B

�ӂ��̃O���t�́A�オHICP�O�N�䑬��l�ŁA�����R�AHICP�O�N�䑬��l�ł��B�ȉ��A�ʓ|�Ȃ̂ŒP�ɁA�O�҂�HICP�A��҂��R�AHICP�ƋL���܂��B

�ȒP�Ȃ��Ƃ��猩�Ď��ƁA���HICP�O���t�́A�S�̓I�ɏ㏸��ł������A2017�N2-4����2�s�[�N���`����A��≺�~�ɓ]�����悤�Ɍ����܂��B���\�őO�ʂ������A���~��]���Ƃ̉��߂���������R�ł��B�Ăя㏸�ɓ]�����ƌ��Ď��ɂ́A2017�N3�����ʂ́{1.5��������K�v�����肻���ł��B

���ɁA���̃R�AHICP�O���t�́A2017�N3���߂̒�Ƃ��A�������O�ʂ𑽏�������Ă��܂��A���~��]���Ƃ͌�����܂���B2017�N5�����ʂ́{0.9���������Ή��~�]���A2017�N4�����ʂ́{1.2��������Ώ㏸�p���A�ƌ�����ł��傤�B

���́A���\��ɏ㏸��ƌ��Ď��邩�A���~��ƌ��Ď��邩�́A���ǂ̂Ƃ���A���\���ʂ��s��\�z�����邩����邩�Ɠ������Ƃł��B���ԓI�Ȃǂ��炩�킩��Ȃ����\���ʂ��ǂ͈̔͂����l���邽�߂̕��ւ�- �������x�͏������A�ߋ��̎w�W���\�����63����10pips�ȉ��������˂Ă��܂���B���������́AHICP���R�AHICP�ɉe������܂��B�A���A���܂�f���ɔ�������w�W�ł�����܂���B

- �nj��ɂ͂��܂�K���Ă��܂���B���Ȃ�A�w�W���\��ɑ����Q���E�Z�����m�ł��B

- �w�W���\�O��1���Ԃ������ƁA�w�W���ʂ̉e�������A���̎��X�̃g�����h���e�����Ă���悤�Ɍ����܂��B

HICP�́{1.3���`�{1.5�����A�ǂ����ʂ��������ʂ��̉��߂�������Ԓl�i�������z���j�A�R�AHICP�́{0.9���`�{1.2�������Ԓl�i���������͂킩�Ȃ炢�j�A�ł��B�[�[�[��€���[�[�[

�e���ڂ����������ɂǂ̒��x�e�����Ă���̂��ׂĂ����܂����B

��ʂɁA���㍷�فi���\���ʁ[�s��\�z�j�ƒ���1�����̕�����v���͍����Ȃ�܂��B���̕�����v���������قǁu�f���ɔ�������v�w�W���ƌ����܂��B

��\����A���㍷�قƒ���1�����Ƃ̕�����v���́A���̎��̂悤�ɏd�ݕt������ƁA���\����Ɏw�W���ʂ̉e���������Ƃ����O�������܂��B3✕HICP�̍��ف[1✕�R�AHICP�̍��� - 7pips�ȉ����������Ƃ�33��

- �ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

(0) �ȉ��̎���́A16:00�ȍ~�ɋ������~�g�����h���Ă���ꍇ�A�S�Ē��߂܂��B�����Ɏ������w�W�ł͂���܂���B

(1) ���O1�����͉A���ƌ����݂܂��B

(2) ����1�����͗z���ƌ����݂܂��B�w�W���\���O�Ƀ|�W�V���������A���\����̒��˂ŗ��m�ł��ꑹ�ł���A�|�W�V�������������܂��B

(3) �nj��́A���\��ɑ����Q�����A�Ȃ�ׂ����\��1���ȓ��ɏI���܂��B

���̎�����A���������ɉe������̂�HICP�̕��ŁA�R�AHICP��HICP�̍��ق�0�̂Ƃ��ɋt�����ւ̔����ɉe������A�ƌ����܂��B

�[�[�[��€���[�[�[

�{�w�W����ɂ͊W�Ȃ��b�ł����A�{�w�W�́u����l�v�́u�w�W���͂Ɋ�Â�����v�ɑS�������Ă��܂���B

��ɋ�����HICP�E�R�AHICP�̃O���t��������x�������������B���h�b�g������l�̃v���b�g�ł����AHICP�̃O���t�ł��R�AHICP�̃O���t�ł��A���h�b�g���قڑ���l�̃h�b�g�ɉB��Č����܂���B����́A�{�w�W����l������l����قƂ�ǏC������Ă��Ȃ��A�Ƃ������Ƃł��B

�ł��A����l�̔��\�O�ゾ���ă`���[�g�͓����Ă��܂��B

�܂�A���̓����͎w�W���ʂ̗ǂ������Ƃ͊W�Ȃ��������Ƃ������Ƃł��B

���B�����w�W��HICP�́A���̋L���́u����l�v���������̕�����Ă��A�����ĉ���l������l����قڏC������Ȃ����Ƃ����Ă��A�w�W���ʂ̗ǂ������Ȃ�ĕ��͂��Ă��Ӗ����Ȃ��A�Ƃ������Ƃł��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N���������܂��B

�����܂ł̘b�Ŗ��炩�ɂȂ����悤�ɁA�{�w�W�̃��[�\�N�����͂ɂ͈Ӗ�������܂���B

�y3. ��^���́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�ڍׂ��u���������́v�����Q�Ɗ肢�܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u������v�����́v�����Q�Ɗ肢�܂��B

�w�W��v�����͂́A�w�W�̑O�ʂƎs��\�z�̍��i���O���فj�ƁA���\���ʂƎs��\�z�̍��i���㍷�فj�ƁA���\���ʂƑO�ʂ̍��i���ԍ��فj�����߁A���̃v���X�E�}�C�i�X�Ɣ��������ɕ肪�Ȃ����ׂĂ��܂��B�ڍׂ��u�w�W��v�����́v�����Q�Ɗ肢�܂��B

���������͂̌��ʂ����\�Ɏ����܂��B

����1�����ƒ���11�����Ƃ̕�����v����71���ł��B�����āA����71���̕�����v�����������グ�Ē���1�����ƒ���11�����Ƃ��r����ƁA���l���m�E�I�l���m�Ŕ������L�т����Ƃ͊e60���E60���ł��B�܂��A����1�����I�l���������_�ł́A���ꂩ����������L�ё����Ē���11�����I�l������1�����I�l���������43����������܂���B

���ɁA������v�����͂̌��ʂ����\�Ɏ����܂��B

���O1�����͉A������86���A����1�����͗z������82���ƁA�肪�ڗ����܂��B���҂̕�����v����25���i�s��v��75���j�ƂȂ��Ă���A��������܂���B

�Ō�ɁA�w�W��v�����͂̌��ʂ����\�Ɏ����܂��B

���㍷�قƒ���1�����Ƃ̕�����v����68���ŁA���\���ʂ̎s��\�z�ɑ���ǂ������ɑf���ɔ�������̂�3���2����x�ł��B

�y4. �V�i���I�쐬�z

�����ӏ������̃V�i���I�̍������Q�Ɗ肢�܂��B

�ȏ�

2017�N7��31��18:00���\

�ȉ���2017�N7��31��19:45���ɒNjL���Ă��܂��B

�U. ���ʁE����

�y5. ���\���ʁz

�i5-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

���ʂ́AHICP���O�ʁE�s��\�z�Ɠ��l�A�R�AHICP���O�ʁE�s��\�z������܂����B���㍷�ق̓v���X�ƂȂ�A�����͗z���őf���ł����B

�w�W�́AHICP�������O�ʁE�s��\�z�������ƁA���~����N���ɂȂ�Ƃ���ł����B���A1����ɓ��ݗ��܂�܂����B�R�AHICP�́A���O�ʂ����������ƂŁA�㏸����ێ����Ă���悤�Ɍ����܂��B

����Ȃ�z���ł̔������[���ł��܂��B

�����́A���\����1-2�����129.9�t�߂ŏ㏸���}�����A�Ă�18:05�ɓ��l�t�߂œ����}�����܂����B����́A���̕t�߂�1���ԑ��̉_���[�������āA���ꂪ���W�X�^���X�Ƃ��ē���������ł��B18:50���_�ŁA���ǁA���̃��W�X�^���X���㔲���ł����ɁA�قڎw�W���\�O��129.7�t�߂܂Ŗ߂���Ă��܂��B

�i5-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�Ō�̓V�i���I�O����ŁA���W�X�^���X���B���m�F���ċt����ŏ����҂��܂����B

�y6. ���͌��z

�i6-1. ���͌��j

���O�������͓��e���A�ȉ��Ɍ����܂�

- ���O���͂ł́A�������x���������A�ߋ��̎w�W���\�����63����10pips�ȉ��������˂Ă��Ȃ��A�Ǝw�E���Ă��܂����B�܂��A���������́AHICP���R�AHICP�ɉe�������A�ƋL���Ă��܂����B���܂�f���ɔ�������w�W�ł��Ȃ��A�ƋL���Ă��܂����B

���ʂ́A�ߋ����ς����傫��14pips�̒��˂āA�����͑f���ł����BHICP�͎s��\�z�Ɠ��l�������̂ŁA�����Ɋ�^���Ă��܂���B

����̓��e�������́A�܂��K�v����܂���B - ���O���͂ł́A�nj��ɂ��܂�K���Ă��炸�A���Ȃ�w�W���\��ɑ����Q���E�Z�����m�ƁA�L���Ă��܂����B

���ʓI�ɂ��̓��e�ŗǂ����̂́A�����1���ԑ��̉_���[�����W�X�^���X�Ƃ��đ��݂��Ă������Ƃ��A�������v���悤�ɐL�тȂ����������ł��B - ���O���͂ł́A�w�W���\�O��1���Ԃ������ƁA�w�W���ʂ̉e�������A���̎��X�̃g�����h���e�����Ă���悤�Ɍ�����A�ƋL���Ă��܂����B

������A���ԑ��E4���ԑ��`���[�g�̃����W���o���Ȃ��A�Ƃ����Ӗ��ł͕��͒ʂ�ł��B

�i6-2. �V�i���I���j

���O�������Ă����V�i���I�������Ă����܂��B

- �܂��A����̑O�����u16:00�ȍ~�̋������~�g�����h�Ȃ��v���m�F���܂����B

- ���O1�����͉A���ƌ�����ł��܂����B

���ʂ͉A���ł��B���͂ĂĎ���ő��ł�����A����ς艺��Ȃ̂ł��ˁB - ����1�����͗z���ƌ�����ł��܂����B�w�W���\���O�Ƀ|�W�V���������A���\����̒��˂ŗ��m�ł��ꑹ�ł���A�|�W�V�����������������ł����B

���ʂ́A�|�W�V�����擾���x��āA�L�^�������18:00:01�Ƀ|�W�V�����擾���Ă��܂��B����ő��ɂȂ��Ă����炽�܂�܂���B���͂łȂ��A�|�W�V�����擾�̃^�C�~���O�ɖ�肪����܂����B - �nj��́A���\��ɑ����Q�����A�Ȃ�ׂ����\��1���ȓ��ɏI�������ł����B

��肠��܂���B

���\�ɁA�{�u���O���n�߂Ă���̖{�w�W�V�i���I�ł̎�����т�Z�߂Ă����܂��B

�ȏ�

�[�[�[���L�[�[�[

�{�L���́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B���������A����ł��I������75�����x�ɗ��܂�A100���ł͂���܂���B�ڍׂ��u1. FX�͏�B����̂��v�����Q�Ƃ��������B

�����āA�{�L���͕M�Ҍl�̌����Ɋ�Â��Ă��܂��B�{�L���Ɋ܂܂�鉿�i�E�f�[�^�E���̑���́A�{�L���ɓY�t���ꂽ�����N��Ƃ͊W����܂���B�܂��A����┄���ɂ�����ӎv������A�{�L���̋L�ڒʂ�ɍs�����Ƃ͓K�ł͂���܂���B�����āA�{�L���̓��e�����i���������������Ƃ̏����ł͂Ȃ����ƂL���Ă����܂��B�L�ړ��e�̃I���W�i���e�B��M�����m�ۂɂ͓w�߂Ă�����̂́A����ł����S�̃`�F�b�N�͍s���Ă��Ȃ��\��������܂��B

�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�܂��B���̓_��\�߂������̏�A�{�L����FX���y���ވꏕ�ƂȂ�K���ł��B

�[�[�[���L�[�[�[

�{�L���ɂ����镪�̓V�[�g�A�ꕔ�T���͈�A�̑̌n�����ꂽ�菇���A�l�̎���ȊO�̖ړI�Ŏg�p�E���J�E���p���s���ꍇ�ɂ́A���쌠�ҋy��FX��@������ɑ��A�A������艽�炩�̍��ӂ��s���K�v������܂��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 06:00| Comment(0)

| TrackBack(0)

| DB3. ���B�w�WDB

2017�N07��30��

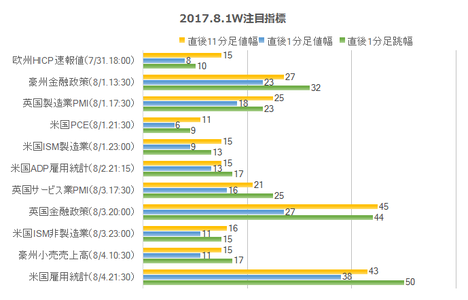

8����1�T��v�w�W�̉ߋ��������x

�y1. ��v�w�W�ߋ��������x�z

8����1�T���\�\��̎�v�w�W�ɂ��āA�ߋ��̔������x���ꗗ���Ă����܂��B

�y2. ���T���\�w�W�̕��ށE�����z

(2-1. �傫����������w�W�j

(2-1. �傫����������w�W�j

�w�W���\�̉e�����ł������E�f���Ɍ����̂́A����1���������ł��B���̒����i���������j�����ϓI��20pips�ȏ�ƂȂ�w�W�́A�傫����������w�W�ƌ����Ă��ǂ��ł��傤�B

���T�A���������傫����������w�W�́A���B���Z����E�p��������PMI�E�p���T�[�r�X��PMI�E�p�����Z����E�č��ٗp���v�ƁA5�w�W����܂��B

�傫����������w�W�́A�nj��i�w�W���\��̔��������ɏ����肷�邱�Ɓj�����ł��傫���҂��邱�Ƃ����҂ł��܂��B�ߋ��̌X���ŁA�nj����e�Ղ��������ۂ��i���\���莞�ԓ��̔��]���X�N�����������ۂ��j�A�����͂̃|�C���g�ł��B

(2-2. ���̎w�W���ʂڎ�������w�W�j

��Ŕ��\�����ʎw�W�̗ǂ��������ʂړI�Ɏ�������w�W�Ƃ����̂��d�v�ł��B

ISM�����ƌi���w����ISM���ƌi���w���ɂ́A�ٗp�w���Ƃ������ڂ�����܂��B�ߋ��̃f�[�^���������A���̌ٗp�w���̑����́A�ٗp���vNFP�̑����ƊW����܂���BADP���Ԍٗp�Ґ��̑����́A�ٗp���vNFP�̑����Ƃ��W������悤�ł��B

���������X�������݂ǂ��Ȃ��Ă���̂��ƁA���̌X�������܂����̂���܂����̂���m�邱�Ƃ́A�w�W���\�������ׂ��Ń|�W�V���������E�����Ȃ��̔��f�ɉe�����܂��B

���B�������㍂�̍D�s���́A������\�����l�����������㍂�i�l�����̌l����̑��ǂ������j�̌��ʂڎ������܂��B�����āA���̎l�����l����̑��ǂ́A�����GDP�̌��ʗǂ������Ǝア���ւ�����܂��B

�p��PMI�́A������PMI�͍z�H�Ɛ��Y�w���A�T�[�r�X��PMI�͏������㍂�w���A�Ƃ��ꂼ��ア���ւ�����܂��B�����āA�������㍂�w���̑����͕����w���̑����Ƒ��ւ�����A�����w���̑����͋��Z�������\���̐�����ǂ݉������ƂȂ�܂��B

(2-3. ���̎w�W���ʂւ̉e�����傫���w�W�j

���ꎩ�̂��傫���������Ȃ��Ă��A����ʂ̎w�W�ɉe����^����w�W�Ƃ����̂�����܂��B

�Ⴆ�A6�����ɁuECB�����Z������������̂ł͂Ȃ����v�Ƃ��������L���������āAEUR��Ƌ����E������傫���������܂����B���̌�A���̉����͔ے肳�ꂽ���̂́A�u�H�i9���ƌ����܂�Ă��܂��j�ɁAECB�����Z������������\���v�͎c���Ă��܂��BECB����ɉe����^����̂��C���t�����̐��ڂł��B

���BHICP����l�̌��ʂ┽�����ߋ��̌X���ɏƂ炵�ē��l���ۂ��A���ڂ��Ă����܂��傤�B����ɂ���āA(a) �s�ꂪ���҂���ʂ�̌��ʂƔ����A(b) ���҂ɔ����錋�ʂƔ����A��2�ʂ�Ȃ�ǂ��̂ł��B�����ECB���Z�������\�O�̃v���̉���́A�ǂ�������悤�ȓ��e�ɂȂ�܂��B�v���̏��f���Q�l�ɂ��Ă��A�e�ɂȂ�܂��B

���������A�ߋ��̌X���ƈقȂ錋�ʂƔ����A�ǂ���Ƃ������Ȃ����ʂƔ����A��2�ʂ�Ȃ璍�ӂ��ׂ��ł��B�����ECB���Z�������\�O�̃v���̉����������Ȃ��Ȃ邱�Ɓi�ӌ�������邱�Ɓj�������̂ł��i��ʘ_�ł��j�B

����̑傫�Ȕ��\��O�ɁA�v���̉���������肪���̂Ƃ��Ƃ����łȂ��Ƃ��́A�m���Ă������������S�ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 19:00| Comment(0)

| TrackBack(0)

| 7. ���ѕ\

2017�N7����4�T���тƌ��������@����

�y1. �N���r���o�߁z

�{�u���O�L�ڂ̎�����@�������邽�߁A�T���E�����Ŏ�����т��L�^���Ă��܂��B

�l�ɂ�����E�߂�ȏ�A�i�ʎ���͂��Ă����j�S�̂Ƃ��ĊԈ���Ă��Ȃ����Ƃ������Ă������������̂ł��B

�����́A2017�N1��1�����_�ɂ�����GBPJPY1�����̓����z��10�{�i��579,680�j�ł��B

7�����܂ł̎��v����30�����ɒB���Ă��܂��B

�����Ă��Ȃ����Ƃɂ́u�ق��v�Ƃ��Ă��܂��B���������A���������Ă��̐��т́A��N�ɔ�ׂāu�^�ǂ��v���Ȃ�n�C�y�[�X�ł��i��N�̖�2�{�y�[�X�ł��j�B�o����A�{�u���O�L�ڕ��@�ŁA���̎��v���͏����������܂��B

����𑝂₵���ȏ�A���v�z�����������Ƃ͓��R�̌��ʂł��B

�����āA�u���O���n�߂đ��l�Ɏ����̕��@�_���Љ�邽�߁A���͗p�}�\�ނ��E�������n�߂����Ƃ��A�����̓��̐����ɂȂ��Ă��邱�Ƃ́A��������ɖ𗧂����Ǝv���܂��B

���������ߋ��̎w�W���ʂƁA���̂Ƃ��̔����X���ɏ�����ɓO����A���Ԃ��������w�W���\�O��̎���ł͏��Ăē��R�ł��B���������Ɍ������b�łȂ��A�u������v�Ƃ����̂́u���ϓI�ɂ�����ƗL���v�Ȃ̂ł��B

���������A����̎��v���������������邱�ƂŁA�u�������ʂ肾�낤�v�ƈВ�������A�����ŏЉ�����@�_�������^���邱�Ɓi����Ȃɏ��Ă��Ⴄ�A�Ɓj���S�z�ł��B

�������y���ނ��Ƃ́A�����Ȃ����Ƃ��y���ނ悤�Ȃ��̂ł��B���܂��b�Ȃ�Ă���܂���B���������펯��ۂ��Ƃ̕����A��X�A�}�`���A�̓����ɂ͍ł���Ȃ��Ƃ��Ǝv���܂��B

�ł��܂��A�u���O���n�߂ď��ĂĂ��Ă悩�����B���FX�����u���O�ɕ��͋L���ɍڂ��邱�Ƃ����A�ǂ��킩��Ȃ��Ȃ��Ă��܂������ǁB

�y2. �T�����сz

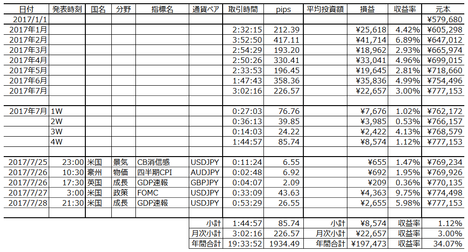

7����4�T�̎�����ʂƁA�N������̒ʎZ���т�Z�߂Ă����܂��B

7����4�T��5�w�W�Ŏ�����s���܂����B

������Ԃ�104��57�b�i1�w�W������21��11�b�j�ł��B������Ɖߋ��ɑk���Ē��ׂĂ݂�ƁA�T���ō��N�Œ��̎�����Ԃł����B

���v�͂���1�����̎���Ł{8,574�~�i1�w�W������{1,715�~�j�ł����B�����́A�w�W�P�ʂ�100���i5���j�A�V�i���I�P�ʂł�68���i15��7�s�A�܃V�i���I�O���3�j�ł����B

�y3. ���������@���z

�N�����v�͂��Ə����Ł�20�����A�������v�́�22,657�ł��B

�����ŁA�������낢�f�[�^������܂��B

7���Ɏ�������V�i���I��65�{�ł��B���т�48��17�s�i����74���j�ł����B���݂̃V�i���I�ł́A���ғI������70���ȏ�ɂ��Ă��邽�߁A����������������тƂȂ��Ă��܂��i��N�A������܂��j�B

�����ƍ���������搂������@���Љ�Ă���HP�́A���������������܂��B

�Ƃ��낪�A7����19�w�W�Ŏ�����A���т�17��2�s�i����89���j�Ȃ̂ł��B

���̌��ʂ́A�{�u���O�ōł��̗p���������V�i���I�u���\��ɏ�����nj����₷���w�W��������nj��v�̏����������āA�҂��Ă���̂ł��B

���\�������ׂ����|�W�V�����ł̎���ŏ��Ă��Ƃ��ɂ́A�傫���҂��܂��B���̃|�W�V�����ŕ����Ă��A�nj��ŕ��������Ԃ��Ă��邱�Ƃ������̂ł��B

���̃u���O�őE�߂Ă��������@�ł́A�A�}�`���A�̉�X��������Ƃ��ӎ����Ȃ��Ă��A�u�w�W�P�ʁi���͂������Ȃ�������P�ʁj�v�ł̏������������A�X�̎���P�ʂŁu��������v�ƂȂ��Ă��܂��܂��B�����ĉ����A�|�W�V�����������Ԃ�Z���ł��܂��B

�u1. FX�͏�B����̂��v�Ő������������@�́A�Ƃ肠����7���ɂ��܂����������Ƃ��m�F�ł��܂����B���������������ő��v�ł��B

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:31| Comment(2)

| TrackBack(0)

| 7. ���ѕ\

2017�N07��29��

4-1. ���{�o�ώw�WDB�i2017�N7���ŏI�Łj

���{�̌o�ώw�W���\�O��̎����USDJPY�ōs���Ă��܂��B�w�W���̂��̂ւ̔����͏������A����ɂ͌����܂���B�����A�~�N���X����̊�ƂȂ邽�ߓ����ɒ��ڂ��Ă��܂��B

7��2���ɍs��ꂽ�s�c��I�����ʂ��������A�����}�Ɩ��i�}����s���܂����B

���I���͒��߂̍����I������������ƌ����Ă��܂��B���{�Ɖ��ĂƂ͐F�X�ȈႢ��������A�������}�ւ̎x���������Ă���_�́A�����Ȃ̂����m��܂���B

7��7���A����͋����}�����ʂ������Ƃ����u�w�l�I�y�i�����ˁj�v�����{�����A�Ƃ���������܂����B

�w�l�I�y�Ƃ́A10�N�������w�肷�邱�ƂŁA���̋���������̖h�q�����Ǝs��ɔF�m��������ʂ�����܂��B�]��������{���Ă����������K�͂̑������A�X�ɒ��ړI�ȋ���������i�ɒ��肵����ł��B

����A�w�l�I�y�ł�0.1�����w�l���ꂽ�̂ŁA����͒����������ꎞ�I��0.1����艺��������オ�����肵�Ă��A�s��͋������܂�0.1���ɉ�A���邱�Ƃ�\�z���Ĕ������J��Ԃ����ƂɂȂ�܂��B���������F�����蒅�����A�C�O��v���₪���グ�Ɍ��������́AJPY�������₷�������o�����ł��B

�Ɠ����ɁA������ʓI�ɘa����̏o���헪�c�_���J�n���邩�A�Ƃ���6���Ɍ������������S�ɑł��������ʂ�����܂����B

���R�A���̐����ɗL���Ȋ��Ԃ́A�C�O��v���₪���グ�̕��͋C�������o���Ă���Ԃł��B

��������A���Ƃ������Ƃł��傤�B6��������7�����߂ɂ����āA����قǎ�v������ɑ����Ҋ��̂��������グ��ɘa�k���̘b���A������������悤�ł��B

BOE�́AGDP����l�⌜�Ă������C���t�������ቺ�����̂ŁA������̂��߂Ɍi�C�������㉟�������˂Ȃ����グ������Ȃ�܂����BRBA���ق́u���Ď�v���̈����߂ɒǐ����Ȃ��v���Ƃ����܂����BFRB�c���́u�C���t�������b�������邩���m��Ȃ��v�Ƌc��،����AECB���قɎ����Ắu�i�����߂Ȃ�āj����Ȃ��ƁA�����ĂȂ��v�|�A�����Ă܂��B

�u���Ȃ�A���������v���āA����ق����������ǂ����͒m��܂���B

��������y�ѐ������\�����́A���Z�����I������ƂȂ��Ă���s�莞�ł��B�قڐ��ߑO��ɔ��\�������̂́A�傫�Ȑ����ύX������Ƃ��ɂ͔��\���x���Ƃ����W���N�X������܂��B�Ƃ�����A�������Ԃ̔��\�Ŏ������s��Ƃ����̂ł́A���FX������Ă��鑽���̐l�ɂƂ��Ď���Q���ł��Ȃ��A�Ƃ������Ƃł��ˁB����ɎQ���ł��Ȃ��Ă��A�傫�ȓ��������͒ǂ��Ă����܂��傤�B

6��16���A������Z�����́A�s��\�z�ʂ�u�C�[���h�J�[�u�E�R���g���[���t���ʓI�E���I�ɘa�̌p���v�����_�ł����B

�]���A�o������c�_�͎��������Ƃ����p�����������̂́A�u�������J�n����v�Ƃ̕�6���ɓ����Ă���͂���܂����B�v�_�́u���݂̒������ۗL�c����N��80���~���x��������A�Ƃ�����������̂܂܌p������ƁA2020�N���ɑ�GDP��100�����Ă��܂��v�Ƃ�����@���Ɋ�Â����̂ł��B���ۂɂ́A�����c���^�ł��̂悤�Ȋ�@�����ψ��ԂŁu���L�v����Ă���Ƃ����L�ڂ͌�������Ȃ��̂ŁA����͍ݖ�̊�@���ł��B

������A�̕�ǂ����ƂŁA�u���݂̒������w���y�[�X�͔N��60���~��������Ă���̂ŁA���Ɏ����I�e�[�p�����O���n�܂��Ă���v�Ƃ̎w�E�����邱�Ƃ�m��܂����B

7��20���A������Z�������_�́A(1) �Z����������0.1���A(2) �����������[�������x�ɗU�����錻�s�̋��Z����ێ��A���^�������Ō��肵�܂����B

�������\���ꂽ�W�]���|�[�g�́A(3) �R�ACPI�O�N�䌩�ʂ��������C�����A�ڕW�Ƃ��镨��2���̓��B������2019�N�x���ɐ摗�肵�A(4) GDP���ʂ�������C�����āA�i�C�������f���u�ɂ₩�Ɋg�債�Ă���v�Ɉ����グ�܂����B

��@�I�ƌ����ċv���������Ԏ��ɂ��ẮA�����قڍ����ŏ�������Ă��邱�Ƃ�A���S�̂̃o�����X�V�[�g��̑ΊO�����Y���������Ƃ���A�y�ώ���������������悤�ł��B����͂������ȗ����ŁA�����Ԏ��Ԃ��܂߂��^�M�K�͂ň��S����Ƃ��������������Ƃ��킩��܂���B

�����[���s�ɂ܂��������������Ƃ��Ă��A�[���s�������j�]������A�s���T�[�r�X�͌������Ƃ��ďk���������A�s�͍����������ł��Ȃ��Ȃ�������Ȃ��ł����B

�i�C�w�W�ւ̔����́A�������������ĉp���傫���Ƃ����X��������܂��B

�Z�ς͓�����Z����̔��f�ޗ��Ƃ���Ă���̂ŁA�ł͑傫�������܂��B2017�N7��3���ɔ��\���ꂽ�Z�ςł́A��ƋK�͂̑召���킸�S�ʓI�Ȍi�������P�ƂȂ��Ă��܂����B���ɐ����Ƃ�3�l�����A�����P���A2014�N3���ȗ��̐����ɒB���A����ő��őO�̃��x���܂ʼn��܂����B

�@�i���͎���j����Z���i2017�N7��3�������j

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂��B���������A�قƂ�Ǔ����Ȃ��w�W�̂��߁A���������ɂ͌����Ă��܂���B

�Ȃ��A�C�O�ɂ�����R�ACPI�i����ҕ����w���j�ɑ�������̂̓R�A�R�ACPI�ł��B���{�ɂ�����R�ACPI�͐��N�H���i�����������A�G�l���M�[�������Ă��܂���B���₪�ڕW�Ƃ��镨���㏸��2���Ƃ́A���̃R�ACPI�̔N���{2�����w���Ă��܂��B

7��20���ɔ��\���ꂽ����W�]���|�[�g�ł́A�R�ACPI�O�N�䌩�ʂ��������C������܂����B�C�����e�́A2017�N�x���{1.4������{1.1���A2018�N�x���{1.7������{1.5���A2019�N�x���{1.9������{1.8���ł��B

7��28���ɔ��\���ꂽ6�����R�ACPI�O�N��́{0.4���ŁA�O�����l�ł����B�S�̓I�ɂ͋͂����㏸���Ă���悤�Ɍ����܂��B7���������s�敔�R�ACPI�O�N������l�ł��B

�@(���͎���) �S��CPI�E�����s��CPI�i2017�N6��30�����\���ʌ��؍ρj

�@(���͎���) GDP�f�t���[�^����l�i2017�N5��18�����\���ʌ��؍ρj

7��7���ɔ��\���ꂽ5���������ΘJ���v�����̌������^���z�O�N��́{0.7���ŁA8��4���ɔ��\���ꂽ6���������ΘJ���v�����ł́�0.4���ł����B���J�Ȃ́u�ɂ₩�ȑ����X���v�Ƃ��������������Ă��܂��B

7��28���ɔ��\���ꂽ6�������Ɨ���2.8���A�L�����l�{����1.51�{�ł����B�O��5�����̗L�����l�{����1.49�{�Ƃ���������43�N3�����Ԃ�̍������������ł��B

�{�w�W�͑��̎w�W�Ɠ������\����邱�Ƃ������A�������قڂ���܂���B�Ȃ̂ŁA����͍s���܂���B

��������������Ȃ����Ƃ͓����ł��B�w�W�ǂ������ɑ��Ĉבւ���]�I�ɔ������܂���B

�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�Ȃ����̒��x�����������Ȃ��̂��A�̂���s�v�c�ł��B�Ƃ͂����A����l�́A���{�w�W�̒��ł�BOJ�i����j����������\���Ɏ����œ����悤�ł��B

6��8�����\��1-3��������l�i�C�O��v���̊m��l�ɑ����j�́{1.0���ł����B

7��20���ɔ��\���ꂽ����W�]���|�[�g�ŁA����GDP�̌��ʂ����A2017�N�x�́{1.6������{1.8���A2018�N�x�́{1.3������{1.4���A2019�N�x�́{0.7�����ɐ����u����܂����B�S�̓I�ɏ���C������Ă��܂��B

����AIMF��7��24���ɔ��\�������E�o�ό��ʂ��ł́A2017�N���{1.3���A2018�N���{0.6���ł��BIMF��4���ɔ��\�������ʂ����A2017�N�͂킸���ɏ�����肵�Ă��܂��B

�@(���͎���) �l����GDP����l�i2017�N5��18�����\���ʌ��؍ρj

���Ă��������Ƃ�BtoB�i���-��ƊԎ���j���d�����Ă��܂��BCPI�ł͂킩��Ȃ��������w�W�Œ͂ނ��߁A�����Ƃ̓������K�v�ł��B���Ƃɂ́A���Z�E���������łȂ����d�Ȃǂ��܂܂�Ă��܂��B

6��1���ɔ��\���ꂽ1-3�����Y�Ɛݔ������z�O����́{4.5���ł����B

7��10���ɔ��\���ꂽ5�����@�B�O����́�3.6���ŁA2�����A���}�C�i�X�ƂȂ�܂����B

7��14���ɔ��\���ꂽ5�����z�H�Ɛ��Y�m��l�O����́�3.6���ł����B

�@(���͎���) �@�B���i2017�N6��12�����\���ʌ��؍ρj

�@(���͎���) �z�H�Ɛ��Y����l�i2017�N2��14�����\���ʌ��؍ρj

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���{�̑ΕāE�Β����x�́A�����I�����E�����ɂ���Či�C��בւɉe����^���܂��B

7��10�����\��5�������ێ��x�́A�ΕĖf�Վ��x�������ɓ]���܂����B�S�̂̐��l�͌o����x�E�f�Վ��x�Ƃ��Ɏs��\�z������������̂́A�����GW�̉e�����l����Ύ��R�ł��B�A�o�E�A���Ƃ��ɑ���������ł̖f�ՐԎ��Ȃ̂ŁA�������e�ł͂���܂���B�o����x�͗����������Ȃ�3�N�ԘA���ō����Ƃ������ƂɂȂ�܂��B

7��20�����\��6�����f�Փ��v����i�ʊփx�[�X�j�́{4,399���~�ł����B

6���̗A�o�͑O�N��{9.7���ŁA�č������́{7.1���A�����������{19.5���ł��B�A���͑O�N��{15.5���ł����B

�@(���͎���) �f�Փ��v�i�ʊփx�[�X�j�i2017�N6��19�����\���ʌ��؍ρj

�@(���͎���) �f�Վ��x�E�o����x�i2017�N7��10�����\���ʌ��؍ρj

�y4-1-1. 7���T�ρz

7��2���ɍs��ꂽ�s�c��I�����ʂ��������A�����}�Ɩ��i�}����s���܂����B

���I���͒��߂̍����I������������ƌ����Ă��܂��B���{�Ɖ��ĂƂ͐F�X�ȈႢ��������A�������}�ւ̎x���������Ă���_�́A�����Ȃ̂����m��܂���B

7��7���A����͋����}�����ʂ������Ƃ����u�w�l�I�y�i�����ˁj�v�����{�����A�Ƃ���������܂����B

�w�l�I�y�Ƃ́A10�N�������w�肷�邱�ƂŁA���̋���������̖h�q�����Ǝs��ɔF�m��������ʂ�����܂��B�]��������{���Ă����������K�͂̑������A�X�ɒ��ړI�ȋ���������i�ɒ��肵����ł��B

����A�w�l�I�y�ł�0.1�����w�l���ꂽ�̂ŁA����͒����������ꎞ�I��0.1����艺��������オ�����肵�Ă��A�s��͋������܂�0.1���ɉ�A���邱�Ƃ�\�z���Ĕ������J��Ԃ����ƂɂȂ�܂��B���������F�����蒅�����A�C�O��v���₪���グ�Ɍ��������́AJPY�������₷�������o�����ł��B

�Ɠ����ɁA������ʓI�ɘa����̏o���헪�c�_���J�n���邩�A�Ƃ���6���Ɍ������������S�ɑł��������ʂ�����܂����B

���R�A���̐����ɗL���Ȋ��Ԃ́A�C�O��v���₪���グ�̕��͋C�������o���Ă���Ԃł��B

��������A���Ƃ������Ƃł��傤�B6��������7�����߂ɂ����āA����قǎ�v������ɑ����Ҋ��̂��������グ��ɘa�k���̘b���A������������悤�ł��B

BOE�́AGDP����l�⌜�Ă������C���t�������ቺ�����̂ŁA������̂��߂Ɍi�C�������㉟�������˂Ȃ����グ������Ȃ�܂����BRBA���ق́u���Ď�v���̈����߂ɒǐ����Ȃ��v���Ƃ����܂����BFRB�c���́u�C���t�������b�������邩���m��Ȃ��v�Ƌc��،����AECB���قɎ����Ắu�i�����߂Ȃ�āj����Ȃ��ƁA�����ĂȂ��v�|�A�����Ă܂��B

�u���Ȃ�A���������v���āA����ق����������ǂ����͒m��܂���B

�y4-1-2. ����w�W�z

(1) ���Z����

��������y�ѐ������\�����́A���Z�����I������ƂȂ��Ă���s�莞�ł��B�قڐ��ߑO��ɔ��\�������̂́A�傫�Ȑ����ύX������Ƃ��ɂ͔��\���x���Ƃ����W���N�X������܂��B�Ƃ�����A�������Ԃ̔��\�Ŏ������s��Ƃ����̂ł́A���FX������Ă��鑽���̐l�ɂƂ��Ď���Q���ł��Ȃ��A�Ƃ������Ƃł��ˁB����ɎQ���ł��Ȃ��Ă��A�傫�ȓ��������͒ǂ��Ă����܂��傤�B

6��16���A������Z�����́A�s��\�z�ʂ�u�C�[���h�J�[�u�E�R���g���[���t���ʓI�E���I�ɘa�̌p���v�����_�ł����B

�]���A�o������c�_�͎��������Ƃ����p�����������̂́A�u�������J�n����v�Ƃ̕�6���ɓ����Ă���͂���܂����B�v�_�́u���݂̒������ۗL�c����N��80���~���x��������A�Ƃ�����������̂܂܌p������ƁA2020�N���ɑ�GDP��100�����Ă��܂��v�Ƃ�����@���Ɋ�Â����̂ł��B���ۂɂ́A�����c���^�ł��̂悤�Ȋ�@�����ψ��ԂŁu���L�v����Ă���Ƃ����L�ڂ͌�������Ȃ��̂ŁA����͍ݖ�̊�@���ł��B

������A�̕�ǂ����ƂŁA�u���݂̒������w���y�[�X�͔N��60���~��������Ă���̂ŁA���Ɏ����I�e�[�p�����O���n�܂��Ă���v�Ƃ̎w�E�����邱�Ƃ�m��܂����B

7��20���A������Z�������_�́A(1) �Z����������0.1���A(2) �����������[�������x�ɗU�����錻�s�̋��Z����ێ��A���^�������Ō��肵�܂����B

�������\���ꂽ�W�]���|�[�g�́A(3) �R�ACPI�O�N�䌩�ʂ��������C�����A�ڕW�Ƃ��镨��2���̓��B������2019�N�x���ɐ摗�肵�A(4) GDP���ʂ�������C�����āA�i�C�������f���u�ɂ₩�Ɋg�債�Ă���v�Ɉ����グ�܂����B

(2) ��������

��@�I�ƌ����ċv���������Ԏ��ɂ��ẮA�����قڍ����ŏ�������Ă��邱�Ƃ�A���S�̂̃o�����X�V�[�g��̑ΊO�����Y���������Ƃ���A�y�ώ���������������悤�ł��B����͂������ȗ����ŁA�����Ԏ��Ԃ��܂߂��^�M�K�͂ň��S����Ƃ��������������Ƃ��킩��܂���B

�����[���s�ɂ܂��������������Ƃ��Ă��A�[���s�������j�]������A�s���T�[�r�X�͌������Ƃ��ďk���������A�s�͍����������ł��Ȃ��Ȃ�������Ȃ��ł����B

(3) �i�C�w�W

�i�C�w�W�ւ̔����́A�������������ĉp���傫���Ƃ����X��������܂��B

�Z�ς͓�����Z����̔��f�ޗ��Ƃ���Ă���̂ŁA�ł͑傫�������܂��B2017�N7��3���ɔ��\���ꂽ�Z�ςł́A��ƋK�͂̑召���킸�S�ʓI�Ȍi�������P�ƂȂ��Ă��܂����B���ɐ����Ƃ�3�l�����A�����P���A2014�N3���ȗ��̐����ɒB���A����ő��őO�̃��x���܂ʼn��܂����B

�@�i���͎���j����Z���i2017�N7��3�������j

(4) �����w�W

���Z�E��������ɉe����^���邽�ߋL�^���Ă��܂��B���������A�قƂ�Ǔ����Ȃ��w�W�̂��߁A���������ɂ͌����Ă��܂���B

�Ȃ��A�C�O�ɂ�����R�ACPI�i����ҕ����w���j�ɑ�������̂̓R�A�R�ACPI�ł��B���{�ɂ�����R�ACPI�͐��N�H���i�����������A�G�l���M�[�������Ă��܂���B���₪�ڕW�Ƃ��镨���㏸��2���Ƃ́A���̃R�ACPI�̔N���{2�����w���Ă��܂��B

7��20���ɔ��\���ꂽ����W�]���|�[�g�ł́A�R�ACPI�O�N�䌩�ʂ��������C������܂����B�C�����e�́A2017�N�x���{1.4������{1.1���A2018�N�x���{1.7������{1.5���A2019�N�x���{1.9������{1.8���ł��B

7��28���ɔ��\���ꂽ6�����R�ACPI�O�N��́{0.4���ŁA�O�����l�ł����B�S�̓I�ɂ͋͂����㏸���Ă���悤�Ɍ����܂��B7���������s�敔�R�ACPI�O�N������l�ł��B

�@(���͎���) �S��CPI�E�����s��CPI�i2017�N6��30�����\���ʌ��؍ρj

�@(���͎���) GDP�f�t���[�^����l�i2017�N5��18�����\���ʌ��؍ρj

(5) �ٗp�w�W

7��7���ɔ��\���ꂽ5���������ΘJ���v�����̌������^���z�O�N��́{0.7���ŁA8��4���ɔ��\���ꂽ6���������ΘJ���v�����ł́�0.4���ł����B���J�Ȃ́u�ɂ₩�ȑ����X���v�Ƃ��������������Ă��܂��B

7��28���ɔ��\���ꂽ6�������Ɨ���2.8���A�L�����l�{����1.51�{�ł����B�O��5�����̗L�����l�{����1.49�{�Ƃ���������43�N3�����Ԃ�̍������������ł��B

�{�w�W�͑��̎w�W�Ɠ������\����邱�Ƃ������A�������قڂ���܂���B�Ȃ̂ŁA����͍s���܂���B

�y4-1-3. �o�ώ��Ԏw�W�z

��������������Ȃ����Ƃ͓����ł��B�w�W�ǂ������ɑ��Ĉבւ���]�I�ɔ������܂���B

(1) �o�ϐ���

�č��E�����EEU�Ɏ����o�ϋK�͂Ȃ̂ɁA�Ȃ����̒��x�����������Ȃ��̂��A�̂���s�v�c�ł��B�Ƃ͂����A����l�́A���{�w�W�̒��ł�BOJ�i����j����������\���Ɏ����œ����悤�ł��B

6��8�����\��1-3��������l�i�C�O��v���̊m��l�ɑ����j�́{1.0���ł����B

7��20���ɔ��\���ꂽ����W�]���|�[�g�ŁA����GDP�̌��ʂ����A2017�N�x�́{1.6������{1.8���A2018�N�x�́{1.3������{1.4���A2019�N�x�́{0.7�����ɐ����u����܂����B�S�̓I�ɏ���C������Ă��܂��B

����AIMF��7��24���ɔ��\�������E�o�ό��ʂ��ł́A2017�N���{1.3���A2018�N���{0.6���ł��BIMF��4���ɔ��\�������ʂ����A2017�N�͂킸���ɏ�����肵�Ă��܂��B

�@(���͎���) �l����GDP����l�i2017�N5��18�����\���ʌ��؍ρj

(2) ���Ԏw�W

���Ă��������Ƃ�BtoB�i���-��ƊԎ���j���d�����Ă��܂��BCPI�ł͂킩��Ȃ��������w�W�Œ͂ނ��߁A�����Ƃ̓������K�v�ł��B���Ƃɂ́A���Z�E���������łȂ����d�Ȃǂ��܂܂�Ă��܂��B

6��1���ɔ��\���ꂽ1-3�����Y�Ɛݔ������z�O����́{4.5���ł����B

7��10���ɔ��\���ꂽ5�����@�B�O����́�3.6���ŁA2�����A���}�C�i�X�ƂȂ�܂����B

7��14���ɔ��\���ꂽ5�����z�H�Ɛ��Y�m��l�O����́�3.6���ł����B

�@(���͎���) �@�B���i2017�N6��12�����\���ʌ��؍ρj

�@(���͎���) �z�H�Ɛ��Y����l�i2017�N2��14�����\���ʌ��؍ρj

�y4-1-4. ���x�֘A�w�W�z

�f�Վ��x�ƌo����x�Ŕ����Ɍ��ѕt���͖̂f�Վ��x�̕��ł��B���{�̑ΕāE�Β����x�́A�����I�����E�����ɂ���Či�C��בւɉe����^���܂��B

7��10�����\��5�������ێ��x�́A�ΕĖf�Վ��x�������ɓ]���܂����B�S�̂̐��l�͌o����x�E�f�Վ��x�Ƃ��Ɏs��\�z������������̂́A�����GW�̉e�����l����Ύ��R�ł��B�A�o�E�A���Ƃ��ɑ���������ł̖f�ՐԎ��Ȃ̂ŁA�������e�ł͂���܂���B�o����x�͗����������Ȃ�3�N�ԘA���ō����Ƃ������ƂɂȂ�܂��B

7��20�����\��6�����f�Փ��v����i�ʊփx�[�X�j�́{4,399���~�ł����B

6���̗A�o�͑O�N��{9.7���ŁA�č������́{7.1���A�����������{19.5���ł��B�A���͑O�N��{15.5���ł����B

�@(���͎���) �f�Փ��v�i�ʊփx�[�X�j�i2017�N6��19�����\���ʌ��؍ρj

�@(���͎���) �f�Վ��x�E�o����x�i2017�N7��10�����\���ʌ��؍ρj

�ȏ�

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:57| Comment(0)

| TrackBack(0)

| DB1. ���{�w�WDB

4-2. �č��o�ώw�WDB�i2017�N7���ŏI�Łj

�č��̌o�ώw�W���\�O��̎����USDJPY�ōs���Ă��܂��B

�č��̐����E���Z�E�o�ς̓����́A�ǂ̒ʉ݃y�A�ɂ��e�����y�ڂ��܂��B�]�܂����́A�������Ԃ̎����USDJPY�ŁA���B�E�č����Ԃ�EURUSD�ōs���������̂ł��B

�ʔ��\�E�ʎw�W�̖��ł͂���܂���B7���͉����ω��̒������������ł����B

��̓I�ɂ́A�����������������ƌi�C�w�W���ቺ�ɓ]�����ƌ����錋�ʂ������܂����B�Ƃ��낪�A���Y�֘A���Ԏw�W�ɂ́A���������������������܂���B�t�ɁA�����w�WI�⏬�����㍂���ቺ�Ȃ��������������̂́A4-6����GDP����l��4-6����PCE�͑O����Ł{2.6���E�{2.8�Ɨǂ������ł����BCPI�Ə������㍂�̒ቺ�E�����ɂ͂��Ȃ�傫�ȉA���Ŕ������A�l���������͗ǍD�������ɂ��ւ�炸�A���\����͉A���ł̔����ł����B�ٗp�͑��ς�炸���s�ŕ��ώ������O����v���X���ڂ��Ă��܂��B

�v����ɁA�Čo�ςɃv���X���ʂł͂��܂蔽�������A�}�C�i�X�ޗ��ɉߓx�ɔ��������悤�Ɋ������܂����B

�ł́A�O���ƍ����Ƃʼn����Ⴄ�̂ł��傤�B

FRB��BS�k���̘b�Łu9������͏��ς��i�����ɐ��ς��j�v�Ƃ����F�m���s��S�̂ɍL���m�x�����߂��A�Ƃ����_�ł͂Ȃ��ł��傤���B

���Ƃ��Ɓu�����v�̈ӌ���������FRB�ɑ��A�����́u�g��v�̈ӌ������������̂ł��B�O�҂����m�����A��҂�������Ղ̎�̉��ŕs������������܂��B

�����߂����m������A���݂̎��ԃf�[�^���ǂ����Ƃ����A����͈����Ȃ肩�˂Ȃ��A�Ƒ������܂��B���ꂪ�����̕č��w�W�̌��ʂƔ����̊W�������̂ł͂Ȃ��ł��傤���B

2017�N�̐���������グ��3�\�肳��Ă��܂����B3���E6�����s��\�z�ʂ���{���A�����ɂ��Ă���1��̗��グ�����N�s��Ȃ��̂ł͂Ȃ����A�ƌ����Ă��܂��B�Ƃ����̂��A6��FOMC�Ō���4.5���h���K�́i�قړ��{��GDP���݁j��BS�i�o�����X�V�[�g�j�k���ɒ��肷����j�������A�s��ł͑������9���ɂ��k�����J�n����\���ɂ��Ęb��ɋ������Ă��邽�߂ł��B

����9���ɏk�����n�߂��Ȃ��s����Ȃ�A���グ������ł��B����BS�k����12���ɍs���Ȃ�A���グ��9�����ƍl�����A6�����グ�̉e���̌��؊��Ԃ�����܂���B������A���グ��12�����Ƃ���A9����BS�k�����J�n���邱�ƂɂȂ�܂��B���������ABS�k���̉e���������m�Ȏ{��ł�����A�e�������Ԃ������Č�����K�v������܂��B����Ȃ��12���ɗ��グ�͓���A�ނ���BS�k���̊J�n���x��Ă���1��̗��グ�����N�ł��Ȃ��̂ł͂Ȃ����A�Ƃ����_���ł��B

��������6��������7�������̎s��F�����A�����ɂ͂قځu9����BS�k�������E�K�͌���A12���ɂ���1�グ�v�Ōł܂����悤�ł��B����͂��̔F������Ɏ�����邱�ƂɂȂ�܂��B

�@(���͎���) FOMC��������i2017�N7��27�����\���ʌ��؍ρj

�@(���͎���) FOMC�c���^�i2017�N5��25�����\���ʌ��؍ρj

�č�GDP�ɑ������������^����e���́A���{�̏ꍇ�ɔ䂵�ď����Ȃ��̂ł��i��Ίz�łȂ��䗦�ōl�@�j�B�]���āA���{�\�Z�̔z�����ς�邱�Ƃ͌o�ϓI�Ȓ��ڌ��ʂ����A�֘A�@�K�����Ȃǂŗ\�Z�z��������������ւ̐��{�x�������܂�Ԑڌ��ʂƂȂ�܂��i���{�̏ꍇ�͒��ڌ��ʂ��傫���j�B�ɂ��ւ�炸�A�������������ύX�́AJPY�ɑ��Ă���USD�ɑ��đ傫���e�������ꂪ���ȓ_���s�v�c�ł��B

���݁A�Đ����̓I�o�}�P�A��Ė@�āE�Ő����v�E2018�N�x�\�Z�āi�\�Z�팸�悪�����j�̌����E���F���c��ɋ��߂A���V�A�Q�[�g���E�k���N���i�������j�E�����ԋ��藣�E�̑�֎{���K�v���iFTA��p������j�E���{�����̑��������C�A������Ă��܂��B

�����ƕ��C�~�����{��20�{���炢����̂ł��傤�B�����u��₭���v�ƌ������ł��B

8��3���A�s���Ǘ��\�Z�Njǒ��́A�g�����v�������u�S���ōΏo�팸�����ɘA�M��������グ���x�����Ă��邱�Ɓv�Ɓu�Ő����v�Ăɕx�T�w�̏����ŗ����グ�荞�܂Ȃ����Ɓv���c�C�b�^�[�ɓ��e���������ł��B

�c�C�b�^�[�ł����̂��A�ꂢ�Ă��邱�Ƃ͖{���Ȃ̂��A���Ⴀ��֍����͉����A�c��͍�������グ�����F����̂��A�Ƃ����߂����ł��B

�i�C�w�W�̔��\���ʗ\�z�ł́A�ӂ��̎w�W�̏㏸��E���~��Ƃ������g�����h��v��_���ɂ��邱�Ƃ͂ł��܂��B���������A��ɔ��\���ꂽ�w�W���ʂ̗ǂ�������_���ɁA��Ŕ��\�����w�W���ʂ̗ǂ�������\�z���邱�Ƃ͂ł��܂���B

(3-1) �����E����

�ł��������傫���w�W��ISM�ł��B

UM�i�~�V�K����w�j����ҐM�����w����CB�i�J���t�@�����X�{�[�h�j����ҐM�����w���Ƃ́A���v�̖ړI�E���e�E�����������ɂ��ւ�炸�A�P�����̎��ԍ��فi���\���ʁ[�O�ʁj�̕�������v���܂���i��v��45���j�B6���E7���̔��\���ʂ��AUM����l��CB�̌��ʂ͂��ꂼ��O�����ʂɑ������Ɖ��P�Ƃ�����ւ���Ă��܂��B

����āA�S�̓I�ȃO���t�̏㏸��E���~��Ƃ������g�����h��_���ɔ��\���ʂ�\�z���邱�Ƃ͉ł����A�P�����̐�ɔ��\���ꂽ�w�W���ʂ�_���ɁA��Ŕ��\�����w�W���ʂ�\�z���邱�Ƃ͕s�ł��B

7��14���ɔ��\���ꂽ7����UM����ҐM�����w������l�́A�����w���i�M�����w������l�j�E���Ҏw�����O�ʂ������A����w�����O�ʂ�����܂����B����͗ǂ����̂́A��s���ɂ͕s������A�Ƃ������ʂł��B

����A7��25���ɔ��\���ꂽ7����CB����ҐM�����w����121.1�ł����B���߂̍ő�l��2017�N3����125.6�ŁA����ɂ͋y�Ȃ��������̂́A2�����A���őO�ʂ����P�������܂����B

7����ISM���ƌi���w����8��3���ɔ��\����܂��B

7��6���ɔ��\���ꂽ6����ISM���ƌi���w����57.4�ŁA�O�ʂ�����܂����B���߂̓�����3����55.2�܂ňꎞ�ቺ�������̂́A1�������56�`58�̊Ԃŏ㉺�������Ă��܂��B2015�N10�����Ō��58�����邱�Ƃ��ł��Ă��܂���B���������A�����̕č��i��������L���Ō�����悤�ɁA�g�����v�����̂������������Ōi�������������Ă���l�q�������܂���B

�@(���͎���) UM����ҐM�����w������l�i2017�N7��14�����\���ʌ��؍ρj

�@(���͎���) CB����ҐM�����i2017�N7��25��23:00���\���ʌ��؍ρj

�@(���͎���) ISM���ƁE�����i���w���i2017�N7��6�����\���ʌ��؍ρj

(3-2) ������

�ł��������傫���w�W��ISM�ł��B

�����̎w�W������ЁE�L���ł́uNY�A��w�W�œ�����͂݁APhil�A��w�W�ł�����Ċm�F���āAISM���\�ɗՂނƗǂ��v�|�A�L�ڂ���Ă��܂��B���������A���̘b�͏��Ȃ��Ƃ��ŋ߁A�ł��d�v��Phil�A��w�W���ʂ�ISM���ʂ̊W���A�O�ʂƍ��\�̑召�W����52��������v���Ă��Ȃ������܂��Ă��܂���B�u���肻���ȊW�v�ł����Ă��A����ȊW�͂���܂���B

�A���A�����ISM���O�ɔ��\����鐻����PMI�������ANY�A��EPhil�A��EPMI�̕�������v�����Ƃ��A�Ƃ���ƁA���ԍ��ق̕�����v����70���܂ŏ㏸���܂��B

7��17���ɔ��\���ꂽ7����NY�A����ƌi�C�w����9.8�ŁA�O�ʂ������܂����B2016�N1�����Ƃ��āA����ȍ~�͏㉺�������Ȃ���S�̓I�ɏ㏸��������Ă��܂��B5�����f�[�^��7�����Ԃ�Ƀ}�C�i�X�]���������ƂŌi�C���������O���ꂽ���̂́A�܂��O���t�͉��~��ɓ]�����Ƃ͌����܂���B

7��20���ɔ��\���ꂽ7����Phil�A����ƌi�C�w����19.5�ŁA�O�ʂ������܂����B2015�N12�����Ƃ��āA����ȍ~�͏㉺�������Ȃ���S�̓I�ɏ㏸��������Ă������̂́A����̌��ʂɂ���ĉ��~��ւ̓]���̉\�������܂�܂����B���߂̍ő�l��2017�N2����43.3�ł��B����2017�N5���ɐ��l���P�����Ƃ��ɂ�38.8�܂ł������P���܂���ł����B���l�ɁA���ߍŏ��l�͍����19.5�ŁA���̒l�͒��߈ȑO�̍ŏ��l�ł���2017�N4����22��������Ă��܂��B�����A�������\�ō��ʂ������A���~��ւ̓]���ł��B

8��1���ɔ��\���ꂽ7����ISM�����ƌi���w���́A�O�ʂ������56.3�ł����B�A���A���̐��l�́A�O��6�������l��2014�N11����58.7�ȗ��̍ō��l���������Ƃ܂���ƁA����قǒቺ�����傫��������ł͂���܂���BNY�A��EPhil�A��̂悤�ɉ��~��]���̒���������Ă����ł͂���܂���B

�@(���͎���) NY�A����ƌi�C�w���i2017�N7��17�����\���ʌ��؍ρj

�@(���͎���) Phil�A����ƌi�C�w���i2017�N5��18�����\���ʌ��؍ρj

�@(���͎���) ISM�����ƌi�����w���i2017�N8��1�����\���ʌ��؍ρj

FRB�����ڂ��Ă���Ƃ���PCE�R�A�f�t���[�^���ŏd�v�ł��B

�����̎w�W������ЁE�L���ɋL����Ă���u�����́A�ޗ��i�A�������w���j�����Y�iPPI�j������iCPI�j�ւƉ����ɔg�y����v�|�́A���Ȃ��Ƃ��ŋ߂Ɋւ�����肠�Ă͂܂�܂���B�P�����ɑO�ʂƔ��\���ʂ̍������߁A�㗬�w�W�Ɖ����w�W�̑����������ׂ��ꍇ�A�����O��3�������炵�Ă����������̈�v���͍�������܂���B

6��29���ɔ��\���ꂽ1-3����PCE�R�A�f�t���[�^�͑O����{2.0���ƂȂ�A2016�N1-3�����ȗ�4���Ԃ��2�������m�肵�܂����BFRB������̋��Z�����i�߂₷���ɂȂ����ƌ�����ł��傤�B

7��13�����\���ꂽPPI�́A�s��\�z���O���䁢0.1���ɑ����ʁ{0.1���i�O�ʂ�0���j�ŁA�R�APPI���O�ʁ{0.3�����猋�ʁ{0.1���ł����B�ΑO���v���X�̓��e�ł��B�����āA7��14�����\���ꂽCPI�́A�O���䂪�挎�̃}�C�i�X����0�ɁA�R�A�O���䂪�挎���l�ł����B���ꂩ��͂������P���Ă����̂����m��܂���B

�����A��������͂��Ɏs��\�z��������Ă��܂����B���̌��ʂ�FRB�́u1-3����GDP�̈����͈ꎞ�I�v�Ƃ̌����ɔ����A���P�̒����������܂���BFRB����̊�ƂȂ錻��F���ɔ����āA���������グ��K�v�Ƃ��Ȃ����x���ɖ߂�A����ǂ��납�������i�C�����܂ꂳ�����˂Ȃ����ꂪ�o�Ă��܂����B

���̂��߁ACPI���\����1�����́A2015�N�ȍ~�ő�ƂȂ�50pips���̉A���ƂȂ�܂����B

8��1���ɔ��\���ꂽ6����PCE�R�A�f�t���[�^�́A�O�N�䂪�{1.5���i�ΑO���{0.1���j�ł����B3�����A���Œቺ���Ă����̂ŁA�͂��ȏ㏸�ł����������ʂł͂���܂���B

�@(����1) �l����PCE�R�A�f�t���[�^�i2017�N6��29�����\���ʌ��؍ρj

�@(����2) PCE�R�A�f�t���[�^�i2017�N8��1�����\���ʌ��؍ρj

�@(����3) CPI�i2017�N7��14�����\���ʌ��؍ρj