2017年07月28日

4-5. 豪州・NZ経済指標DB(2017年7月最終版)

豪州の経済指標発表前後の取引はAUDJPYで、NZの経済指標発表前後の取引はNZDJPYで行っています。

いずれも、以前ほどではないにせよ、先進国では高金利通貨であり、被投資国のためリスクにはからっきし弱いという特徴があります。

オセアニア通貨は、中国経済指標によって大きく動く傾向があります。中国関連で注目した報道は以下3点です。

ひとつは、7月13日に発表された中国4-6月期GDPです。結果は前年比+6.9%で、1-3月期と同値でした。

中国政府の2017年通年成長率の目標は6.5%前後です。上半期は目標を上回り続けたことになります。今回は前期同値だったものの、直近の推移を見ると、2016年7-9月期を境に、それまでの下降基調が上昇基調に転じたようにも見えます。

もうひとつは、7月27日に報道された「システミックリスク対策」です。システミックリスクというのは、ひとつの決済不能が次々と波及していくことです。これこそ主要各国が中国に対し不安を持っていたことです。

まだ何をどうするのか、具体的内容が報道されていないようです。

がしかし「システミックリスクを起こすぐらいなら、むしろ経済成長等のその他のことを犠牲にしたって構わない」旨、報道官は説明しました。この説明を要約して見出しにした記事は多いようです。だから「はよ、そうせい」ってずっと言ってたじゃないか、ということでしょう。

そして、日米が問題視する北朝鮮問題は、中国の影響力を頼り過ぎな気がします。日米ともにトップの支持率が低下・低迷している状況下では、中国から見れば日米側の国内問題と捉える方が自然でしょう。

米国の意向に逆らう北朝鮮が居ても、中国が困ることはまだ起きていません。いま中国が困ることは、人事に関わるようなことでしょう。そうした二国間関係に影響が大きな施策・作戦を行うには、米政権の支持率が低すぎるように思えます。

そういう姿が垣間見えた月でした。

豪州の7月状況について纏めます。

企業景況感は、貿易収支が黒字転換した2016年11月から1か月遅れで、ほぼ+10以上の高位安定しつつあります。RBAの最近の見解は、「物価が2017年中に2%超に達して(1-3月期は2.1%、4-6月期は1.9%)、あと一押しのために賃金伸び悩みを脱したい、だからAUD高で邪魔するな」という感じが続いています。

雇用自体は、新規雇用者数の増加が3月分以降継続しており、常勤雇用者数増加といった内容改善も進んでいます。賃金上昇は、日本のアベノミクスだと2年ぐらい遅れた記憶があります。

経済実態は、6月に発表された1-3月期GDP前年比が+1.7%が最新結果です。その後、小売売上高は前月比が4月分でプラス転換し、消費増を推定させています。貿易収支は、2016年11月分が2年8か月ぶりに黒字転換して以来、好調です。2017年年初からの貿易黒字は100億AUDを超えました。次回、9月のGDP発表が待たれます。

さて、先月末から当月月初にかけて米欧英加の中銀関係者による緩和縮小発言が続きました。そして、豪州経済は上述の通り、先行きの明るさがデータで示されつつあります。その結果、市場では「RBAも欧米主要国中銀に追従するのではないか」との期待感がありました。

がしかし、7月4日のRBA声明結論は、従来と同じく「(現状維持が)整合的」でした。7月26日には、RBA総裁が「引締で他の中銀を追従しない」とも発言しました。

そりゃそうです。

豪政府は7月に入ってから今後10年間のインフラ投資を再発表しています(5月に概要が発表されていました)。財政・金融の方向さえ一致していれば、当面は緩和縮小という話にはなりません。政府の輸送インフラへの投資政策やRBAの低金利政策は、海外からの投資資金に頼らずに済む自立志向の強まりを示唆しています。

ここ最近の毎回のRBA声明では、中国の債務問題を少し遠慮がちにリスクとして捉えています。政府も中銀も緩やかにそれに備え始めたのです。

規模が大きなAUD取引参加者が注視していることは、

が、いつ修正されるかではないでしょうか。中長期のこの売買基準は、当分同じままになると見込んでいます。

NZ経済に関しては、前月認知と変更なしです。

NZ経済指標は、豪中米との二国間関係を始め、国内での報道が皆無と言ってもいいぐらいで、よくわかりません。よって、市場予想がほぼ的中し、且つ、それにも関わらず反応が大きいRBNZ(NZ中銀)政策金利にだけ注目しておけば十分です。そもそもNZについては、昨年就任したイングリッシュ首相という名前からして、どこの国の誰なんだかよくわからないぐらいです。

1-3月期GDP前年比は+2.5%で、10-12月期の+2.7%から僅かに低下しました。でも+2.5%です。地震復興需要が一段落ついたら、人口増とそれに伴う住宅投資拡大が経済成長を支えています。直近の好材料は、主要産品の乳製品国際価格が5月後半から持ち直していることです。そして、1-3月期CPI前年比は+2.2%で、RBNZ目標中心値の2%を上回りました。

それにも関わらず、RBNZは6月22日に「相当の期間、緩和的政策維持」の声明を継続しています。インフレが加速する懸念よりも、目標以下のインフレ状態が続くことを懸念しています。RBNZ金融政策(声明)は、次回8月10日に予定されています。

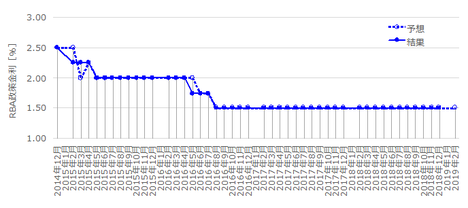

2017年7月4日、RBAは政策金利を1.5%に据え置きました。ここ最近の金融政策決定理事会の結論は「現在の政策継続が、経済の持続的成長とインフレ率の回復に繋がる」との見解が継続的に示されています。同時発表された声明の内容は、次のようなものです(意訳・要約しています)。

曰く「事業環境が改善しており設備稼働率も上昇、鉱業投資の減少の影響を直接的に受けない地域では企業投資が回復しています。一方、実質賃金の緩やかな成長と家計の借金が高い水準にあるため、消費は伸び悩んでいます。そして、雇用の継続的な伸びが示唆されているものの、賃金が伸び悩んでいるため、こうした状況が暫く続くと予想されます。また、住宅市場が地域差こそあれ、家賃が20年ぶりの緩やかな伸びとなっており、家計の住宅ローン借り入れの増加ペースも収入の伸びを上回っています。 よって、インフレ率の現状見通しは低水準の金利に支援されたものだと言えます」

(分析事例) RBA金融政策(2017年8月1日発表結果検証済)

(分析事例) RBA金融政策理事会議事録(2017年6月20日10:30公表結果検証済)

RBNZ政策金利の発表では市場予想がほぼ的中します。そして「現状維持」のときにも反応が大きく、一方向への反応が続きがちです。反応方向を確認してから追いかけてポジションが取っても、pipsが稼ぎやすいのです。現地夏時間は5時発表なので、起きられないというのが最大の問題です。

2017年6月22日、RBNZは政策金利を1.75%に据え置くことを発表し、政策が相当の期間緩和的と言及しました。

さて、NZのインフレ率は既に中銀目標の1-3%の中間値まで回復しています。がしかし、RBNZ総裁は「2019年の遅い時期まで利上げを開始しない見込み」と表明しています。ただ、同総裁は9月退任予定(2017年2月7日発表)で、その後は2018年3月まで副総裁が代行を務めると発表されています。どの時期からか、政策変更の可能性が報道解説され始めるでしょう。

(分析事例) RBNZ政策金利(2017年6月22日発表結果検証済)

7月9日、豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しました。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

豪州・NZの景気指標では取引を行っていません。両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。

7月11日に発表されたNAB企業景況感指数は+15でした。貿易収支が黒字転換した2016年11月から1か月遅れで、景況感がほぼ+10以上の高位安定しつつあります。

7月31日に発表された7月分NBNZ企業景況感は+19.4でした。4月分の+11が当面の底となって、5・6月と2か月連続で改善しててから、僅かに下降です。

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。輸入物価指数や生産者物価指数はほぼ反応せず、取引には不向きです。

RBA見解(3月)では、インフレ率(CPI前年比)が2017年に2%を上回る、と予想していました。賃金の伸び悩みが物価上昇を抑えているとの見解は、7月4日のRBA政策金利発表時の声明でも言及されました。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されている水準です。

(分析事例) 四半期消費者物価指数(2017年7月26日発表結果検証済)

(分析事例) 四半期生産者物価指数(2017年1月27日発表結果検証済)

PPIはほとんど反応しないので、取引に向きません。

CPIは非常に大きく反応します。何より、直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです。こうした指標では、無理して発表時刻を跨いでポジションを持たずに、追撃で十分です。

7月18日に発表されたNZ4-6月期CPI前期比は0に急落しました(1-3月期は+1%)。2015年10-12月期の△0.5%を底として、その後は先期までプラス幅を伸ばしていました。急落原因は把握していません。

豪州雇用統計でも最近、他の国と同様に賃金上昇率が注目されています。がしかし、豪州ではパートタイム従業員よりフルタイム従業員が増加している点が同じ趣旨でも意味があります。

7月20日に発表された豪州雇用統計では、失業率が前月同値で、新規雇用者数・常勤雇用者数が前月より僅かに増えました。新規雇用者数こそ前月より減ったものの、プラス維持されていました。常勤雇用者数の増加も続いています。

(分析事例) 雇用統計(2017年7月20日発表結果検証済)

本指標への反応には特徴があります。直前1分足が陰線なら、直後1分足が陽線となる可能性が高く、その後も反応を伸ばしがちです。直前1分足が陰線なら、追撃徹底も可です。

RBA見込みでは、2019年〜2020年の成長率を3%と見込んでいます。

がしかし、IMFでは2017年の成長率を3.1%、2018年を3.0%と見込んでいます(2017年4月時点の見通し) 。2016年10月時点では、各0.4%・0.1%と見込んでいたのだから、かなり大幅な上方修正です。ともあれ、RBA見通しに比べて、IMFは相当に豪州経済の成長を早く大きく見込んでいることになります。

中銀が「まだ早い」というのに、市場が「利上げはまだか」という一因は、こうしたギャップにもある訳です。

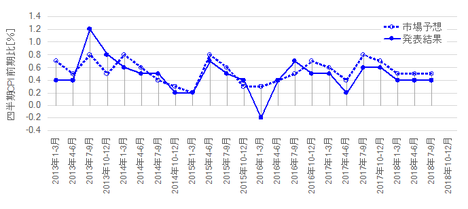

6月7日に発表された豪州1-3月期GDPは、前期比(+0.3%)・前年比(+1.7%)ともに前回結果(各+1.1%・+2.4%)を下回りました。

(分析事例) 四半期GDP(2017年6月7日発表結果検証済)

反応は比較的安定して大きいものの、極端に大きくはありません。発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、期待値がプラスになります。こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が絶対に必要です。

6月15日に発表されたNZ1-3月期GDP前期比は+0.5%でした。2015年7-9月期以降、+1%付近に回復していたものの、10-12月期が+0.4%に落ち込み、そこから僅かに回復です。

現地夏時間の発表時刻は06:45なので、FX会社によってはまだ取引時間前ということもがあります。

(分析事例) NZ四半期GDP(2016年12月21日分析済)

このとき取引できなかったのです。

(2-1)小売

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

8月4日に発表された6月分小売売上高前月比は+0.3%でした。5月分が+0.6%、4月分が+1.0%なので、1-3月期よりも4-6月期は消費も大幅に伸びつつあるのではないでしょうか。

(分析事例) 小売売上高(2017年8月4日発表結果検証済)

(分析事例) 四半期小売売上高(2017年5月9日発表結果検証済)

これら指標はあまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

5月15日に発表されたNZ1ー3月期小売売上高指数前期比は+1.5%でした。四半期発表でNZ小売売上高指数は、2013以降に一度もマイナスとなっていません。

発表時刻は現地冬時間で07:45なので、取引できない時間ではありません。そこそこ反応も大きいようなので、研究を始めても良いかも知れません。

(2-2)住宅

豪州には投資資金が流入しており、ここ最近のRBA金融政策決定理事会は住宅価格高騰への懸念を継続的に示しています。最近、その対策として投資目的住宅のローン金利を引き上げたものの、2017年6月20日に発表された1-3月期住宅価格指数ではまだその効果が見受けられません。1-3月期は前年比10%超の価格指数上昇となっていました。

7月3日に発表された豪州5月分住宅建設許可件数前月比は△5.6%でした。3か月移動平均で許可件数を見る限り、9-11月より12-1月は増えて3-5月はほぼ9-11月並みまで減少しました。

7月11日に発表された豪州5月分住宅ローン件数前月比は+1.0%でした。ただ、2016年11月分の+1.0%からは減少が続き、2・3・4月分はマイナスだったので、5月分単月が+1.0%でも流れとしてはまだ、件数減少傾向が止まったとは言えません。

RBAの住宅価格抑制策が効果を挙げ始めているのかも知れません。

(分析事例)四半期住宅価格指数(2017年6月20日発表結果検証済)

本指標は反応こそ小さいものの、「市場予想後追い型」で70%程度の期待的中率が確認できています。そして、最近の住宅価格高騰の影響で、発表後の陽線率が70%を超えています。そういう意味で取引しやすい指標です。

NZの住宅関連指標では取引を行っていません。

7月31日に発表された6月分住宅建設許可件数前月比は△1.0%でした。5月分は+7.0%、4月分は△7.6%だったので、上下動で前月の反動としては小さかったことになります。

7月6日に発表された豪州5月分貿易収支は+24.7億AUDでした。2016年11月分で2年8か月ぶりに黒字転換し、4月分が5.55億AUDまで急落していたので、反転急上昇です。年初からの貿易黒字は100億AUDを超えました。

7月26日に発表されたNZ6月分貿易収支は+2.42億NZDでした。NZ貿易収支は、2017年3月分から黒字転換しており、これで4か月連続黒字となります。NZ貿易収支は8・9月頃に毎年赤字が最大化する傾向があり、来月ぐらいから赤字転換の可能性が高まります。

いずれも、以前ほどではないにせよ、先進国では高金利通貨であり、被投資国のためリスクにはからっきし弱いという特徴があります。

【4-5-1. 7月概観】

オセアニア通貨は、中国経済指標によって大きく動く傾向があります。中国関連で注目した報道は以下3点です。

ひとつは、7月13日に発表された中国4-6月期GDPです。結果は前年比+6.9%で、1-3月期と同値でした。

中国政府の2017年通年成長率の目標は6.5%前後です。上半期は目標を上回り続けたことになります。今回は前期同値だったものの、直近の推移を見ると、2016年7-9月期を境に、それまでの下降基調が上昇基調に転じたようにも見えます。

もうひとつは、7月27日に報道された「システミックリスク対策」です。システミックリスクというのは、ひとつの決済不能が次々と波及していくことです。これこそ主要各国が中国に対し不安を持っていたことです。

まだ何をどうするのか、具体的内容が報道されていないようです。

がしかし「システミックリスクを起こすぐらいなら、むしろ経済成長等のその他のことを犠牲にしたって構わない」旨、報道官は説明しました。この説明を要約して見出しにした記事は多いようです。だから「はよ、そうせい」ってずっと言ってたじゃないか、ということでしょう。

そして、日米が問題視する北朝鮮問題は、中国の影響力を頼り過ぎな気がします。日米ともにトップの支持率が低下・低迷している状況下では、中国から見れば日米側の国内問題と捉える方が自然でしょう。

米国の意向に逆らう北朝鮮が居ても、中国が困ることはまだ起きていません。いま中国が困ることは、人事に関わるようなことでしょう。そうした二国間関係に影響が大きな施策・作戦を行うには、米政権の支持率が低すぎるように思えます。

そういう姿が垣間見えた月でした。

ーーー$€¥ーーー

豪州の7月状況について纏めます。

企業景況感は、貿易収支が黒字転換した2016年11月から1か月遅れで、ほぼ+10以上の高位安定しつつあります。RBAの最近の見解は、「物価が2017年中に2%超に達して(1-3月期は2.1%、4-6月期は1.9%)、あと一押しのために賃金伸び悩みを脱したい、だからAUD高で邪魔するな」という感じが続いています。

雇用自体は、新規雇用者数の増加が3月分以降継続しており、常勤雇用者数増加といった内容改善も進んでいます。賃金上昇は、日本のアベノミクスだと2年ぐらい遅れた記憶があります。

経済実態は、6月に発表された1-3月期GDP前年比が+1.7%が最新結果です。その後、小売売上高は前月比が4月分でプラス転換し、消費増を推定させています。貿易収支は、2016年11月分が2年8か月ぶりに黒字転換して以来、好調です。2017年年初からの貿易黒字は100億AUDを超えました。次回、9月のGDP発表が待たれます。

さて、先月末から当月月初にかけて米欧英加の中銀関係者による緩和縮小発言が続きました。そして、豪州経済は上述の通り、先行きの明るさがデータで示されつつあります。その結果、市場では「RBAも欧米主要国中銀に追従するのではないか」との期待感がありました。

がしかし、7月4日のRBA声明結論は、従来と同じく「(現状維持が)整合的」でした。7月26日には、RBA総裁が「引締で他の中銀を追従しない」とも発言しました。

そりゃそうです。

豪政府は7月に入ってから今後10年間のインフラ投資を再発表しています(5月に概要が発表されていました)。財政・金融の方向さえ一致していれば、当面は緩和縮小という話にはなりません。政府の輸送インフラへの投資政策やRBAの低金利政策は、海外からの投資資金に頼らずに済む自立志向の強まりを示唆しています。

ここ最近の毎回のRBA声明では、中国の債務問題を少し遠慮がちにリスクとして捉えています。政府も中銀も緩やかにそれに備え始めたのです。

規模が大きなAUD取引参加者が注視していることは、

- 2017年は現状維持、2018年は利上げに政策転換、という市場認識

- 成長率3%超への到達時期が2019-2020年頃、という中銀認識

が、いつ修正されるかではないでしょうか。中長期のこの売買基準は、当分同じままになると見込んでいます。

ーーー$€¥ーーー

NZ経済に関しては、前月認知と変更なしです。

NZ経済指標は、豪中米との二国間関係を始め、国内での報道が皆無と言ってもいいぐらいで、よくわかりません。よって、市場予想がほぼ的中し、且つ、それにも関わらず反応が大きいRBNZ(NZ中銀)政策金利にだけ注目しておけば十分です。そもそもNZについては、昨年就任したイングリッシュ首相という名前からして、どこの国の誰なんだかよくわからないぐらいです。

1-3月期GDP前年比は+2.5%で、10-12月期の+2.7%から僅かに低下しました。でも+2.5%です。地震復興需要が一段落ついたら、人口増とそれに伴う住宅投資拡大が経済成長を支えています。直近の好材料は、主要産品の乳製品国際価格が5月後半から持ち直していることです。そして、1-3月期CPI前年比は+2.2%で、RBNZ目標中心値の2%を上回りました。

それにも関わらず、RBNZは6月22日に「相当の期間、緩和的政策維持」の声明を継続しています。インフレが加速する懸念よりも、目標以下のインフレ状態が続くことを懸念しています。RBNZ金融政策(声明)は、次回8月10日に予定されています。

【4-5-2. 政策決定指標】

(1) 金融政策

2017年7月4日、RBAは政策金利を1.5%に据え置きました。ここ最近の金融政策決定理事会の結論は「現在の政策継続が、経済の持続的成長とインフレ率の回復に繋がる」との見解が継続的に示されています。同時発表された声明の内容は、次のようなものです(意訳・要約しています)。

曰く「事業環境が改善しており設備稼働率も上昇、鉱業投資の減少の影響を直接的に受けない地域では企業投資が回復しています。一方、実質賃金の緩やかな成長と家計の借金が高い水準にあるため、消費は伸び悩んでいます。そして、雇用の継続的な伸びが示唆されているものの、賃金が伸び悩んでいるため、こうした状況が暫く続くと予想されます。また、住宅市場が地域差こそあれ、家賃が20年ぶりの緩やかな伸びとなっており、家計の住宅ローン借り入れの増加ペースも収入の伸びを上回っています。 よって、インフレ率の現状見通しは低水準の金利に支援されたものだと言えます」

(分析事例) RBA金融政策(2017年8月1日発表結果検証済)

(分析事例) RBA金融政策理事会議事録(2017年6月20日10:30公表結果検証済)

ーーー$€¥ーーー

RBNZ政策金利の発表では市場予想がほぼ的中します。そして「現状維持」のときにも反応が大きく、一方向への反応が続きがちです。反応方向を確認してから追いかけてポジションが取っても、pipsが稼ぎやすいのです。現地夏時間は5時発表なので、起きられないというのが最大の問題です。

2017年6月22日、RBNZは政策金利を1.75%に据え置くことを発表し、政策が相当の期間緩和的と言及しました。

さて、NZのインフレ率は既に中銀目標の1-3%の中間値まで回復しています。がしかし、RBNZ総裁は「2019年の遅い時期まで利上げを開始しない見込み」と表明しています。ただ、同総裁は9月退任予定(2017年2月7日発表)で、その後は2018年3月まで副総裁が代行を務めると発表されています。どの時期からか、政策変更の可能性が報道解説され始めるでしょう。

(分析事例) RBNZ政策金利(2017年6月22日発表結果検証済)

(2) 財政政策

7月9日、豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しました。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

(3) 景気指標

豪州・NZの景気指標では取引を行っていません。両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。

7月11日に発表されたNAB企業景況感指数は+15でした。貿易収支が黒字転換した2016年11月から1か月遅れで、景況感がほぼ+10以上の高位安定しつつあります。

7月31日に発表された7月分NBNZ企業景況感は+19.4でした。4月分の+11が当面の底となって、5・6月と2か月連続で改善しててから、僅かに下降です。

(4) 物価指標

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。輸入物価指数や生産者物価指数はほぼ反応せず、取引には不向きです。

RBA見解(3月)では、インフレ率(CPI前年比)が2017年に2%を上回る、と予想していました。賃金の伸び悩みが物価上昇を抑えているとの見解は、7月4日のRBA政策金利発表時の声明でも言及されました。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されている水準です。

(分析事例) 四半期消費者物価指数(2017年7月26日発表結果検証済)

(分析事例) 四半期生産者物価指数(2017年1月27日発表結果検証済)

PPIはほとんど反応しないので、取引に向きません。

CPIは非常に大きく反応します。何より、直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです。こうした指標では、無理して発表時刻を跨いでポジションを持たずに、追撃で十分です。

ーーー$€¥ーーー

7月18日に発表されたNZ4-6月期CPI前期比は0に急落しました(1-3月期は+1%)。2015年10-12月期の△0.5%を底として、その後は先期までプラス幅を伸ばしていました。急落原因は把握していません。

(5) 雇用指標

豪州雇用統計でも最近、他の国と同様に賃金上昇率が注目されています。がしかし、豪州ではパートタイム従業員よりフルタイム従業員が増加している点が同じ趣旨でも意味があります。

7月20日に発表された豪州雇用統計では、失業率が前月同値で、新規雇用者数・常勤雇用者数が前月より僅かに増えました。新規雇用者数こそ前月より減ったものの、プラス維持されていました。常勤雇用者数の増加も続いています。

(分析事例) 雇用統計(2017年7月20日発表結果検証済)

本指標への反応には特徴があります。直前1分足が陰線なら、直後1分足が陽線となる可能性が高く、その後も反応を伸ばしがちです。直前1分足が陰線なら、追撃徹底も可です。

【4-5-3. 経済実態指標】

RBA見込みでは、2019年〜2020年の成長率を3%と見込んでいます。

がしかし、IMFでは2017年の成長率を3.1%、2018年を3.0%と見込んでいます(2017年4月時点の見通し) 。2016年10月時点では、各0.4%・0.1%と見込んでいたのだから、かなり大幅な上方修正です。ともあれ、RBA見通しに比べて、IMFは相当に豪州経済の成長を早く大きく見込んでいることになります。

中銀が「まだ早い」というのに、市場が「利上げはまだか」という一因は、こうしたギャップにもある訳です。

(1) 経済成長

6月7日に発表された豪州1-3月期GDPは、前期比(+0.3%)・前年比(+1.7%)ともに前回結果(各+1.1%・+2.4%)を下回りました。

(分析事例) 四半期GDP(2017年6月7日発表結果検証済)

反応は比較的安定して大きいものの、極端に大きくはありません。発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、期待値がプラスになります。こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が絶対に必要です。

ーーー$€¥ーーー

6月15日に発表されたNZ1-3月期GDP前期比は+0.5%でした。2015年7-9月期以降、+1%付近に回復していたものの、10-12月期が+0.4%に落ち込み、そこから僅かに回復です。

現地夏時間の発表時刻は06:45なので、FX会社によってはまだ取引時間前ということもがあります。

(分析事例) NZ四半期GDP(2016年12月21日分析済)

このとき取引できなかったのです。

(2) 実態指標

(2-1)小売

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

8月4日に発表された6月分小売売上高前月比は+0.3%でした。5月分が+0.6%、4月分が+1.0%なので、1-3月期よりも4-6月期は消費も大幅に伸びつつあるのではないでしょうか。

(分析事例) 小売売上高(2017年8月4日発表結果検証済)

(分析事例) 四半期小売売上高(2017年5月9日発表結果検証済)

これら指標はあまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

ーーー$€¥ーーー

5月15日に発表されたNZ1ー3月期小売売上高指数前期比は+1.5%でした。四半期発表でNZ小売売上高指数は、2013以降に一度もマイナスとなっていません。

発表時刻は現地冬時間で07:45なので、取引できない時間ではありません。そこそこ反応も大きいようなので、研究を始めても良いかも知れません。

(2-2)住宅

豪州には投資資金が流入しており、ここ最近のRBA金融政策決定理事会は住宅価格高騰への懸念を継続的に示しています。最近、その対策として投資目的住宅のローン金利を引き上げたものの、2017年6月20日に発表された1-3月期住宅価格指数ではまだその効果が見受けられません。1-3月期は前年比10%超の価格指数上昇となっていました。

7月3日に発表された豪州5月分住宅建設許可件数前月比は△5.6%でした。3か月移動平均で許可件数を見る限り、9-11月より12-1月は増えて3-5月はほぼ9-11月並みまで減少しました。

7月11日に発表された豪州5月分住宅ローン件数前月比は+1.0%でした。ただ、2016年11月分の+1.0%からは減少が続き、2・3・4月分はマイナスだったので、5月分単月が+1.0%でも流れとしてはまだ、件数減少傾向が止まったとは言えません。

RBAの住宅価格抑制策が効果を挙げ始めているのかも知れません。

(分析事例)四半期住宅価格指数(2017年6月20日発表結果検証済)

本指標は反応こそ小さいものの、「市場予想後追い型」で70%程度の期待的中率が確認できています。そして、最近の住宅価格高騰の影響で、発表後の陽線率が70%を超えています。そういう意味で取引しやすい指標です。

ーーー$€¥ーーー

NZの住宅関連指標では取引を行っていません。

7月31日に発表された6月分住宅建設許可件数前月比は△1.0%でした。5月分は+7.0%、4月分は△7.6%だったので、上下動で前月の反動としては小さかったことになります。

【4-5-4. 収支関係指標】

7月6日に発表された豪州5月分貿易収支は+24.7億AUDでした。2016年11月分で2年8か月ぶりに黒字転換し、4月分が5.55億AUDまで急落していたので、反転急上昇です。年初からの貿易黒字は100億AUDを超えました。

ーーー$€¥ーーー

7月26日に発表されたNZ6月分貿易収支は+2.42億NZDでした。NZ貿易収支は、2017年3月分から黒字転換しており、これで4か月連続黒字となります。NZ貿易収支は8・9月頃に毎年赤字が最大化する傾向があり、来月ぐらいから赤字転換の可能性が高まります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6450430

この記事へのトラックバック