2017年07月28日

米国経済指標「四半期GDP速報値」発表前後のUSDJPY反応分析(2017年7月28日21:30発表結果検証済)

以下、「Ⅰ.調査・分析」を事前投稿し、「Ⅱ.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.結果・検証」のタイトル行付近に記載しています。

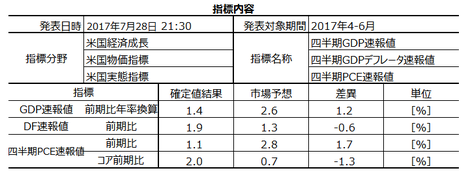

2017年7月28日21:30に米国経済指標「四半期GDP速報値」が発表されます。今回発表は2017年4-6月期の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は7月27日に記しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標の意義は、当該期米国の総合的な経済実態を表していることです。経済実態が悪ければ、金融政策をはじめ、あらゆる政策に影響を与えます。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で24pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

また上表分布を別の言い方で説明すると、

です。

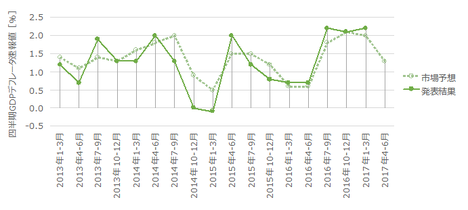

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

1-3月期前期比年率は速報値段階で+0.7%しかなく、発表直後は「個人消費が低調」との解説がいくつか見受けられました。その後のFOMC声明でも「(この低い数字は)一時的」との見解が示され、速報値・改定値・確定値と確度向上につれて、数字を上げてきた経緯があります(確定値は+1.4%)。

7月19日、アトランタ地区連銀が発表した「GDP Now」に依れば、4-6月期GDP前期比年率は前年比+2.5%となっています。+2.5%という数字は、低調だった1-3月期の前の10-12月期確定値+2.1%を上回っている点に意義があります。

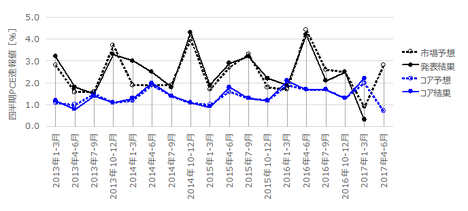

1-3月期低調の原因とされた個人消費(PCE)は、今回+2.8%と予想されています(1-3月期は速報値で+0.3%、確定値で1.1%)。この+2.8%という数字は、毎月のPCEデータだけでなく、雇用指標が堅調で小売売上高も良かったことから、あり得る数字です。2016年10-12月期には+3.5もあったのです。

PCEが+3.5%から+0.3%に減ったら、GDPは+2.1%から+0.7%に減ったのが先期速報値発表時の状況です。今回は、PCEが+1.1%から+2.8%に増えると予想されて、GDPが+1.4%から+2.8%に増えると予想されている訳です。

ちょっと辻褄が合わない気がします(PCEの変化よりもGDPの変化は小さくなるはず?)。

各項目が反応方向にどの程度影響しているのかを調べておきました。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

上表から、事後差異と直後1分足との方向一致率は、次の式のように重み付けすると、発表直後に指標結果の影響を受がちだという前提が満たせます。

この式から、反応方向への影響はGDP速報値の影響を強く受け、PCEはそれを打ち消すことになってしまいます。直観的には信じがたい内容ですが、過去データからの回帰結果はこうなりました。

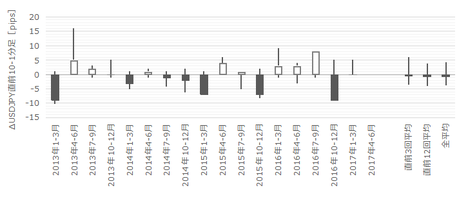

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその2倍の14pips以上だったことは過去1回(6%)ありました。

この1回の直後1分足跳幅は41pipsで、これは直後1分足の過去全平均24pipsを大きく上回っています。そして、この1回の直前10-1分足と直後1分足の方向は一致しています。

つまり、直前10-1分足の反応が過去平均の2倍も上回った場合には、それが直後1分足の反応方向を示唆しており、且つ、それが大きく反応する可能性があります。

次に、直前1分足の過去平均跳幅は5pipsです。この跳幅が10pipsに達したことはありません。10pipsも発表直前に動くようなら、何かいつもとは違うことが起きている可能性があります。

そして、直後1分足の過去平均跳幅は24pipsです。

過去平均の24pipsを超えたことは47%あり、平均の1.5倍である33pipsを超えたことも24%あります。本指標は比較的安定して反応が大きな指標だと言えます。

直後11分足は、過去平均跳幅が28pips、過去平均値幅が20pipsです。

平均値を見る限り、直後1分足跳幅よりも直後11分足跳幅は4pips強しか上回っておらず、直後1分足終値より直後11分足跳幅は3pips強しか大きくありません。単なる差でなく「強」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足終値と直後1分足跳幅の平均値の差がほとんどない以上、発表直後に反応したら、その後はあまり反応が伸びない傾向がある、と言ってもいいでしょう。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

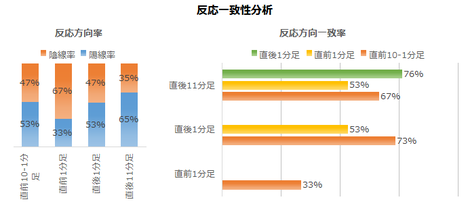

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

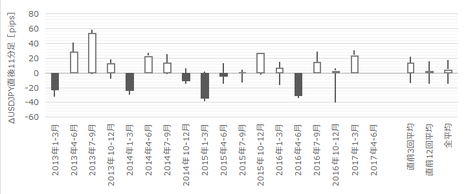

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各62%・62%です。また、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超えた事例は47%しかありません。

つまり、本指標は反応方向を確認したら、早期参加・短期利確です。長くポジションを保有しても、利幅を伸ばせず、むしろ反転リスクが高まります。

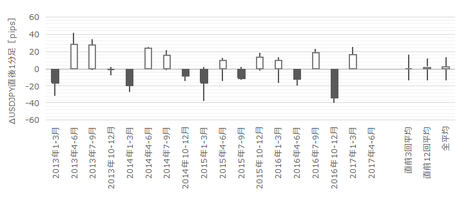

次に、反応一致性分析の結果を下表に示します。

各ローソク足に70%以上もしくは30%以下の偏りはありません。

そして、直後1分足は直前10-1分足との方向一致率が73%あります。多くの取引参加者が事前に発表直後の反応方向を正しく捉えている兆候が見受けられます。

最後に、指標一致性分析の結果を下表に示します。

直前10-1分足は、事前差異・事後差異との方向一致率が各73%・80%となっています。

直後1分足は、事前差異・事後差異・実態差異との方向一致率が各76%・82%・71%となっています。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年7月28日23:40頃に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、GDP・PCEが市場予想通り、コアPCEが市場予想を上回り、GDPデフレータが市場予想を下回りました。

反応は陰線で、分析範囲において反応を伸ばしました。

今回の反応は、正直、直観的な解釈に困りました。

がしかし、分析に挙げた式に結果を代入すると、事後差異はマイナスです。コアPCEよりもGDPデフレータの方が差異が大きかったので、陰線での反応は統計分析通りです。

がしかし、今回のGDPが+2.6%だったことは、1-3月期確定値+1.4を上回っただけでなく、昨年10-12月期確定値+2.1%も上回っています。

必ず反転するはず(「必ず」という考えは駄目なのですが)、というつもりで待っていたら、発表から2-3分後に陽線側への戻りが始まりました。その後22:12頃に再度、陰線側への戻りが始まりました。

自分で導いた回帰式ではあっても、どうも直感的解釈に反する動きです(こんなことは言っても仕方ないのですが)。GDPが悪くて物価上昇するのに比べれば、GDPが良くて物価が下がる方がよっぽどマシだと思うのですが。

取引結果は次の通りでした。

直前10-1分足は陽線となって損切です。

発表時刻を跨いだポジションも損切となりました。

シナリオ外取引では、直後の参加・追撃によってそれまでの損切分を取り返しました。

更に、先述の理由によって反転待ちで損切覚悟で110.9割れ・110.7付近で待ち、110.9割れで反転が始まりました。

事前調査分析内容を、以下に検証します

事前準備していたシナリオは次の通りです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年7月28日21:30に米国経済指標「四半期GDP速報値」が発表されます。今回発表は2017年4-6月期の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は7月27日に記しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 反応程度は初期に比較的安定して大きく、その後は伸び悩む傾向があります。

- 反応方向は、市場予想に対するGDPとPCEの良し悪しに強い影響を受けます。にわかに信じがたいことですが、過去データに基づく計算結果は、GDPの差異には素直に反応し、PCEの差異には逆方向に反応しています。

- 追撃は早期参加・短期利確に適しています。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

- 指標結果の予想分析は不要です。多くの場合、以下の通り、直前10-1分足が指標全体の良し悪しをかなり正確に予見できています。

- 過去のローソク足の特徴は以下の通りです。

(1) ごくまれに(頻度6%)、直前10-1分足が過去平均跳幅が7pipsの2倍(14pips)以上となる場合があります。そのとき、指標発表直後1分足の方向が同じで大きく反応する可能性があります。

(2) 直前1分足の過去平均跳幅は5pipsです。意外にも、この跳幅が10pipsに達したことはありません。10pipsも発表直前に動くようなら、何かいつもとは違うことが起きている可能性があります。

(3) 平均値で全体的傾向を捉える限りでは、指標発表から1分以内の反応が大きく、その後は反応があまり伸びません。 - 定型分析の結論は次の通りです。

(1) 本指標は反応方向を確認したら、早期参加・短期利確です。長くポジションを保有しても、利幅を伸ばせず、むしろ反転リスクが高まります。

(2) 直後1分足は直前10-1分足との方向一致率が73%あります。多くの取引参加者が事前に発表直後の反応方向を正しく捉えている兆候が見受けられます。

(3) 具体的には、直前10-1分足が事前差異と同じ方向に反応しがち(73%)で、事後差異の方向を当てています(80%)。そして、直後1分足は事後差異・実態差異との方向一致率が各82%・71%となっています。 - 以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(1) 直前10-1分足は、事前差異と同方向にポジションを取ります。

(2) 指標発表直前に直前10-1分足と同方向にポジションを取得し、発表直後に跳ねたら利確・損切します。

(3) 平均的な反応時に追撃は行いたくありません。直後1分足が30pipsを超えるような大きな反応なら、短期利確の繰り返しで追従します。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅰ.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、当該期米国の総合的な経済実態を表していることです。経済実態が悪ければ、金融政策をはじめ、あらゆる政策に影響を与えます。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で24pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

また上表分布を別の言い方で説明すると、

- 12pips以下だったことは6%

- 13-24pipsが47%

- 25-33pipsが23%

- 34pips以上は24%

です。

【2. 既出情報】

(2-1. 過去情報)

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

1-3月期前期比年率は速報値段階で+0.7%しかなく、発表直後は「個人消費が低調」との解説がいくつか見受けられました。その後のFOMC声明でも「(この低い数字は)一時的」との見解が示され、速報値・改定値・確定値と確度向上につれて、数字を上げてきた経緯があります(確定値は+1.4%)。

7月19日、アトランタ地区連銀が発表した「GDP Now」に依れば、4-6月期GDP前期比年率は前年比+2.5%となっています。+2.5%という数字は、低調だった1-3月期の前の10-12月期確定値+2.1%を上回っている点に意義があります。

1-3月期低調の原因とされた個人消費(PCE)は、今回+2.8%と予想されています(1-3月期は速報値で+0.3%、確定値で1.1%)。この+2.8%という数字は、毎月のPCEデータだけでなく、雇用指標が堅調で小売売上高も良かったことから、あり得る数字です。2016年10-12月期には+3.5もあったのです。

PCEが+3.5%から+0.3%に減ったら、GDPは+2.1%から+0.7%に減ったのが先期速報値発表時の状況です。今回は、PCEが+1.1%から+2.8%に増えると予想されて、GDPが+1.4%から+2.8%に増えると予想されている訳です。

ちょっと辻褄が合わない気がします(PCEの変化よりもGDPの変化は小さくなるはず?)。

ーーー$€¥ーーー

各項目が反応方向にどの程度影響しているのかを調べておきました。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

上表から、事後差異と直後1分足との方向一致率は、次の式のように重み付けすると、発表直後に指標結果の影響を受がちだという前提が満たせます。

+3✕GDP速報値の差異

+1✕GDPデフレータの差異

ー3✕PCEの差異

+1✕コアPCEの差異

+1✕GDPデフレータの差異

ー3✕PCEの差異

+1✕コアPCEの差異

この式から、反応方向への影響はGDP速報値の影響を強く受け、PCEはそれを打ち消すことになってしまいます。直観的には信じがたい内容ですが、過去データからの回帰結果はこうなりました。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその2倍の14pips以上だったことは過去1回(6%)ありました。

この1回の直後1分足跳幅は41pipsで、これは直後1分足の過去全平均24pipsを大きく上回っています。そして、この1回の直前10-1分足と直後1分足の方向は一致しています。

つまり、直前10-1分足の反応が過去平均の2倍も上回った場合には、それが直後1分足の反応方向を示唆しており、且つ、それが大きく反応する可能性があります。

次に、直前1分足の過去平均跳幅は5pipsです。この跳幅が10pipsに達したことはありません。10pipsも発表直前に動くようなら、何かいつもとは違うことが起きている可能性があります。

そして、直後1分足の過去平均跳幅は24pipsです。

過去平均の24pipsを超えたことは47%あり、平均の1.5倍である33pipsを超えたことも24%あります。本指標は比較的安定して反応が大きな指標だと言えます。

直後11分足は、過去平均跳幅が28pips、過去平均値幅が20pipsです。

平均値を見る限り、直後1分足跳幅よりも直後11分足跳幅は4pips強しか上回っておらず、直後1分足終値より直後11分足跳幅は3pips強しか大きくありません。単なる差でなく「強」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足終値と直後1分足跳幅の平均値の差がほとんどない以上、発表直後に反応したら、その後はあまり反応が伸びない傾向がある、と言ってもいいでしょう。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各62%・62%です。また、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超えた事例は47%しかありません。

つまり、本指標は反応方向を確認したら、早期参加・短期利確です。長くポジションを保有しても、利幅を伸ばせず、むしろ反転リスクが高まります。

次に、反応一致性分析の結果を下表に示します。

各ローソク足に70%以上もしくは30%以下の偏りはありません。

そして、直後1分足は直前10-1分足との方向一致率が73%あります。多くの取引参加者が事前に発表直後の反応方向を正しく捉えている兆候が見受けられます。

最後に、指標一致性分析の結果を下表に示します。

直前10-1分足は、事前差異・事後差異との方向一致率が各73%・80%となっています。

直後1分足は、事前差異・事後差異・実態差異との方向一致率が各76%・82%・71%となっています。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年7月28日21:30発表

以下は2017年7月28日23:40頃に追記しています。

Ⅱ. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、GDP・PCEが市場予想通り、コアPCEが市場予想を上回り、GDPデフレータが市場予想を下回りました。

反応は陰線で、分析範囲において反応を伸ばしました。

今回の反応は、正直、直観的な解釈に困りました。

がしかし、分析に挙げた式に結果を代入すると、事後差異はマイナスです。コアPCEよりもGDPデフレータの方が差異が大きかったので、陰線での反応は統計分析通りです。

がしかし、今回のGDPが+2.6%だったことは、1-3月期確定値+1.4を上回っただけでなく、昨年10-12月期確定値+2.1%も上回っています。

必ず反転するはず(「必ず」という考えは駄目なのですが)、というつもりで待っていたら、発表から2-3分後に陽線側への戻りが始まりました。その後22:12頃に再度、陰線側への戻りが始まりました。

自分で導いた回帰式ではあっても、どうも直感的解釈に反する動きです(こんなことは言っても仕方ないのですが)。GDPが悪くて物価上昇するのに比べれば、GDPが良くて物価が下がる方がよっぽどマシだと思うのですが。

(5-2. 取引結果)

取引結果は次の通りでした。

直前10-1分足は陽線となって損切です。

発表時刻を跨いだポジションも損切となりました。

シナリオ外取引では、直後の参加・追撃によってそれまでの損切分を取り返しました。

更に、先述の理由によって反転待ちで損切覚悟で110.9割れ・110.7付近で待ち、110.9割れで反転が始まりました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 事前分析では、反応程度が初期に比較的安定して大きく、その後は伸び悩む傾向がある、と捉えていました。

外しました。がしかし、これは確率的傾向を示しているので、仕方ありません。 - 事前分析では、反応方向が市場予想に対するGDPとPCEの良し悪しに強い影響を受ける、と捉えていました。

結果は、それら注目していた項目がともに市場予想通りだったので、回帰式係数が小さなデフレータとコアPCEの市場予想とのズレ幅の違いから、陰線となりました。問題ありません。 - 事前分析では、追撃が早期参加・短期利確に適している、という指標でした。

問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前10-1分足は、事前差異と同方向にポジションを取りました。

結果は損切です。 - 指標発表直前に直前10-1分足と同方向にポジションを取得し、発表直後に跳ねたら利確・損切するつもりでした。

結果は損切です。 - 平均的な反応時に追撃は行わないことにしていました。

平均以下の反応だったため、本来なら追撃しない予定でした。シナリオ外取引を行った理由は、だってGDPが市場予想と同値とは言え、良かったから…。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6531192

この記事へのトラックバック