2017年07月14日

米国景気指標「UM消費者信頼感指数速報値」発表前後のUSDJPY反応分析(2017年7月14日23:00発表結果検証済)

以下、「Ⅰ.調査・分析」を事前投稿し、「Ⅱ.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「Ⅱ.結果・検証」のタイトル行付近に記載しています。

2017年7月14日23:00に米国景気指標「UM消費者信頼感指数速報値」が発表されます。今回発表は2017年

7月分の集計結果です。

本指標の過去傾向は、

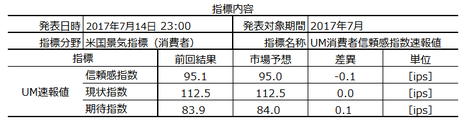

今回の市場予想と前回結果は次の通りです。市場予想は本記事投稿時点の値です。

定型分析結果を以下図表に纏めておきました。図表の細かな文字が見えにくければクリックしてください。

本指標の調査・分析の結論は以下の通りです。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

ミシガン大学(UM)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。調査数が少ないためブレが大きいという特徴があります。

本指標は1964年の指数を100として算出されています。がしかし、古すぎて当時の景況感がどうだったかを知るひとは少ないと思います。従って、参考にすべき基準は100でなく、直近の最大値・最小値ではないでしょうか。

例えば、2015年1月は、前年の雇用統計で失業率やNFP(非農業部門雇用者数)で良い数字が続いていた頃で、FRBの利上げ時期が議論に挙がっていました。このときの速報値が直近で最も高く98.2です。そして、2015年8月後半には中国人民元切下げと株価不安があり、ダウ工業平均は一営業日で1000ドル強もの値下がりが起きました。その翌月9月は直近で最も速報値が低く85.7です。

前月2017年1月の速報値は98.1ですから、いまや米国が西側オンリーワンだった時代の景況感に近づいている訳です。「何か変だな」と思いますが、あくまで本指標は消費者への電話アンケート結果です。

なお、本指標は現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります。

また、消費者景況感は、個人消費や小売売上高に直結するという意義もあります。これは今度、確かめておきましょう。

さて、総合指数(景況感指数)・現状判断指数(現状指数)・期待指数の各項が、それぞれどれだけ反応方向に影響を与えているか確認しておきましょう。

上表から、本指標各項の差異は、

で、直後1分足の反応方向と最も相関が高くなりました。

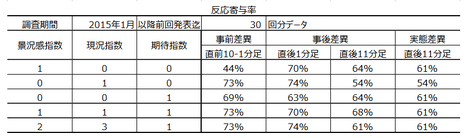

以下の調査分析範囲は、2015年1月分以降前回までの30回分のデータに基づいています。

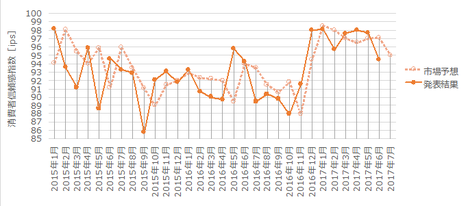

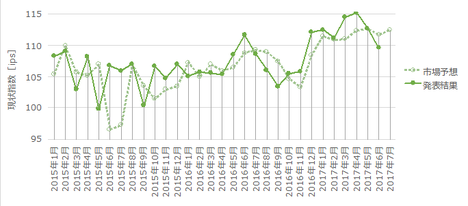

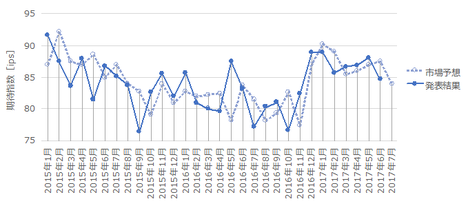

過去の発表結果と市場予想を下図に一覧します。

上図は、発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

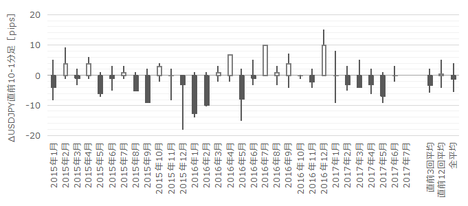

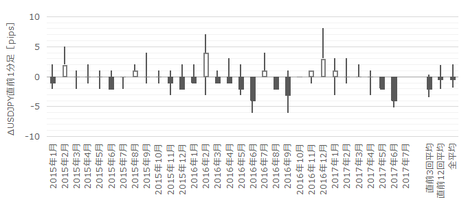

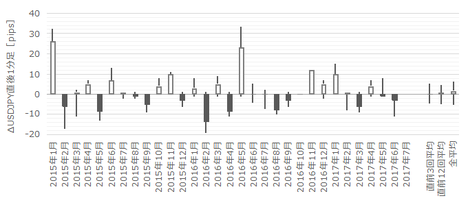

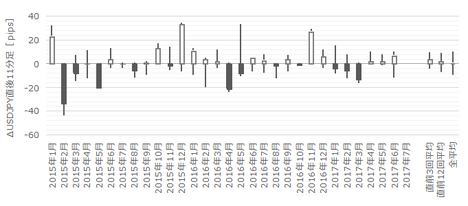

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

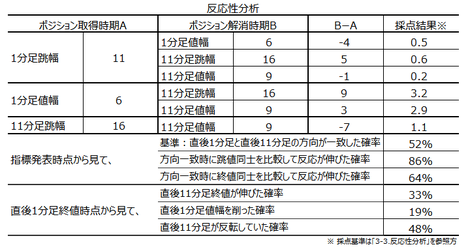

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

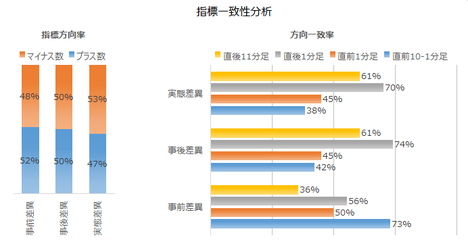

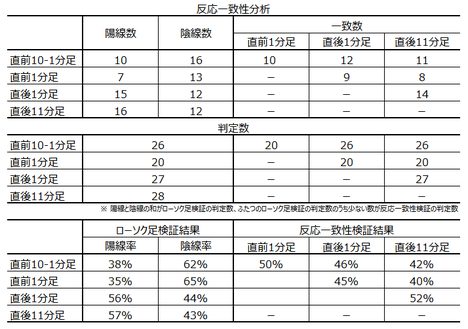

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

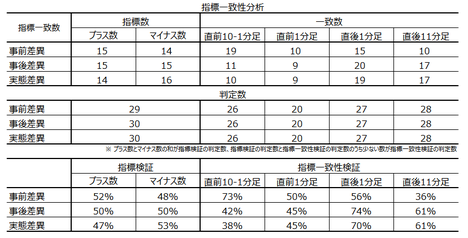

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

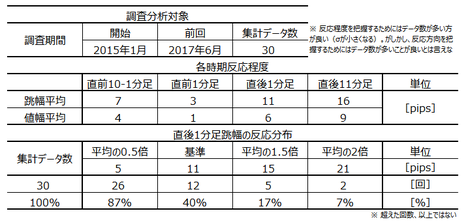

反応性分析の結果を下表に示します。

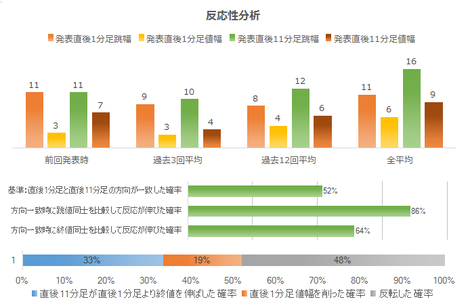

反応一致性分析の結果を下図に示します。

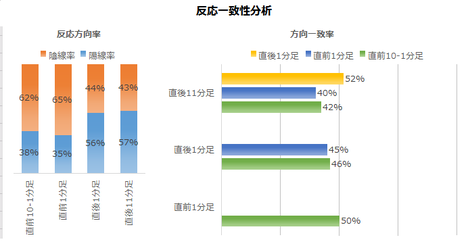

指標一致性分析の結果を下図に示します。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年7月15日に追記しています。

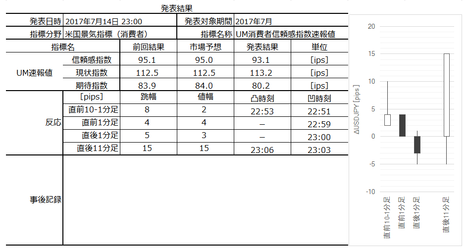

本指標発表結果及び反応は次の通りでした。

結果は、総合指数(信頼感指数速報値)・期待指数が前回結果・市場予想を下回り、現状指数が前回結果・市場予想を上回りました。

反応は、直後1分足が陰線で、直後11分足は陽線に転じました。

現状は良いものの、先行きには不安がる、という結果ですから、きっと政権政策遂行力への疑義を解説する記事が増えるでしょう。

反応については、この日21:30に小売売上高とCPIで50pips以上の陰線となる反応が起きており、その余波もあって本指標結果の影響を読み取ることが困難です。

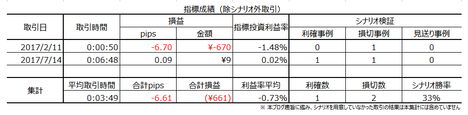

取引結果は次の通りでした。

直前10-1分足は、前述の大きな動きの影響が収まりつつある、と考えての取引でした。結果は損切で、そもそもこんなときには取引してはいけなかったのです。

追撃は、シナリオ通りに行いました。がしかし、直後1分足終値がついてから反転、というのは、今回の場合、指標分析があたったというより偶然だったと思います。

事前調査分析内容を、以下に検証します

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年7月14日23:00に米国景気指標「UM消費者信頼感指数速報値」が発表されます。今回発表は2017年

7月分の集計結果です。

本指標の過去傾向は、

- 反応は中程度、

- 反応方向は素直な傾向があり、

- 追撃には向かない指標です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事投稿時点の値です。

定型分析結果を以下図表に纏めておきました。図表の細かな文字が見えにくければクリックしてください。

本指標の調査・分析の結論は以下の通りです。

- 総合指数(景況感指数)は現状指数と期待指数によって算出されています。がしかし、総合指数の反応方向への影響は必ずしも高くありません。

本指標は、現状指数>総合指数>期待指数の順に、結果の良し悪しが反応方向と相関します。 - 直前10-1分足は、事前差異(市場予想ー発表結果)との方向一致率が73%となっています。今回の事前差異はマイナスなので、直前10-1分足は陰線の可能性が高いことになります。

また、事後差異(発表結果ー市場予想)直後1分足と直後11分足の方向一致率は74%と、発表結果の良し悪しにほぼ素直に反応することがわかっています。 - 指標発表前のローソク足の方向が、指標発表結果を示唆している兆候はありません。また、あるローソク足が、その後のローソク足の方向を示唆している兆しはありません。

- そうした傾向の結果、追撃には不向きな指標です。

直後1分足と直後11分足の方向一致率は52%しかありません。むしろ、直後1分足終値がついてから、直後11分足の値幅を削るか、直後1分足と逆方向に反転したことは67%と、3回に2回に達しています。 - 以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(1) 直前10-1分足は陰線と見込みます。

(2) 追撃は、直後1分足終値がついた頃、直後1分足と逆方向に行います。但し、これは逆張りにあたるので、推奨できません。

以上の詳細ないしは論拠は、以下の「Ⅰ.調査・分析」に記しています。

Ⅰ.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

ミシガン大学(UM)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。調査数が少ないためブレが大きいという特徴があります。

本指標は1964年の指数を100として算出されています。がしかし、古すぎて当時の景況感がどうだったかを知るひとは少ないと思います。従って、参考にすべき基準は100でなく、直近の最大値・最小値ではないでしょうか。

例えば、2015年1月は、前年の雇用統計で失業率やNFP(非農業部門雇用者数)で良い数字が続いていた頃で、FRBの利上げ時期が議論に挙がっていました。このときの速報値が直近で最も高く98.2です。そして、2015年8月後半には中国人民元切下げと株価不安があり、ダウ工業平均は一営業日で1000ドル強もの値下がりが起きました。その翌月9月は直近で最も速報値が低く85.7です。

前月2017年1月の速報値は98.1ですから、いまや米国が西側オンリーワンだった時代の景況感に近づいている訳です。「何か変だな」と思いますが、あくまで本指標は消費者への電話アンケート結果です。

なお、本指標は現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります。

また、消費者景況感は、個人消費や小売売上高に直結するという意義もあります。これは今度、確かめておきましょう。

さて、総合指数(景況感指数)・現状判断指数(現状指数)・期待指数の各項が、それぞれどれだけ反応方向に影響を与えているか確認しておきましょう。

上表から、本指標各項の差異は、

2✕景況感指数の差異

+3✕現状指数の差異

+1✕期待指数の差異

+3✕現状指数の差異

+1✕期待指数の差異

で、直後1分足の反応方向と最も相関が高くなりました。

【2. 既出情報】

以下の調査分析範囲は、2015年1月分以降前回までの30回分のデータに基づいています。

(2-1. 過去情報)

過去の発表結果と市場予想を下図に一覧します。

上図は、発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は「反応性分析」をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は「反応一致性分析」をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は「指標一致性分析」をご参照願います。

反応性分析の結果を下表に示します。

反応一致性分析の結果を下図に示します。

指標一致性分析の結果を下図に示します。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年7月14日23:00発表

以下は2017年7月15日に追記しています。

Ⅱ. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、総合指数(信頼感指数速報値)・期待指数が前回結果・市場予想を下回り、現状指数が前回結果・市場予想を上回りました。

反応は、直後1分足が陰線で、直後11分足は陽線に転じました。

現状は良いものの、先行きには不安がる、という結果ですから、きっと政権政策遂行力への疑義を解説する記事が増えるでしょう。

反応については、この日21:30に小売売上高とCPIで50pips以上の陰線となる反応が起きており、その余波もあって本指標結果の影響を読み取ることが困難です。

(5-2. 取引結果)

取引結果は次の通りでした。

直前10-1分足は、前述の大きな動きの影響が収まりつつある、と考えての取引でした。結果は損切で、そもそもこんなときには取引してはいけなかったのです。

追撃は、シナリオ通りに行いました。がしかし、直後1分足終値がついてから反転、というのは、今回の場合、指標分析があたったというより偶然だったと思います。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 本指標は、現状指数>総合指数>期待指数の順に、結果の良し悪しが反応方向と相関する、という分析結論でした。

結果は、現状指数の改善に反して陰線で反応しました。分析を外しました。 - 直前10-1分足は、事前差異(市場予想ー発表結果)との方向一致率が73%となっていました。今回の事前差異はマイナスだったので、直前10-1分足は陰線の可能性が高い、と見込んでいました。

また、事後差異(発表結果ー市場予想)直後1分足と直後11分足の方向一致率は74%と、発表結果の良し悪しにほぼ素直に反応する、と見込んでいました。

結果は、直前10-1分足が陽線で、直後1分足と直後11分足は逆方向の反応となりました。分析を外しています。 - 直後1分足と直後11分足の方向一致率は52%しかなく、直後1分足終値がついてから、直後11分足の値幅を削るか、直後1分足と逆方向に反転したことは67%と、3回に2回に達している、との指摘を行っていました。

結果はその通りになったものの、今回の値動きについては分析通りというより、値動きが激しかったため偶然そのようになったと思われます。

(6-2. シナリオ検証)

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は「1. FXは上達するのか」をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

-

no image

この記事へのコメント

コメントを書く

この記事へのトラックバックURL

https://fanblogs.jp/tb/6470695

この記事へのトラックバック