�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

�L��

�V�K�L���̓��e���s�����ƂŁA��\���ɂ��邱�Ƃ��\�ł��B

posted by fanblog

2017�N02��15��

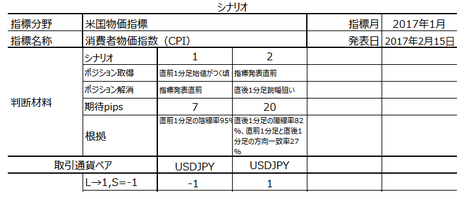

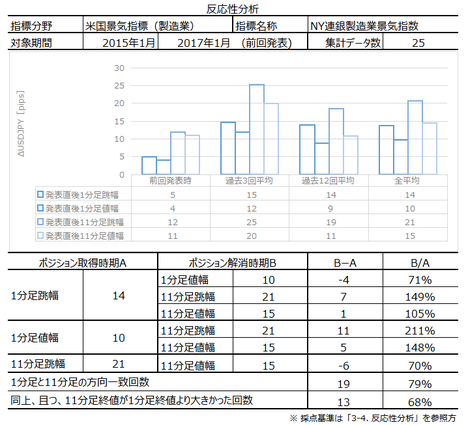

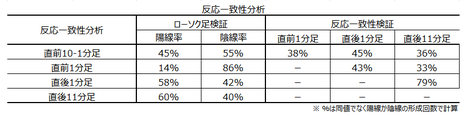

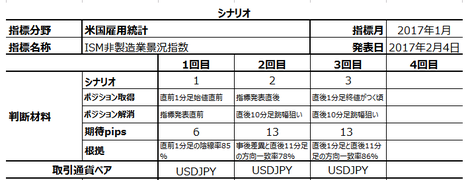

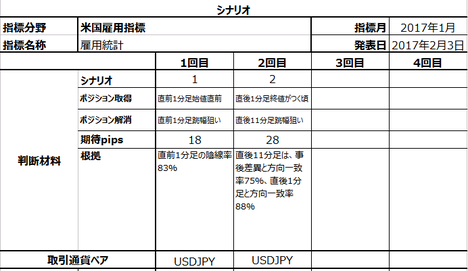

2017�N2��15��22:30���\����USDJPY�����\�z�ɂ���

2017�N2��15��22:30�ɂ́A�č��u����ҕ����w���v�u�������㍂�v�uNY�A����ƌi���w���v��3�̎w�W���������\����܂��B

��������č��w�W�Ƃ��Ă͒��ړx�������A�ߋ����т��猾���Ă����������������܂��B���̂悤�Ɂu�e���͂��h�R�v�����w�W���������\�����Ƃ��̗\�z�́A�������Ƃ��Ė���������܂��B�ߋ����߂ɓ����w�W���m�����x���������\����Ă���Ȃ炢���m�炸�A�������\�̎�����ߋ�����W�߂Ă��f�[�^���Â����Č��݂̎s����ł͖��ɗ����Ȃ��̂ł��B

�����ō���A�ʂ̃V�i���I�͒�^�����ŗp�ӂł��Ă���̂ŁA����������ׂĂ݂܂��傤�B

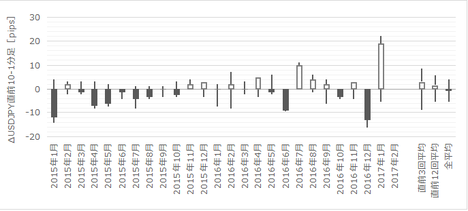

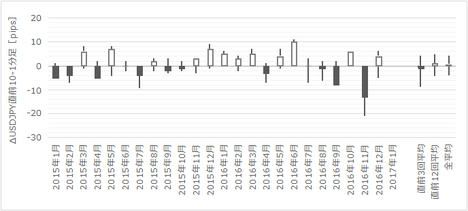

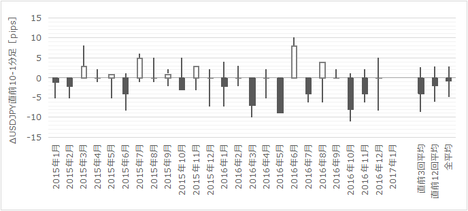

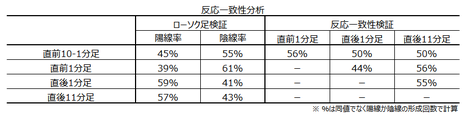

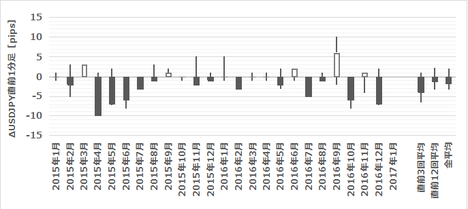

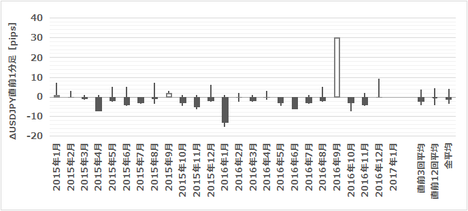

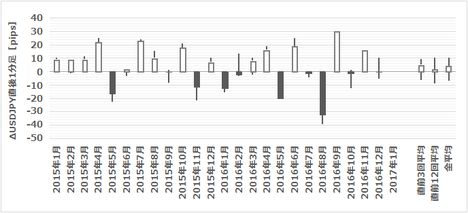

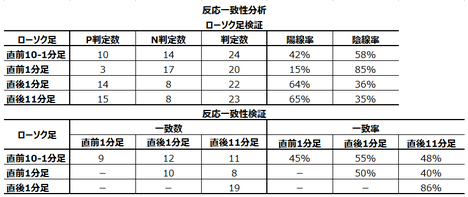

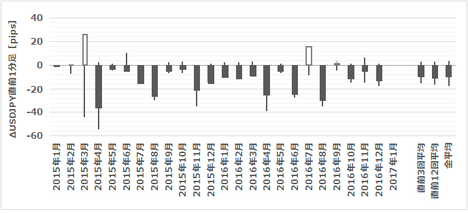

�܂����O10-1�����ł��B

������̎w�W�̕��͂ł��A�V�i���I���p�ӂł��Ă��܂���B����āA���̊Ԃ̎���͎~�߂܂��傤�B

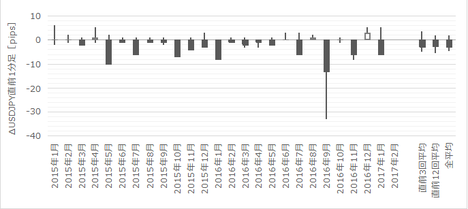

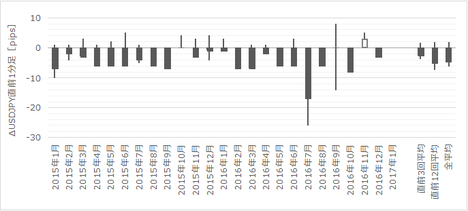

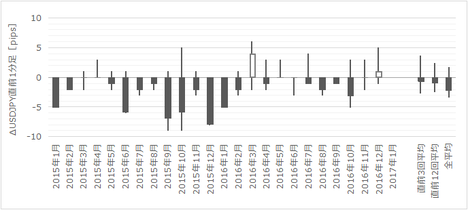

���ɒ��O1�����ł��B

���������ƂɁA3�̎w�W�̕��͂Ƃ��ɁA�����A�����ƂȂ��Ă���A���|�W�V�����ł̃V�i���I���p�ӂ���Ă��܂��B�܂�A���̊Ԃ͒P�Ƃ̎w�W���͂ʼnA���ɓq��������A�ނ���M���x�������ƍl�����܂��B

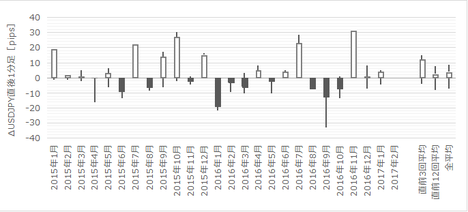

�����āA����1�����́A����ҕ����w���̕��͂ł͔����A�������㍂�̕��͂ł͔���A�ƌ��_�������Ă��܂��B���҂̒���1�����̒������ϒl��20pips��25pips�ł�����A��⏬�����㍂�̕��ɕ�������܂��B���������A���̍�5pips��M���Ĕ��|�W�V�����������ėǂ����̂��A�ƌ����ƁA������ƐS�z�ł��B

���������Ƃ��̓|�W�V�������������ɐÊς��āA�Ȍ�̋��P���W�ɓw�߂����Ǝv���܂��B

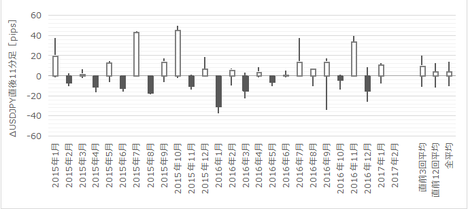

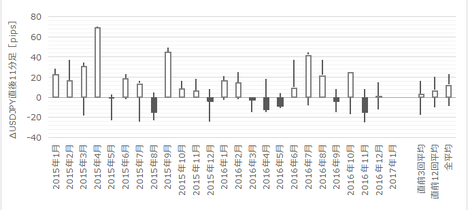

�Ō�ɒ���11�����́ANY�A����ƌi���w���ł̂݁A����1�����̔��������Ēǂ�������V�i���I������܂��B������A3�̂����ōł������������Ȏw�W�ł̃V�i���I���A�e�ɂ��ă|�W�V���������͕̂s���ł��B

����āA������p�X������ŁA�������������Ă���ǂ������邩�ۂ��́A���ۂ̃`���[�g�̓��������Č��߂����Ǝv���܂��B

�ȏ�A���O1�����́A3�̎w�W���͂ŋ��ʂ��č����A�����ƂȂ��Ă��܂��B

����āA���O1�����n�l�������Ƀ|�W�V�������擾���A�w�W���\�O�܂łɉ����������Ǝv���܂��B

�Ȃ��A�ʎw�W�ɂ��Ă̒����E���̓f�[�^�́A�ȉ��̃����N�Ŋm�F���\�ł��B

�E2017�N2��15��22:30���\�\��[�č������w�W�u����ҕ����w���v���\�O���USDJPY��������

�E2017�N2��15��22:30���\�\��[�č����Ԏw�W�u�������㍂�v���\�O���USDJPY��������

�E2017�N2��15��22:30���\�\��[�č��i�C�w�W�uNY�A����ƌi���w���v���\�O���USDJPY��������

������ǂ�...

��������č��w�W�Ƃ��Ă͒��ړx�������A�ߋ����т��猾���Ă����������������܂��B���̂悤�Ɂu�e���͂��h�R�v�����w�W���������\�����Ƃ��̗\�z�́A�������Ƃ��Ė���������܂��B�ߋ����߂ɓ����w�W���m�����x���������\����Ă���Ȃ炢���m�炸�A�������\�̎�����ߋ�����W�߂Ă��f�[�^���Â����Č��݂̎s����ł͖��ɗ����Ȃ��̂ł��B

�����ō���A�ʂ̃V�i���I�͒�^�����ŗp�ӂł��Ă���̂ŁA����������ׂĂ݂܂��傤�B

�܂����O10-1�����ł��B

������̎w�W�̕��͂ł��A�V�i���I���p�ӂł��Ă��܂���B����āA���̊Ԃ̎���͎~�߂܂��傤�B

���ɒ��O1�����ł��B

���������ƂɁA3�̎w�W�̕��͂Ƃ��ɁA�����A�����ƂȂ��Ă���A���|�W�V�����ł̃V�i���I���p�ӂ���Ă��܂��B�܂�A���̊Ԃ͒P�Ƃ̎w�W���͂ʼnA���ɓq��������A�ނ���M���x�������ƍl�����܂��B

�����āA����1�����́A����ҕ����w���̕��͂ł͔����A�������㍂�̕��͂ł͔���A�ƌ��_�������Ă��܂��B���҂̒���1�����̒������ϒl��20pips��25pips�ł�����A��⏬�����㍂�̕��ɕ�������܂��B���������A���̍�5pips��M���Ĕ��|�W�V�����������ėǂ����̂��A�ƌ����ƁA������ƐS�z�ł��B

���������Ƃ��̓|�W�V�������������ɐÊς��āA�Ȍ�̋��P���W�ɓw�߂����Ǝv���܂��B

�Ō�ɒ���11�����́ANY�A����ƌi���w���ł̂݁A����1�����̔��������Ēǂ�������V�i���I������܂��B������A3�̂����ōł������������Ȏw�W�ł̃V�i���I���A�e�ɂ��ă|�W�V���������͕̂s���ł��B

����āA������p�X������ŁA�������������Ă���ǂ������邩�ۂ��́A���ۂ̃`���[�g�̓��������Č��߂����Ǝv���܂��B

�ȏ�A���O1�����́A3�̎w�W���͂ŋ��ʂ��č����A�����ƂȂ��Ă��܂��B

����āA���O1�����n�l�������Ƀ|�W�V�������擾���A�w�W���\�O�܂łɉ����������Ǝv���܂��B

�Ȃ��A�ʎw�W�ɂ��Ă̒����E���̓f�[�^�́A�ȉ��̃����N�Ŋm�F���\�ł��B

�E2017�N2��15��22:30���\�\��[�č������w�W�u����ҕ����w���v���\�O���USDJPY��������

�E2017�N2��15��22:30���\�\��[�č����Ԏw�W�u�������㍂�v���\�O���USDJPY��������

�E2017�N2��15��22:30���\�\��[�č��i�C�w�W�uNY�A����ƌi���w���v���\�O���USDJPY��������

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 13:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N2��15��22:30���\�[�č��i�C�w�W�uNY�A����ƌi���w���v���\�O���USDJPY�������́i���ʌ��؍ρj

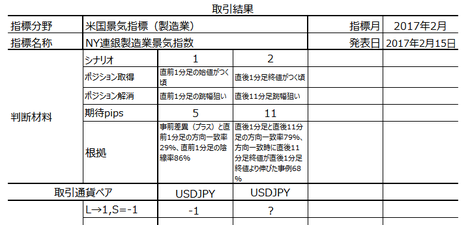

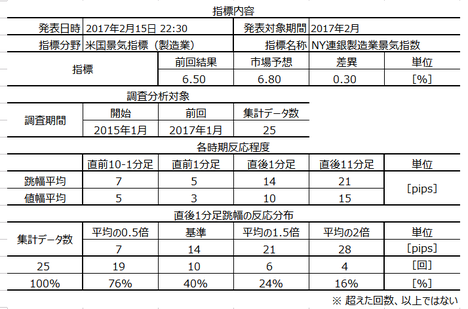

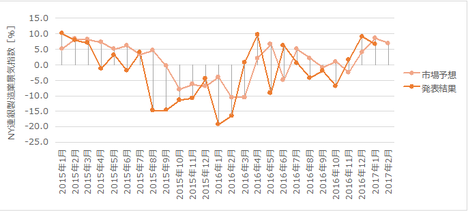

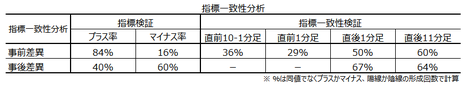

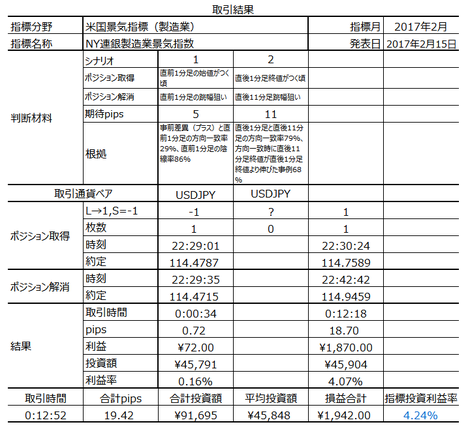

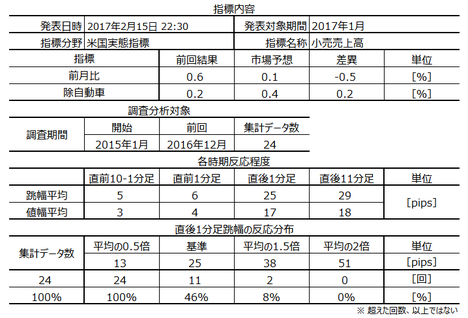

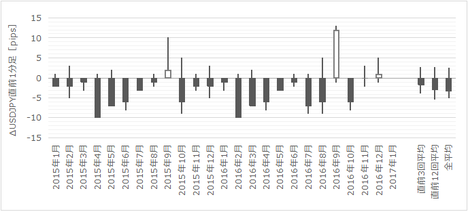

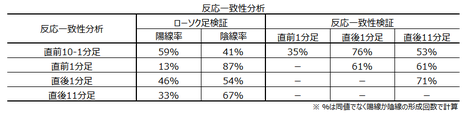

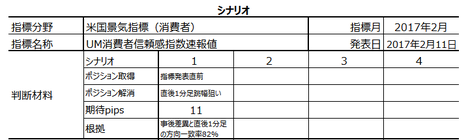

2017�N2��15��22:30�ɕč��i�C�w�W�uNY�A����ƌi���w���v�̔��\���s���܂��B����̔��\�́A2017�N2�����̃f�[�^�����\����܂��B

���㓯���ɁA1��������ҕ����w���E1�����������㍂�����\����܂��B��������A�č��w�W�Ƃ��Ă͔�����������������w�W�������ɔ��\������ł�����A�ʂɍׂ��ȕ��͂��s���Ă����ʂ��ʂ̕��͒ʂ�ɂȂ����܂���B

����āA���͋L���͊������A�ʎw�W�̉ߋ����E�ߋ����͌��ʂ݂̂������Ă����܂��B

3�w�W�������\���̃V�i���I���������ɋL���Ă����܂����B

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B�ȉ��́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

����́A������CPI�E�������㍂�Ɠ������\�ł����B��������e�����傫�Ȏw�W�䂦�A�{�w�W�P�Ƃł̏ڂ������O���͂ɂ͈Ӗ����Ȃ��ƍl���܂����B�����̉e���͂��h�R�����w�W���������\�����Ƃ��̃|�W�V�����̎����́A�������u2017�N2��15��22:30���\����USDJPY�����\�z�ɂ��āv�ɓZ�߂Ă����܂����B

���͋y�уV�i���I�̑Ó�����������ɂ́A�ŏI�I�Ɍ��ʂ����邵������܂���B

�{�u���O���n�߂āA�{�w�W�ł̎����2��ڂł����B���̗܂̂悤���ȗ��v��������܂��A�܂�����Ȃ��Ƃ͔����ǂ��ł��ǂ��̂ł��B�V�i���I���̏�����75�����邩�ۂ����厖�ŁA75���������悤�ɂȂ�A�������͕��@���������Ȃ��Ƃ����܂���B

�K���ɂ��A�{�w�W���\�O�ɗp�ӂ����V�i���I���O�ꂽ���Ƃ͂���܂���B

�Ȃ��A���\���L�ɋL�����悤�ɁA�{�u���O��|�Ɋ�Â��\�߃V�i���I��p�ӂ��Ă��Ȃ���������́A�����ł̓J�E���g���Ă��܂���i�T���E�����̑S�̏W�v�ł̓J�E���g���܂��j�B

������ǂ�...

���㓯���ɁA1��������ҕ����w���E1�����������㍂�����\����܂��B��������A�č��w�W�Ƃ��Ă͔�����������������w�W�������ɔ��\������ł�����A�ʂɍׂ��ȕ��͂��s���Ă����ʂ��ʂ̕��͒ʂ�ɂȂ����܂���B

����āA���͋L���͊������A�ʎw�W�̉ߋ����E�ߋ����͌��ʂ݂̂������Ă����܂��B

3�w�W�������\���̃V�i���I���������ɋL���Ă����܂����B

�[�[�[��€���[�[�[

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B�ȉ��́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

�T.����

�y2. ���o����z

�y2. ���o����z

�U. ����

�y3. �����������z

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/14.22:30���\

2017�N2��16��12:30�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

����́A������CPI�E�������㍂�Ɠ������\�ł����B��������e�����傫�Ȏw�W�䂦�A�{�w�W�P�Ƃł̏ڂ������O���͂ɂ͈Ӗ����Ȃ��ƍl���܂����B�����̉e���͂��h�R�����w�W���������\�����Ƃ��̃|�W�V�����̎����́A�������u2017�N2��15��22:30���\����USDJPY�����\�z�ɂ��āv�ɓZ�߂Ă����܂����B

�y9. �V�i���I���z

���͋y�уV�i���I�̑Ó�����������ɂ́A�ŏI�I�Ɍ��ʂ����邵������܂���B

�{�u���O���n�߂āA�{�w�W�ł̎����2��ڂł����B���̗܂̂悤���ȗ��v��������܂��A�܂�����Ȃ��Ƃ͔����ǂ��ł��ǂ��̂ł��B�V�i���I���̏�����75�����邩�ۂ����厖�ŁA75���������悤�ɂȂ�A�������͕��@���������Ȃ��Ƃ����܂���B

�K���ɂ��A�{�w�W���\�O�ɗp�ӂ����V�i���I���O�ꂽ���Ƃ͂���܂���B

�Ȃ��A���\���L�ɋL�����悤�ɁA�{�u���O��|�Ɋ�Â��\�߃V�i���I��p�ӂ��Ă��Ȃ���������́A�����ł̓J�E���g���Ă��܂���i�T���E�����̑S�̏W�v�ł̓J�E���g���܂��j�B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N2��15��22:30���\�\��[�č����Ԏw�W�u�������㍂�v���\�O���USDJPY��������

2017�N2��15��22:30�ɕč����Ԏw�W�u�������㍂�v�̔��\���s���܂��B����̔��\�́A2017�N1�����̃f�[�^�����\����܂��B

���㓯���ɁA1��������ҕ����w���E2����NY�A����ƌi���w�������\����܂��B��������A�č��w�W�Ƃ��Ă͔�����������������w�W�������ɔ��\������ł�����A�ʂɍׂ��ȕ��͂��s���Ă����ʂ��ʂ̕��͒ʂ�ɂȂ����܂���B

����āA���͋L���͊������A�ʎw�W�̉ߋ����E�ߋ����͌��ʂ݂̂������Ă����܂��B

3�w�W�������\���̃V�i���I���������ɋL���Ă����܂����B

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B�ȉ��́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

������ǂ�...

���㓯���ɁA1��������ҕ����w���E2����NY�A����ƌi���w�������\����܂��B��������A�č��w�W�Ƃ��Ă͔�����������������w�W�������ɔ��\������ł�����A�ʂɍׂ��ȕ��͂��s���Ă����ʂ��ʂ̕��͒ʂ�ɂȂ����܂���B

����āA���͋L���͊������A�ʎw�W�̉ߋ����E�ߋ����͌��ʂ݂̂������Ă����܂��B

3�w�W�������\���̃V�i���I���������ɋL���Ă����܂����B

�[�[�[��€���[�[�[

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B�ȉ��́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

�T.����

�y2. ���o����z

�U. ����

�y3. �����������z

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/14.22:30���\

����NjL�p

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

�y9. �V�i���I���z

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 11:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N2��15��22:30���\�\��[�č������w�W�u����ҕ����w���v���\�O���USDJPY��������

2017�N2��15��22:30�ɕč������w�W�u����ҕ����w���v�̔��\���s���܂��B����̔��\�́A2017�N1�����̃f�[�^�����\����܂��B

���㓯���ɁA1�����������㍂�E2����NY�A����ƌi���w�������\����܂��B��������A�č��w�W�Ƃ��Ă͔�����������������w�W�������ɔ��\������ł�����A�ʂɍׂ��ȕ��͂��s���Ă����ʂ��ʂ̕��͒ʂ�ɂȂ����܂���B

����āA���͋L���͊������A�ʎw�W�̉ߋ����E�ߋ����͌��ʂ݂̂������Ă����܂��B

3�w�W�������\���̃V�i���I���������ɋL���Ă����܂����B

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B�ȉ��́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

������ǂ�...

���㓯���ɁA1�����������㍂�E2����NY�A����ƌi���w�������\����܂��B��������A�č��w�W�Ƃ��Ă͔�����������������w�W�������ɔ��\������ł�����A�ʂɍׂ��ȕ��͂��s���Ă����ʂ��ʂ̕��͒ʂ�ɂȂ����܂���B

����āA���͋L���͊������A�ʎw�W�̉ߋ����E�ߋ����͌��ʂ݂̂������Ă����܂��B

3�w�W�������\���̃V�i���I���������ɋL���Ă����܂����B

�[�[�[��€���[�[�[

��L���_�Ɏ���ڍׂ́A�����Ĉȉ��Ɏ����܂��B�ȉ��́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

�T.����

�y2. ���o����z

�U. ����

�y3. �����������z

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/14.22:30���\

����NjL�p

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

�y9. �V�i���I���z

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 10:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N02��14��

2017�N2��14��22:30���\�[�č������w�W�u���Y�ҕ����w���v���\�O���USDJPY�������́i���ʌ��؍ρj

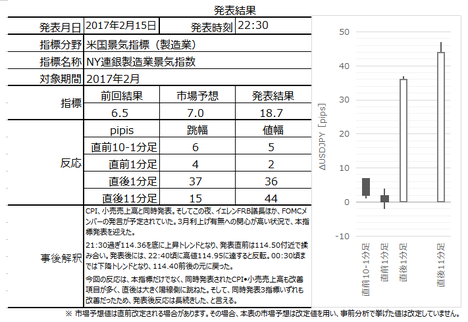

2017�N2��14��22:30�ɕč������w�W�u���Y�ҕ����w���v�̔��\���s���܂��B����̔��\�́A2017�N1�����̃f�[�^�����\����܂��B

�ȉ��ɖ{�w�W�̉ߋ��X���Ɋ�Â��|�C���g�����Ă����܂��B

��L���_�Ɏ���ڍׂ͈ȉ��ɑ����Ď����܂��B�ȉ��̏ڍׂ́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

�����́A�㗬���牺���ւƔg�y���A���Y�ҕ����w�����ω����Ă�����ҕ����w���ɔg�y����܂łɂ́A��̃^�C�����O������ƍl�����܂��B����ҕ����w����FRB�̗��グ���f�ɉe������̂ŁA����̔��\�͋����������������������ƂȂ�\��������܂��B�܂�A�{�w�W�{���̔��������傫�Ȕ����ƂȂ�\��������܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

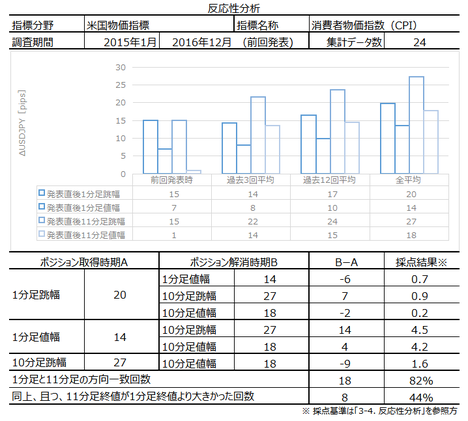

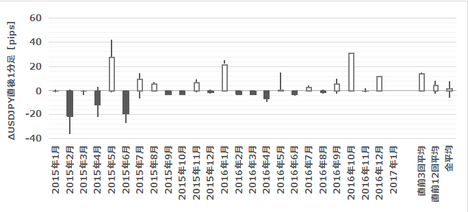

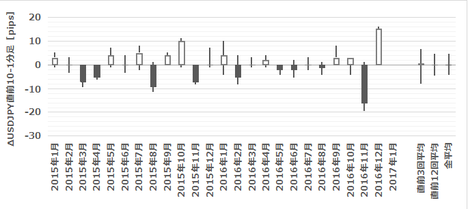

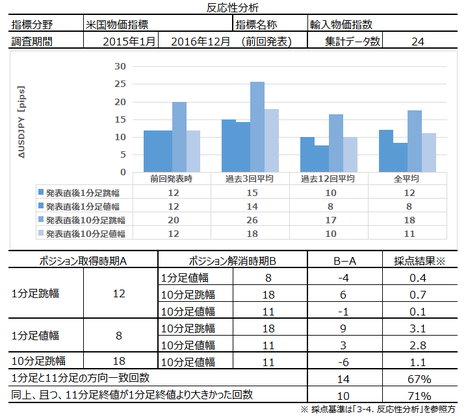

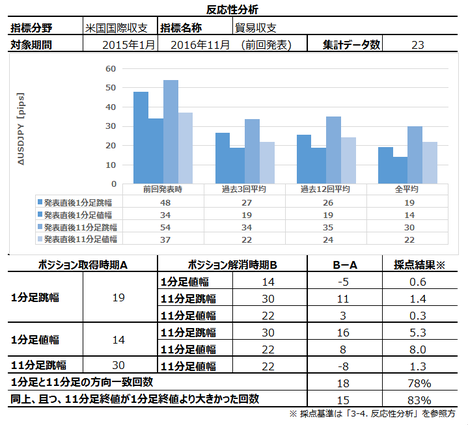

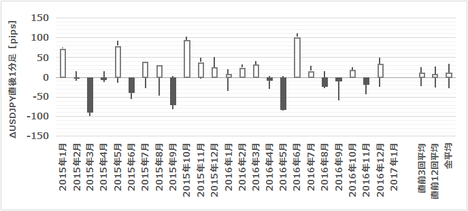

�ȉ��̒����E���͂�2015�N1�����ȍ~�O�\�܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�w�W���\���ʂɑ��ł��f���ɔ������钼��1���������̉ߋ����ϒl��18pips�ƂȂ��Ă��܂��B�����āA���̕��ϒl�������Ƃ�42���ł��B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

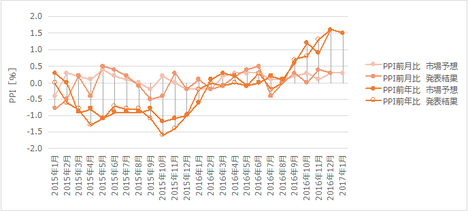

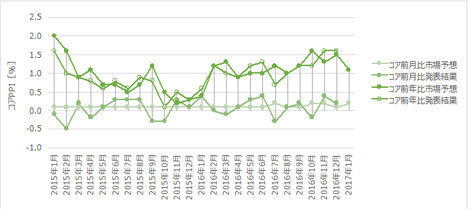

�w�W�̑S�ʓI�X���́APPI�E�R�APPI�Ƃ��ɉ��P����ƌ�����ł��傤�B���������A����̎s��\�z�͂�������O�ʂ������\�z�ƂȂ��Ă��܂��B

���܁APPI�E�R�APPI�̑O����E�O�N��̎s��\�z�ƑO�ʂ̍���S�đ������킹�����ʂ����O���قƂ��ċ��߂Ă݂܂��傤�B���̂Ƃ��A����̎��O���ق̓}�C�i�X�ƂȂ�܂��B

���l�ɁA���߂ł�2016�N11�����f�[�^�i2017�N1��13�����\�j�����O���ك}�C�i�X�ł��B���̂Ƃ��A���O10-1�����͉��q�Q8pips�œ��l�A���O1�����͒���5pips�E�l��1pips�̗z���ł����B

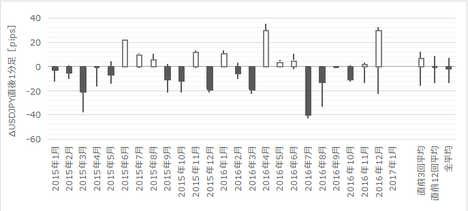

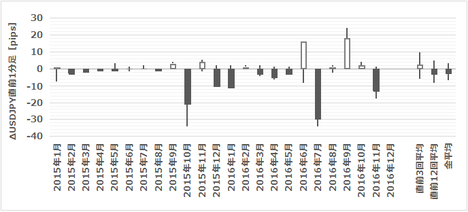

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

���}�̒��O10-1���������E�l���̉ߋ����ϒl��6pips�E3pips�ł��B

���}�E�[�̉ߋ����ς͎n�l���m�E���l���m�Ƃ������P�����ςł�����A�Q�l�ɂ���Ȃ�Εω��̐�Βl�����߂Ă��钵���E�l���̕����A�e�ɂȂ�܂��B

���O1���������E�l���̉ߋ����ϒl��4pips�E3pips�ł��B��q�Q���ڗ����̂̉A�����ڗ����܂��B

����1���������E�l���̉ߋ����ϒl��18pips�E13pips�ł��B

���ϒl��1.5�{18pips���Ĕ����������Ƃ�21���ƁA5���1�炢�傫����������悤�ł��B

����11���������E�l���̉ߋ����ϒl��25pips�E17pips�ł��B

�����͏㗬���牺���ɓ`���������ł��B����āA�A�������w���ɂ͒��ӂ��Ă��������������ł��傤�B

���}�ɗA�������w���̐��ڂ������܂����A��ɋ�����PPI�EPPI�R�A�Ƃقڑ����`�Ő��ڂ��Ă��邱�Ƃ��킩��܂��B

�A�������w���̐��ڂ��������ł́A2015�N�I�Ղ���O�N�䂪�قڈ�т��ď㏸���Ă��܂��B�����āA2017�N1�������傫���㏸���Ă��܂����B�A��������PPI��PPI�R�A�ɔ��f�����ɂ͎�̒x�ꂪ����ɂ���A���̌��ʂ͍���̎s��\�z�i�O���舫���j�ɔ����Ă��܂��B

�v��������_�́A1�����ٗp���v�ŕ��ώ�������≺���������Ƃł����A����͎s��\�z������U�ꂷ��̂ł͂Ȃ����A�Ɨ\�z���Ă��܂��B

�⋭�ޗ��Ƃ��āA����2��14��10:30�ɒ���PPI�����\����Ă��܂����B

�u���[���o�[�O��11���߂��ɔz�M��������E����̗v�|�E�v�_�͎��̒ʂ�ł��B

�u�����̂P���̐��Y�ҕ����w���iPPI�j��2011�N�ȗ��̍����L�тƂȂ�A���E�ő�̗A�o���ł��钆���������㏸������Ɍ㉟������ƂȂ钆�A���E�I�ȃ��t���[�V�������ʂ�����i�Ƌ��܂��Ă���B���N�ɂ킽��f�t������̒E�p��A�����ƕ���͉��i�������グ�Ă���A�����͍ĂуC���t����A�o������B�����A��r�ΏۂƂȂ�O�N���������X�ɍ����Ȃ��ɁA�g�����v�đ哝�̂̐���Ő��E���v���ʂ��ɕs�m���������܂钆�A�����̗͋����͌��������J���Řa�炮�\��������v

�����m�̂悤�ɕč��̍��ʖf�Վ��x�͑Β��Ԏ����ł��傫���A���̉e��������̕č�PPI�ɉe�����Ȃ��Ƃ͎v���܂���B

�Ȃ��A�{���p�ɂ����ĉ��߂Ɍ�肪����Ȃ�A����͓���Ɉ˂���̂ł���A���p���ł���u���[���o�[�O�Ђɂ͈�؊W����܂���B

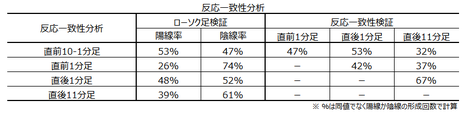

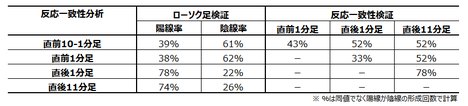

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

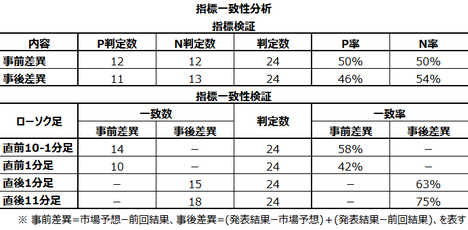

����1�����ƒ���11�����̕�����v����83���ƍ����A���ҕ�������v�����Ƃ��ɒl�����L�т����Ƃ�58���ł����B

�ߋ����ϒl���������ł́A����1�����I�l�������Ƀ|�W�V�������擾���A����11���������Ƃ̍�12pips��_���܂��B���������A�L�ї���58�������Ȃ��ȏ�A����1�����I�l��11�����I�l�������邱�Ƃ��A�e�ɂ����ɂ������܂���B

���̂悤�ȏꍇ�A�����������������ă|�W�V���������̂Ȃ�A����1�����I�l��҂����ɑ��߂Ƀ|�W�V����������āA�傫�����˂��瑁�X�ɗ��m���ׂ��ł��B�x���ɂ͂��ꂮ��������ӂ��������B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���[�\�N�����̌��ʁA���O1�����̉A������89���ƂȂ��Ă��܂��B���O�Ƀ|�W�V���������Ȃ�A�_���ׂ������̉ߋ����ϒl��4pips�ł��B

������v�����̌��ʂ́A���������͂̍��ŋL�����u����1�����ƒ���11�����̕�����v����83���ƍ������Ɓv�������A��͌��o���܂���B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���̌��ʁA���O���ق̓v���X�ɂȂ邱�Ƃ���⑽���悤�ł��i�v���X��65���j�B���������A�Ή����郍�[�\�N�����̒��O10-1�����ł́A�z������41���ƂȂ��Ă���̂ŁA�s��\�z�̗ǂ������ł��܂葁���|�W�V���������͔̂����������ǂ��ł��傤�B

���㍷�ق̓v���X�E�}�C�i�X���قڝh�R���Ă��܂��B���̂��Ƃ́A���\���ʂ��������A�{�w�W�̎s��\�z�����܂�A�e�ɂȂ�Ȃ����ƁA�������Ă��܂��B

�w�W��v�����̌��ʂ����̂��Ƃ𗠕t���Ă��܂��B

���O���ق̃v���X�E�}�C�i�X������1�����E����11�����̔��������ƈ�v�������Ƃ�38���E39���ƂȂ��Ă��܂��B�܂�A�{�w�W�̎s��\�z�̗ǂ������Ɋ�Â��ă|�W�V���������ׂ��ł͂���܂���B

�����āA���㍷�قƒ���1�����E����11�����Ƃ̕�����v����79���E70���ł�����A���\���ʂɑ��Ă͂��������f���ɔ������Ă���悤�ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{���L�ڂ̒ʂ�A�V�i���I2�͑��߂Ƀ|�W�V���������A���߂ɉ����������Ǝv���܂��B

�w�W�͎��㍷�قŃv���X�ɂȂ�Ɨ\�z���Ă��܂����A���O�ɔ��|�W�V��������邩�ۂ��͖����Ă��܂��B

�s��\�z�͒��O�܂ŕύX����邵�A����͖{�L���쐬���_�̎s��\�z�����O�ʂɋ߂Â��̂ł͂Ȃ����A�ƍl���Ă��܂��i�{������PPI�̔��\���ʂ��āj�B���̂Ƃ��͔��\���ʂ������ɋ������s��\�z�����ǂ��Ă��A���O�������ꂽ�s��\�z���͈��������m��܂���B

���̂��߁A���O�܂Ŏw�W���\���O�Ƀ|�W�V���������ׂ����ۂ������f�ł��܂���B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���O���͂ł́A���\������̋����������������������ƂȂ�\��������A�{�w�W�{���̔��������傫�Ȕ����ƂȂ�\��������A�ƍl���Ă��܂����B

���ʂ͏]�����݂̔����ł����̂ŁA���͂͊O��Ă������ƂɂȂ�܂��B

���O���͂ł́A�{�w�W�̎��O���فi�s��\�z�j���A�e�ɂȂ�Ȃ��ƋL���Ă��܂����B

���ʂ́A���O���ق��}�C�i�X�ɑ��Ē��O10�1�����͉A���ł�����A���\�O�̃|�W�V�����͎��O���ق̒ʂ�ł����B

�����āA����̎s��\�z��PPI�EPPI�R�A�Ƃ��ɑO�ʂ������\�z�ƂȂ��Ă��܂����B���������APPI�EPPI�R�A�̐��ڂƂقړ��������ƂȂ�A�������w�����������ł́A2015�N�I�Ղ���O�N�䂪�قڈ�т��ď㏸���Ă��܂��B�����āA2017�N1�������傫���㏸���Ă��܂����B�A��������PPI��PPI�R�A�ɔ��f�����ɂ͎�̒x�ꂪ����ɂ���A���̌��ʂ͍���̎s��\�z�i�O���舫���j�ɔ����Ă��܂����B

���̓_�A���͒ʂ�Ɏw�W�͉��P�A����1�����E����11�����Ƃ��ɗz���ƂȂ�܂����B

���O�̔��������͂̌��ʂ́A����1�����ƒ���11�����̕�����v����83���ƍ����A���ҕ�������v�����Ƃ��ɒl�����L�т����Ƃ�58���ƂȂ��Ă��܂����B�ߋ����ϒl���������ł́A����1�����I�l�������Ƀ|�W�V�������擾���A����11���������Ƃ̍�12pips��_���܂��B���������A�L�ї���58�������Ȃ��ȏ�A����1�����I�l��11�����I�l�������邱�Ƃ��A�e�ɂ����ɂ������܂���B

���ʂ͕��͂ɔ����āA�z�����ɐL�т���Ԃ͒����ď�����܂������A�ŏI�I�ɂ͕��͒ʂ�ɒ���11�����l���͒���1�����l���������܂����B

������v�����͂ł́A���[�\�N�����̌��ʁA���O1�����̉A������89���ƂȂ��Ă��܂����B

���ʂ͕��͒ʂ�A���ƂȂ�܂����B����ł����ƂȂ��Ă��܂������Ƃ͎c�O�ł��B

�������܂��B

������ǂ�...

�ȉ��ɖ{�w�W�̉ߋ��X���Ɋ�Â��|�C���g�����Ă����܂��B

- �����́A�㗬���牺���ւƔg�y���A���Y�ҕ����w�����ω����Ă�����ҕ����w���ɔg�y����܂łɂ́A��̃^�C�����O������ƍl�����܂��B����ҕ����w����FRB�̗��グ���f�ɉe������̂ŁA����̔��\�͍���̋����������������������ƂȂ�\��������܂��B�܂�A�{�w�W�{���̔��������傫�Ȕ����ƂȂ�\��������܂��B

- ��ɁA�w�W��v�����͂̌��ʂ��Љ�Ă����܂��B

�w�W���̌��ʁA���O���ق̓v���X�ɂȂ邱�Ƃ���⑽���i�v���X��65���j���̂́A�Ή����郍�[�\�N�����̒��O10-1�����ł́A�z������41���ƂȂ��Ă��܂��B�s��\�z�̗ǂ����������đ��߂Ƀ|�W�V�����������Ƃ͔����������ǂ��ł��傤�B�܂��A�w�W��v�����̌��ʁA���㍷�ق̃v���X�E�}�C�i�X���قڝh�R���Ă��܂��B���̂��Ƃ́A���\���ʂɑ��Ė{�w�W�̎��O�s��\�z�����܂�A�e�ɂȂ�Ȃ����ƁA�������Ă��܂��B

�w�W��v�����̌��ʂ����̂��Ƃ𗠕t���Ă��܂��B���O���ق̃v���X�E�}�C�i�X������1�����E����11�����̔��������ƈ�v�������Ƃ�38���E39���ƂȂ��Ă��܂��B�܂�A�{�w�W�̎s��\�z�̗ǂ������Ɋ�Â��Ĕ��\�O�Ƀ|�W�V���������ׂ��ł͂���܂���B�����āA���㍷�قƒ���1�����E����11�����Ƃ̕�����v����79���E70���ł�����A���\���ʂɑ��Ă͂��������f���ɔ������Ă���悤�ł��B - �w�W�̑S�ʓI�X���́APPI�E�R�APPI�Ƃ��ɉ��P����ƌ�����ł��傤�B���������A����̎s��\�z�͂�������O�ʂ������\�z�ƂȂ��Ă��܂��B

PPI�EPPI�R�A�̐��ڂƂقړ��������ƂȂ�A�������w�����������ł́A2015�N�I�Ղ���O�N�䂪�قڈ�т��ď㏸���Ă��܂��B�����āA2017�N1�������傫���㏸���Ă��܂����B�A��������PPI��PPI�R�A�ɔ��f�����ɂ͎�̒x�ꂪ����ɂ���A���̌��ʂ͍���̎s��\�z�i�O���舫���j�ɔ����Ă��܂��B

�v��������_�́A1�����ٗp���v�ŕ��ώ�������≺���������Ƃł����A����͎s��\�z�������\���ʂ���U�ꂷ��̂ł͂Ȃ����A�Ɨ\�z���Ă��܂��B - ���������͂̌��ʂ́A����1�����ƒ���11�����̕�����v����83���ƍ����A���ҕ�������v�����Ƃ��ɒl�����L�т����Ƃ�58���ƂȂ��Ă��܂����B

�ߋ����ϒl���������ł́A����1�����I�l�������Ƀ|�W�V�������擾���A����11���������Ƃ̍�12pips��_���܂��B���������A�L�ї���58�������Ȃ��ȏ�A����1�����I�l��11�����I�l�������邱�Ƃ��A�e�ɂ����ɂ������܂���B

���̂悤�ȏꍇ�A�����������������ă|�W�V���������̂Ȃ�A����1�����I�l��҂����ɑ��߂Ƀ|�W�V����������āA�傫�����˂��瑁�X�ɗ��m���ׂ��ł��B�x���ɂ͂��ꂮ��������ӂ��������B - ������v�����͂ł́A���[�\�N�����̌��ʁA���O1�����̉A������89���ƂȂ��Ă��܂����B���O�Ƀ|�W�V����������āA���v�ł����Ă����m���ɑ_���Ȃ�A�����̉ߋ����ϒl��4pips�Ƃ������Ƃ��Q�l�ɂ���Ɨǂ��ł��傤�B

��L���_�Ɏ���ڍׂ͈ȉ��ɑ����Ď����܂��B�ȉ��̏ڍׂ́u�T.�����v�u�U.���́v�����O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

�T.����

�����́A�㗬���牺���ւƔg�y���A���Y�ҕ����w�����ω����Ă�����ҕ����w���ɔg�y����܂łɂ́A��̃^�C�����O������ƍl�����܂��B����ҕ����w����FRB�̗��グ���f�ɉe������̂ŁA����̔��\�͋����������������������ƂȂ�\��������܂��B�܂�A�{�w�W�{���̔��������傫�Ȕ����ƂȂ�\��������܂��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�ȉ��̒����E���͂�2015�N1�����ȍ~�O�\�܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

�w�W���\���ʂɑ��ł��f���ɔ������钼��1���������̉ߋ����ϒl��18pips�ƂȂ��Ă��܂��B�����āA���̕��ϒl�������Ƃ�42���ł��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�w�W�̑S�ʓI�X���́APPI�E�R�APPI�Ƃ��ɉ��P����ƌ�����ł��傤�B���������A����̎s��\�z�͂�������O�ʂ������\�z�ƂȂ��Ă��܂��B

���܁APPI�E�R�APPI�̑O����E�O�N��̎s��\�z�ƑO�ʂ̍���S�đ������킹�����ʂ����O���قƂ��ċ��߂Ă݂܂��傤�B���̂Ƃ��A����̎��O���ق̓}�C�i�X�ƂȂ�܂��B

���l�ɁA���߂ł�2016�N11�����f�[�^�i2017�N1��13�����\�j�����O���ك}�C�i�X�ł��B���̂Ƃ��A���O10-1�����͉��q�Q8pips�œ��l�A���O1�����͒���5pips�E�l��1pips�̗z���ł����B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

���}�̒��O10-1���������E�l���̉ߋ����ϒl��6pips�E3pips�ł��B

���}�E�[�̉ߋ����ς͎n�l���m�E���l���m�Ƃ������P�����ςł�����A�Q�l�ɂ���Ȃ�Εω��̐�Βl�����߂Ă��钵���E�l���̕����A�e�ɂȂ�܂��B

���O1���������E�l���̉ߋ����ϒl��4pips�E3pips�ł��B��q�Q���ڗ����̂̉A�����ڗ����܂��B

����1���������E�l���̉ߋ����ϒl��18pips�E13pips�ł��B

���ϒl��1.5�{18pips���Ĕ����������Ƃ�21���ƁA5���1�炢�傫����������悤�ł��B

����11���������E�l���̉ߋ����ϒl��25pips�E17pips�ł��B

�i2-3. �֘A�w�W�j

�����͏㗬���牺���ɓ`���������ł��B����āA�A�������w���ɂ͒��ӂ��Ă��������������ł��傤�B

���}�ɗA�������w���̐��ڂ������܂����A��ɋ�����PPI�EPPI�R�A�Ƃقڑ����`�Ő��ڂ��Ă��邱�Ƃ��킩��܂��B

�A�������w���̐��ڂ��������ł́A2015�N�I�Ղ���O�N�䂪�قڈ�т��ď㏸���Ă��܂��B�����āA2017�N1�������傫���㏸���Ă��܂����B�A��������PPI��PPI�R�A�ɔ��f�����ɂ͎�̒x�ꂪ����ɂ���A���̌��ʂ͍���̎s��\�z�i�O���舫���j�ɔ����Ă��܂��B

�v��������_�́A1�����ٗp���v�ŕ��ώ�������≺���������Ƃł����A����͎s��\�z������U�ꂷ��̂ł͂Ȃ����A�Ɨ\�z���Ă��܂��B

�⋭�ޗ��Ƃ��āA����2��14��10:30�ɒ���PPI�����\����Ă��܂����B

�u���[���o�[�O��11���߂��ɔz�M��������E����̗v�|�E�v�_�͎��̒ʂ�ł��B

�u�����̂P���̐��Y�ҕ����w���iPPI�j��2011�N�ȗ��̍����L�тƂȂ�A���E�ő�̗A�o���ł��钆���������㏸������Ɍ㉟������ƂȂ钆�A���E�I�ȃ��t���[�V�������ʂ�����i�Ƌ��܂��Ă���B���N�ɂ킽��f�t������̒E�p��A�����ƕ���͉��i�������グ�Ă���A�����͍ĂуC���t����A�o������B�����A��r�ΏۂƂȂ�O�N���������X�ɍ����Ȃ��ɁA�g�����v�đ哝�̂̐���Ő��E���v���ʂ��ɕs�m���������܂钆�A�����̗͋����͌��������J���Řa�炮�\��������v

�����m�̂悤�ɕč��̍��ʖf�Վ��x�͑Β��Ԏ����ł��傫���A���̉e��������̕č�PPI�ɉe�����Ȃ��Ƃ͎v���܂���B

�Ȃ��A�{���p�ɂ����ĉ��߂Ɍ�肪����Ȃ�A����͓���Ɉ˂���̂ł���A���p���ł���u���[���o�[�O�Ђɂ͈�؊W����܂���B

�U. ����

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����1�����ƒ���11�����̕�����v����83���ƍ����A���ҕ�������v�����Ƃ��ɒl�����L�т����Ƃ�58���ł����B

�ߋ����ϒl���������ł́A����1�����I�l�������Ƀ|�W�V�������擾���A����11���������Ƃ̍�12pips��_���܂��B���������A�L�ї���58�������Ȃ��ȏ�A����1�����I�l��11�����I�l�������邱�Ƃ��A�e�ɂ����ɂ������܂���B

���̂悤�ȏꍇ�A�����������������ă|�W�V���������̂Ȃ�A����1�����I�l��҂����ɑ��߂Ƀ|�W�V����������āA�傫�����˂��瑁�X�ɗ��m���ׂ��ł��B�x���ɂ͂��ꂮ��������ӂ��������B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���[�\�N�����̌��ʁA���O1�����̉A������89���ƂȂ��Ă��܂��B���O�Ƀ|�W�V���������Ȃ�A�_���ׂ������̉ߋ����ϒl��4pips�ł��B

������v�����̌��ʂ́A���������͂̍��ŋL�����u����1�����ƒ���11�����̕�����v����83���ƍ������Ɓv�������A��͌��o���܂���B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�w�W���̌��ʁA���O���ق̓v���X�ɂȂ邱�Ƃ���⑽���悤�ł��i�v���X��65���j�B���������A�Ή����郍�[�\�N�����̒��O10-1�����ł́A�z������41���ƂȂ��Ă���̂ŁA�s��\�z�̗ǂ������ł��܂葁���|�W�V���������͔̂����������ǂ��ł��傤�B

���㍷�ق̓v���X�E�}�C�i�X���قڝh�R���Ă��܂��B���̂��Ƃ́A���\���ʂ��������A�{�w�W�̎s��\�z�����܂�A�e�ɂȂ�Ȃ����ƁA�������Ă��܂��B

�w�W��v�����̌��ʂ����̂��Ƃ𗠕t���Ă��܂��B

���O���ق̃v���X�E�}�C�i�X������1�����E����11�����̔��������ƈ�v�������Ƃ�38���E39���ƂȂ��Ă��܂��B�܂�A�{�w�W�̎s��\�z�̗ǂ������Ɋ�Â��ă|�W�V���������ׂ��ł͂���܂���B

�����āA���㍷�قƒ���1�����E����11�����Ƃ̕�����v����79���E70���ł�����A���\���ʂɑ��Ă͂��������f���ɔ������Ă���悤�ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{���L�ڂ̒ʂ�A�V�i���I2�͑��߂Ƀ|�W�V���������A���߂ɉ����������Ǝv���܂��B

�w�W�͎��㍷�قŃv���X�ɂȂ�Ɨ\�z���Ă��܂����A���O�ɔ��|�W�V��������邩�ۂ��͖����Ă��܂��B

�s��\�z�͒��O�܂ŕύX����邵�A����͖{�L���쐬���_�̎s��\�z�����O�ʂɋ߂Â��̂ł͂Ȃ����A�ƍl���Ă��܂��i�{������PPI�̔��\���ʂ��āj�B���̂Ƃ��͔��\���ʂ������ɋ������s��\�z�����ǂ��Ă��A���O�������ꂽ�s��\�z���͈��������m��܂���B

���̂��߁A���O�܂Ŏw�W���\���O�Ƀ|�W�V���������ׂ����ۂ������f�ł��܂���B

�V. ����

2017.2/14.22:30���\

2017�N2��18���NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

���O���͂ł́A���\������̋����������������������ƂȂ�\��������A�{�w�W�{���̔��������傫�Ȕ����ƂȂ�\��������A�ƍl���Ă��܂����B

���ʂ͏]�����݂̔����ł����̂ŁA���͂͊O��Ă������ƂɂȂ�܂��B

���O���͂ł́A�{�w�W�̎��O���فi�s��\�z�j���A�e�ɂȂ�Ȃ��ƋL���Ă��܂����B

���ʂ́A���O���ق��}�C�i�X�ɑ��Ē��O10�1�����͉A���ł�����A���\�O�̃|�W�V�����͎��O���ق̒ʂ�ł����B

�����āA����̎s��\�z��PPI�EPPI�R�A�Ƃ��ɑO�ʂ������\�z�ƂȂ��Ă��܂����B���������APPI�EPPI�R�A�̐��ڂƂقړ��������ƂȂ�A�������w�����������ł́A2015�N�I�Ղ���O�N�䂪�قڈ�т��ď㏸���Ă��܂��B�����āA2017�N1�������傫���㏸���Ă��܂����B�A��������PPI��PPI�R�A�ɔ��f�����ɂ͎�̒x�ꂪ����ɂ���A���̌��ʂ͍���̎s��\�z�i�O���舫���j�ɔ����Ă��܂����B

���̓_�A���͒ʂ�Ɏw�W�͉��P�A����1�����E����11�����Ƃ��ɗz���ƂȂ�܂����B

���O�̔��������͂̌��ʂ́A����1�����ƒ���11�����̕�����v����83���ƍ����A���ҕ�������v�����Ƃ��ɒl�����L�т����Ƃ�58���ƂȂ��Ă��܂����B�ߋ����ϒl���������ł́A����1�����I�l�������Ƀ|�W�V�������擾���A����11���������Ƃ̍�12pips��_���܂��B���������A�L�ї���58�������Ȃ��ȏ�A����1�����I�l��11�����I�l�������邱�Ƃ��A�e�ɂ����ɂ������܂���B

���ʂ͕��͂ɔ����āA�z�����ɐL�т���Ԃ͒����ď�����܂������A�ŏI�I�ɂ͕��͒ʂ�ɒ���11�����l���͒���1�����l���������܂����B

������v�����͂ł́A���[�\�N�����̌��ʁA���O1�����̉A������89���ƂȂ��Ă��܂����B

���ʂ͕��͒ʂ�A���ƂȂ�܂����B����ł����ƂȂ��Ă��܂������Ƃ͎c�O�ł��B

�y9. �V�i���I���z

�������܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:30| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N02��10��

2017�N2��11��00:00���\�[�č��i�C�w�W�u�~�V�K����w����ҐM�����w������l�v���\�O���USDJPY�������́i���ʌ��؍ρj

�ȉ��́u�T.�����v�u�U.���́v�͎��O���e���A�u�V.���ʁv�u�W.���v�͎��㓊�e���Ă��܂��B����̓��e�����́u�V.���ʁv�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

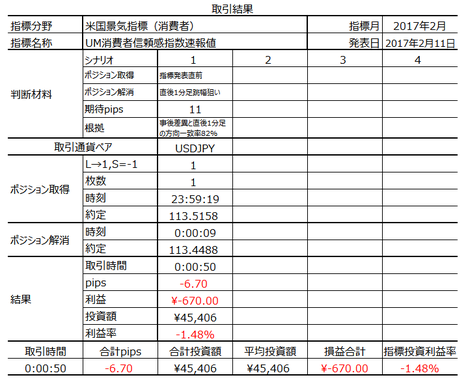

2017�N2��11��00:00�ɕč��i�C�w�W�u�~�V�K����w����ҐM�����w������l�v�̔��\���s���܂��B����̔��\�́A�~�V�K����w�iUM�j��2017�N2�����f�[�^�Ƃ��Č��\������̂ł��B

�ߋ��̌X�����猾���āA�{�w�W�ւ̔����͏������A�e���͒Z���Ԃɗ��܂�܂��B�{�u���O�ŗ��z�Ƃ���w�W�ւ̔������������������͓���Ǝv���܂��B�|�W�V���������ꍇ�ɂ́A�O��̃g�����h�Ɋ������܂�₷�����Ƃɂ����ӊ肢�܂��B

�ȉ��Ƀ|�C���g�����Ă����܂��B

�{���͎w�W���\�O�Ɏ��O���e���Ă��܂��B�����͉ߋ�2�N���炢�͑k���čs���Ă��邽�߁A��v�ȌX���͍ŏI�X�V�����琔�������炢�͓������ƌ����܂��B

�~�V�K����w�iUM�j����ҐM�����w���́A���w�T�[�x�C�E���T�[�`�Z���^�[���d�b�A���P�[�g�ŏ���Ҍi�����̒������ʂ��w���������i�C�w�W�ł��B����l��300���сA�m��l��500���т��ΏۂŁA�i�����E�ٗp�E�����ɂ��āu�y�ρv�܂��́u�ߊρv�ʼn���܂��B�����������Ȃ����߃u�����傫���Ƃ�������������܂��B

�{�w�W��1964�N�̎w����100�Ƃ��ĎZ�o����Ă��܂��B���������A�Â����ē����̌i�������ǂ�����������m��ЂƂ͏��Ȃ��Ǝv���܂��B�]���āA�Q�l�ɂ��ׂ����100�łȂ��A���߂̍ő�l�E�ŏ��l�ł͂Ȃ��ł��傤���B

�Ⴆ�A2015�N1���́A�O�N�̌ٗp���v�Ŏ��Ɨ���NFP�i��_�ƕ���ٗp�Ґ��j�ŗǂ������������Ă������ŁAFRB�̗��グ�������c�_�ɋ������Ă��܂����B���̂Ƃ��̑���l�����߂ōł�����98.2�ł��B�����āA2015�N8���㔼�ɂ͒����l�����؉����Ɗ����s��������A�_�E�H�ƕ��ς͈�c�Ɠ���1000�h�������̒l�����肪�N���܂����B���̗���9���͒��߂ōł�����l���Ⴍ85.7�ł��B

�O��2017�N1���̑���l��98.1�ł�����A���܂�č��������I�����[��������������̌i�����ɋ߂Â��Ă����ł��B�u�����ς��ȁv�Ǝv���܂����A�����܂Ŗ{�w�W�͏���҂ւ̓d�b�A���P�[�g���ʂł��B

�Ȃ��A�{�w�W�͌��f�w���i��40���j�Ɛ�s�����Ҏw���i��60���j�ō\������A���Ҏw���ɂ��Ắu�R���t�@�����X�{�[�h�i�S�ĎY�ƐR�c��j�i�C��s�w���v�̍\���v�f�ł�����܂��i���̐�s�w�W�Ƃ������Ƃł��j�B

�܂��A����Ҍi�����́A�l����⏬�����㍂�ɒ�������Ƃ����Ӌ`������܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

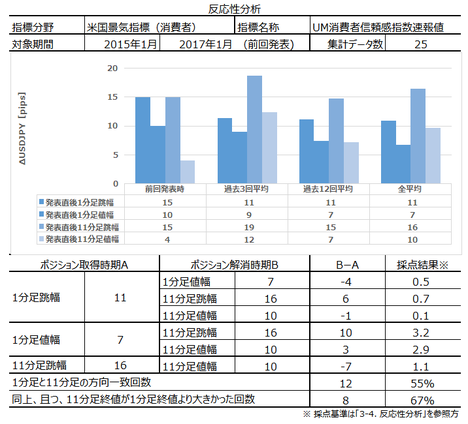

�ȉ��̒����E���͂�2015�N1���ȍ~�O�\�܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��11pips�ƂȂ��Ă��܂��B�����āA���ϒl�ł���11pips�������Ƃ�44���ł��B�������Ԓ��A�ł��������傫�������Ƃ���33pips�ł����B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

����A�s��\�z�͑O�\���ʂ���∫���i���̍�0.3�j�ƂȂ��Ă��܂��BFX���HP���ɋL�ڂ���Ă���s��\�z�́A���������ԑO�܂ʼn�������邱�Ƃ�����̂ŁA�C�ɂȂ���͒��O�Ɋm�F���Ă����Ă��������B

�S�̓I�ɂ͉��P��ł����A�O��2017�N1���̑���l��98.1�ɒB���܂����B

1���́A�ĐV�������ږ���r�˂��č��������Ƃ̗��Ē�����}�낤�Ƃ����{���m����A�f�Օs�ύt���荑�ւ̔�����������Ă��܂����B���̓_�ɂ����ď���ҐS���͑O�ʂ����邩���m��܂���B

����A2/3�ɔ��\���ꂽISM�����i2017�N1�����j�ł͑O�����ʂ������܂����B�A���AISM�͈�ʏ���҂������ΏۂłȂ��A��Ɩ������Ώۂɂ��Ă��邽�߁A����ҐS��������s�������ł��B

���Ƃ��ƃu�����傫���{�w�W�ł́A����A�s��\�z������\��������܂��B

��L����w�W��v�����͌��ʂɈ˂�A���㍷�قƒ���1�����E��11�����̕�����v���͊e82���E65���ƂȂ��Ă��܂��B���Ȃ��Ƃ�����1�����́A�ߋ��ɔ��\���ʂƑO�ʁE�s��\�z�Ƃ̗ǂ������ɑf���ɔ������Ă������Ƃ��킩���Ă��܂��B

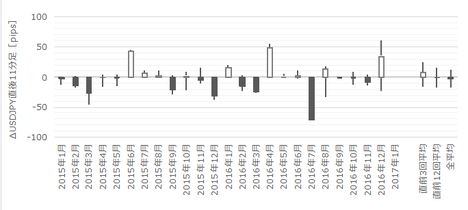

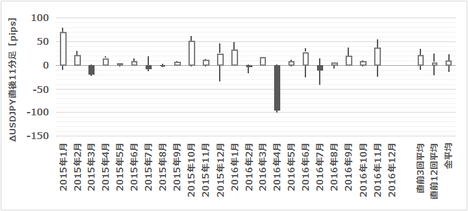

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

���O10-1���������E�l���̉ߋ����ϒl�́A���ꂼ��7pips�E4pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O10-1�����̕����͗\�z�����܂���B

���O1���������E�l���̉ߋ����ϒl�́A���ꂼ��3pips�E1pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O1�����̕����͗\�z�����܂���B�����A����ł�pips�����������ă|�W�V���������Ӗ�������܂���B

����1���������E�l���̉ߋ����ϒl�́A���ꂼ��11pips�E7pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O1�����͔��\���ʂɑf���ɔ�������X�������������܂��i���㍷�قƒ���1�����̕�����v����82���j�B

����11���������E�l���̉ߋ����ϒl�́A���ꂼ��16pips�E10pips�ƂȂ��Ă��܂��B

�ߋ��f�[�^���������A����1�����ƒ���11�����̕�����v����55����������܂���B���̐�����50���ɋ߂��Ƃ������Ƃ́A�����������ǂ�����A���̌�͂��̂Ƃ��ǂ��̃g�����h�ɓۂ܂�Ă���Ƃ������Ƃł��B

�������܂��B

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����55����������܂���B�����āA����1�����ƒ���11�����Ƃ����������ɔ��������Ƃ��Ă��A�O�ҏI�l������ҏI�l�̔������L�т����Ƃ�67���ƂȂ��Ă��܂��B

�w�W���\��̒l�����ɔ�����|�W�V�����͎��ĂȂ��ɂ���A���������ɒǂ�������ɂ������s��������܂��B�|�W�V���������ꍇ�A10pips���x�̑����o�債�Ă����܂��傤�B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���ɕ�i75���ȏ��������25���ȉ��j�͌��o���܂���B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�ق́i2✕���\���ʁ[�s��\�z�[�O�ʁj�����߂āA���ꂪ�v���X���}�C�i�X������ɂ��Ă��܂��B���̃v���X�E�}�C�i�X�ƁA����1�����E����11�����̕����i�z���E�A���j�ƈ�v�����������߂Ă��܂��B

�O�q�̒ʂ�A���ڂ��ׂ���́A���㍷�قƒ���1�����̕�����v����82���ƂȂ��Ă���_�����ł��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�w�W���\�O�Ƀ|�W�V���������̂ŁA���͌��ʁi�z���j�ƈقȂ锽���������Ƃ��́A���X�ɑ��������Ǝv���܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�s��\�z���A���O���e����97.8����98.0�Ɉ����グ���Ă��܂����B

������ʂ͎��̒ʂ�ł����B

�u�U.���́v�̍��ŁA�u2�������f�[�^�Ƃ͂����A����l�䂦1���̕��̉e���͖����ł��Ȃ��v�ƋL���܂����B1�����̉e���Ƃ��āu�ĐV�������ږ���r�˂��č��������Ƃ̗��Ē�����}�낤�Ƃ����{���m����A�f�Օs�ύt���荑�ւ̔�����������Ă����v���Ƃ������A�u����ҐS���͑O�ʂ����邩���m��Ȃ��v�ƌ��_�t���Ă��܂����B

���\���Ԃ��߂Â��ƁA�s��\�z��97.8����98.0�ɉ�������Ă��܂����B���������A���ʂ�95.7�Ɨ\�z�������܂����B

���͂͊O��ł��B

���O���͂ł́A���㍷�قƒ���1�����̕�����v����82���ƂȂ��Ă������Ƃɒ��ڂ��Ă��܂����B�����āA����1�����́A�ߋ��ɔ��\���ʂƑO�ʁE�s��\�z�Ƃ̗ǂ������ɑf���ɔ������Ă������Ƃ��킩���Ă��܂����B

���ʂ́A���㍷�ق��}�C�i�X�������ɂ��ւ�炸�A����1�����̔����͗z���ƂȂ�܂����B�A���A����1�������`�������قƂ�ǂ̊��Ԃ͑f���ɉA�����ɓ����A�I�l�������ɋ}�ɗz���ƂȂ�܂����B���������A���͂��O�ꂽ���ƂɈႢ�͂���܂���B

�A���A���̒���1�����`���̌o�܂܂���ƁA����������ɍ���̕��͓��e���C������K�v�͂Ȃ��ł��傤�B

�ߋ��f�[�^���������A����1�����ƒ���11�����̕�����v����55�������Ȃ����߁A�w�W���\��̏����������ǂ�����A���̌�͂��̂Ƃ��ǂ��̃g�����h�ɓۂ܂�Ă��܂��A�ƍl���Ă��܂����B

���ʂ́A����22:30�ɍs��ꂽ�A�������w���̉e���������Ȃ����ƌ�����23��������A���~�g�����h�ɓ]�����Ă��܂��B

���㍷�ق��}�C�i�X�������̂ŁA�{�w�W�ւ̔����͒���1�������z���ŁA����11�������A���ƂȂ�܂����B���͒ʂ�Ƃ������܂����A����̒���1�������z���ƂȂ������Ƃ͐��������܂���B

���O���͂ɏ]���āA���\���ʂ��s��\�z������ƍl���A���\���O�ɔ��|�W�V�������擾���܂����B

���ʂ́A���\����̏������������ċ}�����������ʁA������6.7pips�ł����B

����1�����͍ŏI�I�ɗz���ƂȂ������̂́A���\���ʂƒ���1�����̏����������A�������������Ƃ܂���ƁA���|�W�V���������̂܂����Ă���ׂ��������Ƃ͎v���܂���B

�V�i���I�ʂ�̎�����s���A���̃V�i���I�̑O��i���O���́j���O�ꂽ�ȏ�A���͂Ȃ��ƍl���Ă��܂��B

���O���e�������͂́A�����w�W�̔��\������x�ɍX�V���J��Ԃ��Đ��x�����}��A�ߋ��̋��P�����̔��\���̎���Ŋ�������悤�ɓw�߂Ă��܂��B����ł��I������75�����x�ŁA100���ł͂���܂���B

�c�O�Ȃ���A�|�W�V���������ŏI�I�Ȃ����f�͓ǎ҂����g�̐ӔC�ƂȂ�A�{�u���O���Ɋ�Â�������Ő����������Ȃ鑹�Q�ɂ��Ă��A����͐ӔC�����˂܂��B���̓_��\�߂������̏�A�|�W�V����������ł��Q�l�ɂȂ�K���ł��B

2017�N2��11��00:00�ɕč��i�C�w�W�u�~�V�K����w����ҐM�����w������l�v�̔��\���s���܂��B����̔��\�́A�~�V�K����w�iUM�j��2017�N2�����f�[�^�Ƃ��Č��\������̂ł��B

�ߋ��̌X�����猾���āA�{�w�W�ւ̔����͏������A�e���͒Z���Ԃɗ��܂�܂��B�{�u���O�ŗ��z�Ƃ���w�W�ւ̔������������������͓���Ǝv���܂��B�|�W�V���������ꍇ�ɂ́A�O��̃g�����h�Ɋ������܂�₷�����Ƃɂ����ӊ肢�܂��B

�ȉ��Ƀ|�C���g�����Ă����܂��B

- �{�w�W��1964�N�̎w����100�Ƃ��ĎZ�o����Ă��܂��B�O��2017�N1���̑���l��98.1�ł�����A���܂�č��������I�����[��������������̌i�����ɋ߂Â��Ă����ł��B�u�����ς��ȁv�Ǝv���܂����A�C�ɂ��Ă��d������܂���B

- 2�������f�[�^�Ƃ͂����A����l�䂦1���̕��̉e���͖����ł��܂���B

1���́A�ĐV�������ږ���r�˂��č��������Ƃ̗��Ē�����}�낤�Ƃ����{���m����A�f�Օs�ύt���荑�ւ̔�����������Ă��܂����B���̓_�ɂ����ď���ҐS���͑O�ʂ����邩���m��܂���B

����A2/3�ɔ��\���ꂽISM�����i2017�N1�����j�ł͑O�����ʂ������܂����B�A���AISM�͈�ʏ���҂������ΏۂłȂ��A��Ɩ������Ώۂɂ��Ă��邽�߁A����ҐS��������s�������ł��B

�����̂��Ƃ���A���Ƃ��ƃu�����傫���{�w�W�ł́A����A�s��\�z������\���������ƍl���Ă��܂��B - ���㍷�قƒ���1�����E��11�����̕�����v���͊e82���E65���ƂȂ��Ă��܂��B���Ȃ��Ƃ�����1�����́A�ߋ��ɔ��\���ʂƑO�ʁE�s��\�z�Ƃ̗ǂ������ɑf���ɔ������Ă������Ƃ��킩���Ă��܂��B

- �ߋ��f�[�^���������A����1�����ƒ���11�����̕�����v����55����������܂���B���̐�����50���ɋ߂��Ƃ������Ƃ́A�����������ǂ�����A���̌�͂��̂Ƃ��ǂ��̃g�����h�ɓۂ܂�Ă���Ƃ������Ƃł��B�w�W���\�O�ɍ���̔��\���ʂ��\�z������Ɨ\�z���ă|�W�V���������ɂ���A���̌���㏸�g�����h�������ƌ���Ȃ�����A���X�Ƀ|�W�V�������������������ǂ��ł��傤�B

�T.����

�{���͎w�W���\�O�Ɏ��O���e���Ă��܂��B�����͉ߋ�2�N���炢�͑k���čs���Ă��邽�߁A��v�ȌX���͍ŏI�X�V�����琔�������炢�͓������ƌ����܂��B

�y1. �w�W�T�v�z

�~�V�K����w�iUM�j����ҐM�����w���́A���w�T�[�x�C�E���T�[�`�Z���^�[���d�b�A���P�[�g�ŏ���Ҍi�����̒������ʂ��w���������i�C�w�W�ł��B����l��300���сA�m��l��500���т��ΏۂŁA�i�����E�ٗp�E�����ɂ��āu�y�ρv�܂��́u�ߊρv�ʼn���܂��B�����������Ȃ����߃u�����傫���Ƃ�������������܂��B

�{�w�W��1964�N�̎w����100�Ƃ��ĎZ�o����Ă��܂��B���������A�Â����ē����̌i�������ǂ�����������m��ЂƂ͏��Ȃ��Ǝv���܂��B�]���āA�Q�l�ɂ��ׂ����100�łȂ��A���߂̍ő�l�E�ŏ��l�ł͂Ȃ��ł��傤���B

�Ⴆ�A2015�N1���́A�O�N�̌ٗp���v�Ŏ��Ɨ���NFP�i��_�ƕ���ٗp�Ґ��j�ŗǂ������������Ă������ŁAFRB�̗��グ�������c�_�ɋ������Ă��܂����B���̂Ƃ��̑���l�����߂ōł�����98.2�ł��B�����āA2015�N8���㔼�ɂ͒����l�����؉����Ɗ����s��������A�_�E�H�ƕ��ς͈�c�Ɠ���1000�h�������̒l�����肪�N���܂����B���̗���9���͒��߂ōł�����l���Ⴍ85.7�ł��B

�O��2017�N1���̑���l��98.1�ł�����A���܂�č��������I�����[��������������̌i�����ɋ߂Â��Ă����ł��B�u�����ς��ȁv�Ǝv���܂����A�����܂Ŗ{�w�W�͏���҂ւ̓d�b�A���P�[�g���ʂł��B

�Ȃ��A�{�w�W�͌��f�w���i��40���j�Ɛ�s�����Ҏw���i��60���j�ō\������A���Ҏw���ɂ��Ắu�R���t�@�����X�{�[�h�i�S�ĎY�ƐR�c��j�i�C��s�w���v�̍\���v�f�ł�����܂��i���̐�s�w�W�Ƃ������Ƃł��j�B

�܂��A����Ҍi�����́A�l����⏬�����㍂�ɒ�������Ƃ����Ӌ`������܂��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�ȉ��̒����E���͂�2015�N1���ȍ~�O�\�܂ł�25�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��11pips�ƂȂ��Ă��܂��B�����āA���ϒl�ł���11pips�������Ƃ�44���ł��B�������Ԓ��A�ł��������傫�������Ƃ���33pips�ł����B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

����A�s��\�z�͑O�\���ʂ���∫���i���̍�0.3�j�ƂȂ��Ă��܂��BFX���HP���ɋL�ڂ���Ă���s��\�z�́A���������ԑO�܂ʼn�������邱�Ƃ�����̂ŁA�C�ɂȂ���͒��O�Ɋm�F���Ă����Ă��������B

�S�̓I�ɂ͉��P��ł����A�O��2017�N1���̑���l��98.1�ɒB���܂����B

1���́A�ĐV�������ږ���r�˂��č��������Ƃ̗��Ē�����}�낤�Ƃ����{���m����A�f�Օs�ύt���荑�ւ̔�����������Ă��܂����B���̓_�ɂ����ď���ҐS���͑O�ʂ����邩���m��܂���B

����A2/3�ɔ��\���ꂽISM�����i2017�N1�����j�ł͑O�����ʂ������܂����B�A���AISM�͈�ʏ���҂������ΏۂłȂ��A��Ɩ������Ώۂɂ��Ă��邽�߁A����ҐS��������s�������ł��B

���Ƃ��ƃu�����傫���{�w�W�ł́A����A�s��\�z������\��������܂��B

��L����w�W��v�����͌��ʂɈ˂�A���㍷�قƒ���1�����E��11�����̕�����v���͊e82���E65���ƂȂ��Ă��܂��B���Ȃ��Ƃ�����1�����́A�ߋ��ɔ��\���ʂƑO�ʁE�s��\�z�Ƃ̗ǂ������ɑf���ɔ������Ă������Ƃ��킩���Ă��܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

���O10-1���������E�l���̉ߋ����ϒl�́A���ꂼ��7pips�E4pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O10-1�����̕����͗\�z�����܂���B

���O1���������E�l���̉ߋ����ϒl�́A���ꂼ��3pips�E1pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O1�����̕����͗\�z�����܂���B�����A����ł�pips�����������ă|�W�V���������Ӗ�������܂���B

����1���������E�l���̉ߋ����ϒl�́A���ꂼ��11pips�E7pips�ƂȂ��Ă��܂��B

��L���锽����v�����͂�w�W��v�����͂̌��ʂ��������A���O1�����͔��\���ʂɑf���ɔ�������X�������������܂��i���㍷�قƒ���1�����̕�����v����82���j�B

����11���������E�l���̉ߋ����ϒl�́A���ꂼ��16pips�E10pips�ƂȂ��Ă��܂��B

�ߋ��f�[�^���������A����1�����ƒ���11�����̕�����v����55����������܂���B���̐�����50���ɋ߂��Ƃ������Ƃ́A�����������ǂ�����A���̌�͂��̂Ƃ��ǂ��̃g�����h�ɓۂ܂�Ă���Ƃ������Ƃł��B

�i2-3. �֘A�w�W�j

�������܂��B

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����55����������܂���B�����āA����1�����ƒ���11�����Ƃ����������ɔ��������Ƃ��Ă��A�O�ҏI�l������ҏI�l�̔������L�т����Ƃ�67���ƂȂ��Ă��܂��B

�w�W���\��̒l�����ɔ�����|�W�V�����͎��ĂȂ��ɂ���A���������ɒǂ�������ɂ������s��������܂��B�|�W�V���������ꍇ�A10pips���x�̑����o�債�Ă����܂��傤�B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���ɕ�i75���ȏ��������25���ȉ��j�͌��o���܂���B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

���㍷�ق́i2✕���\���ʁ[�s��\�z�[�O�ʁj�����߂āA���ꂪ�v���X���}�C�i�X������ɂ��Ă��܂��B���̃v���X�E�}�C�i�X�ƁA����1�����E����11�����̕����i�z���E�A���j�ƈ�v�����������߂Ă��܂��B

�O�q�̒ʂ�A���ڂ��ׂ���́A���㍷�قƒ���1�����̕�����v����82���ƂȂ��Ă���_�����ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�w�W���\�O�Ƀ|�W�V���������̂ŁA���͌��ʁi�z���j�ƈقȂ锽���������Ƃ��́A���X�ɑ��������Ǝv���܂��B

�V. ����

2017.2/11.00:00���\

2017�N2��12��19:30�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�s��\�z���A���O���e����97.8����98.0�Ɉ����グ���Ă��܂����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

�u�U.���́v�̍��ŁA�u2�������f�[�^�Ƃ͂����A����l�䂦1���̕��̉e���͖����ł��Ȃ��v�ƋL���܂����B1�����̉e���Ƃ��āu�ĐV�������ږ���r�˂��č��������Ƃ̗��Ē�����}�낤�Ƃ����{���m����A�f�Օs�ύt���荑�ւ̔�����������Ă����v���Ƃ������A�u����ҐS���͑O�ʂ����邩���m��Ȃ��v�ƌ��_�t���Ă��܂����B

���\���Ԃ��߂Â��ƁA�s��\�z��97.8����98.0�ɉ�������Ă��܂����B���������A���ʂ�95.7�Ɨ\�z�������܂����B

���͂͊O��ł��B

���O���͂ł́A���㍷�قƒ���1�����̕�����v����82���ƂȂ��Ă������Ƃɒ��ڂ��Ă��܂����B�����āA����1�����́A�ߋ��ɔ��\���ʂƑO�ʁE�s��\�z�Ƃ̗ǂ������ɑf���ɔ������Ă������Ƃ��킩���Ă��܂����B

���ʂ́A���㍷�ق��}�C�i�X�������ɂ��ւ�炸�A����1�����̔����͗z���ƂȂ�܂����B�A���A����1�������`�������قƂ�ǂ̊��Ԃ͑f���ɉA�����ɓ����A�I�l�������ɋ}�ɗz���ƂȂ�܂����B���������A���͂��O�ꂽ���ƂɈႢ�͂���܂���B

�A���A���̒���1�����`���̌o�܂܂���ƁA����������ɍ���̕��͓��e���C������K�v�͂Ȃ��ł��傤�B

�ߋ��f�[�^���������A����1�����ƒ���11�����̕�����v����55�������Ȃ����߁A�w�W���\��̏����������ǂ�����A���̌�͂��̂Ƃ��ǂ��̃g�����h�ɓۂ܂�Ă��܂��A�ƍl���Ă��܂����B

���ʂ́A����22:30�ɍs��ꂽ�A�������w���̉e���������Ȃ����ƌ�����23��������A���~�g�����h�ɓ]�����Ă��܂��B

���㍷�ق��}�C�i�X�������̂ŁA�{�w�W�ւ̔����͒���1�������z���ŁA����11�������A���ƂȂ�܂����B���͒ʂ�Ƃ������܂����A����̒���1�������z���ƂȂ������Ƃ͐��������܂���B

�y9. �V�i���I���z

���O���͂ɏ]���āA���\���ʂ��s��\�z������ƍl���A���\���O�ɔ��|�W�V�������擾���܂����B

���ʂ́A���\����̏������������ċ}�����������ʁA������6.7pips�ł����B

����1�����͍ŏI�I�ɗz���ƂȂ������̂́A���\���ʂƒ���1�����̏����������A�������������Ƃ܂���ƁA���|�W�V���������̂܂����Ă���ׂ��������Ƃ͎v���܂���B

�V�i���I�ʂ�̎�����s���A���̃V�i���I�̑O��i���O���́j���O�ꂽ�ȏ�A���͂Ȃ��ƍl���Ă��܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 12:50| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N02��09��

2017�N2��10��22:30���\�[�č������w�W�u�A�������w���v���\�O���USDJPY�������́i���ʌ��؍ρj

�u�T.�����v�u�U.���́v�͎��O���e�ł��B�u�V.���ʁv�u�W.���v�̓��e�����͇V�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

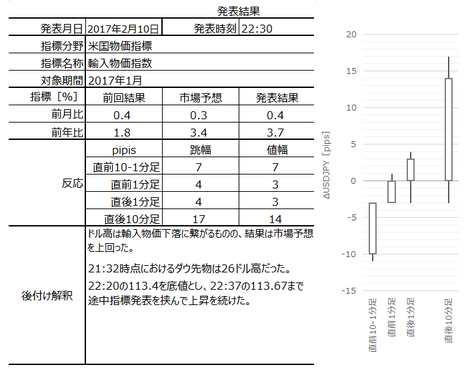

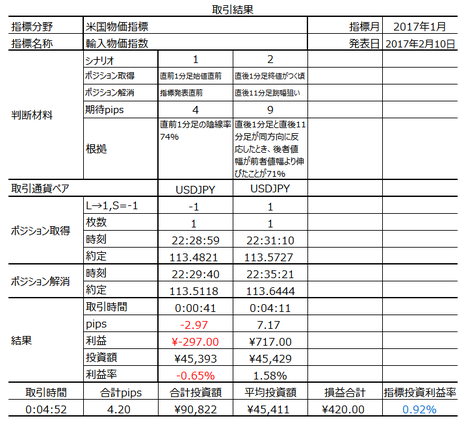

2017�N2��10��22:30�ɕč������w�W�u�A�������w���v�̔��\���s���܂��B����̔��\��2017�N1�����̃f�[�^�ł��B

�{�w�W�{���̔����͏��������߁A�|�W�V���������ꍇ�ɂ͑O��̃g�����h�Ɋ������܂�₷�����Ƃɒ��ӂ��������ǂ��ł��傤�B

��������|�C���g���ȉ��ɐ������Ă����܂��B

- ���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̏��ɔg�y����ƍl�����܂��B�]���āA�����w�W���A�������w����PPI��CPI�̏��ɔg�y����ƍl�����A�{�w�W��PPI�ECPI�̐�s�w�W�Ƃ����Ӌ`������܂��B

- �ߋ��f�[�^�Ɉ˂�A���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��12pips�ƂȂ��Ă��܂��B���ϒl�ł���12pips�������Ƃ�33���ŁA�قڔ����i46���j�͕��ϒl�̔�����6pips�ȉ������������܂���B�܂�A���ϒl��ނ�グ�Ă���̂́A���܂ɑ傫���������邩�炾�ƌ����܂��B�Ȃ��A�������Ԃɂ����čł��������傫�������Ƃ���42pips�ł����B

- ���O1�����͉ߋ��ɉA������74���ƂȂ��Ă��܂��B�A���A���̉ߋ����ϒl�͒�����4pips�E�l����3pips��������܂���B�����͏������̂ŁA���̊ԂɃ|�W�V���������Ȃ�A�������Ɨ��m�ł���Ƃ��ɂ������������ł��傤�B

- ����11�����́A����1�����Ƃ̕�����v����67���ƂȂ��Ă��܂��B����1�����ƒ���11�����Ƃ����������ɔ��������Ƃ��A�O�ҏI�l������ҏI�l�̔������L�т����Ƃ�71���ƂȂ��Ă��܂��B�w�W���\��̒l�����ɔ�����|�W�V�����͎��ĂȂ��ɂ���A���������ɒǂ�������ɂ������s��������܂��B�|�W�V���������Ȃ�A10pips���x�̑����o�債�Ă����܂��傤�B

�T.����

�y1. �w�W�T�v�z

�A�������w���́A�č��A�����_�ɂ����镨���������A2000�N��100�Ƃ��Ďw�����������̂ł��B�Ώۂ́A��2,000�̊�Ƃ�4,000�̕��i�ł��B�R���֘A�͊܂܂��A�T�[�r�X�͊܂܂�Ă��܂��B

���鐻�i������҂̎茳�ɓ͂��܂łɂ́A�A�����i�����Y�҉��i���������i�̏��ɔg�y����ƍl�����܂��B�]���āA�����w�W���A�������w����PPI��CPI�̏��ɔg�y����ƍl�����A�{�w�W��PPI�ECPI�̐�s�w�W�Ƃ����Ӌ`������܂��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B

�ȉ��̒����E���͂�2015�N1���ȍ~�O�\�܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��12pips�ƂȂ��Ă��܂��B���ϒl�ł���12pips�������Ƃ�33���ŁA�قڔ����i46���j�͕��ϒl�̔�����6pips�ȉ������������܂���B�܂�A���ϒl��ނ�グ�Ă���̂́A���܂ɑ傫���������邩�炾�ƌ����܂��B�Ȃ��A�������Ԃɂ����čł��������傫�������Ƃ���42pips�ł����B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�قڑO���䂪0�ň��ɂ��ւ�炸�A�Ȃ��O�N�䂪�㏸���Ă���̂��A�����ɋꂵ�ރO���t�ł��B���̂��Ƃ͕ʓr���ׂ邱�Ƃɂ��āA�Ƃ肠�������́u�����������v�Ƃق��Ă����܂��傤�B

����A�O�N��͑O�\���ʂ������P�Ɨ\�z����Ă��܂��B���������A�O����͎s��\�z���O�ʂ�����0.2���������Ă��܂��B

5���́u�w�W��v�����́v�̌��ʁA�{�w�W�͎s��\�z�┭�\���ʂ��O�ʂɑ��ǂ�����A�ǂ��炩����ɔ�������Ƃ͌����܂���B�܂��A���\���ʂ��s��\�z�ɑ��Ăǂ����ꓯ�l�ł��B

���������X���́A�����������Ȏw�W�ŗǂ������܂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11�����̎n�l����[�\�N�����ȉ��Ɏ����܂��B

���O10-1�����̉ߋ����ϒl�́A������7pips�A�l����4pips�ł��B

���O10-1�����͎��O���قƂ̕�����v����63���ƂȂ��Ă��܂��B����A���O���ق̓v���X�ł����A�z���ɂȂ�₷���Ƃ�������܂���B

���O1�����̉ߋ����ϒl�́A������4pips�A�l����3pips�ł��B

���O1�����͒��O10-1�����Ƃ̕�����v����47���ƂȂ��Ă��܂��B�܂�A���O10-1�����̕��������O1�����̕����������Ă͂��܂���B

���ڂ��ׂ������͉A������74���Ƃ����_�����ł��B�A���A��L�̒ʂ�ߋ��̔����͏������̂ŁA���̊ԂɃ|�W�V���������Ȃ�A�������Ɨ��m�ł���Ƃ��ɂ������������ł��傤�B

����1�����̉ߋ����ϒl�́A������12pips�A�l����8pips�ł��B

���O���فE���㍷�ق���́A����1�����̔����������������Ă����Ƃ����肪���������܂���i���ꂼ��68���E62���j�B���\���ʂ̉e�����͂��ɂ���̂����m��Ȃ����A���̗ǂ������Ŕ������������܂�Ƃ�����ł��Ȃ������ł��B

����11�����́A����1�����Ƃ̕�����v����67���ƂȂ��Ă��܂��B����1�����ƒ���11�����Ƃ����������ɔ��������Ƃ��A�O�ҏI�l������ҏI�l�̔������L�т����Ƃ�71���ƂȂ��Ă��܂��B�w�W���\��̒l�����ɔ�����|�W�V�����͎��ĂȂ��ɂ���A���������ɒǂ�������ɂ������s��������܂��B�|�W�V���������ꍇ�A10pips���x�̑����o�債�Ă����܂��傤�B

�i2-3. �֘A�w�W�j

�������܂��B

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

����11�����́A����1�����Ƃ̕�����v����67���ƂȂ��Ă��܂��B����1�����ƒ���11�����Ƃ����������ɔ��������Ƃ��A�O�ҏI�l������ҏI�l�̔������L�т����Ƃ�71���ƂȂ��Ă��܂��B�w�W���\��̒l�����ɔ�����|�W�V�����͎��ĂȂ��ɂ���A���������ɒǂ�������ɂ������s��������܂��B�|�W�V���������ꍇ�A10pips���x�̑����o�債�Ă����܂��傤�B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

���ڂ��ׂ������͉A������74���Ƃ����_�����ł��B�A���A��L�̒ʂ�ߋ��̔����͏������̂ŁA���̊ԂɃ|�W�V���������Ȃ�A�������Ɨ��m�ł���Ƃ��ɂ������������ł��傤�B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

����̎��O���ق̓v���X�ƂȂ��Ă��܂��B���O���فE���㍷�ق́A�O����ƑO�N��ɂ��Ă��ꂼ��i�s��\�z�[�O�ʁj�����߁A�����𑫂����킹�Ă��܂��B�{�w�W�ł́A�O����E�O�N��̏d�݂Â����s���Ă��܂���B

���O���قƒ��O10-1�����E���O1�����̕�������v�������Ƃ́A���ꂼ��63���E32���ƂȂ��Ă��܂��B�s��\�z�ƑO�ʂ̑召�W���w�W���\�O�̓����Ƃ̊W�͌��o���܂���B

���㍷�ق́A�O����ƑO�N��ɂ��Ă��ꂼ��i2✕���\���ʁ[�s��\�z�[�O�ʁj�����߁A�����𑫂����킹�Ă��܂��B

���㍷�قƒ���1�����E����11�����̕�������v�������Ƃ́A���ꂼ��62���E65���ƂȂ��Ă��܂��B���\���ʂƎs��\�z��O�ʂƂ̑召�W���w�W���\��̓����Ƃ̊W���ア�悤�ł��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/10.22:30���\

2017�N2��11��19:00�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

�ߋ��f�[�^�Ɉ˂�A���\���ʂɑ��ł��f���ɔ������钼��1�����������ϒl��12pips�ƂȂ��Ă��܂����B

�����4pips�ł�����A���Ȃ菬���Ȕ����������\����ɂ͋N���܂���ł����B

�����炭����́A1���ԑ��`���[�g�őO���钆�i2��9��02:00��111.67�̒��t���Ă���A����16:00�ɍ��l113.62�܂ŏ㏸�g�����h�����������߁A�ƍl�����܂��B113.7�t�߂�4���ԑ��`���[�g�̐�s2���i�㑤�j�ɒB���Ă��܂��B����āA�T���̃|�W�V����������O���ɏ�l���L�ѓ�����̂ł͂Ȃ��ł��傤���B���ہA���\��ɂ�23:15���ɍ��l113.72��t����ƁA���̌�͏T���I�l113.26�܂ʼn������Ă��܂��B

���O���͂ł́A���O1�����̉ߋ��A������74���ƂȂ��Ă��܂����B

���ʂ͗z���ŁA���͂͊O���܂����B���ғI����75���ȉ��̍����Ɋ�Â��V�i���I�Ŏ�����s���܂������A����͗���������̂ŁA�����炭���̃V�i���I�͂Ȃ��Ȃ�Ǝv���܂��B

���O���͂ł́A����11�����ƒ���1�����̕�����v����67���ƂȂ��Ă��܂����B�����āA����1�����ƒ���11�����Ƃ����������ɔ��������Ƃ��A�O�ҏI�l������ҏI�l�̔������L�т����Ƃ�71���ƂȂ��Ă��܂����B

���ʂ́A����1�����ƒ���11�����͓������ɔ������܂����B

�y9. �V�i���I���z

���͌��ʂɊ�Â��A�V�i���I1�͑��ƂȂ�܂����B

8���L�ڂ̒ʂ�A�����炭���O1�����̍����A�����ɓq���邱�Ƃ́A����̊O��Ŏ���͊��ғI�����������邽�߁A�����̃V�i���I�ɂ͎c��Ȃ��ł��傤�B

����A�V�i���I2�͒���1�����I�l�������Ƀ|�W�V����������āA��4�����7pips���x�𗘊m�ł��܂����B��4���ŗ��m�����A���̂܂ܒ���11�����I�l�܂ŗ��m��҂��Ă�����A�ő�10pips���x����ꂽ�����m��܂���B���������A����7���ň��S�Ƀ|�W�V���������܂����_�́A�܂��ǂ��Ƃ��܂��傤�B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 17:30| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N02��06��

2017�N2��7��22:30���\�[�č����ێ��x�u�f�Վ��x�v���\�O���USDJPY�������́i���ʌ��؍ρj

�u�T.�����v�u�U.���́v�͎��O���e�ł��B�u�V.���ʁv�u�W.���v�̓��e�����͇V�̃^�C�g���s�t�߂ɋL�ڂ��Ă��܂��B

2017�N2��7��22:30�ɕč����ێ��x�u�f�Վ��x�v�̔��\���s���܂��B

�{�w�W�̃|�C���g�͎��̒ʂ�ł��B

- �{�w�W�͕s�v�c�Ȃ��ƂɁA�č��f�ՐԎ��͍P�퉻���Ă���A�������قڈ��ŕč��i�C���f�Վ��x�ɂ͊W�Ȃ��悤�Ɍ�����̂ɁA���\�O��ɔ�r�I�傫�Ȕ��������܂��B

- ����1�����́A�ߋ����ςŒ�����19pips�A�l����14pips�ł��B����1�������z���������m���͉ߋ�23���74���ł��B

- ����1�����ƒ���11�����̕�����v����78%�ŁA���A��҂̒l�����O�҂̂�����L�т����Ƃ�83������܂��B����11�����́A�ߋ����ςŒ�����30pips�A�l����22pips�ł��B����1�����́A�ߋ����ςŒ�����19pips�A�l����14pips�ł�����A���̍����_���܂��B

�T.����

�y1. �w�W�T�v�z

�f�Վ��x�́A�����Ȃ�����10���O���22:30�i�Ď���21:30�j�ɔ��\���Ă��܂��B

�f�Վ��x�͌o����x�̈ꕔ�ŁA�o����x�ɂ͖f�Վ��x�̑��ɃT�[�r�X���x�E�������x�E�o��ړ]���x������܂��B��ʂɑ��̍��ڂƔ�ׂĖf�Վ��x���傫�����߁A�o����x�̒��Ŗf�Վ��x�����ڂ����̂ł��B

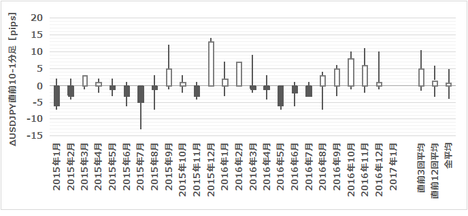

�{�w�W�͕s�v�c�Ȃ��ƂɁA�č��f�ՐԎ��͍P�퉻���Ă��Đ������قڈ��ȏ�ɁA�č��i�C���f�Վ��x�ɂ͊W�Ȃ��悤�Ɍ�����̂ɁA���\�O��ɔ�r�I�傫�Ȕ���������܂��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒����E���͂�2015�N1���ȍ~�挎���\���ʂ܂ł�23�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��19pips�ƂȂ��Ă��܂��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

1980�N��ȍ~�A�č��f�Վ��x�͍P��I�ɐԎ��ƂȂ��Ă��܂��B

�ŋ߂͖�����400���h���̐Ԏ��������Ă��܂��B�������ł��˂��B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11���������}�Ɏ����܂��B

���O10-1�����́A�ߋ����ςŒ�����7pips�A�l����3pips�ł��B���A���ƂȂ������Ƃ��������̂́i61���j�A��Ƃ��Ėڗ������ł͂���܂���B

���O���قƂ̕�����v����35���ł�����A�s��\�z���O�ʂ��������Ƃ��ɁA���O�̔����͗z���ɂȂ肪���ł��B

���O1�����́A�ߋ����ςŒ�����9pips�A�l����7pips�ł��B���A���ƂȂ������Ƃ��������̂́i62���j�A��Ƃ��Ėڗ������ł͂���܂���B

���O���قƂ̕�����v����57�������ł�����A�ǂ���ɐU�ꂪ�����Ƃ������Ƃ͌����܂���B

����1�����́A�ߋ����ςŒ�����19pips�A�l����14pips�ł��B����1�������z�����������Ƃ͉ߋ�23���74���ƂȂ��Ă��܂��B74���Ȃ�A���O�̃g�����h�����ėz����������Δ����Ă��ǂ��ł��ˁB

����11�����́A�ߋ����ςŒ�����30pips�A�l����22pips�ł��B����1�����ƒ���11�����̔�����������v�������Ƃ�78���ŁA��҂̒l�����O�҂̂�����L�т����Ƃ�83������܂��B����Ȃ甽�����������Ă���ł��|�W�V��������ꂻ���ł��ˁB

�i2-3. �֘A�w�W�j

�������܂��B

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A�ȉ��͕��͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/7.22:30���\

2017�N2��8��12:30�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

�č��f�ՐԎ��͍P�퉻���Ă���A�������قڈ��ŁA�č��i�C���f�Վ��x�ɂ͊W�Ȃ��悤�Ɍ����܂��B�ɂ��ւ�炸�A�{�w�W���\�O��ɂ͔�r�I�傫�Ȕ��������܂��B

�Ƃ͂����A����͉ߋ����ς����������������A����1����������3pips�A����11�����l����5pips��������܂���ł����B

�����I�ɂ́A�č������⎑�����ꔽ���ɂ��A�������ƁA�h�������A�o����Ɍq����ƍl�����܂��B���̂��߁A�f�Վ��x�͈������i�ނƗ\�z����܂��B

���̈���ŁA���\�l�ɂ��ẮAISM�����ƌi���w���u�A�o�v��11��52.0����12��56.0�Ɖ��P����������Ă��܂����B

���O10-1�����́A�����̂��Ƃf�����Ɖ��߂ł��܂��B

���\�l�͑O�ʋy�юs��\�z�������P���Ă��܂����B���ʁA����1�����͈�u�z�����ɔ������Ă��܂��B�����Đ����������ւ̌��O����A���̌�̓h�����ɐU�ꂽ�Ɖ��߂��Ă��܂��B

�ߋ��f�[�^�Ɋ�Â��A����1�����͕��ςŒ���19pips�E�l��14pips�ƂȂ��Ă���A�z������74���ƂȂ��Ă��܂����B���ʂ́A����3pips�E�l��0pips�ŁA���l�I���ł��B

���l�I���͕��͓K�ۂ̃J�E���g�Ɋ܂߂Ȃ����߁A�R�����g�͂���܂���B

�ߋ��f�[�^�Ɋ�Â��A����1�����ƒ���11�����̕�����v����78%�ŁA���A��҂̒l�����O�҂̂�����L�т����Ƃ�83������܂����B���ʂ́A����1���������l�I���̂��߁A�R�����g�͂���܂���B

�y9. �V�i���I���z

�ߋ��f�[�^�Ɉ˂�A����1�����E����11�����̗z���������ꂼ��78���E74������܂����B

�V�i���I1�E2�͂��̌��ʂɊ�Â����|�W�V���������܂����B���������A���ۂɂ͗z�����ɐU�ꂽ�͈̂�u�ŁA�A�����ɓ������Ƃ��铮�������������܂����B

����āA�V�i���I1�E2�̎���͑��ƂȂ�܂����B

�ߋ��f�[�^�Ɉ˂�A����1�����ƒ���11�����̕�����v����78���ł����B��L�̒ʂ�A����1�������A�����ɐU��悤�Ƃ��铮���������������߁A�V�i���I3�͔��|�W�V�����������܂����B

���ʁA�V�i���I3�ł̎���͗��m�ƂȂ�܂����B

�V�i���I4�́A�V�i���I3�ɂ����Ē���11�����I�l�܂Ń|�W�V���������Ƃ������̂ł��B�{���Ȃ�A�V�i���I3�Ń|�W�V�����擾���ɍ��킹�ăV�i���I4�̃|�W�V�������擾���ׂ��ł��B���������A���̎��_�ɂ����ăV�i���I1�E2�̍����������z�����ւ̔����Ƃ������͂��O��Ă��܂����B���̂��߁A�V�i���I3�̂ݎ��s���A�V�i���I4�̃|�W�V������ςݏグ�邱�Ƃ��ł��܂���ł����B

����̒���P�����I�l���n�l�Ɠ��l���������߁A�����̕��͌��ʁE�V�i���I�������Ɠ����ɂȂ�܂��B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 21:41| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N02��03��

2017�N2��4��00:00���\�[�č��i�C�w�W�uISM���ƌi���w���v���\�O���USDJPY�������́i���ʒNjL�ρj

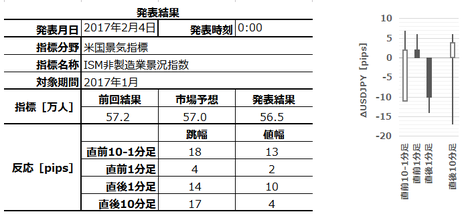

2017�N2��4��00:00�ɕč��i�C�w�W�uISM���ƌi���w���v�̔��\���s���܂��B�����2017�N1�����̔��\�ƂȂ�܂��B

�{�w�W�̉ߋ����\���̃|�C���g�͎��̒ʂ�ł��B

�{�w���́A(1) �č���v�o�ώw�W�̂Ȃ��Ŗ������������ɔ��\����邱�Ɓi��3�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) �č��̏ꍇ�͐����Ƃ������Ƃ�GDP�v���䂪�����Ǝv���邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

�{�w�����\��2���O�ɂ�ISM�����ƌi���w�������\����Ă��܂��B�ߋ��̃f�[�^���������A�����i�l�����j�͂�����̔��ƌi���w���̕����傫���Ȃ肪���ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�����ƌi���w���́A���Ɩ�300�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒�����2015�N1���ȍ~�挎���\���ʂ܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��16pips�ƂȂ��Ă��܂��B���������A16pips���Ĕ����������Ƃ�24��10��i42���j��������܂���B24��̔�����12��ƂȂ�̂�15pips�ł��B

�������Ԓ��A����1�����������ő�ƂȂ����Ƃ���39pips�A����11������69pips�ƂȂ��Ă��܂��B

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�O��57.2�ɑ��A����̎s��\�z��57.0�Ɣ����ɂȂ��Ă��܂��B

���߂�ISM�����ƌi���w���͉��P�ŁA���̂Ƃ��̔����͒���1����������22pips�A����11����������24pips�̗z���ƂȂ��Ă��܂����B

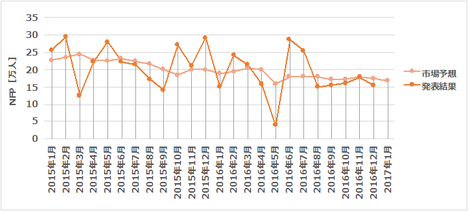

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11���������}�Ɏ����܂��B

���O10-1�����̉ߋ��̒������ς�9pips�A�l�����ς�6pips�ƂȂ��Ă��܂��B

�z���E�A���ւ̑傫�ȕ�͂���܂���i�z����42���j�B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O10-1�������z���E�A���ł��邩�̊W�́A������v��71���ƂȂ��Ă��܂��B�A���A�{�w�W���\�O�ɕč��ٗp���v�����\����Ă���̂ŁA���̊W���{�w�W���\���T���Ă̂��̂��A�ٗp���v���\��̃|�W�V���������ɂ����̂��͂킩��܂���B

���O1�����̉ߋ��̒������ς�6pips�A�l�����ς�4pips�ƂȂ��Ă��܂��B

���O1�����͉ߋ�24��4���l�ŁA�c��20��17��i85���j���A���ƂȂ��Ă��܂��B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O1�������z���E�A���ł��邩�̊W�ɑ傫�ȕ�͌��o���܂���i������v��65���j�B

����1�����̉ߋ��̒������ς�16pips�A�l�����ς�12pips�ƂȂ��Ă��܂��B���������A������16pips�������Ƃ�42���ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����77���ƂȂ��Ă��܂��B

����11�����̉ߋ��̒������ς�25pips�A�l�����ς�19pips�ƂȂ��Ă��܂��B

���ɁA����1�����ƒ���11�����̒l����������v�������Ƃ�86���ƂȂ��Ă��܂��B�����āA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���63���ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����78���ƂȂ��Ă��܂��B

�w�W���\��ɔ������������Ă���|�W�V����������Ă��ǂ������ł��B

���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕�����܂��B�|�W�V�������������܂T�����߂����ƁA�T���ɂǂ̂悤�ȕ������āA���T���j���̑��J�����S�z�ł��B�����̊W�ʼn�X�������ē����Ƃ͂����ƕs���ȏT���ł͂Ȃ��ł��傤���B

���Ɍٗp���v��{�w�W�̌��ʂ��ǂ��Ă��A���|�W�V�����͎葁���������������ǂ��̂����m��܂���ˁB

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A���͌��ʂ݂̂������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j�̎Q�l�ɂł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�{�w�W���O��23:45�ɔ��\���ꂽPMI�̑����E���Ƃ�55.8�E55.6�ŁA�����PMI����l��55.4�E55.1�������P����Ă��܂����B���������AISM�͈����ƂȂ�APMI�Ƃ̐������͂Ȃ������悤�ł��B

�������\���ꂽ12�������Ǝw���͑O����{1.3���i�\�z�{0.5���j�ƂȂ��Ă��܂����A�A���ł̔������������z��ʂ�ISM�̉e���ɂ͋y�Ȃ��悤�ł��B

������ʂ͎��̒ʂ�ł����B

�O��57.2�E�s��\�z57.0�ɑ��A���\���ʂ�56.5�ň����ł����B����1���������̔�����14pips�ŁA�قډߋ��̕��ϒl�Ɠ����x�ł����B

���Ƃ���USDJPY�͕č������̉e���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕����������Ƃ��C�ɂ��Ă��܂����B00:15���݁ANY�_�E��2���h�����i�O����{0.76���j���A�����ɂ���ĕč�10�N������2.43���ƑO���䁢1.54���ɒB���܂����B

�܂��܂�NY�͌ߑO�̂��߂ǂ��Ȃ邩�킩��܂��A���̂܂܂ł͏T�����̃I�Z�A�j�A�E�����́A�ċ����̑啝���Ŏn�܂�ł��傤�BUSDJPY�͉������J���Ďn�܂���Z�������悤�Ɍ����܂��B

���O1�����͉A������85���ƂȂ��Ă��܂����B���ʂ��A���ƂȂ�܂����B

����1�����ƒ���11�����̕�����v����86���ŁA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���63���ł����B���ʂ͂��̒ʂ�ɂȂ��Ă��܂��B

�V�i���I�ɂ͖�肠��܂���B

������ǂ�...

�{�w�W�̉ߋ����\���̃|�C���g�͎��̒ʂ�ł��B

- �O��57.2�ɑ��A����̎s��\�z��57.0�Ɣ����ɂȂ��Ă��܂��B���߂�ISM�����ƌi���w���͉��P�ŁA���̂Ƃ��̔����͒���1����������22pips�A����11����������24pips�̗z���ƂȂ��Ă��܂����B

- �ߋ�24��̒���1���������̕��ϒl��16pips�ƂȂ��Ă��܂��B���m�ɂ��摹�ɂ���A���̂����肪�ڈ��ƂȂ�܂��B

- ���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕�����܂��B�|�W�V�������������܂T�����߂����ƁA�T���ɂǂ̂悤�ȕ������āA���T���j���̑��J�����S�z�ł��B

�����̊W�ʼn�X�������ē����Ƃ͂����ƕs���ȏT���ł͂Ȃ��ł��傤���B���Ɍٗp���v��{�w�W�̌��ʂ��ǂ��Ă��A���|�W�V�����͎葁���������������ǂ��̂����m��܂���ˁB - ���O1�����͉A������85���ƂȂ��Ă��܂��B���O1�����̉ߋ��̒������ς�6pips�A�l�����ς�4pips�ł��B

- ���㍷�قƒ���1�����̕�����v����77���ƂȂ��Ă��܂��B����1�����̉ߋ��̒������ς�16pips�A�l�����ς�12pips�ƂȂ��Ă��܂��B

- ����1�����ƒ���11�����̒l����������v�������Ƃ�86���ƂȂ��Ă��܂��B�����āA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���63���ł��B�܂��A���㍷�قƒ���1�����̕�����v����78���ƂȂ��Ă��܂��B�w�W���\��ɔ������������Ă���|�W�V����������Ă��ǂ������ł��B

�T.����

�y1. �w�W�T�v�z

�{�w���́A(1) �č���v�o�ώw�W�̂Ȃ��Ŗ������������ɔ��\����邱�Ɓi��3�c�Ɠ��j�A(2) �i�����͌i�C�]���̐�s�w�W�ƍl�����邱�ƁA(3) �č��̏ꍇ�͐����Ƃ������Ƃ�GDP�v���䂪�����Ǝv���邱�ƁA����d�v�x�E���ړx�������Ƃ���Ă��܂��B

�{�w�����\��2���O�ɂ�ISM�����ƌi���w�������\����Ă��܂��B�ߋ��̃f�[�^���������A�����i�l�����j�͂�����̔��ƌi���w���̕����傫���Ȃ肪���ł��B

�w���̉��߂́A50��������ƌi�C�g��E50���������ƌi�C��ށA�ł��B

�w���̈Ӌ`�́A�i�C�]����GDP������s�������邱�ƂƁA�ł��B

�Ȃ��AISM�Ƃ�Institute for Supply Management�i�č������Ǘ��g���j�̏ȗ��`�ł��B�����ƌi���w���́A���Ɩ�300�Ђ̍w���S�������ւ̃A���P�[�g���ʂɊ�Â���ƌi�������������w�W�ł��B���̓��e�́A�u�V�K�v�u���Y�v�u�ٗp�v�u���גx���v�u�Ɂv�̍��ڂ��A�O����Łu�ǂ��v�u�����v�u�����v�̎O���ʼn����W�v���ʂɁA�G�ߒ��������������̂ł��B

�y2. ���o����z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒�����2015�N1���ȍ~�挎���\���ʂ܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��16pips�ƂȂ��Ă��܂��B���������A16pips���Ĕ����������Ƃ�24��10��i42���j��������܂���B24��̔�����12��ƂȂ�̂�15pips�ł��B

�������Ԓ��A����1�����������ő�ƂȂ����Ƃ���39pips�A����11������69pips�ƂȂ��Ă��܂��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�O��57.2�ɑ��A����̎s��\�z��57.0�Ɣ����ɂȂ��Ă��܂��B

���߂�ISM�����ƌi���w���͉��P�ŁA���̂Ƃ��̔����͒���1����������22pips�A����11����������24pips�̗z���ƂȂ��Ă��܂����B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11���������}�Ɏ����܂��B

���O10-1�����̉ߋ��̒������ς�9pips�A�l�����ς�6pips�ƂȂ��Ă��܂��B

�z���E�A���ւ̑傫�ȕ�͂���܂���i�z����42���j�B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O10-1�������z���E�A���ł��邩�̊W�́A������v��71���ƂȂ��Ă��܂��B�A���A�{�w�W���\�O�ɕč��ٗp���v�����\����Ă���̂ŁA���̊W���{�w�W���\���T���Ă̂��̂��A�ٗp���v���\��̃|�W�V���������ɂ����̂��͂킩��܂���B

���O1�����̉ߋ��̒������ς�6pips�A�l�����ς�4pips�ƂȂ��Ă��܂��B

���O1�����͉ߋ�24��4���l�ŁA�c��20��17��i85���j���A���ƂȂ��Ă��܂��B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O1�������z���E�A���ł��邩�̊W�ɑ傫�ȕ�͌��o���܂���i������v��65���j�B

����1�����̉ߋ��̒������ς�16pips�A�l�����ς�12pips�ƂȂ��Ă��܂��B���������A������16pips�������Ƃ�42���ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����77���ƂȂ��Ă��܂��B

����11�����̉ߋ��̒������ς�25pips�A�l�����ς�19pips�ƂȂ��Ă��܂��B

���ɁA����1�����ƒ���11�����̒l����������v�������Ƃ�86���ƂȂ��Ă��܂��B�����āA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���63���ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����78���ƂȂ��Ă��܂��B

�w�W���\��ɔ������������Ă���|�W�V����������Ă��ǂ������ł��B

�i2-3. �֘A�w�W�j

���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕�����܂��B�|�W�V�������������܂T�����߂����ƁA�T���ɂǂ̂悤�ȕ������āA���T���j���̑��J�����S�z�ł��B�����̊W�ʼn�X�������ē����Ƃ͂����ƕs���ȏT���ł͂Ȃ��ł��傤���B

���Ɍٗp���v��{�w�W�̌��ʂ��ǂ��Ă��A���|�W�V�����͎葁���������������ǂ��̂����m��܂���ˁB

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A���͌��ʂ݂̂������܂��B

�y3. �����������z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j�̎Q�l�ɂł��܂��B

�y4. ������v�������z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�������z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/4.00:00���\

2017�N2��4��00:59�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�{�w�W���O��23:45�ɔ��\���ꂽPMI�̑����E���Ƃ�55.8�E55.6�ŁA�����PMI����l��55.4�E55.1�������P����Ă��܂����B���������AISM�͈����ƂȂ�APMI�Ƃ̐������͂Ȃ������悤�ł��B

�������\���ꂽ12�������Ǝw���͑O����{1.3���i�\�z�{0.5���j�ƂȂ��Ă��܂����A�A���ł̔������������z��ʂ�ISM�̉e���ɂ͋y�Ȃ��悤�ł��B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

�O��57.2�E�s��\�z57.0�ɑ��A���\���ʂ�56.5�ň����ł����B����1���������̔�����14pips�ŁA�قډߋ��̕��ϒl�Ɠ����x�ł����B

���Ƃ���USDJPY�͕č������̉e���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕����������Ƃ��C�ɂ��Ă��܂����B00:15���݁ANY�_�E��2���h�����i�O����{0.76���j���A�����ɂ���ĕč�10�N������2.43���ƑO���䁢1.54���ɒB���܂����B

�܂��܂�NY�͌ߑO�̂��߂ǂ��Ȃ邩�킩��܂��A���̂܂܂ł͏T�����̃I�Z�A�j�A�E�����́A�ċ����̑啝���Ŏn�܂�ł��傤�BUSDJPY�͉������J���Ďn�܂���Z�������悤�Ɍ����܂��B

���O1�����͉A������85���ƂȂ��Ă��܂����B���ʂ��A���ƂȂ�܂����B

����1�����ƒ���11�����̕�����v����86���ŁA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���63���ł����B���ʂ͂��̒ʂ�ɂȂ��Ă��܂��B

�y9. �V�i���I���z

�V�i���I�ɂ͖�肠��܂���B

�ȏ�

������ǂ�...

posted by FX��@�������Apaji�ł��B�@�@�@�@�@�����Ďʐ^��M�N�ł��B at 07:00| Comment(0)

| TrackBack(0)

| DB2. ��w�WDB

2017�N2��3��22:30���\�[�č��ٗp�w�W�u��_�Ǝҕ���ٗp�Ґ��iNFP�j�E���Ɨ��v���\�O���USDJPY�������́i���ʒNjL�ρj

2017�N2��3��22:30�ɕč��ٗp���v�u��_�Ǝҕ���ٗp�Ґ��iNFP�j�E���Ɨ��v�̔��\���s���܂��B�����2017�N1�����̔��\�ƂȂ�܂��B

�ߋ����\���̃|�C���g�͎��̒ʂ�ł��B

�����������ƁA�ٗp���v�͑傫����������w�W�ł��B����́A�ٗp�̕ω����l������l����ɔg�y���A�܂�����̌i�C�����ɂ��傫�ȉe����^���邽�߁A�Ɛ�������Ă��܂��B

�ٗp���v�́A�S�Ă̊�Ƃ�{�@�ւȂǂɑ���T���v���������ʂł��B���ʂ́u���Ɨ��v�u��_�ƕ���A�ƎҐ��v�u���ƏA�ƎҐ��v�u�����ƏA�ƎҐ��v�u�����ƏA�ƎҐ��v�u���Z�@�֏A�ƎҐ��v�u�T�J�����ԁv�u���ώ����v����10�����ڂ����\����܂��B

���Ɂu��_�ƕ���A�ƎҐ��iNFP�j�v�Ɓu���Ɨ��v��2���ڂ����ڂ���Ă��܂��B����́AFOMC�i�A�M���J�s��ψ���j�̋��Z����̌���ɉe����^���邽�߂ł��B

�ٗp���v�̐�s�w�W�ɂ́u����ҐM�����w���v�uISM�����ƌi�C�w���v�uADP�ٗp���v�v�u�O�T���V�K���ƕی��\�������v���������܂��B

���ꂾ���Q�l�ɂ���w�W�������Ǝ����ŕ��͂���̂͑�ςł��B�����̓����p�̃v���t�F�b�V���i���������n�߂鎞�Ԃ̃g�����h���������������A�\�z�Ƃ��Ă̓A�e�ɂȂ�悤�ȋC�����܂��B���ς�炸�A���M���Ȃ��̂ł��B

�č��ٗp���v�͘J���ȘJ�����v�ǁiU.S. Department of Labor, Bureau of Labor Statistics�j��������1�T���j��NY����08:30�ɔ��\���Ă��܂��B

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒�����2015�N1���ȍ~�挎���\���ʂ܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��53pips�ƂȂ��Ă��܂��B���������A53pips���Ĕ����������Ƃ�24��9��i38���j��������܂���B24��̔�����12��ƂȂ�̂�46pips�ł��B

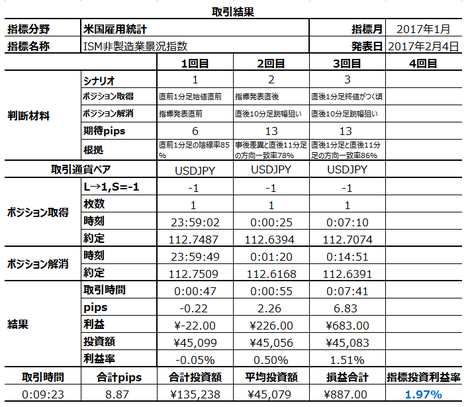

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�O�ʂɑ��ANFP�͔����A���Ɨ��͉������Ɨ\�z����Ă��܂��B

���߂�ISM�����ƌi���w����ADP�ٗp���v�͉��P����Ă��܂��B���ɁAADP�ٗp���v�͑啝�ȏ�U�ꂾ�������߁A����1�����E����11�����Ƃ��ɉߋ�25��ōő�̔����ƂȂ��Ă��܂����i�e�l����26pips�E33pips�AADP�ٗp���v�̑O�X��ȑO��24�ς̊e�l����11pips�E13pips�j�B

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11���������}�Ɏ����܂��B

���O10-1�����̉ߋ��̒������ς�7pips�A�l�����ς�4pips�ƂȂ��Ă��܂��B

�z���E�A���ւ̕�͂���܂���i�z����50���j�B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O10-1�������z���E�A���ł��邩�̊W�͌��o���܂���i������v��58���j�B

���O1�����̉ߋ��̒������ς�18pips�A�l�����ς�13pips�ƂȂ��Ă��܂��B

�ߋ�24��20��i83���j���A���ƂȂ��Ă��܂��B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O1�������z���E�A���ł��邩�̊W�ɕ�͌��o���܂���i������v��42���j�B

����1�����̉ߋ��̒������ς�53pips�A�l�����ς�40pips�ƂȂ��Ă��܂��B���������A������53pips�������Ƃ�38����������܂���B2���1������pips��46pips�ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����63���ƂȂ��Ă��܂��B���\���ʂɑ��Ă����A���̎��X�̎s����Œl�����������܂邱�Ƃ�3���1��ȏ゠��悤�ł��B

����11�����̉ߋ��̒������ς�67pips�A�l�����ς�47pips�ƂȂ��Ă��܂��B

���ɁA����1�����ƒ���11�����̒l����������v�������Ƃ�88���ƂȂ��Ă��܂��B�����āA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���62���ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����75���ƂȂ��Ă��܂��B

�w�W���\��ɔ������������Ă���|�W�V����������Ă��ǂ������ł��B

���ADP�ٗp���v�̌��ʂ��������̂ŁA�����ł͕ʂ̘b�����܂��B

���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕�����܂����B

���ɍ���̌ٗp���v���ǍD�ŕċ������㏸���Ă��A�h���������������s����ƃh�����ɓ]����\��������Ƃ������Ƃł��B

�܂��A2��2��15:01�̃��C�^�[�ł��u�Čٗp���v�܂ŁiUSDJPY�́j��l�d���v�Ƃ̌������Љ��Ă��܂����B

�O����ADP�ٗp���v��ISM�����Ǝw�����s��\�z������U�ꂽ�ɂ��ւ�炸�AUSDJPY��113.95�œ���}�����Ă��܂��B������܂��A�g�����v�đ哝�̂̃h�����u���ւ̌x�������������A�����ɏ�l���d���Ȃ��Ă���A�Ƃ��������ł��B

2/3 00:00���_�ŁA�����ɂ�112�~�䒆�ԕt�߂�113.95�̊ԂɃ��W�X�^���X������܂���B4���ԑ��ł͓]������113.00�t�߂Ɉʒu���Ă��܂��B

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A���͌��ʂ݂̂������܂��B

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j�̎Q�l�ɂł��܂��B

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

NFP�Ǝ��Ɨ��͒P�ʂ��قȂ邽�߁A���O���فE���㍷�قւ̉e���x�������߂�W���i�e���W���j���K�v�ł����B�����ł́A���O���ق́i�s��\�z�[�O�ʁj�ŁA���㍷�ق́i2✕���\���ʁ[�s��\�z�[�O�ʁj�ł��B���ꂼ��̉e���W���́ANFP�̉e����1�A���Ɨ��̉e������10�Ƃ��Ă��܂��B

�e���W���̕������قȂ闝�R�́A�������傫���Ȃ����Ƃ��ANFP�͉��P�Ŏ��Ɨ��͈����Ȃ̂ŁA�������t�ɂȂ邽�߂ł��B���҂̑傫����10�{���ƂȂ��Ă���̂́A5�{���������Ƃ����10�{���������Ƃ��̕����w�W��v���������Ȃ�������A�ł��i2015�N1��������2016�N12������24��f�[�^��p���܂����j�B

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

������ʂ͎��̒ʂ�ł����B

���߂ɖ������ʂł����B

���O�̎s��\�z�ł́A�O�ʂɑ�NFP�͔����E���Ɨ��͉������Ɨ\�z����Ă��܂����B���ʂ́ANFP���\�z������A���Ɨ��ƕ��ώ������\�z�������܂����B���ώ����̗\�z�͑O����E�O�N�䂪�{0.3���E�{2.8���ɑ��A���\���ʂ́{0.1���E�{2.5���ł��B

���\���NY�_�E���ԊO�����93�h�����i23:00�j�ƁA���̌��ʂ��D�����Ă��܂��BNFP�̉��P�ƕ��ώ����̐L�єY�݂́AFRB�̗��グ�x�����҂ƒ������}���Ƒ�����ꂽ�悤�ł��B

�_�E�̓����𐳉��ƍl����ׂ��ł��傤����A���O���͂ɂ����鎸�Ɨ��̉e���������y�����Ă�����������܂���B

�����́ANFP�ɔ��������̂�����1������1-2�b�����z�����ɐU�ꂽ��A�傫���A�����ւƗ������݂܂����B1-2�b�̗z���ւ̒��˂�30pips�A���̌�̉A�����ւ̃X�g����55pips�ł��B�ߋ����ς�46pipsp�ł�����A��╽�ς����傫�����������悤�ł��B

���̔����́A�s��ł��������������A�ƌ����܂��B

���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕��O���ɂ���܂����B���ɍ���̌ٗp���v���ǍD�ŕċ������㏸���Ă��A�h���������������s����ƃh�����ɓ]����\��������Ƃ������Ƃł��B

���Ԏ��������������ƁA���ʂ͔��\����̃X�g������A�߂�E�������J��Ԃ��ď�l���������艺���Ă���悤�Ɍ����܂��B���Ȃ��Ƃ�23:40���܂ł̓���������ƁA��L���͂̒ʂ�ɓ����Ă���悤�Ɍ����܂��B

�ߋ�24��20��i83���j���A���ƂȂ��Ă��܂����B���ʂ��A���ł��B

�܂��A����1�����ƒ���11�����̒l����������v�������Ƃ�88���ƂȂ��Ă��܂����B�����āA���ʂ������͈�v���܂����B���������A����1�����I�l��������11�����I�l�͐L�т܂���ł����B

��肠��܂���B

������ǂ�...

�ߋ����\���̃|�C���g�͎��̒ʂ�ł��B

- ���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��53pips�ƂȂ��Ă��܂��B���������A53pips���Ĕ����������Ƃ�24��9��i38���j��������܂���B24��̔�����12��ƂȂ�̂�46pips�ł��B

- �O�ʂɑ��ANFP�͔����A���Ɨ��͉������Ɨ\�z����Ă��܂��B

- ���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕��O���ɂ���܂����B���ɍ���̌ٗp���v���ǍD�ŕċ������㏸���Ă��A�h���������������s����ƃh�����ɓ]����\��������Ƃ������Ƃł��B

- �ߋ�24��20��i83���j���A���ƂȂ��Ă��܂��B���O1�����̉ߋ��̒������ς�18pips�A�l�����ς�13pips�ł��B

- ����1�����ƒ���11�����̒l����������v�������Ƃ�88���ƂȂ��Ă��܂��B�����āA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���62���ł��B

�T.����

�y1. �w�W�T�v�z

�����������ƁA�ٗp���v�͑傫����������w�W�ł��B����́A�ٗp�̕ω����l������l����ɔg�y���A�܂�����̌i�C�����ɂ��傫�ȉe����^���邽�߁A�Ɛ�������Ă��܂��B

�ٗp���v�́A�S�Ă̊�Ƃ�{�@�ւȂǂɑ���T���v���������ʂł��B���ʂ́u���Ɨ��v�u��_�ƕ���A�ƎҐ��v�u���ƏA�ƎҐ��v�u�����ƏA�ƎҐ��v�u�����ƏA�ƎҐ��v�u���Z�@�֏A�ƎҐ��v�u�T�J�����ԁv�u���ώ����v����10�����ڂ����\����܂��B

���Ɂu��_�ƕ���A�ƎҐ��iNFP�j�v�Ɓu���Ɨ��v��2���ڂ����ڂ���Ă��܂��B����́AFOMC�i�A�M���J�s��ψ���j�̋��Z����̌���ɉe����^���邽�߂ł��B

�ٗp���v�̐�s�w�W�ɂ́u����ҐM�����w���v�uISM�����ƌi�C�w���v�uADP�ٗp���v�v�u�O�T���V�K���ƕی��\�������v���������܂��B

���ꂾ���Q�l�ɂ���w�W�������Ǝ����ŕ��͂���̂͑�ςł��B�����̓����p�̃v���t�F�b�V���i���������n�߂鎞�Ԃ̃g�����h���������������A�\�z�Ƃ��Ă̓A�e�ɂȂ�悤�ȋC�����܂��B���ς�炸�A���M���Ȃ��̂ł��B

�č��ٗp���v�͘J���ȘJ�����v�ǁiU.S. Department of Labor, Bureau of Labor Statistics�j��������1�T���j��NY����08:30�ɔ��\���Ă��܂��B

�y2. ���o���z

�{�w�W�ɂ��Ċ��Ɍ��J����Ă���������܂��B�ȉ��̒�����2015�N1���ȍ~�挎���\���ʂ܂ł�24�̃f�[�^�Ɋ�Â��Ă��܂��B

���\���ʂɑ��ł��f���ɔ������钼��1���������̕��ϒl��53pips�ƂȂ��Ă��܂��B���������A53pips���Ĕ����������Ƃ�24��9��i38���j��������܂���B24��̔�����12��ƂȂ�̂�46pips�ł��B

�i2-1. �ߋ����j

�{�w�W�̉ߋ��̓��������}�Ɏ����܂��B

�O�ʂɑ��ANFP�͔����A���Ɨ��͉������Ɨ\�z����Ă��܂��B

���߂�ISM�����ƌi���w����ADP�ٗp���v�͉��P����Ă��܂��B���ɁAADP�ٗp���v�͑啝�ȏ�U�ꂾ�������߁A����1�����E����11�����Ƃ��ɉߋ�25��ōő�̔����ƂȂ��Ă��܂����i�e�l����26pips�E33pips�AADP�ٗp���v�̑O�X��ȑO��24�ς̊e�l����11pips�E13pips�j�B

�i2-2. �ߋ������j

�ߋ��̒��O10-1�����E���O1�����E����1�����E����11���������}�Ɏ����܂��B

���O10-1�����̉ߋ��̒������ς�7pips�A�l�����ς�4pips�ƂȂ��Ă��܂��B

�z���E�A���ւ̕�͂���܂���i�z����50���j�B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O10-1�������z���E�A���ł��邩�̊W�͌��o���܂���i������v��58���j�B

���O1�����̉ߋ��̒������ς�18pips�A�l�����ς�13pips�ƂȂ��Ă��܂��B

�ߋ�24��20��i83���j���A���ƂȂ��Ă��܂��B

���O���فi�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƒ��O1�������z���E�A���ł��邩�̊W�ɕ�͌��o���܂���i������v��42���j�B

����1�����̉ߋ��̒������ς�53pips�A�l�����ς�40pips�ƂȂ��Ă��܂��B���������A������53pips�������Ƃ�38����������܂���B2���1������pips��46pips�ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����63���ƂȂ��Ă��܂��B���\���ʂɑ��Ă����A���̎��X�̎s����Œl�����������܂邱�Ƃ�3���1��ȏ゠��悤�ł��B

����11�����̉ߋ��̒������ς�67pips�A�l�����ς�47pips�ƂȂ��Ă��܂��B

���ɁA����1�����ƒ���11�����̒l����������v�������Ƃ�88���ƂȂ��Ă��܂��B�����āA����1�����I�l��������11�����I�l���L�т����Ƃ́A���̂���62���ł��B

���㍷�فi2✕���\���ʁ[�s��\�z�\�O�ʁj�̃v���X�E�}�C�i�X�ƁA����1�������z���E�A���ł��邩�̊W�́A������v����75���ƂȂ��Ă��܂��B

�w�W���\��ɔ������������Ă���|�W�V����������Ă��ǂ������ł��B

�i2-3. �֘A�w�W�j

���ADP�ٗp���v�̌��ʂ��������̂ŁA�����ł͕ʂ̘b�����܂��B

���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕�����܂����B

���ɍ���̌ٗp���v���ǍD�ŕċ������㏸���Ă��A�h���������������s����ƃh�����ɓ]����\��������Ƃ������Ƃł��B

�܂��A2��2��15:01�̃��C�^�[�ł��u�Čٗp���v�܂ŁiUSDJPY�́j��l�d���v�Ƃ̌������Љ��Ă��܂����B

�O����ADP�ٗp���v��ISM�����Ǝw�����s��\�z������U�ꂽ�ɂ��ւ�炸�AUSDJPY��113.95�œ���}�����Ă��܂��B������܂��A�g�����v�đ哝�̂̃h�����u���ւ̌x�������������A�����ɏ�l���d���Ȃ��Ă���A�Ƃ��������ł��B

2/3 00:00���_�ŁA�����ɂ�112�~�䒆�ԕt�߂�113.95�̊ԂɃ��W�X�^���X������܂���B4���ԑ��ł͓]������113.00�t�߂Ɉʒu���Ă��܂��B

�U. ����

���߁E�R�����g�́u�T. �����v�̊Y���ӏ��ɋL�ڍς̂��߁A���͌��ʂ݂̂������܂��B

�y3. ���������́z

���������͂ł́A�ߋ����\�����1������11�����̒����ƒl�����g���܂��B���̕��͂ŏ\����pips���_�������Ȏw�W���ۂ������f�ł��܂��B�܂��t�ɁA�ߋ��̔����̑傫�����킩���Ă���A�|�W�V�������������Ƃ��Ɋܑ����ǂ̒��x�ɂȂ�Α�����Ηǂ����i�����҉�ł������ɂȂ����j�̎Q�l�ɂł��܂��B

�y4. ������v�����́z

������v�����͂́A�w�W���\�O��̔��������ɓ����I�ȕ肪�Ȃ����ׂĂ��܂��B

�y5. �w�W��v�����́z

�w�W��v�����͂ł́A���O���قƎ��㍷�ق̕����ɕ肪�Ȃ����ׂĂ��܂��B

NFP�Ǝ��Ɨ��͒P�ʂ��قȂ邽�߁A���O���فE���㍷�قւ̉e���x�������߂�W���i�e���W���j���K�v�ł����B�����ł́A���O���ق́i�s��\�z�[�O�ʁj�ŁA���㍷�ق́i2✕���\���ʁ[�s��\�z�[�O�ʁj�ł��B���ꂼ��̉e���W���́ANFP�̉e����1�A���Ɨ��̉e������10�Ƃ��Ă��܂��B

�e���W���̕������قȂ闝�R�́A�������傫���Ȃ����Ƃ��ANFP�͉��P�Ŏ��Ɨ��͈����Ȃ̂ŁA�������t�ɂȂ邽�߂ł��B���҂̑傫����10�{���ƂȂ��Ă���̂́A5�{���������Ƃ����10�{���������Ƃ��̕����w�W��v���������Ȃ�������A�ł��i2015�N1��������2016�N12������24��f�[�^��p���܂����j�B

�y6. �V�i���I�쐬�z

�ȏ�̒����E���͌��ʂɊ�Â��A�ȉ��̃V�i���I�Ŏ���ɗՂ݂܂��B

�V. ����

2017.2/3.22:30���\

2017�N2��3��23:40�NjL

�y7. ���\���ʁz

�i7-1. �w�W���ʁj

�{�w�W���\���ʋy�є����͎��̒ʂ�ł����B

�i7-2. ������ʁj

������ʂ͎��̒ʂ�ł����B

�W. ����

�y8. �������͌��z

���߂ɖ������ʂł����B

���O�̎s��\�z�ł́A�O�ʂɑ�NFP�͔����E���Ɨ��͉������Ɨ\�z����Ă��܂����B���ʂ́ANFP���\�z������A���Ɨ��ƕ��ώ������\�z�������܂����B���ώ����̗\�z�͑O����E�O�N�䂪�{0.3���E�{2.8���ɑ��A���\���ʂ́{0.1���E�{2.5���ł��B

���\���NY�_�E���ԊO�����93�h�����i23:00�j�ƁA���̌��ʂ��D�����Ă��܂��BNFP�̉��P�ƕ��ώ����̐L�єY�݂́AFRB�̗��グ�x�����҂ƒ������}���Ƒ�����ꂽ�悤�ł��B

�_�E�̓����𐳉��ƍl����ׂ��ł��傤����A���O���͂ɂ����鎸�Ɨ��̉e���������y�����Ă�����������܂���B

�����́ANFP�ɔ��������̂�����1������1-2�b�����z�����ɐU�ꂽ��A�傫���A�����ւƗ������݂܂����B1-2�b�̗z���ւ̒��˂�30pips�A���̌�̉A�����ւ̃X�g����55pips�ł��B�ߋ����ς�46pipsp�ł�����A��╽�ς����傫�����������悤�ł��B

���̔����́A�s��ł��������������A�ƌ����܂��B

���Ƃ���USDJPY�͕č������̉e���������܂��B���������A���݂͕č����̐����I�v���ŋ����̉e������܂��Ă���A�Ƃ̕��O���ɂ���܂����B���ɍ���̌ٗp���v���ǍD�ŕċ������㏸���Ă��A�h���������������s����ƃh�����ɓ]����\��������Ƃ������Ƃł��B

���Ԏ��������������ƁA���ʂ͔��\����̃X�g������A�߂�E�������J��Ԃ��ď�l���������艺���Ă���悤�Ɍ����܂��B���Ȃ��Ƃ�23:40���܂ł̓���������ƁA��L���͂̒ʂ�ɓ����Ă���悤�Ɍ����܂��B

�ߋ�24��20��i83���j���A���ƂȂ��Ă��܂����B���ʂ��A���ł��B